三菱マテリアル、事業説明会を開催 各カンパニーにおいて施策を展開し、さらなる成長を目指す

1. 高機能製品カンパニー

石井利昇氏(以下、石井):高機能製品カンパニープレジデントの石井でございます。よろしくお願いします。

事業概要(銅加工)

それでは、事業概要から順にお話しします。高機能製品カンパニーは銅加工事業と電子材料事業の2つからなっています。

まず、銅加工事業の概要についてです。自動車、半導体・エレクトロニクス、産業機器などのインフラを主要市場として、銅合金やその加工技術に裏付けられた製品を製造・販売しています。

スライド右側の円グラフは事業区分ごとの売上高構成比です。圧延製品には自動車向けの端子コネクタや半導体・エレクトロニクスに関する製品を含んでいます。

そして、押出製品は自動車機器向けの「エコブラス」など、国内子会社は板、条、棒などの圧延製品や押出製品の加工のほか、半導体リードフレームやインフラ向けの銅棒・バスバーも含んでいます。

Luvataについては、海外の機器用部品やMRI用部品を含んでいます。その他、スライド左側の表には記載していませんが、ケーブルやワイヤ向けの合金線や純銅線の素線も含まれています。

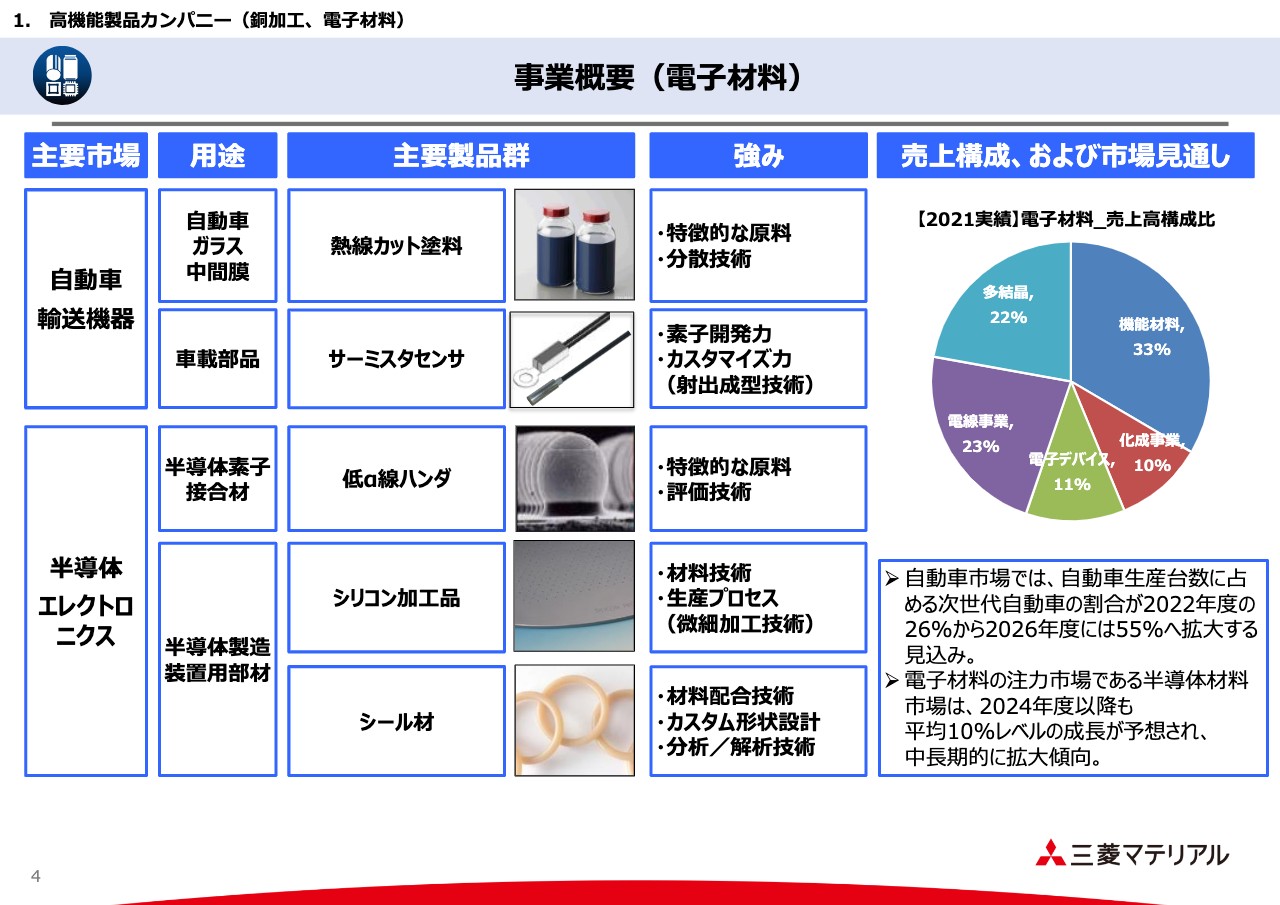

事業概要(電子材料)

電子材料事業の概要についてです。自動車と半導体・エレクトロニクスを主要市場として、製品開発力と高度な評価技術により顧客ニーズに合致した製品を展開しています。

スライド右側の円グラフは事業区分ごとの売上高構成比です。機能材料には低α線ハンダやシリコン加工品が含まれています。化成事業には熱線カット塗料やシリコン加工品の一部が含まれます。

電子デバイスにはサーミスタセンサ、電線事業にはシール材などがそれぞれ含まれています。また、多結晶事業はシリコンウェーハ用の高純度シリコンがメインの製品となっています。

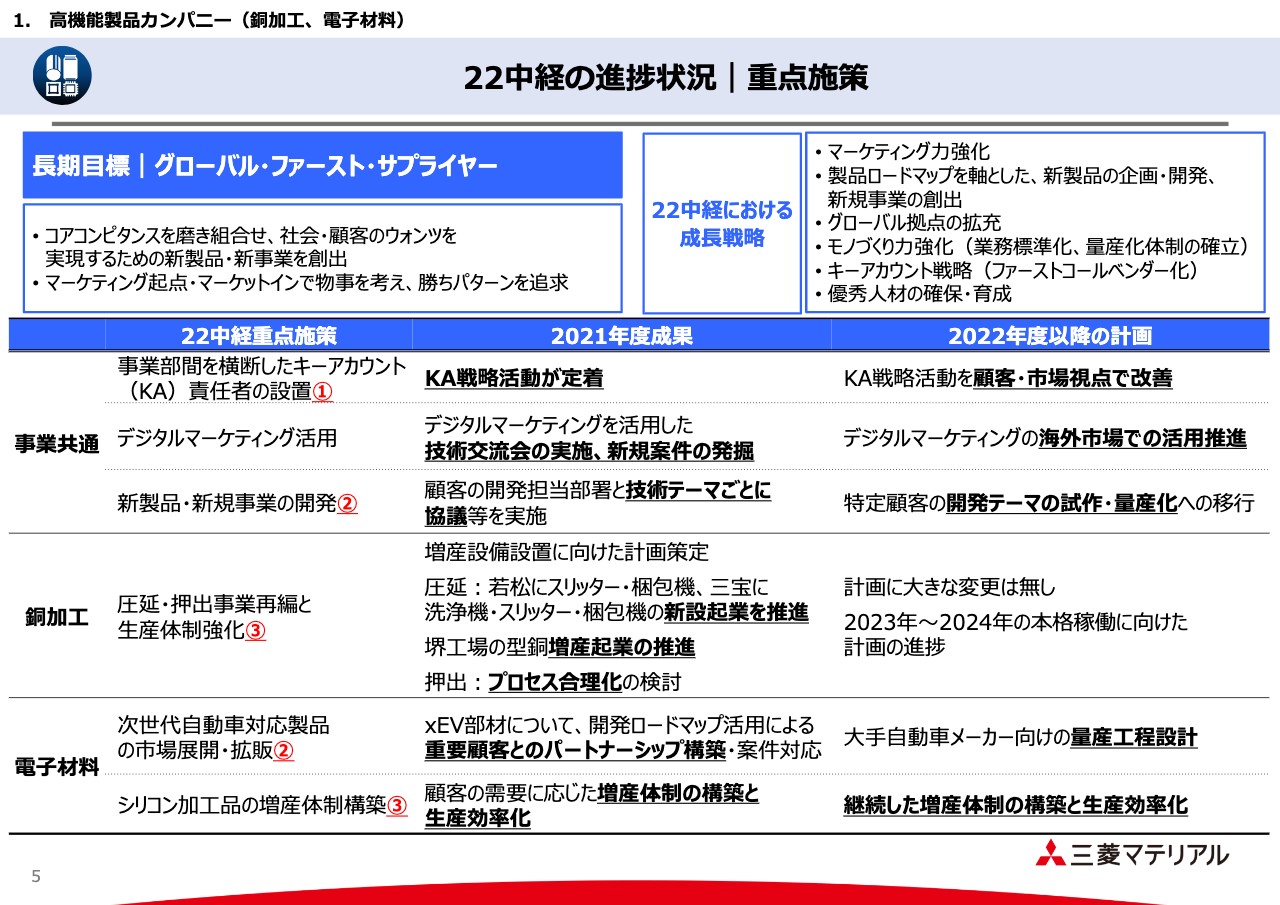

22中経の進捗状況|重点施策

現在の中期経営戦略(22中経)の進捗状況についてです。スライド左上に示した長期目標に向けて、スライド右上に示した成長戦略をもってカンパニーを経営しています。

その下には、成長戦略を具体的な施策に落とし込んだ重点施策を示しています。赤字で示した①から③については、後ほどご説明します。

①KA戦略活動

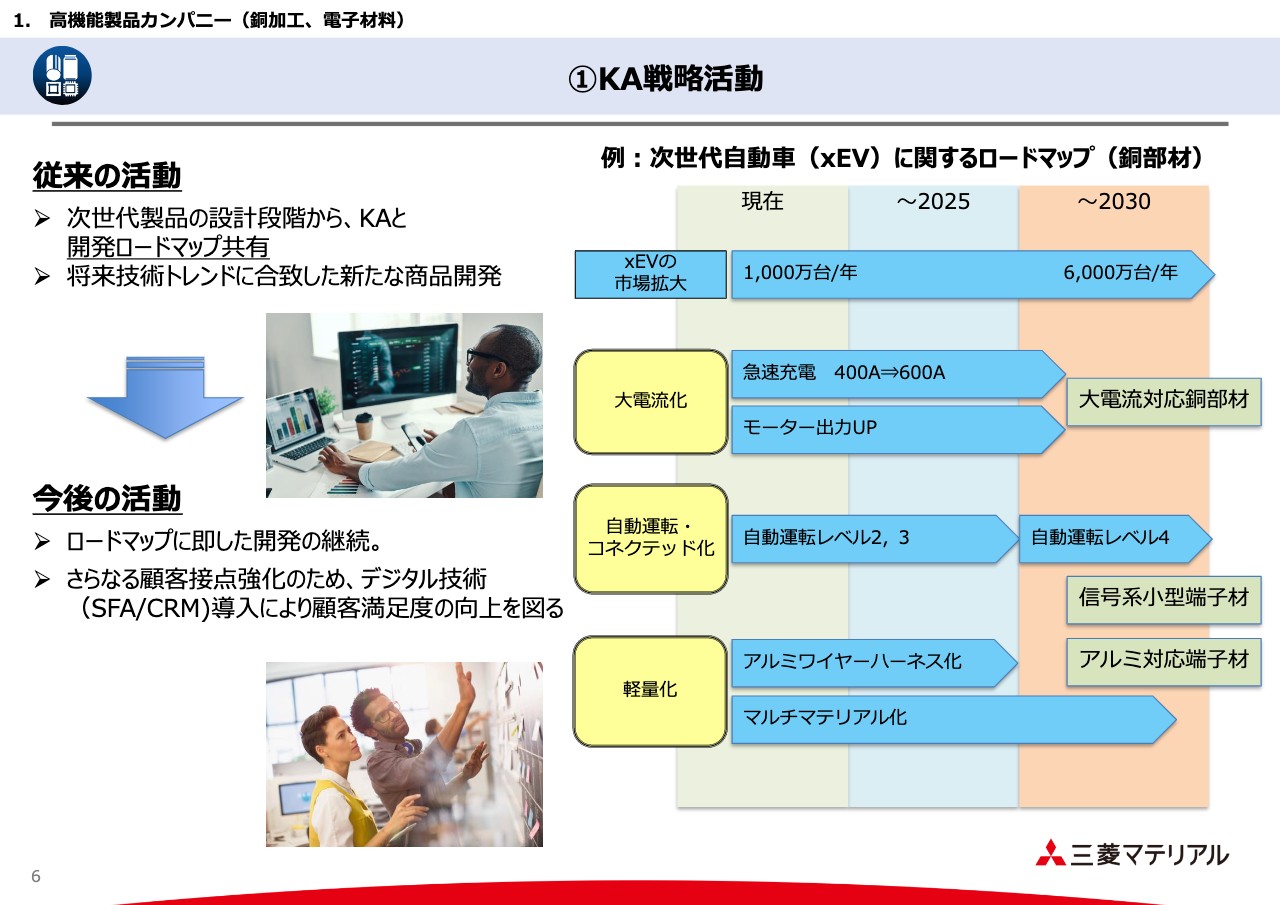

KA(キーアカウント)の戦略活動についてです。顧客のファーストコールベンダーとなり、シェアナンバーワンを目指すという方針で取り組んでいます。

キーアカウント各社それぞれに戦略を策定し、サンプル受注件数や商談数をKPIとして活動を継続しています。キーアカウントは既存顧客をベースに選定して、それぞれに対して営業部署からアカウントマネジャーを選任し、キーアカウントと開発ロードマップを共有して、技術トレンドに沿った商品開発ができるようになってきました。

2022年度は、この活動を当カンパニーの将来にとって重要な顧客を対象に広げて継続するとともに、SFA(セールス・フォース・オートメーション)やCRM(カスタマー・リレーションシップ・マネジメント)などのデジタルマーケティングツールを導入します。これにより、戦力を強化し、顧客満足度の一層の向上を図ります。

スライド右側には、顧客と共有しているロードマップのイメージを記載しています。黄色の四角はxEV市場の拡大を実現する技術ドライバーを示しており、その右側にそれを伝える技術のトンレドを示しています。その先にある緑色の四角が、将来必要になる商品の一例となります。

②新製品・新規事業の開発

新製品・新事業の開発の状況を技術テーマごとにご説明します。

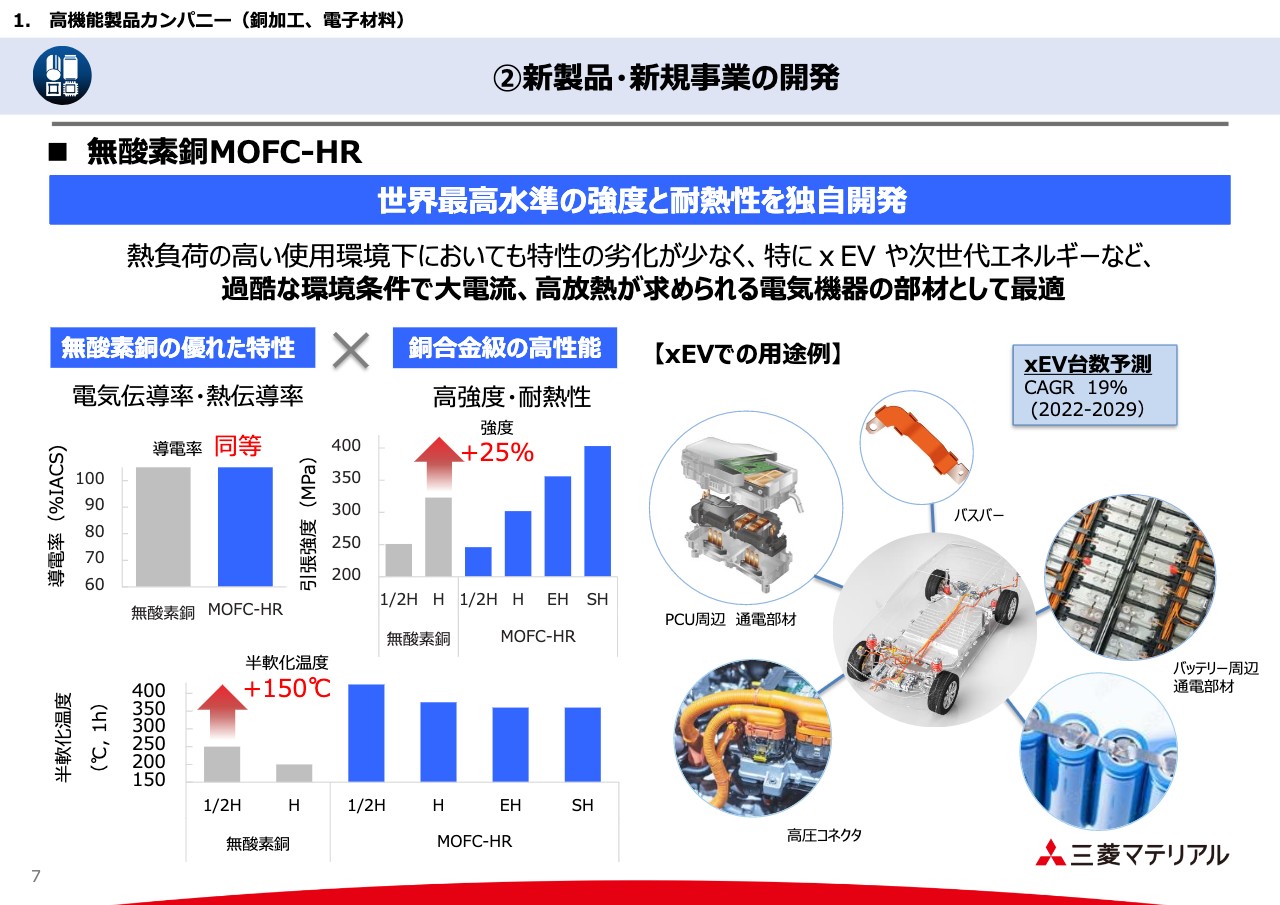

1つ目の事例は、先ほどのロードマップにも記載した大電流対応銅部材です。無酸素銅「MOFC-HR」は、世界最高水準の強度と耐熱性を併せ持っています。大電流によって発熱しても、熱で材料強度が劣化しない材料を開発しました。大電流が流せるということは熱もよく通しますので、高放熱が求められる用途にも適しています。xEVにおいては、スライド右側の図に示した用途での使用を目指してキーアカウントと開発を進めています。

スライド左側の棒グラフは、技術的優位性を示したものです。「MOFC-HR」の電気伝導率、引っ張り強度、軟化温度を従来の無酸素銅と比べています。

電気伝導率と熱伝導率は従来の無酸素銅と同等で、強度を比較する時の指標である引っ張り強度は、製造条件によって25パーセント強化することが可能です。耐熱を示す軟化温度は、製造プロセスによって最大150度向上します。このように、熱と電気を効率的に輸送でき、高温で硬さを維持できることから、xEVの電動部材での採用が期待されています。

②新製品・新規事業の開発

2つ目の事例は、世界最高水準の高UV(紫外線)透過率を持つ黒色顔料「NITRBLACK(ナイトブラック)UB-2」です。具体的な用途は、スライド右側の図に示したとおり、ディスプレイのブラックマトリックスやセンサーなどの遮光材です。

スライド左側のグラフは、「NITRBLACK」が使われる理由を示したものです。黒色顔料を含んだ樹脂をUVで硬化させる時に、従来の黒色顔料のカーボンブラックでは、UVの透過率が悪いため、スライド左下のウサギの形の樹脂のように、途中までしか硬化できませんでした。

これに対して、「NITRBLACK」を使った樹脂は、十分に硬化させることができます。細部にまでUVが透過できるため、スライド右側に示したような微細構造が求められる用途での利用が期待されます。

③生産体制強化(増産)

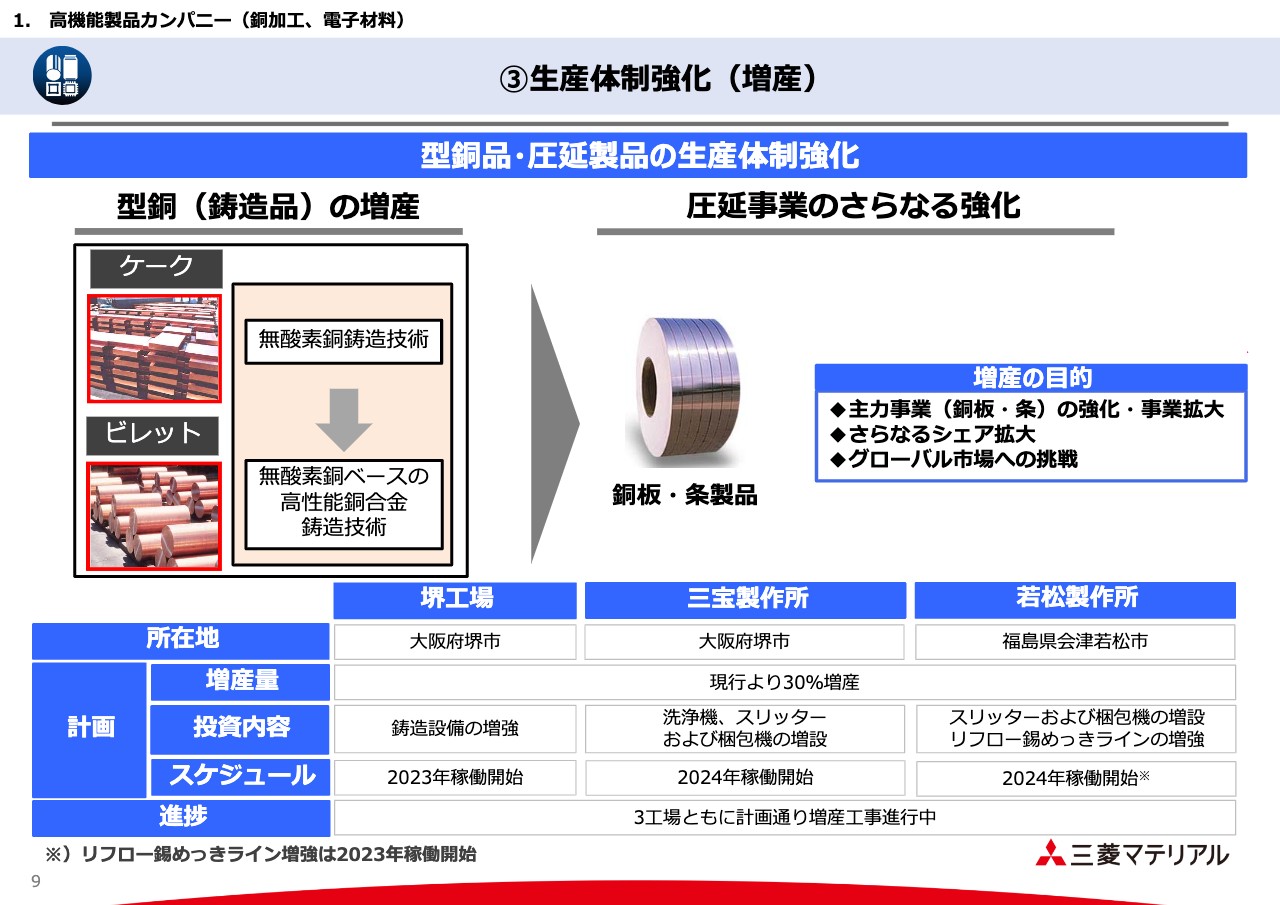

続いて、重点施策の生産体制強化に関するトピックスを紹介します。

まず、銅加工事業における圧延製品の生産体制強化についてご説明します。当社の銅加工事業は、無酸素銅鋳造技術を無酸素銅ベースの高性能銅合金鋳造技術へ進化させ、ケーク、ビレット、銅板・条製品をはじめとする伸銅品に加工します。グローバル市場へ向けて、さらなるシェア拡大を計画しています。

この計画の実現を目指し、合金の鋳造能力と主力製品である銅板・条製品の生産能力を、3つの生産拠点でバランスをとりながら、2024年度までに30パーセントの増強を図るべく、増産投資を実施しています。

③生産体制強化(増産)

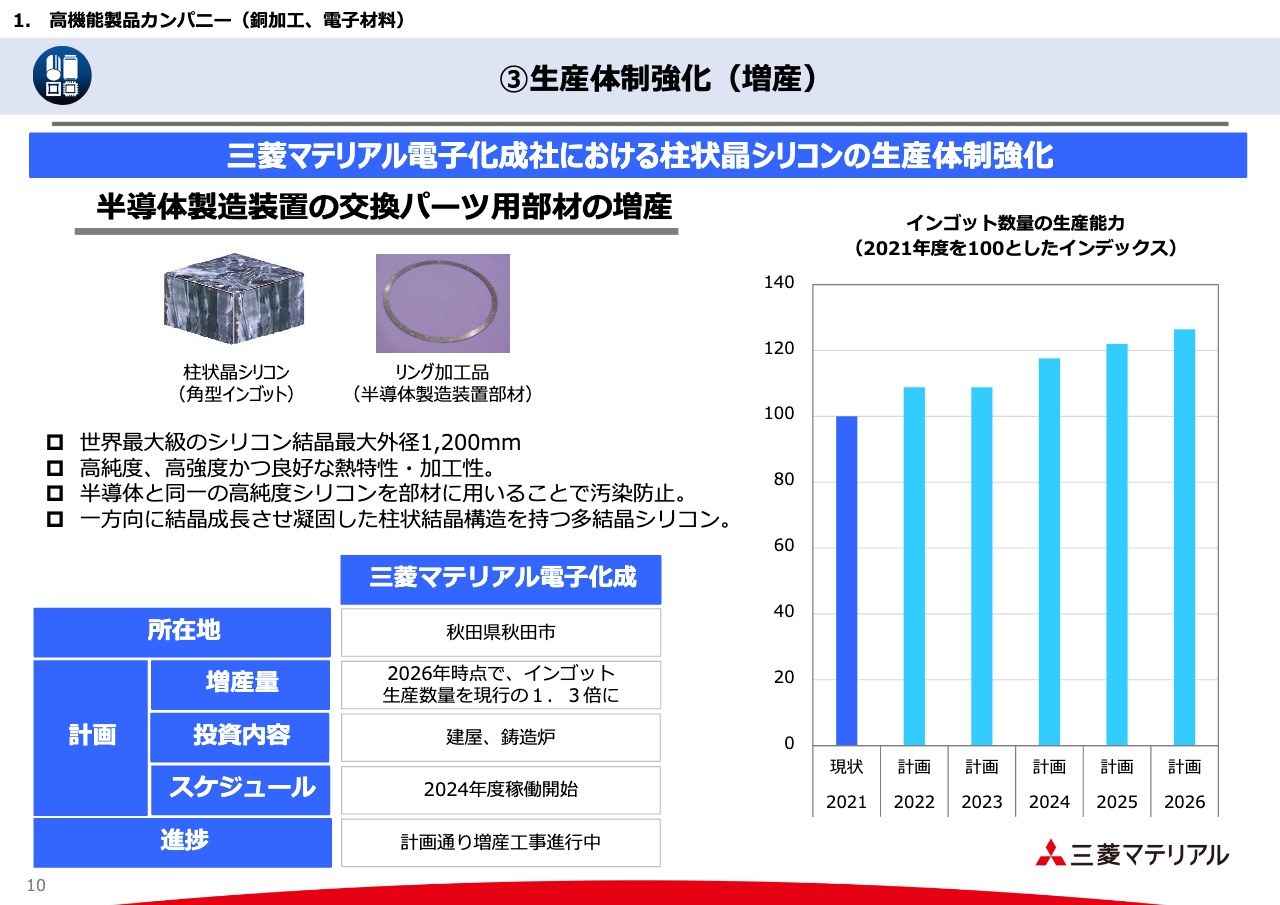

次に、シリコン加工品の原料となる柱状晶シリコンの増産に関する事例を紹介します。柱状晶シリコンを増産することで、これを切断加工して作るリング加工品の生産部材などを増産し、半導体需要の増加に応えます。

当社の柱状晶シリコンには、サイズ、機械的性質、純度、結晶性に特徴があり、これらの生産能力を2024年度には30パーセント増加させ、その後の需要増に応えていきます。増産のイメージはスライド右側の棒グラフに示しています。

③生産体制強化(増産)

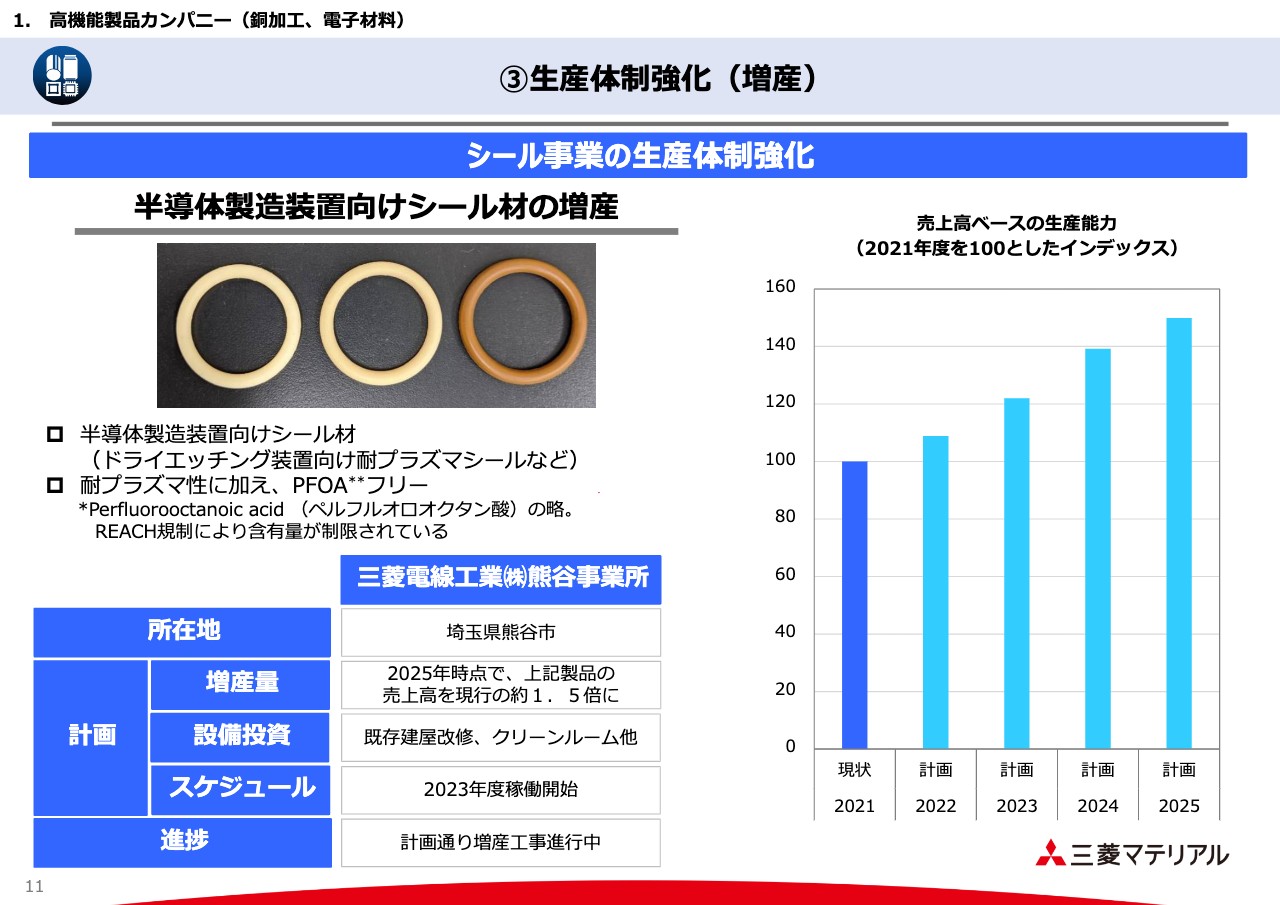

次に、シール材の増産についてご説明します。用途は、柱状晶シリコンと同じく半導体製造に関わる生産部材が中心となります。

半導体の高集積化により、ドライエッチング装置向け耐プラズマシールの分野で需要が高まっています。一方で、環境性能としてPFOA(ペルフルオロオクタン酸)のような規制物質を含まない材料の要求も高まってきています。

これらの要求に応えるために、2025年に現状の50パーセント増の生産を可能にする投資を進めています。増産のイメージは棒グラフに示しています。

マーケティングの結果を新製品開発、増産投資計画につなげ、お客さまのニーズに確実に応えていきます。

私からのご説明は以上です。

2. 加工事業カンパニー

田中徹也氏(以下、田中):加工事業カンパニープレジデントの田中でございます。本日はよろしくお願いします。

加工事業の概要

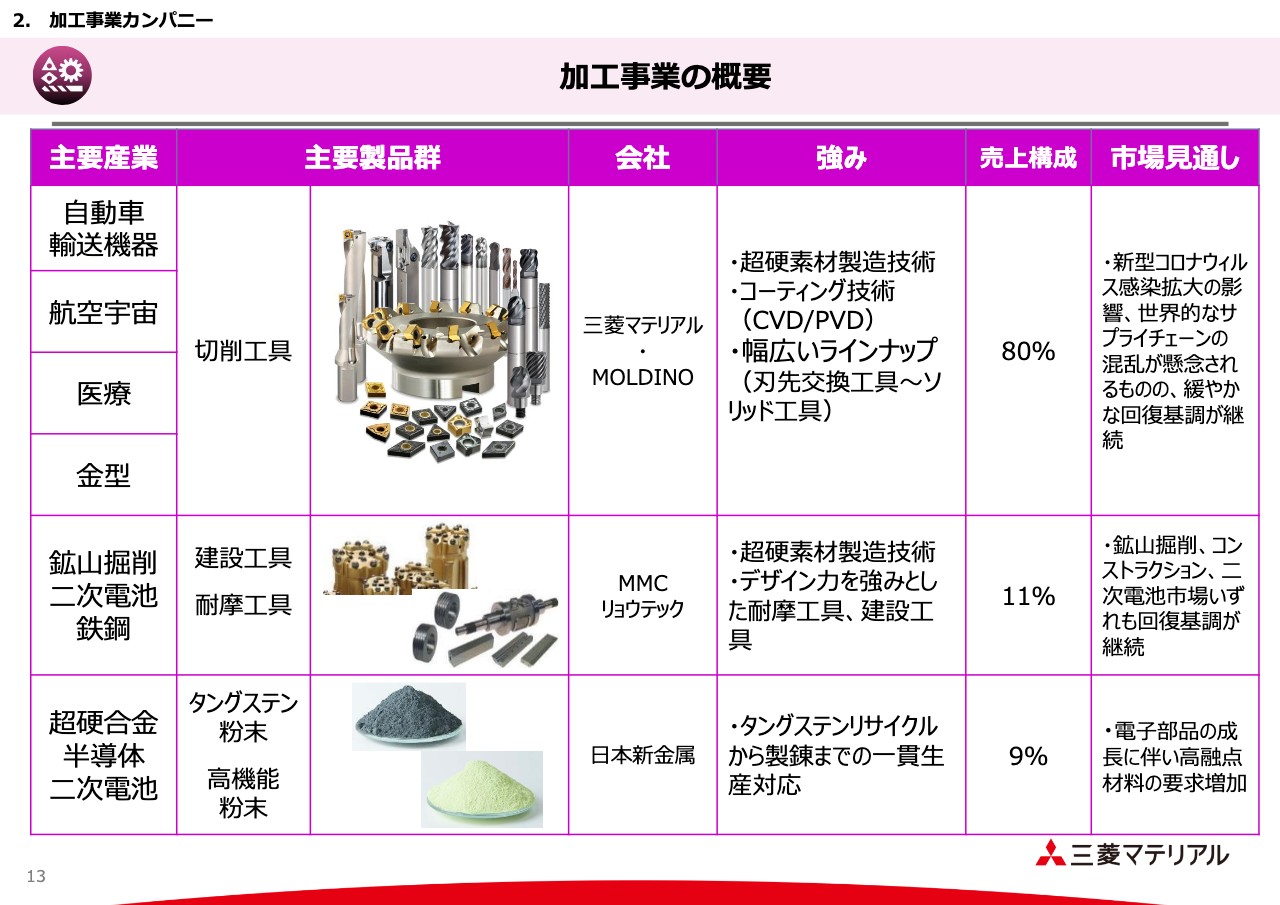

加工事業の概要をご説明します。加工事業では、切削工具、建設工具、耐摩工具、タングステン粉末や高機能粉末事業を展開し、幅広い産業へ製品を供給しています。主要事業は切削工具事業で、売上全体の約8割を占めています。

加工事業の概要

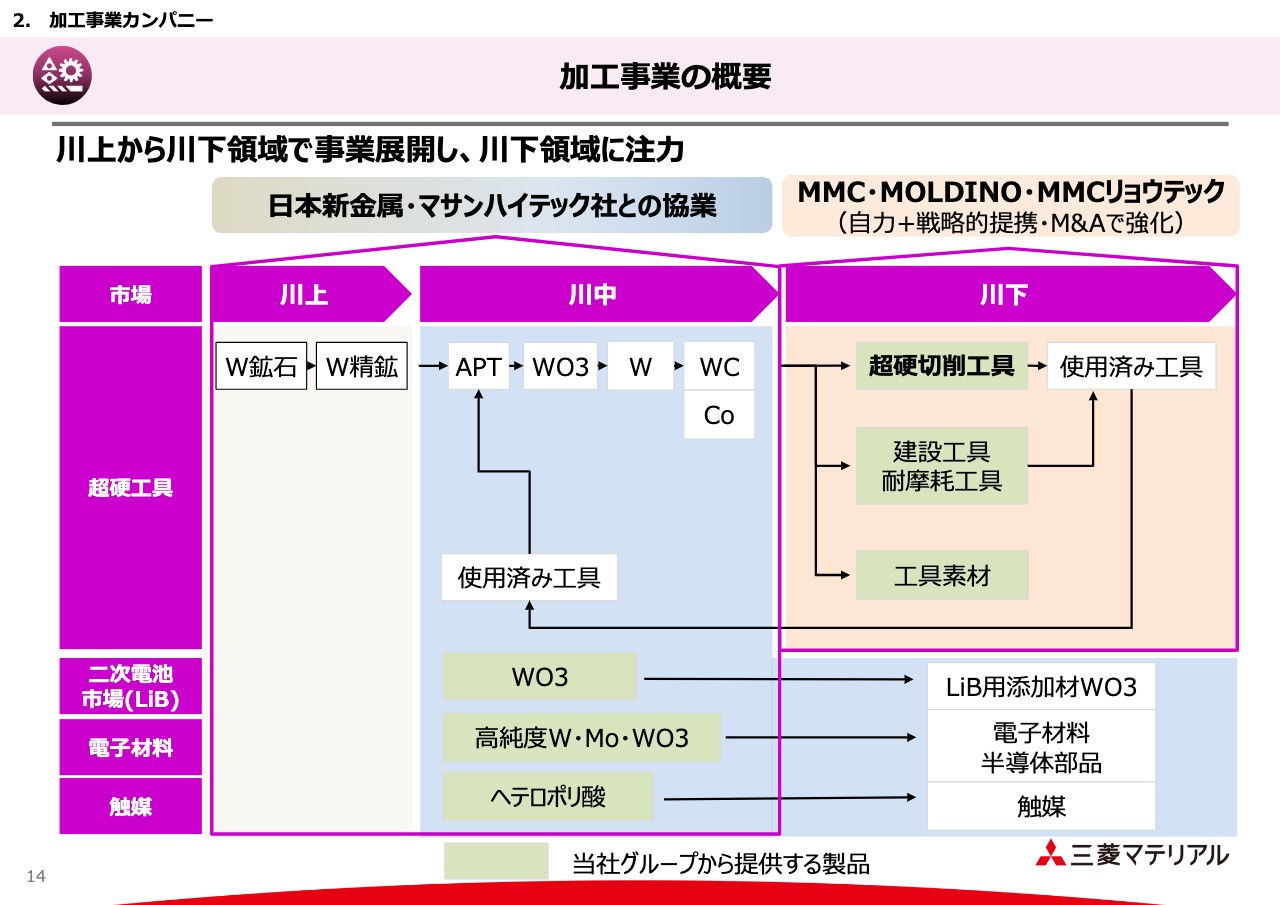

加工事業は、タングステンという金属のバリューチェーンにおける川上領域から川下領域まで事業を展開しています。川上から川中の領域は、一昨年に出資したマサン・ハイテック・マテリアルズ社との協業、日本新金属社が担当しています。

川下領域は、当社、MOLDINO社、MMCリョウテック社が担当しています。川下で使用済みとなった超硬切削工具は回収し、川中の日本新金属社に戻してリサイクルを行っています。

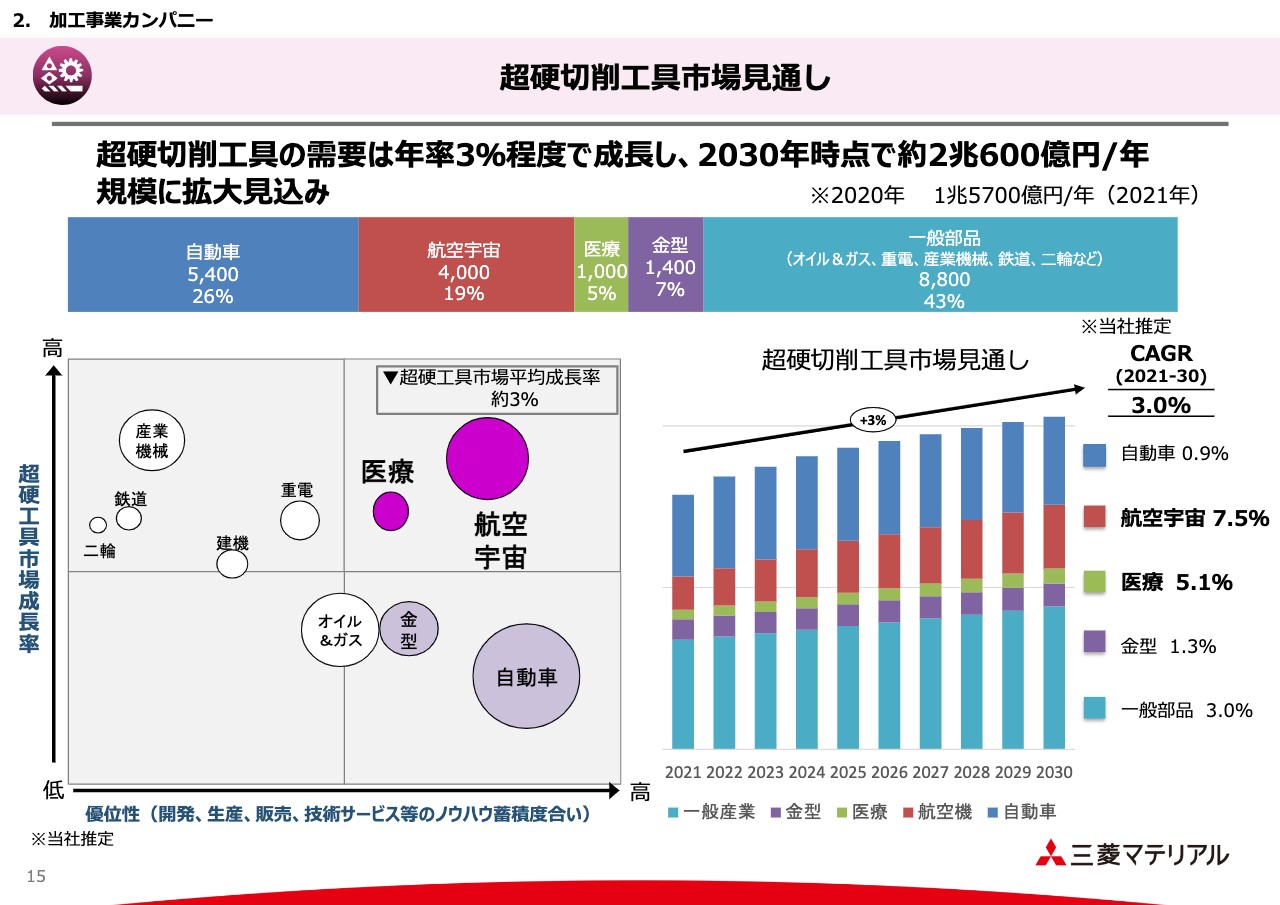

超硬切削工具市場見通し

主要事業の切削工具のグローバル市場規模についてご説明します。右のグラフに示すとおり、超硬切削工具の需要は今後年率3パーセント程度で成長し、2030年には2兆円を超える規模になると見込んでいます。

左のグラフは、縦軸が超硬切削工具の市場成長率、横軸は当社製品の優位性、円の大きさは、2030年時点での市場規模を表しており、当社は、自動車、航空宇宙、医療、金型産業をターゲット市場としています。

市場規模の拡大が見込まれる航空宇宙産業と医療産業への取り組みについて、次ページ以降で詳しくご説明します。

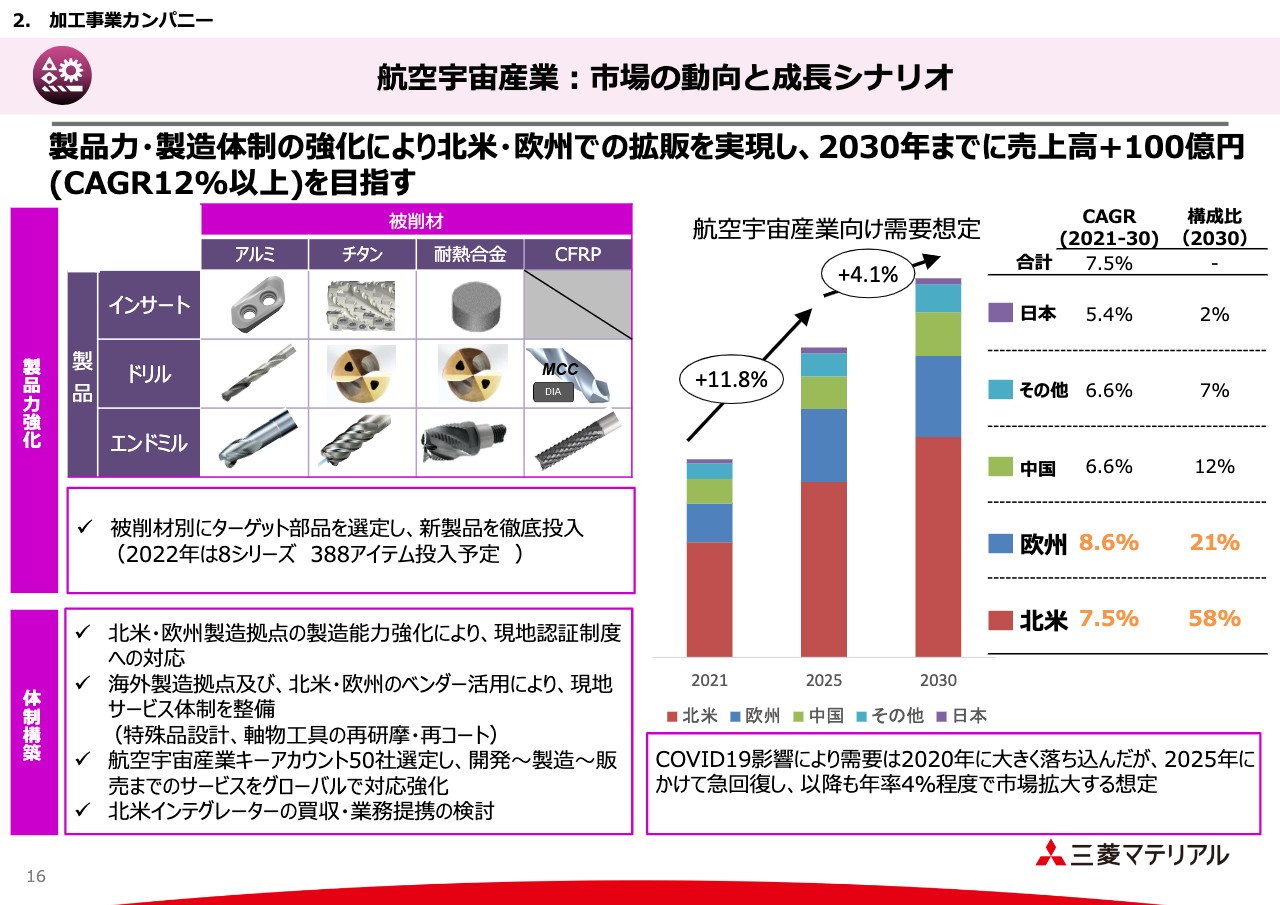

航空宇宙産業:市場の動向と成長シナリオ

まず航空宇宙産業についてご説明します。右側のグラフは、航空宇宙産業の切削工具需要の想定を示しています。

新型コロナウイルスの影響により、2020年に需要が大きく落ち込みましたが、北米や欧州を中心に、2030年まで年率7パーセント以上の成長率で市場規模が拡大すると想定しています。

主要施策をご説明します。製品力強化として、被削材別に航空宇宙部品を分類し、当社の性能優位性が発揮できる難削材加工用工具をターゲットに新製品を徹底投入していきます。

供給体制については、市場成長が見込まれる北米や欧州の製造能力を増強すること、サービス拠点を強化することや現地インテグレーターとの協業などを進めることを通して、市場成長率以上に売上高を拡大していく計画です。

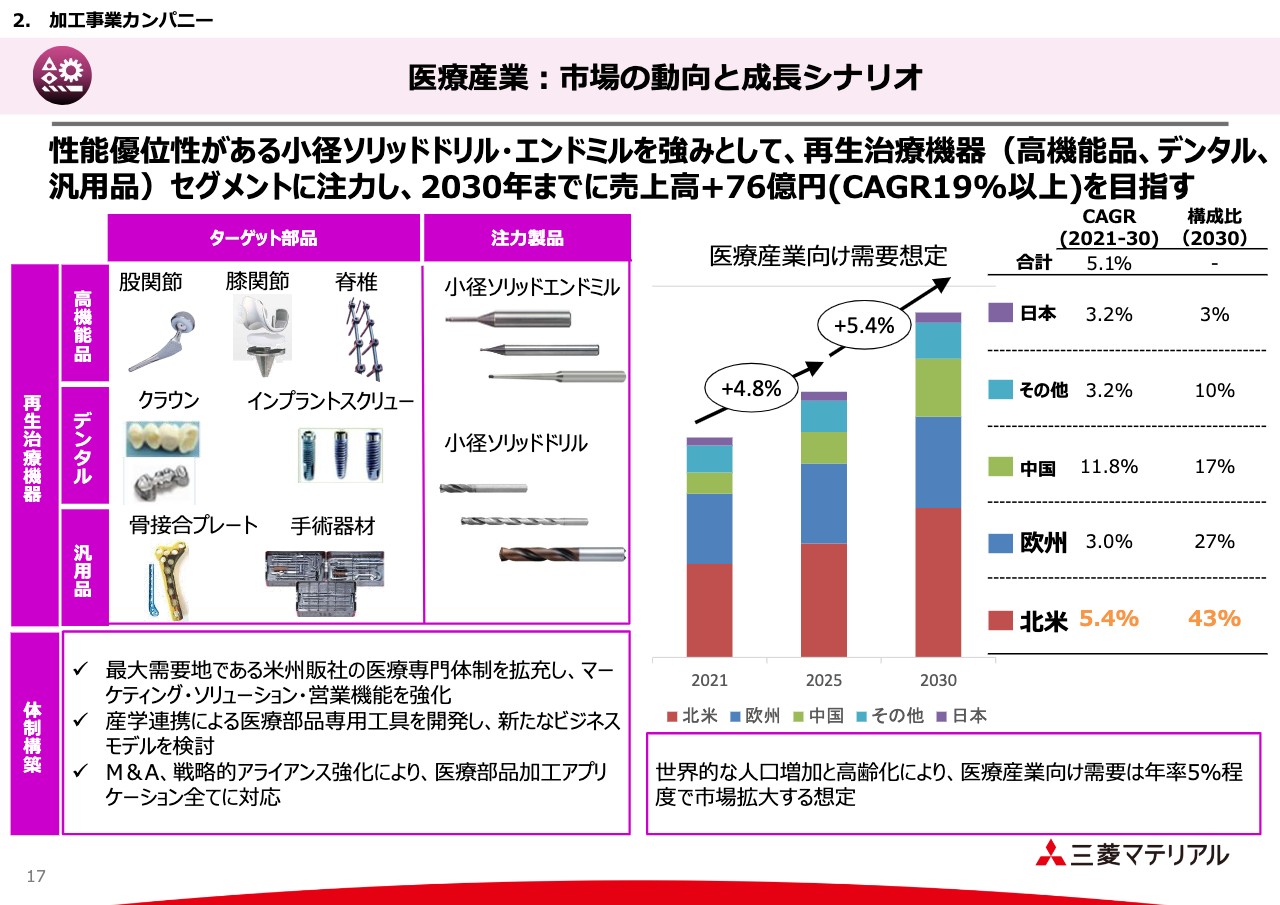

医療産業:市場の動向と成長シナリオ

続いて医療産業です。医療産業も、世界的な人口増加と高齢化により需要の増加が見込まれ、2030年まで年率5パーセント程度の成長率で市場規模が拡大すると想定しています。

再生治療機器部品は、チタン合金やコバルトクロム合金など、難削材加工が多く、当社の強みである難削材加工用の小径軸物工具を強みとして売上を拡大していく計画です。

また、2030年時点で需要の約4割を占める北米エリアの機能強化に注力するとともに、産学連携による専用工具の開発やM&A、アライアンス強化によって、医療部品加工アプリケーションの拡充を進めていく計画です。

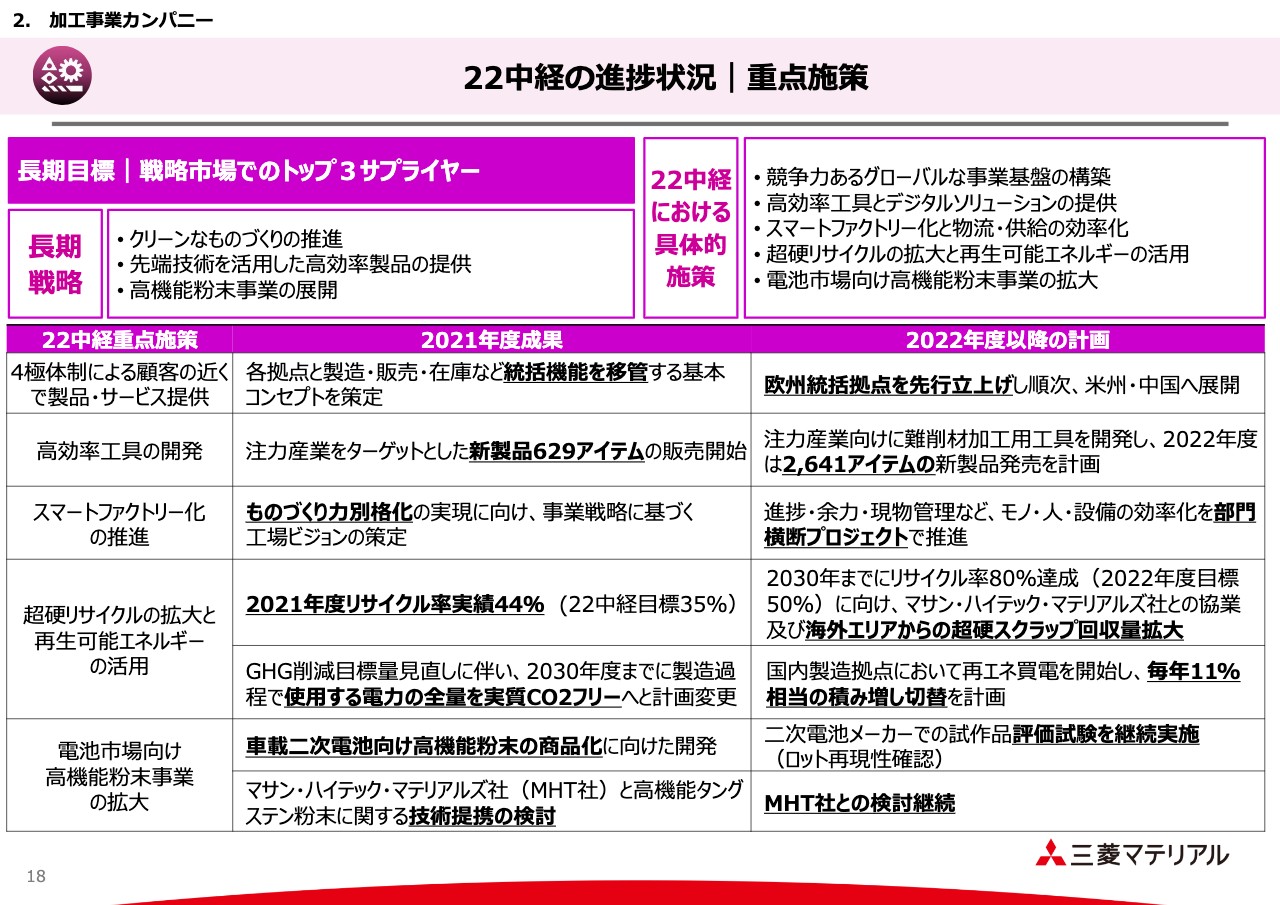

22中経の進捗状況|重点施策

現在の中期経営戦略の進捗状況についてです。長期目標として、「戦略市場でのトップ3サプライヤー」を掲げ、具体的施策を右上のボックスに、重点施策は下の表に示していますが、そのうちのいくつかを次ページ以降でご説明します。

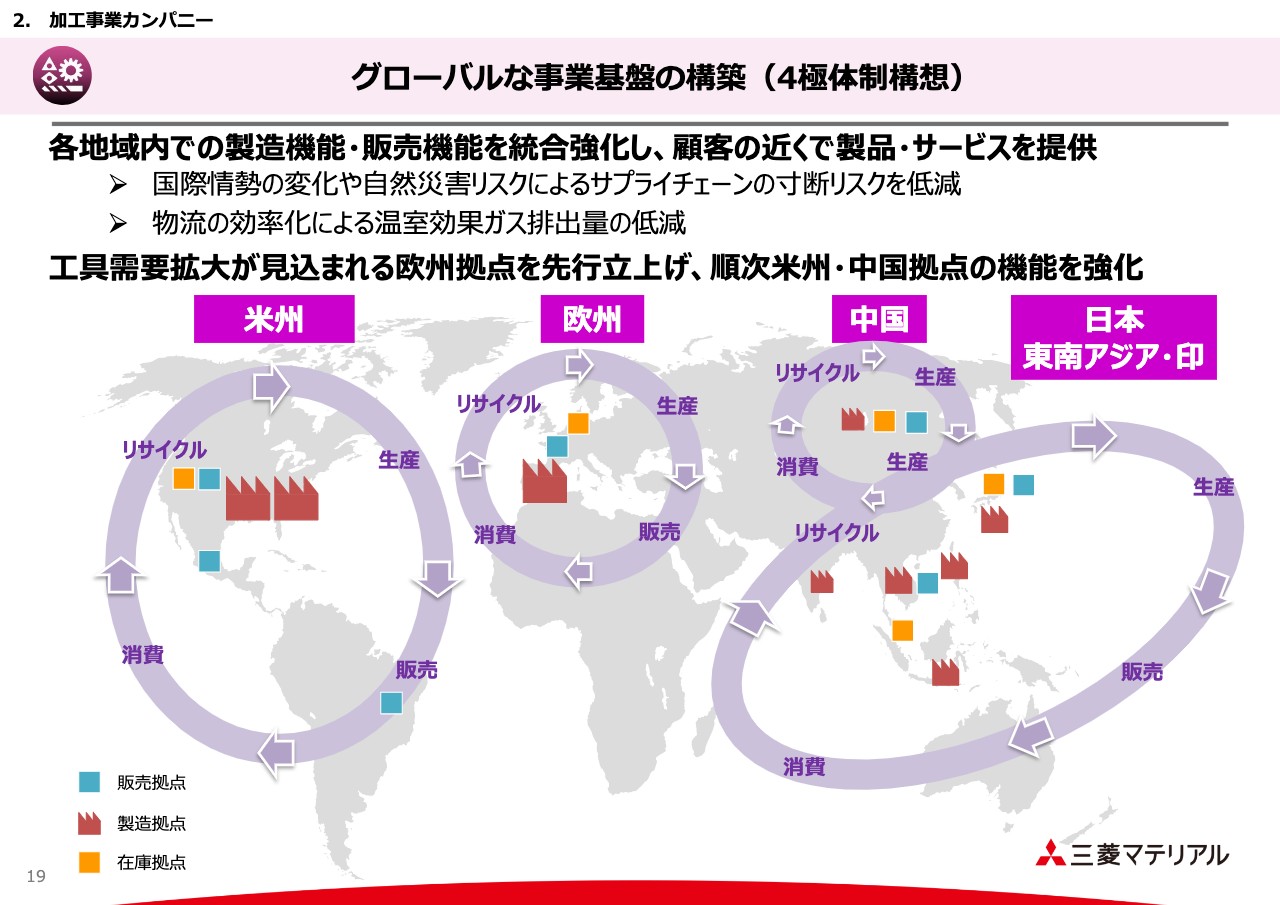

グローバルな事業基盤の構築(4極体制構想)

グローバルな事業基盤の構築として、世界4極体制についてご説明します。従来、日本に集中していた統括機能や、コストの安いアジア地区に集中していた生産機能を、各地域に移管することで、地産地消を加速させ、需要地近くから製品・サービスをスピーディに提供するとともに、地政学的なリスクやパンデミックによってもたらされるサプライチェーンの寸断リスクを低減し、また、輸送によるCO2排出量の低減を実現させていく計画です。

今後、需要拡大が見込まれる欧州で統括拠点を先行して立ち上げ、順次、北米および中国に展開していく計画です。

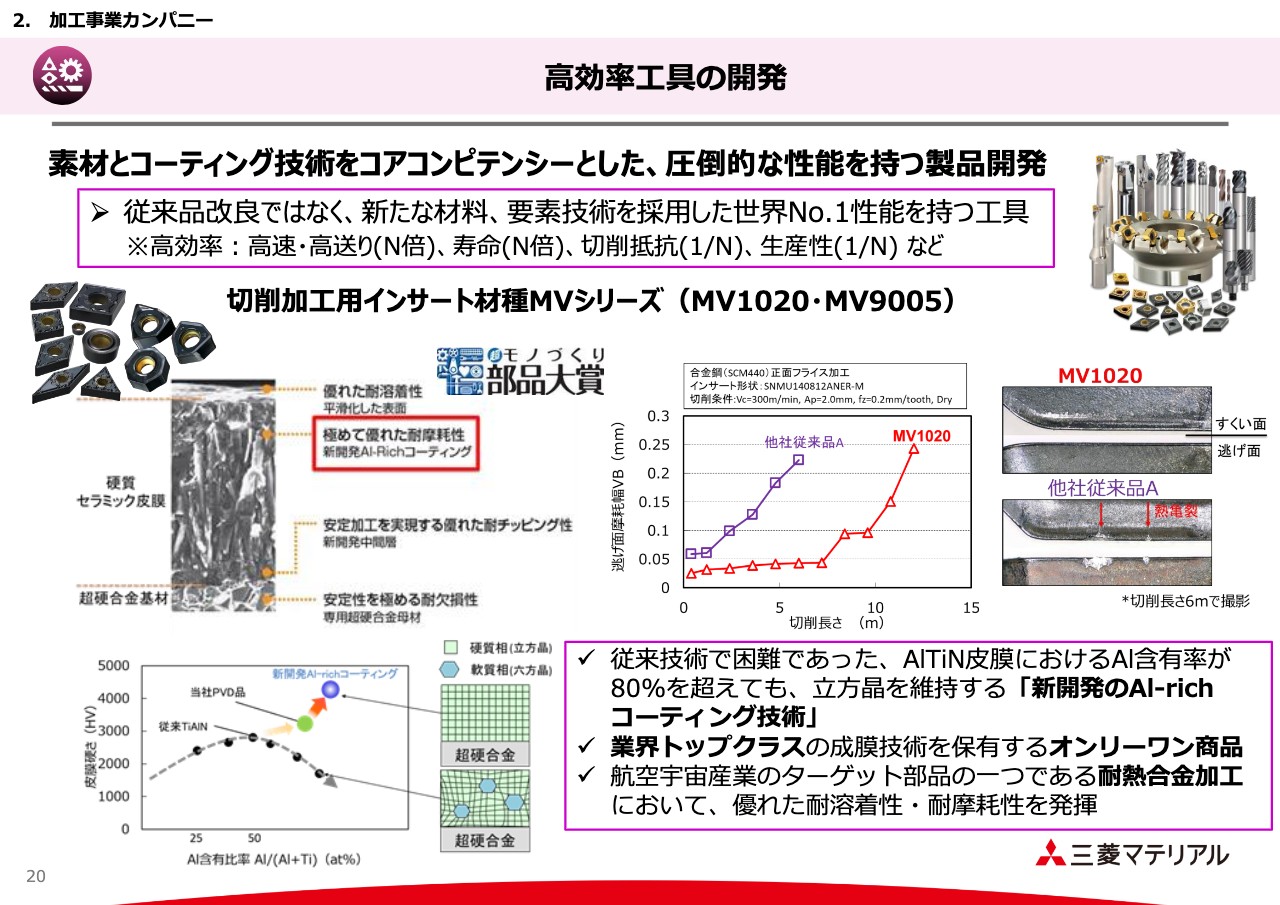

高効率工具の開発

高効率工具の開発についてご説明します。当社は、超硬素材とコーティング技術をコアコンピテンシーとし、圧倒的な性能を持つ製品を開発し、顧客の生産性向上に貢献する工具を提供していきます。

具体例として、Al-richコーティング技術を適用したインサート材種を記載しています。

これは従来技術では困難であった、アルミチタンナイトライド皮膜におけるアルミ含有率が80パーセントを越えても性能を発揮する、業界トップの製膜技術を適用したオンリーワン商品であり、難削材から鋼、鋳鉄まで幅広い領域で圧倒的な性能を発揮する商品です。

テクニカルセンターを活用したソリューション提案

開発された商品に加えて、グローバルに展開しているテクニカルセンターを活用し、当社が提供する高効率工具をCAEによる切りくず解析、CAMによる加工パスシミュレーション、切削モニタリングシステムによる切削負荷解析など、顧客の困りごとの解決や生産性向上に応えるソリューションの提供を強化していきます。

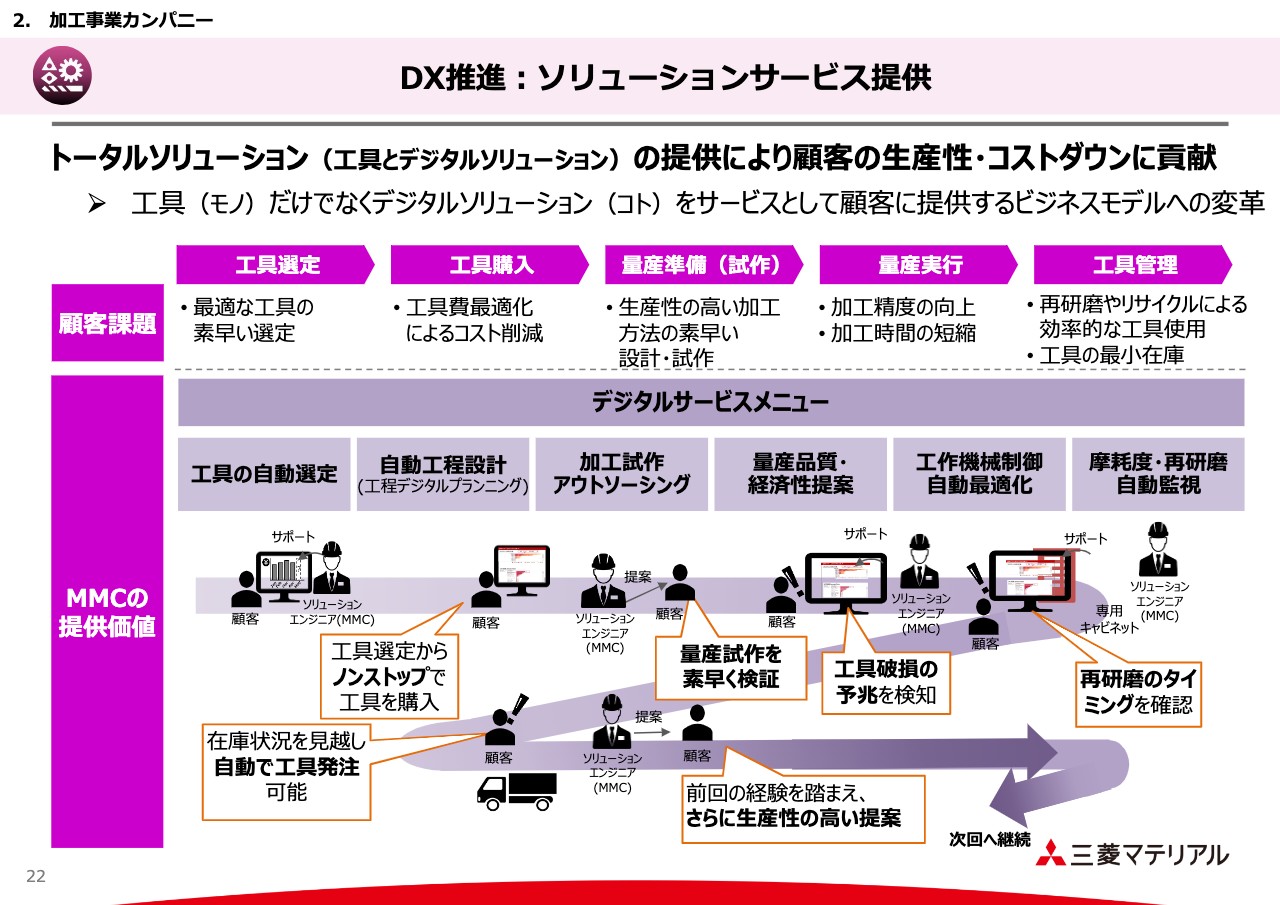

DX推進:ソリューションサービス提供

DXを活用した施策、トータルソリューションの提供による「コト売り」についてご説明します。よい製品を作れば売れるという時代は終わっていると言われていますが、当社も「モノ売り」だけではなく、「コト売り」へのビジネスモデル変革を目指しています。

顧客は、工具選定から、工具購入、量産準備、量産実行、工具管理といった、さまざまな工程で課題を抱えています。単に消耗品の切削工具を販売するだけではなく、顧客の各工程での困りごとの解決や、生産性向上のニーズに応えるソリューション体験を提供し、顧客の生産性向上やコストダウン、社会的価値の向上に貢献していきます。

これらのソリューション体験の提供を、「コト売り」として新しいビジネスモデルへの変革を目指していきます。

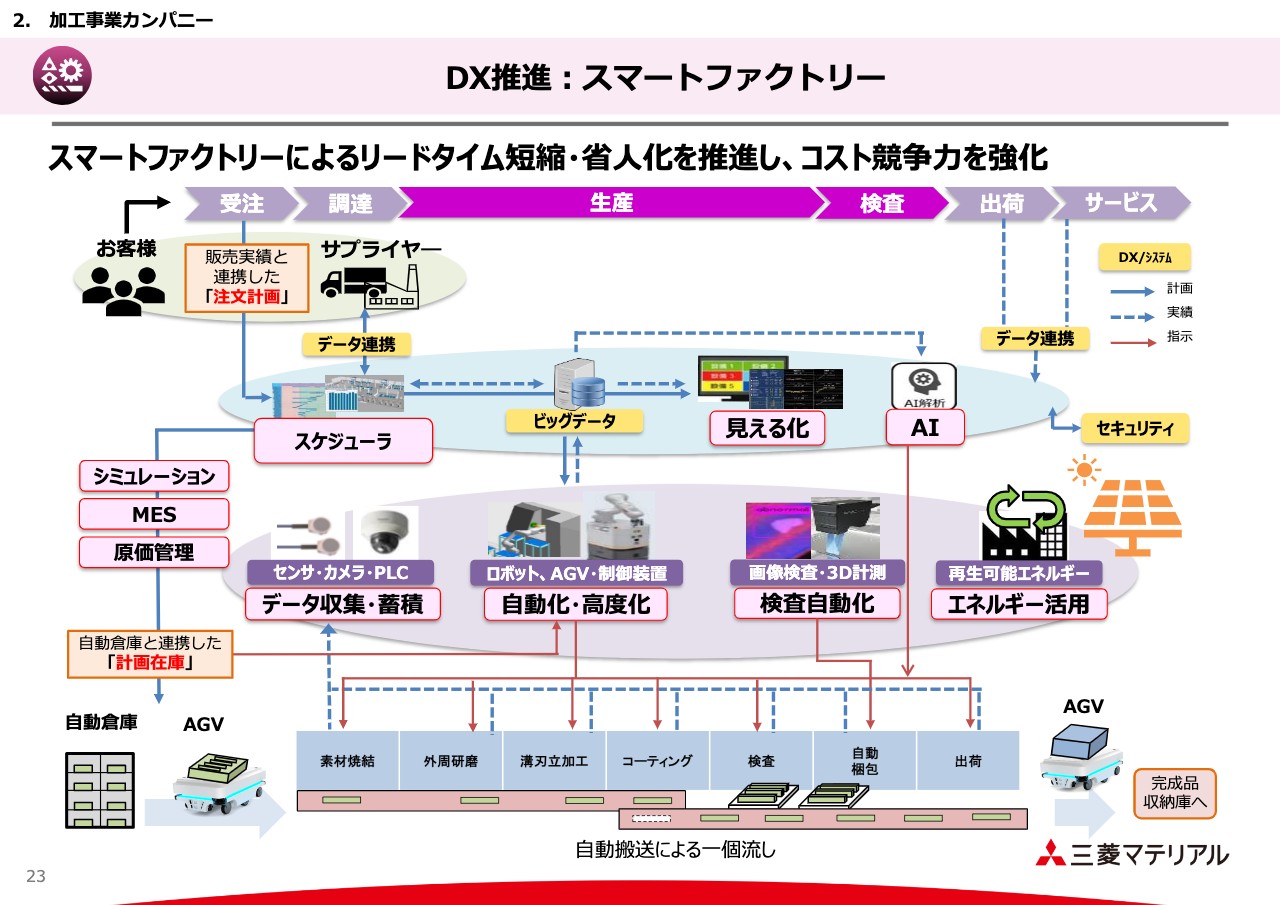

DX推進:スマートファクトリー

DXを活用したモノづくり力の強化についてです。モノづくりの現場のスマートファクトリー化により、生産計画から出荷までの各種のデータ収集・蓄積、分析、製造装置および搬送装置の自動化、検査技術や計測技術の自動化を進めていきます。

スマートファクトリーの実現により、リードタイムの短縮・省人化によるコストダウン、品質向上や生産性向上など、コスト競争力の高い製品を提供していきます。

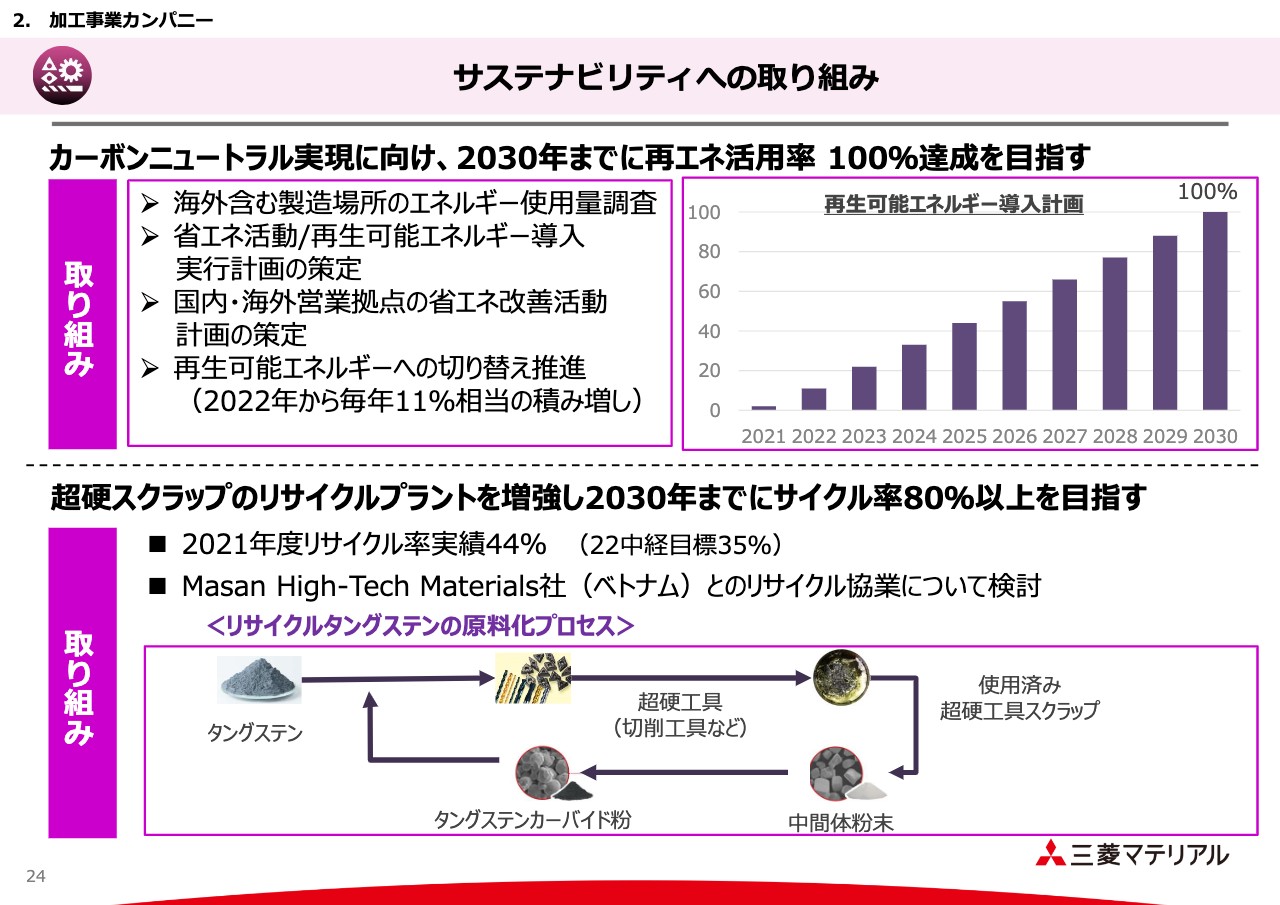

サステナビリティへの取り組み

サステナビリティへの取り組みについてご説明します。スライド上段には、当カンパニーでの再生可能エネルギー導入計画を示しています。当カンパニーは、省エネ設備への切り替えを推進するとともに、再生可能エネルギー由来の電力への切り替えを、今年度より毎年11パーセント相当積み増し、2030年度までに再生可能エネルギー由来の電力活用100パーセントを目指します。

超硬工具のリサイクルの拡大は、2030年時点でリサイクル率80パーセント以上を目指し、マサン・ハイテック・マテリアルズ社との協業によるリサイクル処理能力の増強や、グローバルでのスクラップ回収量の拡大に取り組んでいきます。

私からのご説明は以上です。

3. 金属事業カンパニー

伊左治勝義氏(以下、伊左治):金属事業カンパニープレジデントの伊左治でございます。よろしくお願いします。

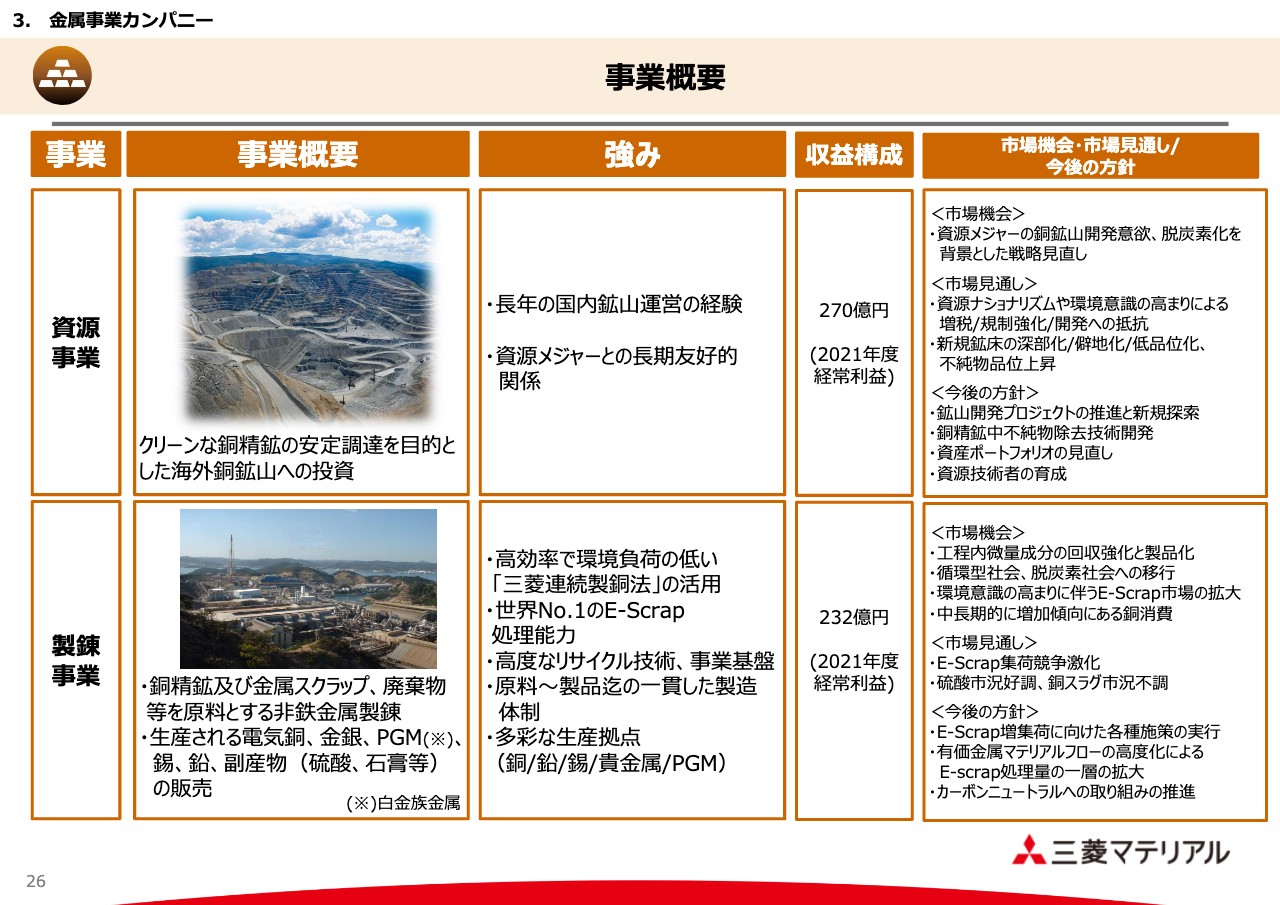

事業概要

事業概要についてです。大きく分けて資源事業と製錬事業の2つがあります。2021年度はそれぞれの事業で経常利益がしっかり達成できた、よい年だったと理解しています。今後は、市場機会がある一方でリスクもあるのですが、資源メジャーを含め、銅鉱山の開発意欲はまだまだ続き、資金も集まってくるだろうと考えています。しかし、脱炭素化を含めた戦略も求められていますので、見直しの動きには注視が必要だと考えています。

また、最近少し気になっているのが資源ナショナリズムの高まりです。あるいは、環境意識の高まりも悪いことではないのですが、それによっていろいろな規制が出てきていますので、それに対処していく必要が出てきています。

今後の方針としては、シンプルではありますが、今取り組んでいる開発プロジェクトを推進していきます。さらに、先を見据えた新しい探索を行っていくことに尽きると思っています。

製錬事業については、循環型社会・脱炭素社会に移行していくに従い、製錬の役割やプレゼンスは高まっていくと理解しています。また、中長期的に銅に対する需要や消費が増えていくと予測されていますので、ここをしっかり捉えて、成長していきたいと考えています。

ただし、このようなマーケットですので、競争は非常に激しくなると思います。そのため、負けないようにいろいろな施策を打っていく必要があり、実際に進めていますが、それを確実に拡大させていきたいと考えています。また、製錬においてはカーボンニュートラルのハードルがなかなか高いですが、取り組むことがマストだと認識しています。

金属事業

スライドには物流の概略図を記載しています。鉱山から来る銅精鉱や、都市鉱山から来るリサイクル原料を当社グループの基幹製錬所で製錬しています。製錬所と書かれているオレンジ色の枠内に示した上の写真が直島製錬所で、下が小名浜製錬所(小名浜製錬社)です。

主要製品である電気銅は社内での消費が一番大きく、高機能製品カンパニーで銅加工製品にして顧客の元へ届けています。また、一部の電気銅・貴金属・副産品は国内外の顧客に直接販売しており、近年は輸出が増えてきています。銅スラグはセメント会社などの顧客に販売しています。

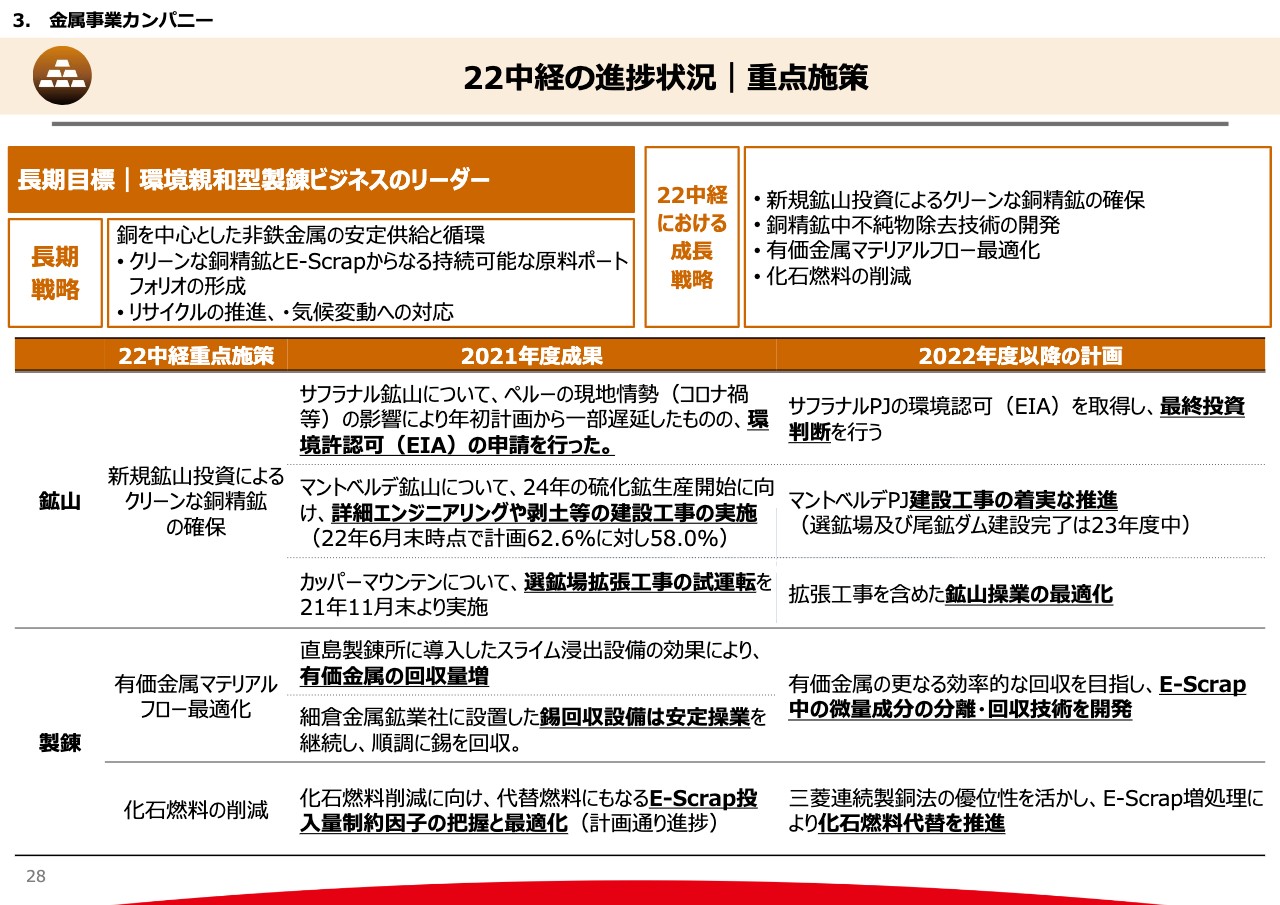

22中経の進捗状況|重点施策

現在の中期経営戦略の進捗状況についてです。鉱山事業は、2021年度の成果をスライドに記載していますが、2022年度以降も引き続き推進していきます。

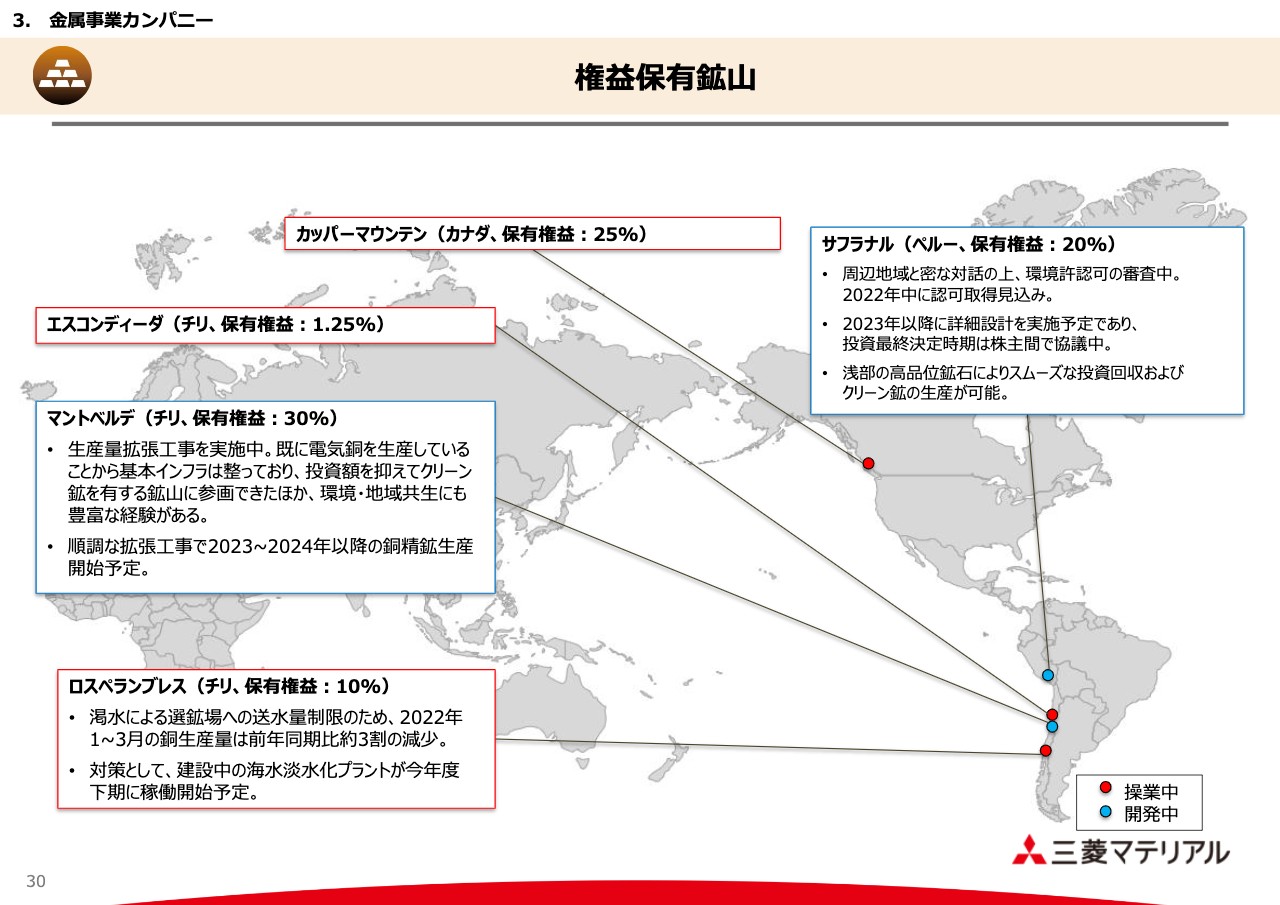

サフラナル鉱山については、今年2月に環境許認可の申請を行い、受理されました。最終的な許認可を得る取り組みを進めており、今年度中に取得することを目指しています。最終投資判断については、その後のことになりますので、現時点では詳細をお伝えすることができません。

マントベルデ鉱山については、計画どおり建設工事を進めています。6月時点で6割近く進捗しており、2024年からの生産開始を目標にしています。カッパーマウンテンについても拡張工事が完了し、その設備をフル活用できるように最適化を進めています。

製錬については、貴金属や錫などの有価金属の回収量を増やす取り組みを進めています。新たに錫の回収設備を作り、こちらが安定操業していることで回収量が増えています。今後もリサイクル原料に含まれる微量成分の分離回収技術を開発して、収益につなげていきたいと考えています。

また、化石燃料の削減に向けて、代替燃料にもなるE-Scrapの処理量を増やすことに努めています。三菱連続製銅法の優位性も活かせますので、ここをテコにしていきたいと考えています。

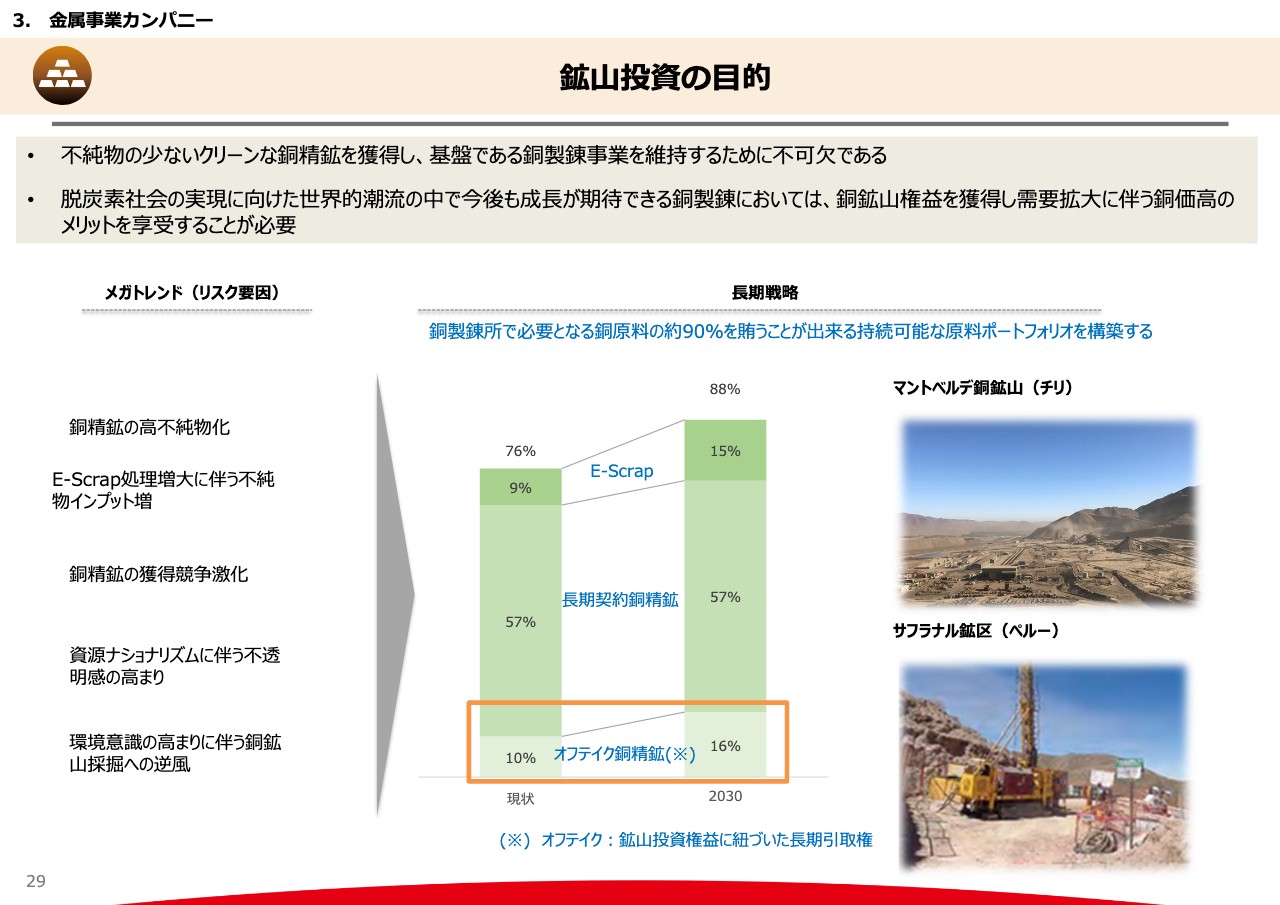

鉱山投資の目的

鉱山投資の目的として一番大きいのは、やはり基板となる銅製錬事業のリサイクルを進めていくためにクリーンな銅精鉱を獲得することです。スライド中央のグラフに示したとおり、現状の安定調達比率は76パーセントです。ここには、投資している銅鉱山から来るオフテイクの銅精鉱、長い付き合いのある鉱山会社から来る長期契約の銅精鉱、リサイクル原料であるE-Scrapなどが含まれます。これを2030年までに88パーセントまで上げるために取り組んでいます。

また、需要拡大に伴い、銅の価格が上がると見ていますので、そのメリットを享受できる鉱山投資も積極的に行いたいと考えています。

権益保有鉱山

スライドには、現在、権益を保有している鉱山を記載しています。赤い枠で囲んだカッパーマウンテン、エスコンディーダ、ロス・ペランブレスはすでに操業しています。青い枠で囲んだマントベルデとサフラナルは今後、開発・生産を開始するプロジェクトです。

ロス・ペランブレスについては、チリの水不足により、今年の初めくらいからフル操業できていません。現在はその対策として、海水を淡水化するプラントを建設しており、今年度の下期には稼働し、水不足にも対応できるという取り組みを行っています。

E-Scrap処理量増強に向けた取り組み

E-Scrapの処理に向けた取り組みを紹介します。処理量を増やす施策として有価金属マテリアルフロー最適化を行います。

集荷を増やす施策として、まず、受入について、ロジスティックを強化するために、昨年、オランダにあるMM Metal Recyclingの拡張を行いました。また、デジタルプラットフォーム「Mitsubishi Materials E-Scrap EXchange(MEX)」を開発し、運用を始めています。これらの施策により、E-Scrapの処理能力を2030年度末に25パーセントアップの20万トンにしたいと考えています。

E-Scrap処理量増強の施策~有価金属マテリアルフロー最適化

E-Scrapのリサイクル原料の中にはいろいろな微量成分が入っており、分離・回収しないと銅製錬のプロセスや貴金属のプロセスに悪影響を及ぼします。それを避けるために、分離・回収を強化することが必要です。また、回収したものは、有価金属であるため収益の増加にもつながります。

そのような取り組みとして、当社グループの生産拠点である直島、小名浜をベースに錫の生野、鉛の細倉、PGMのマテリアルエコリファイン小名浜の総合的な強化を図っています。

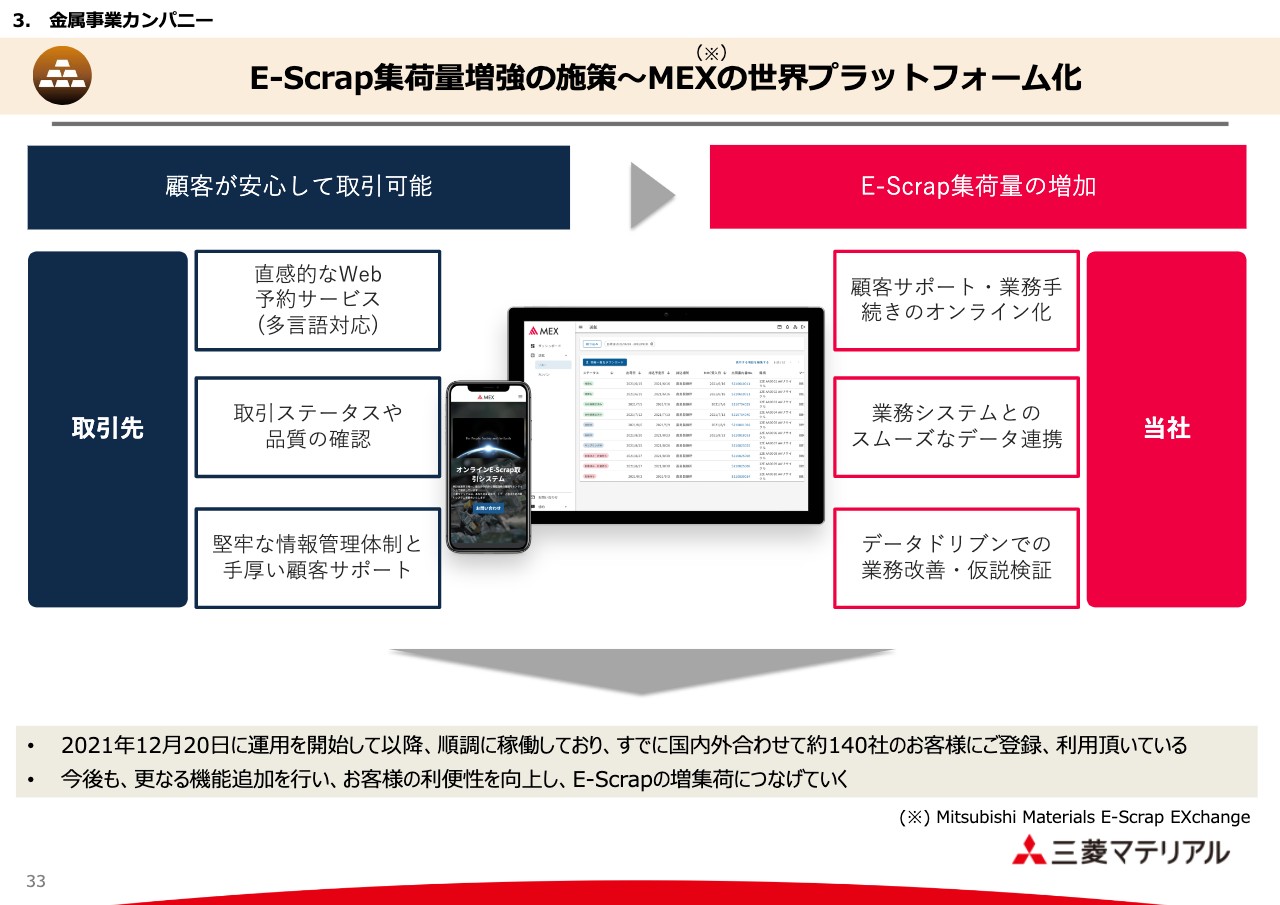

E-Scrap集荷量増強の施策~MEXの世界プラットフォーム化

昨年12月20日に運用を開始した「MEX」をご説明します。「MEX」は顧客が安心かつ非常に便利で簡単に取引ができることを目標に作られました。

納入予約だけでなく、納入された物がいつ直島や小名浜に着き、いつ処理され、どのような品質のものであったかを、すべてオンラインで簡単に確認できます。さらに、いろいろなトラブルなどにも顧客サポートが簡単に素早く対応できる機能を有しています。

顧客サイドだけでなく、当社サイドも、業務の効率化や、ここから得られたデータを使って、操業自体の改善などに取り組むことができます。当社にとって非常に大きな武器になっていくと考えています。

おかげさまで、運用開始以来、国内外ですでに140社を超えるお客さまにご利用いただき、大変好評です。これから機能の追加を行い、競合他社に対して差別化を図っていきたいと考えています。

私からのご説明は以上です。

4. 環境・エネルギー事業カンパニー

新井義明氏(以下、新井):環境・エネルギー事業カンパニープレジデントの新井でございます。よろしくお願いします。

事業概要

まず、事業概要をご説明します。環境・エネルギー事業カンパニーは、環境リサイクル事業とエネルギー事業から構成されています。環境リサイクル事業は、家電リサイクル、自動車リサイクル、食品廃棄物バイオガス化、焼却飛灰リサイクルの4つの事業に注力しています。都市廃棄物全体を市場として捉え、事業を展開しています。利益規模は2021年度実績で15億円です。

エネルギー事業では、再生可能エネルギー事業に注力しており、地熱発電、水力発電、太陽光発電を行っています。地熱開発・操業の経験を強みに持ち、利益規模は2021年度実績で10億円です。

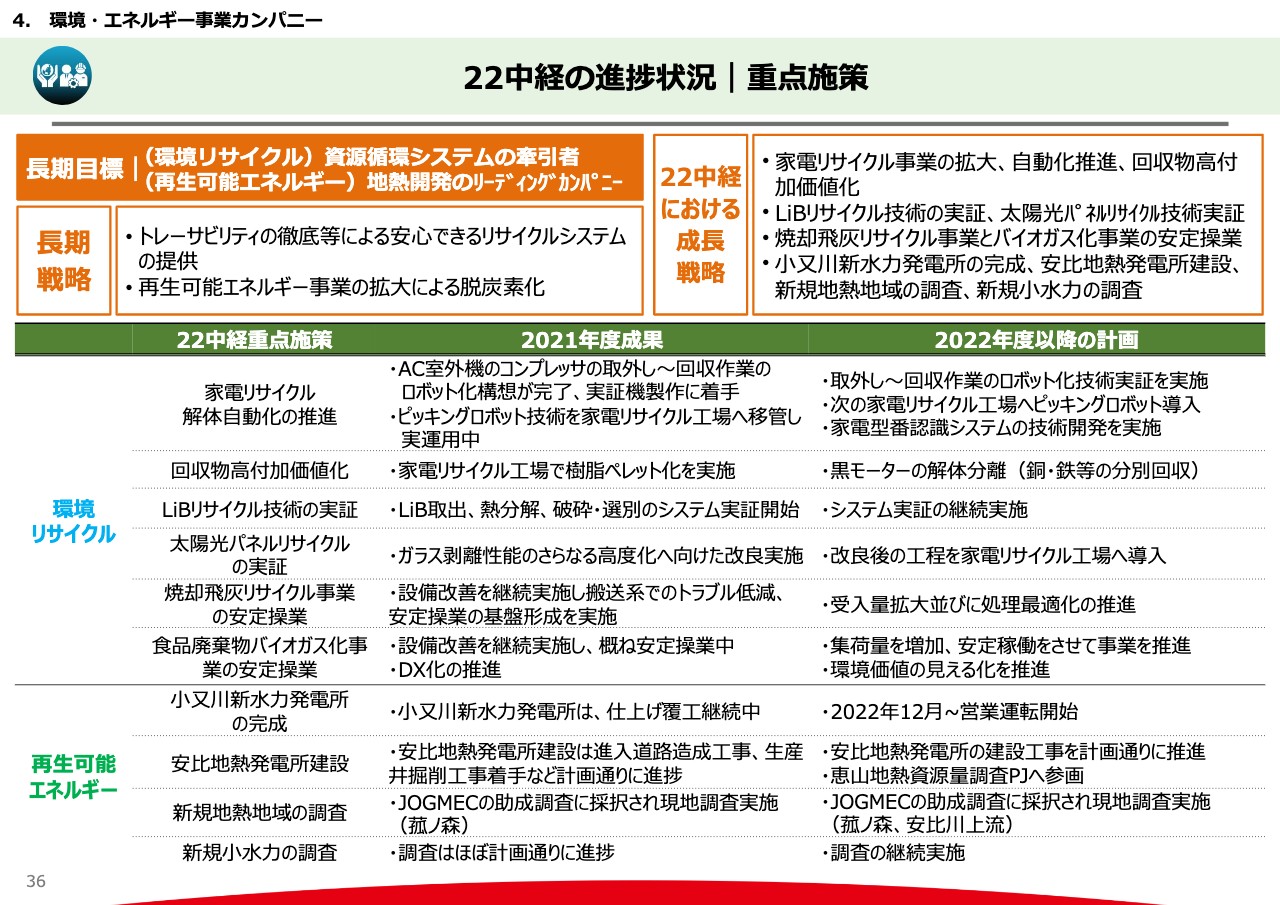

22中経の進捗状況|重点施策

現在の中期経営戦略の進捗状況と重点施策をご説明します。環境リサイクルでは、資源循環システムの牽引者を目指しています。重点施策は、家電リサイクルの解体自動化の推進、回収物高付加価値化、品目拡大として、太陽光パネルリサイクルの実証のほか、自動車リサイクルでは、リチウムイオン電池(LiB)のリサイクル技術の実証、焼却飛灰リサイクルと食品廃棄物バイオガス化では、集荷量の拡大と安定操業化、食品廃棄物バイオガス化では、DX化の推進として環境価値の見える化の推進など、スライドに記載した計画を進めています。

再生可能エネルギーでは、地熱開発のリーディングカンパニーを目指し、再生可能エネルギー事業の拡大による脱炭素化を進めています。小又川新水力発電所および安比地熱発電所の建設を計画どおりに進めるほか、新規地熱や新規小水力の調査を行っています。

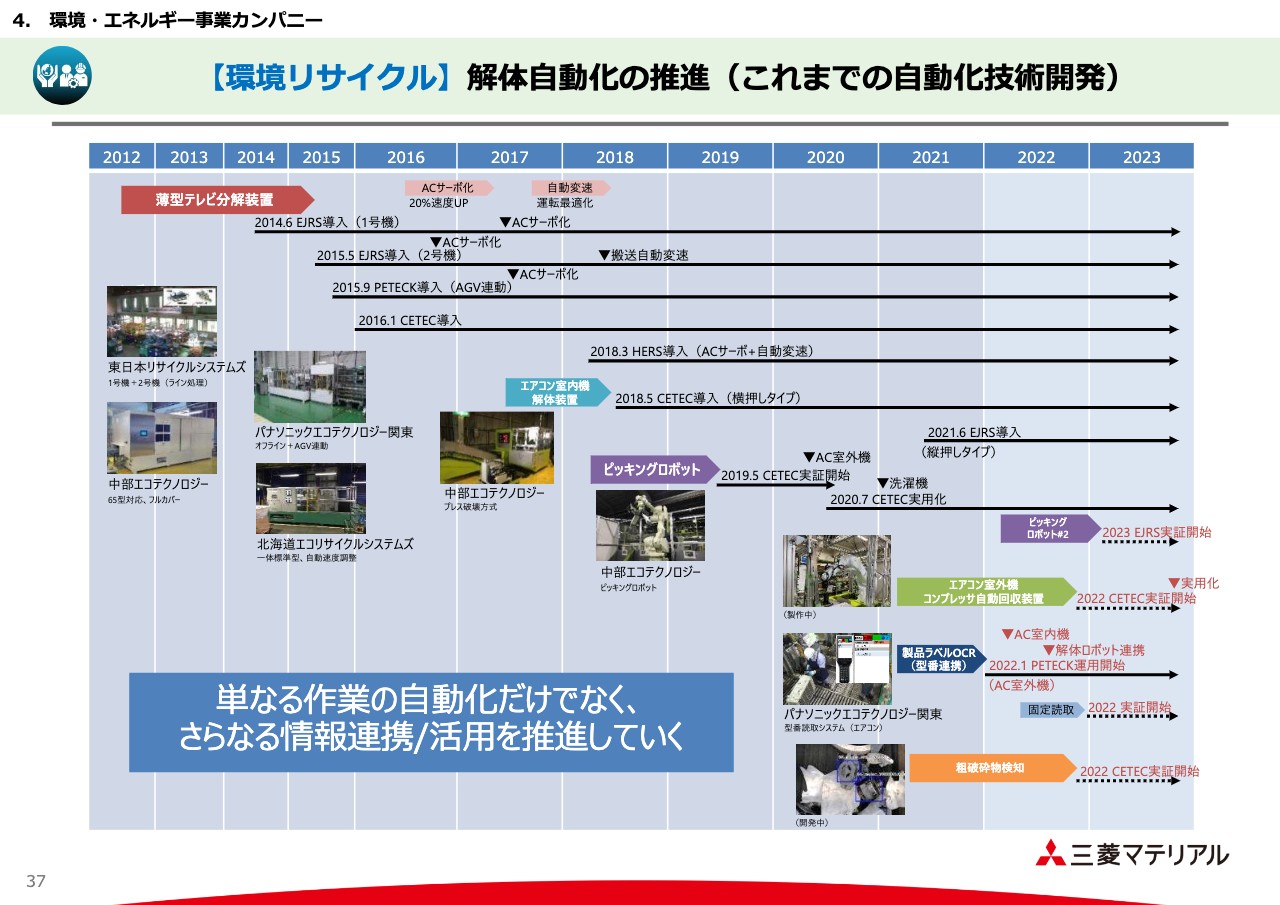

【環境リサイクル】解体自動化の推進(これまでの自動化技術開発)

次のスライドは、これまでの解体自動化の推移と現在取り組んでいる技術開発内容を示しています。当社は、薄型テレビ分解装置やエアコン室内機の解体装置、ピッキングロボットの応用展開、エアコン室外機のコンプレッサー自動回収装置や製品ラベルの型番読み取りシステムなどに取り組んでいます。

単なる自動化だけでなく、さらなる情報連携、データ活用を行い、生産管理系や環境影響評価など、環境価値の見える化として、LCA評価などと連携しDX化を推進しています。

【動画】薄型テレビ内部基板の処理状況(ねじ外し自動解体)

薄型テレビ分解装置について紹介します。薄型テレビは、多いもので約300本のねじで締結されています。今までは人の手で取り外していましたが、画像処理でねじを見つけて、ロボットがねじを取り外します。

特徴は、コンベア上を薄型テレビが移動しながら、ロボットも同期して動いてねじを取り外すことです。コンベアの速度は、ねじが多い時にはゆっくり、ねじが少ない時には速度を上げるなど、効率的な仕組みとしています。

ロボットを2台使用することによって、人とほぼ同じスピードでねじの取り外しができるようになっています。ロボットに薄型テレビを自動供給する装置もあり、休憩時間や夜間など、自動運転で解体することも可能です。

【動画】エアコン室外機回収物のピッキング状況

こちらは、コンベア上でエアコンを分解した部品をピッキングするロボットです。人手で部品を回収していましたが、画像処理とAI学習機能を使って、ロボットで選別や回収ができるようにしました。コンプレッサーやモーター、トランスなどを回収しています。

コンプレッサーは1個で約10キロ程度の重さがあるものもあるため、重筋作業の低減化が図れ、労働力不足の課題やリサイクルの3Kという概念を払拭できるものと考えています。これらの技術を応用展開しています。

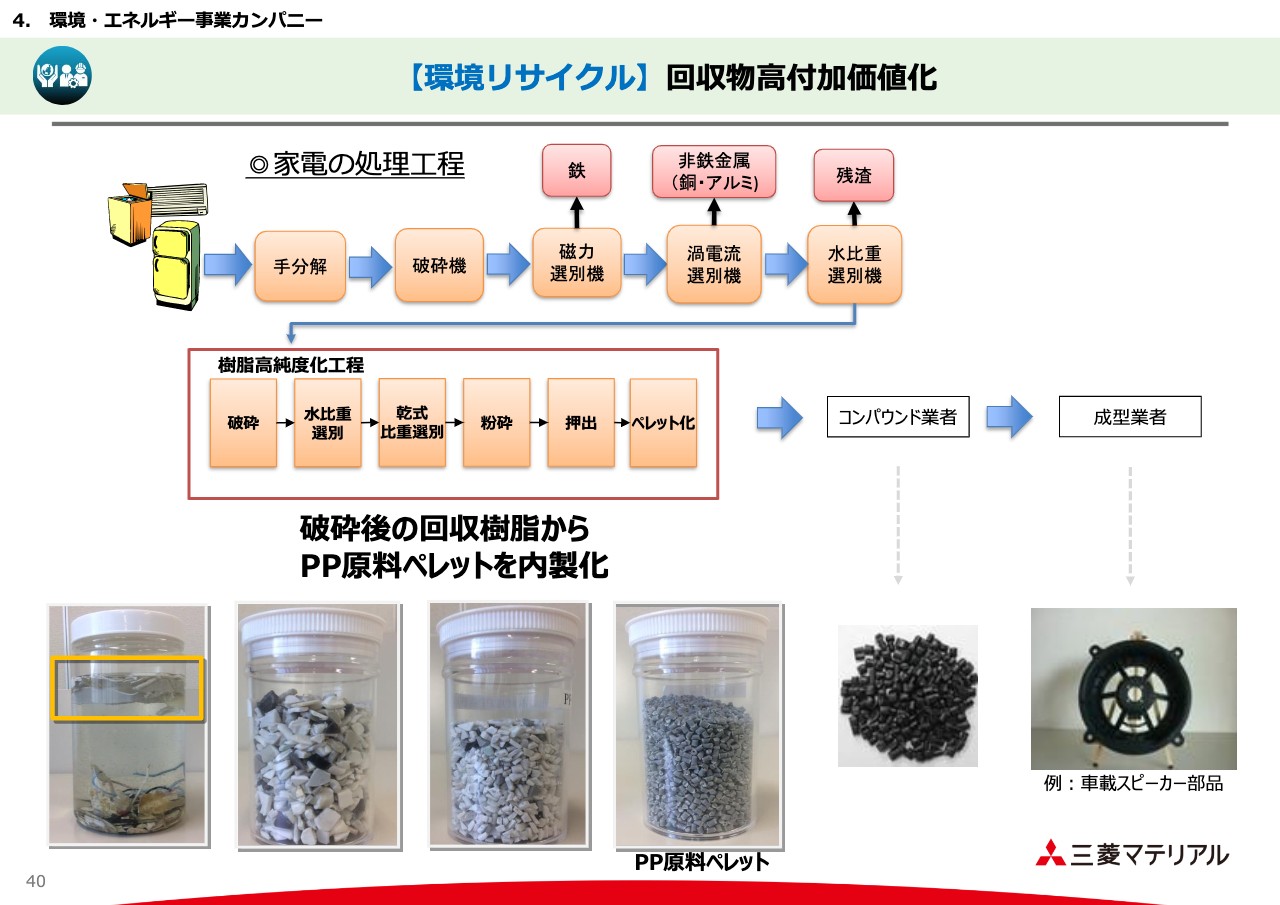

【環境リサイクル】回収物高付加価値化

回収物の高付加価値化についてです。家電の筐体を大型破砕機で破砕した後、混合樹脂をさらに破砕、選別、押出、ペレット化することにより、PP(ポリプロピレン)原料ペレットを内製化できるようになっています。

現在このPP原料ペレットは、自動車のスピーカーの筐体になって再利用されています。金属だけでなく、家電製品を構成する比率が高い樹脂に関しても、再資源化に対応できるようにしています。

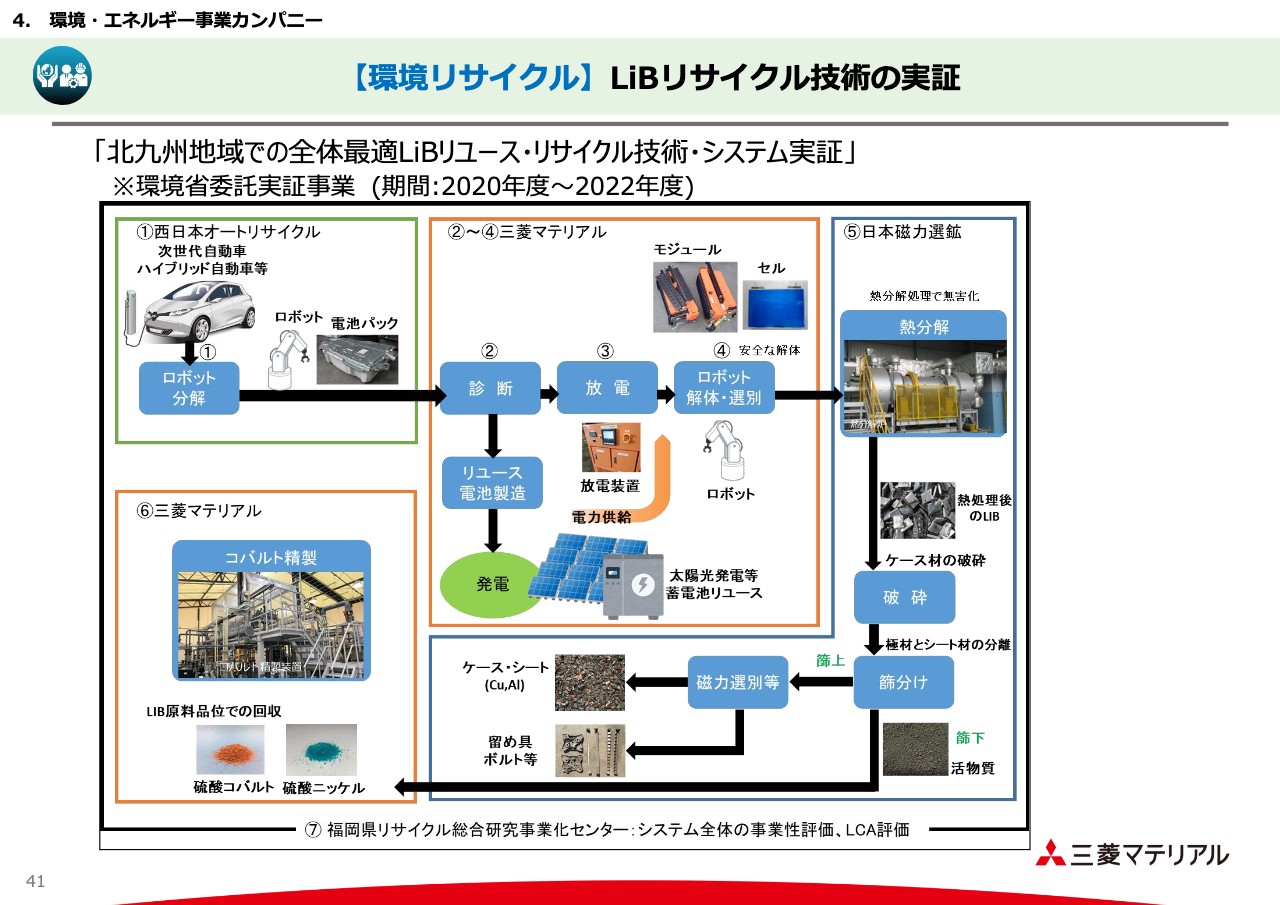

【環境リサイクル】LiBリサイクル技術の実証

リチウムイオン電池(LiB)の一環処理リサイクルシステムの技術実証についてです。環境者の委託事業で、2020年度から2022年度の3年間実施しています。

プロジェクトの全体とりまとめを当社が行っています。EV車やハイブリッド車を対象に、車体からLiBを取り外し、取り外したLiBを診断・放電した後、ロボットを用いて安全な解体を行っています。

解体後のLiBは熱分解処理で無害化した後、破砕・選別し、活物質を回収します。そして、回収した活物質を精製することによって、コバルト・ニッケルを回収する一貫処理システム実証を、各社と協力しながら北九州で実施しています。

なお、システム全体のLCA評価も実施します。6月に主要な設備であるLiB分解用のロボットを導入し、現在試運転を始めている段階です。

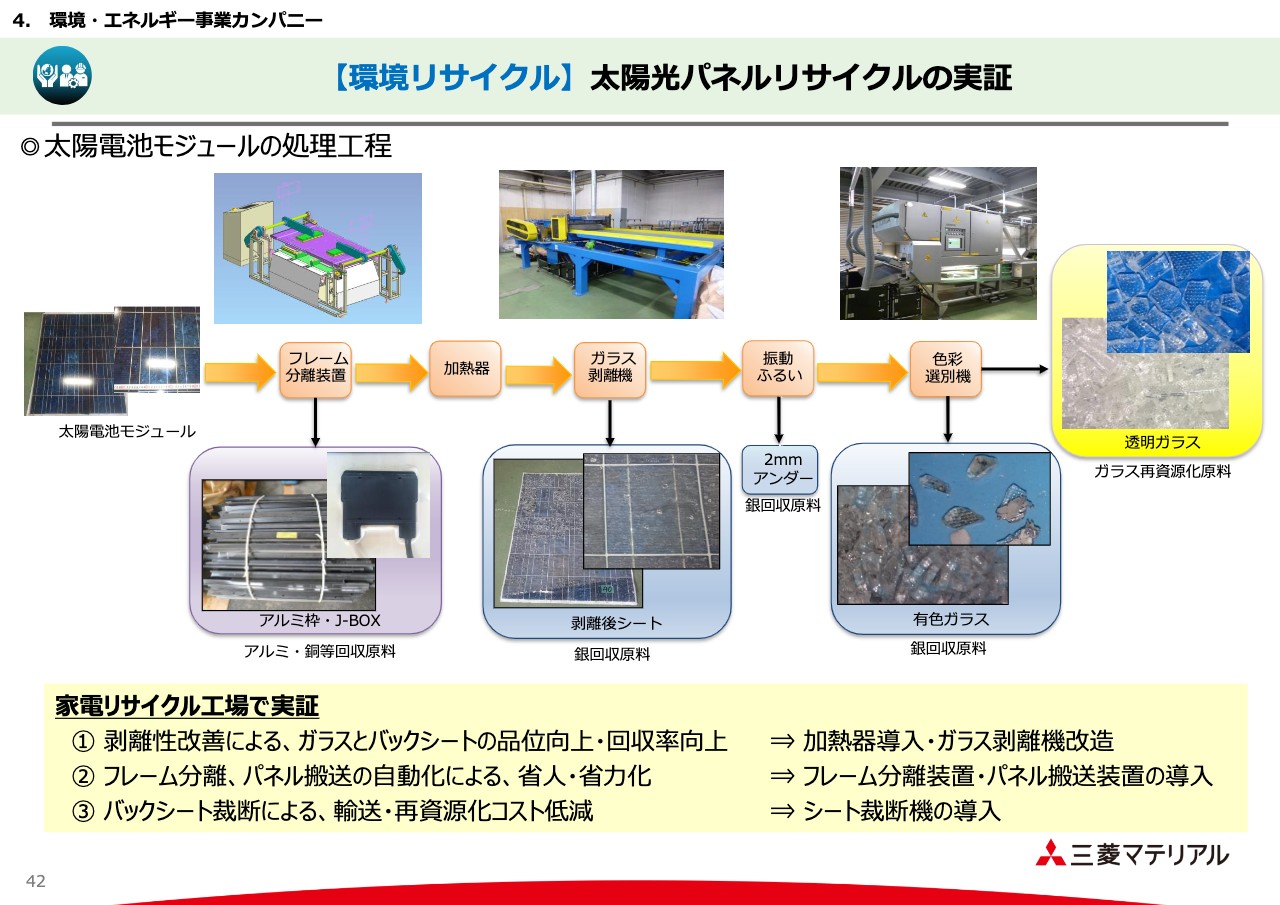

【環境リサイクル】太陽光パネルリサイクルの実証

今後、大量に廃棄が予想されている太陽光パネルのリサイクル実証に関してです。ポイントは、構成比率が高いガラスをパネルから剥離させ、再資源化できるようにすることです。

バックシートには、電極に銀が使用されているため、銀を回収することも重要です。品目拡大も含めて、家電リサイクル工場で検討を進めています。

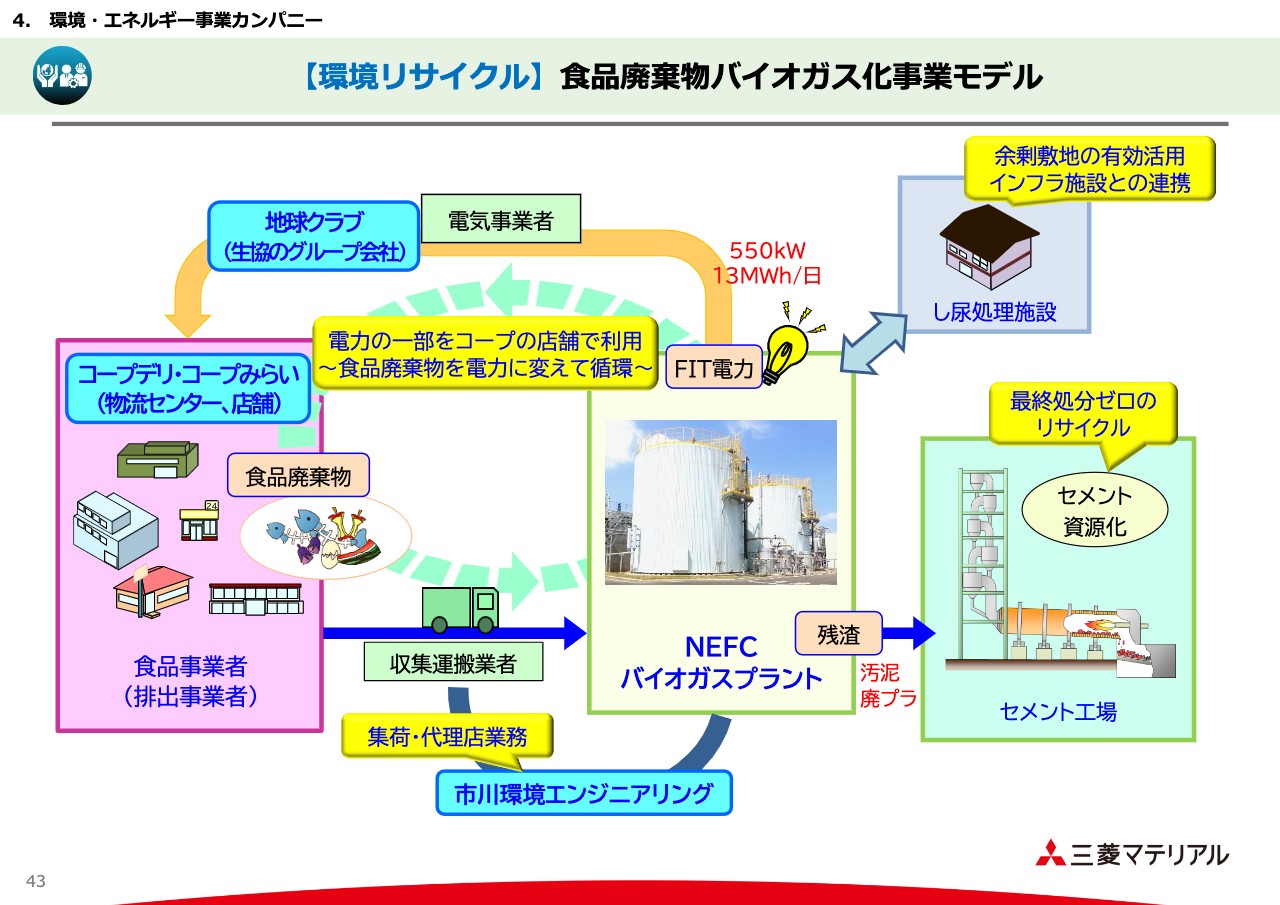

【環境リサイクル】食品廃棄物バイオガス化事業モデル

スライドの図は、食品廃棄物バイオガス化についての事業モデルを示したものです。スーパーやコンビニ、食品工場などから発生した食品廃棄物は、収集運搬されて当社グループのニューエナジーふじみ野社(NEFC)に搬入されます。NEFCのバイオガスプラントで発電された電力は、FIT制度により売電されていますが、この電力は生協のグループ会社の小売電気事業者である、地球クラブ社に供給しています。

プラントに搬入している廃棄物の一部が電力となり、株主であるコープデリ・コープみらいの事業所や店舗で利用されます。食品廃棄物を電力に変えて循環するというループを構築しています。

また、バイオガスプラントから発生する汚泥や廃プラなどに関しては、当社の関連会社のセメント工場で、原料や燃料の代替として利用しています。

セメント工場でのリサイクルの特徴として、焼却処理のような二次的な廃棄物を発生させず、最終処分場ゼロのリサイクルを行うことが可能という点があります。そのため、食品廃棄物や付随するパッケージ類も含めてすべてが有効利用されています。

【再生可能エネルギー】建設中の発電所稼働

再生可能エネルギー関係の、現在建設中の発電所についてです。左側が小又川新水力発電所で、2022年12月に運転開始の予定、右側が安比地熱発電所で、2024年4月に運転開始予定で、現在計画どおりに建設工事を進めています。

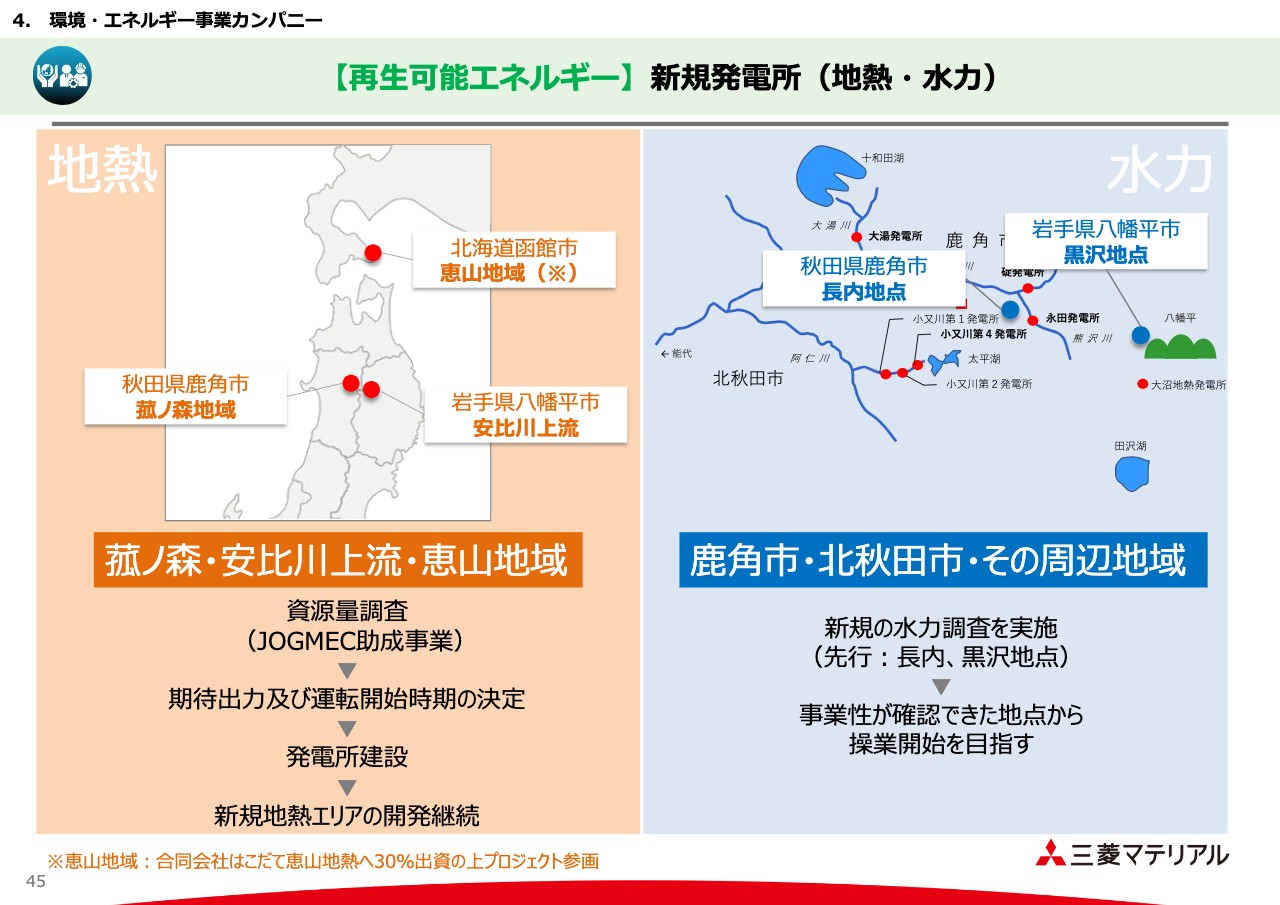

【再生可能エネルギー】新規発電所(地熱・水力)

新規発電所の検討についてです。スライドの左が地熱関係の説明で、秋田県鹿角市菰ノ森地域、岩手県八幡平市安比川上流地域、北海道函館市恵山地域で資源量の調査を、JOGMECの助成などを受けながら実施しています。

調査結果をもとに、期待された出力が得られるようであれば、発電所の建設に進み、さらに新規地熱エリアの開発を行っていきます。

スライドの右は水力関係です。水力に関しては、新規水力の調査を鹿角市やその周辺地域で実施しています。事業性が確認できた地点から建設を目指し、検討を進めていきます。

私からのご説明は以上です。

質疑応答:無酸素銅の市場環境

質問者:無酸素銅「MOFC-HR」について、競合や市場での位置等を含めて、マーケットの環境はどのようになっていますか?

石井:「MOFC-HR」で当社が狙っているのは、xEV市場です。xEV市場において今後どれだけ伸びていくのかは若干未知数の部分はありますが、当社としてシェアを伸ばしていきたいと考えています。当社は無酸素銅に強みを持っており、競合に対していち早く顧客に入り込んでいくことで、差別化を図り、シェアを上げていきたいと考えています。

質問者:無酸素銅の競合は、日本の伸銅品メーカーですか?

石井:ご理解のとおりです。

質疑応答:無酸素銅の強み

質問者:先ほど話があった無酸素銅について、競合と比べて具体的にどこに強みがありますか?

石井:無酸素銅については、すでにもうかなり多くの顧客から引き合いをいただいていますし、本日ご説明したキーアカウントと密接に結びついて、ファーストコールベンダーのポジションを取っているところが大きな強みになっています。そこから、新たな製品、すなわち無酸素銅プラス合金への展開やその評価を進めていただいて、いち早くシェアを確保していると考えております。

質疑応答:銅加工事業の将来的な受注の状況

質問者:銅加工について、2024年頃からかなり生産能力が増える計画ですが、現時点で受注が決まっていますか?

石井:大きな契約や受注は明確なものはありませんが、これまでのビジネスの中で、継続した受注は見込めるものと考えています。現在進めている投資は、現状の生産能力が不十分という観点から生産能力を増やすためのものであり、現在見込んでいる数量から考えますと、さらなる投資が必要になると見込んでいます。

質疑応答:銅加工事業におけるLuvata社の位置づけ

質問者:銅加工事業におけるLuvata社について、全体の戦略構想の中でのシナジー獲得を目指した取り組みにおいては、どのような位置づけになっていますか?

石井:Luvata社について、シナジーが求められている点は十分に理解しています。しかし、当社がLuvata社を取得してから、事業環境などもあり、Luvata社が苦しい状況にあったため、まずはLuvata社内部の構造改革を行ってきました。その目途が立ってきて、徐々に業績は戻ってきています。

そうした中で、シナジーの創出に向けて、すでに材料を日本側から送り込むなどの対応はスタートしています。

質疑応答:柱状晶シリコンやシール材の成長見通し

質問者:柱状晶シリコンやシール材については、半導体製造装置市場の成長を上回るような伸びが期待できますか? 市場の見通しを教えてください。

石井:柱状晶シリコンが使われる部材は、交換部品であり、半導体製造装置よりも、むしろ半導体のウエハーや半導体そのものの数量とリンクしていますが、シェアを伸ばすことで、市場の伸びを上回る形を目指したいと考えています。

シール材は、半導体製造装置に添付されるものであり、交換頻度は、柱状晶シリコンが使用される部材ほどは高くないため、基本的には装置市場の伸びが1つの目安になります。しかし、当社はこの分野では若干後発になっており、当社の特徴を活かして、シェアを伸ばすことで装置市場の伸び以上に伸ばしていきたいと考えています。

質疑応答:電気自動車の普及による超硬切削工具の需要への影響

質問者:加工事業について、電気自動車の増加により、超硬切削工具の使用原単位が減るかもしれないという点が心配です。資料15ページでは、航空宇宙の伸びもあり、超硬切削工具全体の需要としては伸びるという理解でいいでしょうか?

田中: 電気自動車は、エンジンやトランスミッションがなくなることから、ガソリン車と比べて、1台当たりの超硬切削工具の使用量は25パーセントから30パーセント程度減ると見ています。

本日の資料では2030年までの超硬切削工具市場の見通しを示していますが、需要のピークは2030年で、その先については、自動車のEV化に伴って若干下向いていくと予想しています。

質疑応答:加工事業における投資の状況

質問者:超硬切削工具に関しては、かなり先行投資をしていくイメージを持ちましたが、始めは少しコストが重く、利益が出てくるのは後という状況になりますか?

田中:財務体質を超えたような投資はなるべくせずに、毎年しっかりと利益を確保できるように投資をしていきたいと考えていますが、M&Aなどについては、積極的に資金を使っていくことも考えています。

質疑応答:加工事業における航空機向け、医療向けの最近の成果

質問者:加工事業について、航空機や医療向けという話は以前からありましたが、この2年から3年での成果や手応えを感じているものはありますか?

田中:航空機については、新型コロナウイルスの影響を最も受けているのが産業で、実際の受注についてはかなり落ち込んでいます。そうした中で、最近は、新製品のテストの動きが少しずつ動き出しており、本日ご説明申した高アルミ含有のMVシリーズも、難削材であるエンジン部品の加工などにおいて、高い評価をいただいています。本格的な生産の回復まではまだ時間を要すると思いますが、地道にテストを行っているという段階にあります。

医療向けについては、エンドミルが中心となりますが、口の中の3Dデータを入手して、義歯の加工をデジタル化するという取り組みが新しいトピックです。

質疑応答:加工事業における再生可能エネルギーの導入やリサイクル比率の向上によるインパクト

質問者:加工事業において、2030年に再生可能エネルギーを100パーセント、タングステンリサイクル比率を80パーセントにしていくことについて、受注面やコスト面でのインパクトをどのように整理していますか?

田中:再生可能エネルギーの比率を上げるということでコストが上がるということはご理解のとおりですが、これを早く進めなければ、マーケットで生き残れないということが、取り組む動機の1つです。

コスト影響については、DXやスマートファクトリーの取り組み等で吸収すると考えていますが、電力価格の推移によってはかなり厳しい状況になるかもしれないという点は危惧しているところです。

リサイクルについては、一般的には、鉱山から鉱石を掘って製品を作るよりも、リサイクルの方が安いコストで製品ができると思いますが、今この瞬間では、タングステン原料の価格が上昇しており、リサイクル由来のものと、鉱石由来のもので、ほとんど値差がないというのが実態です。ただ、値差がないというところがピークで、それ以外にはリサイクルしたほうが経済的なメリットがあると考えています。

質疑応答:加工事業のグローバル事業基盤の構築の規模や時間軸

質問者:加工事業について、資料の19ページで示されている図からは、グローバルな事業基盤の構築は、かなり大がかりなものに見えます。リサイクル関連でマサン社に出資をしたような形で、今後グローバルに、各地域で事業基盤の拡大を目指していくのでしょうか? また、事業基盤の構築の規模感や時間軸感を教えてください。

田中:全体の規模感としましては、資料の15ページでお示しした、超硬切削工具市場が2兆円を超える2030年にグローバルシェア10パーセント、すなわち2,000億円を取りたいと思っています。大まかに言えば、現在の倍くらいの規模になります。その過程で、M&Aなども考えていますが、それは各地域での判断ではなく、グローバル本社という位置づけの我々が中心となって考えていきたいと思っています。

時間軸については、当社はスペインに製造拠点を持っておりまして、その製造能力を拡大する計画を作っています。また、欧州に販売会社もありますので、それらを含めた統括会社の立ち上げも考えています。欧州の取り組みで課題などを抽出しながら、アメリカに移っていきたいということで、最初の欧州については、来年度が1つのスタートになると思っています。

質疑応答:チリの税制変更やペルーの政情不安について

質問者:チリで税制が変わろうとしていますが、当社は情勢をどのように分析していますか? 今後開発するマントベルデ銅鉱山はチリにあり、サフラナル銅鉱山のあるペルーも政権が非常に不安定でありますが、どのような評価をしていますか?

伊左治:チリの税制の状況については、当社がコントロールできないもので、懸念をしております。今入手している情報からは、致命的な内容にはならないと予測されていますが、まだ予断を許さないと思います。チリ政府案はいくつかありますが、状況によっては思っていたよりも厳しくなる可能性はあります。最終的な決着にはまだ時間がかかると思いますが、いずれにしましても、状況にはよく留意して、対応できるところがあれば対応していきます。

ペルーについても、当社がコントロールできるものではなく、現在の情勢には不安があります。しかし、ペルーは官僚組織がしっかりしていると思っており、手続きを進めているサフラナルについても、しっかりと対応していただいています。ペルーにとっても銅鉱山は貴重な資源であり、国の体制としても必要なものだと思いますので、きちんと進められていくのではないかと考えています。

質問者:鉱山開発は継続していくということでいいですか?

伊左治:そのとおりです。

質疑応答:E-Scrapのプラットフォーム「MEX」の定量的な効果

質問者:E-Scrapのプラットフォーム「MEX」による定量的な効果、例えば集荷量の増加やコストの低下などがあれば教えてください。

伊左治:効果は確実に出ていると思いますが、定量的な把握はできていません。新型コロナウイルスの影響により、景気の低下や物流の混乱があり、集荷に少し苦労しており、その影響の程度の把握も難しいためです。しかしながら、国内の集荷は、過去よりも1割程度増えていますし、先ほどの理由から海外の集荷はトータルでは減っているものの、国内と同等またはそれ以上の効果が出ていると理解しています。

質疑応答:環境・エネルギー事業の全社的な位置づけ

質問者:環境・エネルギーの事業は成長が期待できる事業だと思いますが、投資の配分やM&Aを積極的に行っていくかどうかなど、全社的な観点から見た事業の位置づけについて教えてください。

新井:現在、次期の中期経営戦略の検討をしていますが、その中で、リサイクルや再生可能エネルギーは、伸ばすべき事業として検討を進めている状況です。

質疑応答:LiBや太陽光パネルリサイクルの事業化の時間軸

質問者:LiBや太陽光パネルのリサイクルについて、今後の事業化に向けた時間軸に関してどのように考えていますか?

新井:LiBに関しては、自動車に搭載しているLiBをいかに安全に取り外すか、LiBに使用されている金属類をいかに回収するかという大きく分けて2つのプロセスについて、さまざまなパートナーと一緒に実証試験を進めている段階です。実際に車載のLiBが出てくるのはまだ少し先で、今すぐ経済的に合うということにはならないと思いますので、技術課題などを確認しつつ、先を見通しながら検討を進めています。

太陽光パネルに関しても、現状ではまだ廃棄量は少ないですが、2030年から2035年に向けて、FITで導入されたものが大量に廃棄される状況になると思います。廃棄量としては、おそらく35万トンから50万トン、現状の家電リサイクルの物量と同じくらいの量になると予想しています。今からその準備を始めており、今年から家電リサイクル工場に実証設備を入れて、徐々に実証しながら立ち上げていきます。こうした取り組みを進め、タイミングを見つつ進めていきたいと思っています。

新着ログ

「非鉄金属」のログ