株式会社Lib Work 2022年6月期決算説明会

Lib Work、売上高は2年連続の増収で過去最高を達成 デジタルマーケティングや異業種コラボにより受注好調

MISSION

瀬口力氏(以下、瀬口):株式会社Lib Work、2022年6月期決算説明会を開催します。当社の「MISSION」は「サステナブル&テクノロジーで住まいにイノベーションを起こす」です。この「MISSION」に向かって、今取り組みを進めています。

VISION

「VISION」は「戸建住宅のプラットフォーマーへ」です。ただの住宅会社ではなく、プラットフォーマーになるための種をたくさん集めており、すべての事業が完遂できた頃には、日本において「戸建てプラットフォーマー」という位置付けになると考えています。

SLOGAN

「暮らしを変える、世界を変える、未来をつくる」という「SLOGAN」に向かって、社員一丸となって取り組んでいます。

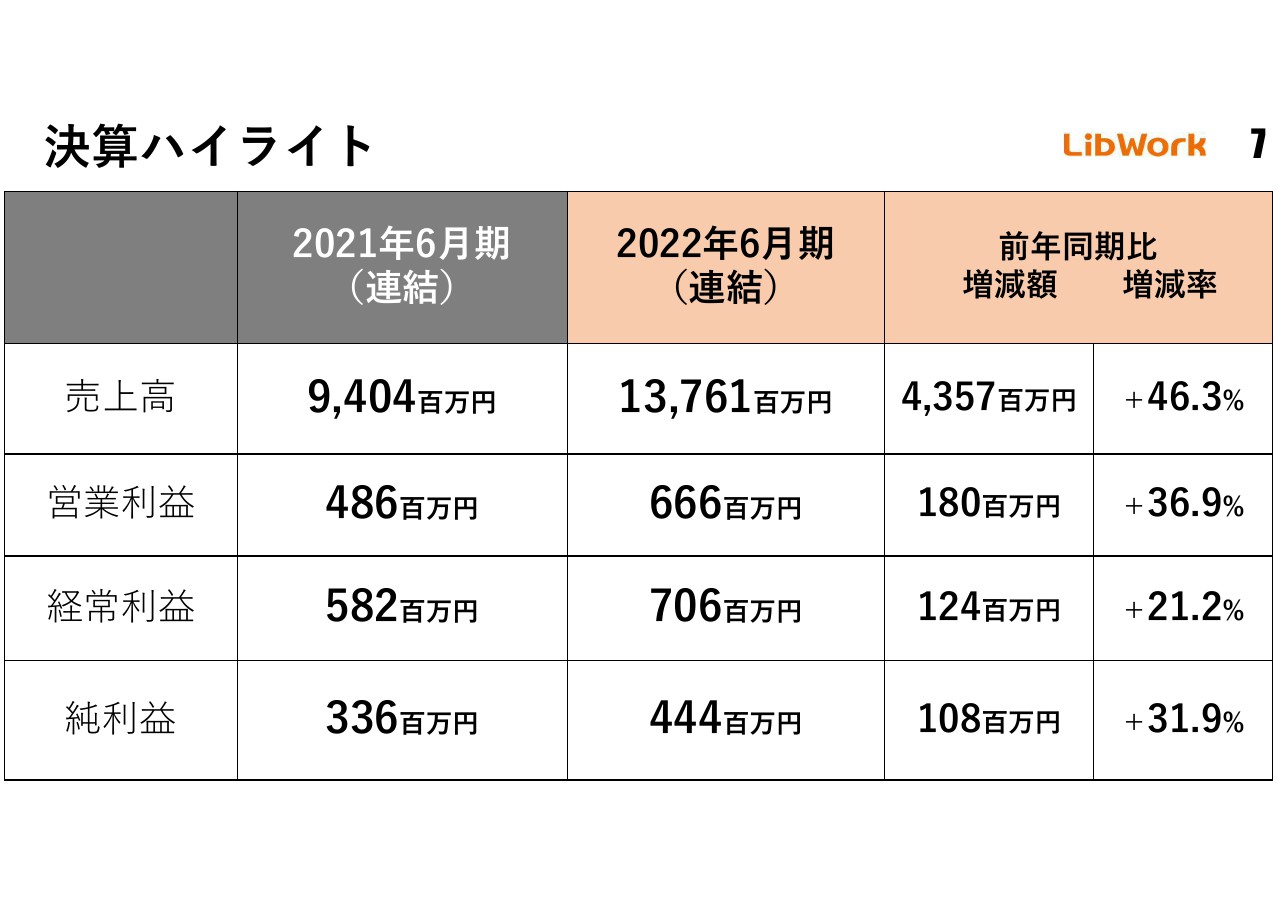

決算ハイライト

決算ハイライトです。まずは財務情報について、前期の振り返りからご説明します。2022年6月期の売上高は、前年同期比43億5,700万円増の137億6,100万円、増減率は46.3パーセントの成長となりました。当社は30パーセント成長を1つのメルクマールにしていますので、そこはしっかりと達成できて非常によかったと考えています。

営業利益ですが、2022年6月期は前年同期比1億8,000万円増の6億6,600万円、増減率は36.9パーセントの成長です。経常利益は前年同期比21.2パーセント増の7億600万円、純利益は前年同期比31.9パーセント増の4億4,400万円と、順調な成長がうかがえると思います。

ただし、想定していた利益は実現できなかったということで、これはやはりウッドショックと資材価格の高騰がかなり影響しています。このあたりの改善が、来期に注力すべき大きな課題の1つだと考えています。

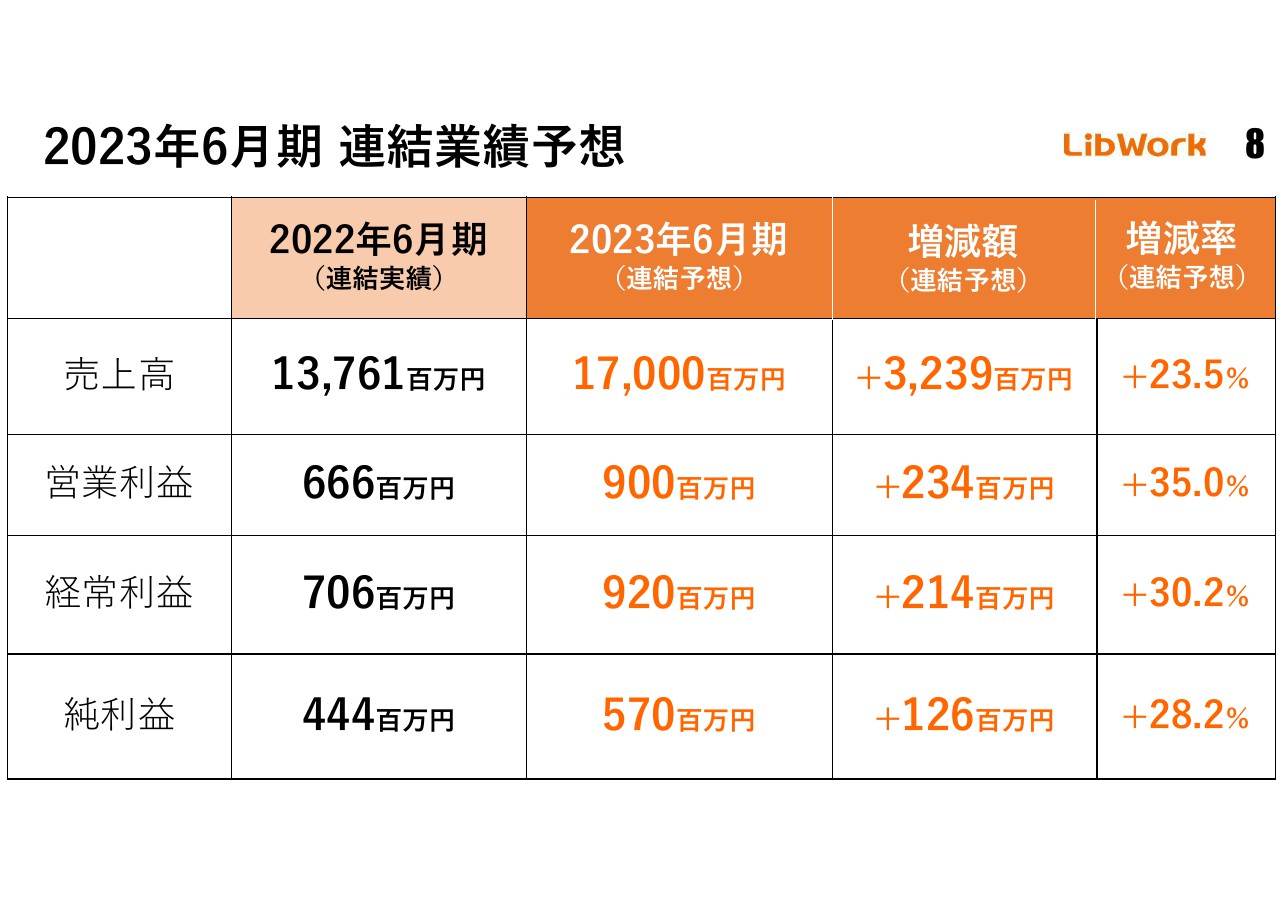

2023年6月期 連結業績予想

2023年6月期連結通期業績予想について、売上高は前年同期比32億3,900万円増の170億円、増減率は23.5パーセント増を見込んでいます。営業利益は前年同期比35パーセント増の9億円、経常利益は前年同期比30.2パーセント増の9億2,000万円、純利益は前年同期比28.2パーセント増の5億7,000万円と、成長を見込んでいます。

受注残が非常に多い状態ですので、しっかりと推進することで、目標は十分に達成できると考えています。この厳しい環境の中でも、当社は順調に成長していきます。

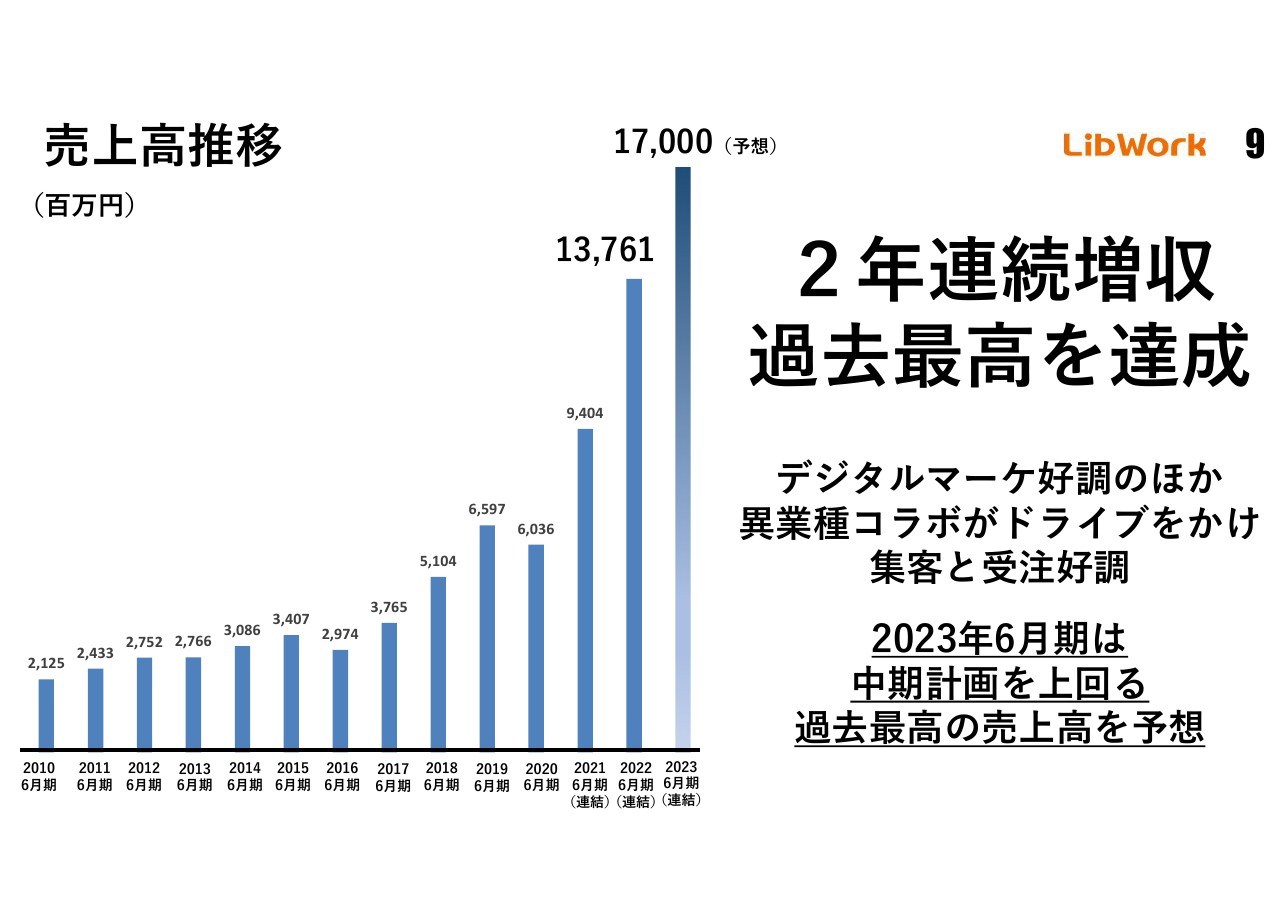

売上高推移

売上高は2年連続増収で、過去最高を達成することができました。要因は、デジタルマーケティングや、「Afternoon Tea」「niko and...」など、異業種のコラボレーションが非常に好調で、集客、受注ともに非常に順調に推移しました。

今後は、ますますこのような異業種コラボレーションを進めながら、エリアの拡大を目指していきます。そして2023年6月期は売上高170億円と、中期経営計画で発表した売上高150億円を大幅に上回る過去最高の売上高を予想しています。これも受注残を見ると十分に達成可能と考えています。

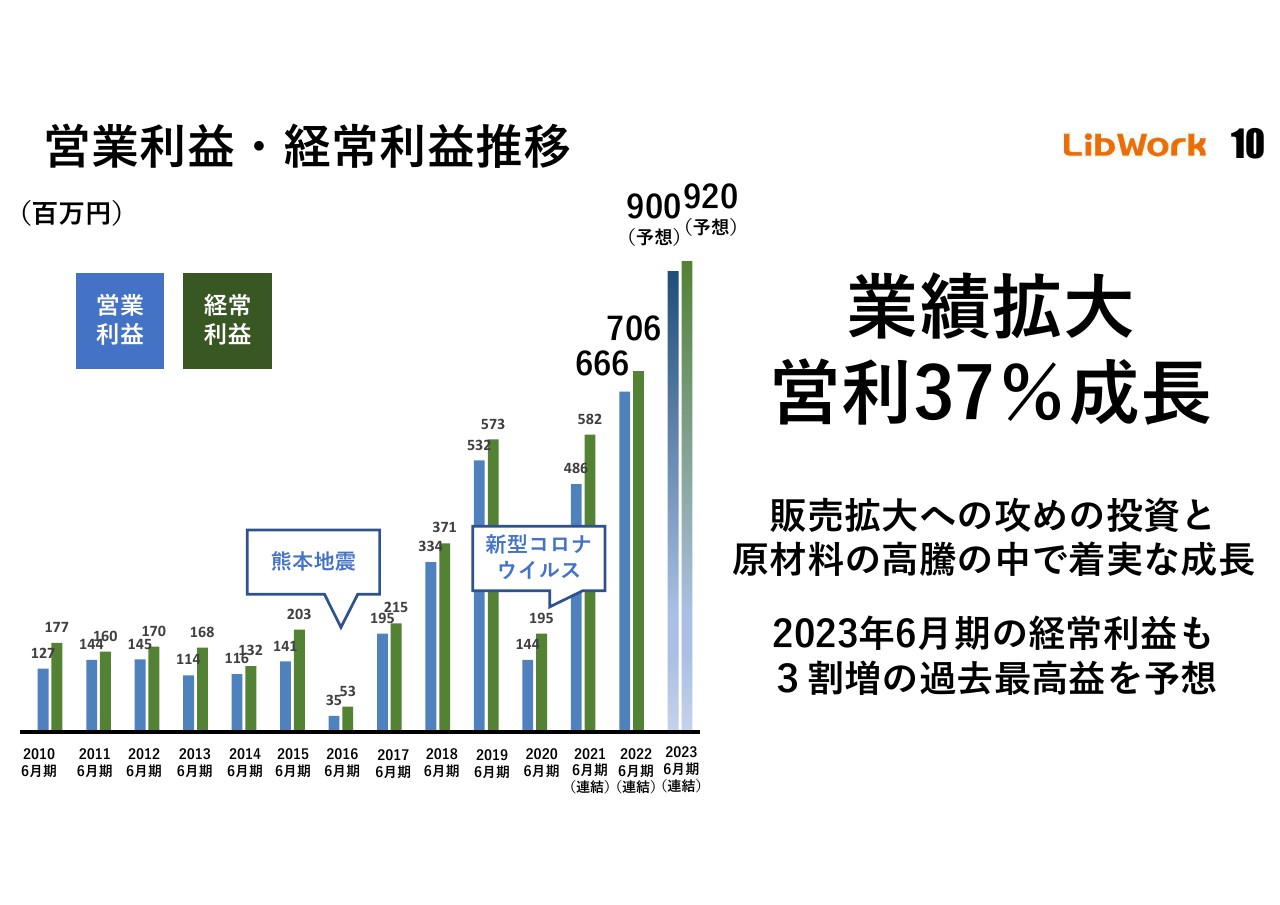

営業利益・経常利益推移

営業利益も前年同期比37パーセントの成長と、業績が大きく拡大しています。2023年も営業利益・経常利益は前年同期比約30パーセント増と、過去最高益を見込んでいます。資材価格の高騰やウッドショックなどの厳しい環境の中ではありますが、現時点での原価高騰を踏まえて予想していますので、これ以上の極端な環境にならなければ、利益実現は可能だと考えています。

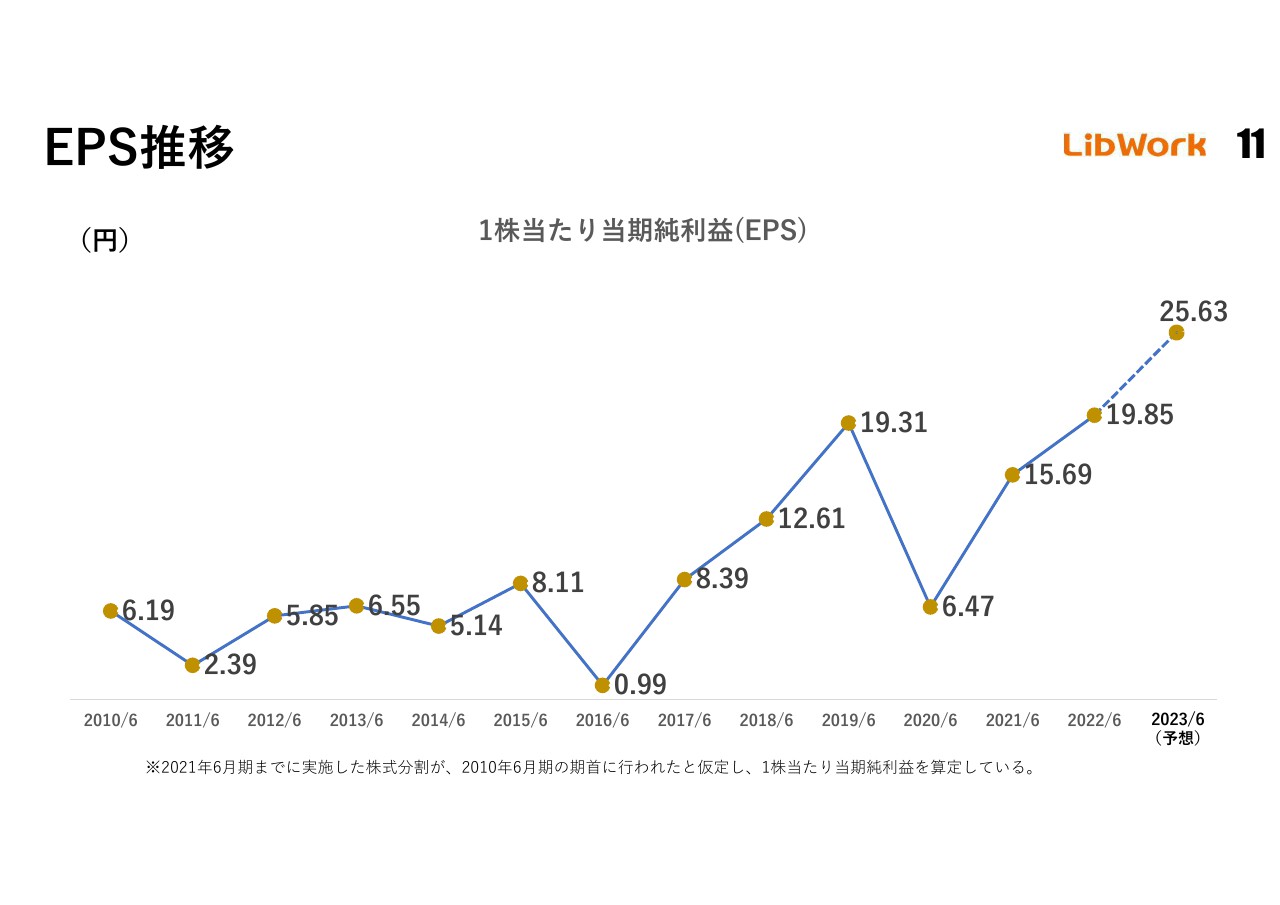

EPS推移

EPSの推移です。新型コロナウイルスが拡大した2020年に大幅に落ち込んでいますが、それ以降は順調に回復しています。2023年6月期の1株当たり当期純利益は過去最高を見込んでいます。

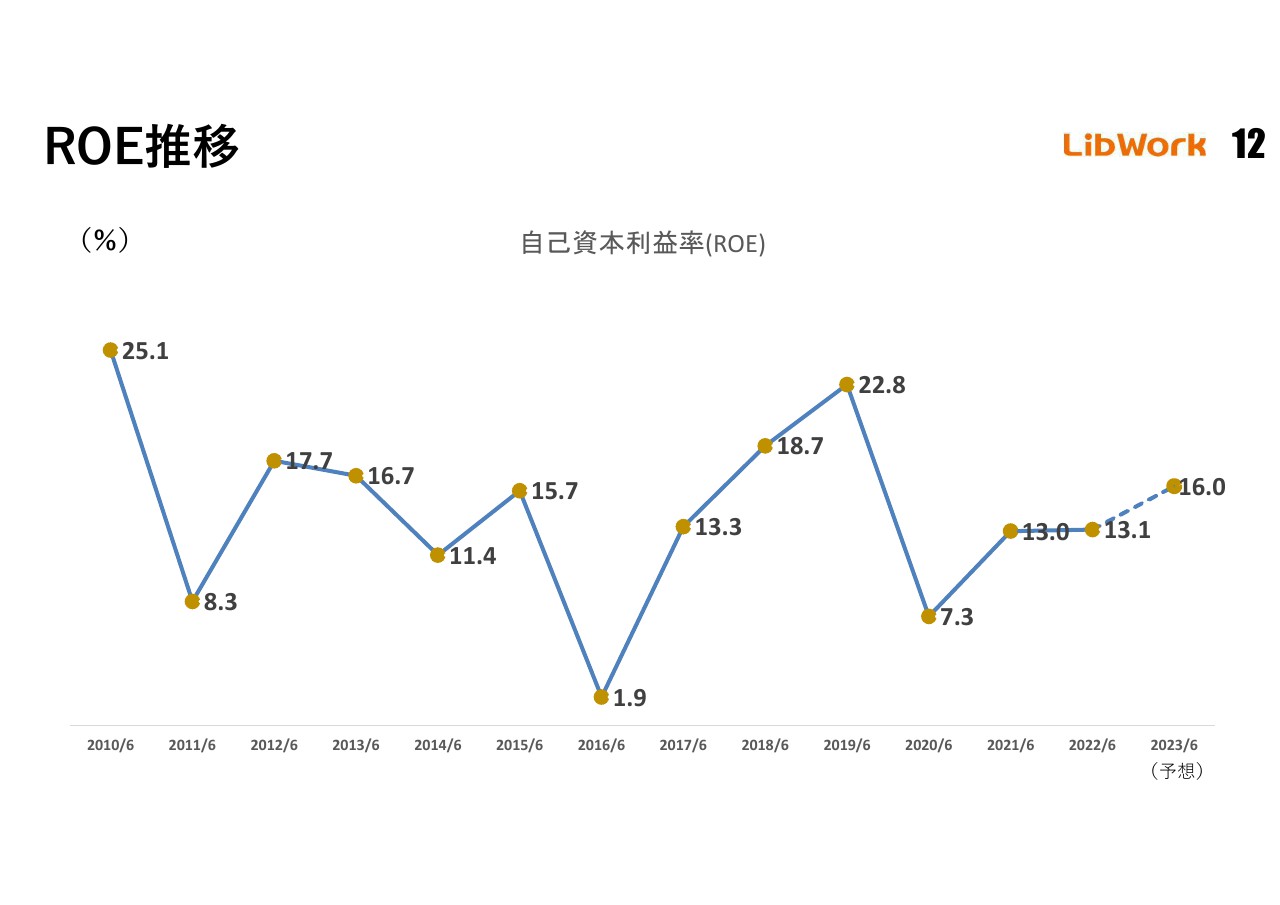

ROE推移

ROEの推移です。本来は25パーセントを目指していましたが、来期は16パーセントまで回復する状況です。こちらは引き続き25パーセントを目指して、しっかりと取り組んでいきたいと考えています。

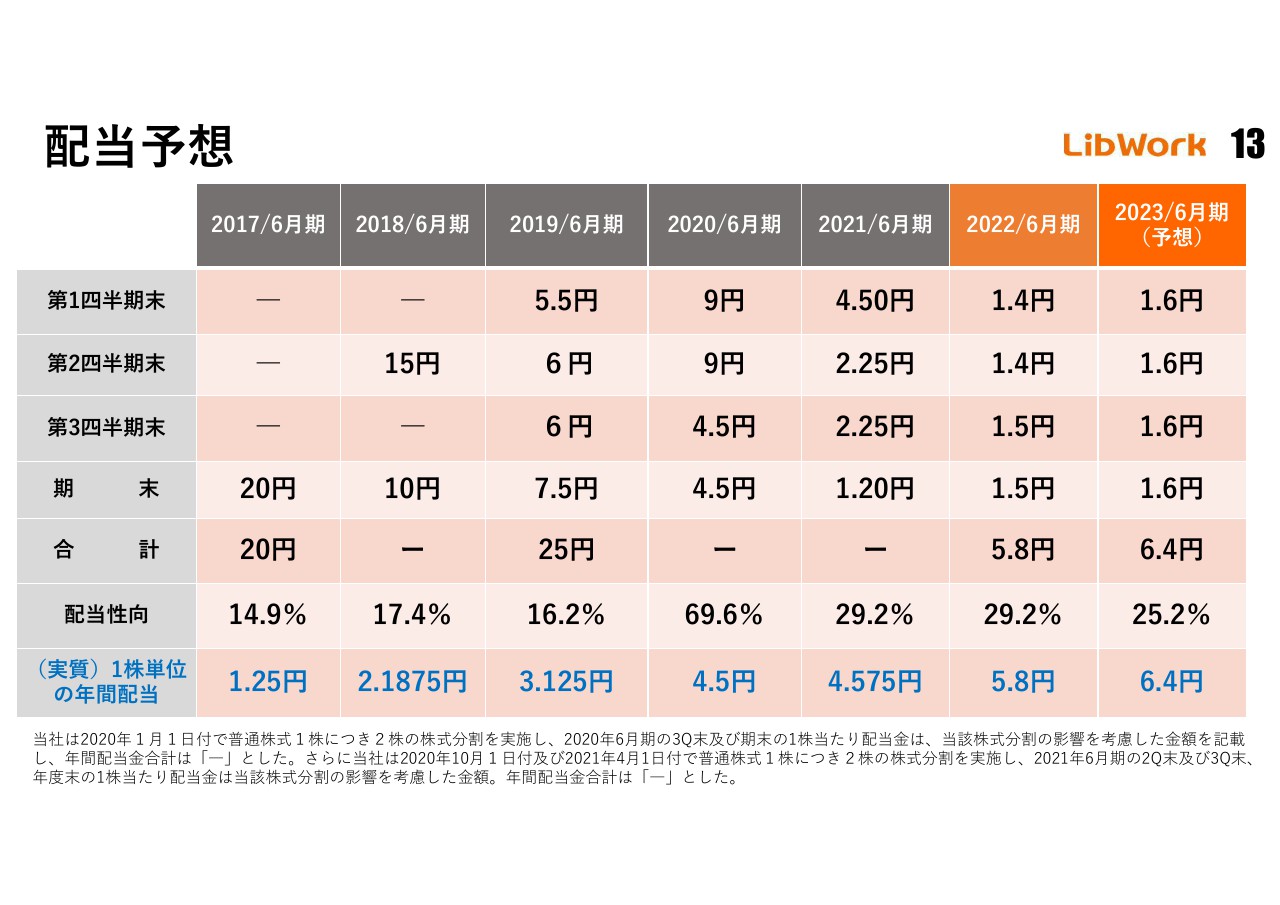

配当予想

配当予想です。当社は分割を繰り返しており、1株当たりの配当が非常にわかりにくいため、スライド下部に「今の株数であればどのくらいの配当だったのか」といった、1株単位の年間配当を記載しています。

当社は上場以来、増配を続けています。2017年6月期は1株当たりの配当が1.25円でしたが、2022年6月期は5.8円にまで増加しており、2023年6月期は6.4円まで拡大します。

業績が落ち込んでも、配当だけはお約束したいと考えていますので、引き続きこのようなかたちで、配当はしっかり守っていきます。

株主優待

当社の株主は、90パーセント以上が個人投資家ですので、やはり株主優待は非常に大きな訴求点になります。

株主優待施策をしっかりと行っているため、この厳しい環境下でも株価はそれほど大きく落ち込まず、前期も及第点を付けられるような株価推移を実現できたのではないかと考えています。

今後も機関投資家のみなさま方のご理解を得ながらも、引き続き株主優待を行っていきたいと考えていますので、ご理解のほどよろしくお願いします。

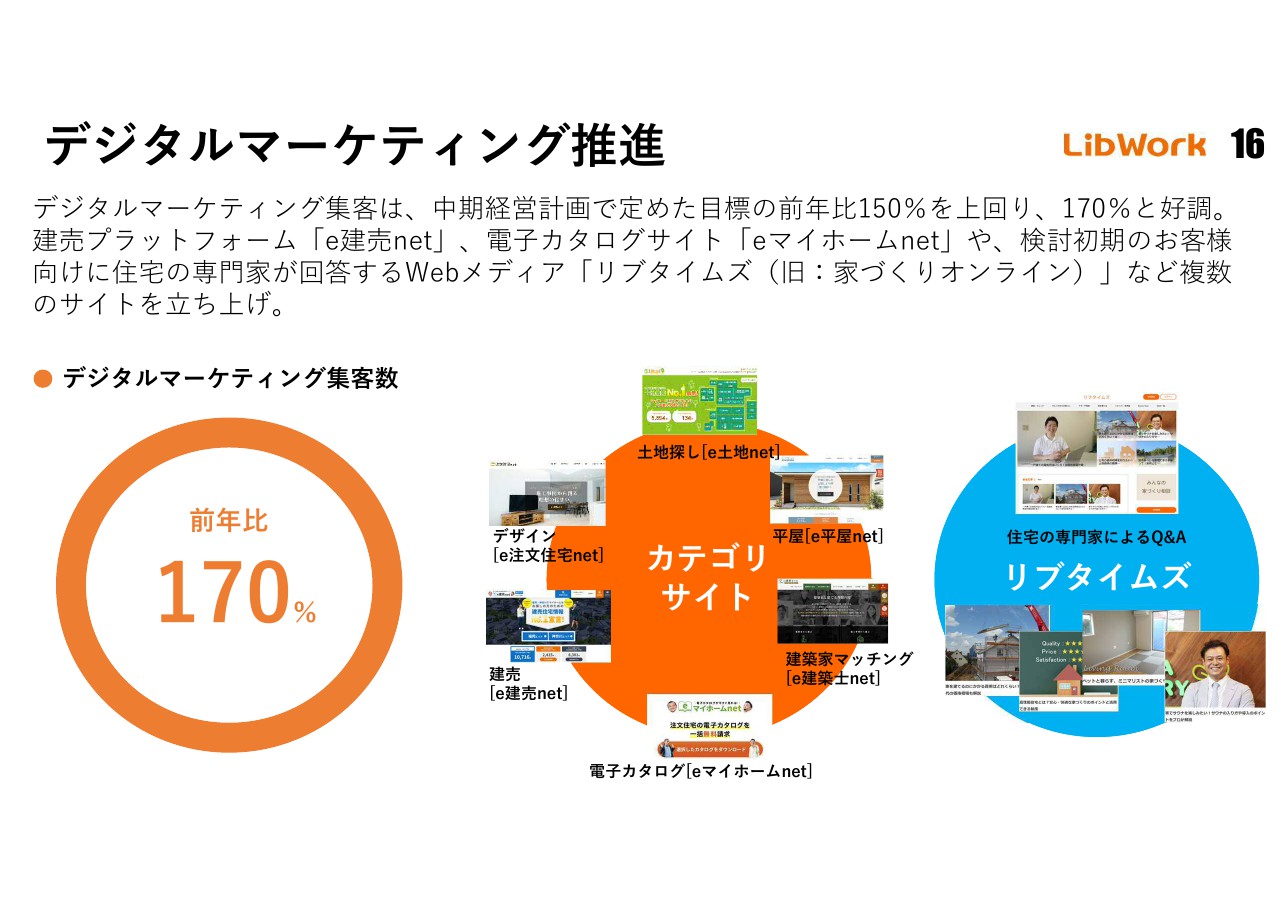

デジタルマーケティング推進

事業報告に移ります。前期は、引き続きデジタルマーケティングの推進に取り組みました。その結果、前々期に比べ、約70パーセントもデジタル集客が増加しています。これは、カテゴリーサイトの一つひとつをブラッシュアップしながら集客に努めたことによるものです。

さらに、新しく「リブタイムズ」というメディアをリリースしました。「リブタイムズ」は、経済誌の元記者を編集長に、戸建住宅の家づくりに関するさまざまな情報を発信するメディアです。毎月かなりの方が視聴しており、今後おもしろいメディアに成長していくのではないかと期待しています。

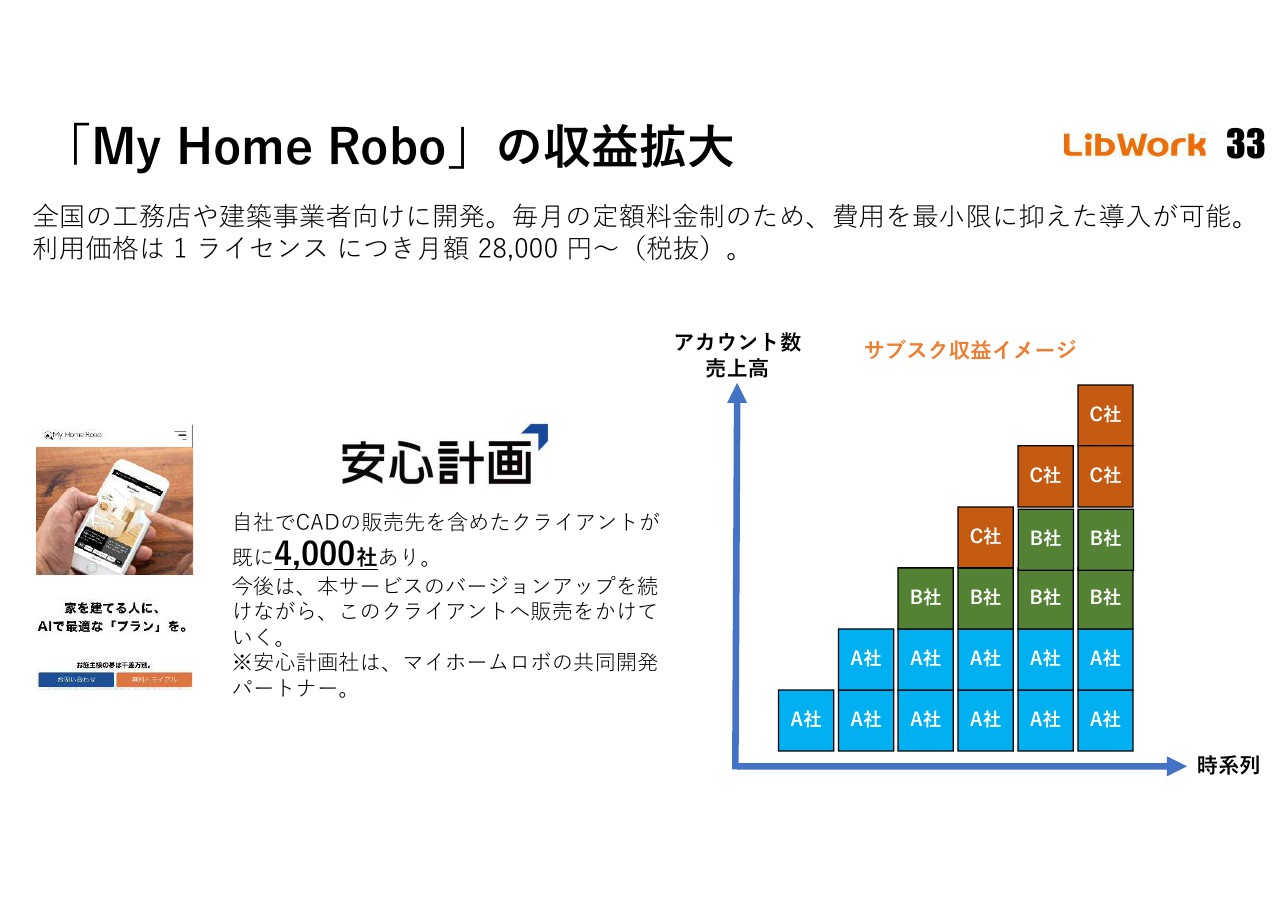

サブスク新規事業「My Home Robo」の開始

サブスクの新規事業「My Home Robo(マイホームロボ)」をリリースしました。開発に少々時間がかかりましたが、未完成で不完全なままではなく、完璧な状態でリリースしたいということで、非常に高いクオリティのものが完成しました。こちらの販売を推進しながら、業績に寄与させていきたいと考えています。

「My Home Robo」は、世の中にあるプランや間取りなどを当社設計サイドですべてデータベース化し、そのデータベースの中からお客さまの希望に応じたプランを提案していくサービスです。1アカウントあたり2万8,000円の月額課金で、当社と安心計画という福岡のCADメーカーが一緒に取り組み、サービスを提供しています。

安心計画とCADの取引があるクライアントは約4,000社あり、まずはそちらの会社にアプローチをかけていきます。そして、日本にあると言われている、約5万社の工務店、木造住宅関連会社にもアプローチすることで、業績拡大に寄与していくと考えています。

今期の寄与額に関しては、4,000万円程度の利益を見込んでいます。来期以降は1億円、2億円規模で業績に寄与できるのではないかということで、今後の成長に期待しているところです。

現在は、CGやVRの制作も進んでおり、約2,000以上のプランが検索できます。今期中に4,000個を超えるようなプランを検索できるようにして、最終的には2万から3万のプランが収録されるような状況を目指しています。

これが実現すると、世の中にあるほぼすべてのプランを収録できるサービスになりますので、ただ間取りを書くだけの設計士がいらなくなるというような世界を目指しているということです。

今、工務店は設計士不足の状況にあります。採用がうまくいっていないところも多くあり、設計士が足りないという状況で「My Home Robo」を利用すれば、設計士に代わってプランの提案が可能になってきますので、人材不足の解消にもつながっていくのではないかと期待しています。

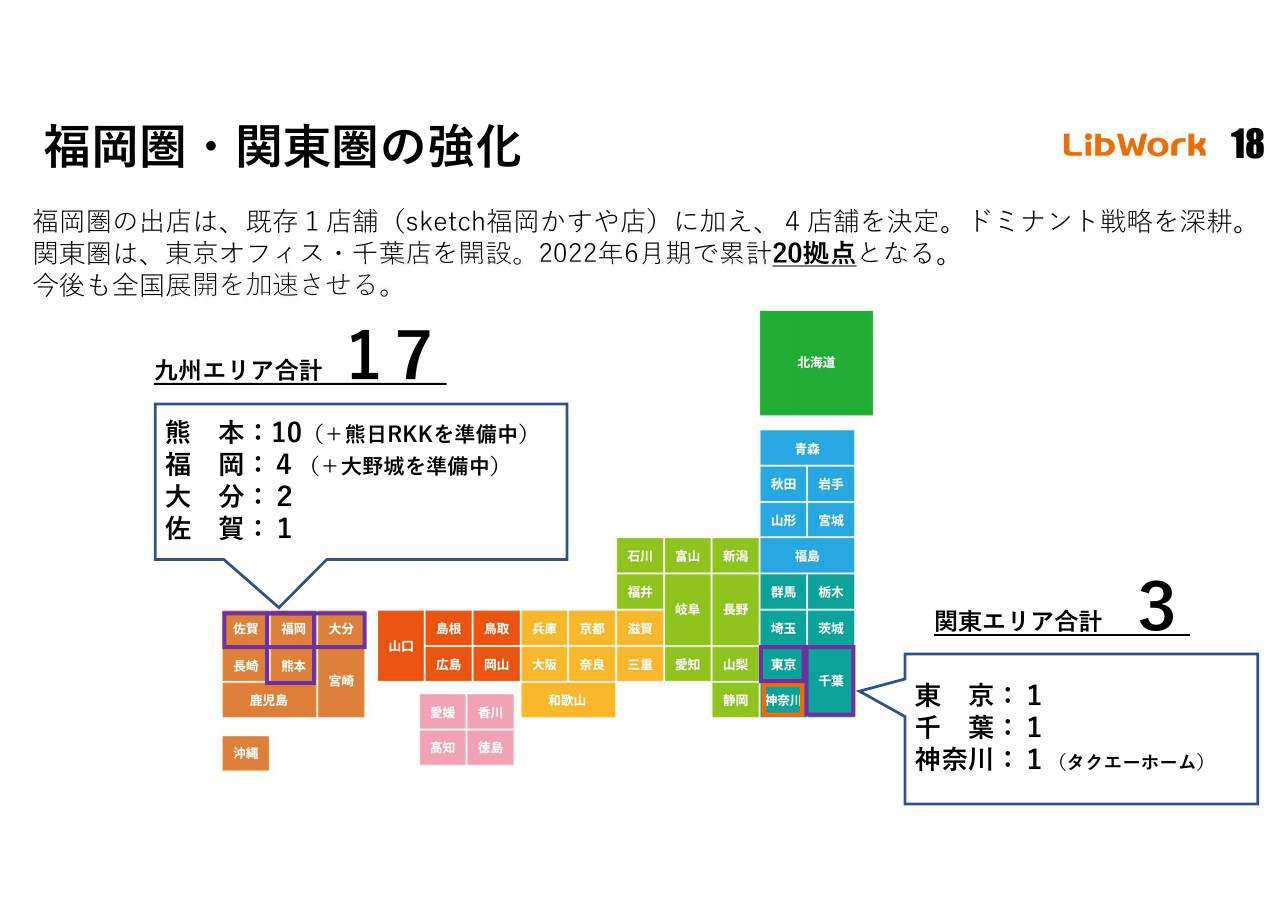

福岡圏・関東圏の強化

福岡圏・関東圏の強化を行いました。福岡には新たに2店舗、「無印良品の家」福岡店と、「hitマリナ通り住宅展示場」内に「Afternoon tea HOUSE」福岡マリナ通り店を出店しました。

この10月から11月には「niko and...」とのコラボ商品の「ink」のモデルハウスを、大野城市に出店する予定で、今期中に4店舗が福岡に出店する状況になりました。

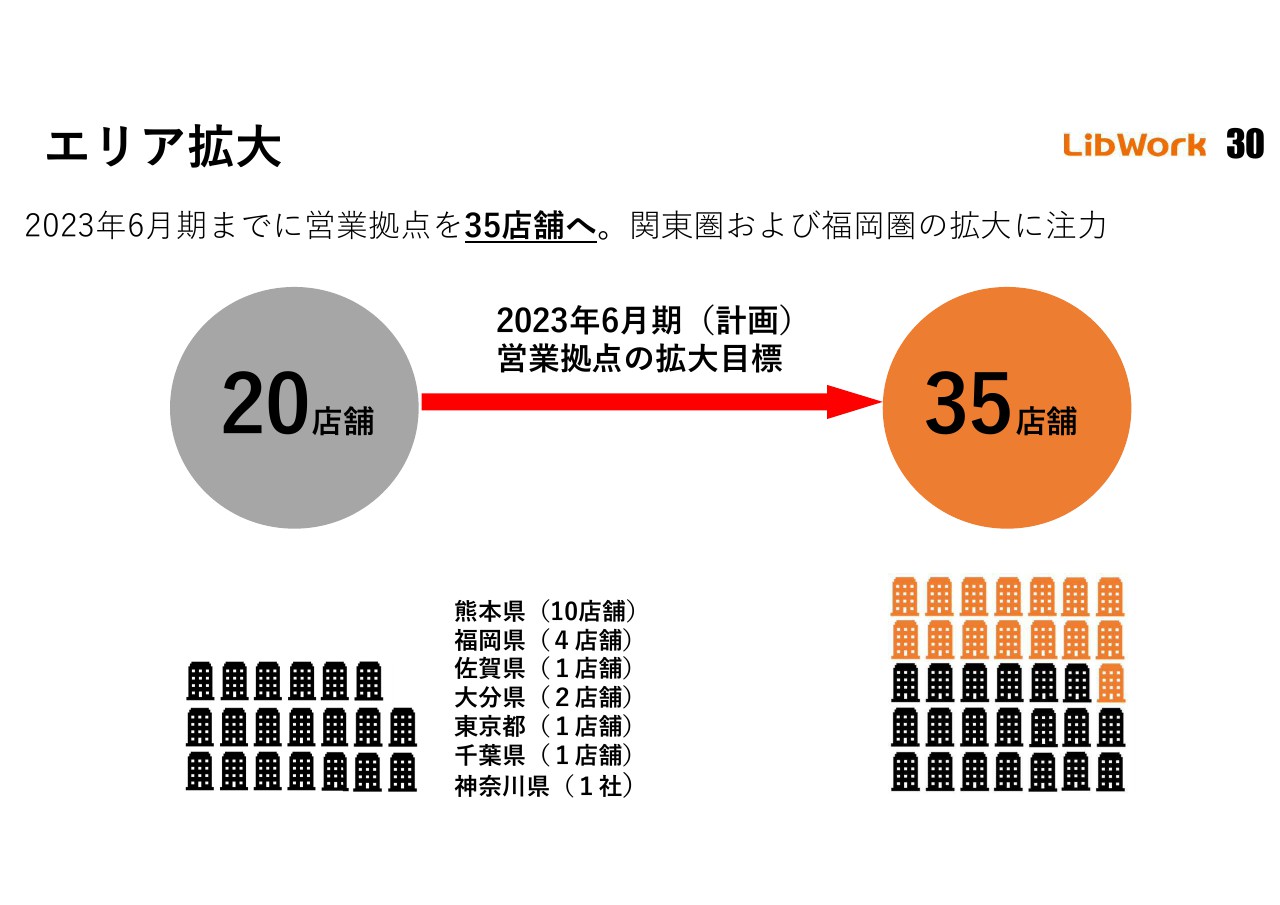

関東エリアでは千葉にも出店し、東京にはマーケティング部隊の事務所を置いています。前期は合計20店舗の出店となりました。

コラボレーション商品の拡大

コラボレーション商品の拡大ということで、「無印良品の家」福岡店と「Afternoon tea HOUSE」福岡マリナ通り店を出店しています。「ink」をイオンモール福岡の「sketch」にも出店しており、今後は大野城市にも拡大します。

このようなかたちで、さまざまな企業とコラボレーションしながら、その企業が持っている世界観を具現化し、お客さまに訴求していくため、今、日本全国に対して出店計画を立てているところです。集客も非常に好調ですので、後ほど集客の状況についてもお話しします。

EOY2021ジャパンファイナリスト

「EYアントレプレナー・オブ・ザ・イヤー2021ジャパン」にて、九州地区代表アントレプレナー及びAccelerating部門大賞として、私が選出されました。

この時の大賞受賞者は「獺祭」の酒造会社の会長さまでしたが、これは世界的な大会ですので、このようなのもうまく活かしながら世界中に訴求していきます。そして、「Lib Work」という名前を世の中に広め、世界中の投資家に当社の株を買っていただけるよう、これからも進めていきたいと考えています。

建売事業の進捗

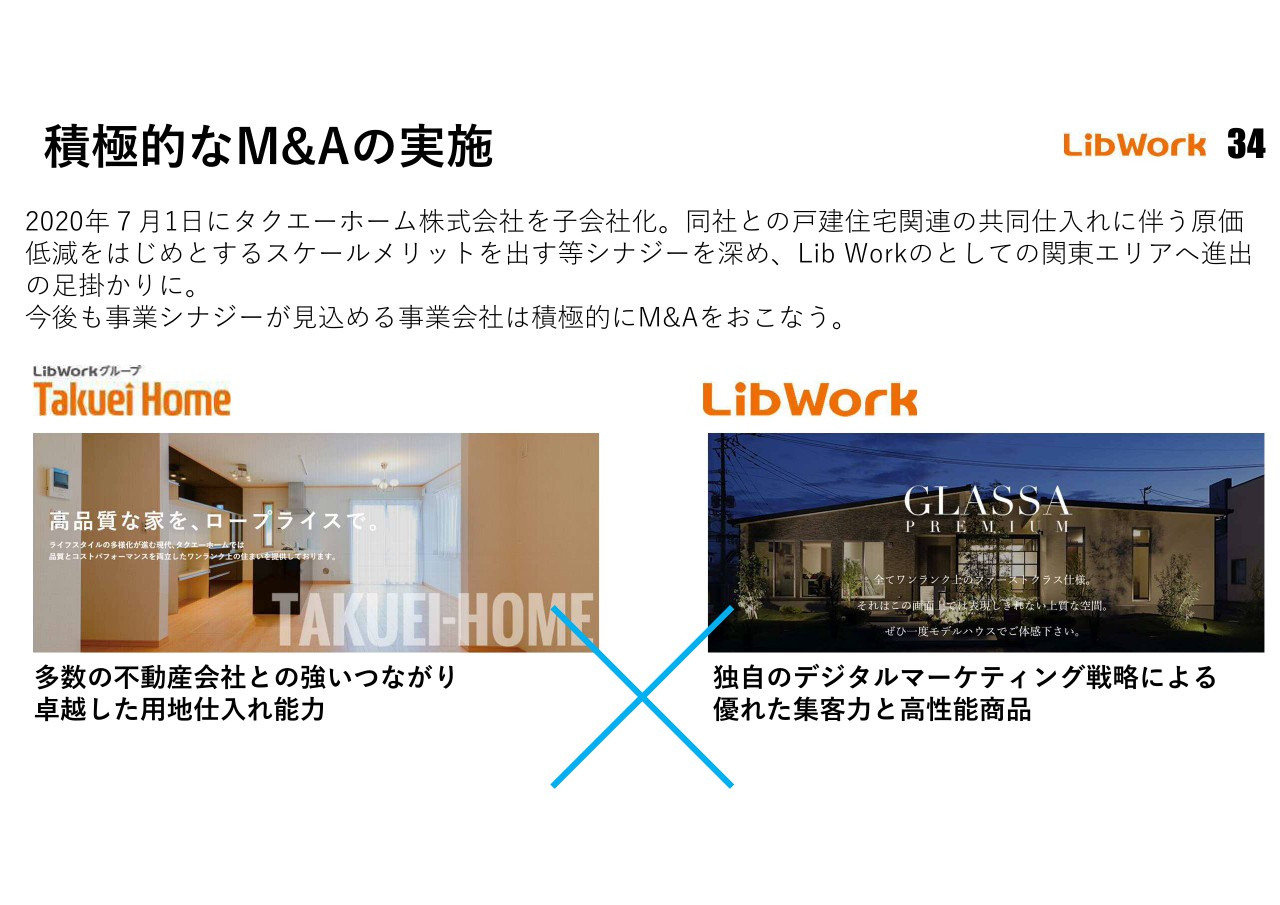

タクエーホームの建売事業の進捗について、ご説明します。当社が買収した当時、タクエーホームの売上高は10億円程度でしたが、前期の売上高は37億円と、3.7倍に成長することができました。

かなりの急成長にもかかわらず、残業時間も非常に少なく、効率的に経営できていると感じています。都市圏の需要はかなり高く、実際、在庫物件はほとんどないような状況ですので、資金繰りについてもまったく心配ありません。

もちろん、今後を見据えて、売れる物件、売れない物件をしっかりと見極めながら、用地仕入れをきちんと行っていきたいと考えていますので、今期の目標も非常に高い数字を掲げています。

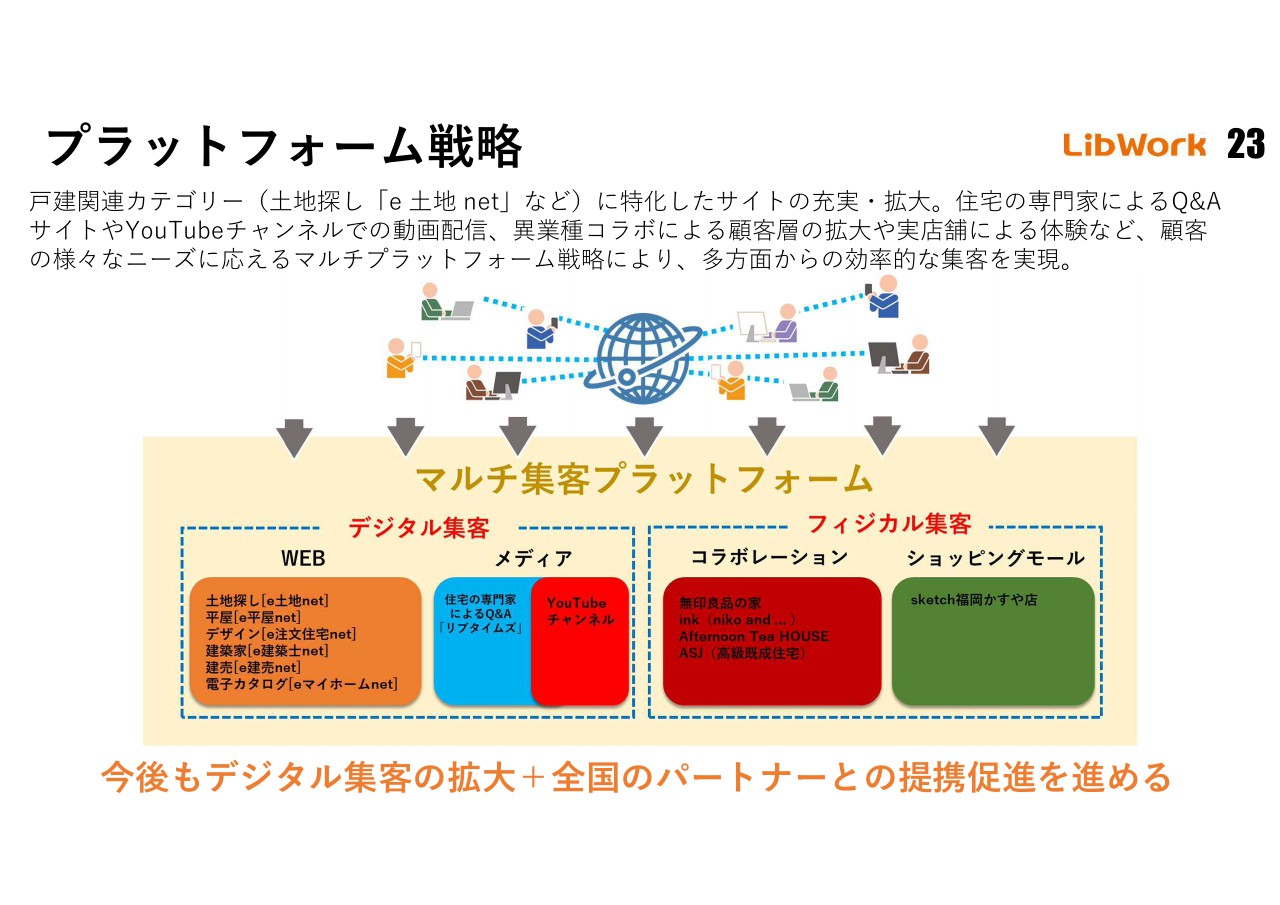

プラットフォーム戦略

ビジネスモデルについて総括します。当社がなぜコロナ禍の中で急成長しているのか、みなさまに再認識していただければと思います。

当社はプラットフォーム戦略として、さまざまな集客の受け皿となるための準備を行っています。これまでの住宅会社の集客モデルは、基本的にモデルハウス一本槍でした。総合展示場にモデルハウスを建てて、そこにお客さまが来て、その方々をターゲットとするという待ちの営業をこれまでずっと行ってきましたが、当社は創業以来、これまでの集客モデルを変えようとしてきました。

最初に手掛けたのはWebで、公式ホームページやコーポレートサイトに力を入れ、そちらで集客を行いました。しかし、そもそもLib Workを知らない方はホームページに行き着かないため、さまざまなカテゴリー別のサイトを準備しました。

例えば、土地を探したいという方には「e土地net」、平屋を建てたいという方には「e平屋net」、いろいろなデザインを見てみたいという方には「e注文住宅net」というように、お客さまの要望に合わせたサイトを準備しました。それらを1つのポータルサイトとして、そこから会員情報を集めてくるという戦略により、当社は成長してきました。

また、ポータルサイトに加えて、「リブタイムズ」というメディアや「YouTube」は、お客さまをファン化するために最適なツールです。これまでWebから「家を建ててください」と依頼されることは一度もなかったのですが、「『YouTube』を見ました。この家をそのまま建ててください」と、「YouTube」を見た方からメールで依頼が来ることもありました。

基本的に、Webからは資料請求、問い合わせ、会員登録で、受注に至るまでにはそこから数段階ハードルが上がります。しかし、当社にはインサイドセールスを行う営業マンがいます。

IT企業と同じように、営業はインサイドセールスとフィールドセールスに分かれており、インサイドセールスが来場予約を引き上げ、来場された方には、フィールドセールスがアプローチしていきます。その仕組みがしっかりとできているため、Webから多くの受注をいただけるようになりました。

今、Webに力を入れている他社からは、「Webで少しずつ会員登録は取れるようになったけれど、受注に全然結びつかない」といった声を聞きます。Webの会員情報を営業担当者に渡したところで、営業担当者はどうしたらよいのかわかりません。実際に会っていない人に対してアプローチするというのは、非常にハードルが高いのです。

しかし、当社は営業方法が異なっており、インサイドセールス部門がWebの会員情報を使って、テレアポやデジタルマーケティングで引き上げていき、ホット客にしていきます。これが当社の強みであるデジタルマーケティング施策です。

さらにリアルの集客では、やはりコラボレーションが強い印象です。先日、「『Afternoon Tea』が家をつくっているのですね、びっくりしました。ぜひとも家を見せてください。検討しています」というお客さまが来ましたが、このようなことは今までにありませんでした。

なるべく多くの企業と提携しながら、その世界観を具現化し、その企業のファンであるお客さまにしっかりと家を届けていけば、競合もなかなか入ってくることができません。

例えば、「Afternoon Tea HOUSE」で家を建てたい方は、競合先としてタマホームなどのような会社を選びません。やはり「Afternoon Tea」が好きな方は、予算が合えば「Afternoon Tea HOUSE」で家を建てたいと思うためです。このように競合という点でも、コラボ施策は非常に功を奏しています。

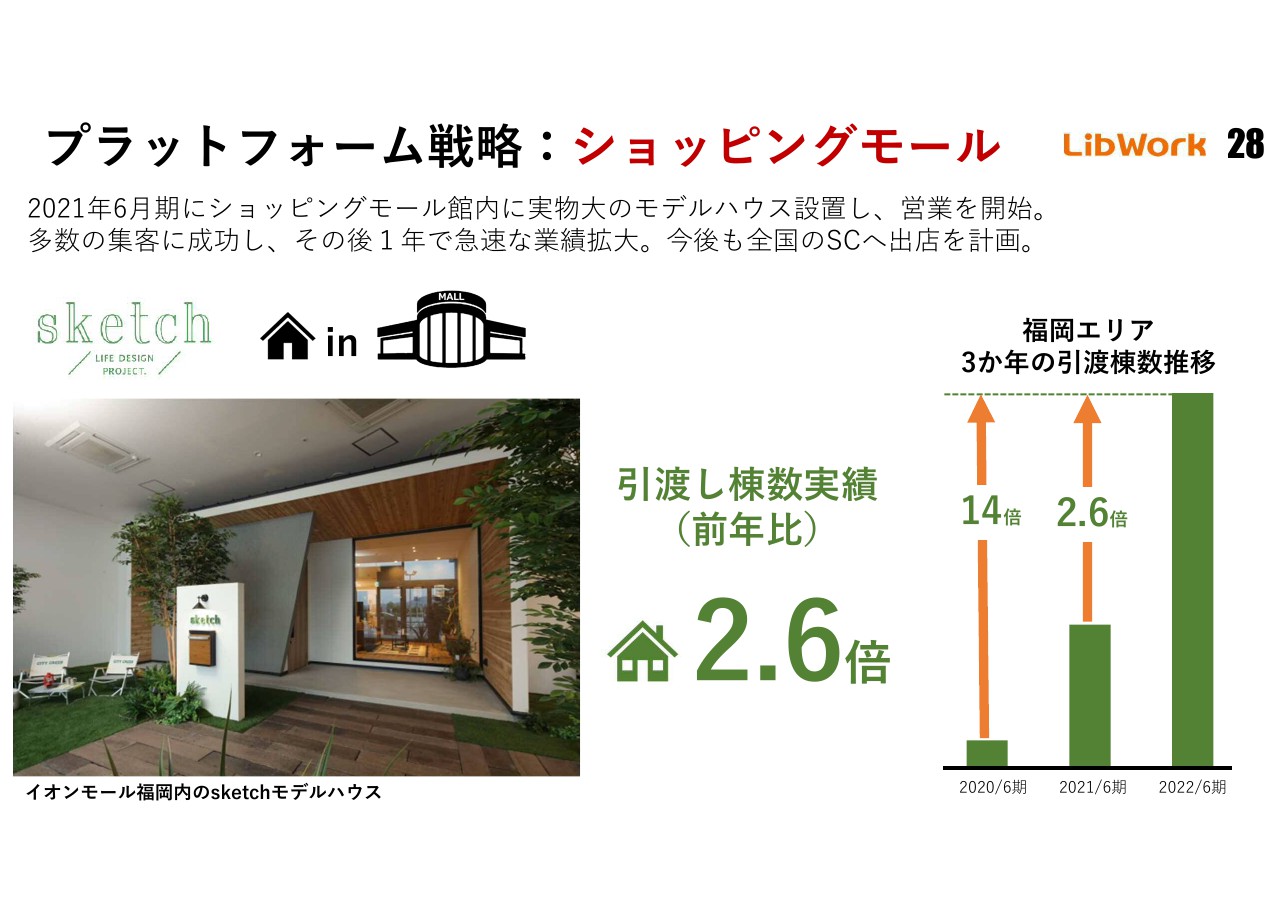

最後に、ショッピングモールの施策です。現在、イオンモールで展開していますが、今後は日本全国のショッピングモールで展開していきたいと考えています。「sketch」を展開して1年半程度経ちましたが、集客はあるものの、はたしてクロージングまでいくだろうかという一抹の不安があったため、様子を見ていました。そちらについても、後ほど数字を開示します。

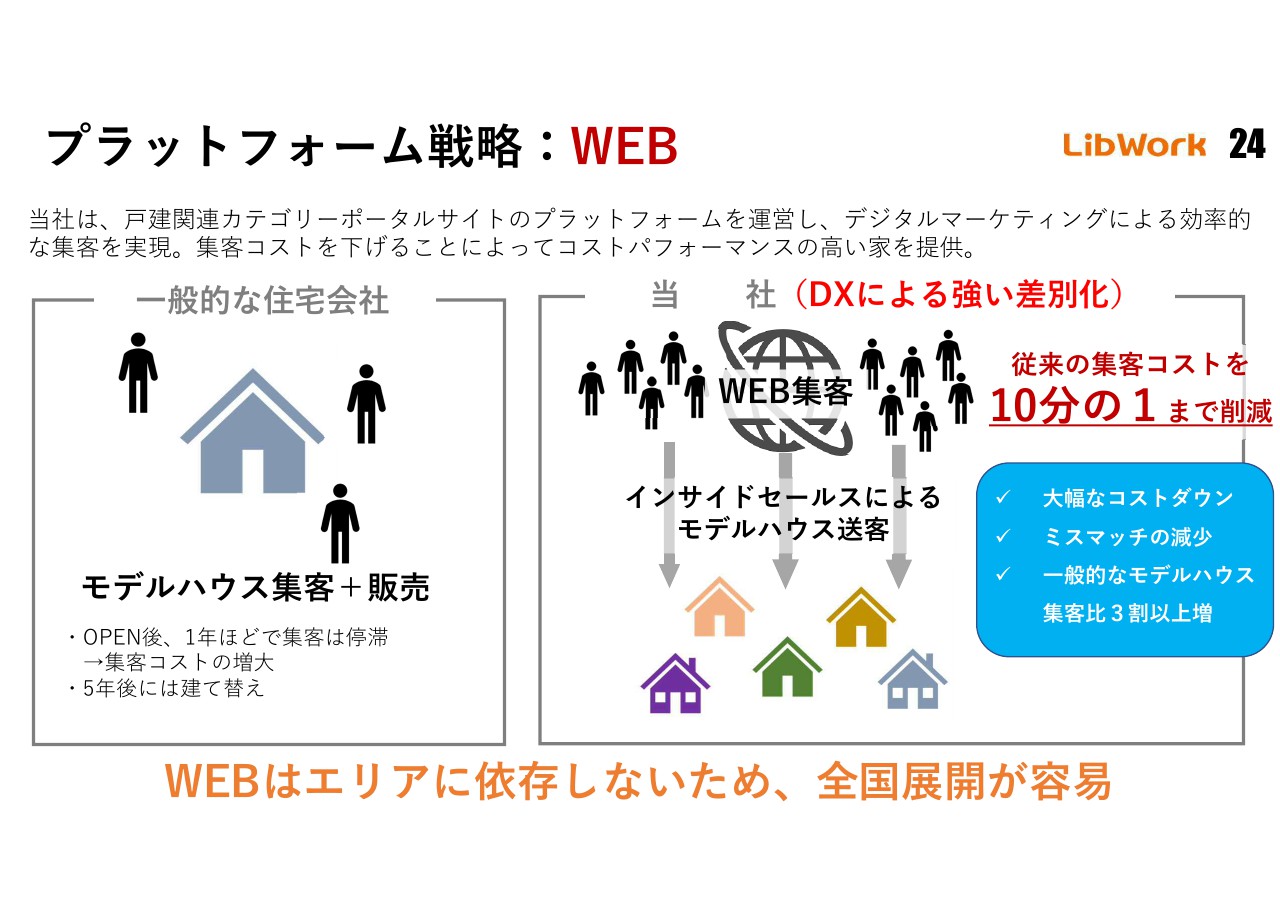

プラットフォーム戦略:WEB

これまでハウスメーカーはモデルハウスでの集客を行っていました。それをWebで集客することによって、従来の集客コストを10分の1まで削減することができています。

集客コストだけではなく、お客さまが最終的に負担する金額も10分の1になります。今までの集客コストが20万円であれば、2万円に置き換わります。受注率を高く見積もって10パーセントとすると、20万円で10パーセントの受注率であれば、1軒当たりのお客さまのコスト負担は200万円かかっていたわけです。

当社はそこが10分の1に下がるため20万円で済み、180万円の大幅なコストダウンとなってもビジネスは成り立つということです。お客さまによってどちらがコスパがよいのか一目瞭然で、これがWeb集客の強みになります。

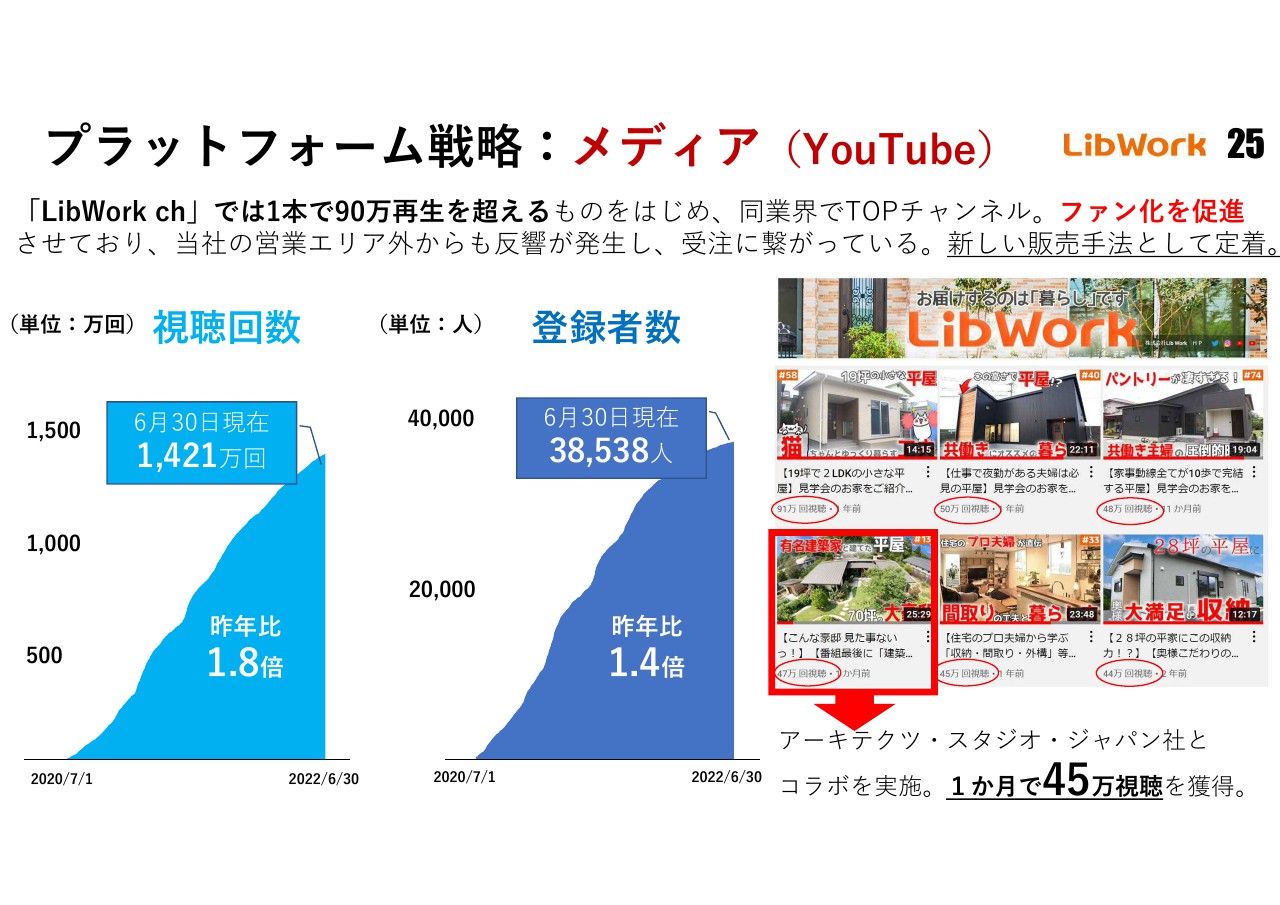

プラットフォーム戦略:メディア(YouTube)

「YouTube」については、一時期、登録者数増加のスピードが少し鈍りました。しかし、今はアーキテクツ・スタジオ・ジャパンとコラボレーションを実施しており、そちらの数字がかなり伸びてきています。

1ヶ月で45万再生を超えるような動画も出てきており、現在の登録者数は4万3,000人程度まで増加しています。今後はより加速度的に登録者数を増やし、今期末には7万人の登録を目指しています。

当社は、ハウスメーカーの中で「YouTubeチャンネル」の視聴数はNo.1です。これをうまく活用しながら、今後、家づくりでも優位に立っていきたいと考えています。

最近、「YouTube」はあまり見られなくなってきたのではないかと思われている方も多いと思います。確かに視聴時間は減ってきていますが、家づくりや新築などのルームツアーの動画を検索した上で、これから家づくりを始めようというお客さまは非常に増えてきました。

「YouTube」の特性上、検索して当社のチャンネルを見ていただいたお客さまのおすすめ動画には、当社の動画が多く出てきます。それを見ることでファンになっていただければ、当社を選ぶ確率が高くなるということです。

このように、当社にとって重要なことは、今後、施工エリアを日本中に増やしていくことだと考えています。

プラットフォーム戦略:メディア(リブタイムズ)

「リブタイムズ」では、家づくりに関するさまざまな情報を提供しています。こちらでお客さまと相互コミュニケーションを取ることによって、当社への信頼性を高め、安心感を持っていただき、ファン化を進めていこうと考えています。こちらはまだ始まったばかりですので、今後の効果に期待しているところです。

プラットフォーム戦略:コラボレーション

スライドは、「無印良品の家」「Afternoon tea HOUSE」「ink」などのコラボレーションの例です。

プラットフォーム戦略:ショッピングモール

プラットフォーム戦略のショッピングモールについてです。ショッピングモールで家を販売するにあたり、「イオンモールで家という高級品が売れるのだろうか?」、実際にお客さまが買うのだろうかと、やはり少し心配でしたが、実はこちらも成功しています。一般的なモデルハウスに比べると、約2倍の受注数を獲得することができました。ショッピングモールで家が売れるという結論が出たということです。

この結論によって、今後さらにショッピングモールへの出店を加速していきます。実はさらに1店舗、計画を立てています。計画の中にはさまざまな出店候補がありますので、出店先が決まった際には、みなさまにご報告させていただきます。

エリア拡大

今後の成長戦略についてご説明します。エリア拡大に注力し、前期末は20店舗だったところを、今期末までに15店舗増やし、35店舗にしていこうと考えています。

内訳はスライドに記載のとおりで、基本的に福岡エリアと関東エリアへの出店を加速化していきます。特に千葉は深掘りしながら、シェアを高めていく戦略を考えています。

層の拡大:Afternoon teaコラボ

さらにコラボレーションも進めていきたいと考えています。実はLib Workの知名度で、福岡や千葉で成功できるのかという声もありましたが、千葉のモデルハウスは集客数No.1です。さまざまな有力ハウスメーカーが出店する中で、Lib Workという関東で知名度のない会社が出店し、集客数No.1を実現できたというのは、非常に大きな励みになります。

これでようやく他のエリアにも出店を加速できるという感触を持つことができました。スライド右下にそのデータを記載しています。福岡も37社中、集客数1位です。しかし、Lib Workで出店していたら難しかったと思いますし、やはり「Afternoon Tea HOUSE」として出店したことが非常に大きかったです。

今後もさまざまな有力ブランドとコラボレーションして商品化を進め、全国各地に展開していきたいと考えています。

層の拡大:niko and ... コラボ

イオンモール内に開設した「niko and ...」とのコラボレーションによる「ink」という商品も、新規来場者数が一般のモデルハウスの約4倍、受注数も約2倍と、非常に高い集客数と受注数を実現することができました。

こちらの実現によって、今後、全国のショッピングモールに出店することが可能になりましたので、加速度的に進めていきたいと考えています。

「My Home Robo」の収益拡大

「My Home Robo」もしっかりと推進していきます。まずは、安心計画のクライアントである4,000社に、そして、全国に5万社ある工務店にもアプローチしていきます。

こちらの収益が拡大すれば、収益性はかなりよくなり、コストをしっかりと回収できるのではないかと考えていますが、今までのコストは、経費として計上してきたため、基本的に減損リスクはありません。そこは安心していただければと思います。

積極的なM&Aの実施

第2、第3のタクエーホームを目指して、M&Aも積極的に検討しています。ただし、高すぎる買い物は望んでいません。シナジー効果や可能性があり、割安の会社を検討して買収していきます。

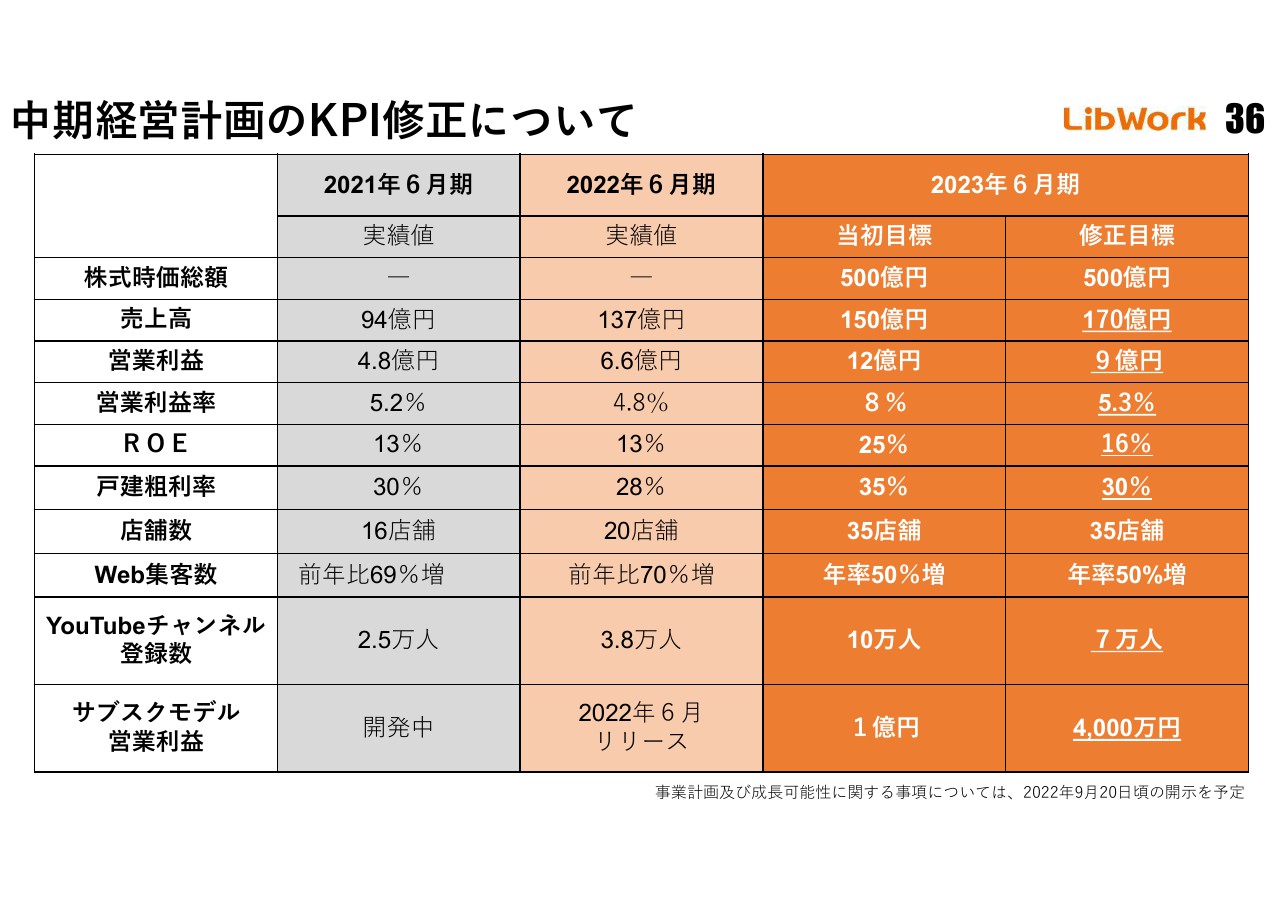

中期経営計画のKPI修正について

今回、中期経営計画を見直しました。大きく変わったところとして、売上高を150億円から170億円へ上方修正しました。逆に、営業利益を12億円から9億円に下方修正しています。その大きな原因は、ウッドショックと資材価格の高騰になります。

そのような中でも順調に成長しているのは、1つの安心感だと思っています。ちょうど2年前に4.8億円だった営業利益が、前期は6.6億円まで成長し、今期見込みが9億円ですので、順調な成長ではないかと考えています。

1つ重要なのは株式時価総額です。株式時価総額を目標に入れてよいのかという問題はあると思いますが、この目標に向かって、あらゆること施策を行っていきます。そのために今回は目標を変えず、記載しています。

外部環境によっては達成できないリスクもあるかと思いますので、そのあたりはみなさまに投資判断していただきたいと考えています。

しかしながら、この目標に向かって施策を進めて、あらゆる手段を使って目標達成に向け行動する、ということをお約束します。

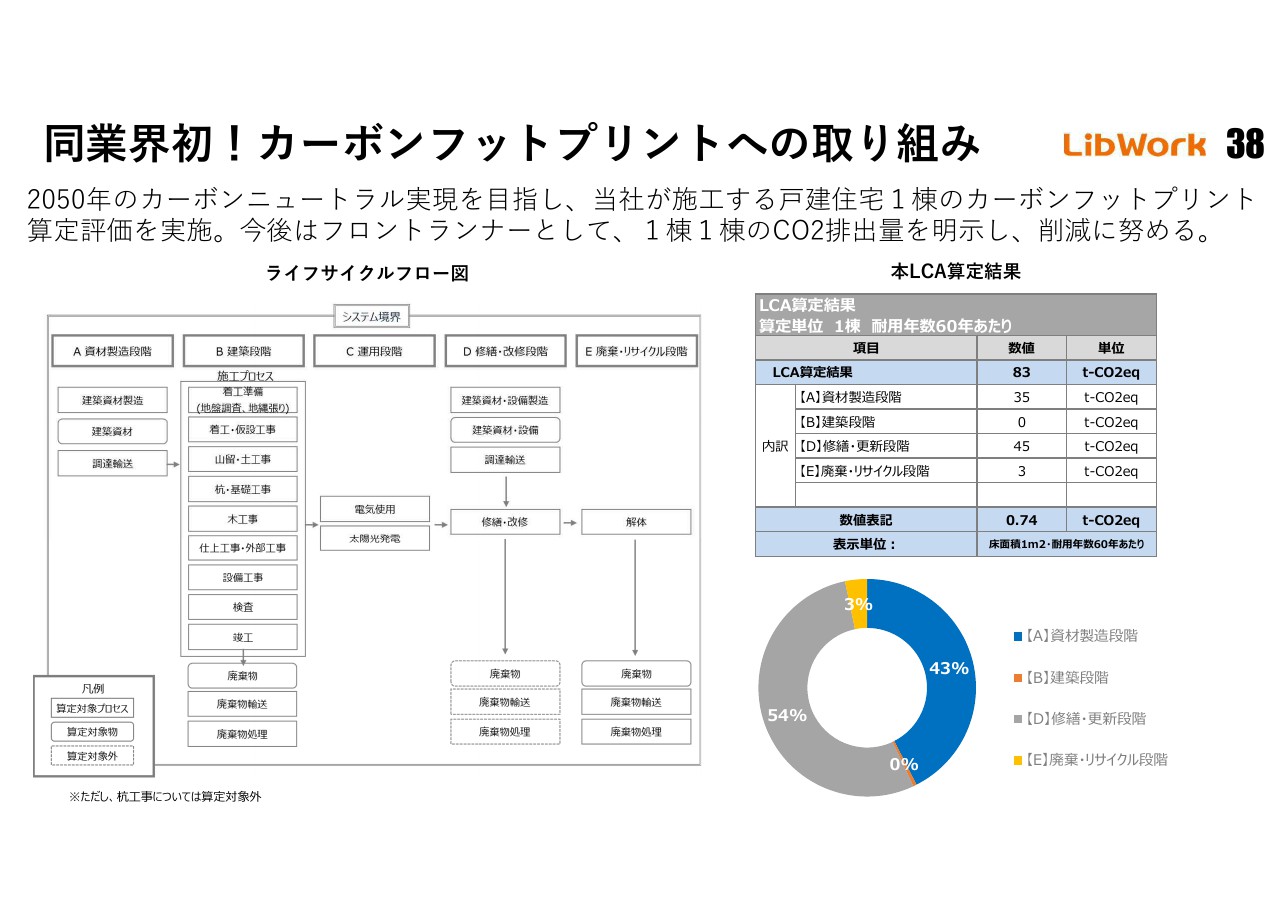

同業界初!カーボンフットプリントへの取り組み

ESGへの取り組みについてです。一番大きなものは、カーボンフットプリントへの取り組みです。業界初の取り組みとなるため、非常に重要な第一歩だと考えています。カーボンフットプリントは、すべての物件に対して、家を建て始めてから建て終わるまでのライフサイクルすべてのCO2を算出するというものです。

算出した事例では、大体30坪、100平米の家で83トンのCO2を排出していることがわかりました。我々はこれを段階的に減らしていきます。まずは、すべての物件のCO2排出量を正確に表示していくことによって、他のハウスメーカーにも同じような動きが出てくるのではないかと期待しています。

我々の業界がCO2排出産業から、地球環境に少しでも優しい業界に生まれ変わるように、当社がリーダーとして、今回のような取り組みを通じて行っていきます。

SDGsへの取り組み

SDGsへの取り組みの1つとして、「熊本県こども食堂ネットワーク」および「ひのくにスマイルプロジェクト」へ寄付を行っています。

また、働き方改革を通じて、健康的な暮らしや生活を実現するために、前期に「健康経営優良法人」に認定されています。

戸建プラットフォーマーへ

今後のビジョンについてご説明します。当社は住宅会社として大きくなろうとしているわけではありません。家づくり、戸建て住宅に対して、さまざまなサービスを提供していくことに、存在価値を見出していこうと考えています。つまり、戸建てのプラットフォーマーになるというのが我々のビジョンです。

3Dプリンター住宅の本格的開発へ

そのビジョンを実現するための1つとして、3Dプリンター住宅の提供を行っていきたいと、本格的な開発を始めました。実は先日、海外にも視察に行き、その中で最終的に3Dプリンターメーカーもおおよそ決定しました。その視察の時に一緒に来てくれたのがArupという会社のメンバーでした。

Arupは、建築業界でまさにガリバー的存在です。この頭脳集団にかかれば、いわゆる構造的に困難と言われるような、さまざまな建築なども可能になります。例えば、シドニー・オペラハウスなども彼らが設計を手がけています。

また、あまり表には出ていませんが、ザハ・ハディッド氏が以前提案したような新国立競技場の流線型モデルも、今回、一緒に行ったチームのメンバーが構造計算に関わっていたということを聞きました。その頭脳集団と一緒に、今から3Dプリンターの開発に本格的に取り組んでいきたいと考えています。

また、製造場所も確保しています。今後は開発を進めながら、当社だけで製造していくのではなく、日本全国で3Dプリンターを提供したいという会社と提携し、製造、販売を進めていきたいという構想を持っています。情報を開示できるようになり次第、みなさまにご説明します。

プラットフォーマーとして全国展開へ

実は当社は直営事業として、さまざまなところとコラボレーションしています。今、テストマーケティングを行っており、集客や受注ができるかどうかを試している状況です。これがうまくいけば、例えば他エリアのハウスメーカーやビルダーとうまく提携し、我々の知財をもとに、彼らにサービスを提供していくようなこともビジョンとして考えています。

決して遠くはない未来に実現していきたいと思っているため、当社の行動に注目していただければ、非常におもしろいものが見られるのではないかと考えています。

CG・VRを活用した全棟提案

最後に補足として、強みについてご説明します。当社の一番の強みは、テクノロジーを活かしたお客さまへの訴求、提案力です。1棟ごとにCGやVRによって提案しており、お客さまは間取りだけではわからない家の隅々のディテールの部分も確認できます。

また、このような技術力の高さにより、受注できたという実績があります。これらをより進化させながら、「My Home Robo」というサービスで活用している状況です。

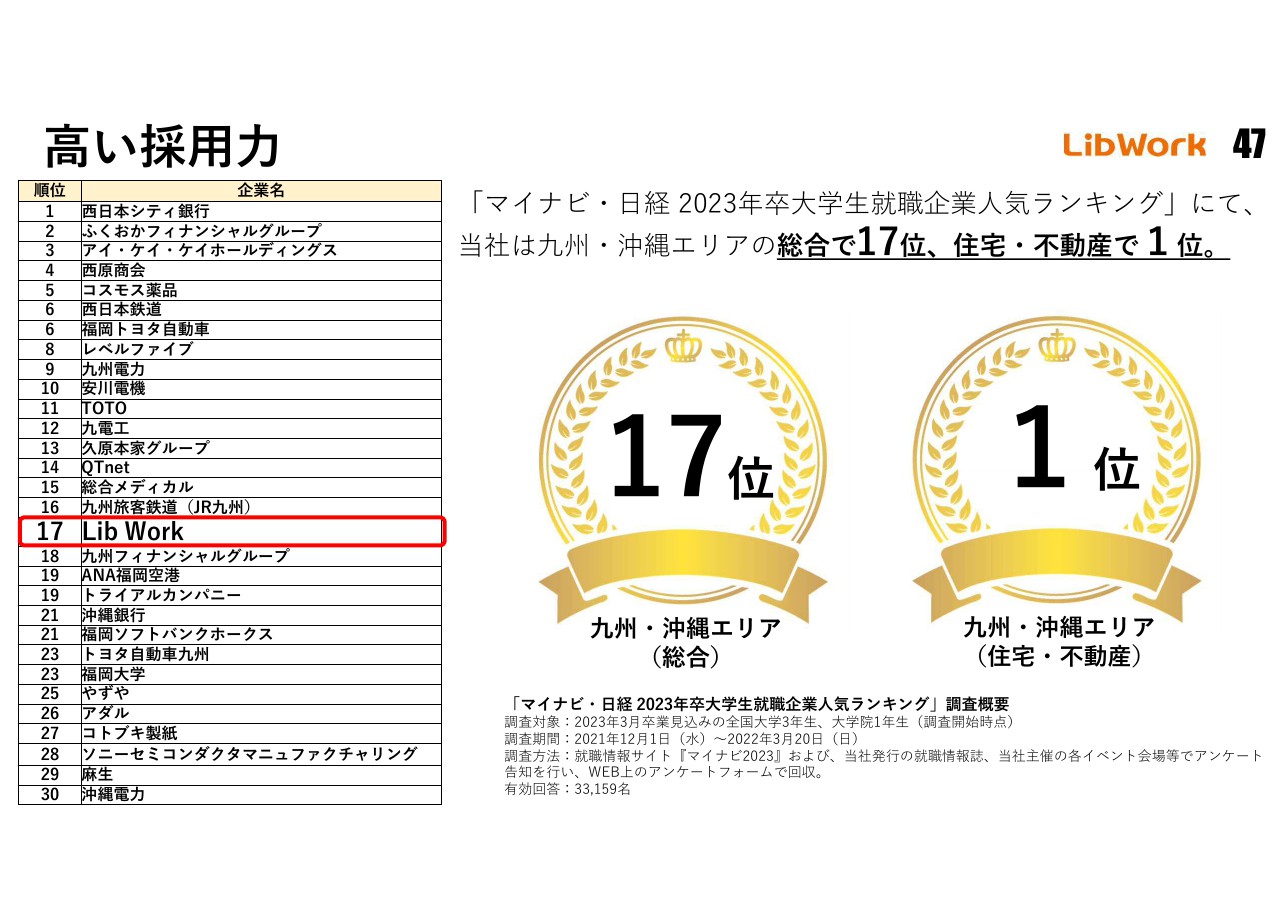

高い採用力

高い成長を担保するためには、高い採用力がないとうまくいきません。当社は、九州の大卒就職企業人気ランキングで17位に選ばれました。そして、住宅・不動産会社の中では1位という高い人気を誇っています。

当社はコンビニまで歩いて30分、駅まで車で30分という田舎に立地していますが、このような場所でも「よく学生が集まって来るな」と、本当にありがたく思っています。

当社のビジョンに感銘を受けて入社する学生が多く、だからこそ優秀な人材が多くいます。この優秀な人材を育成し、今後の成長に寄与させていきたいと考えています。

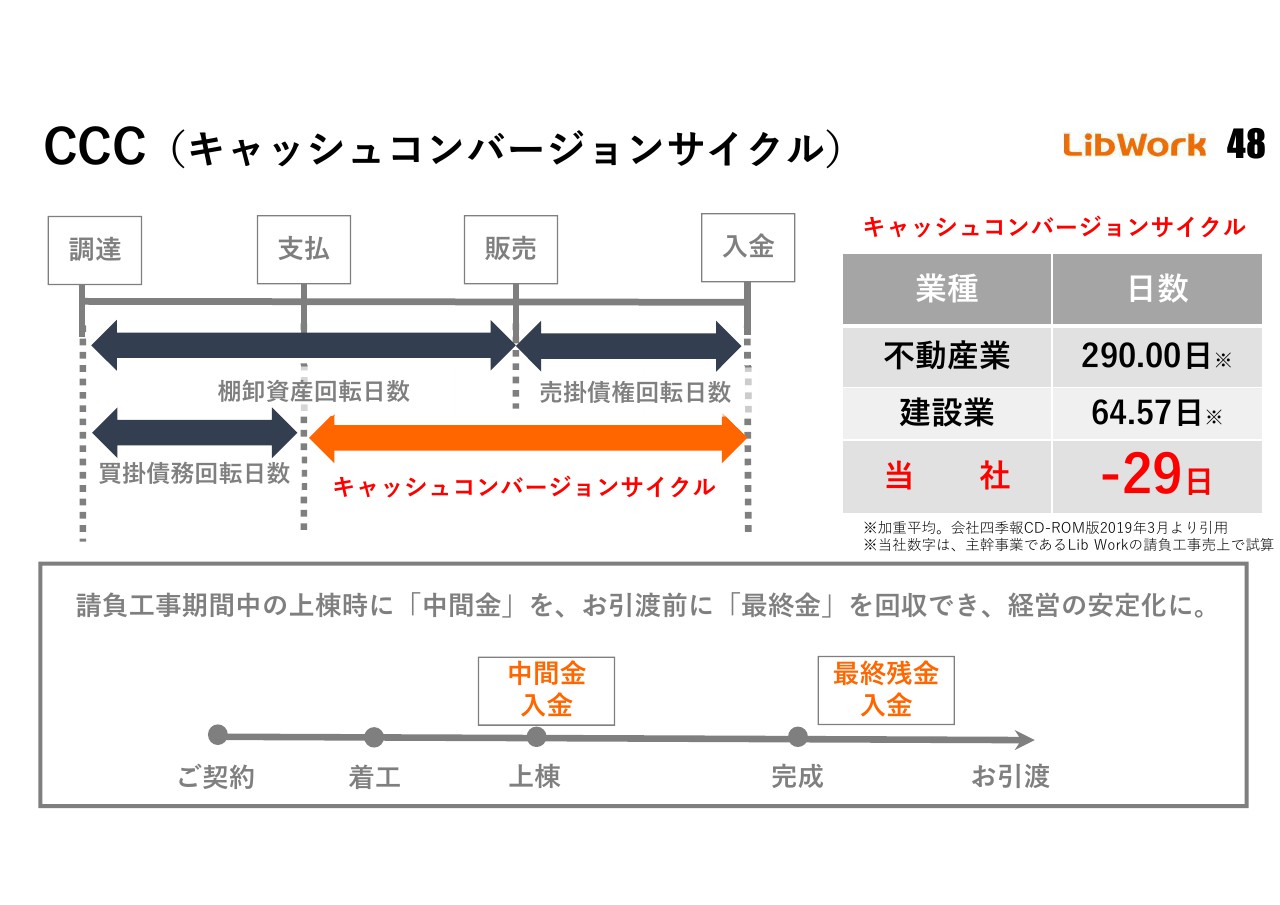

CCC(キャッシュコンバージョンサイクル)

当社は建てれば建てるほど資金が豊富になっていきます。CCC(キャッシュコンバージョンサイクル)が非常に短く、家を受注して、回収するまでの期間はマイナス29日です。売上が立つ以前に資金が入ってくるというビジネスモデルで運営しています。

中間金として7割以上の資金を受け取っているため、お客さまから前もって資金をいただいていることになります。ここが当社の強みであり、この部分はAmazonなども同じだと思います。

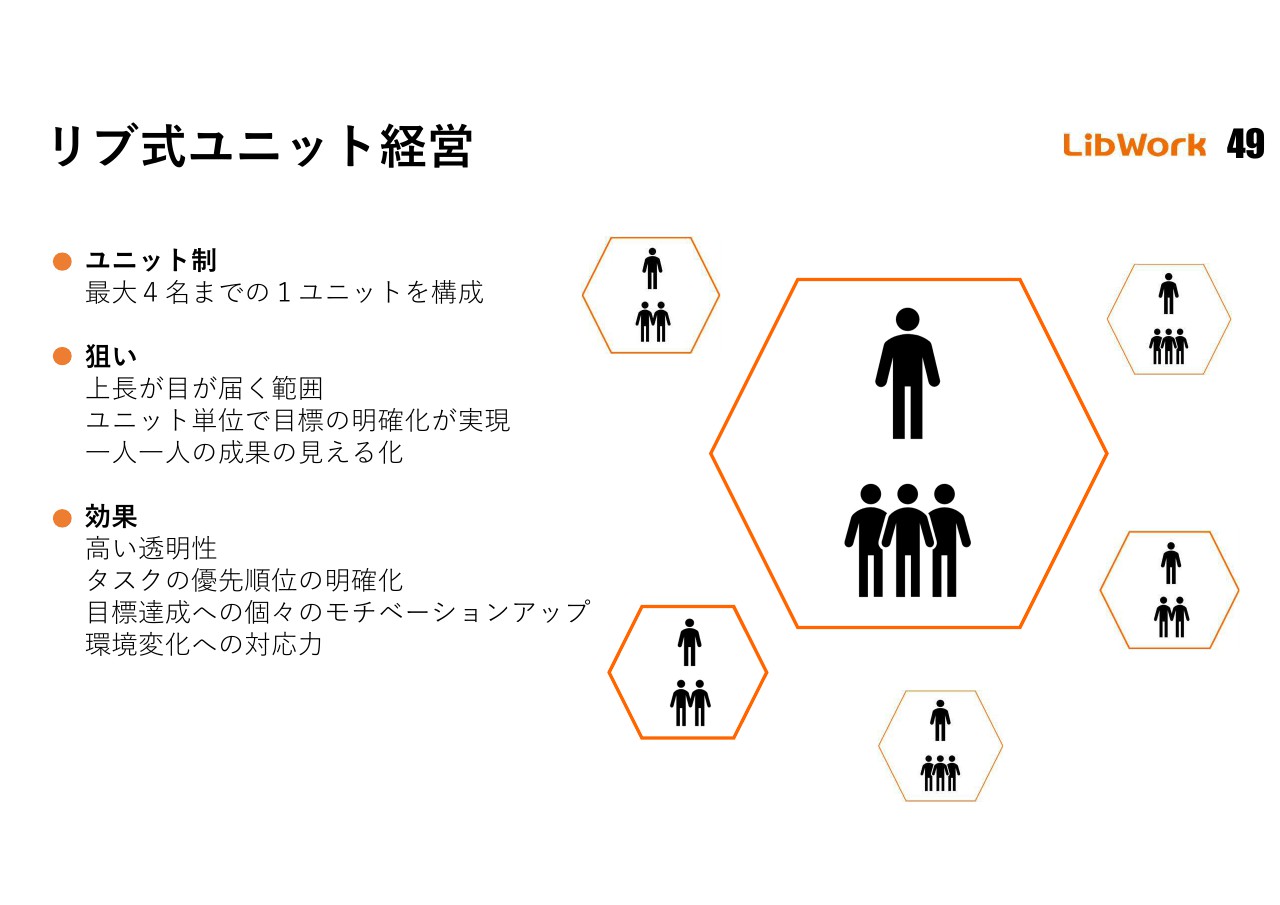

リブ式ユニット経営

当社は4人1組でのユニット経営を行っています。非常に強いユニットをつくりながら、アメーバ経営に近いかたちで経営しています。つまり、強みを持って経営に当たることができるということです。

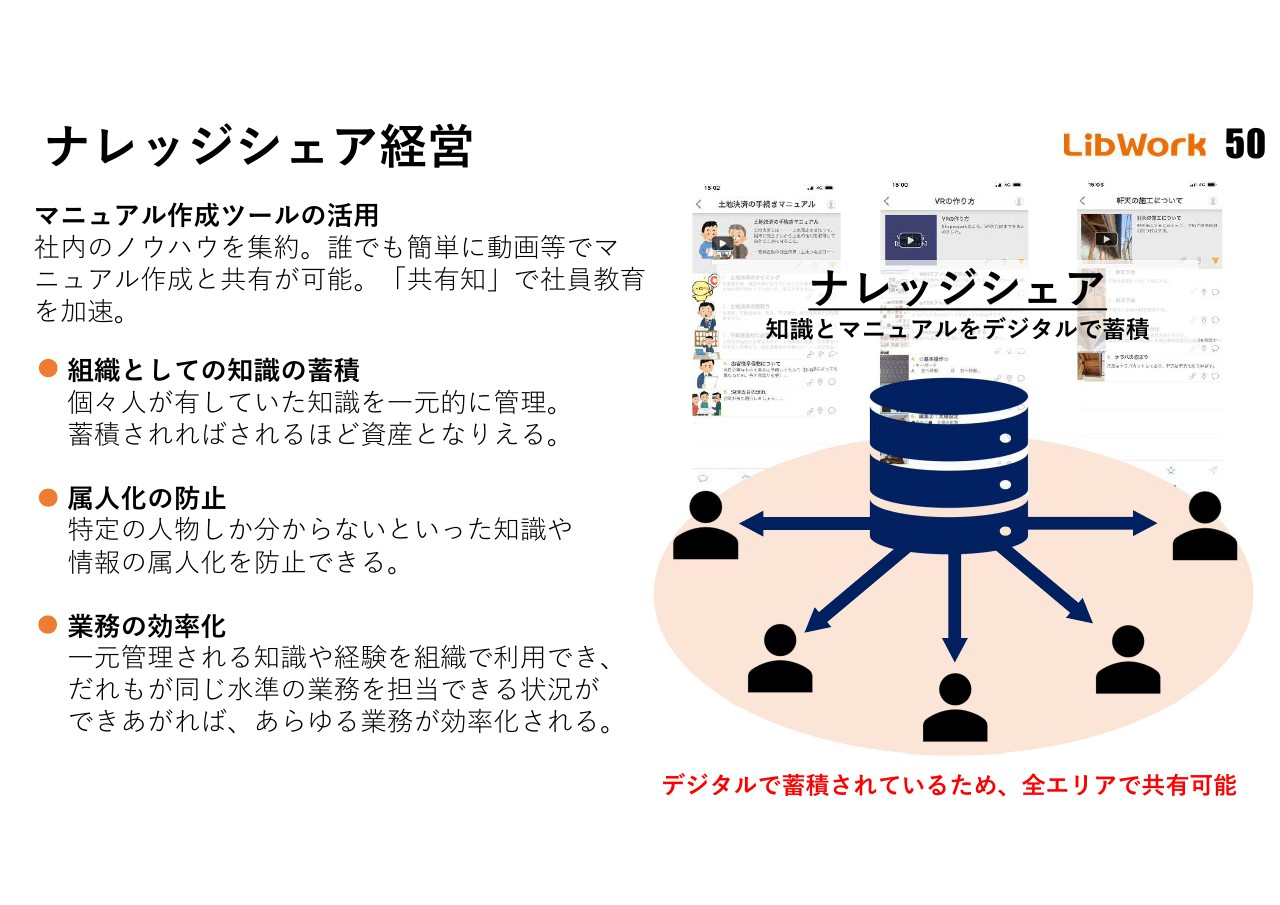

ナレッジシェア経営

一人ひとりのさまざまなノウハウをすべて1つにまとめて、ナレッジをシェアしていくナレッジシェア経営を行っています。電子マニュアルの中にすべてのノウハウを格納していくため、入社してすぐの社員が電子マニュアルや動画を見ながら仕事ができるようになっています。

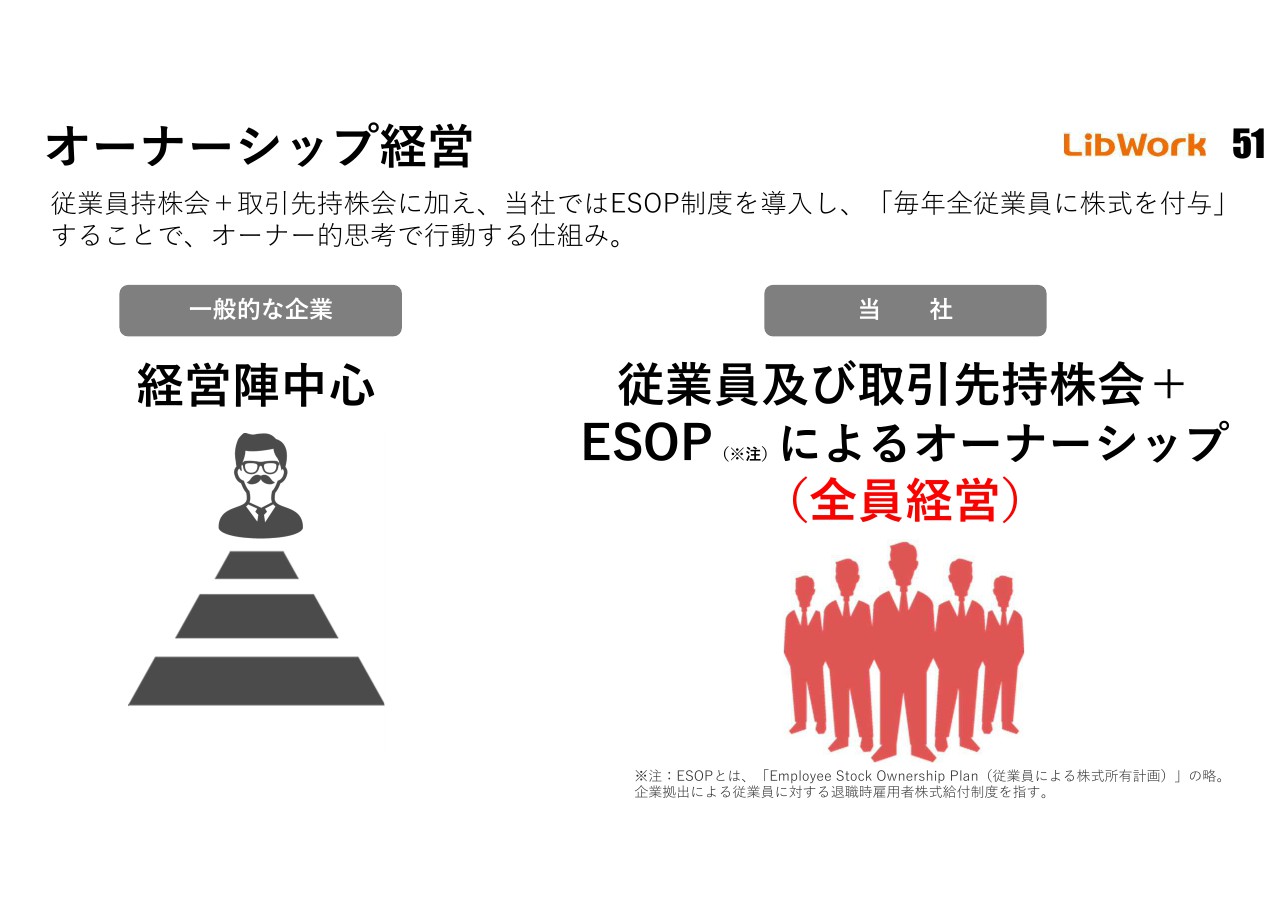

オーナーシップ経営

社員全員に株式を付与して、経営者と同じ目線で仕事に取り組むというオーナーシップ経営を行っています。そのため、すべての社員が株価に対して非常に敏感です。このような企業というのは、企業価値が高くなっていくだろうと考えています。

ダイバーシティ経営

2014年にダイバーシティ経営企業として表彰されました。当社の社員は2人に1人が女性で、女性の能力をうまく引き出して会社の成長に充てています。多種多様な人材が活躍することにより、将来の会社の成長を担保していくということで、ダイバーシティ経営に取り組んでいます。以上で、決算説明を終了します。ありがとうございました。

質疑応答:コラボレーション商品について

司会者:コラボレーション商品についての質問です。「無印良品」「niko and ...」「Afternoon tea」以外で考えているブランドはありますか? また、今後どの程度のラインナップ数で展開を考えているのか教えてください。

瀬口:具体的な企業名をお伝えすることは難しいのですが、非常におもしろい企業が多くあります。近々、「ここと組むんだ」とみなさまが驚かれるようなところとも組むことになると思いますので、IRリリースに興味を持っていただければと思います。

そして、やはり当社は多くても10社程度のコラボレーションが限界と考えています。10社程度をうまく入れ替えしながら展開していきたいと思っています。

その中で、エリアごとに当社が取り組むところ、エリアのハウスメーカーに取り組むところというように、エリアを選別しながらサービスを提供していきたいと考えています。

質疑応答:株式時価総額の目標について

司会者:株式時価総額についてのご質問です。目標は500億円とのことですが、EPSは75円くらいになると思います。その時の売上・利益のイメージがあれば教えてください。

瀬口:500億円というのは今期末までの目標です。今お伝えしている売上高170億円、営業利益9億円の目標に合わせて、「ここまでになっていなきゃいけない」ということで、PERは約100倍と、一般的に言うと高すぎるような数値になってくると思います。

ただし、当社は住宅メーカーとしてではなく、いわゆるプラットフォーマーとして、今後の成長を十分に示しながら、PER100倍に向けて、この1年間で着実に進めていきたいと思っているため、ぜひ注目していただければと思います。

質疑応答:ウッドショックの影響について

司会者:ウッドショックの今後の見通しをうかがいたいです。

瀬口:今期の数字には、ウッドショックの影響をある程度織り込んでいます。受注残では、ウッドショックの影響で1棟当たり大体200万円の損失があり、当社にとってはやはり痛かったと言えます。

しかしながら、お客さまに価格転嫁はできません。特に受注残が豊富にあり、ウッドショック前に受注していたものをウッドショック後に建てていくというのは、非常につらいものがありました。

そのような中で、前期は増収増益、そして過去最高益を実現できたというのは非常に自信になり、「今後もどうにかやっていけるのではないか」ということで、今はウッドショックの影響も加味しながら数字を発表しています。ですので、その数字に向けて今期もがんばっていこうと考えています。

質疑応答:営業利益の推移について

司会者:営業利益の質問です。前期の営業利益は6億6,600万円で、今期の営業利益の見通しは9億円に増加しています。この増減益分析をお願いします。

瀬口:営業利益は全部積み上げ方式です。基本的には、売上高の中に「何棟引き渡し」という部分があり、それをすべて積み上げていくと、売上総利益が出ます。そこから一般管理費、いわゆる経費を差し引いた部分が営業利益になります。それを1つずつ計算しています。

そのため、売上総利益額が何かの影響によって、例えば大幅に減少するようなことがあれば、営業利益に影響があります。逆に、ウッドショックの影響が、見込んでいたよりも軽くなってくると、売上総利益率が増えて、売上総利益額の総額が増えていくことになります。

そうなると、一般管理費は変わらず、営業利益は増えてくることになるため、売上総利益額の影響によって、営業利益が変動していくことになるかと思います。

質疑応答:原材料高の売上への影響について

司会者:営業利益率に関するご質問です。営業利益率の低下については、ウッドショック、原材料高の影響が大きいと思います。値上げでカバーすることもあるかと思いますが、何か考えがあれば教えてください。

瀬口:実は、すでに大幅な値上げを行っています。現状では、やはり原材料高の影響はあると思っています。受注速報を見るとわかるとおり、コロナ禍で200パーセント以上の成長をしていた一昨年と比べると、前年並みというかたちでした。

ただし、営業利益率は大幅に落ちている状況ではないため、値上げしたまま、受注を進めていきたいと考えています。そうすれば、売上総利益率は大きく改善していくと考えています。

新着ログ

「建設業」のログ