ダスキン、通期の連結売上高は前期実績・業績予想を上回る 今期は戦略的投資等により増収減益の見込み

決算報告会 サマリー

山村輝治氏(以下、山村):みなさま、こんにちは。ダスキンの山村でございます。本日はご多用の中、当社の決算説明会にご出席いただき誠にありがとうございます。これより、2022年3月期の決算概況、および「中期経営方針2022」の数値目標と取り組みについてご説明いたします。

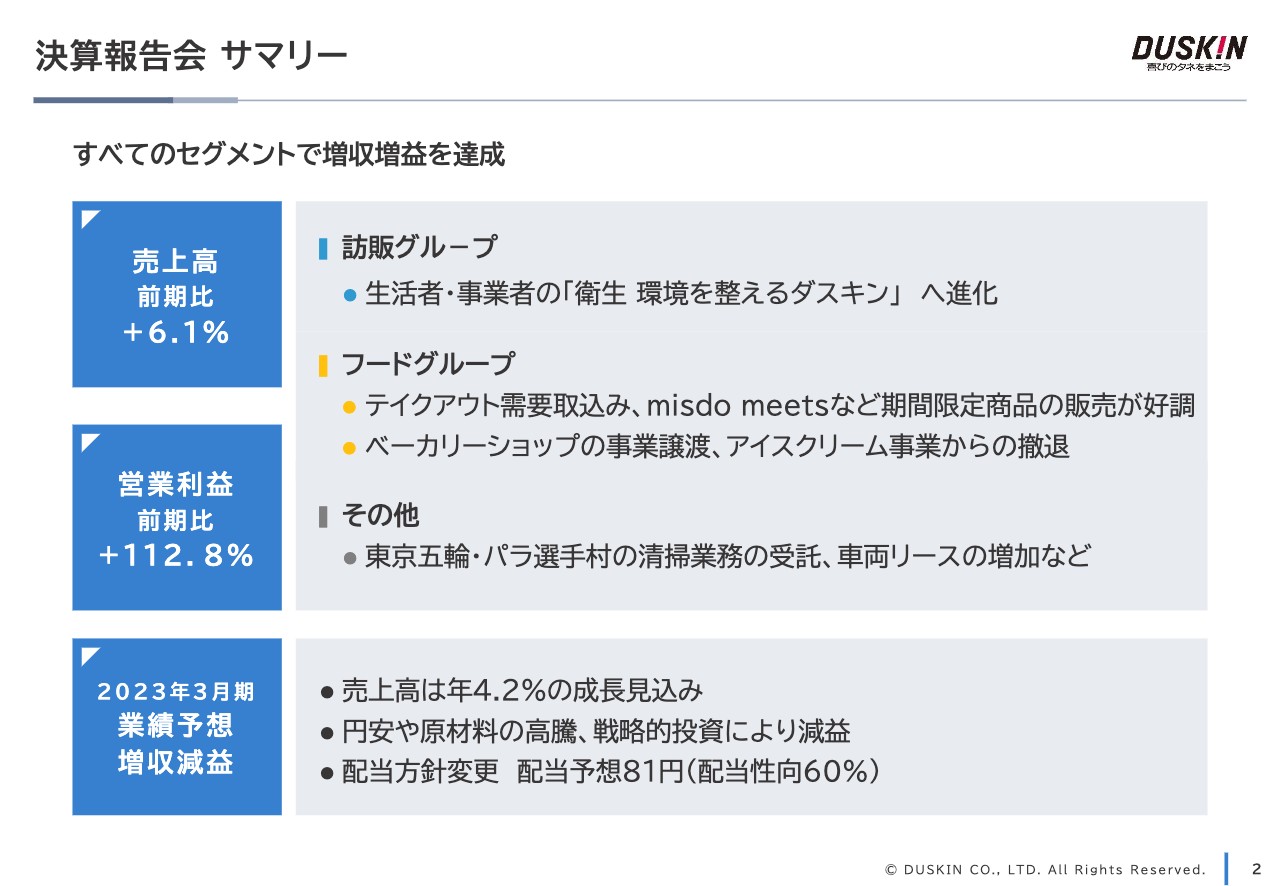

まず、本日の決算報告のサマリーです。当期は新型コロナウイルス感染拡大による経済活動の制限を受ける中、戦略的事業への集中投資と不採算事業からの撤退によるポートフォリオの適正化を行い、また、前期に引き続き、売上回復に力点を置いた施策を実行したことで、すべてのセグメントで増収増益を達成することができました。

訪販グループでは、生活者・事業者の「衛生環境を整えるダスキン」に進化するため、除菌や抗菌、抗ウイルス商品の重点提案や、「イベント衛生サービス」を提供しました。

フードグループでは、テイクアウト需要の取り込み、「misdo meets」の販売が好調であった一方で、事業譲渡・事業撤退を断行しました。その他セグメントでは、東京2020オリンピック・パラリンピック競技大会の選手村の清掃業務の受託や、車両リースの増加などが増収増益に貢献した主な施策・要因となります。

2023年3月期の業績予想は、売上高が前期比4.2パーセント成長する一方で減益を見込んでいますが、配当方針を変更し、株主のみなさまへの利益還元策を重視した経営を行っていきます。

業績ハイライト(前期比・業績予想比)

業績についてご説明します。

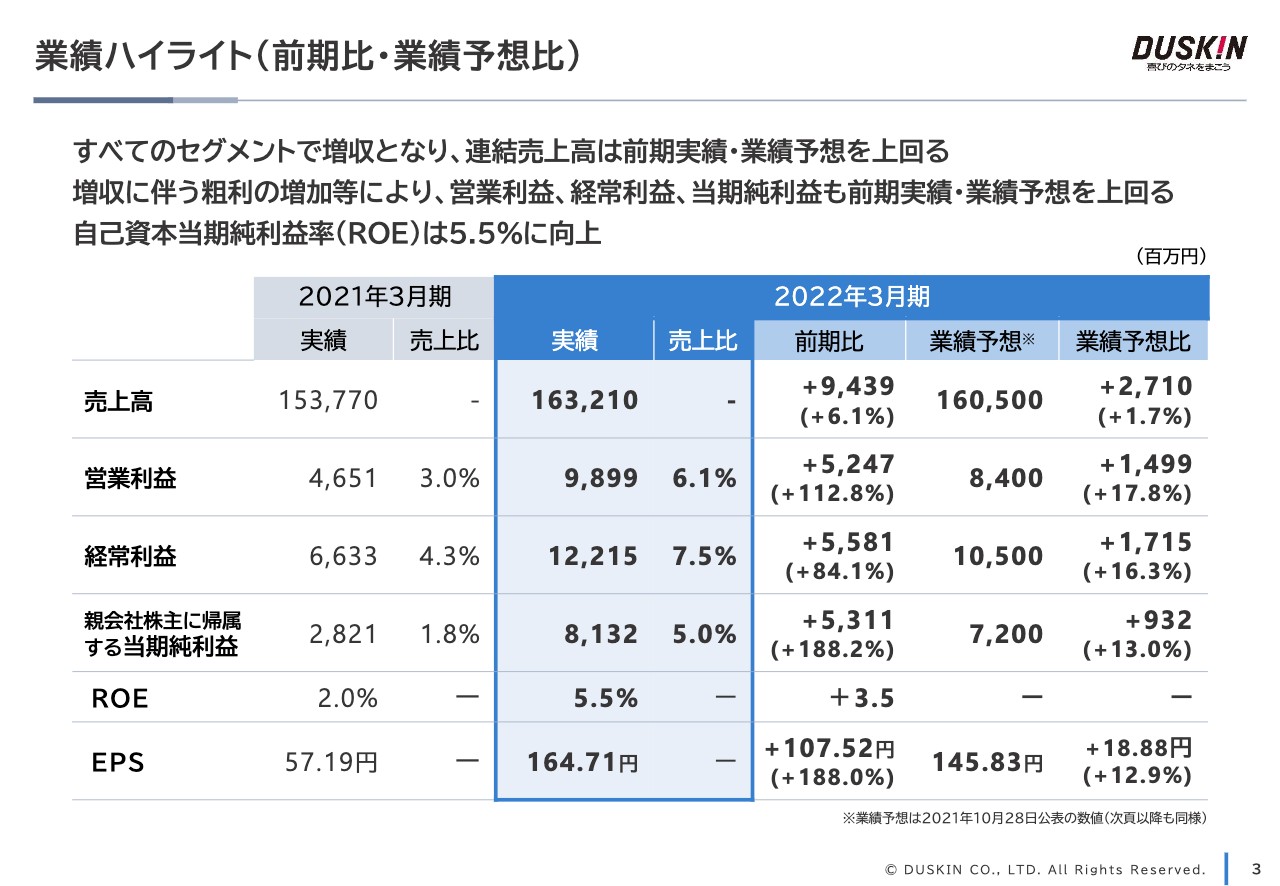

連結売上高は1,632億1,000万円となり、前期比94億3,900万円、6.1パーセントの増加となりました。業績予想も上回り、増収となっています。

営業利益は98億9,900万円で、前期比52億4,700万円、112.8パーセントの増加です。

経常利益は新型コロナウイルス関連の助成金収入が増加したことなどにより、営業外損益が改善したため、前期比55億8,100万円、84.1パーセントの増加となりました。

当期純利益は、前期に加盟店へ支払った見舞金が当期は発生しなかったため、特別損益が改善し、税引前利益と税金費用が増加した結果、前期比53億1,100万円、188.2パーセントの増加となりました。これにより、ROEは5.5パーセントに向上しました。

営業利益の増減要因

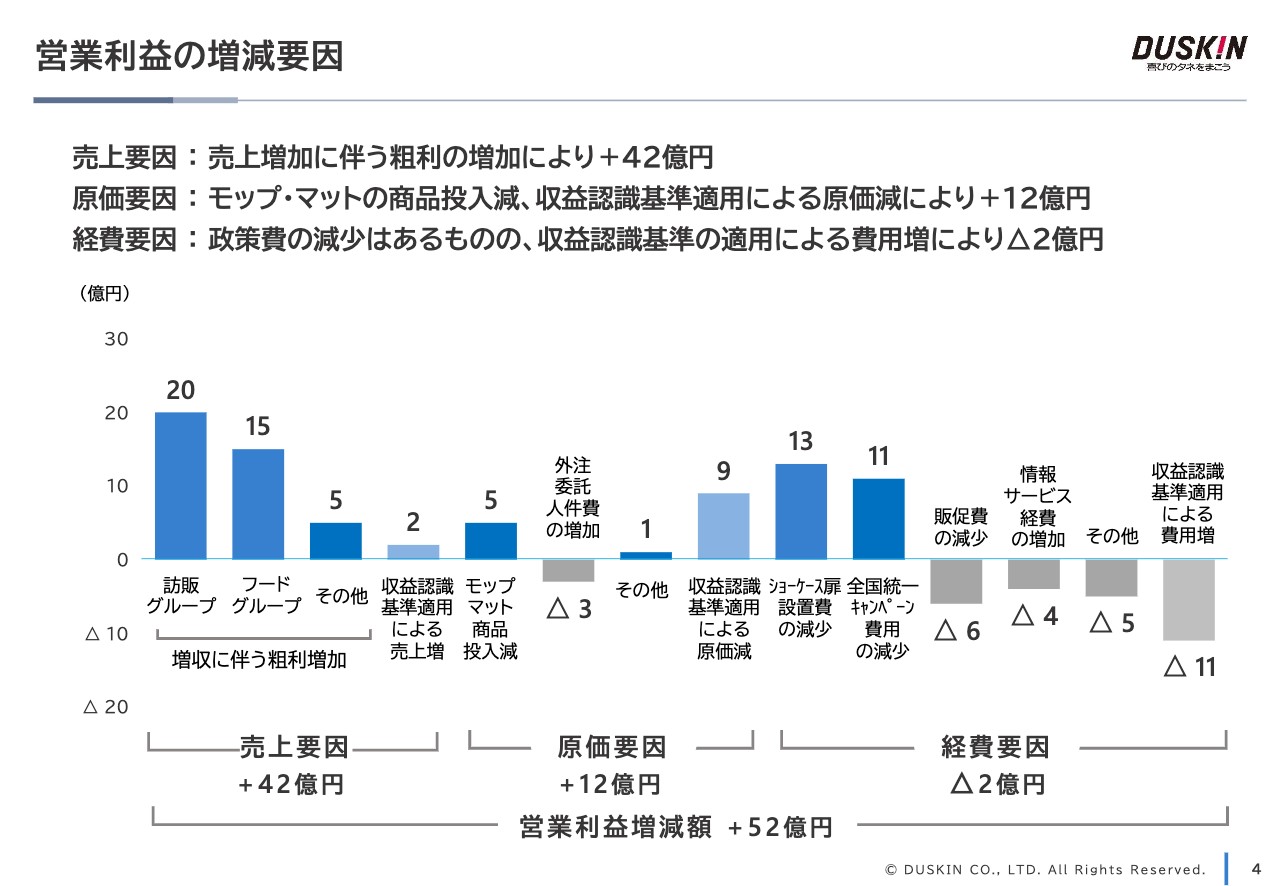

営業利益の増減についてご説明します。先ほどお伝えしたとおり、すべてのセグメントで増収となったため、粗利益が42億円増加しました。原価要因ではダストコントロール商品の投入減少などもあり、12億円増加しました。

経費要因では、前期末にタグラインである「衛生環境を整えるダスキン」を推し進め、加盟店売上増のために広告を展開した費用の減少や、フード店舗のショーケース扉の設置費用の減少はあるものの、収益認識基準の適用に伴う費用の増加により、2億円減少しました。その結果、営業利益は52億円の増加となりました。

連結貸借対照表の状況

貸借対照表の状況についてご説明します。

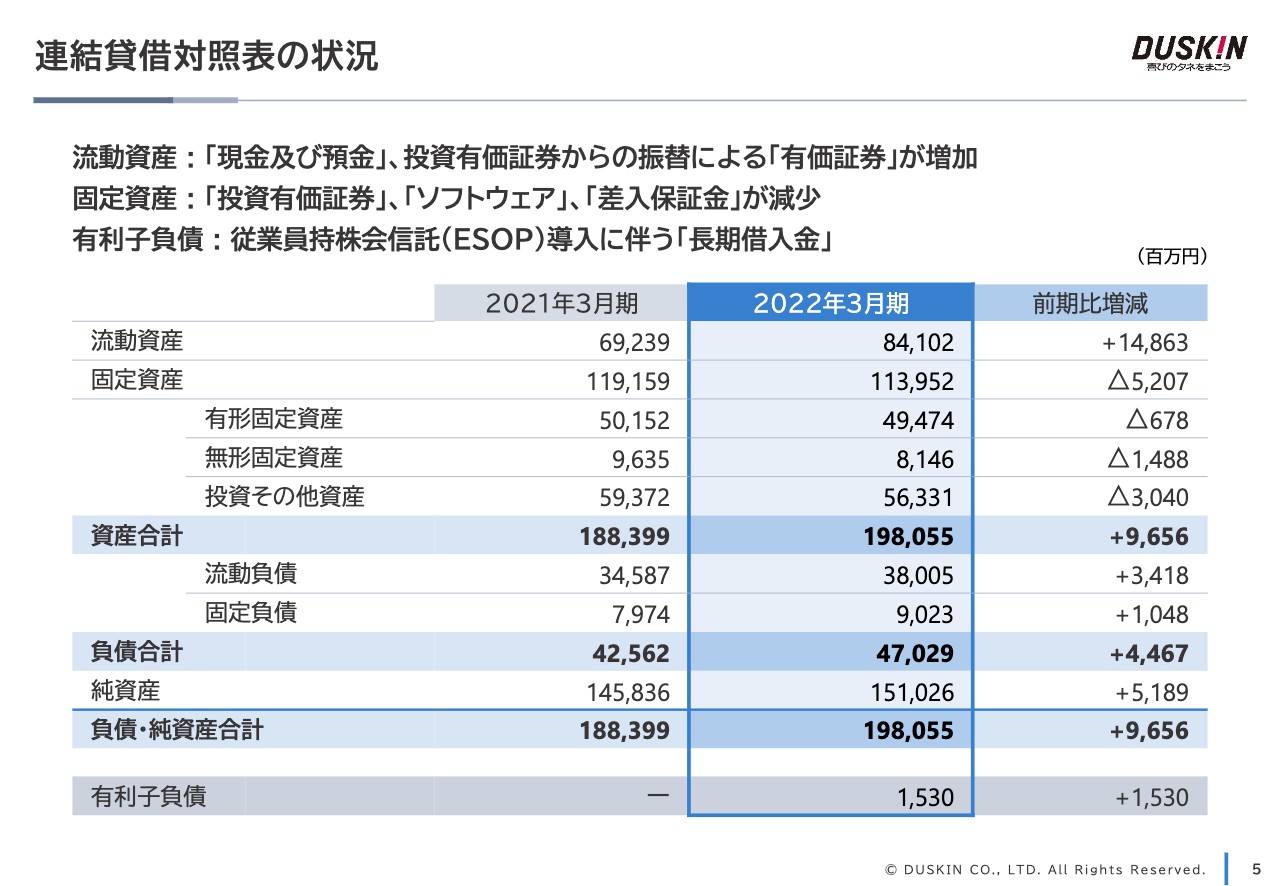

流動資産は、現金および預金と投資有価証券からの振替による有価証券が増加したため、前期比148億6,300万円増加しました。

固定資産は、投資有価証券・ソフトウェア・差入保証金の減少により、52億700万円減少しました。

有利子負債は、従業員持株会信託(ESOP)の導入に伴う長期借入金になります。

これらにより、純資産は1,980億5,500万円となり、前期比96億5,600万円増加しました。

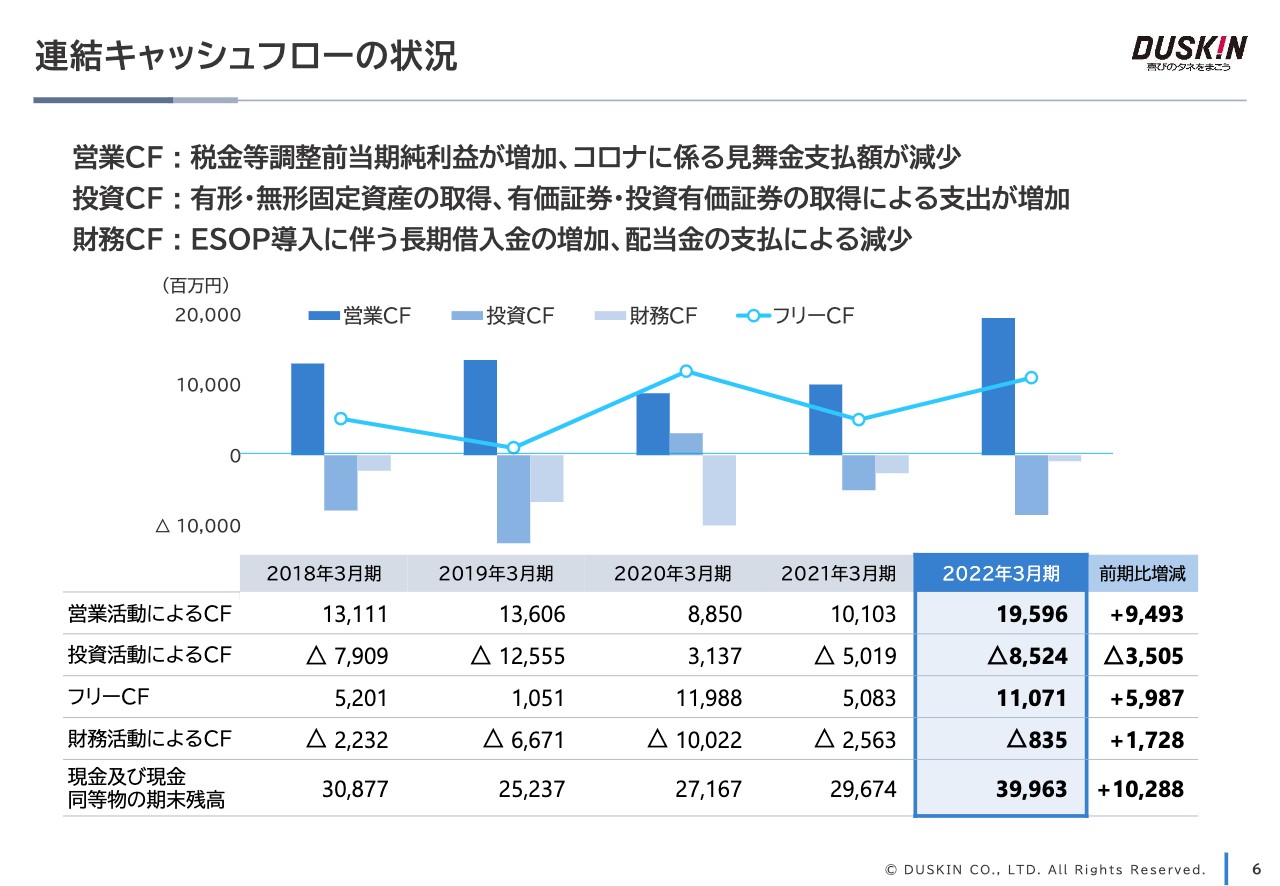

連結キャッシュフローの状況

キャッシュフローの状況についてご説明します。

営業キャッシュフローは、税金等調整前当期純利益の増加、新型コロナウイルス感染症に係る見舞金の支払額などの減少により、195億9,600万円の資金収入となりました。投資キャッシュフローは、有形・無形固定資産の取得による支出や、有価証券・投資有価証券の取得による支出の増加により、85億2,400万円の資金支出となりました。

財務キャッシュフローは、ESOP導入に伴う長期借入金が増加した一方で、配当金の支払による減少により、8億3,500万円の資金支出となりました。

その結果、現金および現金同等物の期末残高は399億6,300万円となり、前期から102億8,800万円増加しました。

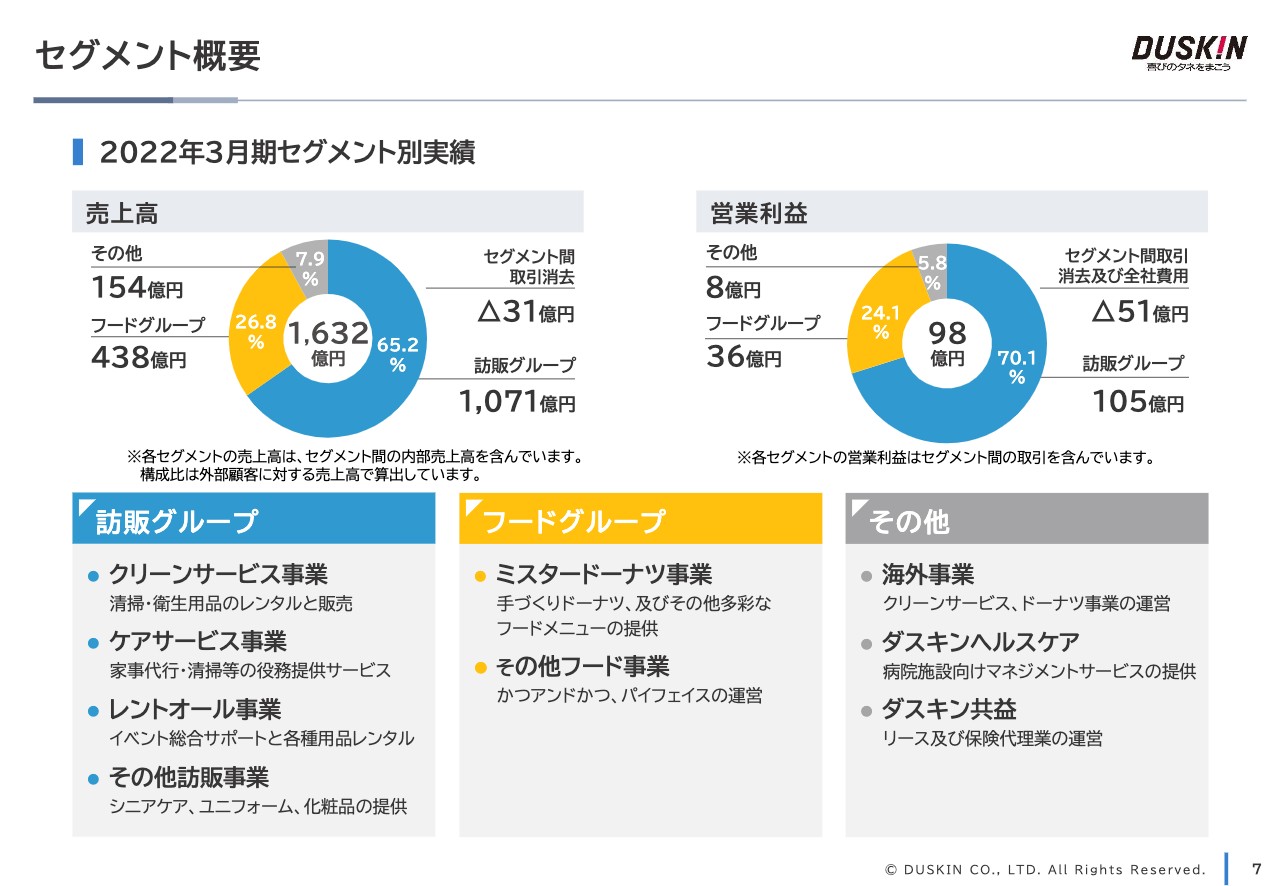

セグメント概要

セグメントの概要をご説明します。

連結売上高1,632億円の構成は、訪販グループが1,071億円で65.2パーセント、フードグループが438億円で26.8パーセント、その他が154億円で7.9パーセントとなっています。

営業利益98億円の構成は、訪販グループが105億円で70.1パーセント、フードグループが36億円で24.1パーセント、その他が8億円で5.8パーセントです。

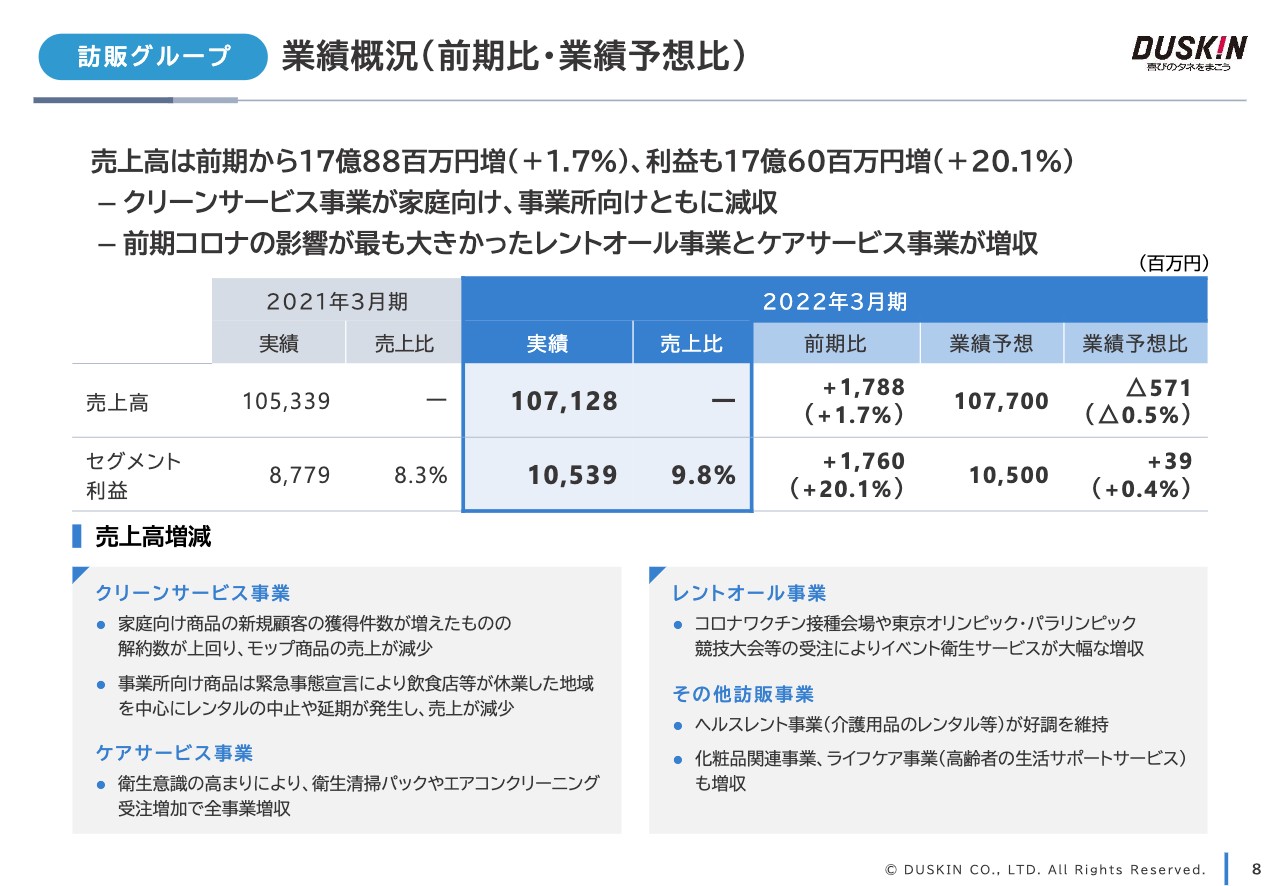

訪販グループ 業績概況(前期比・業績予想比)

訪販グループの業績概況をご説明します。

売上高は業績予想を若干下回ったものの1,071億2,800万円となり、前期比17億8,800万円、1.7パーセントの増加となりました。

クリーンサービス事業は、家庭向け商品の新規顧客の獲得件数が増えたものの、解約数が上回り、モップ商品の売上が減少しました。事業所向け商品は、緊急事態宣言により飲食店などが休業した地域を中心に、レンタルの中止や延期が発生したことで売上が減少しました。

一方、ケアサービス事業はお客さまの衛生意識の高まりにより、「衛生清掃パック」「エアコンクリーニング」の受注が増加し、5事業とも増収となりました。

レントオール事業は、新型コロナウイルスのワクチン接種会場や東京2020オリンピック・パラリンピック競技大会の受注による、「イベント衛生サービス」が大幅な増収要因となりました。

介護用品のレンタルを手掛けるヘルスレント事業は好調を維持し、高齢者の生活サポートサービスを提供するライフケア事業も大きく売上を伸ばしました。

以上により、営業利益は105億3,900万円となり、前期比17億6,000万円、20.1パーセントの増加となりました。

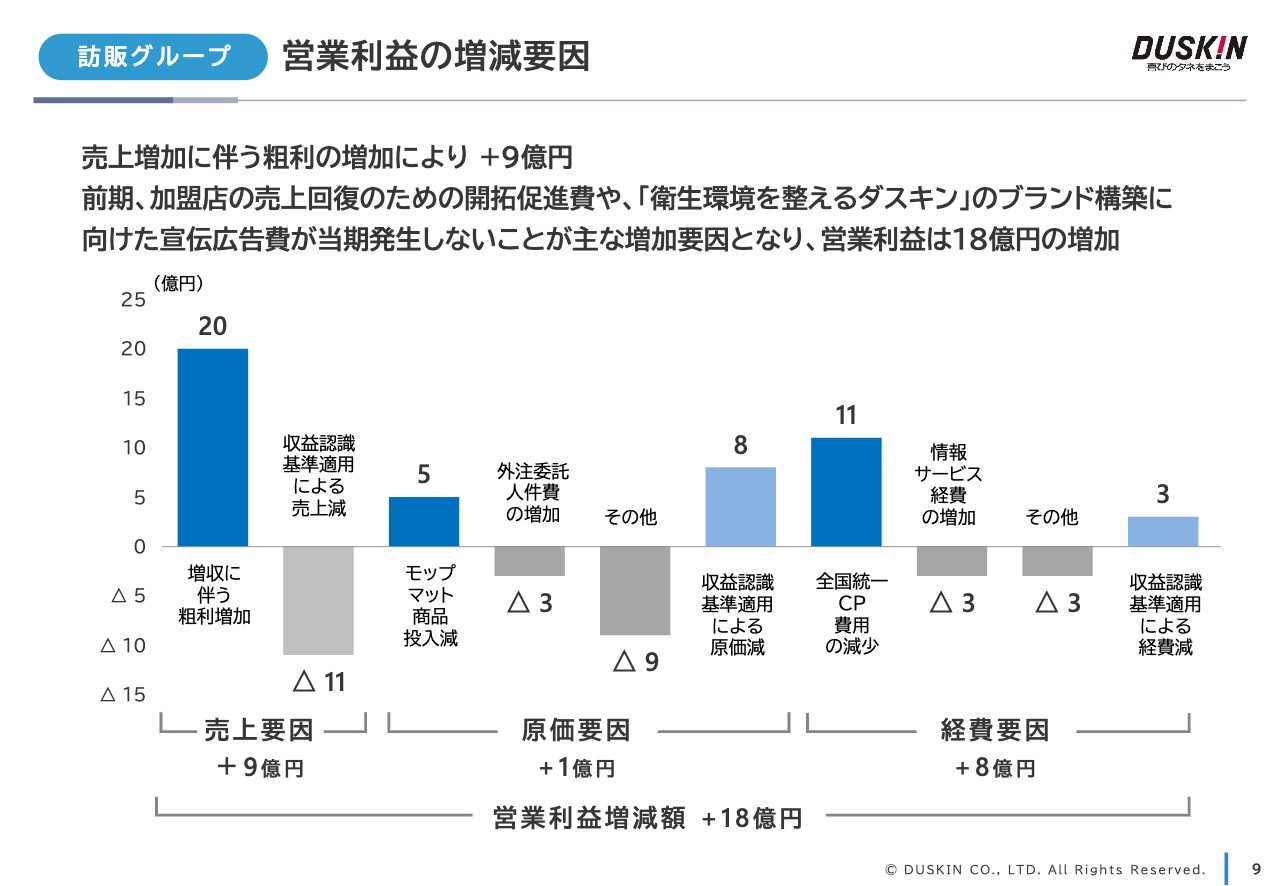

訪販グループ 営業利益の増減要因

訪販グループの営業利益の増減要因をご説明します。売上増加に伴う粗利の増加によりプラス9億円となりました。前期に発生した加盟店の売上回復のための開拓促進費や、「衛生環境を整えるダスキン」のブランド構築に向けた広告宣伝費が今期は発生していないことが主な増加要因となり、利益を18億円押し上げる結果となりました。

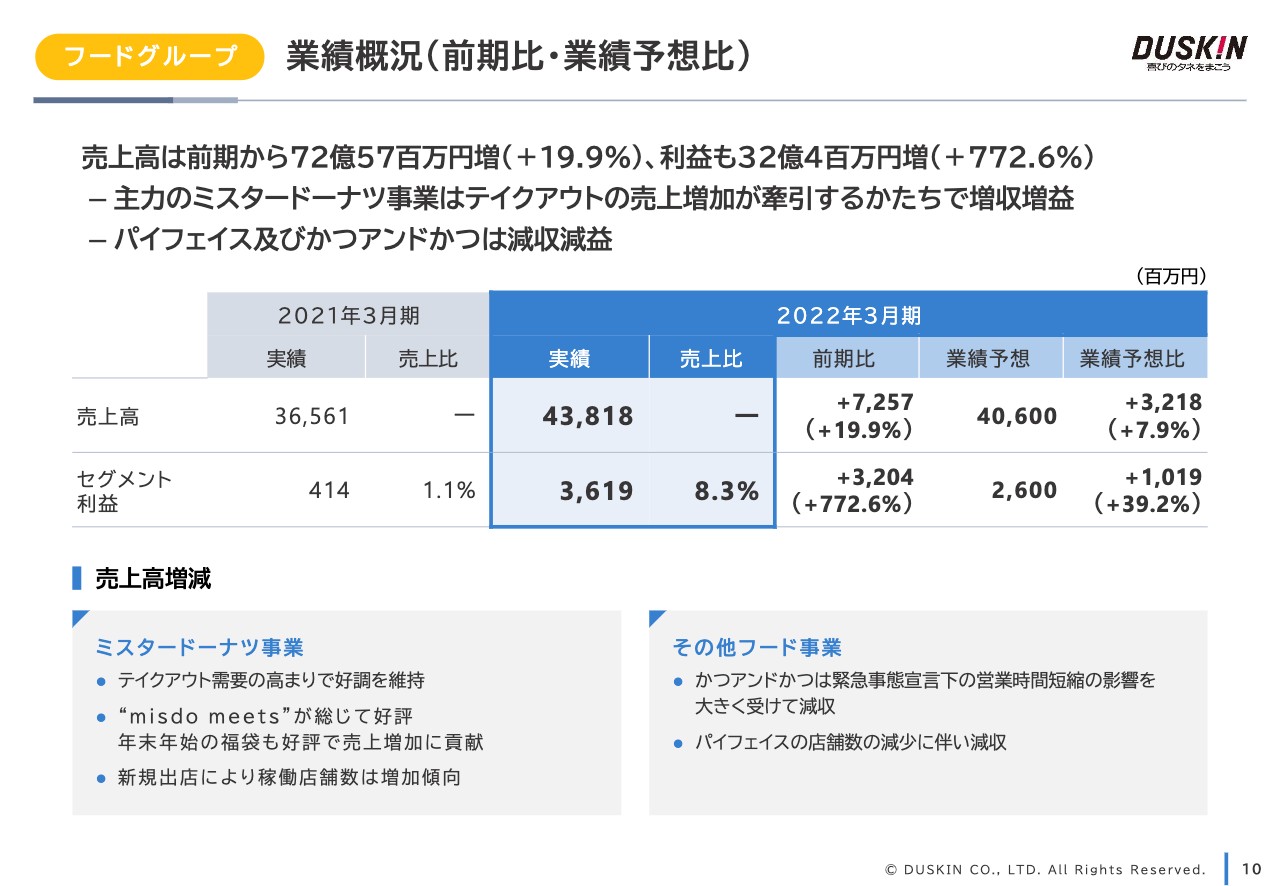

フードグループ 業績概況(前期比・業績予想比)

フードグループの業績概況をご説明します。

売上高は業績予想を大きく上回り438億1,800万円で、前期比72億5,700万円、19.9パーセントの増加となりました。

ミスタードーナツ事業は、テイクアウト需要の高まりにより好調を維持し、最高水準の素材と技術を持つブランドとの共同開発「misdo meets」は総じて好評を得ました。また、4年目となるクリスマスシーズンの『ポケットモンスター』とのコラボや、年末年始の福袋も好評で、売上増加に大きく寄与しました。さらに、数年間減少が続いていた稼働店舗数も、新規出店により増加に転じています。なお、主要原材料である小麦粉や食用油などの原材料高騰、物流費などの上昇を踏まえ、2022年3月1日より一部の商品価格を改定しました。営業利益も前期実績・業績予想を大きく上回り36億1,900万円となり、前期比32億400万円、772.6パーセントの増加となりました。

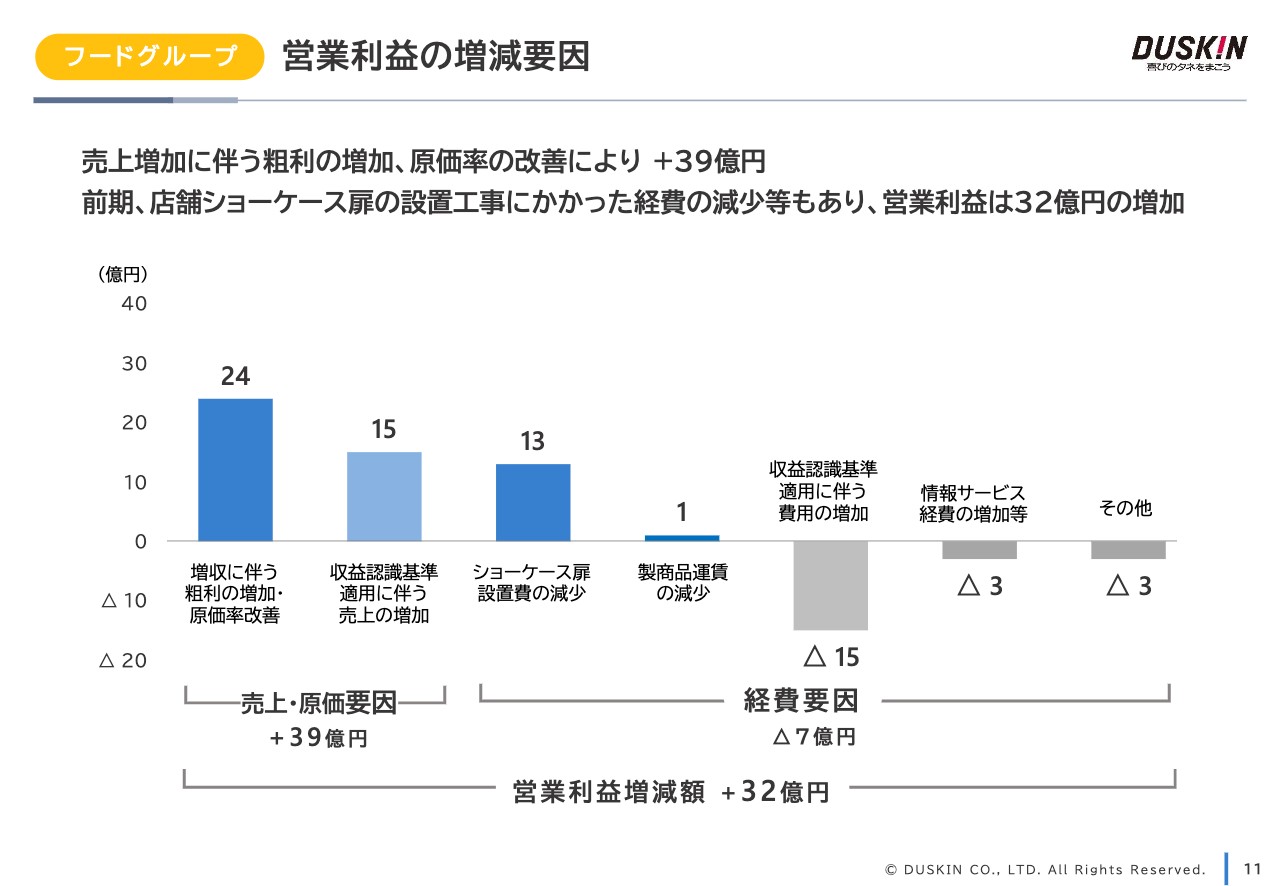

フードグループ 営業利益の増減要因

営業利益の増減要因をご説明します。売上増加に伴う粗利の増加により、プラス39億円です。前期に店舗のショーケース扉の設置工事にかかった経費の差額となる13億円が主な増加要因となり、利益を32億円押し上げる結果となりました。

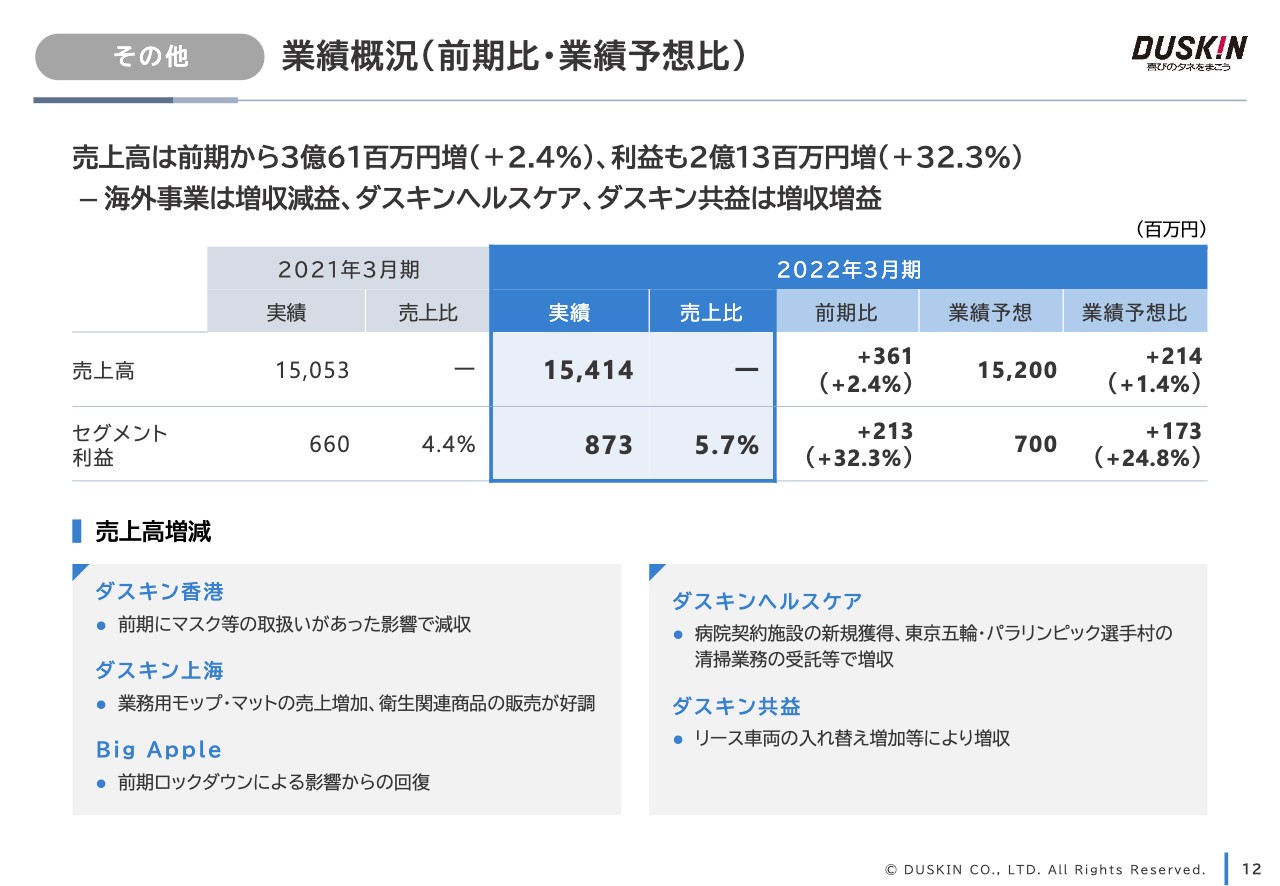

その他 業績概況(前期比・業績予想比)

その他セグメントの業績概況をご説明します。売上高は154億1,400万円となり、前期比3億6,100万円、2.4パーセント増加しました。

海外連結子会社であるダスキン香港は、前期にマスクなどの取扱いがあった影響で減収となりましたが、ダスキン上海は業務用モップ・マットの売上が増加し、衛生関連商品や洗剤類の販売も好調に推移しました。同じくBig Appleは、前期ロックダウンによる影響から回復し、売上を伸ばしました。

国内連結子会社であるダスキンヘルスケアは、病院契約施設の新規獲得数の増加や、東京2020オリンピック・パラリンピック競技大会の選手村の清掃業務の受託などで増収となりました。また、リースおよび保険代理業を手掛けるダスキン共益も増収となりました。

その結果、営業利益は8億7,300万円となり、前期比2億1,300万円、32.3パーセント増加しました。

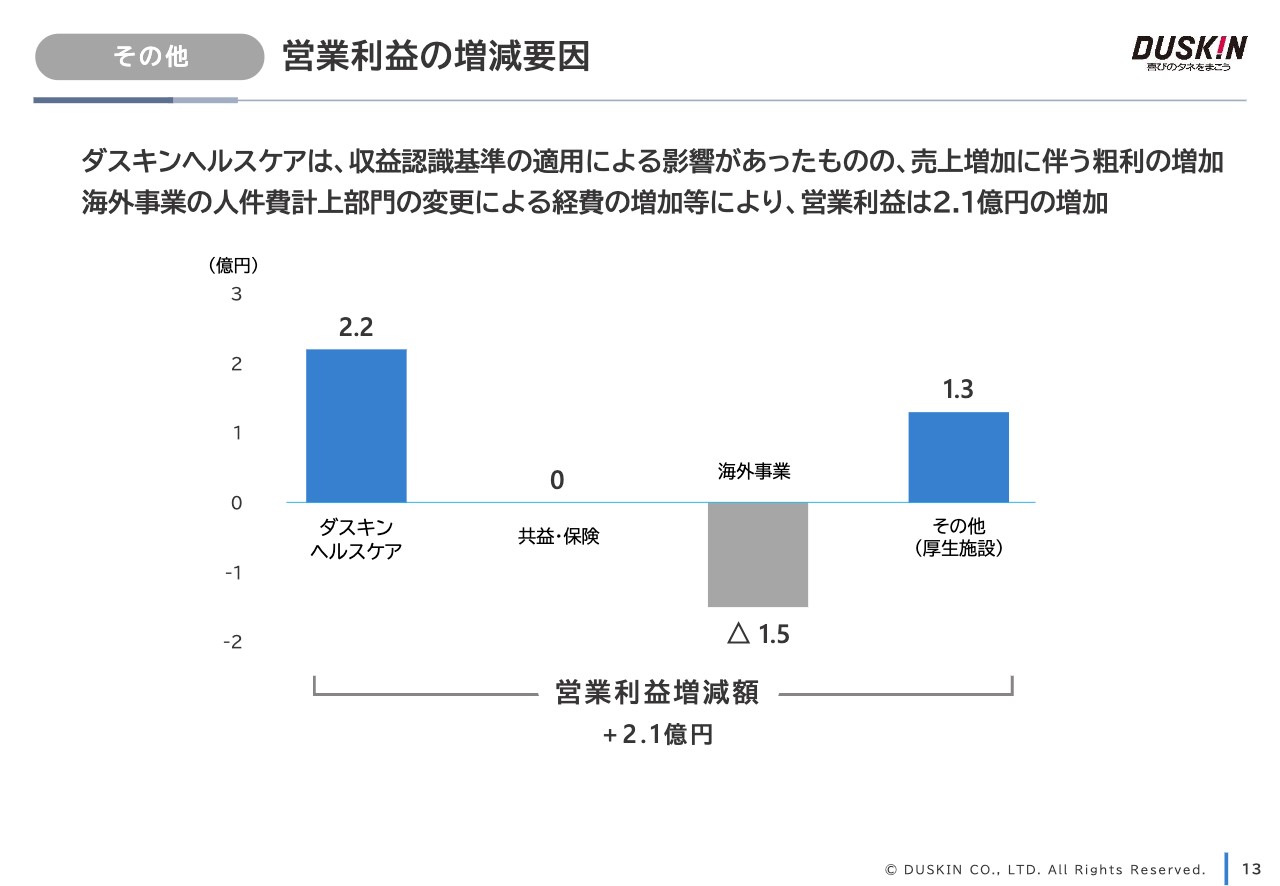

その他 営業利益の増減要因

営業利益の増減要因をご説明します。

ダスキンヘルスケアは売上増加に伴う粗利の増加、海外事業は人件費計上部門の変更による影響があるものの、営業利益は前期比2億1,000万円の増加となりました。

ONE DUSKINの最終(第3)フェーズに向けて

ここからは「中期経営方針2022」の数値目標と取り組みについてご説明します。

2022年3月期は長期戦略「ONE DUSKIN」の第3フェーズに向け、前期に引き続きフランチャイズチェーンの維持と売上回復に力点を置いた施策に取り組むとともに、新たな「中期経営方針2022」を策定し、期間を2023年3月期から2025年3月期までの3年間と設定しました。

この3年間を長期戦略「ONE DUSKIN」の第3フェーズと定め、第1フェーズ、第2フェーズで作り上げた基盤をさらに発展させ、「ONE DUSKIN」実現の総仕上げとしての取り組みを実行し、企業価値向上に努めていきます。

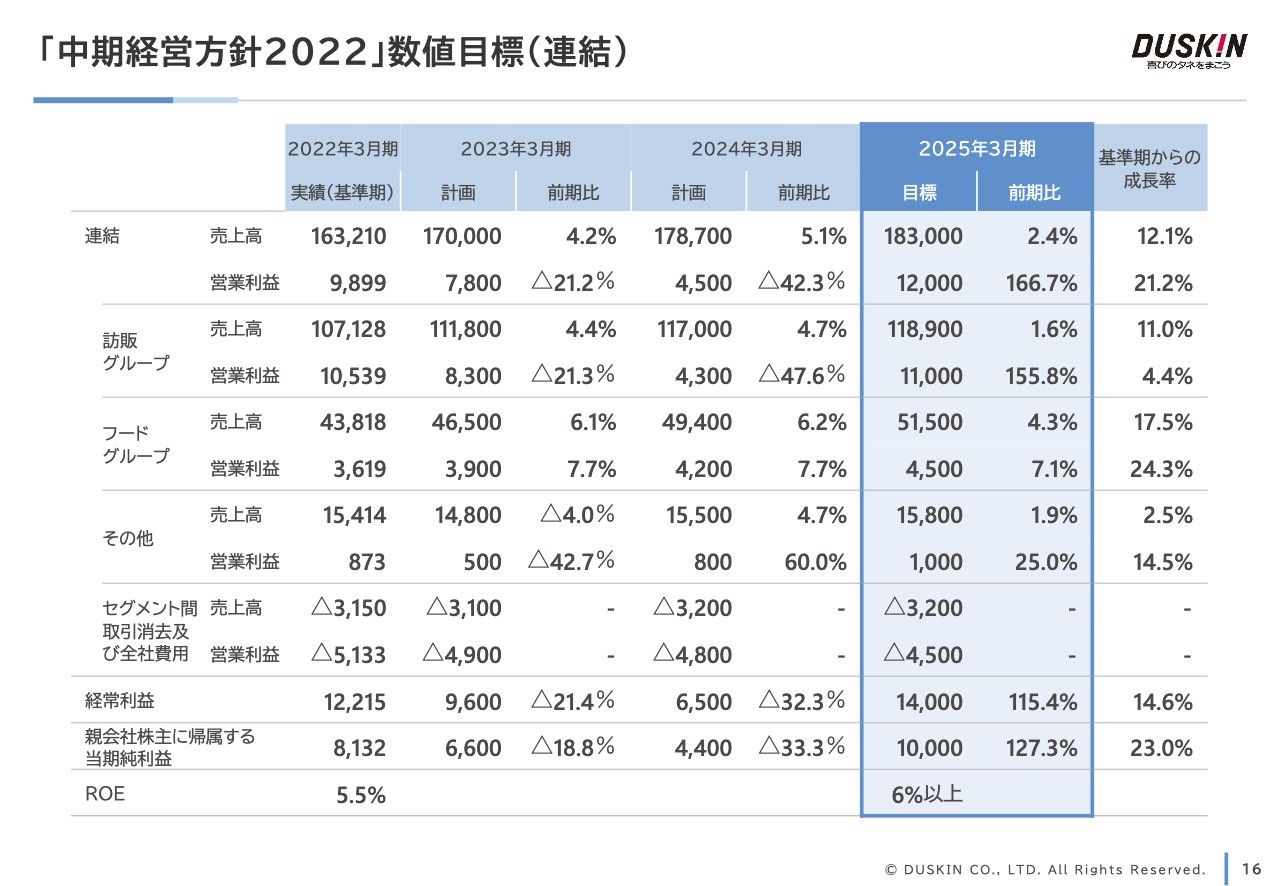

「中期経営方針2022」数値目標(連結)

5月13日に発表した「中期経営方針2022」の数値目標をご説明します。

連結売上高について、2023年3月期は前期比4.2パーセント増の成長を見込んでおり、2025年3月期は前期比2.4パーセント増の1,830億円を目指します。

利益面は、2023年3月期、2024年3月期で一時的な減益を見込んでいますが、2025年3月期には改善する計画です。当期純利益100億円、ROE6パーセント以上を目指して計画を遂行していきます。

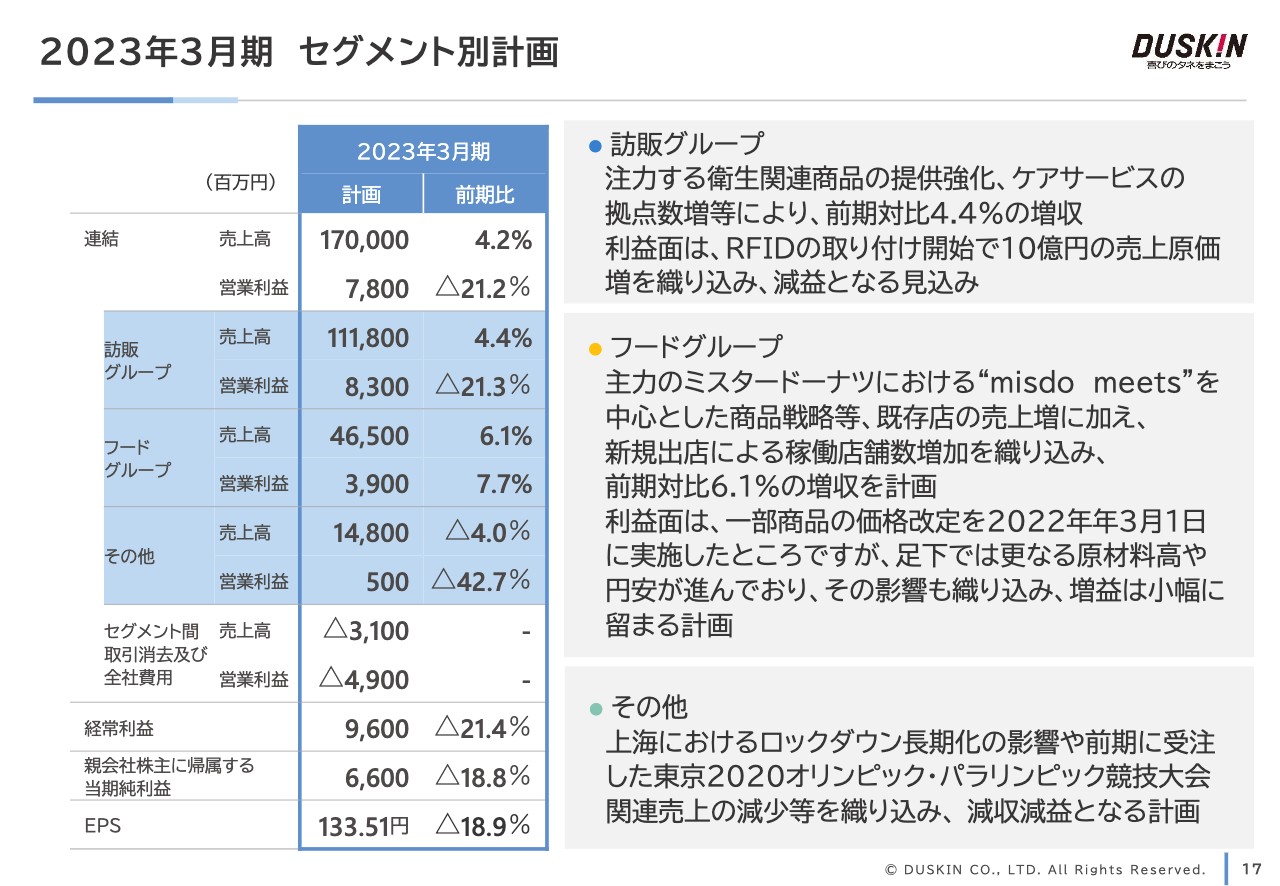

2023年3月期 セグメント別計画

2023年3月期のセグメント別の計画をご説明します。

訪販グループは、注力する衛生関連商品の提供の強化やケアサービス拠点を増やすことにより、前期比4.4パーセントの増収を見込んでいます。利益面は、RFIDタグの取り付け開始や物流費の高騰、円安の影響などで約10億円の売上原価増を織り込み、減益となる見込みです。

フードグループは、主力のミスタードーナツにおける「misdo meets」を中心とした商品戦略など既存店の売上増に加え、新規出店による稼働店舗数の増加を織り込み、前期比6.1パーセントの増収を計画しています。

利益面は、一部商品の価格改定を2022年3月1日に実施しましたが、足下ではさらなる原材料高や円安が進んでいる影響を織り込み、増益は小幅にとどまる計画となっています。

その他グループは、上海におけるロックダウンの長期化の影響や前期に受注した東京2020オリンピック・パラリンピック競技大会関連の売上の減少などを織り込み、減収減益となる計画です。

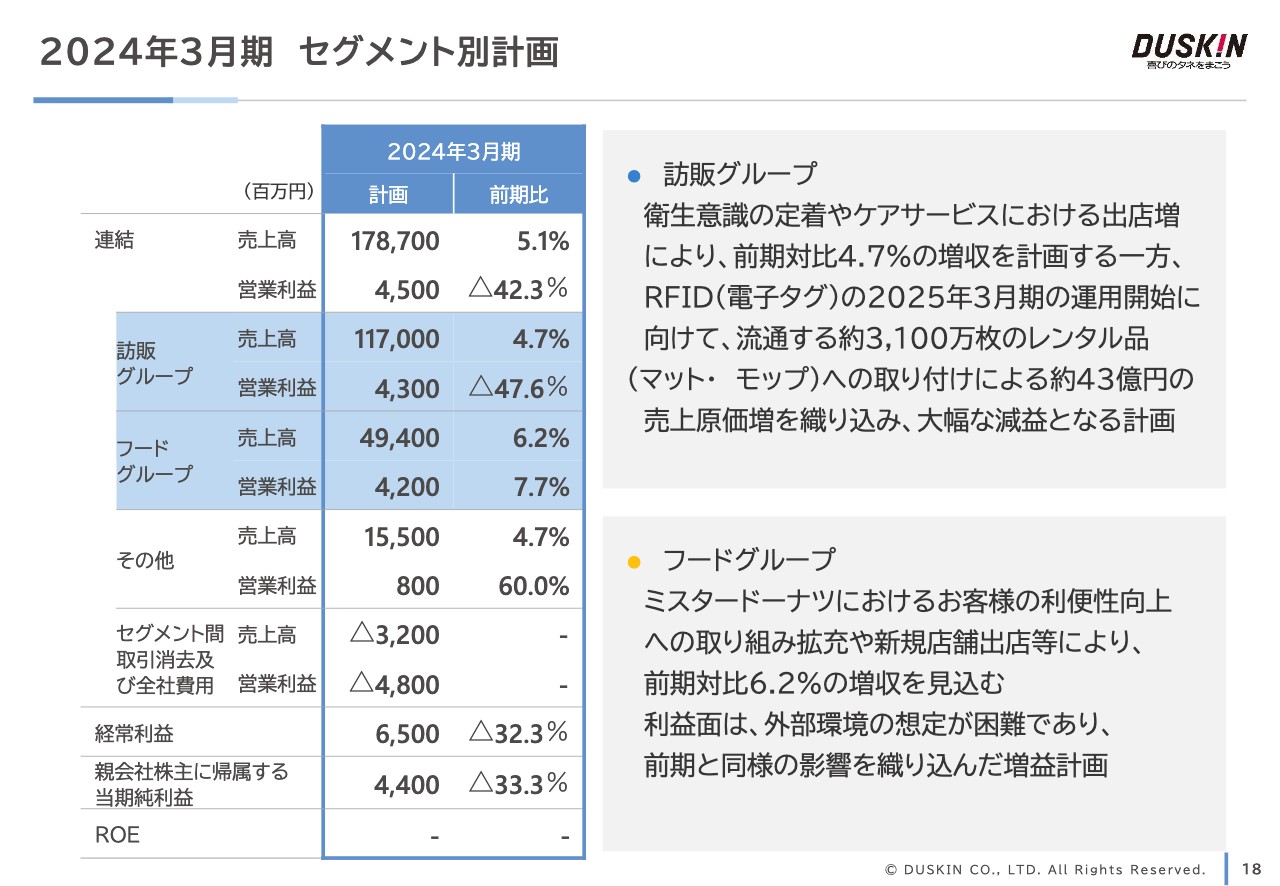

2024年3月期 セグメント別計画

2024年3月期のセグメント別計画をご説明します。

訪販グループは、衛生意識の定着やケアサービスにおける出店などにより、前期比4.7パーセントの増収を計画しています。一方、RFIDの運用開始に向け、流通する約3,100万枚のレンタル品のマットやモップへのRFIDタグの取り付けによる43億円の売上原価増や、退職給付引当費用を織り込み、大幅な減益の計画です。RFIDタグの取り付けについて補足します。国内では約3,100万枚のレンタル品のマットやモップが日常的に流通しています。そのような商品に全国の工場でRFIDというチップを取り付けるための人件費ならびにチップの費用が、2023年と2024年に一時的にかかってきます。

「新布」と言われる新しいモップやマットを市場に投入していきますが、モップやマットの製作の工程でチップを埋め込むため、それほど大きな金額がかかることはありません。しかし、今回はチップが付いていない現行商品に、この2年間で一気に付けていくため、大幅な投資を考えています。

フードグループでは、ミスタードーナツにおけるお客さまの利便性向上への取り組み拡充や新規店舗出店により、前期比6.2パーセントの増収を見込んでいます。利益面は、外部環境の想定が困難であるため、2023年3月期と同様の影響を織り込んだ増益計画となっています。

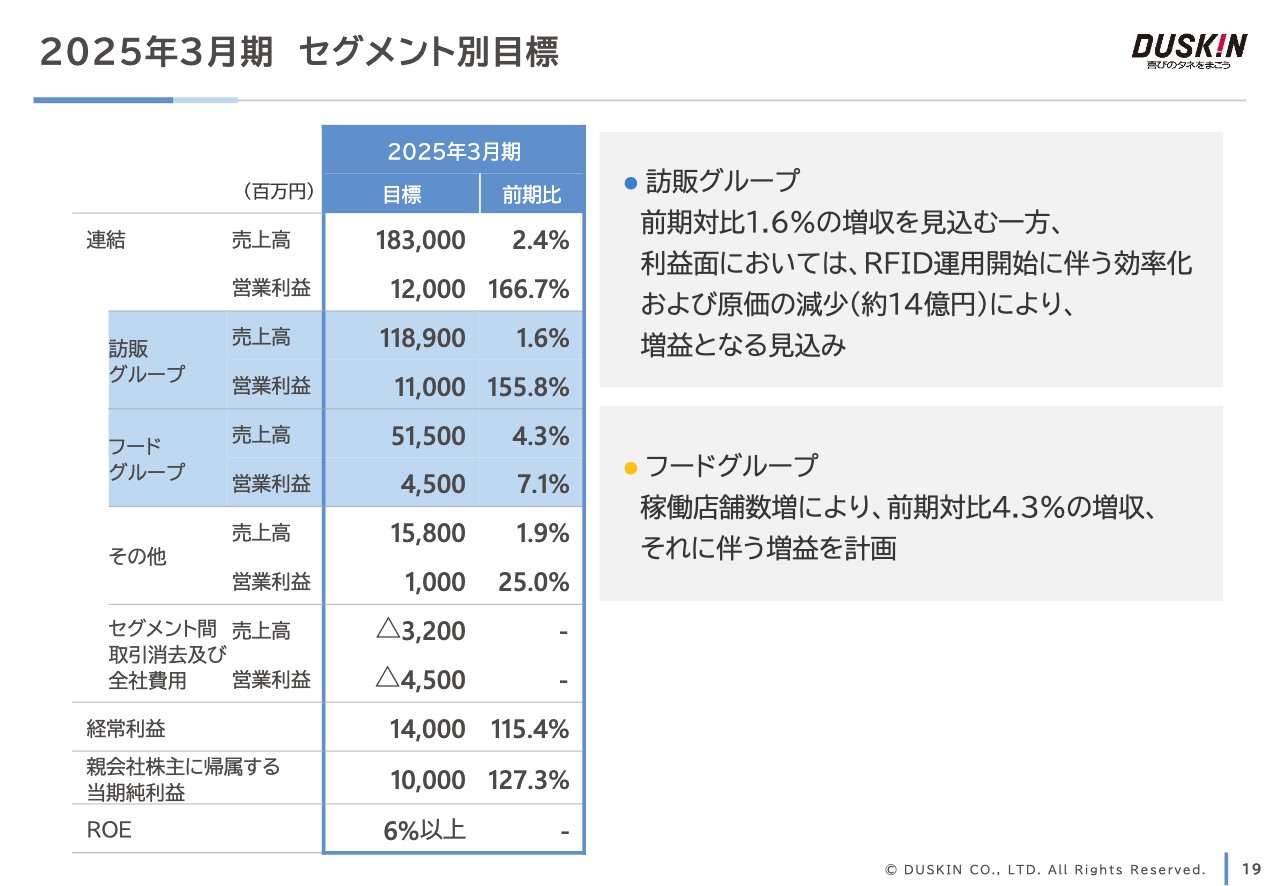

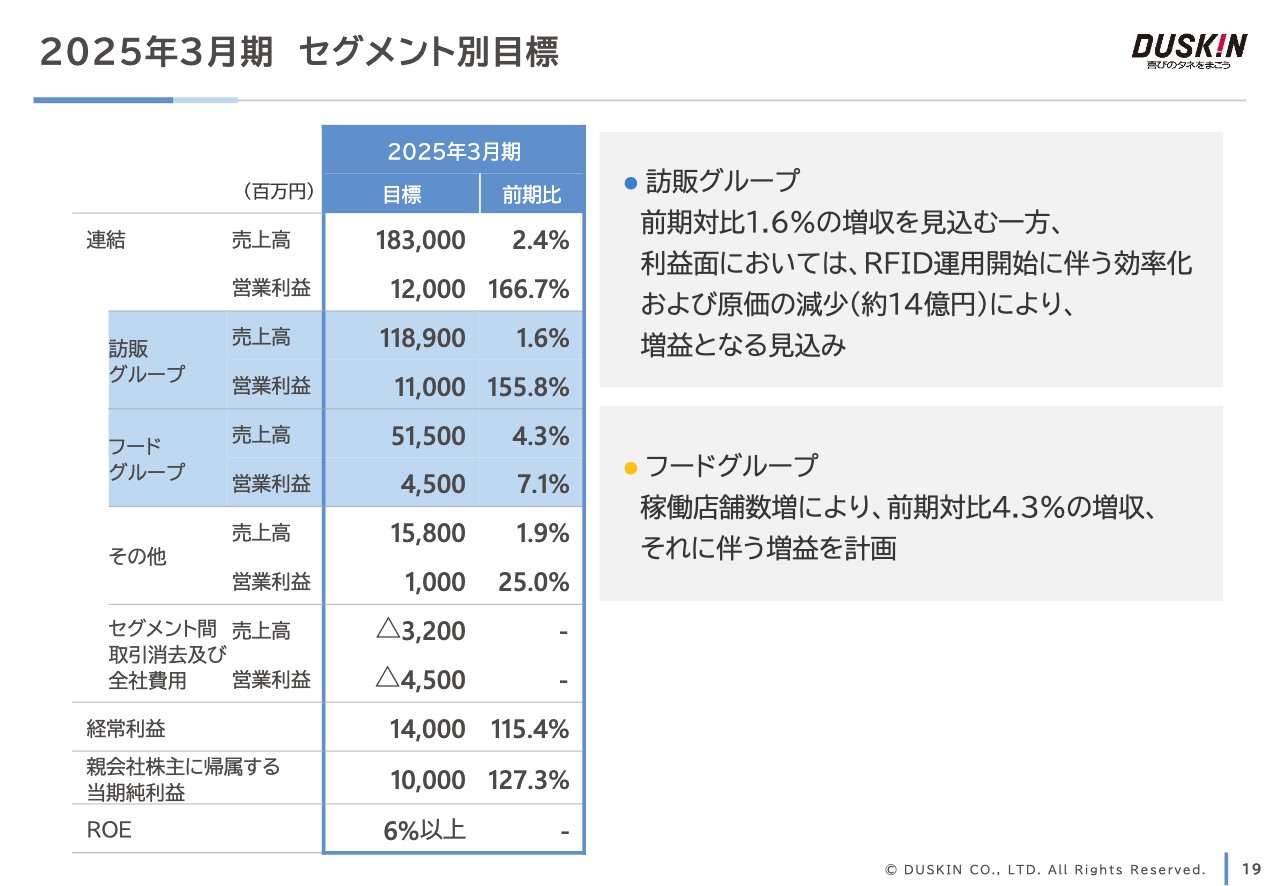

2025年3月期 セグメント別目標

最終年度のセグメント別の目標をご説明します。

訪販グループは、前期比1.6パーセントの増収を見込んでおり、現行商品へのRFIDタグの取り付けは発生しません。最終年度は新しい商品の制作工程に組み込まれるため、運用開始に伴う効率化および原価の減少14億円により増益となる見込みです。

フードグループは、1年目、2年目と同じように稼働店舗の増加などにより、前期比4.3パーセントの増収とそれに伴う増益を計画しています。

中期経営方針2022

今後3年間の長期戦略「ONE DUSKIN」実現に向けて、第3フェーズにおける取り組みを3つのテーマに沿ってご説明します。

テーマ1では、事業環境の変化に対応し、社会課題解決に向けた事業ポートフォリオへ変革していきます。

テーマ2では、人材・技術などの経営資本、組織・事業の管理体制の強化を進めることで、経営基盤の強化を行います。

テーマ3では、持続可能な社会づくりへの貢献と社会にこたえる企業統治体制の構築を目指していきます。

中期経営方針2022の取り組み 訪販グループ

訪販グループの取り組みをご説明します。

衛生的で快適な暮らしが無理なく続けられる「生活調律」を目指す訪販グループは、衛生機能を強化した、高付加価値商品の開発など、もっとも注力する衛生領域の拡充を図ります。さらに、働く女性とその家族の時間の創出と充実を図るワークライフマネジメント領域の拡大のため、役務サービスを中心とした取り組みを強化していきます。

同時に、介護保険対象外市場のサービスメニューの拡大を図る高齢者サポート領域の拡充に向けた取り組みにも注力していきます。これらに加え、情報と流通の改革によるお客さま接点の強化を目指していきます。

ダスキンが創業から59年間大切にしてきたリアルチャネルをさらに強化し、デジタルの力でお客さまとのコミュニケーションを変革し、eコマース、SNSなどで情報発信のチャネルを充実・拡大させていきます。そして、お客さまの要望に確実に対応できる拠点体制を構築していきます。

中期経営方針2022の取り組み フードグループ

フードグループは、いつでも「しあわせな時間」を過ごせるショップを目指し、楽しさ・おいしさの提供を追求していきます。

新業態開発は、新たなブランドを構築し、業態の開発を目指していきたいと思います。また、既存事業の主要原材料などにおける加工・流通の内製化を図り、既存バリューチェーンの強化を目指します。マーチャンダイジングは、ブランドを活用した新商品・販売機会の創出を行います。

既存事業の中心であるミスタードーナツは、開発戦略や情報と物流の改革を位置づける出店戦略およびCX戦略に取り組んでいきます。「misdo meets」におけるお客さまの利用動機拡大として、他企業との協業やコラボレーション企画なども引き続き展開していきます。

また、需要が多いテイクアウトに対応したデリバリーサービスの拡充、ネットオーダーサービス定着のための機能強化を図るとともに、郊外でのドライブスルー店舗の出店あるいはマスターコントロールキッチンによる都心部の空白商圏への出店を積極的に進めていきます。

中期経営方針2022の取り組み

テーマ1の新しい成長機会の投資について、M&Aを中心に約200億円規模の投資を行っていきます。既存事業とシナジーが発揮できる領域、あるいは地球環境の保全や少子高齢化対応、地方創生などの社会課題に対応した領域において、新たな価値創造を目指していきたいと思っています。

海外については現在の展開国の成長に加え、各国の情勢を見極めた上でアジアの未展開国への進出を検討していきます。

テーマ2の経営基盤の構築については、事業ポートフォリオ変革による必要な人材の育成・確保、ダイバーシティの推進など、人的資本経営に取り組んでいきます。

また、クラウドシフト専任組織の設置によるDX推進、サステナブルな洗浄・物流体制の構築を目指し、流通するすべてのレンタル品のマットやモップへのRFIDタグ取り付けと、工場のスマートファクトリー化を進めることを計画しています。

合わせて約490億円の成長投資を行う計画です。内訳は、売上拡大・効率化・サステナブル投資関連で約180億円、RFIDを含むスマートファクトリーなどの設備投資で約110億円、M&Aを中心に約200億円の投資を行っていきます。

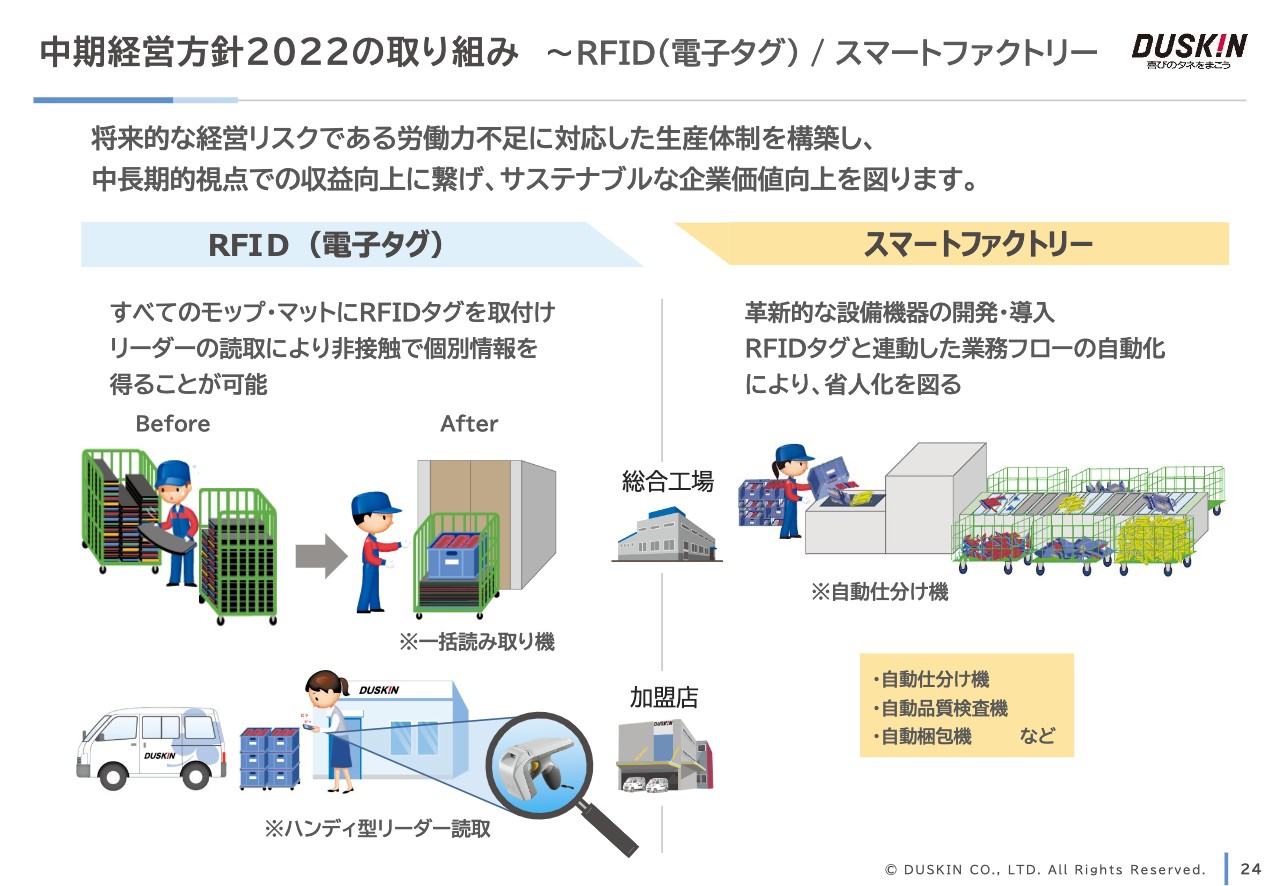

中期経営方針2022の取り組み ~RFID(電子タグ) / スマートファクトリー

DX推進におけるレンタル商品へのRFID導入と、洗浄工場のスマートファクトリー化についてご説明します。

中核事業であるマット・モップのレンタル商品へのRFIDタグの取り付けにより、洗浄工場で手作業で実施していた出荷時の検数や棚卸作業、使用済みレンタル商品の検数などの業務が、取り付けたRFIDタグと連動した読み取り機により、ワゴン単位で一括検数が可能となります。そのため、加盟店側の作業とともに大幅な効率化が図れ、営業活動時間を創出できると考えています。

さらに、洗浄工場のスマートファクトリー構想として、開発中の洗浄工程別の自動仕分け機や品質チェックなどの画像認識機器などを連動し、省人化を図ります。将来的な労働力不足に対応した生産体制を構築し、中長期的視点で収益向上につなげ、サステナブルな企業価値向上を図っていきます。

中期経営方針2022の取り組み

テーマ3の社会との共生については、持続的な社会との共生に向け、ダスキングループ全体でサステナブルな社会の実現に貢献していきます。環境方針で掲げた循環型社会づくりや脱炭素社会の実現に貢献することを目指し、「ダスキン環境目標2030」を策定しました。目標については、スライドのとおりです。

中期経営方針2022の取り組み

当社はGPIFが採用する5つの国内インデックスすべてに選定され、その他のESG外部機関からも高い評価を得ています。引き続き、事業活動を通じて「社会からの期待に喜びをもって応えること」を実現すべく、ステークホルダーとの対話を通じてESG課題に取り組み、さらなる企業価値の向上と持続可能な社会の実現に貢献する企業を目指していきます。

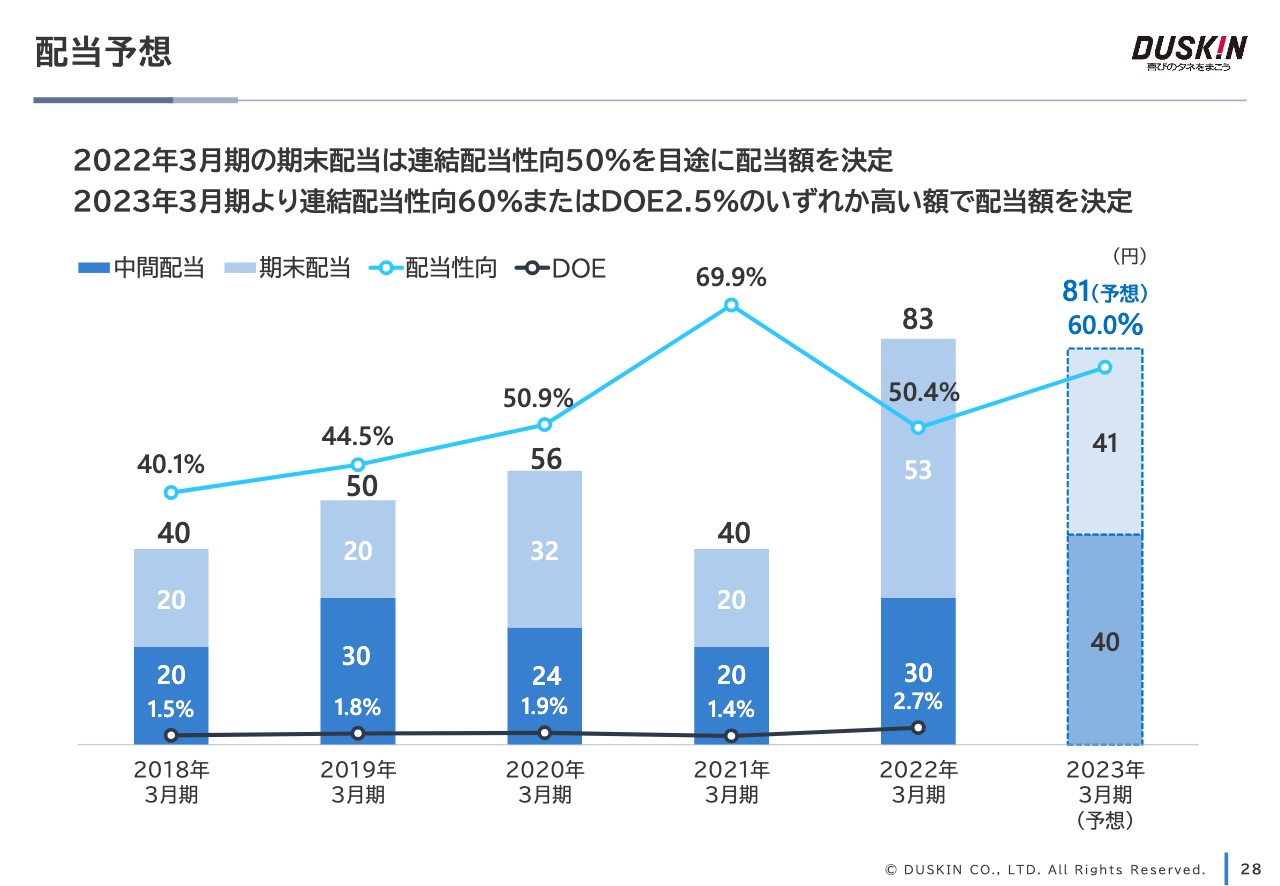

株主還元

5月13日に発表した「配当方針の変更」についてご説明します。当社は、財務健全性を維持しつつ、業績に応じた適切な利益配分を行うことを基本方針としています。「中期経営方針2022」において、2025年3月期の当期純利益100億円、ROE6パーセント以上を目標に掲げ、資本効率の向上に取り組むこととしています。

当面の株主還元については、基本となる配当性向を50パーセントから60パーセントに変更し、下限指標として自己資本配当率(DOE)を導入することとしました。

なお、「中期経営方針2022」の3年間は、機動的で弾力的な自己株式の取得を積極的に実施していきます。長期戦略「ONE DUSKIN」は、これまで実施した実績に鑑み、3年間累計の総還元性向100パーセント以上を目標に、株主のみなさまに利益還元する方針です。

配当予想

配当予想をご説明します。2022年3月期の期末配当は変更前の配当方針に基づき、期末配当53円、年間合計で83円の配当を実施します。新配当方針は、2023年3月期中間配当より適用します。

お伝えしたとおり、2023年3月期は減益の見込みですが、配当性向60.7パーセントの場合は81円の配当予想となります。今後とも、長期的に株主のみなさまの期待に沿える株主還元政策を進めていきます。

以上で、決算報告のご説明を終わります。ご清聴いただき、ありがとうございました。

質疑応答:訪販グループのRFIDへの投資とリターンの関係について

質問者:訪販グループのRFIDへの投資とリターンの関係についてです。今期が10億円、来期が43億円で合計53億円の費用をかけるのに対し、再来期が大幅増益となっています。再来期にある程度投資の成果が出てくると想定しているのでしょうか?

山村:先ほどお伝えしたとおり、現在市場に流れている商品にRFIDタグを1枚1枚すべて手作業で付けていくため、それに伴う人件費などが今後2年間でかかってきます。

マットを作っている工場とモップを新しく作っている工場では、すでに製作工程に組み込まれているため、チップの費用はかかりますが取付費用はそれほどかかりません。また、3年目には既存商品への取り付けがなくなり、新規の分だけになります。

大久保裕行氏(以下、大久保):山村がお伝えしたとおり、2025年3月期からは投資効果を約14億円と計画しています。事前に商品に取り付けるため、2023年3月期と2024年3月期にレンタル品の投入を少し増やすというところもあります。加えて、工場の棚卸や検数などの効率化も含め、再来期は14億円の改善計画を組んでいます。

今後、継続的に生産原価の低減につながっていくと計画しており、生産関係の製造原価の中では約10パーセントの改善が継続的に実施できると考えているところです。

質問者:費用減を主に最終年度に入れていますが、実際の投資効果は中期経営計画の3ヶ年より先でも出てくると捉えてよいでしょうか?

大久保:はい。効果は継続的に発現します。

質疑応答:訪販グループとフードグループの売上の内訳について

質問者:2月に発表された中期経営計画の内訳と今回発表された内訳では、全体の数字は変わっていませんが、訪販グループの売上が少し下がり、フードグループの売上が上がっています。2月からの変化などを含め、変わったところがあれば教えてください。

山村:計画に変更はありませんが、訪販グループでは新型コロナウイルスの影響により、想像していたよりも家庭用の件数減がやや厳しいという見立てに変更しました。

フードグループについては、ミスタードーナツの店内飲食がここ半年ほど新型コロナウイルス流行前に比べて約30パーセント減で進んでいました。緊急事態宣言やまん延防止等重点措置が解除されると店内飲食が徐々に増えてきましたが、それでも新型コロナウイルス流行前に比べると約15パーセント減となっています。

店内飲食が増えてくると、テイクアウトの売上が下がるだろうと見ていましたが、ここ数ヶ月は店内飲食が増えたにもかかわらずテイクアウトもそれほど減少していないため、計画に上乗せしたという背景があります。

質疑応答:原材料の高騰に伴う値上げについて

質問者:フードグループは2月の発表時に比べ、原材料の高騰が一段と厳しくなっていると思います。しかし、3月1日の値上げなども含めて全体の中期経営計画の数字には変更がないため、吸収できるイメージなのでしょうか?

山村:原材料の高騰も踏まえて、3月1日に値上げしました。ただし、小麦はそれ以降も政府による価格改定が半年単位であると取引先の製粉会社からも聞いています。原油価格についても、ロシアによるウクライナ侵攻の今後の状況が不透明ですが、さらに値上げの要請がある可能性をすべて織り込んでいるわけではありません。

今後さらに原材料の高騰が見込まれたり、実施された時には、中期経営計画の期間中でも価格改定に踏み切る可能性はあるかと思っています。

ただし、ミスタードーナツでは定番商品だけでなく、先ほどお伝えした「misdo meets」を中心として、やや高価格帯の商品をお客さまにしっかり受け入れていただくことで、本部ならびに加盟店の原価率や粗利額の高い商品の構成比を変えて、収益を確保していこうと考えています。

質疑応答:原油価格高騰によるコスト増について

質問者:原油価格高騰による洗浄過程におけるコスト増は、前回の中期経営計画ではそれほど見えていなかったと思います。今回新しく見直した中期経営計画では、どのくらい織り込んでいるのでしょうか? 技術的に改善してきているのかも教えてください。

大久保:重油価格などの燃料費の高騰もあり、クリーンサービス事業の原価率をプラス0.8パーセントと見込んでいます。

当社は特にSDGsも踏まえて、燃料価格の高騰などに備え、電気の供給元の変更などであらかじめコスト削減を実施してきました。他社に比べると省エネルギーの設備なども多く入れてきたため、影響はそれほど大きくはないと考えています。

山村:コスト削減に加え、訪販グループのレンタル商品は7月1日に価格改定を行い、加盟店や工場の収益も確保していきます。

質疑応答:フードグループの戦略について

質問者:フードグループのポートフォリオについてです。第2の柱として、「かつアンドかつ」の事業化が注力分野として入っています。それ以外の状況や、基本的にはM&Aで広げていくのかなど、戦略について教えてください。

山村:フードグループの第2の柱は、基本的にはゼロから開発するのではなく、M&Aを中心に考えています。国内だけではなく特にアジアを中心としたビジネス展開なども考えて、これからの3年間は注力していきたいと思っています。

新着ログ

「サービス業」のログ