ロードスターキャピタル、中期経営計画を発表 AUM拡大、「OwnersBook」の積み上げによりさらなる成長へ

事業内容

川畑拓也氏(以下、川畑):ロードスターキャピタル株式会社CFOの川畑でございます。よろしくお願いいたします。本日は、昨年度の通期決算および当社としては初めてとなる中期経営計画を発表させていただきましたので、そちらをご説明させていただければと思います。

まず、当社の事業内容です。ミッションとして「不動産とテクノロジーの融合が未来のマーケットを切り開く」を掲げています。このミッションのもと、不動産投資領域では不動産の売買や賃貸、アセットマネジメントなどを行っています。Fintech領域では、主にクラウドファンディング事業を行っています。

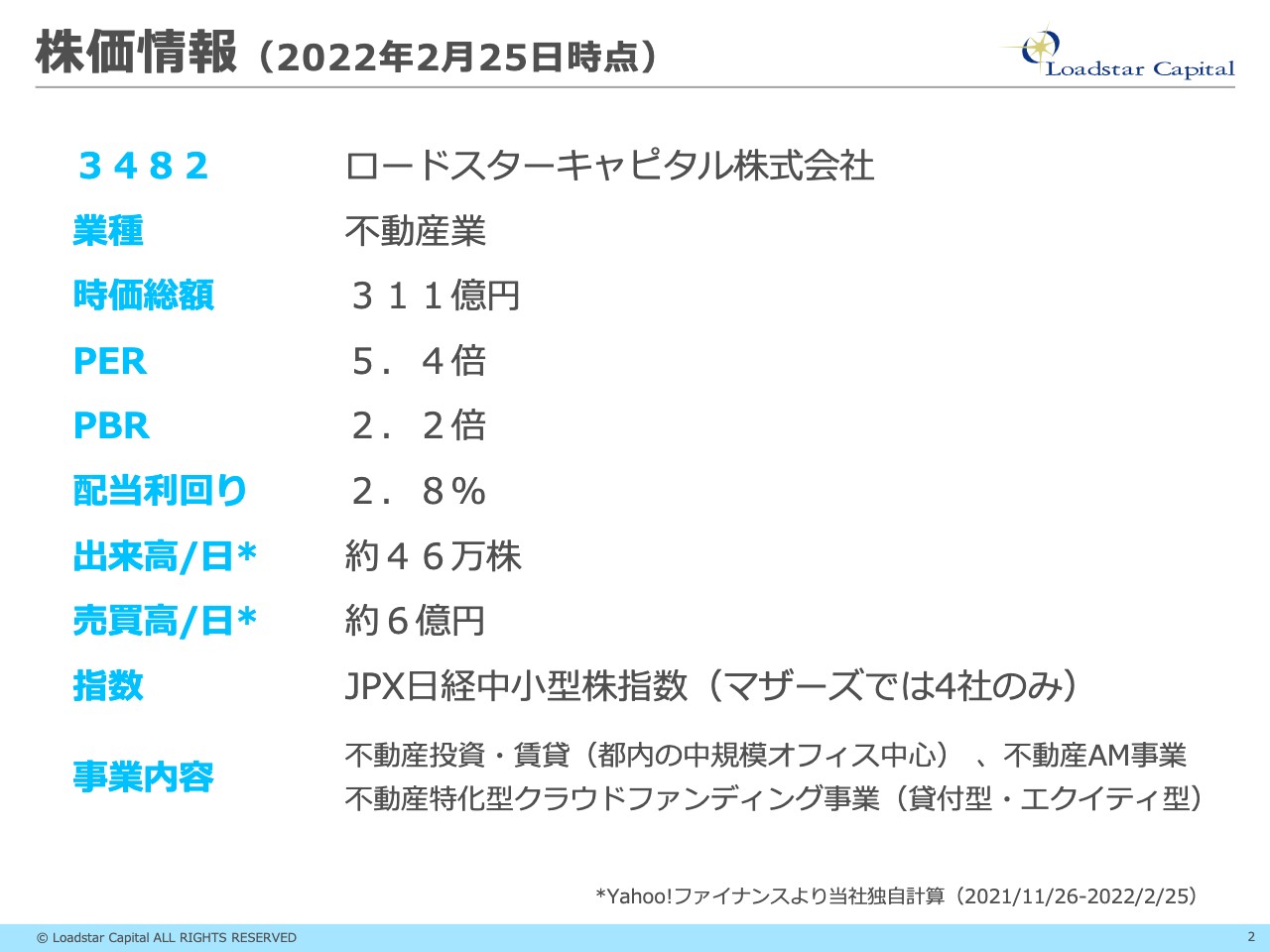

株価情報(2022年2月25日時点)

川畑:みなさまの馴染みがあるところとして、昨日2月25日時点の株価情報になります。時価総額は311億円、PERは5.4倍です。マザーズ市場では下から数えたほうがかなり早いと思います。PBRは2.2倍、配当利回りは2.8パーセント、出来高は46万株、売買高は6億円です。

指数はJPX日経中小型株指数に2年連続で選定されており、こちらはマザーズでは4社のみとなっています。

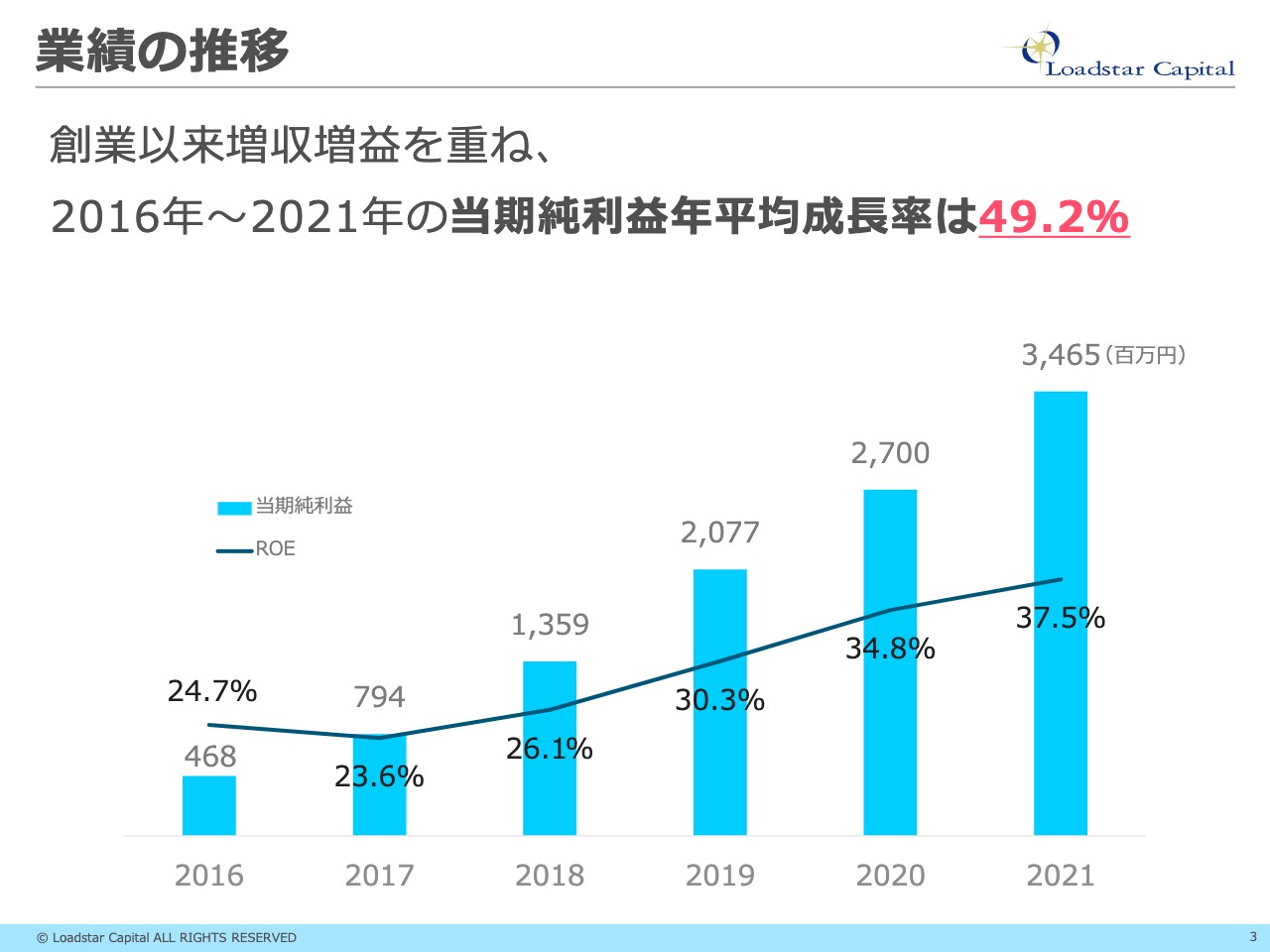

業績の推移

川畑:業績の推移です。創業以来、増収増益を重ねており、2016年からの5年間の当期純利益年平均成長率は49.2パーセントとなっています。スライドの折れ線グラフをご覧ください。最近はROEが30パーセントを超えてきています。

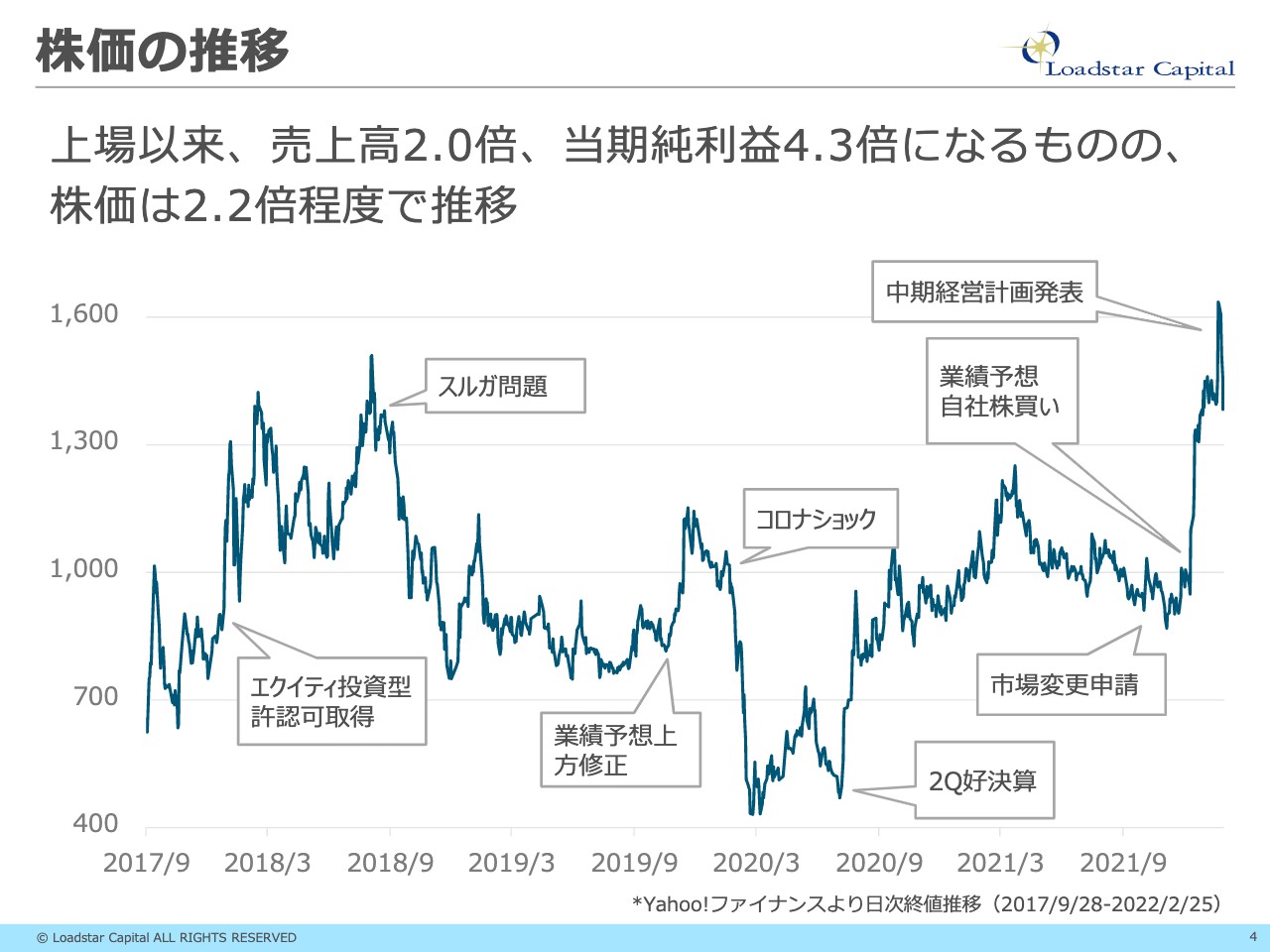

株価の推移

川畑:株価の推移です。上場以来、売上高は2倍、当期純利益は4.3倍になっていますが、株価は2.2倍程度で推移しています。

上場以降、スルガ問題やコロナショックにより株価は落ち込みを見せていましたが、今年に入ってから業績予想や自社株買いの発表、2月10日の中期経営計画の発表と、立て続けにリリースを出しており、株価がようやく戻ってきたというところです。

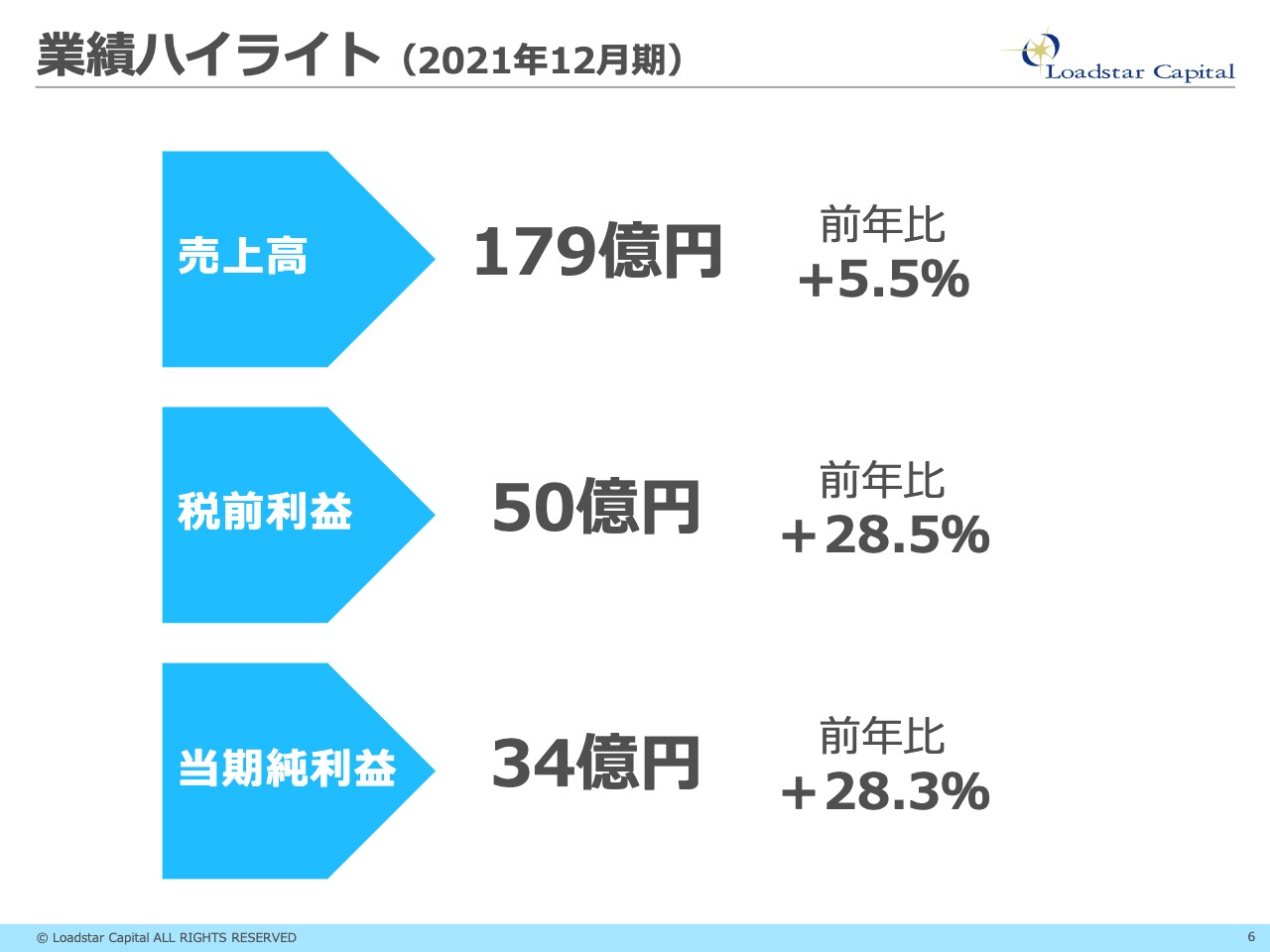

業績ハイライト(2021年12月期)

川畑:昨年度の決算のトピックです。業績について、売上高は179億円、税前利益は50億円、当期純利益は34億円となっています。売上高は前年比でプラス5.5パーセントと、あまり伸びていないように見えますが、税前利益以下は前年比でプラス28パーセント以上の成長を見せています。

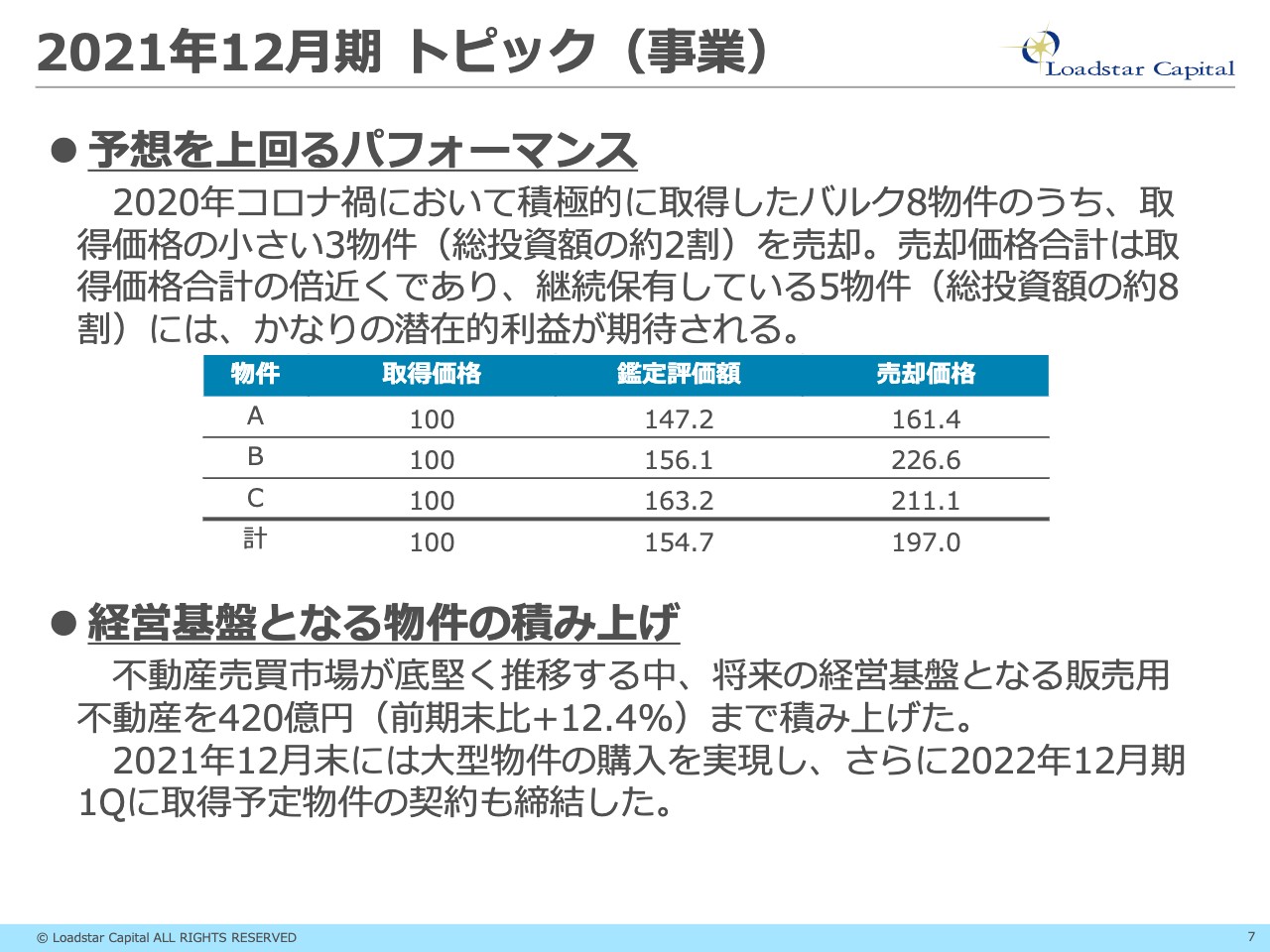

2021年12月期 トピック(事業)①

川畑:予想を上回るパフォーマンスということで、2020年のコロナ禍において、8物件をまとめて取得できたことがこれらの成長を支えています。そのうちの小さな3物件の売却が2021年12月期の利益に貢献しています。3物件の売却については、取得価格の2倍ほどで売ることができました。継続保有している5物件についても、かなり潜在的な利益が見込まれると思っています。

経営基盤となる物件の積み上げということで、当社は自分たちの資金で物件を積み上げています。そちらも前期末比でプラス12.4パーセントの420億円まで積み上げることができました。当期の第1四半期の物件も契約が済んでいるものがありますので、今のところ順調に推移していると考えています。

2021年12月期 トピック(事業)②

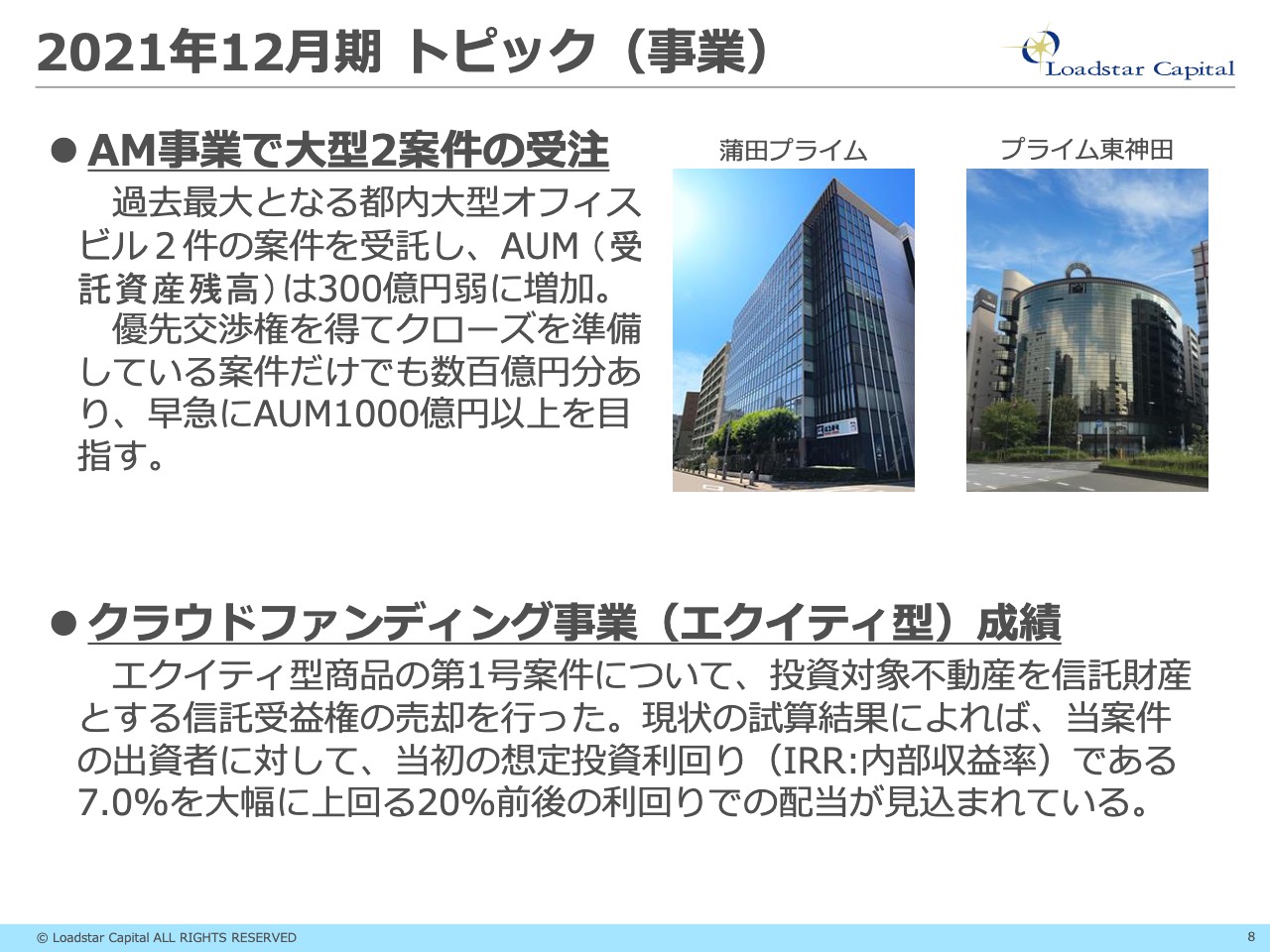

川畑:アセットマネジメント事業です。昨年末に大型2案件の受注ができました。投資家から不動産を預かり、当社がアセットマネジメント(運用)を行うというビジネスですが、AUM(受託資産残高)は300億円弱に成長しています。

また、優先交渉権を得て、クローズ(決済)を準備している案件だけでも数百億円のパイプラインがありますので、早急にAUM1,000億円を目指していきたいと思っています。

坂本慎太郎氏(以下、坂本):前回もお話しいただきましたが、大型2案件の受注について、従来の委託先からそのまま得られたのか、それともまた別の委託先なのかを教えてください。

川畑:前回は海外の投資家から預かっていたのですが、昨年末に受注したのは国内の投資家からです。スライドに記載の「優先交渉権を得て」というパイプラインについてはまた別の投資家で、海外・国内ともにオフィスの不動産に投資するため、ファンドがポコポコ立ち上がってきている状況です。

続いて、クラウドファンディング事業(エクイティ型)の成績についてです。エクイティ型商品の第1号は2018年に出したのですが、当初は、予定利回り7パーセントと提示していました。しかし、結果として20パーセント前後の利回りで個人投資家に配当することができると思っています。

配当はタイミングの問題で今後になりますが、無事に達成し、個人投資家によい結果を見せられました。

八木ひとみ氏(以下、八木):CMも流していますよね?

川畑:少し前に流していました。

八木:私はタクシーの中で見ました。

川畑:ありがとうございます。タクシーのCMはまた後ほどご説明します。

2021年12月期 トピック(その他)

川畑:市場変更申請の状況です。現在、当社はマザーズ市場にいますが、東証本則市場の一部市場変更を昨年12月に行っています。いろいろな要件があり、スライドには「2月10日時点ではクリアしている」と記載していますが、昨日2月25日時点でも諸々の形式的な条件はクリアしている状況です。

自社株買いについてはいろいろとタイミングを狙っていたのですが、東証の市場変更など、重要情報を抱えていると自社株買いはできません。ですので、重要情報公開後のタイミングで今年1月になってしまいました。割安と考える株価に対して少し自社株買いを行いました。

取得は発行済み株式総数の9.1パーセントということで、普通の自社株買いに比べると多くなっています。

坂本:1割近く買うわけですので、相当多いですね。

川畑:かなり大きめということで、会社として株価が割安だと考えていたと捉えていただければと思います。

不動産投資領域

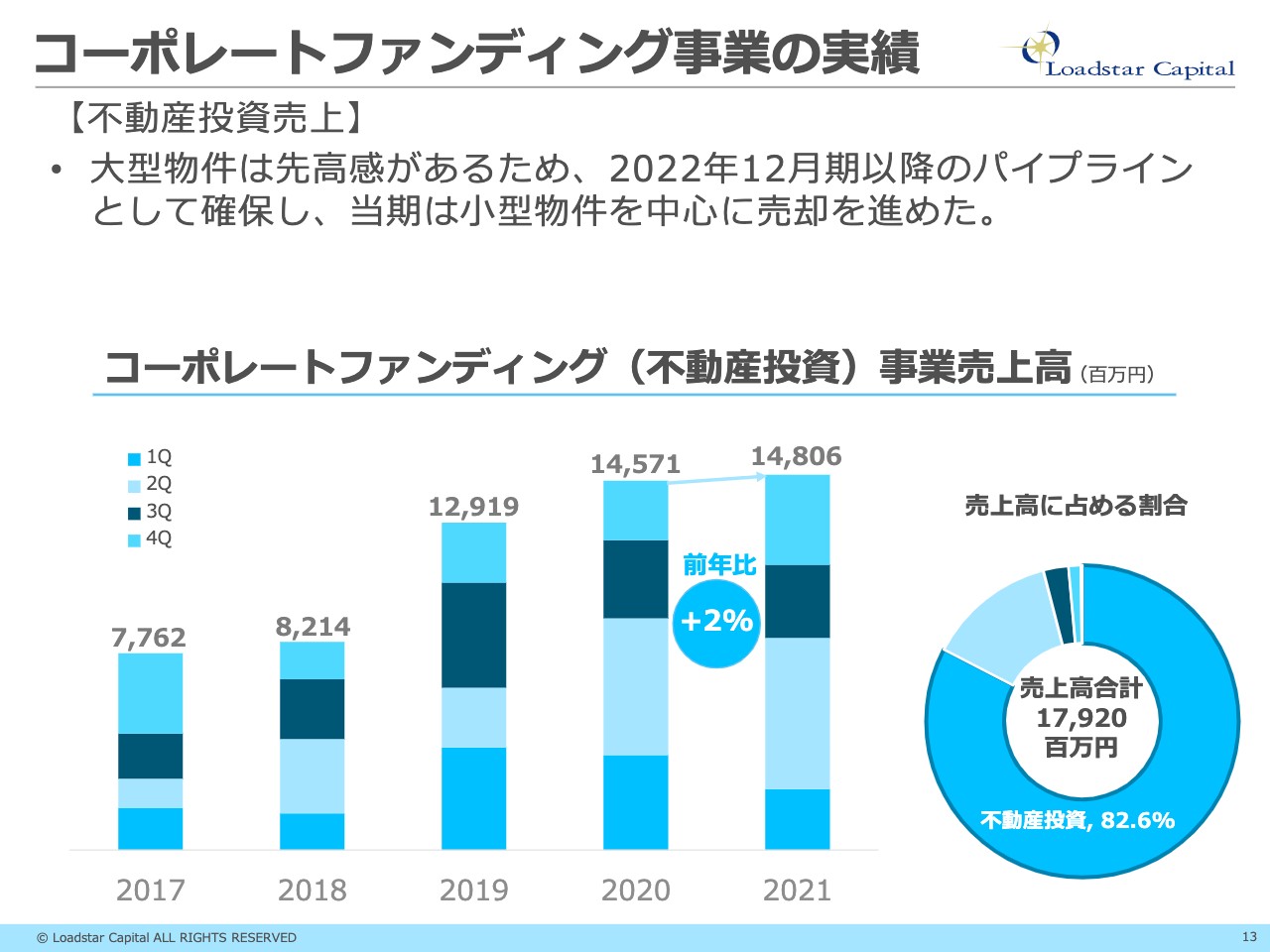

川畑:決算概要ですが、事業別の実績をご覧いただきたいと思います。まずは不動産投資領域です。コーポレートファンディング事業は不動産の売買と賃貸を行っている事業です。次のページで不動産投資の売上(売却の売上)について、グラフを掲載しています。

コーポレートファンディング事業の実績①

川畑:グラフを見ると前年比でプラス2パーセントと、あまり伸びていないように見えますが、当社としては売上より利益を重視しています。当社が売却する物件は年間10件くらいですので、売上も利益も多少コントロールできます。ですので、利益がきちんと達成できるのであれば売上高の伸び率などはあまり重視せず、前年比で2パーセントに収まっています。

コーポレートファンディング事業の実績②

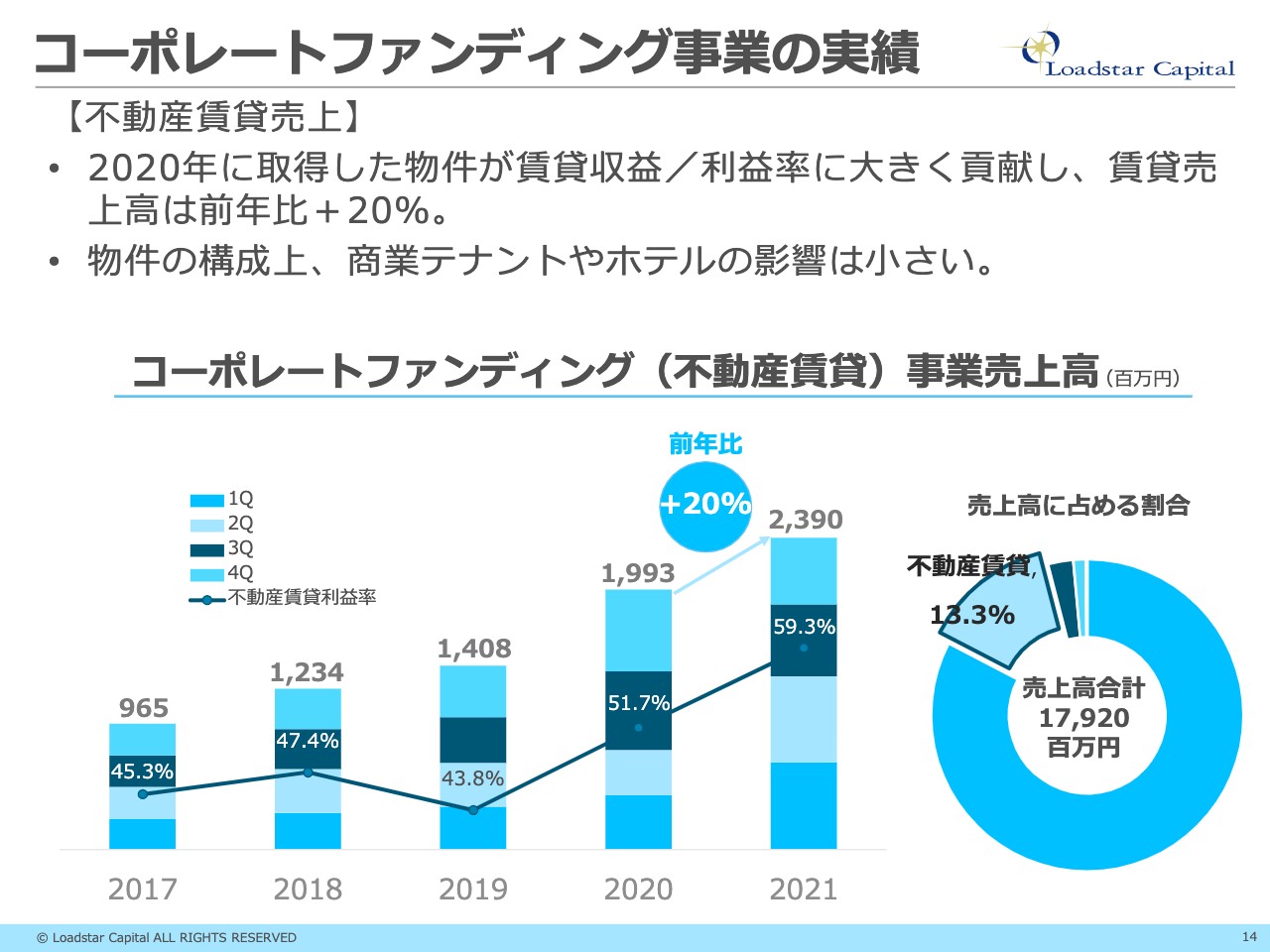

川畑:不動産の賃貸売上です。こちらも2020年に仕入れた物件が、賃貸収益、利益率に大きく貢献し、前年比でプラス20パーセントとなりました。賃貸売上はストック収益で、積み上げれば積み上げるほど収益につながっていく部分ですので、今後も積み上げていきたいと考えています。

コーポレートファンディング事業の実績③

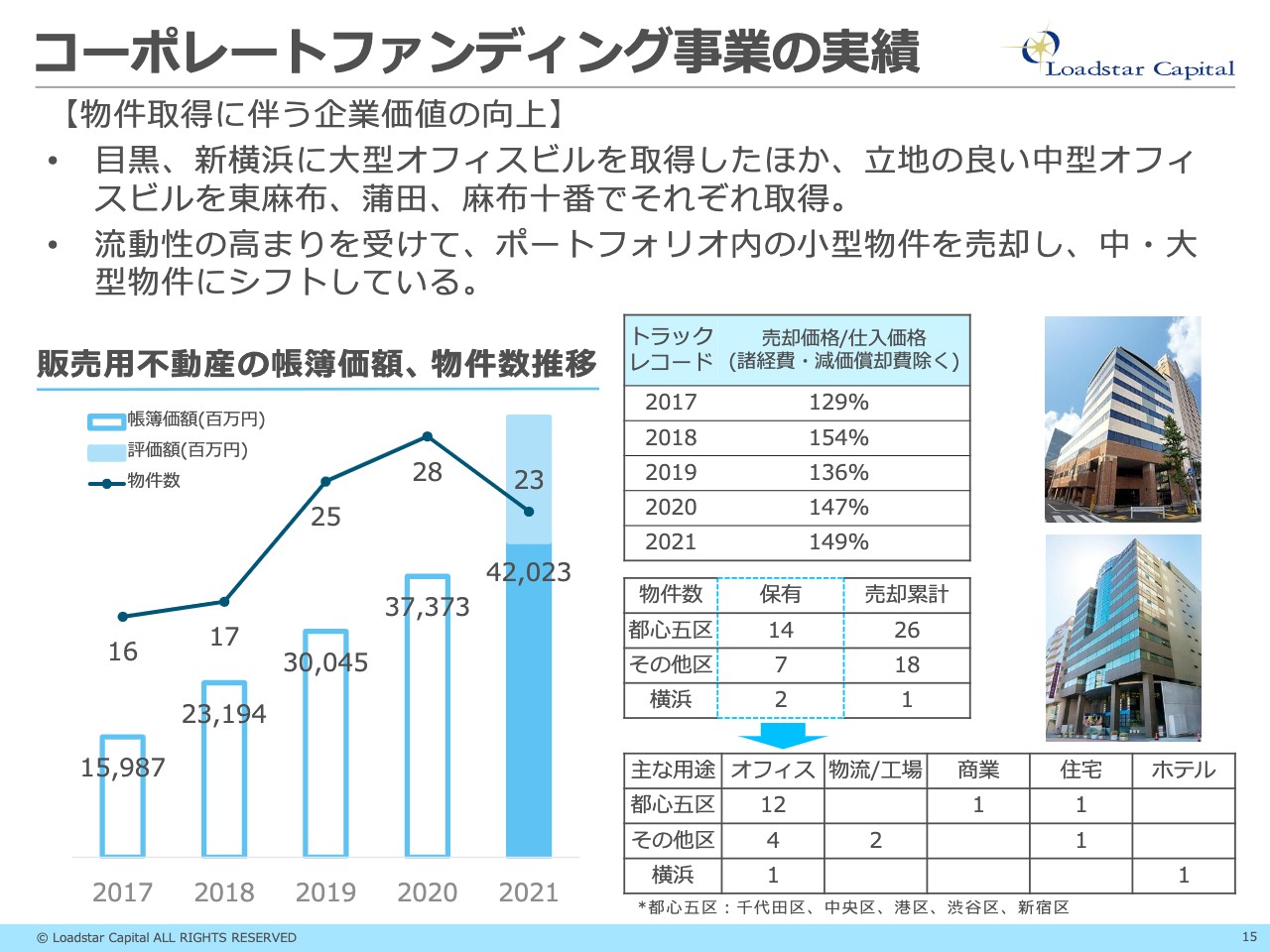

川畑:仕入については、目黒、新横浜の大型オフィスビルを取得したほか、立地のよい中型オフィスビルを東麻布、蒲田、麻布十番でそれぞれ取得しています。昨年はポートフォリオ内の小型物件を売却し、中規模型、大規模型の物件にシフトしています。

スライド左側の棒グラフと折れ線グラフをご覧ください。折れ線グラフの物件数は28物件から23物件に減っていますが、棒グラフの帳簿価額は増えているのがわかると思います。これは、小型物件をいくつか売却し、大型物件で構成しているということです。

国内、海外を問わず、東京のオフィスに資金が流入しているのですが、そのような大口は大型物件を好みます。そのため、ここ1年から2年は大型物件のほうが売りやすくなるだろうという想定で大型物件にシフトしています。

坂本:ちなみに、どのくらいの値段から大型物件になるのでしょうか?

川畑:50億円を超えてくると大型物件ということで、REITや大きな不動産会社が扱います。当社が抱えている物件は10億円から50億円くらいの中規模オフィスですが、最近は40億円や50億円を超える物件も仕入れており、先ほどのマネーに対する準備を進めているところです。

坂本:外国人が戻ってきそうな雰囲気はありますか?

川畑:そうですね。新型コロナウイルスの収束後を見据えた動きがあります。今までレジデンスと物流にお金が流れていたところが高くなったため、出遅れたオフィスに方向転換したという流れもあると思っています。

八木:わかりやすい流れですね。

坂本:確かにそうですね。ここで金利上昇の影響をおうかがいしたいと思います。日本の金利はそれほど変わらないとは思いますが、銀行の貸出態度について、金利の引き上げなどはあったのでしょうか?

川畑:金利の上昇は不動産事業にとってはマイナスですが、銀行と日々情報交換を行っている中では、メガ銀行も地銀も含めて、日本の金利は上がらないのではなく、上げられないという意見が一致していました。

海外は利上げでやや上がっていますが、海外の金利と海外不動産の利回りの差が小さくなっている中で、東京の不動産はその差分が変わらないため、そこも東京にマネーが流れてきている要因となっています。

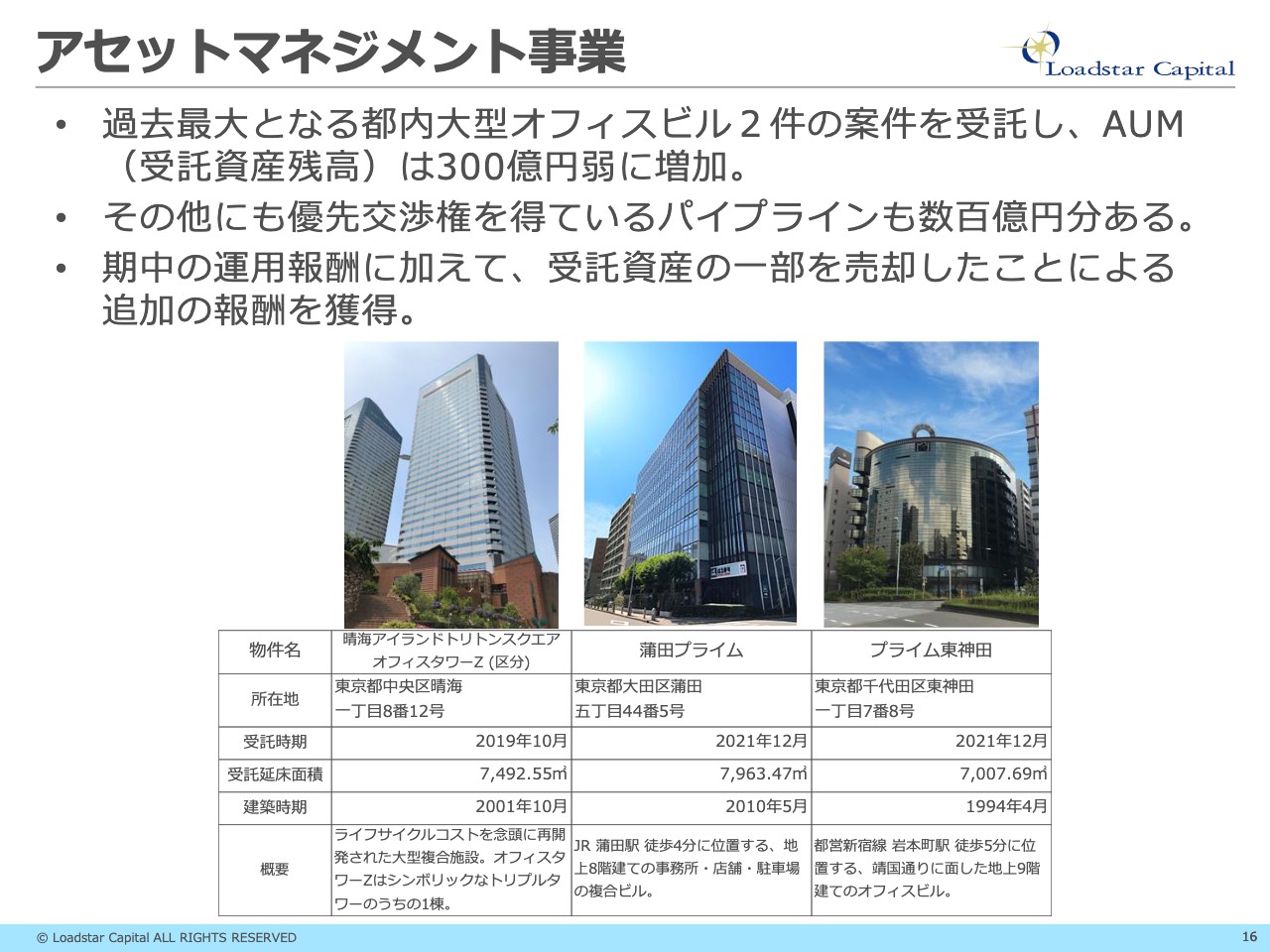

アセットマネジメント事業

川畑:アセットマネジメント事業です。繰り返しになりますが、大型2物件の受託については「蒲田プライム」「プライム東神田」というビルになります。写真をご覧いただくと、かなり大型の物件ということが見て取れると思います。

2月18日にリリースを出していますが、その他にも銀座の大型ビルを受託することができました。実は、当社の真横のビルです。

あのビルをAUMとして受託するとは私自身も思っていなかったのですが、逆に親近感が湧くビルですので、大切に扱っていきたいと思っています。

坂本:隣ですので、すぐに見に行けますね。

八木:そうですね。管理しやすそうに感じます。

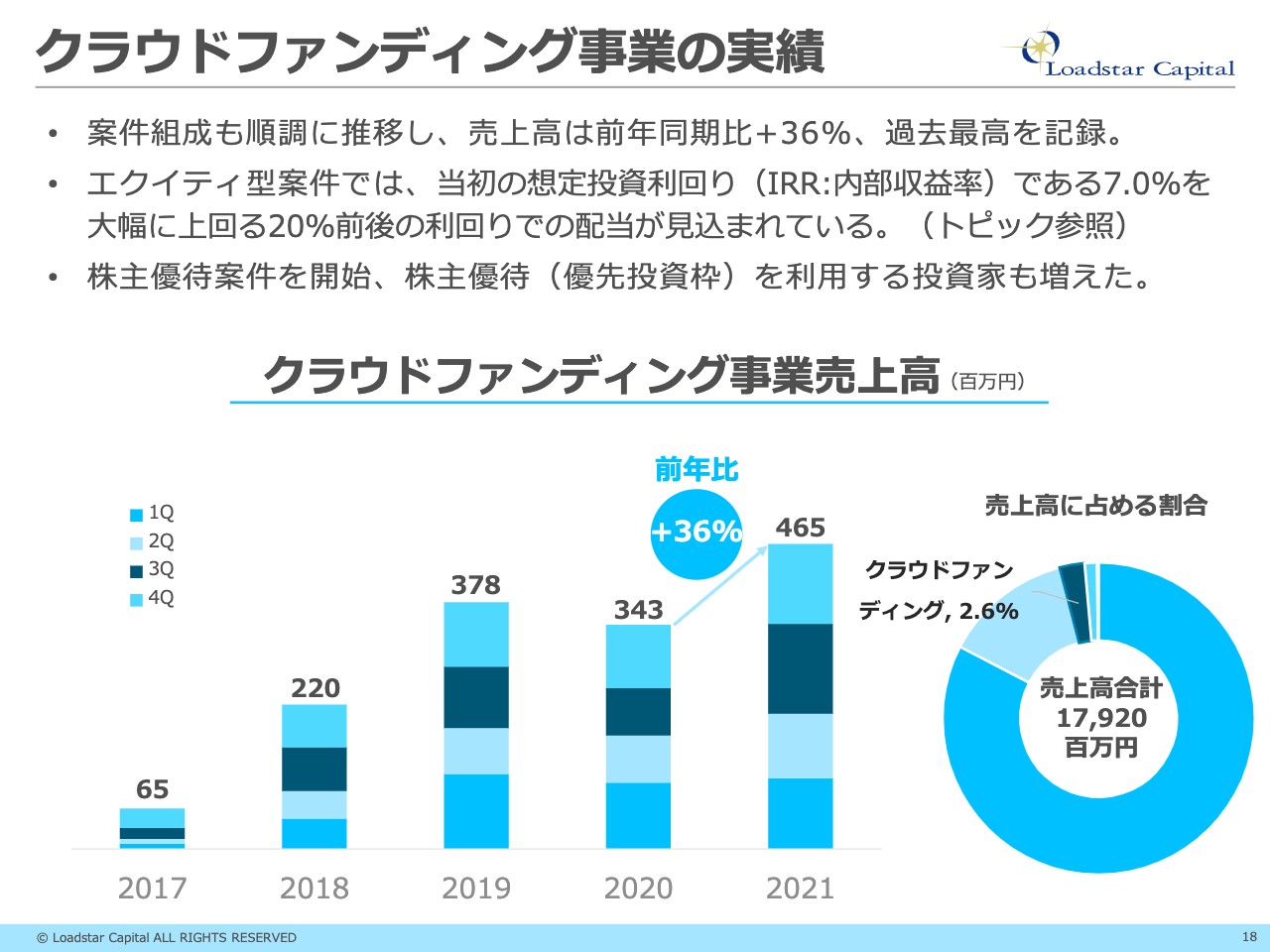

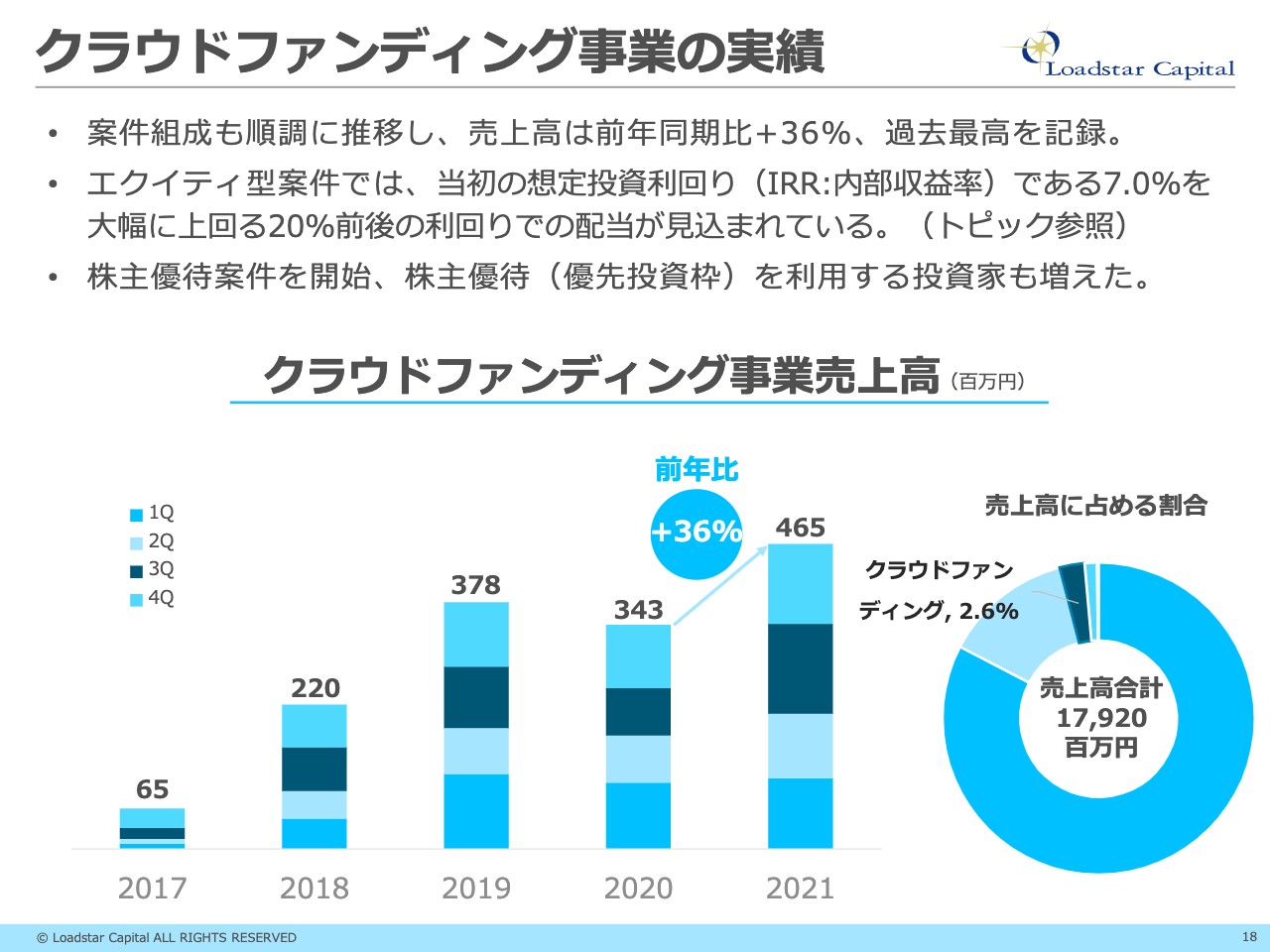

クラウドファンディング事業の実績

川畑:クラウドファンディング事業です。スライドの棒グラフをご覧いただくと、クラウドファンディング事業は2020年に売上高が落ち込んでいます。これはコロナ融資で当社の出番がなくなってしまったためですが、当期は順調に回復し、過去最高の売上高となりました。前年比でプラス36パーセントという記録を達成しています。

坂本:クラウドファンディング事業はイメージできない投資家がいると思います。使った人はすぐにわかるのですが、簡単に言いますと、みんなでお金を出し合って物件を買い、貸付型の場合はそのまま分配するというものです。最近はエクイティ型があるみたいですが、そのあたりも教えていただけたらと思います。

川畑:クラウドファンディングはいろいろな種類があり、「Makuake」のようにモノに投資したり、醸造や映画制作に投資するというパターンもありますが、当社は投資型で、お金で投資してお金で返ってくるモデルになります。

貸付型とエクイティ型の大きく2つを行っており、貸付型は個人の投資家からお金を募って当社で束ね、外部の不動産会社にお金を貸し、不動産担保ローンを提供します。その利息を個人の投資家に分配するというものです。

Bコミさんからお話があったのはエクイティ型で、不動産の特別目的会社(SPC)を作り、個人の投資家から預かったお金をそのエクイティに出資するというモデルです。

少し理解しにくいと思いますのでわかりやすく言いますと、REITは20件、30件の物件のポートフォリオに投資しますが、我々のエクイティ型は1物件に対してお金を集めて投資するというモデルになります。

REITとの違いですが、REITは上場REITのためいつでも売買ができますが、当社のエクイティ型の場合は、1回投資すると償還期限が来るまで現金化できないというデメリットがあります。

ただし、REITは基本的に物件をずっと保有する長期保有モデルですが、我々は3年から5年くらいのタームで物件を仕上げて売却するため、売却益も享受できるというのがREITとの違いだと思っています。

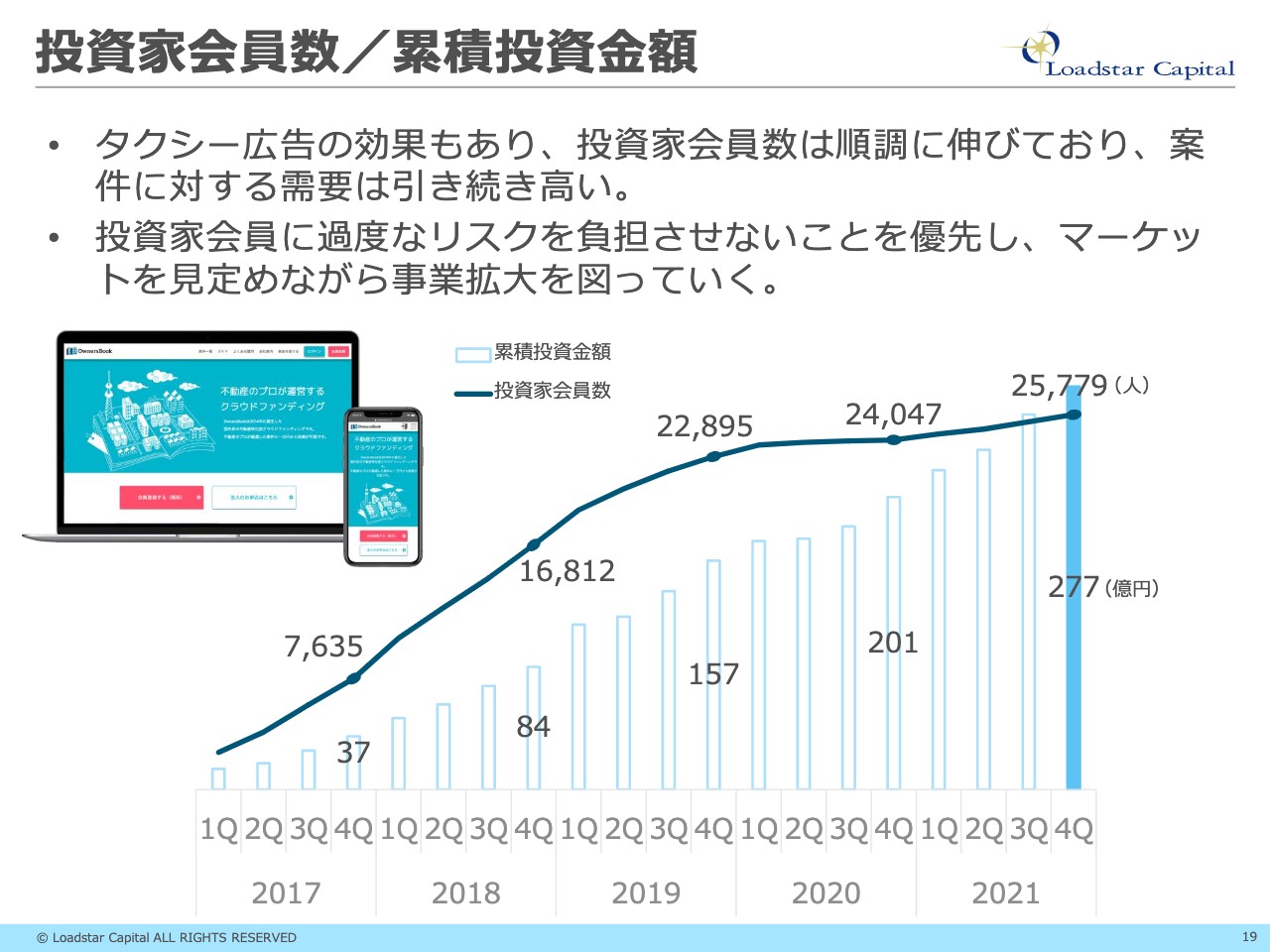

投資家会員数/累積投資金額

川畑:先ほどのタクシー広告についてです。昨年夏から11月末くらいまで、都内のタクシーで広告を流しました。投資家会員は順調に伸びています。

投資家からの引き合いは非常に強く、2月上旬に1.35億円くらいの募集を行いましたが、12億円以上のお金が集まりました。約9倍の抽選倍率になったということで、引き続き投資家からの需要が高いと思っています。

八木:18ページに「株主優待案件を開始、株主優待を利用する投資家も増えた」と記載がありますが、お客さまの中では株とこのような不動産の両方を行っている方が比較的多いという認識ですか?

川畑:そうですね。当社のクラウドファンディングは、株や投信、FXなどの1つとして選んでいただいていることが多いです。

株主優待についても、1,000株以上を6ヶ月以上保有されている方に「OwnersBook」の優先投資枠を提供しています。

先ほどお話ししましたが、倍率が9倍となっているため、多くの方が抽選に漏れてしまいます。投資できないという苦情をよく受けますので、株主優待でそこを多少緩和する目的もありますが、平均投資額1.5倍、リピート率1.8倍と、株主優待を利用している投資家のみなさまのほうが意欲が強いようです。

坂本:御社の商品のファンだったりするのでしょうか?

川畑:そうであれば大変嬉しいですね。

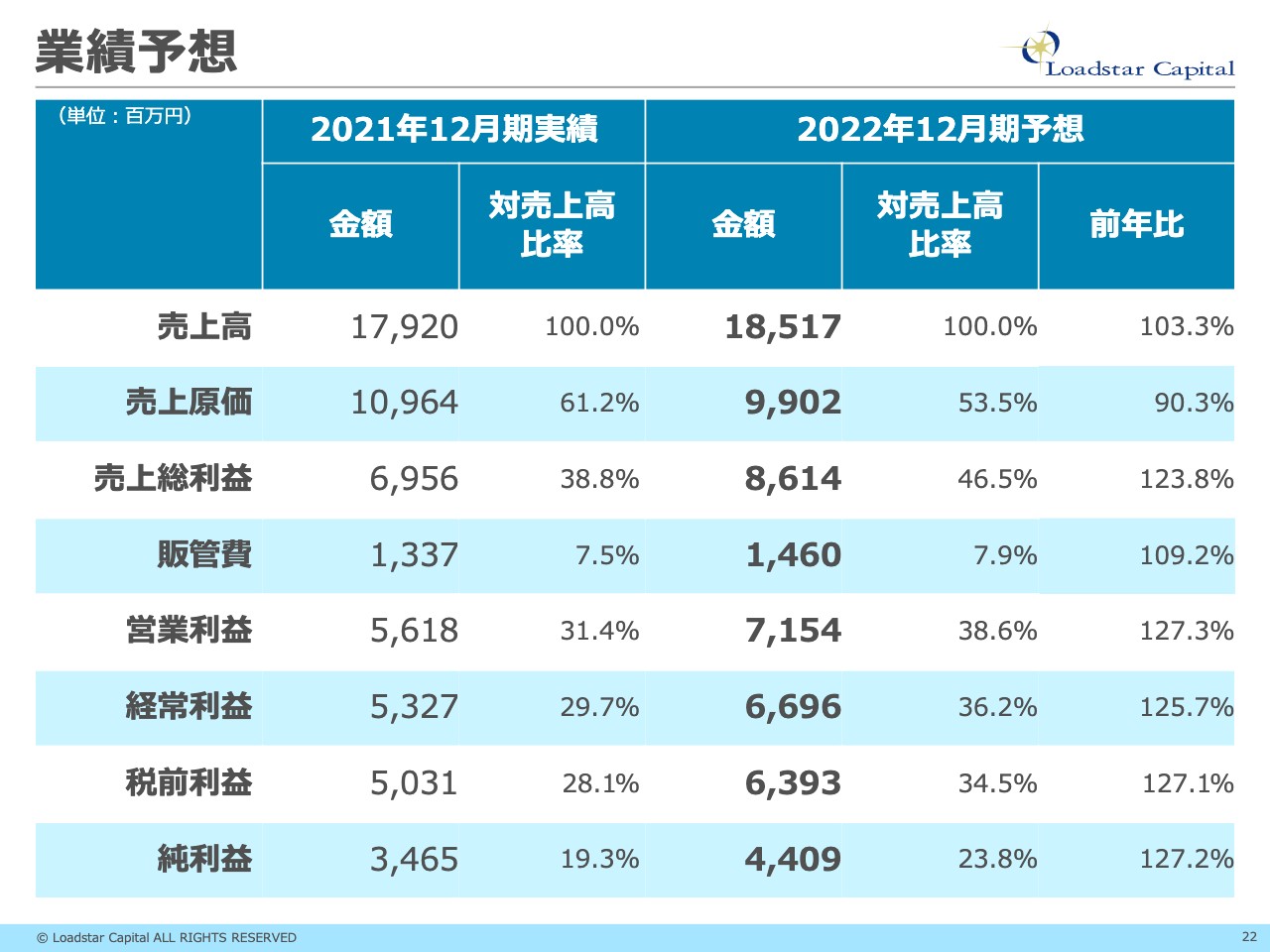

業績予想

川畑:2022年12月期の業績予想になります。売上高は約185億円、営業利益は約71億円、税前利益は約64億円、当期純利益は約44億円となっています。スライドの表の右列に前年比を示していますが、売上高は前年比3.3パーセント増です。「あまり伸びていないのではないか」と思われるかもしれませんが、営業利益以下の項目は前年比で27パーセント、または25パーセント以上の伸びを見せています。

ロードスターグループが描く世界(長期ビジョン)

川畑:ここからは、当社が初めて発表した中期経営計画についてご説明します。これまでも社内で中期経営計画は持っていたのですが、クラウドファンディング事業が新ビジネスで、マーケットレポートが出ておらず予測しにくいということがありました。加えて、2018年ごろの同業他社による不祥事により、監督官庁の方針の変化もありました。

以上の理由から先が読みにくく、体系的に出すことができなかったのですが、上場し事業も軌道に乗り始め、クラウドファンディングの成長も落ち着いてきたこの時点で、プライム市場も意識しながら発表することとなりました。

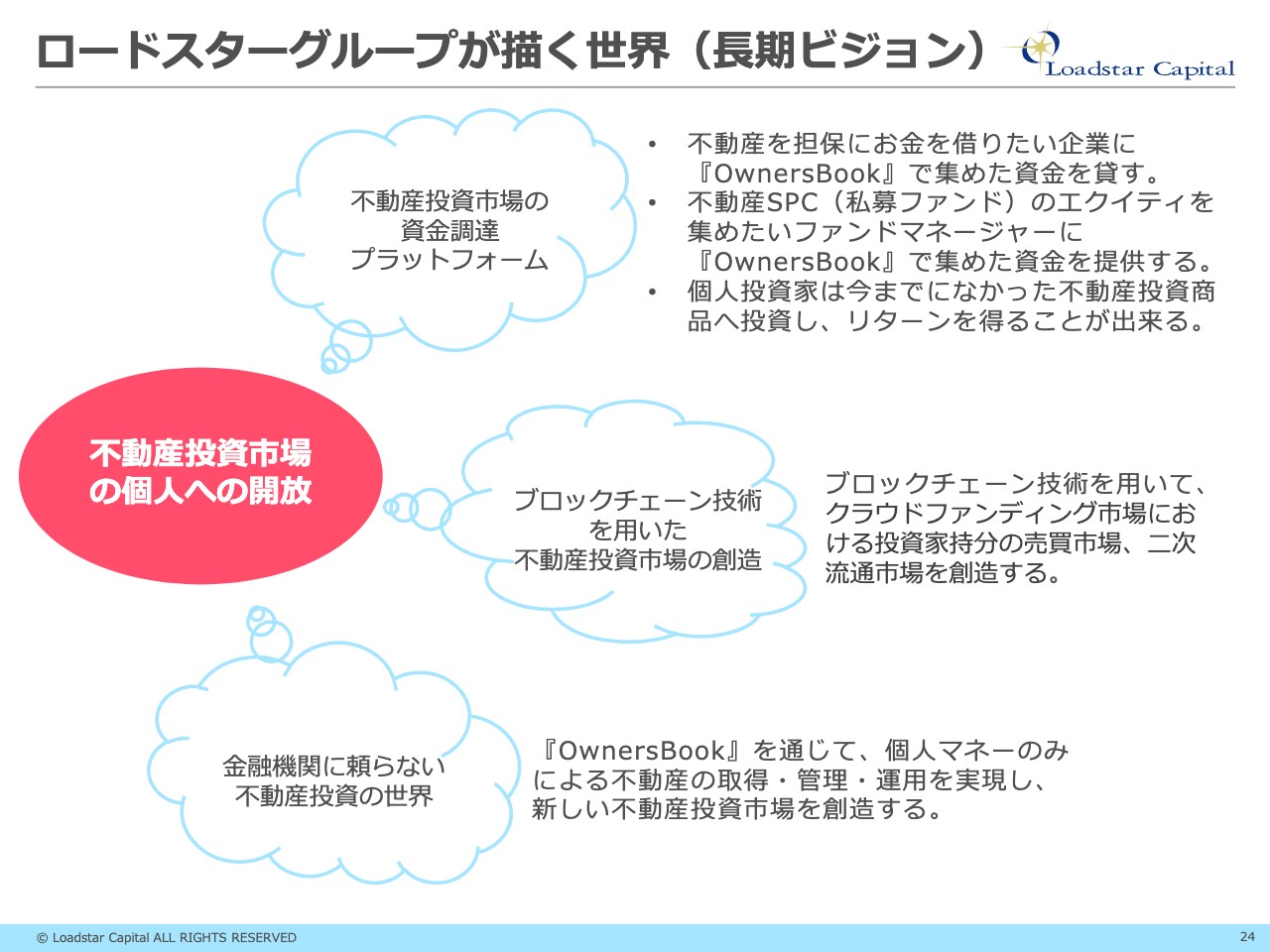

長期ビジョンですが、我々の目指すところは「不動産投資市場の個人への開放」です。

まず、スライド上部の吹き出し部分にある「不動産投資市場の資金調達プラットフォーム」を作ります。不動産会社は、負債としてお金を借りたいニーズがあります。また、新しく不動産に投資する際に手元の資金だけでは足りないため、先ほどお伝えしたようなエクイティ部分、純資産部分も調達したいといったニーズがあります。ここに個人のマネーをつなぐプラットフォームです。

個人の立場からすると、今まで不動産投資といえばREITやワンルームマンション投資のみの状況に対し、不動産担保ローンへ貸付や、今まで閉じられた世界だった私募REIT・私募ファンドといったエクイティ部分へ出資できるため、新しい不動産投資商品として提供できると考えています。

次に、中央の吹き出し部分にある「ブロックチェーン技術を用いた不動産投資市場の創造」です。これは後ほどご説明する「STO」というものになります。現在までの仕組みは、クラウドファンディングで募集した個人投資家が投資した資金は、1回投資すると償還期限が来るまで、自由に売買できないお金になります。

しかし、ブロックチェーン技術を用いれば自由に売買できるようになり、二次市場が創造されます。そうなれば参入する人も増え、投資がより身近になります。まだ課題はたくさんありますが、いつか実現できると考えています。

そして、下段にある「金融機関に頼らない不動産投資の世界」の創造です。不動産投資は、個人および法人のどちらにおいても、基本的に銀行からお金を借りるか、もしくは投資家から資金を募り運営するビジネスです。

つまり、金融機関と切っても切り離せないのですが、当社のクラウドファンディングのプラットフォームである「OwnersBook」は、個人マネーを不動産につなぎ、金融機関が間に入らない不動産投資を実現できます。

まだ小規模ですが、すでに実現されており、1日10億円くらいが集まる規模まで育ってきています。単純に言いますと、10億円の物件が1日で購入できるということです。現在2万5,000人の会員がいますが、会員数が10倍に増えれば、1日に100億円が集まります。100億円集まれば東京都内のそこそこの物件も購入できます。

どのくらい年月がかかるかはわかりませんが、さらに10倍になれば、1日1,000億円が集まることも可能です。その規模まで成長すれば、大手町、六本木で購入できます。そのようなところは当社もまだ夢見ている段階ですが、実現に向けてがんばっていきたいと思っています。

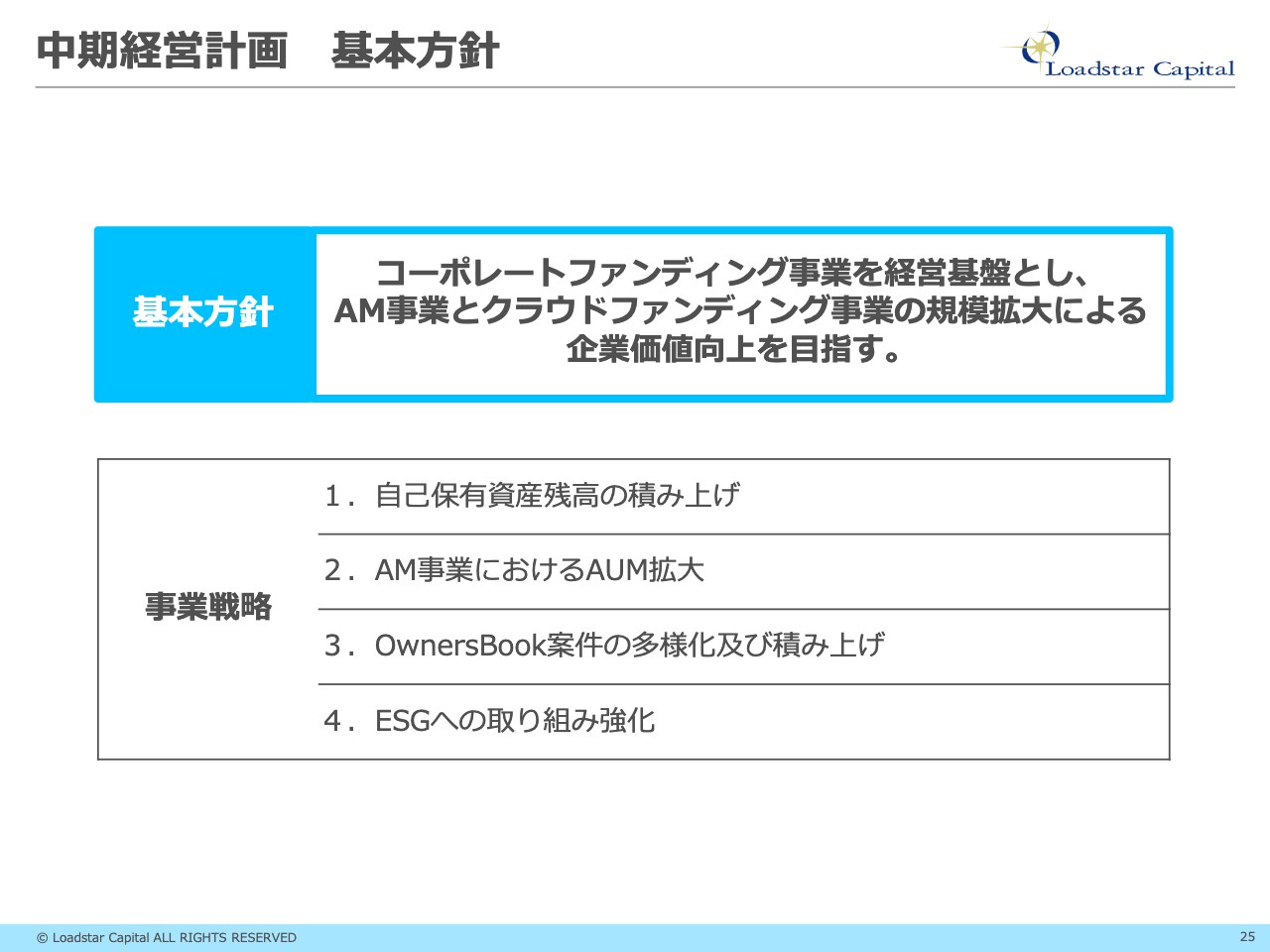

中期経営計画 基本方針

川畑:今回の中期経営計画は3ヶ年計画となります。基本方針として、コーポレートファンディング事業、いわゆる物件の売買および賃貸に関する事業を経営基盤とし、アセットマネジメント事業とクラウドファンディング事業の規模拡大による企業価値向上を目指します。

定量目標(2024年12月期)

川畑:定量目標です。スライドは2024年12月期に目指す水準をお示ししています。売上高は300億円、税前利益は100億円、ROEは30パーセント以上、配当性向は15パーセント以上、自己保有資産残高は750億円、AUMは2,000億円、「OwnersBook」投資額は200億円としました。まず、P/Lの指標である売上高と税前利益で、2021年12月期の2倍を目指しています。

売上高は、3年後も売上高の内不動産売却による売上が大勢を占めますが、2021年12月期、つまり昨年末に保有している物件により売却物件を組み立てており、実現可能性はそれなりに高いと考えています。

坂本:保有している物件である程度達成できる予定になっていますが、仕入は続けるのでしょうか?

川畑:詳しくは次のスライドでご説明しますが、おっしゃるとおり、仕入は継続予定です。また、利益が気になる株主の方も多いと思いますが、もちろん当社も重視しています。こちらも、先ほどお伝えしたコーポレートファンディング事業において達成できれば無理のない水準となっています。

ROEも最近は30パーセントを超えてきているため、ROE30パーセント以上を目指しています。配当性向についても、現在はマザーズにいるため15パーセントを基本としていますが、今後プライム市場に移行できれば段階的な引き上げを検討したいと考えています。

坂本:現状の勢いを考えると普通に達成する気がしますし、夢のような計画ではないように思います。

八木:着実に達成できる数字というところでしょうか?

川畑:プライム市場に移行する前は東証一部となりますが、移行するための東証の基準が意外に厳しいと感じています。ウクライナ情勢などもあり予断を許さない状況ですが、現時点で達成していますので、3月中に何かしらをお知らせできると思います。

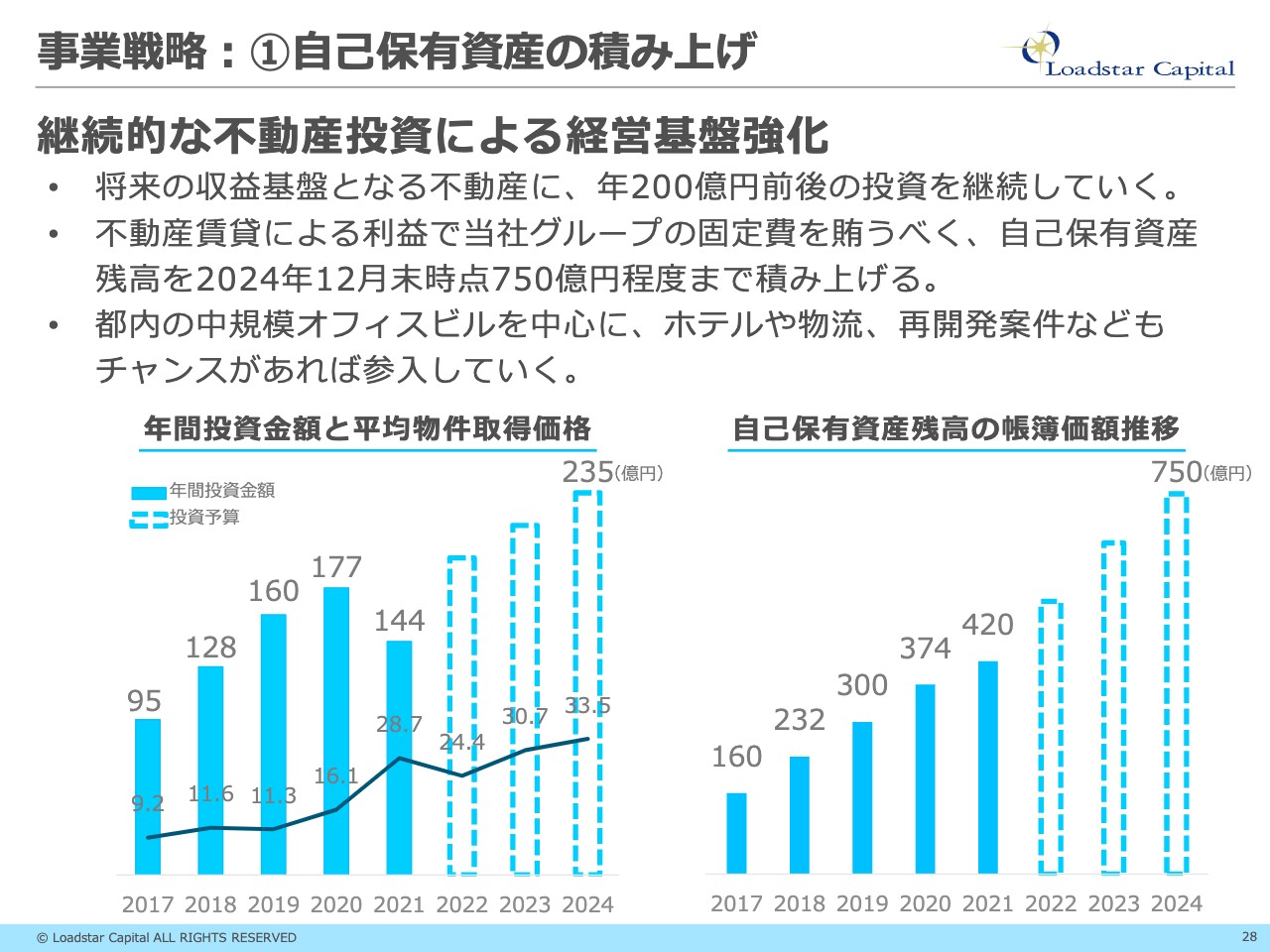

事業戦略:①自己保有資産の積み上げ

川畑:個別の事業戦略です。自己保有資産を積み上げて、年間200億円くらいの投資を継続していきます。

スライド左側のグラフにこれまでの年間投資額推移を示していますが、毎年200億円の投資が無理のない水準であるとおわかりいただけるかと思います。自己保有資産を積み上げていけば賃貸で稼ぐ収益も増えていくため、積極的に積み上げていきたいと考えています。

坂本:御社の保有物件においては、オフィスビルの空室率上昇はあまり関係ないのでしょうか?

川畑:関係ないというより、それほど変わっていません。我々は中規模物件を多く保有しています。中規模とは、20坪から30坪くらい、つまり20人から30人くらいの人が働けるくらいの広さを考えていただければよいと思います。要は、中小企業が借りていることが多くなっています。

20人から30人で経営している会社が半分をテレワークにすると、成り立たなくなることや、そもそもテレワークにおいても技術的な問題が出てきます。また、テレワークが可能となって物件を半分解約する場合も、原状回復費がかかるため、費用対効果が薄くなります。

さらに縮小移転するとなれば、今度は会社の形態自体がコワーキングスペースやシェアオフィスに変わってくるため、実はあまり空室とならない状況です。

坂本:空室が出たとしてもニーズがあるということでしょうか?

川畑:そのとおりです。時々、大きなビルから移転してくることもあります。

坂本:そのカテゴリーでもよいビルを持っているため、競争力が高いのですね?

川畑:山手線界隈に保有しているビルがありますので、テナントがつきやすいです。他の不動産会社はわかりませんが、当社は視認性のよさを重要視しており、大通りに面しているビルを好んでいます。

テナントが物件を選ぶ時も、路地から入るよりも、大通りからすんなりと入れるビルのほうが安心感がありますし、見栄えがきれいなビルに入りたいだろうと考え、我々も好んでそのようなビルを取得しています。

また、チャンスがあればホテルや物流など、再開発案件なども入っていきたいです。特に最近はホテルを考えていますが、安くなく参入できません。コロナ禍が明けてしまうとまたホテルの値段が跳ね上がってしまうため、今年が最後のチャンスかと思いながらも、安くならないため、買えないジレンマを抱えつつ見ているところです。

坂本:過去に御社が持っているかたちで、取り組んだことはあるのですか?

川畑:ホテルは今も横浜に1件持っています。物流倉庫を持っていますが、数は少ないです。

坂本:強化できればというかたちでしょうか?

川畑:オフィスしか扱わないわけではなく、レジデンス、物流、商業ビルなど、バリューアップの余地がある物件は積極的に取得していきたいです。

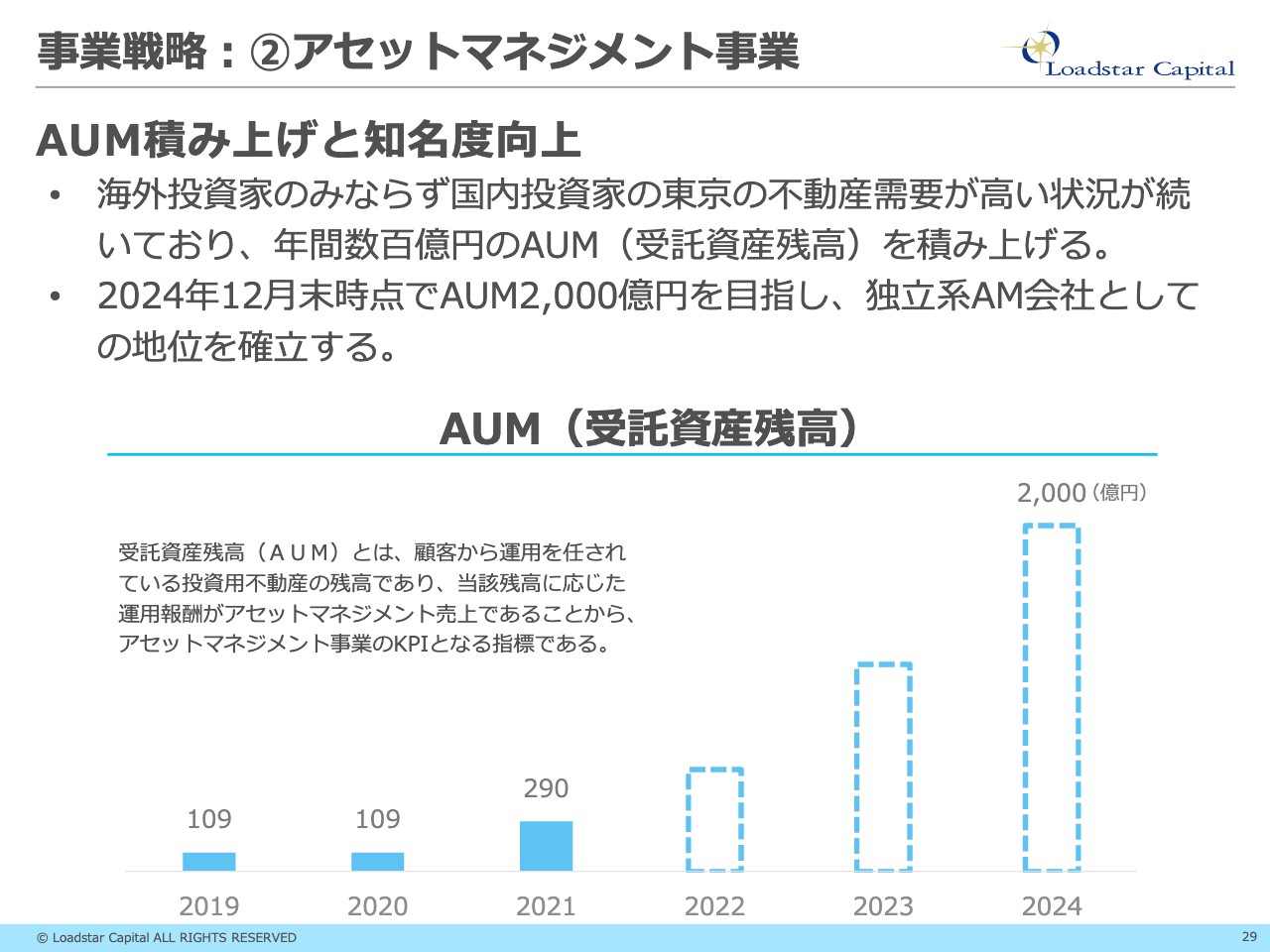

事業戦略:②アセットマネジメント事業

川畑:アセットマネジメント事業です。こちらはAUMの積み上げに尽きます。2024年12月期にAUM2,000億円を目指していきます。スライド下のグラフを見ていただくと、2021年末が290億円、2024年が2,000億円と、「ちょっとこれは理想を描きすぎだ」と言われてしまうかもしれません。

坂本:しかし、この事業のおもしろいところは大型案件で丸ごと移してくれるところがあれば一発で達成できる点です。

川畑:もちろん多少の違いはありますが、物件の価格が数百億円でも数十億円でも、アセットマネージャーとして関わる苦労はあまり変わりません。ですので、大型案件を受注すべくがんばっていくことと、先ほどからお伝えしているように、今年も数百億円くらいのパイプラインが見えていますので、こちらも順調にいけば達成できる水準と考えています。

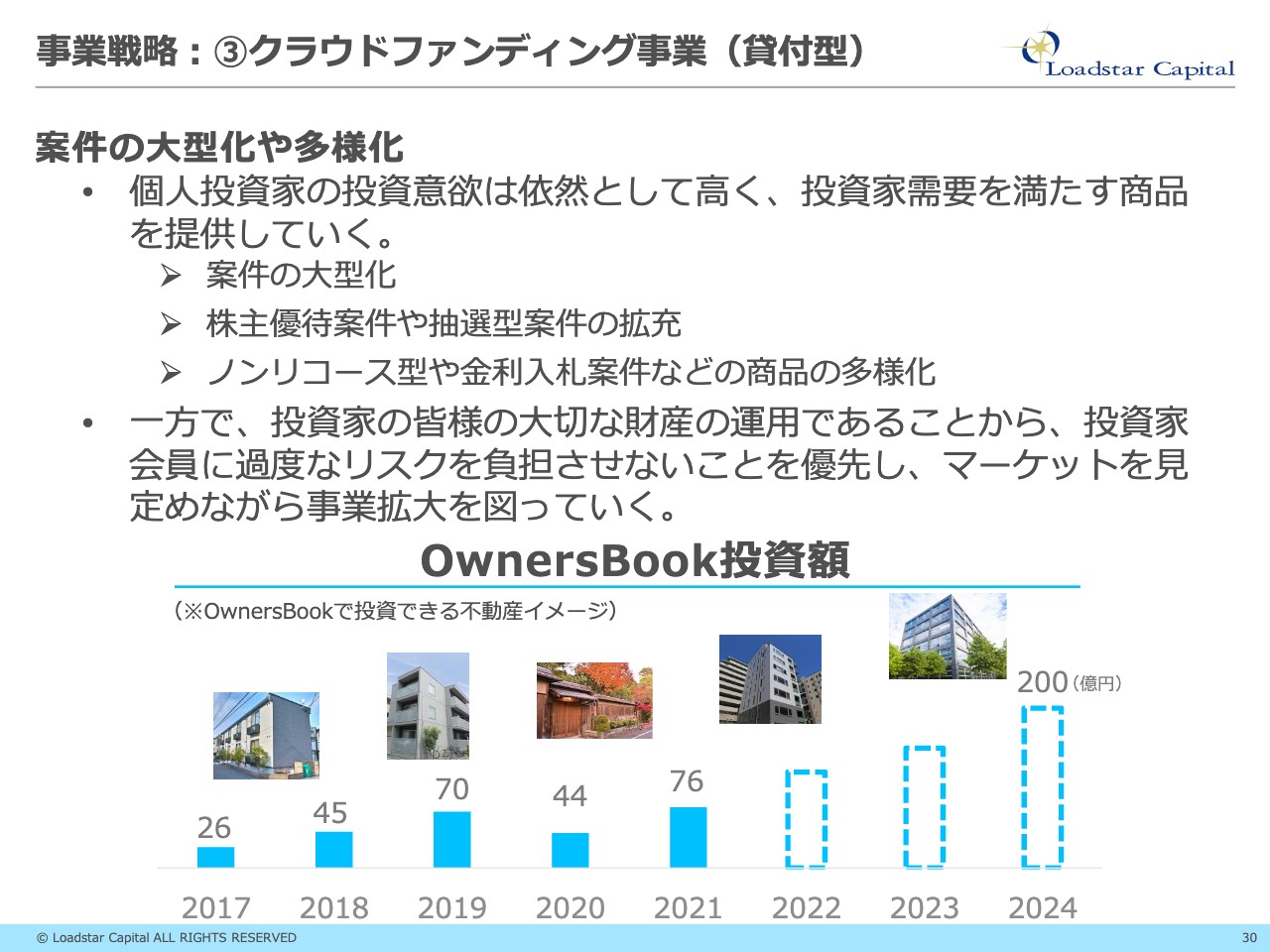

事業戦略:③クラウドファンディング事業(貸付型)

川畑:クラウドファンディング事業(貸付型)について、投資家の需要が強いとお話ししましたが、その需要を吸収すべく、案件の大型化や、さらにノンリコース型を扱っていこうと仕込んでいるところです。こちらは専門的な用語ですが、普通の不動産会社に貸すかたちは「コーポレートローン」と言います。その会社の信用力、つまり与信で貸し、返してもらうパターンです。

一方「ノンリコース型」は不動産を運用する不動産ファンドの負債部分において、不動産自体の価値を信用し、それに応じてお金を貸すパターンになります。この部分を商品化したいと思っています。

2つの相違点として、普通の不動産会社に貸す場合は1億円から10億円くらいの幅のものが多いですが、ノンリコース型になると物件サイズが急に大きくなります。ですので、募集する金額も10億円といわず20億円、30億円と、案件の大型化が可能になります。さらに、こちらは私募不動産ファンド領域になるため、個人投資家が参入できなかった領域です。そのような部分もおもしろいと思っています。

坂本:これを実施する際に、御社がある程度投資で膨らませることもあるのでしょうか?

川畑:当社が一緒に投資してはいけないルールはありませんが、プレーンに取り組みたいと思っています。

金利の入札案件については、今までは「この案件は4パーセントで募集します。こちらは5パーセントで募集します」ということを当社が行っていました。それを「この案件はあなたなら何パーセントで投資しますか?どうしますか?」というように、「2パーセントの利回りでよいから投資したい」「私は6パーセントの利回りじゃないと投資しない」というふうに募ります。

坂本:それはwin-winでよいですね。使う方も金利が安くなりますし、たくさん投資したい方も利回りが合えば入札しますので、抽選よりもよいかもしれないですね。

川畑:おっしゃるとおりです。仕組みは社内のエンジニアによって作られていますので、文書まわりなどを少し整えれば実現できるのではないかと思っています。

坂本:クラウドファンディングの「OwnersBook」のシステム関係は、すべて自社で行っているのでしょうか?

川畑:当社はエンジニアも抱えているため、自社で行っています。実は当初、2014年にクラウドファンディングを始める時は、まだ認知度も非常に低く、「クラウドファンディングって何?」という状況でした。そのような中で、1回外注して作ってもらおうとしたのですが、全然思ったような仕上がりになりませんでした。

八木:それで自社で行うことにしたのですか?

川畑:そのとおりです。裏側のシステムもインターフェースもすべて、自社のエンジニアが構築しています。

八木:自社で構築した「OwnersBook」を介すると、スライドの写真のような、さまざまな不動産に投資できるのですね。

川畑:おっしゃるとおりです。当社のコーポレートファンディング事業はオフィスが中心ですが、クラウドファンディング事業は、スライドのイメージ画像のようなレジデンス系の不動産が多くなっています。

オフィスのほうがボラティリティやリスクリターンの振れ幅が大きいのですが、不動産のプロである我々がきちんと運用します。一方で、クラウドファンディングは個人投資家の資金を預かっているため、よりボラティリティが小さいレジデンスのほうへ少し多めにしています。

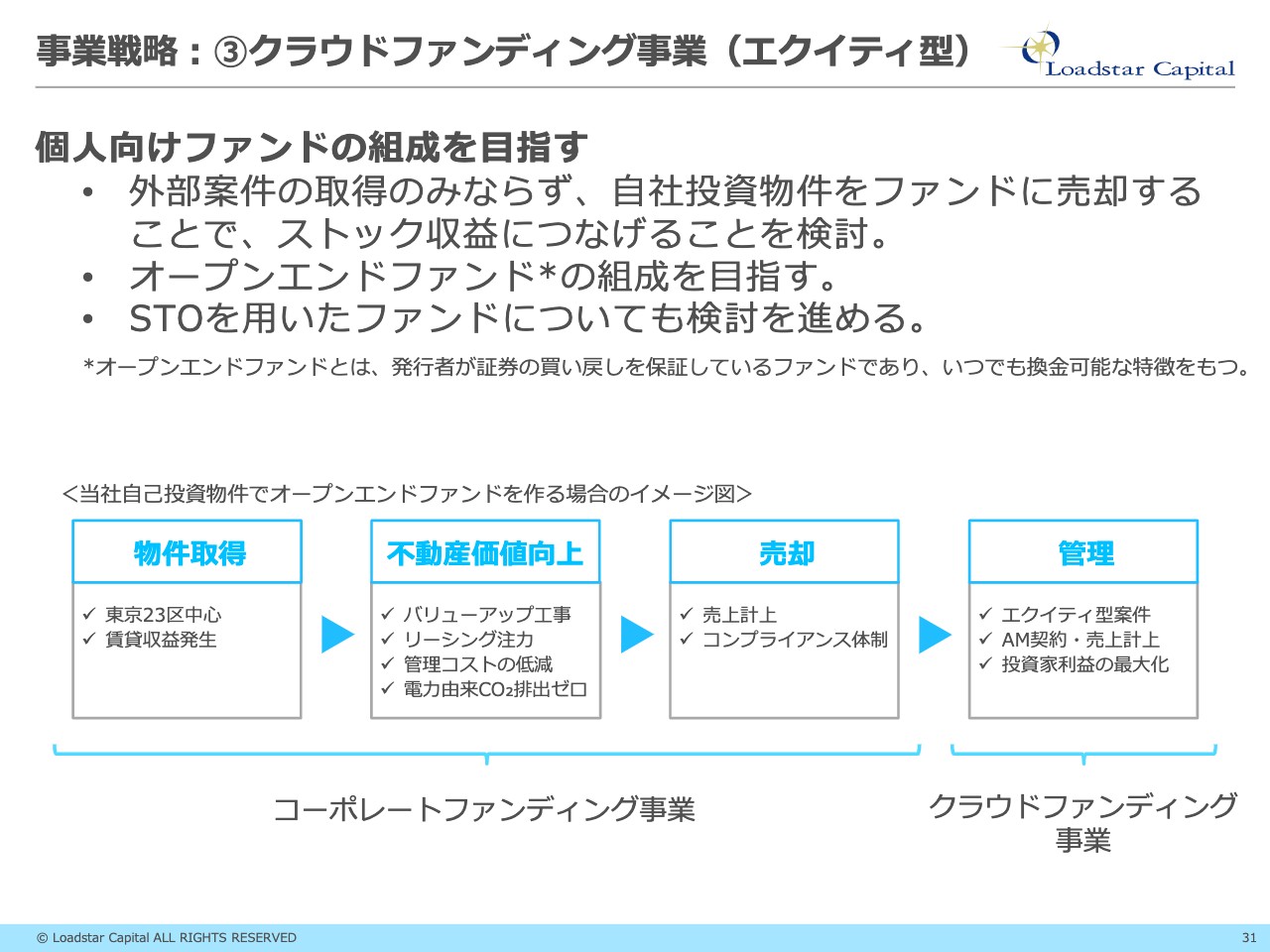

事業戦略:③クラウドファンディング事業(エクイティ型)

川畑:エクイティ型は「個人向けファンドの組成を目指す」と記載していますが、エクイティ型自体が少しファンドのようなところがあります。スライドの箇条書きの上から3つ目に記載のとおり、STOを用いたファンドを作っていきたいと思っています。

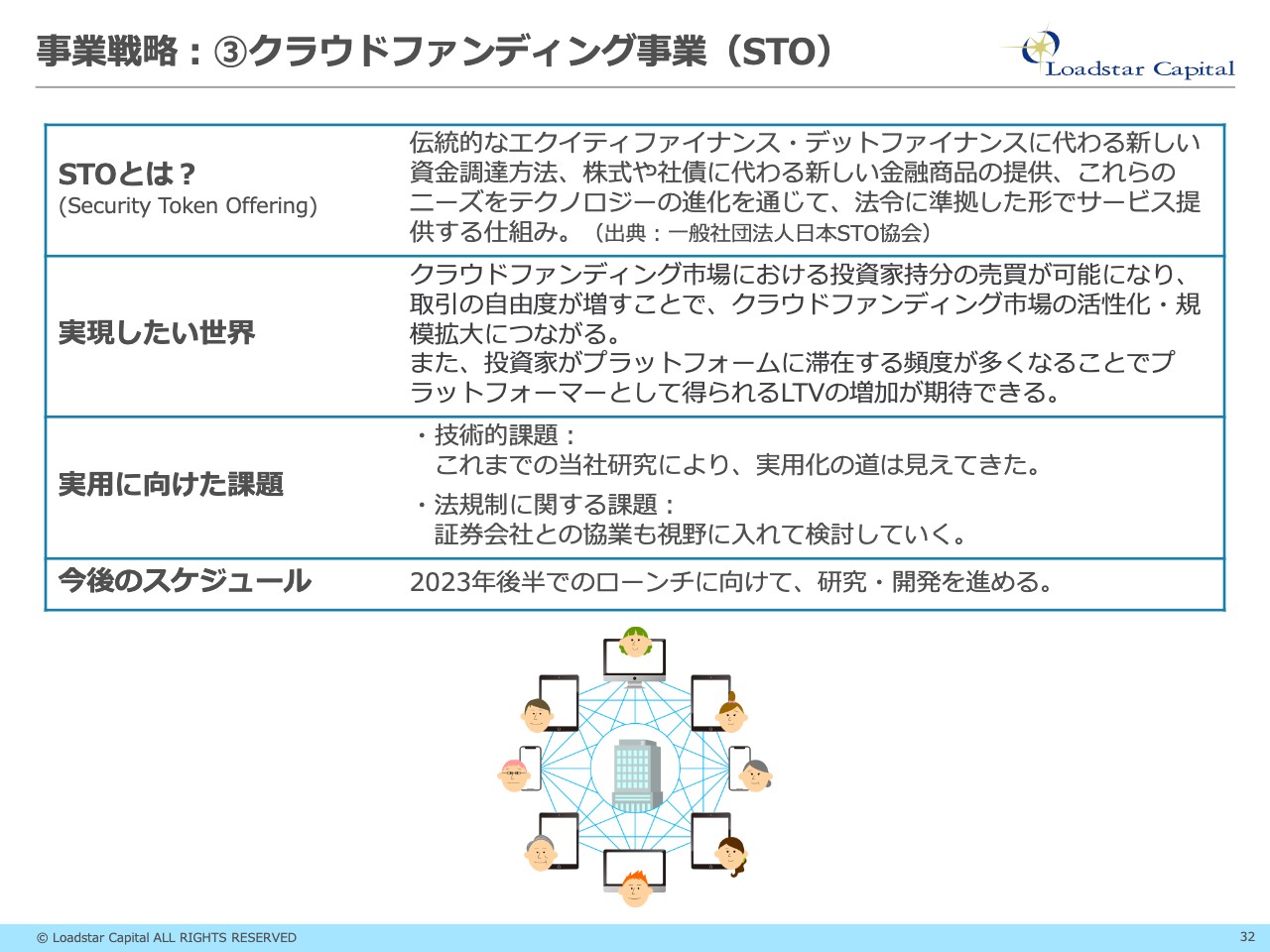

事業戦略:③クラウドファンディング事業(STO)

川畑:STOについて、ご説明します。STOは「セキュリティ・トークン・オファリング」の略語で、ブロックチェーン技術を用いて、自分の出資持分、投資持分を自由に売買できる仕組みです。

まだ実現していない世界ですが、STOが実現すれば取引の自由度が増すため、クラウドファンディングの参加者が増えます。参加者が増えると、プラットフォーマーとしての当社の収益ポイントも増えていきますので、今は研究開発を進めているところです。

現状は、技術的な課題と法規制に関する課題があります。技術的な課題については、ここ1年くらい社内のエンジニアに研究してもらっているのですが、実用化が少し見えてきたところです。

もう1つの法規性に関する課題が大きく、技術として成り立っても実社会で運用していくのは、当社では少しクリアしづらい部分があります。証券会社であれば、金融商品取引法の一種の免許で運用されているため、法規制をクリアできるところが多くなります。ですので、証券会社との協業というのも考えていきたいと思っています。

八木:あと1年半くらいでローンチの予定ですよね。

坂本:二種の免許ではSTOのファンドを実現できないということですか?

川畑:そうですね。今の法規制上は、二種の免許では実現できません。

坂本:一種の取得のハードルは非常に高いと聞きます。

川畑:おっしゃるとおりで、一種の免許はハードルが非常に高く、自ら取りに行くというのも少し厳しいです。

八木:証券会社と一緒に取り組むほうがよいということですね。

川畑:当社自身が投資信託を行いたいというわけではないため、そのほうがよいと考えています。

坂本:もし実現すれば、また先駆者になるため、現在の「OwnersBook」の会員数や投資家の数というのはプラスになってくると思います。

八木:海外などですでにSTOを実現している企業はありますか?

川畑:海外のほうが実現しやすいため、海外の事例も集めてはいます。しかし、最後はどうしても日本の法規制が壁になってしまいますね。

事業戦略:④ESGへの取り組み

川畑:プライム市場を目指す中で、ESGについてもきちんと発信していこうと考えています。「E」の環境については昨年、再生可能エネルギーの業者であるafterFIT社と業務提携して、今は当社が保有している物件を順次再生可能エネルギーに切り替えています。

また、新しく取得する物件は、取得した日から再生可能エネルギーになるように切り替えています。

「S」の社会については、新たに寄付型クラウドファンディングへの参入を考えています。今のクラウドファンディングのシステムが使えるため、ESGとも親和性が高くなります。ただし、こちらも免許に関するいろいろな整理が必要となるため、少し時間はかかるかと思います。

「G」のガバナンスについては当然ながら、コンプライアンスの強化を引き続きがんばっていきます。また、当社は現在社外取締役の比率は3分の1以上をキープしているため、そちらも維持していきたいと思っています。

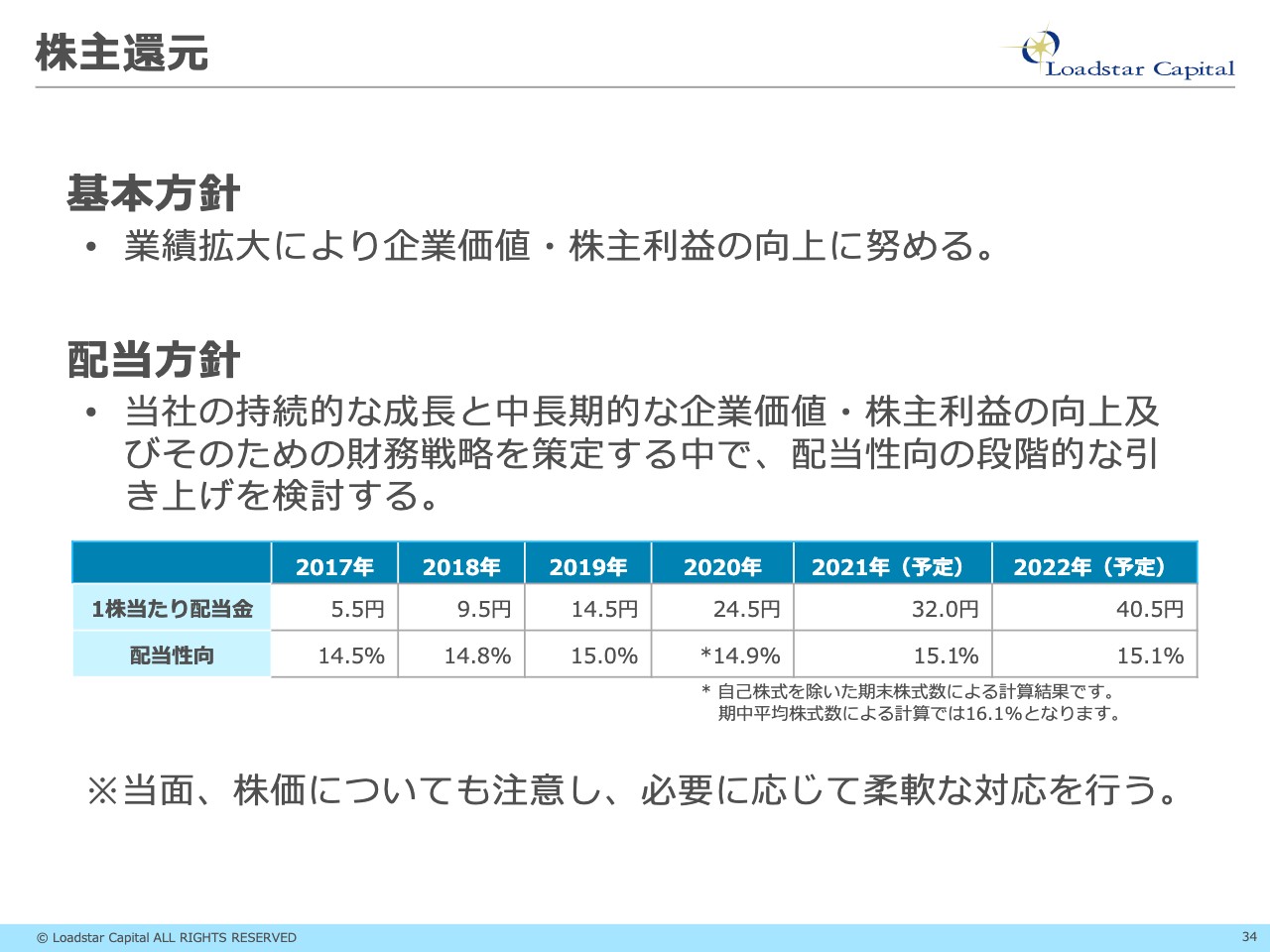

株主還元

川畑:最後は株主還元についてです。基本方針は変わらず、業績拡大により、企業価値、株主利益の向上に努めます。

配当方針は、これまで配当性向を15パーセントとお伝えしていました。しかし、中長期的なところを見据え、プライム市場も意識して、配当性向の段階的な引き上げも検討していきたいと思っています。

スライド下部の1株あたりの配当金の状況をご覧ください。上場以来ずっと増配を続けていますが、こちらを継続していきたいと思っています。

質疑応答:バルク物件の売却時期について

坂本:コロナ禍に取得されたバルク物件について、取得価格の小さいものは売却というお話でした。残りの物件の売却時期は、来期の予想ではなく、今期の予想に含まれていますか? もしくは、まだ少し持ち続けるということはあるのでしょうか?

川畑:引き合いがあって価格目線が合えば、数件は当期に処分する可能性はありますが、よい物件のため、中長期的には持っておきたいと思っています。

坂本:自社保有物件をしばらくは持っておくということですね。

質疑応答:アセットマネジメント業での同社のランクについて

坂本:受託資産残高の目標は、2024年12月期に2,000億円ということでしたが、アセットマネジメントの同業会社と比較すると、どのくらいのランクに位置していますか?

信託会社などの規模がとてつもなく大きいということは知っているのですが、独立系のアセットマネジメント会社もあるのでしょうか?

川畑:当社は国内では上位に入りますが、さらに上位トップは桁が1桁違います。

坂本:2兆くらいでしょうか? 信託会社の場合は、ゼロがもう1個、2個つきますよね。

川畑:当社のランクは中の上くらいだと思います。

坂本:そのくらいであれば、普通の会社として成り立っているところもあるレベルですよね。

川畑:そうですね。独立系のアセットマネジメント会社であれば、少し知名度が上がってくるくらいだと思います。

坂本:知名度が上がれば収益の柱となり、よくある不動産会社への見方が変わるかと思います。例えば、市況に応じて物件価格が下がって仕入ができなくなると、来期の業績が不透明だということで、PERが1桁留め置かれるという風潮があると思います。

しかし、受託資産があって、そこからフィーが十分に発生するならば、「これはSaaSモデルですよ」となって、見方は当然変わってきます。転換したり、今の部分を伸ばしたりすれば、また評価が変わるかもしれないですね。

川畑:おっしゃるとおりです。ストック収益の部分になるため、力を入れて育てていきたいと思っています。

八木:今後の注力分野ということですね。

質疑応答:大型物件や受託会社の取得予定について

坂本:先ほどのお話とは反対に、物件を買う予定はないですか?

川畑:数百億円の物件となると、当社の規模ではまだ少し買えません。悩ましいのは、50億円から100億円くらいの物件です。自己投資するのと他人のお金を使って投資するのとでは、免許が壁となります。情報管理を十分に行った上で、買うか、受託するかという判断になると思います。

坂本:受託会社を買うことはないのですか? 案外早く買うのではないかと思っていました。

川畑:独立系のアセットマネジメント会社を買う話は多少出ていて、実は過去にも検討したことがあります。

坂本:評価のつけ方がわからないのですが、受託しているだけの会社であれば、「実は安いのかも」と思います。

川畑:そうですね。P/Lとしてはあまり大きくなく、結局はその中の人をどのように評価するかということになります。

坂本:あとは物件とのつながりですよね。

質疑応答:「OwnersBook」の条件設定について

八木:「OwnersBook」で投資の案件を決める際には、先ほどのお話にあったオフィスビルであれば視認性など、条件がいろいろあると思います。御社で決めている物件に関して、レジデンスなど以外に何か細かい設定はありますか?

川畑:一番大事なのはエリアです。東京、千葉、神奈川のあたりは流動性が高く、最後は不動産会社へお金を貸すかたちが多くなっています。返す時には物件を売ることが多く、売れないといつまでたっても回収できないため、売りやすい地域の物件が担保に入っているかどうか重視しています。

八木:私たちが普通にマンションを買うような感覚で、地域を見ておけばよいということでしょうか?

川畑:都内や近郊に住んでいる方はそうですね。

質疑応答:海外からのクラウドファンディング事業の評価について

坂本:川畑さまは海外投資家とのミーティングなどを実施されることがあると思います。その時に、クラウドファンディング事業についてどのように評価されていますか? また、フィードバックなどをもらったことはありますか?

川畑:国内もですが、海外の人も「クラウドファンディングの仕組みがおもしろいね。君たちの考えはおもしろいね」と興味を持ってくれてはいます。ただし、海外の人のほうがより大きな規模を見ているため、当社の「OwnersBook」が年間で70億円から80億円くらい組成することに関しては、「もうちょっとがんばれるんじゃない?」というコメントをもらうこともあります。

当社としては個人のお金を扱っているため、遅延案件は少しありますが、できるだけ損をさせないように、今のところはデフォルトはゼロで取り組んでいます。

坂本:安全そうなものから取り組んでいくということですね。

川畑:また国内事情ですが、不祥事を起こした業者もたくさんありました。そのような中ですが、当社は安全安心というブランドを築いていると思っています。

質疑応答:クラウドファンディング市場への他社の参入について

坂本:クラウドファンディングの参入障壁が高いというお話をいつもされていますが、最近は不動産テック企業などが参入してきています。御社は遅延が少しあるものの、優位性として先行して獲得し、十分に回している実績があると思います。そのようなことも含めて、優位性について詳しく教えてください。

川畑:参入障壁については、クラウドファンディングを始めるにあたって、いろいろな許認可がある面を挙げています。当社としては「もっとどんどん参入してきてほしいな」と実は少し思っています。

坂本:「メジャー化すればよいな」ということですよね。

川畑:おっしゃるとおりです。失礼かもしれませんが、クラウドファンディングをきちんと行っている会社は、投資型では20社から30社くらいだと思います。この規模で、大きなマーケットを作るにはまだ足りません。

また、参入が増えたとしても、当社が組成する案件に対して、違うクラウドファンディング業者とバッティングするということはほぼありません。ですので、どんどん参入してきてほしいと思っています。

八木:視聴者の方からも「マーケット拡大するために、クラウドファンディングで最も重要なことは何ですか?」という質問がありますが、それとリンクするようなことですね。

川畑:おっしゃるとおりです。

新着ログ

「不動産業」のログ