くふうカンパニー、1Qは増収増益 EBITDAは前年同期比約3倍の6億2,600万円 通期予想に対しても順調に進捗

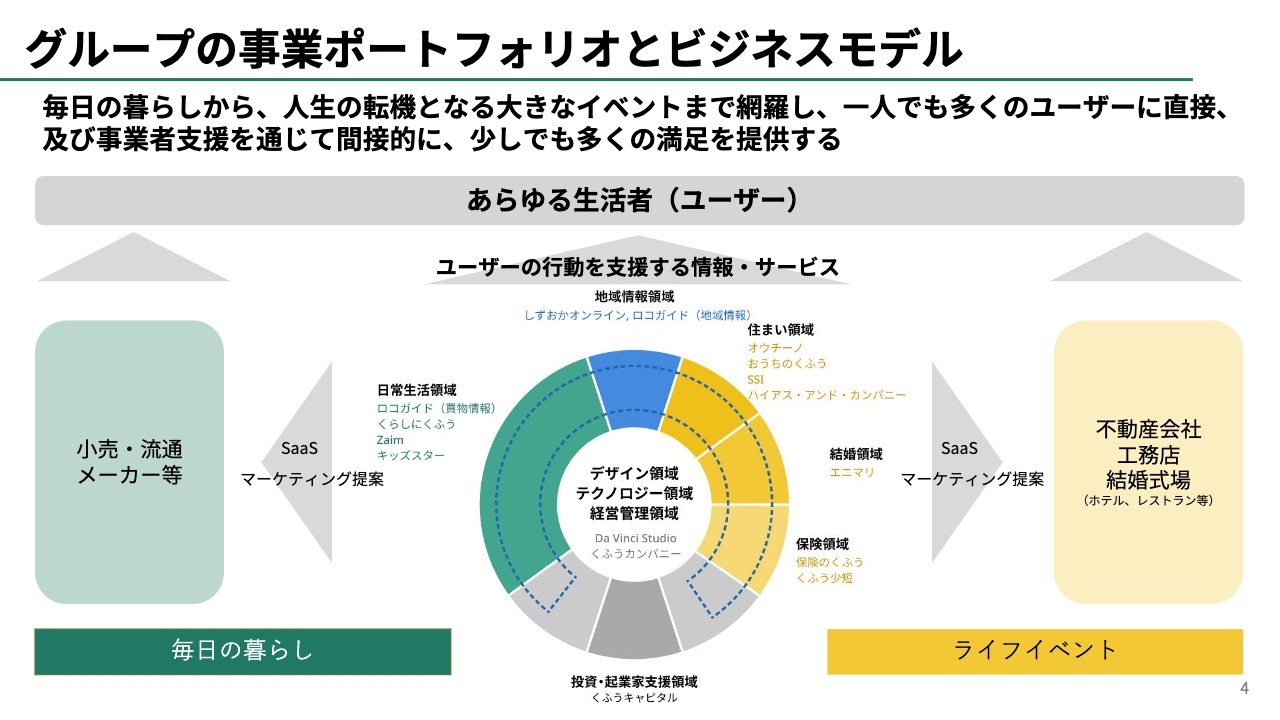

グループの事業ポートフォリオとビジネスモデル

穐田誉輝氏(以下、穐田):あらためまして、株式会社くふうカンパニー代表執行役の穐田でございます。本日は2022年9月期第1四半期の決算説明会にご参加いただきましてありがとうございます。それでは、説明資料に沿ってご説明させていただきます。よろしくお願いします。

4ページは、グループの事業ポートフォリオとビジネスモデルについてです。毎日の暮らしから人生の転機となる大きなイベントまでをすべて網羅し、1人でも多くのユーザーに直接、及び事業者支援を通じて間接的に、少しでも多くの満足を提供することを我々のサービスの定義としています。

日本には1億2,000万人の生活者がいます。そのような方々が日々の生活で少しでも「不便だな」と思っているところを便利に変え、「使ってよかったな」と思っていただけるようなサービスをどんどん提供していきたいと思っています。

「毎日の暮らし」「ライフイベント」と大きく2つに切り分けていますが、今後さまざまな領域に新規参入することにより、1人でも多くの方に1秒でも多く使っていただくことを目指しています。

現時点におけるサービス面に関してはスライドに記載のとおりです。

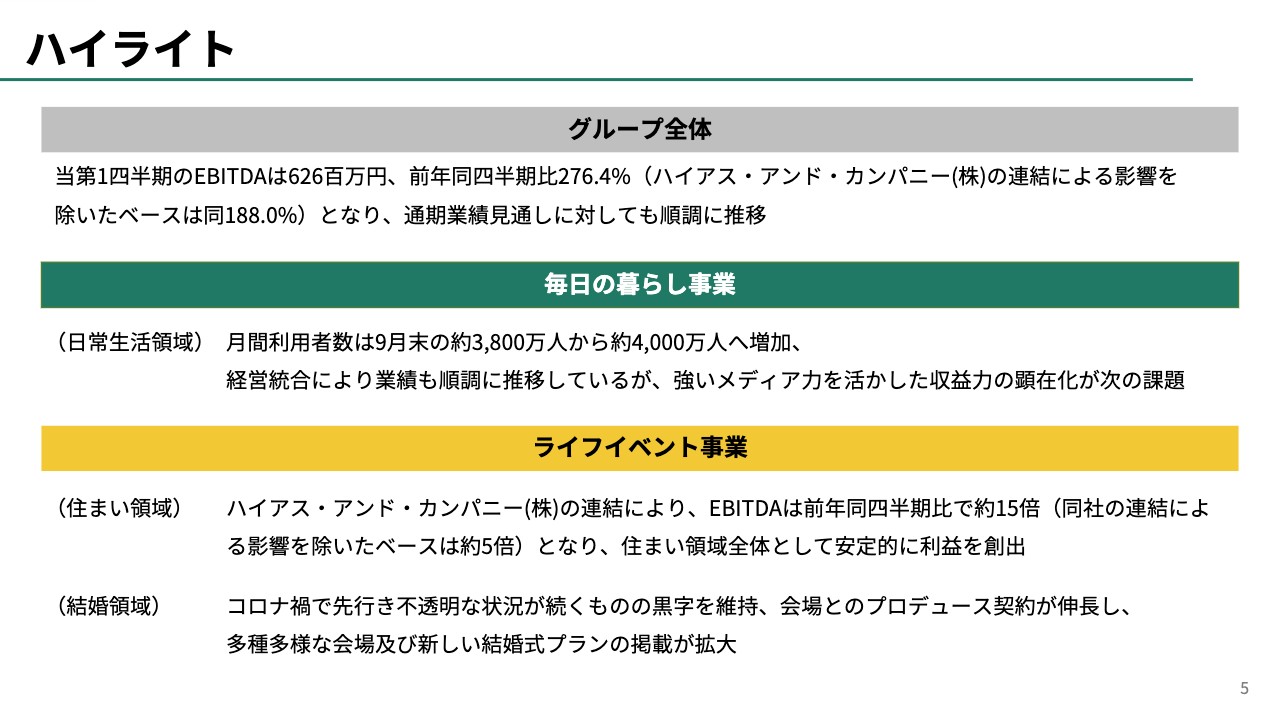

ハイライト

5ページに、第1四半期のハイライトを載せています。第1四半期のEBITDAに関しては6億2,600万円で、前年の第1四半期と比べて276.4パーセントとなっています。

ハイアス社の連結による影響を除いても188パーセントで、前年同期比で大幅に増収増益となっています。通期業績見通しに対しても順調に推移している状況です。

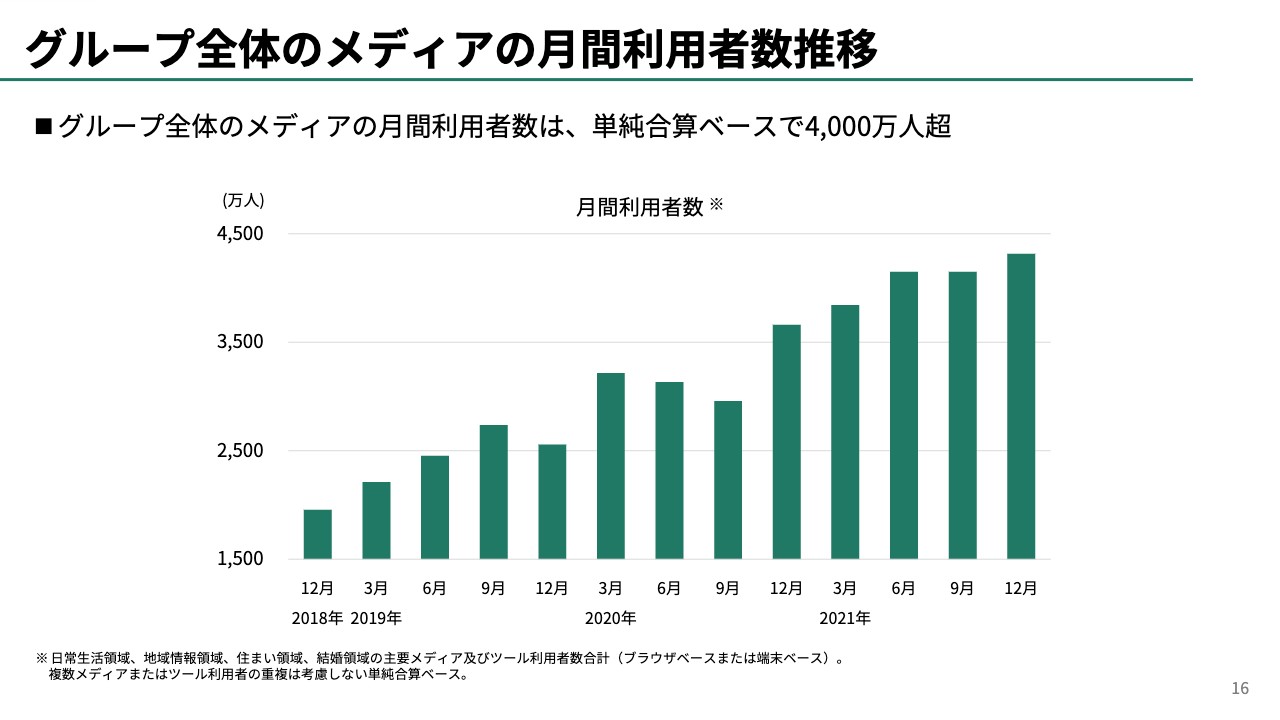

毎日の暮らし事業に関しては、我々が「日常生活領域」と呼んでいる事業領域で一番重要視している月間利用者数が、昨年9月末の3,800万人から12月は4,000万人まで増えています。

グループ内の経営統合によってさまざまなシナジーもありますが、業績も順調に推移しており、月間4,000万人にご覧いただいているメディア力を活かした収益力をさらに高めていくことが今後の課題と言いますか、楽しみになる部分だと思います。

ライフイベント事業における住まい領域に関しては、ハイアス社を連結した影響により、EBITDAは前年同期比で約15倍とだいぶ大きくなっています。

ハイアス社の連結による影響を除いても5倍となり、住まい領域で大幅な増収増益となりました。多少の季節性がありデコボコしていますが、安定的に利益を出せる体制になっています。

結婚領域は新型コロナウイルス感染拡大前までは一番稼いでいた領域ですが、ご存じのとおり感染拡大に伴って外出が制限され、人が集まることも制限されています。特にオミクロン株が出てきてから先行きが不透明な状態になっていますが、この第1四半期においては黒字を維持しています。

並行して日本全国のさまざまな会場とのプロデュース契約がだいぶ増えてきたため、多種多様な結婚式を我々自身がプロデュースすることで、結婚式を挙げる方々にとってはこれまでになかったような多彩な選択肢が増えています。

数多くの結婚式プランを選ぶことができるようになってきていますので、新型コロナウイルスが収まればV字回復なども含め、期待しているところです。これまで開催を控え、延期をしていた方々が一気に開催するということも考えられますので、反動消費も十分に見込めると考えています。

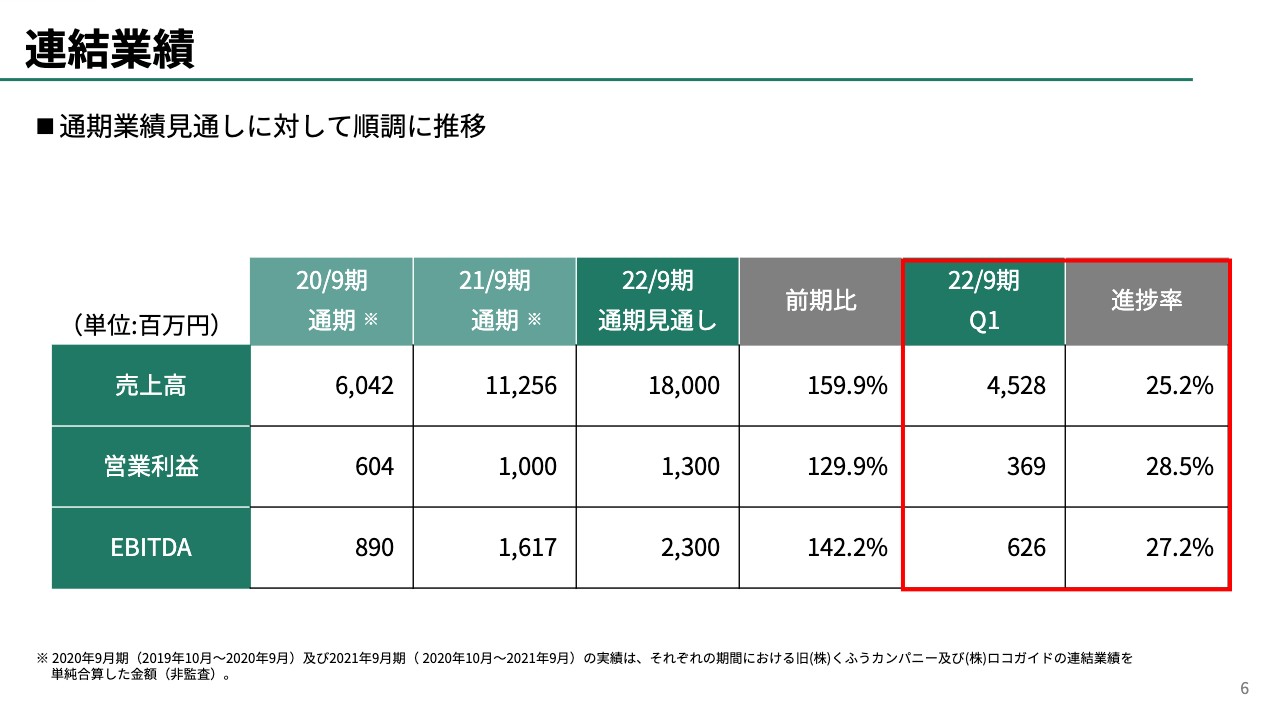

連結業績

2022年9月期第1四半期の売上高は45億2,800万円で、通期業績見通しに対する進捗率は25.2パーセントです。営業利益は3億6,900万円で進捗率は28.5パーセント、EBITDAは6億2,600万円で進捗率は27.2パーセントと、通期予想に対してはほぼ順調です。前年同期比でもかなり伸びている状況となっています。

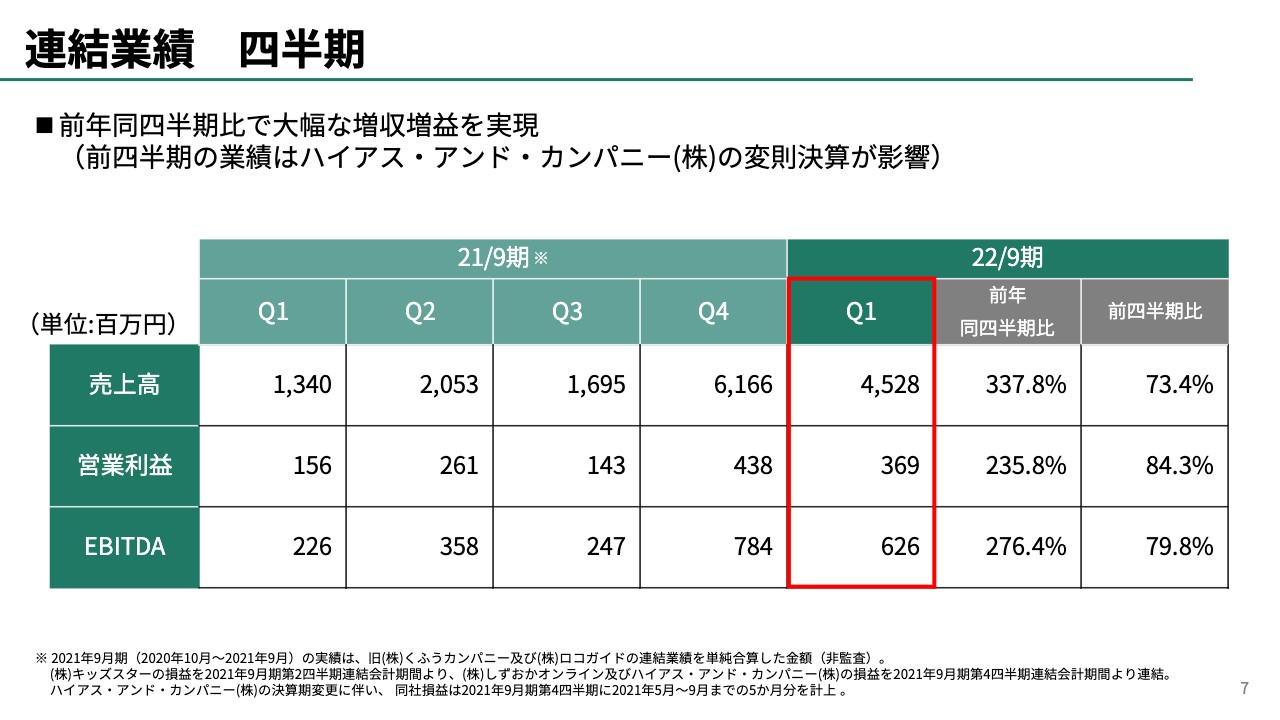

連結業績 四半期

連結の数字は7ページをご覧ください。前年同期比で2倍から3倍の数字となっています。直前の第4四半期と比べると多少下がっていますが、第1四半期よりも第4四半期に向けて売上高・利益ともに上がってくることを見込んでいます。

今期のEBITDAは23億円という目標になっていますが、概ね順調に推移しています。

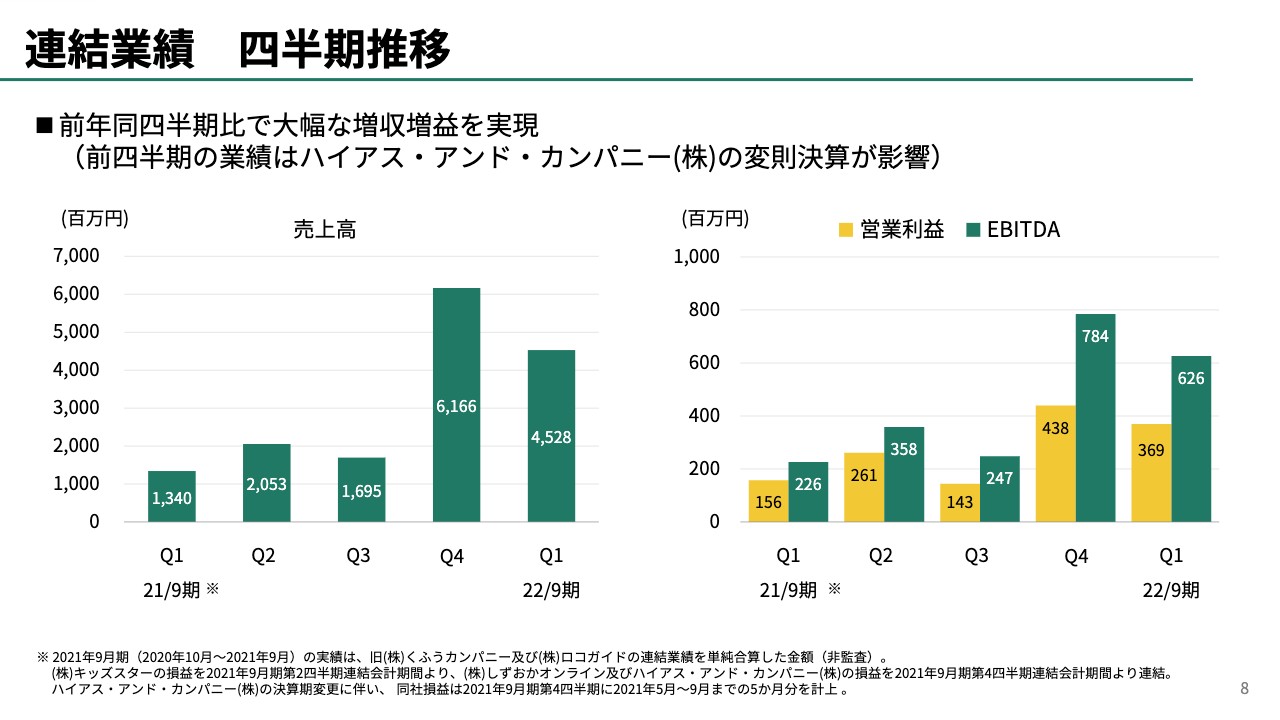

連結業績 四半期推移

8ページは、四半期での推移です。先ほど少しお伝えしましたが、第4四半期で大幅に伸びているのは、ハイアス社の変則決算による影響です。

決算期変更に伴い5ヶ月分の数字が第4四半期に含まれます。平準化して、ならしていくと、売上高も利益も順調に増えてきており、今後も右肩上がりの傾向は続いていくと思っています。

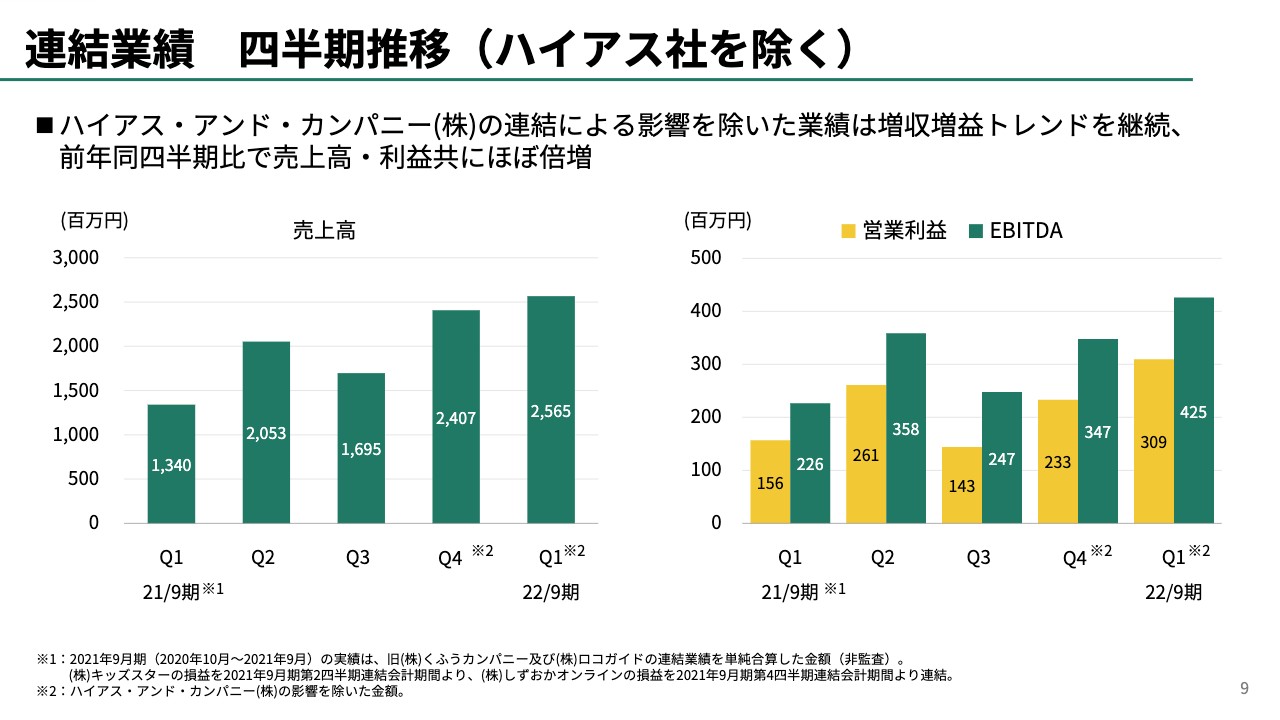

連結業績 四半期推移(ハイアス社を除く)

9ページは、ハイアス社の影響を除いた売上高と利益です。先ほどお伝えしたとおり多少の季節性はありますが、右肩上がりで概ね順調に増えてきている状況です。

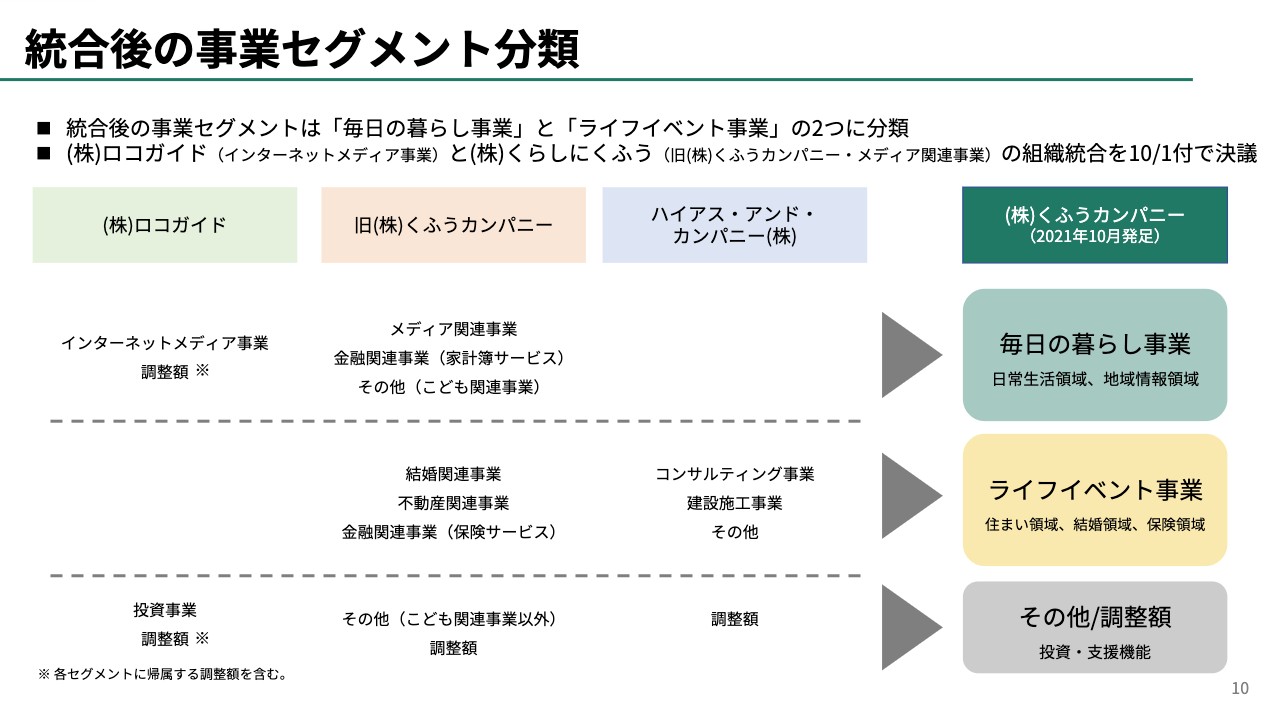

統合後の事業セグメント分類

10ページは、統合後の事業セグメントの分類についてです。新・くふうカンパニーとして、毎日の暮らし事業、ライフイベント事業、その他の3つに分けています。毎日の暮らし事業、ライフイベント事業を中心にKPIもしくは業績見通しなどを開示していきたいと思っています。

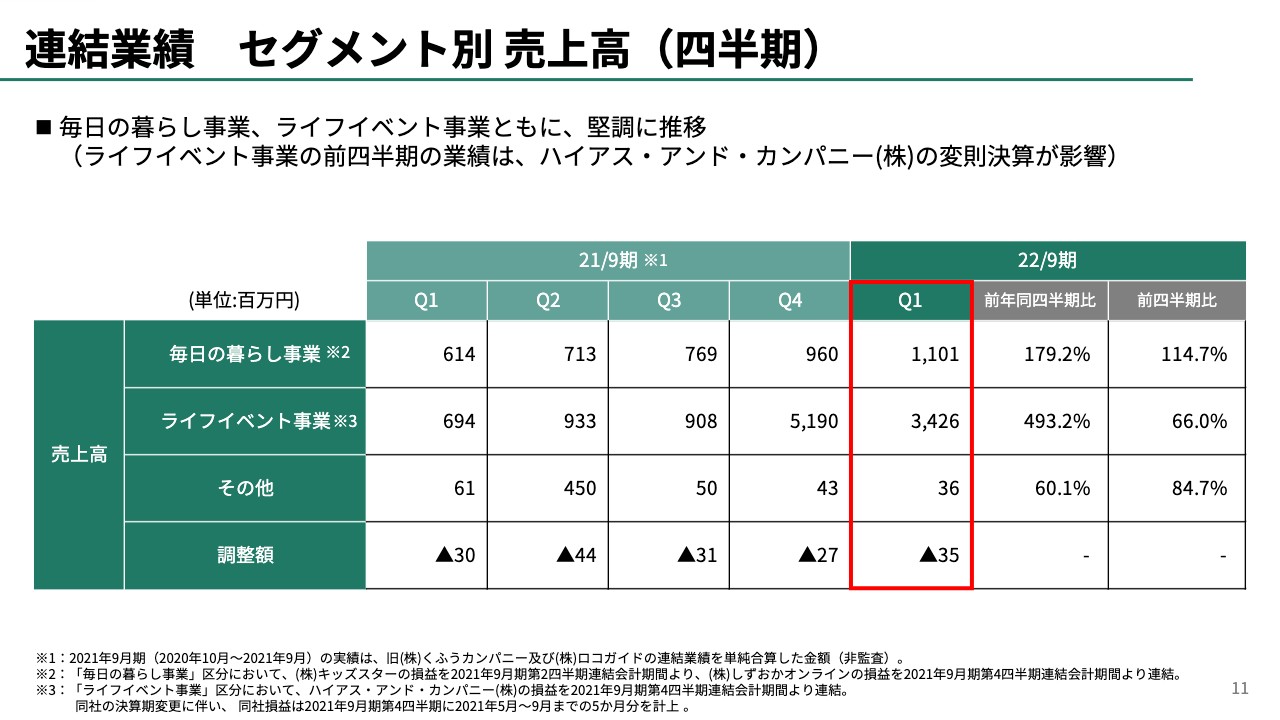

連結業績 セグメント別 売上高(四半期)

11ページは、事業セグメント別の売上高です。毎日の暮らし事業、ライフイベント事業、その他に分けています。第4四半期にハイアス社の連結に関して特殊要因がありましたので、数字の変化が大幅に出ていますが、基本的には今後も四半期ごとに右肩上がりで順調に進む見通しです。

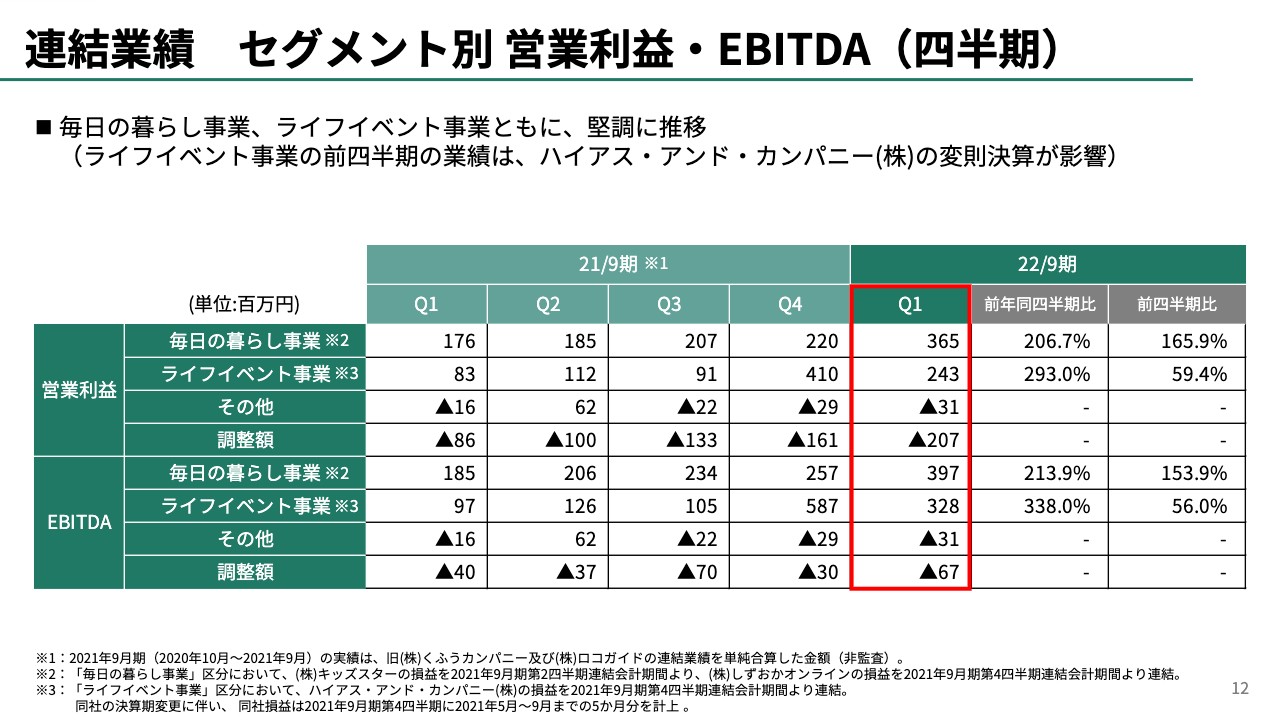

連結業績 セグメント別 営業利益・EBITDA(四半期)

12ページは、セグメント別の営業利益とEBITDAです。第1四半期の営業利益は毎日の暮らし事業で3億6,500万円、ライフイベント事業で2億4,300万円です。EBITDAは毎日の暮らし事業で3億9,700万円、ライフイベント事業で3億2,800万円で着地しています。

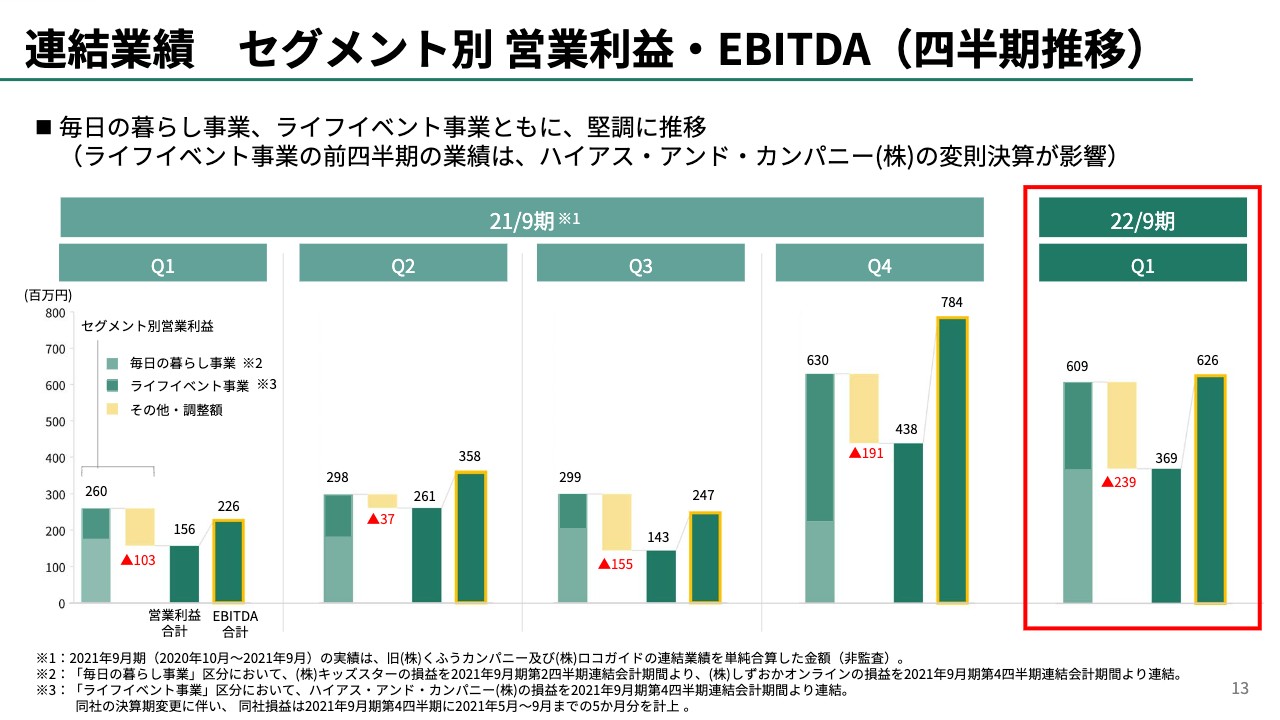

連結業績 セグメント別 営業利益・EBITDA(四半期推移)

それらの入り繰りを示したものが13ページです。一番右の赤で囲ったところが当四半期のものです。

少し見づらいかもしれませんが、第4四半期の特殊要因を除けば、前期の第3四半期と比べてもだいぶ伸びており、今後もトレンドとしては右肩上がりに進めていけると思っています。

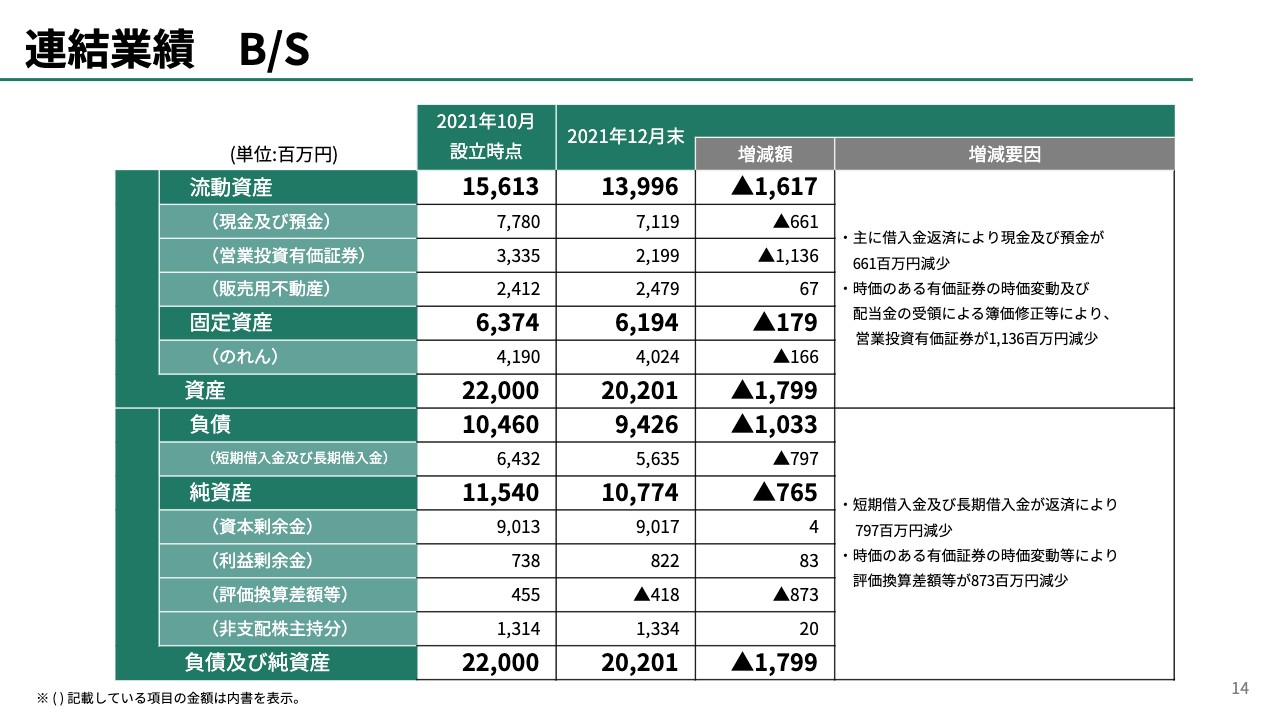

連結業績 B/S

14ページが連結のB/Sです。増減額はご覧のとおりで、それほど大きな変更はありません。増減の要因も記載していますが、借入金を返済したり、有価証券の時価を少し見直したりといったところになります。

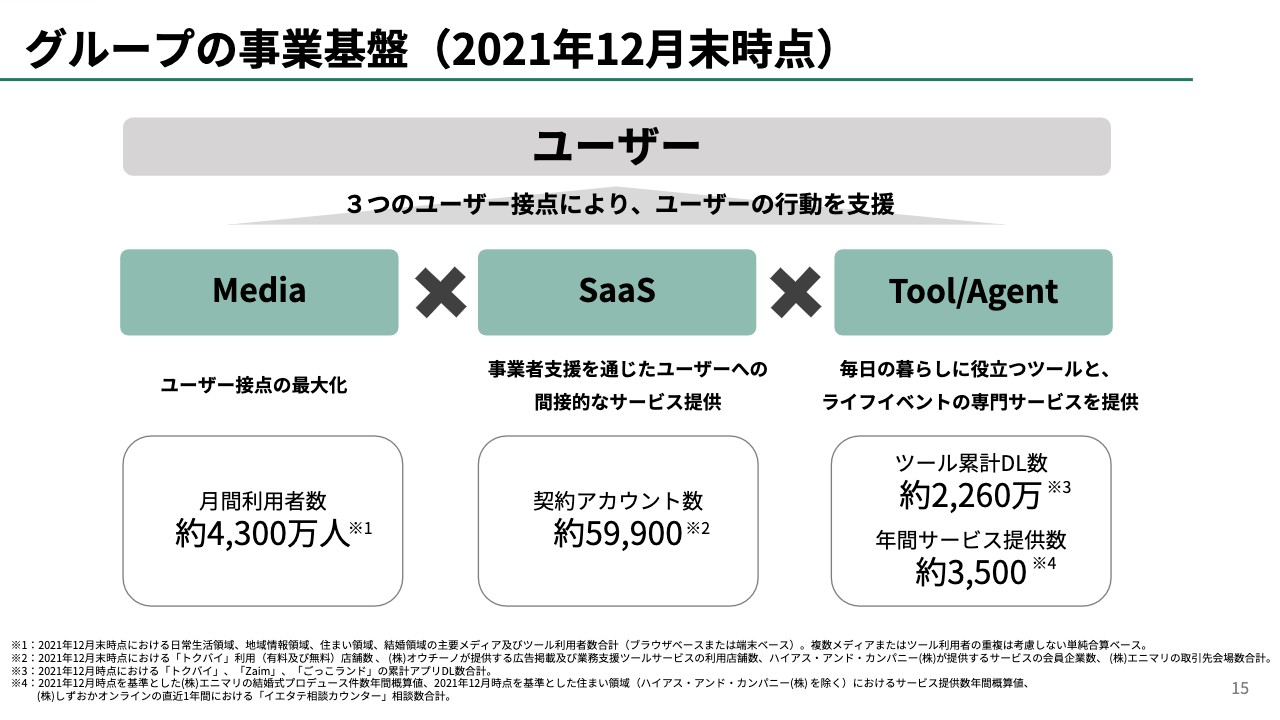

グループの事業基盤(2021年12月末時点)

グループの事業基盤についてご説明します。我々がKPIとして重視している指標がこれらです。

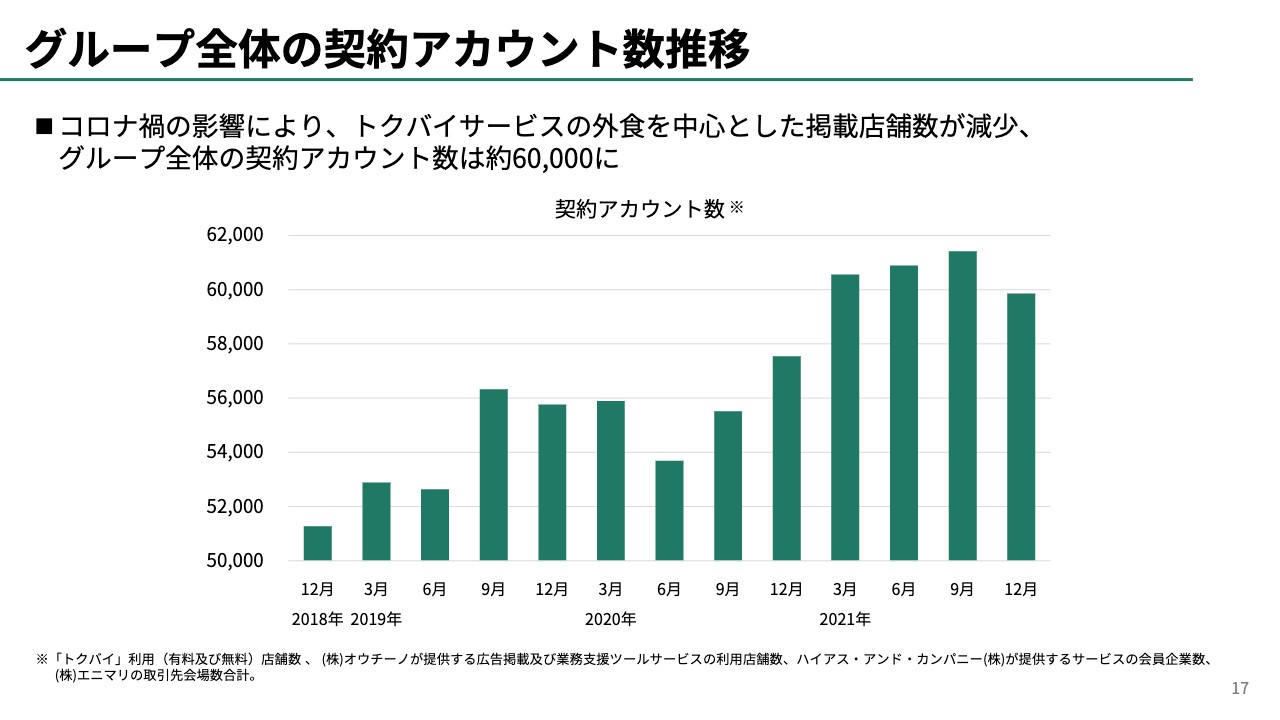

我々は、ユーザー満足度の総和が企業価値だと思っています。まず、メディアの月間利用者数は直近の数字で言うと4,300万人まで増加しました。そのメディア力を基に、小規模法人、事業体に対してSaaSというモデルでさまざまな課金体系を用意しており、そのアカウント数が、もう少しで6万になるところまで増えてきました。

また、ユーザー向けツール(アプリ)の累計ダウンロード数が2,000万を超えており、ユーザーへの年間のサービス提供数も約3,500件となり、順調に成長しています。

グループ全体のメディアの月間利用者数推移

月間利用者数の推移です。先ほどお伝えしたとおり月間利用者数が4,500万人近くとなっていますが、もっと増やしていきたいと思っています。

グループ全体の契約アカウント数推移

グループ全体の契約アカウント数です。これまで順調に増えてきましたが、昨年12月で減っています。新型コロナウイルス感染症が急激に広まった中で、一部の法人から休会したいという声もあり、一過性のものとして減っていますが、足元は回復してきています。詳細は後ほど堀口から説明します。

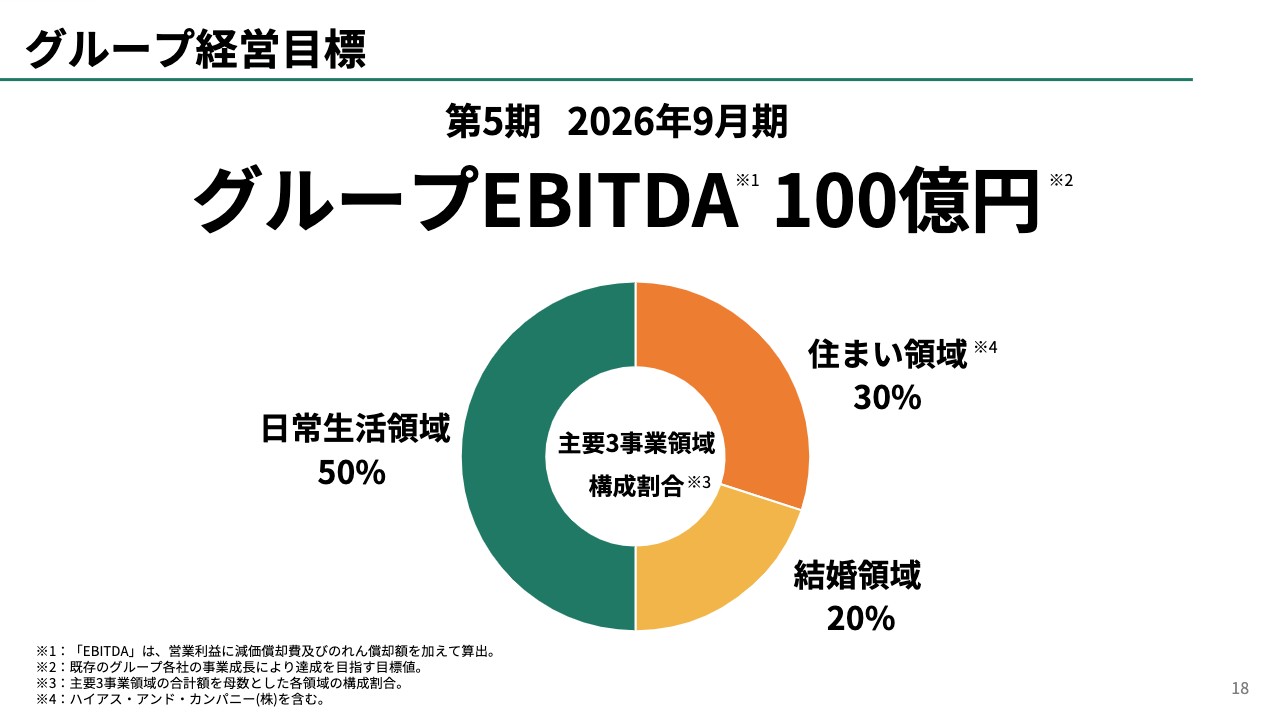

グループ経営目標

2026年9月期の目標として、連結EBITDAで100億円を達成することを掲げており、これは変わりありません。今期が終わった時点でおそらく20億円を超えてくるため、4年かけて、その利益を5倍にしていこうという計画です。

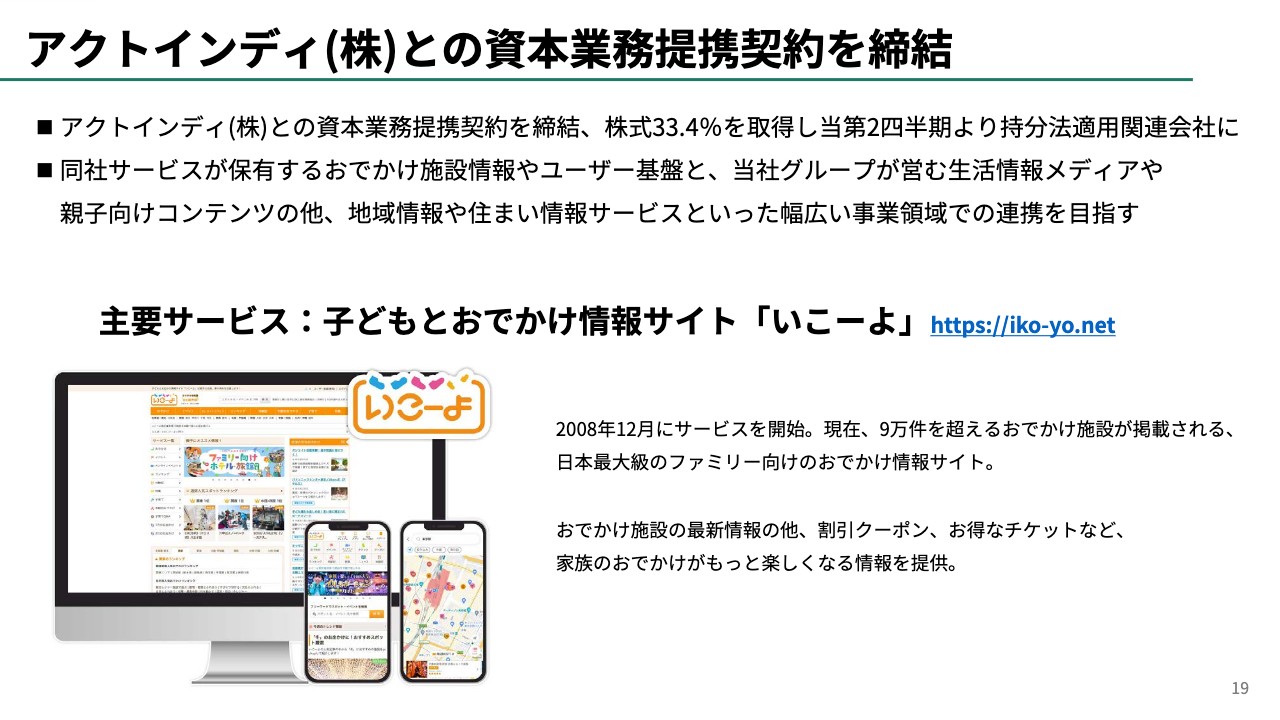

アクトインディ(株)との資本業務提携契約を締結

今期のトピックとしては、アクトインディ社と資本業務提携を締結しています。ご存じの方もいるかもしれませんが、子どもとおでかけ情報サイト「いこーよ」を運営している会社です。この領域においては歴史のある、最大級のユーザー数を持つ会社でもあり、親御さんにとって非常に認知度の高い会社です。

こうした会社と連携することによって、我々としても家族向けのサービスや、子どもの非認知能力の向上など、子育てを支援するサービスを展開していきます。新しい事業領域をどんどん増やしていきたいと思っており、その足がかりにしたいと考えています。

既存事業でも子ども向けのデジタル職業体験などを展開しており、我々が提供しているサービスとのシナジーも考えられます。新しい領域を開拓し、新しい価値を生んでいくという観点で、非常によい資本業務提携を行うことができたと考えています。

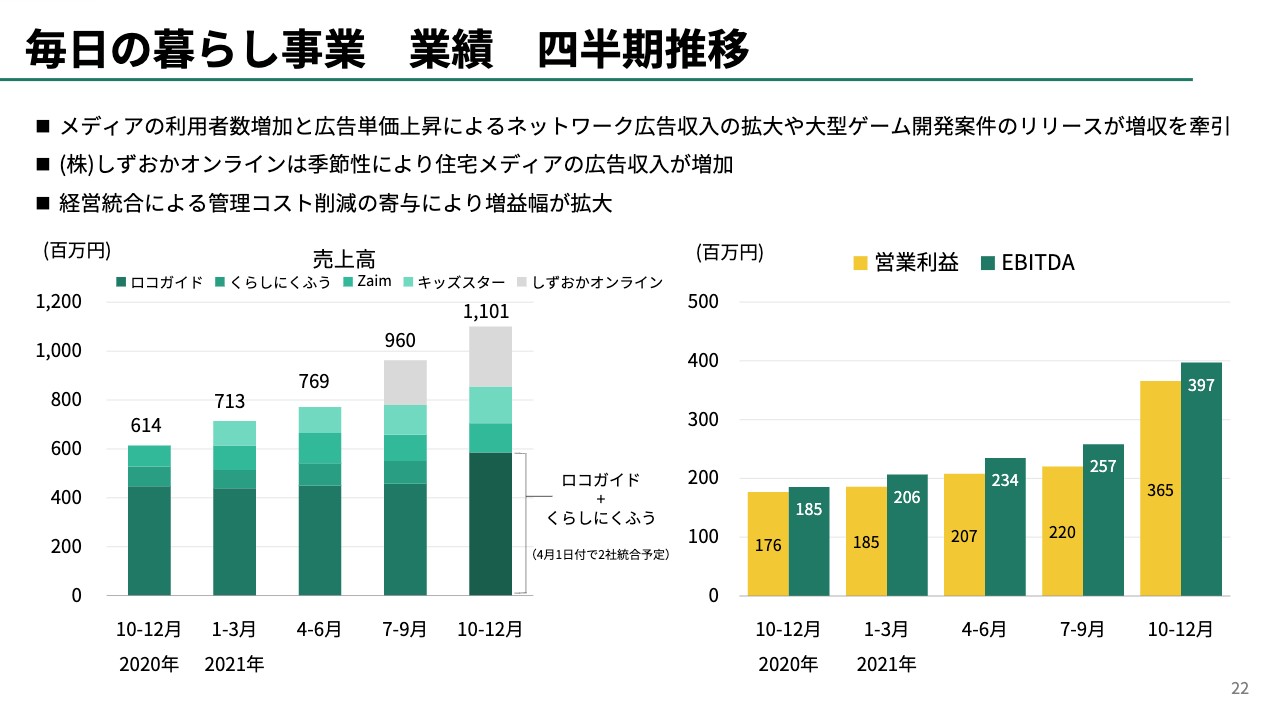

毎日の暮らし事業 業績 四半期推移

堀口育代氏(以下、堀口):担当執行役の堀口です。毎日の暮らし事業について私からご説明します。

売上高が11億円と、前四半期比で伸びています。これは主に、ネットワーク広告の売上やキッズスター社におけるスクウェア・エニックス社のゲーム開発案件の他、しずおかオンライン社に季節性の売上が発生したことなどが増収に寄与しています。利益については増収に伴う増益に加え、今回の経営統合によっていくつか効率よくコストが削減できたことも寄与しています。

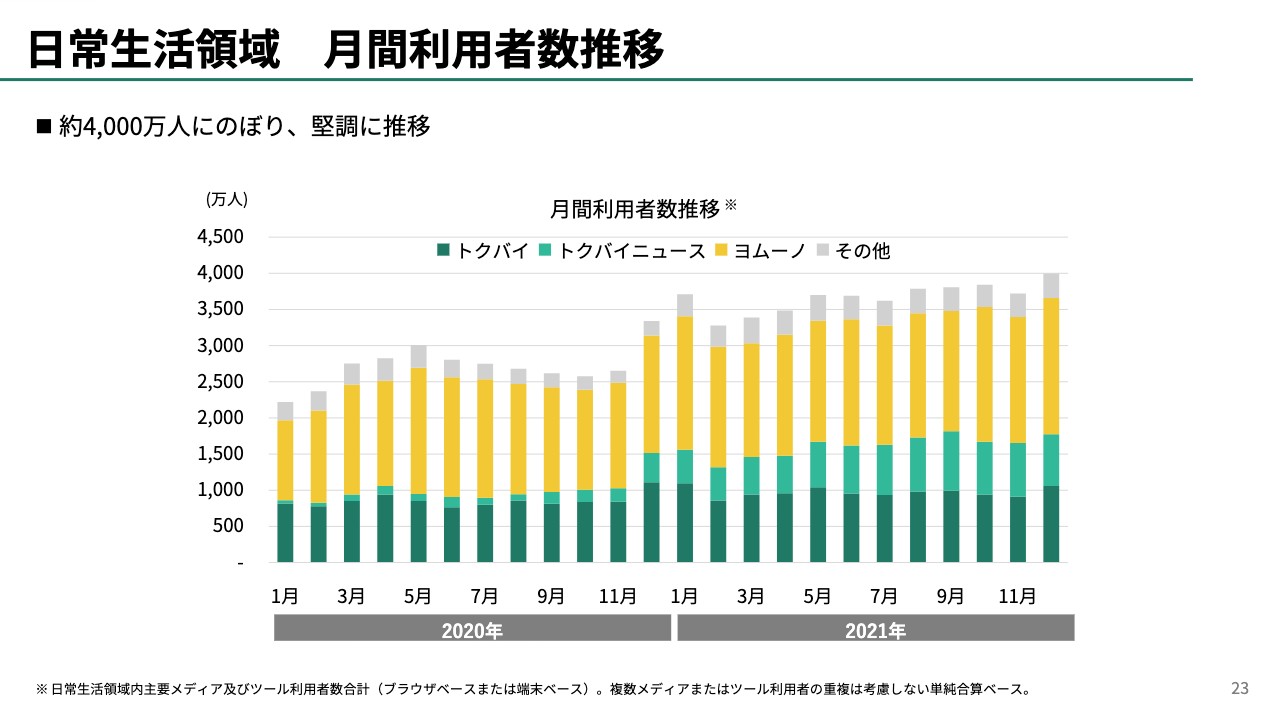

日常生活領域 月間利用者数推移

我々はユーザー数を一番重視していますが、主に「トクバイ」「トクバイニュース」「ヨムーノ」という大きな3つのメディアがユーザー数の増加に寄与しています。

特に「ヨムーノ」については、30代から50代、子どものいる女性などを中心としたユーザー向けのNo.1生活総合情報メディアとして、伸長を続けています。

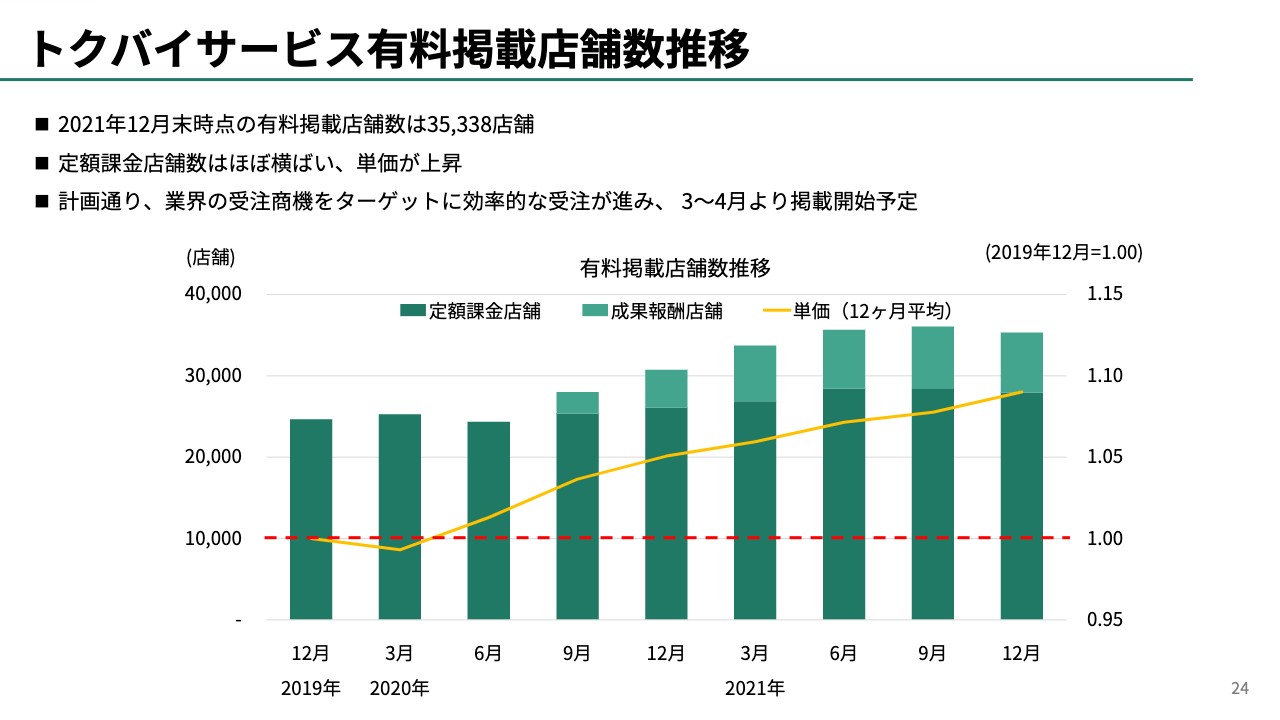

トクバイサービス有料掲載店舗数推移

トクバイサービスについてご説明します。有料店舗数は12月の段階で前四半期よりやや下がっていますが、コロナ禍における厳しい外食業界の状況が反映されました。

一方、スーパーなど小売の決算期は2月であり、契約継続時のアップセルや新規の受注が3月、4月からの掲載開始に向けて上がってきています。

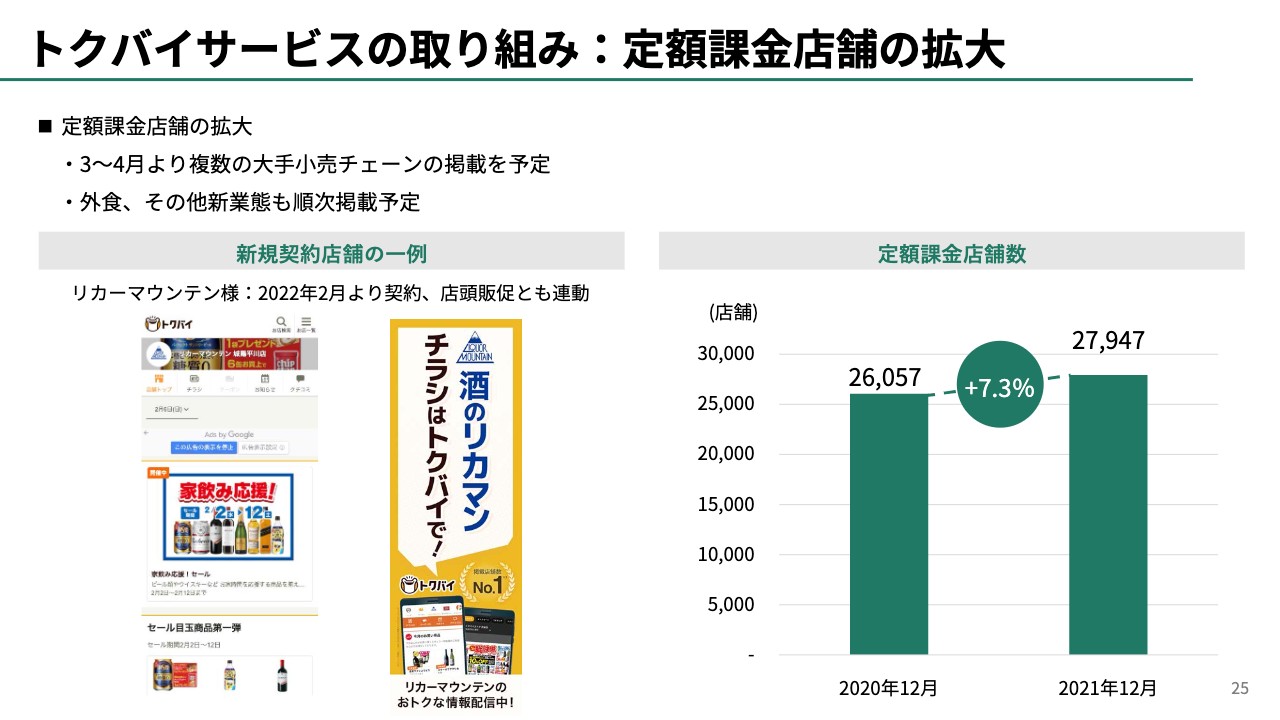

トクバイサービスの取り組み:定額課金店舗の拡大

こうした状況から、当四半期は前年同期比で7.3パーセントしか伸びていません。しかし、受注の活動に注力したこと、そしてスーパー以外の新しい業態を持った店舗も「トクバイ」に入ってきていることから、それらにマッチしたサービス、そしてコンテンツを急いで開発しているところです。

くらしにくふう社と一緒にコンテンツやサービス開発を行う体制になり、人材も増やして注力していきたいと思っています。

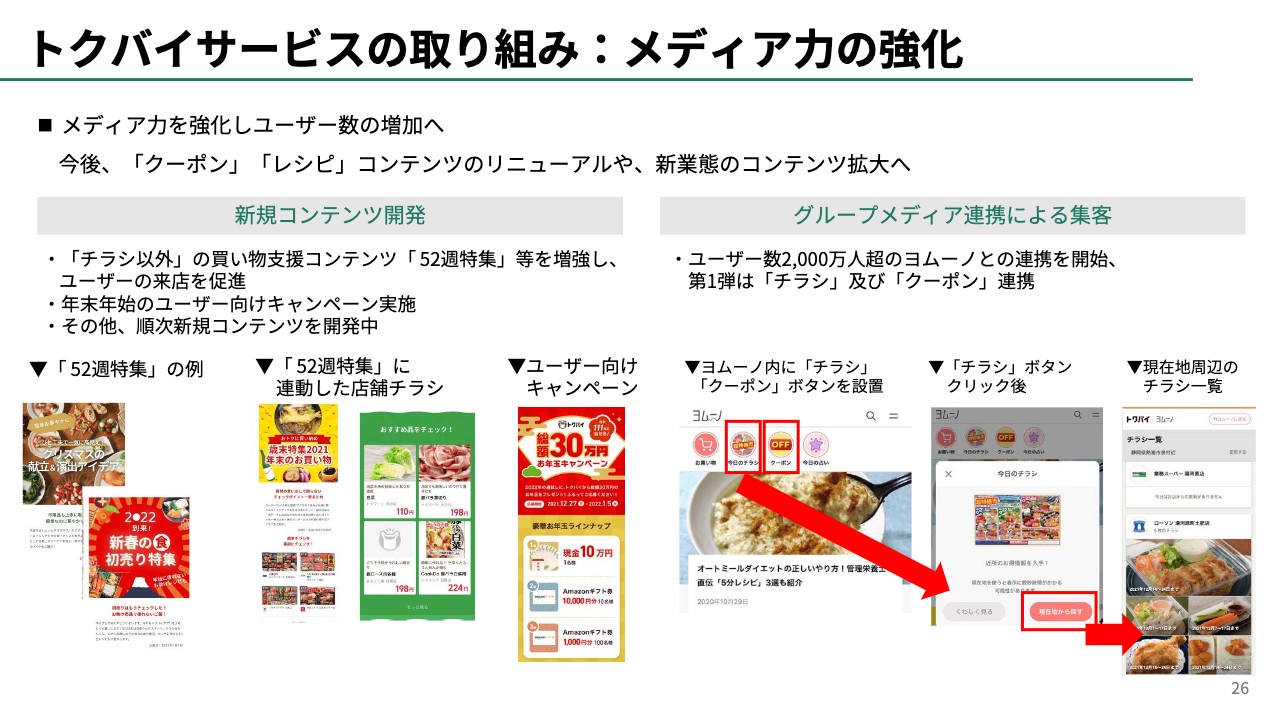

トクバイサービスの取り組み:メディア力の強化

その取り組みが、スライドにある、メディア力の強化です。ユーザー数と店舗数を増やしていく中で、毎日利用するユーザー(「DAU」)を増やすことが一番大事であると思っています。

「トクバイ」で、スーパーやドラッグストア関連のような毎日使ってもらうコンテンツにオリジナルの企画を入れたり、「ヨムーノ」との連携により相互送客を行うなどにより、集客力を高めるとともに、今後さらなる新業態向けのサービス開発リリースを予定しており、来四半期、再来四半期にご報告できるかと思います。

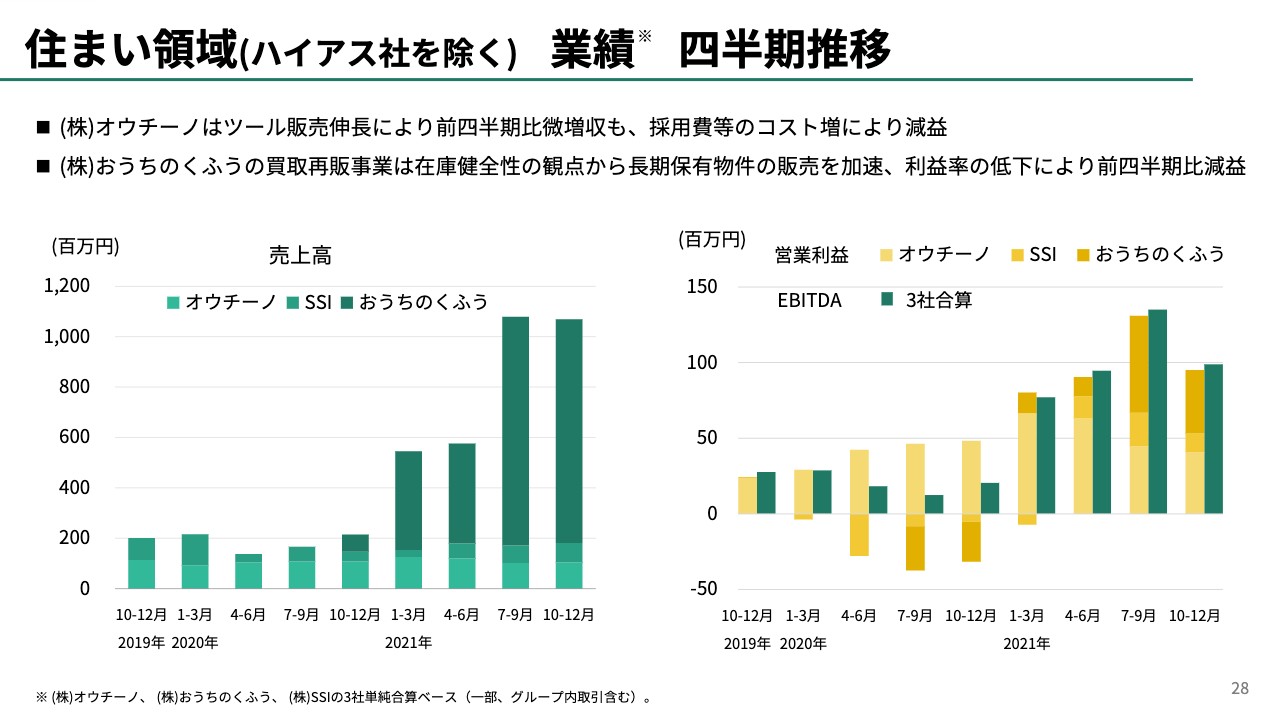

住まい領域(ハイアス社を除く) 業績 四半期推移

穐田:続いて、ライフイベント事業です。住まい領域に関しては、ハイアス社を除いた数字を28ページに掲載していますが、売上高はほぼ順調に推移しています。7-9月と10-12月で多少横ばいにはなっていますが、基本的には右肩上がりで、季節性は多少あるものの、今後増加を見込んでいます。

利益に関しても同様です。スライド右側にあるとおり、7-9月の数字が伸びました。10-12月で多少減っていますが、今後も過去最高の数字をクリアしていくように進めていきたいと思っています。

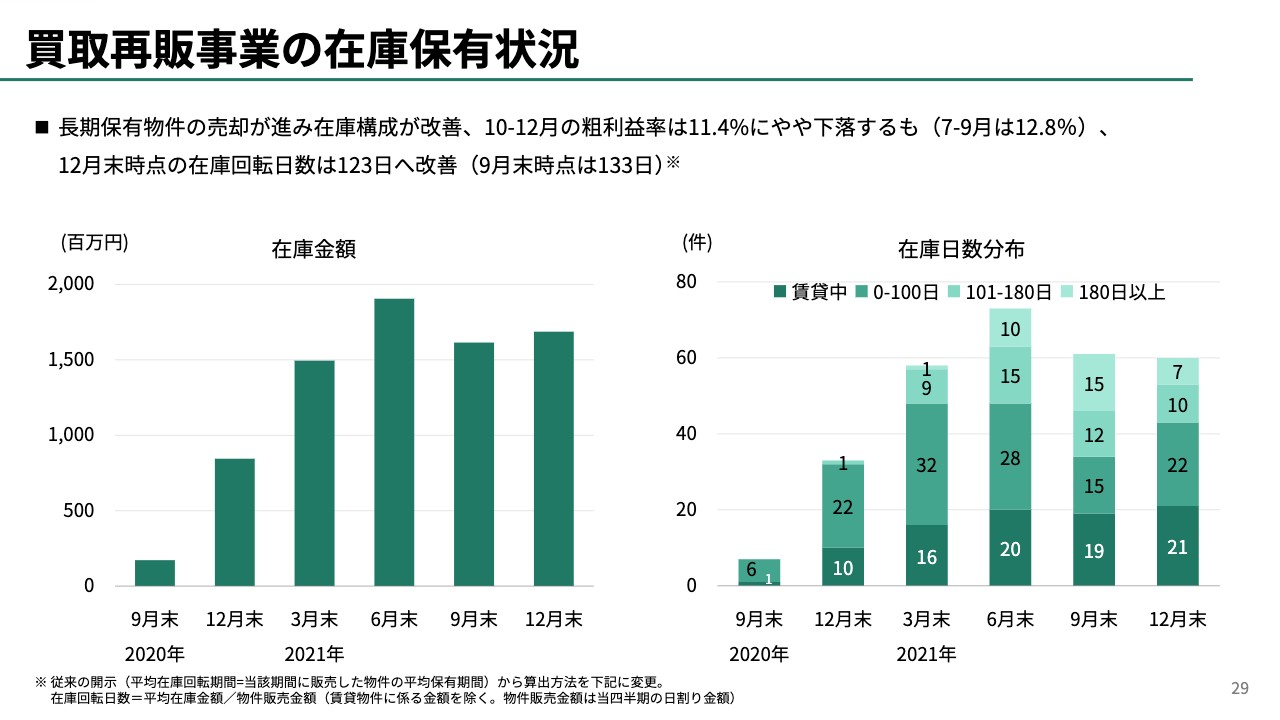

買取再販事業の在庫保有状況

買取再販事業です。長期的に我々が対エンドユーザー向けによいサービスを出していくために、業者向けの値段や商流をしっかり押さえておく必要があるため、行っている事業です。

在庫金額はご覧のとおりですが、我々としては、会社の規模に対して無理のない範囲での金額を設定し、在庫日数に関しても厳密に管理しています。

在庫が長くなった物は、値段を下げてでも売却している状況であり、効率性や収益性を常に開示していこうと思っています。

現時点ではご覧の数字ですが、この数字が、例えば上場している同業他社と比べてどうかと言いますと、保守的に取り組んでいることから、健全さでは決して負けていません。

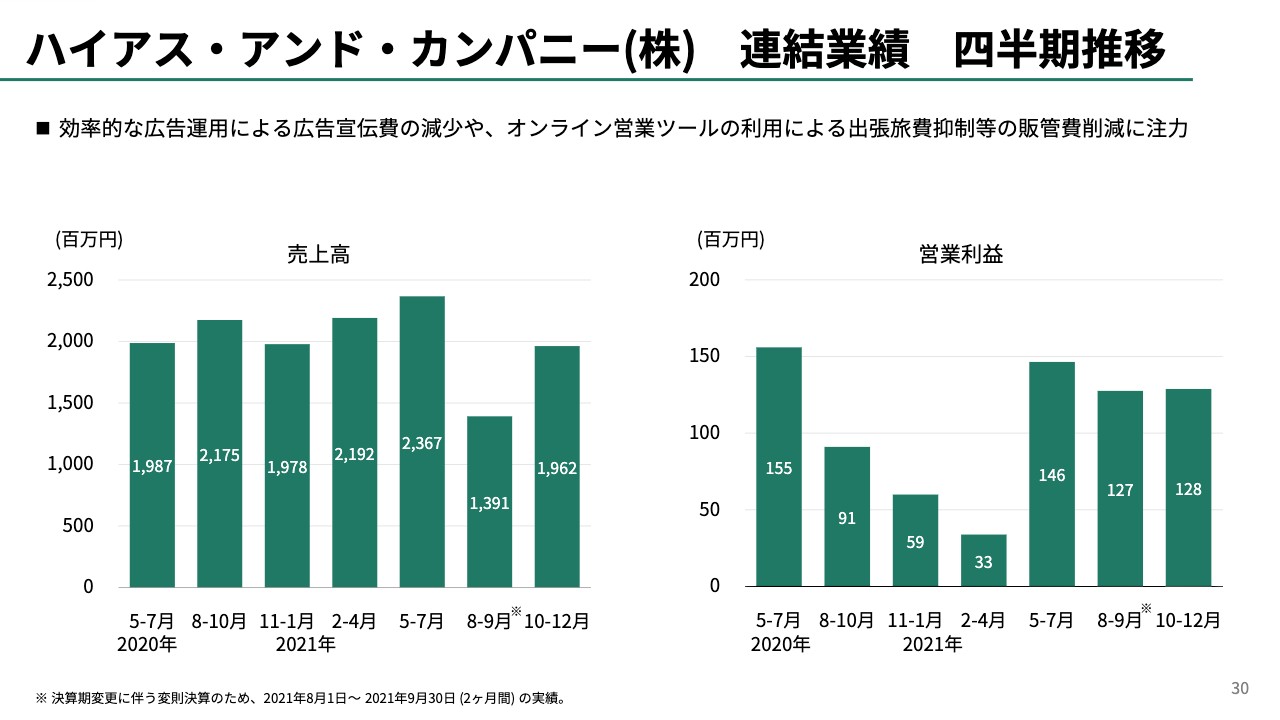

ハイアス・アンド・カンパニー(株) 連結業績 四半期推移

ハイアス社の連結業績です。詳細についてはハイアス社のIRを見ていただければと思います。売上はご覧のとおりで、営業利益も多少の変動性、季節性はありますが、直近の3四半期ほどは安定した利益を出しているため、今後さらに盤石な体制で利益体質を強めていきたいと思っています。

ハイアス・アンド・カンパニー(株) 改善状況について

上場企業のハイアス社としての改善状況です。特設注意市場銘柄に指定された2020年11月27日には、内部管理体制の甘さを改善するよう指摘をいただいています。

その改善状況について、2021年11月29日に内部管理体制確認書を提出し、2022年1月26日に特設注意市場銘柄指定の継続、また、引き続き内部管理体制の改善と、内部管理体制確認書の再提出を求められているため、その指示に従って進めている状況です。

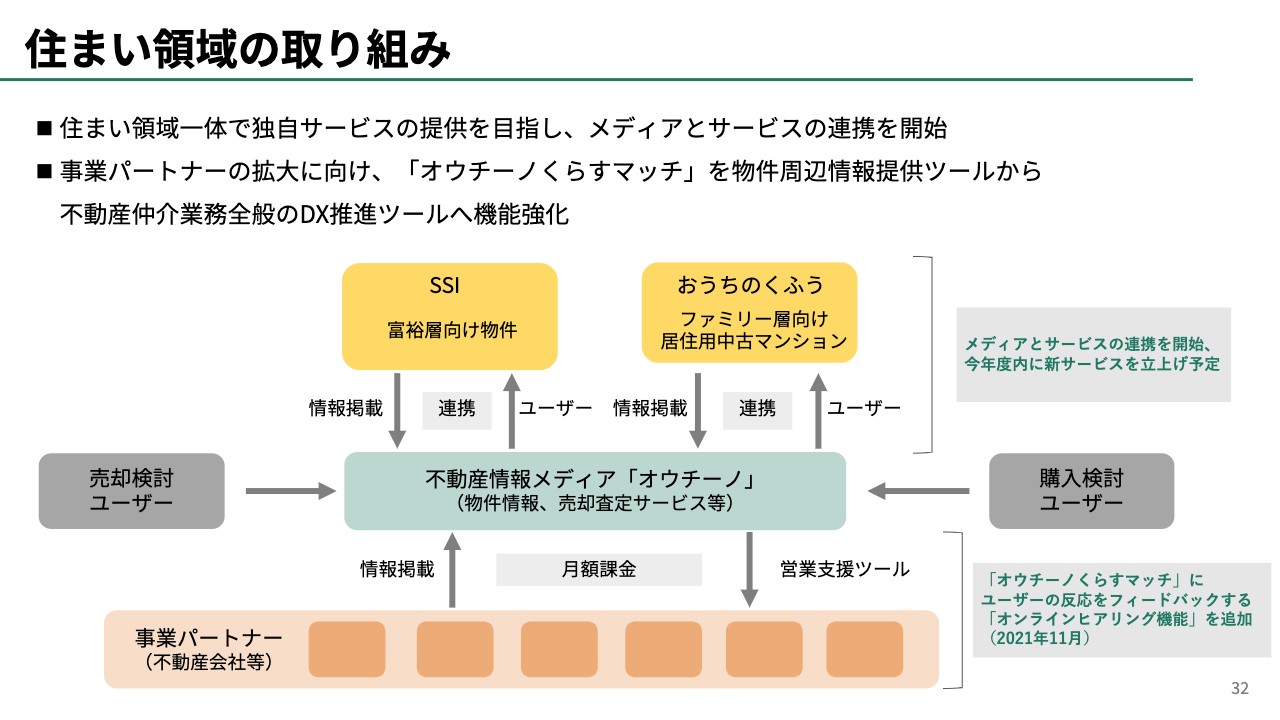

住まい領域の取り組み

住まい領域の取り組みです。やりたいことはシンプルに、家を買う人・家を売る人にとってベストなサービスを提供することです。

売買をされている人は実感があるかもしれませんが、インターネットでたくさんの情報を誰もが入手できる中、不動産、住まいの領域だけはどうしても情報格差があります。端的に言いますと、生活者に多くの不利益や不便さがあるため、そこを解決したいというのが我々の狙いです。

マンション、一戸建て、富裕層向けには別荘を含めた高額物件も扱っていますが、既存の商流、情報のあり方に対して、まだまだ改善の余地があると思っています。

我々は情報を武器に、ユーザー目線、生活者目線で、最適な「家を売る・買う・建てる」ということを提供していきます。今後、具体的にどう指標化するかはなかなか難しい話ではありますが、よいサービスを世に出し、さまざまな人に使っていただけるようなサービスにしていきたいと考えています。

何がどう変わったのか、どのようなユーザーメリットがあるのかを、もっとわかりやすく伝えられるよう工夫していきたいと思っています。

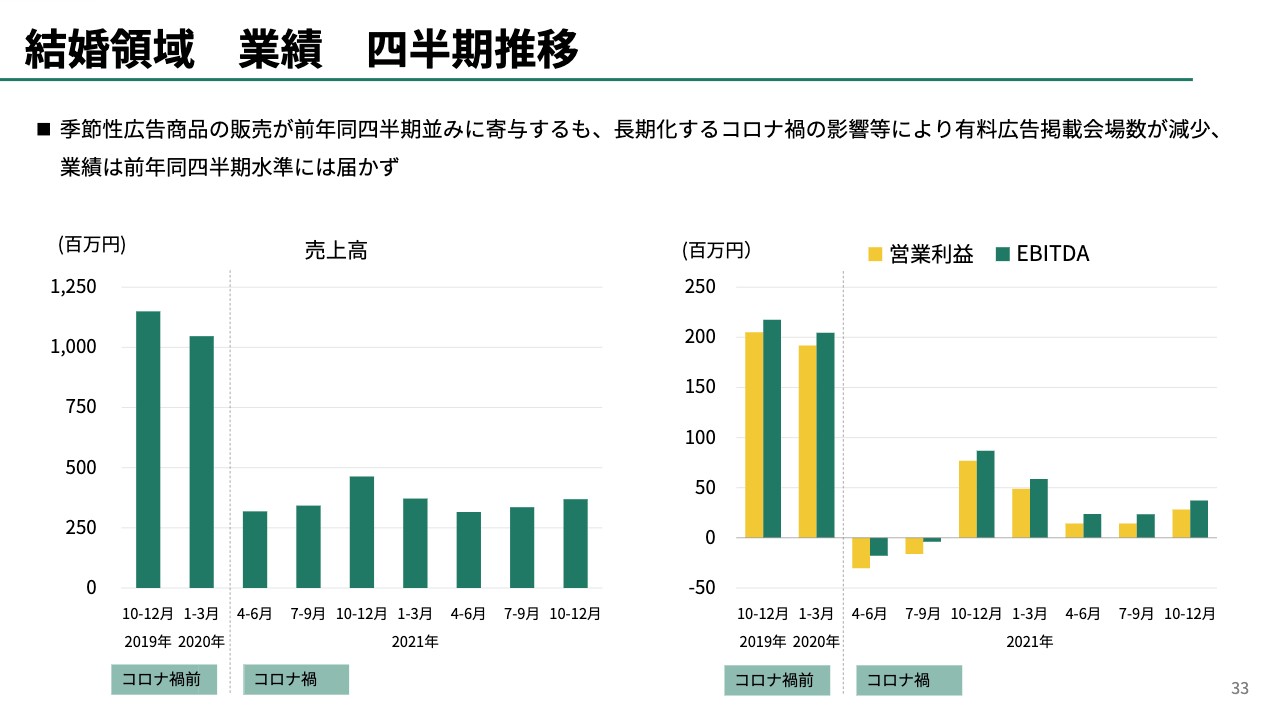

結婚領域 業績 四半期推移

堀口:続いて、結婚領域です。前期にみんなのウェディング社、アールキューブ社などを統合し、今はエニマリ社として1社で運営しているのがこの領域です。

そのため、売上構成はメディア「みんなのウェディング」の掲載広告売上や、アールキューブ社が行っていた結婚式プロデュースの売上がメインとなっています。

今まで右肩に上がっていた事業が、コロナ禍で一気にシュリンクしたものの、黒字に回復して以降は黒字基調で推移しています。

10-12月では、トピックスはいくつかありますが、広告の季節商品により一時的に伸びるという要因があります。

一方、コロナ禍においてしばらくは式場も耐えてきましたが、広告掲載を控えるところが増えてきています。基本的に黒字ではありますが、有料広告売上が減り、まだ厳しい状況が続いていることに変わりありません。

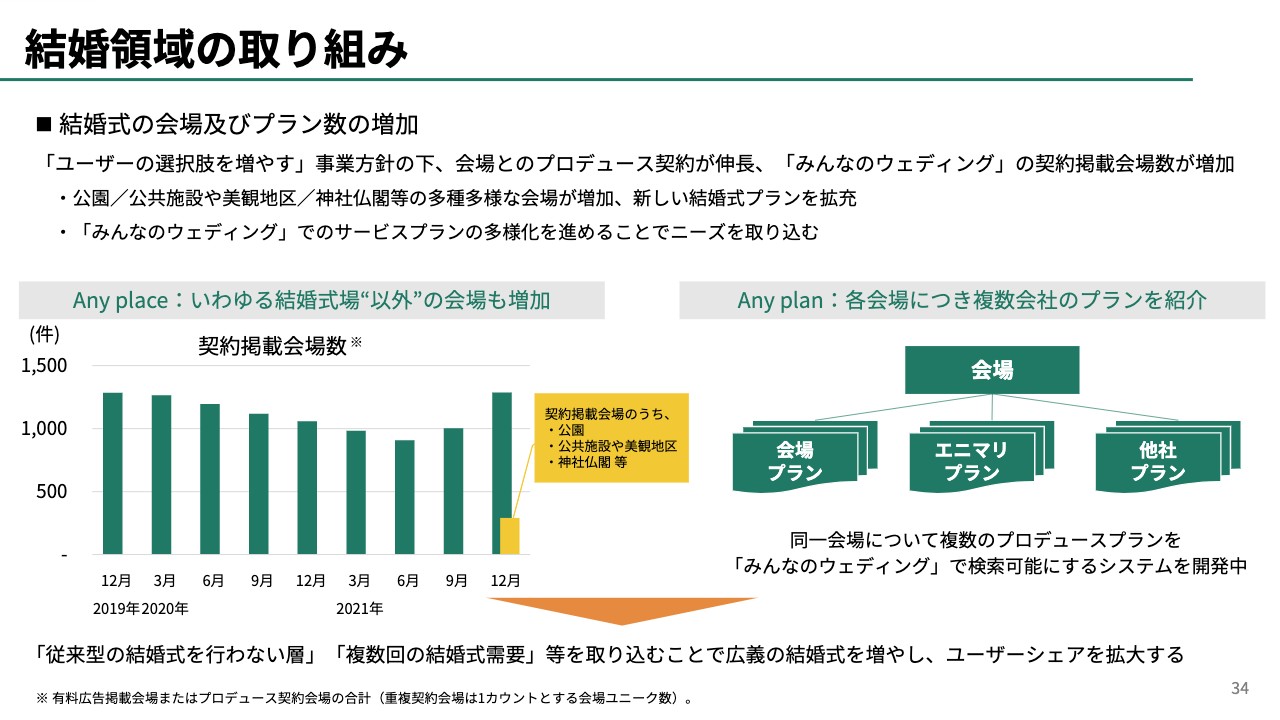

結婚領域の取り組み

ウィズコロナ、アフターコロナに向けて、すでにいくつかの手を打っています。先ほどお伝えしたように、私どもはプロデュースを独自で提供できるため、プロデュースできる提携会場を500会場以上に増やしており、結婚情報サイト「みんなのウェディング」に掲載している会場数では、競合他社の中でほぼ1位となっています。

コロナ禍での結婚は「写真だけ撮りたい」「少人数で挙げたい」といったニーズが多い状況です。会場となる場所については、例えば公共施設や外観が美しいところなど、いろいろな選択肢を増やしています。

それらの多様性も含めた会場の用意に加え、従来の「1つの会場に1つの形式」ではなく、会費婚プラン、少人数プラン、フォトウェディングプランなど複数のプランも用意し、多種多様な選択ができるようにしています。

従来型の結婚式を行いたくなかった人も含め、結婚する人のセレモニーにおけるシェアを高めることに取り組んでおり、今後は会場数もさらに増やして、実際にこのようなプランの利用者も増やしていきたいと思います。

新着ログ

「情報・通信業」のログ