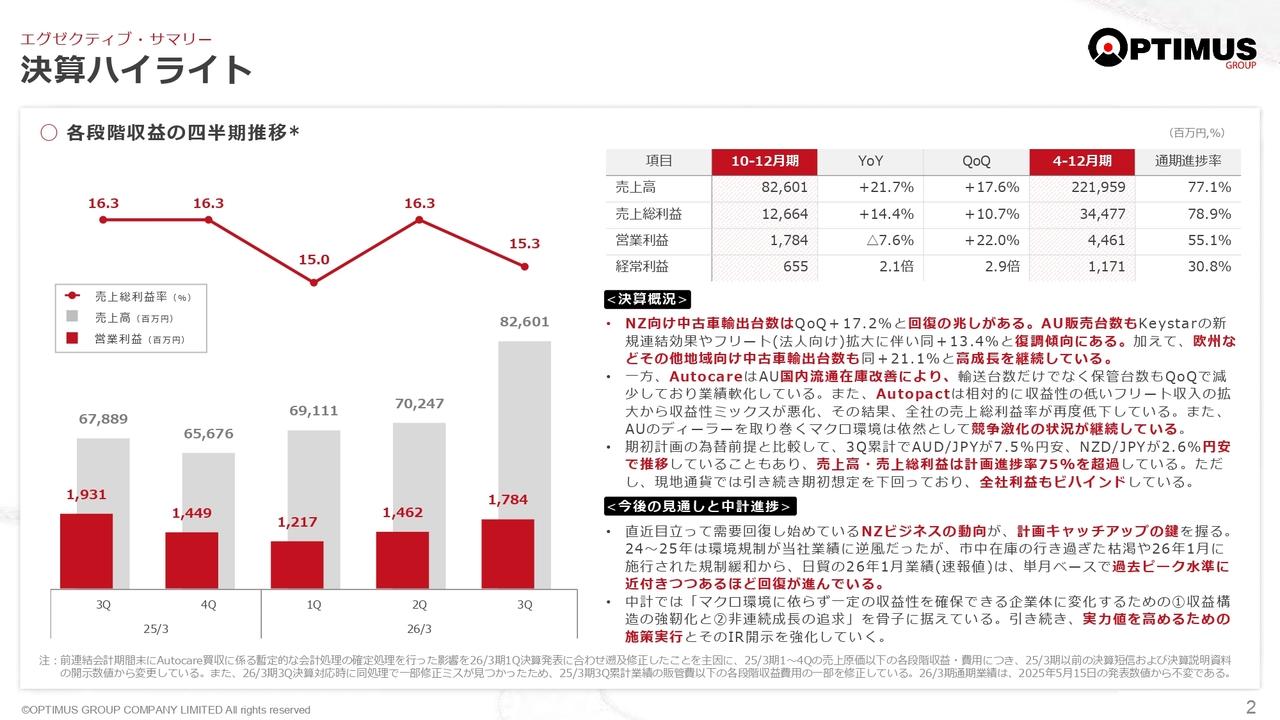

ダイトロン、半導体、5G、AI関連の需要拡大を背景に通期の営業売上高は前年比174.6%と好調に推移

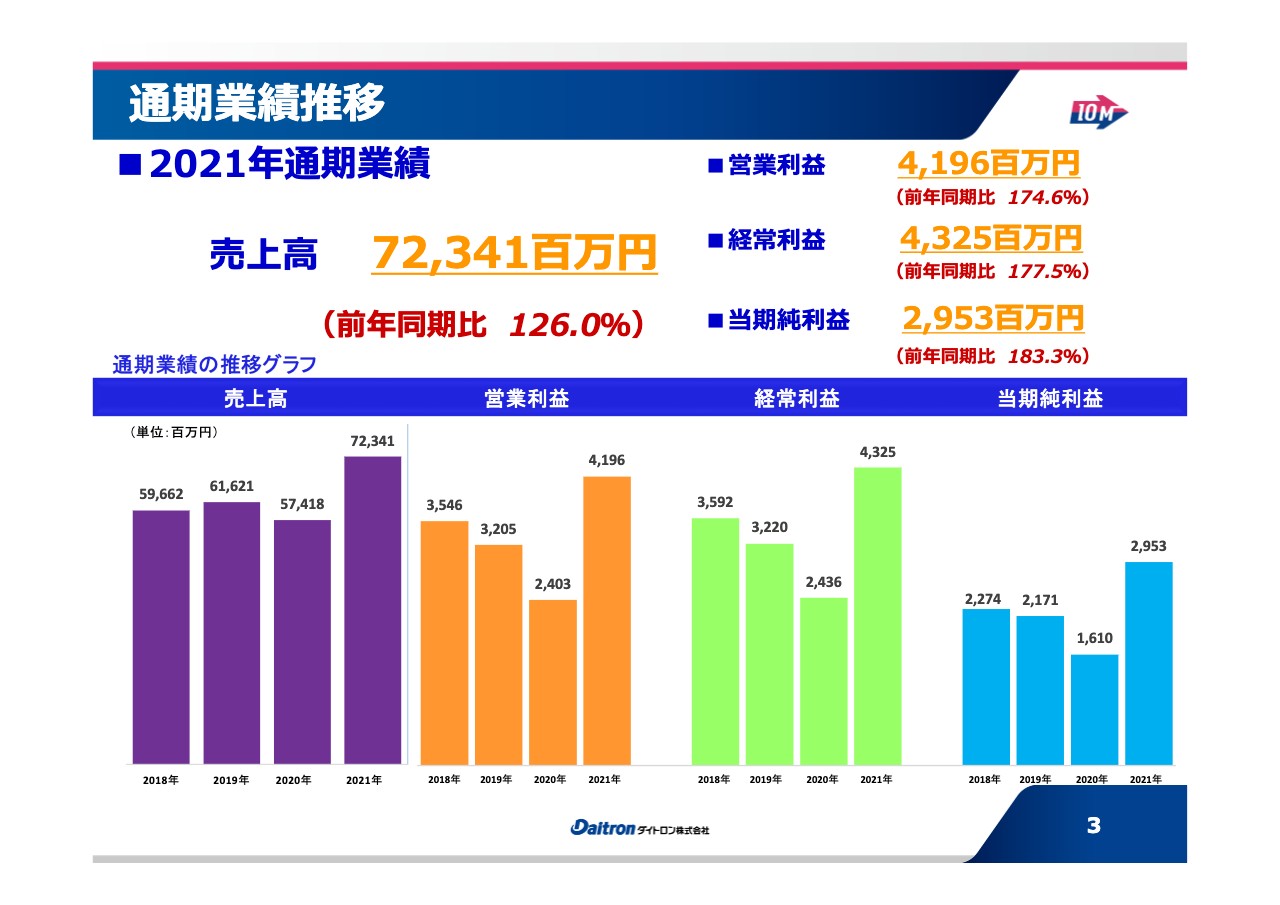

通期業績推移

土屋伸介氏:私から当社の決算説明をいたします。まず、連結決算の概要についてご説明します。

2021年通期業績は、売上高は723億4,100万円、前年同期比126パーセントとなりました。営業利益は41億9,600万円で、こちらも前年同期より増加し174.6パーセントとなっています。経常利益は43億2,500万円、前年同期比177.5パーセント、当期純利益は29億5,300万円、前年同期比183.3パーセントと、おかげさまで売上・利益とも非常に好調な業績となりました。

私どもがいろいろなビジネスを展開しているエレクトロニクス業界はコロナ禍で大変な業種・業界もありましたが、そのような中でも非常に好調で、お付き合いしているお客さまも非常に好調でした。そうした背景があり、今回の結果を残せたと考えています。

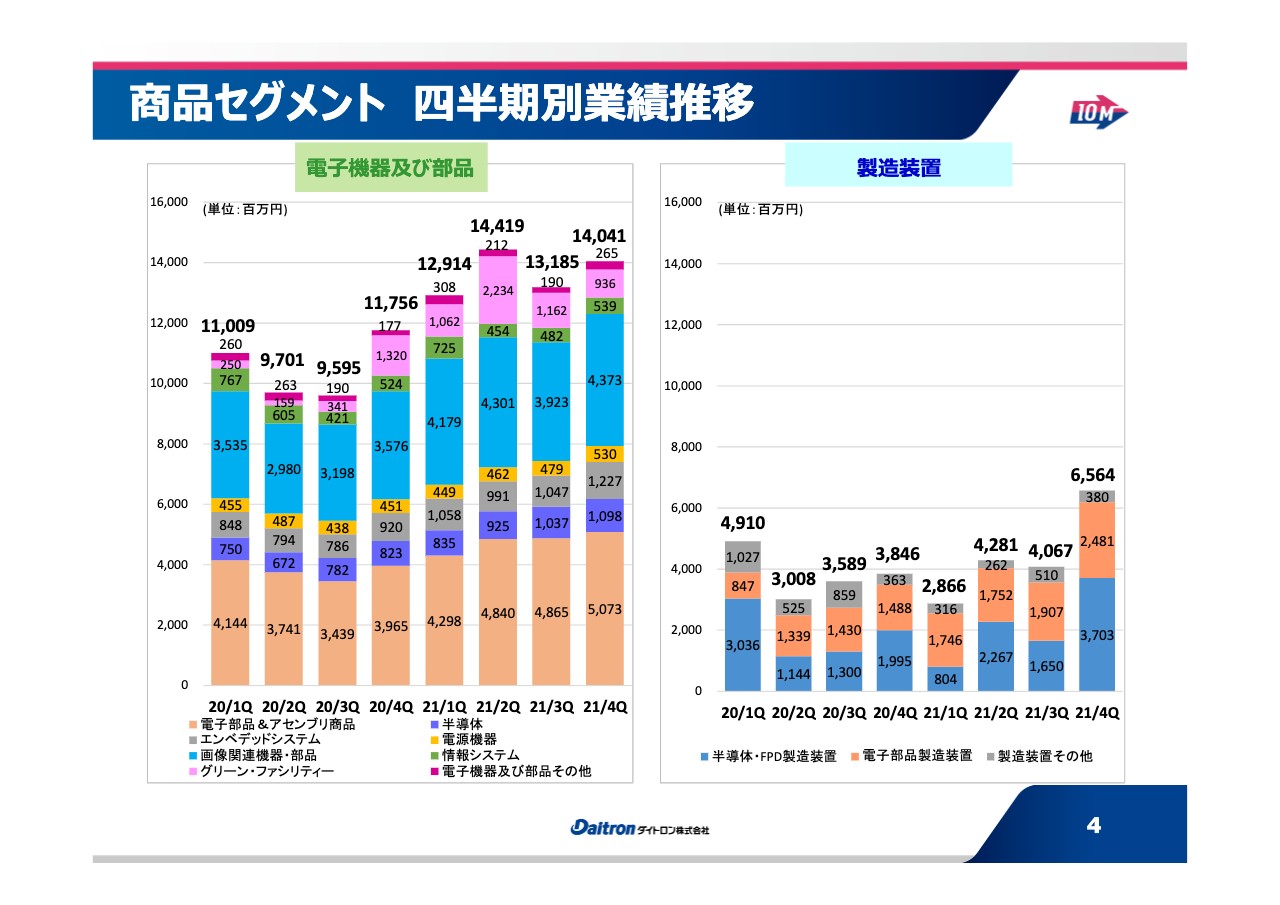

商品セグメント 四半期別業績推移

次に、商品セグメントごとの四半期別業績推移です。私どもはユニットとして大きく2つの商品セグメントを持っており、電子機器及び部品セグメントと製造装置セグメントがあります。グラフのとおり、これらが2021年に入ってどの四半期も非常に好調に推移しました。

特に昨年の最終四半期においては、製造装置の内容が非常に好結果となりました。これは海外関係、特に中国・アジア関係の大型の受注案件等々がうまく完了したこともあり、このような結果になりました。

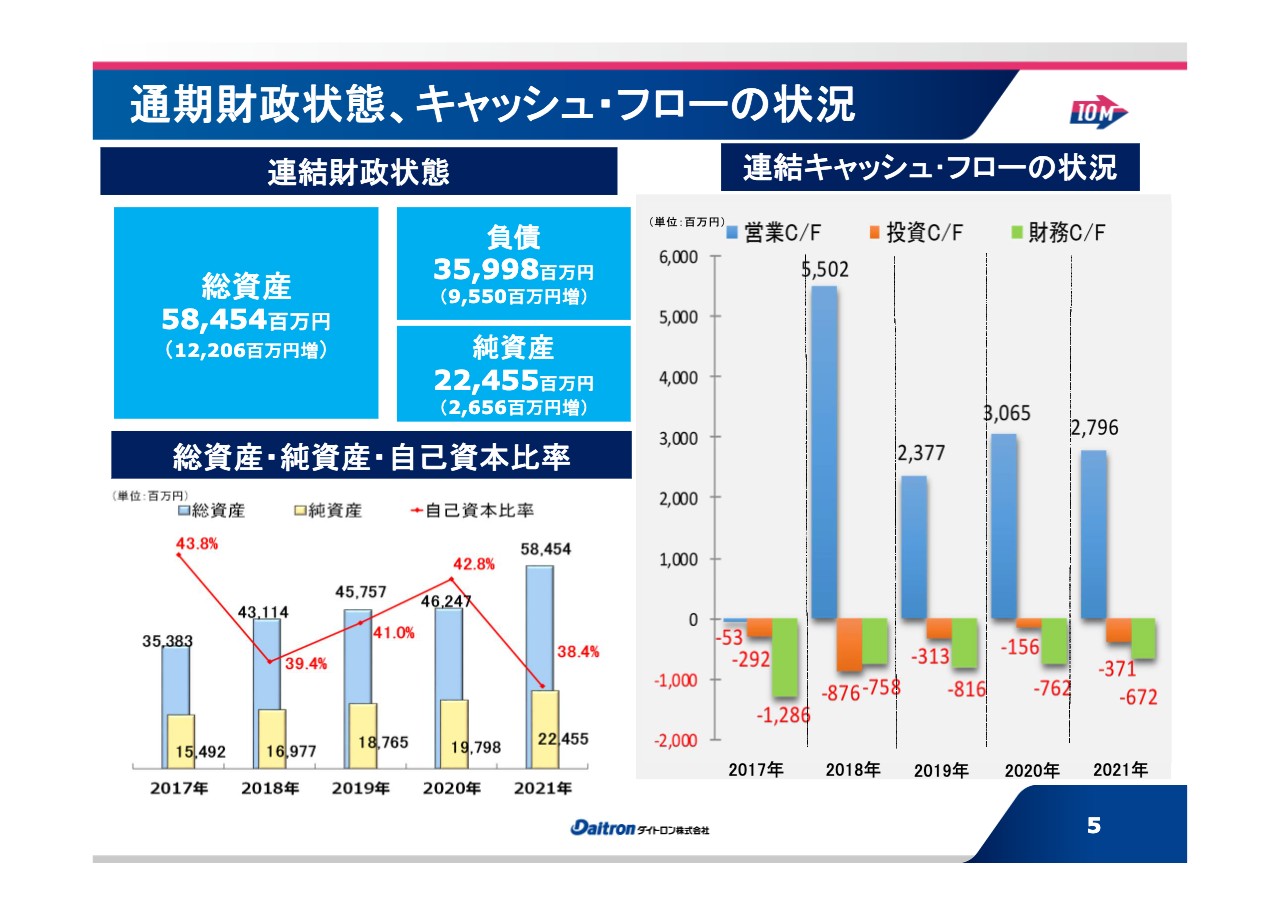

通期財政状態、キャッシュ・フローの状況

次に、通期の財政状態とキャッシュ・フローの状況です。連結の財政状態はスライド左上にある表のとおり、総資産が584億5,400万円、負債が359億9,800万円、純資産が224億5,500万円となっています。

総資産は負債と純資産の合計ですが、負債の数字が大きく伸びています。海外の受注案件で前受金が多くあったことが関係しています。結果的に自己資本比率が昨年と比べて低下し、残念ながら38.4パーセントとなっています。

連結キャッシュ・フローの状況ですが、こちらは営業キャッシュ・フローで大きく伸ばしています。そして投資・財務のキャッシュ・フローはマイナスになっていますが、将来のことも考えながらこちらにお金を使っている構図となっています。

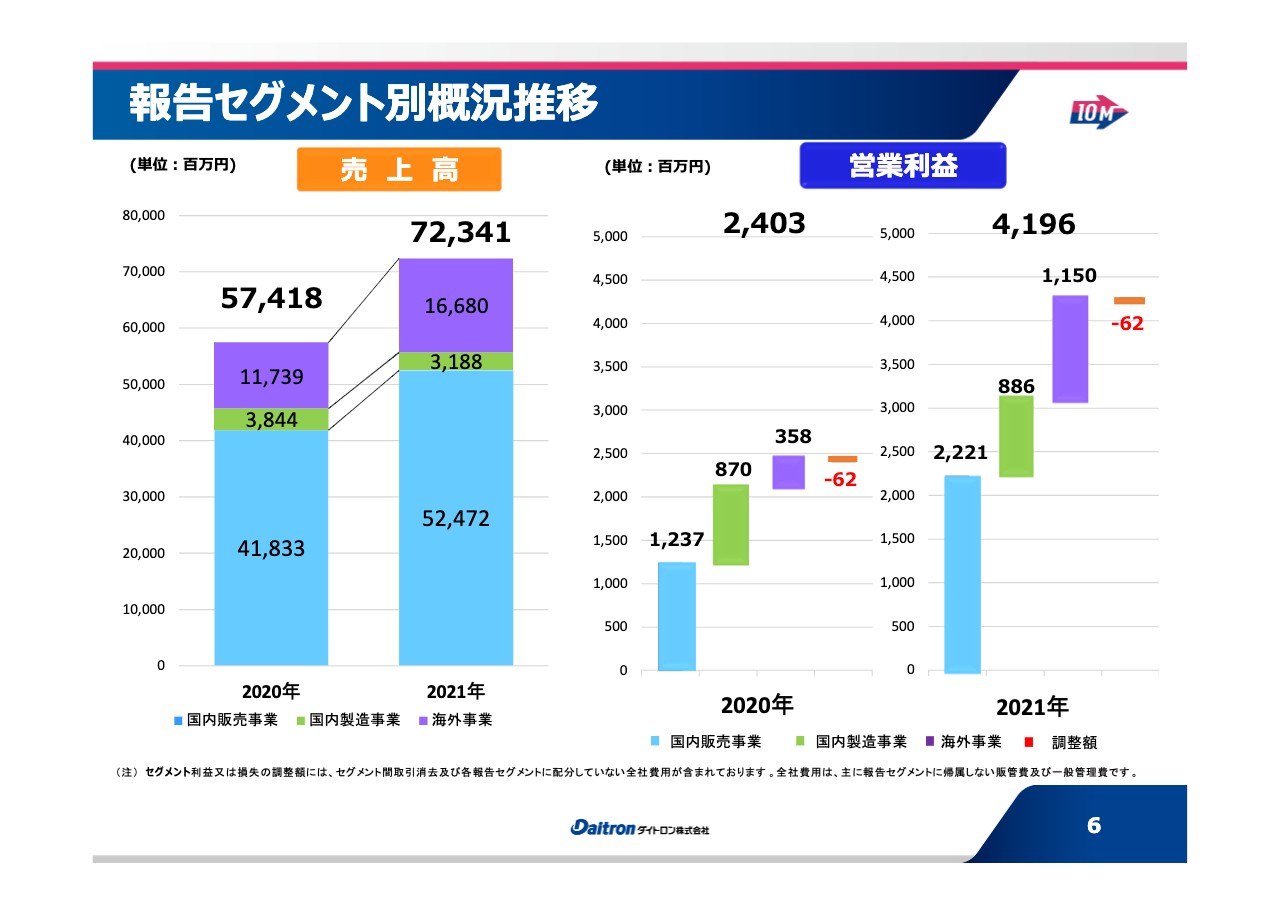

報告セグメント別概況推移

報告セグメント別の概況推移です。報告セグメントは3つあります。国内販売事業、国内製造事業、海外事業の3つです。今回はこの3つの中で、国内販売事業および海外事業の売上高が大きく伸びています。

国内の製造事業は、お客さまの予算の関係で一部延期になった案件がありました。その関係で残念ながら前年より少し売上が落ちています。ただ、営業利益はどのセグメントも増収となっており、まずまずの結果が残せています。

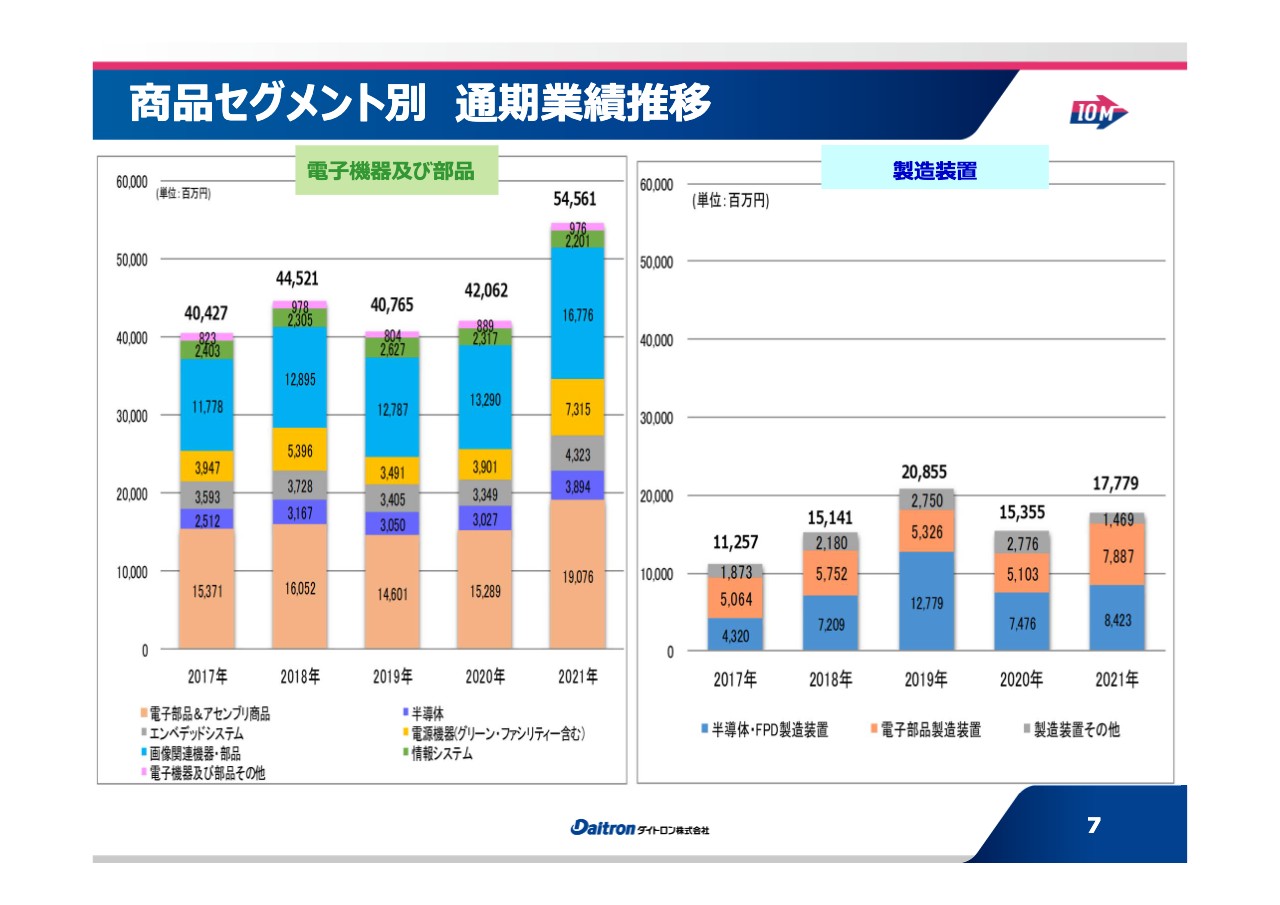

商品セグメント別 通期業績推移

次に、商品セグメント別の通期業績推移です。先ほどお伝えしたように、電子機器及び部品セグメントと製造装置セグメントがあるわけですが、電子機器及び部品セグメントにおいて、電子部品&アセンブリ商品と画像関連機器・部品の分野が特に大きく伸びています。

製造装置に関しても、半導体・FPD製造装置および電子部品製造装置がそれぞれ海外を中心に大きく伸びています。

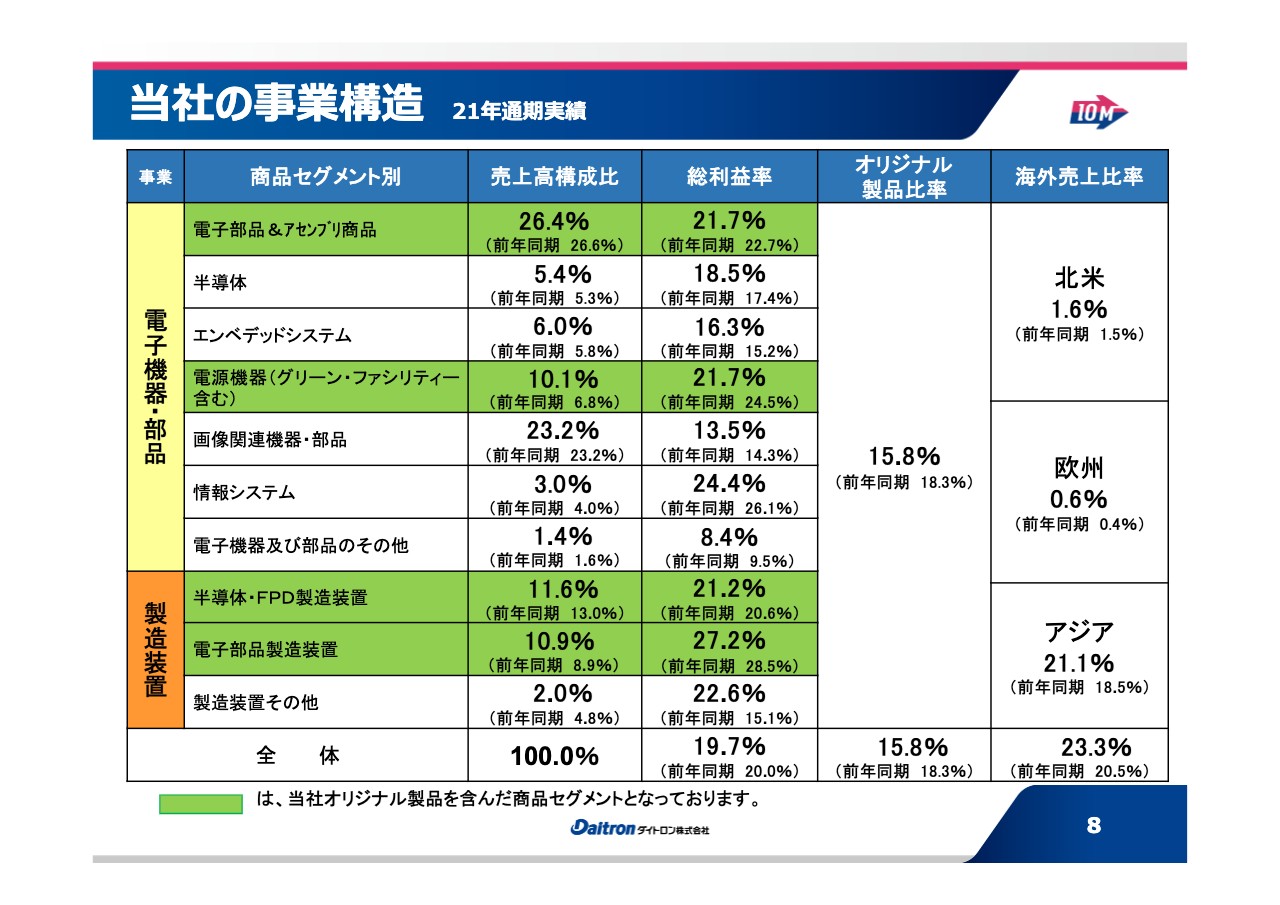

当社の事業構造 21年通期実績

当社の事業構造について、2021年通期実績をベースに資料をまとめています。事業としては電子機器・部品と製造装置がありますが、売上高の75パーセントくらいが電子機器・部品のセグメントで、残りの25パーセントくらいが製造装置のセグメントとなっています。

緑色の部分は当社のオリジナル製品を含む商品セグメントです。表を見てわかるとおり、すべて総利益率が20パーセント以上となっており、高収益を目指す上でオリジナル商品を含むセグメントは重要であると認識しています。

ところが今期はオリジナル製品の比率が15.8パーセントとなり、残念ながら前年同期よりも若干パーセンテージを落とすかたちになりました。これはオリジナル製品以外の一般商材の販売が全体的に大きく伸びたことによるものです。オリジナル製品も引き合いや受注は非常に好調であったのですが、現在の商材の長納期化・モノ不足が生産に影響してこのような売上高になったと考えています。

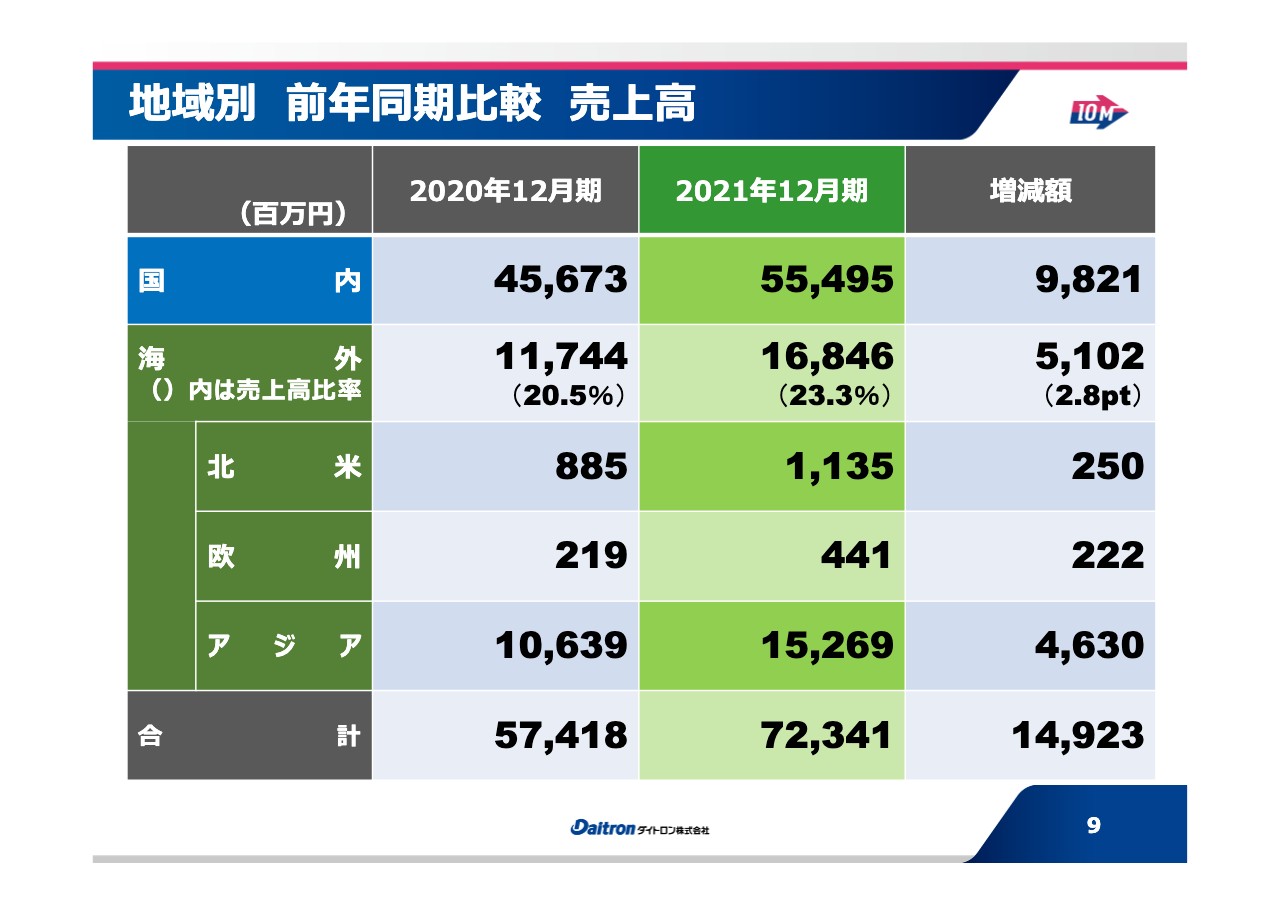

地域別 前年同期比較 売上高

こちらの表は地域別の前年同期と比較した売上高で、国内と海外に分けてあります。海外の売上比率は23.3パーセント、2.8ポイントと伸ばすことができています。全体的に伸びてはいるのですが、特にアジア地区の設備を中心とする売上が非常に大きくなっています。

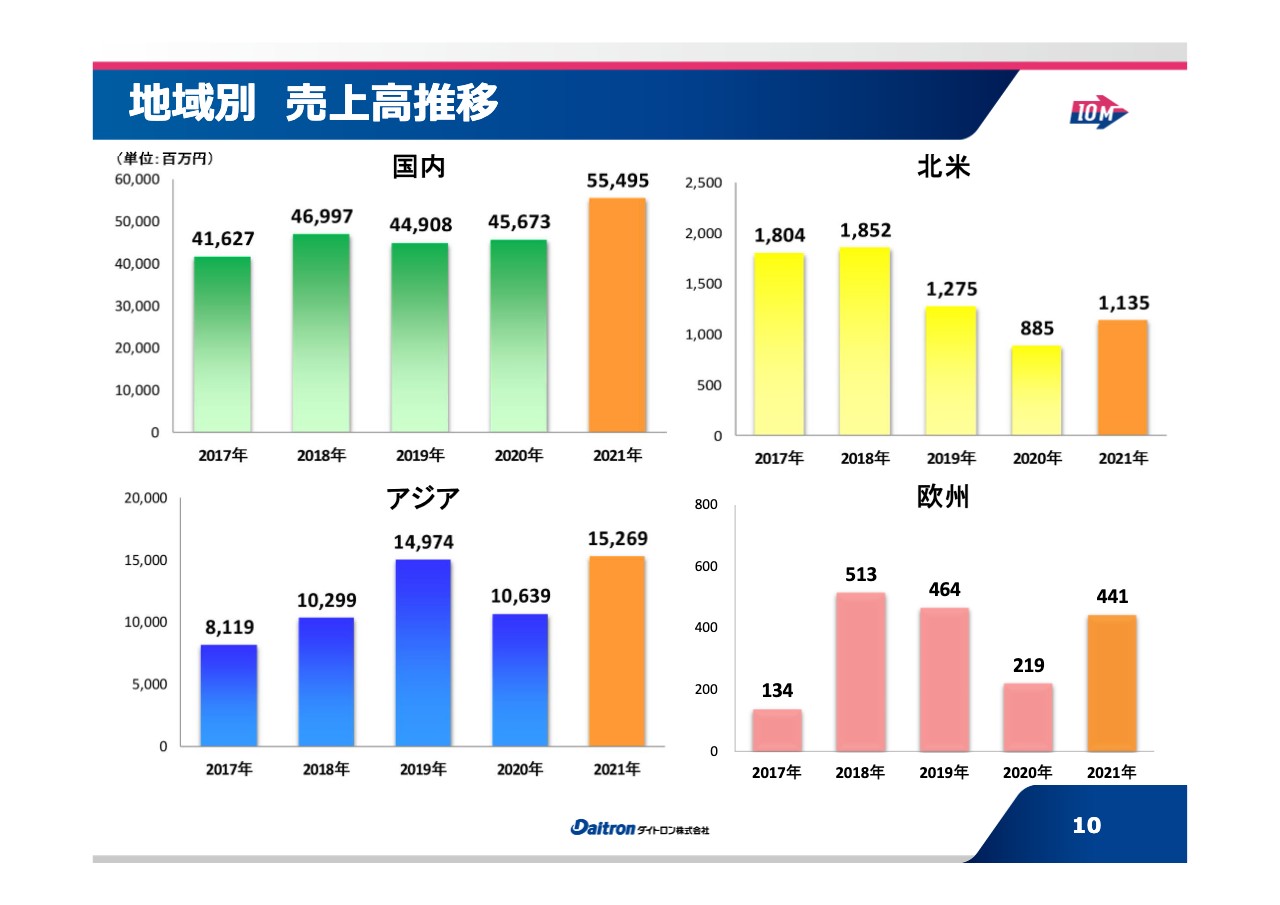

地域別 売上高推移

こちらは地域別の売上高推移です。少し北米地域に減少傾向があり、2021年でまた回復基調に入っていますが、ここは来年も新たな車両関連のプロジェクトがあり、オリジナルと言われるハーネス関係の事業が回復する見込みであるため、さらに伸びると考えています。アジアについても同様で、今年も非常に伸ばせると期待しています。

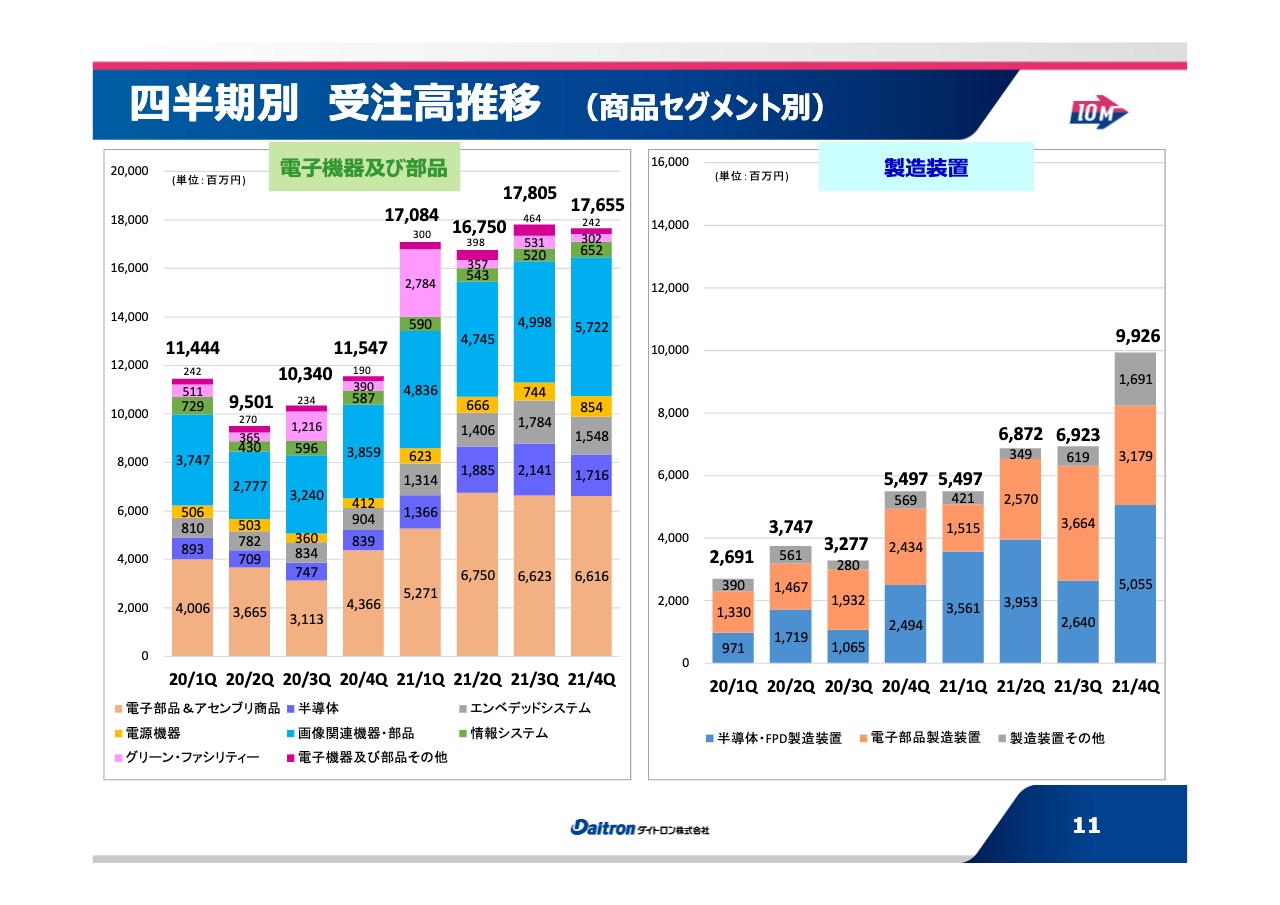

四半期別 受注高推移 (商品セグメント別)

四半期別の受注高推移です。電子機器及び部品、製造装置ともに2021年に入って大きな受注があり、非常に好調な数字を維持できています。特に製造装置は昨年末、アジア地区を中心に非常に大型の受注案件がありました。その関係で最終四半期に数字が大きく伸びています。

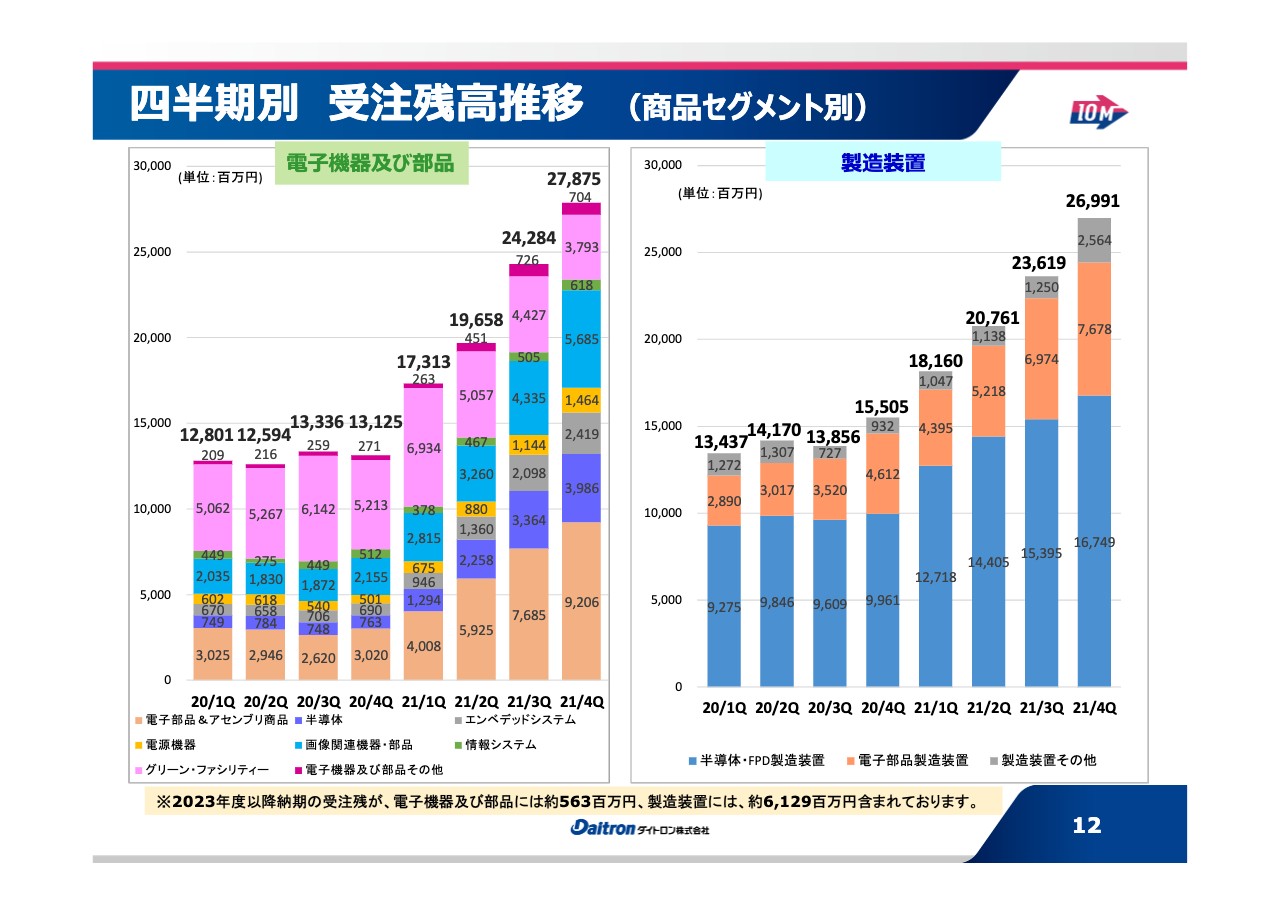

四半期別 受注残高推移 (商品セグメント別)

四半期別の受注残高推移です。これまでの資料からもわかるとおり、受注が非常に好調です。そして、やはりモノの納期が非常に長くなってきています。お客さまもその点をリスクと感じ、非常に早めの手配、モノの確保に動かれており、現在いろいろな受注がきています。納期が長くなっていることで、受注残が大変多く積み上がっており、実は2023年度以降が納期の受注残約60数億円がこの中に入ってきています。

通期連結業績予想

通期連結業績予想については、売上高は750億円、前年比103.7パーセント、営業利益、経常利益については、それぞれ41億円となっています。当期純利益は27億8,000万円といった業績予想をしています。

営業利益、経常利益、純利益は残念ながら前年比でマイナスになっていますが、2021年の非常に好調であった利益については、実はコロナ禍の影響もあり、一部活動費あるいは展示会等の関連費用を非常に圧縮することができていました。

そのため、昨年は予定よりもかなり販管費を抑えられたのですが、今年については逆に海外事業、オリジナル関係の開発、それから販促についても国内・海外ともに非常に力を入れ、活動費をかなり厚めにしようと考えています。

また、人材の補強についてもいろいろと積極的に進めています。特に、エンジニア関係の人材強化を強力に進めたいと考えており、結果的に販管費がかなり上昇する面もあります。さらに、物流コストに加え、昨年後半から傾向として出ていた長納期化による商材のコストアップもかなり影響するのではないかと思います。

長納期化はすぐに解消できるような見込みではないという当社の予想において、さまざまな要因がコストに影響することで、利益は前年より少し落ちるのではないかと予想しています。

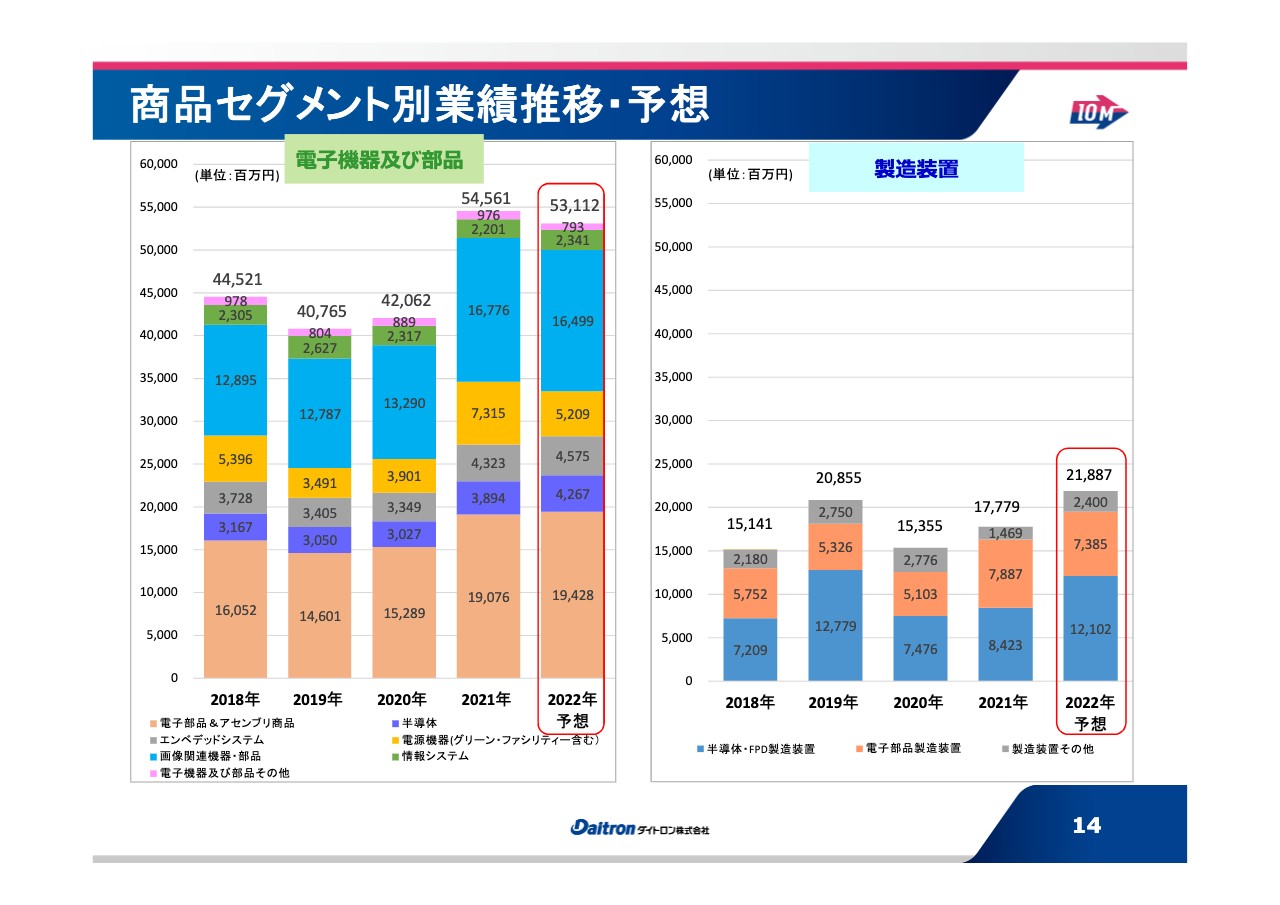

商品セグメント別業績推移・予想

こちらは商品セグメント別の業績推移の予想です。電子機器及び部品は昨年に比べて若干落ちると予想しています。モノ不足、半導体その他部材関係の長納期化によるお客さまの生産調整が少なからず影響するものと考えています。

一方で、製造装置は半導体関係を中心に投資が非常に旺盛です。海外はこれまでコロナ禍により立ち上げがスムーズにいかず、売上に影響することがありましたが、リモートによる海外現地のエンジニアを使った設備関係の立ち上げなどのスキルがかなり積み上がってきています。そのような効果も考えながら、現在の受注残については順調に売上を作っていけると考えており、2022年はさらに伸びるものと考えています。

新型コロナウイルス感染症拡大の影響

新型コロナウイルス感染症拡大の影響については、昨年と同じ内容で、引き続き当社の取組みをしっかり行っていく考えです。

エレクトロニクス産業の動向についても、昨年同様、いろいろとコロナ禍の影響がありましたが、やはりエレクトロニクス業界は今後も非常に伸び続けるのではないかと考えています。半導体や半導体設備関連の需要もかなり増加すると予測しています。

配当

配当については、2021年12月期は中間では35円、期末では普通配当35円に記念配当10円をプラスし、45円としています。通期の年間配当は、記念配当10円を加えて80円にさせていただきます。

2022年の予想ですが、中間は35円、期末は45円、年間配当は80円を現在予定しています。配当性向は31.9パーセントになります。

以上が決算関係のご説明です。

10M基礎の再確認 1)グループステートメント

続いて、昨年からスタートしている第10次中期経営計画についてです。当社では略称を「10M」と言っていますが、特に2022年に行うこと、あるいは強化するところを中心に説明していきます。

まず、グループステートメントは「Creator for the NEXT」です。こちらは従来どおりの内容で、今年も引き続きこのようなステートメントを持って活動していきたいと思います。

10M基礎の再確認 2)長期経営構想

長期経営構想のスローガンは「技術立社として、グローバル市場で躍進する」です。長期目標として、連結売上高1,000億円企業を目指しています。

10Mの再確認 1)業績目標

業績目標の基本的な考え方として、やはり売上高、営業利益の持続的な拡大を目指していくことを基本にしています。

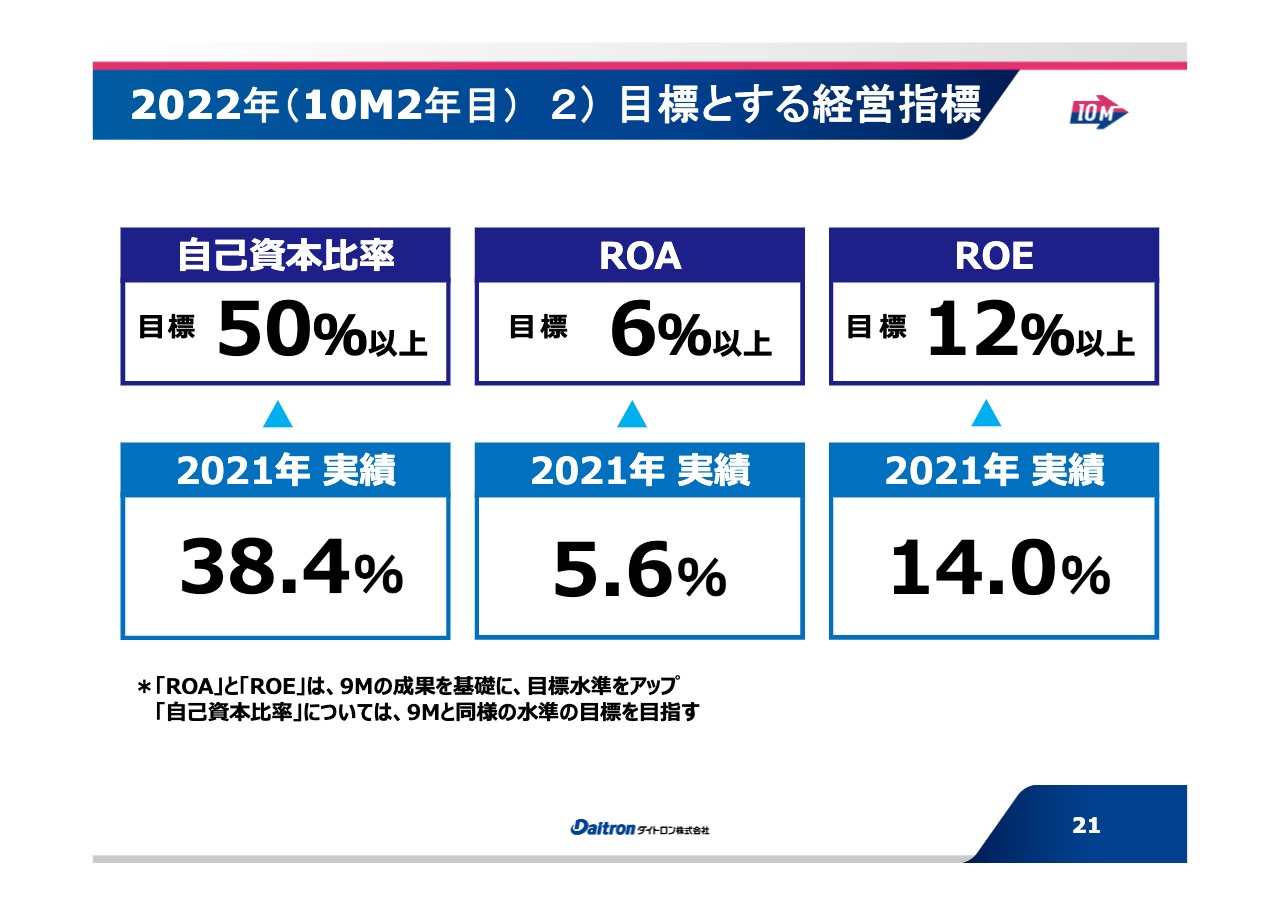

2022年(10M2年目) 2)目標とする経営指標

経営指標として、自己資本比率、ROA、ROEそれぞれの目標数値を記載しています。自己資本比率は50パーセント以上、ROAは6パーセント以上、ROEは12パーセント以上を目標にしています。10Mの最終年度にあたる2023年に、これらの目標を達成しようという内容になっています。

2022年(10M2年目) 3)4つの戦略基本方針

戦略の基本方針は全部で4つあります。

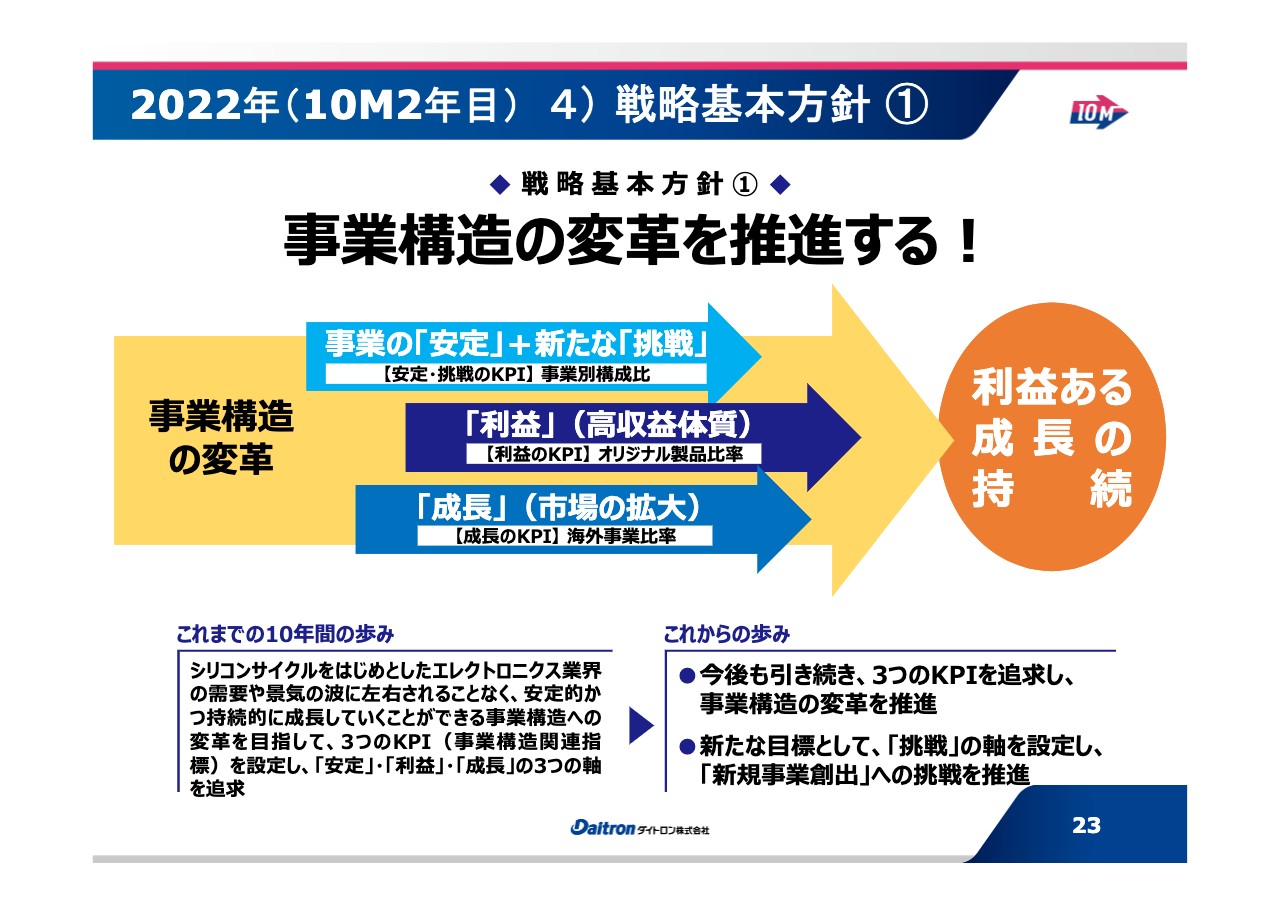

2022年(10M2年目) 4)戦略基本方針①1/2

1つ目は「事業構造の変革を推進する!」です。こちらのポイントはやはり、従来の事業にプラスして新たな挑戦をするための軸を設定し、新規事業創出への挑戦を推進していくことにあります。

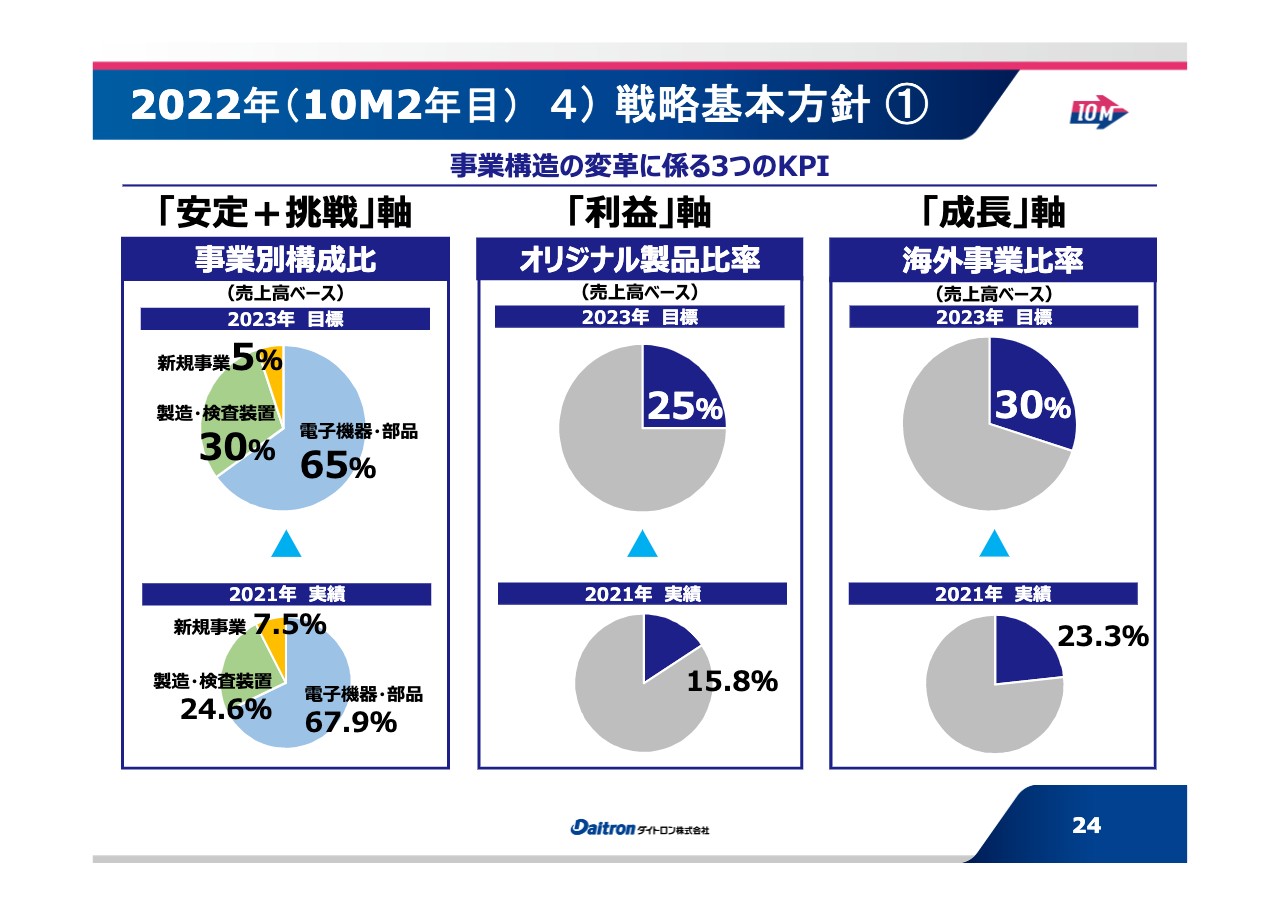

2022年(10M2年目) 4)戦略基本方針①2/2

この事業構造の変革に係る3つのKPIを考えています。まずは「安定+挑戦」の軸となる事業別の構成比、次に「利益」の軸となるオリジナル製品比率、最後に「成長」の軸となる海外事業比率の数字をそれぞれ設定しています。例えば「成長」を考える上では、海外事業の比率が非常に重要になると考えています。

2021年実績についてはスライド記載のとおりです。オリジナル製品がまだまだ数字的には足りない印象がありますが、こちらは先ほどご説明した理由のとおりです。

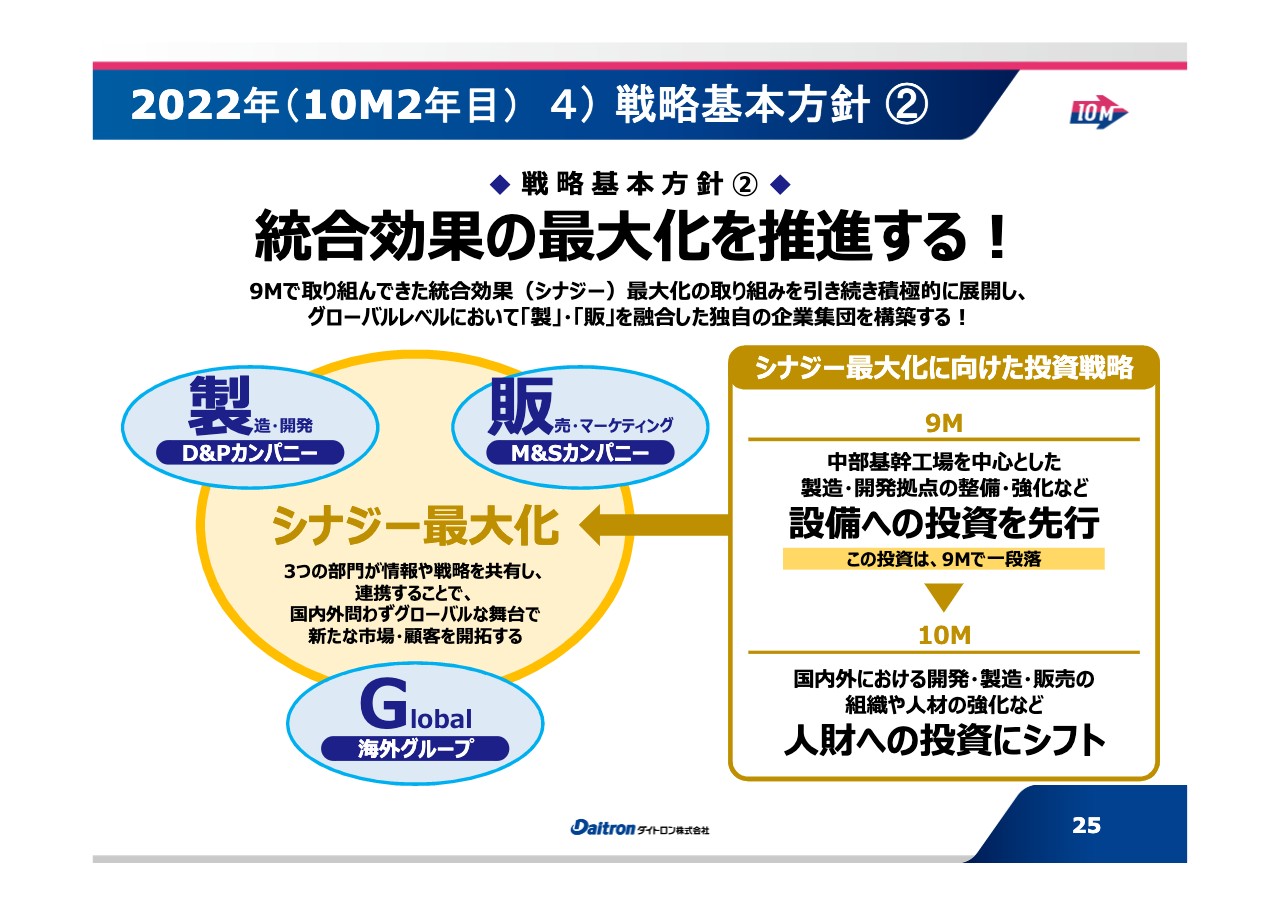

2022年(10M2年目) 4)戦略基本方針②

2つ目は「統合効果の最大化を推進する!」です。やはり私どもは販売と製造の2つの機能を持っているため、この製造・販売を融合させた独自の企業集団を構築していこうと考えています。これまで中部の基幹工場を作ったり、以前の中期経営計画では設備投資を進めてきましたが、今回の10Mではやはり人材への投資にシフトしていきたいと思います。つまり、国内外におけるネットワークづくり、組織や人材の強化などに投資をシフトしていくことを考えています。

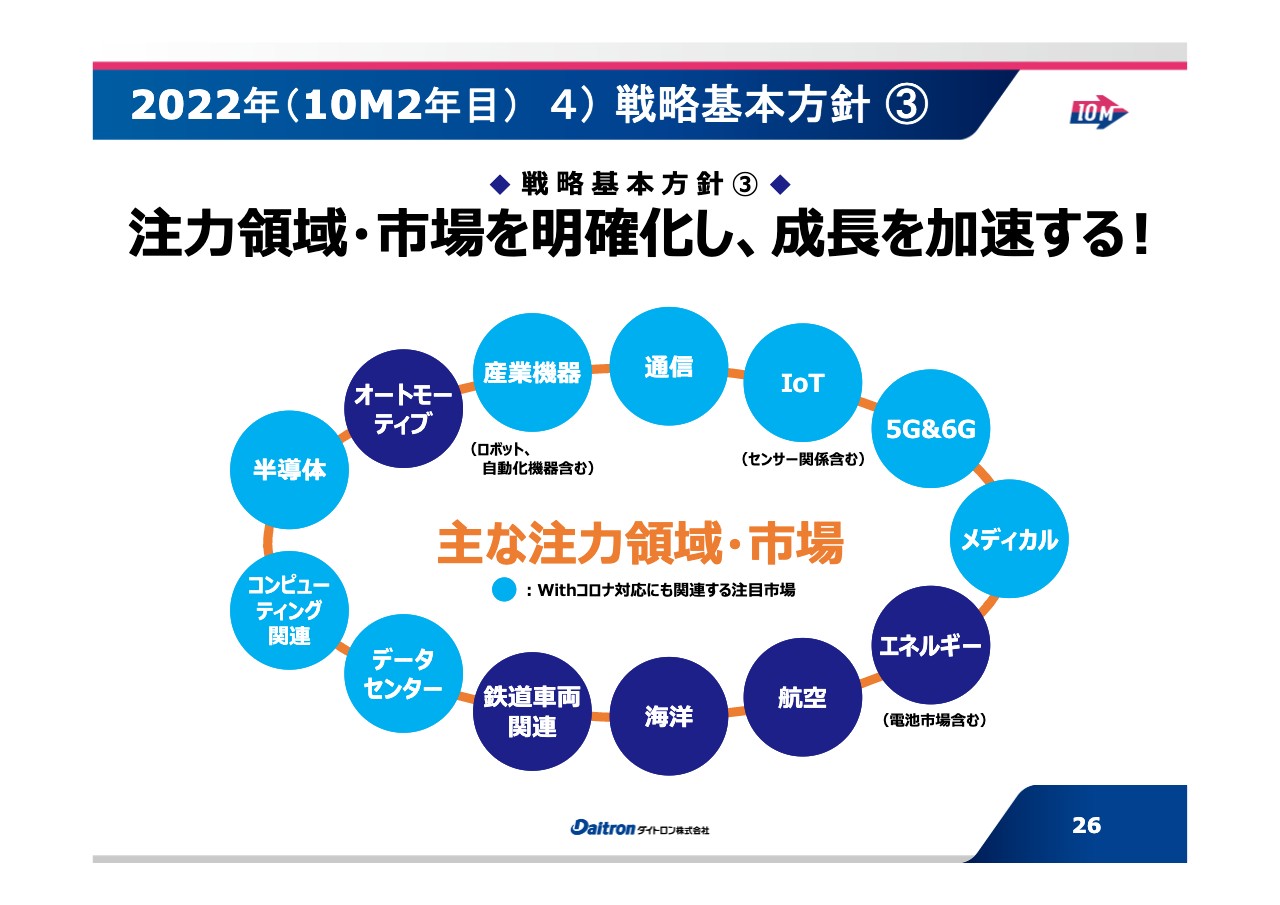

2022年(10M2年目) 4)戦略基本方針③

3つ目は「注力領域・市場を明確化し、成長を加速する!」です。スライドの水色の部分は、現在のコロナ禍においても非常に活況を呈している業界・業種です。このようなところをターゲットに、我々は成長を加速していきたいと考えています。

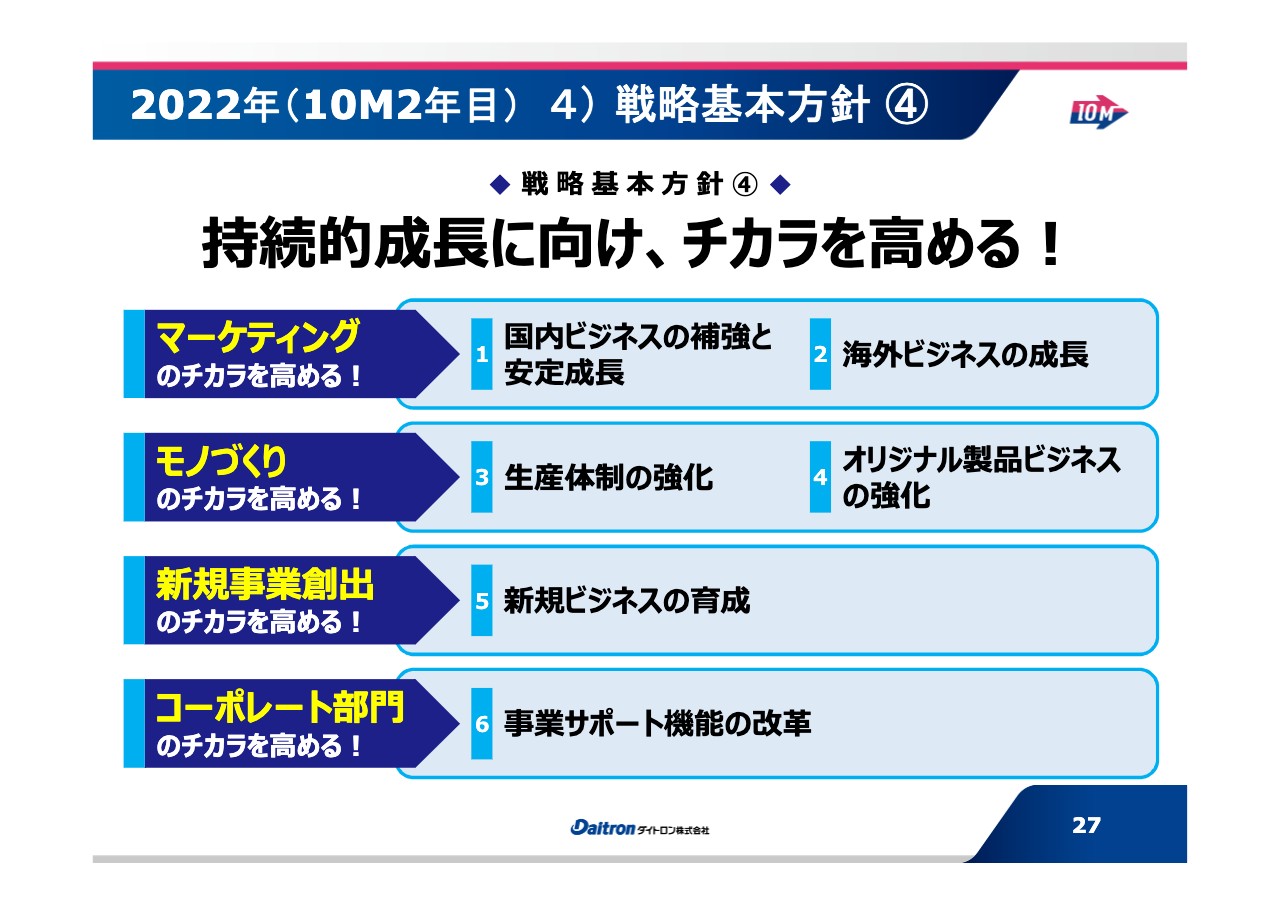

2022年(10M2年目) 4)戦略基本方針④

そして、4つ目に「持続的成長に向け、チカラを高める!」を掲げています。こちらはかなり具体的になりますが、戦略の内容を記載しています。「マーケティングのチカラを高める!」「モノづくりのチカラを高める!」「新規事業創出のチカラを高める!」の3つが非常に重要な活動テーマになります。さらに、これらをサポートしていく管理本部の活動「コーポレート部門のチカラを高める!」ことも考えています。

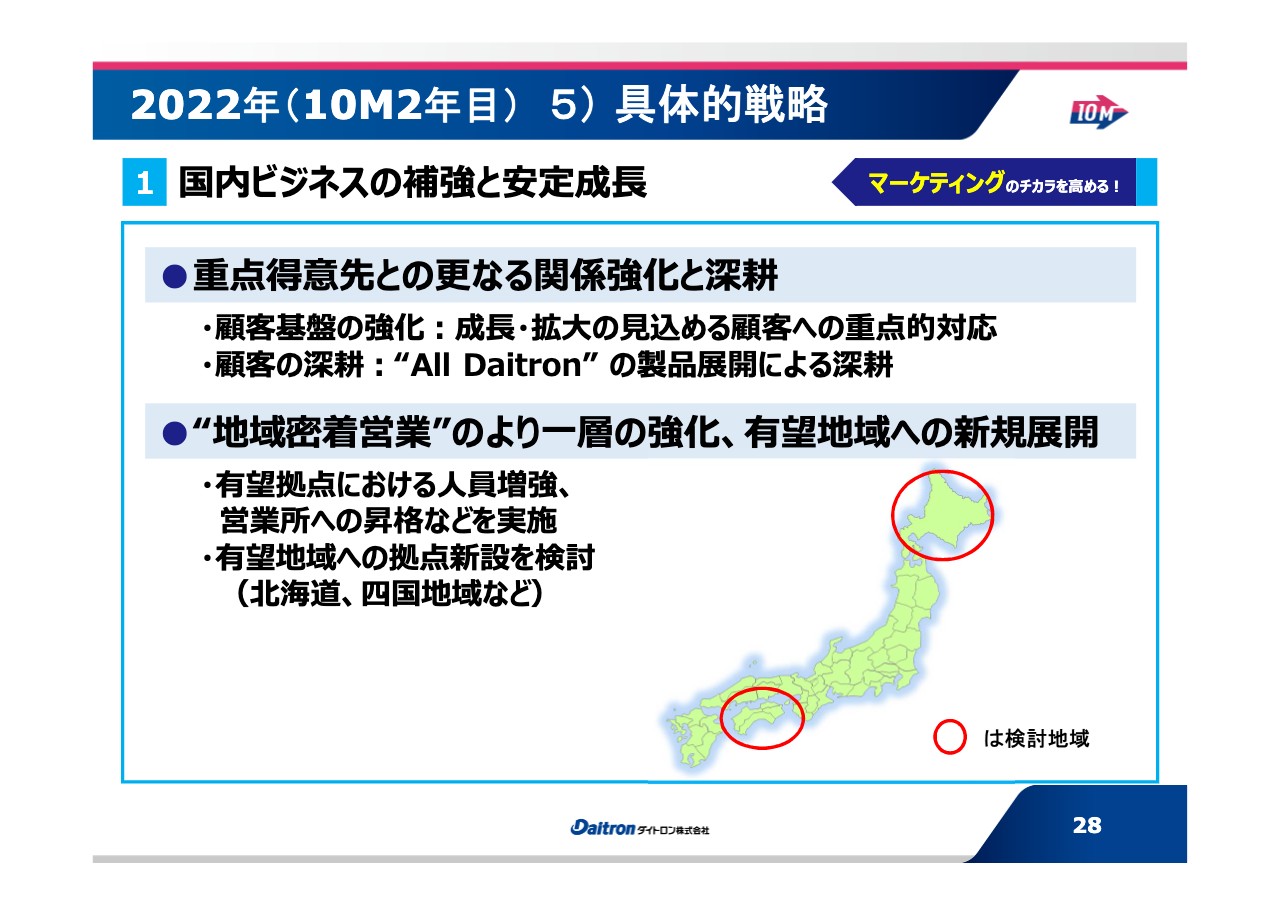

2022年(10M2年目) 5)具体的戦略①

そのような中で、国内ビジネスの補強と安定成長はやはり重要です。従来どおり、地域密着営業をより一層強化して、有望地域への新規展開も考えたいと思っています。

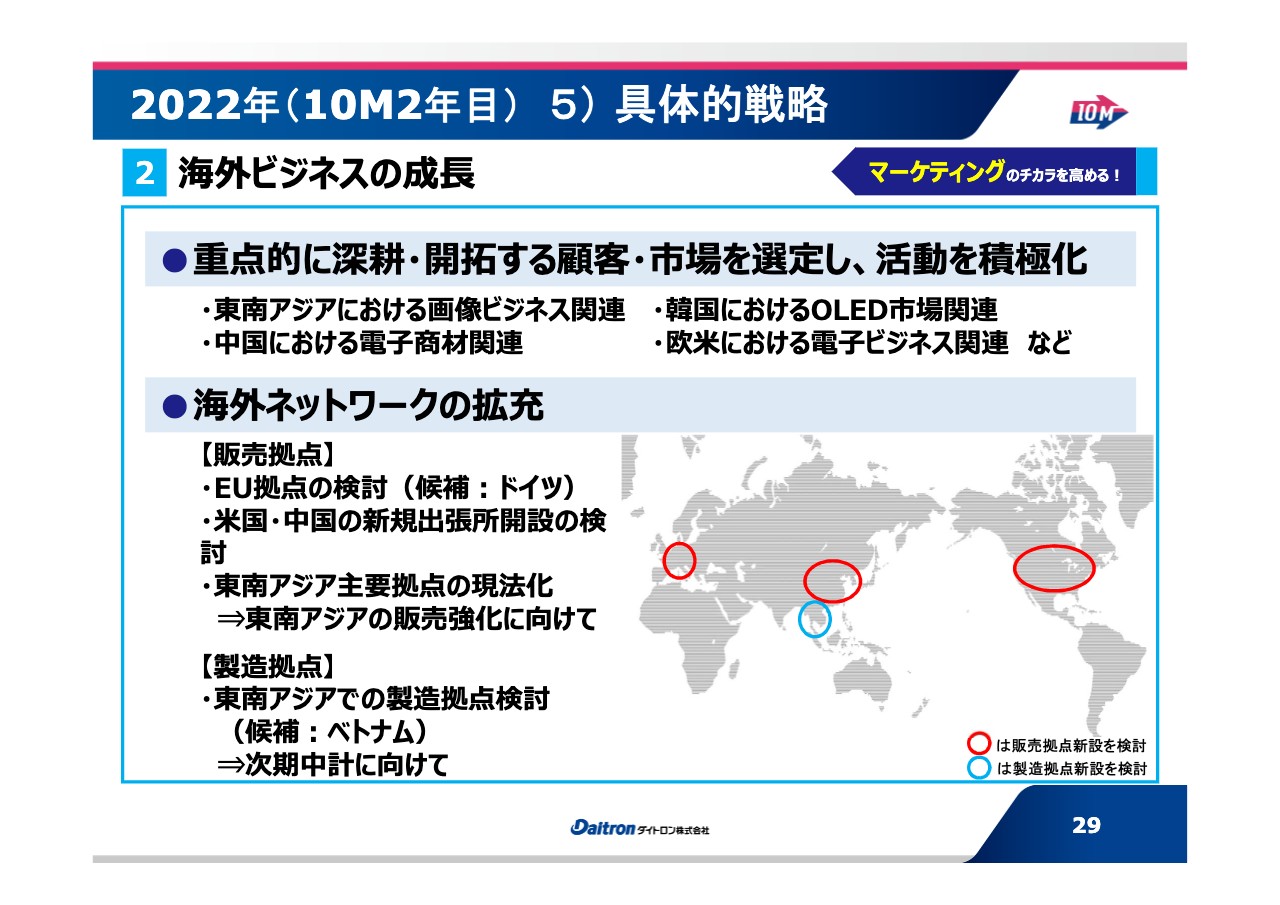

2022年(10M2年目) 5)具体的戦略②

海外ビジネスの成長も非常に重要なテーマです。新たな海外のネットワークの拡充をぜひ進めたいと考えています。今、新型コロナウイルス感染拡大の関係でいろいろな活動が制限されていますが、今年のどこかでこのような活動を推進するために、実際に海外渡航することも含めて、広範かつ具体的な検討を進めていきたいと考えています。

また、海外地区における電子機器・部品のビジネスに力を入れて強化していきたいとも考えています。

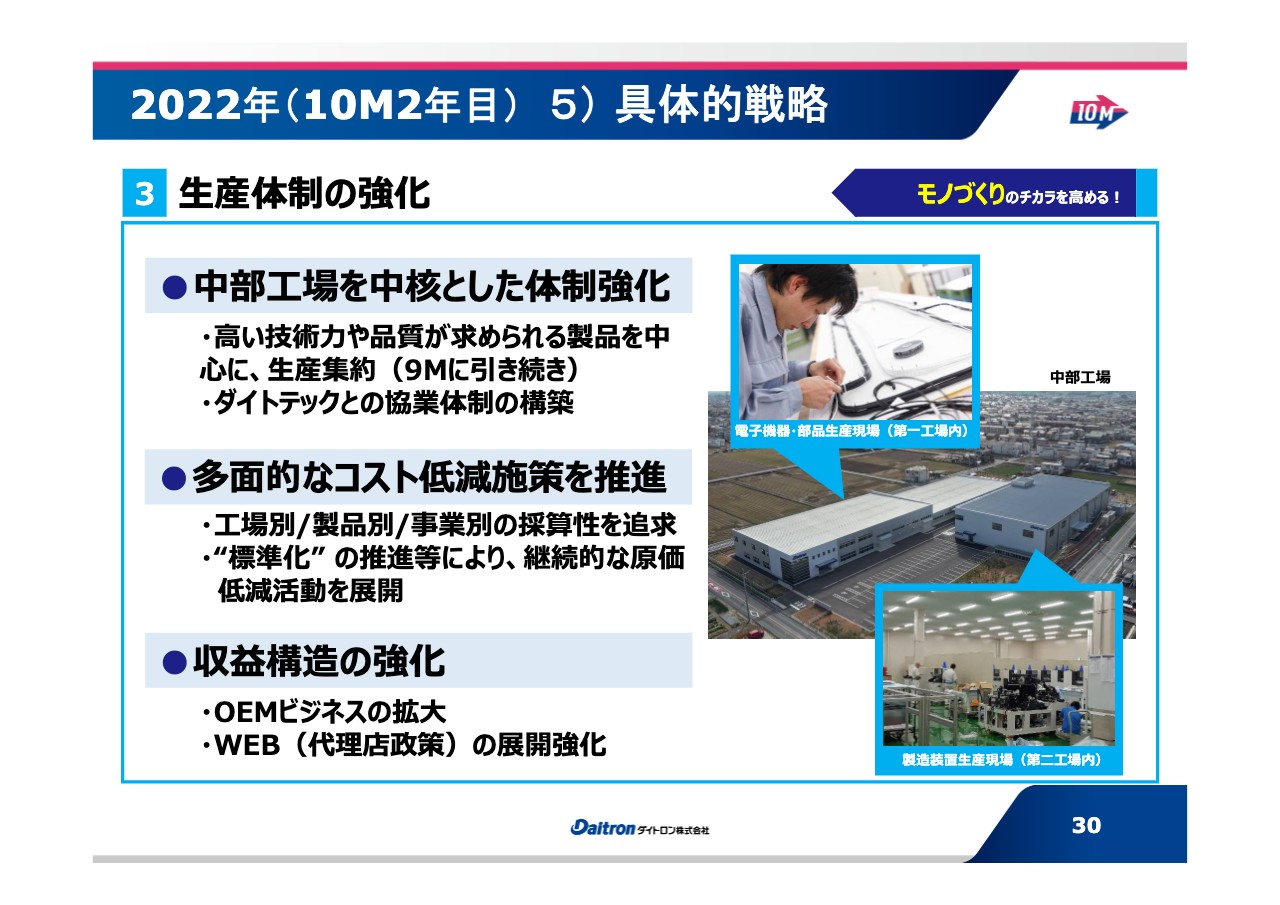

2022年(10M2年目) 5)具体的戦略③

モノづくりでは、生産体制の強化というところで、コスト低減の施策をしっかりと推進していきます。特に工場別、製品別、事業別の採算性を見極めて標準化を推進し、原価低減活動を展開していきたいと考えています。

2022年(10M2年目) 5)具体的戦略④

オリジナル製品のビジネスの強化ですが、ここでは製品・技術開発の積極化をしっかりと進めたいと考えています。特に、量産には計画生産に適した標準製品の開発を強化していきたいと考えています。

2022年(10M2年目) 5)具体的戦略⑤

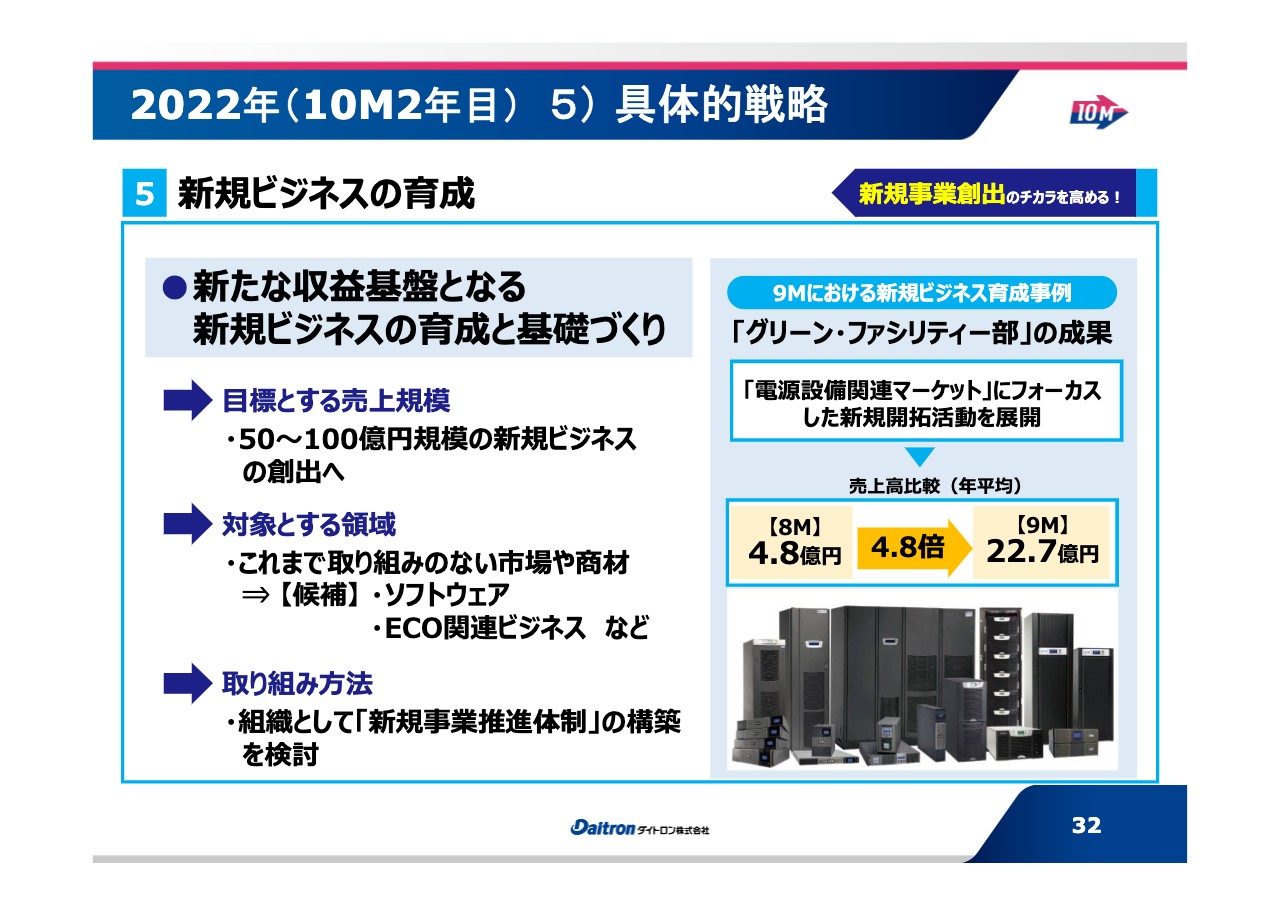

新規ビジネスの育成です。これは新規事業の創出ということで、チャレンジの部分になります。これまで、グリーン・ファシリティーというデータセンター向けのUPSのビジネスを展開しており、現在は一定の成果を出しています。

この3ヶ年計画では、ソフトウェアビジネスに関して新たな展開を進めようと考えています。具体的には、プロジェクトを発足してすでにスタートしており、いろいろなマーケティング活動を始めています。

2022年(10M2年目) 5)具体的戦略⑥

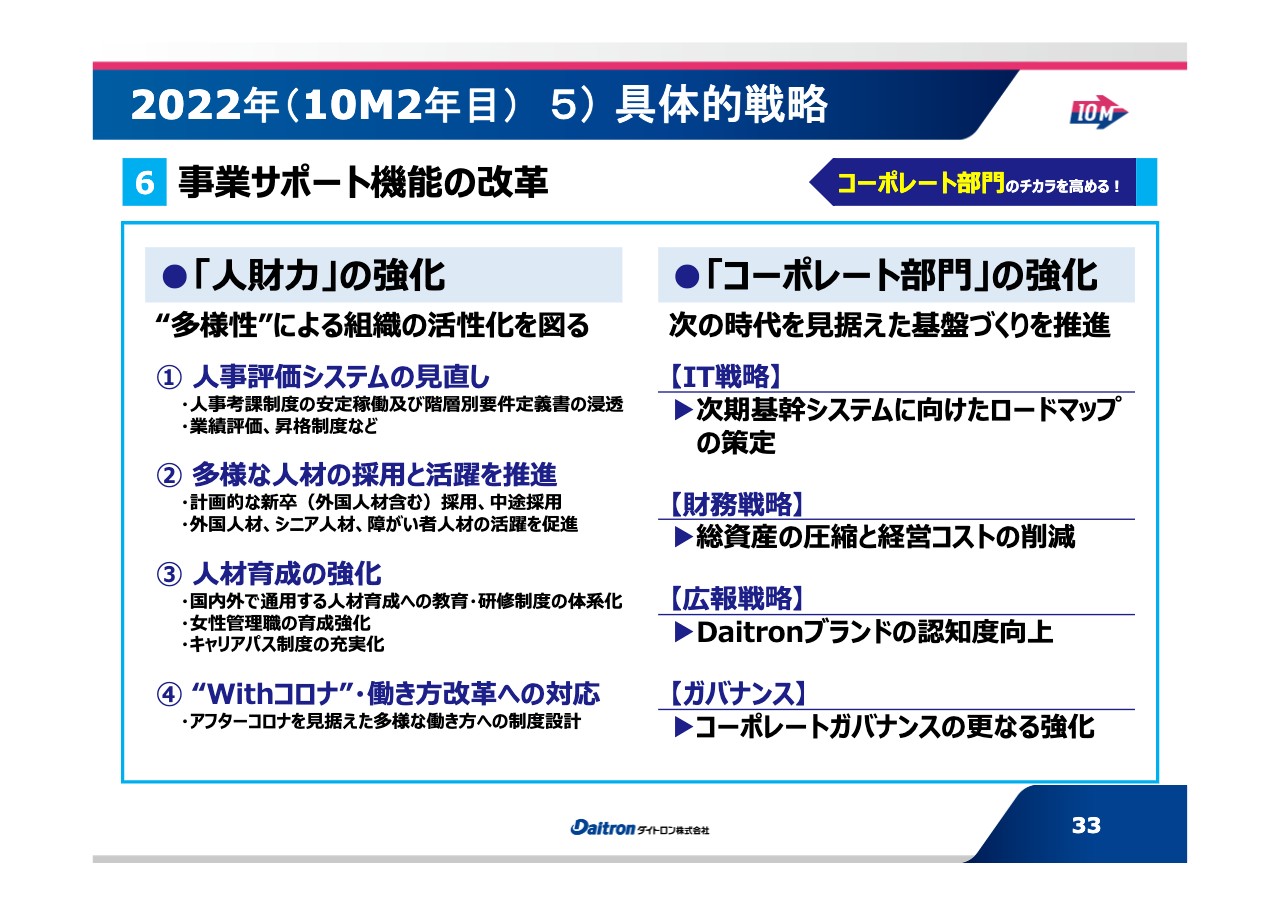

事業サポート機能の改革です。コーポレート部門の力を高めるというところのお話ですが、管理本部が中心となる改革として「人財力」の強化、また「コーポレート部門」の強化という内容になるかと思います。

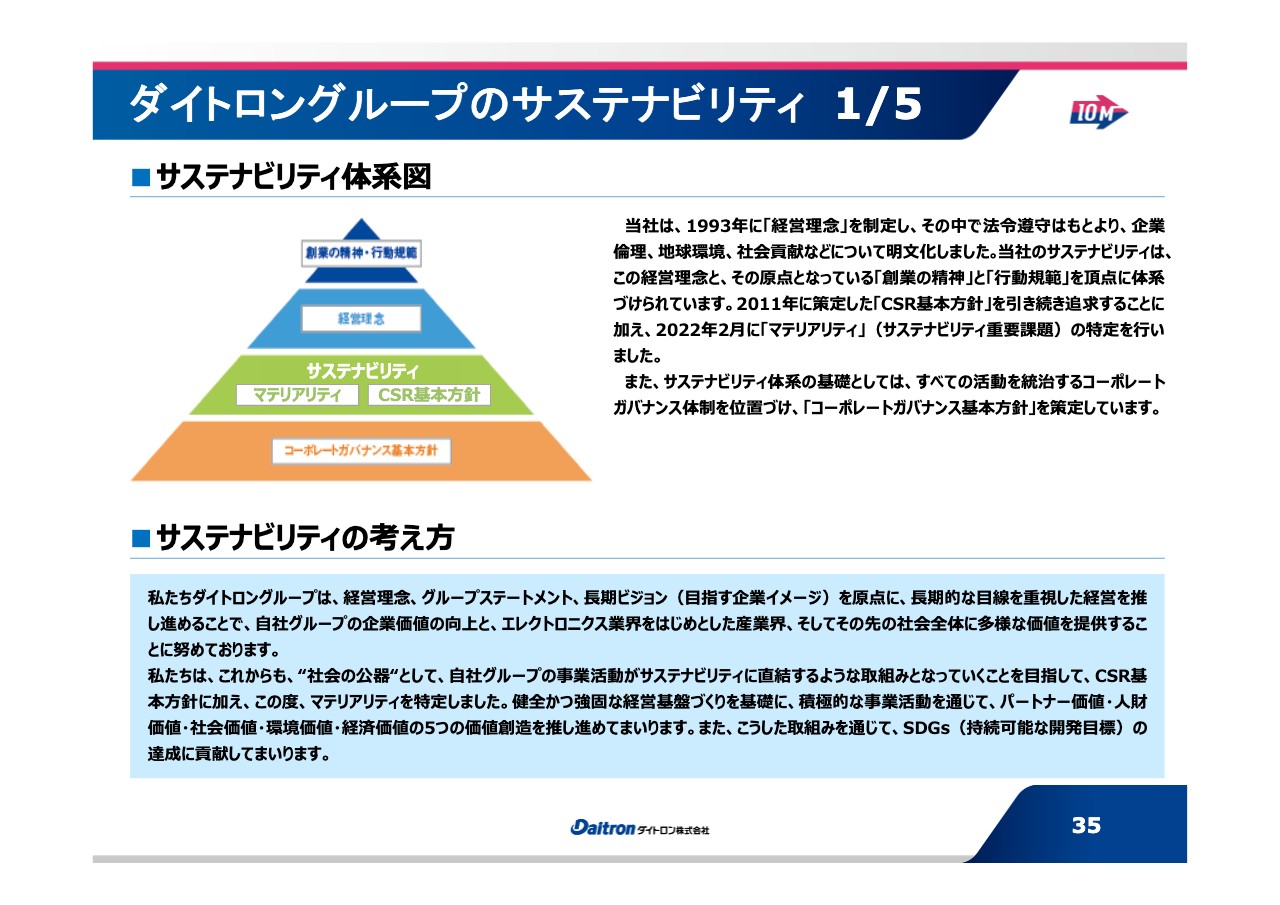

ダイトロングループのサステナビリティ 1/5

今回、新たに資料に付け加えているサステナビリティ体系についてです。当社グループのサステナビリティを考え、体系図としてスライドに三角形の図式を示しています。当社の創業の精神・行動規範を頂点として、経営理念、サステナビリティの中のマテリアリティ、および従来より方針として持っているCSRの基本方針、さらに、その経営の基盤となるコーポレートガバナンス基本方針と続きます。このようなものをしっかりと考えながら、サステナビリティを当社なりに進めていきます。

ダイトロングループのサステナビリティ 2/5

マテリアリティについてご説明します。スライドには「各マテリアリティとSDGs」と記載していますが、「パートナー価値創造」「社会・環境価値創造」「人財価値創造」「経済価値創造」の価値を創造しながら、経営基盤の確立をしっかりと行っていこうと考えています。その中で、関連する当社の実質的なマテリアリティは何なのかを、各課題の枠から棒線を引いたところに書いてあります。次のページで具体的にご説明します。

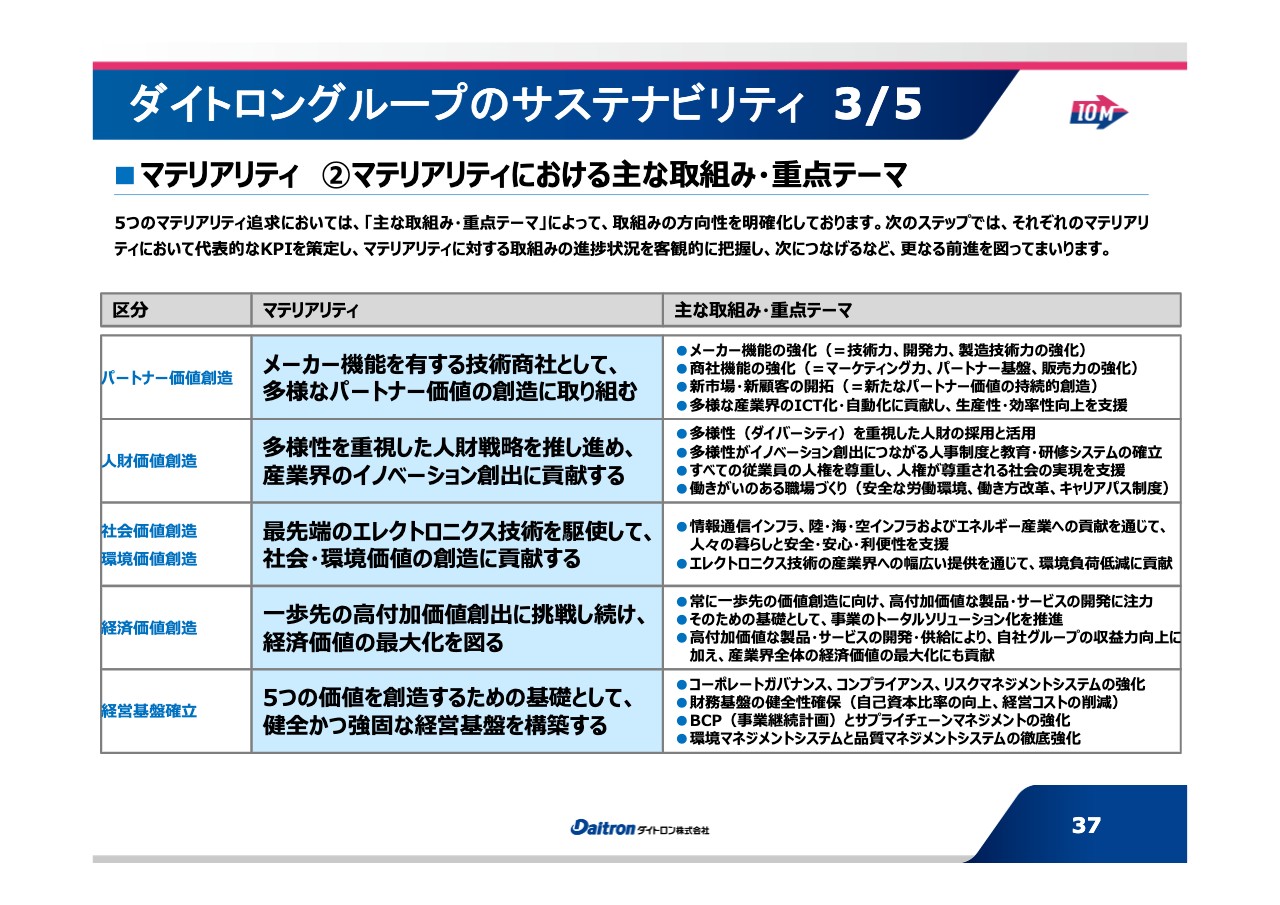

ダイトロングループのサステナビリティ 3/5

1つ目はパートナー価値創造です。パートナーというのは、メーカーおよびお客さまの両方を指しています。このメーカー機能を有する技術商社として、多様なパートナー価値の創造に取り組みます。

2つ目の人財価値創造では、多様性を重視した人財戦略を推し進め、産業界のイノベーション創出に貢献します。

3つ目は社会価値創造と環境価値創造です。これは最先端のエレクトロニクス技術を駆使して、社会・環境価値の創造に貢献するものです。

4つ目は経済価値創造です。これは一歩先の高付加価値創出に挑戦し続け、経済価値の最大化を図るという考えです。

5つ目は経営基盤の確立です。今お話しした5つの価値を創造するための基礎として、健全かつ強固な経営基盤を構築していくことを重点テーマとして考えています。

ダイトロングループのサステナビリティ 4/5

サステナビリティにおいて、各マテリアリティと関連する、従来の方針として定めているCSRの基本方針です。これについても関連事項というかたちでスライドに記載しています。環境方針、品質方針、人権方針、労働方針、安全衛生方針、ビジネス倫理、社会貢献を従来から持っており、これらを同時に進めていく所存です。

ダイトロングループのサステナビリティ 5/5

先ほどもお伝えしましたが、経営基盤となるところです。従来から持っているコーポレートガバナンス基本方針ですが、これについてもしっかりと進めていきます。基本方針はスライドに記載していますが、健全な企業経営を行っていこうと考えています。

コンプライアンス・企業倫理、適時開示・情報管理、リスク管理は非常に重要だと考えています。企業経営を行う上での基本方針ということで、しっかりと進めたいと考えています。

おわりに…

最後になりますが、「技術で立つ会社へ」とスライドに記載しています。ダイトロングループはエレクトロニクス業界の技術立社として、社員と共に進化を果たし、グローバル市場に新たな価値を創造してまいります。

今回のご説明は以上です。ありがとうございました。

新着ログ

「卸売業」のログ