カオナビ、ストック・フローともに受注実績は好調 4Qは当初の計画を超える先行投資で成長加速を目指す

パーパス

柳橋仁機氏:株式会社カオナビ 代表取締役社長CEOの柳橋でございます。本日はお忙しい中お時間を頂戴しまして、誠にありがとうございます。さっそくですが、2022年3月期第3四半期の決算について、私とCFOの橋本からご説明いたします。

まず、パーパスです。

パーパスは前回の決算説明会で発表しましたが、当社のことをよりご理解いただくため、今後も決算説明会のたびにパーパスについてご説明しようと考えています。

パーパスは「”はたらく”にテクノロジーを実装し、個の力から社会の仕様を変える」です。

当社は、タレントマネジメントシステム事業を行っており、世の中の「はたらく」というテーマにフォーカスしています。また、IT企業としてテクノロジーを活用して社会に貢献していきます。

また、私の目から見ると、日本の社会の働き方が、まだ画一的であったり固定的であったりして、改善する箇所があると思っています。10年前に私が起業した時からこの問題意識は変わっていません。「個の力から社会の仕様を変える」とは、日本の社会の働き方からもう少し画一性や固定性をなくし、個が生き生き働けるような社会を作っていきたいという考えです。

テクノロジーをもって、社会の仕様を個人が働きやすい環境に変えていくことを、パーパス、つまり当社が社会に存在する意義として定義しました。投資家のみなさまにも、当社のパーパスにご共感いただきたいと思います。

カオナビの世界観

パーパスとも紐付く、カオナビの事業の方向性、世界観をご説明します。

昨今、様々なSaaSビジネスのプレイヤーが存在する中で、多くの企業は「業務の効率化」という視点でサービスを提供されていると思います。そのなかで、当社はパーパスにあるとおり、業務の効率化もさることながら、個人のエンパワーメントに重きを置き、それを目的化しています。業務の効率化をまったく行わないという意味ではありません。個人をエンパワーメントをする過程で、業務の効率化を行う方がよいと判断できるところはサービスを提供しますが、最終的な目的は、働く個人をエンパワーメントし、社会の仕様を変えていくことです。その目的のため、当社は今後、新しいサービスをどんどんアップデートして、機能を進化させる必要がありますが、個人のエンパワーメントをより意識し、機能を進化させていくという考え方、世界観をご理解いただければと思います。

カスタマーサクセスの新たな取組み

当社はタレントマネジメントシステムというITツールをお客さまにご提供していますが、一方で、カスタマーサクセスによるノウハウの提供にも力を入れています。お客さまは当社のタレントマネジメントシステムを使って人材マネジメントを行いますが、基本的に人材マネジメントは、はっきりとしたゴールが決まっていません。十社十様、百社百様のやり方があるため、決まったやり方や回答がなく、何を拠りどころに実施すればよいかが非常に難しいです。

そこで、当社の強みになるのが、2,300社以上の顧客実績と10年以上のサービス提供により、タレントマネジメントに関するさまざまなノウハウを豊富に蓄積していることです。

「カオナビキャンパス」は、あたかも大学のように、お客さま同士が学び合うことのできる場です。当社のサポート担当も入りますが、お客さまが他のお客さまの活きた事例を学び合える場であることが特徴となっています。

ITツールの提供だけではなく、当社の強みであるノウハウの提供を実施すべく、これまで積み重ねたサポートノウハウをすべて体系的に組み直し、1月に「カオナビキャンパス」としてリニューアルしました。今後は当社の強みの1つとして、こちらを磨き上げていきたいと思っています。

この後は第3四半期の業績について、CFOの橋本からご説明します。

ハイライト

橋本公隆氏:セクション1の第3四半期実績と、セクション2の通期の業績見通しについて、私から説明させていただきます。

まずはハイライトです。第3四半期の事業概況ですが、第2四半期に続いて第3四半期も非常に好調でした。

ストックは社数と単価の両方の伸びによってARRが堅調に拡大しており、第3四半期としては過去最高の新規受注金額を記録しています。解約率も非常に低い水準に抑えることができ、12ヶ月平均の解約率は0.58パーセントまで低下しています。また、フローは有償サポートの提供件数と単価の増加によって、第2四半期に続いて過去最高の受注金額を更新できました。

受注前の動きを示す新規リード獲得や案件化についても、引き続き高い水準が継続しており、これを第4四半期以降の受注につなげていきたいと考えています。

また、将来の顧客獲得や解約率の低下を実現するために、プロダクトの開発及び改善を進めています。第3四半期においてはスマホアプリへのワークフロー機能の追加など、複数のアップデートを実施しています。

スライド下段は、第3四半期の累計実績を記載しています。

売上高は前年同期比で31.4パーセント増の32億3,000万円、売上総利益は前年同期比で29.8パーセント増の23億5,800万円、マージンに関しては73.0パーセントとなっています。営業利益に関しては、前年同期比で123.8パーセント増加して2億3,100万円となっています。

後ほど詳しくご説明しますが、通期の業績予想を本日変更しているため、スライド下段右側にある計画進捗については、修正後の業績予想に対する進捗率を記載しています。

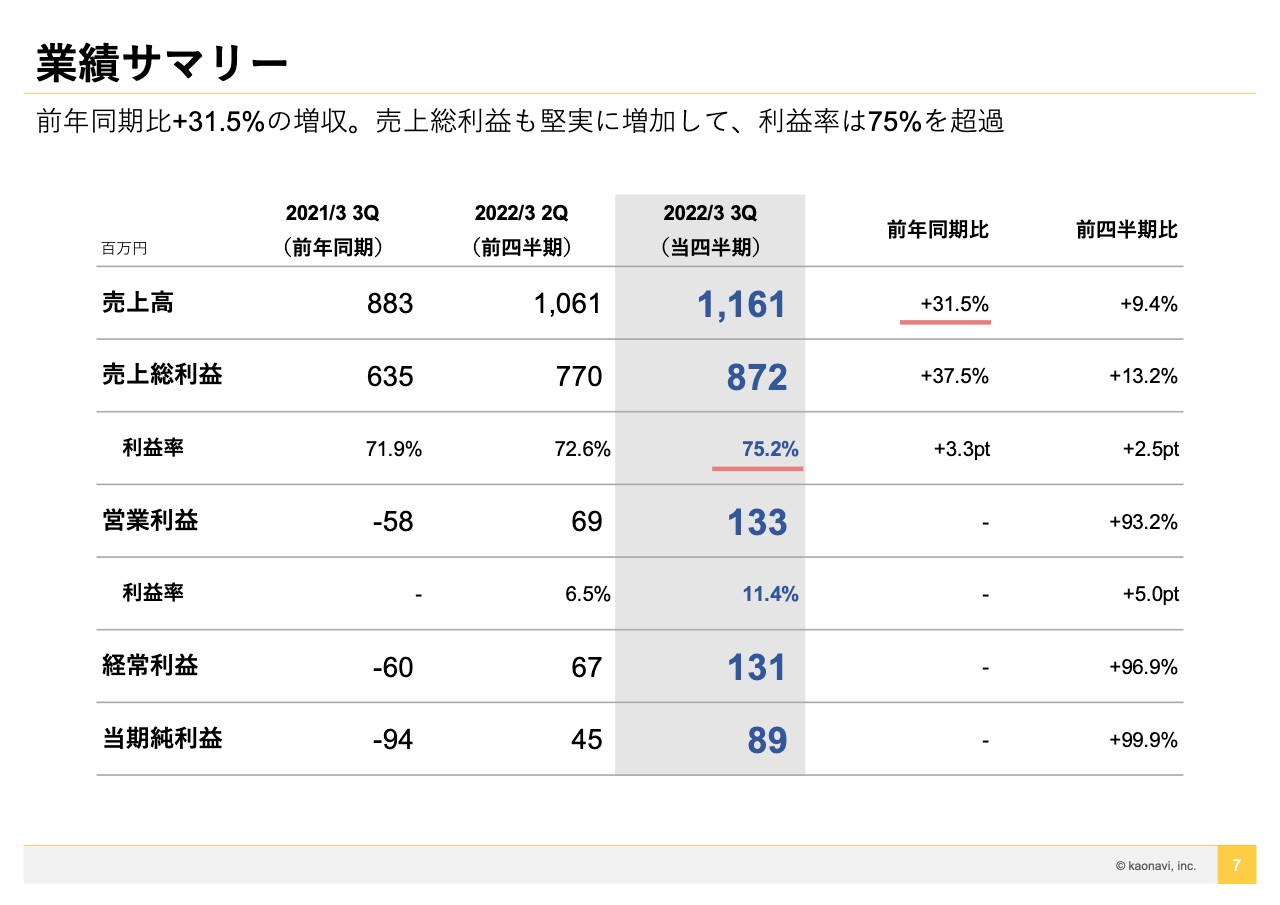

業績サマリー

第3四半期の業績については、売上高は前年同期比で31.5パーセント増の11億6,100万円、売上総利益は前年同期比37.5パーセント増の8億7,200万円となり、売上総利益率は75パーセントを超える水準となっています。営業利益以下の項目についてはスライドに記載のとおりです。

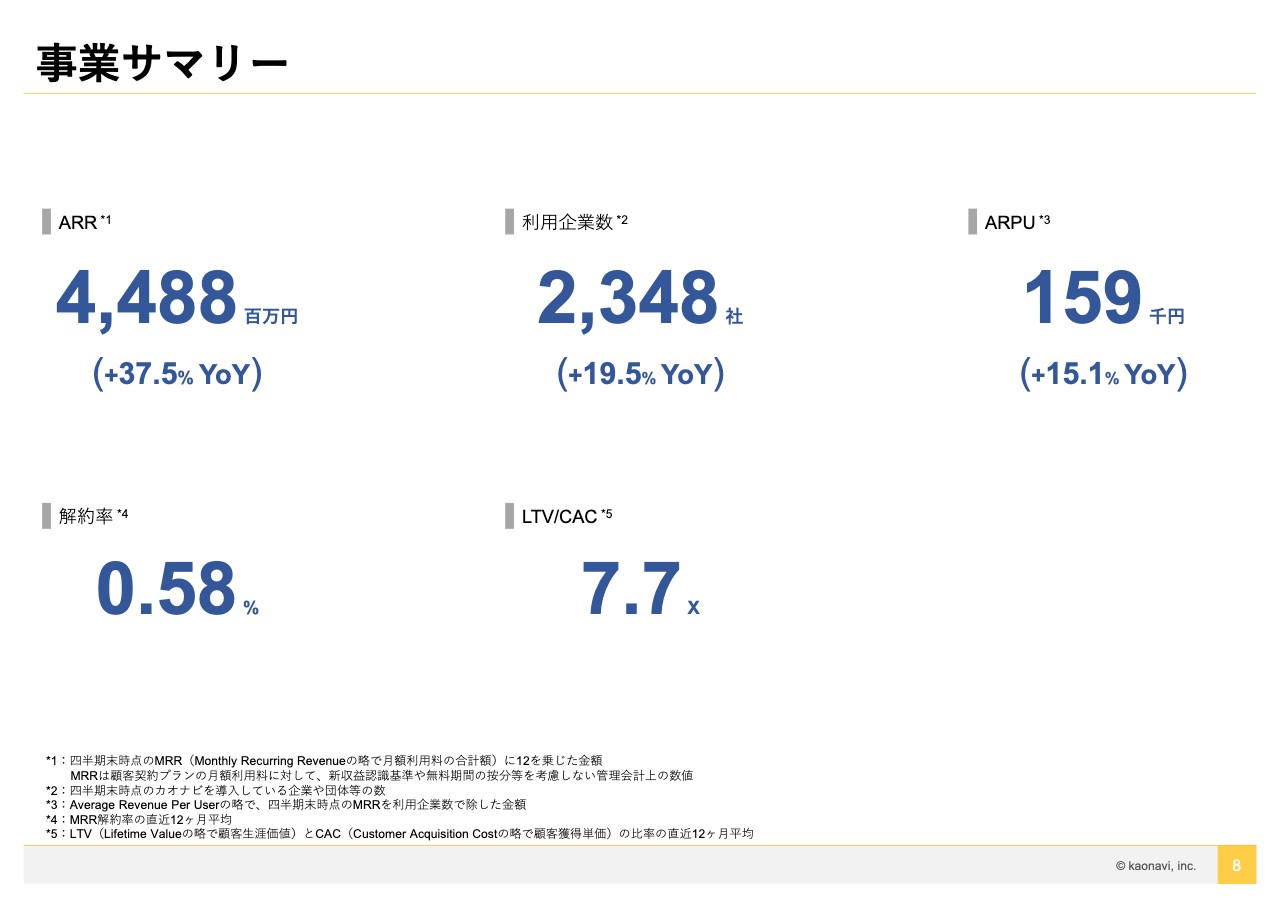

事業サマリー

主要KPIの実績です。ARRは非常に重要なKPIですが、こちらは前年同期比で37.5パーセント増加し、44億8,800万円となっています。

その内訳として、利用企業数が前年同期比で19.5パーセント増加し2,348社、ARPUが前年同期比で15.1パーセント増加し15万9,000円となっています。

解約率は0.58パーセントまで低下しており、LTV/CACも7.7倍ということで、KPIに関しては非常に好調でした。

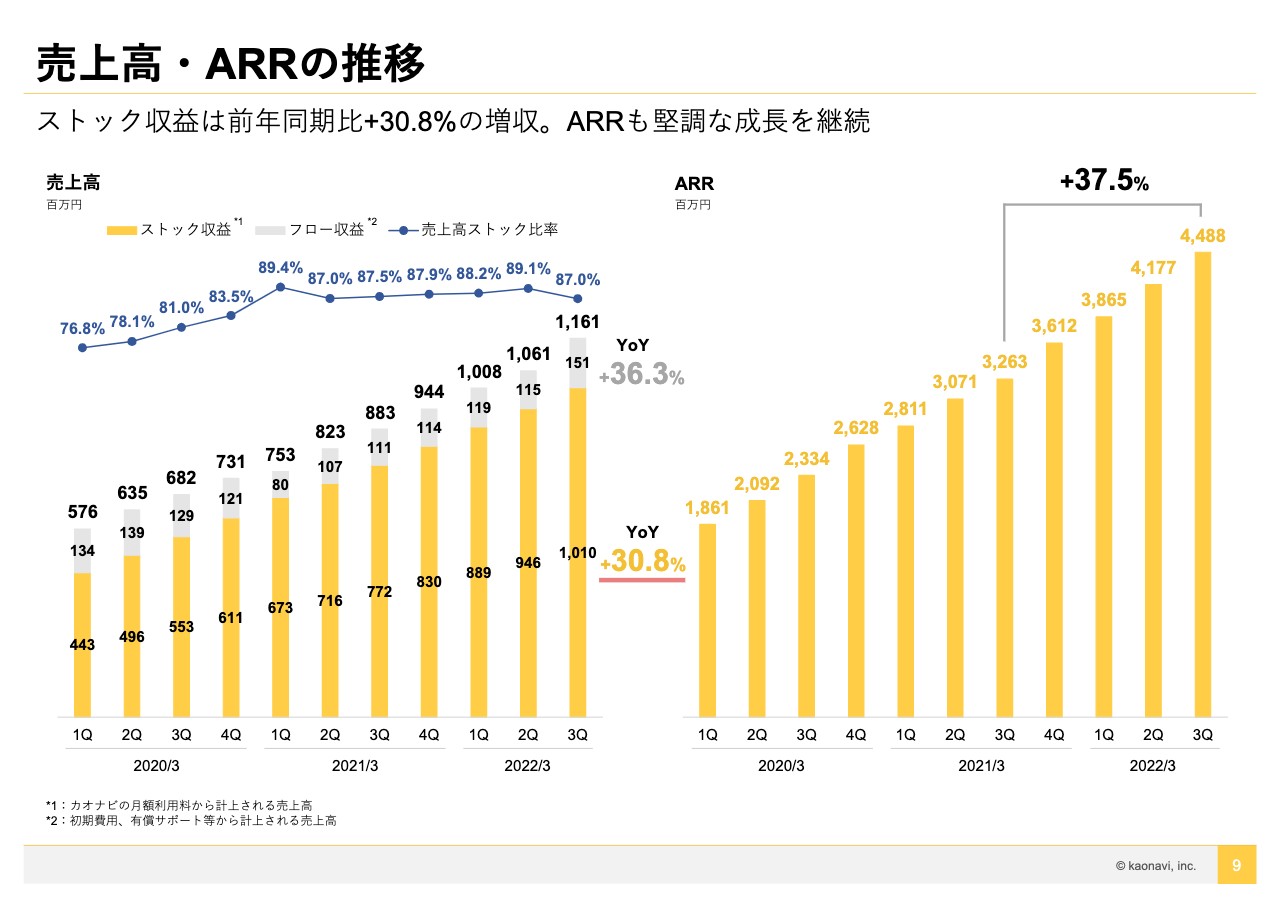

売上高・ARRの推移

スライド左側のグラフが売上高の推移です。ストック収益は10億1,000万円と順調に拡大しており、前年同期比で30.8パーセント増加しています。フロー収益については、第2四半期からの受注増加を受けて1億5,100万円となっており、前年同期比で36.3パーセントの増加となりました。売上高は合計で11億6,100万円となり、前四半期に比べると約1億円増加しています。

右側のグラフはARRの推移で、こちらもご覧のとおり、堅調な成長を継続できていると理解しています。

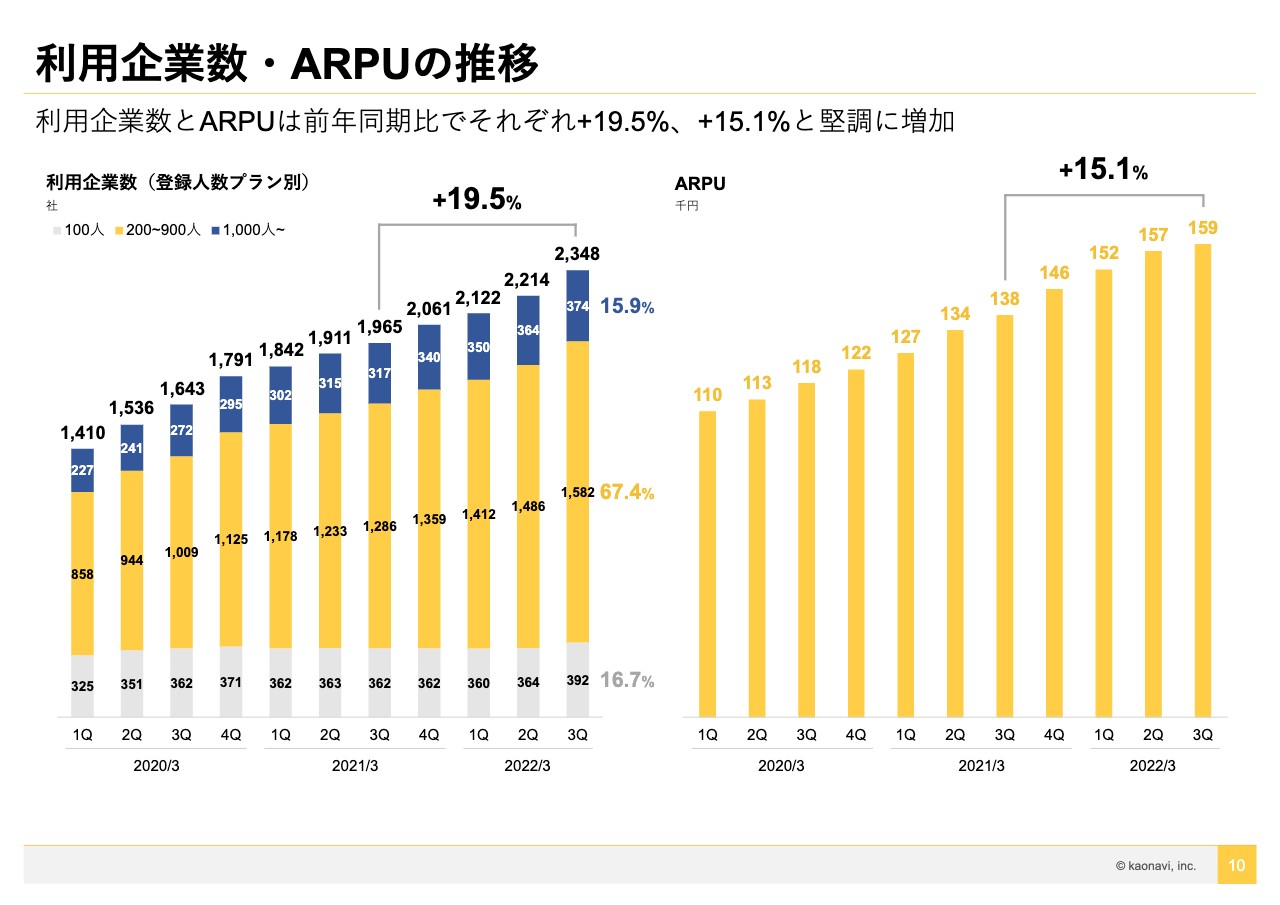

利用企業数・ARPUの推移

利用企業数とARPUの推移です。

利用企業数の純増数は134社と、7四半期ぶりに100社を超えることができました。通常の季節性を考えると、第3四半期は第2四半期よりも比較的弱い四半期となります。第2四半期の純増数が90社超だったため、70社から90社程度になると見ていましたが、結果としては予想を大きく上回りました。

内訳としては、黄色の棒グラフの200人から900人のプランと、青色の棒グラフの1,000人以上のプランの合計で、純増数が100社を超えており非常に好調ですが、グレーの100人以下のプランも30社弱増加しています。

これまで100人以下のプランに関しては、解約率の高さなどを考慮して相対的にフォーカスしていませんでした。しかし、パルスサーベイやワークフローなど、顧客のスティッキネスを高めるアップセル商材の開発を進めてきたことで、解約率を一定程度は抑制できているのではないかと判断し、セールスのリソースを拡大させた結果となります。

スライド右側のグラフはARPUの推移です。新規の顧客ミックスの変化によって、ARPUの伸びは前四半期に比べると緩やかになっています。引き続き中堅企業や大企業に注力しますが、SMB顧客も増加して第3四半期のような新規の顧客ミックスが継続する場合には、新規顧客によるARPUの拡大は緩やかになると見ています。既存顧客へのアップセルを通じて、今後はARPUを伸ばしていきたいと考えています。

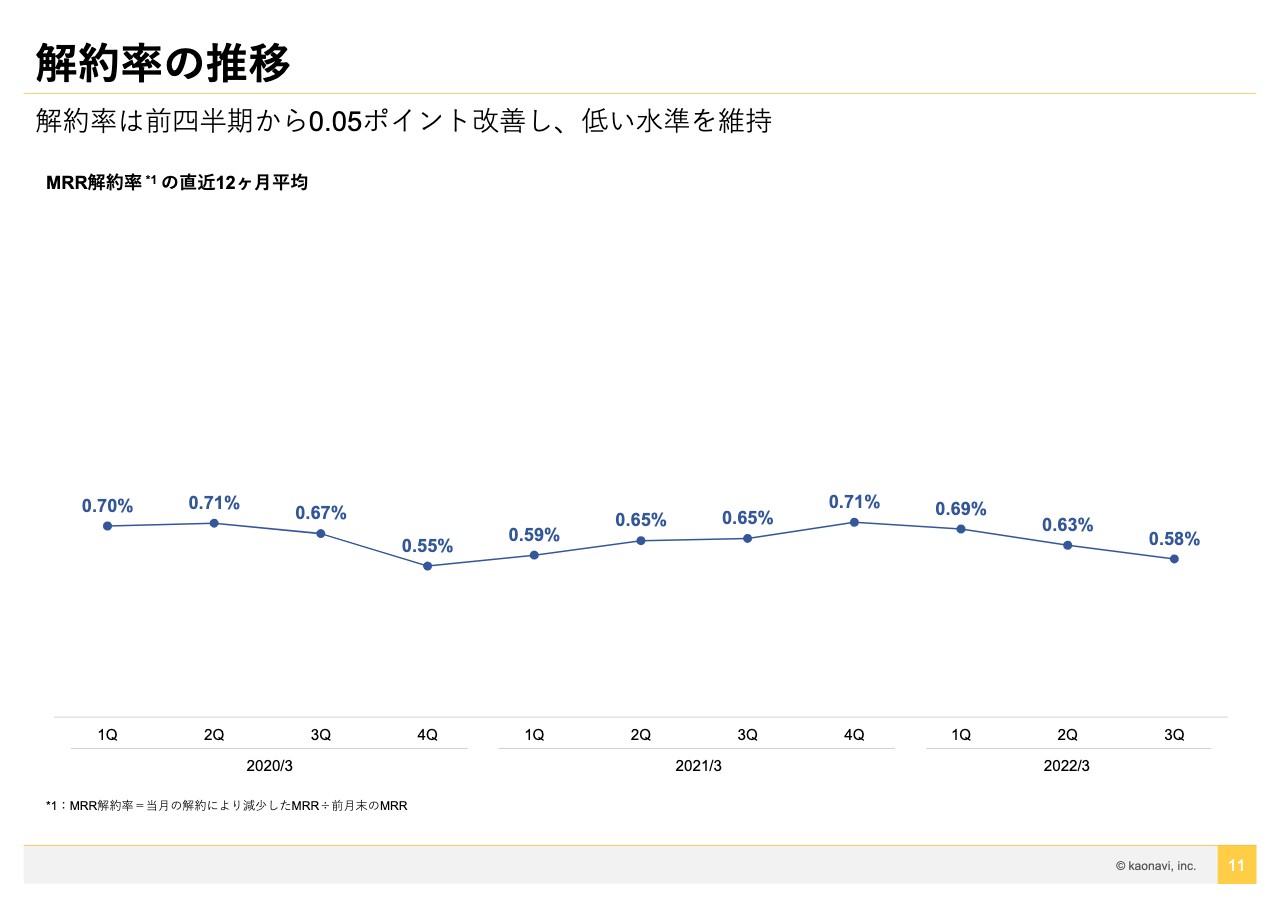

解約率の推移

解約率はグラフのとおり、着実に改善できていると考えています。第3四半期末は、前四半期から0.05ポイント低下して0.58パーセントとなっています。引き続き低水準を維持できるように、カスタマーサクセスの取り組みやプロダクトの開発に注力していきたいと考えています。

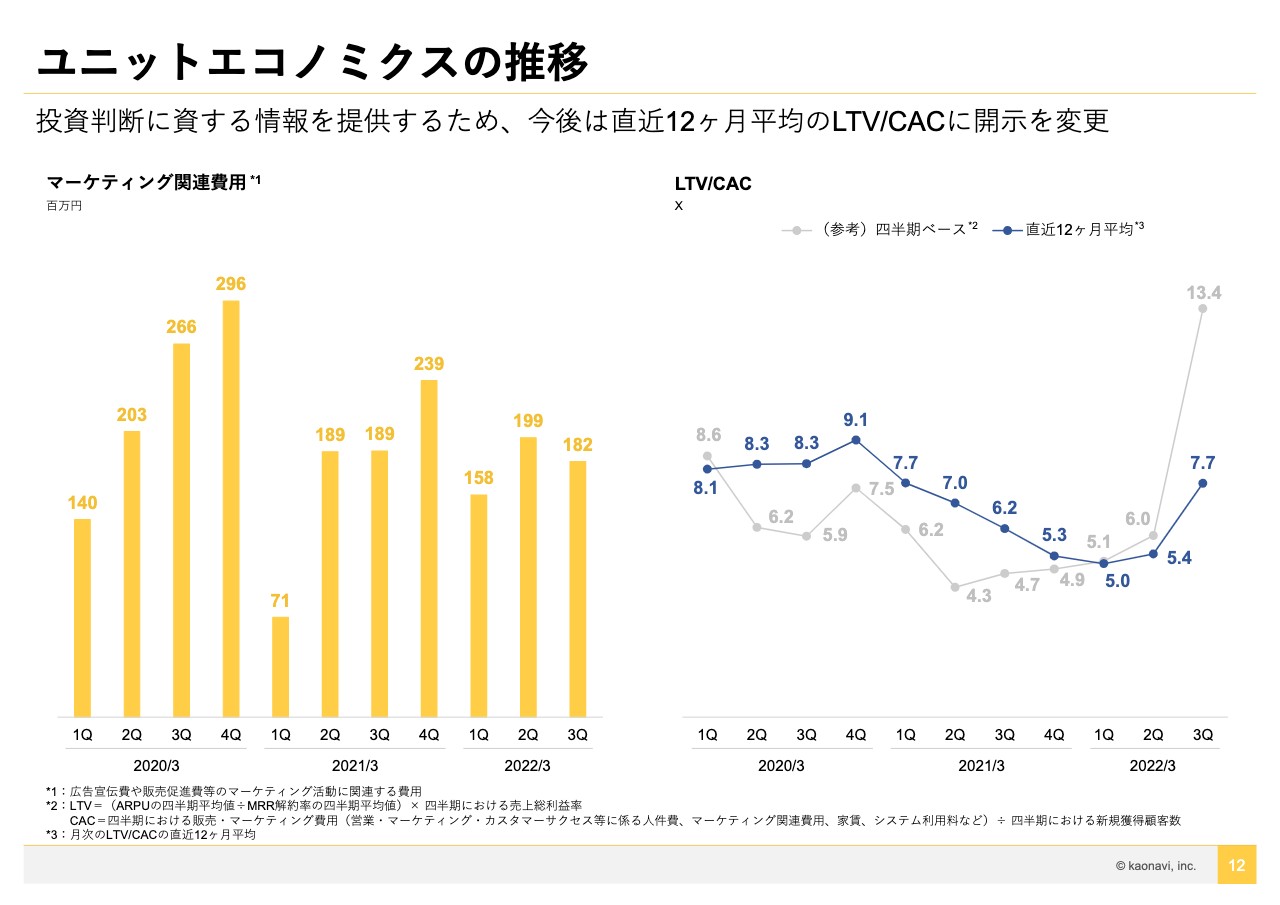

ユニットエコノミクスの推移

LTV/CACですが、今回から直近12ヶ月平均に開示を変更します。前回までのロジックでの数値は、ご参考までにグレーの折れ線グラフで記載しています。

直近12ヶ月平均に変更する背景としては、ボラティリティの高さによるミスリードを防ぐことが最大の理由です。

第3四半期は解約率が非常に低い水準になったため、LTVが大きく跳ね上がっています。また、新規顧客獲得が多かったため分母のCACも低下し、LTV/CACは結果として13倍を超えています。ただ、この数値は会社としては異常値と捉えており、この水準をもとに経営の意思決定を行うことは適切ではないですし、さらに言えば、この水準をもとに投資家のみなさまが投資判断を行うことも適切ではないと考えています。

また、投資の効果はすぐに表れるわけではなく、1年程度の時間軸で見たトレンドで判断する方が合理的だと考え、LTV/CACは直近12ヶ月平均としています。

LTV/CACは7.7倍で、投資できる余地が十分にあると判断しています。したがって、後のスライドでも触れますが、第4四半期は当初の計画を超えるマーケティング投資を予定しています。

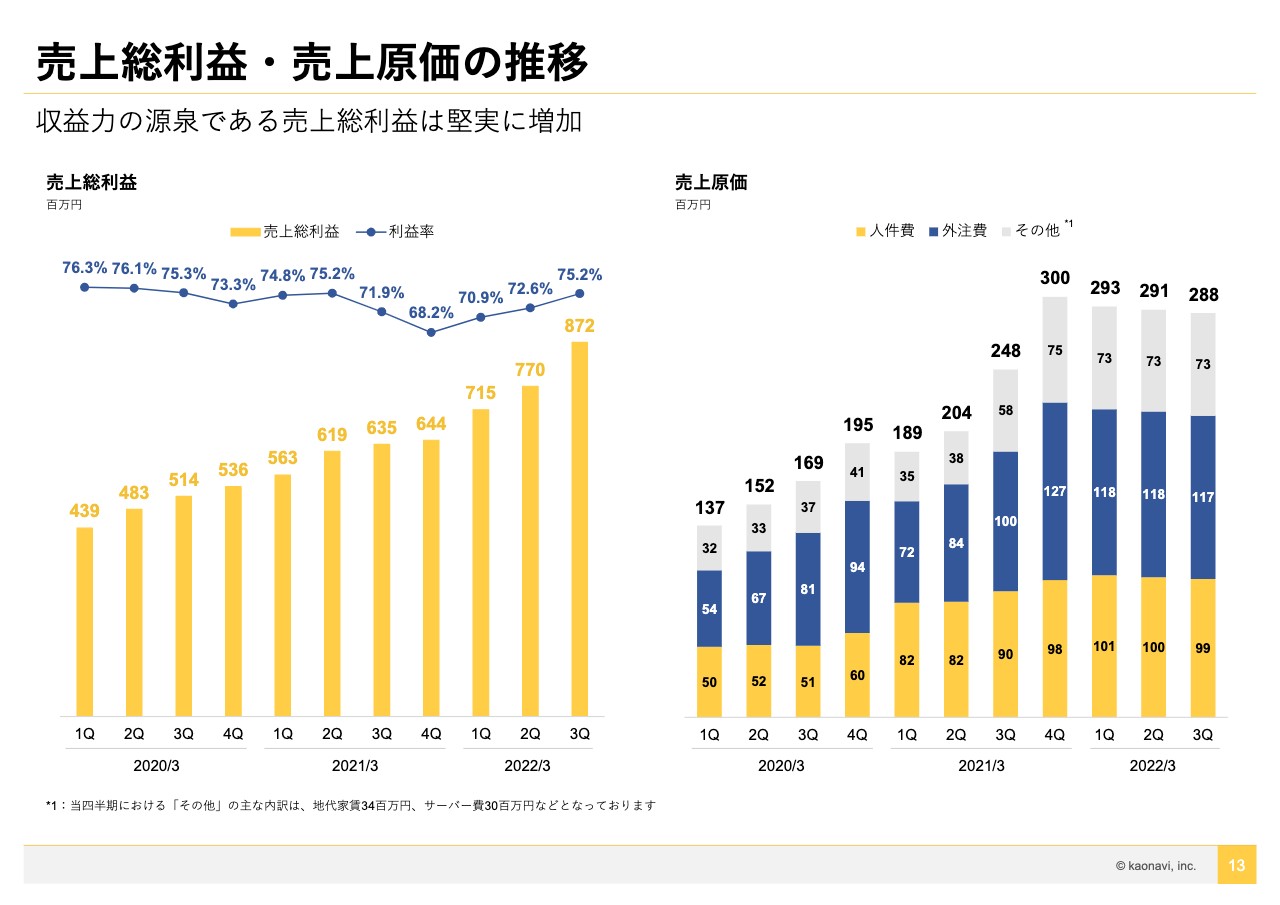

売上総利益・売上原価の推移

SaaS企業の収益力の源泉は売上総利益であり、売上総利益を着実に成長させることが、将来の利益の創出につながると考えています。従来から申し上げているとおり、当社は売上総利益のマージンを非常に重視しています。

マージンの推移は右肩上がりですが、第3四半期は計画に比べ、やや高い水準になりました。売上原価のグラフのとおり、人件費が増加していないことが要因で、エンジニアの採用が計画に比べてビハインドしていることを表しています。

しかし、第4四半期においては、採用の遅れ分を取り返して計画どおりのヘッドカウントになるため人件費が増加し、今後はマージンが少しずつ下がっていく見込みです。前回の決算でも申し上げたように、向こう数四半期においては引き続き、開発投資を重視する方針であるため、マージンは70パーセント前半の水準でコントロールしていく考えです。

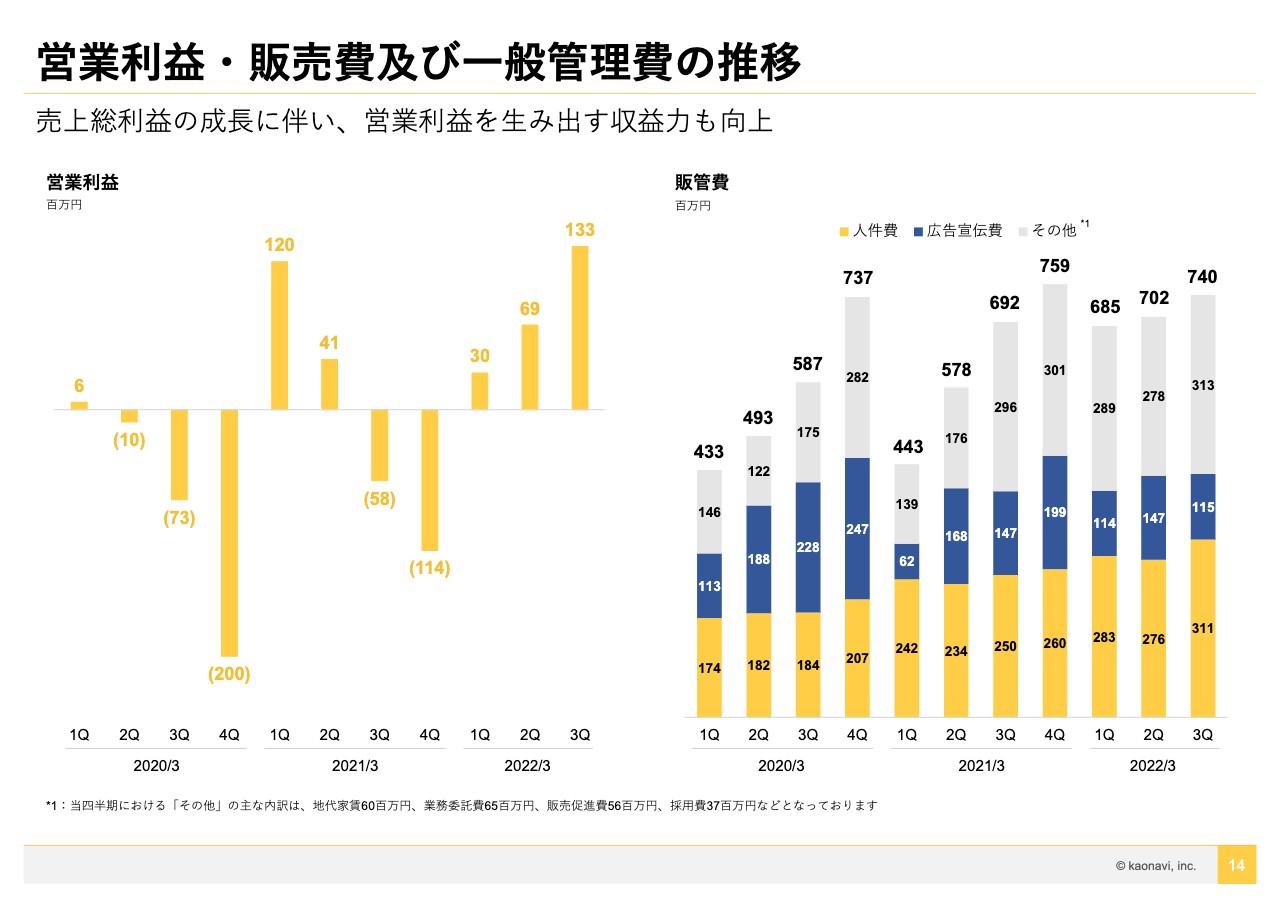

営業利益・販売費及び一般管理費の推移

売上総利益の成長に伴い、収益力は高まっていると認識しています。しかし、エンジニアと同様に、一部の職種で採用がビハインドしていることから、人件費や採用費が、当初の想定よりも低くなっています。また、旅費交通費などの経費も増加する見込みでしたが、新型コロナウイルスの感染拡大が依然として続きコストが浮いたこともあり、結果として計画に比べ利益が増加しました。

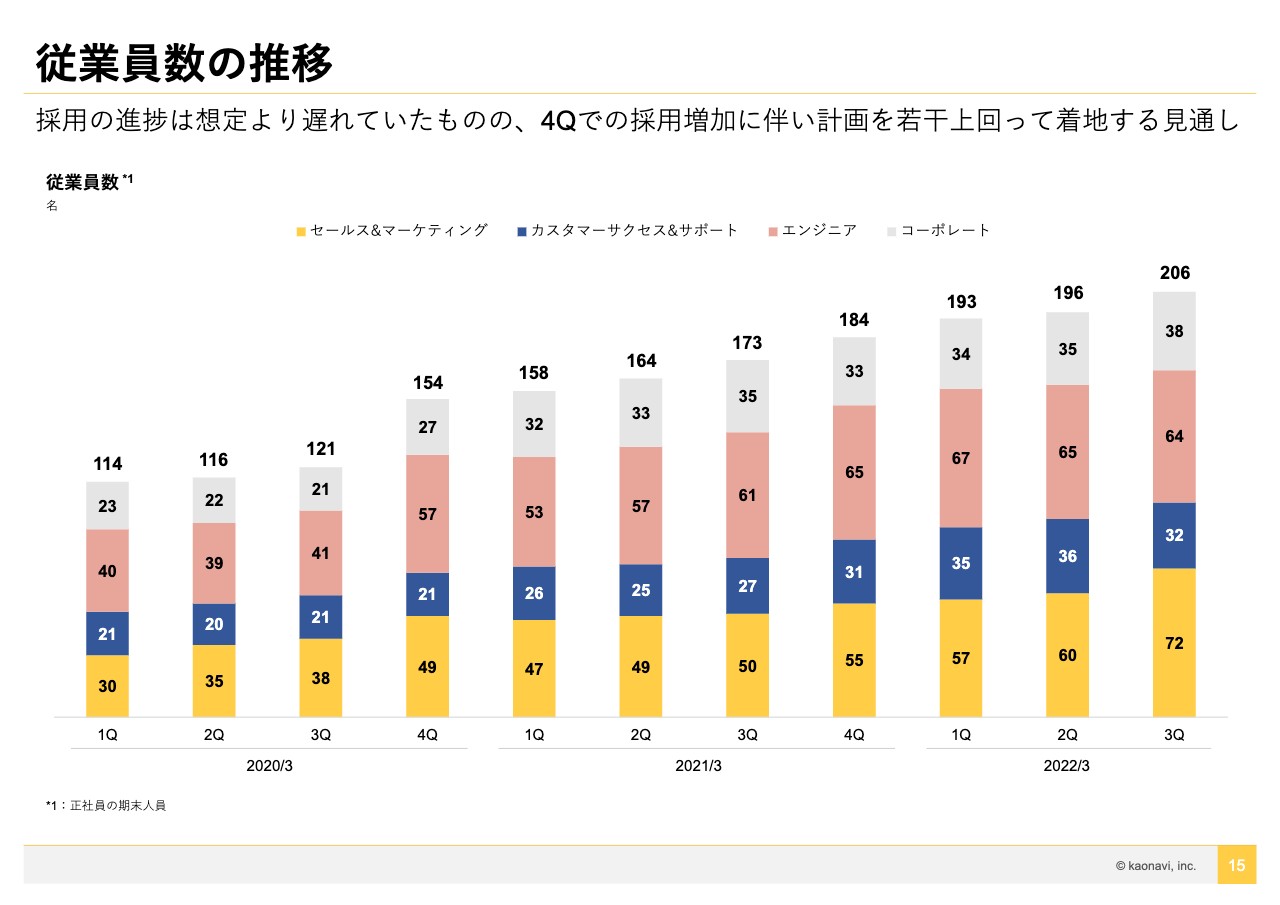

従業員数の推移

期初では220名の要員計画でしたが、第3四半期までの進捗はやや遅れています。しかし、採用施策のテコ入れの効果が顕在化して、第4四半期は大幅な採用増加を見込んでいます。結果として今期末は、220名を超える水準で着地する見通しです。

エンジニアの従業員数が第2四半期の65名に対し、第3四半期は64名と、人数の減少を心配される方もいらっしゃると思いますが、人員に関してはSESでカバーできており、開発状況にネガティブな影響はありません。また、期末には採用予定枠がすべて埋まる予定です。

社内の組織再編により、カスタマーサクセスやサポートの人材の一部をインサイドセールスとフィールドセールスに異動させています。インサイドセールスを増加させて案件化数を拡大し、商談を行うフィールドセールスの人数を増やすことで新規顧客の増加につなげていくことが狙いです。

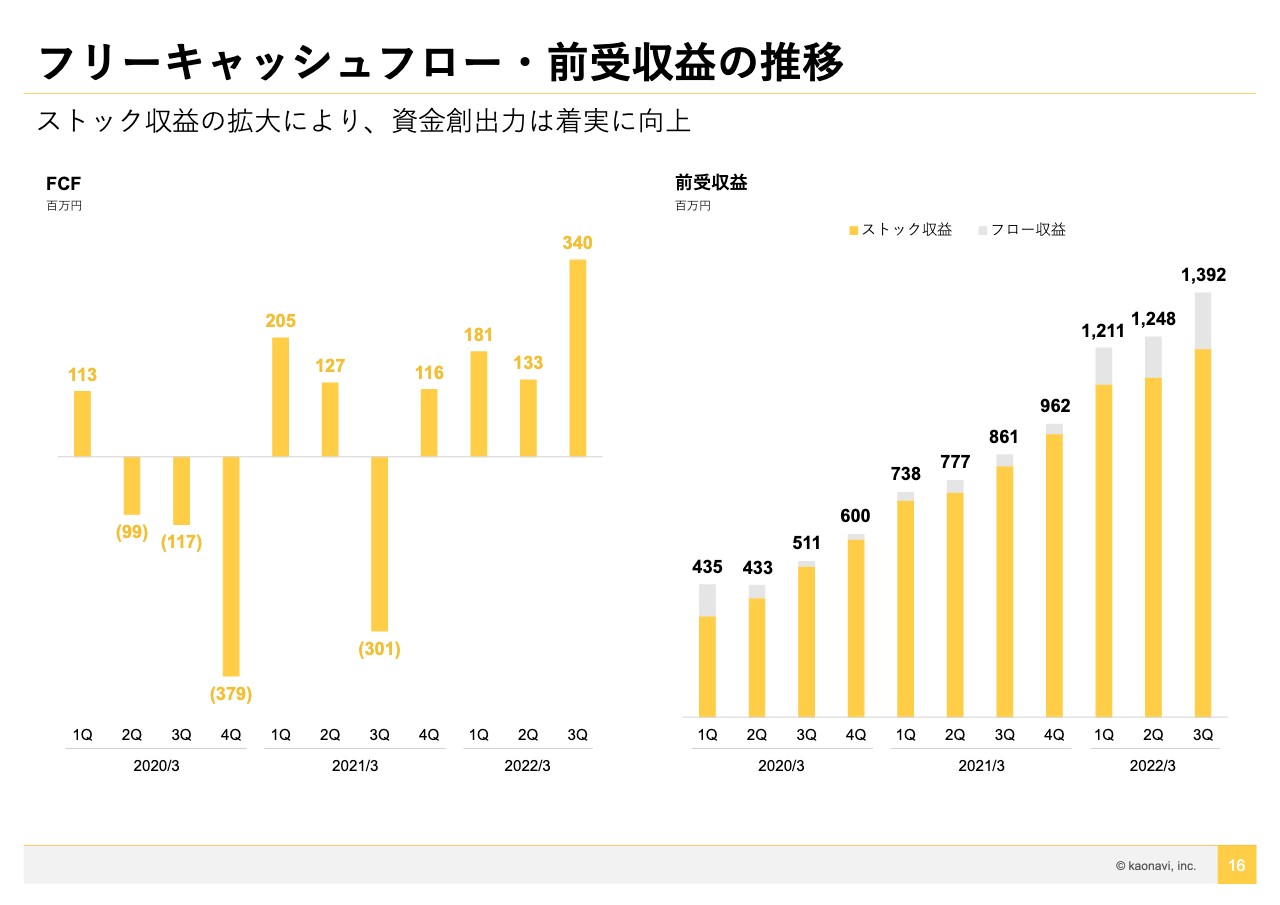

フリーキャッシュフロー・前受収益の推移

フリーキャッシュフローと前受収益の推移ですが、受注が拡大することで前受収益が増加し、フリーキャッシュフローが安定して創出される状況になっています。

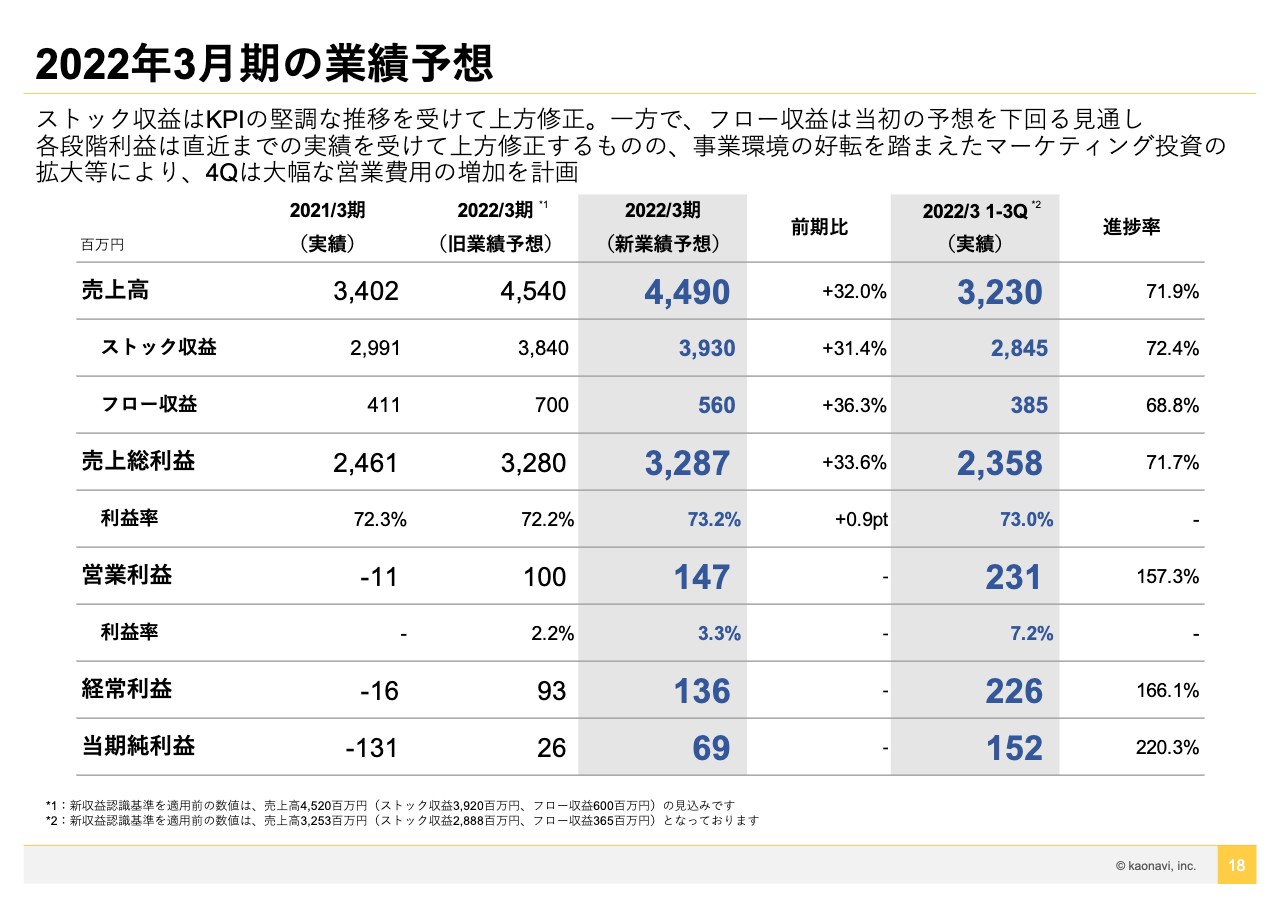

2022年3月期の業績予想

第3四半期までの実績と足元の事業環境を踏まえて、通期の業績予想を修正しています。

まず、売上高です。

当社が最も注視するストック収益は、ARRなどのKPIが堅調に推移しており、38億4,000万円から39億3,000万円と9,000万円上方修正しました。

一方でフロー収益は、当初の計画を下回って推移しており、7億円から5億6,000万円と、1億4,000万円の下方修正としました。下方修正の要因は、当初の計画の見立てが甘かったという一言に尽きると思っています。また、計画を実現するための施策の実施が遅れたことも、経営陣の責任として重く受け止めており、CFOとしてこの場を借りてお詫び申し上げます。第1四半期の失速を受け、その後7月以降に対策を講じた結果、第2四半期以降の受注実績は格段に改善しています。事業のファンダメンタルズとしては極めて順調ですが、3月までの時間軸の中でP/Lを挽回することは難しいと判断し、下方修正することとしました。

売上高全体については、ストック収益とフロー収益を合算して、5,000万円の下方修正となっています。

利益については、各段階利益のすべてについて上方修正しています。上方修正の要因はシンプルで、第3四半期までの実績が計画に対して上振れたためです。実績が上振れた要因としては、人材採用が計画をビハインドして人件費、採用費が計画を下回り、それに加えて各種の経費が想定よりも下回ったことが挙げられます。

ただし、これまでの利益の積み上げによるバッファがあること、堅調な足元の受注状況、LTV/CACなどのKPIを踏まえると、投資できるチャンスだと考え、第4四半期に将来の成長加速に向けた先行投資を拡大する計画としています。

具体的には、マーケティング投資の拡大を予定しています。第4四半期単独で計画をみると、営業利益以下は赤字になりますが、先行投資の拡大を来期以降の業績に寄与させていきたいと考えています。

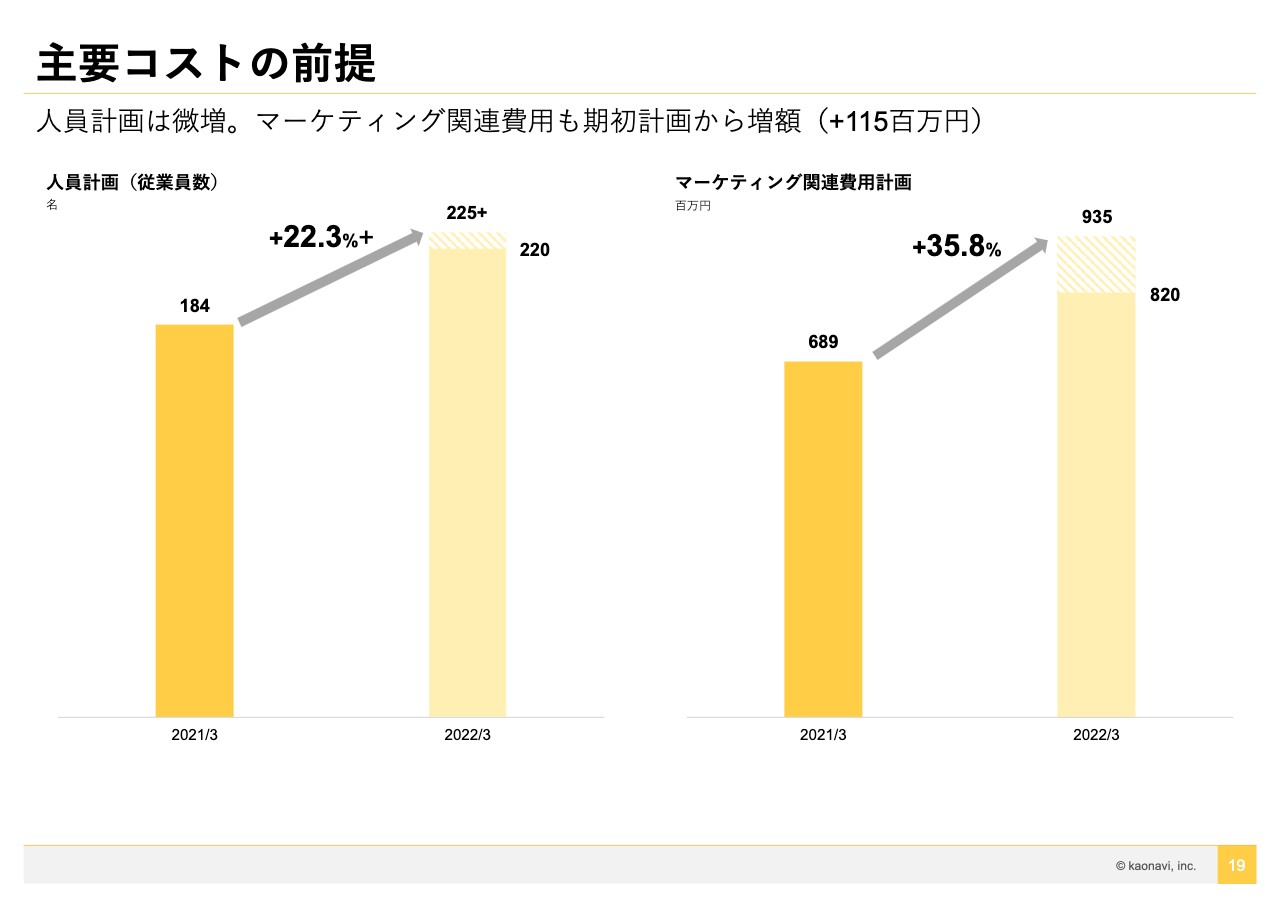

主要コストの前提

最後に主要コストの前提です。これまでの説明でも触れましたが、事業環境や採用動向を踏まえ、人員に関しては220名から225名強まで増員する計画としています。

また、マーケティング関連費用は当初の計画から1億1,500万円増額し、9億3,500万円を予定しています。

ご説明は以上となります。本日はありがとうございました。

新着ログ

「情報・通信業」のログ