H.U.グループ IR Day 2021|IVD事業、グローバル戦略転換は成果を創出 今後も営業利益率20%以上等を推進

本日ご説明の内容

石川剛生氏(以下、石川):H.U.グループホールディングス執行役、IVD担当の石川でございます。私からは臨床検査薬(IVD)事業の戦略および進捗について、3つのトピックスに分けてご説明します。

1つ目は「H.U.グループのIVD事業の概況」、2つ目は「ポストCOVIDを踏まえた市場環境の変化」、3つ目は「新・グローバル戦略の背景及び基本戦略(2020年度~)」、さらに「KEY TOPICS:戦略の主な進捗」「サマリー」という順番でご説明します。

H.U.グループのIVD事業(「FUJIREBIO」)

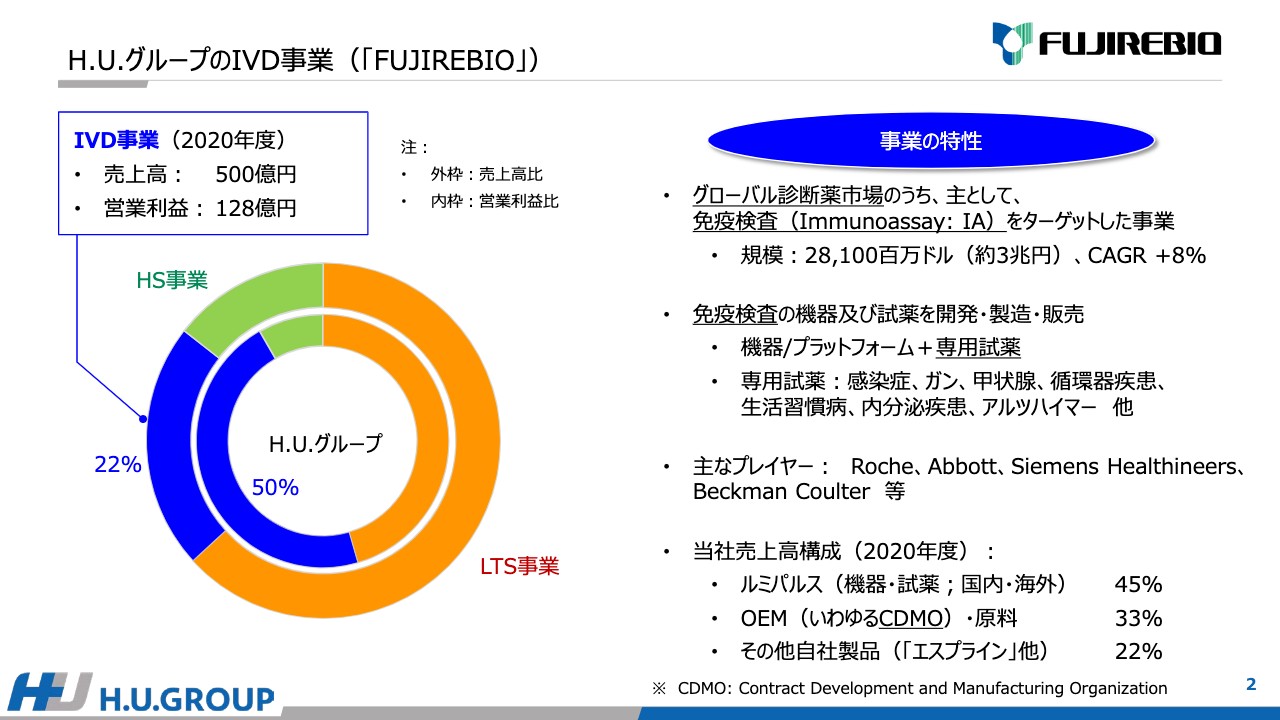

H.U.グループのIVD事業(「FUJIREBIO」)の概況です。先ほどお伝えしたように、IVD事業の2020年度は、売上高500億円、営業利益128億円、H.U.グループ全体に占める売上高の比率は22パーセント、営業利益は約50パーセントになっています。

スライドの右側に記載している事業の特性についてご説明します。グローバル診断薬市場のうち、Immunoassayと呼んでいる免疫検査をターゲットした事業です。世界における規模は約3兆円で、成長率は8パーセントとなっています。成長率が非常に高い市場だと考えています。

その市場において、免疫検査の機器及び専用試薬の開発・製造・販売を行っています。専用試薬は、感染症、ガン、甲状腺、循環器疾患、生活習慣病、内分泌疾患、アルツハイマーなど、幅広く準備しています。

主なプレイヤーは、ロシュ・ダイアグノスティックス(Roche)、アボットジャパン(Abbott)、シーメンスヘルスケア(Siemens Healthineers)、ベックマン・コールター(Beckman Coulter)など、多くのグローバルな大手企業があります。

2020年度の当社売上高の構成は、自社プラットフォームでは「ルミパルス」の機器・試薬の国内・海外が45パーセント、OEMいわゆるContract Development and Manufacturing Organizationは、開発、生産、原料の事業を実施しており33パーセント、その他の自社製品は22パーセントという構成になっています。

FUJIREBIOのポートフォリオ(2019年度実績;Pre-COVID)

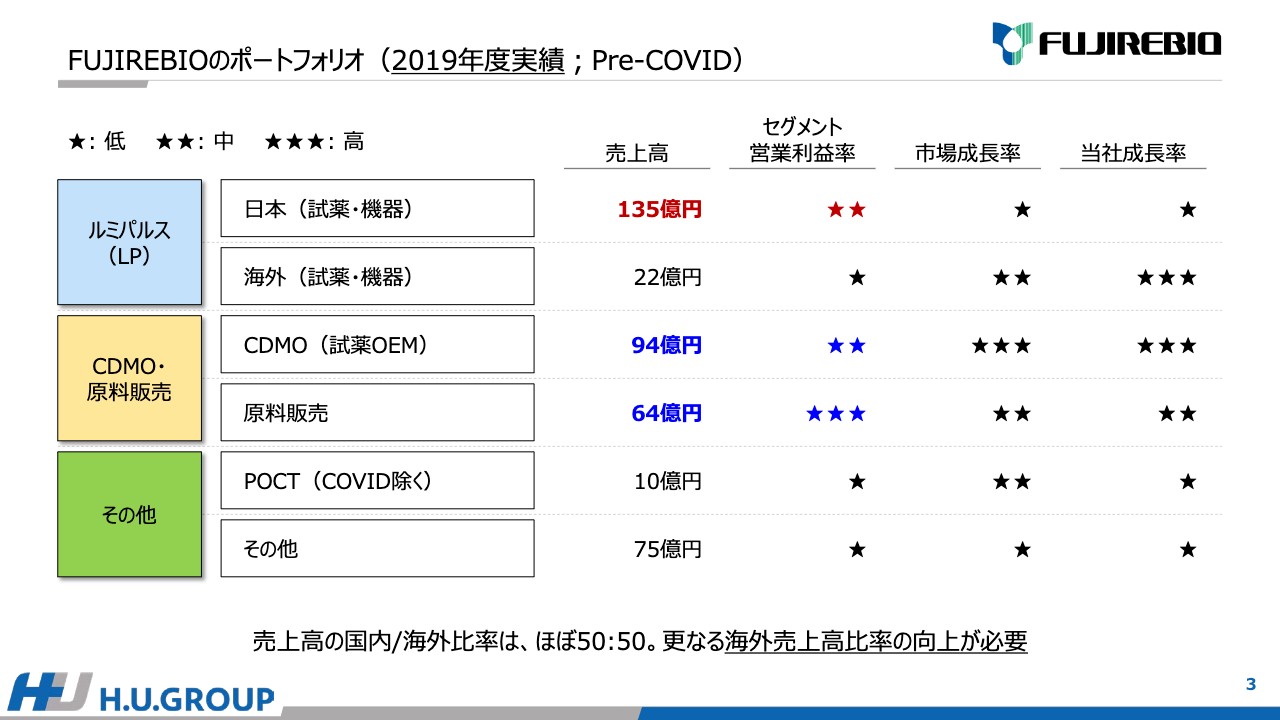

新型コロナウイルス流行前の2019年度の実績です。「ルミパルス」、CDMO・原料販売、その他のセグメントに分けて掲載しています。「ルミパルス」は、国内と海外に分けることができます。

「ルミパルス」の日本での事業は135億円、海外は22億円です。CDMO、つまり試薬OEMは94億円、原料販売は64億円という実績です。その他においてはPOCTが10億円、その他は75億円です。

こちらの表では2点ポイントがあります。1点目は、セグメントの営業利益です。日本の「ルミパルス」とCDMOを比較すると、販管費なども加味した場合、営業利益ベースではほぼ同水準となります。また、原料販売は利益率が非常に高くなっています。

2点目は市場の成長率です。日本と海外の市場を比較した場合、やはり海外のほうが高く、特にCDMO(試薬OEM)は極めて高い成長率が期待できます。当社の売上高の国内と海外の比率は、ほぼ50対50です。海外売上の比率のさらなる向上を目指さないといけないと考えています。

ポストCOVIDにおけるグローバル市場の環境変化

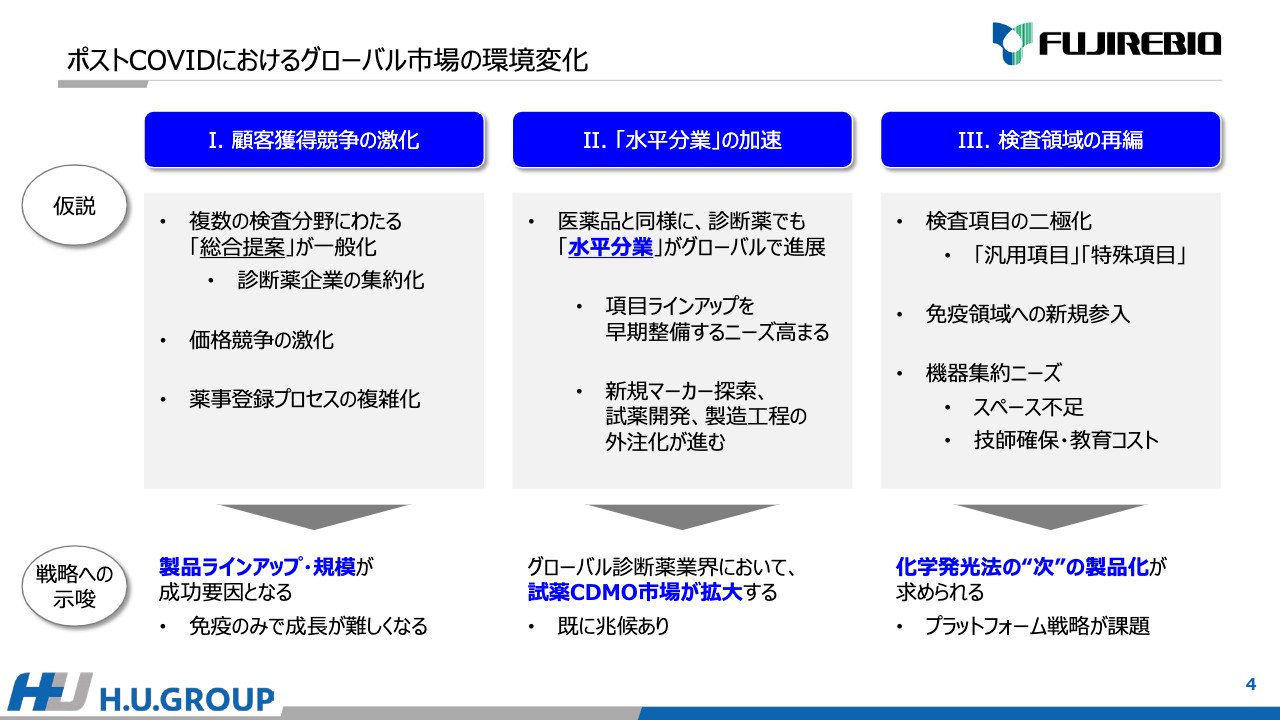

そのような中で、新型コロナウイルス収束後にグローバル市場でどのような環境変化が起こるか、簡単にまとめました。当社は3つの仮説を持っています。1つ目は「顧客獲得競争の激化」、2つ目は「『水平分業』の加速」、3つ目は「検査領域の再編」です。

1つ目の「顧客獲得競争の激化」は、複数の検査分野にわたる「総合提案」が一般化する中で、診断薬企業の集約化が進み、価格競争の激化、各国の薬事登録プロセスが複雑化するというものです。こちらが戦略に対してどのような示唆を与えるかと言いますと、製品のラインアップ・規模が業界における成功要因になるだろうと考えています。つまり、免疫のみでの成長が難しくなるということです。

2つ目の「『水平分業』の加速」は、医薬品でもみられる状況で、診断薬でもグローバルで進展すると考えています。各社が項目ラインアップを早期整備するニーズが高まる中、新規マーカーの探索、試薬開発、製造工程の外注化が進むと考えています。戦略への示唆としては、グローバル診断薬業界で試薬CDMO市場が拡大するとみており、すでにその兆候は出ていると考えています。

3つ目は「検査領域の再編」です。検査項目が「汎用項目」と「特殊項目」に二極化し、さらには免疫領域にも企業の新規参入があると考えています。お客さまにおいては、スペース不足や技師確保・教育コストがかかるということで、複数台ある機台を集約したいというニーズが高まると考えています。免疫の分野でも、現在の化学発光法をベースとした次の技術の製品化が求められると考えており、こちらのプラットフォーム戦略が各社において大きなポイントになると考えています。

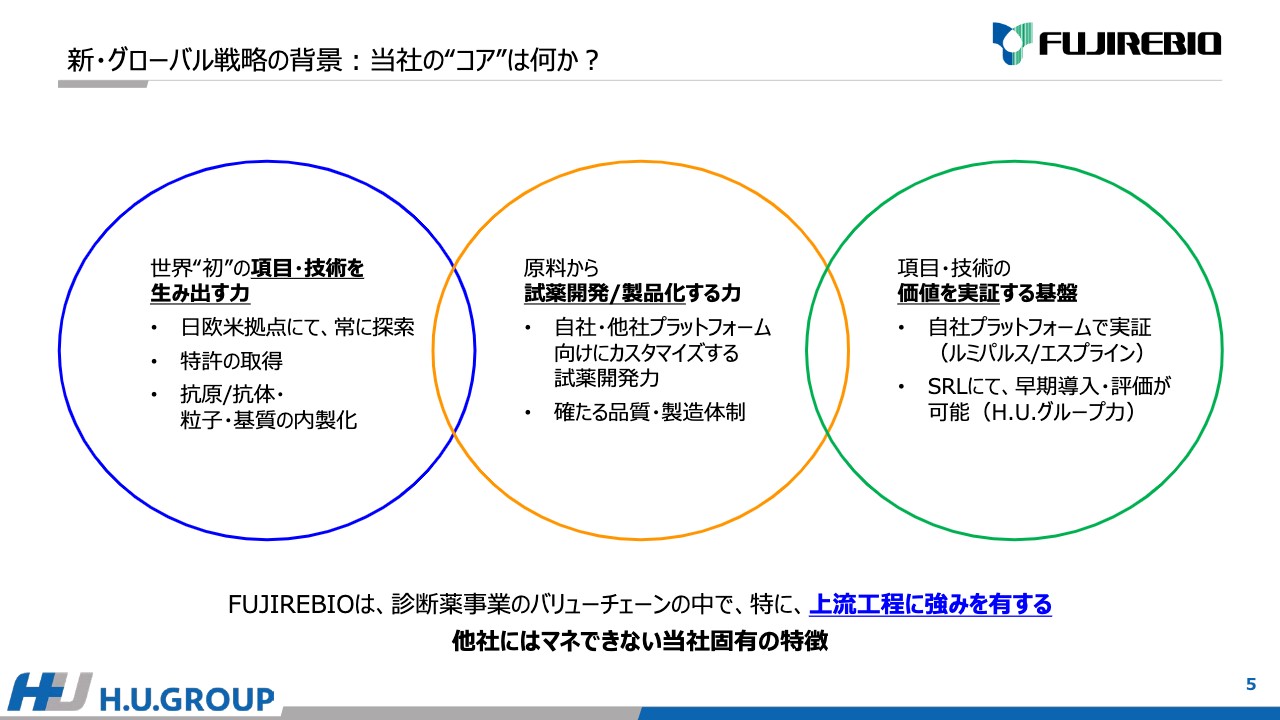

新・グローバル戦略の背景:当社の“コア”は何か?

「当社の“コア”は何か?」についてまとめました。大きく3点あると考えています。1点目は「世界“初”の項目・技術を生み出す力」、2点目は「原料から試薬開発/製品化する力」、3点目は「項目・技術の価値を実証する基盤」があることです。

「世界“初”の項目・技術の生み出す力」では、日欧米の拠点で常に新しい探索をしつつ、特許の出願、抗原/抗体・粒子・基質などの原料の内製化を進めています。

さらに、原料だけではなく試薬を製品化することも大事です。当社は、自社や他社のプラットフォーム向けにカスタマイズする試薬開発能力を有しており、品質・製造体制もしっかり持っているところも大きなポイントだと考えています。

さらに、開発した製品の価値を実証することもとても大事です。臨床的な意義を示すことにおいて、自社のプラットフォームである「ルミパルス」「エスプライン」により項目を開発し、国内でSRLにて早期導入・評価することが、H.U.グループの力だと考えています。

FUJIREBIOは、診断薬事業のバリューチェーンの上流工程において特に強みを有すると考えています。こちらは世界をみても真似できる会社は非常に少ないと思われ、当社固有の特徴だと考えています。

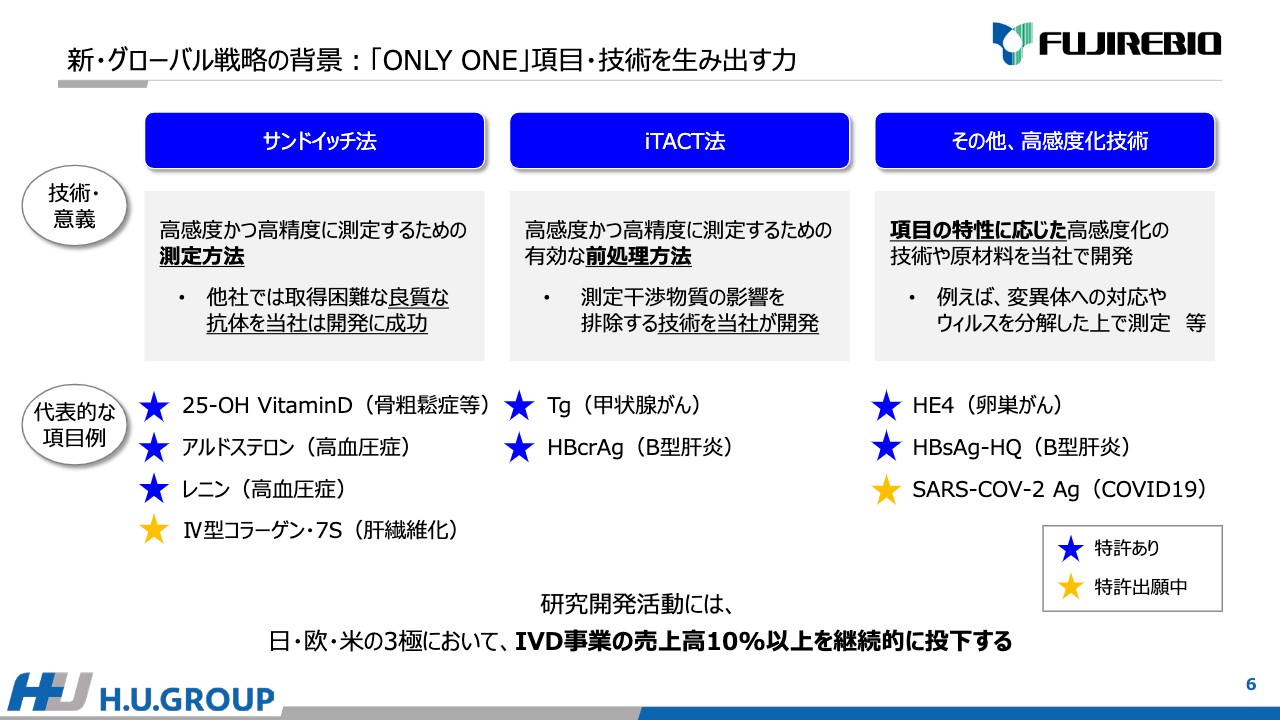

新・グローバル戦略の背景:「ONLY ONE」項目・技術を生み出す力

「ONLY ONE」と呼んでいる、当社しか持っていない項目・技術を生み出す力の例です。スライドに記載のとおり、「サンドイッチ法」「iTACT法」「その他、高感度化技術」があります。当社は、高感度だけではなく、高精度に測定するための測定方法や有効な前処理方法なども含めた技術を持っています。

スライドの下部には代表的な項目例を記載しています。VitaminD、高血圧症のアルドステロン、レニン、肝線維化マーカー、甲状腺がん、B型肝炎、新型コロナウイルスなどのような項目がラインアップにあります。

これらについては特許出願中や取得済のものがあります。研究開発活動は、毎年、日・欧・米において売上高の10パーセント以上を継続的にしっかり投下し、技術を生み出していきます。

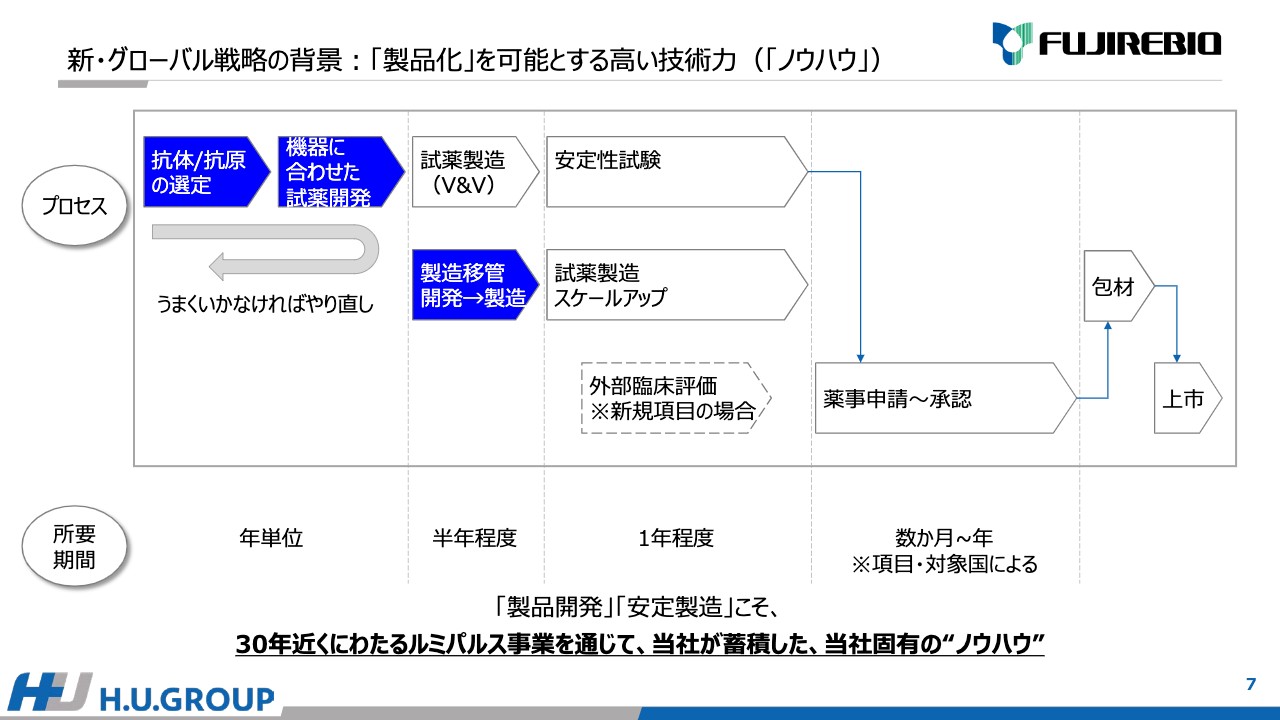

新・グローバル戦略の背景:「製品化」を可能とする高い技術力(「ノウハウ」)

2点目の「原料から試薬開発/製品化する力」は非常に大事です。スライドの上部には、試薬開発のプロセスを掲載しています。抗体/抗原、原料の選定から始まり、機器に合わせた試薬を開発し、製造移管を進めてスケールアップ、薬事申請、包材、上市となります。

特に青で塗っている上流工程の「抗体/抗原の選定」「機器に合わせた試薬開発」「製造移管」は年単位で工数がかかります。期待できる性能が得られなかった場合はやり直しということで、追加でもう何年かかかるため、こちらの工程は非常に大事です。当社は約30年にわたる「ルミパルス」の事業を通じて、試薬開発、製品開発、安定製造の技術は非常に高いと考えており、蓄積したノウハウだと考えています。

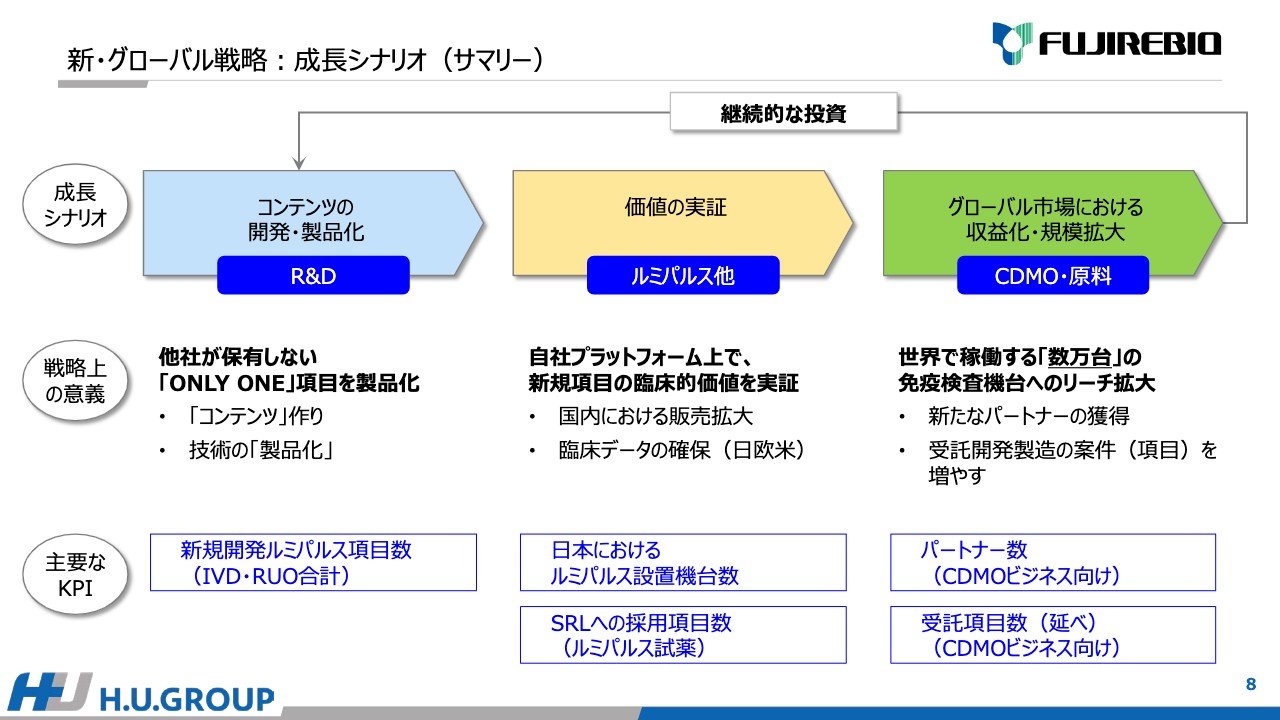

新・グローバル戦略:成長シナリオ(サマリー)

そのような背景を踏まえて、新・グローバル戦略の成長シナリオをまとめています。3段階あり、1つ目は「コンテンツの開発・製品化」を、研究開発を通じてしっかり進めることです。2つ目は、開発した製品の「価値の実証」であり、自社のプラットフォームである「ルミパルス」「エスプライン」を中心としています。3つ目は、CDMO・原料事業で「グローバル市場における収益化・規模拡大」です。

得た収益は、研究開発に継続的に投資していきます。特に、研究開発では他社が保有しない「ONLY ONE」の項目を製品化します。主要なKPIは、新規に開発した「ルミパルス」の項目数です。薬事登録を取得したIVDだけではなく、研究用試薬であるRUOの合計で、これが1つのポイントになると考えています。

2つ目の「価値の実証」は、自社のプラットフォームで新規項目の臨床的価値をしっかり実証するということで、国内における販売拡大や欧米での臨床データの確保も含まれます。主要なKPIは、日本における「ルミパルス」設置機台数とSRLへの採用項目数だと考えています。

3つ目のCDMO事業の意義は、「ルミパルス」などで価値が実証された項目を世界に広げることです。世界で稼働する何万台という免疫検査機台へのリーチを拡大するために、新たにパートナーを獲得し、受託する開発製造の項目を増やします。主要なKPIは、CDMO事業のパートナー数とCDMO事業に関係する受託項目数の延べ数だと考えています。

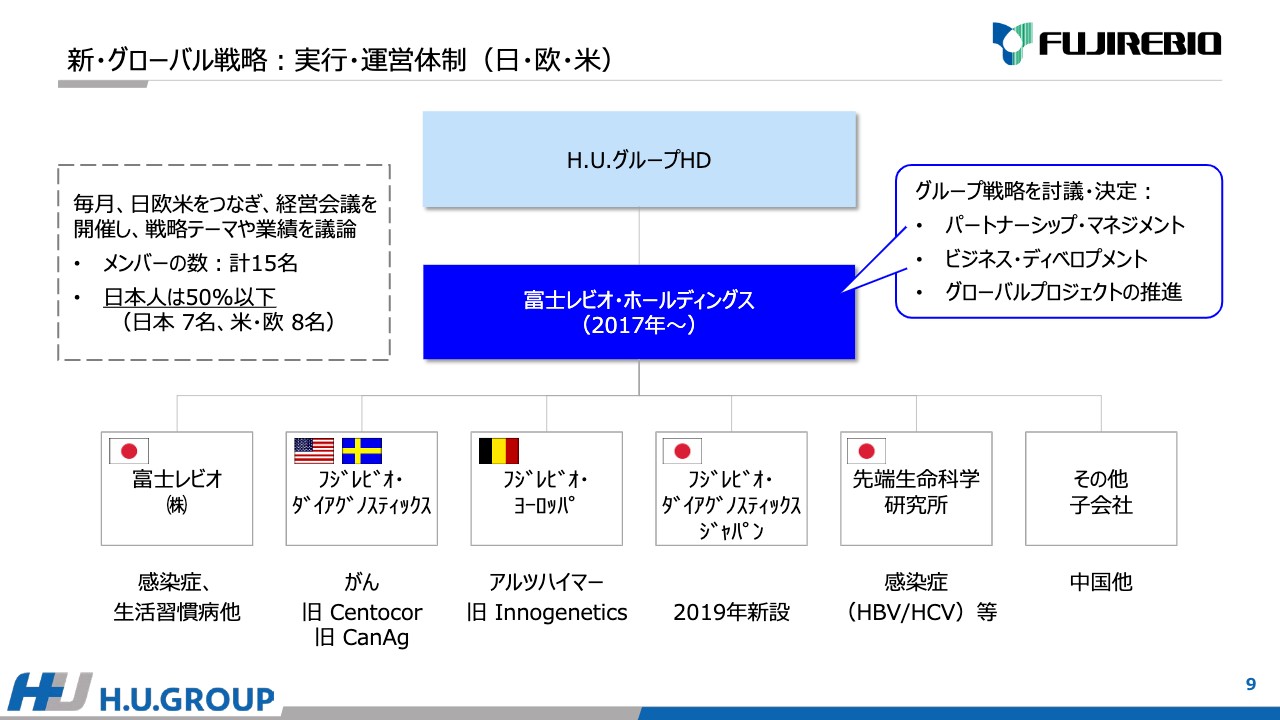

新・グローバル戦略:実行・運営体制(日・欧・米)

新・グローバル戦略は、グローバル体制で実行・運営しています。2017年に富士レビオ・ホールディングスを設立しました。スライドに記載しているとおり、富士レビオ・ホールディングスの傘下に、日本の富士レビオ株式会社、アメリカのフジレビオ・ダイアグノスティックス、ベルギーのフジレビオ・ヨーロッパなどの子会社が並列に並んでいます。

毎月、日・欧・米をつなぎ、経営会議を開催し、戦略テーマなどを議論しています。メンバーの数は15名で、うち7名が日本人ということで、50パーセント以下という割合です。

市場の状況をしっかり理解した上で戦略を議論・決断しており、パートナーシップ・マネジメント、新規のビジネス・ディベロップメント、グローバルプロジェクトの推進を加速する中で、こちらの体制が順調に稼働していると考えています。

進捗①:当社CDMO・原料ビジネスの類型

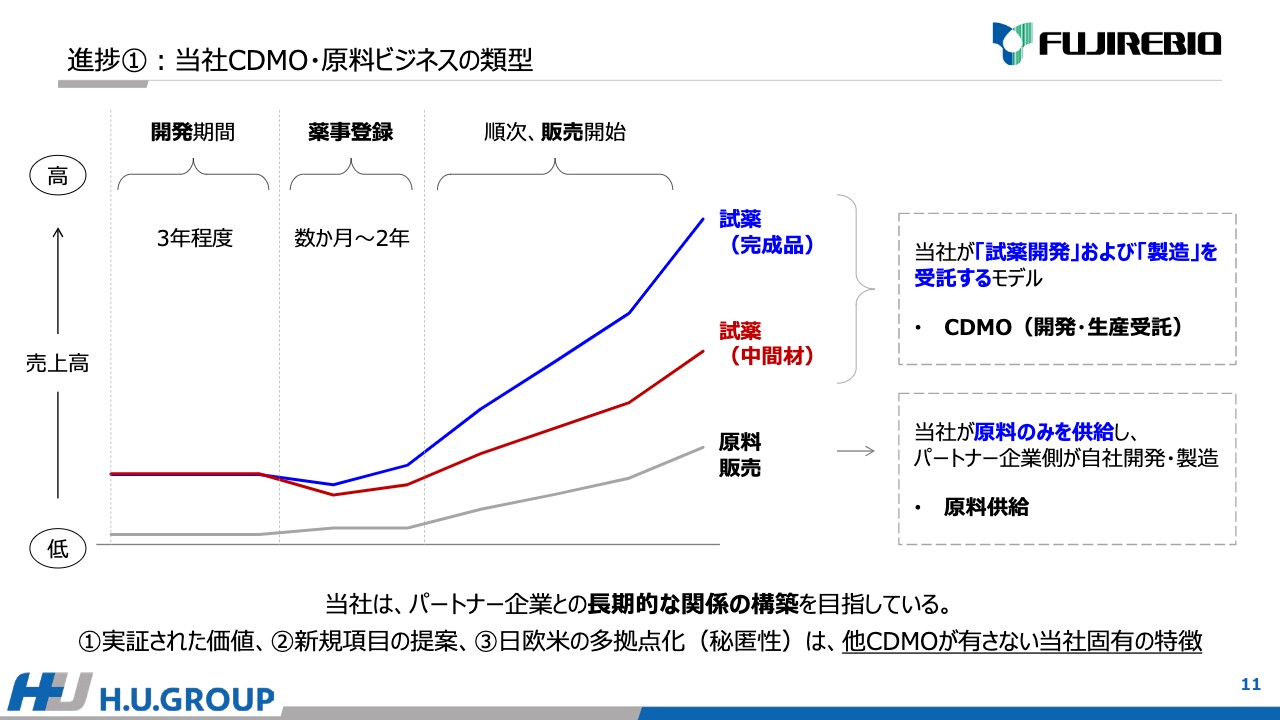

このような戦略を踏まえ、現在の進捗について3点ご説明します。1点目は、当社のCDMO・原料ビジネスです。スライドに記載の図をご覧ください。横軸が時間で、縦軸が売上の高低を表しています。

この事業は、売上が発現するまでに一定のリードタイムがかかります。開発期間が約3年で、薬事登録は数ヶ月から2年かかり、その後順次販売が開始されます。青色は、試薬(完成品)を当社が開発および生産する場合です。茶色は、開発および中間材を生産する場合です。灰色は原料販売です。

先ほどお伝えしたように、上の2つは開発を受託し製造するモデルで、いわゆるCDMOです。原料販売は、当社から原料を供給し、パートナー企業で開発および生産をします。当社は、パートナー企業との長期的な関係をしっかり構築することを目指しています。

「ルミパルス」で実証された価値の項目や常に新しい項目を提案できること、さらに、日欧米の多拠点で秘匿性を確保した上で開発活動ができることを含めて、他CDMOと異なる特徴だと考えています。

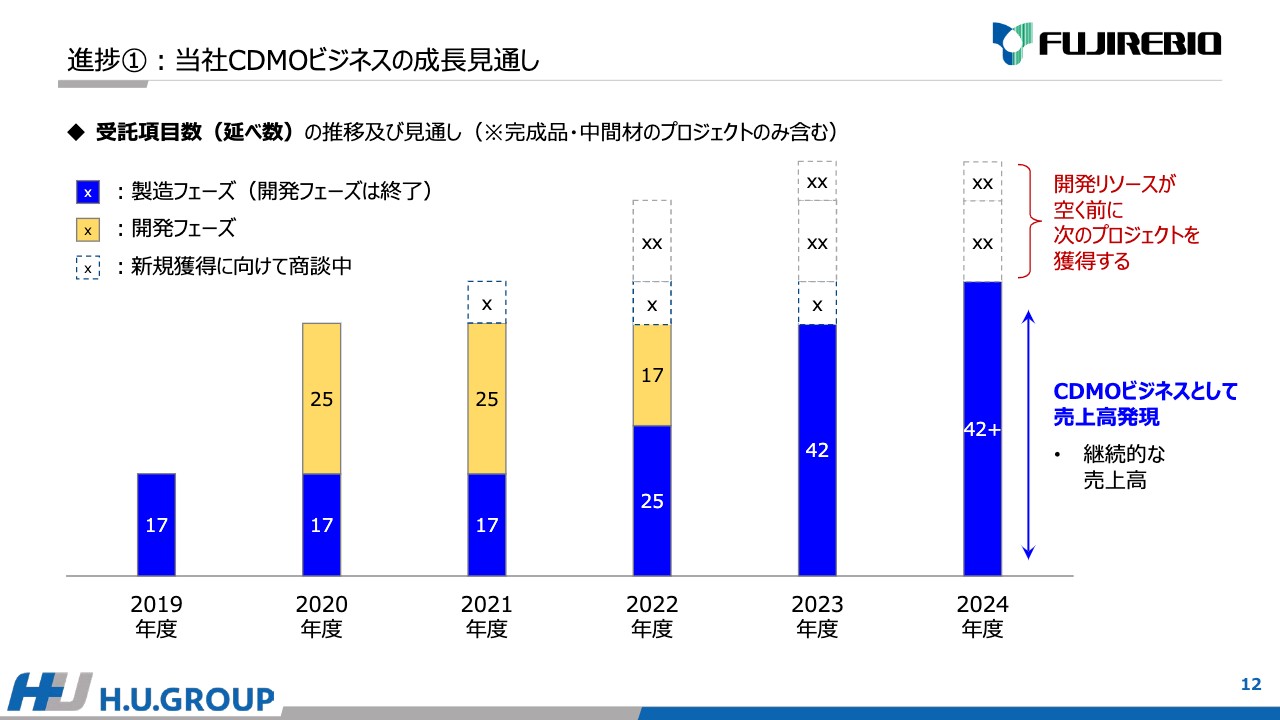

進捗①:当社CDMOビジネスの成長見通し

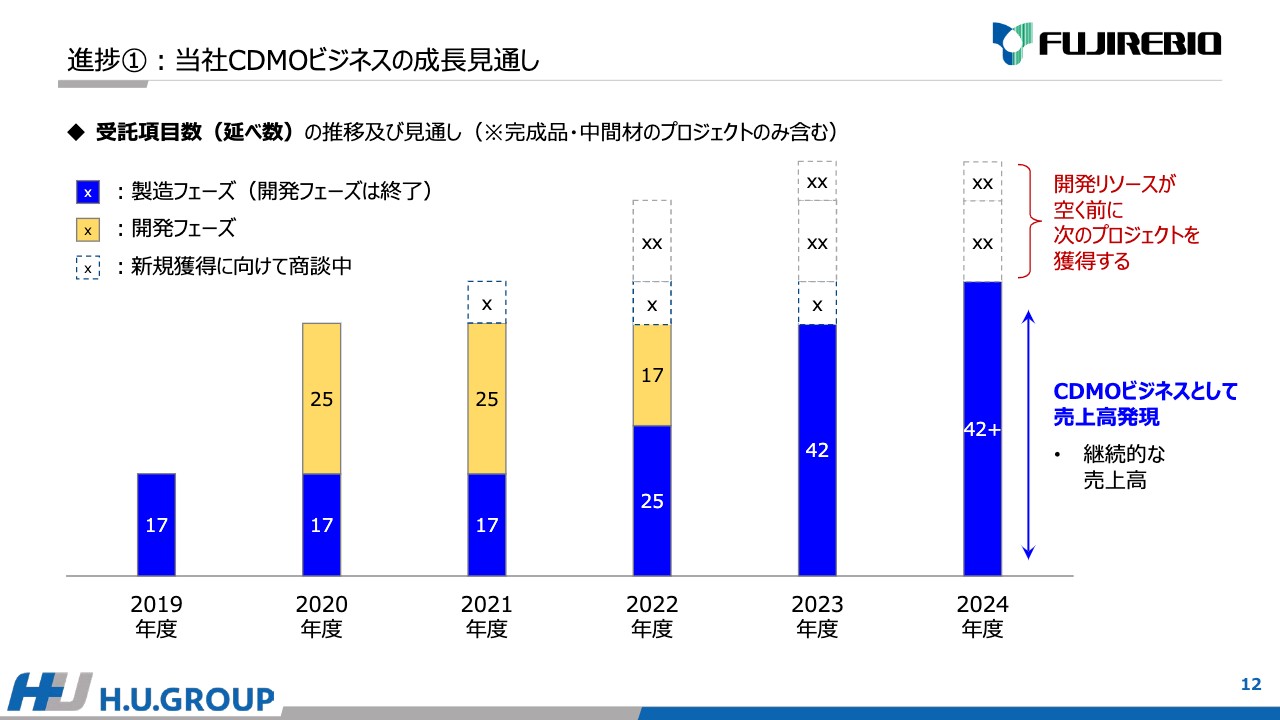

現時点での成長の見通しを定量的に表しています。こちらは、先ほどKPIとして記した受託項目数の延べ数の推移です。

スライドの一番左に記載している2019年度のCDMOビジネスの売上は、17項目から発現していました。2020年度において、いろいろ活動する中で、新たに25項目の受託に成功しました。

現在、これらの開発が進んでおり、2022年度、2023年度から順次開発フェーズが終わり、薬事登録・販売に進みます。現在は42項目までの増加を見込んでおり、さらに今年度も新たな項目獲得に向けて新規の商談を進めています。点線で記載している部分は商談中であり、さらに増えることを目指してしっかり活動を継続しています。

青色の部分は、CDMOビジネスの売上高の発現を表しており、2023年度と2024年度で伸びているとおり、継続的に発現します。同時に、開発リソースが空く前に、点線で記載している新たな開発プロジェクトの取得に努めています。

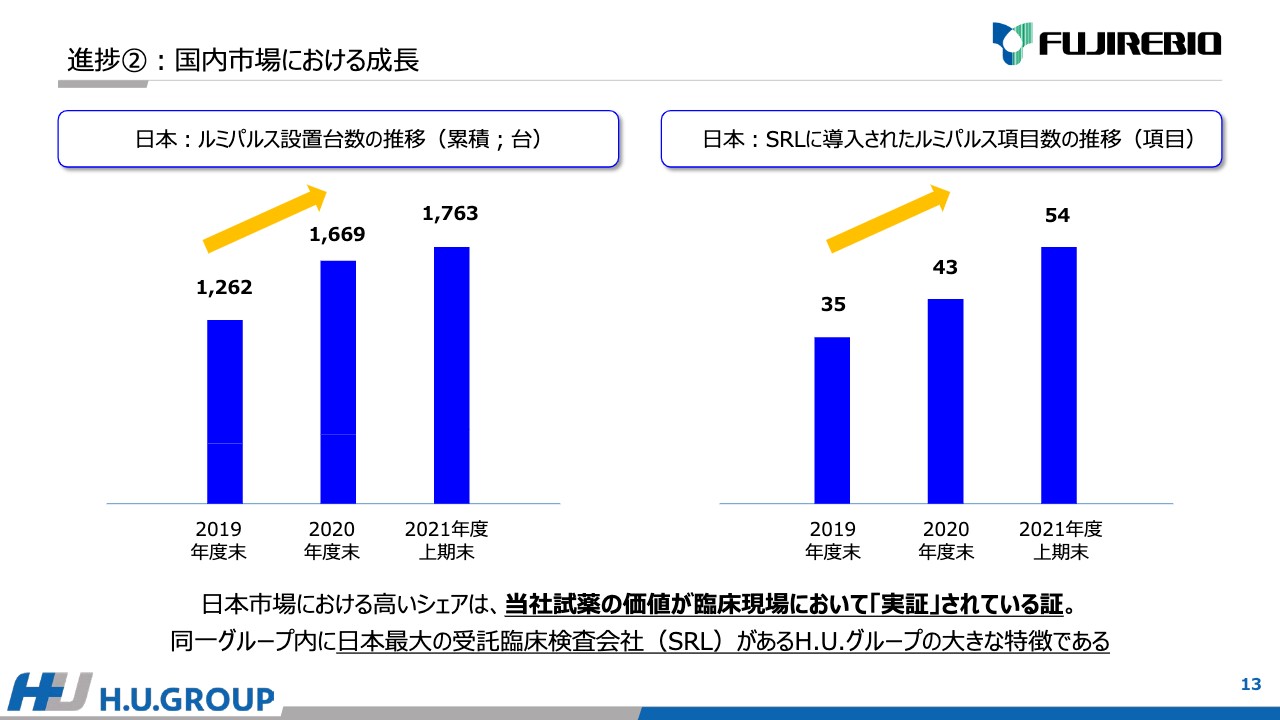

進捗②:国内市場における成長

国内市場も順調に成長しています。スライドの左側に記載している図は、国内の「ルミパルス」機台数の累積の推移です。右側には、SRLに導入された「ルミパルス」項目の推移を記載していますが、2019年度以降、どちらも順調に伸長しています。

日本市場における高い成長とシェアは、当社試薬の価値がお客さまに「実証」されている証であると考えています。同一グループ内に、日本最大の受託臨床検査会社であるSRLがあることは、H.U.グループの大きな強みであり特徴だと考えています。

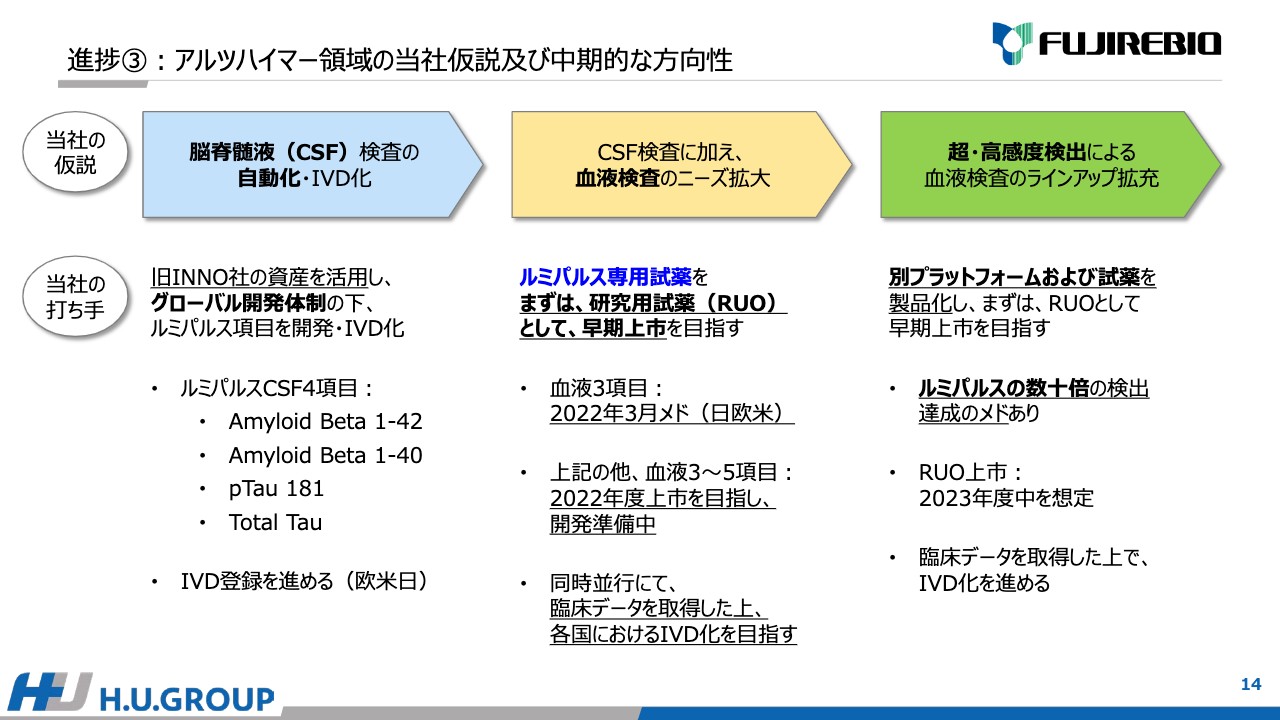

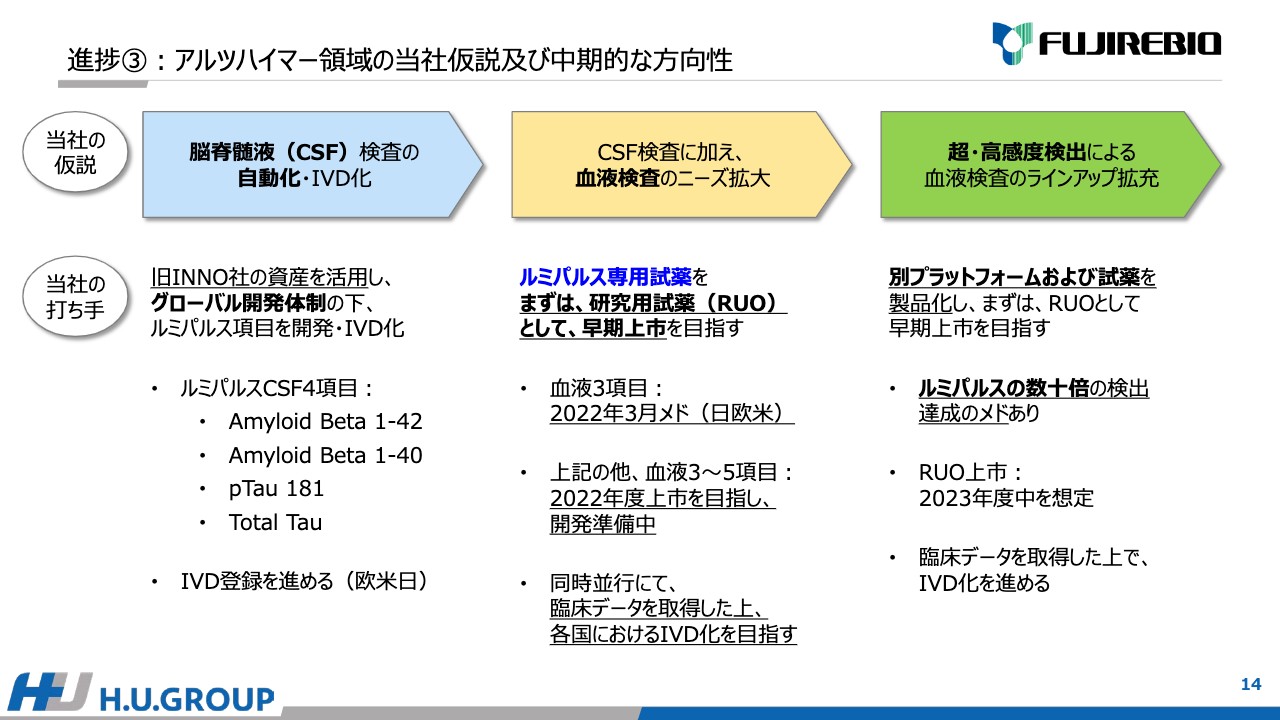

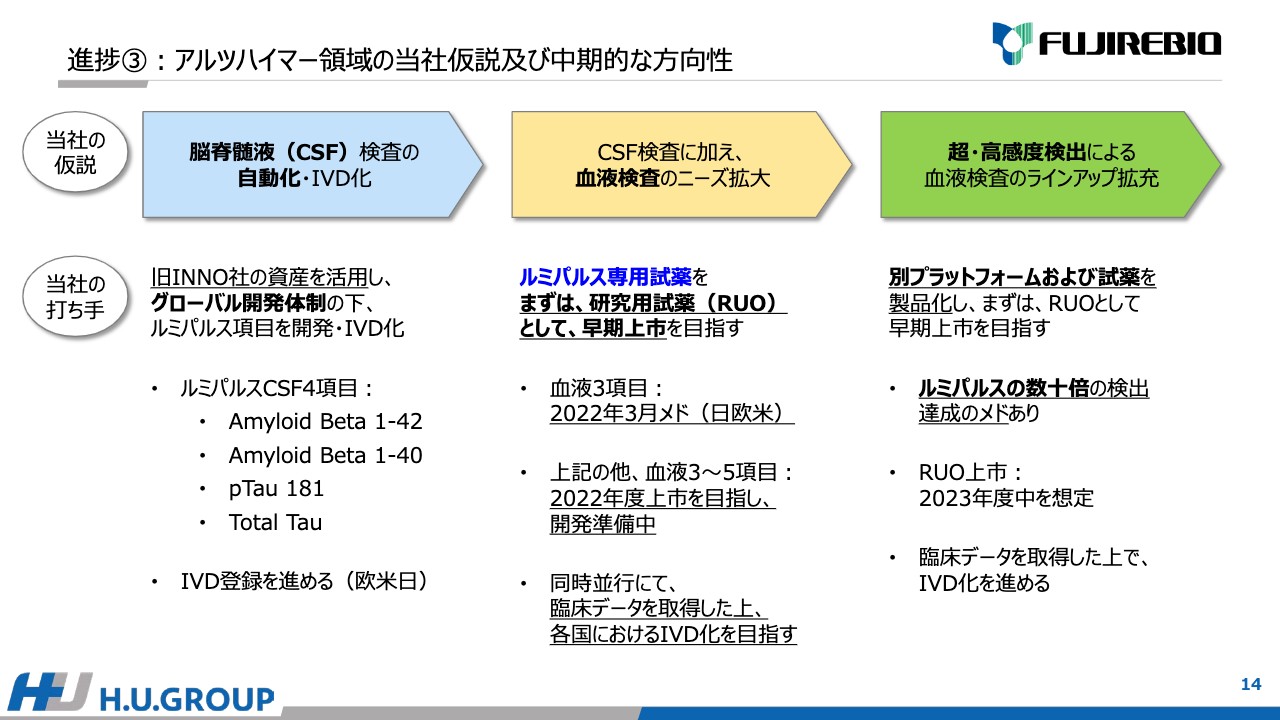

進捗③:アルツハイマー領域の当社仮説及び中期的な方向性

3点目はアルツハイマーについてです。当社はこちらの領域でも仮説を立てて中期的にさまざまな手を打っています。3段階の仮説があり、1つ目は「脳脊髄液(CSF)検査の自動化・IVD化」、2つ目は「CSF検査に加え、血液検査のニーズ拡大」、さらに現行の化学発光法では検出に限度がある血液検査について、「超・高感度検出による血液検査のラインアップ拡充」を考えています。

1つ目の「脳脊髄液(CSF)検査の自動化・IVD化」は、2010年に買収したイノジェネティクスの資産を活用し、グローバル開発体制を進める中で、「ルミパルス」専用項目、専用試薬の開発に成功しました。現在は「Amyloid Beta 1-42」「Amyloid Beta 1-40」「pTau 181」「Total Tau」の4項目を有しており、順次、欧米日とIVD登録を進めています。

しかし、CSF検査は採取時に患者へ負荷がかかるため、血液検査のニーズが高まっています。当社も血液検査の開発活動は過去より実施しており、現在「ルミパルス」の専用試薬として、2023年3月を目処に日欧米で上市を目指しています。IVD承認がすぐには取れないため、研究用試薬として上市し、早く市場に供給することを目指し、順次IVD化を進めたいと考えています。

「Amyloid Beta 1-42」「Amyloid Beta 1-40」「pTau 181」の3項目以外にも、いろいろ候補があり、追加で3項目から5項目のラインアップを2022年度中に上市できるよう準備を進めています。

しかし、化学発光法の検査感度では限界のある項目もあります。そのようなものについては、「ルミパルス」とは別のプラットフォームおよび試薬の開発を現在進めています。すでに、「ルミパルス」の数十倍の検出感度の達成の見込みがあるため、2023年度中には、欧米日でRUOとして上市することを目指して進めています。こちらも臨床データを取得の上、IVD化を進めたいと考えています。

サマリー

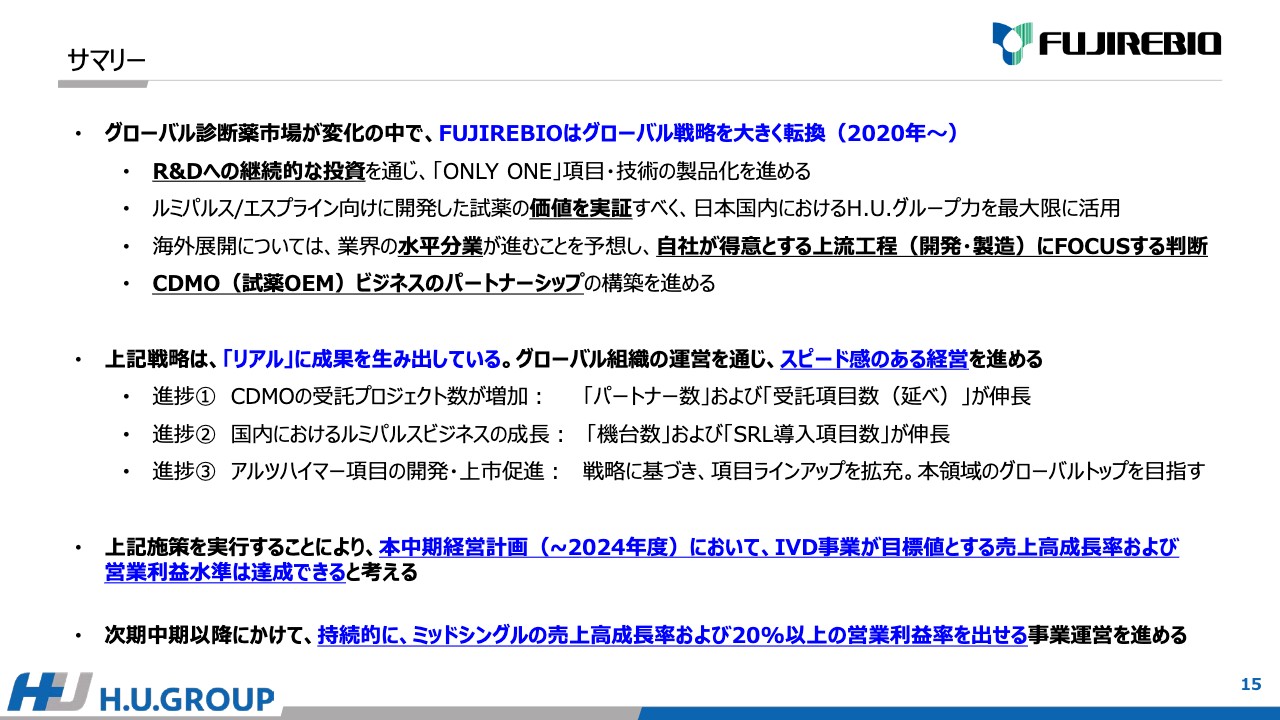

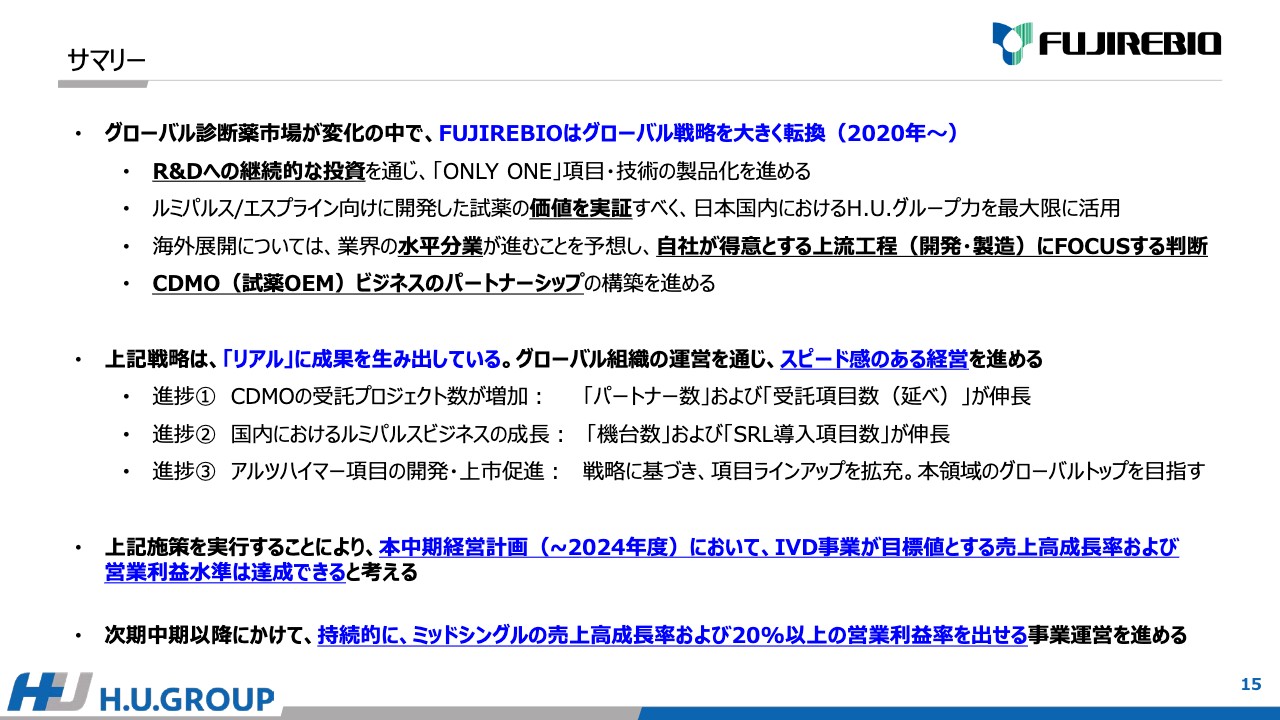

最後のまとめです。グローバル診断薬市場が変化する中、2020年以降、FUJIREBIOはグローバル戦略を大きく転換しました。

日本市場では、研究開発へ継続的に投資し、製品化の価値を実証すべく、グループ力を最大限活用しました。海外展開では、この業界で水平分業が進むことを予想し、得意とする開発および製造という上流工程にフォーカスすると判断しました。また、CDMO(試薬OEM)ビジネスのパートナーシップの構築も進めています。

これらについては、「リアル」に3つの成果が出ています。1つ目は、CDMOの受託プロジェクト数が大幅に増加していることです。2つ目は、国内の「ルミパルス」ビジネスがしっかり成長していることです。3つ目は、アルツハイマー項目の開発・上市が進んでいることです。戦略に基づき項目ラインアップを拡大し、本領域のグローバルトップを目指します。

これらの施策を実施することにより、本中期経営計画において、IVD事業が目標値とする、売上高成長率および営業利益の水準は達成できると考えています。

次期中期以降も、持続的にミッドシングルの売上高成長率および20パーセント以上の営業利益率を出せる事業運営をしっかり進めていきたいと考えています。

以上、私からの発表となります。ご清聴ありがとうございました。

質疑応答:CDMOのグローバルシェアについて

質問者1:CDMO(試薬OEM)について、現在のグローバルでの市場シェアはどのような状況になっていますか? 以前、ある分野では、グローバルシェアは約8割を占めているという話もありました。市場シェアについて解説してください。

石川:いわゆる診断薬のCDMO事業の市場シェアは算出するのが難しい状況だと考えていますが、先ほど8割以上あると例に挙げたのは、腫瘍マーカーの原料およびCDMOの占める割合です。そのような意味で特定の項目では、我々は腫瘍マーカーについて非常に高いシェアを持っています。

これからは、さらに腫瘍マーカー以外のラインナップとして、肝炎やアルツハイマーなどの分野において採用するパートナー数を増やすことにより、シェアを高めたいと考えています。

質疑応答:市場シェアにおける原料とCDMOの関連性について

質問者1:原料の部分で高いシェアを持っていると、CDMOでも高いシェアを持つことができるという考え方でよろしいですか?

石川:先ほど11ページの「当社CDMO・原料ビジネスの類型」でお伝えしたように、原料だけを供給してほしいという会社もありますし、同時に我々しか持っていない原料を用いてプラットフォーム用にカスタマイズした試薬を作ってほしいという要望もあります。

したがって、それをあわせた上で、何台の機台に対して我々がアクセスを持っているかがシェアにつながると考えています。やはり原料のベースを持っていることは非常に大きな強みであり、シェア拡大の大きなレバーになると考えています。

質疑応答:CDMOビジネスの受託項目数について

質問者1:スライドでKPIを開示していただきありがとうございます。2020年度に大きく開発案件を獲得できましたが、この成功の秘訣は何ですか? また、今期および来期以降の点線が少し小さめにチャート化されているのは、項目数が少し減っていくことを予想しているためですか?

石川:こちらの25項目について、なぜこれほどとれたのかについては、新しく4社のパートナーを獲得できたことに起因します。これまで我々の新しい「ルミパルス」で保有している項目の技術について、2018年および2019年あたりからいろいろと説明している中、パートナー企業のニーズと合致したタイミングで一気に獲得できました。同時に、我々としてもこのキャパシティの拡大を進めていたため、それらをしっかり吸収できたことに起因します。

当面はこの受託している項目について、しっかり開発フェーズを終わらせることに専念することが大事だと考えています。したがって、スライドの点線の部分が小さく見えますが、同じように25項目とるのではなく、今とっている25項目の開発を進めると同時に、空いているキャパシティの中で、しっかりアウトプットを出せる項目数をとることを進めています。

質疑応答:アルツハイマー領域の展望について

質問者1:アルツハイマーについて、エーザイの資料などでは血液のアルツハイマー診断は、免疫検査をベースにした技術であればシスメックスがリードしているようにみえます。御社が2022年3月を目途に日欧米で出すものは、シスメックスのものと近い精度、スループットのものになりますか? さらに2023年に出すものは、それを性能面で上回るという理解でよろしいでしょうか?

青柳克己氏(以下、青柳):他社の試薬の性能および状況については、私も詳細はわからないため、この場ではコメントを差し控えたいと思います。

私どもは、他社からいろいろな刺激を受けています。私ども自体がアルツハイマーの分野において、今まで富士レビオ・ホールディングスグループの中の1社であるヨーロッパの会社が、アルツハイマーのパイオニアを務めてきました。私どもはその知見などを非常に重要視しており、またそれに使われている抗原あるいは抗体も今回の開発に活かしていきたいと考えています。

このようなことで同じようなものができてくるのか、あるいは若干違うものができてくるのかは、他社の情報はわからないため、この場ではお伝えできないのですが、私どもとしてはいろいろな臨床試験を行いながら、ブラッシュアップしていき、よりアルツハイマー診断に貢献できるものに仕上げていくと考えています。

次に、私どもは脳脊髄液と血液マーカーという2つの検体からのマーカーを揃えていきますが、そのようなものが私どもの優位点であると考えています。

また、それ以外に「Amyloid」だけではなく「pTau」もここに加えます。これでどのような臨床試験が出るかはわからない中、このようなバイオマーカーを揃えることが非常に重要な戦略だと私どもは考えています。

また、2023年およびその翌年以降に出てくるいろいろな神経領域関係のマーカーの検査薬について、こちらも臨床試験を積み上げながら「これらをどう組み合わせればよいのか?」あるいは「これとその前に出している『Amyloid Beta』や『pTau』との抱き合わせでどのような効果が得られるのか?」といったことも非常に注目しているポイントです。

したがって、まずはこのような項目をラインナップすることにより、それを踏まえた中で臨床試験をしっかり行います。最終的に社会に対してアルツハイマーの検査薬というかたちで、「このような組み合わせで、このようなアルゴリズムで」ということをしっかりと提案できればと考えています。

質疑応答:アルツハイマー領域の大手競合他社に対する戦略について

質問者1:アルツハイマーのところでシスメックスという名前を出しましたが、一方で免疫検査でRocheという存在もいます。免疫検査装置の世界的なインストールベースなどを考えても、もしRocheがアルツハイマーの血液での診断技術を確立したら、かなり大きな脅威になると思います。3年後から5年後、このような世界大手と戦っていくには、どこに価値を見出せば、勝てる道筋があるのか解説してください。

石川:ご指摘のとおり、FUJIREBIOがRocheなどの大手の会社とどのように戦っていくのかは大きな戦略的なポイントになります。先ほどもお伝えした、今回の成長モデルの中の例になりますが、我々としては「ルミパルス」や自社のプラットフォームでしっかり項目を開発します。

ただし、それをすべて自社だけで販売する方法だけではとても敵いません。したがって、すでにインストールベースを持っている会社となるべく多く組むための事業モデルとして、CDMOがポイントになると考えています。

どの項目に興味を持たれるかについては、我々は「これとこれしかない」というのではなく、幅広い項目をしっかり開発した上で、どの項目についての開発を希望するかを商談できることがポイントだと考えます。

特にFUJIREBIO1社で戦うことはできない戦略的なテーマについては、多くのグローバル大手の会社と組みながら進めていくことがポイントになります。この戦略をしっかり実現していきたいと考えています。

質問者1:つまり、CDMO事業および原料供給事業にアルツハイマー領域も含まれてくるイメージを持てばよろしいですか?

石川:おっしゃるとおりです。

質疑応答:「Amyloid Beta」の髄液から血液マーカーへの変換と戦略について

質問者2:まず、「Amyloid Beta」の血液検査についてです。あまりみなさまは知らないと思いますが、御社は「Amyloid Beta」の髄液検査においては世界的なデファクトスタンダードです。これは誇張ではなくファクトです。「アデュカヌマブ」のENGAGE試験、フェーズ3の試験でも御社の製品を使っていました。かなり多くのフェーズ3の「Amyloid Beta」の抗体で使っていたことは学会に行っていればすぐにわかる話です。

このように、御社はすでに髄液内の「Amyloid Beta」は捕捉できているため、血液の「Amyloid Beta」も捕捉できると思います。ただし、おそらく血中では濃度が相当低く、また、感度もかなり高いものが求められ、脳由来でない「Amyloid Beta」などの区別をしなければなりません。

率直に言って、おそらく「Amyloid Beta 40」は難しくないため、「Amyloid Beta 42」が勝負になると思います。ただし、「Amyloid Beta 38」「Amyloid Beta 43」など、似ているものが多くある中で、正確にそれだけを捕捉しなければならないという問題があります。御社に聞きたいのは、「髄液から血液に行くことは何が難しいのですか?」ということです。

また、この「Amyloid Beta」の血液検査は戦略勝負になると思います。今ある臨床試験に入り、そこで実績を作らなければいけないからです。この構図、医薬の日本を見ると、LillyとRocheの自社のAmyloid Beta抗体の薬には、なんらかのAmyloid Beta検査を自社で行っているように見えます。

エーザイはおそらく今の予防試験があります。これは一番おいしいのですが、おそらくシスメックス等のものを使っていると思います。ほかにAmyloid Beta抗体の薬があまりないため、御社としては、どこかの試験に入る戦略についてどのように考えていますか?

以上、Amyloid Betaについて2つ考えを聞きたいです。髄液から血液は何が難しいのかということと、この戦略についてどのようにするのか教えてください。

青柳:髄液から血液マーカーへの変換については、まさにおっしゃるとおりです。高感度化プラス高精度化が必要になってくると思います。もともと髄液でも「Amyloid Beta 1-42」の測定は、例えばサンプルのハンドリングや保管条件も非常に重要になっています。このようなノウハウを血液のマーカーにも応用し、この機械を使えばどこでも同じような結果が出ることを、きちんと仕上げていきたいと考えています。

高感度化について、私どもの「ルミパルス」というプラットフォームは、このケミルミの世界では非常に高感度な部類に入っており、かつ私どもには蓄積されたいろいろな高感度化の技術があります。

例えば、私どものB型肝炎の抗原検査は、今世界で一番高感度な検査を提供できると思っています。このような化学発光をよりさらに高感度にできるさまざまな技術・ノウハウを持っているため、それをこちらにも適用し、しっかりとした高感度化ができ、なんとか血液のマーカーとしてきちんと世に出していきたいと考えています。

戦略の話については、まさにおっしゃるとおり、血液の検体も含め、検体の入手は非常に重要な問題となっています。いろいろなメーカーや学会などから声をかけていただくこともあり、私どものほうからも、そのような薬物の開発メーカーにお声かけすることもあります。このような共同研究を今後も加速・推進し、私どもの作っていく検査の臨床的な必要性をしっかり出せるように、ストーリー作りをしていきたいと考えています。

質問者2:1点補足で、シスメックスの検査のデータは、バイオフィジックスかなにかの雑誌にも出ていますが、御社の検査はこれらと似たような数値を出せているという理解でよいですか?

青柳:詳しいことは私もまだお伝えできませんが、それに近いデータを取得するように今後の共同開発などを進めていきたいと考えています。

質疑応答:超高感度のプラットフォームについて

質問者2:今日お聞きしたい一番重要な質問です。免疫の世界、化学発光法というのは、原理は、磁性粒子で物質を補足します。これに他の抗体が付き、この抗体に付いた酵素が光を発します。御社の「ルミパルス」では、発光基質はAMPPDという明るいものやアルカリホスファターゼという酵素を使っています。このような一連の工程は、結局Abbottの「ARCHITECT」でも、Rocheの「エレクシス」でも、シスメックスのHISCLでも多少の違いがあってもほぼ同じです。

スライドに「別プラットフォーム」という話がありますが、これは「Amyloid Beta」よりももっと大きな話で、免疫分析の次のステップの話です。ここでお聞きしたいのは「『ルミパルス』の数十倍の検出感度達成のメド」とありますが、これは化学発光法とは異なるものでしょうか? また、併せて考えなければならないのは、栄研化学に「BLEIA」という装置がありますが、これはすごく高感度の装置であり、蛍の光のルシフェラーゼを使っているため、感度は10倍高いです。

しかし、売れていません。その理由には、高感度にするニーズがノロウイルスなど一部にはありましたが、ホルモンやがんマーカーは血中にある程度の濃度があるため、あまり必要なかったという背景があったためです。

これも含め、まず別プラットフォームは、化学発光法なのかどうか確認したいです。次に、栄研化学には申し訳ないのですが、どのような強みがあり「BLEIA」の失敗をどのように乗り越えるのかを教えてください。

青柳:化学発光かどうかというポイントについては、化学発光を超えたものをしっかり作っていきたいというのが現状の方針です。「BLEIA」のメカニズムについては、私どもは詳細には話しにくいためコメントは差し控えますが、別の新しい観点の検出法を突き詰めていると考えています。シグナル的には非常に高いものが出る方式を採用し、なんとか超高感度の世界を広げていきたいと考えています。

質問者2:ヒントをいただきたいのですが、これは抗体や発光基質を変えるのか、それとも完全に光電子増倍管、つまりセンサーをより高感度なものにしているのかなど、考え方について教えてください。

これはもちろんRUOで2023年度のため、おそらくIVD化はもっと先だと思いますし、全部の検査項目を揃えるのは時間がかかります。結局試薬の値段を下げるなど、なんらかの経済的効果を示さないとなかなかRocheなどからシェアを取れないと思いますが、そこも考えているという理解でよいでしょうか?

青柳:正直なところ、まだ具体的なことを公表できる段階ではないと私どもは判断しています。ただし、経済的ということは非常に重要な案件であり、私どもの新しいソリューションについては、やはり検査ラボの原価低減あるいはコスト削減にも貢献したいと考えています。現在お伝えできるのはこの点です。

質疑応答:世界市場での成長率と事業戦略について

質問者3:冒頭に世界市場が3兆円で、CAGRが8パーセントという数字を示されましたが、これは先進国と新興国、特に中国に分けると伸び率が違っているのですか? 御社が現状ローンチしている市場はかなり微増に近いと思いますが、まずその点が正しいかどうかを教えてください。

その上で、中国に関しては過去にもいろいろとチャレンジされていたかと思います。今、平安とのジョイントベンチャーもラボというかたちだと思いますが、IVD事業として市場の伸びしろのある中国、もしくは他の国も含め、アメリカも検討されているそうですが、地域的な広がりでなにか伸ばせる余地があるのかを確認させてください。

石川:ご質問の成長率と事業戦略については、おっしゃるように「ルミパルス」だけを見た場合には、各市場においての成長において、項目がでないと成長できずに苦労することがあります。ただ、今回お伝えしたように、CDMO事業または原料事業を強化することにより、そもそも我々の機台を設置しなくても、すでに稼働している機台を活用することにより、それらの市場の成長率を獲得できることが、この戦略の大事なポイントだと考えています。

質問者3:中国での事業はいかがですか?

藤田健氏:中国はおっしゃるとおり非常に大きな成長の余地を秘めています。私たちは今の説明のとおりいろいろな活動をしていますが、平安でのジョイントベンチャーでは主に腫瘍マーカーおよびアジアで疾患の多い感染症を中心に項目を揃えてきています。登録の難しさもあり、非常に大きな数字はまだ出ていませんが、本年を含め、少しずつ項目数が増えているというのが実態のため、今後もプロモーションを続けていきたいと思っています。

また、冒頭に話がありましたアルツハイマーについても、非常に人口の多い中での高齢化も進んでいるため、RUOからのスタートにはなりますが、1つのユニークな戦い方として中国での展開も今後強めていきたいと考えています。

質疑応答:営業利益率20パーセント以上の目標について

質問者3:サマリーで示されたIVD事業としての営業利益率20パーセントというのは、例えば過去2017年や2018年にすでに達成しており、投資を加速する前に達成した水準感だと思うため、個人的にはもう少しがんばれる余地があると思います。

おそらくCDMOやOEM事業が成長すればミックスが改善すると思いますが、この20パーセント以上というのは30パーセントに近いのでしょうか? あるいはもとに戻るということなのですか? そのあたりの感触を教えてください。

石川:少なくとも20パーセント以上というかたちで、より高いところをしっかり目指していきたいと考えています。おっしゃるようにミックスの問題や今進めている設備投資の影響も含め、事業が定着すれば利益率はしっかり出せると考えており、それを目指したいと思います。

質問者3:OEMが増えれば25パーセント以上は狙えない水準ではないと考えてよろしいですか?

石川:それについても、現時点においてはミックスがどうなるかというところまではまだわかりませんが、しっかりそのあたりは狙いたいと考えています。

新着ログ

「サービス業」のログ