ダイダン、受注工事高は前年比+26.9%増の1074億2,300万円 大型工事を中心にコロナ禍以前の水準に回復

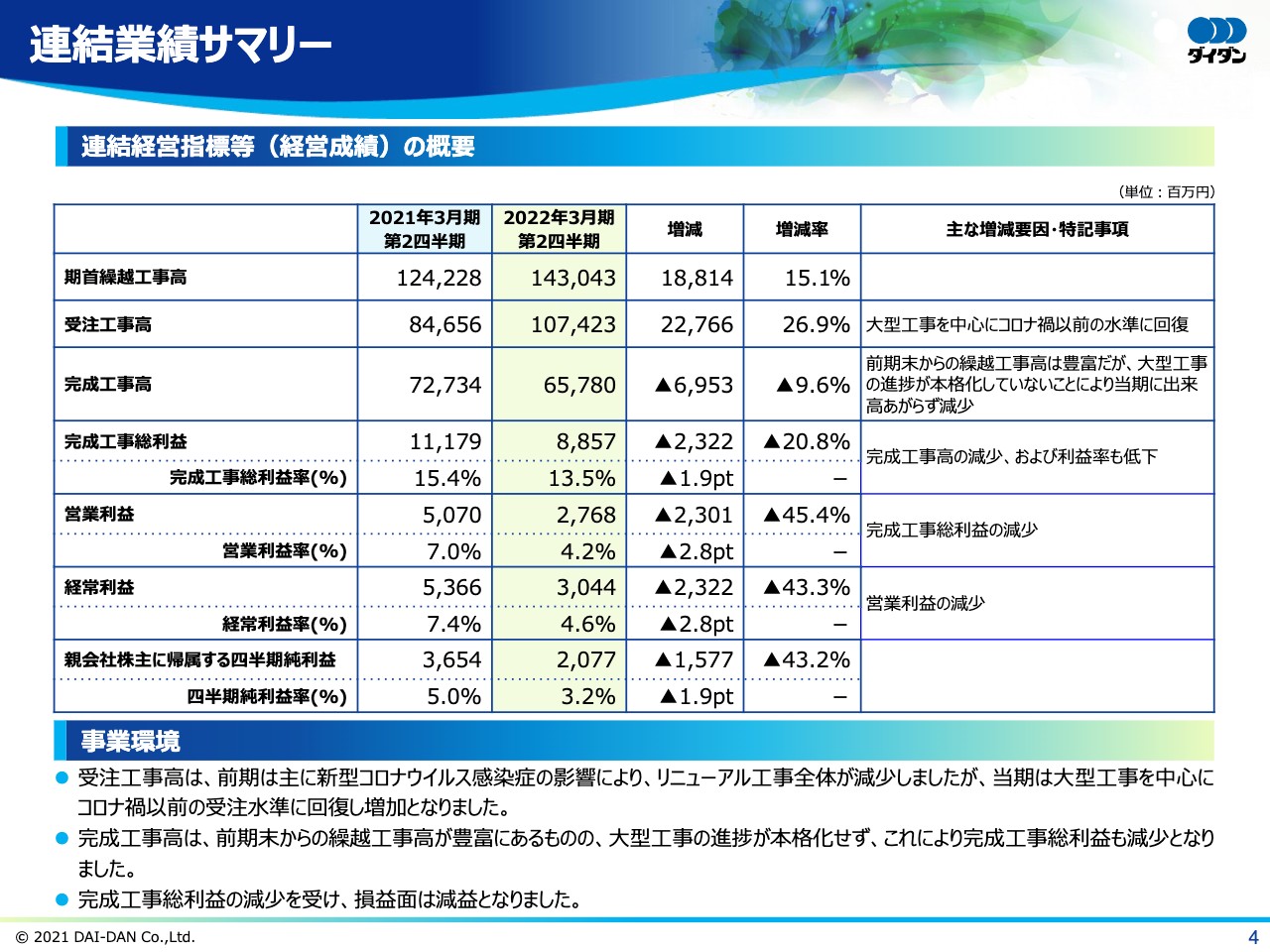

連結経営指標等(経営成績)の概要

亀井保男氏(以下、亀井):連結業績サマリーについて報告します。スライドでは連結経営指標等のうち、経営成績を表示しています。期首繰越工事高は前期に比べ188億1,400万円、15.1パーセント増加し、1,430億4,300万円となりました。

受注工事高は前期に比べ227億6,600万円、26.9パーセント増加し1074億2,300万円となりました。前期は主に新型コロナウイルス感染症の影響によりリニューアル工事が減少しましたが、当期は大型工事を中心にコロナ禍以前の受注水準に回復し、増加となりました。

完成工事高は前期末からの繰越工事高は豊富にあるものの、大型工事の進捗が本格化していないことなどにより、当期に出来高が上がらず、前期に比べ69億5,300万円、9.6パーセント減少し、657億8,000万円となりました。

完成工事総利益は完成工事高の減少、また完成工事総利益率も低下したことにより、前期に比べ23億2,200万円、20.8パーセント減少し、88億5,700万円となりました。

営業利益は完成工事総利益の減少により前期に比べ23億100万円、45.4パーセント減少し、27億6,800万円となりました。経常利益は営業利益の減少により23億2,200万円、43.3パーセント減少し、30億4,400万円となりました。

四半期純利益は前期に比べ15億7,700万円、43.2パーセント減少し20億7,700万円となりました。以上のとおり、受注工事高は増加、完成工事高は減少、利益項目については減益となりました。

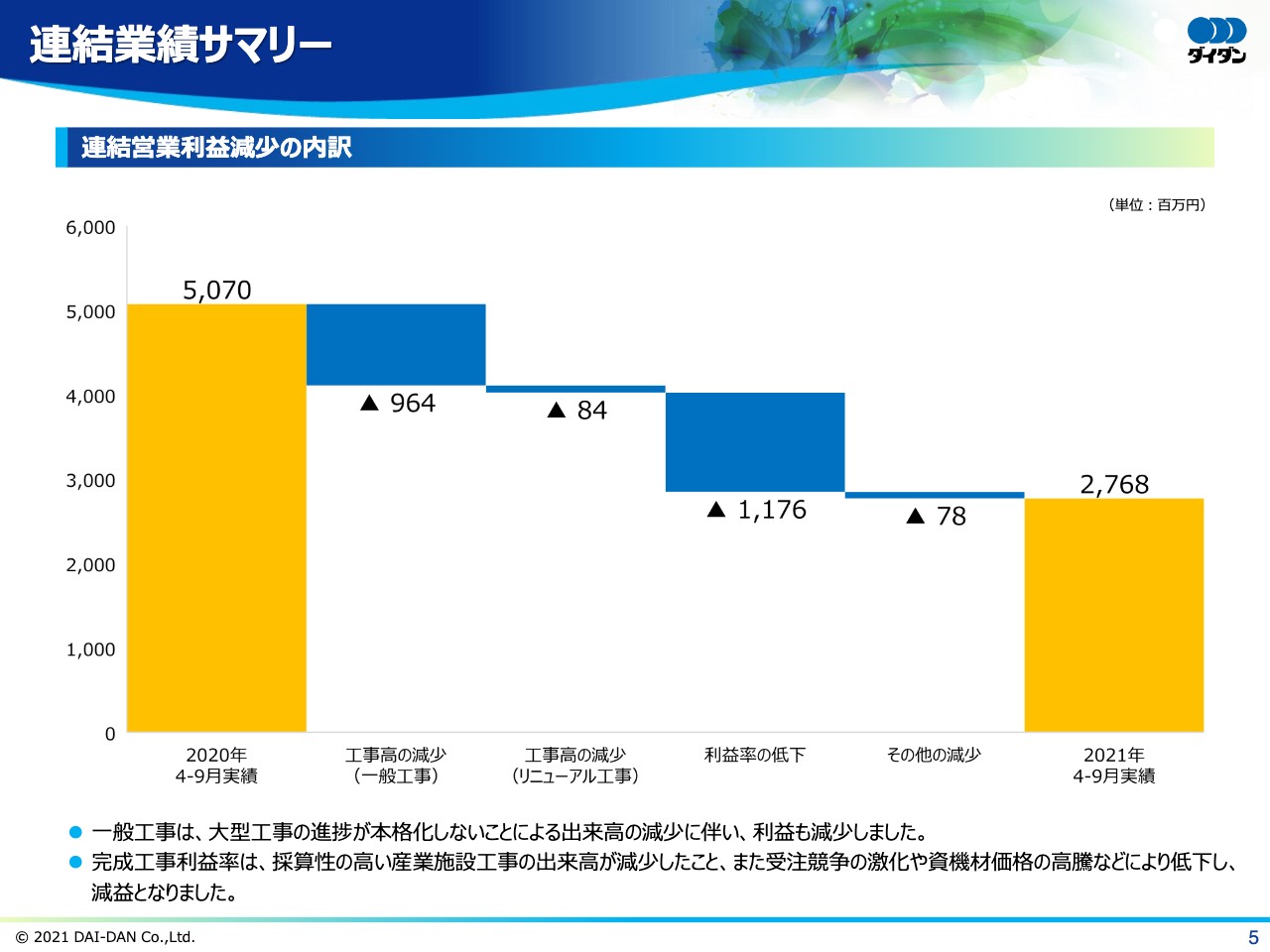

連結営業利益減少の内訳

連結営業利益の前期との変動についてウォーターフォールチャートで説明します。2020年9月の連結営業利益の実績は50億7,000万円でしたが、2021年9月の実績は27億6,800万円となりました。

減少の内訳は一般工事の完成工事高の減少により、マイナス9億6,400万円、リニューアル工事の完成工事高の減少によりマイナス8,400万円、完成工事総利益率の低下によりマイナス11億7,600万円、その他の減少によりマイナス7,800万円となりました。

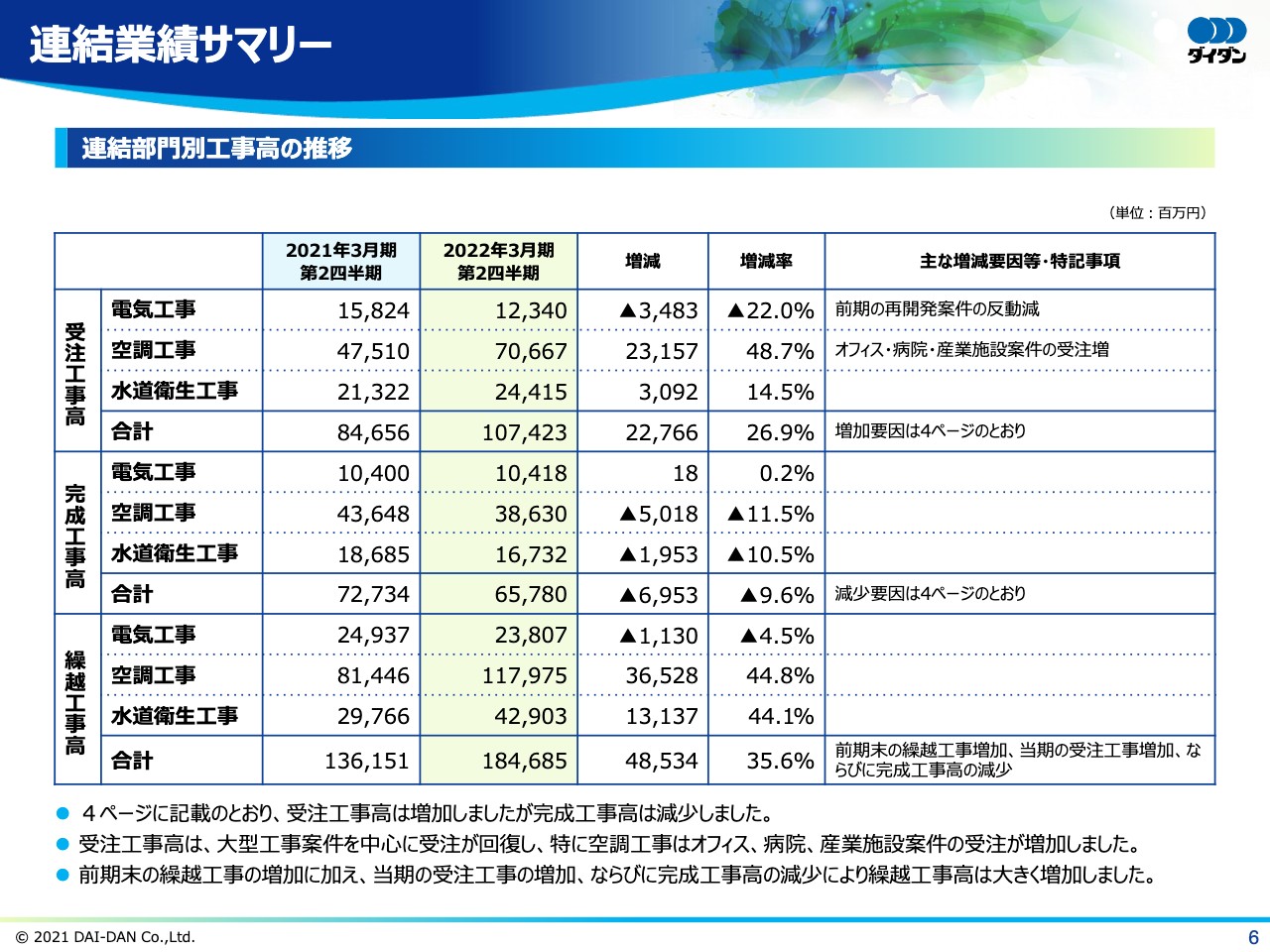

連結部門別工事高の推移

当社の業容を示す連結部門別工事高について報告します。スライドの表は上段が受注工事高、中段が完成工事高、下段が繰越工事高を示しており、それらの部門別内訳として電気工事、空調工事、水道衛生工事に区分しています。

先ほど説明したとおり受注工事高は増加、完成工事高は減少となりました。受注工事高の部門別内訳では、電気工事は前期の再開発案件の反動により減少、空調工事はオフィス・病院・産業施設案件の受注により増加、水道衛生工事も増加となりました。

完成工事高の部門別内訳では、電気工事はほぼ横ばい、空調工事および水道衛生工事は減少となりました。また繰越工事高では、前期末の繰越工事高の増加に加え、受注工事高が完成工事高を上回ったため、前期に比べ485億3,400万円、35.6パーセント増加し、1,846億8,500万円となりました。部門別内訳は、電気工事が減少、空調工事および水道衛生工事が大幅な増加となりました。

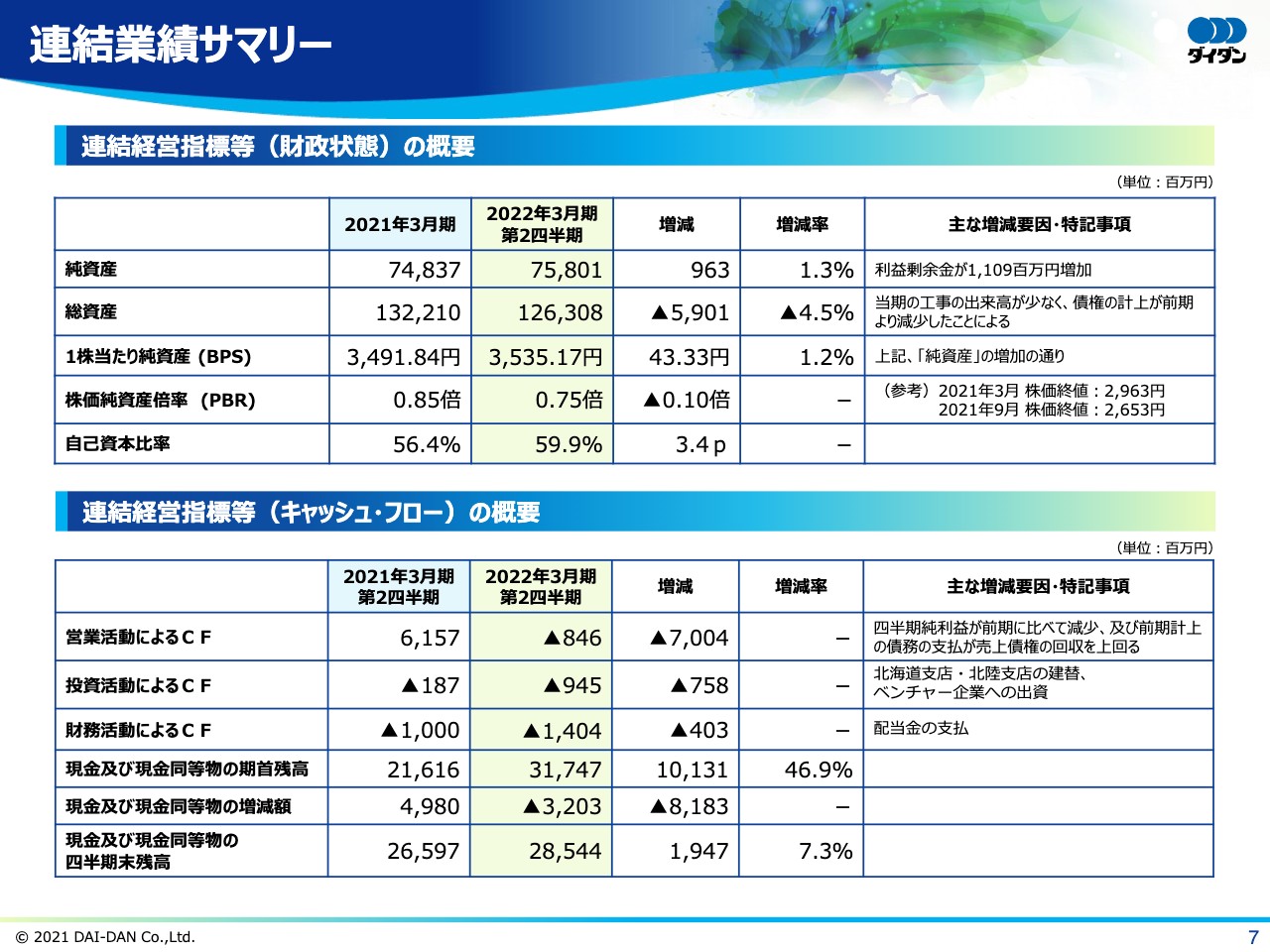

連結経営指標等の概要

財政状態の概要を報告します。純資産は、前期末に比べ9億6,300万円、1.3パーセント増加し、758億100万円となりました。総資産は当期の工事の出来高が少なく、債権の計上が前期より減少したことにより、前期末に比べ59億100万円、4.5パーセント減少し、1,263億800万円となりました。

1株あたり純資産は3,535円17銭となり、2021年9月末の株価が2,653円のため、株価純資産倍率は0.75倍となりました。また、財務健全性を示す自己資本比率は、純資産の増加および総資産の減少により、前期末から3.4ポイント上昇し、59.9パーセントとなりました。

続いて、キャッシュ・フローの概要を報告します。営業活動によるキャッシュ・フローは、四半期純利益が前期に比べて減少したこと、また、債務の支払いが売上債権の回収を上回ったことなどにより、8億4,600万円の資金の減少となりました。

投資活動によるキャッシュ・フローは、北海道支店・北陸支店の建替による支出、ベンチャー企業への出資などにより、9億4,500万円の資金の減少となりました。財務活動によるキャッシュ・フローは、配当金の支払いなどにより14億400万円の資金の減少となりました。

これにより、現金及び現金同等物の四半期末残高は、期首残高317億4,700万円から32億300万円減少し、285億4,400万円となりました。

キャッシュ・フロー前期比較

このスライドは、キャッシュ・フローの前期と当期を比較したグラフになります。連結業績サマリーに関する説明は以上となります。

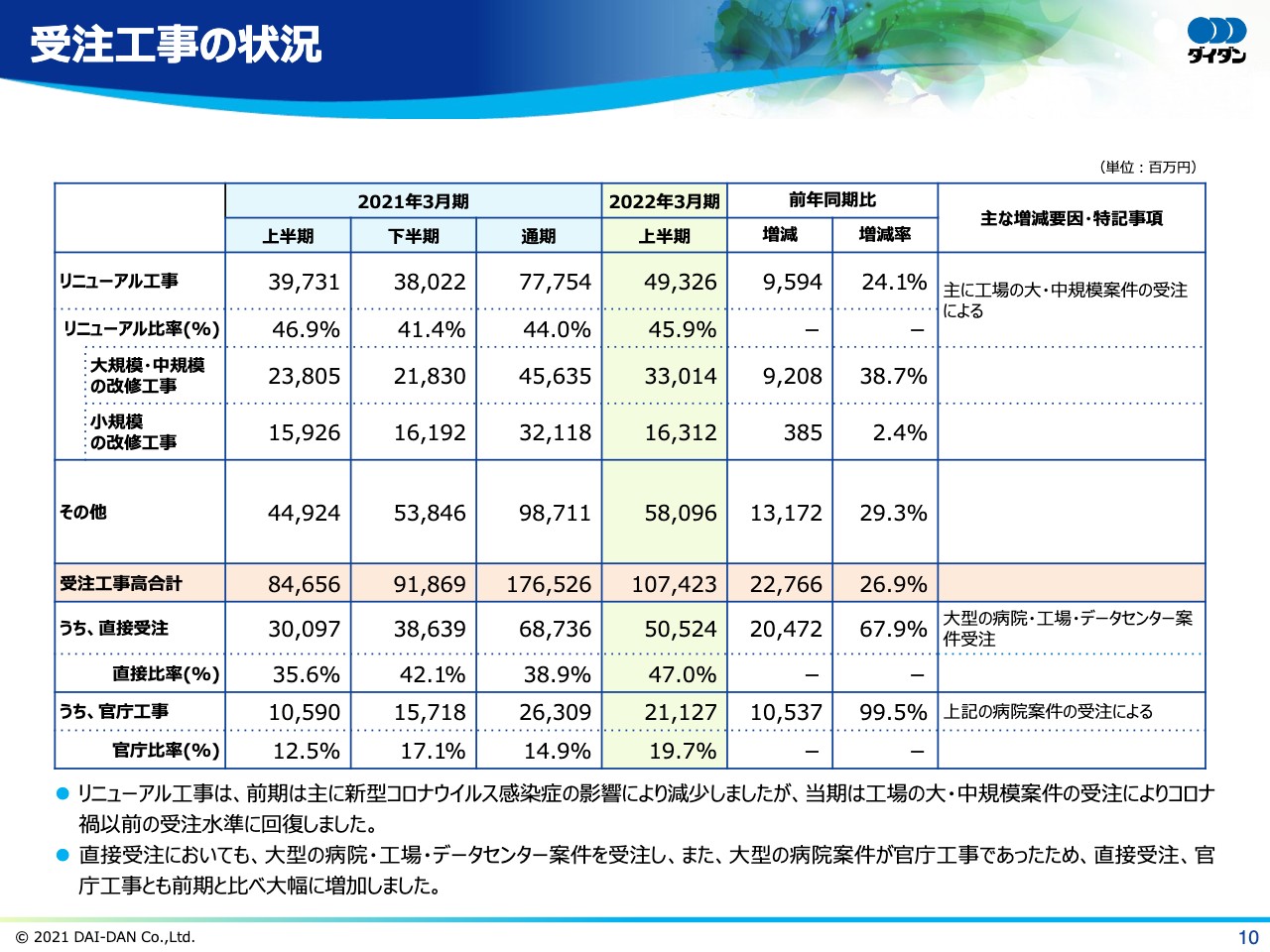

受注工事の状況

2022年3月期第2四半期決算ハイライトの説明に移ります。はじめに受注工事の状況について説明します。

リニューアル工事では、前期は主に新型コロナウイルス感染症の影響を受け低調でした。しかし今期はコロナ禍以前の受注水準に回復した結果、前期に比べ95億9,400万円、24.1パーセント増加し、493億2,600万円となり、リニューアル比率は45.9パーセントとなりました。

小規模案件は前期と比べ2.4パーセントの増加と微増にとどまりましたが、大・中規模案件が主に工場案件の受注により38.7パーセント増加しました。

直接受注は、大型の病院・工場・データセンター案件受注により、前期に比べ204億7,200万円、67.9パーセント増加し、505億2,400万円となり、直接比率は47.0パーセントとなりました。

官庁工事については直接受注の大型病院案件が官庁工事だったため、前期に比べて105億3,700万円増、割合で言いますと99.5パーセント増の211億2,700万円となりました。その結果、官庁比率は19.7パーセントとなりました。

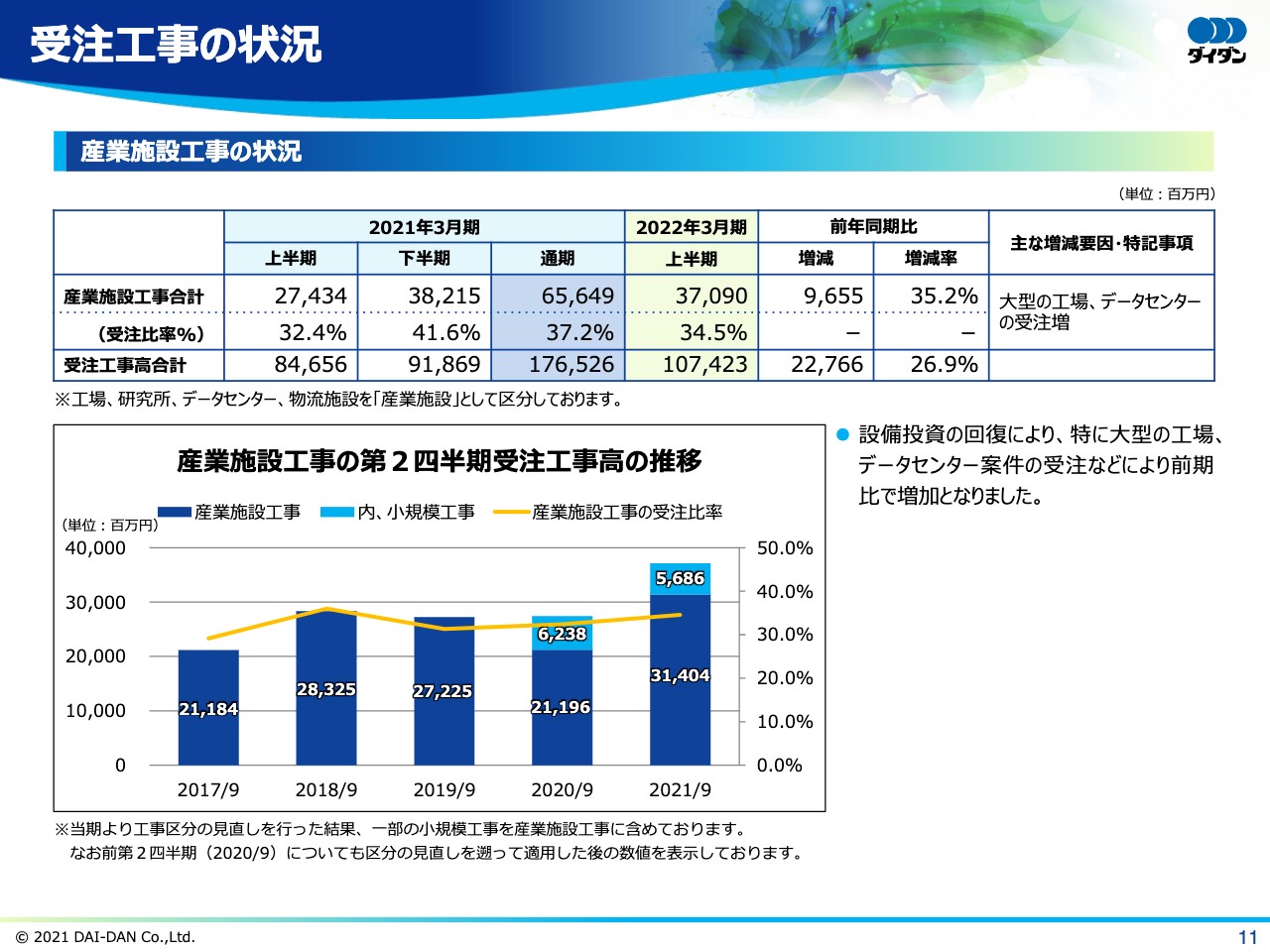

産業施設工事の状況

産業施設工事の受注状況についてご説明します。当社では、工場、研究所、データセンター、物流施設を「産業施設工事」として区分しています。大型の工場・データセンター案件の受注が増加したことにより、前期に比べて96億5,500万円増の370億9,000万円となりました。また、受注工事高合計に対する比率も前期より上昇し、34.5パーセントとなりました。

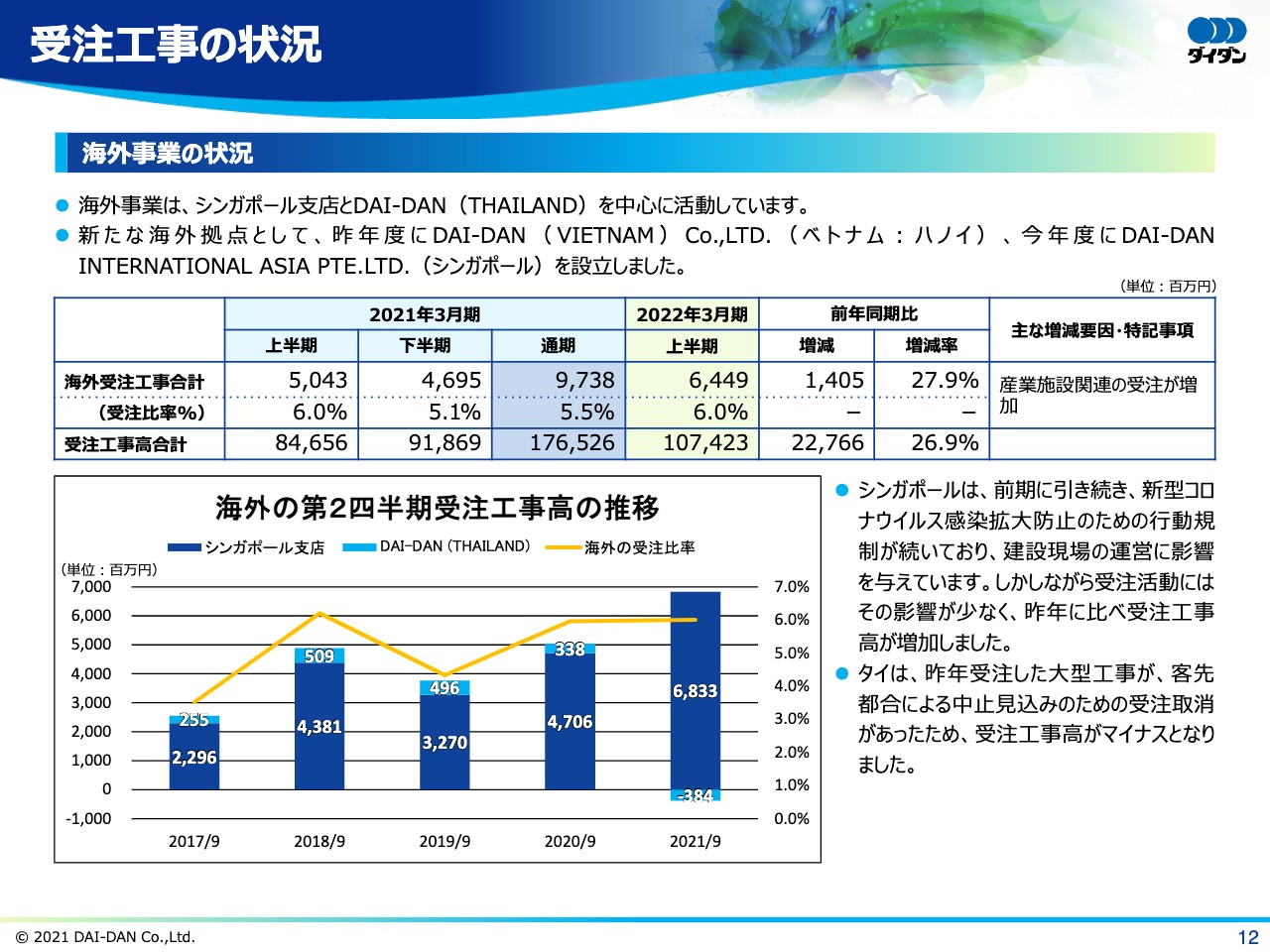

海外事業の状況

海外事業の受注状況についてご説明します。当社の海外事業はシンガポール支店とタイの現地法人を中心に展開していましたが、昨年度にベトナム、今年度にはシンガポールに現地法人を設立しました。

シンガポールは前期に引き続き、新型コロナウイルス感染症拡大防止のための行動規制が続いており、建設現場の運営に影響を与えています。しかし、受注活動にはその影響は少なく、受注工事高は前期に比べて14億500万円増の64億4,900万円となりました。

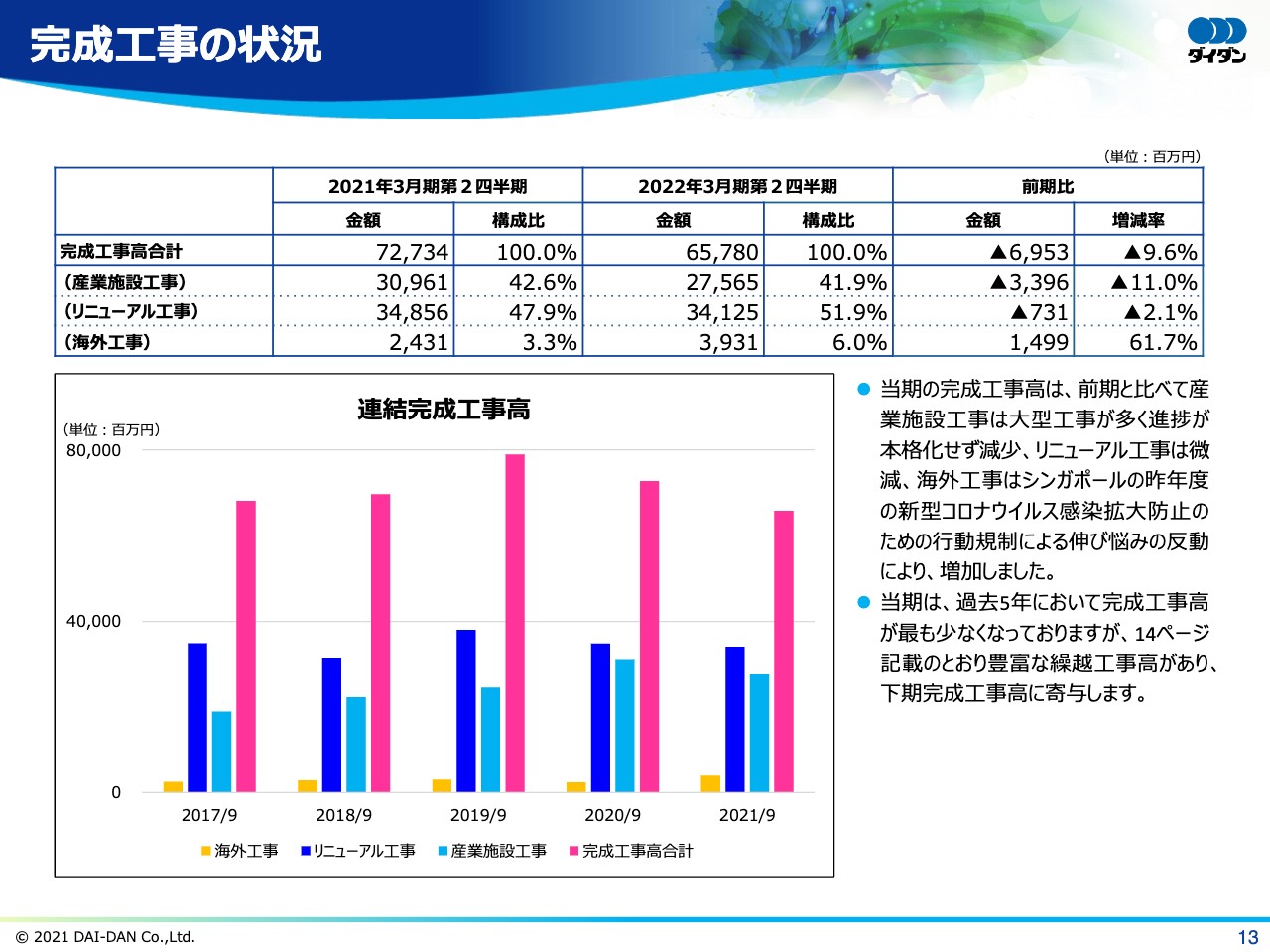

完成工事の状況

完成工事の状況についてご説明します。冒頭でお伝えしたとおり、当期の完成工事高は前期に比べて69億5,300万円減、割合で言いますと9.6パーセント減の657億8,000万円となりました。

産業施設工事は大型案件が多く、進捗が本格化しなかったことにより出来高につながらず減少となりました。リニューアル工事は微増無減となりました。海外工事は、シンガポールにおける新型コロナウイルス感染拡大防止のための行動規制により、前期の出来高が低調だった反動で今期は増加となりました。

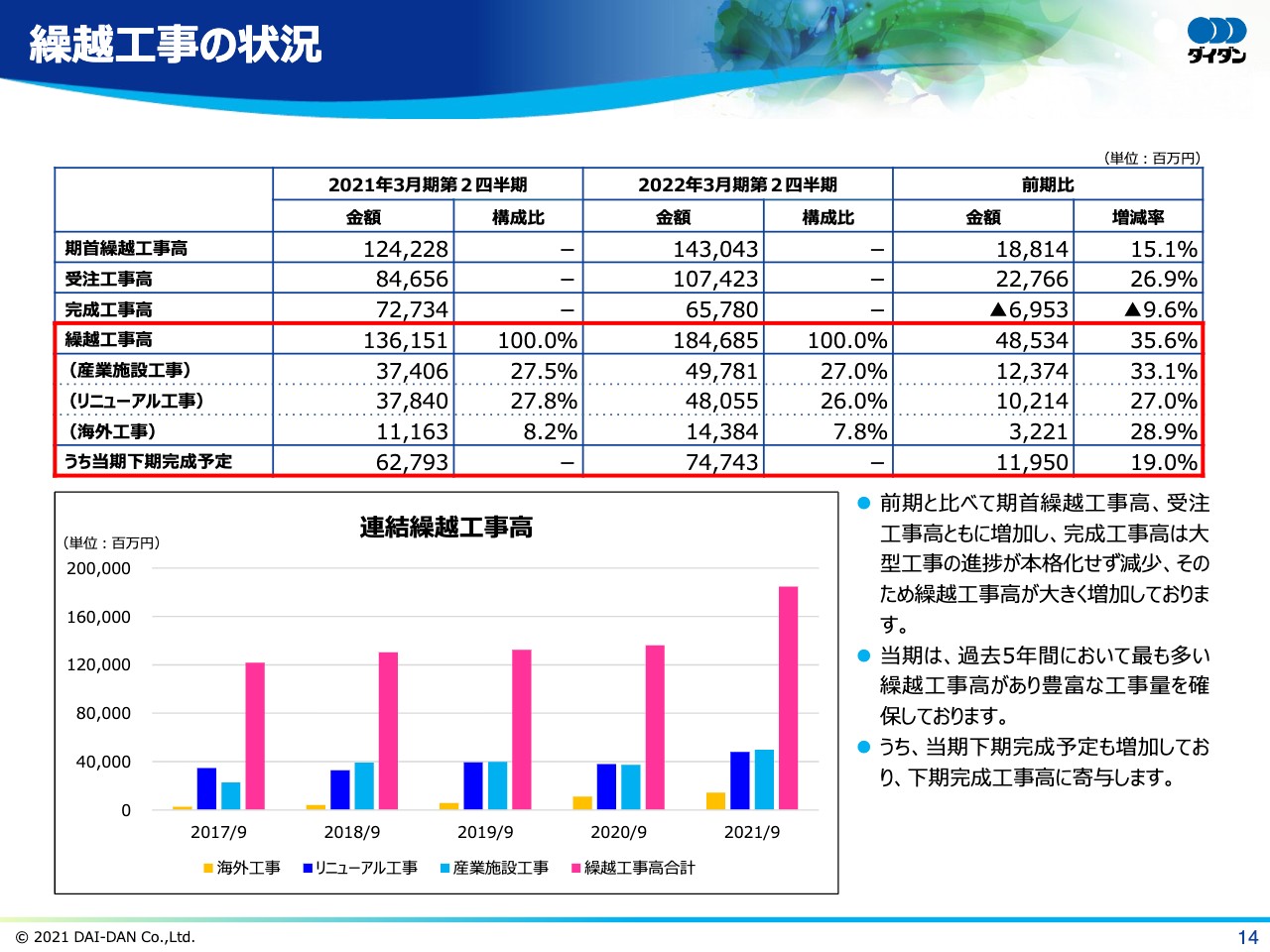

繰越工事の状況

繰越工事の状況についてご説明します。前期に比べて期首繰越工事高、受注工事高ともに増加しました。一方、完成工事高は減少したため、繰越工事高は大幅な増加となりました。

当期は過去5年間において繰越工事高が最も多くなっており、現在は豊富な工事量を確保しています。当期下期に完成する工事も増加しており、下期の完成工事高に寄与しています。

四半期ごとの実績状況

四半期ごとの実績状況についてご説明します。受注工事高は、第1四半期・第2四半期ともに前期に比べて増加となりました。完成工事高に関しては、第1四半期は前期に比べて減少となりましたが、第2四半期は前期に比べて1.6パーセント増加し、回復基調にあります。営業利益は、第1四半期・第2四半期の増減率を比較しますと、完成工事高の増加によってマイナス76.8パーセントからマイナス19.7パーセントに減少率が縮小しています。

私からの説明は以上になります。

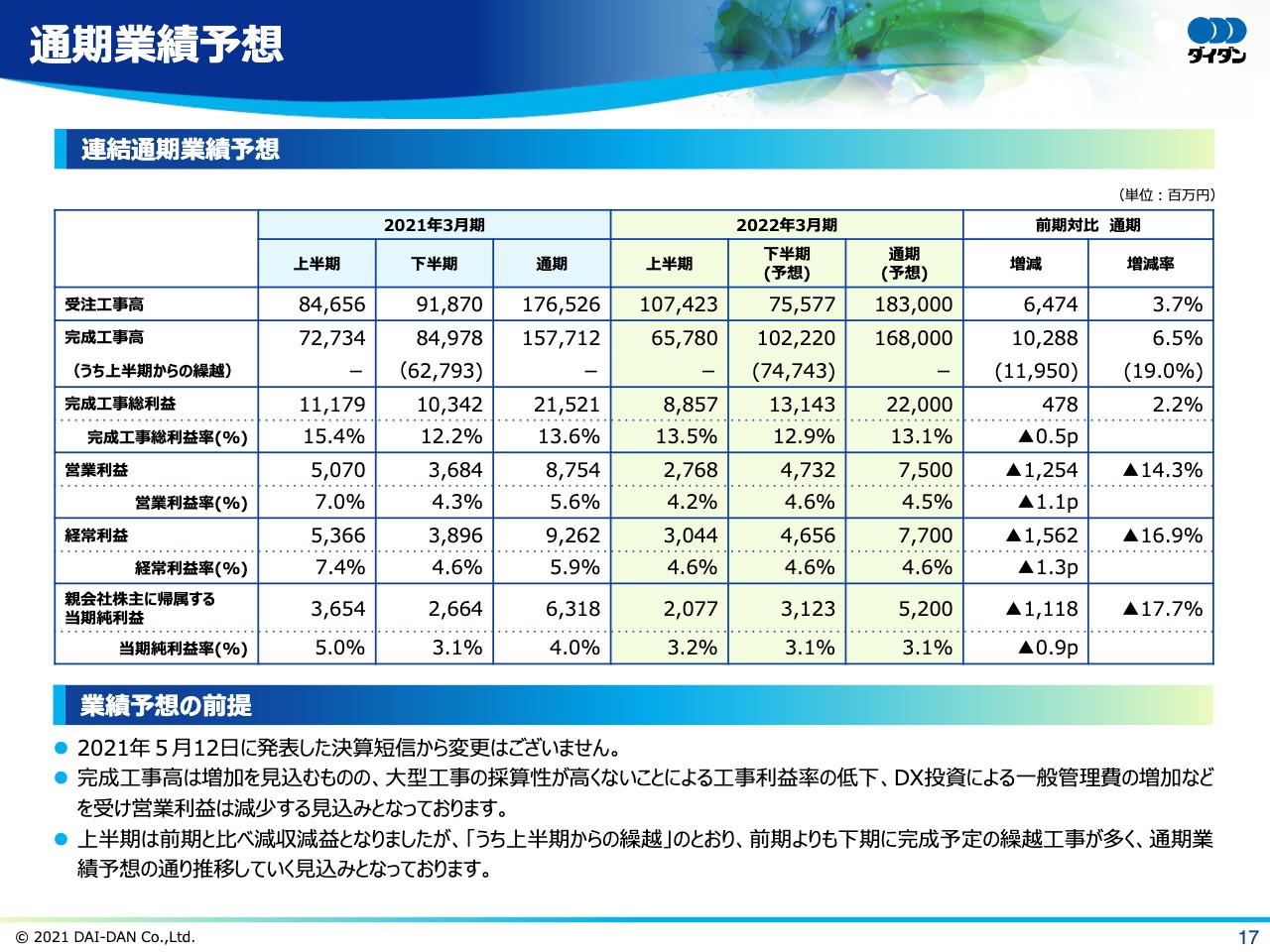

通期業績予想

藤澤一郎氏(以下、藤澤):2022年3月期の通期業績予想については、藤澤よりご説明します。当社グループの通期業績予想は2021年5月12日に発表した決算短信から変更はありません。

完成工事高は増加を見込んでいるものの、採算性の高くない大型工事の進捗による工事利益率の低下、DX投資による一般管理費の増加などを受け、営業利益は減少する見込みです。

上半期は前期比で減収減益となりましたが、下期に完成予定の工事は前期よりも多い状況です。そのため、通期業績予想のとおり受注工事高1,830億円、完成工事高1,680億円、営業利益75億円で推移していく見込みです。

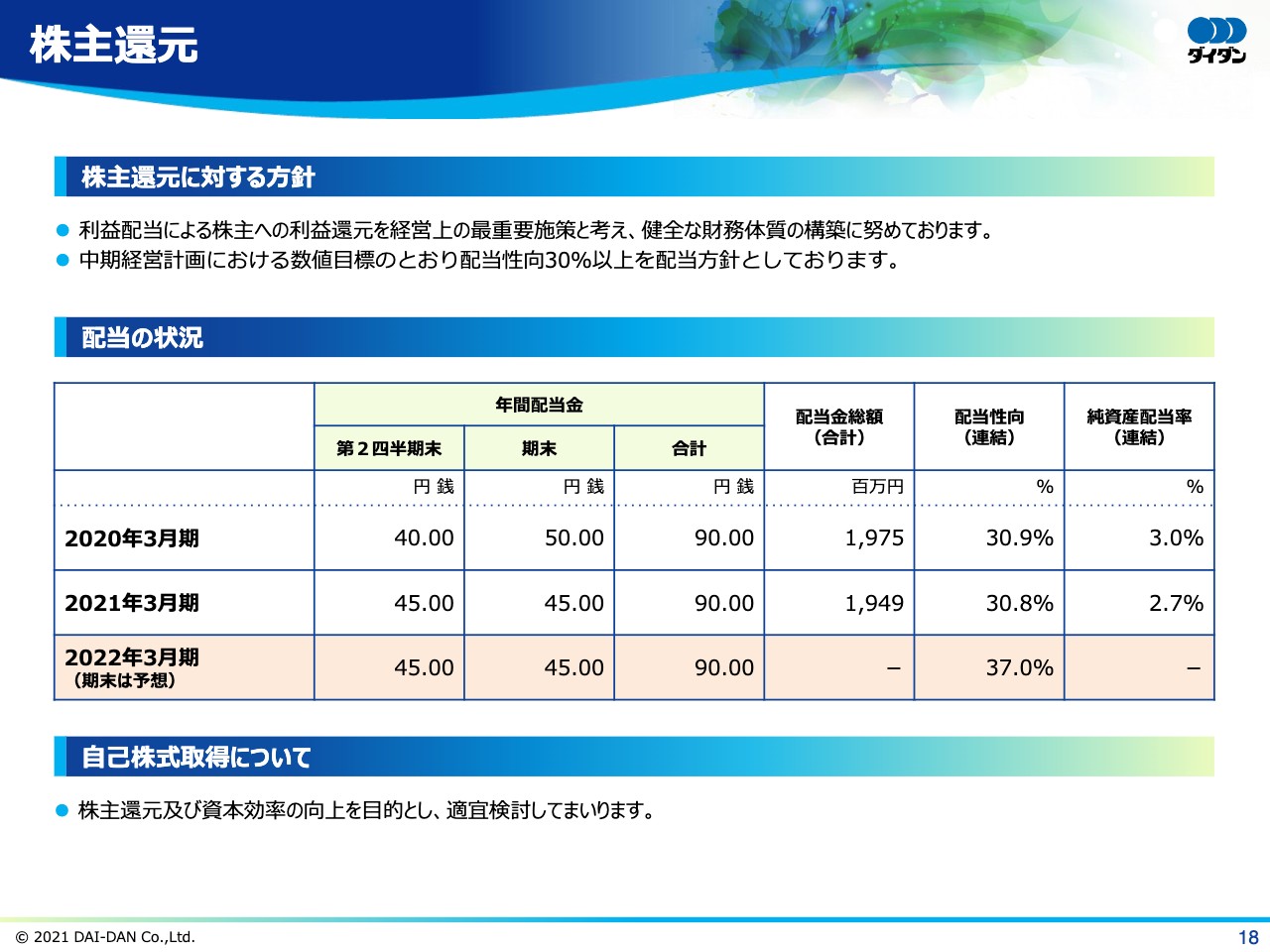

株主還元

株主還元についてご説明します。当社では、利益配当による株主さまへの利益還元を経営上の最重要施策と考え、健全な財務体質の構築に努めています。また、中期経営計画における数値目標のとおり、配当性向30パーセント以上を配当方針としています。

2022年3月期の配当の状況は、前期と同額の1株あたり90円、配当性向は37パーセントとなる見込みです。

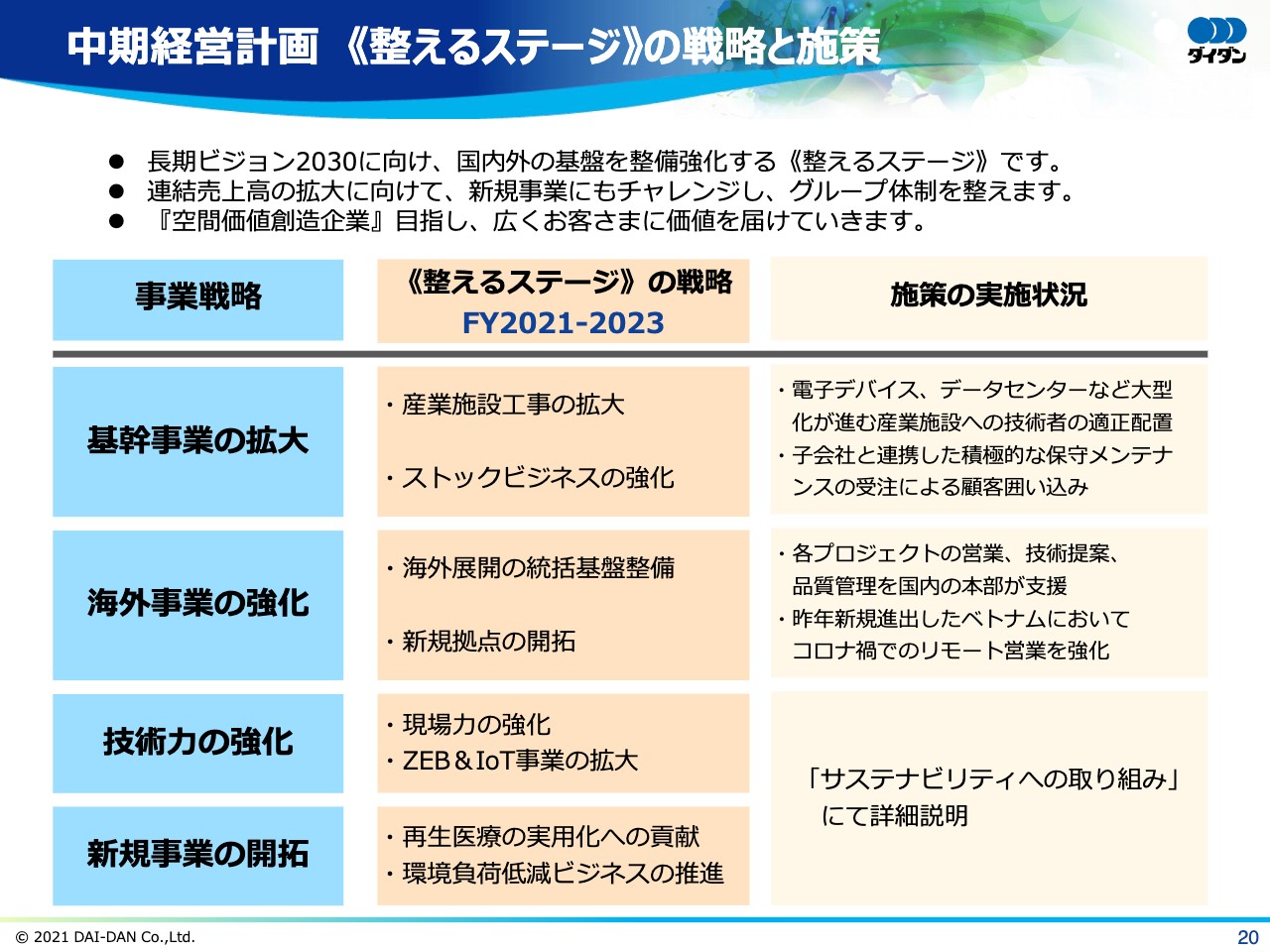

中期経営計画 《整えるステージ》の戦略と施策

佐々木洋二氏(以下、佐々木):中期経営計画《整えるステージ》について、経営企画室の佐々木よりご説明します。2022年3月期を初年度とする中期経営計画は、長期ビジョン2030の実現に向け、国内外の基盤を整備・強化する《整えるステージ》です。連結売上高の拡大に向けて新規事業にもチャレンジし、グループ体制を整えます。また、「空間価値創造企業」を目指し、広くお客さまに価値を届けていきます。

中期経営計画の施策の実施状況についてご説明します。産業施設工事の拡大に向けては、第2四半期決算ハイライトでお伝えしたとおり、電子デバイス工場やデータセンターなどの大型化が進んでいます。これらの案件に技術者を適切に配置するとともに、さらなる拡大に向けて産業施設工事に対応できる技術者の育成を進めています。

そして、ストックビジネスの強化、すなわち保守メンテナンスからリニューアル工事につなげるビジネスを展開していきます。そのために、子会社と連携しながら、建物のライフサイクルにわたって当社グループが関与できる体制を構築しています。

海外事業においては各プロジェクトの営業、技術提案、品質管理を国内の本部から支援しています。その結果、新型コロナウイルスによる受注活動への影響が比較的少なかったシンガポールにおいては受注が順調に推移しました。

昨年進出したベトナムにおいては、リモートによる活動を継続しています。技術力の強化、新規事業の開拓の状況についてはこの後ご説明します。

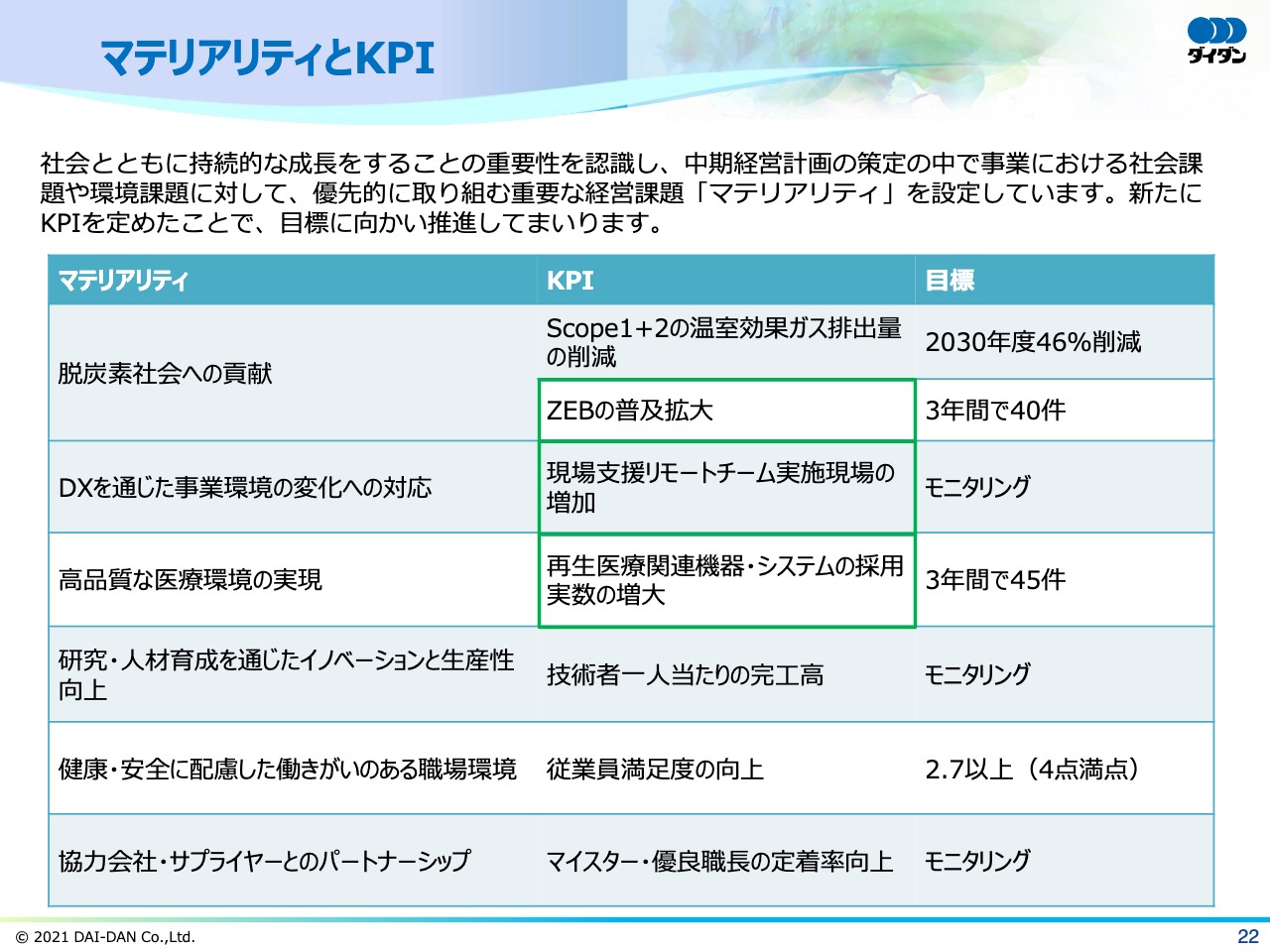

マテリアリティとKPI

サステナビリティの取り組みについてご説明します。当社は、社会とともに持続的に成長することの重要性を認識し、事業における社会課題や環境課題に対して、優先的に取り組む重要な経営課題「マテリアリティ」を6項目設定しています。これらにおいて新たにKPIを定め、取り組みを推進しています。

6項目の中でも特に注力している3つの取り組みがあります。それは、脱炭素社会への貢献としてのZEBの普及拡大、DXを通じた事業環境の変化への対応としてのDX推進による施工現場の働き方改革、高品質な医療環境の実現としての再生医療への取り組みです。本日はこれらについてご説明します。

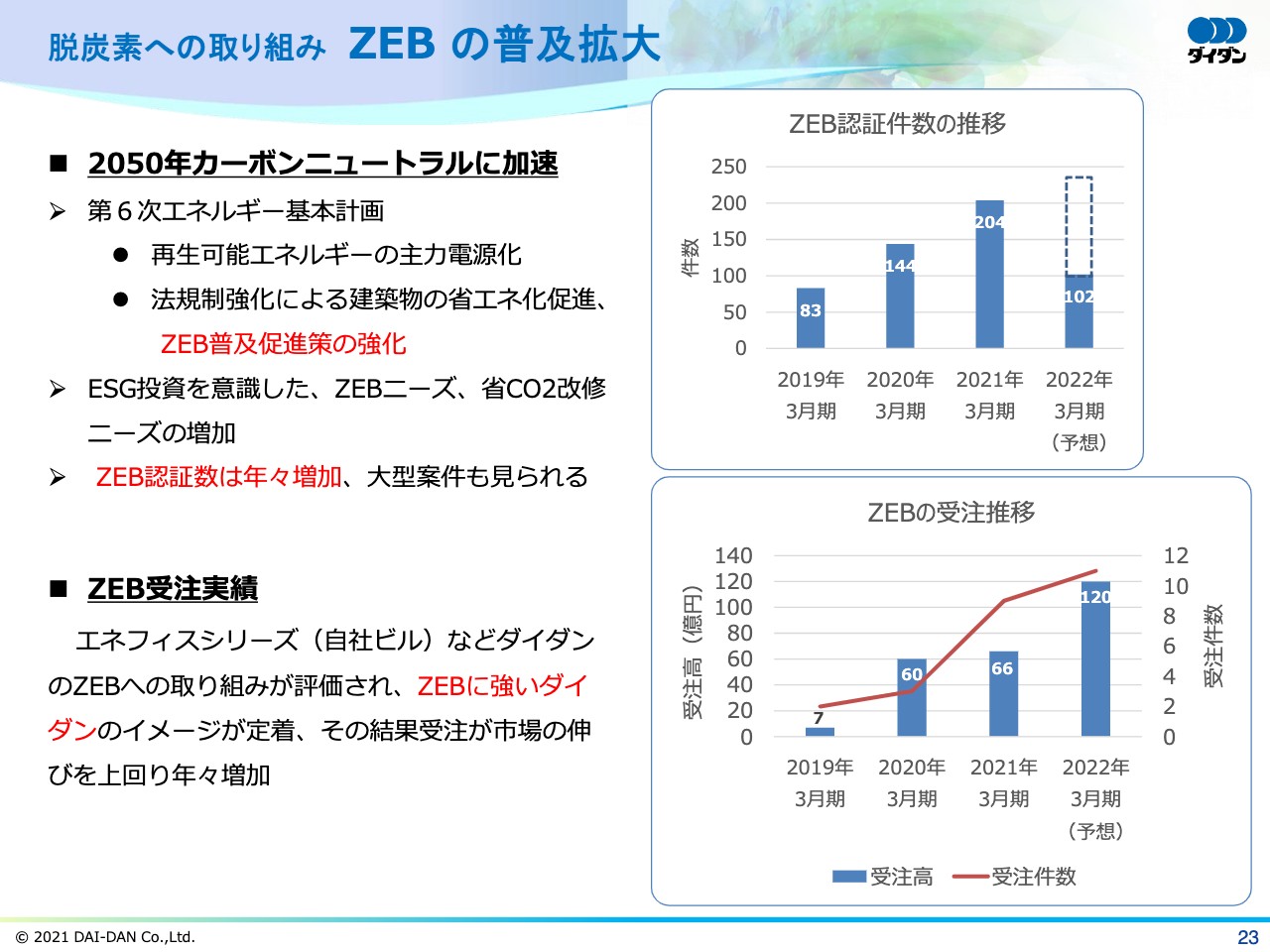

脱炭素への取り組み ZEBの普及拡大①

まず、ZEBの普及拡大についてです。今年10月に閣議決定された第6次エネルギー基本計画において、2050年のカーボンニュートラルに向けたZEBの普及拡大が明記されました。加えて、建物の省エネルギーに関する規制強化の促進についても言及されています。

また、スライド右上のグラフにあるとおり、ZEBの認証件数は年々増加傾向にあり、昨年度は200件を超えました。ESG投資を意識したZEBニーズ、省CO2改修ニーズが高まっていると言えます。このような中で、当社は自社ビルをZEB化した「エネフィス」シリーズの展開などが評価されており、ZEBに強い企業としてZEBの普及拡大に貢献していきます。

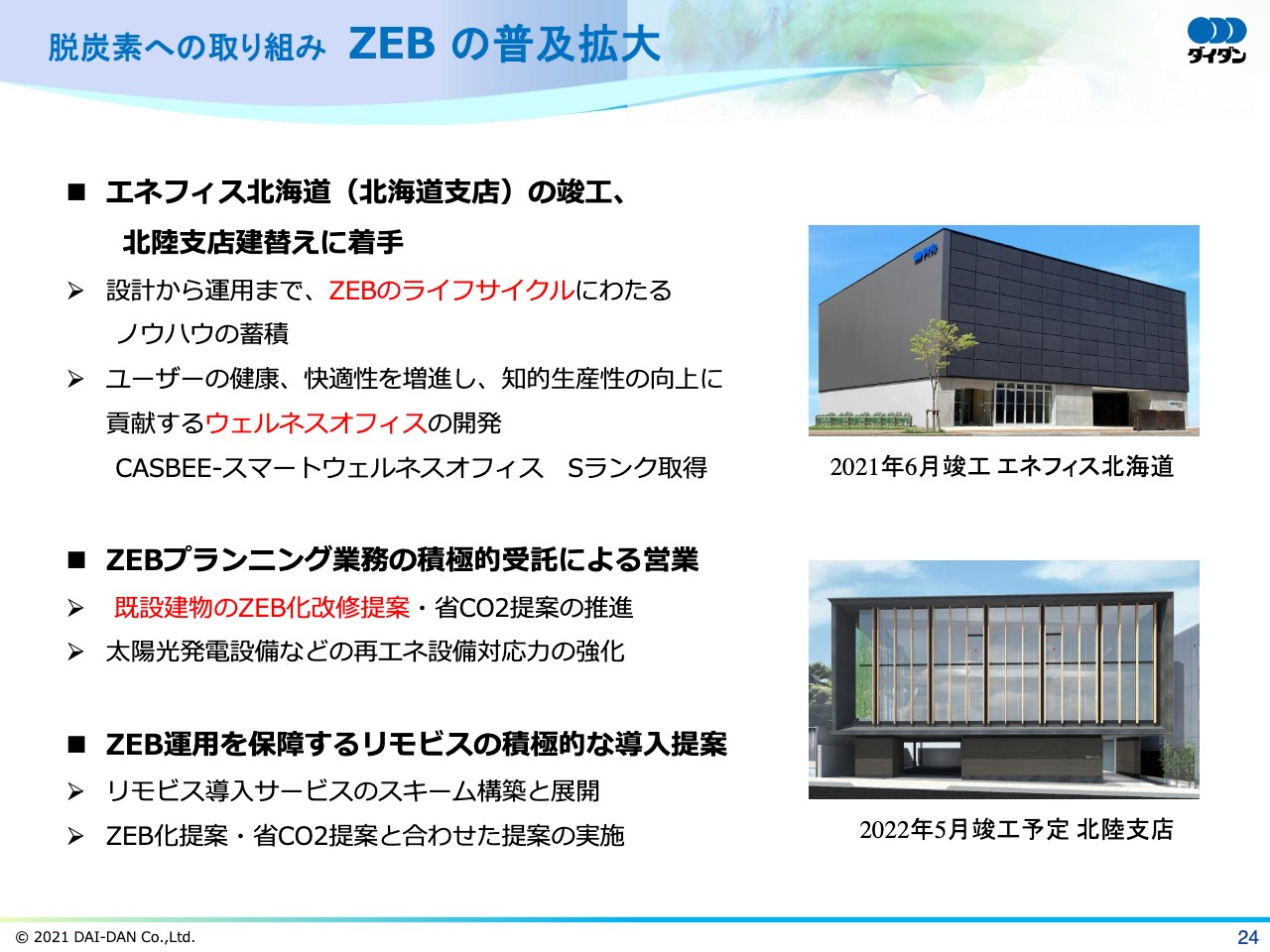

脱炭素への取り組み ZEBの普及拡大②

最新の「エネフィス」シリーズは、今年6月に竣工した「エネフィス北海道」(北海道支店)です。札幌という寒冷地でもZEBを実現することができました。

「エネフィス北海道」は省エネルギー性能だけではなく、オフィスユーザーの健康・快適性を増進し、知的生産性の向上に貢献するウェルネスオフィスの実現にも取り組んでいます。その結果、CASBEE-スマートウェルネスオフィスのSランクを取得することができました。

引き続き、ZEBプランナーとして、新築のみならず既設建物のZEB化改修提案、太陽光発電設備などの再生可能エネルギー設備対応力強化に努めていきます。

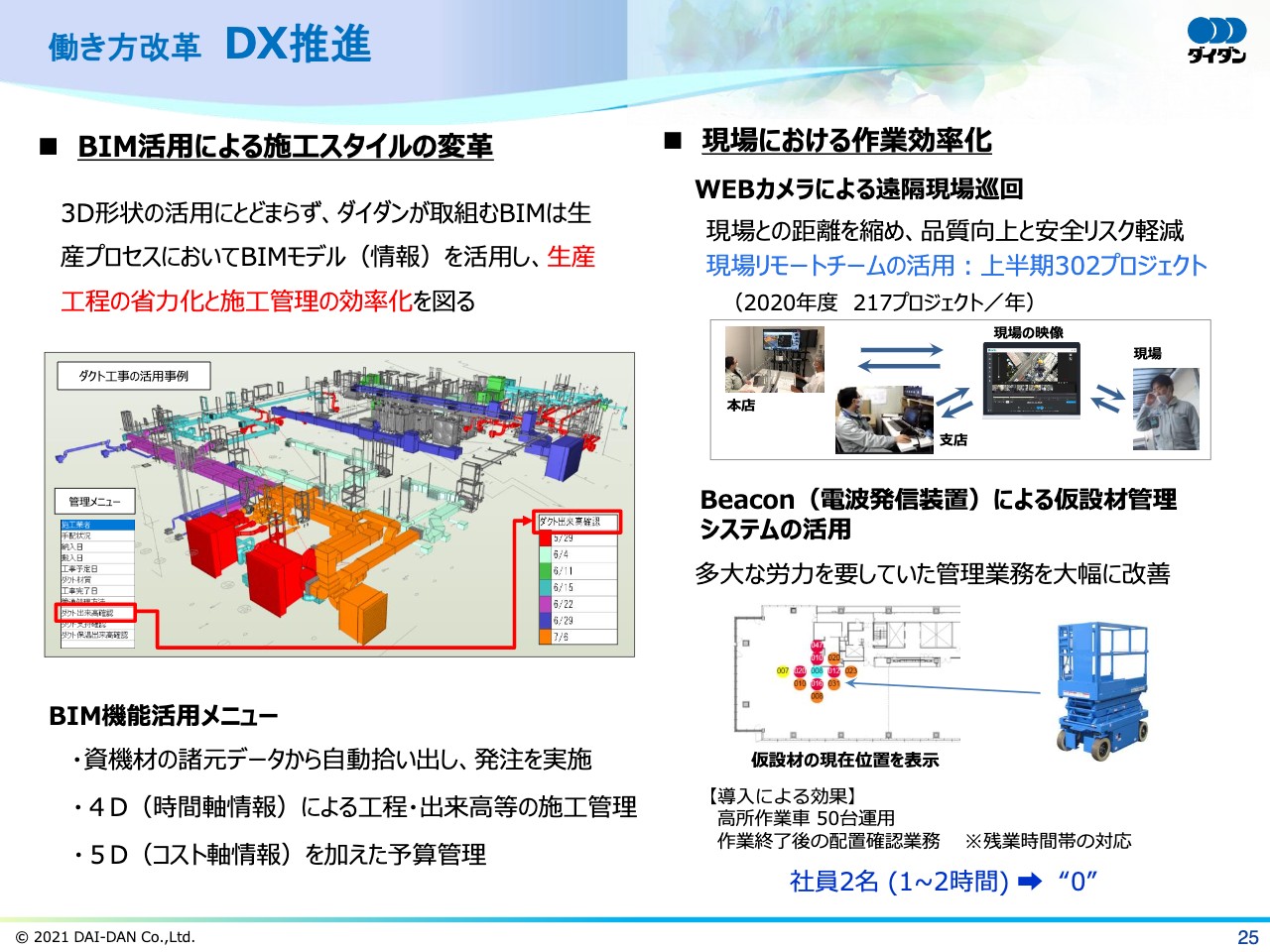

働き方改革 DX推進

DX推進による施工現場の働き方改革について2つご紹介します。1つ目は、BIM活用による施工スタイルの変革への取り組みです。3次元情報の活用だけでなく、生産工程の省力化や施工管理の効率化を図るなど、活用方法を進化させています。

資機材の数量の拾い出し作業の効率化や、BIMに時間軸の情報を加えた工程・出来高などの施工管理、さらには5次元軸としてコストの情報を加えた予算管理にも取り組んでいます。

2つ目は、現場における作業効率化です。現場業務を直接支援する事例としては、ベテラン社員によるWebカメラを活用した現場巡回や、図面作成・書類作成を遠隔から支援するリモートチームの活用があります。デジタル技術によって本社・支店と現場との距離を縮めることで、品質・安全性向上に加え、若手社員の教育、モチベーションアップに大きく貢献しています。

また、電波発信装置による仮設材管理システムの活用により、社員の残業時間の削減を実現しました。当社では、すぐに活用できるデジタル技術を広く現場に適用することで、DXによる働き方改革を推進しています。

高品質な医療環境の実現 再生医療への取り組み

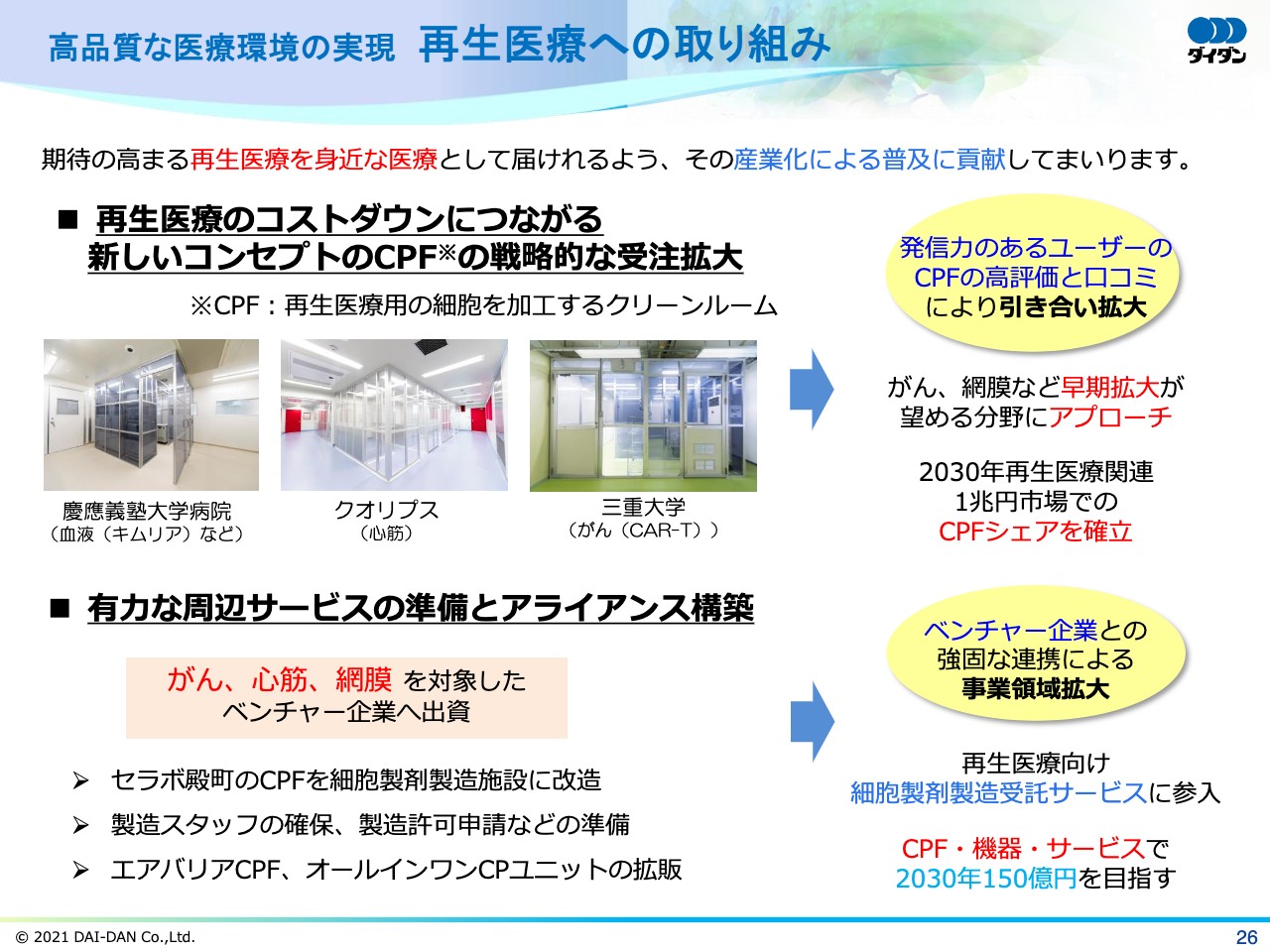

最後に、再生医療への取り組みについてです。当社は、再生医療を身近な医療として届けられるよう、再生医療のコストダウンにつながる新しいコンセプトの細胞加工施設(CPF)の展開、および細胞製造受託など、有力な周辺サービスに向けた準備を進めています。

当社が提案する新しいコンセプトのCPFは、スライドの写真に示したとおり、慶應義塾大学病院などの発信力のあるユーザーから高い評価をいただいています。また、がん、網膜などの早期拡大がのぞめる分野にアプローチすることで、再生医療の普及と産業化に貢献していきます。

また、有力な周辺サービスとして、細胞製剤の製造受託サービスも準備しています。その展開拠点として、神奈川県川崎市に開設している「セラボ殿町」を細胞製剤製造施設へと改造しています。さらに、ベンチャーへの出資を通じて、受託サービス開始に向けた細胞製剤製造技術の獲得を進めています。

ここまで紹介してきたとおり、当社は事業活動を通じてサステナビリティに取り組み、脱炭素社会、持続可能な社会の実現に貢献していきます。以上で、2022年3月期第2四半期決算および中期経営計画に関する説明を終わります。

質疑応答:完成工事高の減少について

司会者:「同業他社の決算を見ると、利益面は低調だが、売上と完成工事高については増加しているところが多く見受けられます。売上が上がらなかった御社特有の理由があれば教えてください」といただきました。

藤澤:今期は、前期と比較して期首から繰り越した工事の絶対量は豊富にありましたが、今期に完成する物件の進捗が少なかったことが影響しています。

具体的に説明すると、前期は受注1,700億円を達成しましたが、上期が約800億円、下期が約900億円となり、前期の上期にコロナの影響を受けたため、予定より受注額が減少しました。通期としては達成しましたが、上期と下期の予想数値では、若干上期が少なくなりました。その結果、出来高が上がる約1年後の当期に進捗する工事が少なかったことが原因と考えられます。

また、前期は受注拡大のため、大規模・長期の工事を中心に受注戦略をしたこともあり、今期の上期の完成が、今お伝えした理由で減りました。

質疑応答:受注工事高好調の理由と戦略について

司会者:「御社は受注高が好調に推移していますが、その理由または戦略がどのようなものなのか教えてください」といただきました。

藤澤:弊社は今年4月に、2030年のあるべき姿としての長期ビジョンを策定しました。その第1ステップは《整えるステージ》として現在の中期経営計画を策定しています。2024年3月期に売上高2,000億円、営業利益100億円という目標を掲げ、それに向かって現在進めています。

上期が好調の具体的な理由は、大型の再開発案件および産業系の受注拡大があり、またシンガポールを中心とした海外事業が好調だったためです。

当社の海外展開先で多くの比率を占めているシンガポールでは、受注については新型コロナウイルス感染拡大防止のための行動規制の影響をあまり受けなかったため、現在の数字になっていると考えています。

質疑応答:コロナ禍前後の受注環境の変化について

司会者:「今回の決算では、大手ゼネコンの建築部門の完成工事総利益率が大きく低下していることが特質となっています。ゼネコンの経営トップからは、潮目が変わったというコメントも出ており、このことが他のゼネコンやサブコンに波及しないか懸念されています。コロナ禍が収束しつつある中、受注環境についての関心が非常に高くなっています。コロナ禍の前後の受注環境の変化について御社の考え方を教えてください」といただきました。

藤澤:コロナ禍の受注への影響は、小規模改修工事を中心とした範囲に限り、影響が出たのは限定的だと考えています。ただし、直近の第2四半期は、ご説明したとおり、直接受注比率は47パーセントですが、ゼネコンを中心とした間接受注は53パーセントとなります。間接受注については、ゼネコンの利益率の影響を少なからず受けると考えています。

ただし、約半分が直接受注のため、この件についてはより一層の利益改善を進めていきたいと思います。一方、間接受注については、指摘のとおり影響は少なからずあると考えています。

質疑応答:資材価格上昇と工期の遅れについて

司会者:「半導体をはじめとするさまざまな部材、および建材の不足、建設資材の値上げといった状況が続いています。建設業界においては工期の遅れ、工事原価上昇が懸念されていますが、この点に関して現状認識、および今後の見通しについて教えてください」といただきました。

藤澤:半導体不足およびコロナ禍の影響については、特に設備機器メーカーの納期遅延という事態も発生しています。またこの事態が長引くことにより、今後影響もあると想定し、懸念もしています。

一方、資機材の価格は、銅、鉄、鉄鉱石もありますが、弊社工事の電気工事に関連する電線類の価格上昇により、一部原価アップという影響はたしかに出ています。しかし全体で見ると、影響は限定的であると考えています。

建築工程の遅れについては、特に設備工事の最終段階で影響を受けることについて過去にも説明したとおりです。今後もそれについては従来どおりゼネコンとの交渉、あるいは資材価格のアップについては、全体の社会環境の影響などを強くアピールし、影響を最小限にしていきたいと考えています。

質疑応答:コロナ禍による業種別受注影響について

司会者:「コロナ禍で世の中の動きが大きく変化してきました。特に不動産、流通、飲食、観光、旅客運送業界は大きなダメージを受けましたが、彼らによる発注姿勢が変化してきた、あるいは今後変化しそうな兆しはありますか? 業績が大きく落ち込んだ業種や企業では、工事の延期や中止、縮小に加えて発注単価の低下圧力が増しているという見方もあるようです」といただきました。

藤澤:コロナ禍において特に影響が出たのは、保守メンテナンス工事を含め、毎年一定の工事量を確保していた百貨店および自動車関連です。たしかに受注は落ち込みましたが、現在は回復基調にあります。

一方、中長期的な計画に基づく大規模な工事については、予定どおり発注されています。今後も大型工事については継続していくと考えています。

質疑応答:電気・空調・水道衛生の部門別受注状況について

司会者:「今回の中間決算では電気・空調・水道衛生の部門別受注状況と前年比伸び率にばらつきが見られました。それぞれの部門の現状および今後の受注環境の見方を教えてください」といただきました。

藤澤:電気工事については前期のコロナ禍の影響もあり、継続工事、改修を中心とした継続工事が減少したことがあります。空調工事については、先ほどの説明のとおり、大型の再開発案件と産業系案件の大幅な増加があり、説明した内容となっています。

水道衛生工事については10パーセントほどの増加となり、従来より空調工事と一括で受注する機会が増えた結果となります。

質疑応答:半導体関連の受注活動について

司会者:「事業環境について、国内での半導体工場建設の動きもありますが、半導体関連の受注活動はいかがでしょうか?」といただきました。

藤澤:決算説明の内容と重なる部分もありますが、あらためてご説明しますと、半導体工場の受注については弊社も継続的に活動しています。

また、半導体周辺のデバイス関連についてはすでに何件か受注しています。今後も、国内の動きなどの情報を得ながら、継続して対応していきたいと考えています。

質疑応答:DX推進における現場リモートチームについて

司会者:「DX推進について、Webカメラを使った現場作業の効率化を図っている現場リモートチームは専門の組織なのでしょうか? 専門部署ではない場合、組織化するなどの展望はありますか?」といただきました。

佐々木:リモートチームについては、専門部署ではなく本社・支店それぞれでチームを組んでいます。

現場にはさまざまな最先端のソフトウェアがあり、扱い方も現場によってさまざまです。また、リモートチームの動かし方もそれぞれの拠点で工夫しています。現場で使っている先端の情報を事業所ごとに集めて、それを活用しながら効率化を進めていくのが望ましいと考えているため、専門部署を組織するという展望は今のところありません。

質疑応答:営業利益減少の要因について

司会者:「先ほどの説明では、完成工事利益の減少に伴って営業利益も減少したとのことでしたが、このあたりをもう少し詳しくお聞かせください。」といただきました。

亀井:前々期はコロナ禍の影響を受ける前ということもあり、非常に好調な決算でした。その中の利益率が高い物件の追加工事などが前期の前半にあったため、前期の第1四半期・第2四半期はこれまでになく大きな利益を獲得することができました。

今期については、前期からの繰越工事高はあるものの、今期の第2四半期までに出来高が上がる工事が少なかったことで完成工事高が減少しました。また、利益周りについても受注競争の激化、資機材価格の高騰を受け、工事採算性が低下しています。このような理由により、前期からの減少率が大きくなったということです。

質疑応答:ZEBの受注状況について

司会者:「ZEBの足元の受注状況を教えてください。御社の取り組みは進んでいますので、期待しています。」といただきました。

佐々木:ZEBの昨年度の受注額は約70億円でしたが、今期は120億円を目標としています。

最近の傾向として、大型のビルでもZEB Readyが求められています。また、先ほどお伝えしたとおり、今後新たに建築される建物については、ZEBなどの省エネルギー性能の規制がかかります。そのため、今後はZEBの受注も増えていくだろうと想定しています。

さらに、当社においては省エネルギーだけでなく、ウェルネスオフィスについても先進的に取り組んでいます。この分野においても、今後も営業活動を推進していきたい考えています。

質疑応答:下期以降の完成工事総利益率について

司会者:「御社においては、第1四半期から第2四半期にかけて完成工事総利益率が改善傾向にありますが、下期以降の完成工事総利益率についてはどの程度の水準を想定していますか? ゼネコン各社の業績悪化による下期以降の状況が気になっています」といただきました。

藤澤:完成工事総利益率は、上期の13.5パーセントに対し、下期は12.9パーセントと予測しています。

ゼネコン各社の業績悪化に伴う影響も多少は見込んでいますが、悪化の状況を定量的に推し量るのは難しい面もあります。一方、コロナ禍で着工が控えられていた直接工事の受注は順調に回復基調にあるため、こちらと相殺することで、下期は12.9パーセント、通期で13.1パーセントという予想を立てています。先が見えない中ではありますが、この数字を目指して進めていきたいと考えています。

質疑応答:第2四半期の進捗率の低調による通期見通しへの影響について

司会者:「通期見通しは当初の予想から変更なしとのことですが、ここ数年の実績から見ると、第2四半期での進捗率が今期は低調であると見受けられます。今後の見通しについてお聞かせください」といただきました。

亀井:例年、第2四半期の進捗率は完成工事高・利益項目ともに通期実績に対して45パーセント後半を超える数字が出ています。しかし、今期については40パーセント前後の進捗となっています。

繰越工事の状況でもお伝えしたとおり、繰越工事のうち今期の第3四半期・第4四半期に出来高が上がる工事を多く確保しています。そのため、下半期での完成工事高・完成工事利益は上半期をかなり上回ると見込んでいます。以上の理由により、今期の業績予想数値を変更しなかったということです。

質疑応答:カーボンニュートラルに対する取り組みについて

司会者:「昨今、企業活動に置いて、カーボンニュートラルに対する取り組みが世界的に注目されています。この点で、御社ならではの取り組み事例、あるいは中期的な業績への寄与などがありましたらお教えください。また、こうした環境問題に関する発注者の関心はいかがでしょうか? 事例があればご紹介ください」といただきました。

藤澤:企業活動における取り組みは、すでに発表しましたが、来年4月以降にプライム市場へ移行するということもあり、TCFDを宣言しています。そのようなことを踏まえ、ご質問の財務面についてはもちろん、サステナビリティを中心とした非財務面での活動も今までよりさらに一層進めたかたちで、ご質問のZEBなどに加え一層の取り組みを進めていきたいと考えています。具体的な内容については、佐々木室長から説明します。

佐々木:カーボンニュートラルは、中長期的には当社のビジネスにとって非常によい機会であると考えています。

まず、先ほど説明したZEBについてです。今後、省エネルギー要件が厳しくなり、国からの規制・強制力というかたちになっていきます。これを実現していくためには、設備のエンジニアリング力が求められます。私どもは「エネフィス」シリーズで培った知見を活かし、運用段階の状況を踏まえた提案ができると考えています。

カーボンニュートラルに向けて再生可能エネルギーが重要になり、具体的には太陽光発電設備になっていくと思います。当社は電気部門を持っているため、ZEBでも十分に活用していけると考えています。

さらにカーボンニュートラルに向けては、当社が重点的に取り組んでいるデータセンターや工場への投資も増えていきます。データセンターなどについては、省エネルギー性を上げることに対する国の補助金なども計画されているようです。当社が重点的に取り組む分野として非常に有望だと考えています。

質疑応答:資機材の高騰による価格転嫁の進捗について

司会者:「資機材の高騰の状況もあり、上期の粗利率が低下していますが、価格転嫁が進み利益率が回復する方向もありますか? 価格転嫁の進捗について教えてください」といただきました。

藤澤:価格転嫁を進めることについては、もちろん企業努力はしています。しかしながら契約時期と価格高騰時期のずれもあり、民間ではこれを認めてもらうことに非常に苦戦しているのが現状です。

実際の資機材の高騰分は、ある程度PRし、ゼネコンあるいは施主には提示しています。工事の中でトータルとして、いろいろな技術提案も含め、高騰分を回復できるよう客先にアピール・提案しながら、なんとか利益率を確保する努力を続けています。

新着ログ

「建設業」のログ