サワイグループHD、日本事業の売上収益、コア営業利益は前年超 連結業績予想でも2Q累計計画を上回る推移

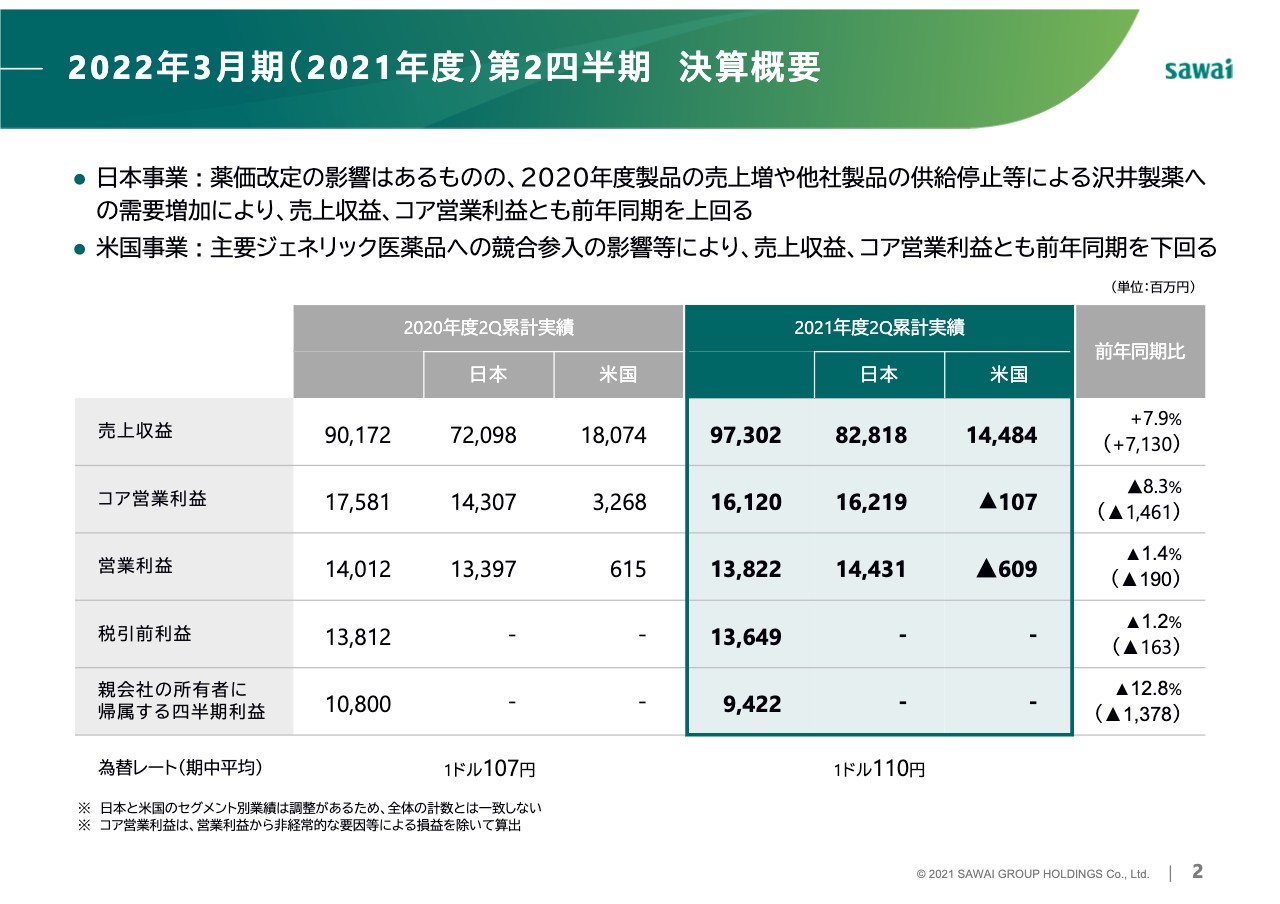

2022年3月期(2021年度)第2四半期 決算概要

末吉一彦氏(以下、末吉):本日は、みなさまご多忙の中、弊社の決算説明会にご参加いただきありがとうございます。それでは、2021年度第2四半期の決算概要をご説明いたします。

決算概要をご覧ください。日本事業は、薬価改定の影響を受けましたが、2020年度製品の売上増加や他社製品の供給停止等による当社グループへの需要が増加したことで、売上収益、コア営業利益ともに前年同期を大きく上回りました。

一方、米国事業は、主要品目への競合参入の影響等により、売上収益、コア営業利益ともに前年同期を下回りました。これらの結果、連結全体の売上収益は前年同期比7.9パーセント増の973億200万円となりました。

また、コア営業利益は8.3パーセント減の161億2,000万円、営業利益は1.4パーセント減の138億2,200万円、親会社の所有者に帰属する四半期利益は12.8パーセント減の94億2,200万円となりました。

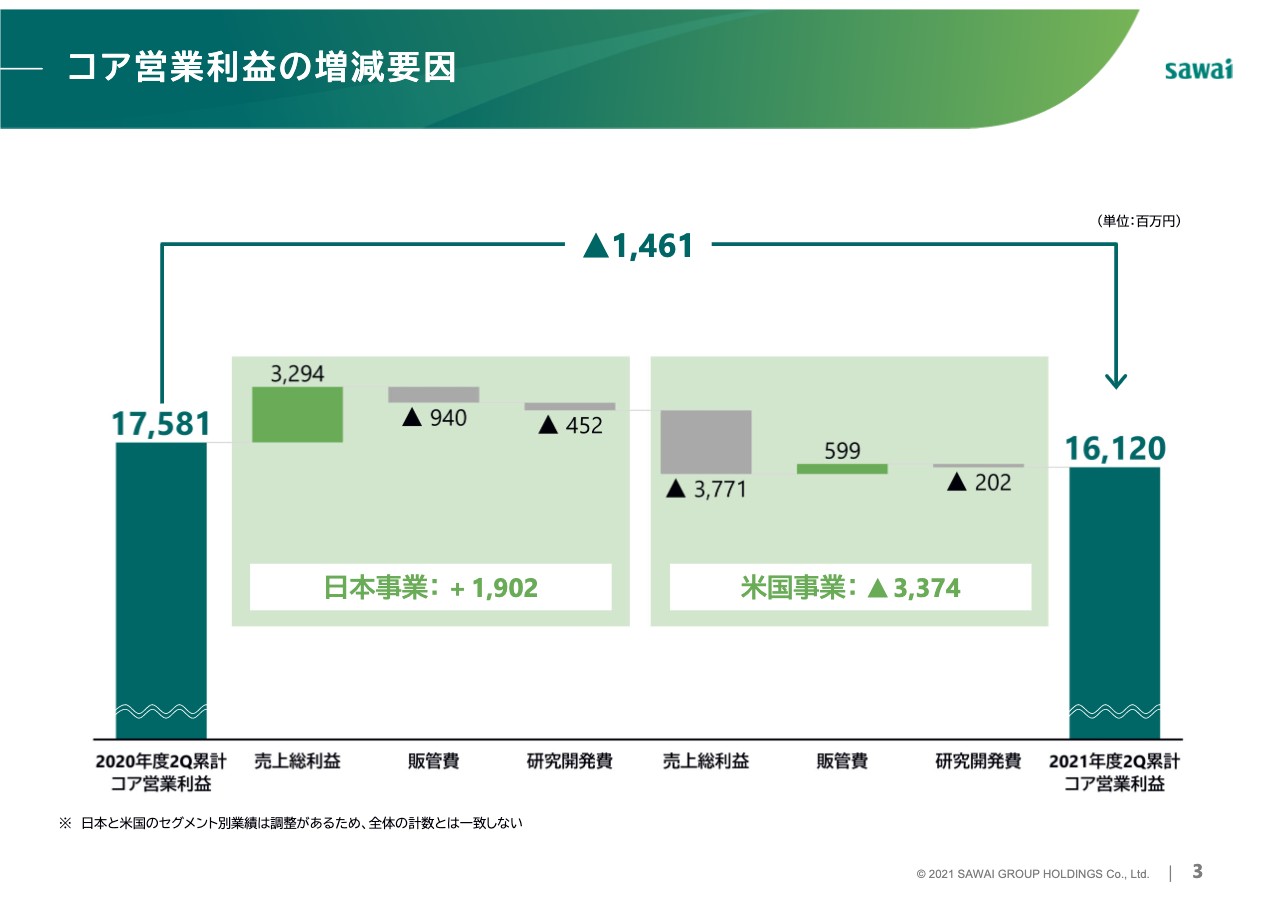

コア営業利益の増減要因

コア営業利益の増減要因分析をご覧ください。日本事業は、売上総利益が約33億円増加した一方で、広告宣伝費や販売数量アップに伴う諸費用が増加し販管費が約9億円増加したことなどにより、コア営業利益は約19億円の増加となりました。

米国事業は、売上総利益が約38億円減少したことなどにより、コア営業利益は約34億円減少しました。その結果、全体では前年同期比で約15億円の減少となりました。

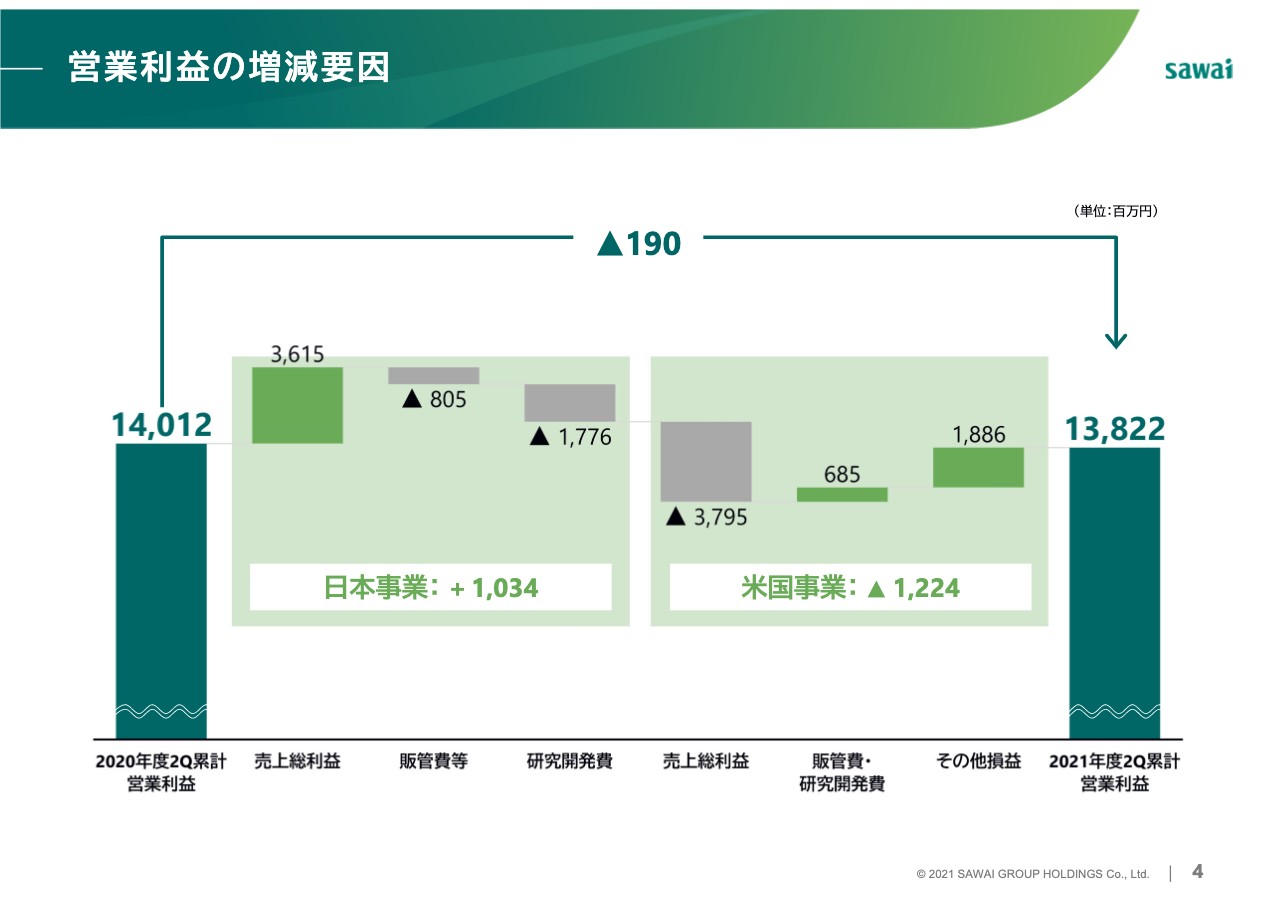

営業利益の増減要因

フルベースの営業利益の増減要因分析です。日本事業において複数品目で研究開発費の減損損失を計上する一方、米国事業でデンバー工場の売却益を計上したこと等により、連結全体では前年同期比で約2億円の減少となりました。

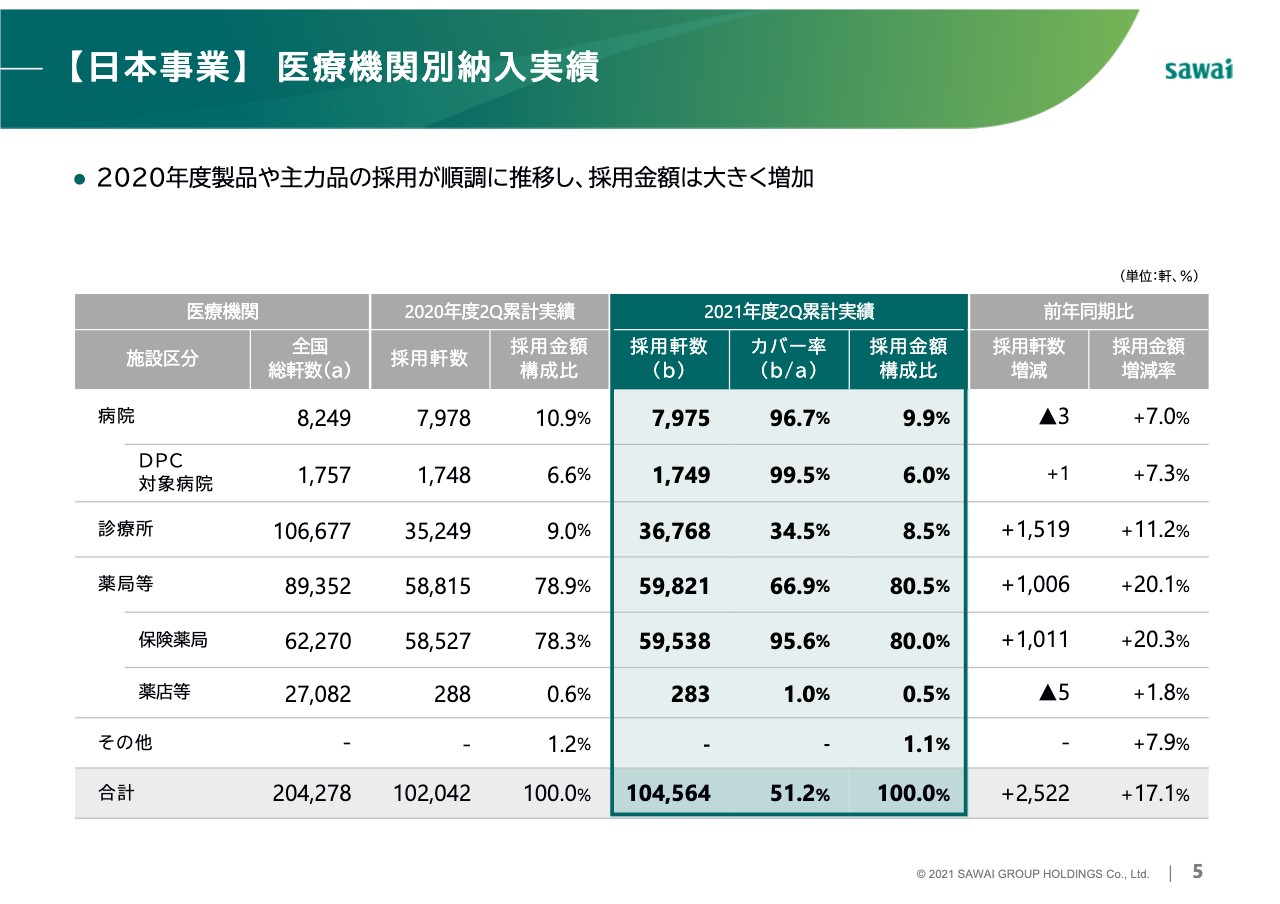

【日本事業】 医療機関別納入実績

沢井製薬単体における、荷離れベースの医療機関別納入実績です。2020年度製品や主力品の採用が順調に推移しており、全体では17.1パーセントの増加となりました。

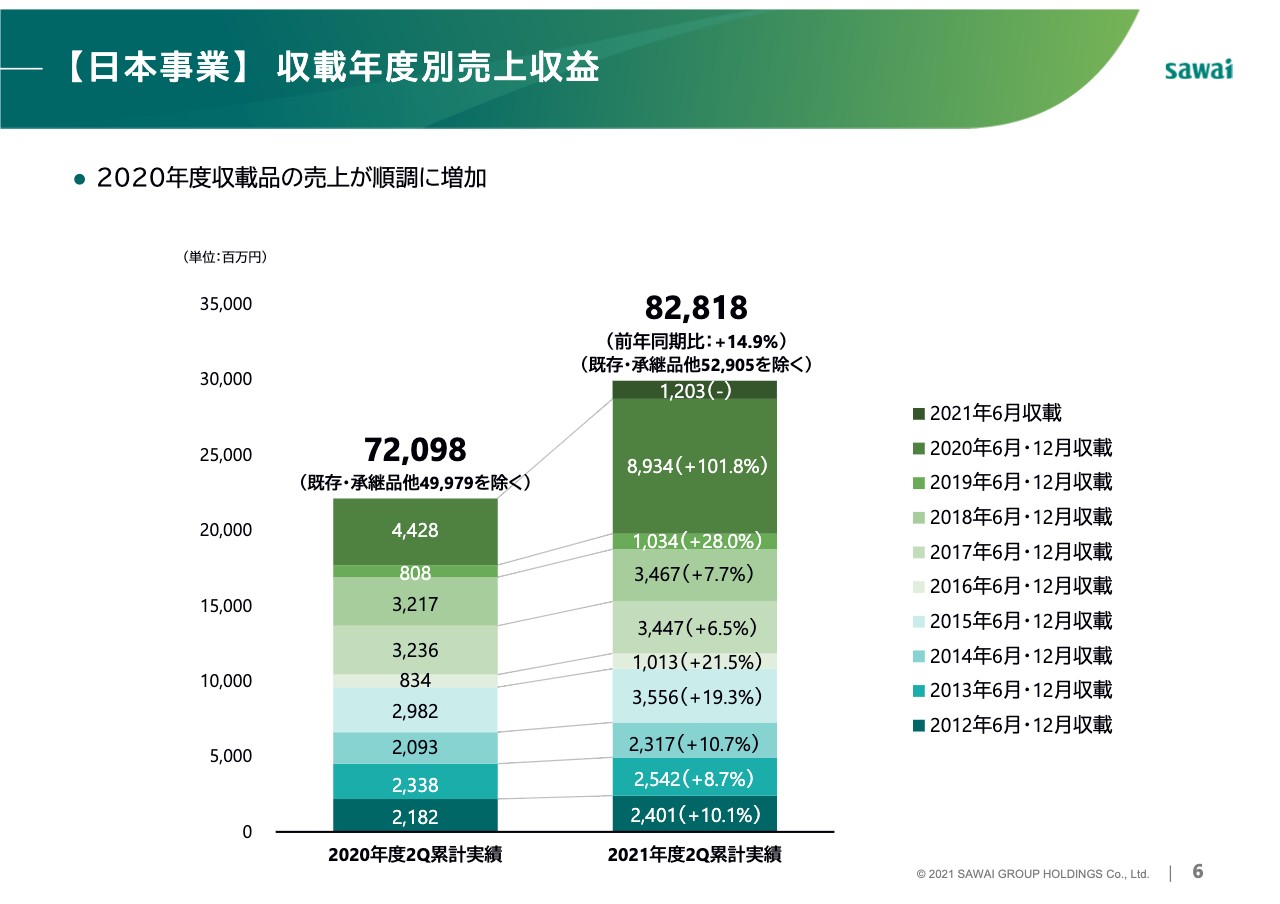

【日本事業】 収載年度別売上収益

沢井製薬単体の収載年度別売上収益です。各年度ともに増加し、特に2020年度収載品の売上は順調に拡大しました。

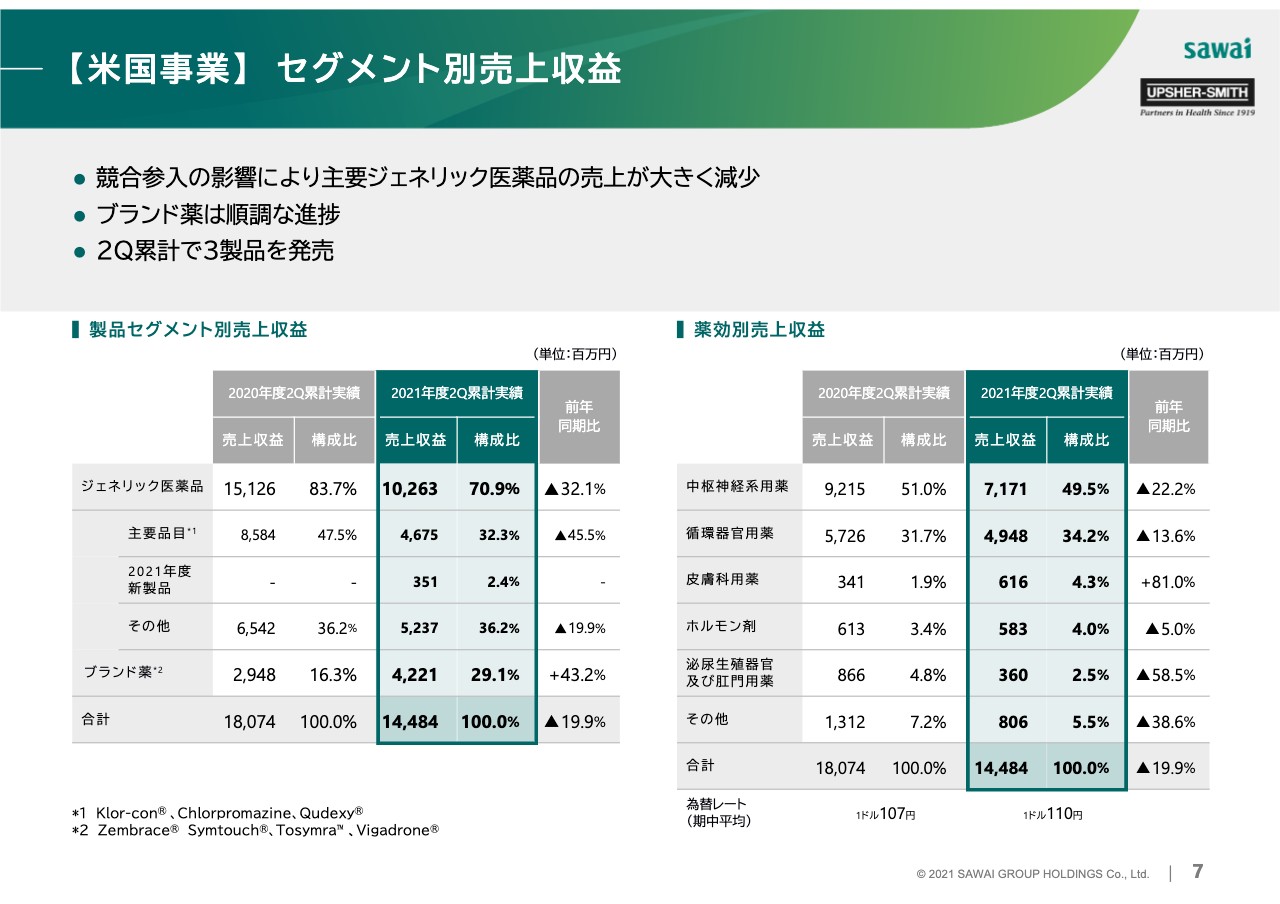

【米国事業】 セグメント別売上収益

米国事業のセグメント別売上収益です。米国のジェネリック医薬品の競争環境は引き続き厳しく、とりわけ「Chlorpromazine」「Qudexy」といった主要品目は、競合参入の影響で売上が大きく減少しました。

一方、「Vigadrone」を中心にブランド薬全体は順調に売り上げを伸ばし、また、2021年度の新製品は、3品目を発売することができました。

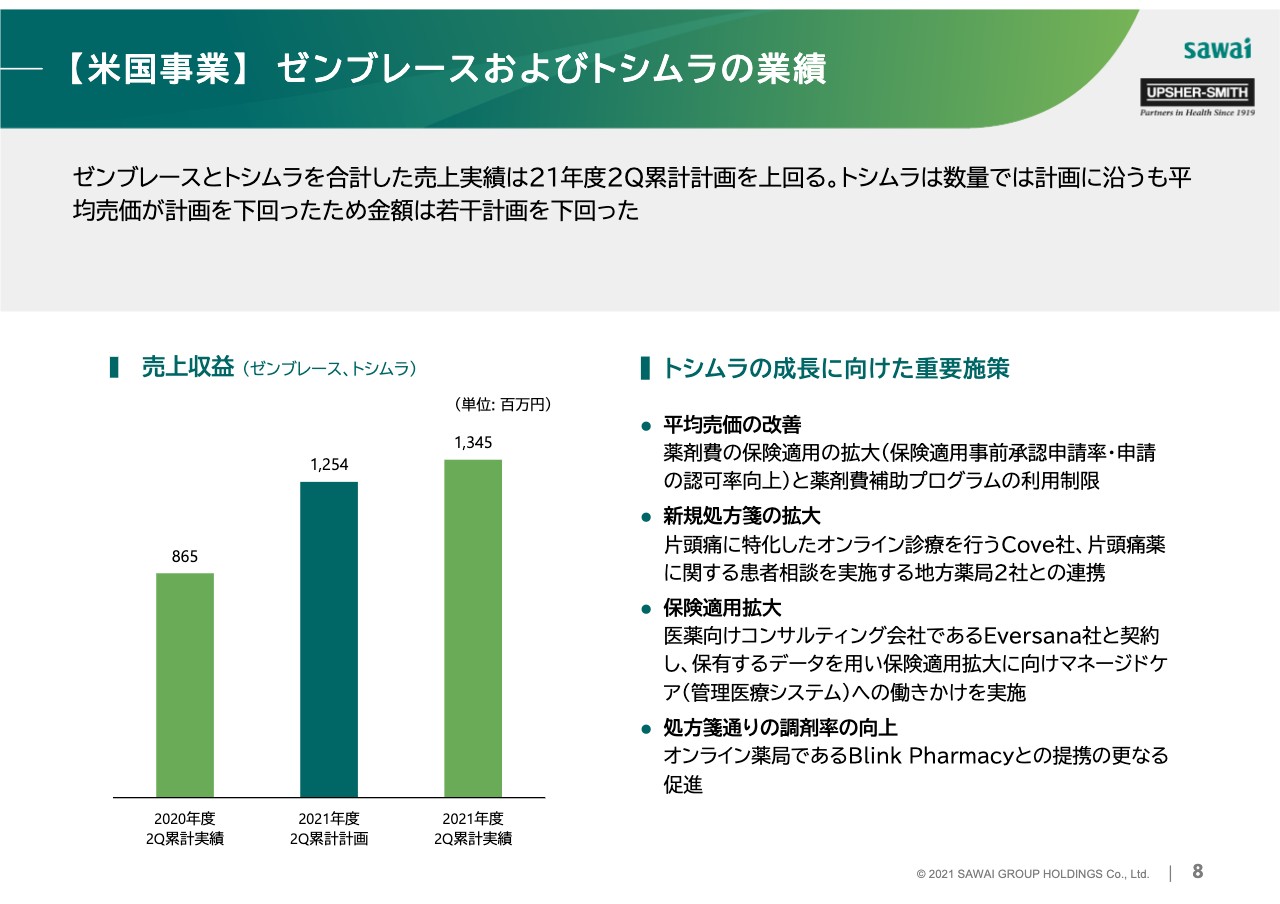

【米国事業】 ゼンブレースおよびトシムラの業績

米国事業の業績回復に向けた重要なキーの1つと位置づけている片頭痛治療薬「ゼンブレース」と「トシムラ」の業績です。

両製品の売上実績は2021年度第2四半期累計計画を上回っています。特にCOVID-19の影響で営業活動に大きな制限を受けた「トシムラ」は、平均売価が計画を下回ったことで、金額は計画を若干下回りましたが、数量では計画どおりの進捗となりました。

今後は平均売価の改善を進めるとともに、「トシムラ」の費用対効果をご評価いただけるよう薬局等独自の流通チャネルを活用し、各重点施策を実行することで、さらなる売上収益の拡大を実現します。

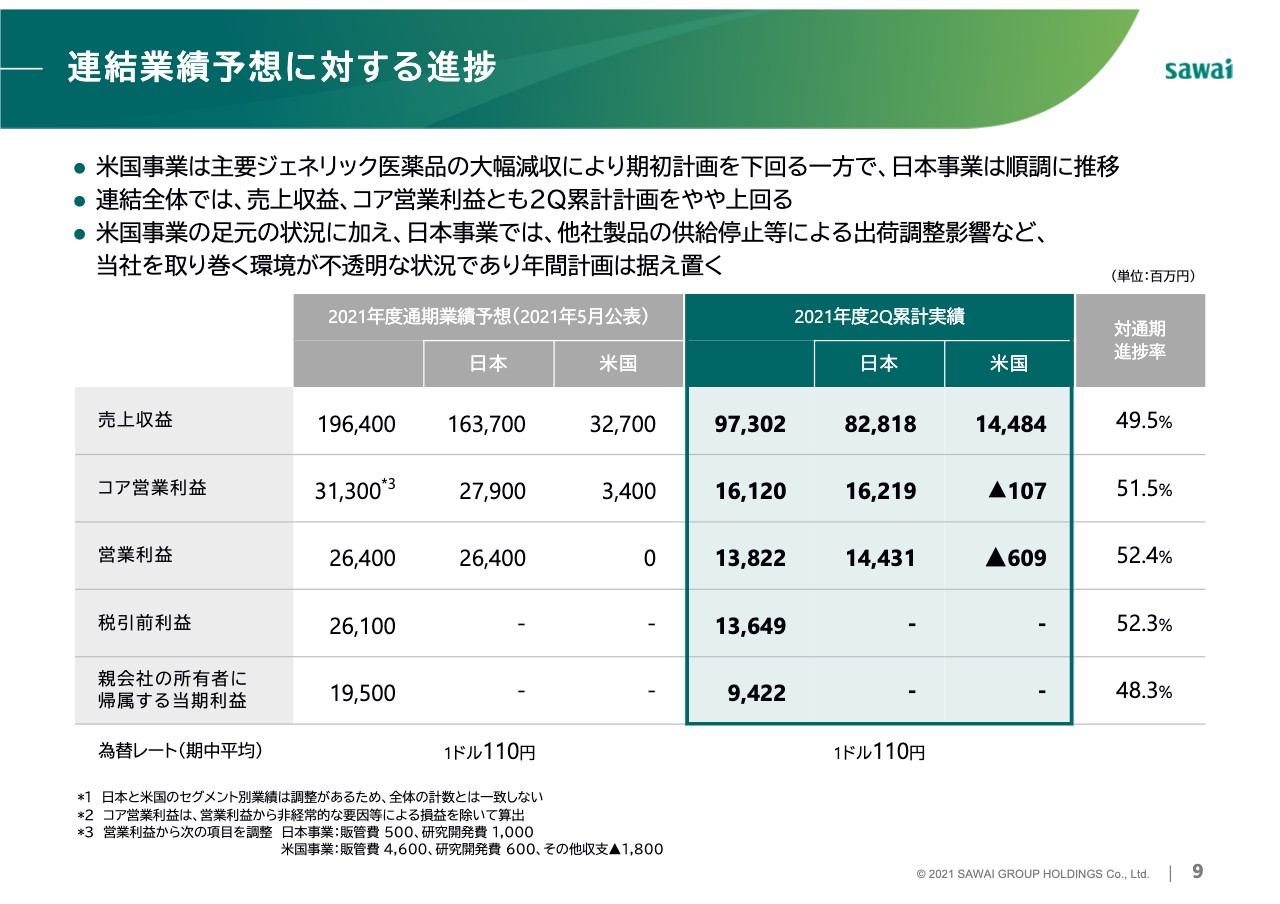

連結業績予想に対する進捗

連結業績予想に対する進捗です。米国事業は主要製品の大幅減収により期初計画を下回る一方で、日本事業は順調に推移しており、連結全体では、売上収益、コア営業利益ともに計画をやや上回って推移しています。

しかしながら、米国事業の足元の状況に加え、日本事業では他社製品の供給停止等による出荷調整影響など、当社を取り巻く環境は不透明な状況ですので、5月に公表した年間計画は据え置きます。

【日本事業】 生産能力増強のための設備投資

10ページ以降は5月に公表した「中期経営計画START2024」の進捗状況です。まずは先月公表した第二九州工場の新固形剤棟の建設についてです。国内の生産能力を増強し、今後のジェネリック医薬品のさらなる需要増加と市場拡大に対応するため、新固形剤棟の建設投資を決定しました。

各ステップに応じて設備投資を実行し、2024年4月を出荷開始のターゲットとして、最終的には30億錠の上乗せにより、国内全体の年間生産能力を155億錠から185億錠へと20パーセントアップさせることを計画しています。

【米国事業】工場新設プロジェクト

12ページは、以前もご紹介したUSLの工場新設プロジェクトについてです。点在する2工場を本社とつながる新工場に集約することでオペレーティングコストを抑え、品質と効率のさらなる向上と製造委託品の内製化を通じて、2023年以降の利益寄与を想定しています。スケジュール、予算ともにほぼ計画どおりに進行しています。

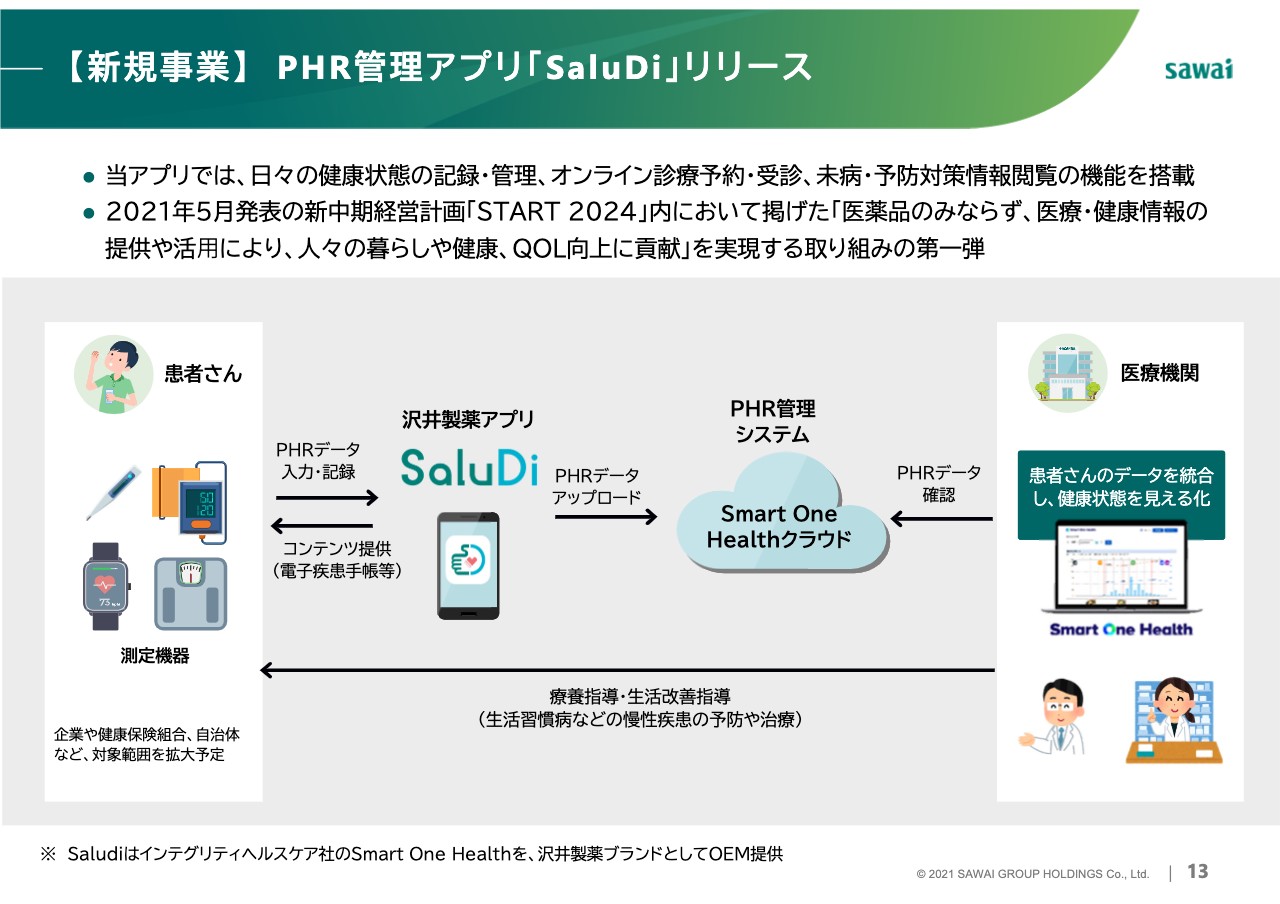

【新規事業】 PHR管理アプリ「SaluDi」リリース

同じく5月に公表したPHR事業の進捗についてです。オンライン診療の拡大・普及や個人の健康管理ツールとして今後重要になると予想されるPHR事業について、株式会社インテグリティ・ヘルスケアと日立システムズの3社で協業を開始しました。

インテグリティ・ヘルスケア社がOEM提供するPHR管理アプリ「Smart One Health」を、沢井製薬ブランド「SaluDi」として、今月より提供開始しました。当社専用のアプリ上においても、患者さん自身のPHRをかかりつけの医療機関との間でデータ共有でき、患者さんは療養指導や栄養指導を受けることが可能となります。

今後の構想としては、このアプリにさらに付加価値を付け、対象範囲を企業や健康保険組合、自治体などに拡大し、マネタイズしていくことを想定しています。

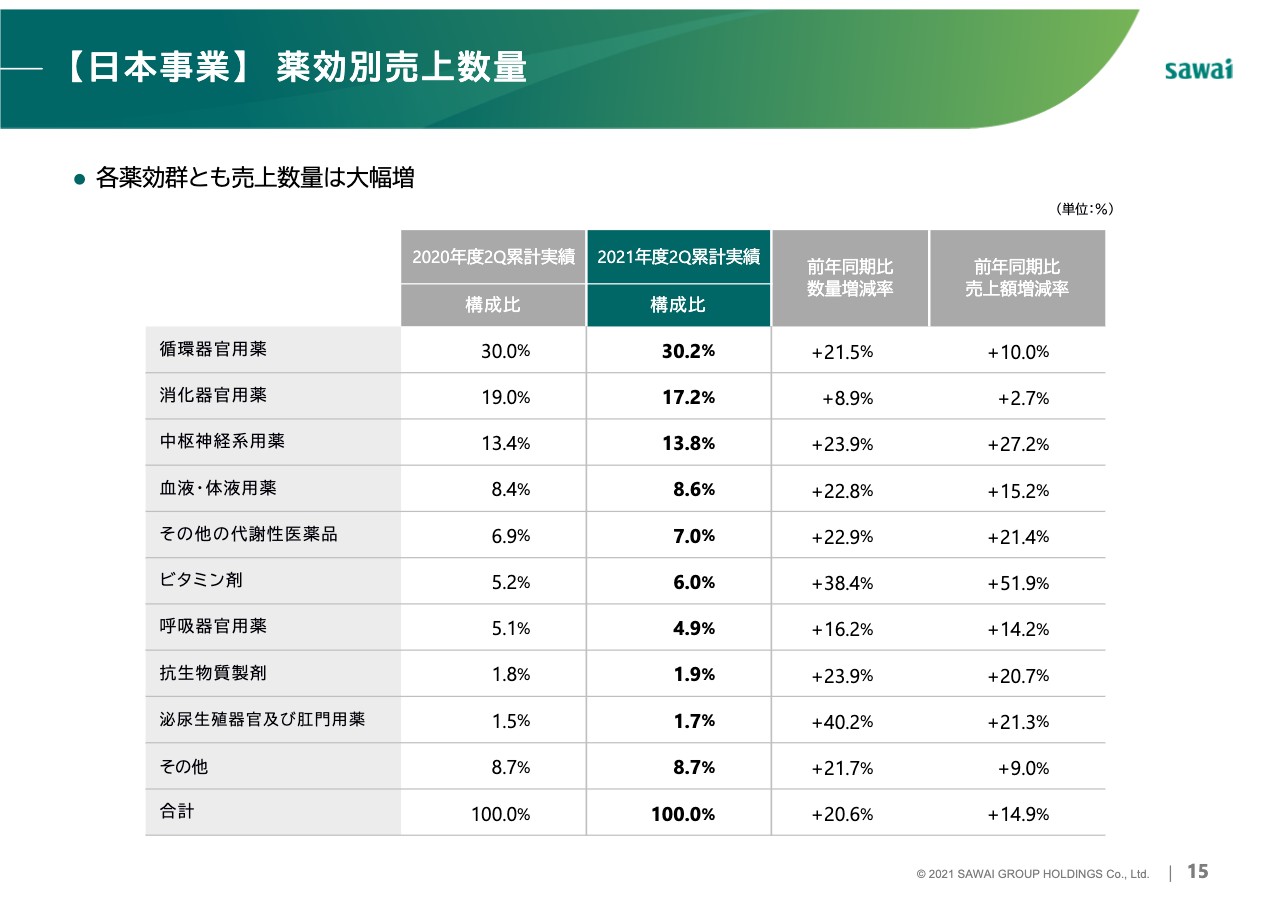

【日本事業】 薬効別売上数量

15ページ以降は、ファイナンシャルデータ等の参考資料をはじめ、米国事業におけるFDAのANDA承認状況や価格動向なども記載していますので、あわせてご覧ください。

以上で、2021年度第2四半期決算概要の説明を終わります。

質疑応答:売上の推移と今後の見通しについて

質問者1:業績について、上期累計ではご説明いただいたとおりで理解しましたが、第1四半期と第2四半期を比べると、日本事業の売上が少なからず減っていると思います。第1四半期から第2四半期の動きについてご解説いただきたく、またそれを踏まえて、第3四半期以降の見通しについてもあらためて教えていただけますか?

澤井健造氏(以下、澤井健):第1四半期と第2四半期の流れをご説明します。第1四半期はご承知のとおり、他社からのきっかけによって沢井製薬への需要が非常に高まり、我々も在庫を切り崩しながら、できる限り対応してきたため数量も大きく伸びました。

しかし、当社も在庫の水準がありますし、このまま切り崩していくと在庫の状況が危なくなるため、出荷を調整する品目が増加してきています。そのため、販売数量自体も少し減らさざるを得ず、数量の増加は抑えられている状況です。

第3四半期以降も、基本的には第2四半期の傾向がそのまま続くと考えています。

質問者1:第1四半期は特殊な状況ということで、第2四半期とあまり変わらない状況が第3四半期、第4四半期と続くということでしょうか?

澤井健:今後の在庫の状況にもよると思います。在庫には我々が安全と考えている量、そして、少しリスクのある最低限の量などがありますが、在庫の水準の調整により、状況は少しずつ改善してきています。

質問者1:棚卸資産の開示については原材料や製品を全部まとめた数字のみで、それが前期末、第1四半期末、第2四半期末とあまり変わっていません。在庫がどのように推移しているか、特に製品在庫について、可能であれば定量的にお聞きしたいです。

今のご説明では生産能力の向上の有無についてあまりお話がありませんでしたが、生産量としては第1四半期、第2四半期、第3四半期であまり変わっていないと理解すればよろしいでしょうか?

澤井健:一生懸命作っているものの、第2四半期までは対前年でわずかな上積みしかできず、在庫を切り崩していました。通年では、当初計画より10パーセントあるいはそれ以上の増産を計画していますが、それだけではなかなかカバーしきれません。

製品在庫について、定量的なご説明は少々難しいところです。ただし、「5ヶ月分は在庫を持ちたい」「在庫が3ヶ月分を切ると不測の事態が起こった際にリスクがある」というかたちで、社内的な基準は常に持っています。

質疑応答:新設工場の資金手当について

質問者1:資金調達についてです。このたび第二九州工場の新棟の建設が発表されていますが、資金についてはどのように手当てするお考えですか?

櫻井良樹氏(以下、櫻井):バランスシートをご覧いただくと、サワイグループホールディングスの借入金から現預金を引いた値、いわゆるNet Debt(純有利子負債)は100億円強です。

調達余力についてはまったく問題ないと考えていますが、一方でキャッシュ・フローベースで言いますと、通常の更新投資を除いて、年間150億円から180億円程度のキャッシュが捻出できると考えています。

新設する第二九州工場の建設に関しては、稼働までにこれから2年半かかるため、その期間のキャッシュ・フローで投資は賄えることとなっています。しかし、先ほどお伝えしたとおり現預金の余力もありますので、通常どおり全額自己資金で対応することを考えています。

質疑応答:「トシムラ」の価格引き上げについて

質問者2:アメリカにおいて「トシムラ」の価格が軟調で、今後は価格の引き上げや、もしくはチャネルを拡大するというお話がありました。現実的なところで、取り組み始めるタイミングや達成までのご計画について、どのようにお考えですか?

佐々木雅啓氏(以下、佐々木):「トシムラ」については、販促ツールである「Platinum Pass」という患者さん個人が入っている保険が適用されます。

「トシムラ」は発作に対する薬剤であり、「Platinum Pass」は薬剤師による保険適用の可否確認の間を待つことなく、いち早く薬剤をお届けできる手段となるものの、時には保険の適用申請そのものがなされないという事情があります。

端的に言いますと、無償で渡っている製品がかなり多いということです。「トシムラ」と、有償で保険が適用されて渡っている製品の価格を平均すると、期待、あるいは目標としている平均売価につながっていません。

これについては、すでに大きな課題であるとして改善に取り組んでいます。具体的には「Platinum Pass」の使用制限を、すでにこの夏から始めています。

加えて、処方箋が出ても処方箋どおりに調剤されないという問題が、特に大手の薬局チェーンで起こっていました。これを解消するべく、スペシャルティファーマシーチェーンを通じて、処方箋に対して「トシムラ」のような薬剤が必ず調剤される手段を講じています。

また、デジタル薬局の「テレメディシン」の普及にも取り組んでいます。患者さんがビデオ通話を通じて医者と面談し、診断を受けて処方箋の発行に行き着くために、さまざまな施策を講じています。こちらもすでに夏から着手しています。

さらに地域薬局から、急性発作に有効な「トシムラ」のような薬剤がまだ処方されていない片頭痛持ちの患者さんに対して、「発作が起こった時にはこのような薬剤がありますよ」と薬剤師から直接伝えられるプログラムも開始しており、1つの薬局で取り組みがスタートしています。

これを順次、全米で名の知れた地方薬局と提携することも進めています。すでに一部で改善は見られますが、年度内には目標を達成できるように努めています。

質疑応答:コスト削減について

質問者2:みなさまも認識されていると思いますが、全体像として、アメリカの事業が少し弱い状況が続いています。そのあたりに対するコスト面での手当てと言いますか、コストを下げることで利益を守るということが、今のところあまりないように思われるのですが、いかがでしょうか?

そのような取り組みによりトップラインが戻ってくれば、当然業績はよくなってくると思います。想定とのギャップがなかなか埋まらない状況が続いていることについて、どのようにお考えでしょうか?

末吉:現在、アップシャー・スミス・ラボラトリーズでの研究から製造販売や、管理部門全体において、もう少しコストセービングできる余地があるか見直しを進めているところです。なるべく早く、できることから実行していこうとしており、今は立案中とご理解いただきたいと思います。

もちろん、これまでまったく何も対策を行わなかったわけではなく、ここ数年で一定の人員削減等も実施していますが、さらなる効果を狙う余地を検討しているところです。

質疑応答:国内の設備投資とキャッシュ・フローの見通しについて

質問者3:最初に、先ほどのご説明にあった国内の設備投資の見通しについて教えていただければと思います。

今回、全体で405億円の設備投資プランをお示しいただきましたが、仮にこの数量が毎年10パーセントくらい増えていく場合、2年半の設備投資が終わった後に、すぐに同規模の設備投資を行わなければいけないように見えます。今後の設備投資をどのように見ているのかを教えてください。

また、フリー・キャッシュ・フローの観点では、例えば、3年に1回の設備投資が必要になると、かなり低水準になってしまうようにも見えます。このキャッシュ・フローの見通しについても併せてお願いします。

澤井健:最初のご質問ですが、先般5月に発表した中期経営計画や長期ビジョンの中でお伝えしたとおり、できるだけ早い段階で200億錠まで持っていき、2030年までには230億錠まで持っていく計画を達成するために、今後の設備投資を行っていきます。

230億錠という数字ですが、沢井製薬が市場全体で20パーセントのシェアを目指すためには、それくらいの規模の生産能力が必要だと考えています。ですので、今回の設備投資で足りない分は、これから先、なんらかのかたちで生産能力を高めていきたいと考えています。

櫻井:2つ目のご質問のキャッシュ・フローの水準ですが、先ほどご説明したとおり、現状の利益水準が維持できていれば、通常の更新投資を除いても年間の余剰キャッシュ・フローで150億円から180億円は捻出可能だと考えています。

まさに今ご指摘いただいたとおり、その水準であれば今回の投資と同規模の投資を2年半ごとに行ってもキャッシュ・フローは足りるため、230億錠に向けて、キャッシュフローの負担はそれほど大きくないと考えています。

質問者3:先ほど「230億錠まで持っていく計画」というご説明でしたが、ここまでであれば今の水準の設備投資はこの2年半がかなり多くなり、その後は少し減っていくイメージになるということでしょうか?

澤井健:それは市場環境にもよると思いますので、断言はできません。

質疑応答:米国でのジェネリック医薬品の価格が下落している要因と影響について

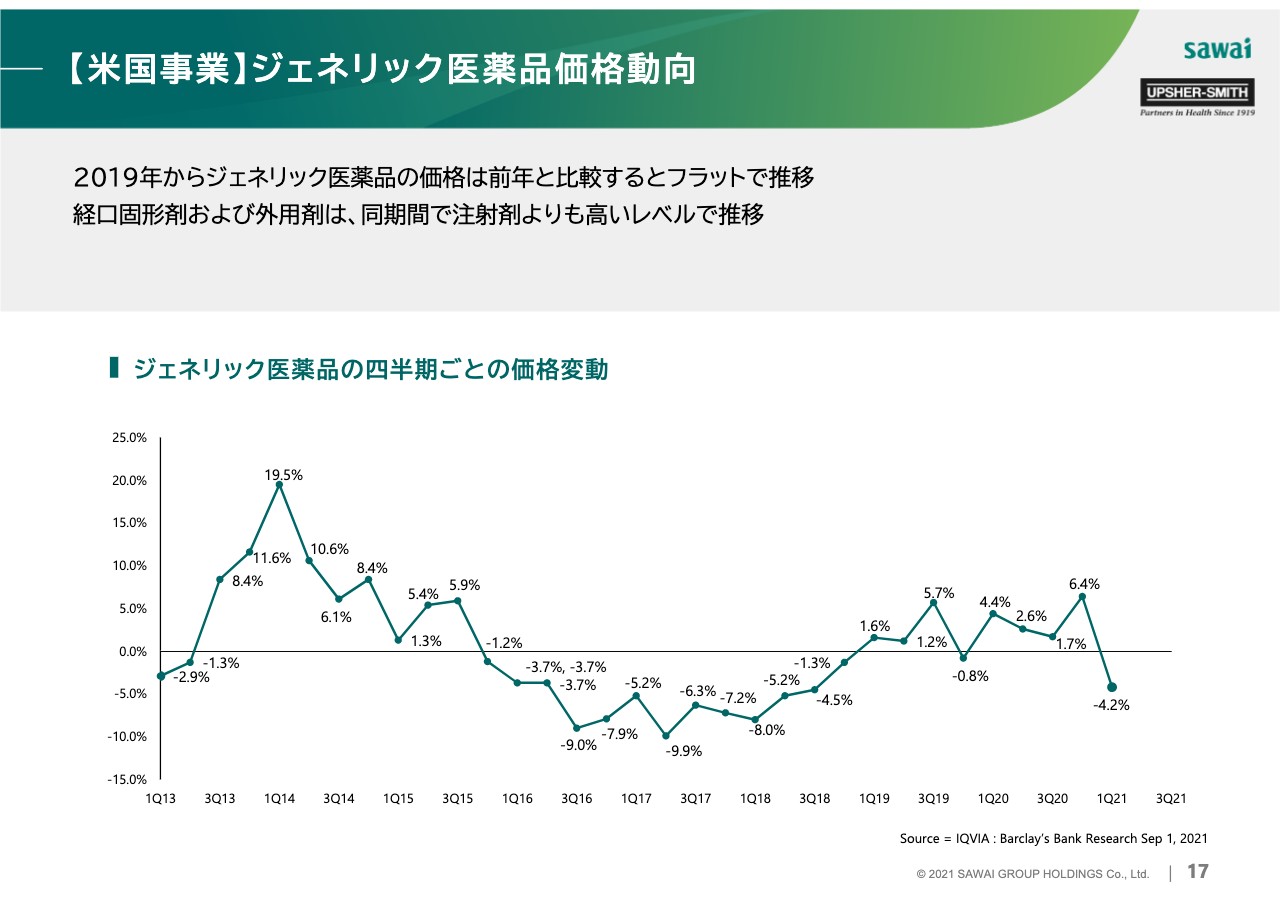

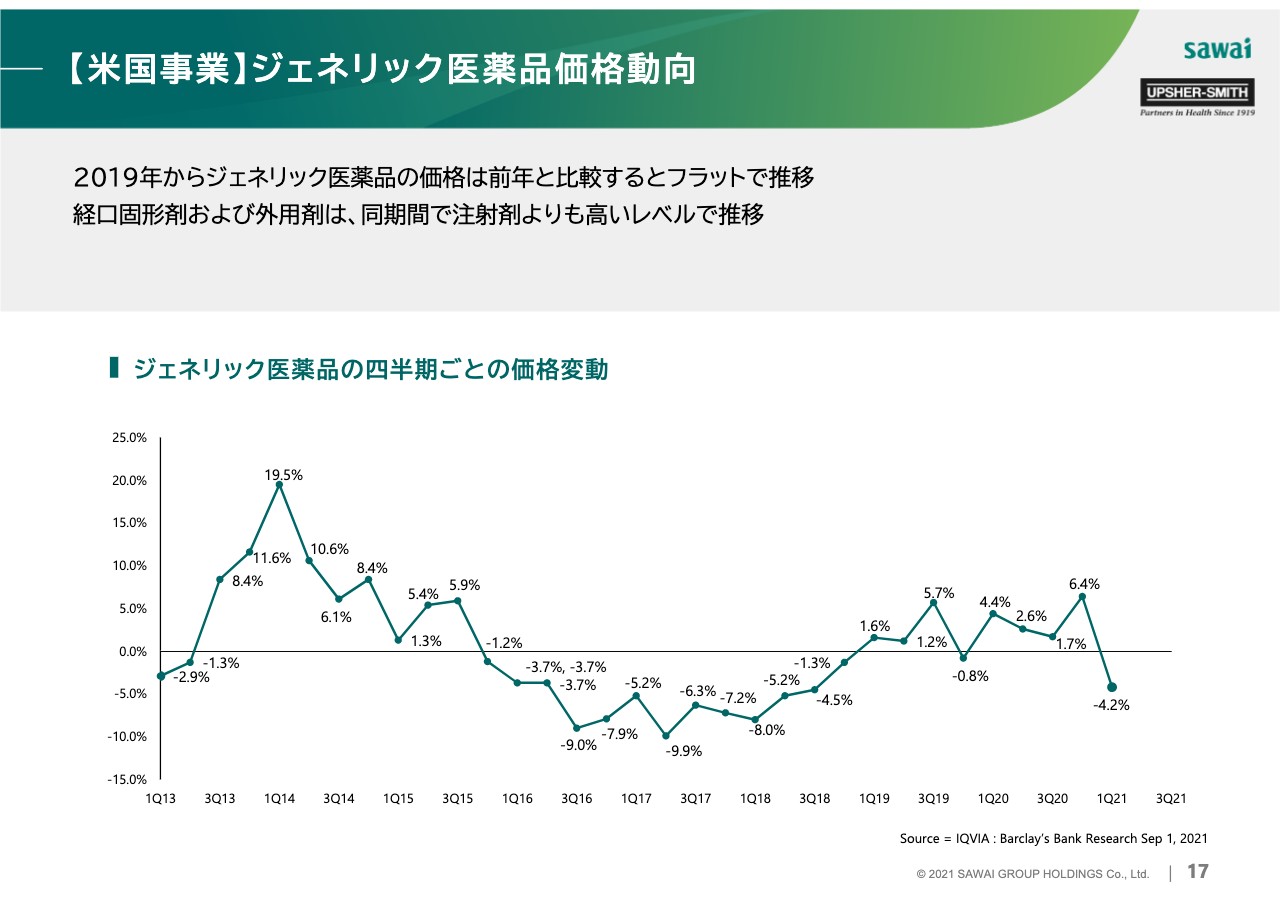

質問者3:米国の事業環境について教えてください。今回、17ページに価格動向の記載がありますが、価格については再度デフレーションと言いますか、価格が下落する状況が起こっているように見えます。御社の事業においては、こちらの動向はさほど問題はないのでしょうか?

また、マーケット全体で価格が下落していることについては、例えば、他社の製造の正常化によるものなのか、そのあたりの要因についても教えてください。

佐々木:価格の動向はCOVID-19の影響を一時的に受けています。例えば、処方でも90日処方の一般化等で、価格の変動を捉える時にはタイムラグが発生していますが、この影響が軽減するにしたがって通常のサイクルに戻っていきます。本来は価格下げ圧力が存在していましたが、こちらは戻ってきていると推定しています。

価格下落傾向の主因としては、市場において、特にインドの製薬企業が量的にも価格的にも非常に圧倒的な攻勢をかけてくることがあります。そのため、まずは「価格を下げてもシェアを取る」というかたちでの参入が大型製品のみならず、中型、あるいはニッチと言われる分野など、すべての分野で見られるようになってきていることが挙げられます。

加えて、購買組織が3つの大きなところに集約されているため、卸や薬局チェーンのバイイングパワー自体も強まっています。

彼ら自身は少しでも安い価格をオファーするところが出てきたらそちらに走りますので、いわゆるメーカーの攻勢とバイイングパワーによる両方の圧力よって、価格が厳しい状況になっていると分析しています。

質問者3:御社の業績に対する今後の影響を注視しておいたほうがよい状況ですか?

佐々木:そのとおりで、主力製品においても競合が多く参入しています。新製品の上市は計画どおり進めていますが、既存品についてはいつ、どのようなかたちで競合が参入してくるかが読みにくい状況ですので、この影響は大きいと思っています。

質疑応答:ジェネリック医薬品の需給状況について

質問者4:業界全体についてです。会長にお答えいただくのがおそらく一番よいのではないかと思いますが、国内のジェネリックの錠数は年間でだいたい800億錠と言われていたと思います。

他社が絡むため、どこまで言及していただけるかわからないところですが、「日医工と小林化工で50億錠から55億錠分が不足している」と言われています。2社からの削減で、不足量は実はさらに大きいのではないのかと思うくらい、現場のジェネリックに対する需給が逼迫している印象があります。

生産状況を含めて現場でどのようなことが起きているのかについて、第2四半期が終わった時点のコメントをもう少し具体的にいただけたら非常に参考になります。

第3四半期以降もこの状況が続くという前提で考えざるを得ないと思いますが、そうすると、御社を含めたジェネリックメーカー各社のキャパシティが限界にきているということで、「いよいよ国内で何が起きるんだろう」という危惧の念さえ抱いてしまいます。

このあたりについてどのような対策があるのか、リスクマネジメントができるのかを教えてください。

澤井光郎氏(以下、澤井光):本日はサワイグループホールディングスの決算説明のため、協会の会長としてのコメントは控えさせていただきたいと思います。あらためてそのような取材がありましたら、そこでお答えさせていただきたいと思っています。申し訳ありませんが、よろしくお願いします。

質疑応答:「エルデカルシトール」の今後の予定と「デュロキセチン」の在庫の積み増しについて

質問者4:第3四半期以降のことについて質問します。「国内の第2四半期は若干スローダウンする」というお話がありましたが、「エルデカルシトール」は確か「出荷調整する」ということだったと思います。

改修や工場の定例検査もあるということですが、10月以降は正常化してくるという予定に変更はないでしょうか?

また、「デュロキセチン」については、本格的に出荷が始まる前に在庫の積み増しが必要だということですが、このあたりの対応は十分にできているのでしょうか?

澤井健:「エルデカルシトール」については先般より報告しているとおり、10月以降は、以前の状態に近い状態まで持ってこられそうです。

特に8月、9月は出荷調整の影響を大きく受けました。10月以降は以前とまったく同じ量というわけではありませんが、一部調整は続けながら進めるということです。また、包装単位を絞るかたちでできる限り出荷していくということで、計画どおりに進めているところです。

「デュロキセチン」に関しては、十分な量を確保できるように発売を遅らせてきたため、発売する時には十分な量があり、そのような問題が起こることはないと考えています。

質疑応答:アメリカでの「Qudexy」の収益性改善について

質問者5:アメリカについてですが、前四半期のご説明の時に、「Qudexy」がチャージバックの値引きを急拡大して、これが売上、粗利のマイナスの大きな要因だったというお話があったと記憶しています。

その時のお話では、4月から6月がワーストで、7月、8月もチャージバックの値引きは続くものの、9月からは契約変更で収益性は改善する予定だとおっしゃっていたと思います。事実としてそうなっているのかというご確認と、下期以降も改善した収益性、チャージバックの値引きが継続可能と見てよいものなのか教えてください。

佐々木:9月から着実に「Qudexy」は改善しており、それを続けられると、今のところ信じています。

質問者5:つまり、急にまた悪化するような要素は、今は見えていないということですか?

佐々木:現時点では見えていません。

質問者5:御社のアメリカ市場は、第1四半期は赤字で、第2四半期は黒字になっていたのですが、これは9月の「Qudexy」の収益性改善があったがゆえに、3ヶ月間で黒字に持ってこられたということなのでしょうか?

末吉:そこまで単純ではないとは思いますが、さまざまな要素で大きく変わってきますので、それも大きく寄与してくれたとは思います。

質問者5:つまり、7月、8月は赤字継続、9月で黒字と私は想定していたのですが、そのようなわけでもないということですか?

末吉:足元では月を追うごとに改善しつつあります。

質疑応答:「エルデカルシトール」の出荷調整の影響について

質問者5:「エルデカルシトール」の件なのですが、御社の今期の売上計画は、昨年度収載品で205億円の基礎計画だったと思います。「エルデカルシトール」を100億円くらい売らないと達成できないと思うのですが、現在の「エルデカルシトール」の出荷回復具合を見ている限り、達成は十分視野にあると思ってよろしいですか? それとも「少し足りないかも」という感じでしょうか?

澤井健:販売計画としてはトータルで205億円です。2020年度収載品の販売計画は205億円というところですが、ご承知のとおり、最も売れていた「エルデカルシトール」であのような事象になり、実際に、特にこの上期については売上に大きな影響を受けてしまいました。この10月以降は徐々に回復してきていますが、100パーセント元の状態まで数量が戻るかどうかはわからない状況です。

そのような意味では、やはり当初の「エルデカルシトール」の今期の計画は、達成するのは少し難しいと考えています。全体としても、その影響はあるのではないかと思っています。

質問者5:ここが足りなくなると粗利もかなりきつくなると思うのですが、ここまでの6ヶ月間、日本事業は上振れていることを考えると、アメリカの今の状況をオフセットできる分の余裕と言いますか、昨年度収載品のことを踏まえてもクリアできるという目途が立っているという理解でよろしいのですか?

澤井健:「エルデカルシトール」はそのような状況ですが、それ以外にも単独上市品等、非常に順調に計画どおりと言いますか、計画以上に伸ばしている品目もありますので、そのあたりは大丈夫だと思っています。

質疑応答:今後の供給問題のリスク想定について

質問者5:無責任な質問ではあるのですが、今後のこの業界全体の供給問題として、ある程度規模の大きなところで問題が起きるリスクについては、社長、もしくはマネジメントの方々の頭の中の想定に入っているのか教えてください。それとも「もうさすがにない」という前提で見ているのでしょうか?

澤井光:それは、協会会長としてではなく、サワイグループホールディングスの会長としてお答えします。

承認書と生産実態との齟齬に各社で取り組んでいますが、12月末までに終了させる予定です。時間はまだ1ヶ月半ありますので、現時点では「もう出てこない」という断言はできません。「出てくる」とも「出てこない」とも断言できないのが実態です。出てこないことを期待してはいますが、断言できるような状況ではありません。

質問者5:今の光郎会長のお話は、各社が手続きし、書類などを用意して、それで問題なかったとわかるタイミングが12月末ということですか?

澤井光:各社の点検を終えるのが12月末ということです。

質問者5:「点検を終えて何もなかった」という発表は、特にどこからもないということですか?

澤井光:12月末までに各社のホームページに載せるよう要請しています。

質疑応答:業界として望ましい制度改正ついて

質問者6:まず国内についてです。今回の30億錠の上乗せのために400億円くらい設備投資にかかるということでした。これはキャッシュ・フローで回るということですが、一方で、フリー・キャッシュ・フローが増えていく局面というのがなかなか想定しづらいと思っています。

このような中で、今後の国内事業の収益性や、キャッシュを創出する力を高めていくためには、どのような制度改正があればよいのでしょうか? もちろん制度は政府が決めるものですが、考え方を教えていただきたいと思っています。

つまり、来年の促進策が仮にあったとしても、今の議論では数量が少し増えるのかもしれませんが、収益性が高まるような政策には決してならないのではないかと考えています。

そのような意味で、例えば最低薬価を引き上げるとか、ダイレクトに利益性がよくなるようなものが出てこないと、売上は増えますが、キャッシュは生まないビジネスが続いてしまう気がしています。

そのような意味で、あくまで1つの会社として希望するということになるのかもしれませんが、2022年、2024年に向けて、業界としてどのような制度改正があればより健全な産業になっていくとお考えでしょうか?

要するに、来年度以降の制度改正で最低薬価の引き上げなどがないと、ジェネリック業界自体が、御社のような力がある会社でもキャッシュを生まない産業になってしまう気がして非常に不安なのです。どのような制度改正があればもっとよくなると思いますか?

澤井健:それはもちろん、これから実質的に毎年の改定にしていくわけですし、品質管理や安定供給などにかかる投資コストを考えると、なかなか厳しい状況ではあると思います。

その中で、例えば今回であれば初収載薬価の維持や、グルーピングのようなかたち(既収載品の価格帯ルール)を今後どうしていくのかというところについては、踏み込んでいってほしいという部分もあります。

中間改定において対象となるものをどのようにしていくのかについても、前回はあのようなかたちになりましたが、次回はもう一度ゼロベースで検討していただきたいと思っています。

質問者6:それに付随して、なかなか業界各社が望むような改定がなかった場合に、一つひとつの会社としてどのような対策をしていくのでしょうか?

例えば、先ほどトリアージというのもありましたが、取り扱い品目を減らして利益がきちんと出やすいようなかたちに変更する、販管費を前とはまったく違うスピードで減らしていくなど、そのようなことで来たるべき厳しい世界に向けた準備として、これから先どのようなことができそうですか?

澤井健:おっしゃるとおり、ポートフォリオを管理していく中で、利益品目やそうでない品目はいろいろあります。ただし、利益が出ない品目は自由に選べるのかというと、そのような業界ではありません。

そこがなかなか厳しいところだと思うのですが、そのような中でもできることとして、例えば規格や包装単位を可能な限り集約して効率化していくなど、そのような工夫もできるのではないかと思っています。

質疑応答:新設工場の稼働開始までの取り組みについて

質問者7:第二九州工場の稼働が2024年4月からということで、そこまでにいろいろなことに取り組んで、生産能力を増やすというお話がありました。中期経営計画の中でも、M&Aや委受託契約などさまざまな方法がありますが、今、実際に取り組まれているものはありますか?

2024年4月までに実現できそうなものについて、どのように取り組んでいるかを教えていただきたいです。

澤井健:実際に取り組みは始まっており、様々な製造受託会社と相談するなど、品目ごとに検討しているところです。

2024年4月以前にできることとして、生産拡大につながることは引き続き進めていきますし、社内においても人員の増加や、それに伴う育成、教育にも取り組んでいます。できることはすべて実施して、足元の量を少しでも増やしていきたいと考えています。

しかし、他社の買収や製造委受託を増やしていくとしても、今日明日で生産量が増えることはなく、1年、2年の時間は必要になると考えています。

質問者7:人員増強ともおっしゃっていましたが、新たに建物を作らなければ余力がない中で、既存の工場が持つ設備の面で対処できることはどのくらいあると理解すればよろしいでしょうか?

澤井健:私からは具体的にお答えできませんが、一部の既存の工場に新しい設備を取り入れることで、いくらかの増産ができると考えています。それは新工場に比べると、比較的近い将来に可能と考えています。

質疑応答:2021年上市品について

質問者7:品目のところで、2021年上市品について、期初計画では55億円と見込んでいるものに対し、上期の時点で12億円でした。やや厳しいように思われますが、このあたりの実現確度について詳しく教えていただけますか?

澤井健:お伝えすることがなかなか難しいのですが、12月に日医工がどのようにされるのかなどの影響もあると思います。我々としては、発売した時に供給に支障をきたさないように、しっかりと準備していきます。「安定的に供給してもらえる」という信頼感を我々の強みとして、しっかりと販売していきたいですし、目標を達成できるように努めていきます。

また、これから発売する品目については、他社にはない剤形の他、単独上市品もあり、大きく期待しているところです。

質問者7:新製品はなるべく在庫を持って取り組みたいところもありつつ、既存品よりも新製品のほうが、比較的売上を伸ばしにくい状況にも見えます。おうかがいしたいのは、このような状況がどの程度続くかということです。

収載年度別の売上を見ると、既存品の薬剤のほうが、他社のGMP違反の問題での需要があり、そちらを優先して出しているようで、製品ミックスとしてはやや悪化を辿るのではとも考えられます。

今年は「デュロキセチン」などの問題がありましたが、来年、再来年を見ていく上で、新製品が牽引して製品ミックスの改善を実現させることができるのでしょうか?

澤井健:経営的にも新製品に取り組んでいくことは必要でる一方で、発売以降、供給に支障をきたした場合、「次は新製品の収載ができないかもしれない」というリスクもあります。新製品に関しては十分な量を作って、安全な状態で発売することを心がけています。

他社の影響による古い品目等については、在庫を切り崩してきている部分が大きいです。製造に関しても、そちらを優先しているわけではないことを申し添えます。

質疑応答:アメリカ事業の挽回について

質問者7:アメリカの事業について教えてください。スライドの17ページを見ると、市場全体の価格変動が厳しい状況のように見えます。今開発中のものの価値も含めて、減損のリスクについて考えたほうがよいのでしょうか?

末吉:足元で遅れているところはありますが、私どもとしては、下期以降になんとか挽回して、監査法人も含めて対外的に企業価値を認めていただける取り組みを、着実に行っていくしかないと考えています。

質疑応答:国内の上期の状況について

質問者8:海外事業の苦戦のお話はよくわかりました。国内の好調な状況について整理したいのですが、「生産量を増やした一方で、出荷調整が460品目出ているため、需要はあるがなかなか作れなかった」というお話がありました。

一方で、「それ以外の能力があるところは在庫も含めて代替需要に対応した」ということと、新製品は「デュロキセチン」がようやく9月に出ましたが、「さすがに在庫の積み増しもあって遅れている」ということでした。

国内は上期は確かに好調でしたが、出荷調整、代替需要、生産量アップ、在庫の積み増しについて、定量的でなくてもよいのですが、どのような状況だったのかを教えてください。

澤井健:繰り返しになるかもしれませんが、需要が高まることで、当初は在庫を切り崩しながらできる限りカバーしてきました。同時に、生産現場では少々無理もお願いして計画以上の生産を進めていますが、カバーするには至っていません。

在庫の基準も非常に厳しくなってきている中で、調整品目の数を増やさざるを得ず、供給量自体も制限せざるを得ない状況になってきています。そのため、在庫は少しずつ回復基調であるという状況です。

質疑応答:「デュロキセチン」「レベチラセタム」の発売遅延について

質問者8:「デュロキセチン」「レベチラセタム」はマーケット規模が大きな商品ですが、発売が遅れています。新製品についてはある程度在庫を抱えないと展開できないということだと思います。「デュロキセチン」「レベチラセタム」も伸びるということですが、今期中に改善すると見てよいのでしょうか?

澤井健:改善とはどのような意味でしょうか?

質問者8:通常に戻るということです。このような販売遅延は今期中に一巡して、来期以降は通常に戻ると考えてよいのでしょうか?

澤井健:基本的には供給に支障があった場合のペナルティと言いますか、リスクがあるため、見込みで思い切って発売することはこれからも難しいと思います。

ただし、「他社が出すか出さないか」「AGが出るのか出ないのか」などで予測数量は大きく変わるのですが、確証を持って確かめる方法もありません。そのあたりを他社と調整することも当然できないため、その意味では新製品発売のタイミングは非常に慎重にならざるを得ないと思います。

質問者8:従来よりも在庫をかなり積み増してから発売しないといけないということでしょうか? これは従来と比べてどのくらい違いますか?

澤井健:それに関しては品目ごとに状況がまったく異なります。競合数やAGが出るか出ないなど、なかなか一概には言えません。一品目ごとに変わってくると思います。

質疑応答:設備投資の計画の前倒しについて

質問者8:これは東和薬品に聞いたのですが、東和薬品では「基本的には中期経営計画と変わりませんが、足元の状況が戻らないため中期経営計画を前倒しし設備投資を行う」とおしゃっていました。御社も同じような状況でしょうか?

澤井健:そのとおりです。そもそも九州の工場は築40年近い建物で、いずれにしても更新しなくてはいけなかったのですが、この状況に鑑みて、計画を前倒しして進めている状況です。

質問者8:半年から1年くらいの前倒しは可能でしょうか?

澤井健:計画のスタート自体をかなり早めたため、施工主様にもできるだけ早い進捗をお願いしているところです。

質疑応答:九州工場の人員の確保について

質問者9:これまで設備投資に関するお話は再三ありました。今回、九州工場ではおそらくステップ1とステップ2で合わせて820名を新規生産スタッフとして採用するということですが、現状では日本国内で供給体制が逼迫しているため、このような人員の確保は問題なく進められるのかについて確認したいと思います。

逼迫している状況を考えると、人件費が高騰するリスクがあるのでしょうか? 例えば、GMP違反を起こした会社のスタッフを採用する場合、先方の会社側の生産スタッフ不足により生産が遅れ、国内全体で見ると供給体制が改善しないというリスクもあると思っています。そのような全般的なことも含めてどのように考えていますか?

澤井健:おっしゃるとおり、建物や設備はお金と時間をかければできますが、人というのが一番の問題になってくると思います。人がいなければ設備も回りませんし、先ほどおっしゃったGMPや法令遵守の部分をしっかりと教育したり、マインドセットを持っていただかないとなりません。

人の採用および育成の部分が一番のネックになってくると言いますか、難しいところだと思います。ただし、長年にわたってこのような地域で雇用を創出するということもあり、採用をずっと続けてきています。今回の九州の件においても地元の県あるいは市からも十分なご支援がいただけるとは考えています。

質疑応答:薬価改定について

質問者9:薬価の考え方についてです。今回、御社や東和薬品のような出荷量の大きい会社のボリュームが増えています。前回の説明会でも「薬価改定率は従来よりもマイルドになる可能性がある」というお話があったかと思いますが、来年の薬価改定についてはそのような見立てで考えてよいのでしょうか?

また、最低薬価の制度についても懸念があります。直近では、グローバルでインフレが加速し原材料価格が上昇しているため、最低薬価で製造できるものは極めて少なくなってくるのではないかと思っています。そのようなインフレの状況を踏まえて価格を引き上げたり、反映させられるような可能性はありますか?

澤井健:このような状況ですので、物資の不足、そして、価格よりも供給面が非常に重要視されていると思います。価格競争は全体的にそれほど激しいものはないと想像しています。

市場全体のことはわかりませんが、沢井製薬においても、もちろんこの状況の中でこれまでどおり適正価格で販売するということをしっかり守っています。

最低薬価についてですが、先ほどの原材料の件では、現時点でそのようなエネルギーの問題で供給に支障はきたしていません。しかし、将来的に価格に影響を与えるのではないかという危惧は確かにしています。

沢井製薬でもかなりの品目が最低薬価となっているため、このあたりをもう少し引き上げてもらえるような策は考えていかないといけないと思っています。

質疑応答:日医工とメディパルの資本業務提携の影響について

質問者10:日医工とメディパルの資本業務提携について、御社としてどのように見ているかを教えていただけますか? 御社にとって、メディパルグループはかなり大口の取引先だと思います。関係を深めて、販売面で日医工の製品の扱いを変えるようなことがあり、御社の製品の販売になんらかの影響が及ぶ可能性について、どのようにお考えかということです。

また、彼らとの業務提携については、営業面だけではなく生産や物流に関してもいろいろとできることを考えていきたいということですが、そのようにして彼らが構築した新しいスキームに、御社として乗っていくことは今後考えられるのでしょうか?

澤井健:他社の提携のお話のため、それに私どもが意見するのは控えたいのですが、サワイとしてどのような影響があるかと考えると、メディパルは当社のジェネリックの中でも取引が最も大きいところです。このような提携のお話があったからといって、サワイとメディパルの関係性に何か影響があるのかと言いますと、私はあまりないのではないかと考えています。

質疑応答:国内の数量のシェアの状況について

質問者11:数量シェアなのですが、第1四半期の時に「6月だけで17パーセント強まで国内の数量のシェアが上昇している」というお話があったと理解しています。足元の状況を教えてください。

澤井健:先ほどのお話にもありますように、かなりの品目数が出荷調整ということになっており、そのような販売における制限がそれなりに数字にも表れていると思います。シェアもその当時から比べると1パーセントくらい下がっているのではないかと思っています。

新着ログ

「医薬品」のログ