Chatwork、連結売上高は前年比+43.8% 通期は売上・利益で前回開示予想上限近くかそれを上回る見込み

2021年12月期第3四半期決算説明会

山本正喜氏(以下、山本):本日はお忙しい中、当社の決算説明会にご参加いただきまして、誠にありがとうございます。代表取締役CEOの山本正喜でございます。2021年12月期第3四半期決算説明資料を開示させていただきましたので、そちらをベースにご説明を始めます。

INDEX|目次

決算説明資料の構成はスライドのようになっています。まず会社概要・主要トピック・中期経営計画における進捗のご報告をし、その次に今回の2021年12月期第3四半期の業績をご説明します。また今回、2021年12月期業績予想の修正を行っているため、そちらの内容もご説明します。

そのあとに事業概要、中期経営計画、Appendixと続く構成となっていますが、時間の都合上、本説明会では割愛し、質疑応答の時間をとりたいと思っています。よろしければ資料をご参照ください。

会社概要

さっそくご説明に移ります。まず、会社概要・主要トピック・中期経営計画における進捗です。

会社概要ですが、Chatwork株式会社は、2021年9月末時点で従業員数236名となっています。オフィスの所在地は、東京、大阪、ベトナム、台湾と4拠点あり、メインのオフィスは東京で、約8割の社員、160人ほどが在籍しています。

コーポレートミッション

コーポレートミッションとして、「働くをもっと楽しく、創造的に」を掲げています。人生の大半を過ごすことになる「働く」という時間において、ただ生活の糧を得るため、お金のためだけではなく、1人でも多くの人がより楽しく、自由な創造性を存分に発揮できる社会を実現することを目指して事業を展開しています。

事業概要

事業概要としては、国内最大級のビジネスチャット「Chatwork」を中心に、複数の周辺サービスを展開しています。

今年で10周年となり、2011年3月からサービスインしていますが、ビジネスチャットの中では、世界でもおそらく最初のプレイヤーかと思います。業界のパイオニアとして事業を行い、現在、日本国内のアクティブ利用者数ベースではNo.1です。足元の導入社数は33.2万社を突破しています。

電話やメールから効率的なチャットへ、ビジネスコミュニケーションの変化を加速させ、プラットフォーム化を目指しています。

ビジネスチャットの市場環境

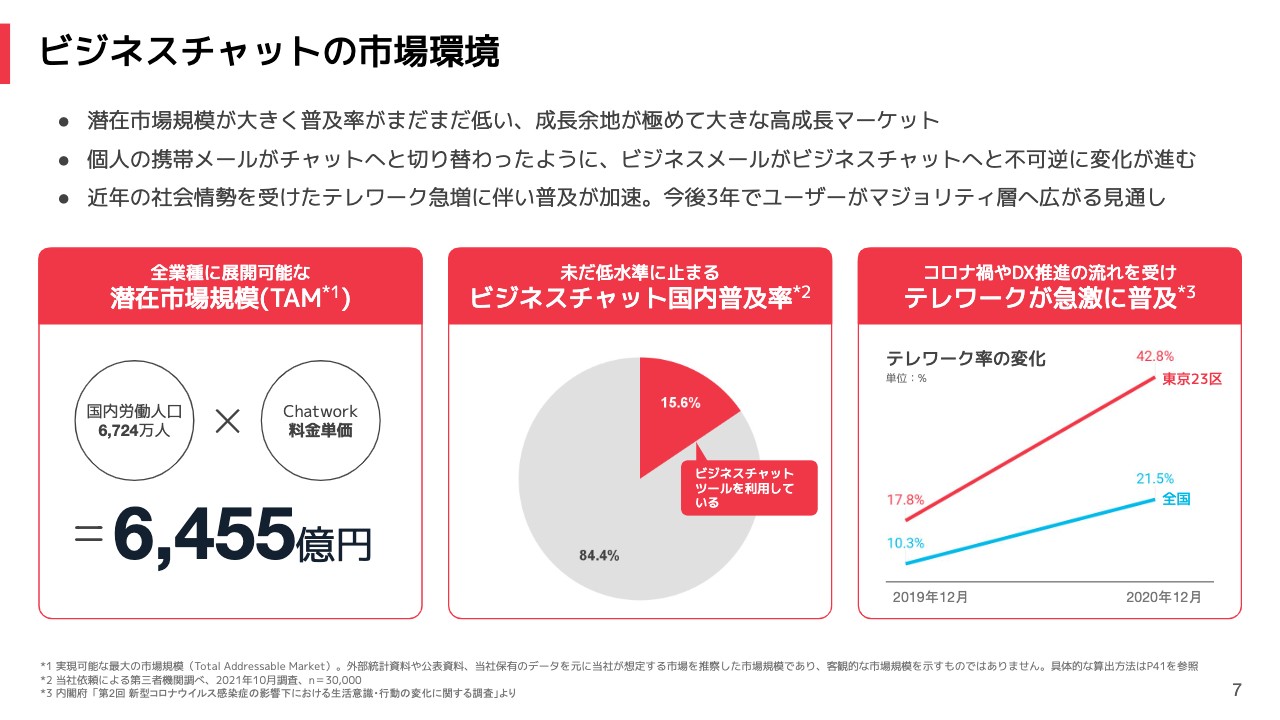

ビジネスチャットの市場環境について、簡単にご説明したいと思います。ビジネスチャットは、電話やメールなどと同じようなかたちで、業界を問わない全労働市場がターゲットのため、潜在市場規模が非常に大きいところです。

我々の調査では、現在のビジネスチャットの普及率は15.6パーセントほどにとどまっており、まだ8割強が使っていません。メールや電話、FAXを使われている方が多いようです。これは裏を返すと、成長余地が極めて大きな高成長マーケットであると、我々は捉えています。

みなさまも今まで使われていたと思いますが、個人の携帯メールはチャットへと切り替わっている方が多いのではないかと思います。一方、ビジネスのシーンでは、まだまだメールや電話、FAXが多いかと思いますが、こちらも個人の携帯メールと同様に、ビジネスメールからビジネスチャットへと不可逆な変化が進むと、我々は確信しています。

ビジネスチャットを1度体験すれば、もうチャットから携帯メールへは戻れないという感覚で、ビジネスメールに戻れないお客さまがどんどん増えていっている状況です。

また、近年の社会情勢や新型コロナウイルスの拡大、DXの流れもあり、テレワークの急増がどんどん進んでおり、普及が加速しています。今後3年という単位では、マジョリティ層といわれているITに詳しい人だけではなく、一般層へとユーザーが広がっていくといった見通しがあります。

ビジネスチャット「Chatwork」の強み

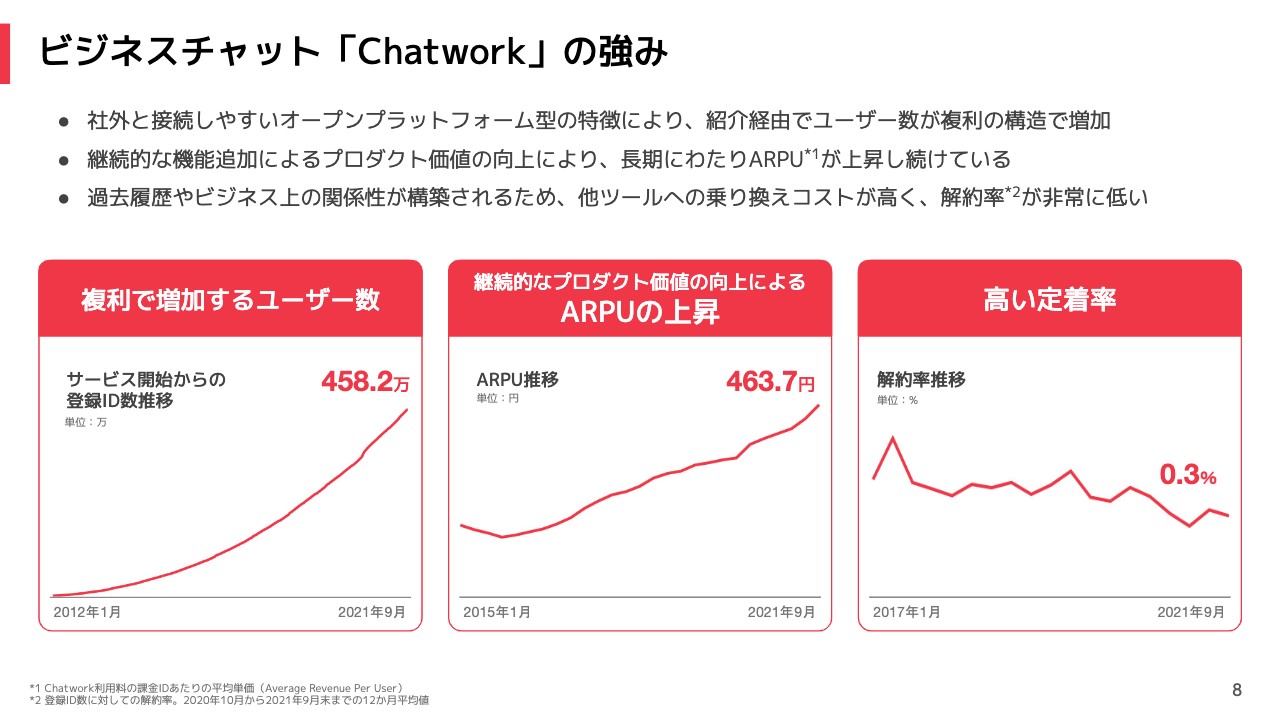

ビジネスチャット「Chatwork」の強みは、他のビジネスチャットとの大きな違いとして、社外と接続しやすいオープンプラットフォーム型を取っているところが最大の特徴となっています。1つの「Chatwork」のIDで社内、社外の両方とシームレスにやり取りができ、社外の方と非常につながりやすいという特徴があります。

この特徴により、紹介経由でユーザーがどんどん広がっています。紹介したユーザーに使っていただき、さらにそこから紹介が広がっていくという、いわゆる複利の構造で拡大しています。

スライドの一番左のグラフが、サービス開始当初から現在までの登録ID数です。こちらは非常に重要なKPIですが、きれいな二次曲線を描いていることがご覧いただけるかと思います。数々の競合の参入や市場環境の変化があっても、非常にきれいに伸びているところが、紹介経由で複利で広がっていることを示していると思っています。

また、継続的に開発投資を行っていますので、機能追加によるプロダクト価値が向上しています。これにより、提供している価格とのギャップが生まれるため、中長期にわたってプライシングの適正化を図っています。

さらに、長年にわたって1ユーザーあたりの単価(ARPU)が継続して上昇しており、今後もプロダクトの機能の価値を向上させることによって、ARPUも継続的に向上していくことができると考えています。

ビジネスチャットの特性として、過去の会話の履歴が残っていくということがあります。社内だけではなく社外の取引先との関係性が構築されるため、他のツールへ乗り換えるスイッチングコストがメール以上に高く、お客さまの最初のビジネスチャットになるところが非常に大事なのですが、1回そうなるとお客さまがほとんどやめない、解約率が非常に低いという特性があります。足元では、月次の解約率0.3パーセントという非常に低い水準で、中長期では少しずつ下がって改善しており、高い定着率を誇るプロダクトとなっています。

ビジネスチャットに留まらない高いプラットフォーム価値

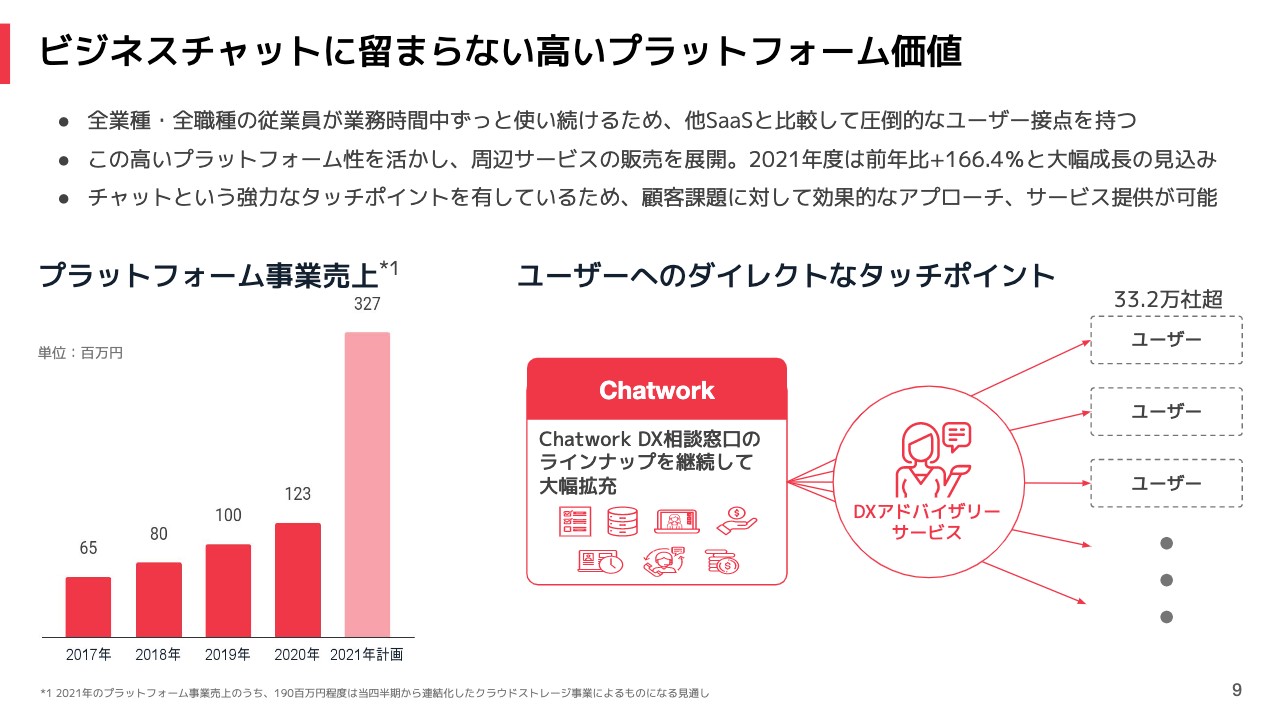

「Chatwork」には、ビジネスチャットに留まらない高いプラットフォーム価値があると、我々は考えています。先ほど市場規模のところでお伝えしたとおり、全業種に展開できるということもありますが、それだけに留まりません。我々は、営業職、技術職、コーポレート職などを含む全職種の従業員が、就業中のほとんどの時間で使い続けるSaaSは、ビジネスチャットをおいて他にはないと思っています。

特定の職種の方が特定の業務の時に、例えば受注管理や経理の入力を行うなどはありますが、全職種の方がずっと使うツールはビジネスチャット以外にはなく、圧倒的なユーザー接点があります。

この高いプラットフォーム性を活かして、周辺サービスの販売の展開を目指しています。こちらは2017年度より取り組んでおり、年々売上が積み重なって成長してきています。計画ベースではありますが、今期は前年比でプラス166.4パーセントとなっており、大きく方向性が見えてくるとともに、大幅成長の見込みです。ビジネスチャットの「Chatwork」以外の周辺領域でも、売上を作っていけるという蓋然性を示すことができていると思っています。

また、チャットという強力なタッチポイントを有しているため、メールと違って開封率が非常に高く、効率よくやり取りできる強力なコミュニケーションの手段を備えています。そのため、お客さまの課題に対して、我々のチャットを活かしたコミュニケーションを通じて、効果的なアプローチ、ひいてはサービス提供が可能と考えています。

我々は現在、「Chatwork DX相談窓口」を設置しています。お客さまからのDXの要望にDXアドバイザーがお答えして、提携サービスをご紹介するという収益源の確立ができています。

中小企業No.1からビジネス版スーパーアプリへ

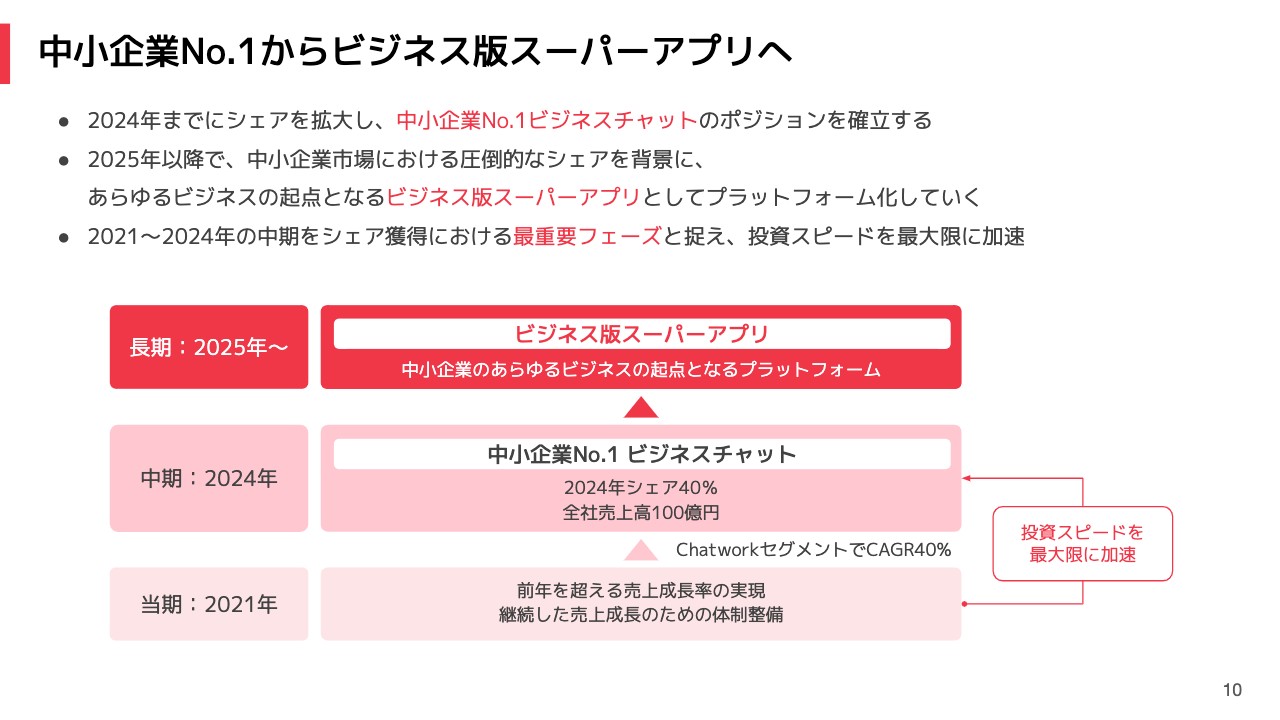

このような展開を進めながら、中長期の方針として、まず「中小企業No.1のビジネスチャットになる」ところから、今後は「ビジネス版スーパーアプリとしてプラットフォーム化する」という構想を掲げています。

中期経営計画にも掲げていますが、我々は2024年までをシェア拡大期として捉え、2024年の段階で「中小企業No.1ビジネスチャット」のポジションを確立したいと考えています。2025年以降には、中小企業市場における圧倒的なシェアを背景に、あらゆる中小企業のみなさまのビジネスの起点となる「ビジネス版スーパーアプリ」として、プラットフォーム化を目指していきたいと思っています。

その構想を実現するためにも、2021年から2024年という期間でさらにシェアを拡大します。シェアを拡大しなければプラットフォームは成り立たないため、最重要フェーズと捉え、投資スピードを最大限に加速しています。コミットメントとして、Chatworkセグメントの売上において、CAGR40パーセントという非常に高い成長率を実現することを、中期経営計画に掲げています。

KPIハイライト

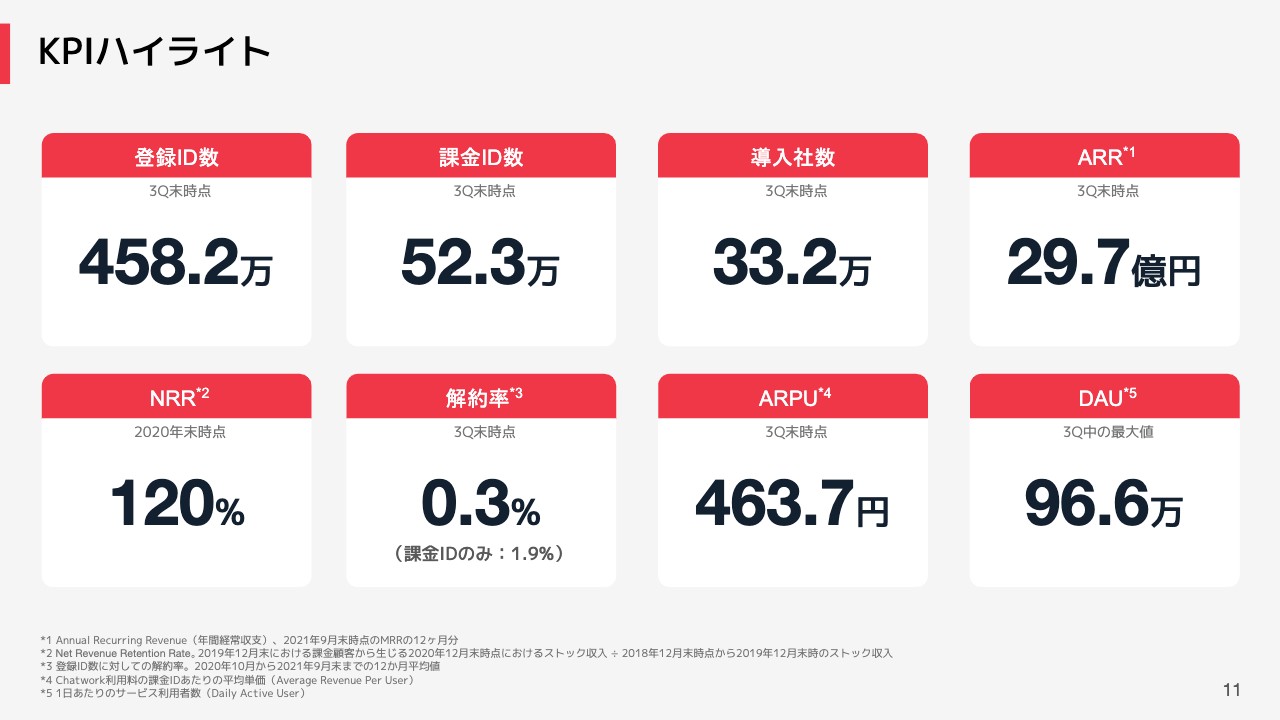

主要なKPIのハイライトです。登録ID数は、第3四半期末時点では458.2万IDと、450万IDを超えてかなり大きな規模感になってきています。課金ID数は52.3万ID、導入社数は33.2万社です。継続課金の年間の収益、いわゆるARRは29.7億円、約30億円となっています。

NRRは、既存の課金顧客からの収益が次の年度以降にはどうなっていくかを表した指標です。通常は解約が進むと下がる指標で、100パーセントを割ることが一般的ですが、我々の場合、ユーザーの追加やアップグレードにより100パーセントを超えて、過去のお客さまの売上が上がっていく流れを汲んでいます。そのNRRが、120パーセントという非常に高い水準を達成しています。

また、解約率についてはお伝えしたとおり、非常に低い水準の0.3パーセントとなっています。1ユーザーあたりの単価、ARPUは463.7円で、こちらは継続的に向上しています。DAUは96.6万IDとなっています。

トピック①事業セグメントの変更

この第3四半期の主要なトピックを6つお話しします。

1つ目のトピックは、事業セグメントの変更についてです。7月度に開示していますが、当四半期より、スターティアホールディングスから取得したクラウドストレージ事業が連結対象となっていることを背景に、事業セグメントを再整理しています。

スライドの図にあるとおり、今まではChatwork事業とセキュリティ事業の2つの事業があり、Chatwork事業の中には、主要事業でありアカウント課金が発生するアカウント事業、周辺領域のプラットフォーム事業、広告掲載および送客による収益が発生する広告事業がありました。

こちらを、スライド右のように、Chatworkセグメントとセキュリティセグメントとし、Chatworkの領域においては、先ほどの主要なアカウント事業となるアカウント課金のビジネスチャット「Chatwork」の事業の領域と、アカウント課金以外の周辺の領域を1つにまとめてプラットフォーム事業という名称でカテゴリを付けています。

プラットフォーム事業に広告事業が入っており、さらにそこにM&Aにより取得した事業も周辺サービスと分類し、Chatworkセグメントという呼称にしています。

Chatworkセグメントは我々にとって最重要の経営指標と考えており、中期経営計画で2021年から2024年でCAGR40パーセントへ成長するという指標をコミットメントとして掲げています。

トピック②TV CM放映の検証が進み首都圏へ展開

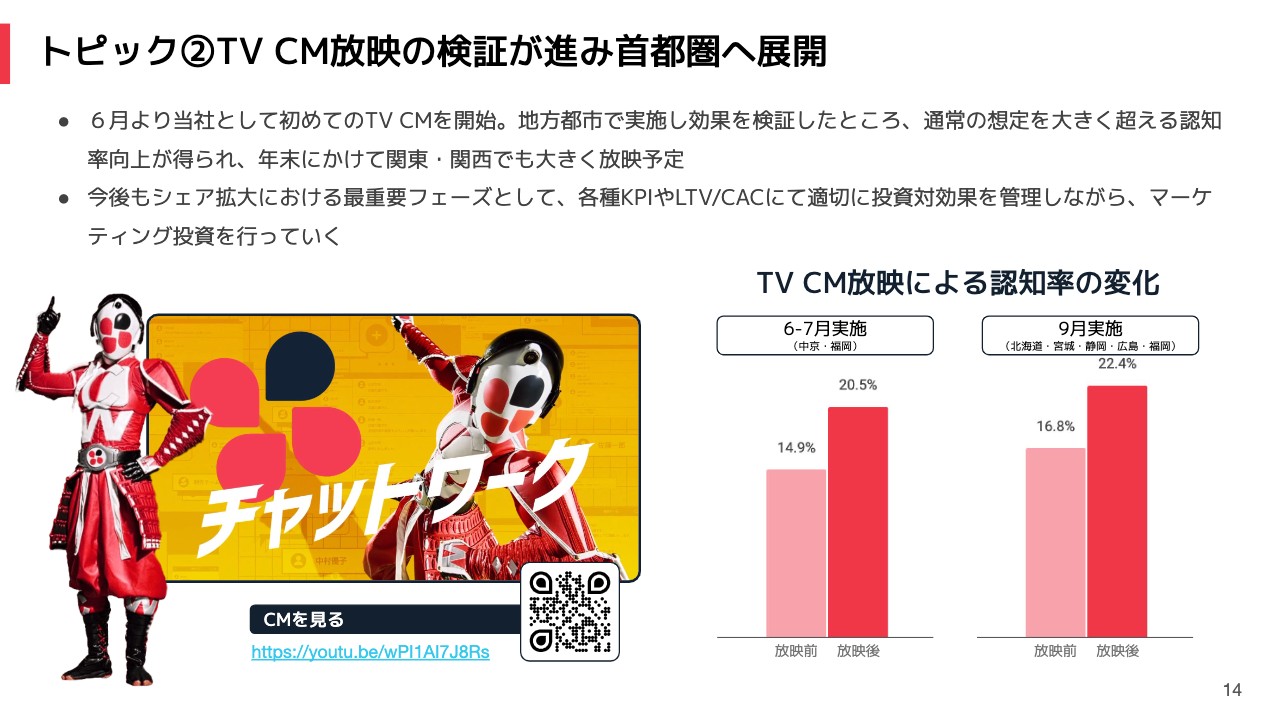

トピックの2つ目です。TV CM放映の検証が進み、首都圏への展開を開始しています。前回の開示から地方都市でTV CM放映の検証を開始したとご説明しましたが、今回はそれが拡大したというトピックです。

地方都市で検証したTV CMの効果が非常に高く、「TV CMをこれくらい放映すると認知率がこれくらい上がる」といった一般的な数値があるのですが、そちらを大幅に超える認知向上が図れたことで、より拡大していこうというところです。年末にかけて、より大きな商圏である関東・関西でも放映予定です。

先ほどお話ししたとおり、我々は今後もシェア拡大における最重要フェーズと位置づけているため、各種KPIや顧客獲得コスト(CAC)がライフタイムバリュー(生涯のお客さまの収益)を上回らないようにしっかりコントロールして、投資対効果を管理しながら積極的にマーケティング投資を行っていきたいと思います。

どのようなTV CMを放映しているのか気になる方は、スライドのQRコードをスキャンしていただくと「YouTube」にリンクし、TV CMをご覧いただけると思います。けっこうキャッチーでおもしろいCMに仕上がっていますので、ぜひご覧いただければと思います。関東・関西にお住まいの方は、目にする機会も増えていくのではないかと思っています。

トピック③サービスのリブランディングを実施

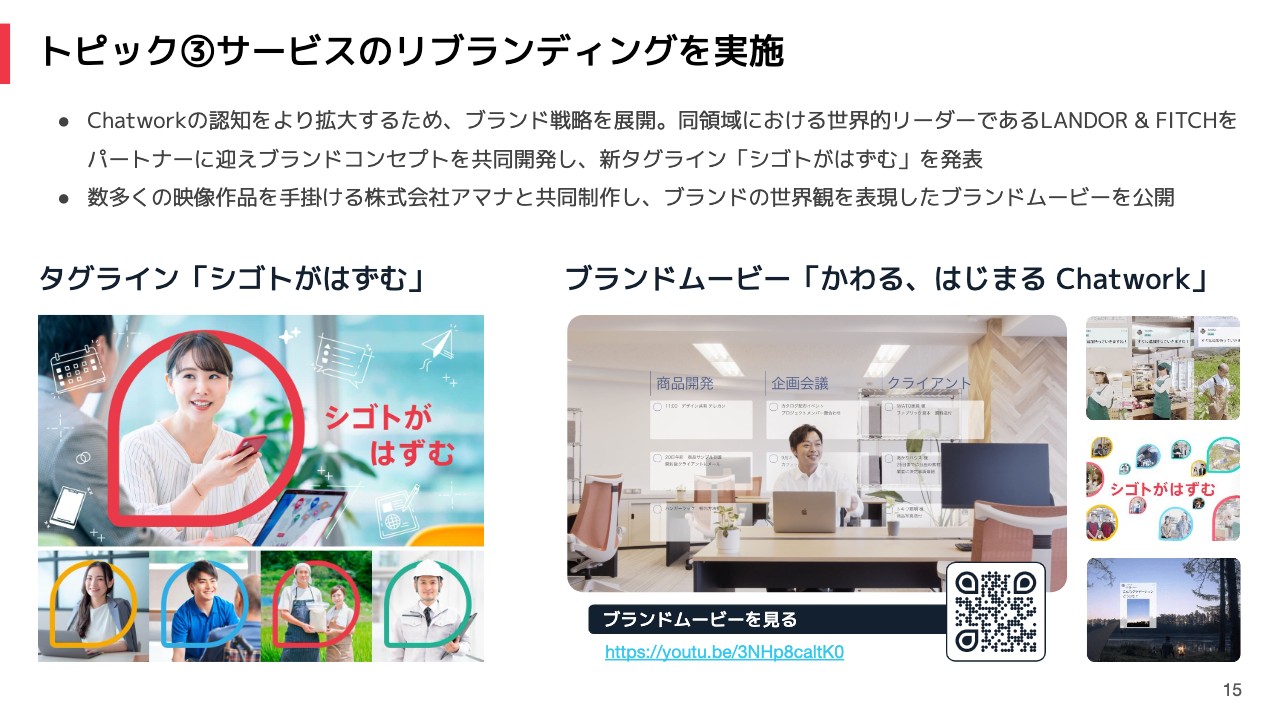

トピックの3つ目です。サービスのリブランディングを実施しています。こちらは、先ほどのTV CMにもあったとおり、我々としてはシェア拡大にあたり、認知拡大に積極的に取り組んでいます。

その中で、ブランド戦略にも力を入れています。ブランド戦略において、世界的なリーダーであるLANDOR & FITCHとパートナーを組み、我々のブランドチームとともにブランドコンセプトを共同開発しています。

新しいタグライン「シゴトがはずむ」を発表しました。仕事の効率化やコーポレートミッションの「働くをもっと楽しく、創造的に」という意味も含め、いろいろなクリエイティブのビジュアルやメッセージを統一していきたいと考えています。

こちらの発表にあたって、数多くの映像作品を手掛ける株式会社アマナと共同制作し、ブランドムービーを公開しました。ブランドの世界観として、「我々が考える『シゴトがはずむ』というのは、このような世界なんだよ」というところをビジュアルで表現したムービーとなっています。私自身すごく感動し、非常によいと思う映像ができています。こちらもQRコードとURLを記載していますので、Chatworkが目指す世界観をぜひご覧いただければと思っています。

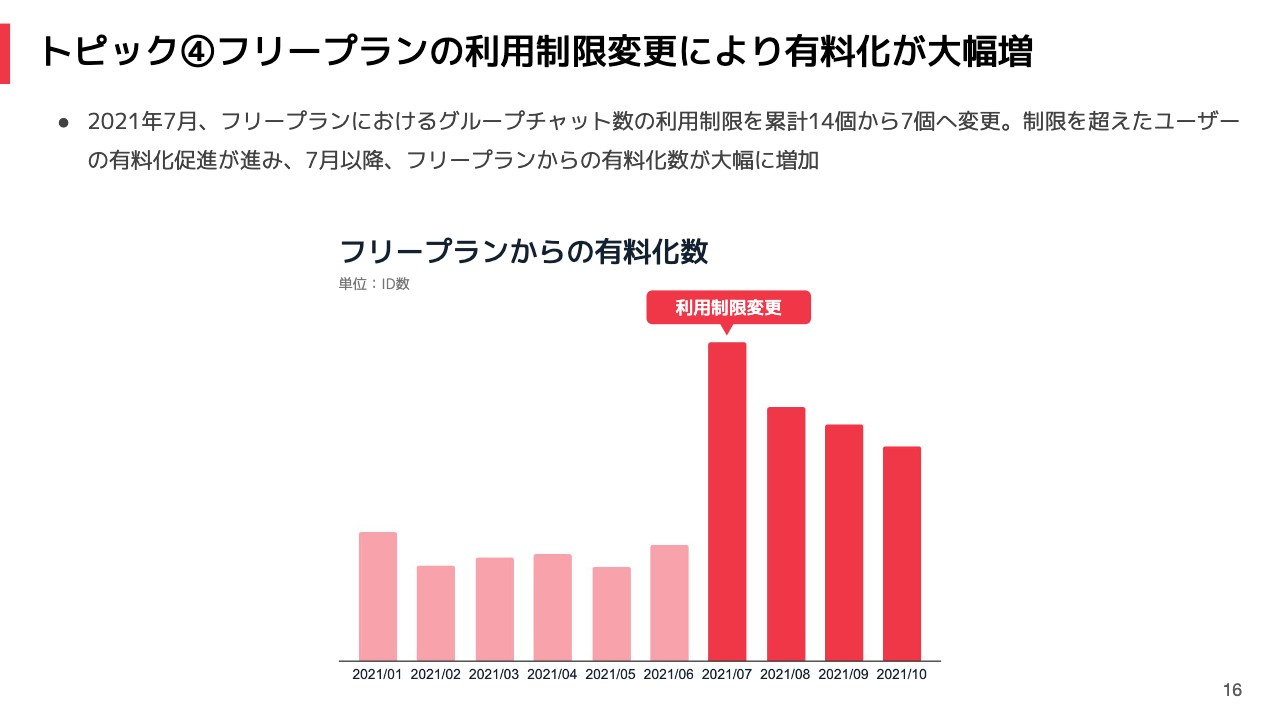

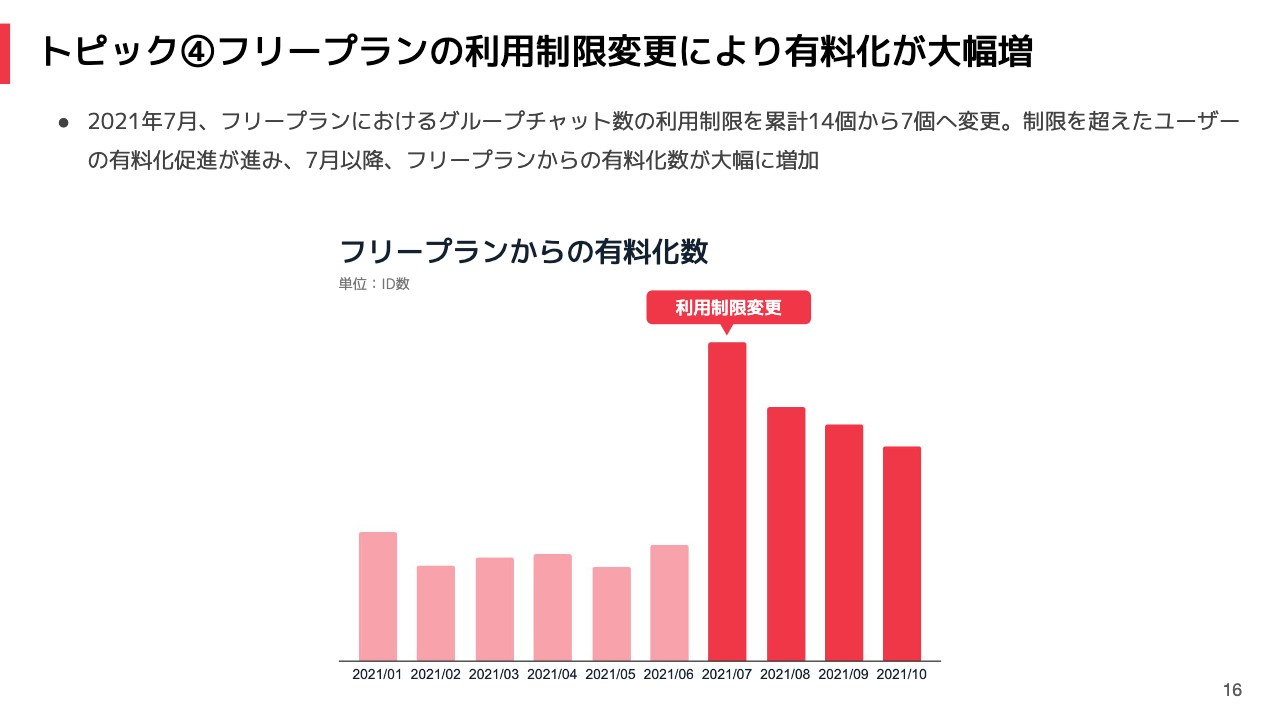

トピック④フリープランの利用制限変更により有料化が大幅増

トピックの4つ目です。フリープランの利用制限変更により有料化が大幅増というところです。こちらは前回トピックとして開示したものが、実際にどのような数字が出てきたかという内容になっています。

フリープランの利用制限は、グループチャット数という会議室などのグループの部屋の数が対象となっています。14個まで無料で15個目から有料という制限を、第3四半期の初めの7月に7個まで無料で8個目から有料と変更しています。

制限を超えたユーザーがたくさん出てくるため、有料化促進がどっと進み、7月以降、フリープランからの有料化数が大幅に増加しています。こちらがどれくらい進んだかを示しているのがスライド下のグラフです。利用制限変更以降、フリープランからの有料化数が大幅に増加していることがご覧いただけるかと思います。

今までで有料化の制限に引っかかるユーザーが累積していましたので、7月にドンと上がっています。そちらの有料化が少しずつ進んで、その後、減っていくところですが、制限のバーが14個から7個へと下がっているため、新しくフリーユーザーに登録いただいた方が、制限にかかってくる期間がより短くなってきます。そちらのユーザーも徐々に有料化が進んでいくため、我々は有料化数は一定の高い水準でとどまるのではないかと見ています。

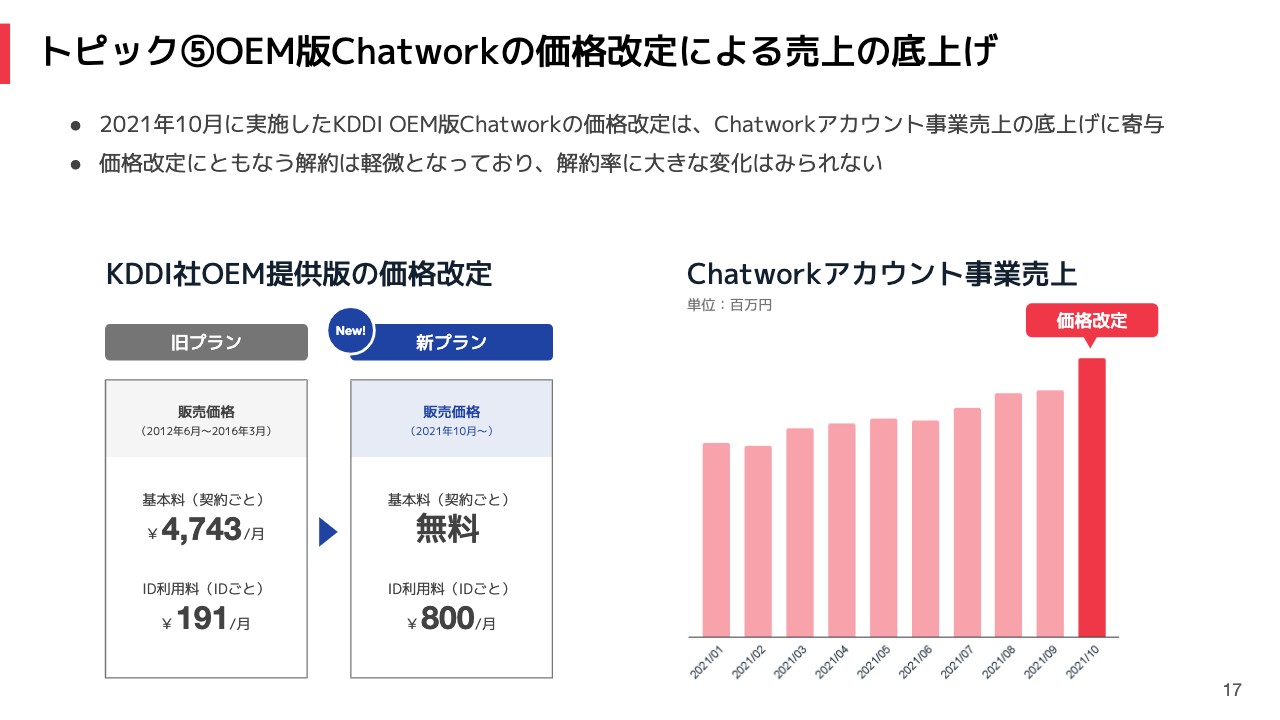

トピック⑤OEM版Chatworkの価格改定による売上の底上げ

トピックの5つ目です。OEM版「Chatwork」の価格改定を実施しており、それによる売上の底上げというトピックです。こちらも前回トピックで出しましたが、2021年10月に実施し、今回の本四半期の決算には含まれていません。

OEM版「Chatwork」はKDDIと提携しており、「KDDI Chatwork」という名称で販売しているものです。かなり古い価格体系のまま、長年ずっと維持してきたのですが、こちらを改定しています。今までは契約あたりの基本料金が4,743円で、1IDあたりの利用料が191円という価格体系となっていました。

こちらを今年の10月から新プランとし、我々の直販の「Chatwork」と合わせるかたちになりました。基本料金は無料で、1IDあたりの利用料金は800円と、価格改定を実施しています。こちらは新しいユーザーだけではなく、既存のユーザーに対しても適用されます。

これにより、ARPUが大幅に向上する効果があります。次回の開示で実際の数字に入ってくるのですが、売上のインパクトの目安を先にお示ししたいと思い今回開示しました。Chatworkアカウント事業の売上が価格改定でこれくらいの上げ幅になっているというところが見て取れるかと思います。OEM版も含めてサブスクリプション型になっているため、ベースとして上がったということで「底上げ」という表現をしています。

「価格改定に伴う解約はどうなのか」が気になるところですが、解約率に大きな変化は見られないということで、影響は非常に軽微で、価格改定はうまくいったものと考えています。

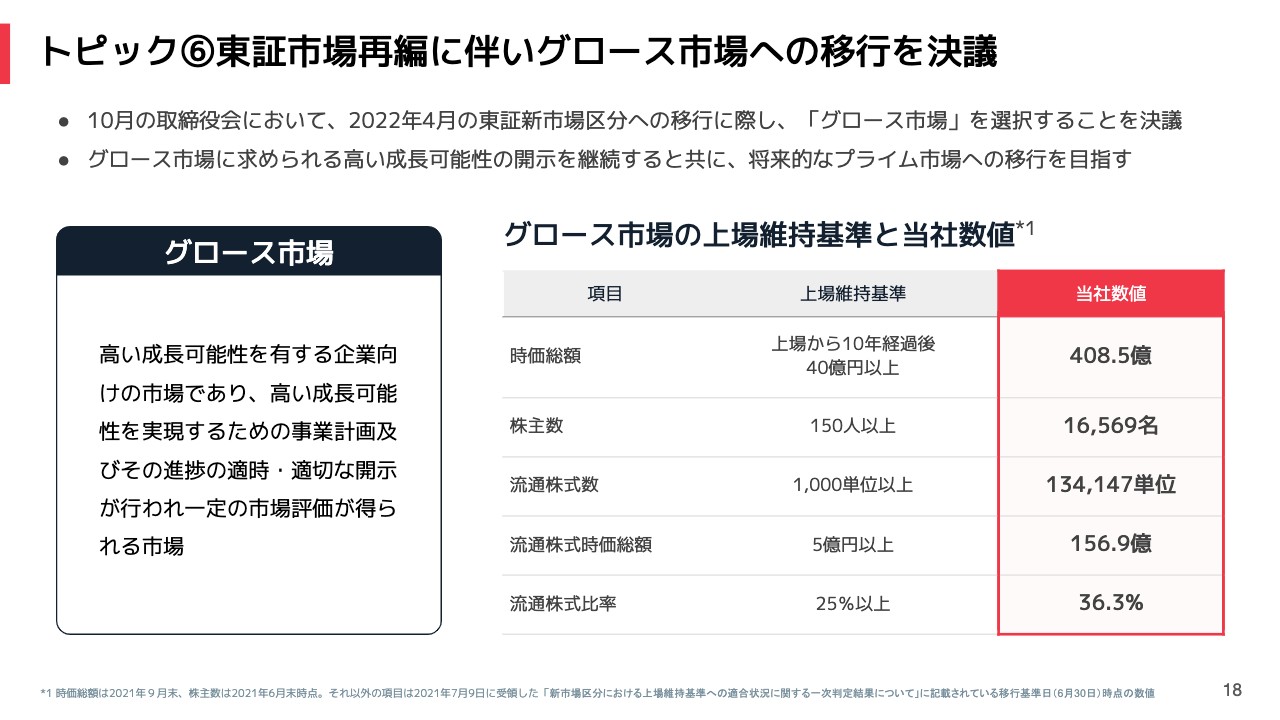

トピック⑥東証市場再編に伴いグロース市場への移行を決議

6つ目のトピックです。東証市場再編に伴い、グロース市場への移行を決議したことをご報告します。10月の取締役会において、2022年4月度の東証新市場区分への移行について議論し、グロース市場を選択することを決議しています。

ご存知のことと思いますが、グロース市場は「高い成長可能性を有する企業向けの市場」ということで、引き続き、継続的な成長可能性を決算で示していきたいと考えています。将来的には、プライム市場への移行を目指します。

グロース市場の上場維持基準と、その基準に対する当社の各数値は、スライドの表にまとめています。上場維持基準を大幅に上回る水準で、グロース市場には問題なく移行できると考えています。

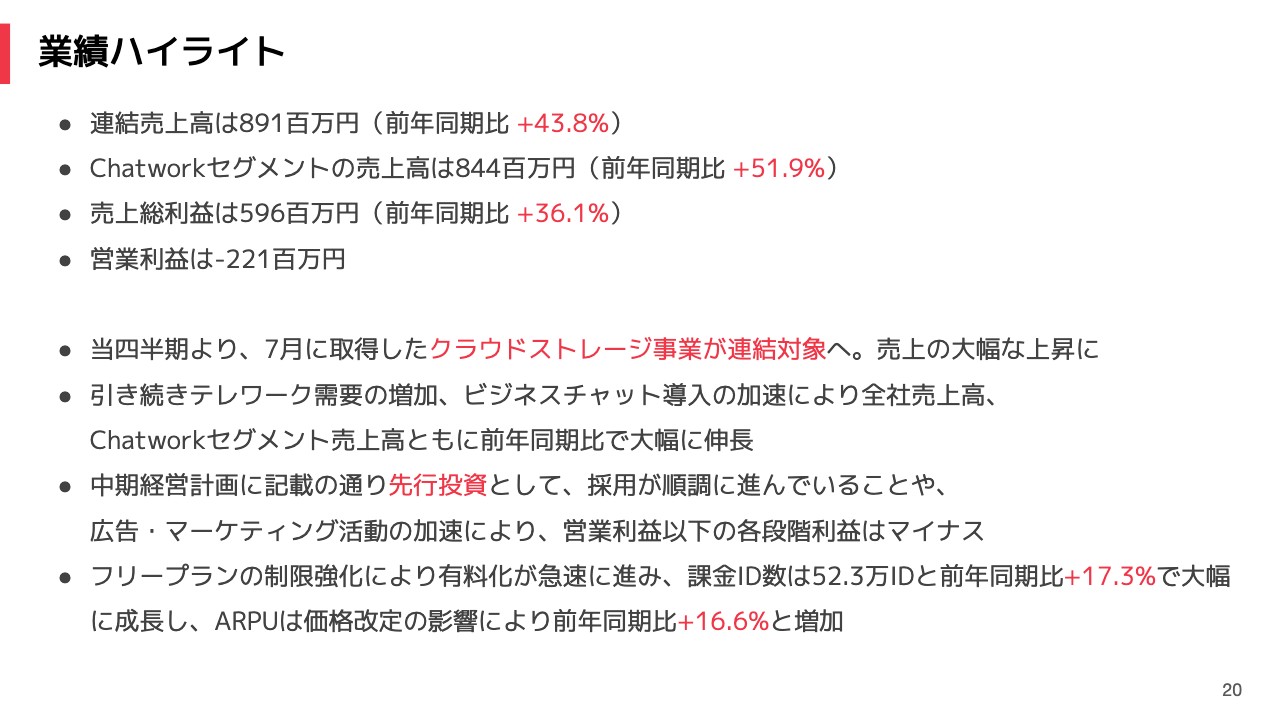

業績ハイライト

今回発表した2021年12月期第3四半期の業績について、取締役CFOの井上よりお話しします。

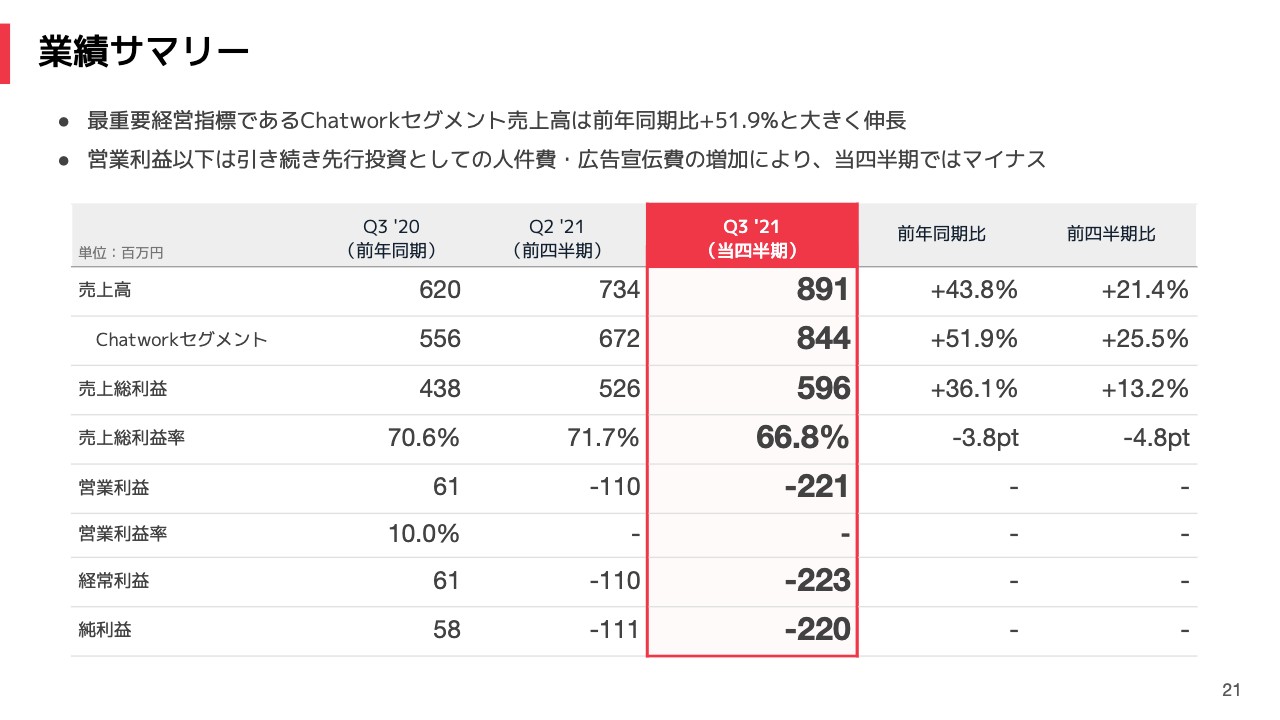

井上直樹氏(以下、井上):業績のハイライトについて、私からご説明します。連結の売上高は8億9,100万円で、前年同期比プラス43.8パーセントです。経営指標として最重要となるChatworkセグメントの売上高は8億4,400万円で、前年同期比プラス51.9パーセント、売上総利益は5億9,600万円で、前年同期比プラス36.1パーセント、営業利益はマイナス2億2,100万円という実績となりました。

先ほど山本からご説明したとおり、当四半期から、7月に取得したクラウドストレージ事業が連結対象となっており、こちらが売上の大幅な上昇に寄与しています。また、テレワーク需要の増加、ビジネスチャット導入需要の加速が続いており、全社の売上高、Chatworkセグメントの売上高ともに前年同期比で大きく伸長しています。

中期経営計画に記載のとおり、先行投資として、採用が順調に進んでいることや、広告・マーケティング活動の加速により、営業利益以下の各段階利益はマイナスとなっています。

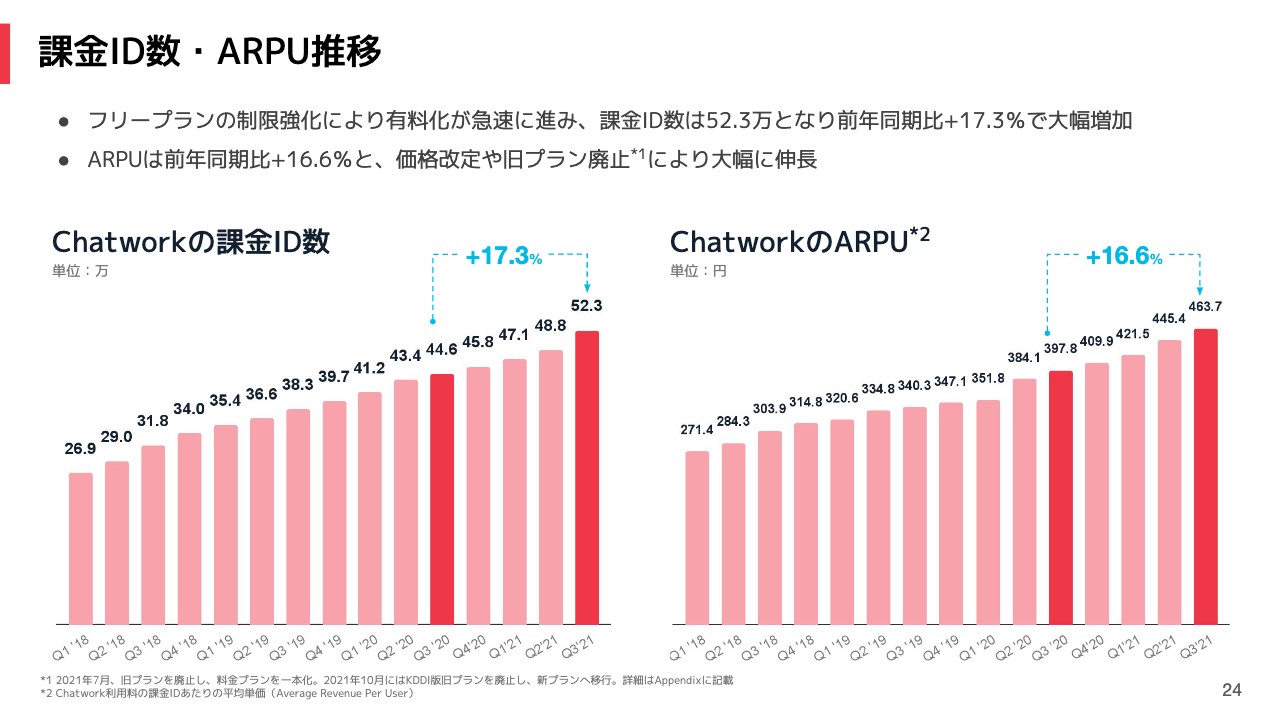

また、先ほどお伝えしたとおり、フリープランの制限強化により有料化が進んでいます。課金ID数は52.3万ID、前年同期比プラス17.3パーセントと大幅に伸長しています。ARPUについても、価格改定の影響により前年同期比プラス16.6パーセントと、大幅に増加しています。

業績サマリー

業績のサマリーは、スライドにあるとおり表で示しています。先ほどお伝えした数字も、こちらでご確認いただければと思います。最重要経営指標であるChatworkセグメントの売上高については、前年同期比プラス51.9パーセントと、5割を超えて大きく伸長しています。営業利益以下については先行投資が順調に進んでおり、当四半期ではマイナスとなっています。

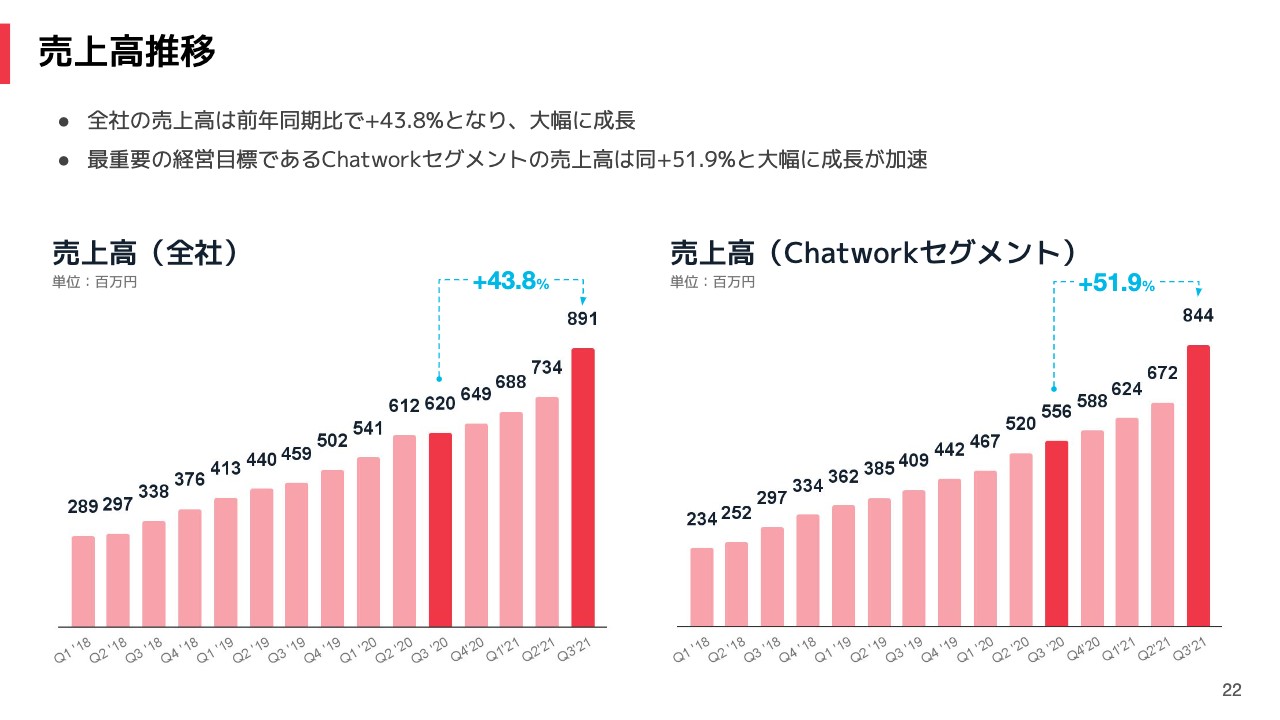

売上高推移

売上高の推移です。スライドの表をご覧のとおり、全社の売上高およびChatworkセグメントの売上高は、これまでのトレンドを頭1つ抜けるようなかたちで、ともに大きく伸長しています。繰り返しになりますが、全社の売上高は前年同期比でプラス43.8パーセント、最重要の経営目標であるChatworkセグメントの売上高はプラス51.9パーセントと、大幅に成長が加速している状態です。

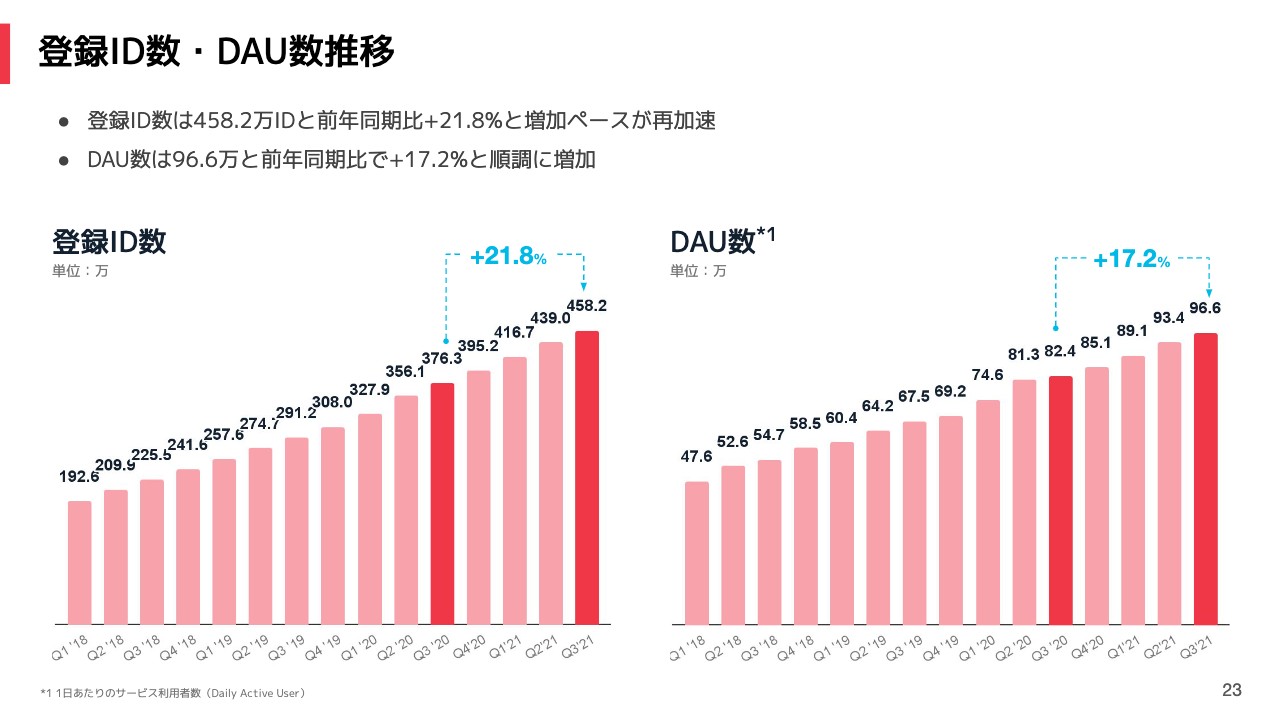

登録ID数・DAU数推移

KPIのご説明です。登録ID数は458.2万ID、前年同期比21.8パーセント増ということで、増加ペースが前四半期から再加速してきている状態です。DAU数も96.6万IDで、前年同期比17.2パーセント増と、こちらも順調に増加しています。

課金ID数・ARPU推移

こちらは、売上に直結する課金ID数およびARPUの推移です。フリープランの制限強化によって有料化が急速に進みました。こちらも、これまでのトレンドから見ると頭1つ抜けるようなかたちで大幅に増加しており、前年同期比17.3パーセント増となっています。ARPUについても前年同期比16.6パーセント増と、価格改定や旧プランの廃止が大幅に寄与して伸長している状態です。

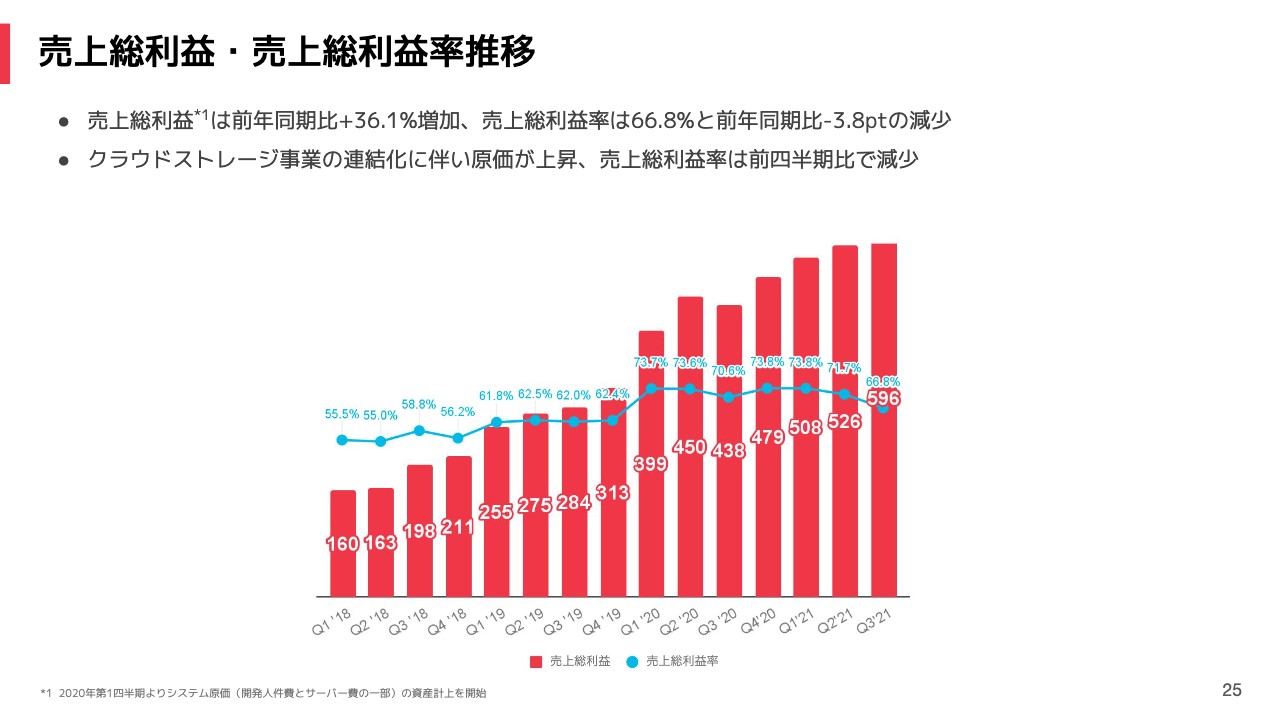

売上総利益・売上総利益率推移

売上総利益および売上総利益率の推移です。売上総利益は、前年同期比36.1パーセントの増加ではありますが、売上総利益率は66.8パーセントと、前年同期比で約3.8ポイントの減少となっています。クラウドストレージ事業の連結に伴い、原価が上昇しているため、売上総利益率としては前四半期比で減少しています。

しかし、原価率の改善等は今後見込めるところで、長期的には引き続き改善していけると考えています。

営業利益推移

営業利益の推移です。中期経営計画でも記載したとおり、先行投資として人の採用およびマーケティング活動を加速しています。前四半期より開始したTV CMも、先ほどお伝えしたとおり認知率の向上にかなり効果的であると確認されたため、当四半期で継続しており、マイナス幅が拡大しています。

しかし、今後もシェア拡大のため、最重要フェーズとして現状の投資スピードを保持していきたいと考えています。

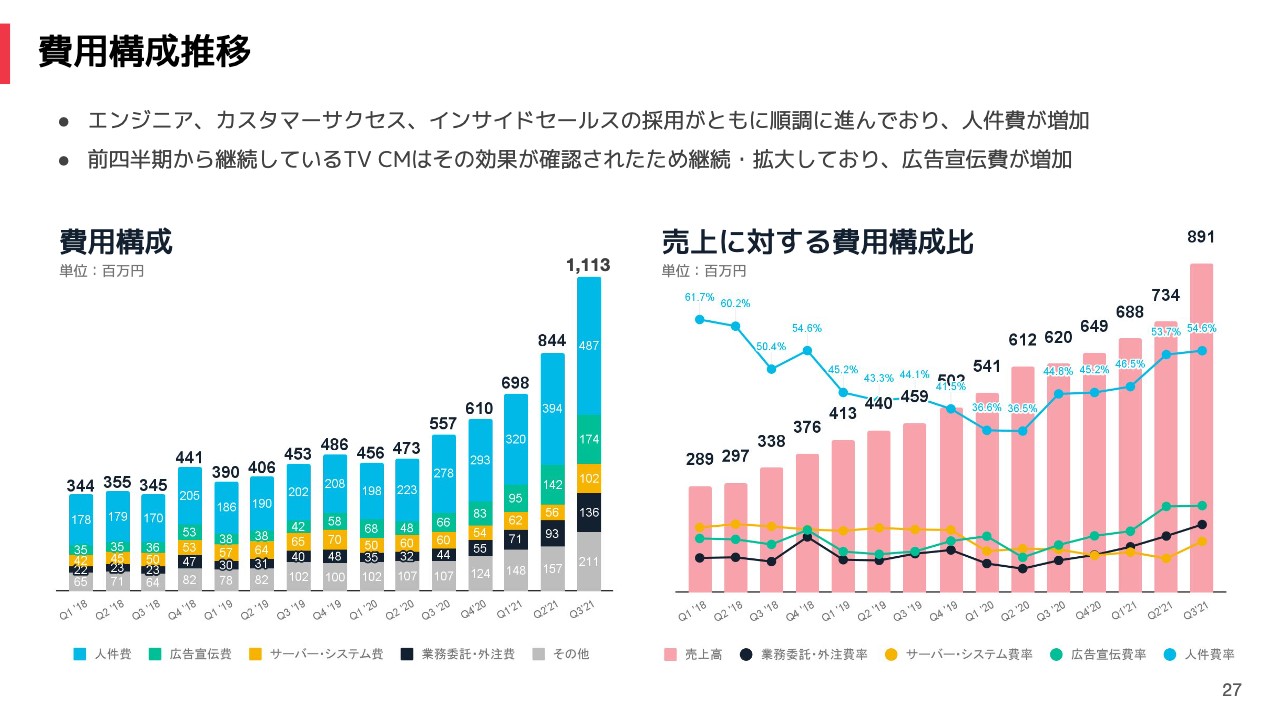

費用構成推移

費用構成推移です。エンジニア、カスタマーサクセス、インサイドセールスなどの採用が順調に進んでおり、見ていただいておわかりのとおり人件費が増加しています。

また、前四半期から継続しているTV CMなどによってマーケティング費用も継続的に拡大しており、広告宣伝費も増加している状態です。

スライド右のグラフの売上に対する費用構成比についても、若干増加傾向が続いています。

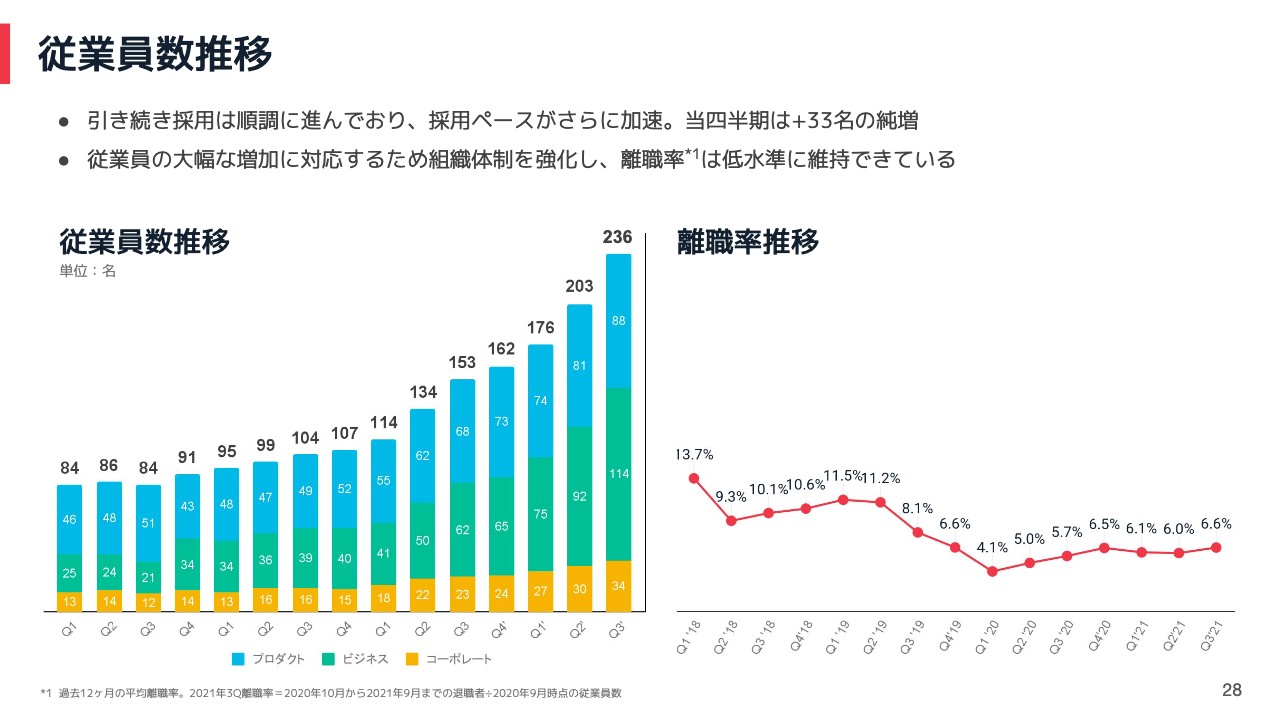

従業員数推移

従業員数の推移ですが、先ほどの人件費の増加のとおり、従業員数も順調に増えています。ただし、離職率の推移を見ていただいておわかりのとおり、離職率については大きな改悪は見られませんので、体制強化は順調に進んでいると考えています。

中期経営計画における進捗

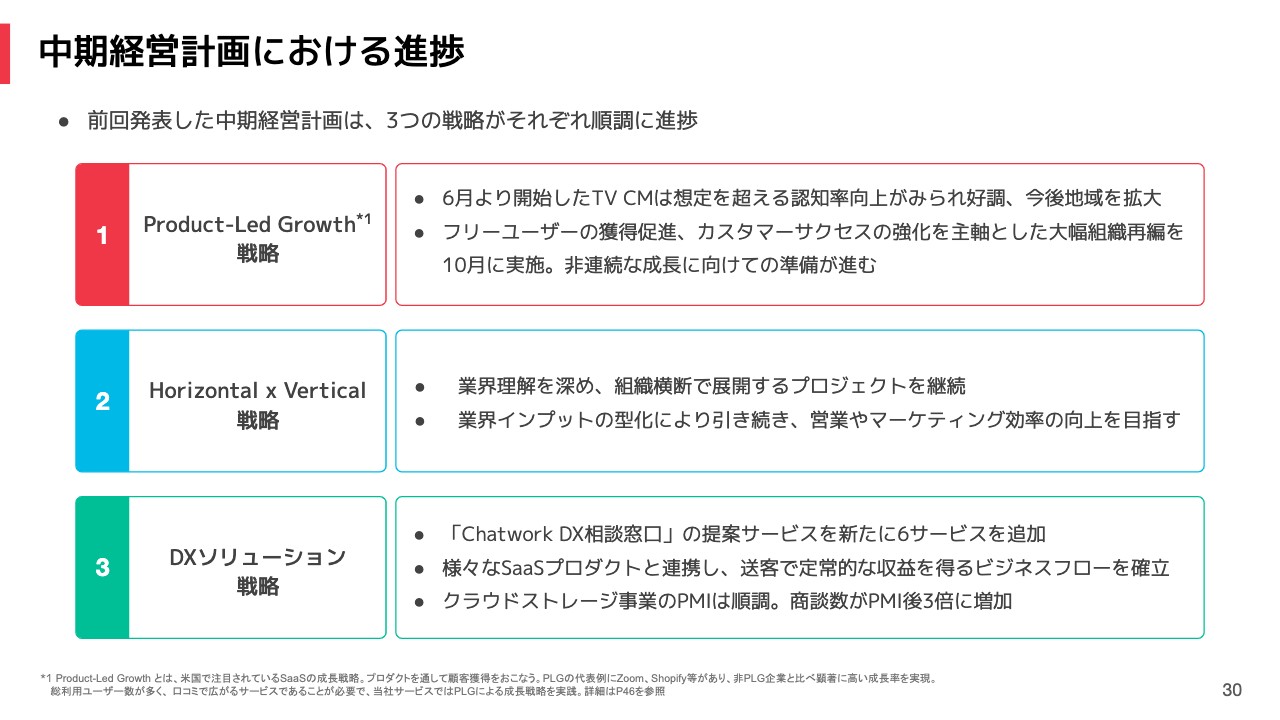

山本:中期経営計画における進捗について、私からお話をさせていただきます。中期経営計画の詳細については本資料の後半に記載していますので、ぜひそちらをご参照いただき、詳細に関しては割愛します。

こちらの3つの戦略それぞれの進捗です。1つ目の「Product-Led Growth戦略」は、プロダクトを通して成長を我々とかけてグロースさせ、ユーザー数を拡大させていく戦略です。こちらは先ほどお話ししました、6月より開始したTV CMがユーザー数の拡大に寄与していきますので、認知率の向上によって地域をどんどん拡大していくことを進めています。

また、「Prodct-Led Growth戦略」の肝となっているフリーユーザーの獲得促進や、カスタマーサクセスの強化を主軸とした大幅な組織再編を10月に実施しています。マーケティングのチームをフリーユーザーの獲得に、セールスのメンバーをカスタマーサクセスに振り分けるということを実施し、「Product-Led Growth戦略」を推進しており、非連続な成長に向けての準備が順調に進んでいます。

2つ目の「Horizontal×Vertical戦略」は、業界の理解を深めてコミュニケーションを強化していく戦略になっています。こちらは引き続きたくさんのユーザーの事例をインタビューしながら、業界研究を型化することを進めています。

業界インプットの型化はかなりの数の資料が揃ってきているため、こちらを使って営業やマーケティングおよびカスタマーサクセスなどの効率の向上を目指していきます。こちらは着実に結果が出てきていると思いますが、継続して実施していきたいと考えています。

3つ目の「DXソリューション戦略」に関しては、「Chatwork」を通してプラットフォームを推進し、周辺サービスを拡大していく戦略になっています。「Chatwork DX相談窓口」を入り口に、いろいろなサービスやソリューションのビジネスを提案しています。

今、立て続けに取り扱うサービスのプレスリリースも出していますが、今回、新たに6サービスを追加しており、かなり早いペースでサービスラインナップが増えていると思います。このようなラインナップが増えていくと、お客さまの課題に合わせて柔軟なご提案ができることになりますので、我々のソリューションの力が強くなっていくと考えています。

また、さまざまなSaaSプロダクトとも連携し、我々がそのSaaSプロダクトに「Chatwork」のユーザーを送客することで、フィーをいただくというビジネスモデルを確立しています。アカウント課金に依存しないような収益圏をしっかり作れてきていると考えています。

取得したクラウドストレージ事業のPMIも非常に順調に進んでいます。商談数が重要なKPIですが、PMIの前と後では約3倍に増加しており、非常にポテンシャルがあるというのが我々のPMIの感覚です。

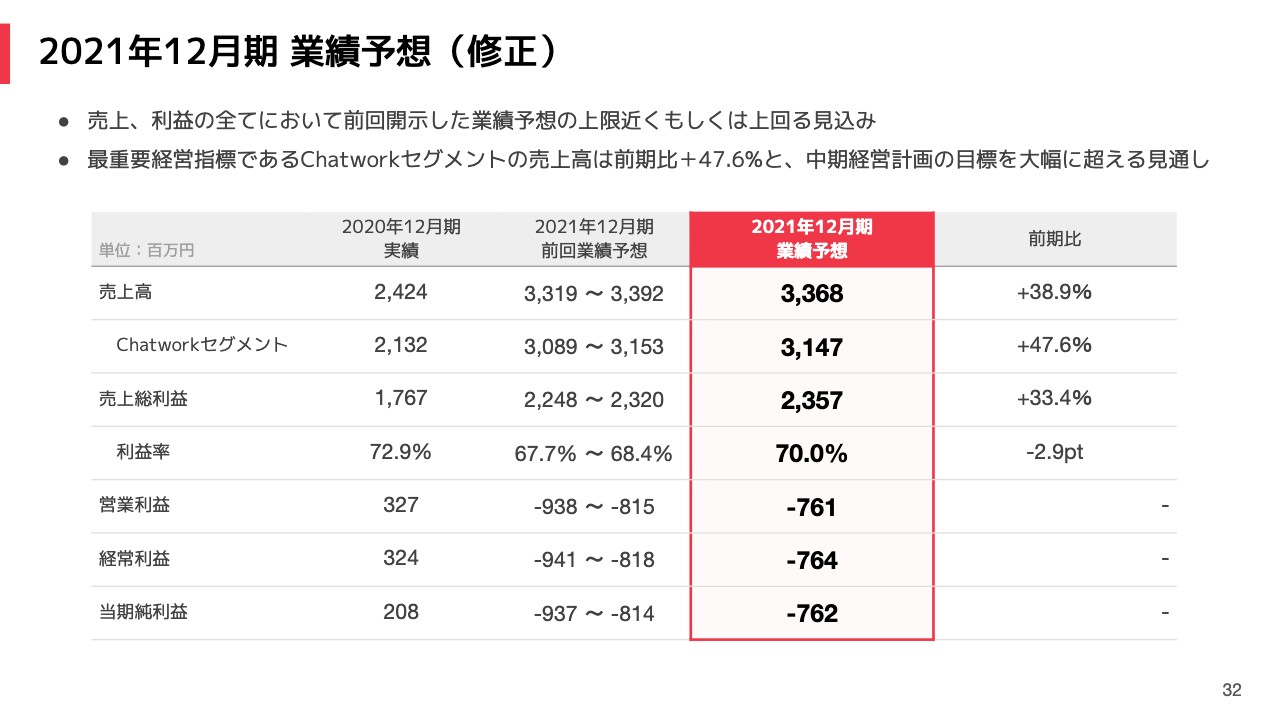

2021年12月期 業績予想(修正)

2021年12月期の業績予想の修正についてお話ししたいと思います。売上、利益のすべてにおいて、前回レンジで下限から上限を開示していますが、その業績予想の上限近く、もしくは上回るところに着地する見込みです。

全社の売上高の業績予想は33億6,800万円で、前期比プラス38.9パーセントとなります。最重要経営指標であるChatworkセグメントの売上高は31億4,700万円で、前期比プラス47.6パーセントと、中期経営計画で掲げているCAGR40パーセントを大幅に超える見通しとなっています。

売上総利益は23億5,700万円で、前期比プラス33.4パーセントです。営業利益はマイナス7億6,100万円、経常利益はマイナス7億6,400万円、当期純利益はマイナス7億6,200万円ですが、前回の業績予想の幅よりも赤字幅が縮小しているということで、よい数字になったと思っています。

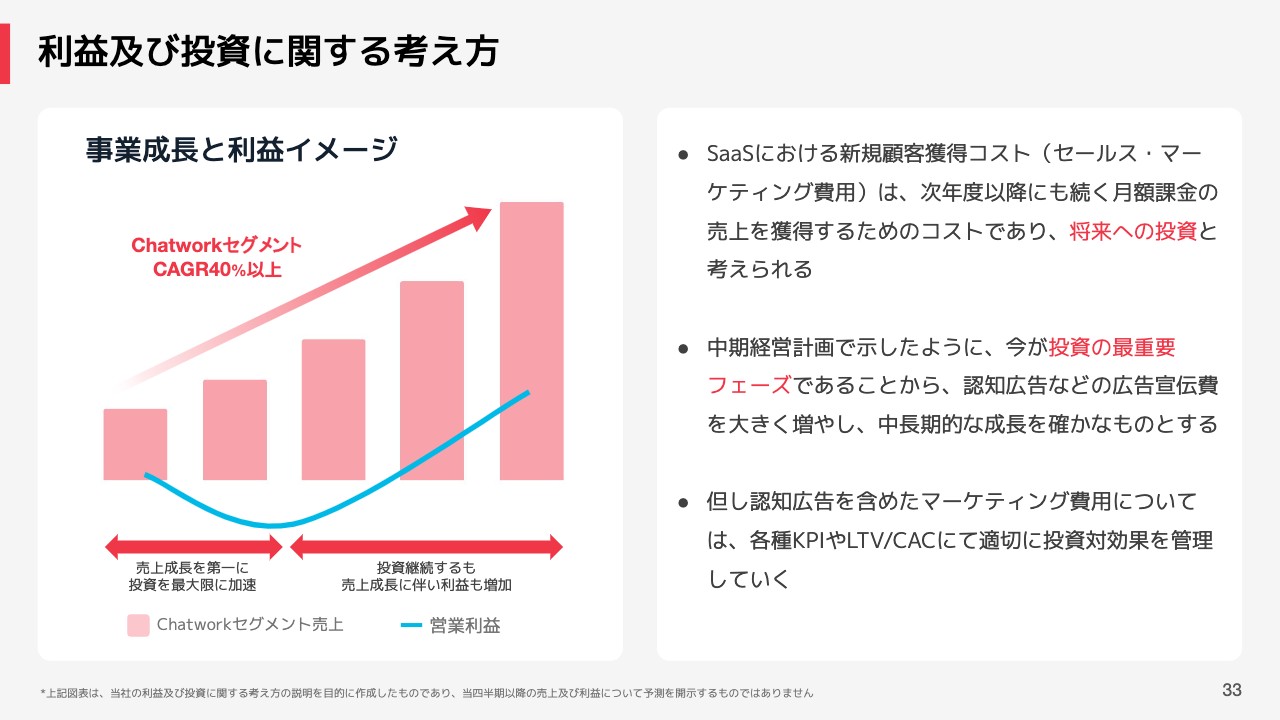

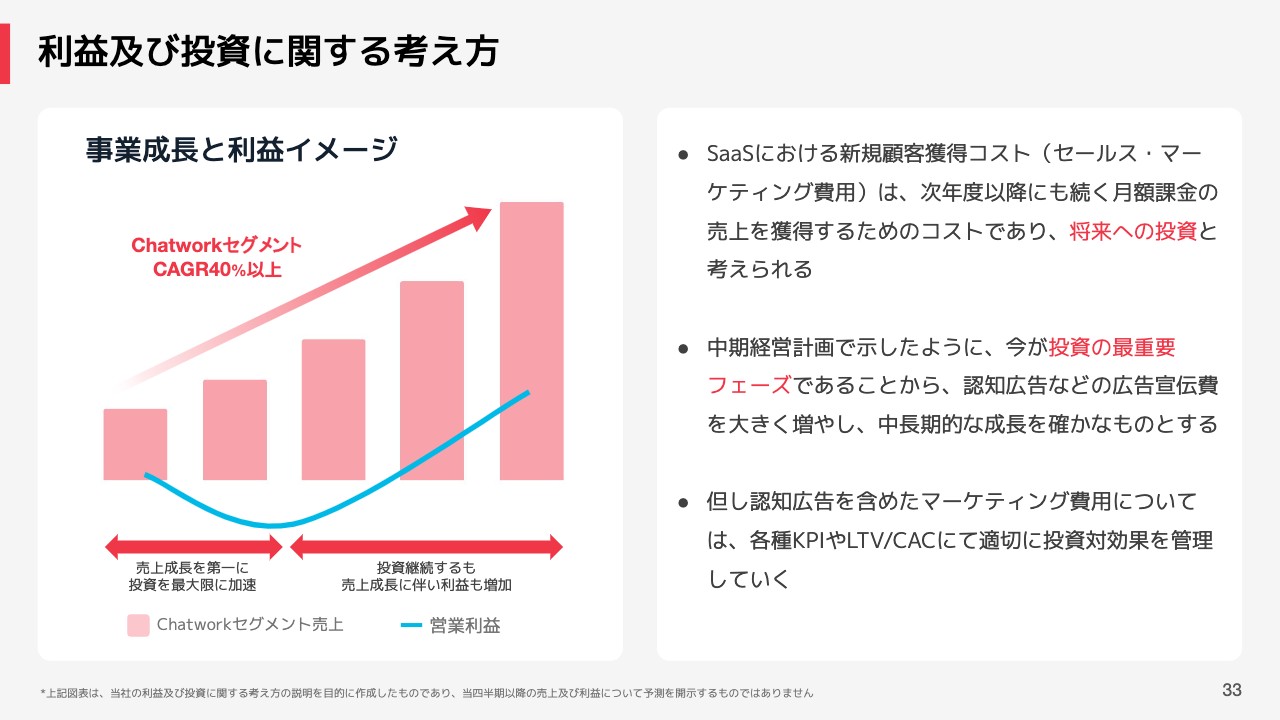

利益及び投資に関する考え方

売上成長が高くなっていますが、利益については赤字幅が大きく拡大しているということがありますので、利益及び投資に関する考え方をご説明します。

スライド左の事業成長と利益イメージをご覧いただくと理解しやすいと思いますが、中期経営計画で掲げているChatworkセグメントのCAGR40パーセント以上と、トップラインを伸ばしていきます。

一方、営業利益に関しては、獲得にコストをかけていきますので、いったん利益は赤字をグッと掘っていくことになりますが、売上成長に伴い、底を打って利益幅が上がり、黒字化していく見込みです。

我々のようなSaaSのビジネスモデルは月額課金のビジネスのため、顧客獲得のコストが単年度でかかっていきます。お客さまでいうと、次年度以降もずっと継続して売れて、収益が発生するビジネスモデルですので、次年度以降の売上を作るための投資という考え方で捉えていただけるとわかりやすいと思っています。

もちろん、そのライフタイムバリューが顧客獲得コストよりも高いということが大前提であると考えています。

中期経営計画で示しているように、今後は投資の最重要フェーズであることから、引き続き投資はしていきますが、売上成長をしっかり伸ばすところをお示ししながら力強い成長を実現できればと思っています。

以上、ご説明させていただきました。

質疑応答:複数の価格改定やサービス改定による解約について

司会者:「10月からKDDI向けOEM商品の値上げを行っていますが、大きな解約などは出ていませんか? 今年行った複数の価格改定やサービス改定について、顧客の不満や解約率の上昇につながっていませんか?」というご質問です。

山本:価格改定に伴う解約については、私から回答します。資料にも記載していますが、今回のOEM版「Chatwork」の価格改定は既存のユーザーの方々の価格改定で、そちらに対する解約の懸念が大きかったと思います。こちらに関しては、顧客コミュニケーションを丁寧に行いました。長年にわたり低い価格帯で提供してきて、表に出ている我々の「Chatwork」の単価と大きく乖離があるところをご理解いただき、価格改定にご納得いただくというコミュニケーションを取っています。

もちろん解約がゼロというわけではありませんが、非常に軽微なものとなっています。我々としてはコンサバティブな読み方をしていましたが、それよりももっと軽微で、解約率に大きな変化が見られないくらいの改定になったと思っています。また、フリープランの利用制限に関しても、解約にはインパクトは出ていないと捉えています。

質疑応答:先行投資期間を経た営業利益黒字転換の時期について

司会者:33ページの資料についてです。「先行投資期間を経て、営業利益黒字転換の時期はいつごろを想定すればよいですか?」というご質問です。

井上:考え方としては、先ほど山本がお話ししたとおりですが、投資対効果を見ながら投資をしていきますので、今はっきりと「いつ」ということをお伝えするのはなかなか難しいです。1つの目安として、この中期経営計画内においては、きっちり黒字を出していくことを目標に掲げていきたいと考えています。

質疑応答:Chatwork事業の競合として意識している企業と差別化について

司会者:「Chatwork事業の競合として意識している企業はどこになりますか? 競合に対しての差別化はいかがでしょうか?」というご質問です。

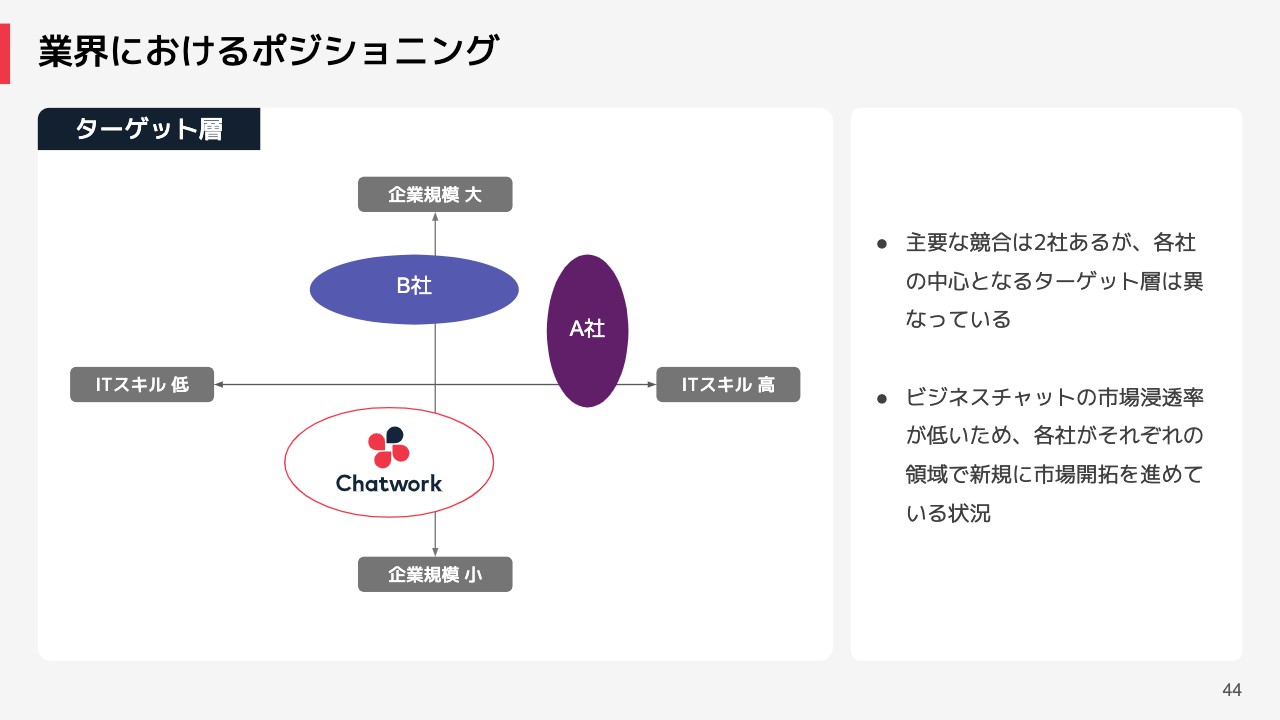

山本:ビジネスチャットというと出てくるため、ご存知の方も多いかと思いますが、主要な競合は海外ベンダーのSlack社です。Salesforceに買収されたSlack社と、マイクロソフト社が提供している「Microsoft Teams」というプロダクトが主要な競合だと考えています。

ただ、こちらにおいては、そこまで激しい競争環境があるかというと、そうでもありません。というのも、ビジネスチャットの国内普及率がまだ15パーセントほどですので、ビジネスチャット同士が鎬を削って争っているというよりは、メールという旧来のコミュニケーションが競合だというのが、正しい表現だと思っています。

事業概要のポジショニングのところに記載していますが、強いポジションが各社で違っています。Slack社は比較的エンジニア中心のテクノロジーのマーケットに強く、ITスキルが高いところがあります。マイクロソフト社に関しては、エンタープライズの領域に強いところがありますが、我々は圧倒的に中小に強いところがあり、各社に距離があります。

そのようなところがあるため、大きなTAMの中で、各社が強い領域で、メール・電話・FAXからチャットへと、啓蒙しながら少しずつ切り拓いている状況です。

もちろん中長期を考えれば、その円が広がっていくとぶつかっていくところは出てくるかと思いますが、現状では非常に広大なTAMがあるため、競合とそこまでバチバチしているところではないと認識しています。我々はよいポジショニングに付けていると考えています。

質疑応答:「ChatWork」のカスタマイズについて

司会者:「お客さまごとの『Chatwork』のカスタマイズは必要でしょうか? カスタマイズによって解約率低下になると考えます」というご質問です。

山本:基本的にはお客さまにカスタマイズしていただかなくても、メインのビジネスチャットでのコミュニケーションは存分にご利用いただけるものと考えています。

ITサービスの中でも、チャットはおそらく最も簡単なツールではと思っています。人を選んで、本文を書いて送れるものがチャットツールですが、メールよりもはるかに簡単です。メールは「To」「Cc」「Bcc」、題名、本文がありますし、返信機能も複雑ですが、チャットはもっとシンプルです。

プライベートのチャットツールは、小学生からご年配層まで多くの方々が使っていらっしゃると思いますが、そのレベル感で使えます。ビジネスチャットをコミュニケーションとして使うメリットの1つとして、ツールとして難しくないということが挙げられます。

少し難しいのは、「今までのコミュニケーションとどう使い分けていくのか」というところです。ツール自体は簡単ですが、メールや内線を含めた電話、会議などを通じて業務プロセスが回っているところに、新しくチャットツールが加わると、コミュニケーションを行う場所が増えてしまいます。それでは逆に不便になってしまうため、何かを捨ててチャットに変えなければなりません。

例えば、内線電話や社内メールをチャットに変えていくことで、効率は劇的に上がりますが、「どう変えていけばよいのか」が難しいのです。我々が行っているのは、すでに確立している既存のものをコストダウンのために入れていくという営業ではなく、チャットツールという新しいものを提案していくことであり、そこに難易度の高さがあります。

1回使ってもらえたら、なかなか解約はされませんが、そこに至るまでの難しさはあるため、「お客さまがこのように使うことができればよい」というところを型化して、導入をスムーズにしていくことに注力します。これは現在、カスタマーサクセスの戦略としてがんばっているところです。

質疑応答:M&A企業とのシナジーについて

司会者:「プラットフォーム事業におけるM&A企業のシナジーは、利益面でいつ頃、そしてどのくらいの金額の貢献がありそうでしょうか?」というご質問です。

山本:M&Aに関してはまだ1社で、クラウドストレージ事業にあたります。こちらに関しては、取得時点で開示しています。業績への影響については今四半期から取り込みがありますが、来年度からは通期で取り込まれるため、来年度のインパクトはより大きくなります。現在のクラウドストレージ事業の売上見込は、買収した時点で開示している金額がベースになっています。

ここからよりシナジーをかけて、送客のようなものやプロダクトに関するさまざまな支援を通じて、今を上回るような成長を目指していきます。他にも、今後はM&Aの戦略を加速させ、より拡大していきたいと思っています。割合に関しては、CFOの井上からイメージをお伝えします。

井上:今後買収する企業によってもだいぶ変わってくるとは思います。もちろん、トップラインのシナジー効果は追求していきますが、一方で、確実性の高いコストサイドで、原価などの部分にも十分に効果が出てくると思います。トップライン、コストともにシナジーを追求していきたいと考えています。

山本:少し補足します。中期経営計画で、ChatworkセグメントをCAGR40パーセントで成長させていくことに加えて、2024年度の全社売上で100億円というところにもコミットしていきます。ChatworkセグメントをCAGR40パーセントで引っ張っても、100億円に届かないためです。このあたりは周辺の領域も含めて作っていくこともあり、そのような目線感だけ持っていただければと思います。

質疑応答:グループチャットの有料化について

司会者:グループチャットの有料化に関する質問です。「有料化ルーム数の変更により課金ID数が伸びていますが、この伸びは今後鈍化していくのでしょうか? 7月から9月まで鈍化傾向ですが、これが継続するのか、高止まりするのかなど、どのようにお考えでしょうか?」というご質問です。

山本:フリープランの利用制限はけっこう大きなインパクトだと思っています。こちらに関してはお伝えしたとおり、今まで累積していたヘビーユーザーが、有料化が一気に進んだところで一気に流れてくるのですが、有料化が進むにつれて、当然ながらそのパイが少なくなってきて一定程度下がっていきます。そのため、スライドにあるようなグラフになります。

しかし、グラフの角度からわかるとおり、月ごとの利用数の減少は少しずつ収まってきています。新しく入ってきたユーザーや、グループチャット数が5個や6個という有料化一歩手前のユーザーについて、すぐに制限がきて有料化が進んでいくということがあります。そのリードタイムの短縮が押し上げ効果になり、今までよりも高い数字になっていくと見ています。こちらは今後も注視していただければと思います。

質疑応答:LTV/CACの比率について

司会者:「LTV/CACの比率を維持していくということですが、課金ユーザーの解約率をベースとした場合、現在のLTV/CACはどのくらいでしょうか?」というご質問です。

井上:課金IDの解約率から考えると、一定のLTVはすぐ算出できると思うのですが、CACはまだ開示しておりません。LTV/CACについては、定義によっていろいろな考え方があると思います。

湯水のように投資しているわけではなく、社内においてはもちろん、ユニットエコノミクスとして成立するまで検討しており、中長期的にも成り立つ投資として、しっかりと管理している状態です。

質疑応答:認知向上の施策について

司会者:「TV CMが課金顧客獲得に結びつくまでのリードタイムはどのくらいと見ていますか?」というご質問です。

山本:TV CMはけっこう難しいものです。認知度向上の反応が一番早く確認できますが、そこから実際のユーザー獲得につながり、そのユーザーが有料化していくという流れがあります。

認知向上の施策については、継続しないと受け手の記憶に定着しないところがあるため、一定の時間がかかると思っています。そのため、正直なところ、リードタイムを読みすぎるのもリスクが高いと考えており、施策を進めて検証しながら読んでいこうとしています。我々としては、すぐに結果が出るという短期的な施策ではないと考えています。

質疑応答:目標達成に向けた施策や手応えについて

司会者:「中期経営計画で、ChatworkセグメントにおいてCAGR40パーセントという数値が示されており、クラウドストレージ事業の連結化があったとは言え、大きな前進が見えた決算発表だと感じています。目標達成に向けてさらに確信が持てるような施策や手応え、兆しなどがあれば教えてください」というご質問です。

山本:業績予想の段階で最重要だとお伝えしていたところで、今回は売上高成長という実績を、かなり高いレンジで示すことができました。我々としても、自信を持って出せる決算だったと思っています。

もちろん、クラウドストレージ事業のM&Aが寄与するところは小さくはないと思っていますが、こちらを買った時から、我々としては「Chatwork」の持つ膨大なユーザー群をしっかりと送客することで、シナジーを効かせて成長するための1つ目の試金石になると考えています。

一定の成功パターンのようなものが見えつつありますが、そちらをしっかりと伸ばし、我々がM&Aおよび資本提携することで大きくグロースが伸びます。単なる資金的な支援ということではなく、シナジーを大きく効かせることができるという1つの実績ができたため、いろいろな案件が寄せられることに加え、我々がそれをどんどん型化していくことにより、今後も効率的なPMI、グロースをバリューオンしていくことができると思います。

そこの回転が進むと、「非連続な成長」が実現できるようになってくるのではと我々は考えています。その実績が少しずつできており、手応えとしても感じているところです。

山本氏よりご挨拶

山本:本日はお忙しい中、当社の説明会にご参加いただきましてありがとうございました。あらためて御礼申し上げます。

今回決算説明でお示ししたとおり、当社は今期、中期経営計画を会社として初めて開示し、高い売上成長目標を掲げました。今まで通期の黒字を続けてきましたが、赤字にしても「成長を達成するんだ」と考えて、かなりの覚悟を持って中期経営計画に臨んでいます。

今はその1年目で、次に本決算が控えていますが、「よいスタートを切れたな」と感じられる実績を示せたと思っています。2年目、3年目と進むにつれ、まだまだハードルが高くなりますが、そこをどんどん越えて行けるように、みなさまのご期待に沿えるようにがんばってまいります。引き続きご支援のほど、よろしくお願いいたします。本日は誠にありがとうございました。

新着ログ

「情報・通信業」のログ