アイティフォー、上期の売上高・各利益は過去最高 通期業績は8月の修正予想から再度上方修正

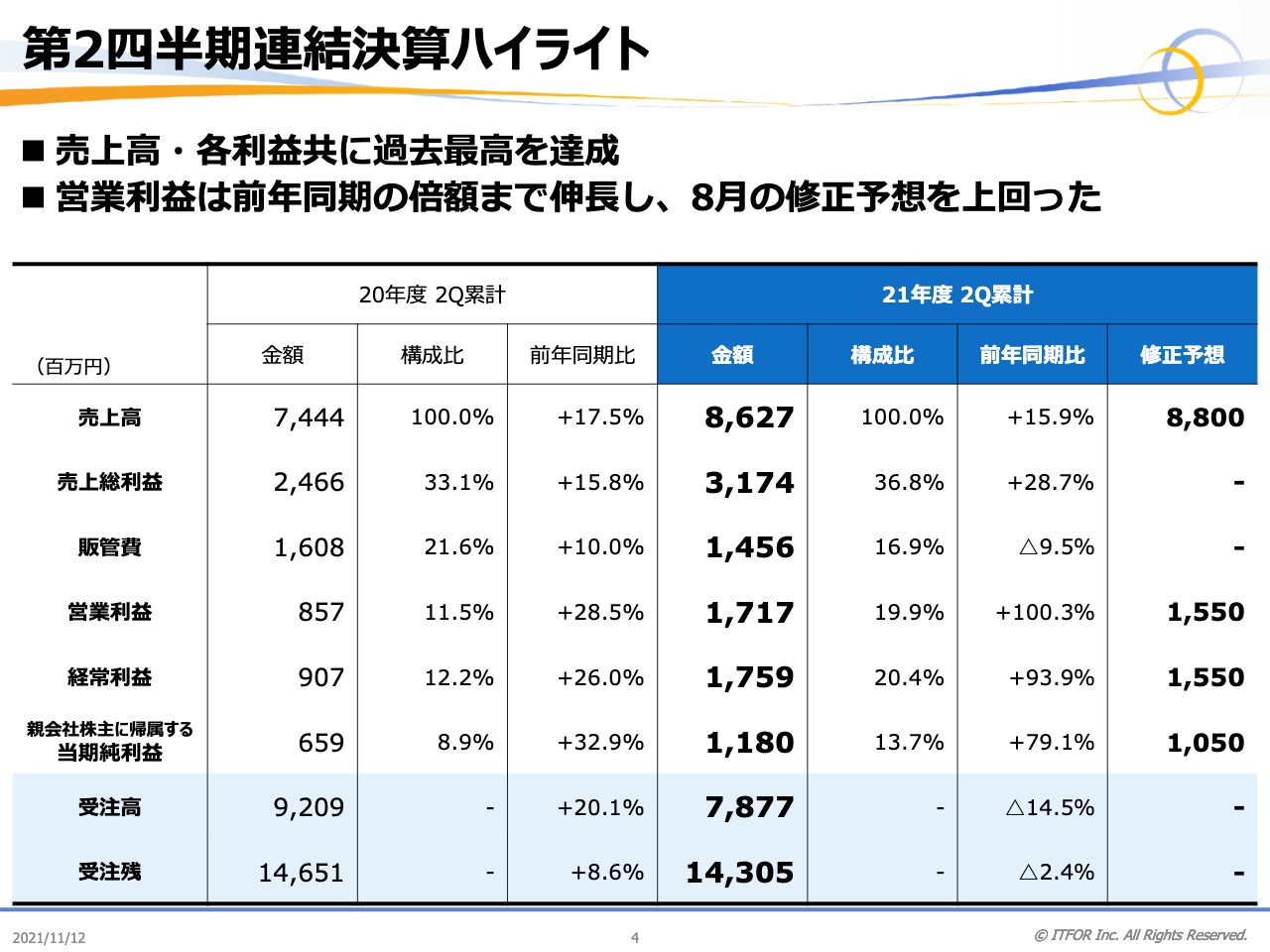

第2四半期連結決算ハイライト

佐藤恒徳氏:本日は大変お忙しい中、お集まりいただきましてありがとうございます。また、ライブでの視聴の方も多くいらっしゃいますが、誠にありがとうございます。

それでは、時間の都合もありますので、さっそく2021年度第2四半期の決算の説明をさせていただきます。まずは、2021年度第2四半期の決算概要、全社的な取り組み、事業別の概況をご説明した後に、これをもとに通期の業績見通しに移って、進めたいと思います。

それでは、まず決算概要です。売上高86億2,700万円、営業利益17億1,700万円、経常利益17億5,900万円、当期純利益11億8,000万円ということで、売上高・各利益ともに過去最高を達成しています。特に営業利益については、前年同期のほぼ倍増のところまで伸ばすことができており、8月5日に発表した修正予想を上回る結果となっています。

ただし、ここで1点だけ、受注高が78億7,700万円で、この結果による受注残が143億500万円ということで、前期比減少となっています。

特に受注高の減少については、このコロナ禍もあり、我々が得意としている対面営業がかなり制約を受けました。その結果、新規のお客さまの獲得にどうしても少し時間を要しています。

さらには、自治体における入札案件も、新型コロナウイルス対応ならびに給付金対応等の予算優先のために時期がずれて、受注が遅延しています。

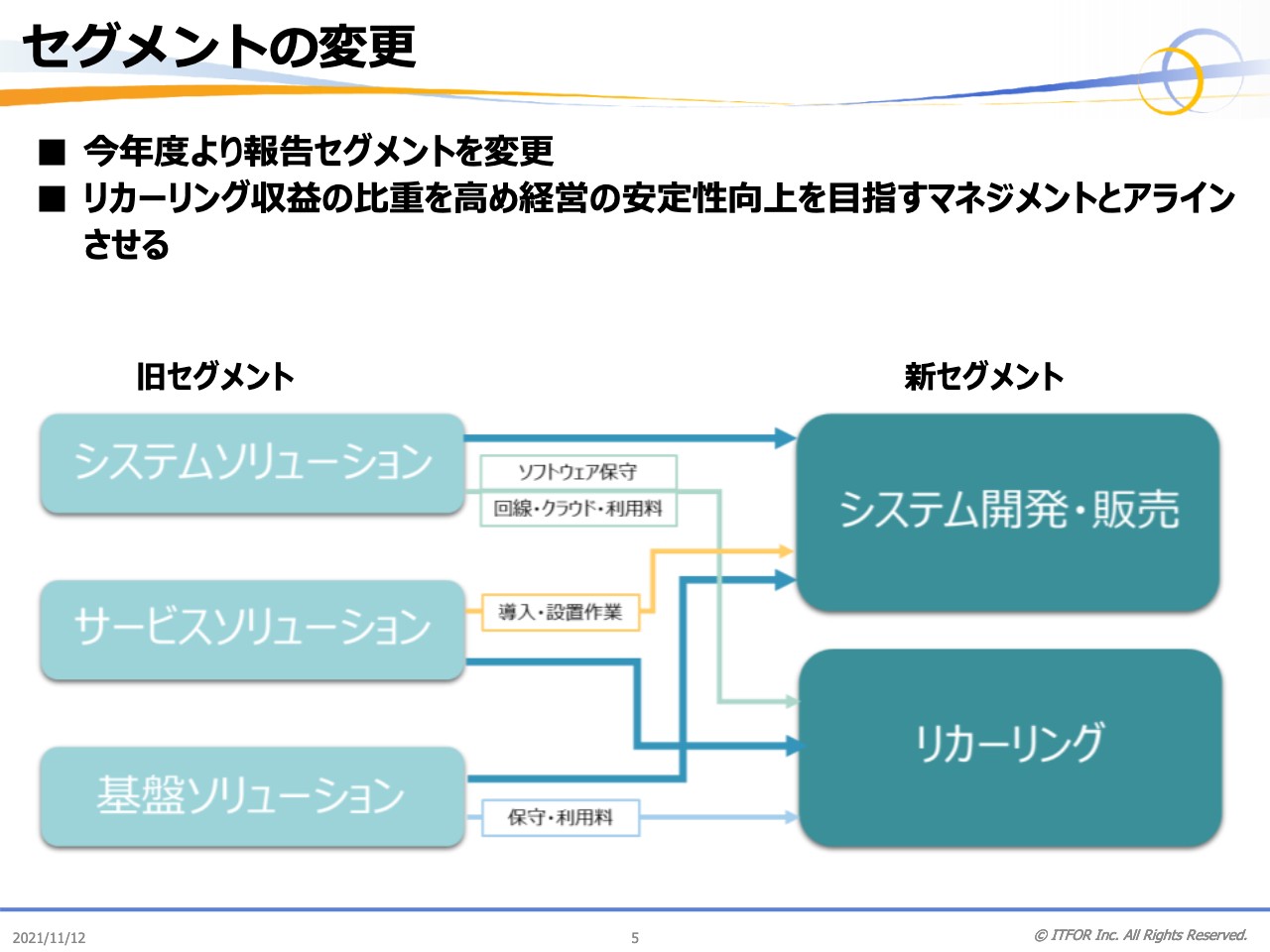

セグメントの変更

8月5日に発表しましたが、セグメントを変更しています。リカーリング収益の比重を高めて、経営の安定性向上を目指すマネジメントに合わせていくということです。

旧セグメントでは、システムソリューション、サービスソリューション、基盤ソリューションと、3つのセグメントを用意していました。それぞれの中に、システムの販売などの一時的な費用のもの、定常的に入ってくる収入の部分がすべて混在していました。

今後、やはり安定性をより表に出していく必要もありますので、新セグメントとして、一時的なものであるシステム開発・販売と、定常収入であるリカーリングの2つに分けています。

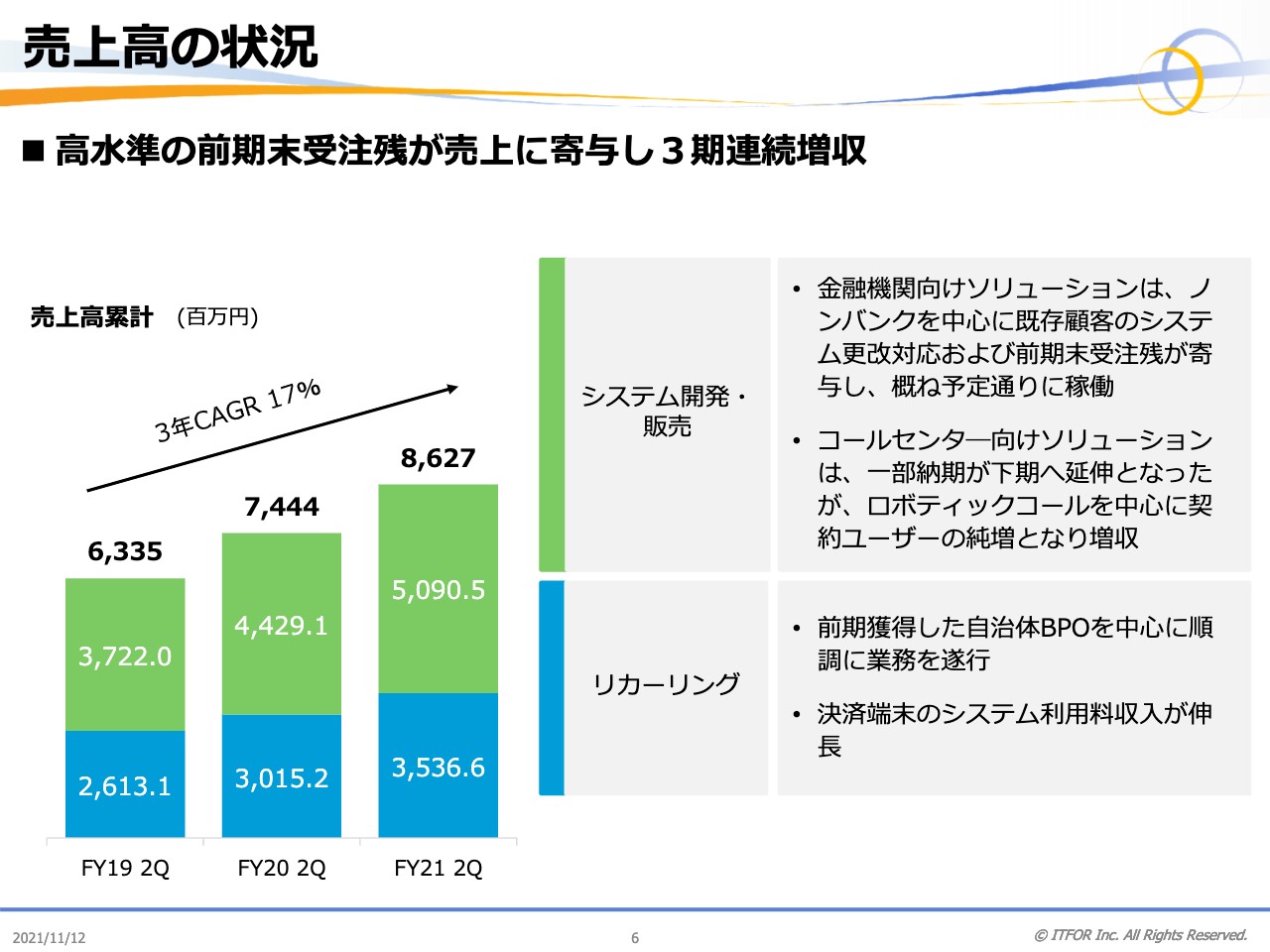

売上高の状況

その新セグメントにおける売上高の状況をお話しします。まず、システム開発・販売ですが、従前より金融機関向けのソリューションが順調に推移しています。

ただし、コールセンター向けは、一部の納期が下期にずれています。これが、売上高88億円という上方修正に対して、結果は86億2,700万円と若干下振れした要因です。この結果、システム開発・販売の売上高は50億9,000万円というかたちで終わっています。

リカーリングについては、昨年度に自治体から大きな案件を多々受注いただいています。それらの業務を順調に遂行することができ、さらには決済端末のシステム利用料も順調に積み上げることができた結果、35億3,600万円というかたちになっています。

これによって、この3年間の年平均成長率は17パーセントと、高い水準にまで持ってくることができています。

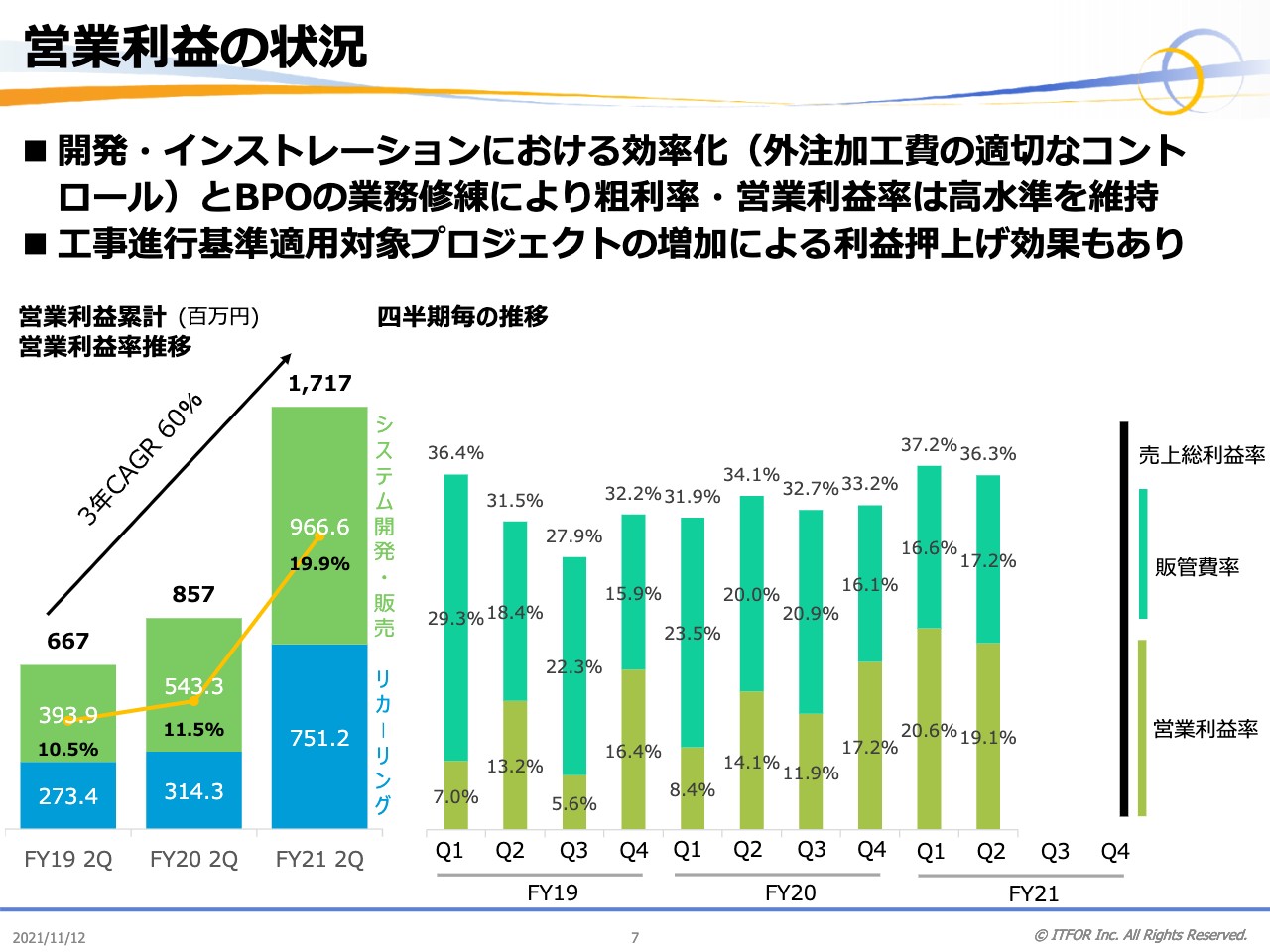

営業利益の状況

営業利益の状況についてもご説明します。前回もお話ししたように、特にシステム開発・販売での開発・インストレーションにおける効率化、すなわち外注加工費の適切なコントロールと、ここ数年のBPO業務修練によって、コストが削減できています。その結果、粗利率ならびに営業利益率が高い水準を維持することができています。

また、収益認識基準が一部変更になっています。その影響や、工事進行基準適用対象プロジェクトの増加などの要因からも、利益押し上げの効果が出ています。その結果、営業利益はシステム開発・販売が9億6,600万円、リカーリングが7億5,100万円となりました。こちらも3年間の年平均成長率は60パーセントと、非常に高い水準を維持することができました。

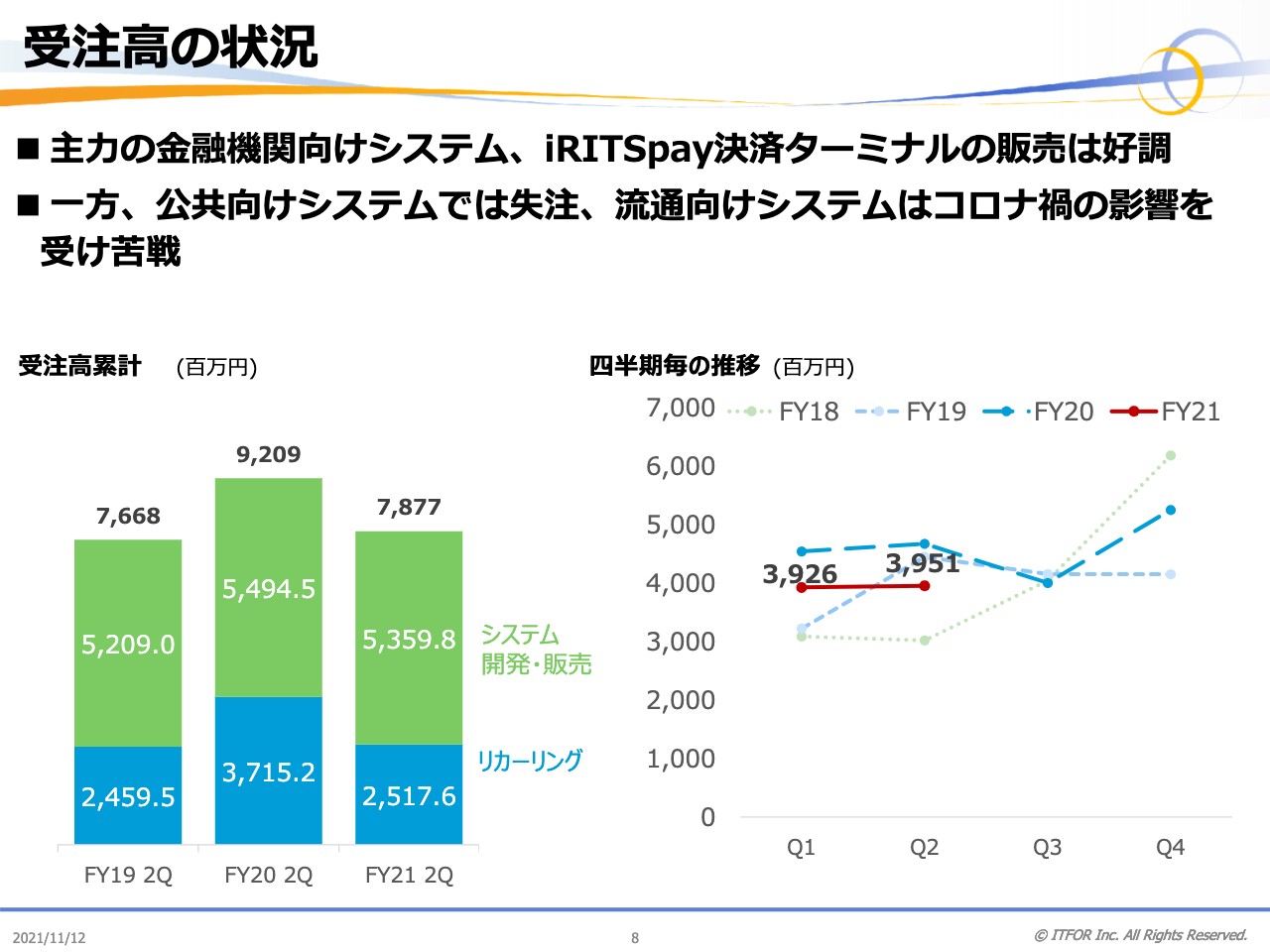

受注高の状況

そのような中での受注高の状況です。主力の金融機関向けと、決済端末の「iRITSpay」は、順調に推移しています。一方で、先ほども少し触れましたが、公共向けのシステムで一部失注もありました。また、流通・小売業はコロナ禍の影響を非常に受けており、流通向けのシステムは非常に厳しい状況で苦戦しています。

その結果、受注高はシステム開発・販売が53億5,900万円、リカーリングが25億1,700万円となっています。

特にリカーリングはBPOが主に入ってくるのですが、前年までは大型の複数年契約の受注が大きく寄与していたものの、単年契約から複数年契約へ移行していることによって、若干の波が出ています。予算の先送りなども相まって、受注高はこのような結果となっています。全体的な数値は以上となります。

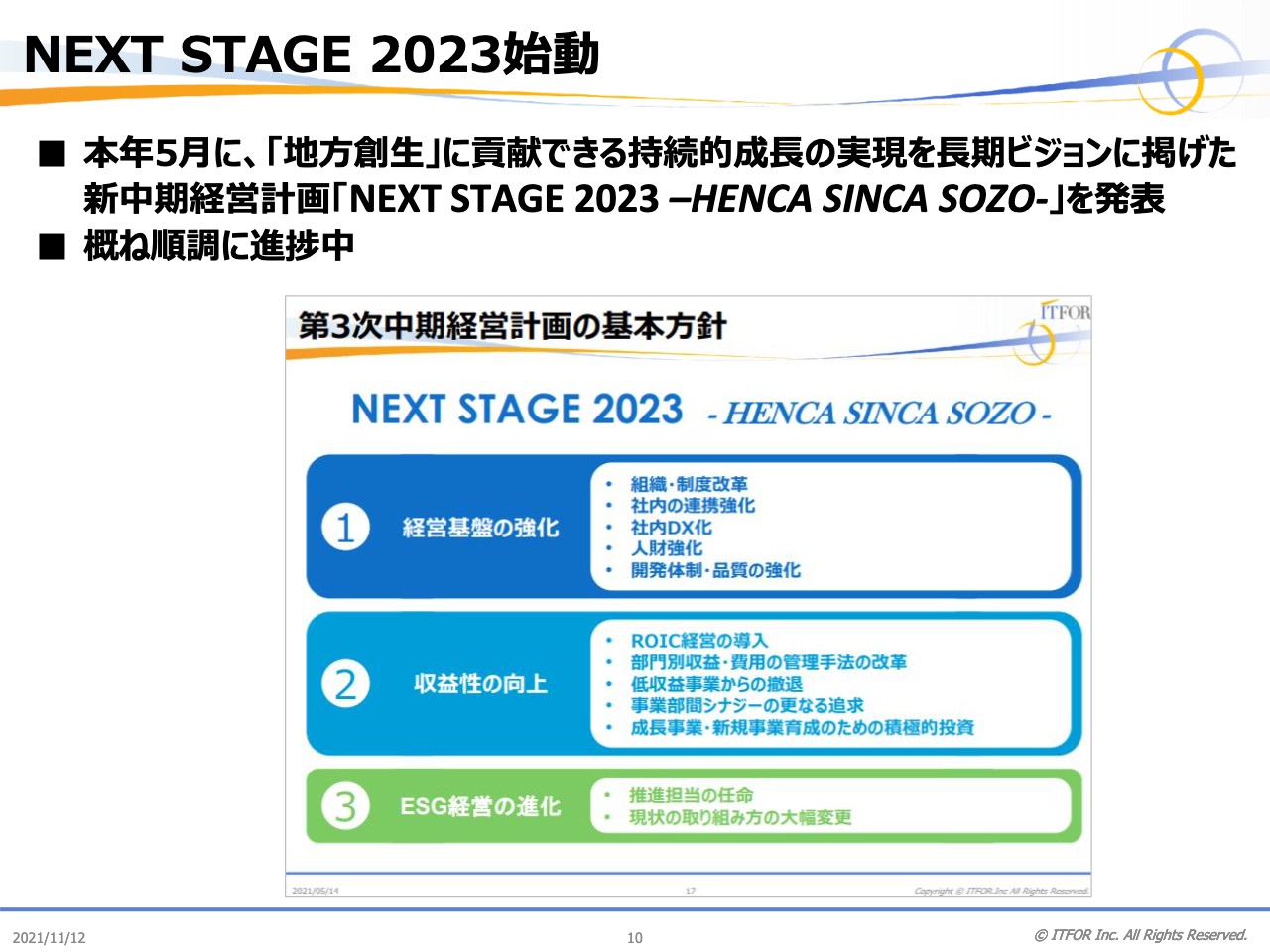

NEXT STAGE 2023始動

全社的な取り組みについて少し触れたいと思います。5月にご説明した、新中期経営計画を掲げています。その中で、「経営基盤」「収益性」「ESG」を3本の大きい柱として活動しています。おおむね順調に進捗しています。

①経営基盤の強化(1): 目指す姿の統一言語化

その中の「経営基盤の強化」ですが、より一層、全社一丸となって進めるようにということもあり、経営理念の再設定とパーパスを統一言語化しました。

経営理念は「『寄り添うチカラ』で人々の感動と笑顔を生み出す」、パーパスは「地方創生による社会貢献を通してすべての人や企業にサプライズを提供し、持続可能な未来の発展に貢献します」ということです。

この「サプライズ」は一見、少しわかりにくいかと思いますが、最近いつもお話ししているように、我々はBtoBのビジネスを行っているように見受けられるものの、実際にはBtoBtoCのマーケットに入ってきています。

例えばECサイトは、我々が直接ご提供しているシステムを、エンドユーザーである一般の方々が使っています。お店に物を買いに行った際のセルフPOSも、その時に利用する決済端末も、お客さまが実際に使います。金融機関においても、ローンの申し込みなどがWebでできる非対面型があります。

「実はこれ、アイティフォーのシステムだったんだ」というような驚きを少しでも広げて、その結果「うまく使えた」「こんなに簡単にできたんだ」という感動と笑顔を生み出すというかたちで考えています。

若い方が使う携帯電話も「初めて携帯電話を購入してつながった」という時、携帯基地局・無線基地局の機械なども、当社は大手のキャリアに非常に大量にご利用いただいています。

そのような意味から、「知らないところで多く使われている」というようなものをしっかりと培って、社会貢献に努めていきたいということで、このようなかたちにしています。

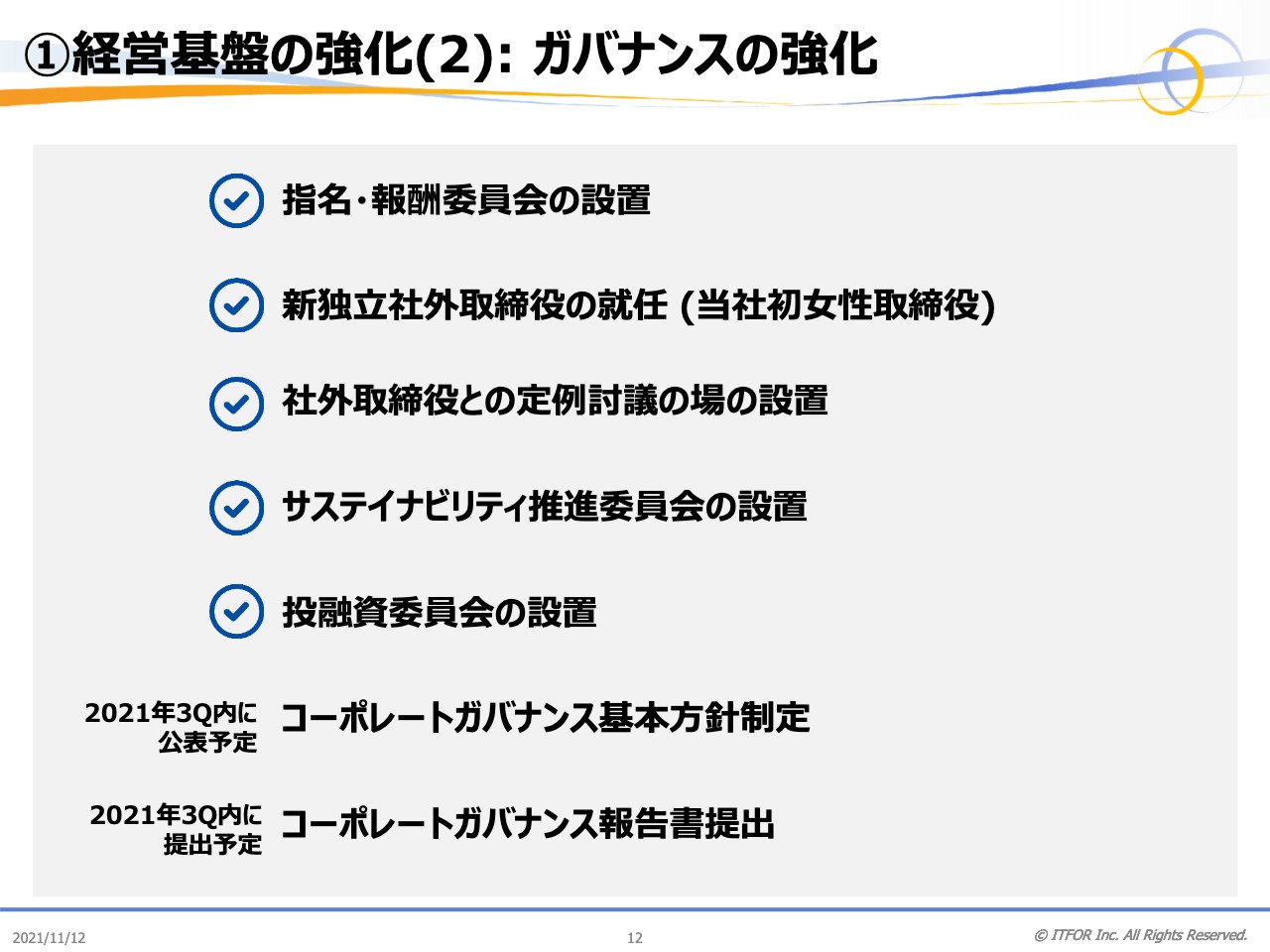

①経営基盤の強化(2): ガバナンスの強化

ガバナンスの強化です。指名・報酬委員会と独立社外取締役については5月にすでに発表していますが、その後、社外取締役との定期的な討議の場を設けたり、サステイナビリティ推進委員会を設置したりしました。

投融資委員会も設置しました。さらには、この第3四半期内にはコーポレートガバナンスの基本方針を出し、報告書の提出もしっかりと行っていく準備の作業をしています。

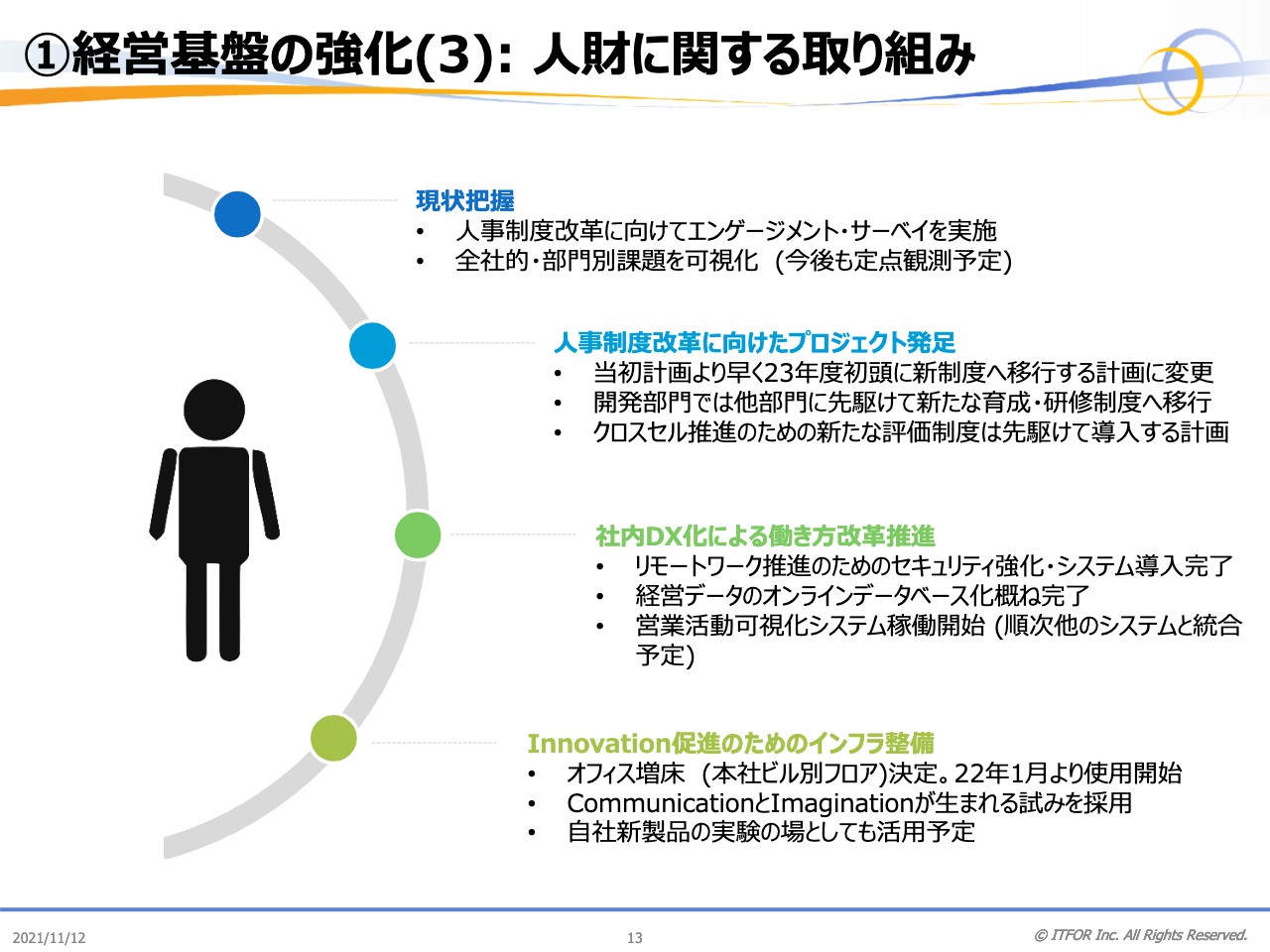

①経営基盤の強化(3): 人財に関する取り組み

「経営基盤の強化」ということでは、やはり人財が非常に重要になってきます。当社の3ヶ年計画で新人事制度改革を掲げており、それに先立って全社員向けにエンゲージメント・サーベイを行いました。

その結果、今まで「なんとなくこのような課題があるのではないか」と思っていたことを、全社的な課題ならびに部門ごとの課題として、しっかり明確に捉えることができました。もともとは、ほぼ3年かけて進めようと検討していましたが、1年弱前倒しして、2023年度からスタートできるようなかたちで進めています。

社員ならびにいろいろな関係者が働きやすい環境を作っていくことにも関連して、社内DXついても、働き方改革推進ということで推し進めています。すでにいくつか手を打っていますが、引き続き進めていく予定です。

また、このような環境下ではありますが、実はオフィスを増床します。コンセプトは「Innovation=Communication×Imagination」で、「新しいことをとにかく創造していこう」ということで行います。

その中では、自社で新製品につながる実験の場のような取り組みも予定しています。1例ですが、フロアの中に、AI画像分析で人がどれだけ密接しているのか、どのくらい滞留しているのか、また動線を見たりといった、新しいビジネスへの活用のきっかけを作ろうとも思っています。

また、言葉では世の中はペーパーレスと言っていますが、なかなかできていないのが現状だったため、この新しいフロアにおいては、プリンタやFAX、コピー機のようなものは一切置きません。

さらにはゴミ箱もなくして、少しでも環境に役立つ使い方を目指しています。当然ながら資源は有限であり、特に半導体などのような機器の問題はかなり大きくなってきていますので、当社のフロアでは基本的にケーブルレスで、資源を少しでも抑えたオフィス作りを目指しています。

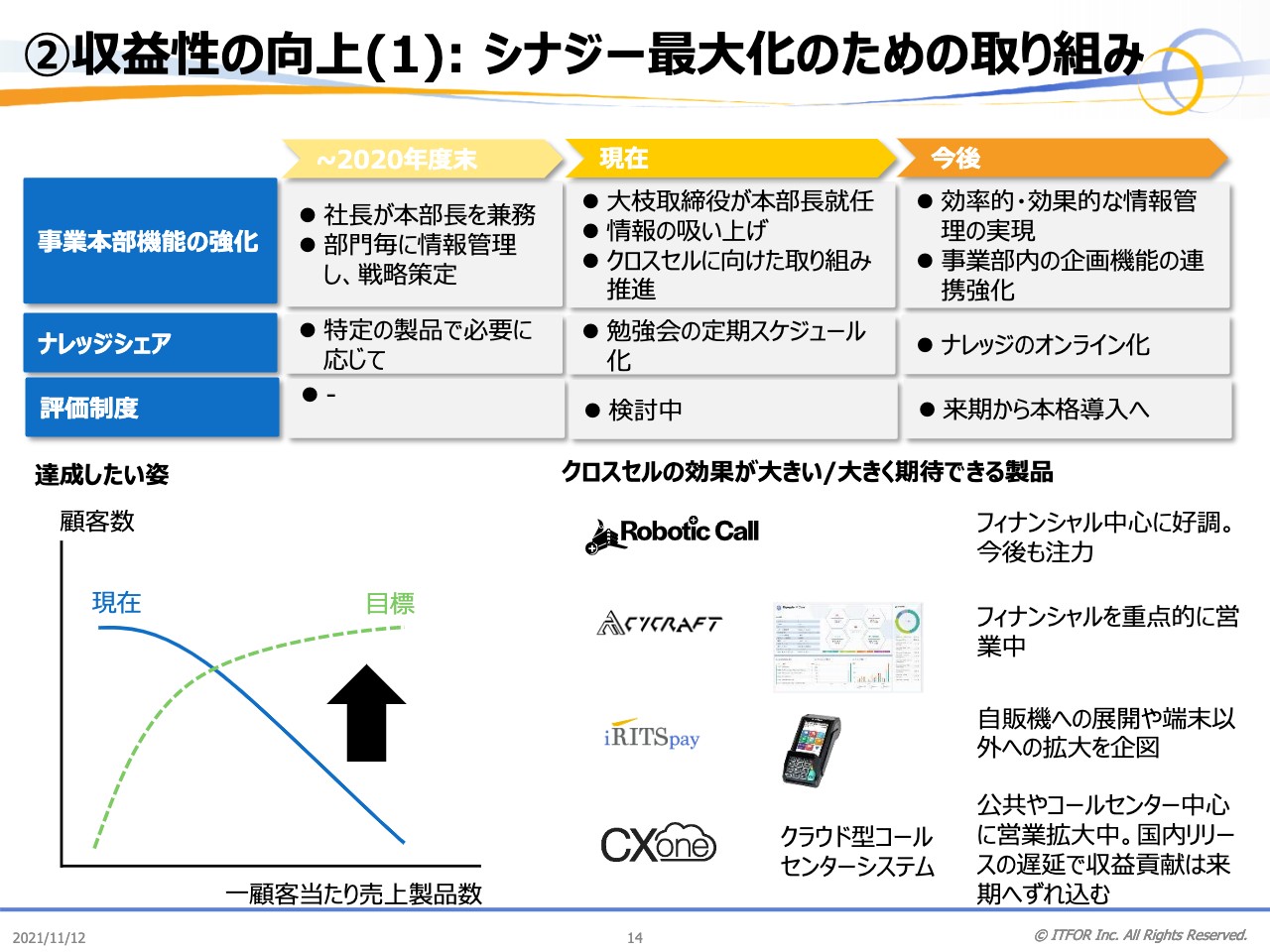

②収益性の向上(1): シナジー最大化のための取り組み

「収益性の向上」について、とにかくシナジーを出していこうという取り組みも掲げています。これについてはナレッジシェアをしっかりと打ち立てて、当然ながらモチベーションアップと、最終的にはお客さまへの付加価値の提供を図ります。

特にナレッジについては、当然ながらオンライン化していき、評価制度についてもインセンティブ等のいろいろなことを考えながら取り組んで、とにかくクロスセルの拡大を図ります。

当社の中で、クロスセルで大きな効果が出せるところが、いつもお話ししている「ロボティックコール」、サイバーセキュリティ対策の「CyCraft」です。加えて決済端末、そして間もなく本番稼働を迎えるクラウド型のコールセンターです。

このようなものは従前の事業に関係なく、事業部同士が組み合わせてエンドユーザーに提供できる仕掛けとなっているため、非常に力を入れて取り組んでいく予定です。

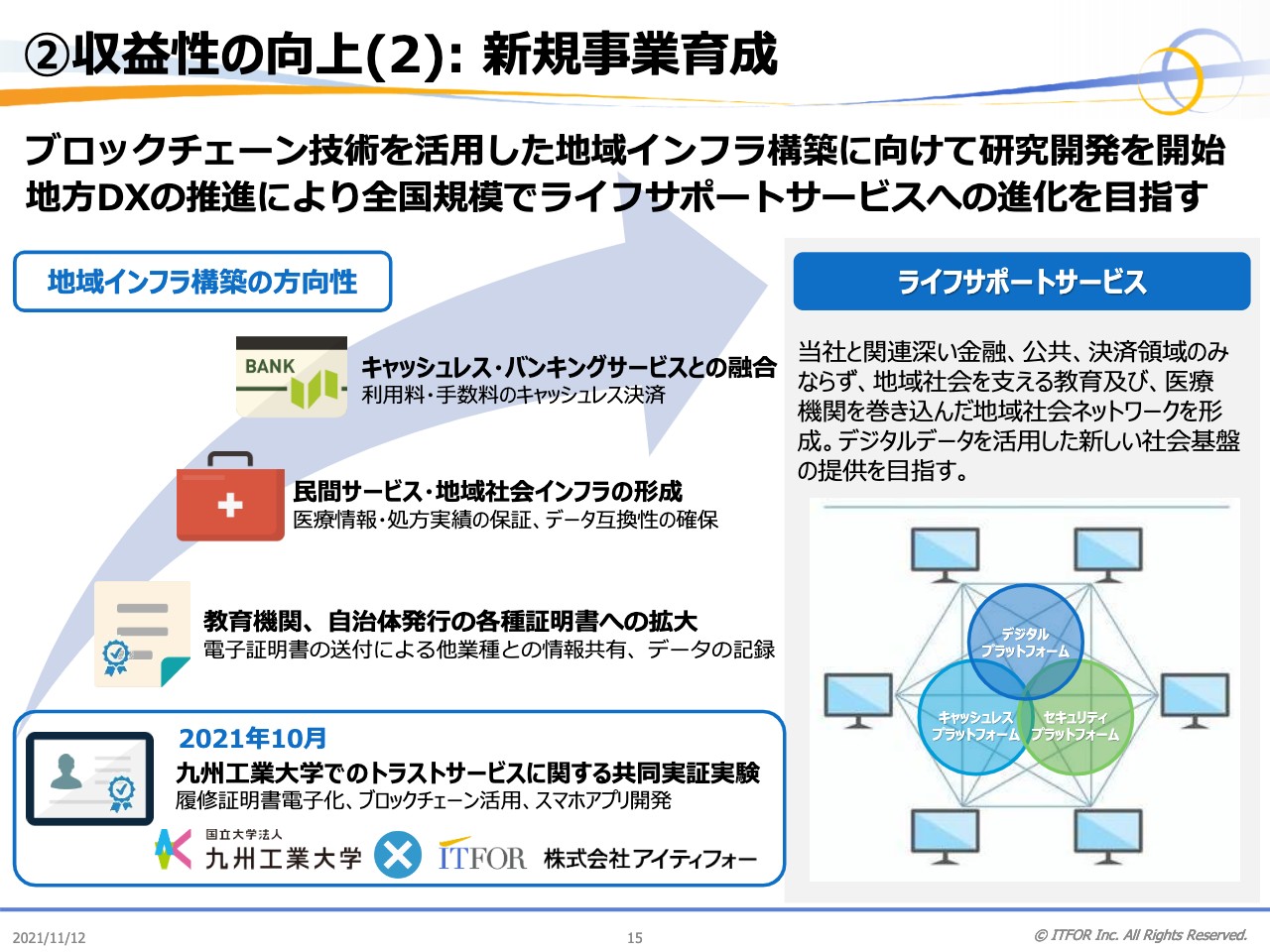

②収益性の向上(2): 新規事業育成

「収益性の向上」ということで、当然ながら既存事業だけでは成長が見込めない部分もあり、新規事業の育成に取り組んでいます。すでに発表されていますが、ブロックチェーン技術を使った地方DXの推進ということで、全国規模に広げていきたいと考えています。

その中で、「ライフサポートサービス」という呼び方をしている、我々のもともとの主軸である金融、公共、決済の領域に加えて、地域社会を支える教育・医療等を巻き込んで、地域社会ネットワークをしっかり作り込む取り組みをします。

その第一弾として、九州工業大学と、ブロックチェーンを使ったトラストサービスということで、すべての証明書をデジタル化する実証実験を開始しました。ただし、これはほんの入口で、最終的には教育機関、自治体発行の各種証明書のすべてをブロックチェーン技術を介してデジタル化していきます。さらには民間サービスにも、このような適用ができるものが多々あります。

医療関係など、これらすべてに取り組んでいくことによって、最後はそこにまつわる利用料・手数料を、我々が得意とするキャッシュレスと組み合わせたいと考えています。バンキングサービスとライフサポートサービスを組み合わせて、より住みやすい世界を作っていくという新規事業の立ち上げを目指しています。

③ESG経営の進化: 方針・マテリアリティの決定

3つ目の柱である「ESG経営の進化」ということで、マテリアリティならびにサステイナビリティ基本方針を定めました。

サステイナビリティ基本方針については、「地域社会の人々のライフステージすべてをイノベーションでサポートし、サプライズを提供することで、サステナブルな未来を実現します」ということで、先ほどお話しした内容をしっかりと具現化していくということです。

それに対して、当然ながらマテリアリティがあります。当社では数多くの課題等を議論し、その中で今回マテリアリティを5つに定めました。「環境負荷の低減」「『地方創生』による社会貢献」「DX推進による生産性向上、付加価値向上」「経営基盤の強化」「人財の深化」を掲げています。

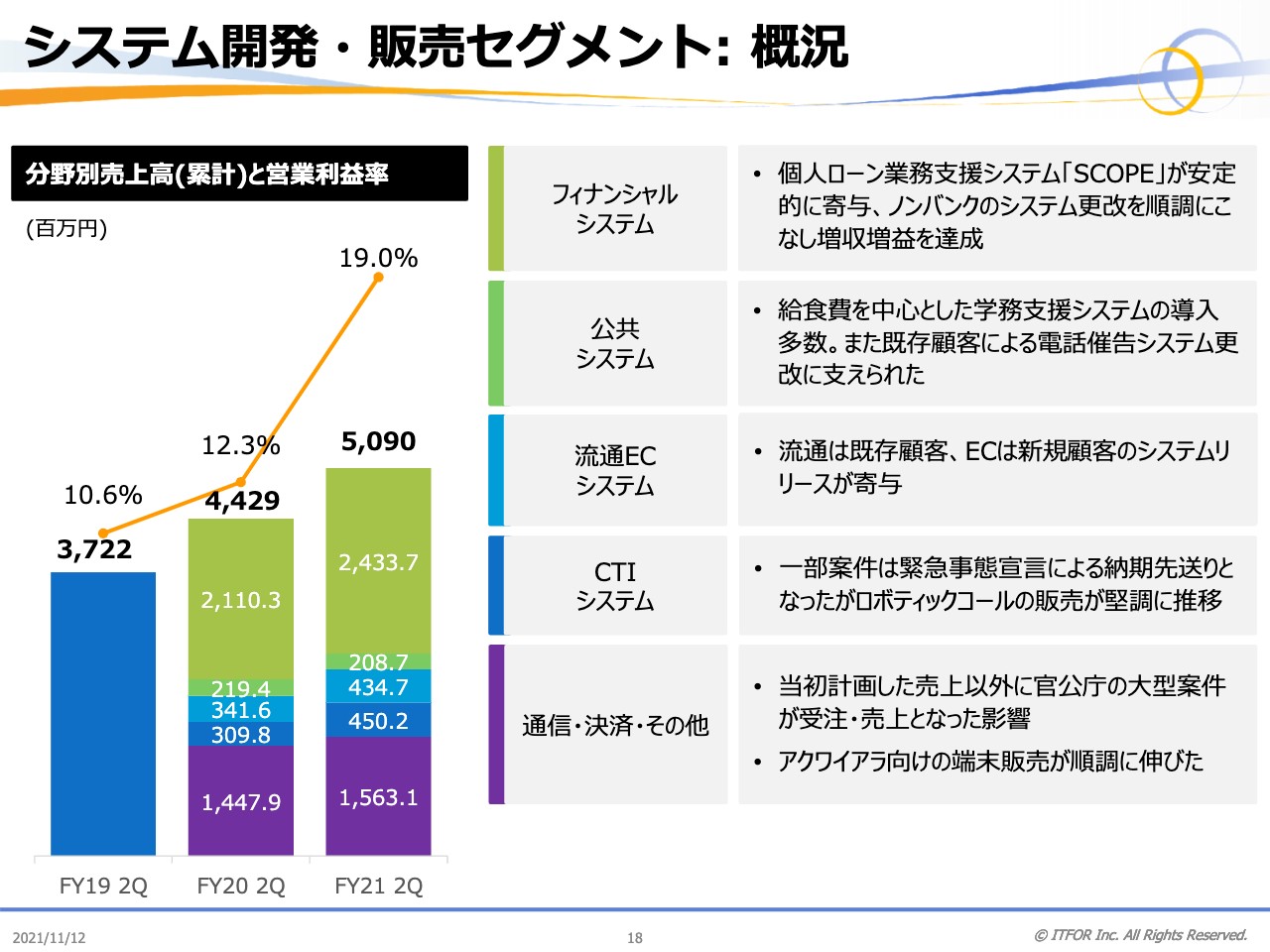

システム開発・販売セグメント: 概況

先ほどセグメントごとの数字の結果をお話ししましたが、そのセグメントに属する事業について、細かくお話ししたいと思います。

まずフィナンシャルシステムです。これは先ほどお話ししたとおり、金融機関向けのシステムが引き続き好調です。審査システム「SCOPE」についてスライドに記載していますが、どちらかと言うと非対面でのローンの受付など、非対面ビジネスが非常に順調に推移した結果、売上高は24億3,300万円となりました。

公共システムについては、公会計化した給食費の関係です。このシステムも当社はいち早く手掛けてきました。これにまだ対応できていない自治体も多いのですが、徐々に走り出しました。この結果、売上高は2億800万円となっています。

流通ECシステムは、中身がかなり極端に分かれています。この状況ですので、やはり流通業は新規というよりは既存のお客さまの支援です。ECについては、非対面で、新規のお客さまにしっかりと対応することができました。その結果、売上高は4億3,400万円となっています。

CTIシステムは先ほどご説明した先送りがありましたが、「ロボティックコール」が順調に伸びています。その結果、売上高は4億5,000万円となりました。

通信・決済・その他は、大型の官公庁の案件が予定外で入ってきたこと、さらには決済端末の販売が予定どおり順調に伸びたことにより、売上高は15億6,300万円となりました。

この結果、このセグメントにおける営業利益率は19パーセントと、非常に高い水準まで持ち上げることができました。

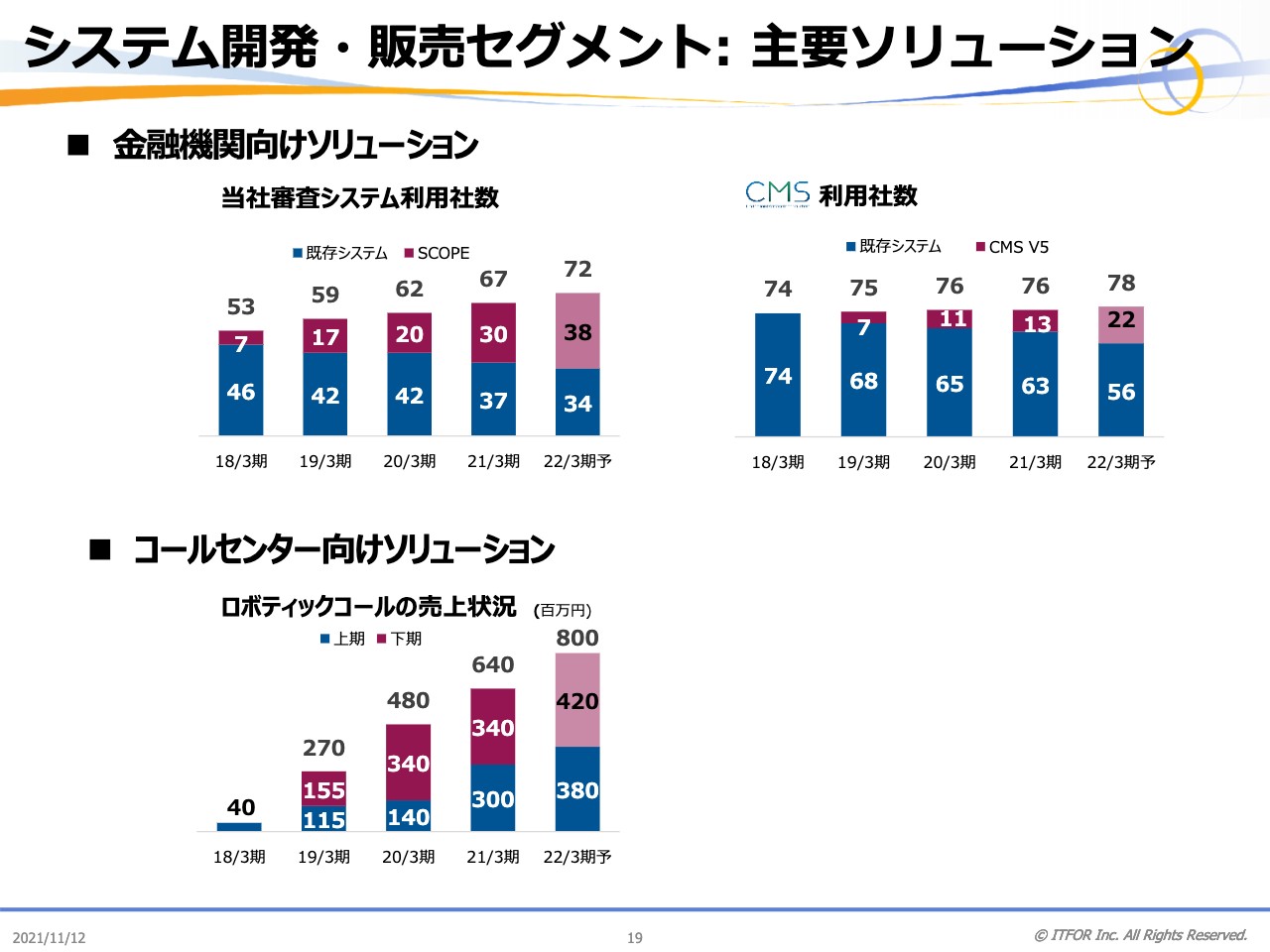

システム開発・販売セグメント: 主要ソリューション①

システム開発・販売セグメントの中の、主要なソリューションについてです。これはいつもお出ししていますが、審査システムは前年の67社から今年度末までには72社ということで、新規が5社、さらには既存ユーザーの新しいシステムへの更改により、順調に推移しています。

同様に、債権管理システムの「CMS」ですが、前年の76社から78社ということで、新規に加え、既存ユーザーの新しいシステムへの更改切り替えによって、順調に進んでいます。

コールセンター向けソリューションは、「ロボティックコール」になりますが、これも計画どおり順調に推移しています。

システム開発・販売セグメント: 主要ソリューション②

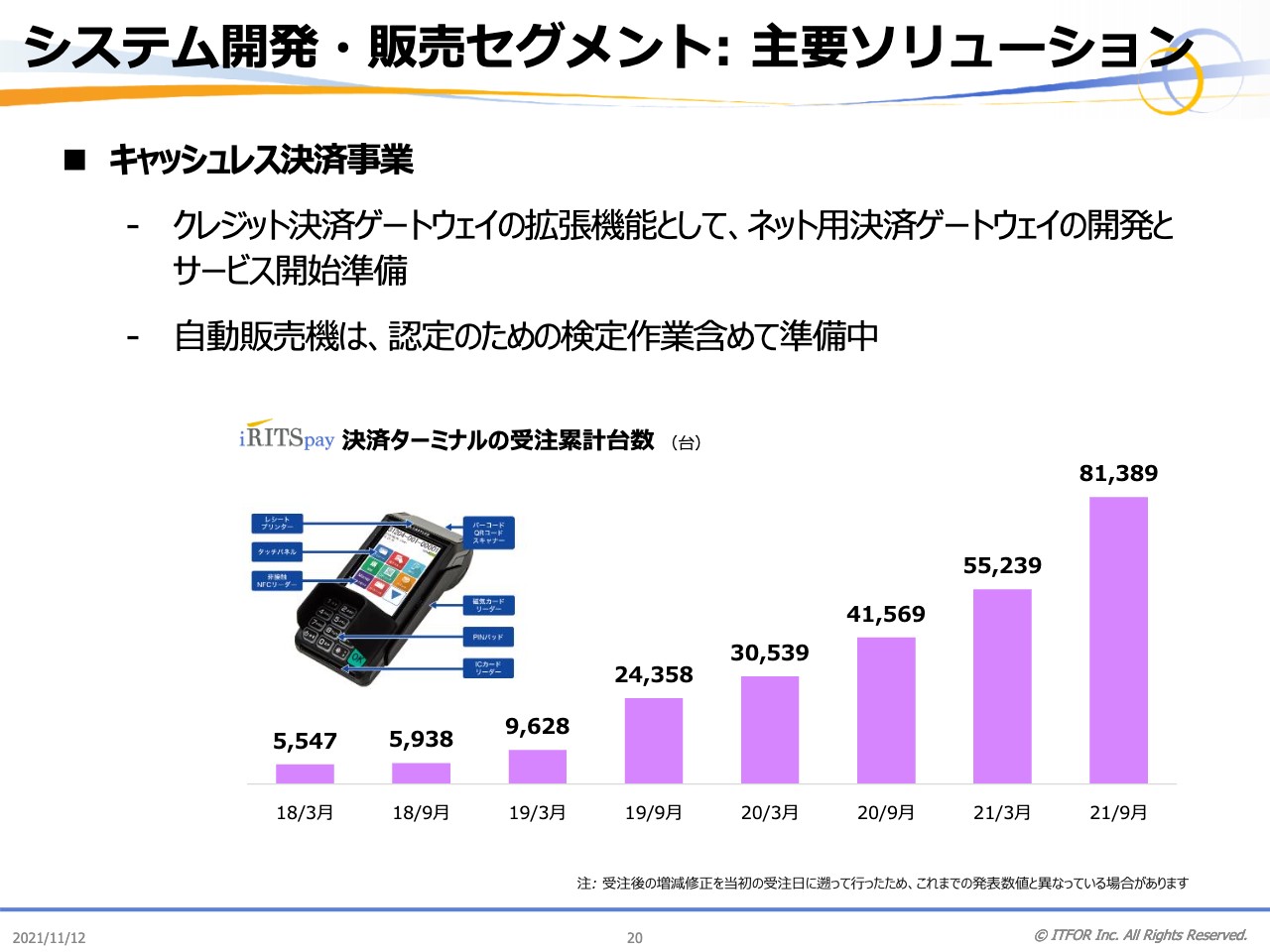

もう1つの最近の柱のキャッシュレス決済事業についてです。従来は、物流端末、つまり決済端末のデータを受けるクレジット決済ゲートウェイをメインで行っていましたが、こちらの拡張機能として、ネット用決済ゲートウェイの開発とサービスの開始を準備しています。

また、すでに発表した自動販売機への決済端末搭載についても、最終的な認定並びに検定作業の段階に入っていますので、まもなく正式に市場リリースというかたちを予定しています。

なお、「決済ターミナル」の受注の累計台数は、スライド下のグラフにあるとおりです。2021年3月から2021年9月に、非常に大きな伸びを示してきています。実は一部だけ少し、決済端末の数字について、今まで出していた資料と若干誤差が出ているところがあります。

こちらは例えば、当初100台で受注したお客さまが、いざ導入の時になると「店舗が増えたから110台にしてほしい」というように、受注時と納入時の台数が多少変化することがあります。それを受注日にすべて遡って計算し直した結果、若干誤差が出ている状況です。

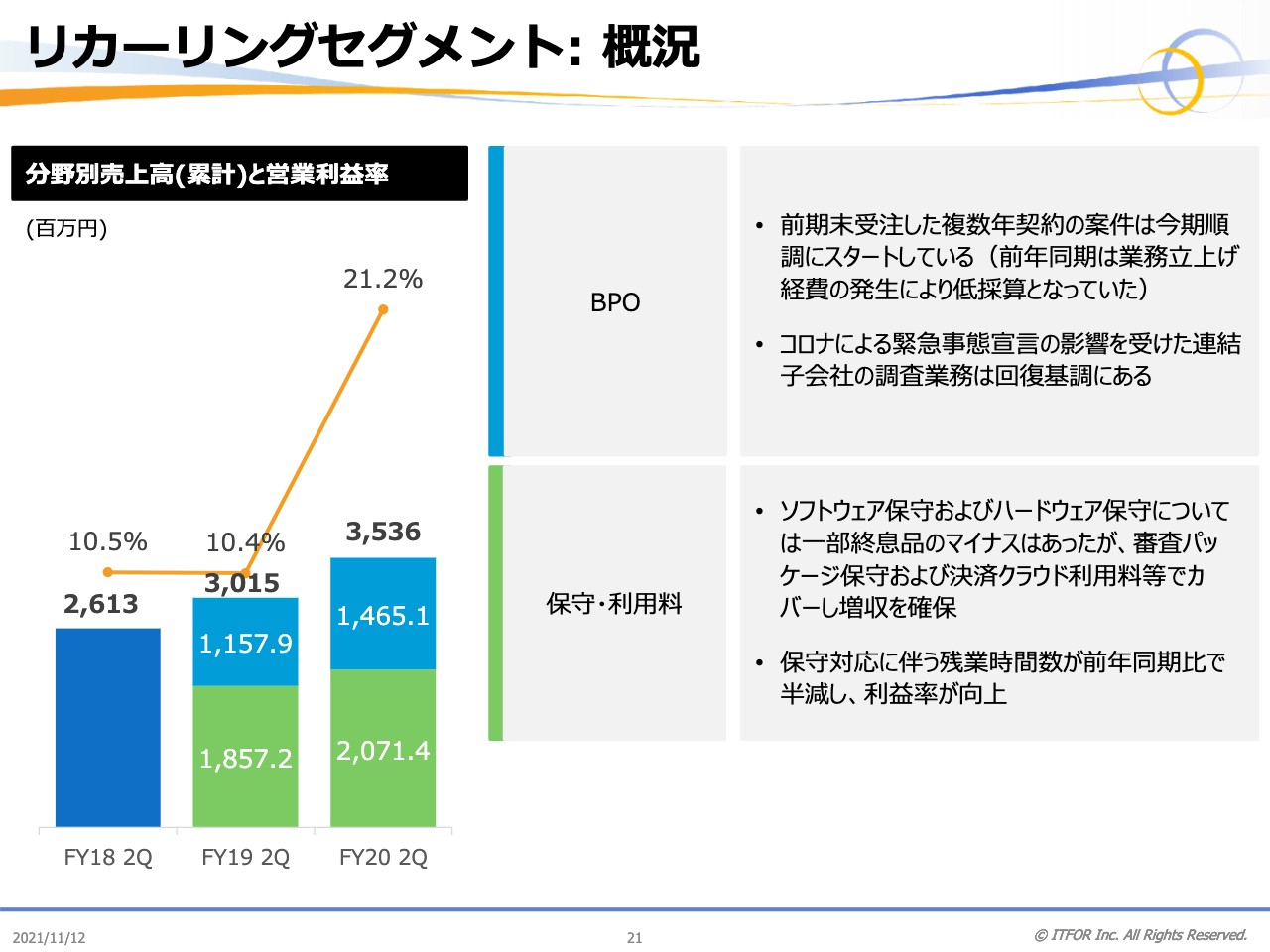

リカーリングセグメント: 概況

リカーリングについてです。1つ目がBPOで、これは先ほどお伝えした、昨年度受注した複数年契約の大型案件が順調にスタートしています。また、関連会社で一部行っている調査業務は回復基調にあり、分野別売上高(累計)は14億6,500万円という結果になっています。

2つ目が保守・利用料です。クラウドの利用料等を含めますが、ハードウェアは終息によって保守契約がなくなるもの、クラウド移行によって保守契約形態が変わるもの等々ありますが、審査システムのパッケージの安定稼働がかなり進んできていることや、クラウド移行への利用料によって、十分に数字をカバーしています。

また、保守対応の作業に関わる部分について、社内の保守用のシステムを一新しました。このような効果もあり、残業時間が大幅に減ったことなどによって利益率向上に結びついています。

その結果、分野別売上高(累計)は、20億円7,100万円となりました。リカーリングセグメントにおける営業利益率が21.2パーセントと、非常に大きな伸びとなりました。

足元の事業環境認識と当社事業への影響

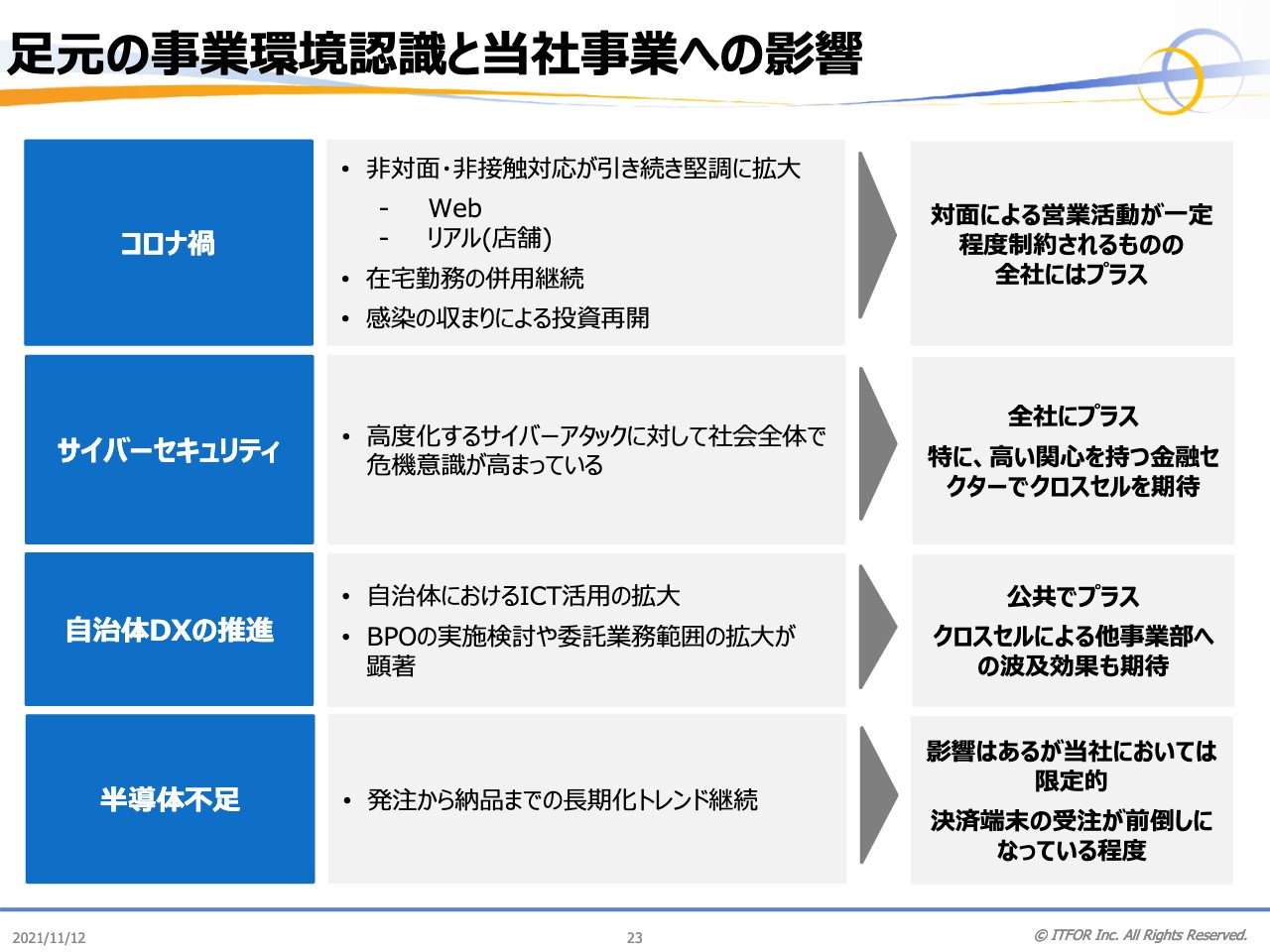

これらを踏まえて、2021年度通期の業績見通しに入ります。スライドでは先に、足元の事業環境が当社に与える影響はどうなのかを分析しています。

コロナ禍については、Webによる非対面や、リアル(店舗)における非接触などへの対応は、引き続き堅調に拡大していくだろうと考えています。在宅勤務が併用継続となり、さらには感染が収まりつつある状況ですので、活動が活発になって、投資の再開も望めるだろうと見ています。

この1年半以上続いたコロナ禍の影響で、対面による営業活動は一定程度制約を受ける可能性もありますが、全社的には当社事業への影響について、プラスで捉えています。

2つ目ですが、サイバーセキュリティを立ち上げています。これは高度化するサイバーアタックが社会全体の問題となってきています。当社すべての事業の対象となっています。

特に、高い関心を持つ金融セクターについては、我々が得意としている地方銀行を取り巻くサプライチェーンをとにかく守っていく必要があります。そのため、金融機関を中心にこのような展開をご一緒して、安全なネットワークの世界をしっかりと確立していく意味でも、サイバーセキュリティ関連の環境は全社にプラスになると考えています。

3つ目は自治体DXの推進です。自治体ではICT化が進み、デジタル庁もできました。BPOにおいても、委託業務が非常に多岐にわたり、拡大しています。このような公共事業における環境は、必ずプラスになります。

加えて、クロスセルについてです。先ほど九州工業大学についてお話ししましたが、大学と自治体の連携、さらにはその先の金融機関との連携などを進めることによって、クロスセルの波及効果がかなり見込めると考えています。

4つ目は、どうしても話しておく必要がある半導体の問題です。事実として、発注から納品まで長期化しています。これはすぐ前のようなかたちには戻らないと思っていますが、我々は先手を打ち、影響は若干ながら出ておりますが、事業の中においては限定的な影響に留めています。

特に決済端末系については受注を前倒し、さらに先行発注するなどの対策を実施し、お客さまのニーズにしっかり対応できる状況を日々作り上げています。

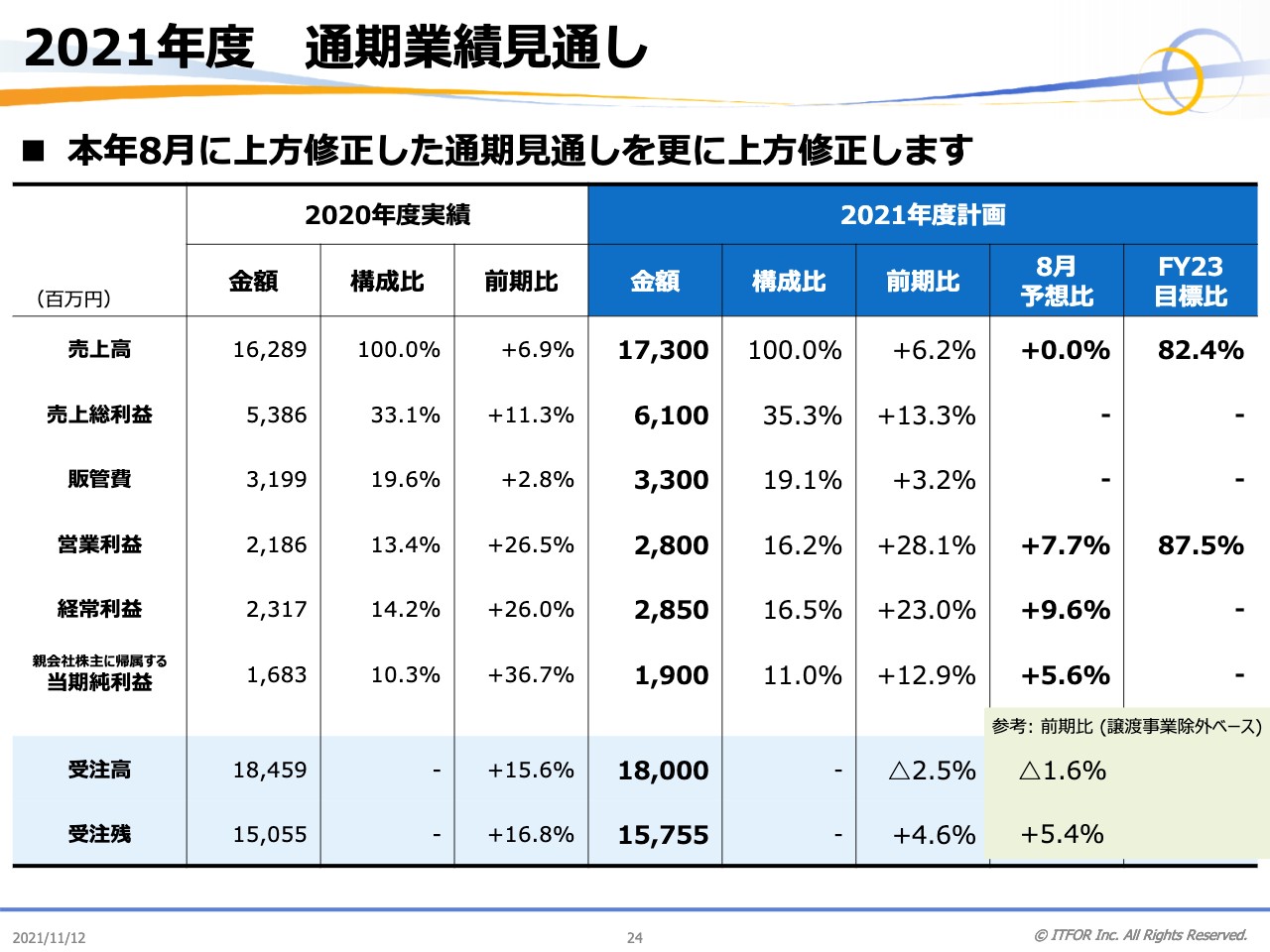

2021年度 通期業績見通し

このような環境下における通期の見通しについては、売上高173億円、営業利益28億円、経常利益28億5,000万円、当期純利益19億円としており、8月5日に上方修正しましたが、利益関係についてはさらに上方修正しています。

ただし、受注高は180億円の予定です。この180億円によって、受注残が157億5,500万円となる予定を立てています。

コロナ禍による新規顧客からの案件受注の延期や、入札案件の減少などの影響を加味した数値としています。特に上期の受注高は、冒頭見ていただいたとおり、前年実績に対して13億3,200万円減少していました。こちらのリカバリーに向けて活動を強化していますが、先ほどお伝えしたことを加味した結果、この180億円という計画値にしています。

なおスライドの右下に、受注高と受注残について、譲渡事業除外ベースの前期比の見込みを載せています。実はこの4月を機に事業譲渡したものがあり、それらは前年実績には含まれていますが、それを除いた場合に、この180億円がどうなるかと対比した数値になっています。

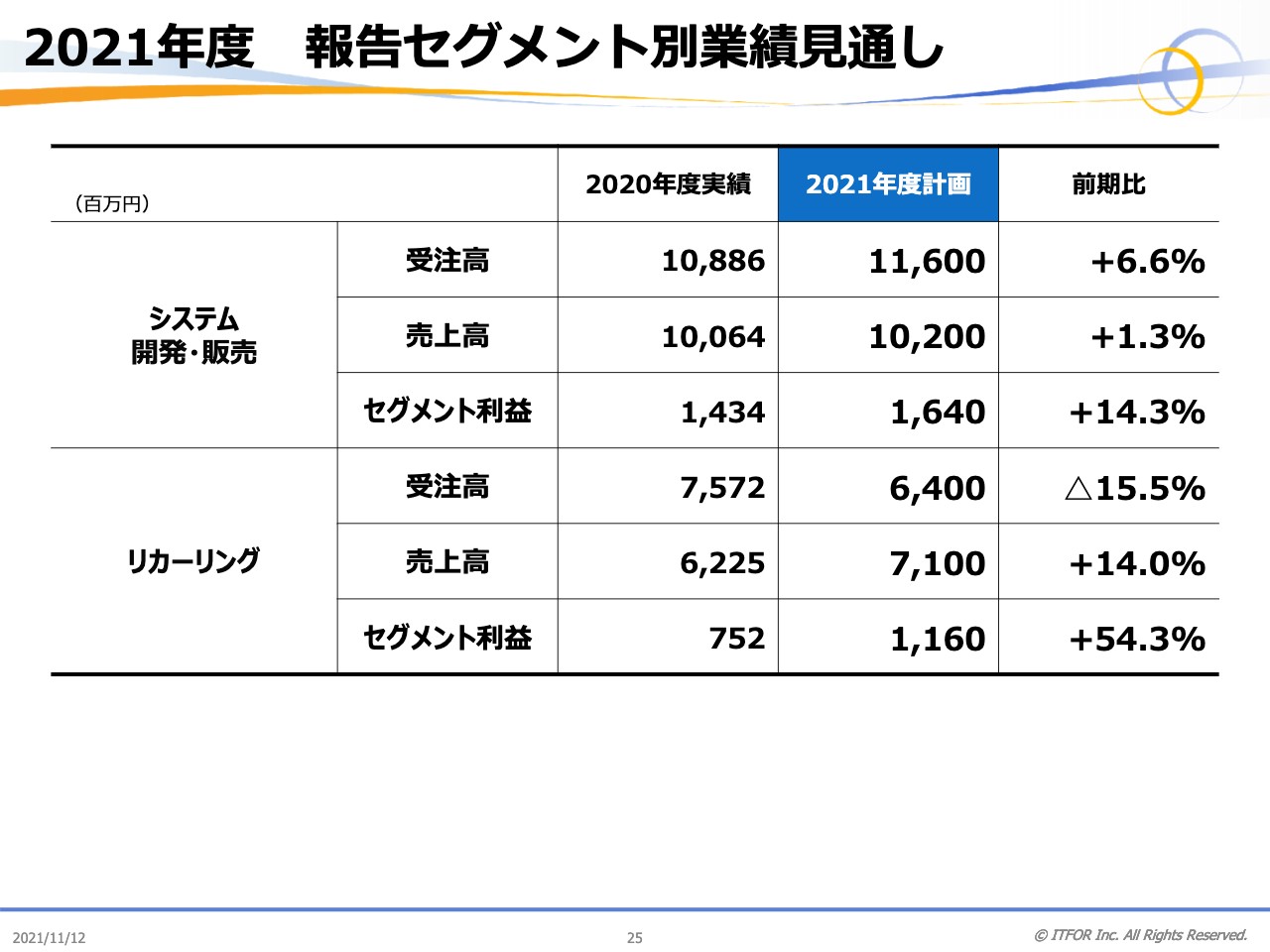

2021年度 報告セグメント別業績見通し

スライドは、これら全体の見通しを新しいセグメント別に直したものです。システム開発・販売は、受注高が116億円、売上高が102億円、セグメント利益が16億4,000万円となります。リカーリングは、受注高が64億円、売上高が71億円、セグメント利益が11億6,000万円という計画になっています。

リカーリングの受注は、主にBPOにあたりますが、複数年契約への移行並びに入札案件の延期などによってマイナスとなっています。それ以外のセグメントおよびその他の項目については、すべて前年を上回る計画でしっかりと進んでいきたいと考えています。

最後に、補足資料で、この4月から直近11月まで公表したプレスリリース一覧をいつもどおり載せていますので、ぜひお時間のある時にご覧いただければと思います。

少し駆け足になりましたが、以上で、2021年度第2四半期の決算説明を終了とさせていただきます。ありがとうございました。

新着ログ

「情報・通信業」のログ