ウイングアーク1st、コロナ禍からの回復や市場の追い風も受け、売上・利益ともに10%を超える増加

2022年2月期 第2四半期 [決算ハイライト]①

田中潤氏(以下、田中):私からご説明させていただきます。アジェンダに関しては大きく3つです。今年度の第2四半期の実績のご報告、当社事業のハイライト、そして今期の見通しという3本立てで進めたいと思います。

まず、第2四半期決算のハイライトです。売上収益は前年同期比でプラス10パーセント、調整後当期利益は前年同期比でプラス17.7パーセントと好調です。

この要因としては、当社には帳票・文書管理ソリューション(BDS)とデータエンパワーメントソリューション(DE)の2つがありますが、昨年度はコロナ禍からそれぞれが回復してきているというのは、数値を見ていただいてもおわかりになると思います。その結果、売上収益は前年同期と比べ10パーセントの増収となっています。

また、成長投資を行いつつもコストコントロールを行った結果、調整後EBITDA、調整後当期利益に関しても、それぞれ10パーセントを超える増益となっています。ここは、よい結果を出していると思っています。

クラウドに関しては、前年同期比でプラス29.6パーセントと高成長を継続しています。我々には「SPA Cloud」というペーパーレス・ハンコレスを中心としたビジネスに焦点をあてたサービスがあり、後ほどご紹介しますが、市場の追い風もあり、クラウド全体では、前年から比べても30パーセントの増収となっています。

世の中では「デジタルトランスフォーメーション(DX)」という言葉が言われていますが、当社もこのDXに以前から取り組んでいます。当社は、DXソリューションというかたちで新たなサービスをいくつかリリースしています。

今年5月には運送業の効率化に向けた「IKZO」、6月には企業間における帳票取引の領域をデータ化する「invoiceAgent」、そして後ほどご紹介しますが、味覚情報をデータ化することによって食品開発をより強化できる「FOODATA」などのサービスをリリースしています。

また、従来から「HACCP」というサービスも展開しているのですが、こちらも順調に成長しており、今後さらなる機能強化を見込んでいます。来年度以降はこれらのサービスも順次、売上に貢献してくるだろうと考えています。

2022年2月期 第2四半期 [決算ハイライト]②

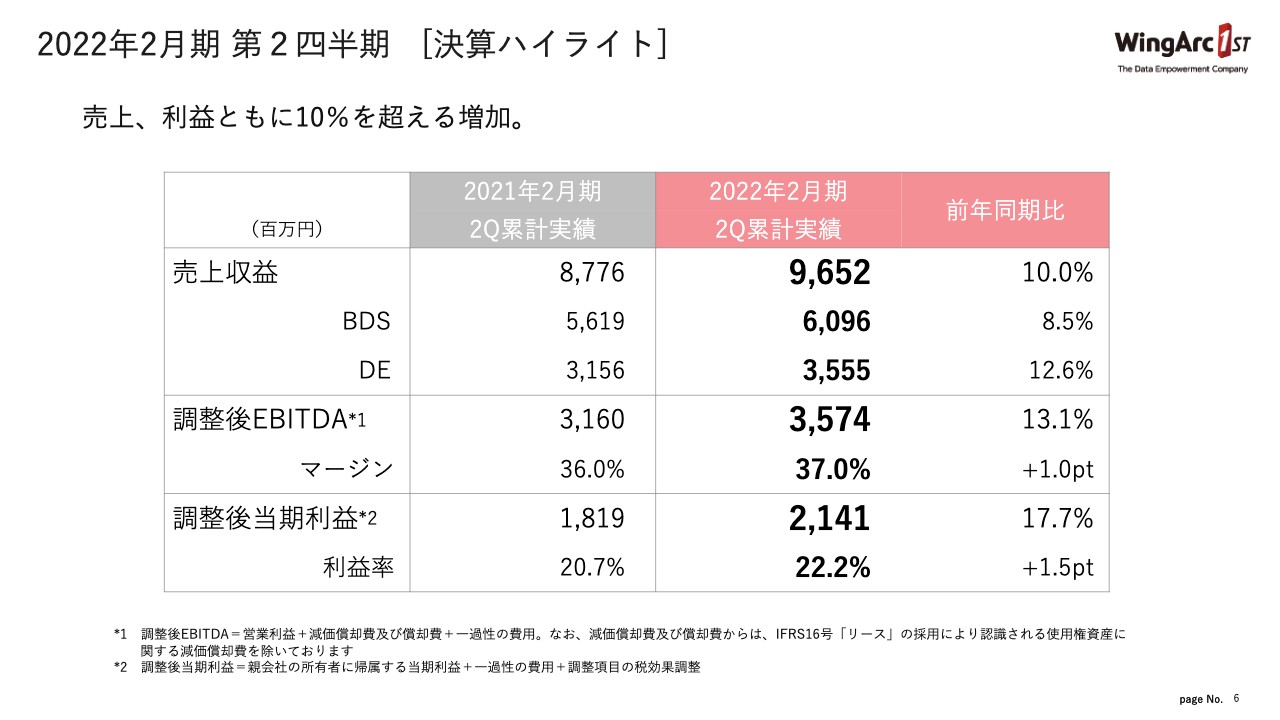

数字面についてご説明します。先ほども少しお話ししましたが、売上収益は96億5,200万円、前年同期比プラス10パーセントです。

調整後EBITDAは35億7,400万円、前年同期比プラス13.1パーセント、調整後当期利益は21億4,100万円、前年同期比プラス17.7パーセントという結果になりました。

2022年2月期 第2四半期 [調整後EBITDAの増減要因]

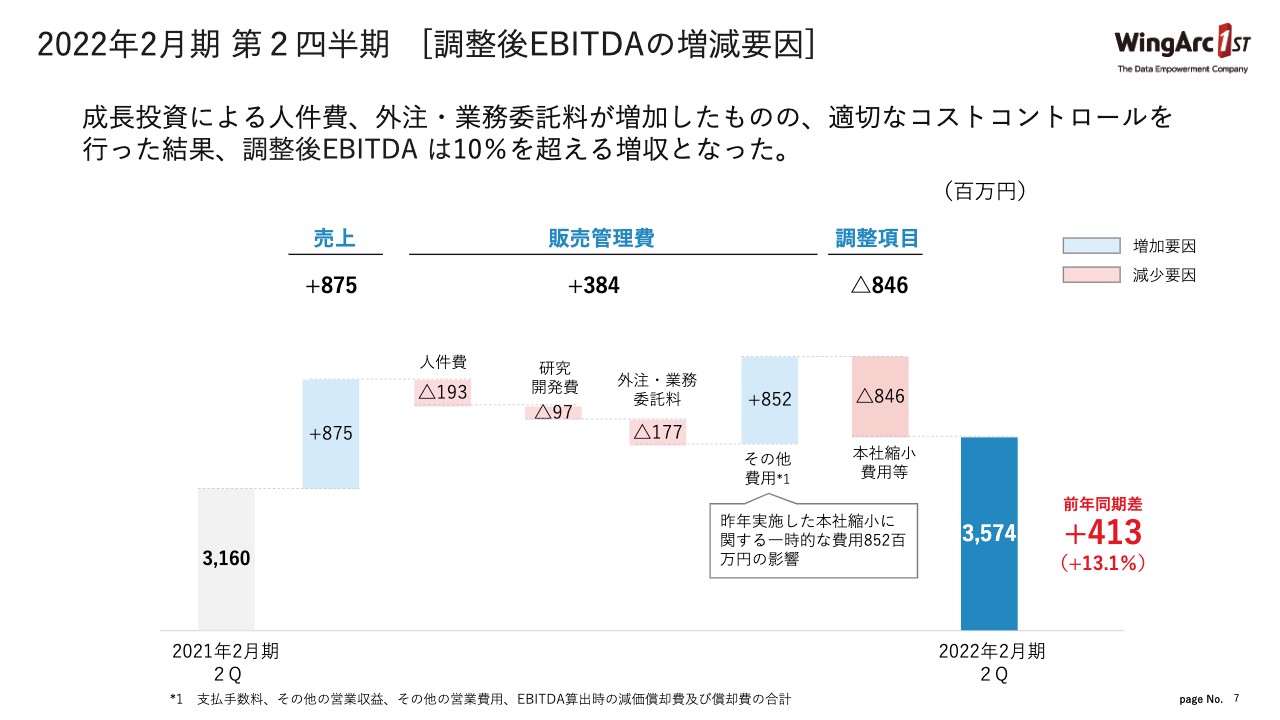

調整後EBITDAの増減の要因について、簡単にご説明します。まず売上が8億7,500万円ほど増えています。そのほか、コスト部分に関しても4億円程度増えていますが、結果的に差し引きで4億円強のプラスという結果になっています。

2022年2月期 第2四半期 [ソリューション別売上収益]

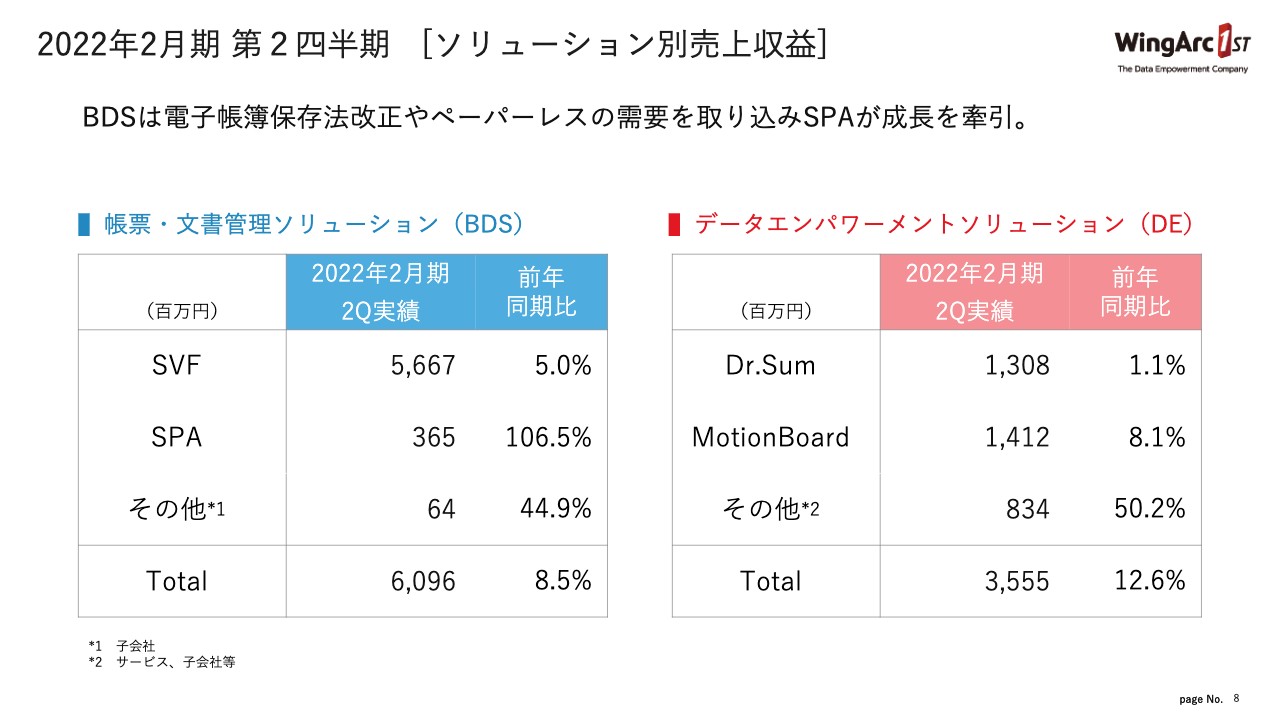

各ソリューション別の内訳を少しご紹介します。まずBDSですが、こちらは先ほどもお話ししたとおり、電子帳簿保存法改正やペーパーレスの需要をうまく取り込んでいる「SPA」が現在、大幅に成長しています。これを軸に、市場の追い風にもしっかりと乗っていこうと考えています。

データエンパワーメントソリューションに関しては、堅調に推移しているものはありますが、昨年度のコロナの影響もあり、今期はその部分を盛り返している最中です。

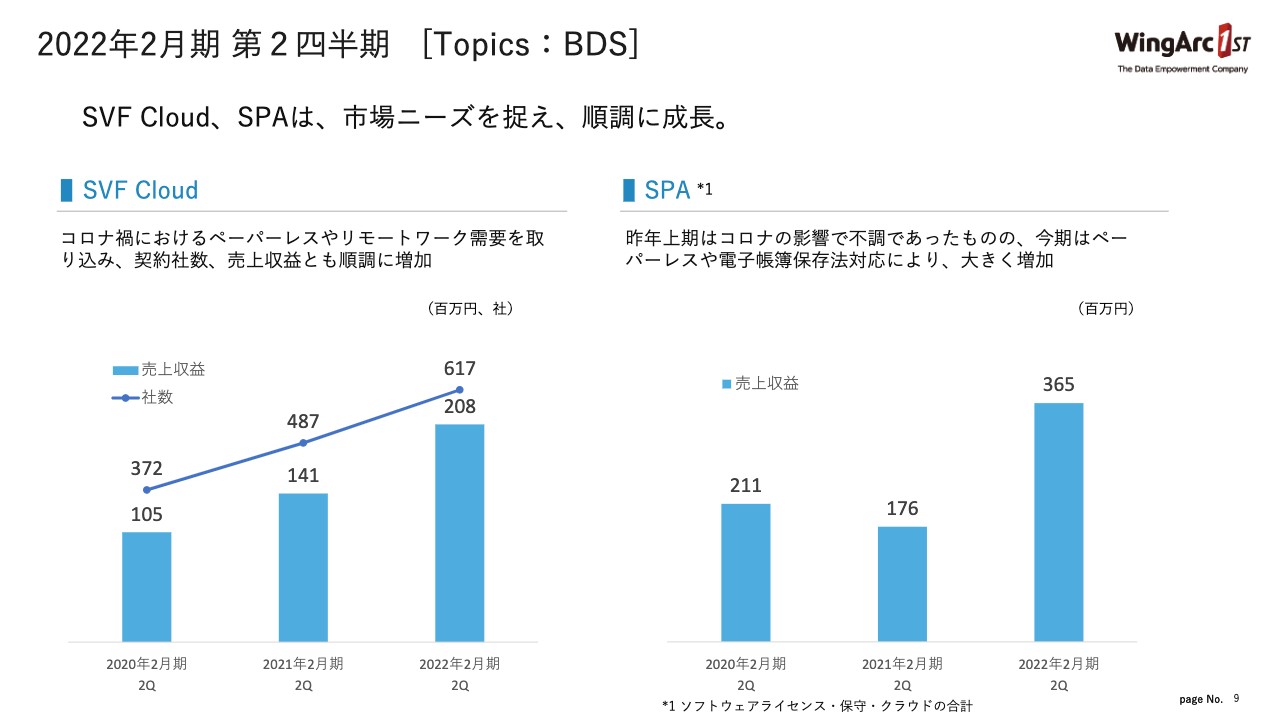

2022年2月期 第2四半期 [Topics:BDS]

少し詳細のトピックスをご説明します。BDSに関しては、クラウド系のサービスが引き続き堅調に推移しています。ペーパーレスや、改正電子帳簿保存法が来年1月に施行されることになっており、このような需要を受けて案件が増えています。

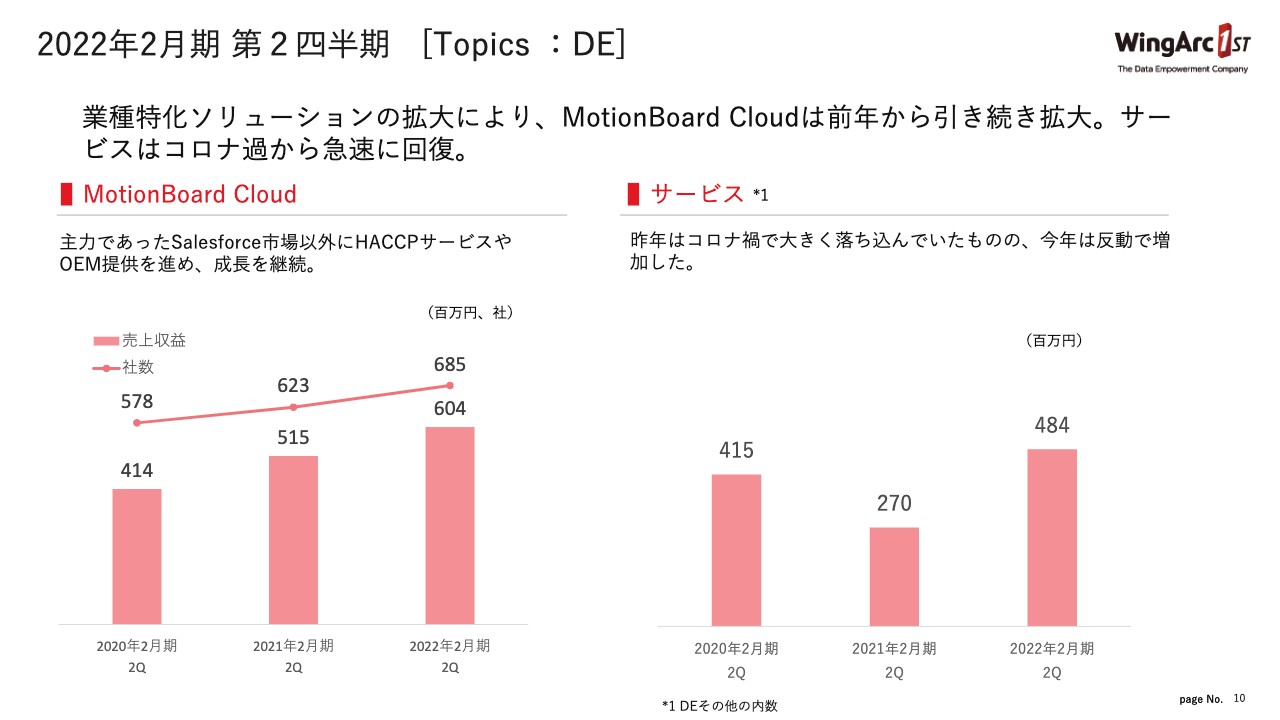

2022年2月期 第2四半期 [Topics :DE]

続いてDEですが、「MotionBoard Cloud」に関しては、昨年同期比で見ても、プラスになっています。昨年度はコロナ禍で、我々の行っているDXのサービスを、お客さまに提供することがなかなかできなかったこともあり、若干落ち込んでいました。しかし、もともと需要はあるため、今年度はそのあたりを十分に取り込み、回復基調になっています。

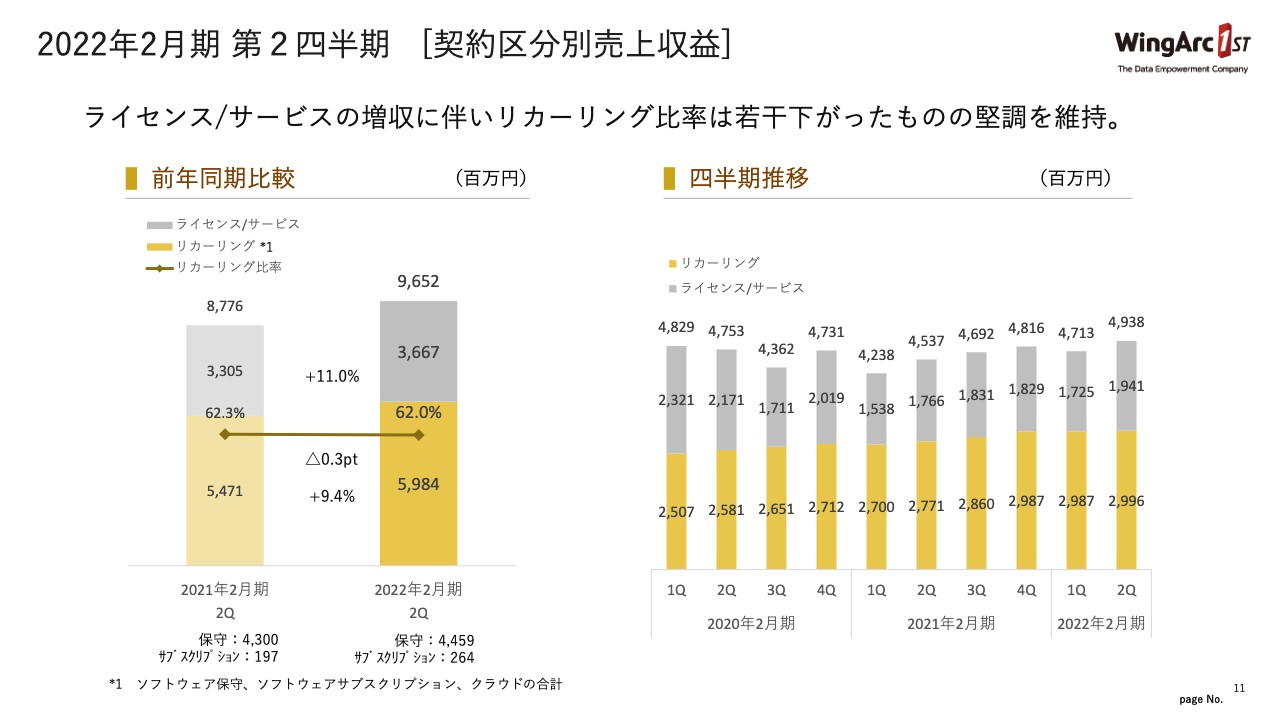

2022年2月期 第2四半期 [契約区分別売上収益]

続いて契約区分別売上収益です。ワンショットのライセンス/サービスと、リカーリングの状況ですが、昨年同期比で比較するとわかるとおり、全体が増えており、当然リカーリングもライセンスサービスも増えています。

四半期の推移を見ますと、緩やかですが右肩に上がっている状況です。しかし、昨年度はコロナ禍でライセンス/サービスの売上が減少し、今期の保守売上に影響しているため、そのあたりは今後、次第に盛り返していくことを計画しています。

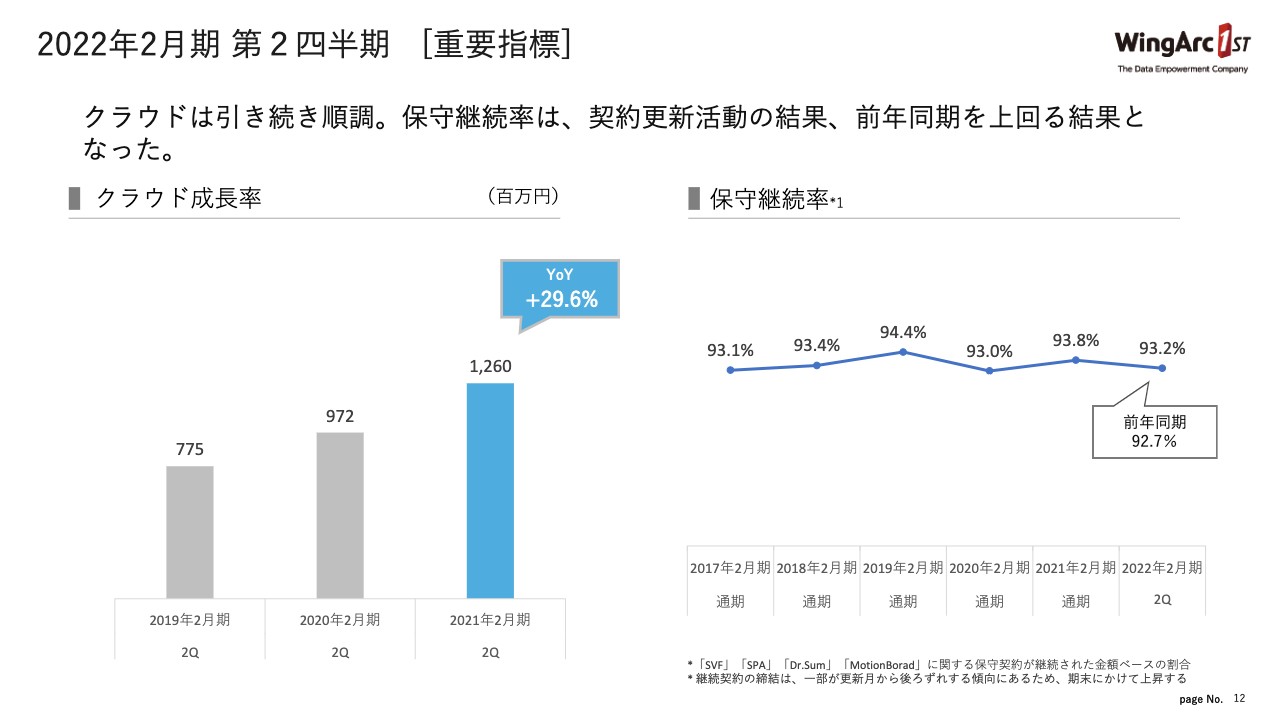

2022年2月期 第2四半期 [重要指標]

クラウドの成長率は先ほどお話ししたとおりです。YoYでも29.6パーセントという状況になっています。保守の継続率に関しては例年と同等程度か、それよりも少し上回ったかたちで進んでいます。

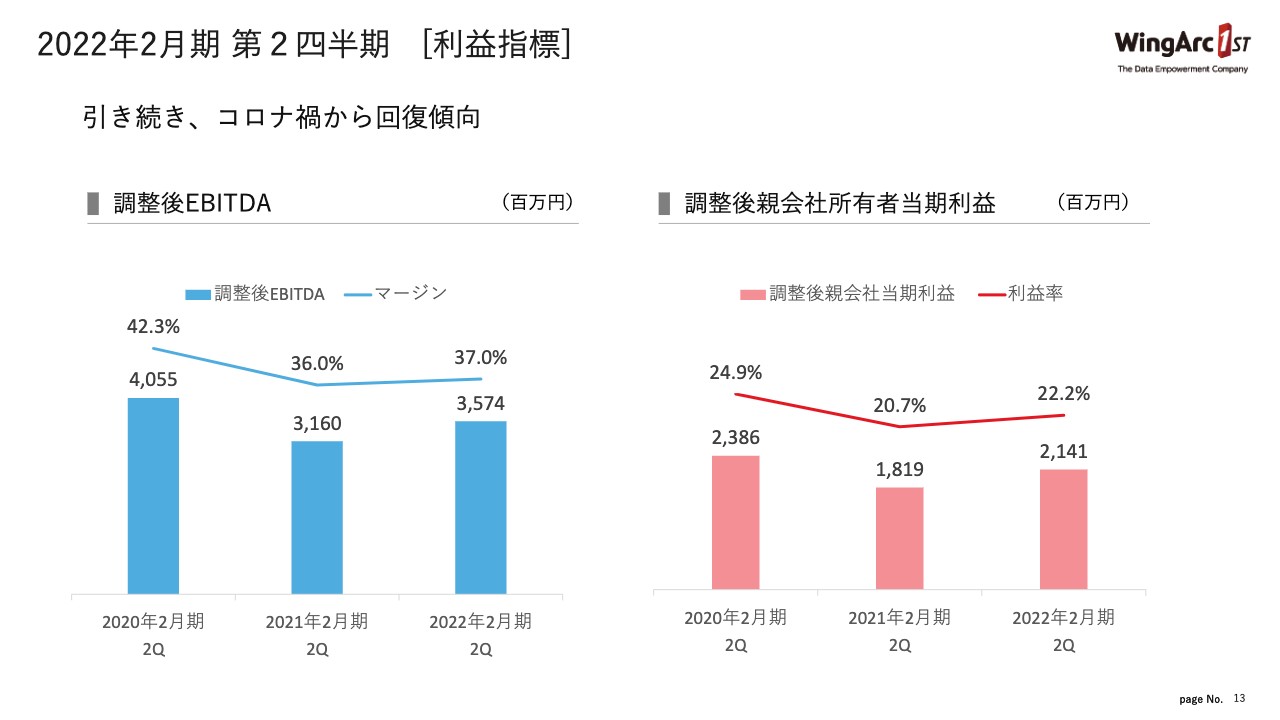

2022年2月期 第2四半期 [利益指標]

利益ですが、調整後EBITDAに関しては、昨年度比で見ても、順調に回復している状況です。当期利益に関しても同じく、昨年度と比べますとプラスになってきており、ここは回復が感じ取れると思います。

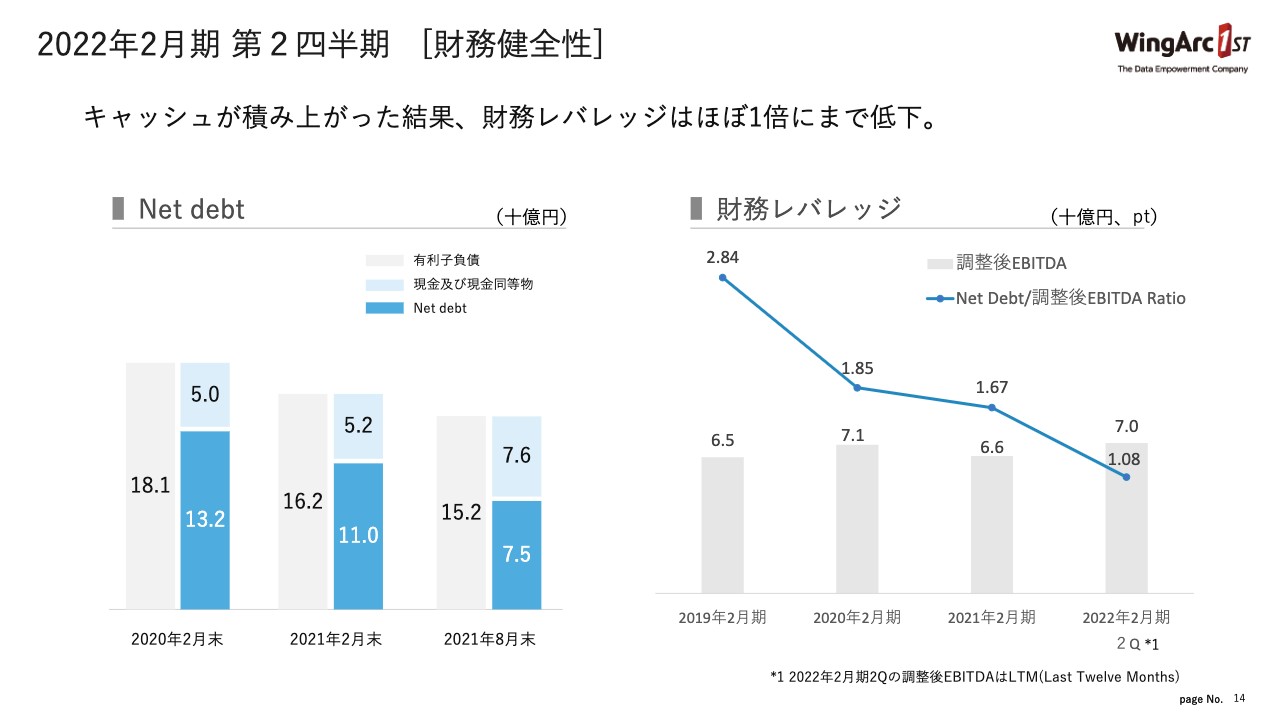

2022年2月期 第2四半期 [財務健全性]

続いてNet debtですが、キャッシュが積み上がった結果、Net debtは減少しており、財務の健全化は進んでいます。財務レバレッジに関しても、1倍近くまできている状況であるため、財務の健全性が高まってきていると考えています。

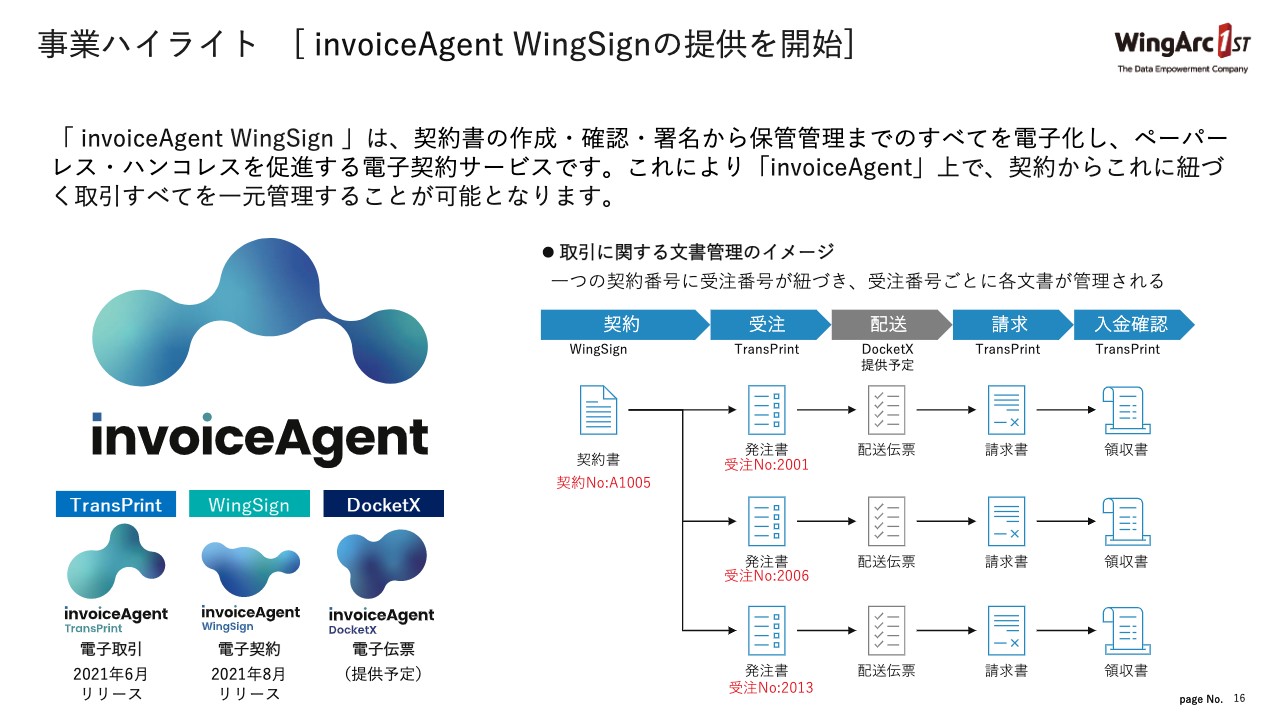

事業ハイライト [ invoiceAgent WingSignの提供を開始]

続いて事業ハイライトです。今年度、力を入れているのが、「invoiceAgent」になります。こちらは8月に「WingSign」という電子契約のサービスも追加しています。

基本的なサービスとしては、電子取引と電子契約、さらに今後電子伝票という配送の領域も手掛ける予定です。もともと我々にはエンタープライズのお客さまがたくさんいらっしゃいます。そのお客さまがさまざまな取引先と取引する時に、契約して、受注して、配送して、請求して、入金を確認するというプロセスが存在しています。

当社はこのプロセスすべてを提供することが、最大の特徴になっています。当然ペーパーレス・ハンコレスのサービスなのですが、その上で業務を効率化する、そしてデータのやり取りもできるという領域を我々はサービスとして提供しています。すでにお客さまを獲得し始めていますが、今後これが本格化していくと期待しています。

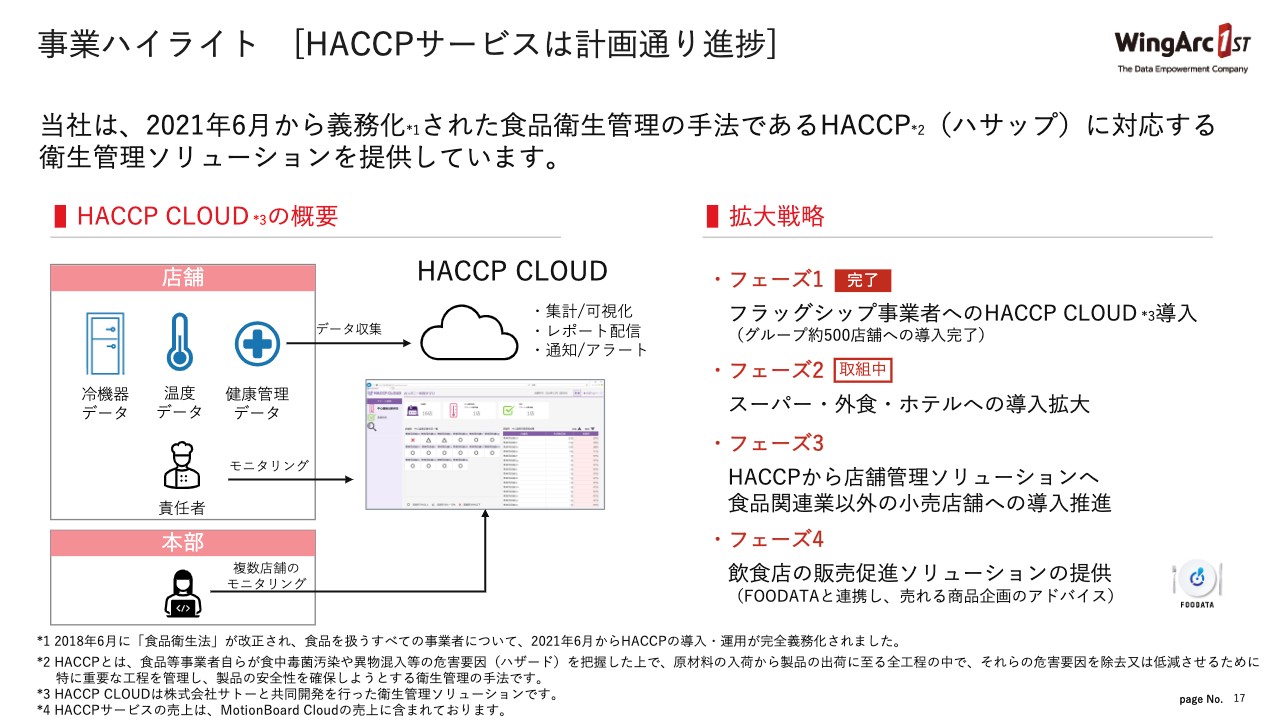

事業ハイライト [HACCPサービスは計画通り進捗]

続いてDEですが、「HACCP」という食品衛生管理の手法があり、義務化されています。我々は、この管理手法にもとづくHACCPソリューションを提供しています。

こちらは現在大きく展開しております。フェーズ1のフラッグシップの案件獲得は完了しており、現在はフェーズ2というように、進捗しています。今後はスーパーや外食大手での導入拡大を目指して取り組んでいます。こちらはいくつかのフェーズに分けて随時展開するという流れで進めています。

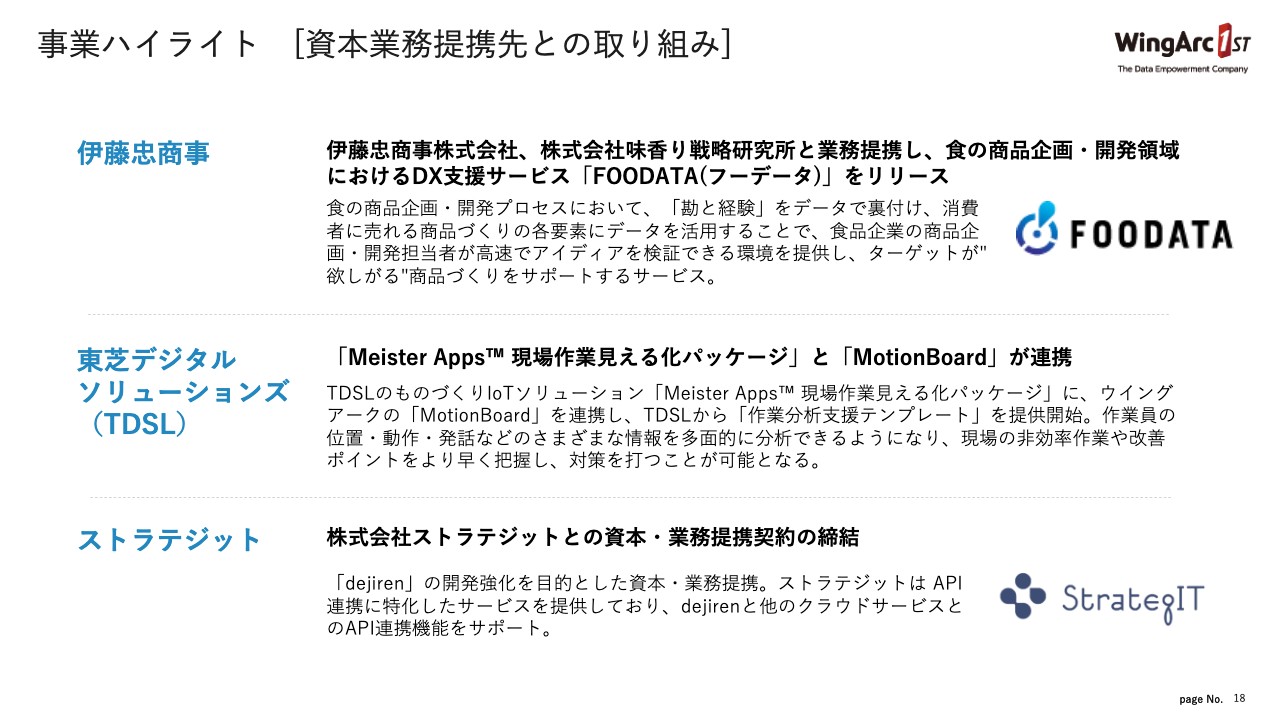

事業ハイライト [資本業務提携先との取り組み]

続いて資本業務提携先との取り組みについてですが、今回伊藤忠商事さまと共同で、DX支援サービス「FOODATA」をリリースしています。こちらは伊藤忠商事さまがメインで販売されるのですが、このサービスのプラットフォームはすべて、当社のプラットフォームを使っていただいています。

今まで、例えば食品を作る時に、勘と経験によって作られていることが多くありました。そこをデータで裏付けし、消費者が本当に求めているものを、自分たちでデータ化しながら作り出すことができるという、勘と経験のデジタル化がポイントです。このような、ターゲットが欲しがる商品作りをサポートするという、なかなか今までなかった領域に、新たに踏み込んでいます。

また、東芝デジタルソリューションズさまとは、製造業の「Meister Apps 現場作業見える化パッケージ」に、当社の製品「MotionBoard」を連携させるかたちで、製造現場の業務効率化という領域に打って出ています。

さらに当社は、さまざまなサービスのR&Dを行っている中で、企業間のSaaSをつなぐサービスに取り組んでいる、ストラテジットさまと資本・業務提携を行っています。当社が現在開発している「dejiren」というサービスで、API連携領域をより強化しようと、取り組みをスタートしています。

事業ハイライト [ソリューション強化]

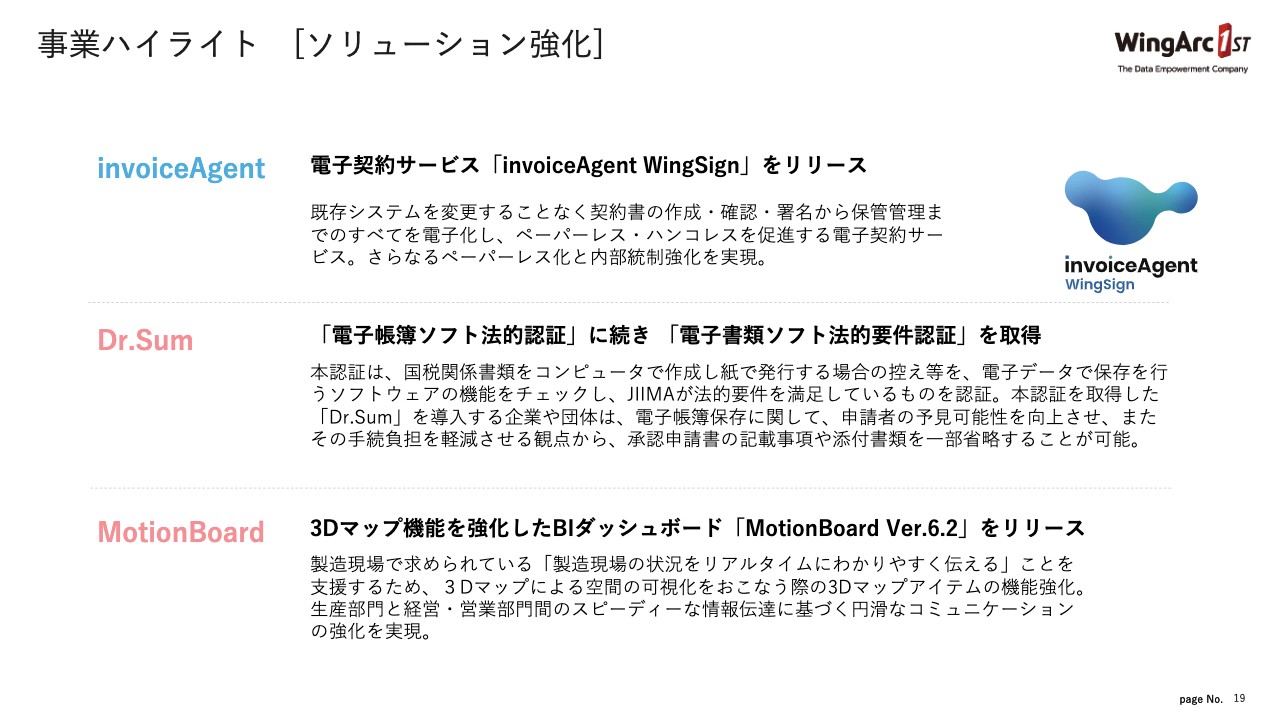

続いて、「invoiceAgent」は先ほどお話ししたとおりですが、電子契約の領域を新たにリリースしました。今後さまざまな業務プロセスに必要な機能をリリースしていく予定となっています。

DEにおきましては、ビッグデータの高速集計データベースの「Dr.Sum」が、電子帳簿保存法に対応した法的認証を取得できました。電子帳簿保存法の法的要件を満たすデータベースとしても利用することが可能になりました。

「MotionBoard」に関しては、特に製造業でニーズがある領域ですが、3Dのマップ機能をより強化し、バージョンアップを行っています。

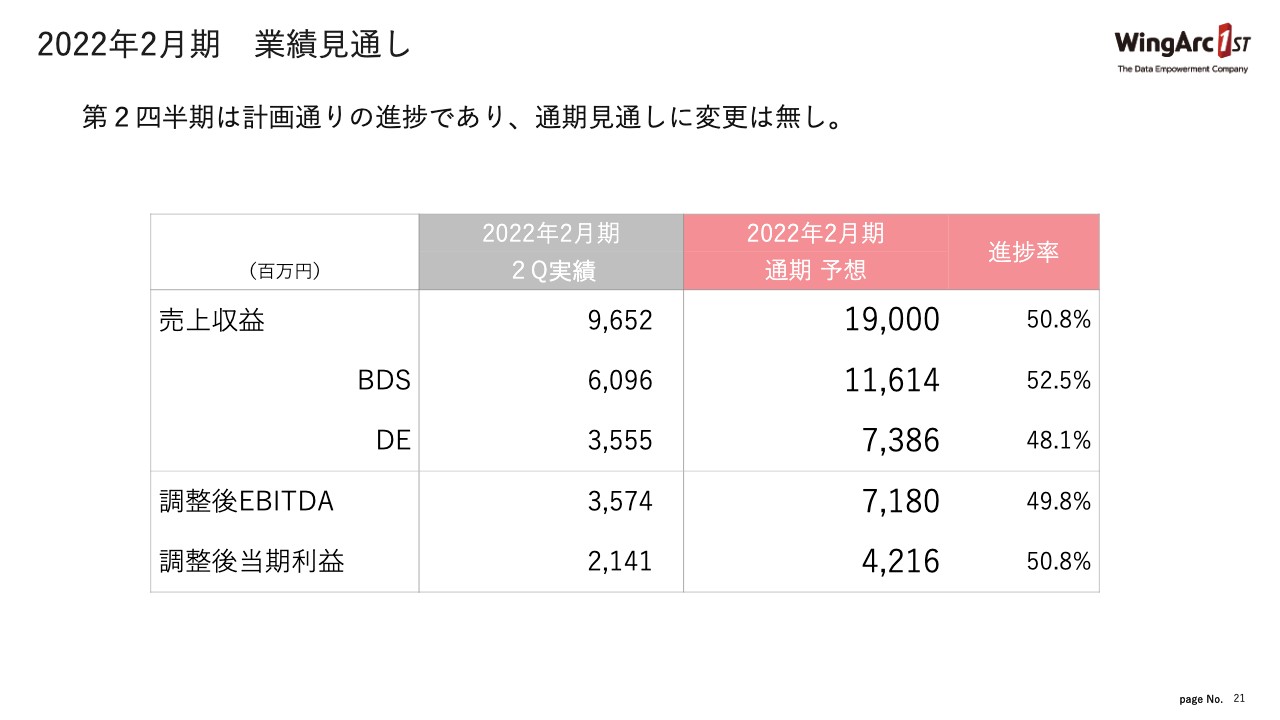

2022年2月期 業績見通し

今年度の業績の見通しです。現在、第2四半期が終わったところですが、期初に開示している通期予想の数値は変えておりません。しかし、市場の追い風をうまく取り入れることができれば、我々としては当然、これを超えることも狙っていますが、現時点ではまず、この通期予想をしっかり守っていく方向で考えています。

2022年2月期 配当

中間の配当も計画どおり、1株当たりの配当金は、20.6円とします。

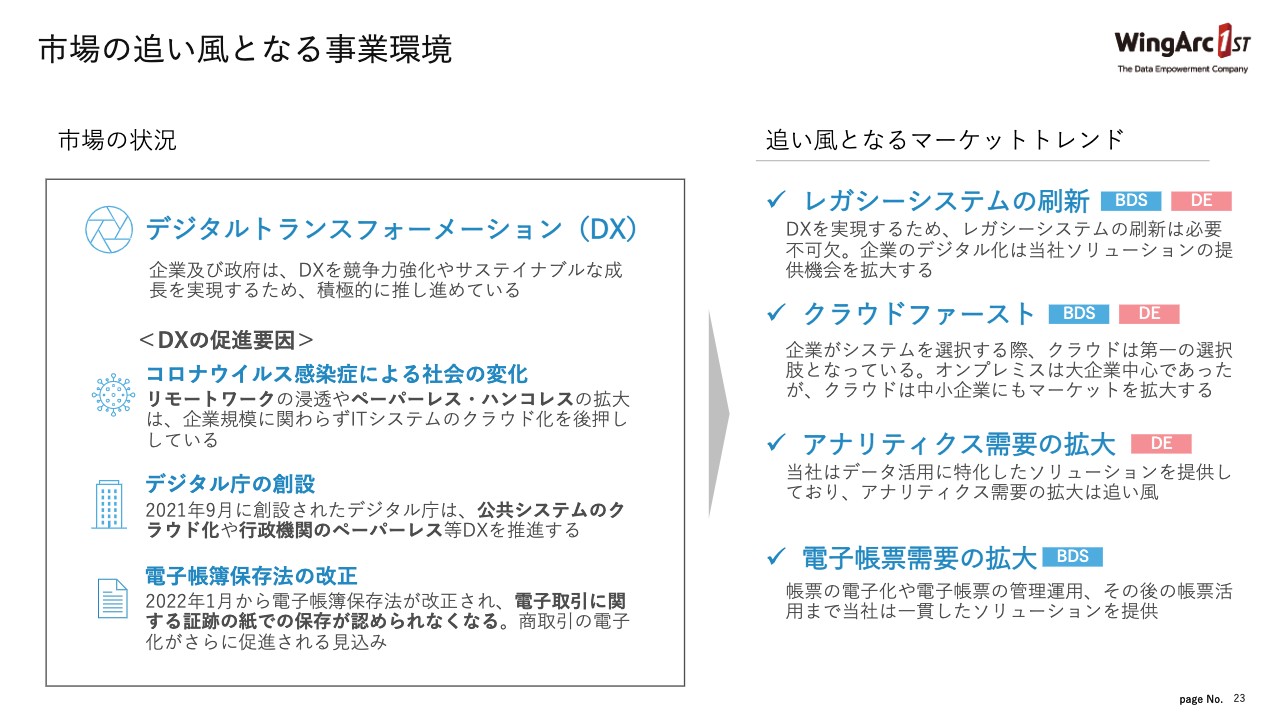

市場の追い風となる事業環境

市場の状況ですが、世の中は今、DXというかたちで、政府からもさまざまな補助金も出ており、中小企業も含めてDX化が推進されている状況です。そのような中で、今までの古いシステムをどんどん刷新する領域や、よりクラウドを利用してさらにスピードアップしていくといった、企業のIT活用ニーズが高まっています。

また、「よりデータをうまく使いましょう」というアナリティクスの需要も追い風になっています。そして、来年から施行される電子帳簿保存法の領域と、電子帳票の領域との組み合わせが、我々としても非常に追い風になっている状況です。

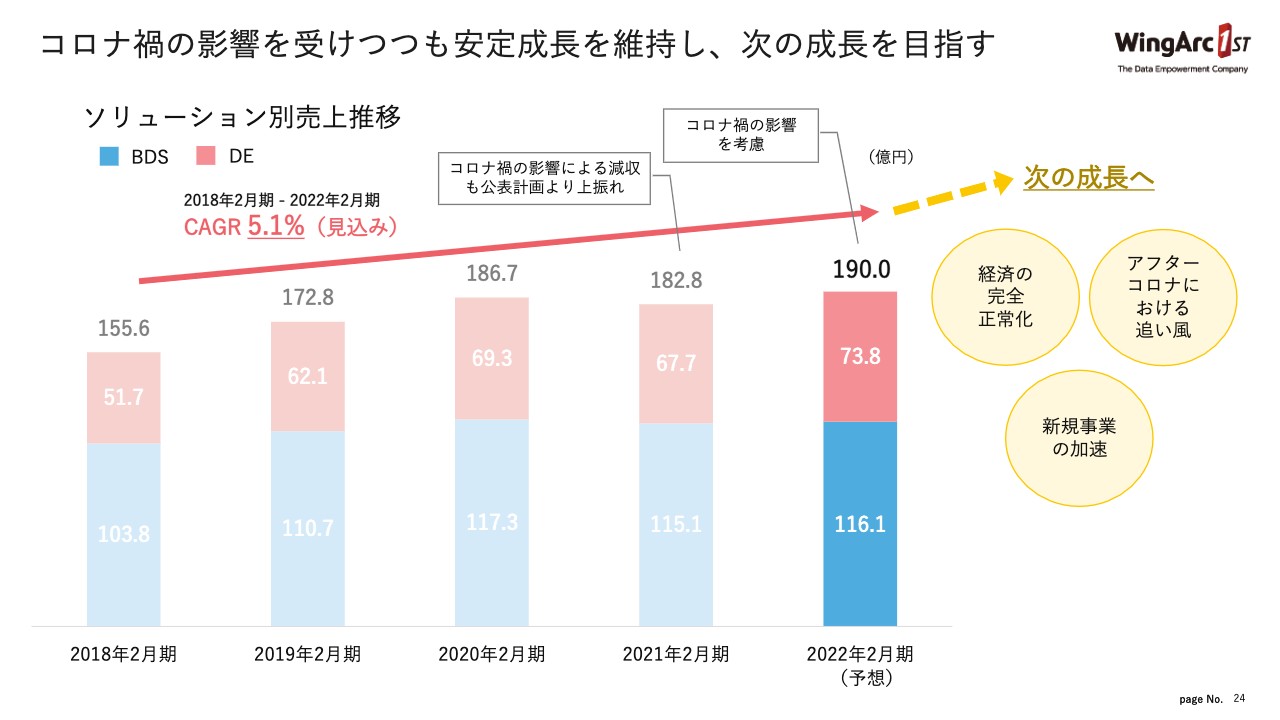

コロナ禍の影響を受けつつも安定成長を維持し、次の成長を目指す

このような波に乗りながら、今年度は、まずしっかりと目標ラインを超えて、その先の成長に向かっていこうと、現在計画を立てています。以上で、説明を終わりにします。

質疑応答:第2四半期の実績に対する評価について

質問者1:1点目ですが、実績に対する評価を確認させてください。通期計画に対しておおむね半分程度の進捗であり、順調に見えるのですが、御社内での想定との比較はどのような評価だったのか教えていただきたいと思います。

また、製品ごとに細かく見ていくと、おそらく「SPA」は電子帳簿保存法改正の影響で伸びが強いと思うのですが、継続性はいかがでしょうか? 「Dr.Sum」「MotionBoard」は、第2四半期については少し伸びが足りなかったかと思いますので、そのあたりも含めてコメントをいただきたいと思います。

田中:我々は常に通期を見て動いていますが、半期が終わったタイミングとしては、おおむね計画どおりに進んでいるのではないかと思っています。

ただし、もちろんいくつかポイントはあると思います。昨年度は、コロナ禍でオンプレミスの需要は一時的に延期したりなど、いろいろなことが起こりましたが、今年度はそのあたりが戻ってきている感触は得ています。

そのような中で今回、電子帳簿保存法改正があり、「SPA」に関してはオンプレミスもクラウドも含めて、現在引き合いが非常に多くなってきています。来年の改正法の施行とともに、来年度いっぱいはこのニーズが続くだろうと見ています。

続いて「Dr.Sum」と「MotionBoard」ですが、こちらも当然ニーズ自体はなくなっていません。ただし、「Dr.Sum」に関してはオンプレミスが売上の中心でした。このあたりは今後、クラウドも入ってきますし、オンプレミスに関してもだんだん戻ってきている状況だと思いますので、まだこれから後半戦で通期の計画を達成することを検討しています。

「MotionBoard」に関しても、こちらはもともとオンプレミスよりもクラウドに比較的需要が寄っているところがありますので、トータルで見るとそれほど伸びていないように見えるかもしれませんが、おおむね計画に近い領域にはいます。まだオンプレミスの売上のほうが少し高いところにいますが、ここのところは変わってくるだろうと見ています。

質疑応答:帳票・文書管理ソリューションの売上の見通しについて

質問者1:2点目です。御社の通期計画を拝見すると、帳票・文書管理ソリューションの下期の売上は、前年比で微減収というかたちになっています。もともと期初で見ていたところよりも、上振れる余地はあるのでしょうか? 通期計画は変えないということですが、多少の「上向き・下向き」があるかと思いますので、そのあたりの感触を確認させていただきたいと思います。

田中:おっしゃるとおりで、帳票・文書管理ソリューションについては、今回の電子帳簿保存法改正やペーパーレスなど、今は特に市場の追い風が強くなっています。我々の感触としても、当初に予定していたよりもニーズが高まっていて、今はそちらの対応に力を入れています。

データエンパワーメントソリューションに関しては、もともと一過性のものではない、長期的なニーズがありますので、継続して進めていきますが、直近の市場のニーズはどちらかと言うと帳票・文書管理ソリューションに寄っています。我々としても、そちらのほうに強いデマンドを感じている状況です。

先ほど、通期に関しても「もちろん上を狙っていきます」とお話ししたと思いますが、そのあたりはおっしゃるとおり、帳票・文書管理ソリューションの今後の取り込みの状況によると考えています。

質疑応答:法改正による影響の見通しについて

質問者1:3点目です。足元では電子帳簿保存法の改正で追い風が吹いており、少し先ですが2023年には電子インボイス制度の開始が控えています。さらなる法改正によって来年以降も追い風が続く可能性が高いのではないかと考えているのですが、電子帳簿保存法の後の法改正に関する引き合いなど、先行きの見通しについて教えていただきたいと思います。

田中:おっしゃるとおりです。我々も、もともとインボイス制度に移行する帳票系のシステムの改変をターゲットとしており、「invoiceAgent」はそちらをターゲットとしているサービスになっています。

その中で、来年1月に改正電子帳簿保存法が施行されることが決まり、翌年度の法改正がもう1個、間に挟まってきた状況になっています。我々としては、そこをしっかり取り込みつつ、現在はインボイス制度に向けたサービスの拡充を行っている状況になっています。

そのため、来年度に関しては、電子帳簿保存法案件を取っていきながら、再来年度以降のインボイス制度に対するソリューションを展開する準備をしていくというのが、今の状況です。

質疑応答:電子帳簿保存法改正の影響について

質問者2:今後のトピックスとして、電子帳簿保存法の改正による御社のビジネスへの貢献について、具体的なイメージをもう少しお話しいただけますか?

田中:ご存じない方もいらっしゃるかもしれないため、簡単にご説明します。いくつかテーマがありますが、特に大きいところでは来年1月から、例えば今まで取引先からメールでPDFの請求書を貰って、それを紙で印刷して処理していたようなことが、法的に許可されなくなります。

具体的に何が起こるかというと、電子的に受け取ったものは電子的に保管する必要があります。逆に言えば、紙で来たものは紙のままでよいのですが、日本は紙をなくす方向に動いています。つまり、電子化し電子保管する、電子的に管理するということが、取引先双方に求められます。

そのような中で、エンタープライズ系のお客さまに関しては、もともと当社の製品をお使いの方が多いため、もちろん送る側に関してはまったく問題ないのですが、受け取ったものを管理するための仕組みがかなり重要になってきます。

つまり原本を保証し、法的要求を満たす必要があるのですが、この領域を強みとしているのが我々の「SPA」という商材になっています。このあたりの法的要求をすべて、100パーセントクリアできるソリューションになっています。

そのため、このあたりに関しては、取引先の多い大手を中心に、非常に多く引き合いをいただいている状況です。ここに関しては、我々は多くの実績を持っていると思っていますので、これが来年に向かって需要として続いていくと見ています。

質問者2:「invoiceAgent WingSign」は関係してくるのですか?

田中:実はそちらも関係してきます。今とまったく同じことが「invoiceAgent」の中にももちろん搭載されています。

また、例えば送付先から「紙で送ってほしい」という意向があった場合、「invoiceAgent」に渡すと、相手に合わせて郵送型に切り替えたり、デジタル配送型にしたりということが行われます。

なおかつ、そこに電子契約の機能も備わっており、そのままハンコも必要とせず契約行為を行って、電子帳簿保存法の管理も全部その中でできてしまうという企業間取引のトータルソリューションになっています。相手先が大手ではない場合に、クラウドベースですべて行いたいというニーズを取り込むための仕組みです。

今後のインボイス制度にも対応しており、今後、法改正が起こっても我々はもう先を見据えて取り組みが終わっている状況になっています。これをこれから広く展開していくかたちになります。「SPA」はどちらかと言えば大手企業単体向けに展開しており、「invoiceAgent」は広く取引している企業向けに展開するという区分けで見ていただきたいと思います。

質疑応答:2019年の同時期と比べて、利益が下がった理由について

質問者3:この3ヶ月だけで見ると、2019年の同じ時期の3ヶ月と比べて、売上は上がりましたが、利益は少しだけ下がりました。こちらは、ミックスの差やタイミングの差など、何か理由があるのでしょうか?

田中:まず2年前に関しては、オンプレミスの需要が非常に多かった時です。オンプレミスに関しては、当然ですが利益率が非常に高いです。

現状では、もちろんオンプレミスもありますが、クラウドのほうが増えてきています。クラウドに関しては、どうしてもプラットフォーム原価がかかるため、そこの部分に関して、オンプレミスに比べると利益率が少し低くなるところがあります。そのため、売上が伸びても、利益は同じように比例して伸びるわけではないということが、我々の環境の変化の1つであると思っています。

藤本泰輔氏:今、田中がお伝えしたところに加え、当然2年前と比べて人員も増加しています。また、新しいサービスを立ち上げるための投資も行っているため、そのようなかたちになります。当社としては、この場でもご説明しておりますとおり目標としている収益性を維持するためのコストコントロールはしており、予定どおりの着地であると思っています。

質問者3:フォローアップで確認なのですが、先ほどクラウドのプラットフォームコストのお話が出ました。そこは構造的なコスト要因にはならず、売上が今以上にさらに拡大すれば吸収できるということでしょうか?

田中:正確な数字ではなく、イメージ的な説明をしますと、売上100に対してインフラコスト、例えば当社の場合「AWS」などを使っているため、これが20だったと仮定します。売上が300になったらコストは60ではなく、30になるといったイメージです。

つまり、売上が上がれば上がるほどコストは少しずつ増えていきますが、売上と同じようには増えていかないというのが当社のクラウドの特徴になっています。

質疑応答:デジタル庁の発足による影響について

質問者3:2点目ですが、デジタル庁が9月に発足しました。そこで、1ヶ月くらいしか経っていないのですが、何か御社へのインプリケーションがあれば教えてください。

田中:まずデジタル庁が9月に発足したことにより、すぐに当社に何か影響が出ているかというと、現状それはありません。どちらかというと、その先の数年後にどのような状況になっていくかを見据えた施策が、デジタル庁を中心に組み立てられています。

それが来年に出てくると、当社に影響を与える可能性は出てきます。しかし、我々は現時点で、今年度の初めに決まった改正電子帳簿保存法の需要の取り込みをしているため、デジタル庁の影響に関しては、来年以降と見ています。

お知らせ

司会者:最後にお知らせです。弊社のヒストリカルな四半期ごとの業績をまとめたFACT BOOKを作成しました。投資をご検討される際のご参考としていただけますと幸いでございます。

新着ログ

「情報・通信業」のログ