日立製作所、通期は連結で過去最高益を達成 厳しい事業環境も、ITセグメントが全社の業績を牽引

今回のポイント

河村芳彦氏:CFOの河村でございます。本日は、ご多用のところをご参集いただきまして、ありがとうございます。まず冒頭、コロナの影響が大変強く出ております。そういう中で、私どもこうしてビジネスができますことを改めて深く感謝しております。

それでは、20年度の決算と21年度の見通しにつきましてご報告申し上げます。お手元の資料に沿ってご説明をいたしますので、よろしくお願いいたします。

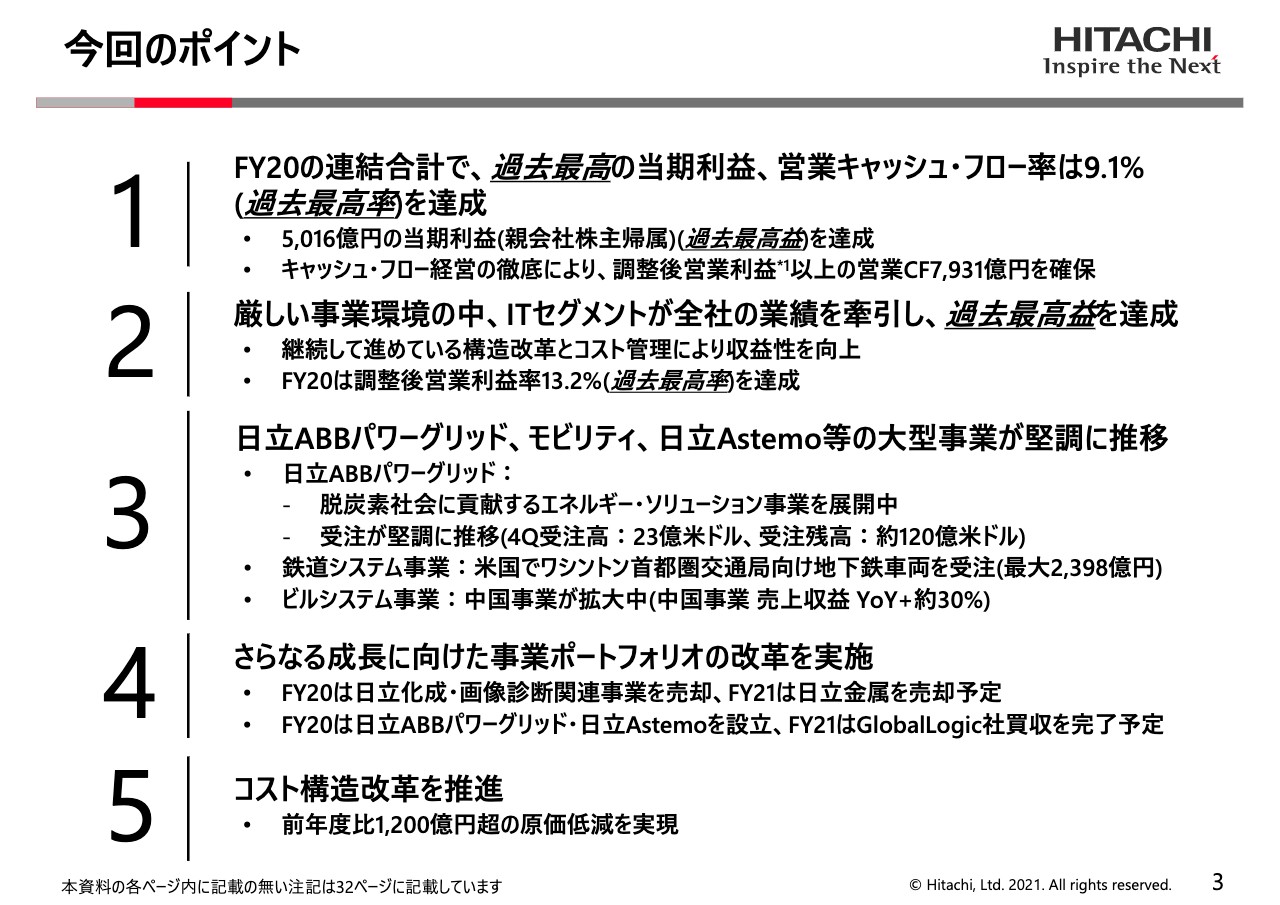

まず、資料右下3ページをご覧ください。ここに20年度の決算のポイント、ハイライトが出ております。ちょうど去年の今頃ですね。「コロナが来るぞ」ということで、私ども最悪の場合には、流動性にもいろいろ影響が出るんじゃないかということで、身構えました。

それで、経済の中の、システムの中のいろんな変動要因ですね。為替の問題とか、景気の循環等にどう対応するかというのは、相当経験もありますし、それから研究も進んでおりますので、処方が書きやすいんですが、今回のようにパンデミックのような外生的な変数でもって経済システムに影響があった場合には、どういう経路をたどるかということがなかなかわかりにくかったものですから、まず流動性をきちんとするということで、全体としては「営業キャッシュ・フローに力点を置いて1年間経営をしよう」ということでやってまいりました。

ここの5つのポイントは、そういう意味では「キャッシュ・フロー重点経営」が色濃く反映された結果ということになります。まず1番をご覧ください。ここから1番、2番のところで、「過去最高」という言葉が数ヶ所出てきます。レコードハイの数字になってきております。

まず1番ですが、20年度の連結の合計で過去最高益を達成しております。これはあとで数字が出てまいります。それから営業キャッシュ・フローの率も9.1パーセントで、過去最高率であります。

2番にいきまして、この非常に厳しい経営環境ではありましたけれども、我が社は5セクターズの中で、引き続きITセグメントが会社全体の業績を牽引しております。ITセグメントが過去最高益を達成しております。これもあとで出てきますけれども、2,649億円の営業利益をあげております。営業利益率13.2パーセントも、これ過去最高の率であります。いずれにしても、利益のフロー面では過去最高益を達成しております。

それから、3番をご覧ください。大型のポートフォリオが堅調に推移しております。日立ABBパワーグリッド、これ社内ではHAPGと呼んでおります。H、A、P、Gですね。それからモビリティ、これは主に今回エレベーターの寄与が大変大きかった状況にあります。それからホンダ3社を1月に取り込んだ日立Astemo、これは大型のポートフォリオが非常に堅調に推移をしております。

ちなみにHAPG、日立のABBパワーグリッドでありますけど、環境問題に貢献をするべく、脱炭素のシステムを供給しております。等々ありまして、ここに書きましたけれども、受注が堅調に推移しておりまして、第4四半期の受注残高で23億米ドル、受注残高で120億米ドル、これ1兆円を超す受注残高を抱えて走っております。

それから鉄道システムも、ワシントンD.C.のメトロのプロジェクトが取れまして、これオプション契約が入りますけど、最大2,398億円ですね。この辺までいけるという契約が取れております。それからビルの関係では、さっき申し上げたエレベーターが堅調に推移しておりまして、特に中国のエレベーターが大きく寄与しております。

それから4番目、従来からずっとポートフォリオの入れ替えをやっておりますけれども、20年度も大きくポートフォリオを入れ替えております。日立化成、それから医療関係、画像診断機器の売却ができております。それから今年度、21年度は日立金属の売却を予定しております。

それから20年度は、取り込むほうはABBのパワーグリッド、さっきのHAPGですね。それからAstemoをつくりました。さらには、21年度はGlobalLogicの買収も予定をしております。等々で、継続的にポートフォリオを大きく入れ替えております。

それから5番目、コスト構造の改革も継続的に進めておりまして、前年比で約1,200億円の原価低減ができております。こういう状況であります。

FY20実績・FY21見通し

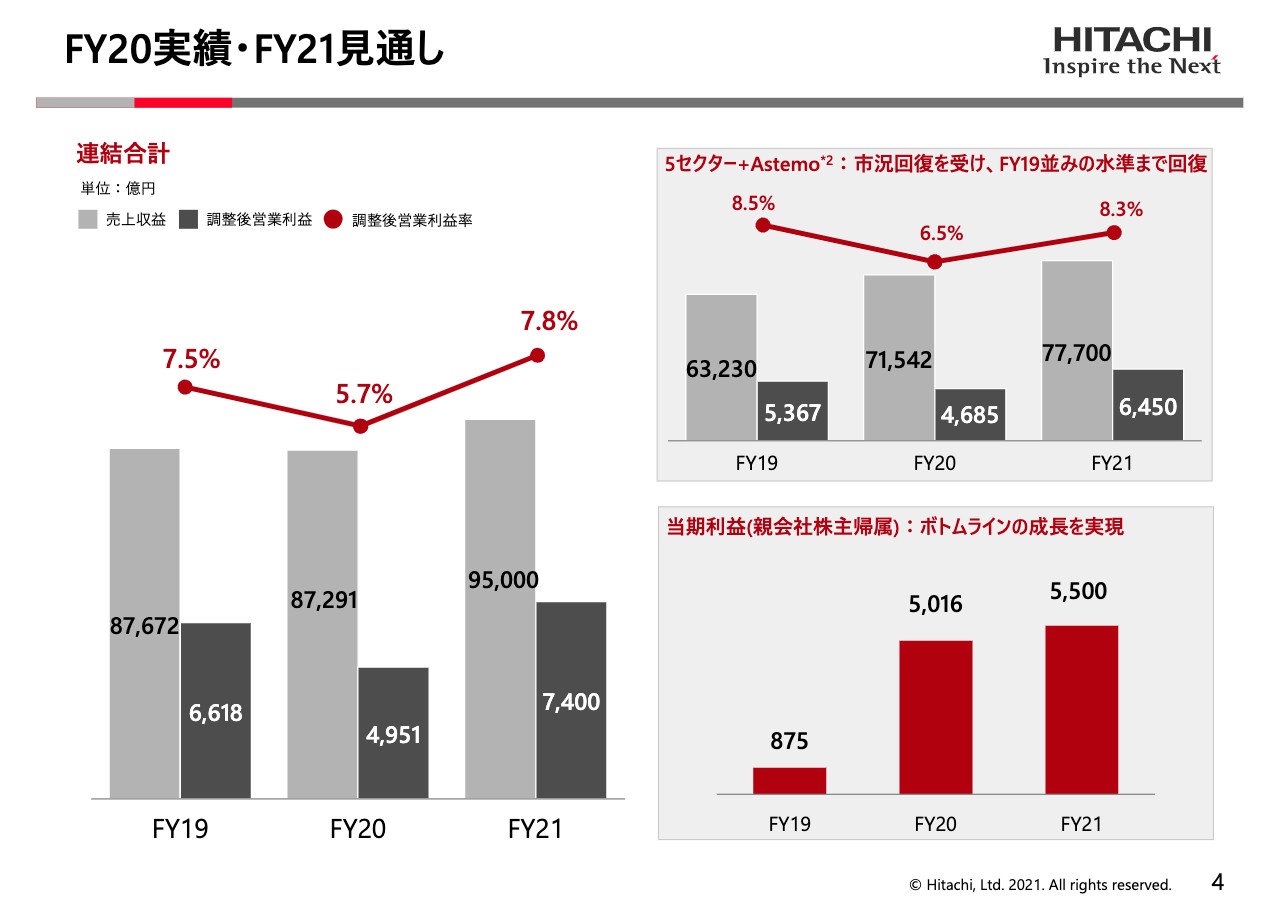

数字のほうに入っていきます。4ページをご覧ください。ここで20年度の実績と21年度の見通しを出しております。左側の棒グラフをご覧ください。薄いグレーが売上収益、売上高ですね。濃いグレーが調整後営業利益、営業利益です。

左側から19年度、20年度、21年度と出してありますけれども、19年度から20年度はこれは減収減益であります。売上も営業利益も下がったということでありますが、20年度から21年度にかけては、これは増収増益です。

上の折れ線グラフをご覧ください。ここで営業利益率を出してありますけれども、7.5パーセント、5.7パーセントで、21年度は7.8パーセントということで、20年度をボトムにここでV字回復をいたします。

右側、5セクター+Astemoをご覧ください。本年度からは、このAstemoを5セクターから出しまして、別に開示をするということにしております。これはホンダさんとの合弁になっておりますので、中に入れるよりも外に出したほうがよりわかりやすいだろうという、そういう背景があります。

5セクターとAstemoを足しまして、これ単体でありますけれども、この数字をご覧ください。同じように薄いグレーが売上、濃いグレーが営業利益でありますけれども、20年度から21年度はV字で回復をします。営業利益単体が6.5パーセントから8.3パーセントになります。この8.3パーセントはターゲットナンバーで今置いております。「ここをやろう」ということで、これから1年間会社を経営してまいります。

それで21年度は、今日あとのセッションで、東原社長から中計の進捗状況のお話を申し上げますが、21年度でこの営業利益率10パーセントを達成をしようということで、もともとの計画をつくっておりましたけれども、このコロナの影響がありまして、21年度はこの8.3パーセント近傍になります。

しかしながら一方で、22年度、次の年は引き続き10パーセントをターゲットにやっていこうということにしております。そういう8.3パーセントでございます。

下をご覧いただいて、これは当期利益です。当期利益、特にこの20年度をご覧ください。これがさっきの5,016億円、過去最高であります。来年度、21年度はこれをさらに更新しまして、5,500億円を見込んでおります。これも当然過去最高益になります。こういう状況であります。

FY20-21:キャッシュ・フロー経営とコスト構造改革

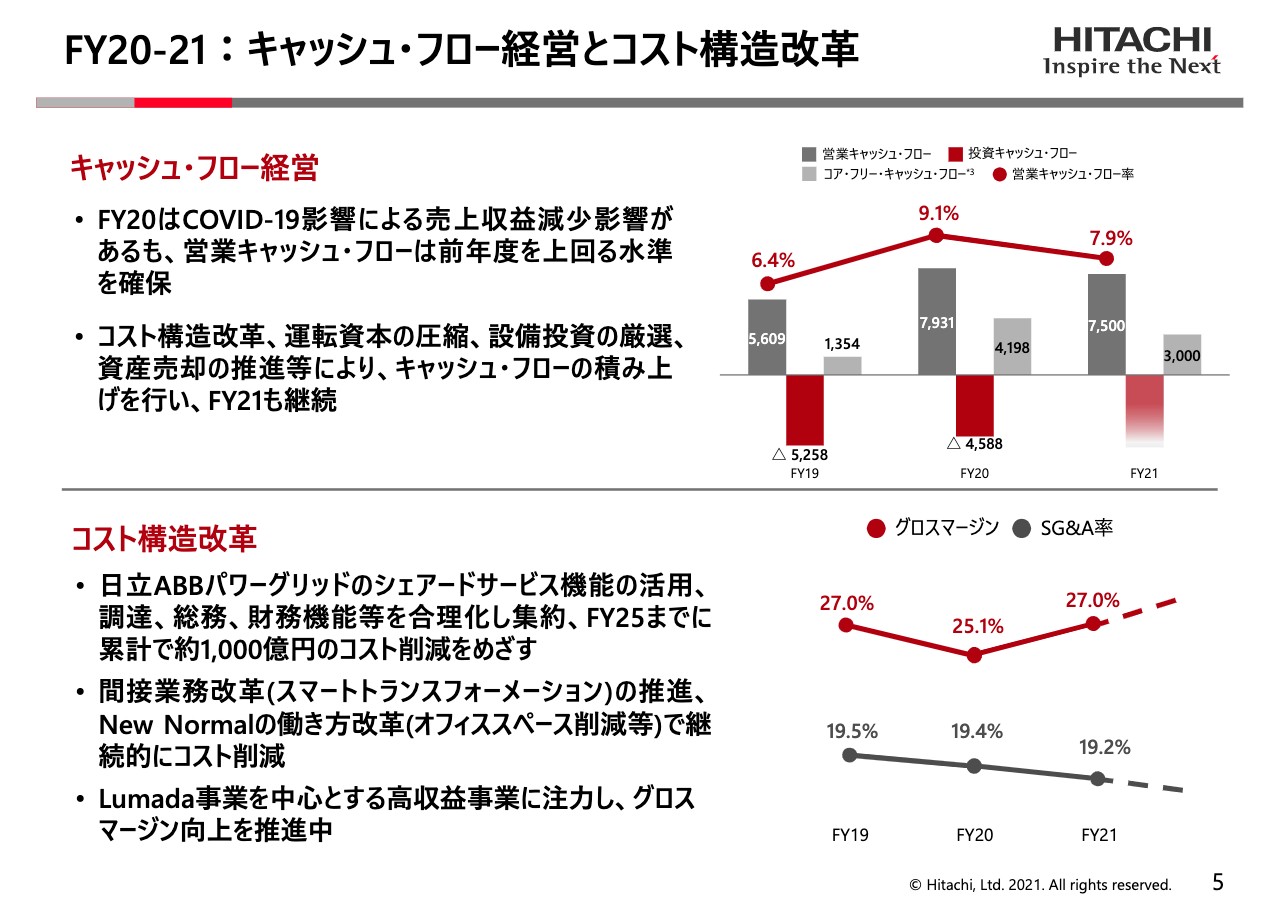

次のページをご覧ください。冒頭申し上げたキャッシュ・フロー経営を1年間徹底してきまして、その影響が色濃く出ているということの内容でありますけれども、上のところをご覧ください。キャッシュ・フロー経営を徹底してやりまして、ここに書きましたように、下のドットのところですね。コスト構造改革、それから運転資本の圧縮、ワーキングキャピタルの圧縮ですね、設備投資の厳選、資産の売却等を推進しまして、キャッシュ・フローの積み上げを図ってきました。

これ右側のグラフをご覧ください。折れ線グラフをご覧いただくと、これが営業キャッシュ・フロー率ですけど、6.4パーセントから9.1パーセントに今年度はなりまして、来年が7.9パーセントということで回復してくるという状況になっております。

それから下をご覧ください。コスト構造改革、これも着実に進展をしておりまして、右側の表をご覧ください。SG&A、いわゆる一般管理費ですが、これも減っておりまして、20年度は25.1パーセントまで減ってきております。

さらにこれを抜本的に減らすべく、左側の文章のところに入れておきましたけれども、HAPG、ABBのパワーグリッドが欧州に大きなシェアードサービスセンターを持っております。ここに「オール日立」のシェアード化できる仕事を寄せるということを今推進しておりまして、今後数年間、ここでは25年を予定しておりますけれども、25年度までに約1,000億円のコスト削減をこれで図ることを考えております。引き続きコストについては大きな注力をしております。

Lumada事業の展開を加速

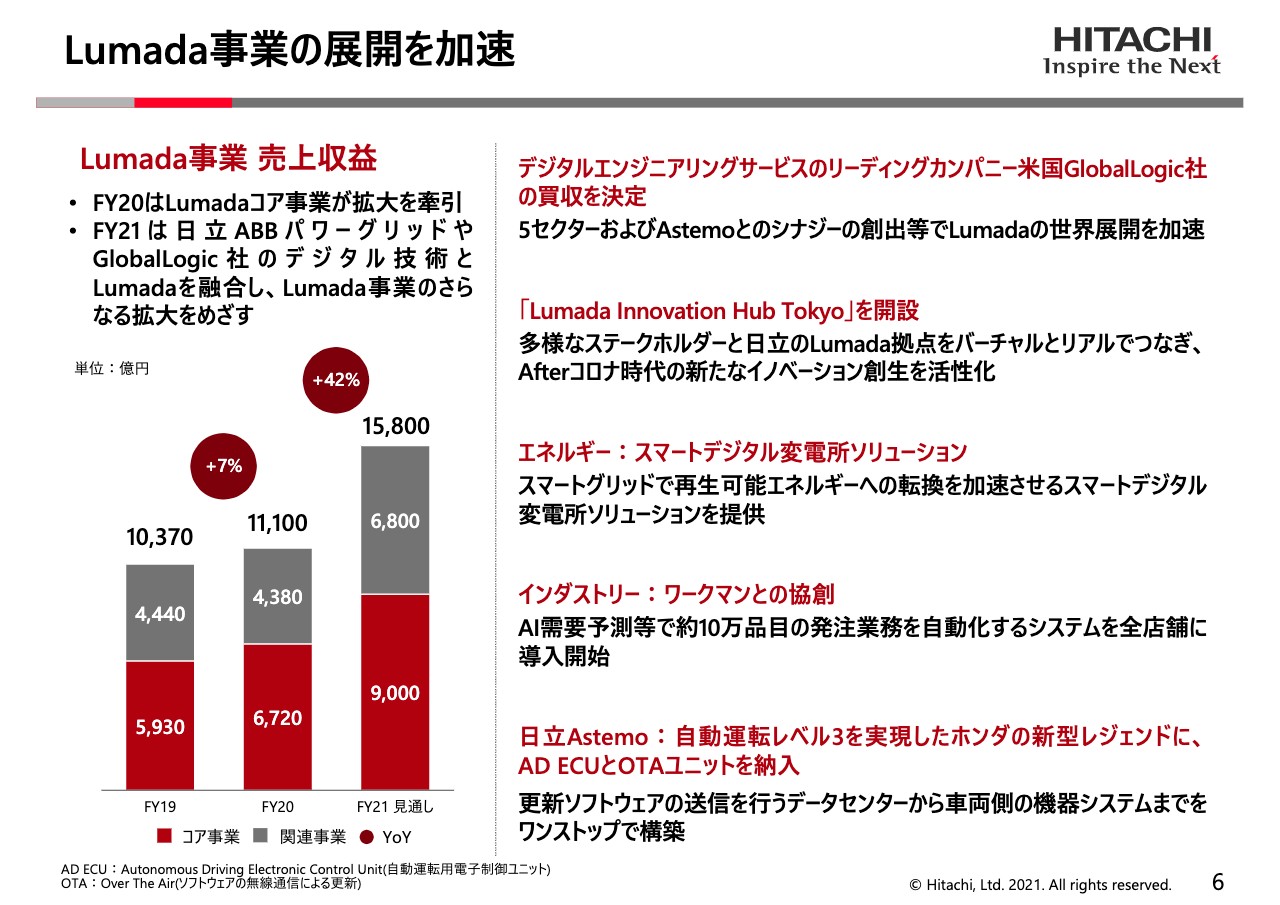

次の6ページをご覧ください。私どもの戦略コアということで何度も申し上げております、このLumada事業であります。左側をご覧いただけますでしょうか。ここに19年度、20年度、21年度の数字が出してあります。

19年度、この合計の売上が棒グラフの上の数字ですけど1兆円強、20年度が1兆1,000億円強ということで、来年度の見通しがここにありますように1兆5,800億円です。これもともとみなさんとシェアしておりました数字、オリジナルの計画が21年度で1兆6,000億円ということでありました。

先回のご報告までは、これに対して2,000億円ぐらいビハインドになっておりましたけれども、今回精査した結果、ほぼ計画どおり21年度はいけるということになりましたので、ご報告をいたします。

右側に具体的なトピックスが入れてありますけれども、上から順番にまいりますと、1つは先立って発表いたしました米国のGlobalLogicの買収、これが当然このLumada事業には大きく貢献をしてきます。

それから次は、「Lumada Innovation Hub Tokyo」をつくっております。これは八重洲口のほうにお客さまとコラボができるセンターをつくりまして、エンジニアが常駐しておりまして、Lumadaをどういうふうにその社業に応用いただくかということの議論ができる場をつくっております。

それからエナジーでは、さっきのHAPGがこのLumadaとコラボをしまして、スマートデジタル変電所等の仕事を取っております。

それからインダストリーセクターでは、作業服のワークマンですね。こことAIを使って約10万点のいろんな発注が自動化できるようなシステムについて、導入を開始していただいております。

それからAstemoはホンダさんとコラボをしておりまして、このレベル3の「レジェンド」にAD、エンジンコントロールユニット、オートマティックドライビングのエンジンコントロールユニットのOTA、オーヴァー・ザ・カウンター、無線でもってソフトウェアのアップデートをする、そういう仕組みを導入しております。

これはレベル3ですので、ご案内のとおりレベル4が「基本的には自動運転だけど非常事態は人間が操作する」というのがレベル4で、レベル5はもう「完全自動運転を」ということになっておりますが、レベル3はもう「ほぼ通常の状態では自動運転ができる」という、そのレベル3の最新鋭の車への導入であります。

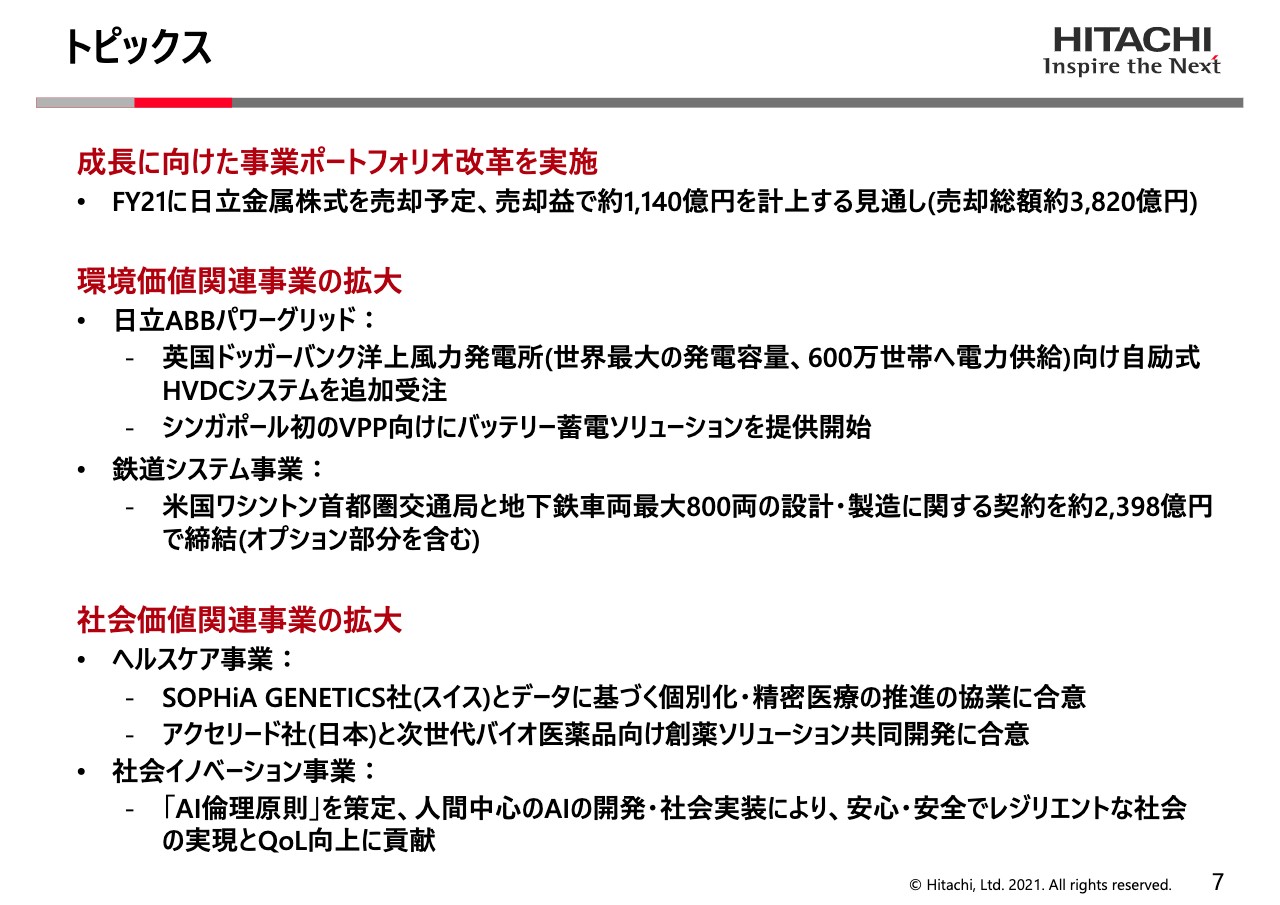

トピックス

7ページをご覧ください。細かくトピックスを書いてあります。最初、成長に向けて事業ポートフォリオを大きくいじっておりますけれども、先ほど申し上げたように21年度は日立金属の売却を予定しております。売却益で1,140億円を計上する見通しであります。

それから、先般来、経済価値に加えてこの環境価値と、それから社会価値の追求、これ同時並行でやるということをやっておりますが、おのおの成果が現れておりまして、環境価値につきましては、先ほど来のHAPGですね、日立ABBパワーグリッドが、ここに書きましたけれども、英国のドッガーバンクの洋上風力発電所向けの自励式のHigh VoltageのDirect Currentのシステムを追加受注をしております。

それから、シンガポールのVirtual Power Plantも取れておりまして、これは両方とも環境フレンドリーな変電所の仕組みであります。

それから、鉄道事業は先ほど申し上げましたように、ワシントンのメトロが取れまして、オプションを入れると約2,400億円の契約になります。

それから、社会価値においても順々に進展がありまして、ヘルスケア事業では上に書きましたスイスのSOPHiA GENETICS社と、これはプレシジョン・メディシンですね、個別化の医療についての協業を開始しております。それから、アクセリードとはバイオ向けの創薬ソリューション共同事業を展開をするということで合意しております。等々動きがあります。

それから社会イノベーションに関しても、「AIの倫理原則」を制定する等、諸般の対応を今重ねてきております。

実績ハイライト

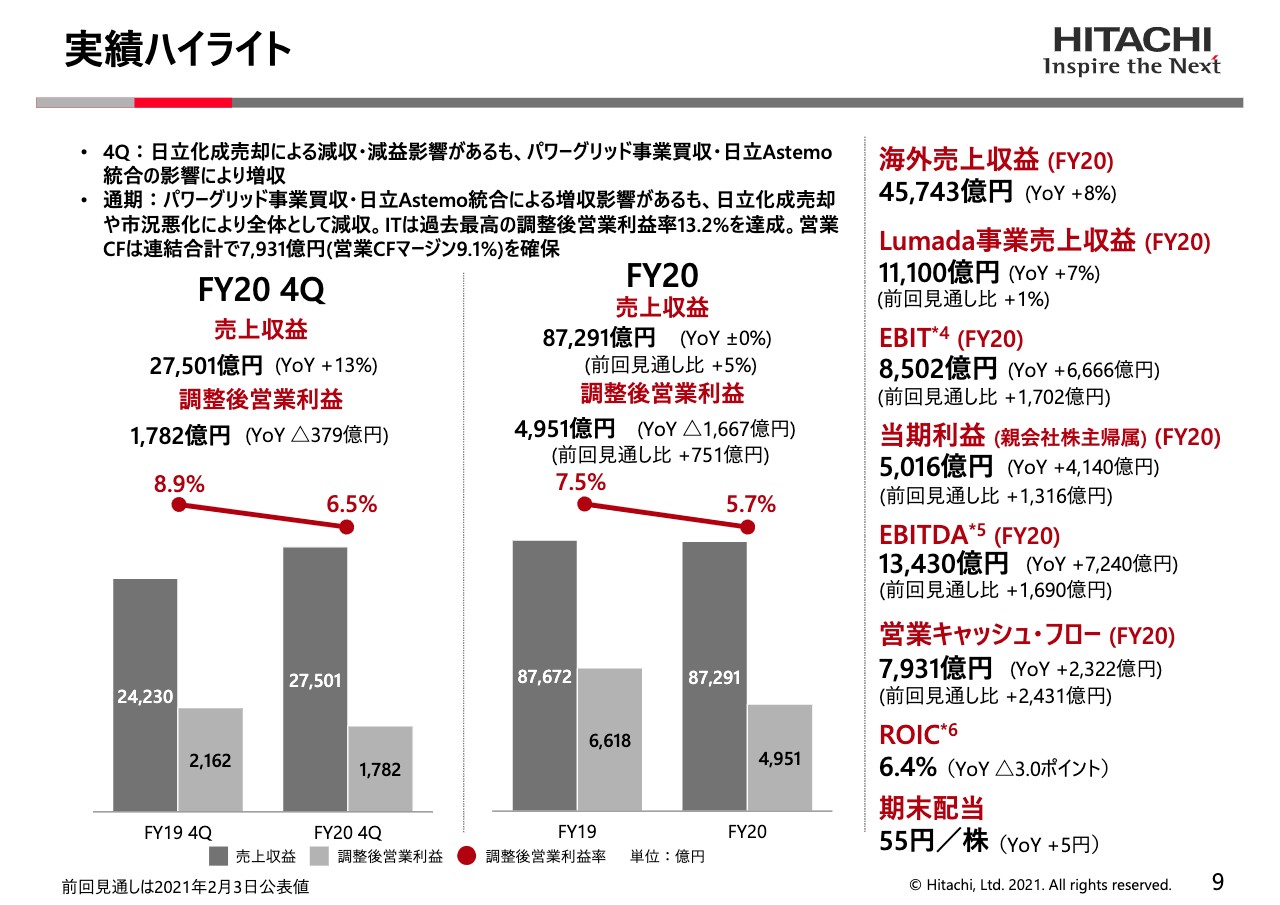

ここまでが、全体の大きな流れでありますが、2020年度のいわゆる細かい数字のことをご説明申し上げます。9ページをご覧ください。2つグラフがありまして、左側が20年の第4四半期、第4四半期の数字であります。これを19年度の第4四半期と比較をしております。右側が20年度通年の数字であります。同じく左側で、昨年度と通年で比較をしております。

入れ繰りは上のリード文に書きましたけれども、第4四半期は日立化成の売却をしておりますので、減収減益影響が当然ありましたけれども、パワーグリッド、それからAstemoが貢献をしておりまして、下をご覧いただくと19年度、20年度の第4四半期同士の比較ですが、これは増収であります。減益が当然あるんですが、増収であります。

それから20年度をご覧いただくと、上のリード文にも書きましたけれども、パワーグリッド、それから日立Astemoの統合によって増収の影響がありますけれども、日立化成の売却によって利益が減るということがありましたので、等々の影響で下の表になっております。減収で減益になりました。営業利益率も7.5パーセントから5.7パーセントに低下しておりますが、これは先ほどお話ししたように、ここからV字回復をするということで21年度の計画をつくっております。

右側をご覧ください。数字のハイライトをずっと列挙してあります。まず、海外売上高が、これあとで詳しい数字が出てきますが、売上に占める比率で引き続き半分を超えておりまして52パーセントです。4兆5,000億円強が海外でビジネスをしているということになります。

それから、Lumadaの売上がさっきの数字で1兆1,000億円強あります。それからEBITが8,502億円、これ括弧でYoYで書いてありますけど、昨年度比で6,666億円の増加であります。当期利益5,016億円、これがレコードハイ、過去最高益であります。

それからEBITDA、キャッシュ・フローの一番大きい塊ですが、これが1兆3,430億円。これ2008年度からずっとトラックをしていますけれども、トラックできる範囲ではこれもう最高益であります。営業キャッシュ・フロー7,931億円。それからROICが6.4パーセント、これはあとで申し上げる21年度では、これが8パーセント強に回復をしてきます。

期末配当は、これから総会等で最終的な確認が要りますけれども、55円の配当を今予定をしております。中間配当は50円でしたから、5円の増配ということで今予定をしております。

5セクター・上場子会社別 実績(FY20)

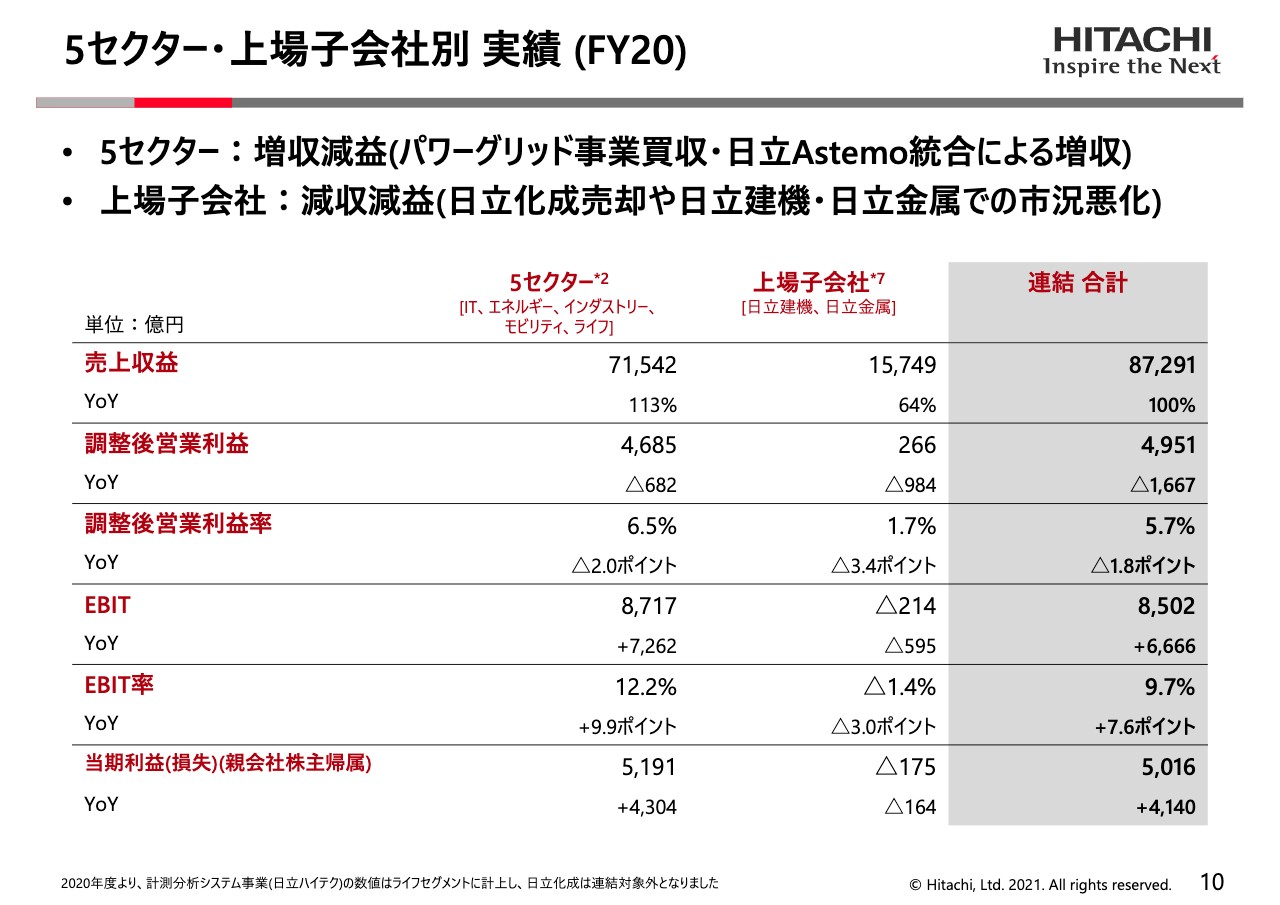

次の10ページをご覧ください。ここで単体の5セクターと、それから上場会社の状況を比較しております。横軸に5セクター単体と上場会社、建機と金属で連結の合計がとってあります。縦軸に売上からずっと展開してあります。

まず一番上の売上収益をご覧ください。5セクター単体では7兆1,000億円強、上場会社では1兆5,000億円強であります。合計で8兆7,291億円という数字になっております。これYoY、前年比でご覧いただくと、単体が前年比で113パーセントでありますけれども、残念ながら上場子会社では64パーセントということで、コロナの影響、市況の影響に強く打たれたという、そういう決算であります。

調整後営業利益はその下にありまして、ここはYoYの前年比でご覧いただくと、単体それから上場子会社ともに打たれています。

次の調整後営業利益率をご覧ください。単体で6.5パーセント、子会社で1.7パーセント、合計で5.7パーセントになっております。

当期利益、一番下でありますけれども、単体が5,191で、上場子会社がマイナスの175となっておりまして、合計でさっき申し上げた5,016億円というのが当期利益になります。

売上収益・調整後営業利益 増減内訳(FY20 連結合計)

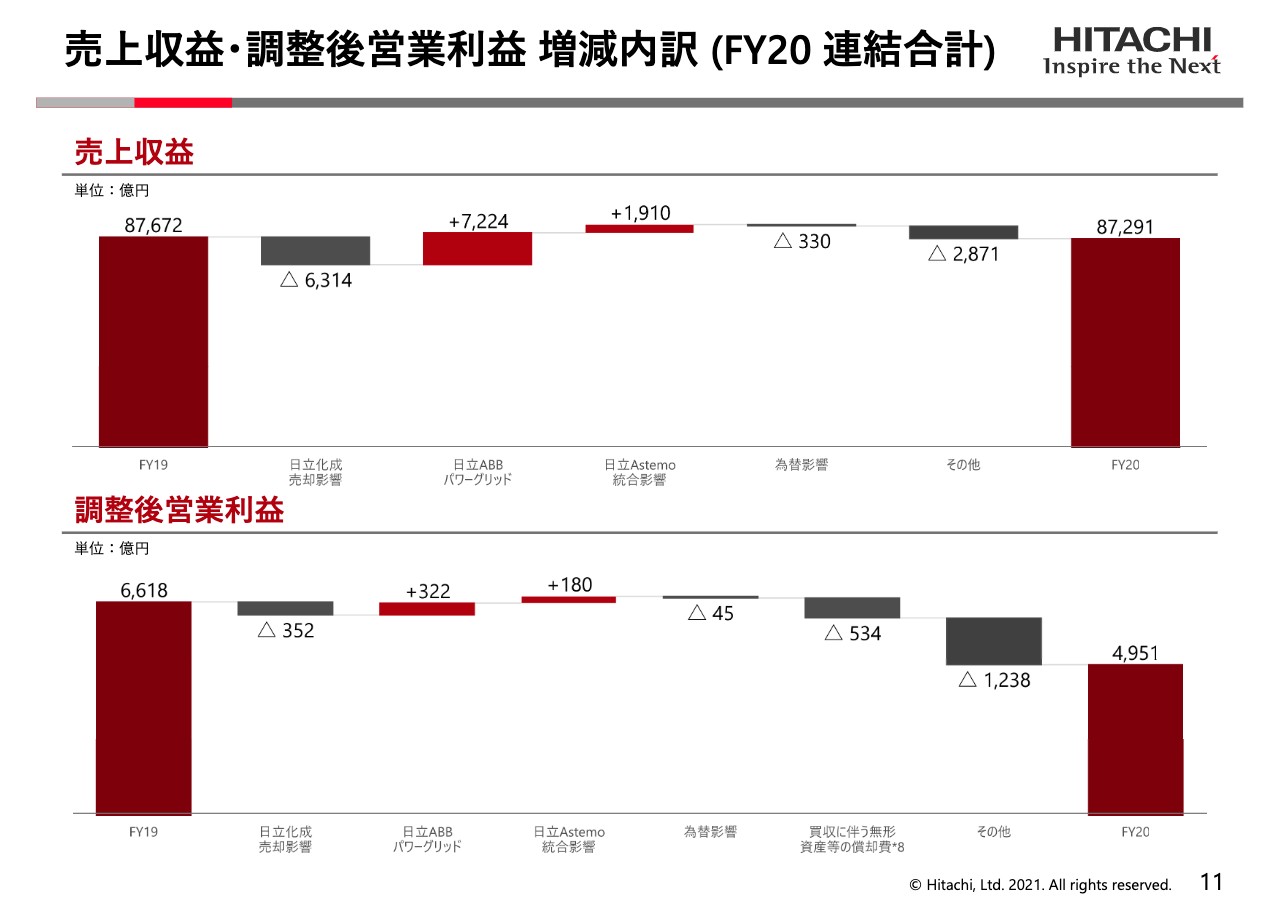

11ページをご覧ください。これは、売上と調整後営業利益で、一番左側が19年度がとってありまして、右側が20年度なんですが、そこにいく過程をずっと出してあります。とってある項目は同じになりますので、上の売上収益でご説明しますと、19年度の売上収益が8兆7,672億円あります。

そこから右へ展開をしますが、日立化成の売却で6,000億円が外へ出て、ABBのパワーグリッド買収で7,000億円強が入ってきます。それからAstemoのホンダさんとの統合で1,900億円ぐらい入ってきまして、為替の影響があって、それからその他の調整項目があって、右側8兆7,291億円となります。これ少しですが減益ということになります。

下の調整後営業利益も同じように展開をしておりまして、これも左側19年度が6,618億円、右側の20年度が4,951億円で、これも減益ということでございます。

親会社株主に帰属する当期利益 内訳(FY20 連結合計)

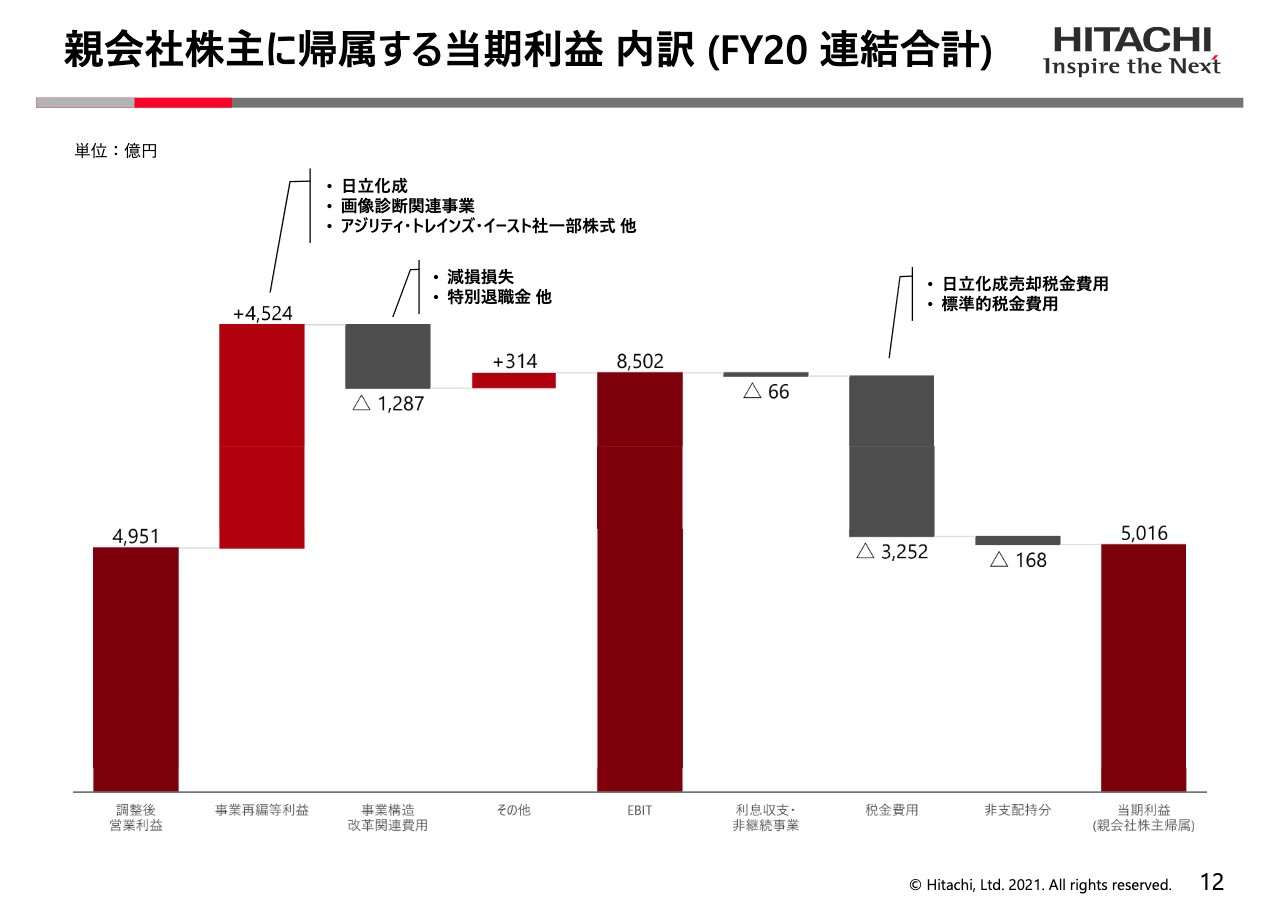

次の12ページをご覧ください。最終的に20年度の連結の合計で、親会社の株主に帰属する当期利益でありますが、同じように左側から右へずっと展開してあります。一番左側は、これは調整後営業利益をとってありますけれども、右側が当期利益の5,016億円でありますが、

そこへいく道筋ですけれども、事業の再編の利益があります。これは上に吹き出しが書いてありますけど、日立化成、それから医療の映像機器の売却益、それからイギリスの鉄道のAgilityの株一部売却ということがありまして、4,524億円が積み上がっております。

それから、構造改革等で減損をとったり、特別の退職金等で1,287億円下にいきまして、その他で300億円上に上がって、EBITが8,500億円になっております。右側へ展開していただいて、税金費用があります。税金は日立化成の売却の税金が大きく乗っかっておりますので、3,500億円強沈んで、右側、最終的なネットが5,016億円ということになります。

財政状態およびキャッシュ・フロー

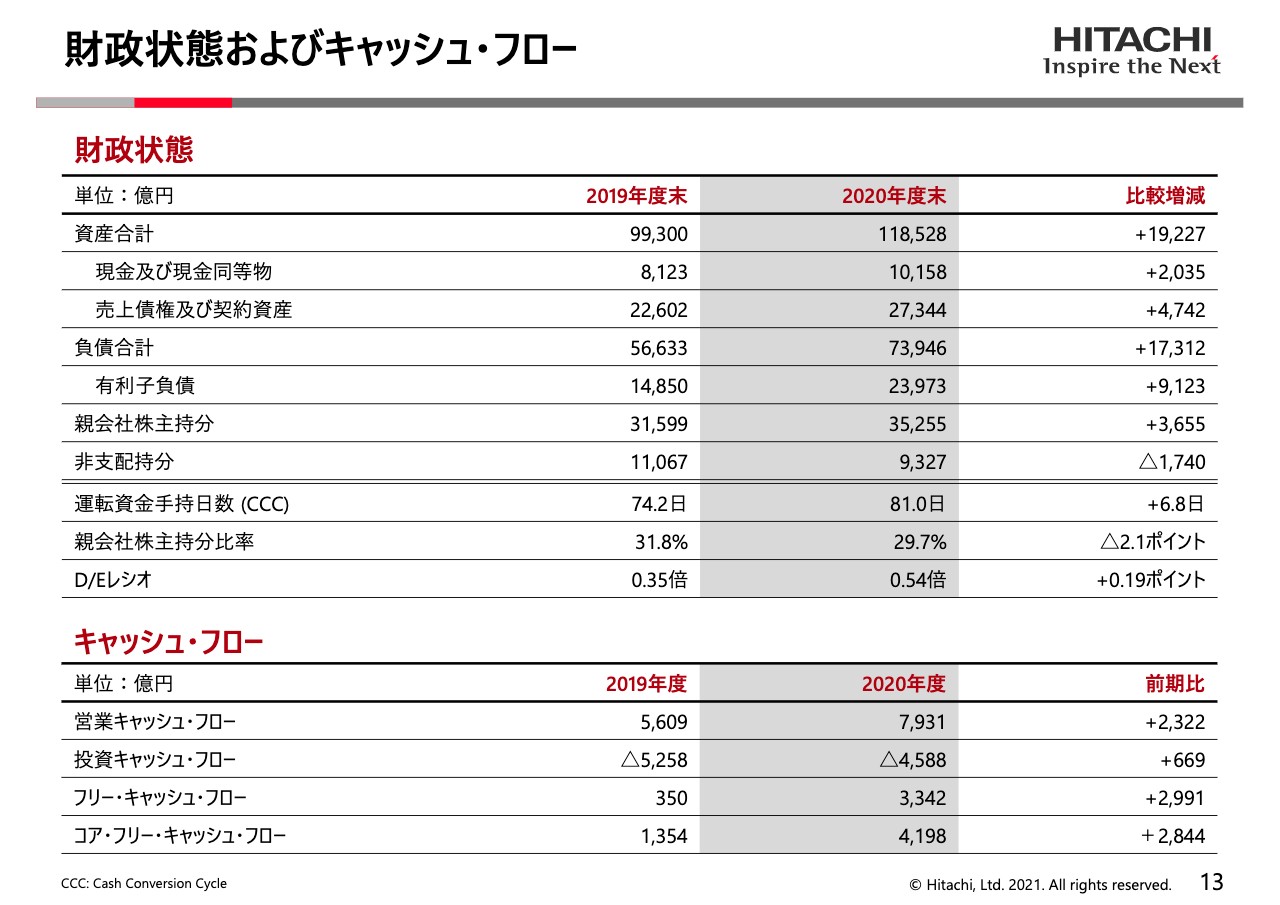

続きまして、13ページをご覧ください。ここでBSの一部とキャッシュ・フローの状況を出しております。上がBSの一部でありますけど、特徴的なことはグレーで抜いてある真ん中の20年度末をご覧ください。一番上、資産の合計ですが、これが今11兆8,000億円まで積み上がってきております。右側の前の年との比較の増加ですが、1兆9,000億円強出ております。

これは、ABBのパワーグリッドの買収による影響であります。典型的にはちょうど真ん中、有利子負債のところをご覧ください。2020年度末で2兆3,000億円強、2兆4,000億円ほどありますが、この右側9,000億円強の借入がありますので、ここで有利子負債が増えているということが一番大きな理由であります。

それとの関連で、下をご覧ください。一番下にデットエクイティレシオがありますが、19年度は0.35倍であったのが、この借入があったがために今は0.54倍まで来ております。従来、我が社のD/Eレシオは良い時で0.2、0.3の近傍で推移しておりましたので、0.54は我が社にとって非常に高いデットエクイティレシオですが、これはこれから出てくる営業キャッシュ等々によって0.5以下、従来の0.3あるいは0.4ぐらいまで、1年か2年のうちにコントロールできると踏んでおります。

それから、キャッシュ・フローは一番最後、下のところをご覧ください。フリー・キャッシュ・フローの20年度が3,342億円、M&A等を除いたフリーのキャッシュ・フローが4,198億円ということであります。これも、右側前年比ですべて増えておりますけれども、キャッシュ・フローに力点を置いた経営の成果であろうと見ております。ここまでが20年度であります。

見通しハイライト(FY21)

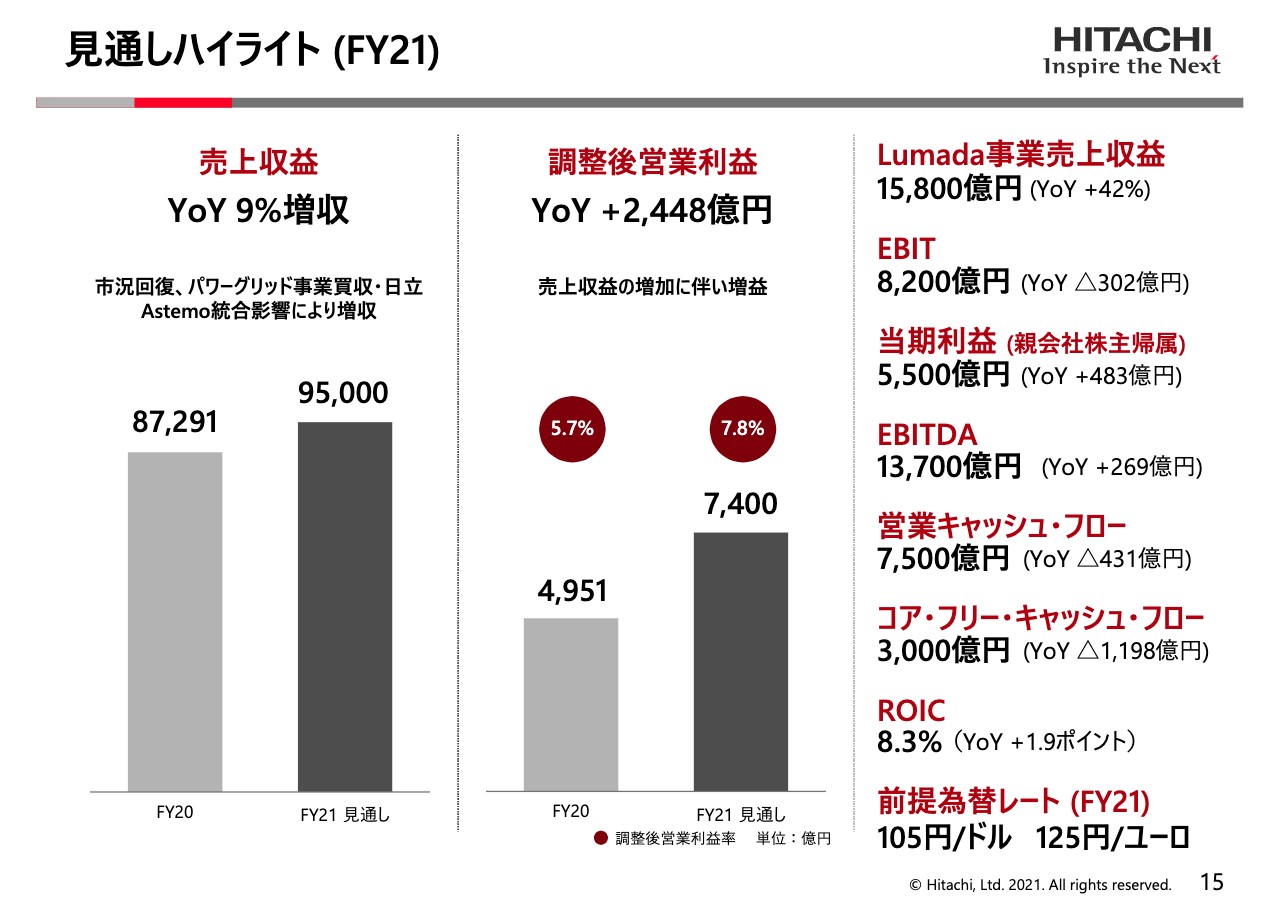

次から、21年度の見通しをご説明申し上げます。15ページをご覧ください。ここで見通しのハイライトを出しております。左側が売上収益、真ん中が調整後営業利益です。下のYoYをご覧ください。増収増益であります。売上収益で9パーセント増収、それから調整後営業利益で2,448億円増益であります。

下のグラフをご覧ください。21年度の見通しで、売上収益の9兆5,000億円、これを公表数字にいたします。右側、営業利益のところをご覧ください。右側の7,400億円、これもこれを公表数字にいたします。ここは営業利益率で5.7から7.8になります。これは連結の数字なので、先ほど申し上げた単体ターゲットの8.3よりも違いますけれども、これが7.8パーセント、公表の数字になります。

右側の数字をご覧ください。上から順番に、Lumadaが先ほど申し上げたようにほぼ予定どおりで、1兆5,800億円までいきます。当期利益が5,500億円、これレコードハイ、過去最高益のもう1回最高益の更新になります。それからEBITDAの1兆3,700億円、これも最高益になります。それからコア・フリー・キャッシュが3,000億円、ROICがここで8.3パーセントまで戻ってまいります。為替レートは今105円で調整をしております。

5セクター+Astemo・上場子会社別 見通し(FY21)

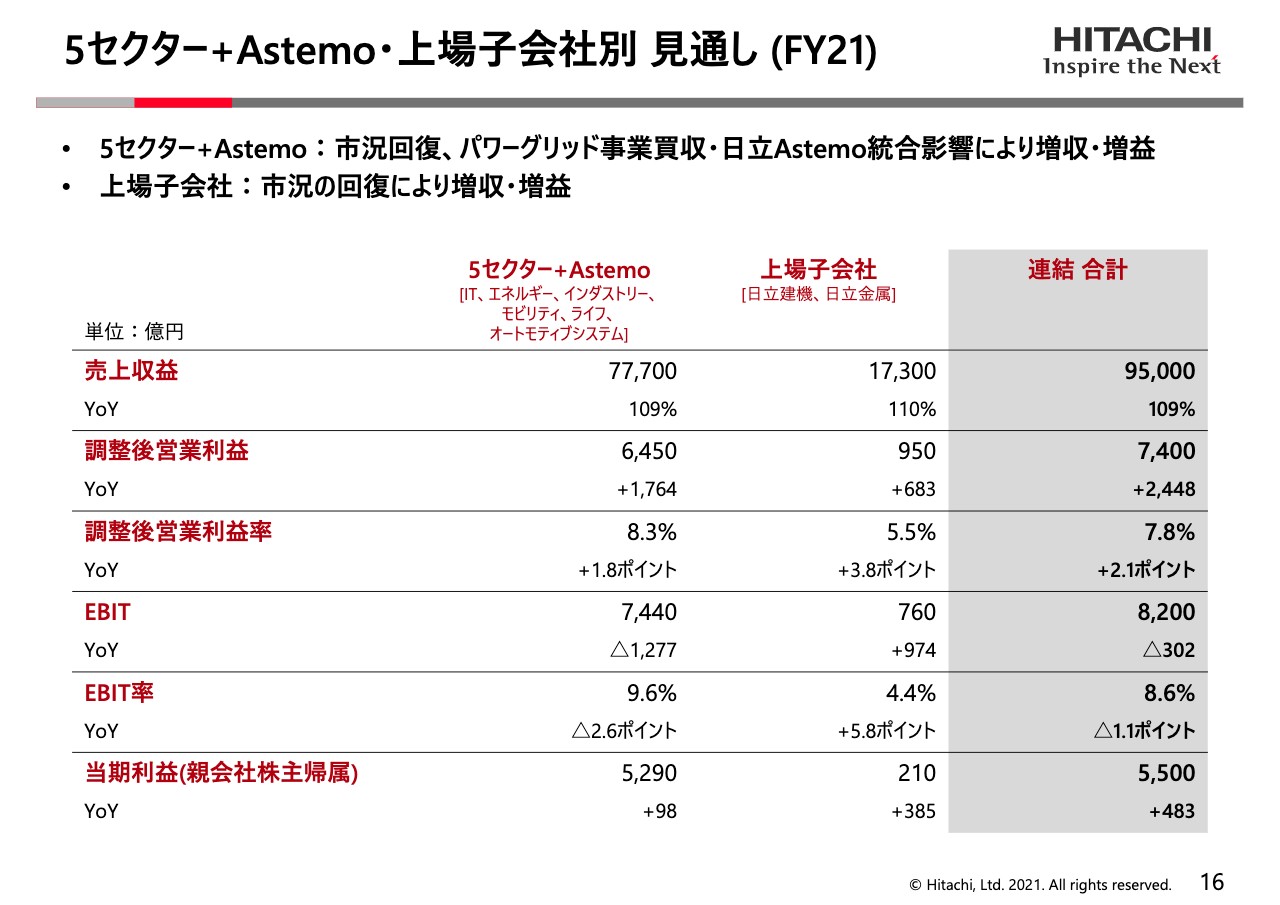

16ページをご覧ください。ここで、また先ほどの20年度と同じように、単体と上場子会社を分けております。今年度からはAstemoが別出しになりますので、5セクター+Astemoという出し方をしております。上場子会社がありまして、連結の合計があります。

これは単体も、それから上場子会社も、両方とも増収増益であります。増収増益であります。上のリード文に書きましたけれども、5セクター+Astemoは市況の回復、マーケットの回復とパワーグリッドの買収、それからAstemo統合効果で増収増益。それから上場子会社2社も、マーケットの回復で増収増益という見通しをつくっております。

下、表で展開してありますけれども、売上収益をご覧ください。単体で7兆7,700億円、上場子会社で1兆7,300億円、合計で9兆5,000億円を見込んでおります。

下の前年比、YoYをご覧いただくと増収であります。単体で109パーセント、上場子会社で110パーセント、連結合計で109パーセントという数字になっております。

その下、調整後営業利益をご覧ください。6450、950で7,400億円。下のYoYでもおのおの増益になっております。それから調整後営業利益ですね。単体が8.3パーセント、上場子会社が5.5で、合計で7.8。何回も申し上げますけど、この単体の8.3パーセントを一応ターゲットナンバーで置いております。

一番下、当期利益になりまして、単体が5,290億円、上場子会社が210億円で、仕上がりが5,500億円、これが公表数字になります。

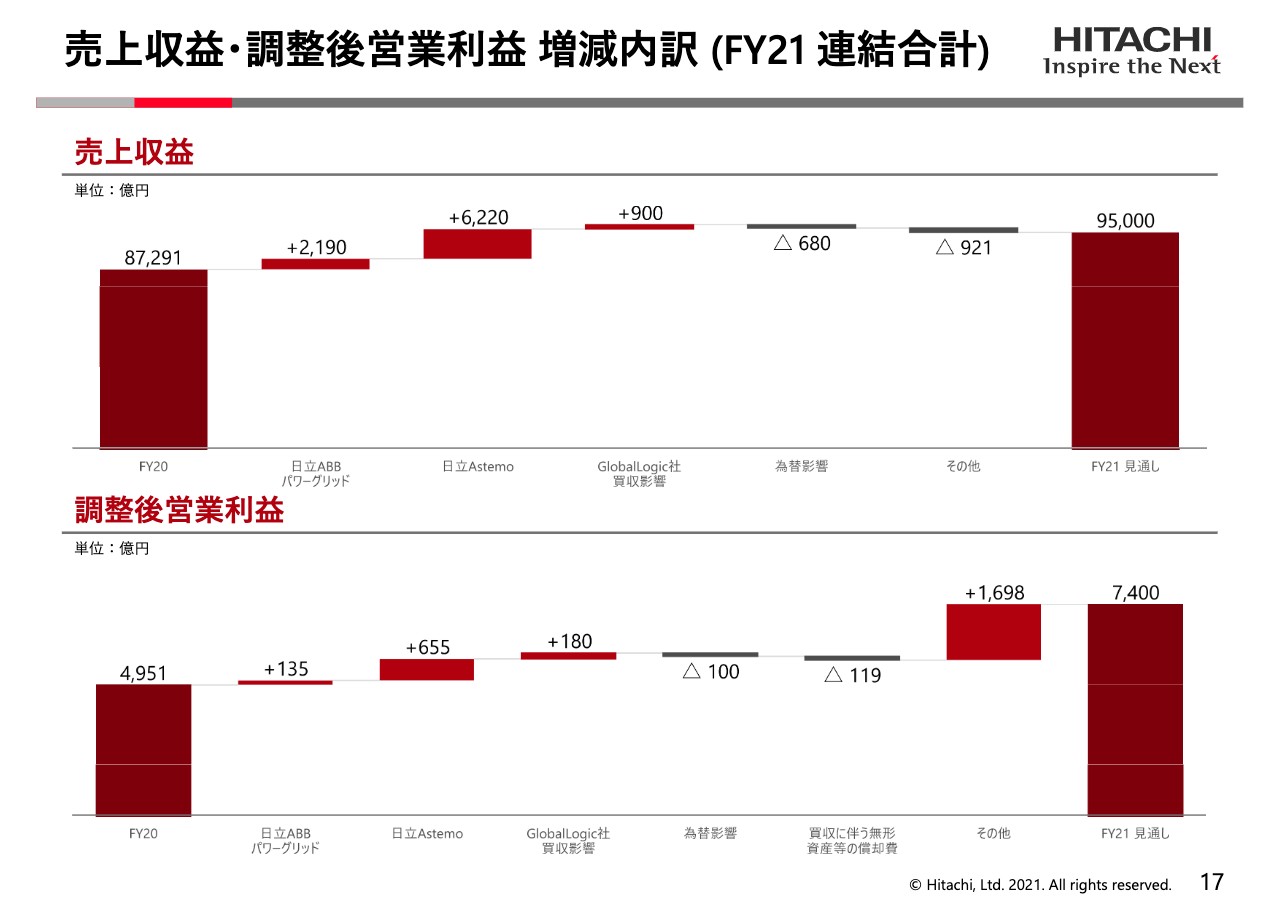

売上収益・調整後営業利益 増減内訳(FY21 連結合計)

17ページをご覧ください。売上と調整後営業利益。一番左側が20年度ですね。右側が21年度。20年度から21年度の展開を出してあります。傾向は同じような傾向ですので、上の売上収益でご説明申し上げますと、もともとの調整後営業利益がありまして、パワーグリッドによる持ち上げ効果があって、Astemoの持ち上げ効果があって、それからGlobalLogicを買収して7月から入ってきますので、その持ち上げ効果がありまして、為替の影響とそしてその他で、右側仕上がりが9兆5,000億円になります。下の調整後営業利益も同じように展開をしております。

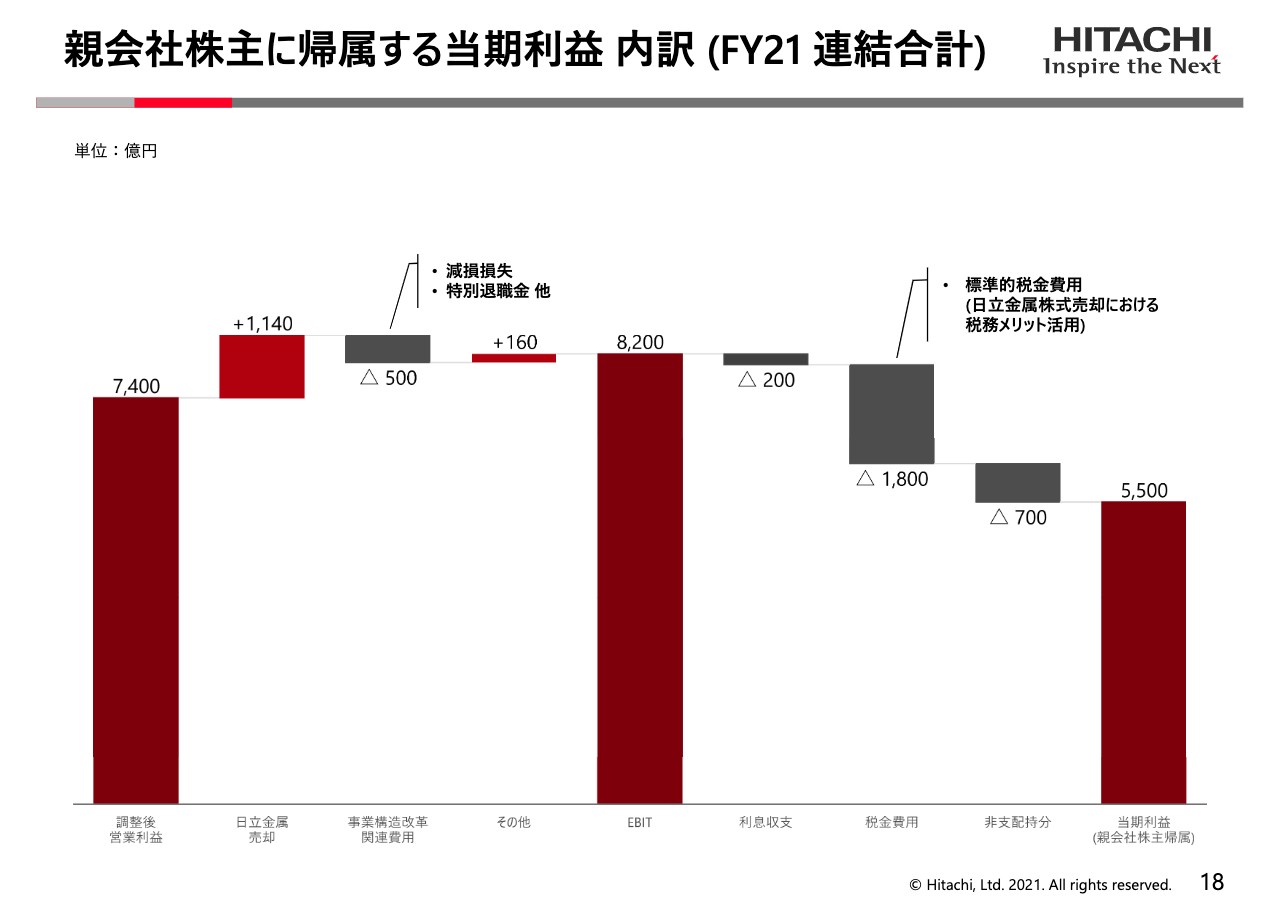

親会社株主に帰属する当期利益 内訳(FY21 連結合計)

それから18ページをご覧ください。ここで21年度の連結の合計、親会社に帰属する当期の利益をずっと展開してあります。左側7,400億円が調整後の営業利益です。ここからずっと展開して、右側当期利益5,500億円にいく展開であります。

先ほどと同じように見ていきますと、まず日立金属の売却益がここで入ってきます。それから事業構造の変革でコストが出ます。それからその他の調整があって、EBITが8,200億円、それから利息の収支が200億円悪化して、それから税金費用が出ます。右側の5,500億円になるという、そういう流れでございます。ここまでが21年度の大きな数字の流れであります。

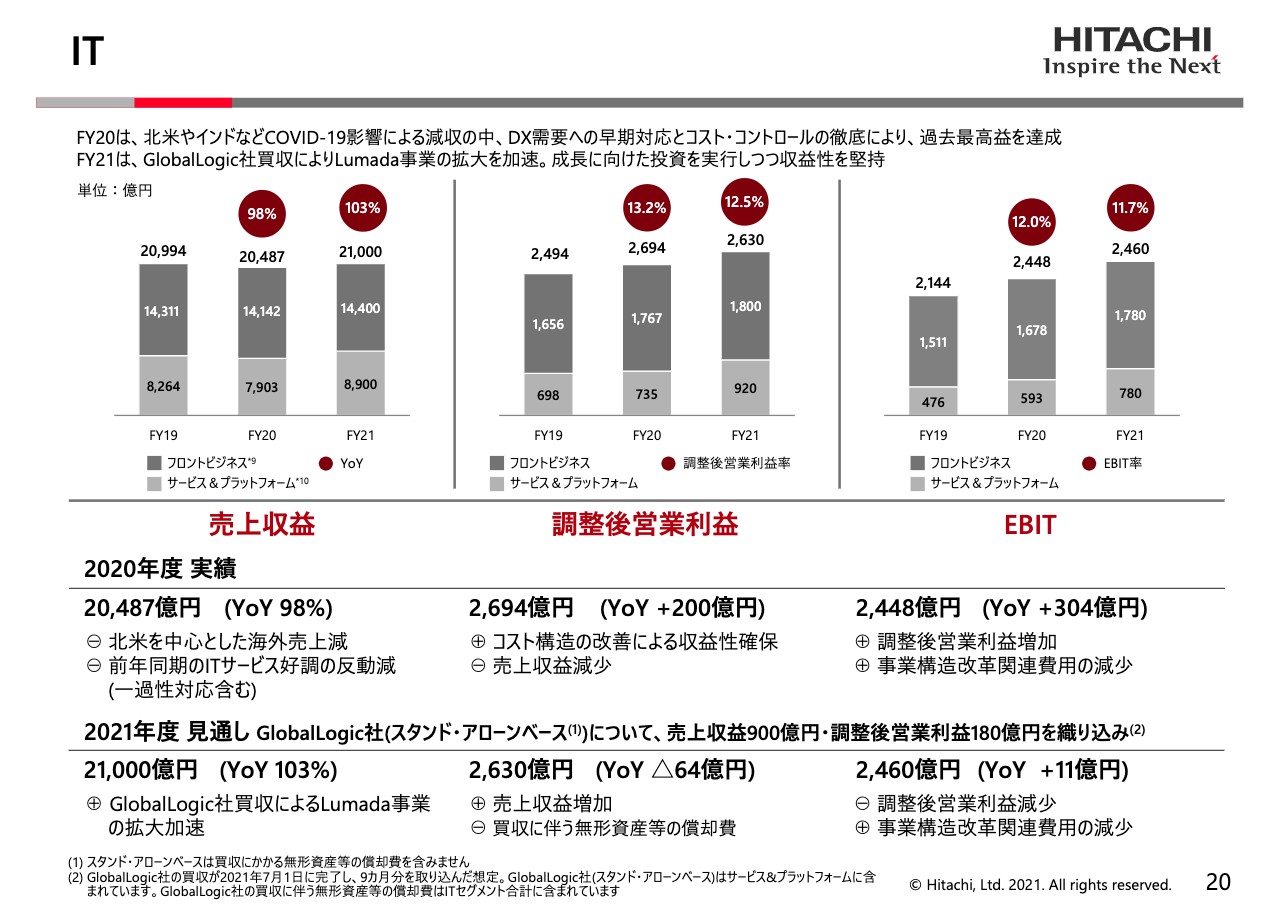

IT

20ページをご覧ください。ここでITが出ております。真ん中の表の調整後営業利益で申し上げます。中3つの棒グラフが立っておりまして、左側が19年度、真ん中が20年度、右側が21年度になっております。この薄いグレーのところがサービス&プラットフォーム、ここにさっきのGlobalLogicが入ってきますけれども、その上の黒いところがいわゆるフロントであります。

ここでご覧いただきたいのは、一番上の丸の中に入っています調整後の営業利益が13.2パーセント20年度が、21年度に12.5に若干ダウンしますけど、これは何かと言うのが一番下に出ておりまして、文字で書いてあります2021年度の見通しの下のところですね。買収に伴う無形資産等の償却、これGlobalLogicの償却をここで見ておりますので、その分を戻せば順調に成長しますけど、それを見込んでいるというそういう表であります。

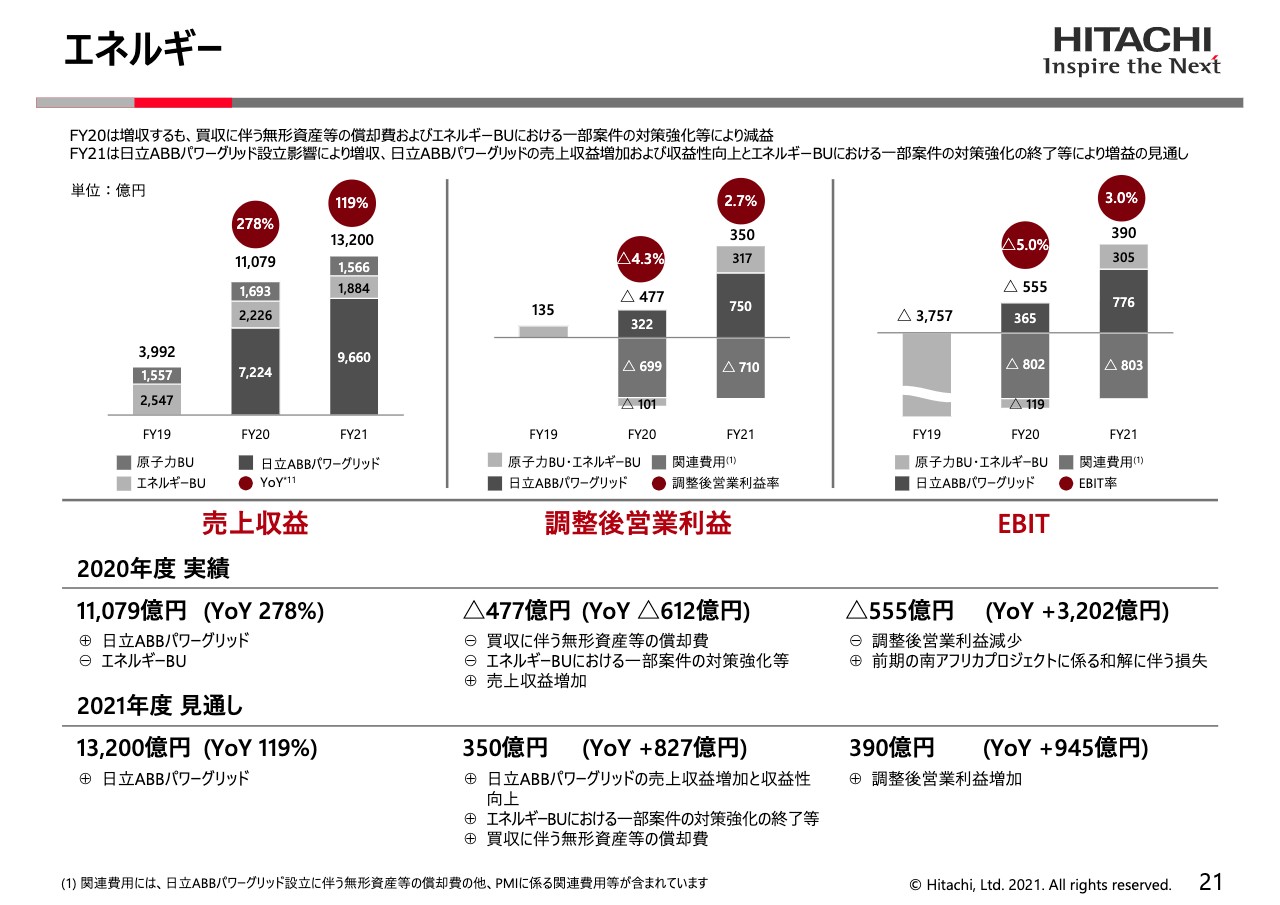

エネルギー

次、21ページをご覧ください。同じように真ん中の調整後営業利益でご説明申し上げます。19年度、20年度、21年度ととってありまして、20年度と21年度が薄いグレーが下にマイナスで出ております。これはHAPG買収に伴う、1つは構造改革費用、それからもう1つはPPAの償却ということで、これが出ますのでこれがマイナスで出るという、そういう表でございます。

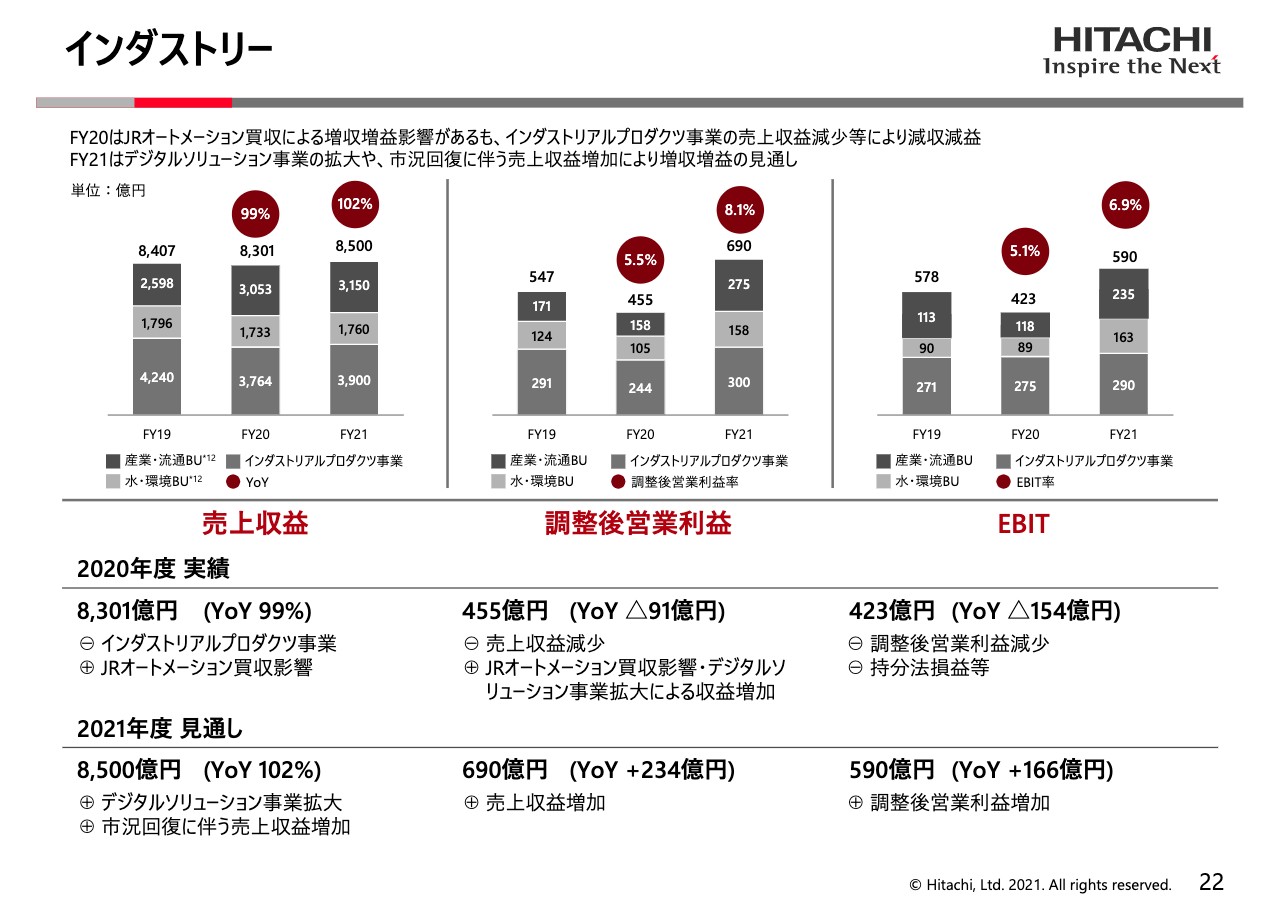

インダストリー

次の22ページをご覧ください。インダストリーです。ここは21年度になりまして、製造セクター、日本だけじゃなくて世界的に状況が戻ってきます。したがって利益が増えるというそういう想定をしておりまして、真ん中をご覧ください。20年度から21年度、営業利益率が5.5から8.1パーセントへ大きく改善をいたします。

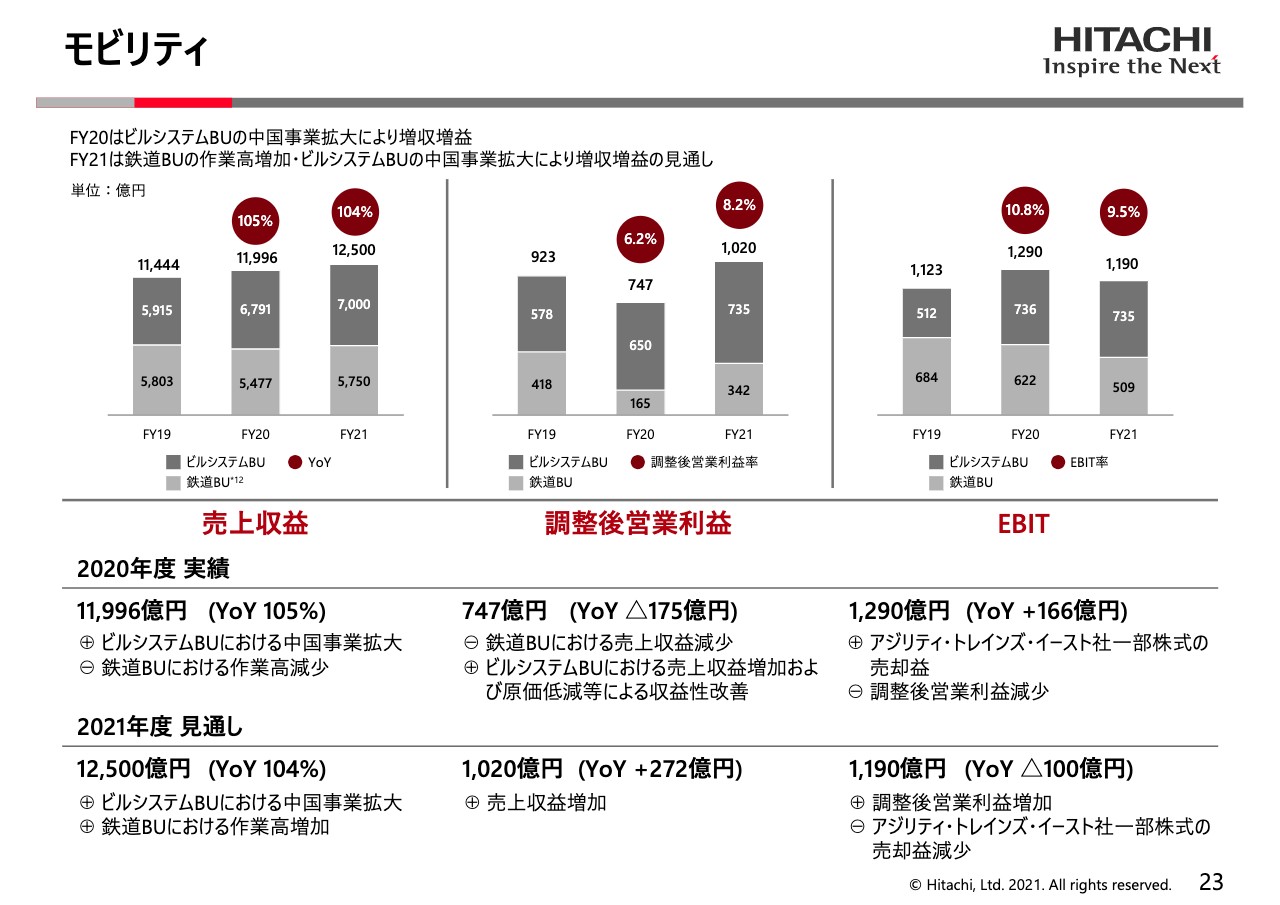

モビリティ

23ページ、モビリティをご覧ください。これも真ん中の調整後営業利益で申し上げますと、20年度から21年度へ大きく利益が増えます。全体として1,020億円まで増えます。これは主にエレベーターの寄与が大きい、エレベーターの寄与が大きいということになります。

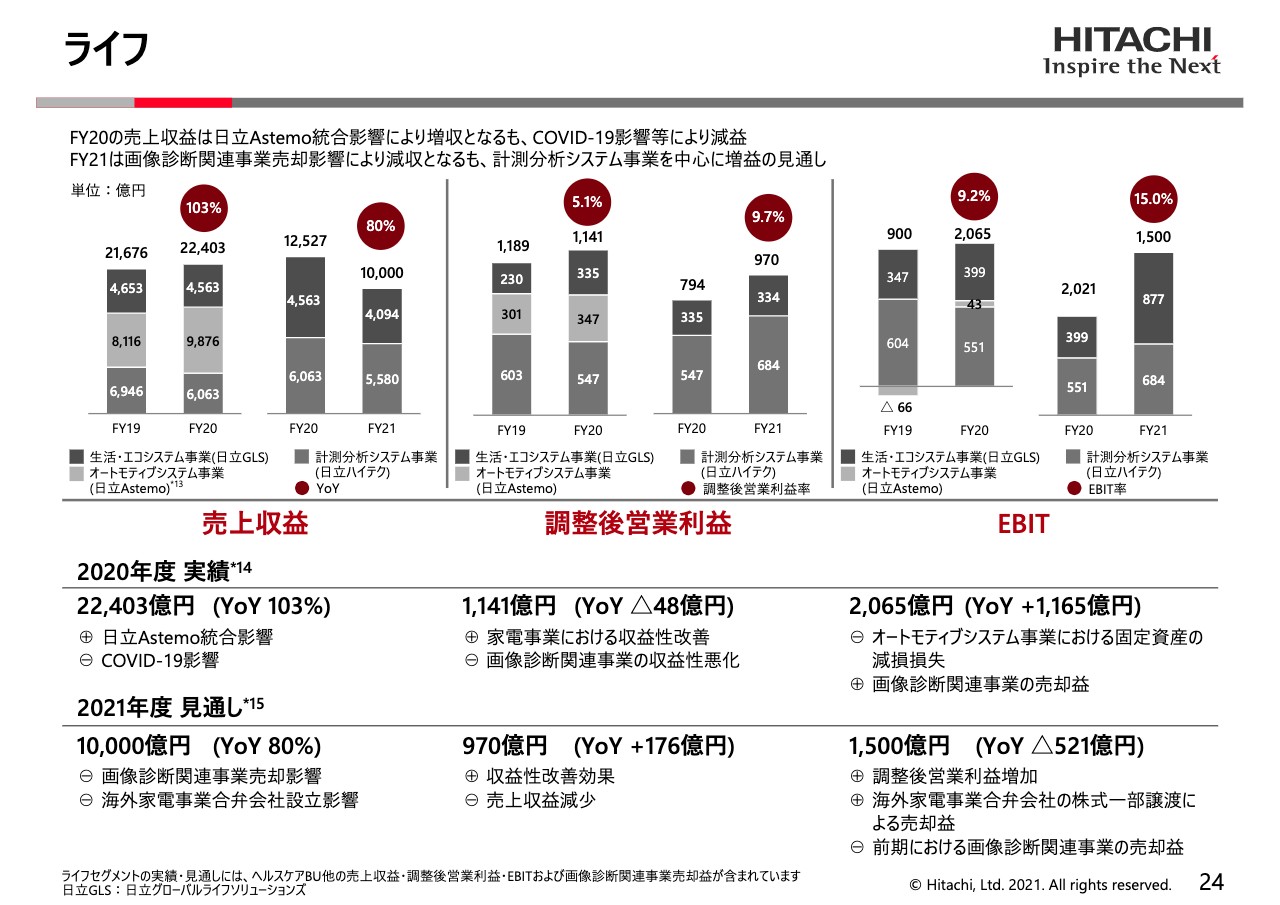

ライフ

それから、次の24ページのライフをご覧ください。真ん中の調整後営業利益で、19年と20年には薄いグレーが入っています。これがAstemoです。申し上げたように、21年度からAstemoを外へ出しますので、この分が右側のグラフで言うとなくなるということであります。

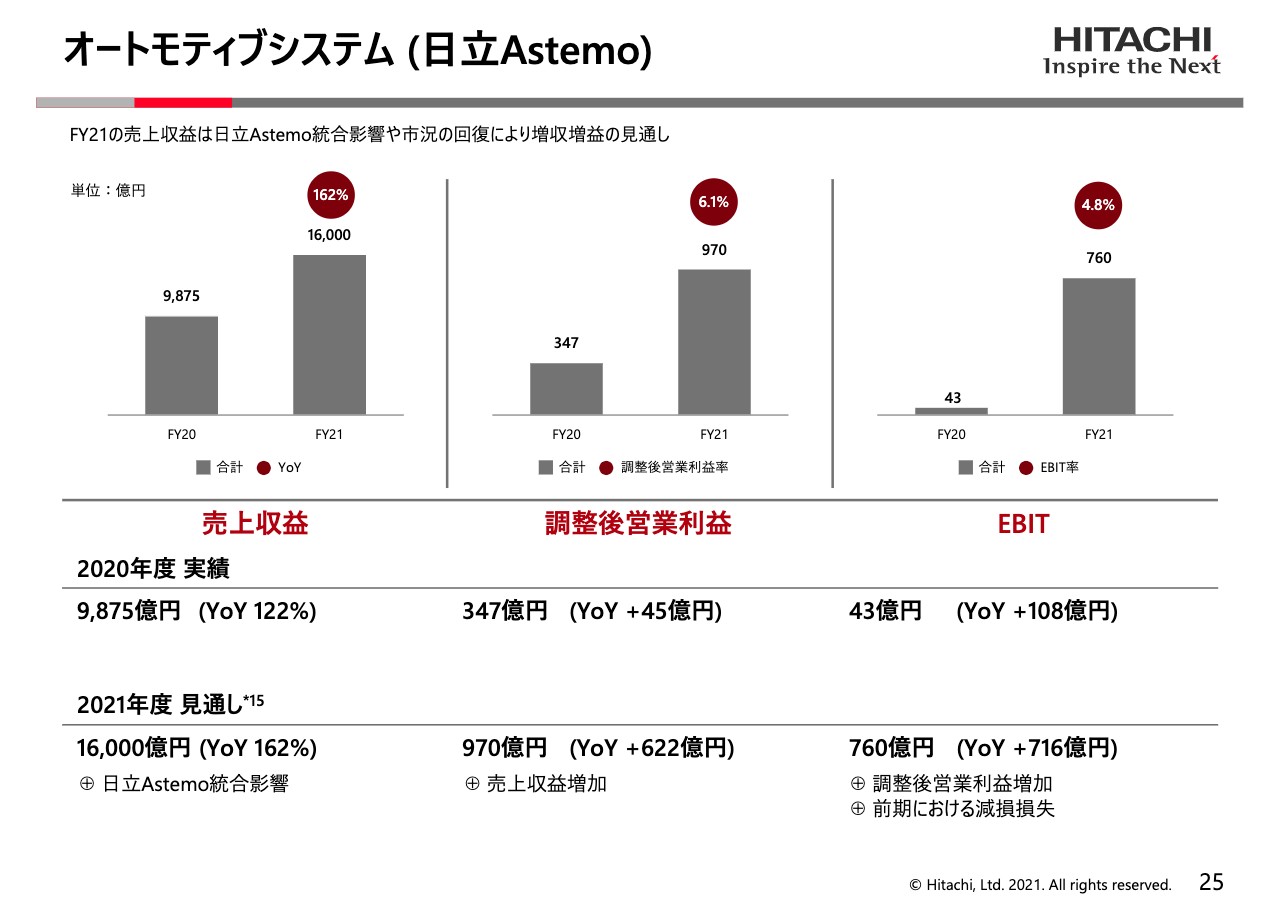

オートモティブシステム(日立Astemo)

25ページをご覧いただいて、オートモティブ、日立Astemoがどうなるかというのを、下へ持ってきていますけれども、20年度、21年度の調整後営業利益をご覧ください。20年度は半導体の供給の問題等々がありまして、利益を落としておりますけれども、21年度は回復をするということで計画をつくっております。

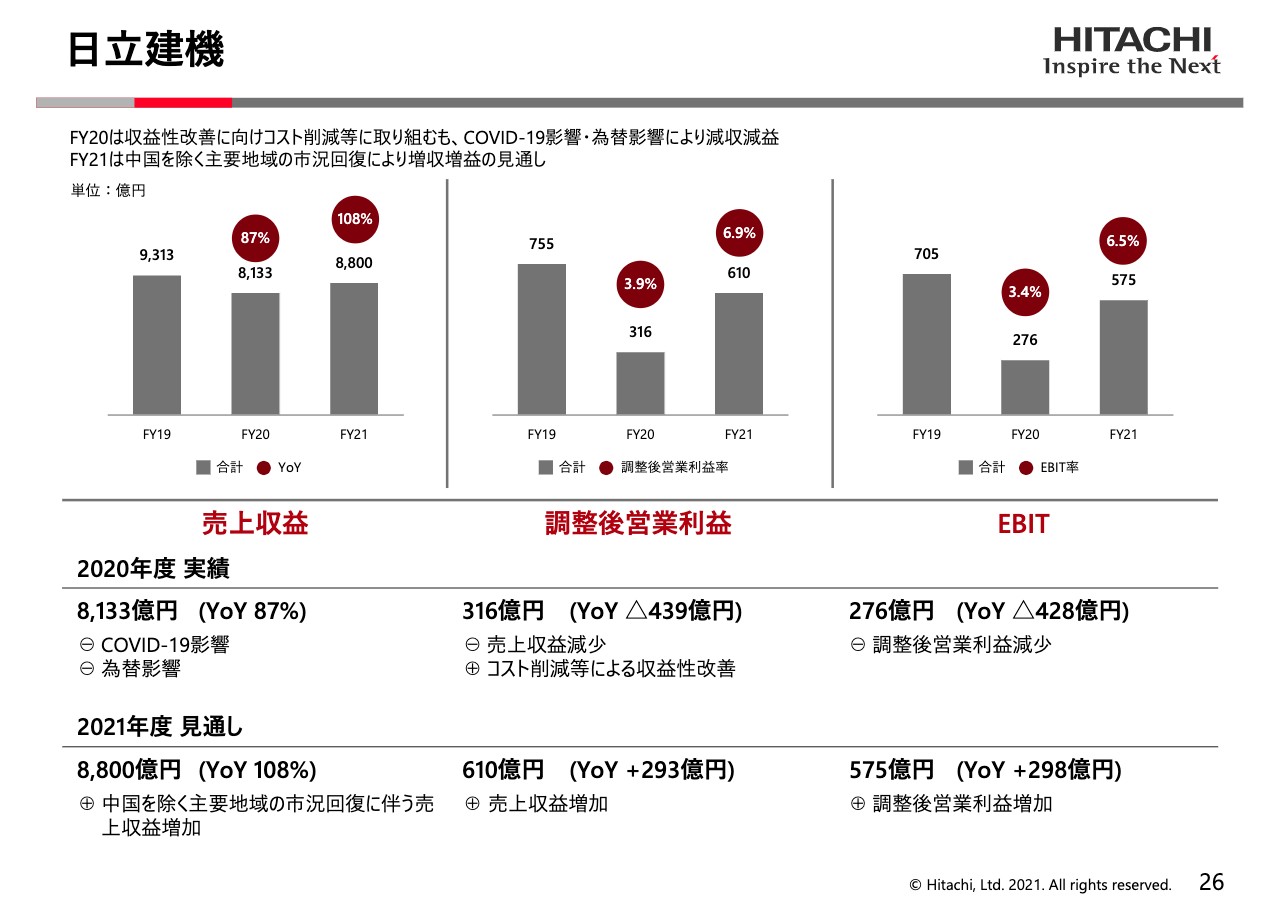

日立建機

それから、26ページをご覧ください。上場子会社、日立建機でありますが、これも真ん中の調整後営業利益をご覧ください。丸の中が営業利益率が出ておりますけれども、21年度は非常に厳しい状況でありました。利益率が3.9パーセントですが、これも21年度には6.9パーセントまで回復をするという計画をつくっております。

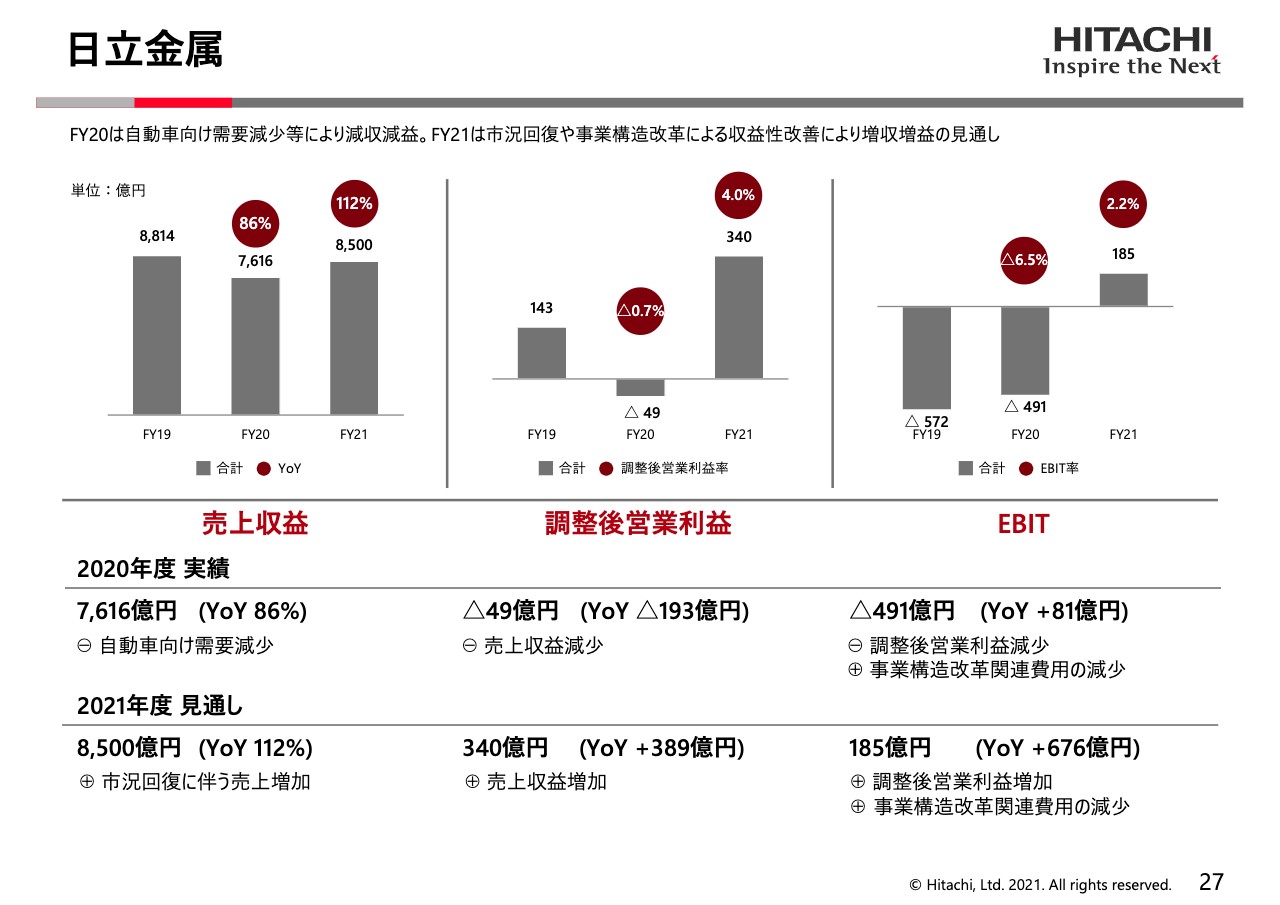

日立金属

それから次の27ページ、日立金属でありますが、これは20年度は大変残念でありましたけれども、償却が大変多く発生しましたのでマイナスでありました。マイナスの49億円の営業利益でありましたけれども、これが21年度には回復をして、利益率で4.0パーセントまで回復をするという計画をつくっております。

セグメント別 実績・見通し

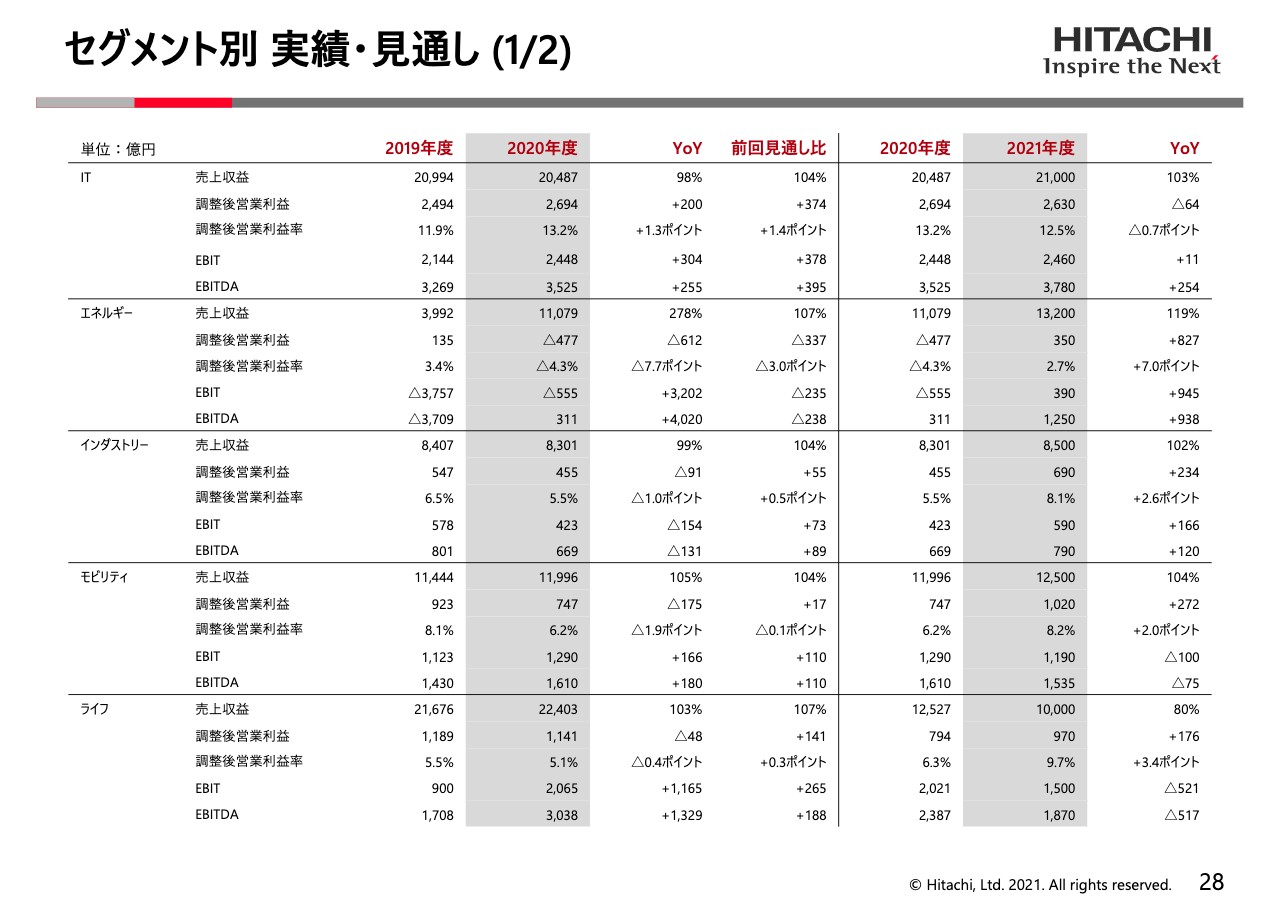

28ページをご覧ください。ここから以降はセグメント別に、19年度、20年度、それから21年度をずっと展開をしてあります。ここで注目をしていただきたいのは、ITのところですね。

上から3つ目の調整後営業利益で、一番右側YoYの比率で言いますと、これがさっきのPPA等の償却がありますので、0.7パーセントポイント下がりますけれども、あとのところ、エネルギーの調整後営業利益のところですね。

これはグレーの21年度の2.7パーセント、それからプラスの7.0ポイントプラス、それからインダストリー8.1パーセント、モビリティの8.2パーセント、ライフの9.7パーセント、オートモティブの6.1パーセント、日立建機の6.9パーセント、金属の4パーセント等々、IT以外は全部戻しております。回復をしております。そういう表に今なっております。繰り返しになりますが、ITだけはPPAの償却が入りますので、ここで若干数字が減るということであります。

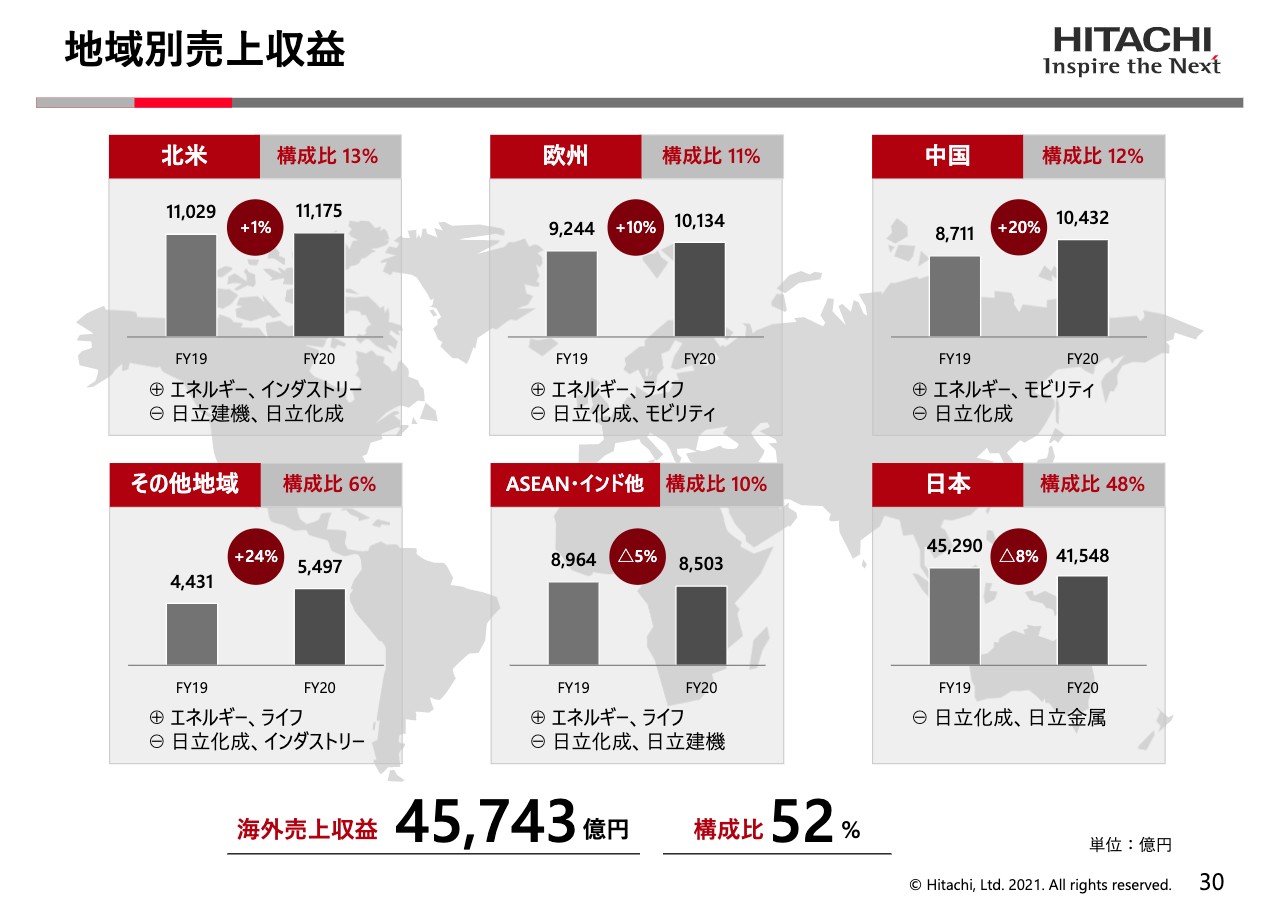

地域別売上収益

それから30ページをご覧ください。ここで地域別の売上を出しております。時計回りでご覧ください。左上、北米から始まって欧州、中国、下で日本、横に来てASEAN・インディア、その他地域となっておりますが、この丸の中が前年比の売上の成長率でありますけど、北米がほぼ横ばい、それから欧州が10パーセント戻してきていると、中国に至っては20パーセントぐらい増えております。

それから日本が非常に厳しくて8パーセントのダウン、ASEAN・インディアも厳しくてマイナスの5パーセントダウン、その他地域が24パーセントとなっております。

ちょっとここには書いておりませんけれども、北米から欧州、全部その他地域まで含めまして、HAPGを取り込んだことによって、この貢献度が大変多く出ております。

海外の売上収益が4兆5,700億円で、これが52パーセントまで来ております。おそらく21年度はもっとこれが上がっていくだろうとは見ておりますけれども、とりあえず52パーセントまで今来ているという状況であります。

開示の充実

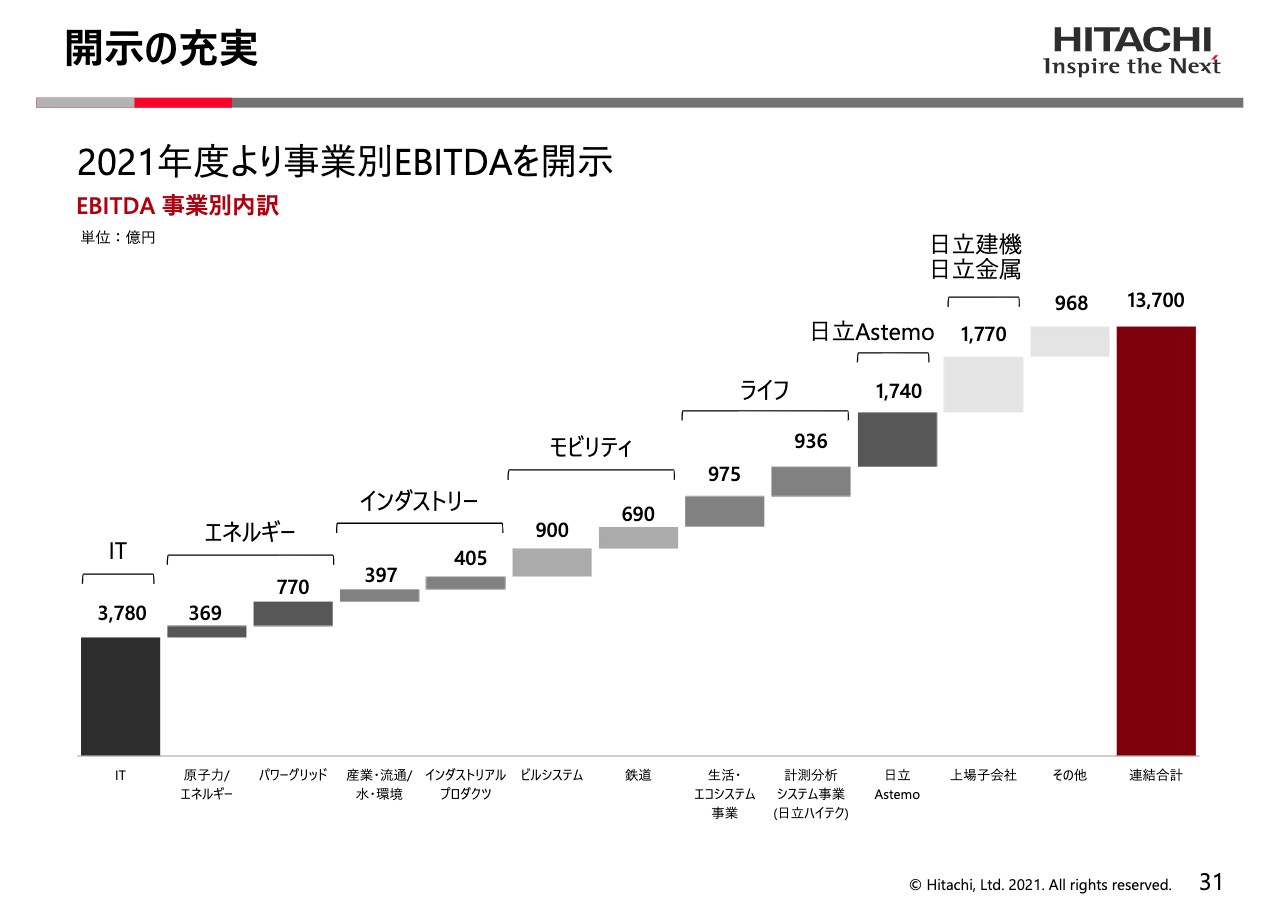

最後になりますけど、31ページをご覧ください。開示です。従来から開示の充実を図っておりまして、今回も更に踏み込んで開示をする予定であります。1つはすでにお手元の資料で出ておりますけど、ROICを各セクターごとに開示をするということで、今回数字をお出ししております。それからもう1つは、ここに出しましたけれども、EBITDAをセクターで開示をするということをやります。

これをご覧いただくと、左のITの3,780億円EBITDA、キャッシュ・フローの一番大きい塊ですね。ここから始まって、エネルギーは従来のエネルギーとパワーグリッドを別出しにしてあります。インダストリーは産業・流通/水とインダストリアルプロダクツを別にしてあります。モビリティはエレベーターと鉄道を別に出してあります。ライフは生活・エコシステムとそれからハイテクを別に出してあります。

Astemo、上場子会社がありまして、一番右側、単純にEBITDAを合計すると1兆3,700億円ということになります。これは、アナリストのみなさんのサム・オブ・ザ・パーツの計算等でご参考にしていただければいいと思いますので、よろしくお願いいたします。

新着ログ

「電気機器」のログ