PWHD、通期は大幅増収増益の好決算 営業利益は前年比で約2.4倍、保有顧客数も22万件増で高成長継続

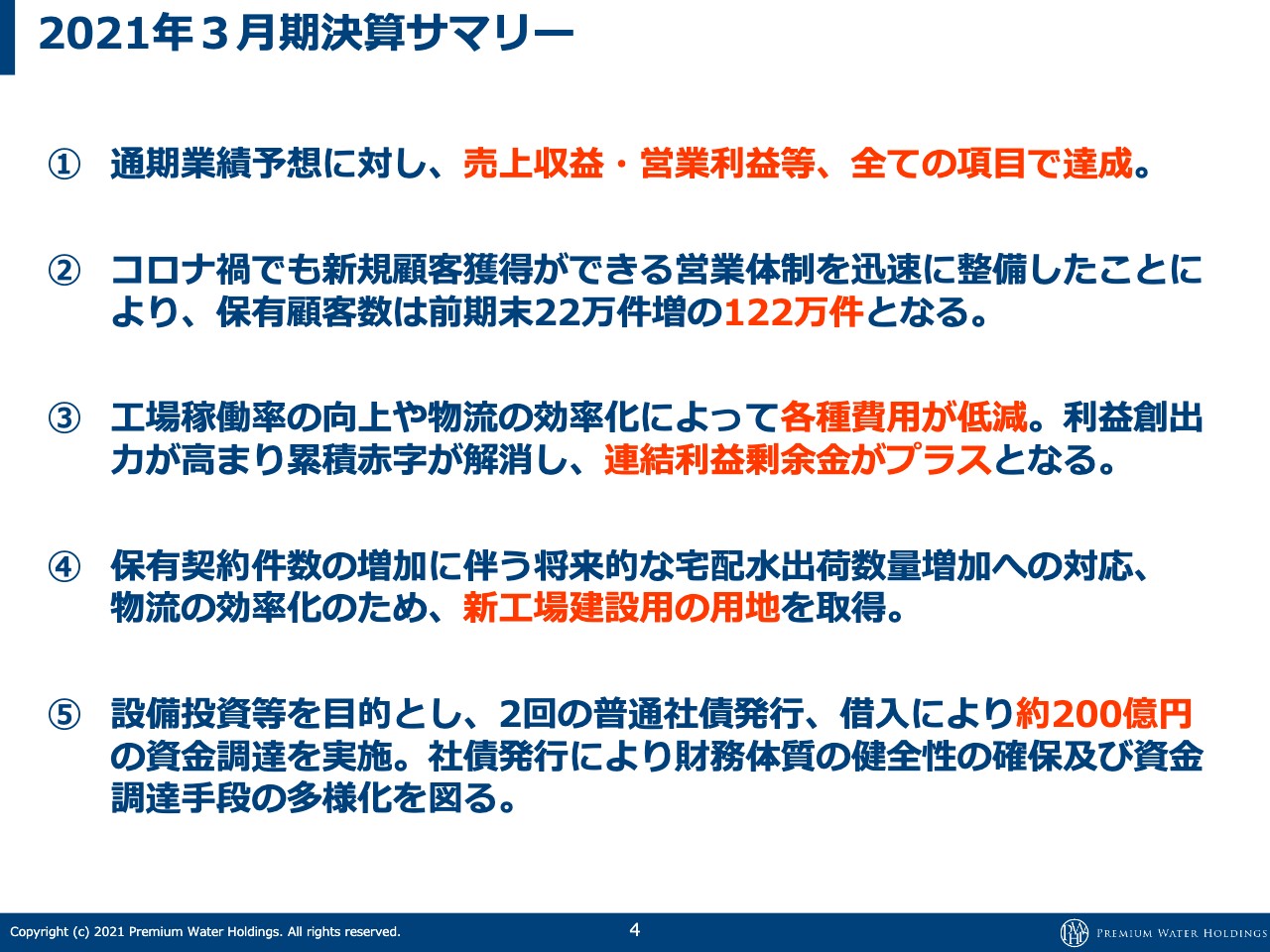

2021年3⽉期決算サマリー

萩尾陽平氏:みなさま、こんにちは。株式会社プレミアムウォーターホールディングスの2021年3月期の決算説明会を開始させていただきたいと思います。よろしくお願いいたします。本日は、6つの項目をお話ししたいと思っています。

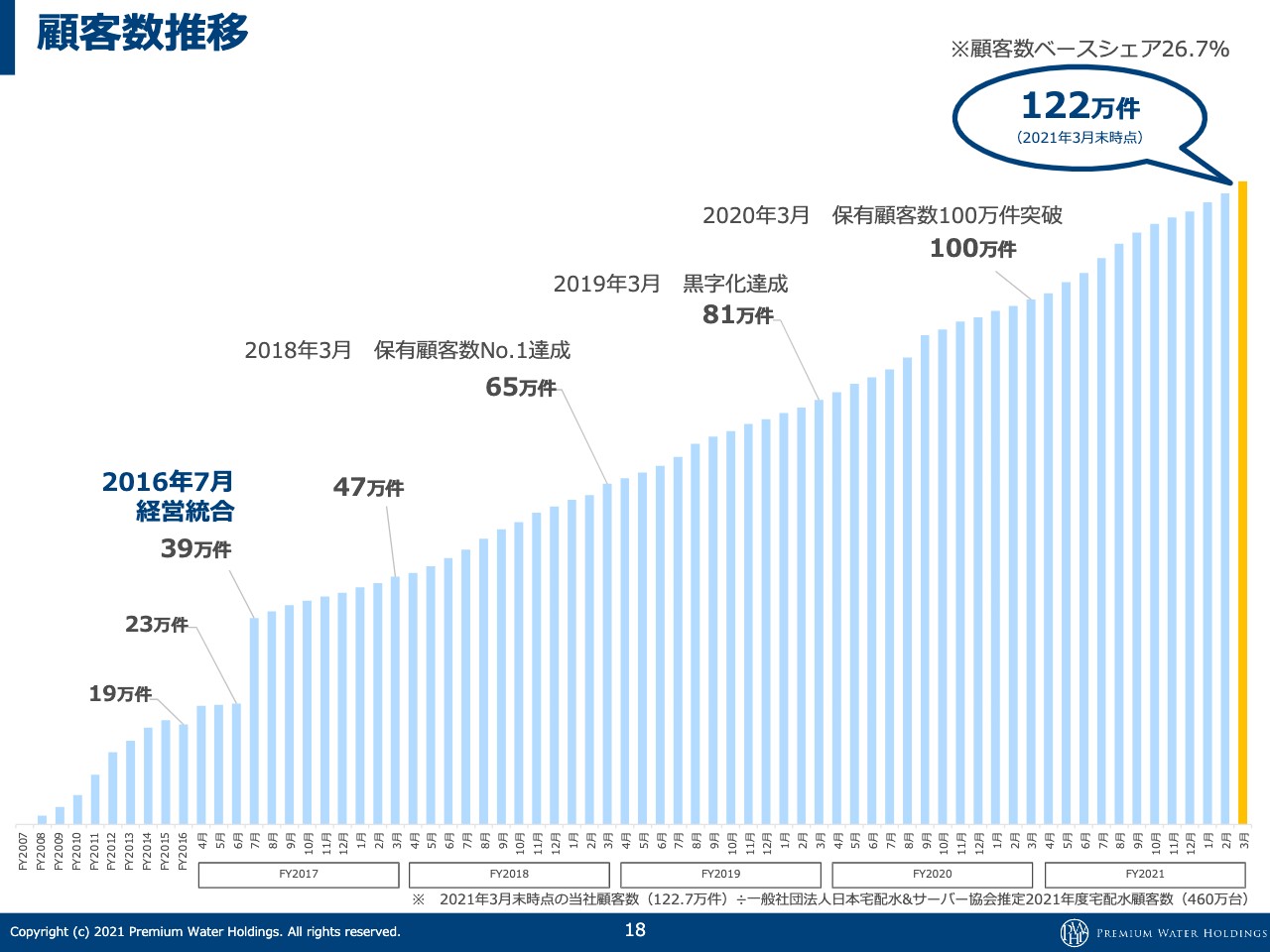

まずは業績です。保有顧客数ですが、2020年3月期末で100万件でしたが、22万件の純増で着地で122万件となっています。このあたりをお話ししていきたいと思います。

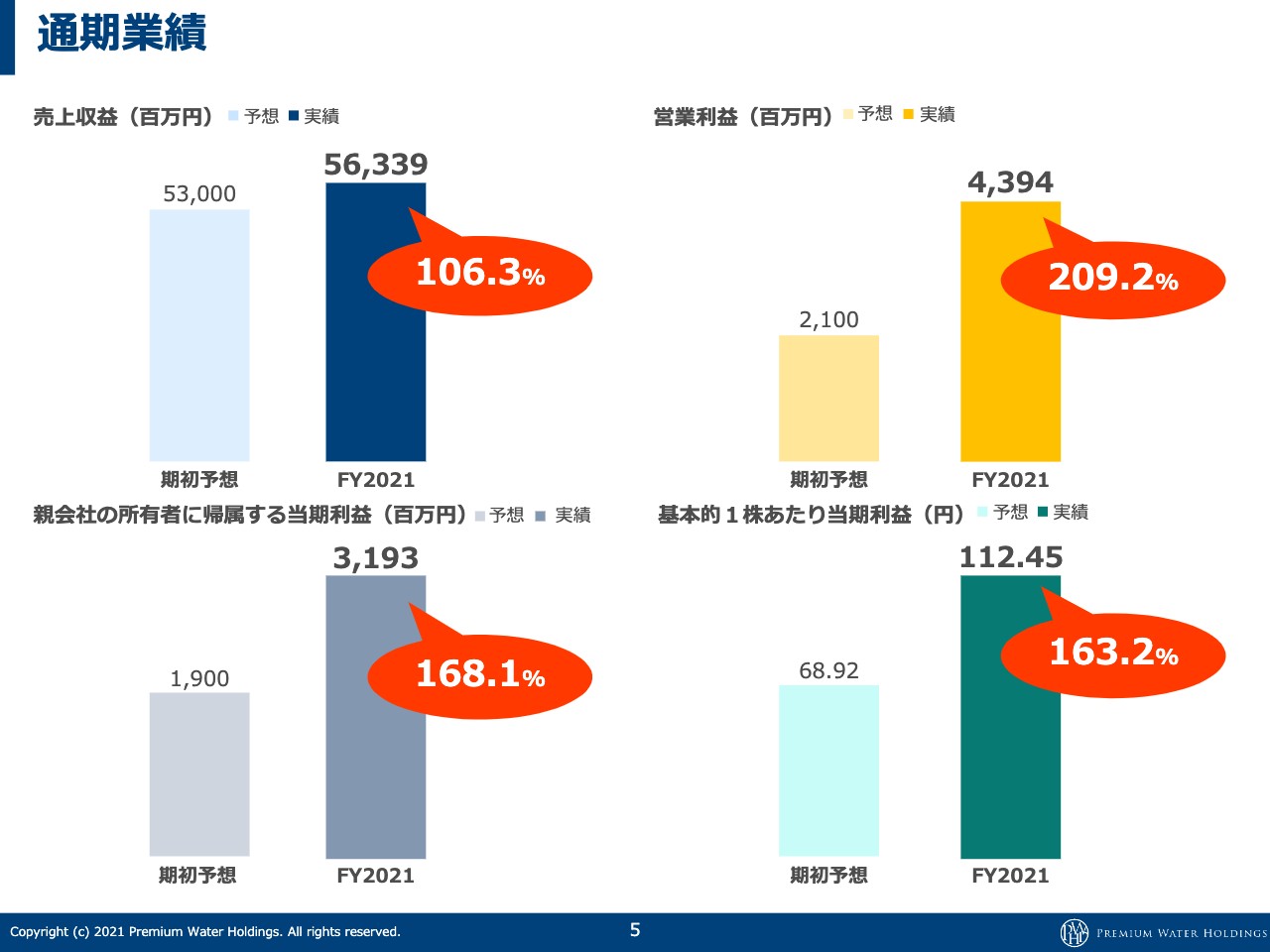

通期業績

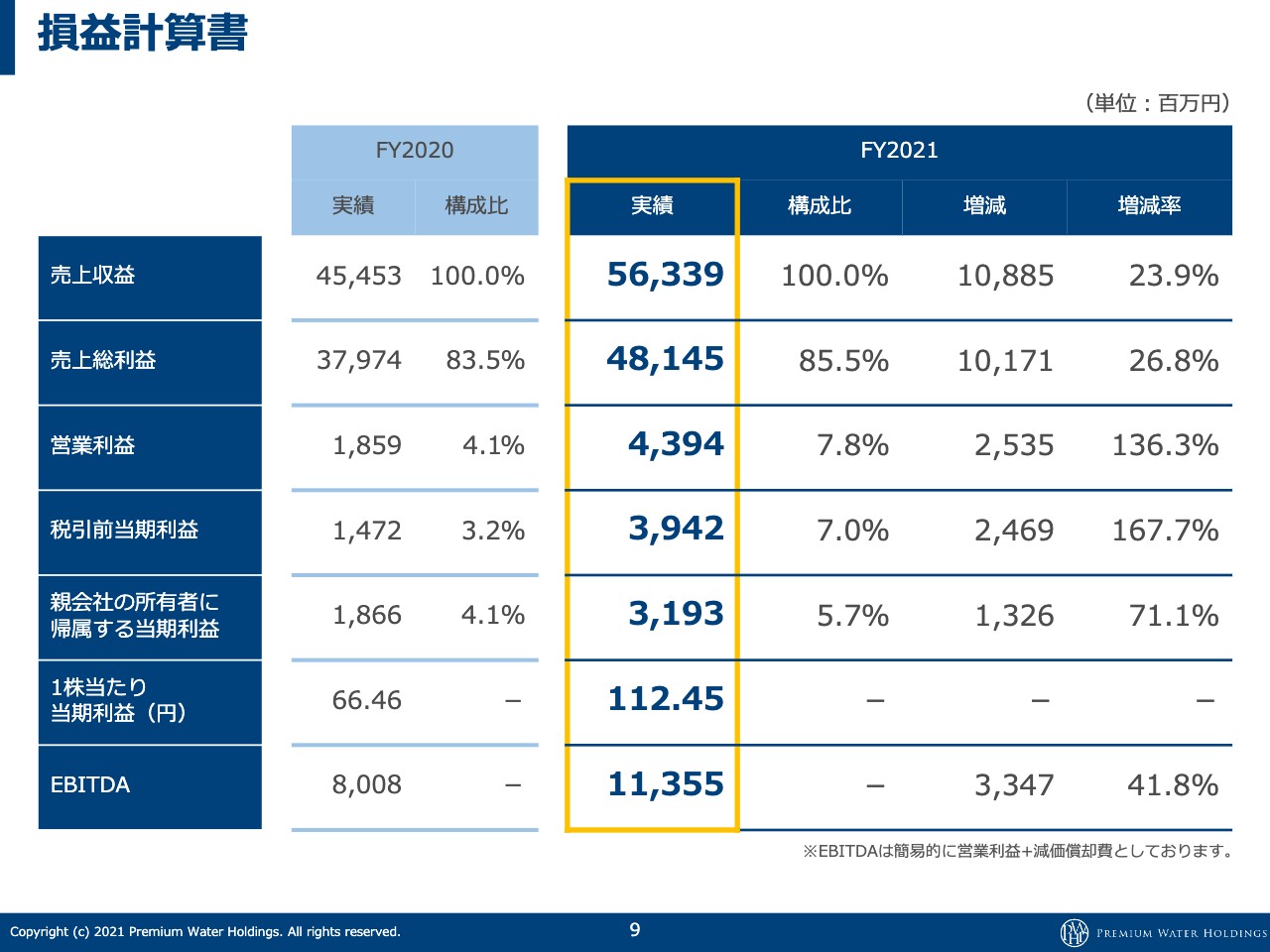

期初予想と着地となっています。売上は560億円で、予想よりも30億円上回っています。特に、営業利益は顧客のクレジットカード率を上げたり、解約率を下げたりと、いろいろなことに取り組んだため、営業利益にかなり寄与し、当初予想21億円から約44億円で着地しています。

親会社の所有者に帰属する当期利益は31億円で、こちらも期初予想を上回っています。数字をご覧いただければわかるように、すべて順調に進んだと思っています。

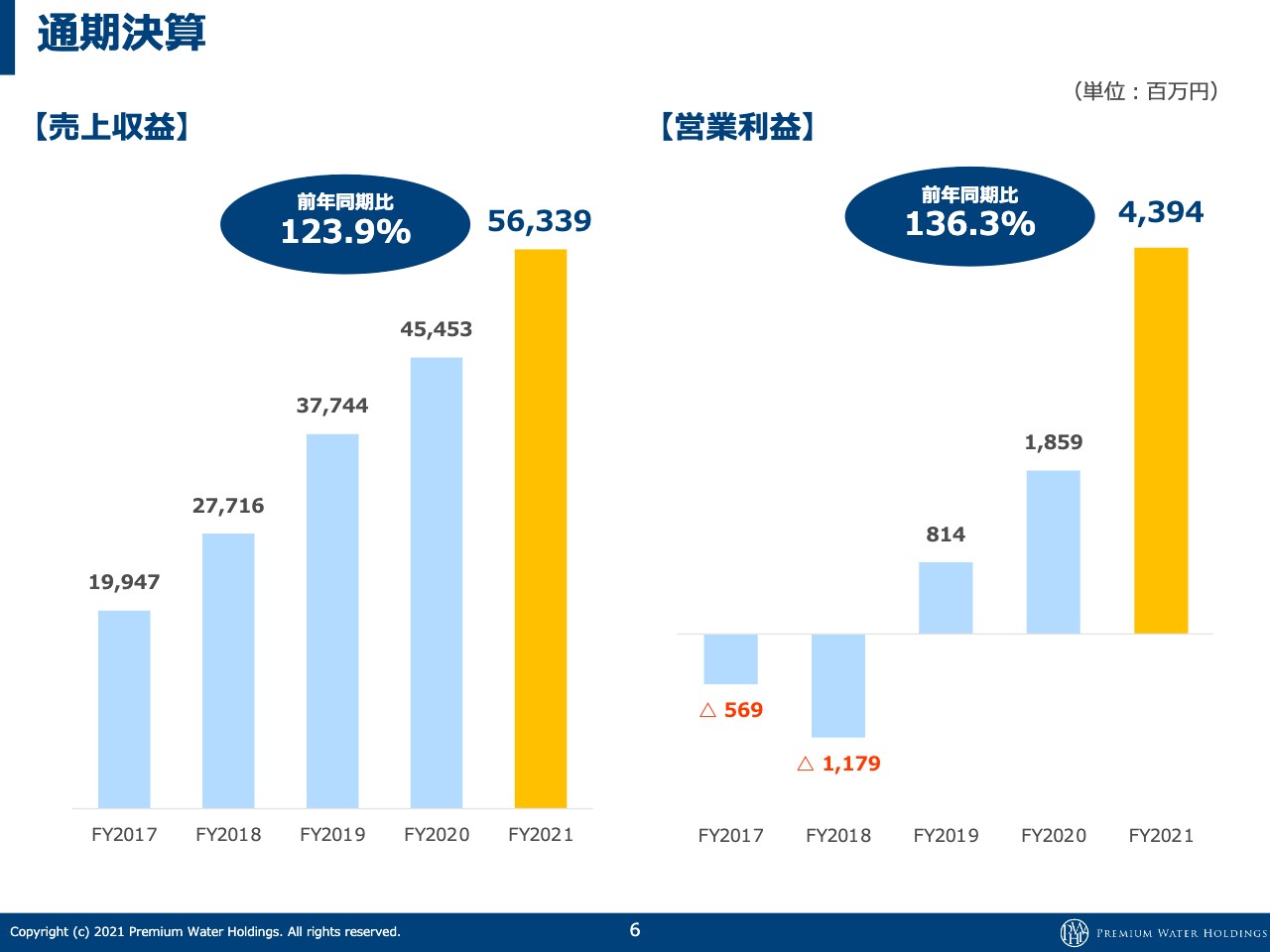

通期決算①

過去5年の売上と営業利益の推移です。2017年、2018年は大変ご心配をおかけしたと思うのですが、決算説明会などで「この赤字は、将来の顧客を積み上げて、将来のストックを貯めていく、利益を出していくためのものだ」とお伝えしていました。2019年、2020年、2021年は、それがしっかり数字に表れたと思っています。

利益は倍増、倍増で来ていますので、非常に順調だと思っています。予想外のことはまったくないため、基本的にはすべて予想の範囲内で動いています。

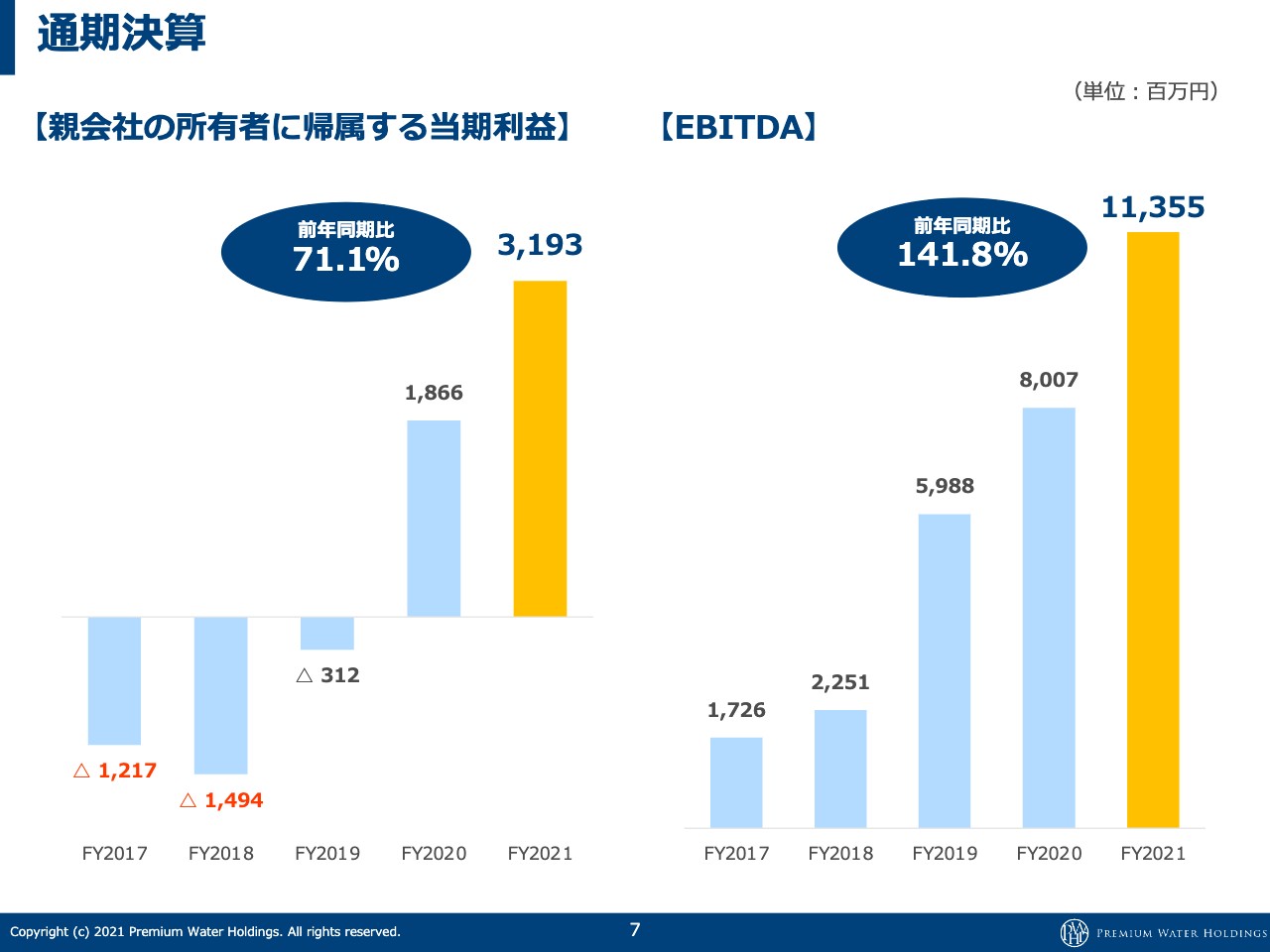

通期決算②

2021年は、EBITDAがかなり伸びているということで、新規獲得数がしっかり伸びており、顧客の純増数が大幅に増えています。まだまだ伸び悩むところまでは来ていないという証明になったのではないかと思いますので、この状況を今期、来期以降もどのように続けていくかということに、引き続き焦点を絞っていきたいと考えています。

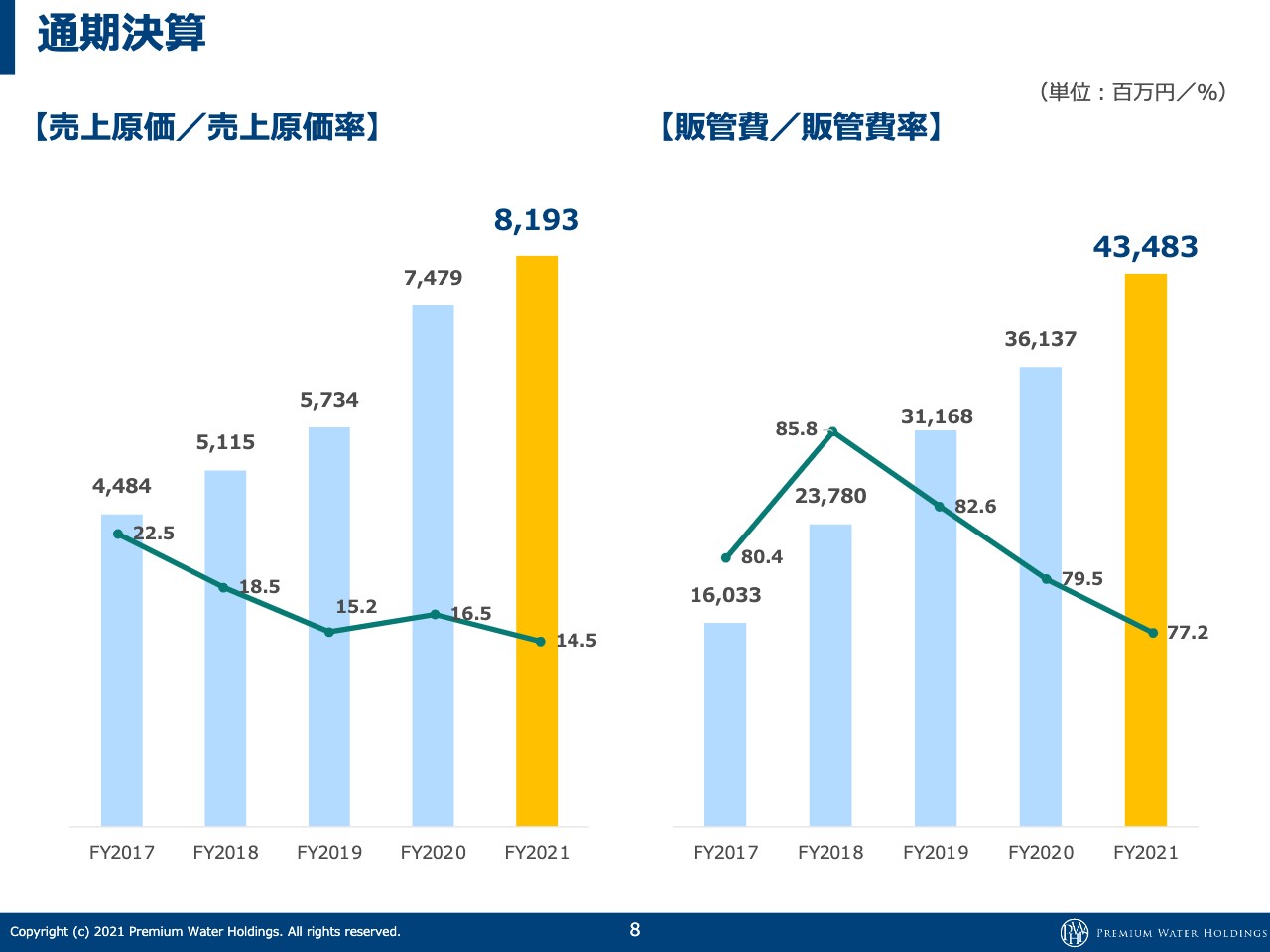

通期決算③

原価率は下げ、販管費率も下がっているため、非常に効率よく顧客数を純増させている証明にもなっていると思います。当たり前ですが、顧客数が純増しているため製造コストが下がっていきます。

今までは物流コストが上がり続けていたのですが、前期は物流コストが前年度より下がってきています。数が増えてエリア占有率が上がれば、物流コストが下がっていくという仕組みができ始めています。

それは、非常に大きなことだと思っています。年間で2,000万本以上出荷するため、物流コストが1本あたり50円、100円違うだけで営業利益がかなり変わってきます。そのきっかけといいますか、兆候が出てきたことに関しては、すごく大きなことだったのではないかと思っています。

損益計算書

こちらが今、ご説明した数字のサマリーです。

連結貸借対照表

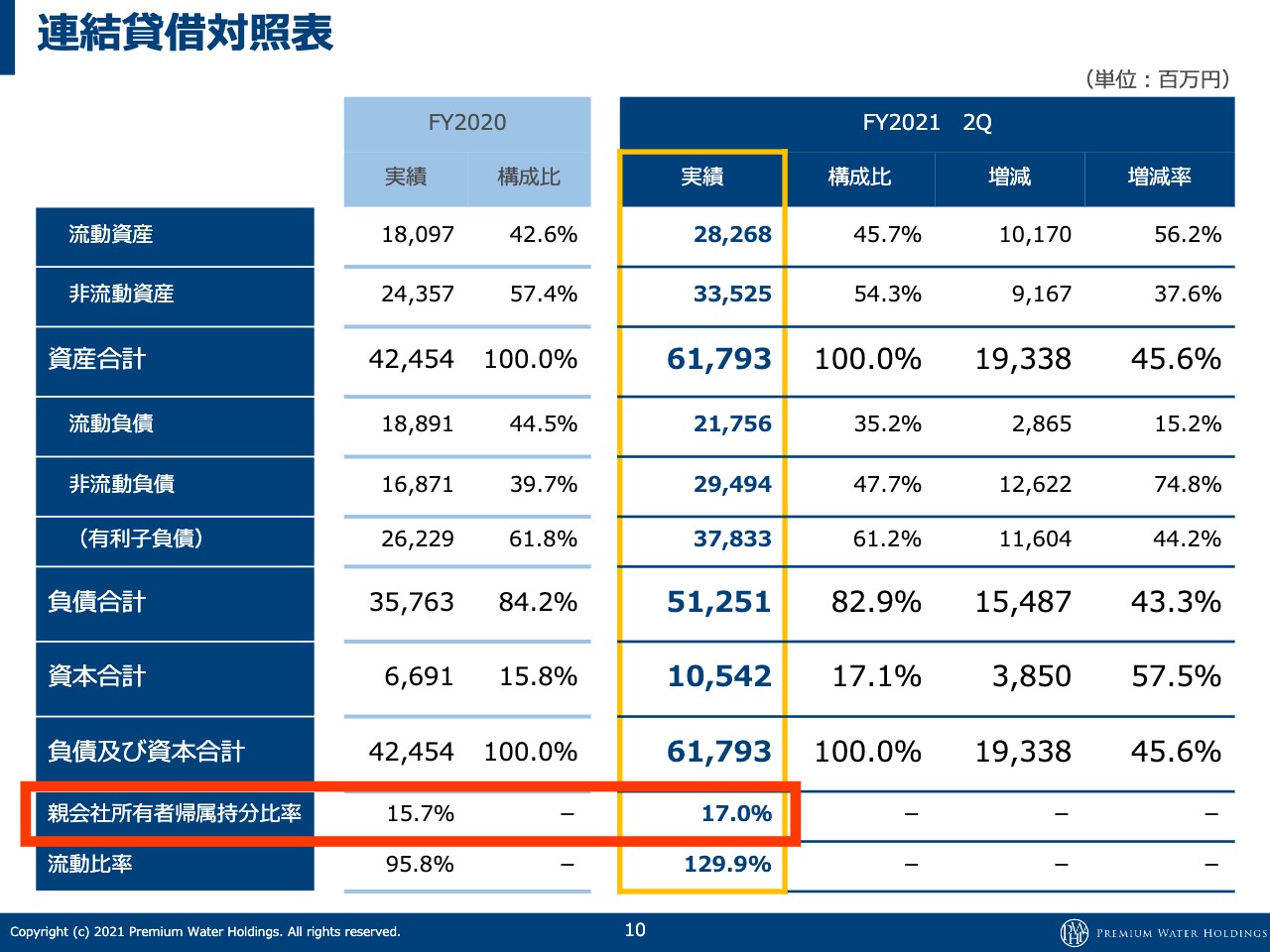

連結貸借対照表です。自己資本比率が高まってきており、2年から3年以内に20パーセント、将来的には30パーセントを捉えていきたいと考え、計画的に進めています。

連結キャッシュ・フロー

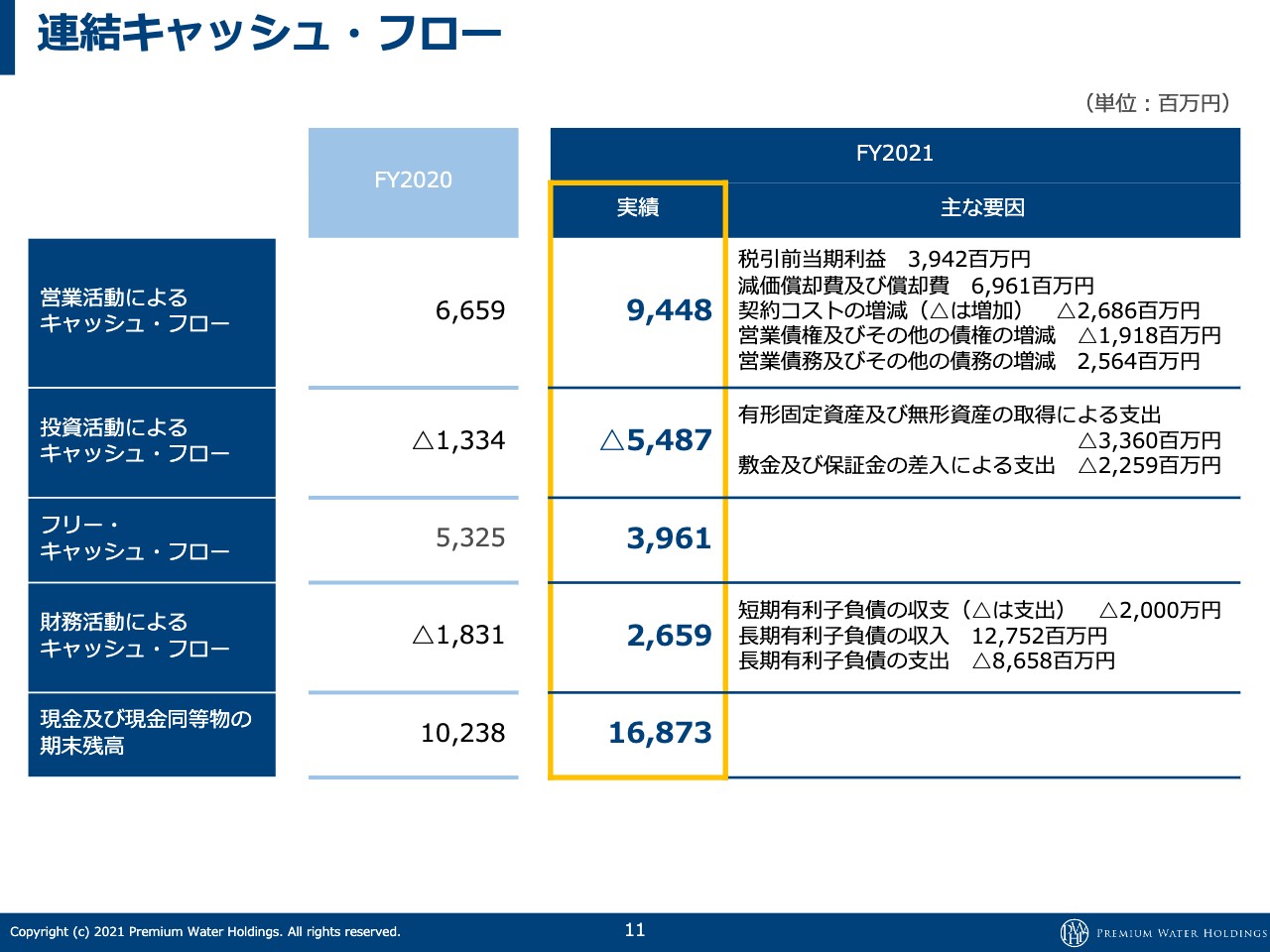

キャッシュ・フローについては、資料をご確認ください。

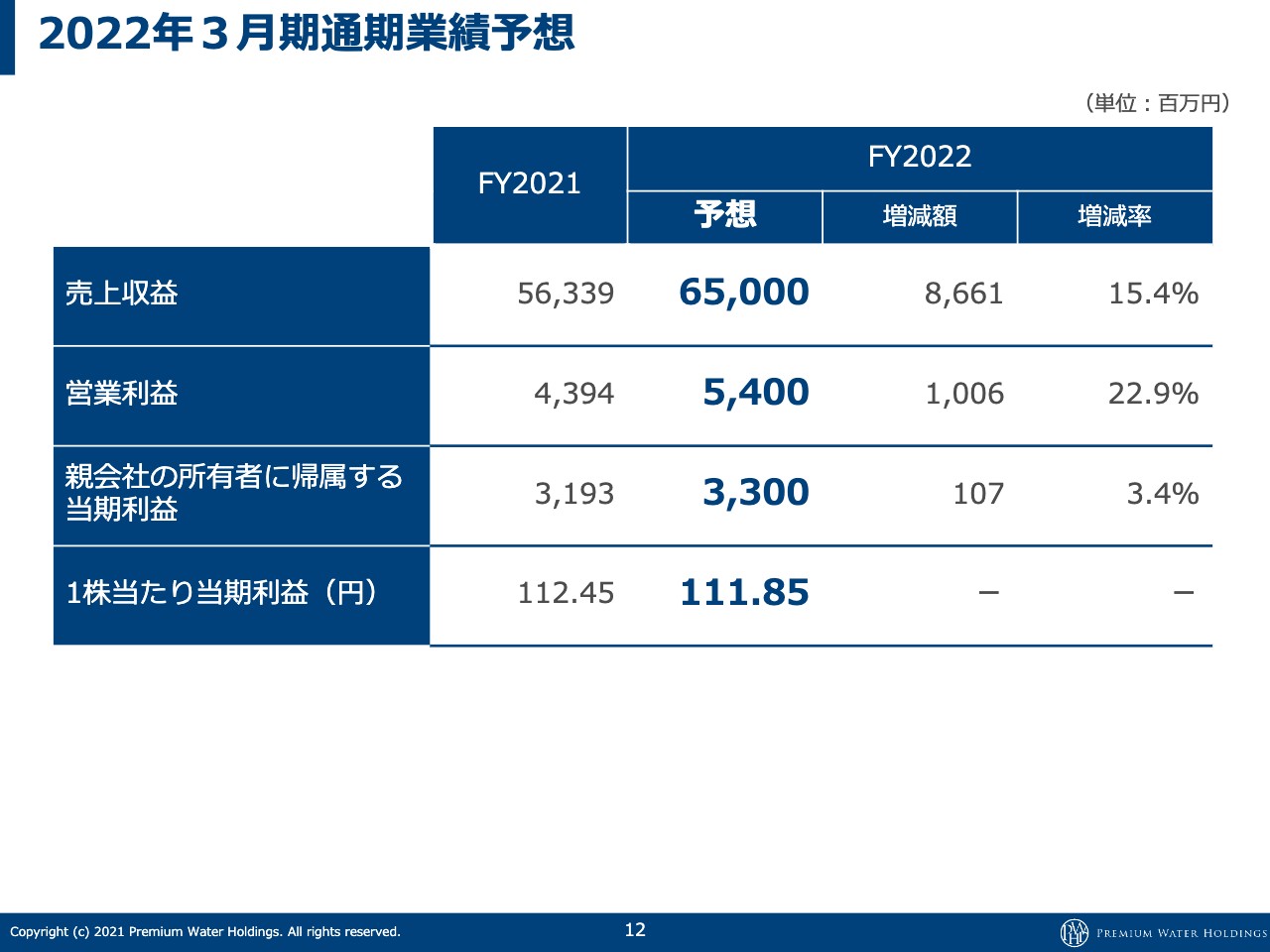

2022年3⽉期通期業績予想

通期業績予想です。2022年3月期は売上650億円、営業利益54億円、当期利益33億円で発表しています。

また、中期経営計画については、昨年「出し直します」とお話をさせていただき、発表をお待ちいただいていたかと思います。

当社の中期経営計画は、この5年間で新規獲得数をどのように推移させて獲得していくかを考えていました。今までの計画値の組み方は「新規獲得数を105パーセントくらいで伸ばしていこう」という考え方をベースに行っていましたが、実際の営業成績の数字が順調に伸びていってしまい、そのたびに上方修正を繰り返しているような5年間でした。

過去の5年間の新規獲得は120パーセントくらいで推移していました。この数字は、この業界においては驚くべき数字だとご認識いただきたいと思っています。

保有顧客数の純増状況を見てみると、当社が前期に22万件純増しているのですが、他社は2万件や3万件の純増という状況です。毎年120パーセントのペースでここまで伸ばしてきたことを前提にすると、これからの5年間を毎年120パーセントで伸ばしていくように計画するのは非常に難しいところです。

そこで、105パーセントくらいなら達成できると想定しても、105パーセントで引いた計画値ではコンサバティブになりすぎてしまいます。そうして当社が出した数字は、実績と乖離してしまい、当社の将来についてご判断いただく際にミスリードする要素が増えてくると判断し、中期経営計画の公表を差し控えることにしました。

もちろん、これからも新規獲得数は計画的に伸ばしていき、毎年毎年、できる限りのところまで伸ばしていきたいと考えていますが、業界1位で他社とかなり差が開いている状況で、それをコミットしながら5年間の計画を引いてしまうことが難しい状況にあります。

どちらにしてもミスリードしてしまい、投資家のみなさまにご迷惑をかけてしまうのではないかというところで、毎年毎年しっかり足元を見て、できる数字を発表したほうが、そこに投資をしていただくみなさまにご迷惑をおかけしないのではないかという判断にいたり、ご理解のほどをお願いしたいと思っています。

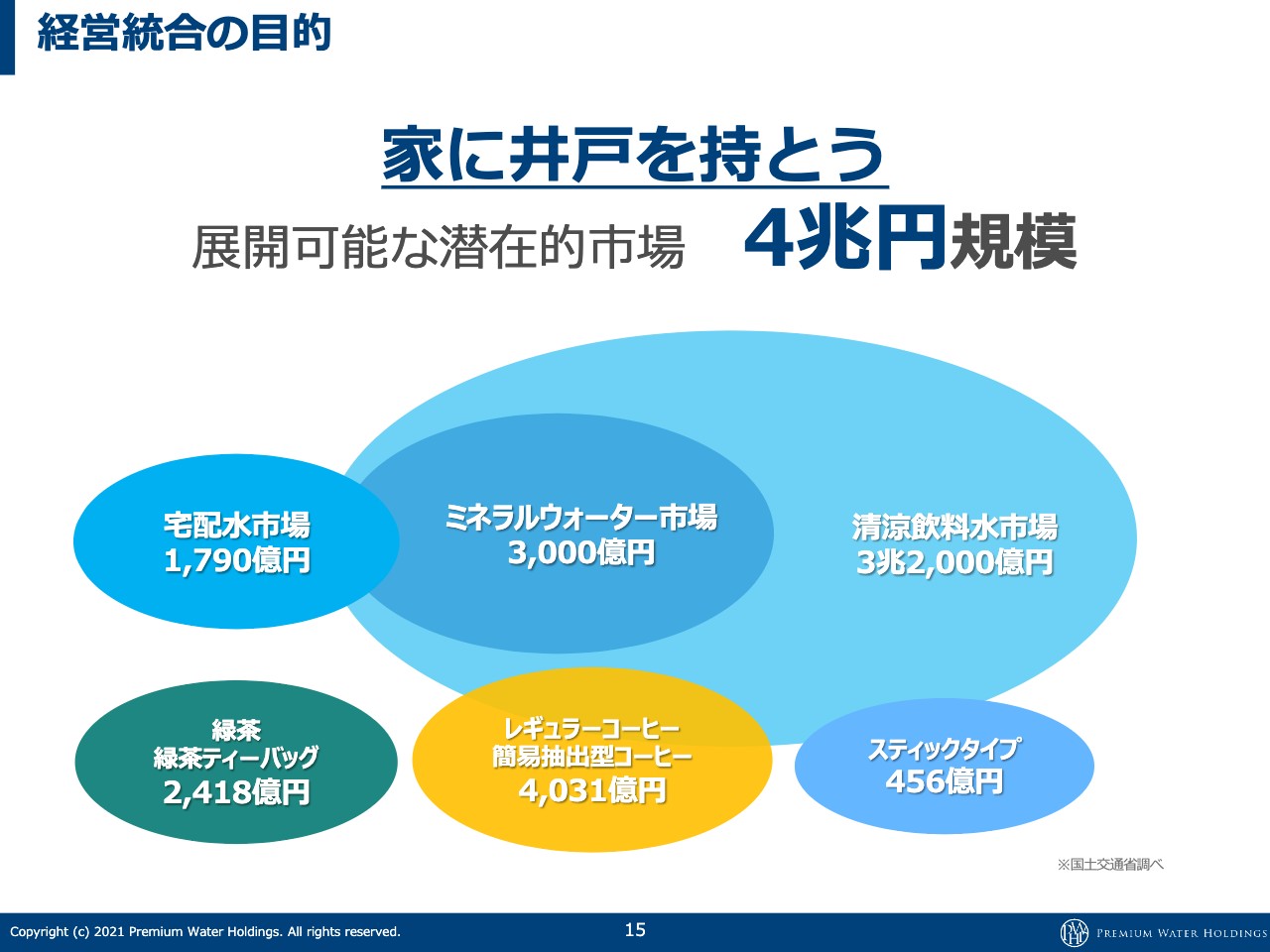

経営統合の⽬的

経営統合後の状況です。まず、目指すべき市場は国内だけで4兆円あり、宅配水市場は毎年順調に伸びています。

この4兆円の市場の中で、家で使ってもらうお水、もしくはペットボトルや魔法瓶などに入れて家から持ち出してもらうお水という領域、ここが当社が狙っている市場です。

「家に井戸を持とう」という本質は変わっていませんので、家で飲んでいただく飲料に関しては、すべて当社のお水が中心になることを目指し、そのために何ができるかということで、引き続き取り組んでいきます。

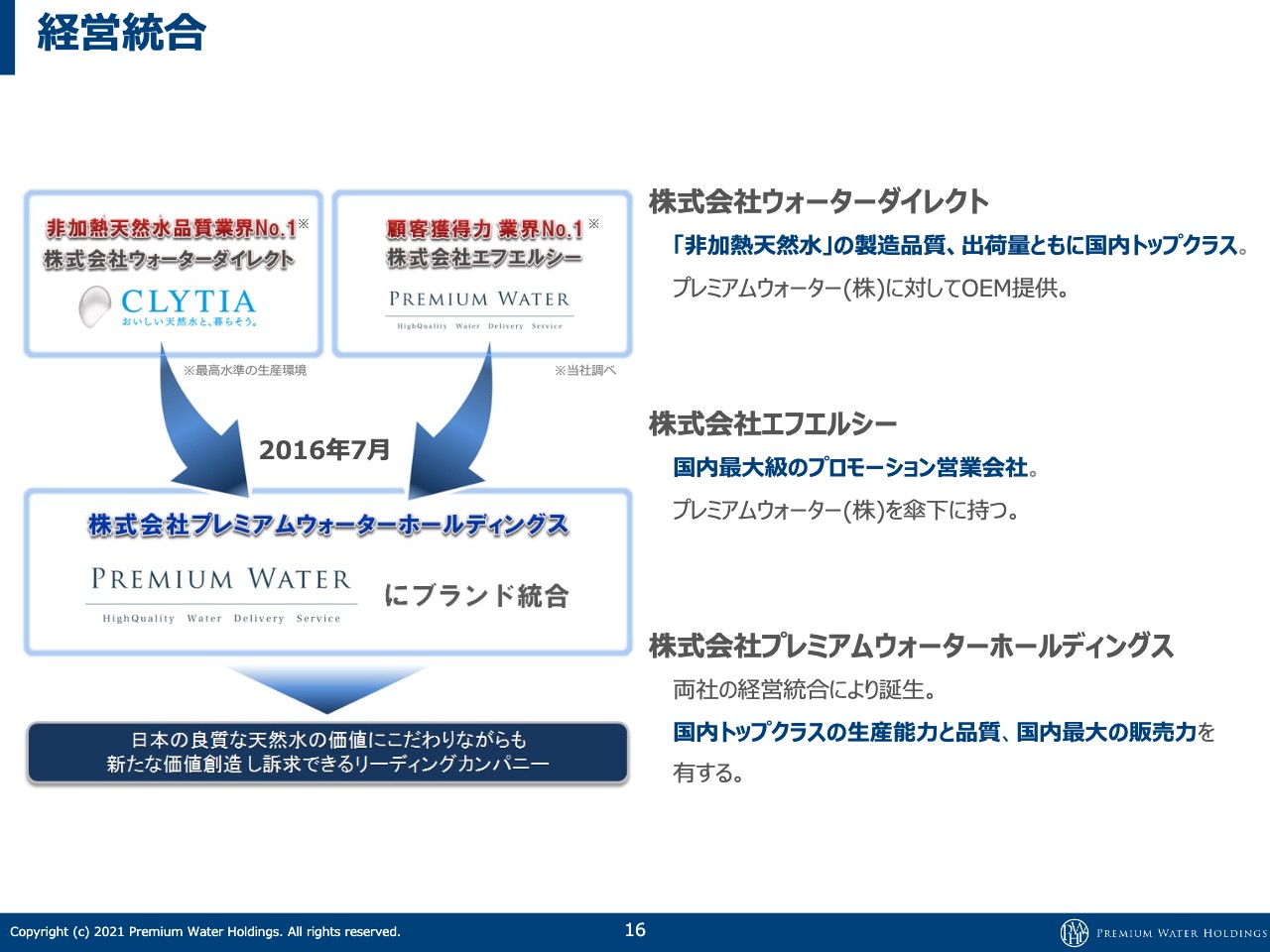

経営統合

みなさまもよくご存知だと思うのですが、「CLYTIA」と「PREMIUM WATER」というブランド、営業がナンバーワンの会社と、天然水の製造でナンバーワンになったウォーターダイレクトという会社を合わせて日本一の会社を作るということで、経営統合しました。

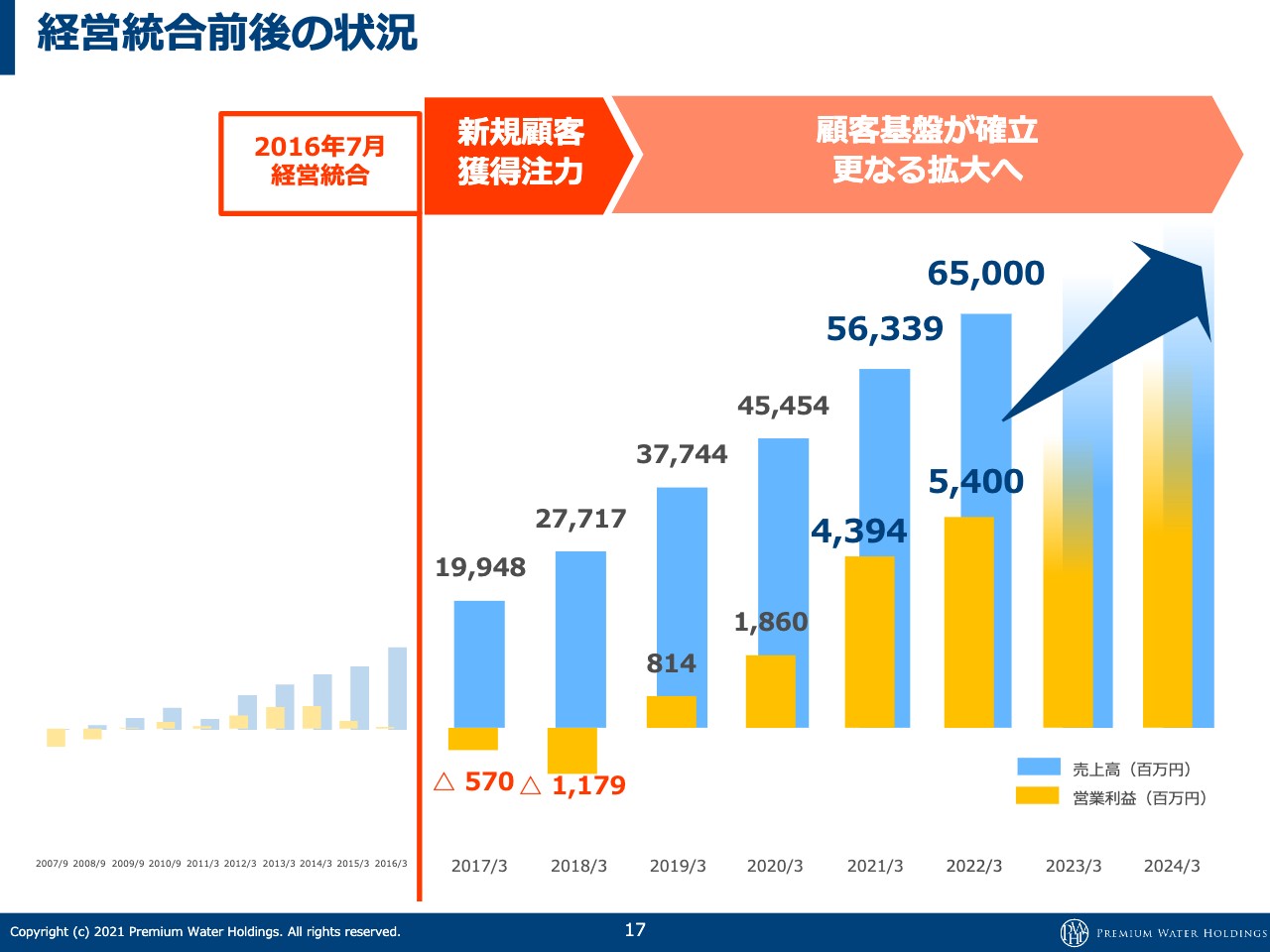

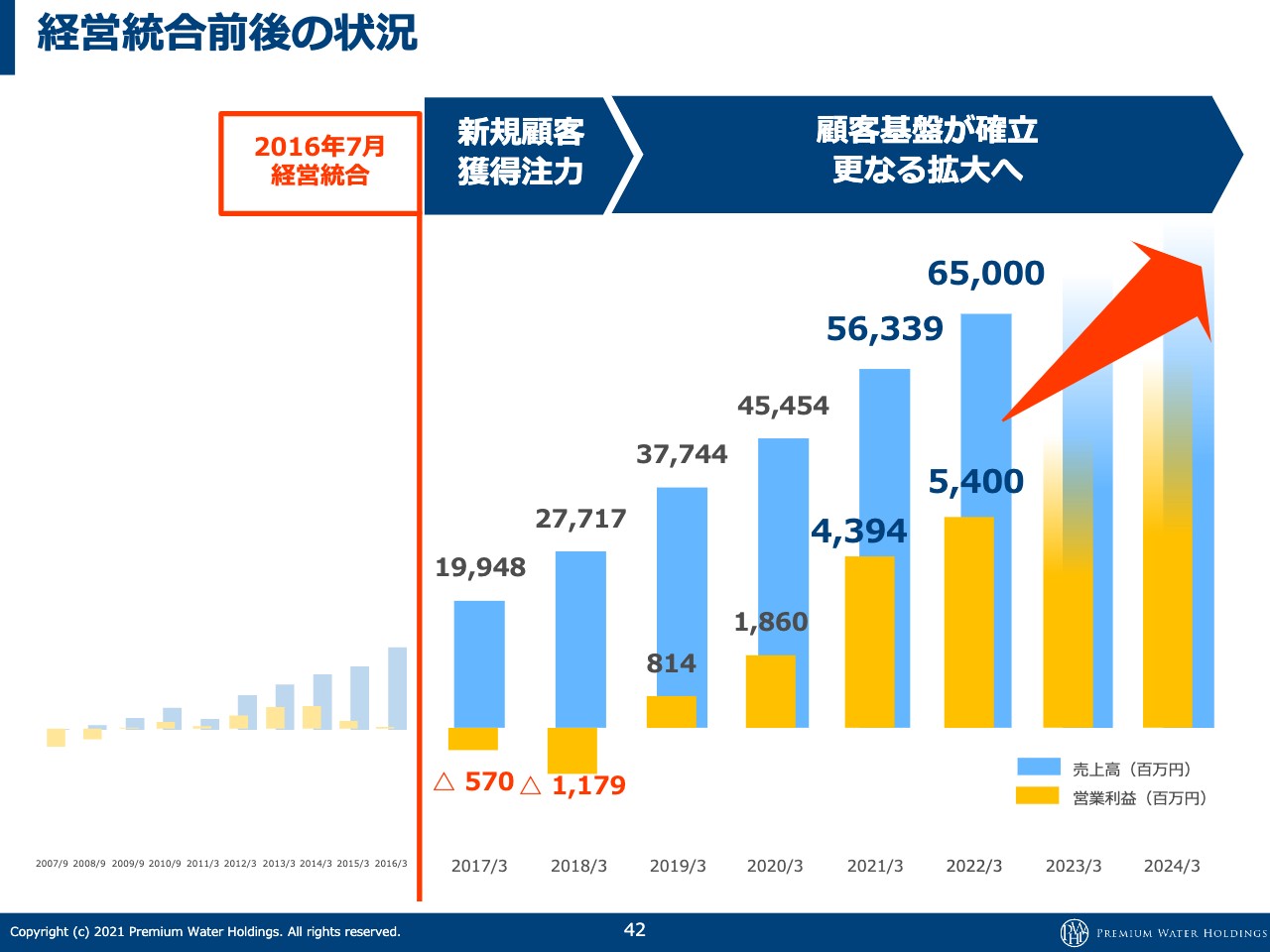

経営統合前後の状況①

経営統合してからの推移はスライドのとおりです。数字をご覧いただければ、誰が見ても経営統合は正解だったと思っていただけるのではないかと思います。

2017年、2018年に一気に新規獲得数を伸ばしました。赤字は出しましたが、そこで顧客数の増加を叶えたことが今につながっていると思いますので、このビジネスはどこまでいっても、新規獲得数を伸ばして、解約を減らし、いかに顧客数の純増を続けていくかが重要です。

それが止まってしまったら成長が止まったということですので、そうならないようにしっかり進めていくことが重要です。

顧客数推移

経営統合前のユーザー数の推移と、経営統合してからのユーザー数の推移ですが、ご覧いただいておわかりのとおり、経営統合してからは1ヶ月でも純減したところがありません。

毎月毎月、しっかり新規獲得数が取れていることと、それを5年間ずっと伸ばし続けていることの証明になりますので、この表はけっこうインパクトがあるのではないかと思っています。

⽇本流通産業新聞(2020年1⽉9⽇号)

2020年1月と2021年1月の日本流通産業新聞の記事をご紹介します。スライドの2020年の記事は「一強」という言葉が使われています。

⽇本流通産業新聞(2021年1⽉14⽇号)

翌年は「独走続く」という表現になっています。この業界をリードするというよりは、「どのようにして僕らが市場を作っていくか」を大事にしているため、「ナンバーワンだから何だ」というところもあります。

引き続き、顧客数をどこまで伸ばせるのかを考えながら、市場からの逆算でそこだけを目指していきます。

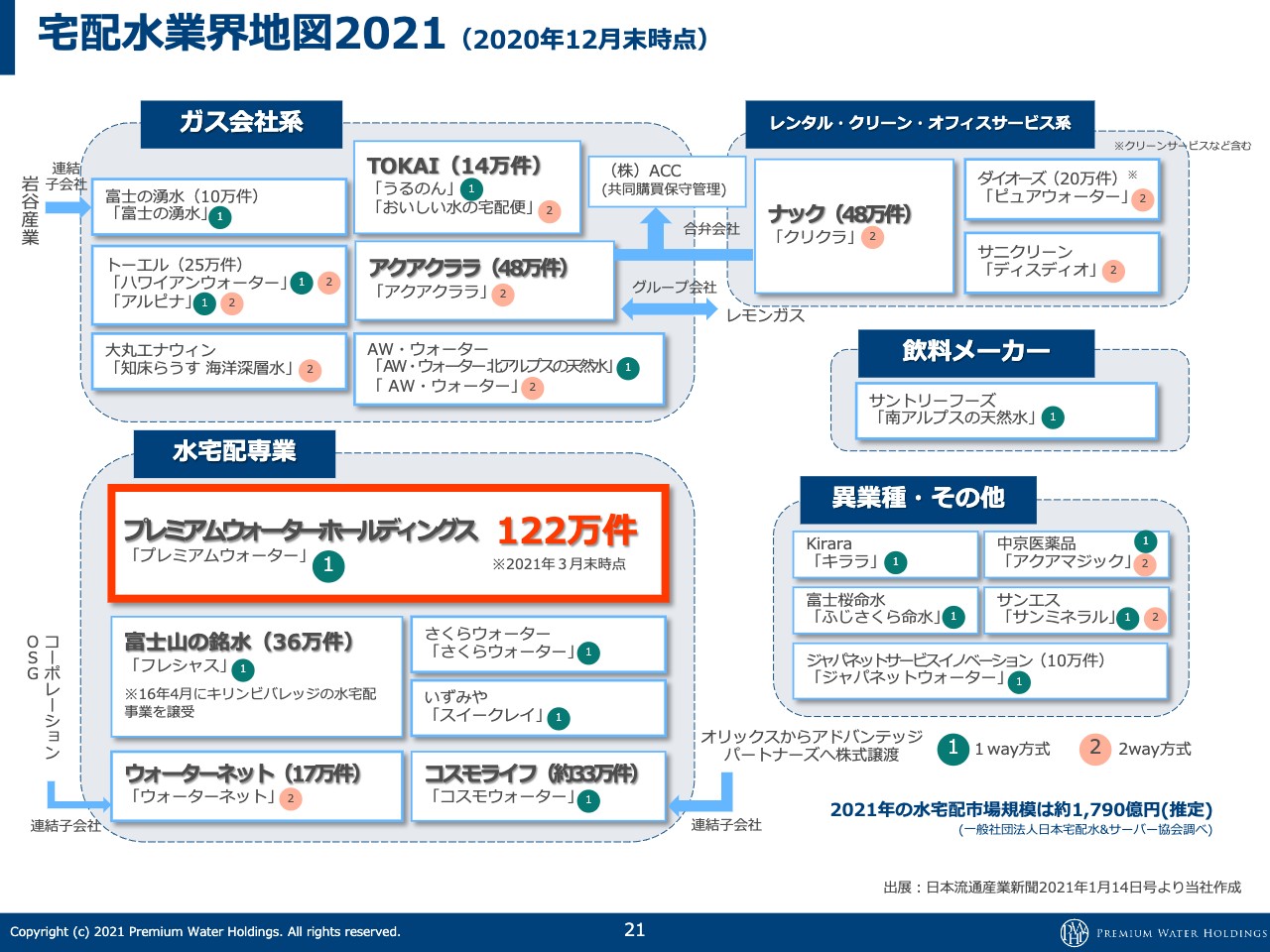

宅配⽔業界地図2021(2020年12⽉末時点)

この業界で、M&Aなどで統合したり、方法はいろいろありますが、引き続き新規を伸ばしながら、製造コストを下げながら、他社との優位性を作って、この業界をどのようにリードしていくかを念頭に置いてがんばっていきます。

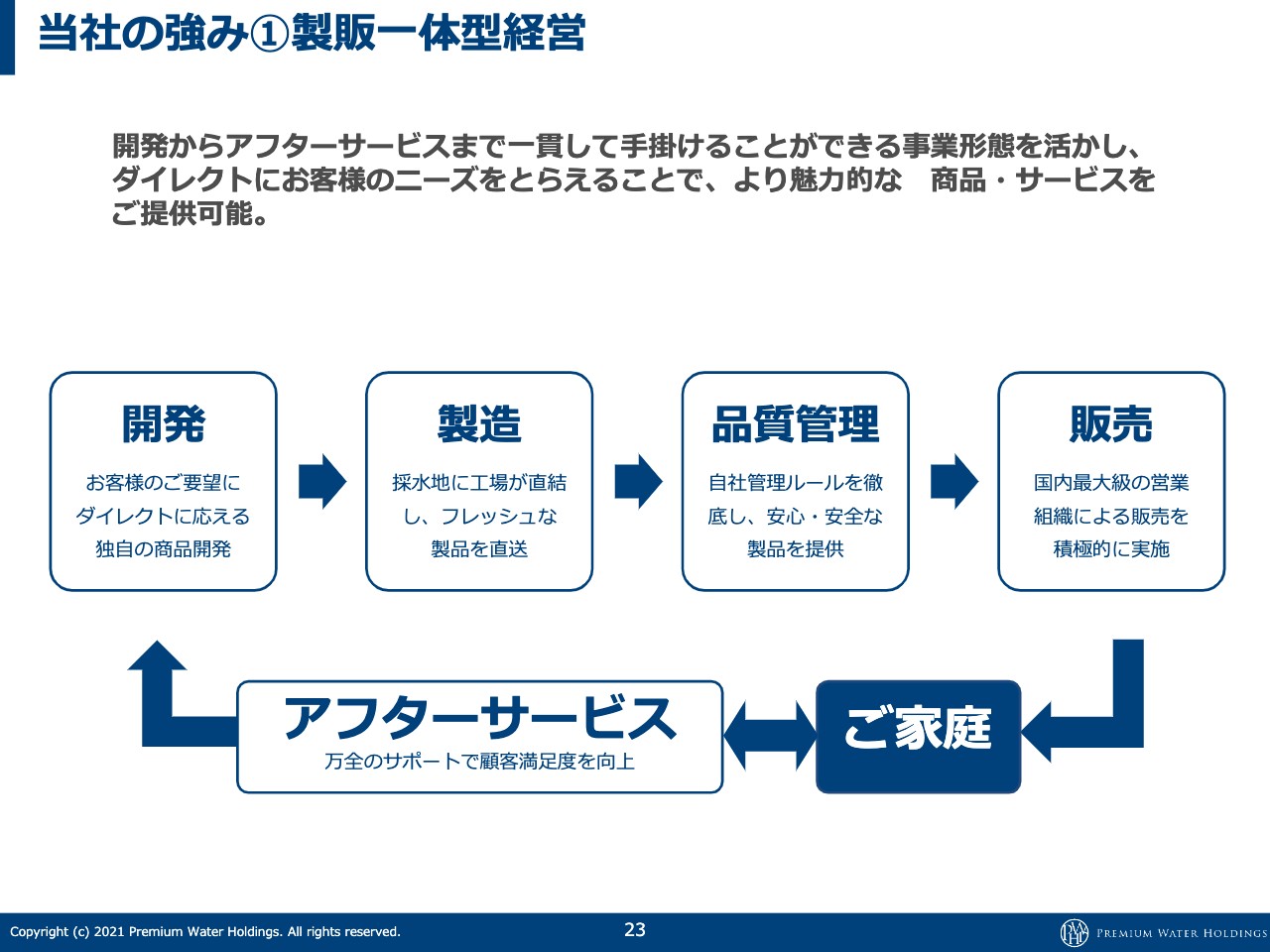

当社の強み①製販⼀体型経営

優位性についてです。何度もお話ししていますが、純増させることで、業界内においての優位性を作っていきます。最終的にはよい水源を確保して、そこに製造コストが安い工場を作って設備投資をして、ユーザーを埋めて稼働率を上げていきます。

それが優位性になって、日本国内をどのように取っていくか、またそれがしっかり効率的にできれば、世界との競争力も高まっていくことになるため、どこまでいってもそこがターゲットになっていくと思っています。

みなさまには何年間もお付き合いいただいているため、我々の強みは理解いただいていると思うのですが、製販一体型で、すべてを自社で完結できるというところで、引き続きPDCAサイクルを回していきます。

当社の強み②顧客獲得⼒

こちらも毎年同じ話をしていますが、現在は約1,000名の営業マンが全国で稼働しています。営業マンを育てるノウハウがない会社が1,000名採用すると、その採用コストは大きなものになります。

営業は採用しただけではなかなか強くならないため、営業コストが合うレベルまで教育するスキルが重要です。また、例えば新規獲得数が一気に何十万件になったときに、それに耐えられる資金力があるかどうかも含めると、他社が1,000名の営業マンを採用して、我々のレベルまで教育するのはなかなか難しいと思います。

ここが最大の武器であり、他社との差が開く現象を生む原動力になっています。毎年100名ずつくらい増やしているイメージで、今後も他社との差は開き続けていくのではないかと思っています。

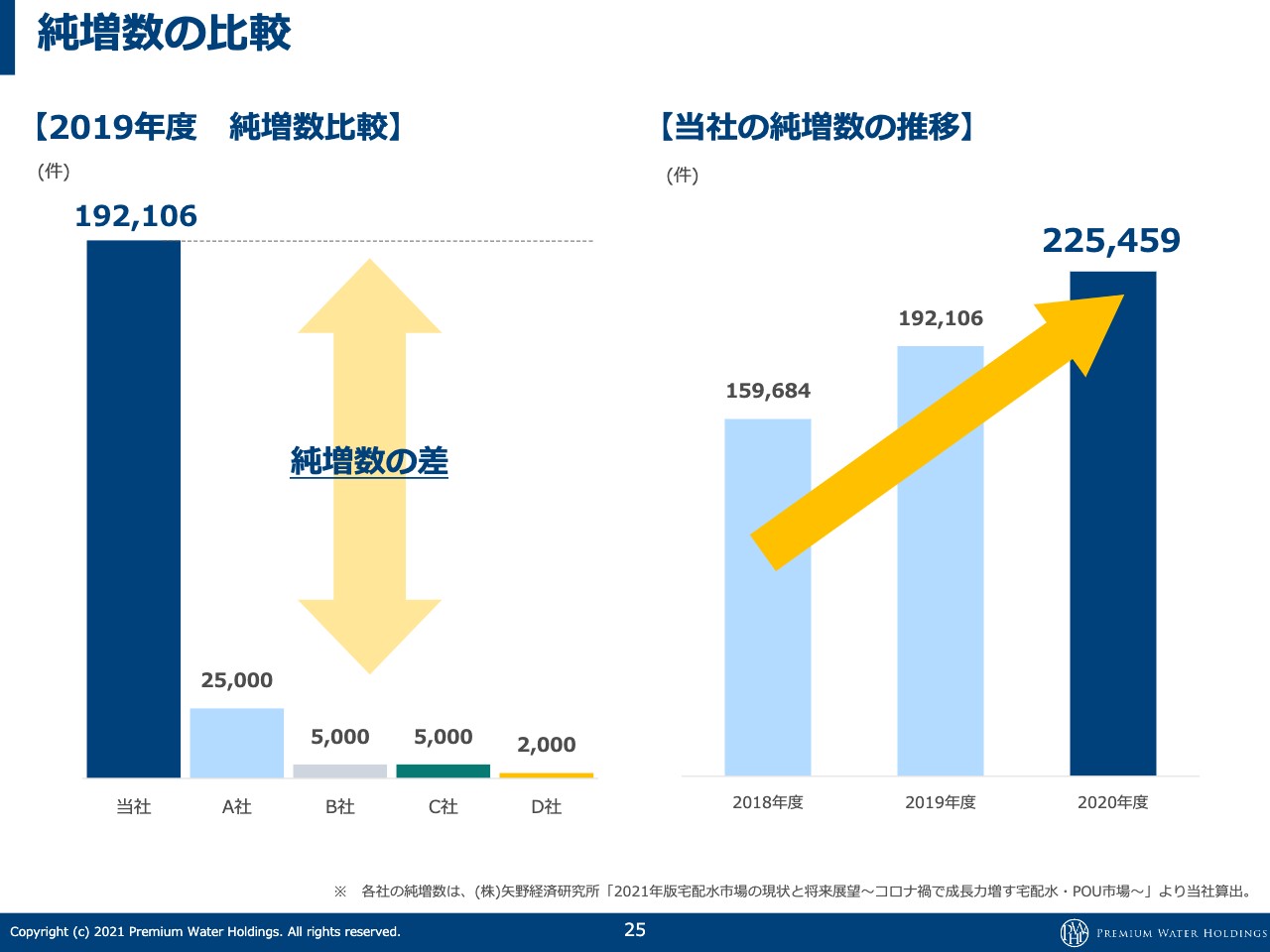

純増数の⽐較

2019年の数字になりますが、我々が約19万件の純増に対して、他社がスライドのような数字になっています。その意味でも、中計においてなんとなく無難な数字で新規獲得数を引いて出すことはできないものの、例えばこれまでのような純増を続けていくこともすごく難しいため、毎年毎年、今の状況を踏まえて業績予想を発表しています。

今期に関しては約22万件の純増ですが、この純増数が伸びていることから、我々のポテンシャルとしても、ここで成長が止まるというところには来ておらず、比率は毎年伸び続けている証明にもなっているかと思います。

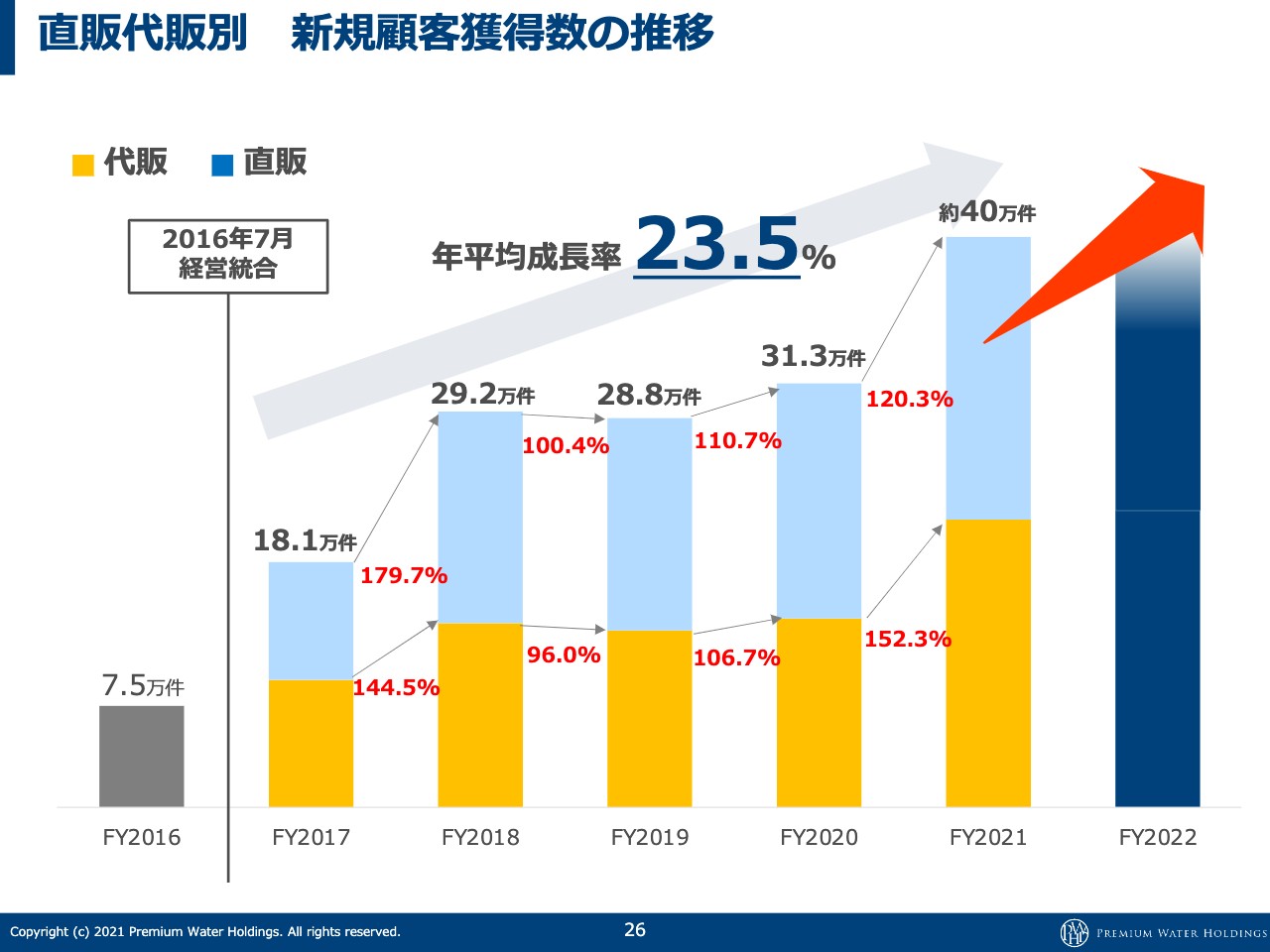

直販代販別 新規顧客獲得数の推移

過去5年間の営業の数字ですが、平均で120パーセントのペースで伸びています。統合する前は7.5万件だったものを、2017年は18.1万件に、またそれを29万件に伸ばしたために赤字が出たのですが、前期は一気に40万件まで伸ばしたため、年平均で120パーセントの成長を続けています。複利で伸びていくため、この5年で約2倍くらいの数字になったイメージです。

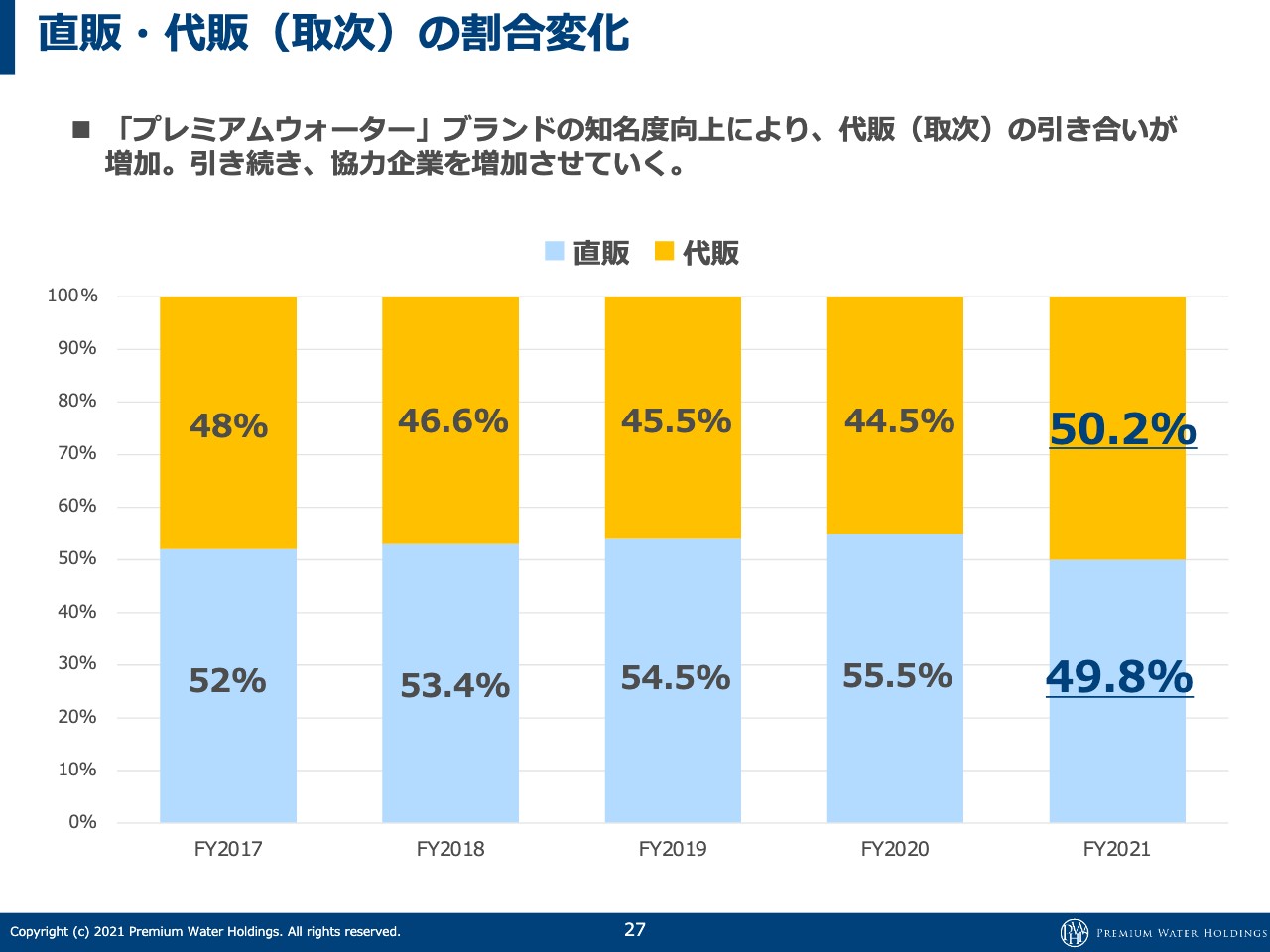

直販・代販(取次)の割合変化

直販と代販のグラフです。今までは基本的には直販の数字が代販の数字を上回っていたのですが、2021年3月期に初めて代販の数字が直販の数字を超えています。

これは企業としては正しいかたちだと思っており、最終的には直販と代販で1対2くらいの比率まで伸びていくと考えています。

直販で数字を引っ張りながら業界1位を維持していますが、「どうせ売るなら、他社ではなく当社とお付き合いしたい」「他社のOEMのブランドを作るよりは、一番原価が安い当社と組みたい」という会社が増えているという印象で、これはすごく正しいかたちだと思っています。これが30パーセント対60パーセントくらいの比率になってくると、さらに50万件、60万件、100万件といった数字が出てくるフェーズになってくると思います。

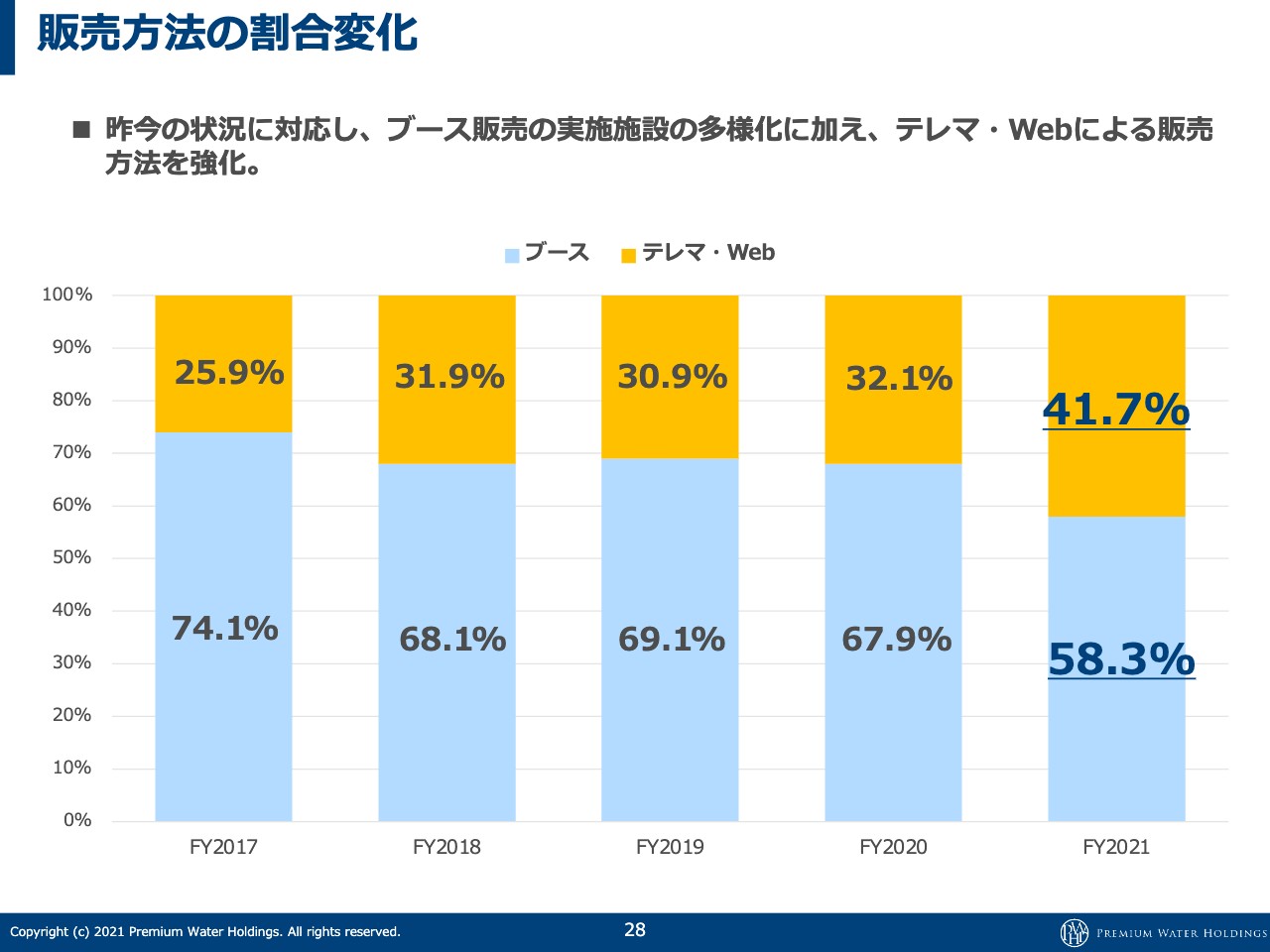

販売⽅法の割合変化

ブース販売とテレマ・Webによる販売の比率です。昨年は在宅ワークが増えたり、テレマ販路が非常に伸びました。これはブースの数字が減ったということではなく、比率の問題ですので、両方伸びているのですが、テレマ販売の数字が飛躍的に伸びています。この流れは今期も続くのではないかと思っています。

優位性-①⽔源開拓

ユーザーを増やすことの優位性についてです。それでどのように優位性を作っていくかですが、まず、水源開拓ができます。このビジネスは地産地消で、近くの水源から近くのユーザーに運ぶというかたちを全国各地で作っていくことが最終的な着地になると思います。まずはユーザーが増えなければ、水源の新しい開拓はできません。

我々は今、水源を5つ持っており、新たに6つ目を取得しました。例えば、富士山しか水源がない会社は、富士山から全国に送っているため、配送コストは下がりようがないわけです。我々は、各エリアで1つずつ水源を開拓して、近くに運ぶことができています。それは、ユーザーが増えなければできないことです。現在は、岐阜を進めています。

⽔源開拓のメリット

最終的には、ユーザーが200万件、300万件、500万件、1,000万件と伸びていく中で、全国各地に20か所くらいの水源を所有して近くに運ぶということが、国内におけるゴールになってくるのではないかと思っています。引き続き、ユーザーを伸ばしていきます。

昨年は非常にユーザー数が伸び、在宅ワークなどで平均使用本数も多少伸びたため、水源が足りなくなるのではないかということがあり、急いで岐阜を取得しました。

うれしい悲鳴なのですが、予定よりもユーザーが伸びており、あらためて供給義務を感じた1年でした。引き続き、新しい水源の確保と、各水源での設備投資などで補強していくところを前倒しで進めています。

今のところは約220万ユーザーまで供給が可能です。ただし、使用量が増える夏などは供給量がひっ迫している場合は耐えきれないため、供給量も引き続き余裕を持てるように進めていきます。

一方で、設備投資も大きな金額がかかってきます。新規獲得が安定して、計画的にユーザーが伸びるのであれば、このような設備投資が無駄なくできることになるというところも、大きな利点だと思っています。

優位性-②物流網の構築(1)

物流についてです。もともと富士吉田しか水源がなかったため、この5年間で増やしてきたのですが、スライドのように配送効率を上げ、ユーザー数が多いところに水源を確保することができています。

これをより細かくしていくことで、他社との圧倒的な優位性にもなっていき、コストを下げていくことにもつながるため、引き続き推進していきます。

優位性-②物流網の構築(2)

当たり前ですが、エリアの占有率が上がれば配送コストが下がっていきます。前期は、それが数字に表れてきており、今期も引き続き進めています。毎月2,000万本以上を出荷しているため、100円下がるだけで営業利益が年間20億円も変わってきます。

ですので、物流コストを10円でも20円でも30円でも下げていくことを引き続き進めていきます。前期はその兆候が出始めたということで、すごく希望のある期だったのではないかと思っています。

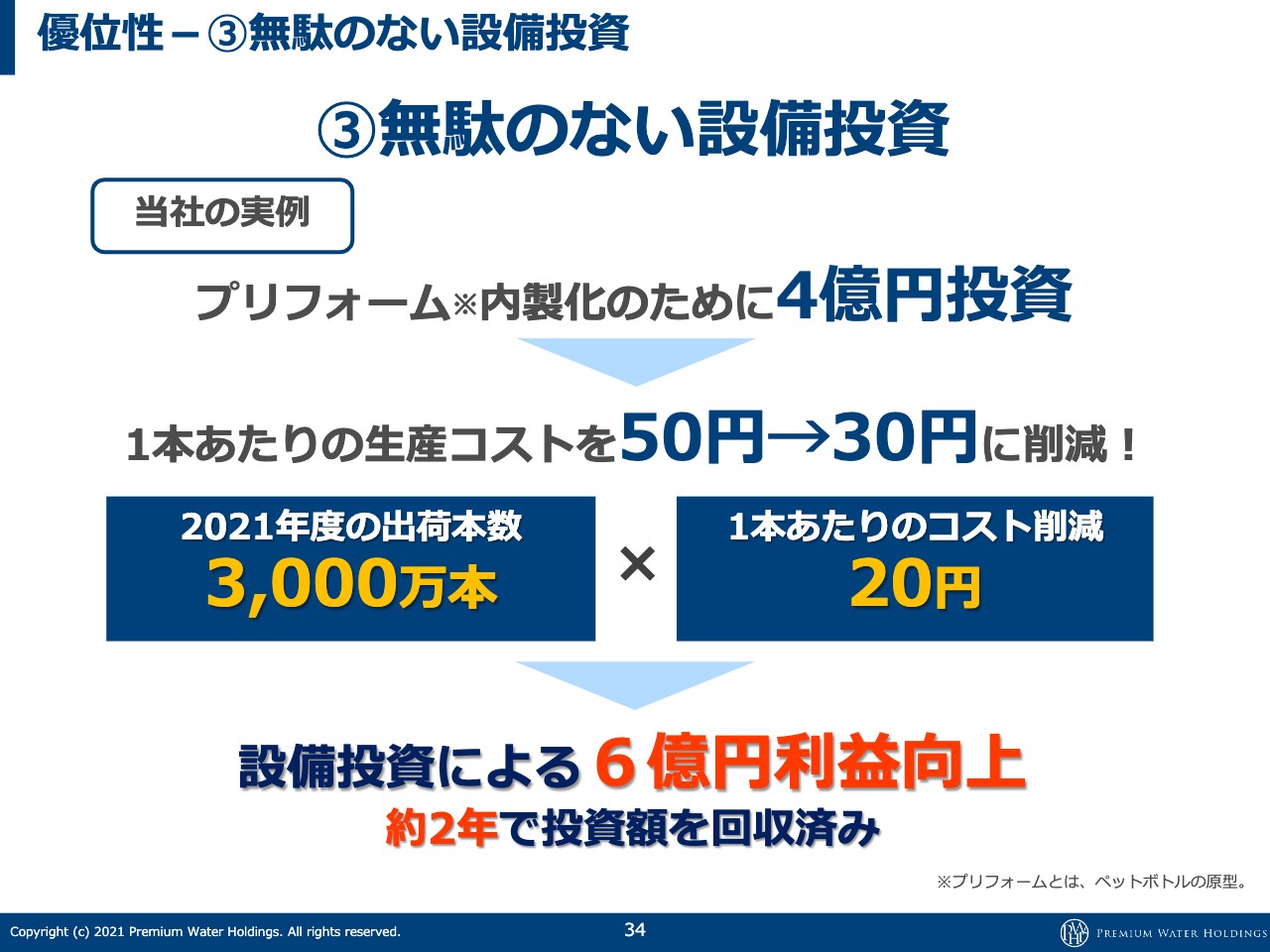

優位性-③無駄のない設備投資

設備投資の話になります。新規獲得が計画的にできるため、ある程度突っ込んだ設備投資もできるわけですが、新規獲得が予想以上に伸びて純増しているため、回収期間も予想以上に早くなっています。これも、他社との差別化においては非常に大きなことです。

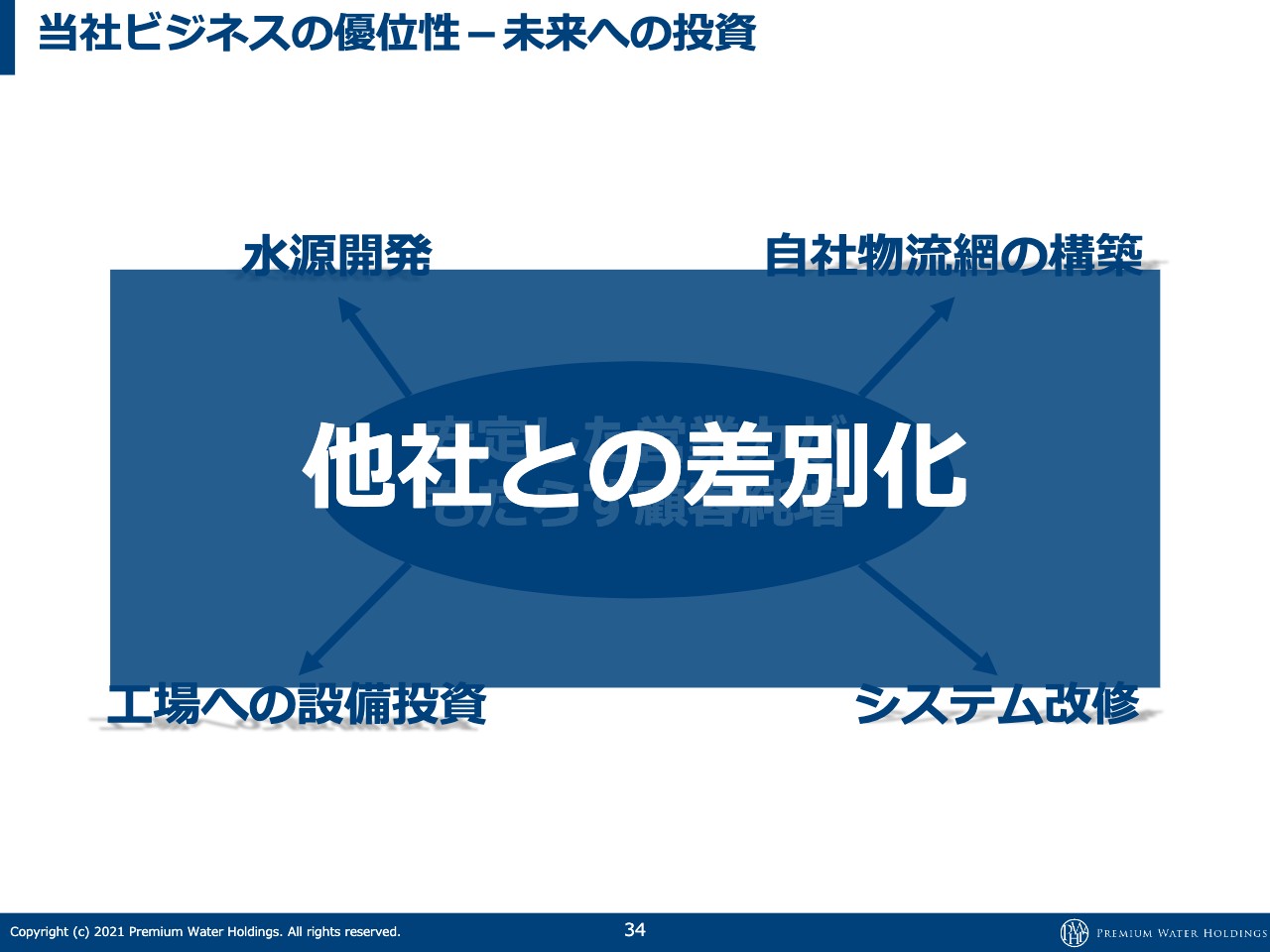

当社ビジネスの優位性-未来への投資

新規販路を伸ばす。純増させる。このビジネスは、そこがすべてだということで、お話をさせていただきました。

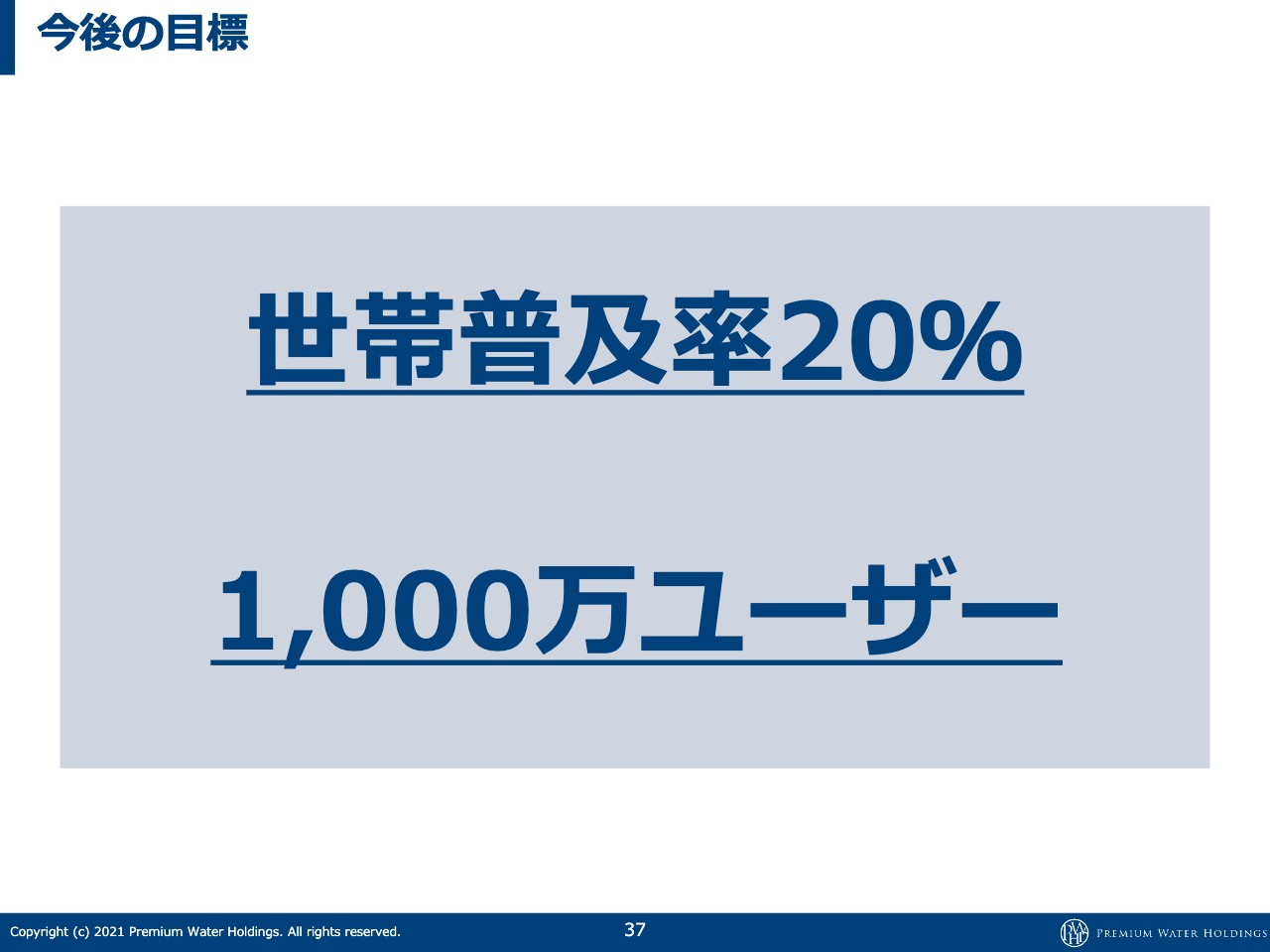

今後の⽬標

今後の目標に関してです。「何年までに達成が可能なのか」ですが、120パーセントで線を引いていくと、何年で達成可能なのかという数字は出てくるのですが、これまで非常に高い水準で成長を続けてきたため、今後、どのようにしてそれを続けていくかが難しいところでもあります。しかし、何年かかっても1,000万ユーザーを達成していきたいと考えています。

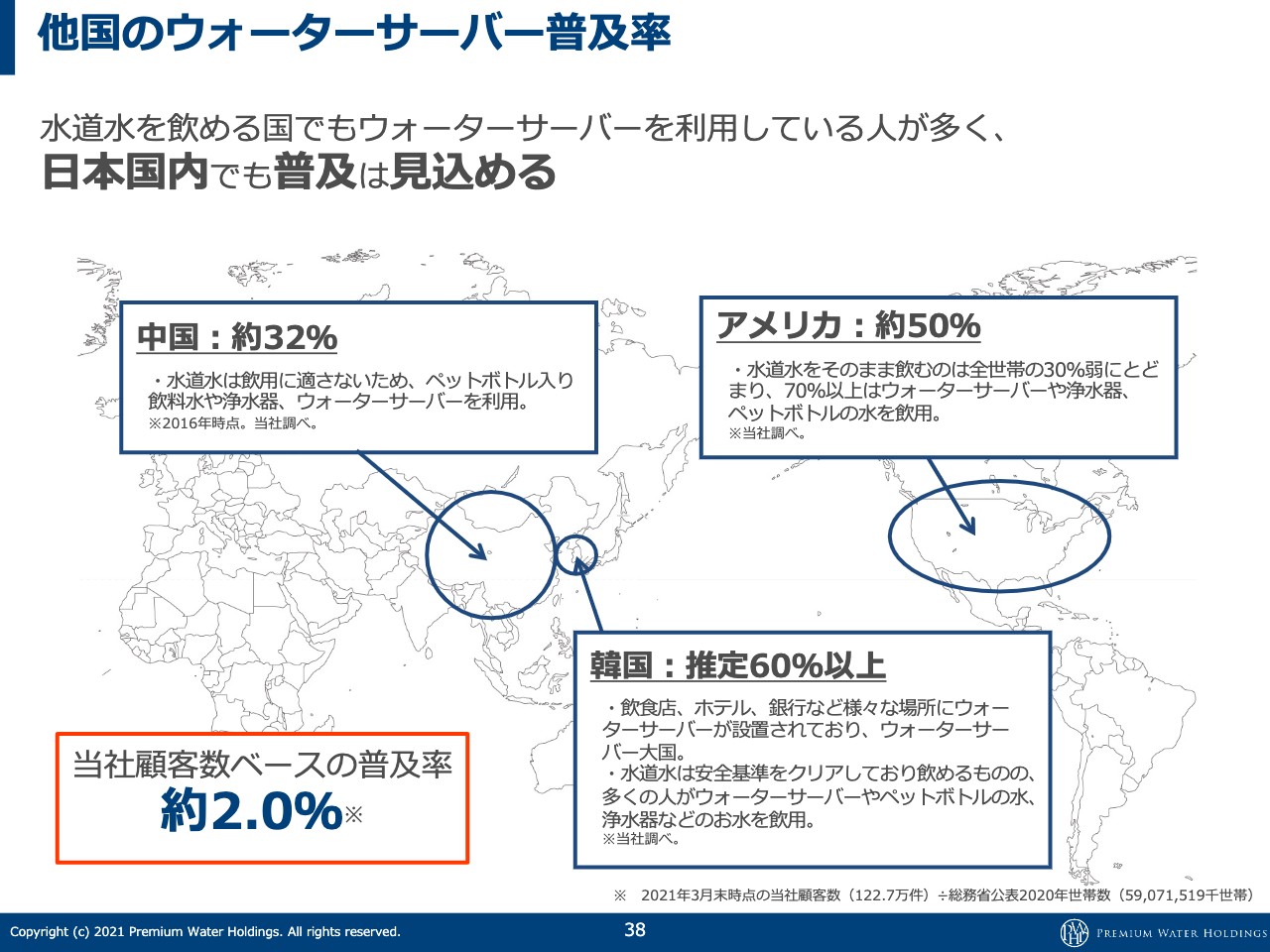

他国のウォーターサーバー普及率

業界全体の普及率は、現在8パーセントくらいになっています。業界内でM&Aや経営統合を引き続きアプローチし、しっかりと新規獲得も行いながら、なんとかして1,000万ユーザーを実現させたいと思っています。

世帯普及率を20パーセントとしていますが、海外の普及率からすると、とんでもない数字を言っているのかというと、そうでもないということが、スライドの数字をご覧いただければわかると思います。

日本の水道水は、スライドに記載の3つの国よりも安全と言われているため、その3つの国と同じような数字までいくかどうかは疑わしいとは思うのですが、普及率20パーセントくらいを目指していくのは妥当であり、過去の成長率を見ても達成可能だと思っています。引き続き、そこを目指していきたいと考えています。

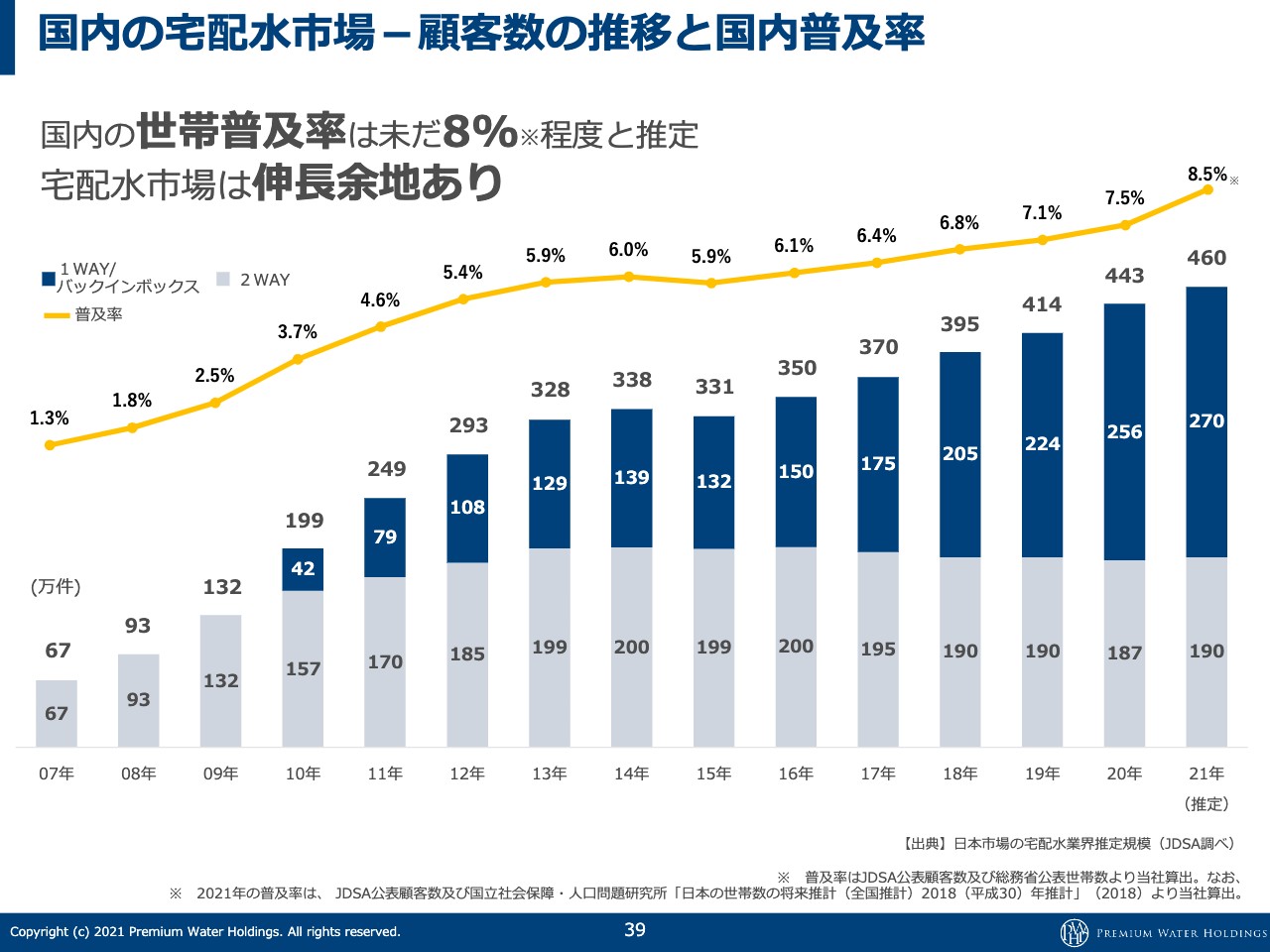

国内の宅配⽔市場-顧客数の推移と国内普及率

現在の普及率です。業界全体で460万ユーザーで、普及率が8.5パーセントですが、自社で20パーセントくらいまで持っていきたいと思っています。今後、他社との統合があるかはわからないですが、そのようなところも全部含めて「業界で1,000万ユーザーを捉えていきたい」という部分で、リーダーシップを取っていきたいと考えています。

国内の宅配⽔市場-市場規模の推移

宅配水市場についてです。昨年の当社の売上増は約100億円のため、それを考えると、純減している会社もある中、当社がこの業界を引っ張っているということが数字にも出ていると思います。

よって「我々がどういった数字を実現したいか」が重要です。そこに市場があるのかどうかということよりは、「世帯数の何パーセント」のようなところをターゲットにしたいと考えています。

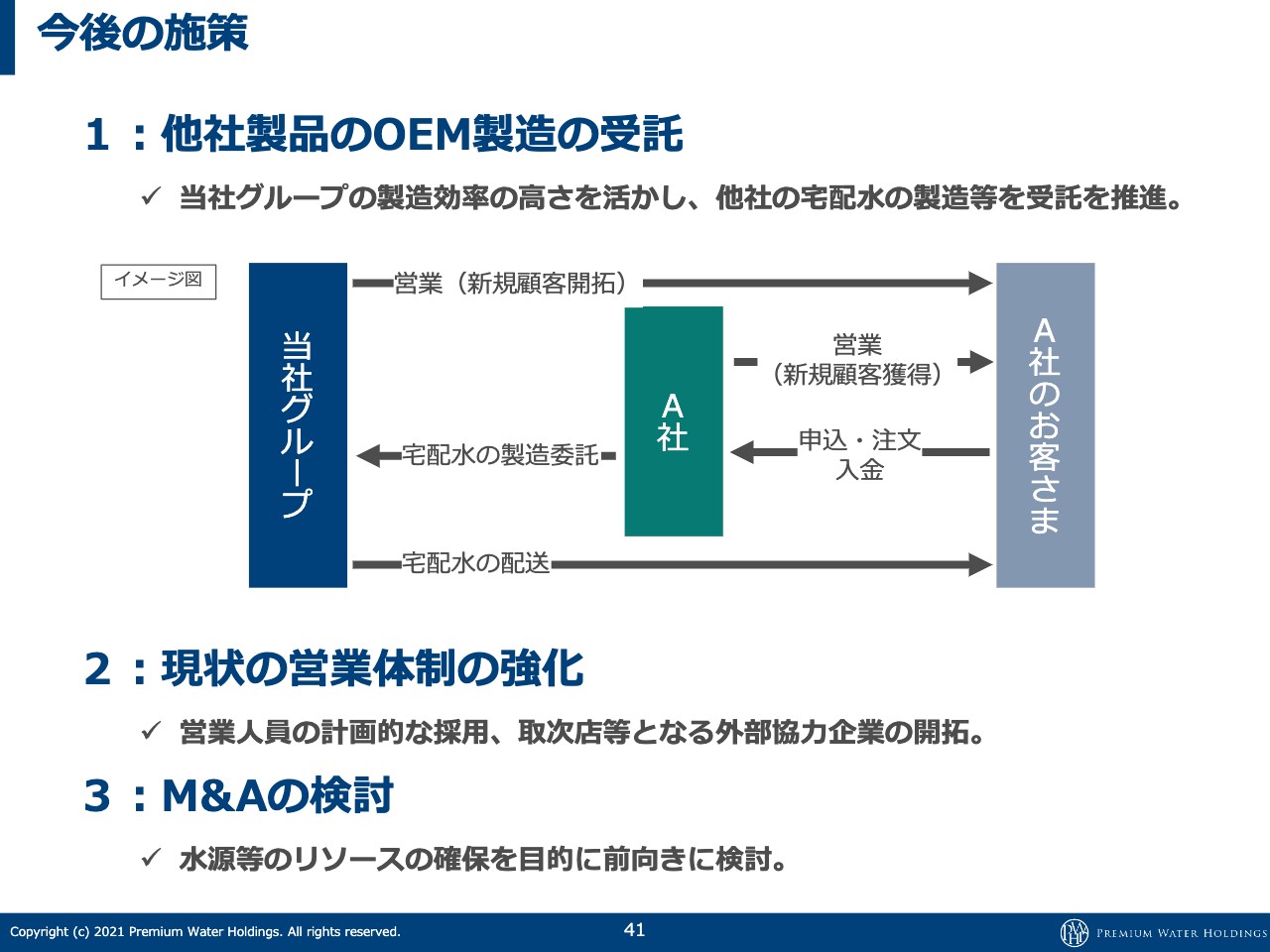

今後の施策

製造原価が非常に下がっています。つまり、工場の稼働率がどんどん上がっているため、製造原価と配送コストが下がってきています。そこに前期、かなりの大手の会社から「OEMでウォーターサーバーを作りたい」という要望があり、提携を行いました。おそらく、かなり伸びていくのではないかと思っています。

営業人員に関しては、直営では毎年110パーセントくらいの人員増です。それくらいで安定して増加させながら、直営の数字を110パーセントくらい伸ばしていきます。加えて、取次店(代理店)の数字は130パーセントから140パーセントくらいで伸ばしていき、平均して120パーセントくらいの成長を実現したいというのが現状です。

また、我々が「M&Aしたい」と言っても、相手先さまが当社と組みたくないということもありますので、当社だけの事情や都合では進まない案件です。当社と組んでいただくメリットを、どのように他社さまに提案できるかという目線で取り組んでいきたいと思っています。

経営統合前後の状況②

さきほどもお見せした数字ですが、経営統合はしっかり成功しました。利益がしっかりと出始めたため、あとは顧客満足度を上げて解約率を減らしていったり、1顧客あたりの売上、利益を上げていくことに注力していきます。

ユーザー数は122万くらいのため、少しでも原価が下がるだけで、利益の数字がまったく変わってきます。引き続き、そこに注力していきたいと思います。

さきほどもお伝えしましたが、どこまでいっても、どれくらいの成長率で新規獲得数を伸ばしていけるかが勝負だと思っていますので、引き続き注力していきます。

当社のESGの取り組み①

今までこのようなお話はしていなかったのですが、もちろん企業としては取り組んでおり、直近ではペットボトルの問題などもあり、投資家のみなさまも環境に対する問題意識も高まっていると痛感しています。

当社のESGの取り組み②

当社も「これだけをやればよい」ということではないと思いますので、企業として全方位で環境問題に取り組んでいくということで、プレミアムウォーターホールディングスの「環境宣言」を出させていただこうと思っています。

当社のESGの取り組み③

短期でも、中長期でも、どのようにして「なくてはならない企業」になっていくのか。これから200万ユーザー、300万ユーザー、売上1,000億円、2,000億円と伸ばしていく中で、地域のみなさま、日本国内のみなさま、世界のみなさまに、どのようにして応援いただくかを、企業としてより意識していかなければ、これ以上成長できないと思っています。

今後は、過去の取り組み、新しい取り組みを、投資家のみなさまにしっかりお伝えできるような企業体制になることを宣言させていただきたいと思っています。

後ほど資料を開示しますので、ご覧いただければと思います。毎年、しっかりと数字を報告して、更新しながら、社会に貢献している企業だということを数字でお知らせできたらと思っています。引き続き、よろしくお願いいたします。

毎年お話をさせてもらって、その際にお伝えしたとおりの数字を実現できていると思っていますので、特段、今のところは問題という問題は出ていません。ただし、顧客も増えてきたため、顧客情報の管理であったり、また自然を相手にしているビジネスということもあり、慢心していることは1つもありません。

日々、問題解決していくということで、全社員が共通認識を持って、今期もしっかり進めていくということをみなさまにお約束して、本日の決算説明を終わりたいと思います。ありがとうございました。

新着ログ

「食料品」のログ