株式会社Macbee Planet 2021年4月期第2四半期決算説明会

Macbee Planet、美容と証券の拡大等が貢献し2Q時点の営業利益進捗率は83.9% 新規客獲得で更なる成長を見込む

会社概要

小嶋雄介氏(以下、小嶋):株式会社Macbee Planet代表取締役の小嶋でございます。2021年4月期第2四半期の決算についてご説明します。よろしくお願いいたします。

まず、会社概要です。株式会社Macbee Planetは2015年8月25日に設立し、2020年3月に東京証券取引所のマザーズ市場に上場しています。事業内容としては、データを活用したマーケティング分析サービスの提供を行っています。

自社ツールには、データ解析プラットフォーム「ハニカム」と、Web接客ならびに解約防止ツール「Robee」があります。こちらの機能については後ほどご説明します。

2021年4月期第2四半期 エグゼクティブサマリー

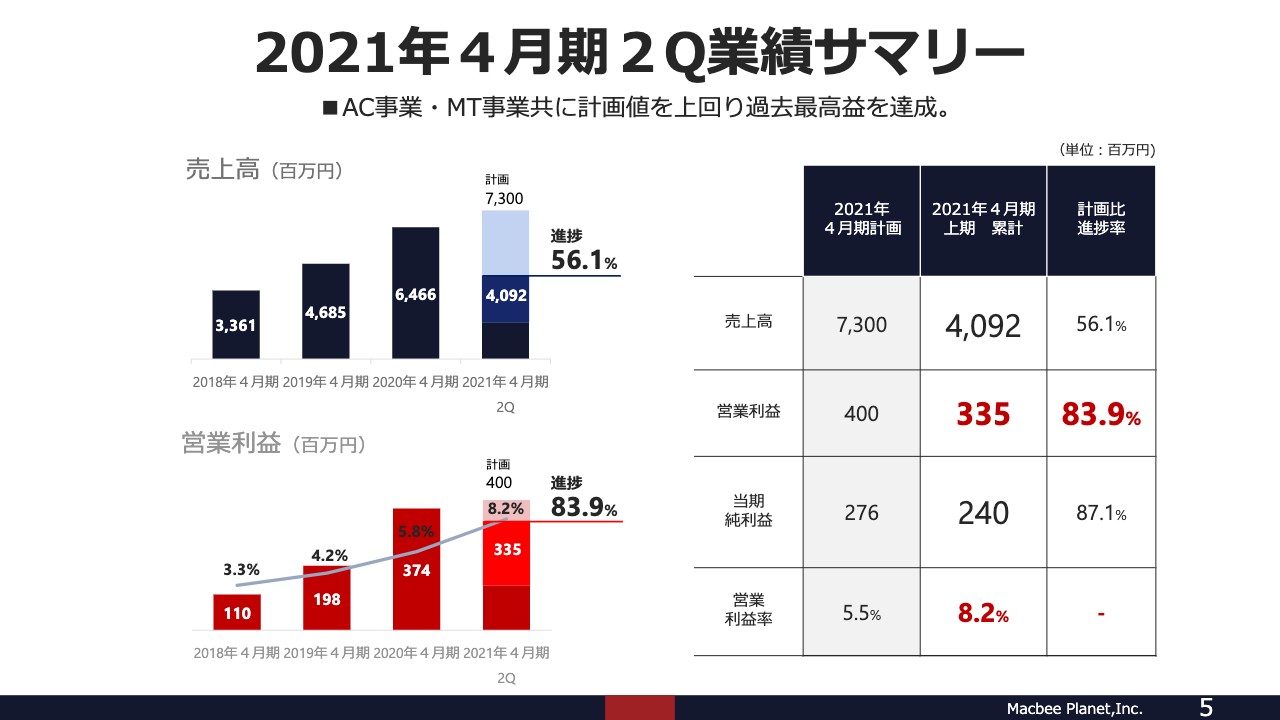

次に、第2四半期のエグゼクティブサマリーについてご説明します。第2四半期累計の業績サマリーに関しては、売上高40億9,200万円、営業利益3億3,500万円、営業利益率8.2パーセントと、いずれも計画から大きく進捗しています。

また、AC事業、MT事業ともに美容、金融といった既存業界の売上伸長が著しくなっています。さらに、新規クライアントの獲得も大きく伸びています。新規クライアントの獲得に関しては、第3四半期以降に売上に貢献してくると考えています。

それと並行して、新規獲得については、これまでの美容、金融といったジャンル以外の教育、ヘルスケア、動画、食品、人材といった新しい分野への展開がどんどん進んでおり、当社としても大きな進展であると考えています。

また、データ拡大とAI化・プロダクト開発については、10月の株式会社ヘッドウォータースとの業務提携により、当社のツールである「Robee」のAI強化を目指しています。

そして、同じく「Robee」に「FRS」という新機能を搭載しました。こちらはユーザーの感情をスコアリングすることにより、人間により近いコミュニケーションが実現します。性格を持つチャットボットや相手の温度感により対応を変え、空気を読むチャットボットが実現しています。こちらに関しては特許も出願中です。

2021年4月期2Q業績サマリー

第2四半期の業績について、より詳しくお話しします。まず、第2四半期までの累計の業績サマリーとしては、売上高40億9,200万円、進捗率56.1パーセント、営業利益3億3,500万円、進捗率83.9パーセント、営業利益率8.2パーセントとなっています。AC事業、MT事業ともに計画値を大きく上回り、最高益を達成することができています。特に、営業利益の進捗率が非常に大きいため、その要因についてご説明します。

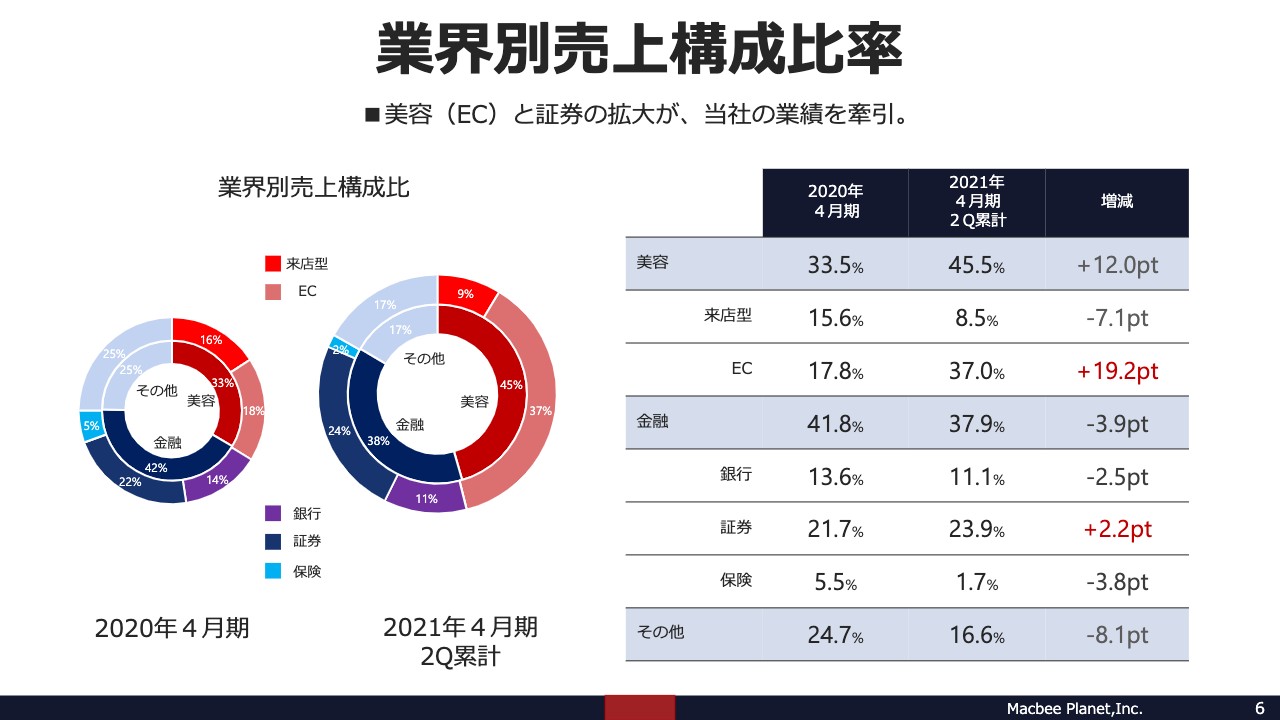

業界別売上構成比率

まず、業界別の売上構成比率を見ると、美容のeコマースと金融の証券の拡大が当社の業績を牽引しています。

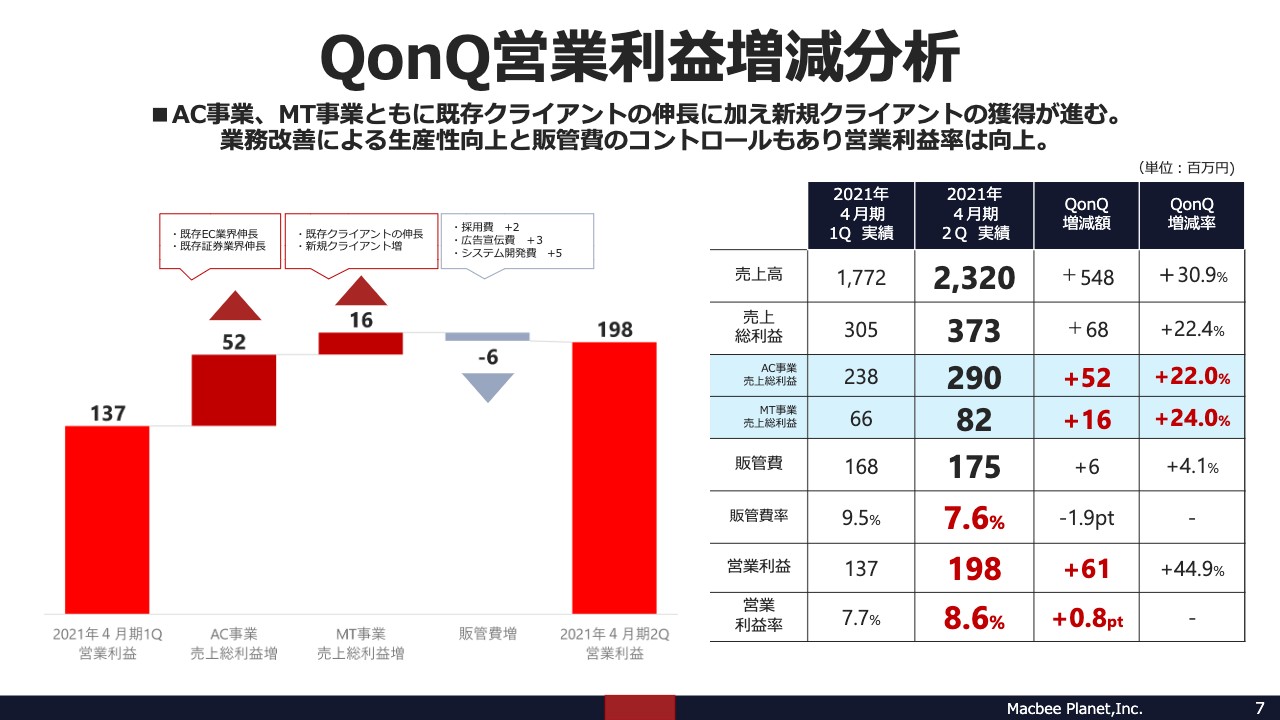

QonQ営業利益増減分析

次に対前期比で見ると、AC事業の売上総利益が22パーセント増、MT事業の売上総利益が24パーセント増と、両事業ともに既存クライアントの伸長に加え、新規クライアント獲得が進んでいます。

また、今期のテーマの1つである業務改善の結果も出ており、販管費の圧縮と生産性の向上により、営業利益率も上がっています。

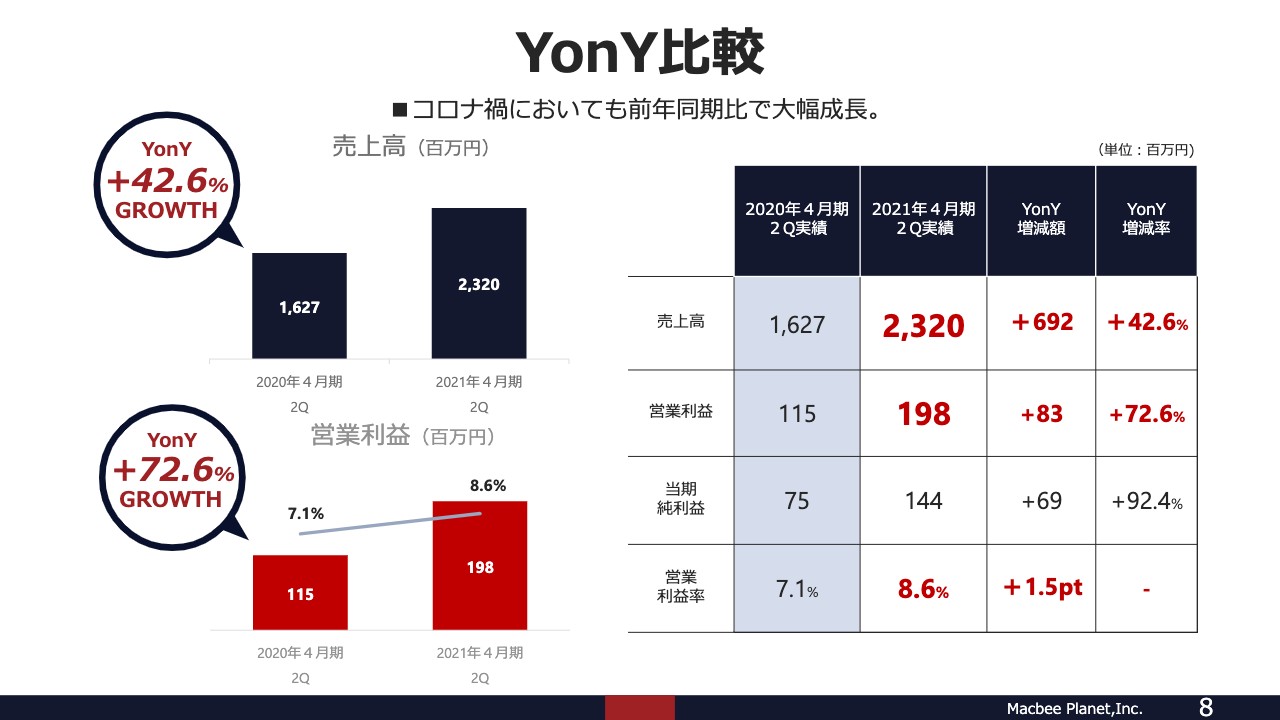

YonY比較

次に前年同期と比較すると、売上高42.6パーセント増、営業利益72.6パーセント増となっています。また、営業利益率も1.5ポイント改善しており、コロナ禍でも大幅に成長できています。

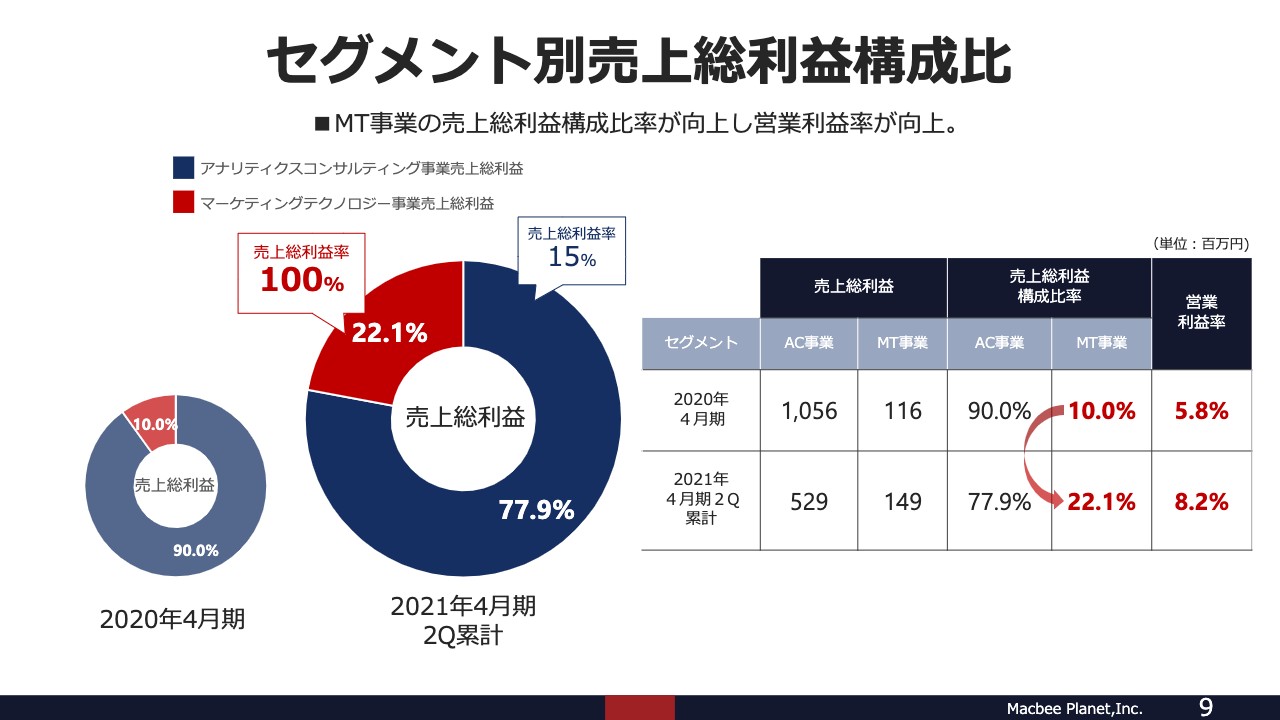

セグメント別売上総利益構成比

続いて、セグメント別の売上総利益を見ると、2020年4月期は10パーセントだったMT事業の売上総利益構成比率が、今期の第2四半期までの累計では22.1パーセントまで上がっています。売上総利益率が100パーセントということもありますし、今後もMT事業を伸ばしていくことによって、当社の価値拡大につながると考えています。

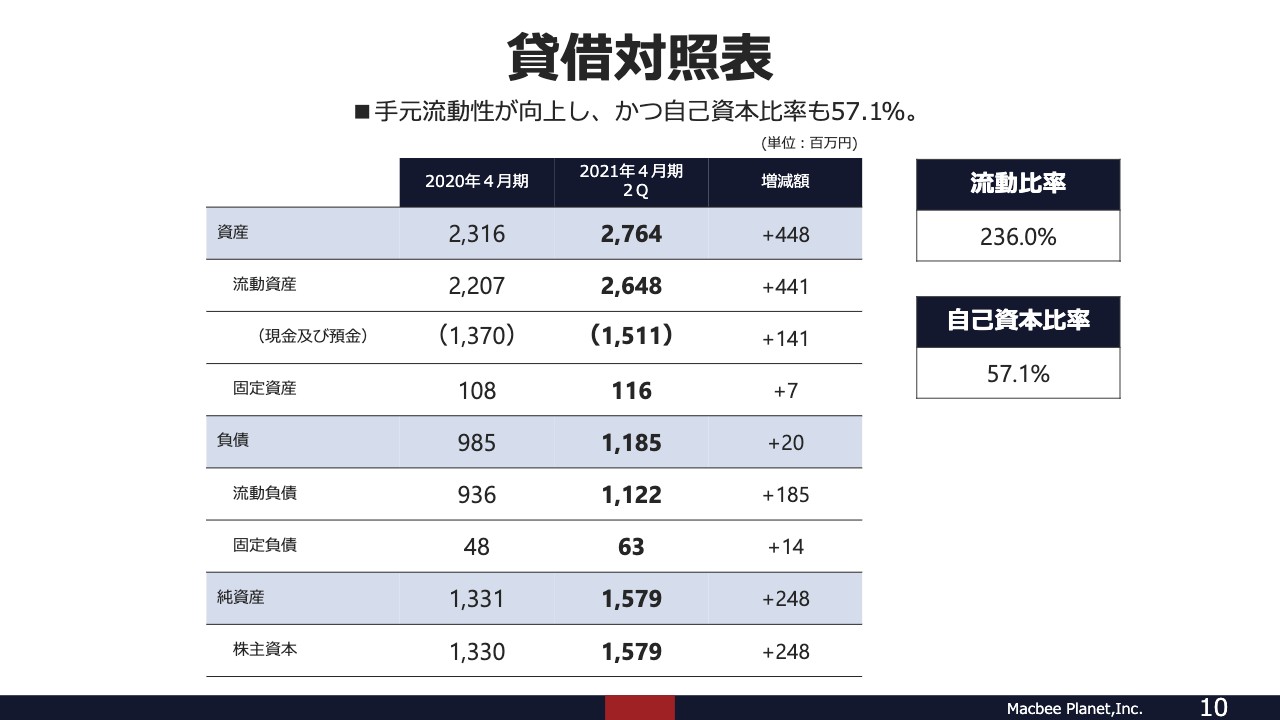

貸借対照表

貸借対照表については、流動比率、自己資本比率ともに安定しています。

ビジョン

続いて、事業内容をご説明します。まず、当社のビジョンは「革新的なマーケティングにより世界を牽引する企業になる。」です。既成概念にとらわれず、当社独自のマーケティングを積極的に展開し、新しいことを行うことにより、日本のみならず世界を牽引する企業になりたいという思いから、このビジョンを掲げています。

我々が実現したいこと

そしてもう1つ、我々が実現したいのは「LTVを予測しROIの最適化を実現する」ということです。データとテクノロジーを活用し、当社のクライアントサービスのファンになっていただきやすい、LTVの高いユーザーを予測して集客することで、広告の費用対効果、ROIの最適化を実現します。

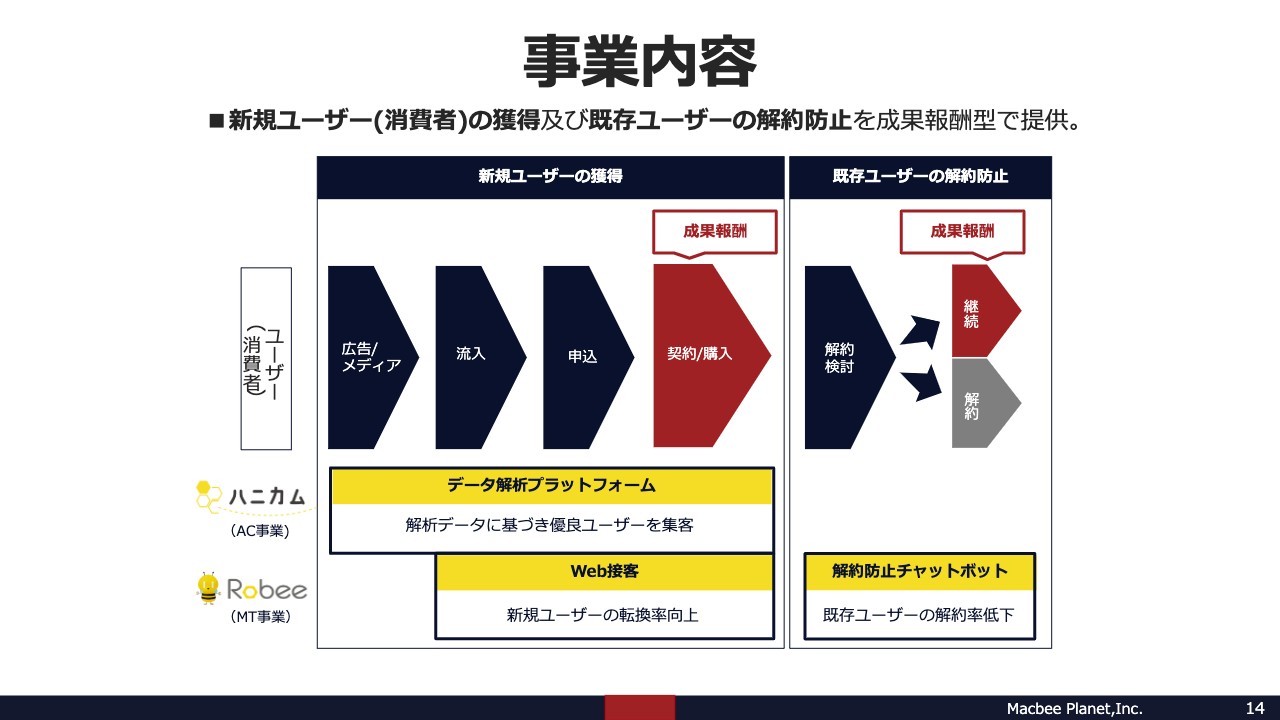

事業内容

具体的な事業内容としては、新規ユーザーの獲得と既存ユーザーの解約防止の2つをそれぞれ成果報酬型で提供しています。

セグメントに関しては、AC事業とMT事業の2つがあります。まずAC事業に関しては、「ハニカム」という自社ツールを活用し、インターネット上のさまざまなメディアに対して広告掲載、配信を行っています。例えば、何かを検索した時に上位に掲載されるメディアも対象になりますし、「Google」や「Facebook」「Instagram」などのプラットフォームも対象です。さらに、インフルエンサーと呼ばれる影響力のある個人も対象となります。

こうしたインターネット上のさまざまなメディアに対して広告掲載を行い、最終的にユーザーがその広告経由で商品の申し込みをした場合に初めて、成果報酬としてクライアントから広告費をいただきます。ここでポイントとなるのは、集客時に収集する解析データに基づき、LTVの高い優良なユーザーを集客することです。

また、MT事業に関しては、同じく自社開発ツールの「Robee」を活用し、Web接客や解約防止チャットボットなどの機能により、LTVを伸ばすための活動を行っています。

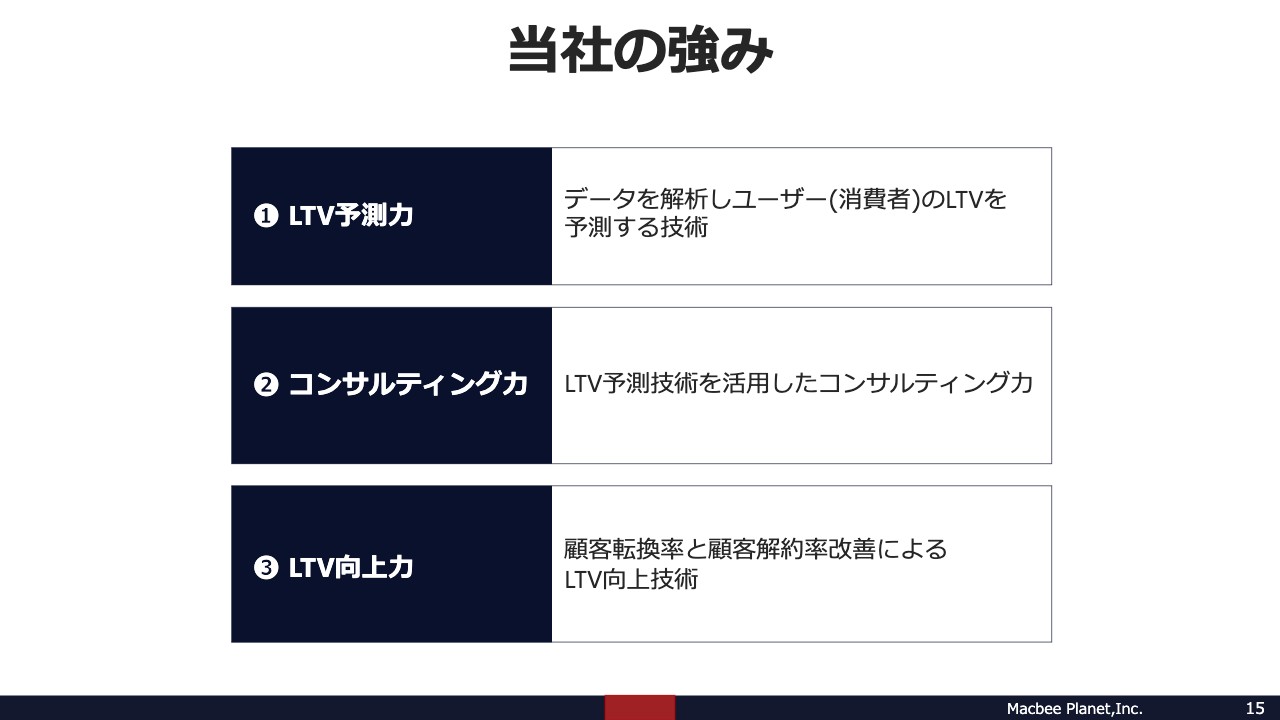

当社の強み

当社の強みは、LTV予測力、コンサルティング力、LTV向上力の3つとなります。

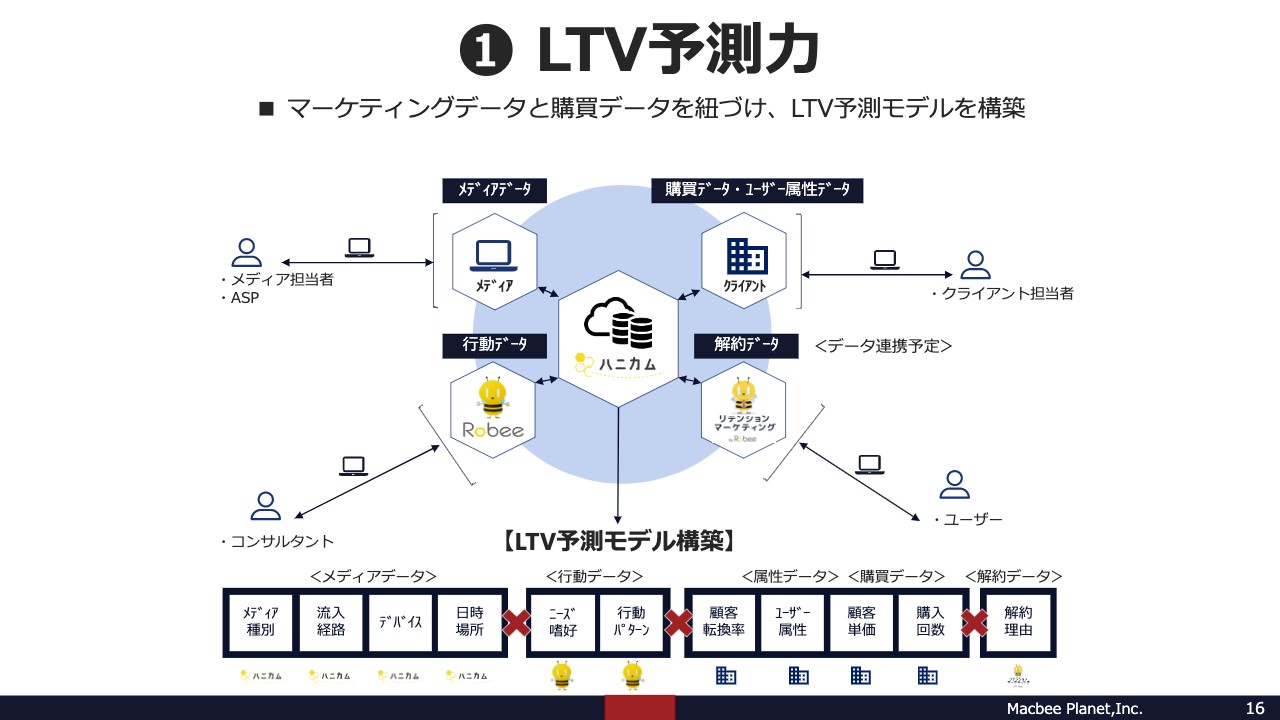

①LTV予測力

LTV予測力に関しては、当社で「ハニカム」や「Robee」を活用して収集するマーケティングデータと、クライアントからもらう購買データを紐付けることにより、そのプロモーション独自のLTVモデルを構築しています。

収集するマーケティングデータはさまざまですが、例を挙げると、スライド下部に記載したようなメディアデータや行動データ、属性データ、購買データ、解約データなどがあります。

わかりづらいため、1つ例をご紹介します。例えば、東京に住んでいる30歳の女性が神奈川県からサイトにアクセスしたとします。その女性はアンチエイジングに悩みを持っており、それに関するサイトを3分間見た結果、クライアントの商品を購入しました。その後、商品を3回リピートし、最終的に肌に合わないから解約を検討している、といったデータです。

こうした数千、数万のデータをいろいろなかたちで毎月取得することにより、そのプロモーション独自のLTV予測モデルをどんどん構築していくイメージです。

②コンサルティング力

コンサルティング力も当社の強みになります。LTV予測モデルを活用し、当社のコンサルタントがメディアのプランニングや広告配信を行うことにより、LTVが高いメディア、ユーザーに対して積極的に配信を行うことができます。

ここでポイントとなるのが、クライアントの成果や売上にしっかり責任を持って最後までコンサルティングを行い、そこで上がった成果の分だけ報酬をいただくということです。これまで当社は、この成果報酬のビジネスモデルで大きく成長してきました。

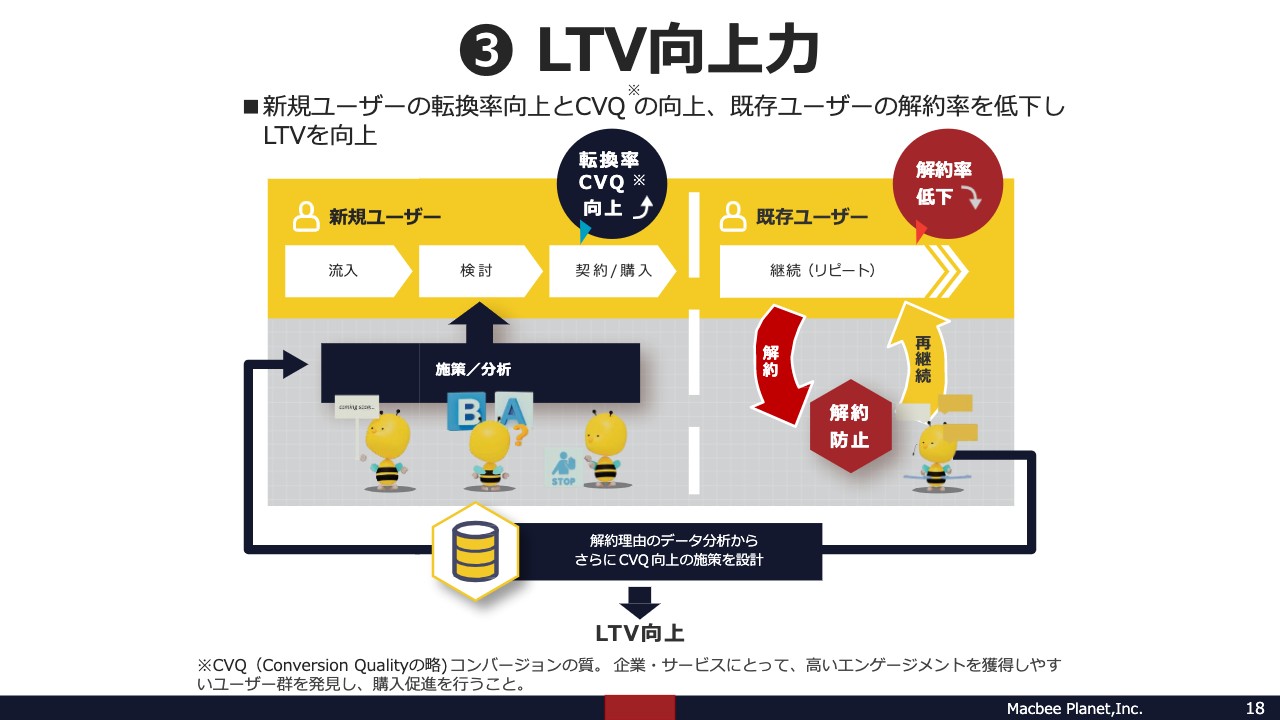

③LTV向上力

LTV向上力についてです。当社は、LTVを予測してコンサルタントがプランニングを行い、最終的にLTVを向上させるところまで責任を持って取り組んでいます。LTV向上については、転換率向上と既存ユーザーの解約防止の2つの施策があります。

まず転換率向上に関しては、サイトに集客した段階でユーザーの悩みや考えなどに基づき、適切な情報提供や訴求を行います。それにより、購入の前段階でありながら「購入した後に自分に対してどのようなメリットがあるか」をよりイメージしてもらいやすくなり、その後のLTVが上がります。

ポイントは、純粋に購入を後押しする、誘導するというかたちではなく、その後のLTVを意識したアプローチをきっちり行うという点です。

解約率低下については、Web上の解約ページに当社の「Robee」のチャットボットを導入します。チャットボットを通じて、ユーザーの悩みや心理に合わせたコミュニケーションを行うことにより、もう一度ファンになってもらいやすいコミュニケーションを取ります。

ポイントは、いずれの機能に関しても、デジタル上でありながら、まるでオフラインと同じようにユーザー一人ひとりに合わせたコミュニケーションで接客できるところです。このようにしてLTVを向上させています。

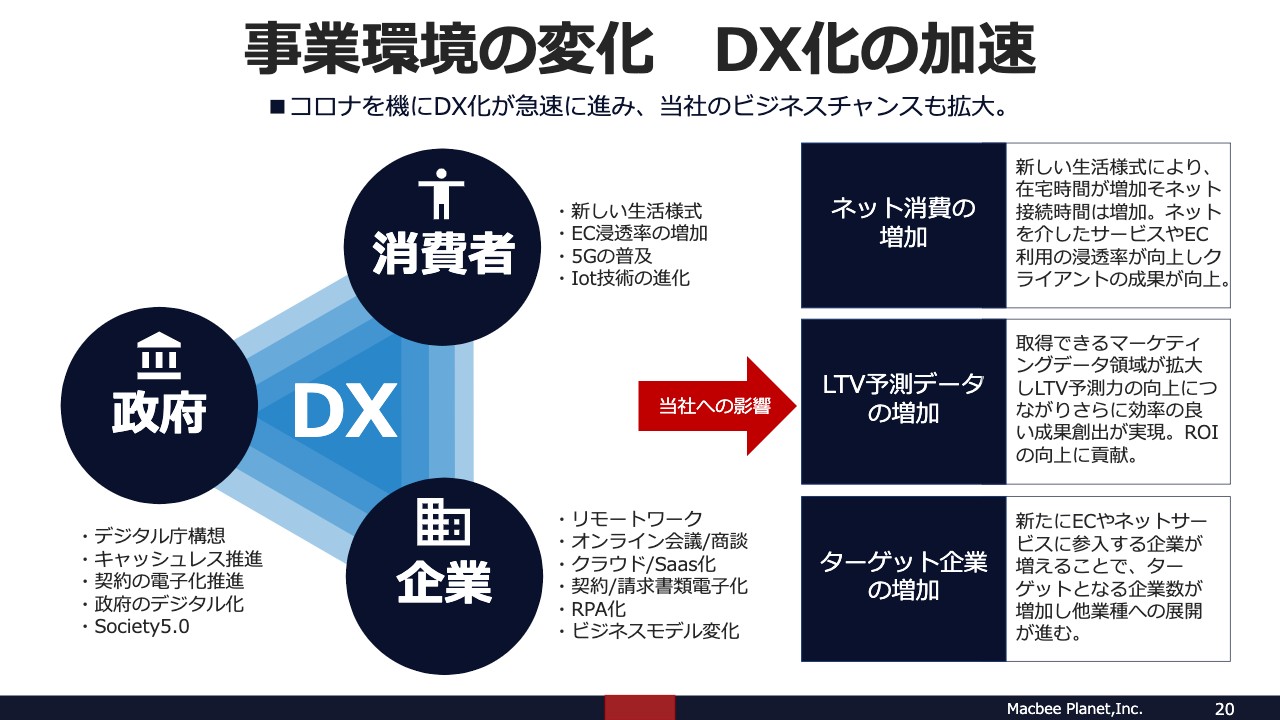

事業環境の変化 DX化の加速

続いて、事業環境のお話に移ります。新型コロナウイルス感染症拡大やDX化が急速に進んでいることにより、当社のビジネスはチャンスが非常に拡大していると考えています。

まず1つ目はネット消費の増加です。在宅時間が増えたことや、5G・IoTの普及によるネット時間の純粋な増加、ネット購入の機会の増加により、当社クライアントの成果が非常に上がりやすくなっています。

2つ目はLTV予測データの増加です。政府が推進しているDX等もあり、当社が取得できるマーケティングデータの領域が非常に拡大しています。そのため、より強固なLTV予測モデルを作ることができると考えています。

3つ目はターゲット企業の増加です。こうした環境の中で、新たにeコマースやネットサービスを立ち上げる会社も増えており、これまでオフラインに使用していた広告費用をインターネットに使用する流れも加速しています。これにより、当社のターゲット企業が非常に増えています。

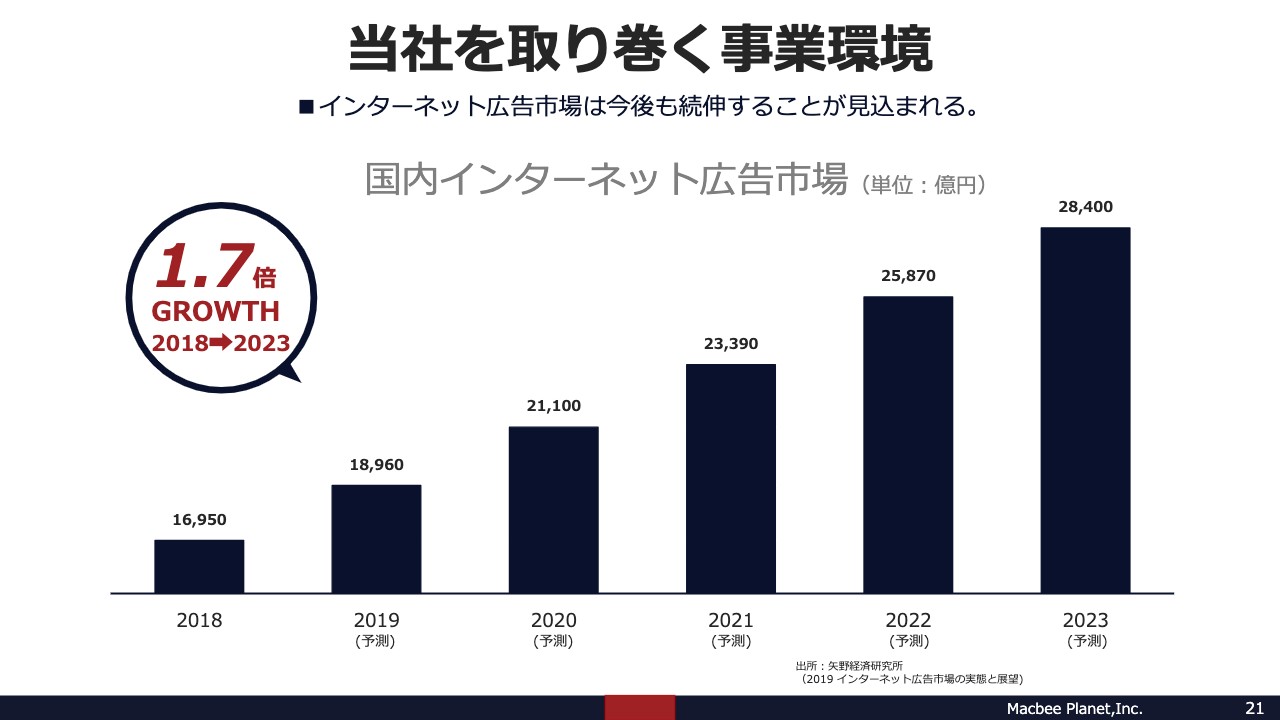

当社を取り巻く事業環境

当然、当社を取り巻くインターネット広告市場についても、今後も右肩上がりに上がっていくと予測されています。

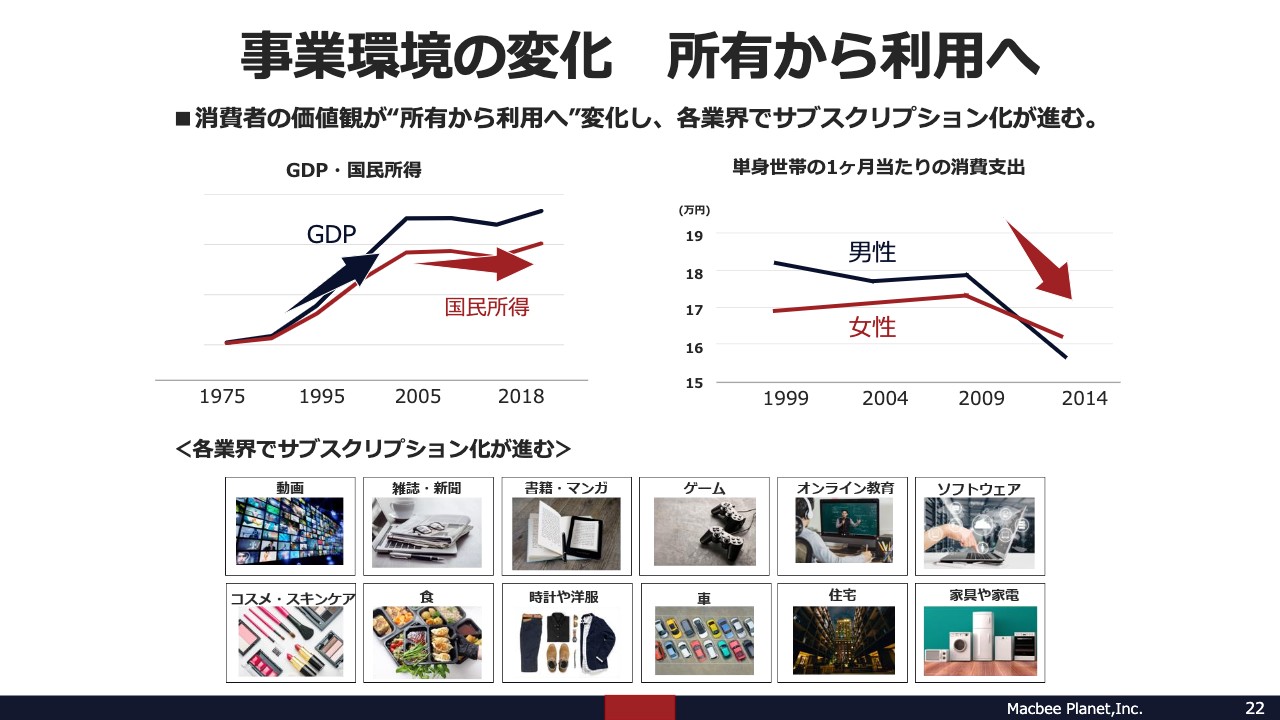

事業環境の変化 所有から利用へ

そしてもう一つ、消費者の価値観という観点で見ると、消費者自身も1個の「もの」を購入して所有するという流れから、効率的に複数利用したり、効率的にシェアする流れが増えてきていると思います。そうしたことから、各業界においてさまざまなサービスのサブスクリプション化が進んでいると感じています。

例えば、動画やオンライン教育、ゲームなどのサブスクリプションはどんどん進んでいます。また、コスメ・スキンケア、食品の定期購入・定額購入などもそうです。このようなビジネスに関しては、基本的に消費者が長期的に付き合うことを前提として成り立つビジネスモデルであると考えているため、我々が提唱する「LTVを予測し向上する」という考えとが非常に親和性があると感じています。

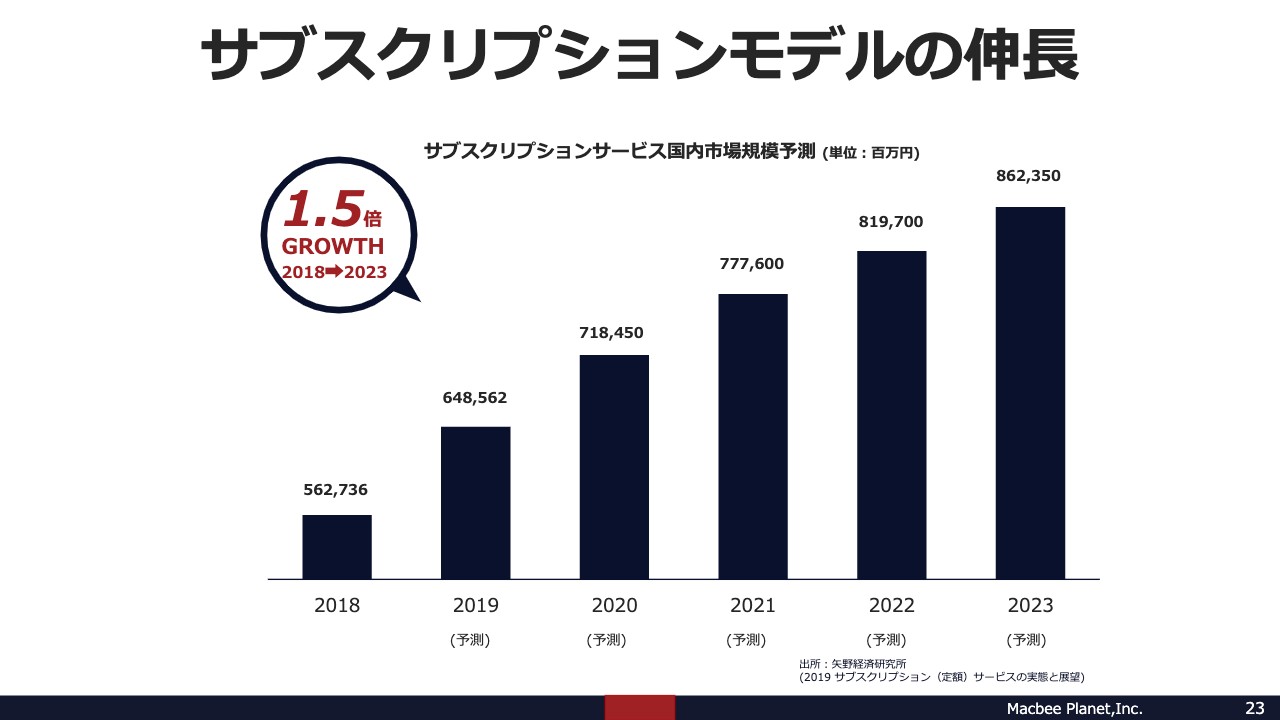

サブスクリプションモデルの伸長

このサブスクリプションモデル自体は、業界としても今後かなり伸びてくると言われており、2018年から計算すると1.5倍ほど伸びてくると言われています。

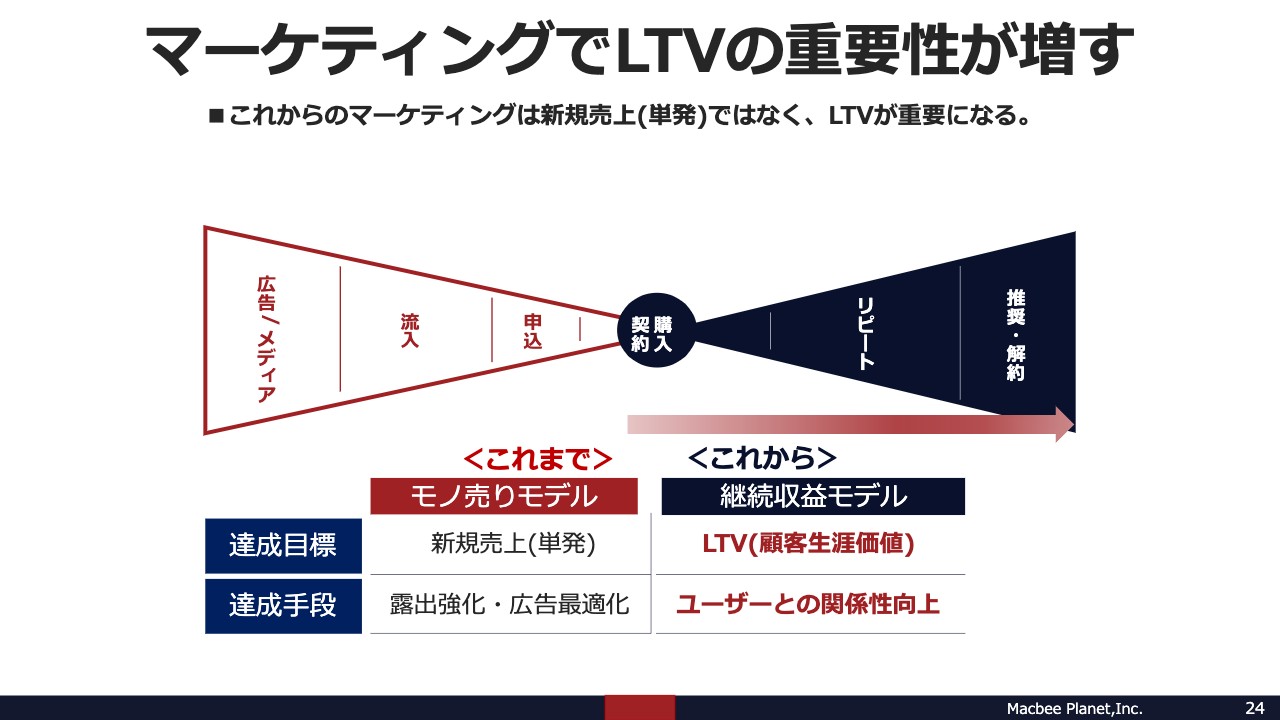

マーケティングでLTVの重要性が増す

こうしたサブスクリプション業界がどんどん伸びてスタンダードになることにより、それに付随してさまざまな業界、さまざまな会社でLTVの重要性がどんどん増していきます。以前であれば、広告、集客において新規の売上はかなり重要な目標に置かれていましたが、現在は「新規の売上はもちろん重要だが、その後のLTVはどうなの?」というところがかなり注目されています。

同じように、広告においてとにかく露出する、とにかくブランディングするという側面も一部ありましたが、これからはユーザーとの関係性をいかに良好にするかが注目されています。

2021年4月期基本方針

続いて、成長戦略のお話です。今期に当社が掲げている基本方針としては、ご紹介したデータ解析プラットフォームの「ハニカム」と「Robee」に積極投資を行うことにより、LTVを起点としたリテンションサービスのマーケットリーダーになることです。それに際して、他業種への展開、データ拡大とAI化、さらにはプロダクト開発を挙げていました。

① 他業種への展開

まず、他業種への展開については、これまで美容と金融の2つの業界に注力してきましたが、スライドにあるとおり、今期はさまざまな業界に一気に展開できています。動画や教育などのさまざまな分野がLTVをかなり意識したビジネスを始めているため、当社のクライアントとしてかなり合致してきていると言えます。

今後に関しても、このあらゆる業界に対して当社のLTVモデルが支援対象になると考えているため、積極的に展開していく予定です。

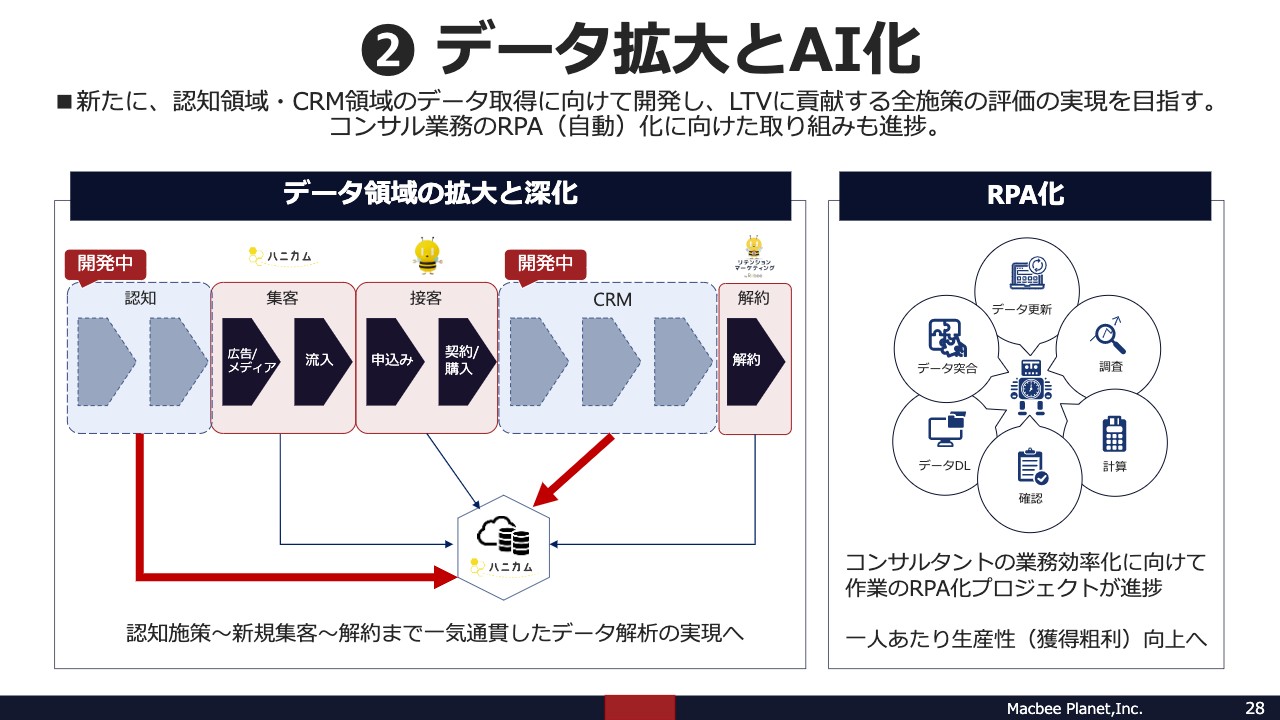

②データ拡大とAI化

2つ目はデータ拡大とAI化になります。LTVの予測モデルをより強固なものにするために、新たな部分からデータ収集しています。

これまでは集客段階、接客段階、さらには解約段階のデータを収集し、LTV予測モデルを作っていましたが、今後は認知段階のメディアから収集するデータや、申し込んでから解約する間にあるCRMと呼ばれているデータの収集なども積極的に行っていきます。これにより、より精度の高いLTV予測モデルを構築することが可能になります。

また、コンサル業務の自動化(RPA化)に積極的に取り組むことにより、一人当たりの生産性向上も行っています。

③プロダクトの開発

3つ目のプロダクト開発に関しては、「分析力の向上」「パーソナライズド」を新たに採用できました。

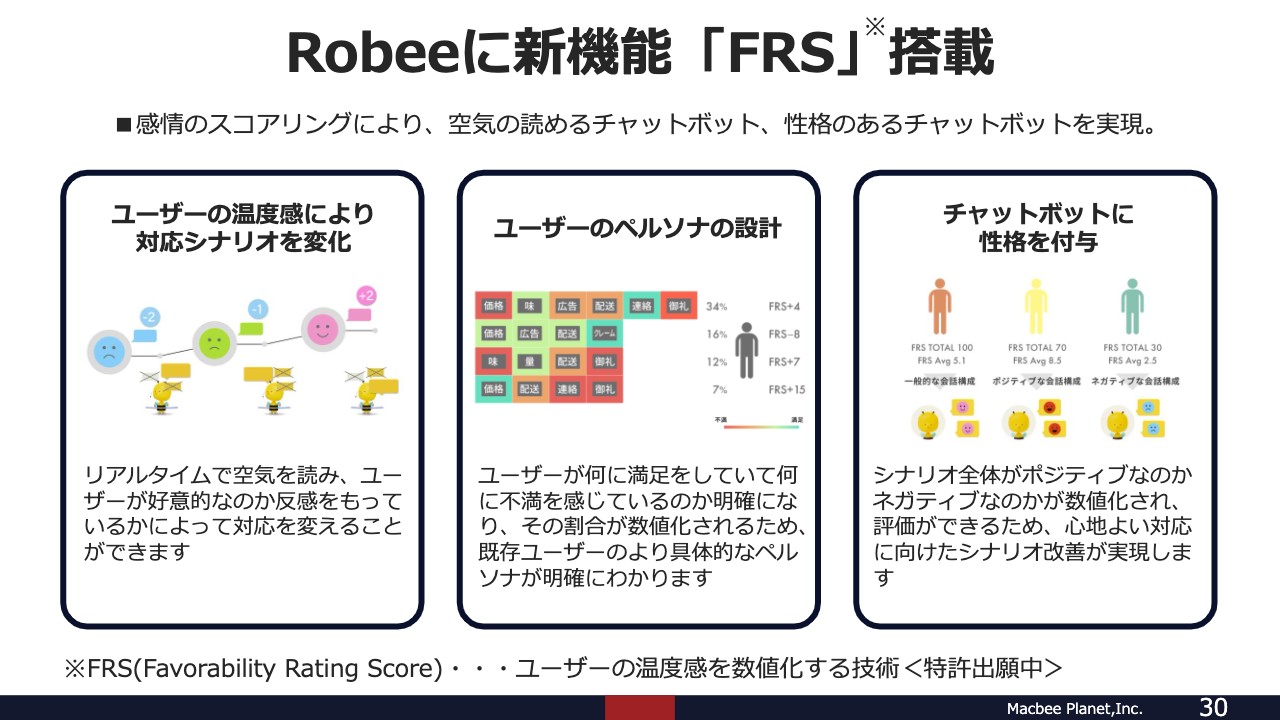

Robeeに新機能「FRS」搭載

その中の具体的な例として、「Robee」に搭載した「FRS」という新機能があります。これは、ユーザーの感情をスコアリングし、人間に近い、空気の読めるチャットボット、性格のあるチャットボットを実現することによって、デジタル上でよりストレスのないコミュニケーションを取ることを目的に開発している新機能になります。

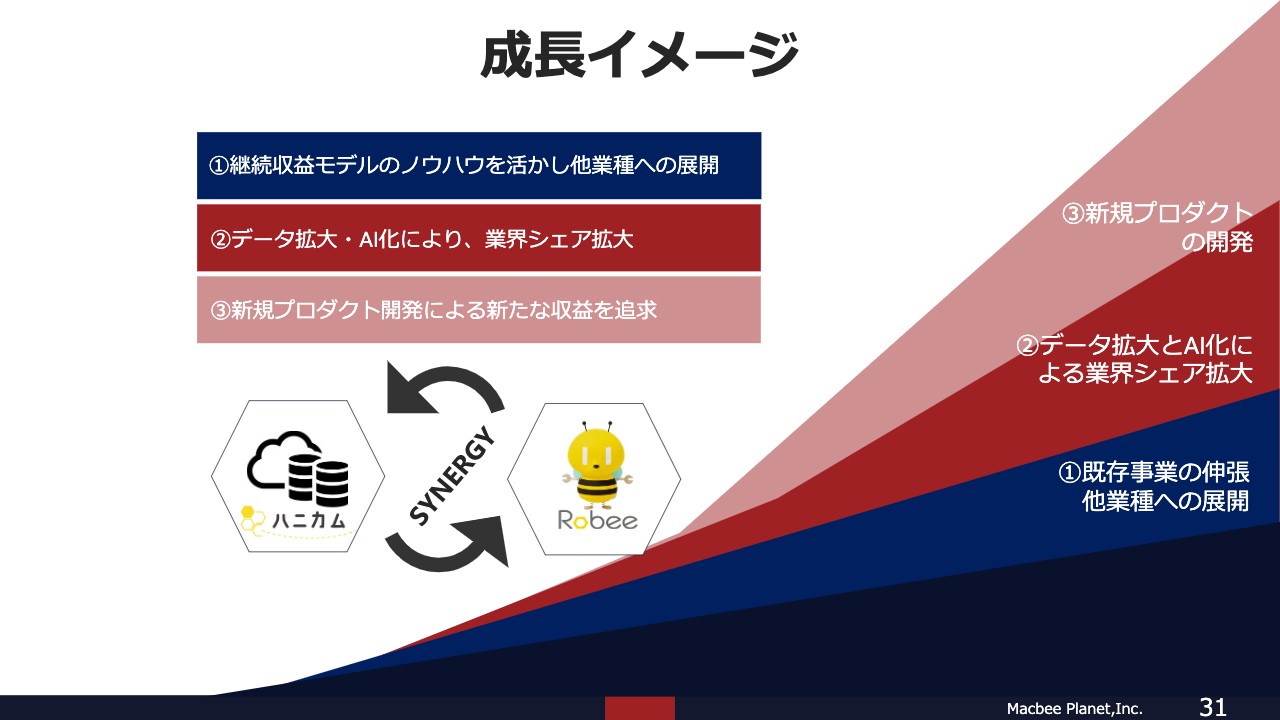

成長イメージ

ご紹介した部分については、これまでの美容・金融といった既存事業でも伸びしろはまだあると感じています。さらに、新たな分野への展開、そしてプロダクトの投資も掛け合わせ、今後は大きな成長を見込んでいます。以上で、私からのご説明となります。ありがとうございました。

質疑応答:下期の見通しについて

前橋匠氏(以下、前橋):「下期の見通しについて、お答えできる範囲で教えてください」というご質問です。

千葉知裕氏(以下、千葉):下期の見通しに関しては、先ほど小嶋の説明でもあったとおり、新規の取引先が増加傾向にあります。それを踏まえ、今後の見通しに関しては社内で評価中のため、回答できるタイミングになりましたらあらためて通知したいと思っています。

質疑応答:「Robee」におけるサブスク化の進展と成果報酬の連動について

前橋:続いて、「サブスク化の進展と成果報酬との連動は?」ということですが、こちらは、我々の「Robee」のサブスク化、つまりSaaS化の進展と成果報酬との連動は……という意味で捉え、回答します。

小嶋:サブスクリプションの「Robee」に関しては、今期はかなり新規の獲得が増えています。また、そこから収集するデータに基づいて成果報酬の新規獲得の提案も増えているため、今後はこのあたりの連携、連動がこれまで以上に増えるのではないかということで、期待していただければと思います。

質疑応答:他社との競争優位性について

前橋:続いて、「現在の競合状況はいかがでしょうか?」というご質問です。

小嶋:AC事業、MT事業ともに競合の会社があるのですが、今回我々が提唱しているLTVに注力している会社はそこまで多くはありません。よって、早い段階で当社の強みを強固なものにしていくことで、より競争優位性が図れると考えています。

質疑応答:AC事業の減益の要因について

前橋:続いて、「上期のセグメント情報で見ると、AC事業が増収ながら減益となっています。その主な原因を教えてください」というご質問です。

千葉:要因は大きく分けて2つあります。まず、先ほどの説明の中で「証券業界はかなり伸びています」とお話ししたのですが、SBI証券との取引に関しては、昨年の上期に爆発的な取引高になった影響で減少しています。この取引に関しては、昨年にかなり高収益の取引で推移していたため、当期にその反動が起きているというのが1つです。

もう1つは、eコマースの健康食品についてです。コスメ系のお客さまにおいては、新型コロナウイルスの影響もあってかなり爆発的な取引高、売上になっています。ただ、利益率はかなり低く、5パーセントから10パーセントくらいの粗利率になっています。結果として、増収ながら減益になっているのは、主にこの2つが影響しています。

質疑応答:マーケティングテクノロジー事業の粗利益率が100%の背景について

前橋:続いて、「マーケティングテクノロジー事業の粗利益率が100パーセントとなる背景にはどのようなことがありますか?」というご質問です。

千葉:こちらに関しては、アナリティクスコンサルティング事業との比較でご説明します。アナリティクスコンサルティング事業に関しては、我々はメディアの最適配分を行うビジネスモデルとなります。したがって、商流に関しては、広告代理店のようなポジショニングの立ち位置で行っているため、15パーセントほどの粗利率になっています。

一方で、マーケティングテクノロジー事業に関しては、外注先、メディアなどが存在しておらず、我々のサービス提供がそのまま利益につながるという背景があり、粗利率が100パーセントになっています。

質疑応答:「ハニカム」と「Robee」の新規開拓について

前橋:続いて、「『ハニカム』と『Robee』はいずれも新規開拓が進んでいるのでしょうか? 印象的には『Robee』のほうが新規開拓しやすいように感じています。そのあたりについて教えてください」というご質問です。

小嶋:おっしゃるとおり、新規開拓は「Robee」のほうがしやすいです。しかし、「ハニカム」「Robee」の新規開拓はいずれも順調に進んでいます。細かく言うと、第1四半期に関しては、新型コロナウイルスの影響もあって新規開拓しづらかったのですが、第2四半期に関しては順調に進むことができています。

「Robee」を含め、「ハニカム」はLTV運用をしていくところがかなり刺さりやすいため、「ハニカム」だけセールスしているというよりは、全体的な当社の強みをお伝えした結果、「ハニカム」の成果報酬で受注しているというケースも増えています。

質疑応答:下期の業績が低水準であることについて

前橋:続いて、「上期より下期の業績が低水準となっていますが、例年そうなのでしょうか?」というご質問です。

千葉:「例年そうか」という言うと違います。昨年に関しては、下期に上場を果たしたこともあり、上場関連費用が発生しています。その他にも、今期に向けて下期に政策的に販管費、広告宣伝を打ったことが影響としては大きいです。したがって、「上期より下期の業績が低水準になるか」というのとは異なります。

補足すると、先ほどもお伝えしたSBI証券との取引に関しては、上期にかなりの取引高があった一方、下期に関しては水準としてはかなり低めに抑えています。昨年の決算においては、これが下期の業績にかなり影響を与えた取引になっています。

前橋:もう少し補足します。季節性についてご質問をいただくことが多いのですが、四半期ごとの推移などはいかがでしょうか?

千葉:まず第1四半期の5月から7月に関しては、美容の中のエステやサロンが繁忙期を迎えるため、当社の業績は上振れ傾向にあります。これは例年の傾向です。しかし、今期に関しては、新型コロナウイルスの影響もあり、エステやサロンが低水準で推移しました。よって、今期に関しては例年の傾向と比べると若干異なります。

それ以外の四半期に関しては、美容エステ・サロン系はあまり高くない水準で推移します。一方で、金融系は美容エステ・サロン系と繁忙期が異なり、他の四半期で伸びる傾向があります。しかし、今期に関しては新型コロナウイルスの影響もあって上期にかなり伸びたため、例年とは状況が違います。

これらの結果で全体を見た場合、直近で言うと四半期での差があまり起きない状況にポートフォリオが組まれています。

質疑応答:美容や金融においてコロナ禍で急増した分のより戻しについて

前橋:続いて、「美容(EC)や金融(証券)において、コロナ禍で急増した分のより戻しは起こっているのでしょうか?」というご質問です。

小嶋:美容(EC)に関しては、そこまでより戻しはなく、いまだにかなり堅調に推移しています。金融(証券)に関しては、第1四半期の、特に新型コロナウイルスが発生した最初の頃は急増していたため、それに比べるとある程度落ち着いてきているところはあるかと思います。

新着ログ

「サービス業」のログ