アドバンテスト、SoCテスタの引き合いが想定以上に強く2Qの受注は1Qを上回る

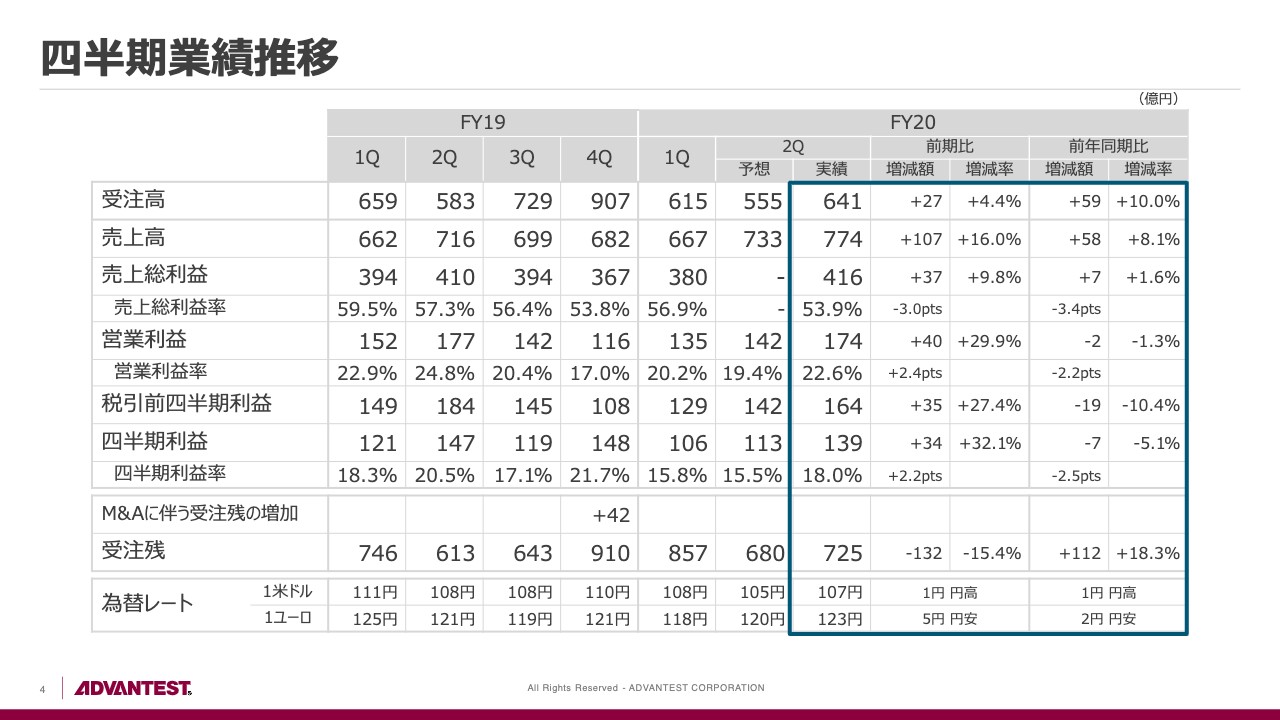

四半期業績推移

藤田敦司氏:みなさま、こんにちは。藤田です。私からは2020年度第2四半期の決算についてご説明します。4ページから決算の概要となります。まず、新型コロナウイルスがある中で当社ビジネスを支えてくださる取引先各位、関係各位からいただいたご尽力と、従業員の努力に深謝させていただきたいと思います。

3ヶ月前の業績予想を振り返ると、米中対立化の先鋭化と新型コロナウイルスの影響を踏まえ、第2四半期受注は第1四半期に比べて減少すると見込んでいました。しかし、SoCテスタの引き合いが想定以上に強く、第2四半期受注は第1四半期を上回る結果となりました。

前期比では売上、利益ともに想定以上に進捗し、どちらも第1四半期を超える数字を収めることができました。前年同期比では、売上総利益率のよい製品群の割合が減少したことや為替差損の影響により増収減益となりました。受注、売上、利益の詳細は次ページ以降で順次ご説明します。

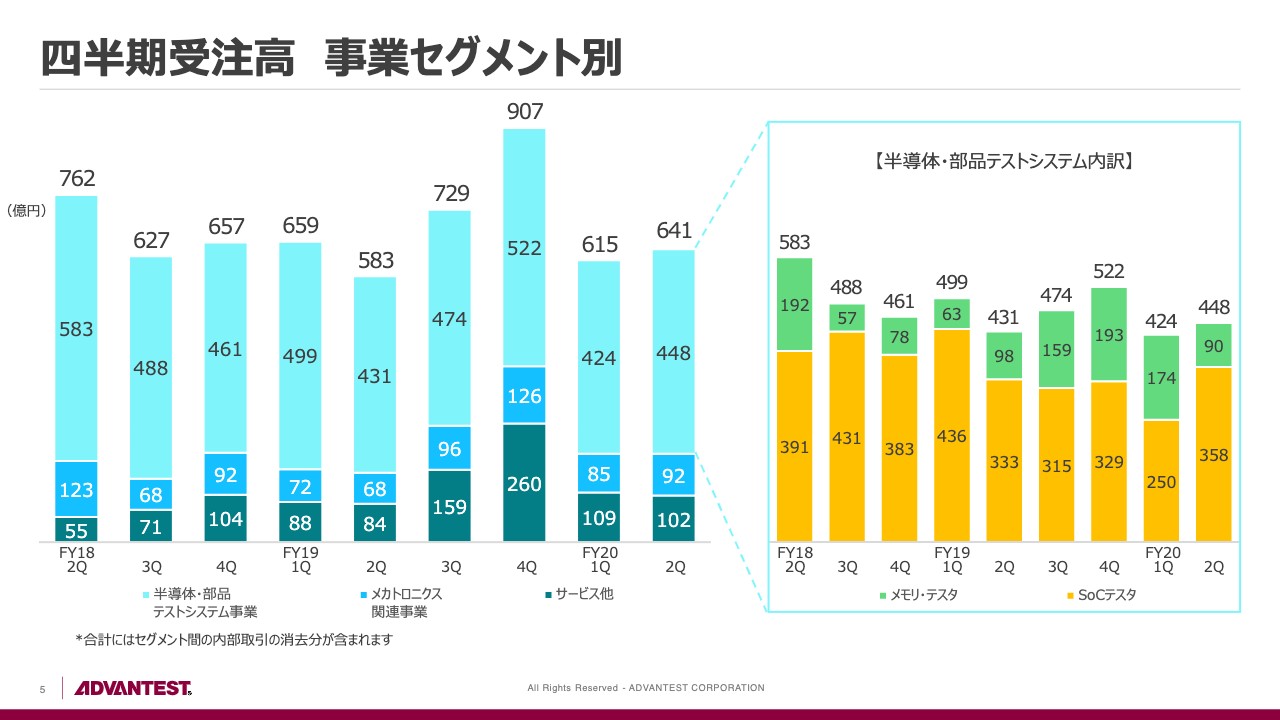

四半期受注高 事業セグメント別①

事業別受注高です。半導体・部品テストシステム事業は、前期比で5.6パーセント増の448億円でした。SoCテスタは358億円と、前期比で108億円の増加となりました。

米中対立の余波を受けた在庫積み増し需要に加え、中国スマートフォン大手が占めていたポジションをめぐる動きが活発だったことから、アプリケーション・プロセッサ、イメージセンサー、ディスプレイ・ドライバーIC等の引き合いが想定以上に増加しました。

ハイ・パフォーマンス・コンピューティング(HPC)関連のテスタ需要も堅調でした。メモリ・テスタは、カレンダーイヤー2020年の上期に強かったサーバー向け受注が一服し、前期比では85億円の減少となりました。

メカトロニクス関連事業は、前期比で7.7パーセント増の92億円です。EUV関連でナノテクノロジー製品の受注が増加しました。

サービス他ですが、前期比で6パーセント減の102億円でした。年間保守契約更新の季節性の減少をシステムレベルテスト(SLT)関連の受注増で補い、前期並の受注となりました。

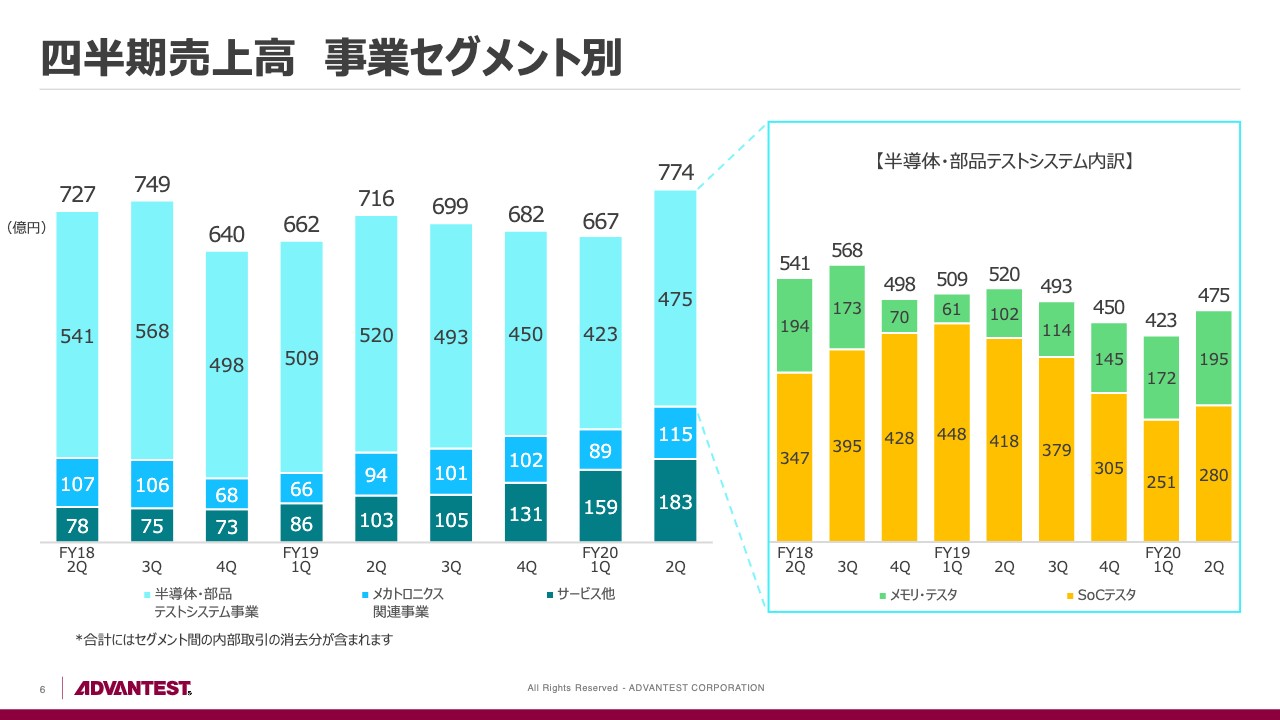

四半期売上高 事業セグメント別②

事業セグメント別の売上高ですが、半導体・部品テストシステム事業の売上は前期比で12.4パーセント増の475億円でした。SoCテスタはスマートフォン関連の売上が増加しました。メモリ・テスタはDRAM、フラッシュ・メモリともに売上が伸びています。

メカトロニクス関連事業ですが、前期比で29.5パーセント増の115億円でした。メカトロニクス事業全般で売上が増加しています。サービス他は、前期比で15.4パーセント増の183億円でした。SoC向けのシステムレベルテスト製品の販売が堅調でした。

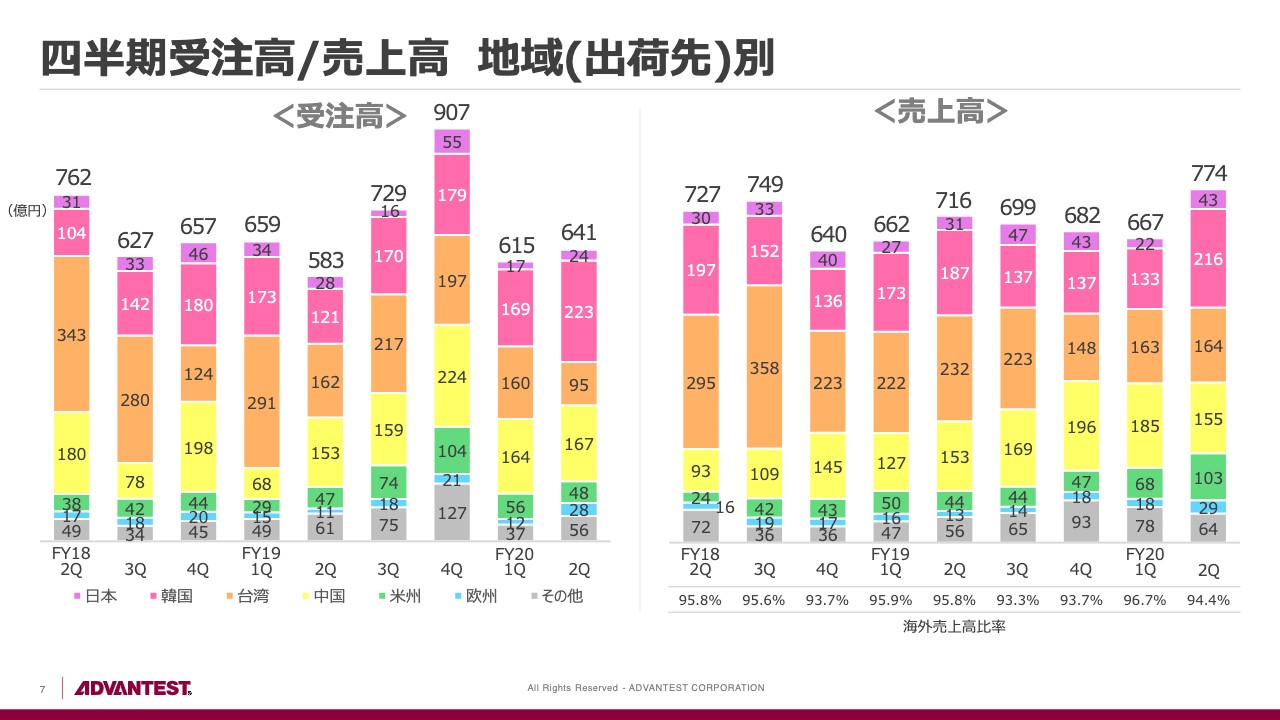

四半期受注高/売上高 地域(出荷先)別

地域別ですが、まずピンク色の棒グラフの韓国でスマートフォン関連の受注が伸びました。また、台湾や米中対立に端を発したOSATのテストキャパシティ調整の影響を受け、受注が減少しました。

スライド右側のグラフは第2四半期の地域別の売上高になりますが、韓国はSoCテスタのスマートフォン向けでの増収に加え、メモリ・テスタも前期の高水準の受注を背景に売上を伸ばしました。米州、アメリカはシステムレベルテストの売上が増加しました。

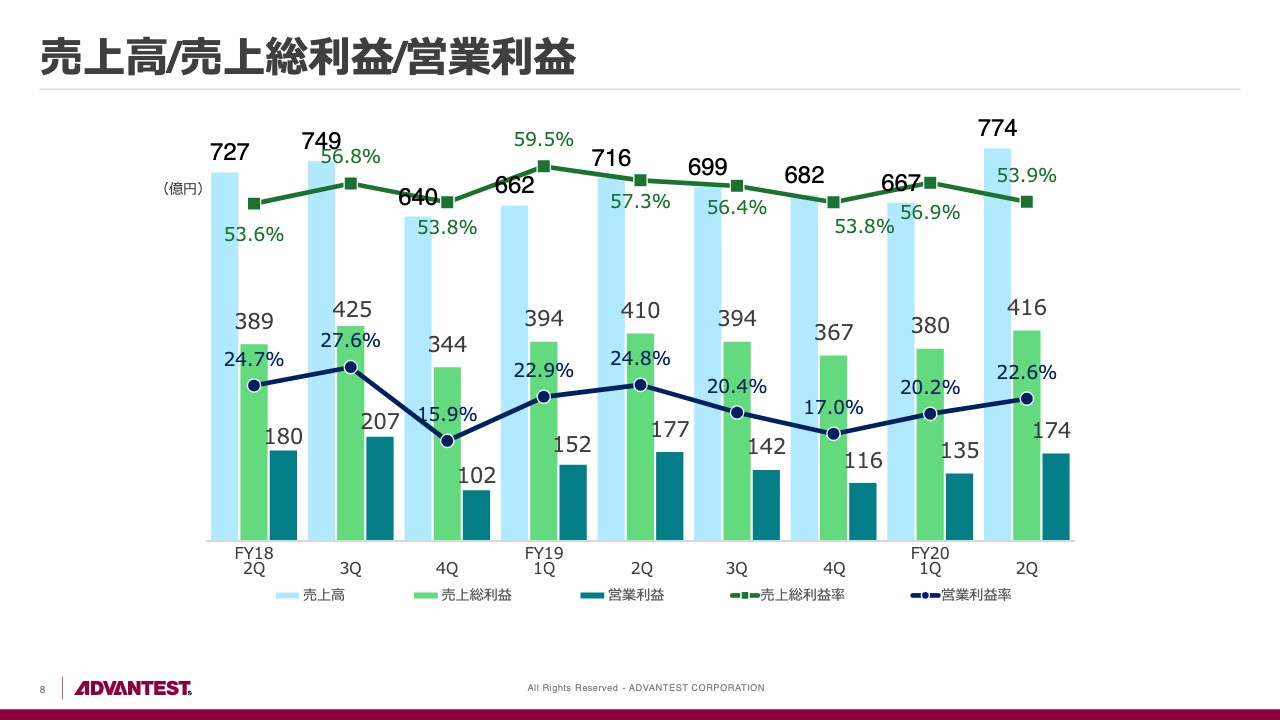

売上高/売上総利益/営業利益

第2四半期の営業利益関係です。売上総利益率は53.9パーセントで、製品ミックスの変動により前年比で低下しました。販管費はその他収益費用を含みますが、242億円でした。営業利益は174億円、利益率は22.6パーセントです。第2四半期の営業利益には、プローブ・カード事業の譲渡に伴う譲渡益約25億円を含んでいます。

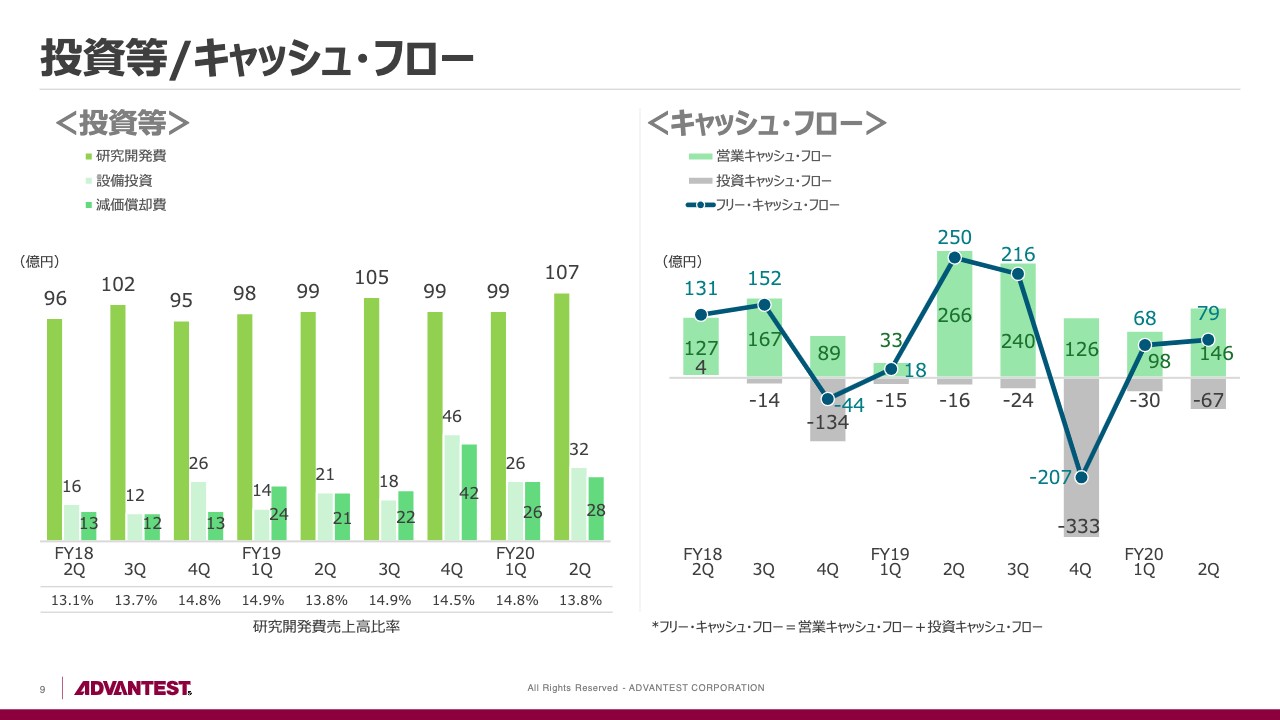

投資等/キャッシュ・フロー

研究開発費等ですが、研究開発費は第2四半期で107億円で、対売上比率は13.8パーセントでした。設備投資が32億円、減価償却費が28億円です。キャッシュ・フローの状況ですが、フリー・キャッシュ・フローは79億円の収入がありました。7月に公表したPDF Solutionsへの資本参加により、投資キャッシュ・フローとして支出しています。

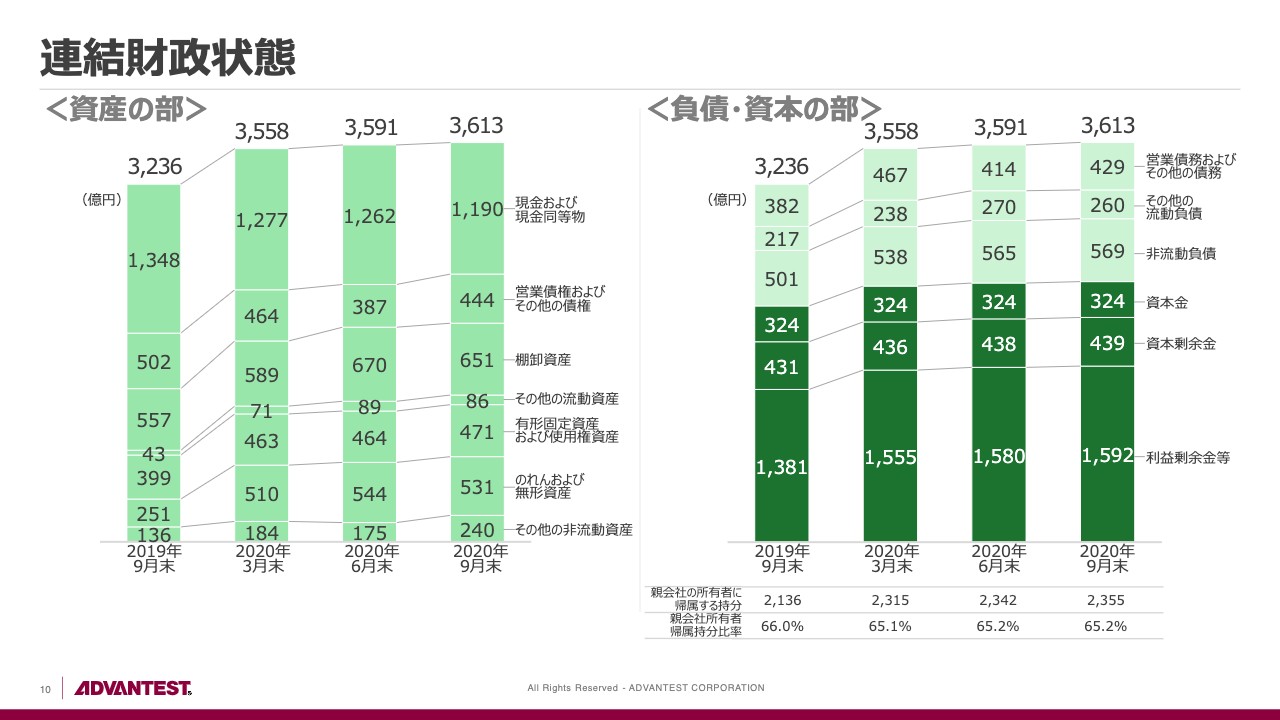

連結財政状態

9月末時点のバランスシートですが、総資産額は3,613億円、現金および現金同等物が前期末比で72億円減少し、1,190億円です。親会社の所有者に帰属する持分として2,355億円、その比率は前期末と同じく65.2パーセントでした。

9月末までに取得した株式が109億円で、株数は209万株です。上限250万株に対しての進捗は約80パーセントでした。以上で私からの説明を終わります。

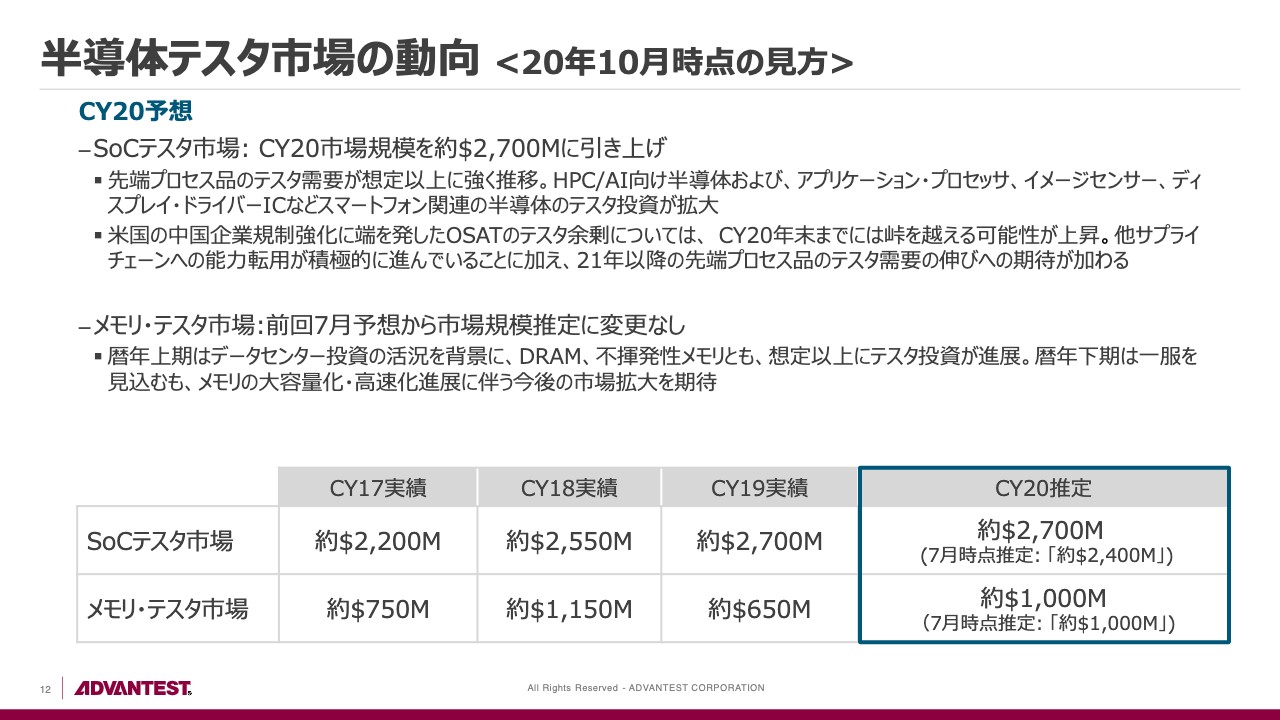

半導体テスタ市場の動向<20年10月時点の見方>

吉田芳明氏:吉田です。私からは2020年度事業見通しについてお話しします。事業環境について、12ページをご覧ください。カレンダーイヤーになりますが、2020年のテスタ市場の見方です。米国による中国企業向けの規制強化に伴うSoCテスタ需要の弱含みを当社は3ヶ月前に予想しました。その後の展開は予想どおりで、我々のお客さまのOSATではテストキャパシティの調整を優先しています。

ただし、米中対立の余波として在庫積み増し需要に加え、中国スマホ大手が占めていたポジションをめぐる動きが生じています。こちらがスマートフォン関連需要を喚起し、APUやCMOSイメージセンサ、あるいはディスプレイ・ドライバー用のテスタ需要を想定以上に押し上げています。

業界内で新たなサプライチェーン構築が進展する中、当社の広い顧客基盤と多様なSoCテスタの製品ポートフォリオが奏功し、顧客からの追加需要をすくい上げることができました。これにより中国大手スマホ向けのSoCテスタの落ち込みをカバーしています。

加えて、ハイ・パフォーマンス・コンピューティング関連の堅調な需要が継続していることで、OSATの余剰設備の解消は今年末までには峠を越える可能性が高まりました。

SoCテスタ市場はこの市場の変化を反映し、暦年2020年の見通しを27億ドルに引き上げます。顧客ミックスの関係でマーケットシェアは前年比で減少するものの、暦年21年に向けた市場規模拡大のシナリオに手応えを感じています。

メモリ・テスタは7月に予想したとおり、データセンター関連投資のメモリ需要は短期的に落ち着きそうですが、こちらも2021年に起こるDRAMの微細化、3D NANDの層数増というテスタ市場の成長ドライバーへの期待が継続しています。

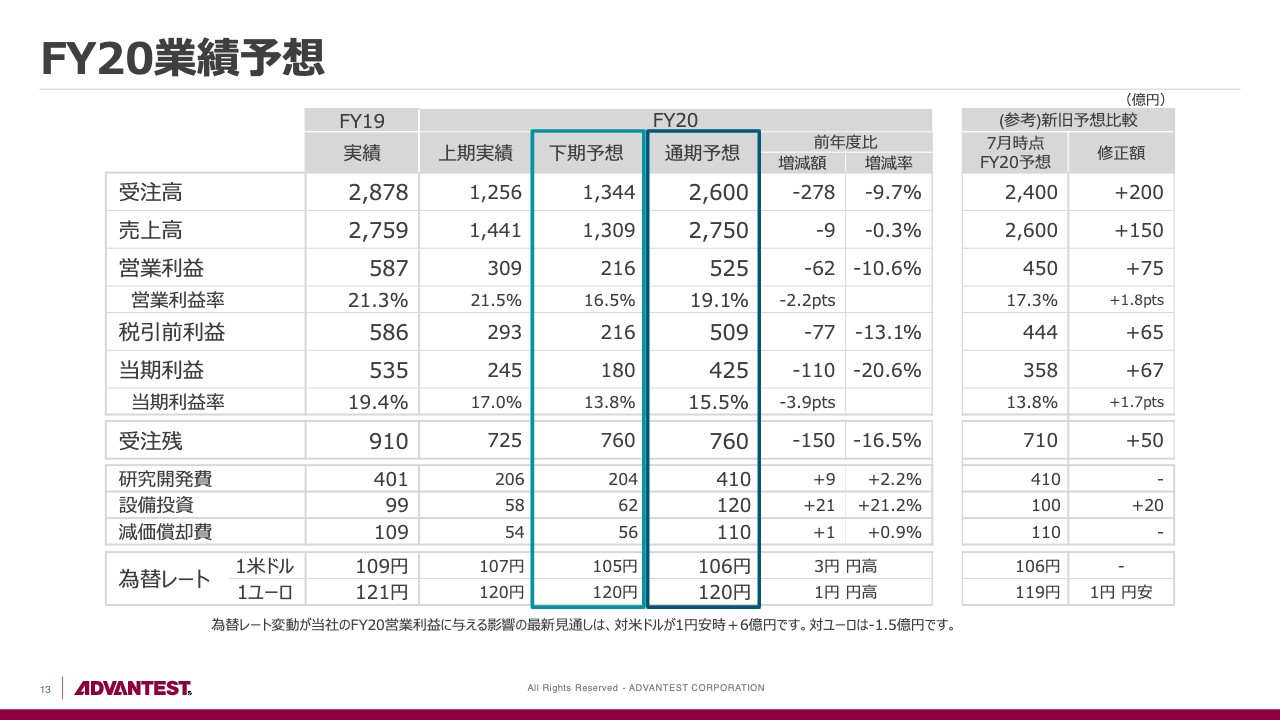

FY20業績予想

13ページは2020年度の通期業績予想です。第2四半期までの実績を踏まえ、受注高を2,600億円、売上高を2,750億円、営業利益を525億円、税引前利益を509億円、当期利益を425億円に通期予想を引き上げます。

予想の前提とした為替レートは、下期は米ドルが105円、ユーロが120円です。通期では米ドルが106円、ユーロが120円となります。売上総利益率は、前年度実績の56.7パーセントから54パーセント程度に悪化する見込みです。営業利益率も前年度比で下がる方向で見ています。

こちらは製品ミックスの影響に加え、研究開発費と顧客サポート体制の強化を継続するためです。テスタ需要の牽引役である半導体高性能化と連動したテスト強化、高度化に備えるために必要な先行投資と考えています。

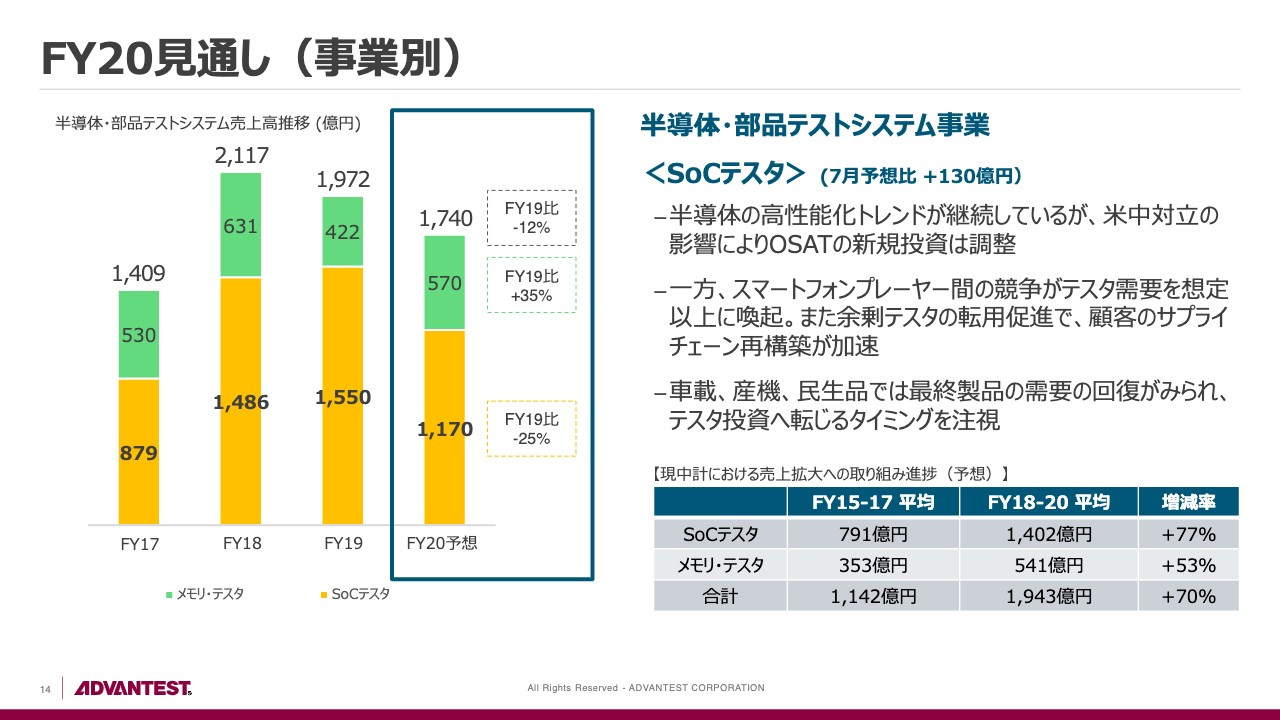

FY20見通し(事業別)①

14ページをご覧ください。FY2020の事業別の見通しになります。半導体・部品テストシステム事業ですが、SoCテスタ事業の今期見通しとなります。

米国の中国企業向け規制強化により、OSATの新規テスタ投資は足元では弱い状況であるものの、スマートフォンプレイヤー間の競争がテスタ需要を広範囲のアプリケーションで喚起する動きも見えています。

OSATは業界内のサプライチェーン再構築に併せて余剰テスタの転用を進めており、当社もこちらに積極的に協力しています。年内には調整は峠を越えると思っています。

これらの動きを踏まえ、SoCテスタの通期売上予想を7月時点から130億円プラスした1,170億円とします。また2021年に向けて車載、産機、民生品関連の最終需要には回復の兆しも見られます。需要拡大に備え、顧客のテスタ投資本格化のタイミングを注視していきます。

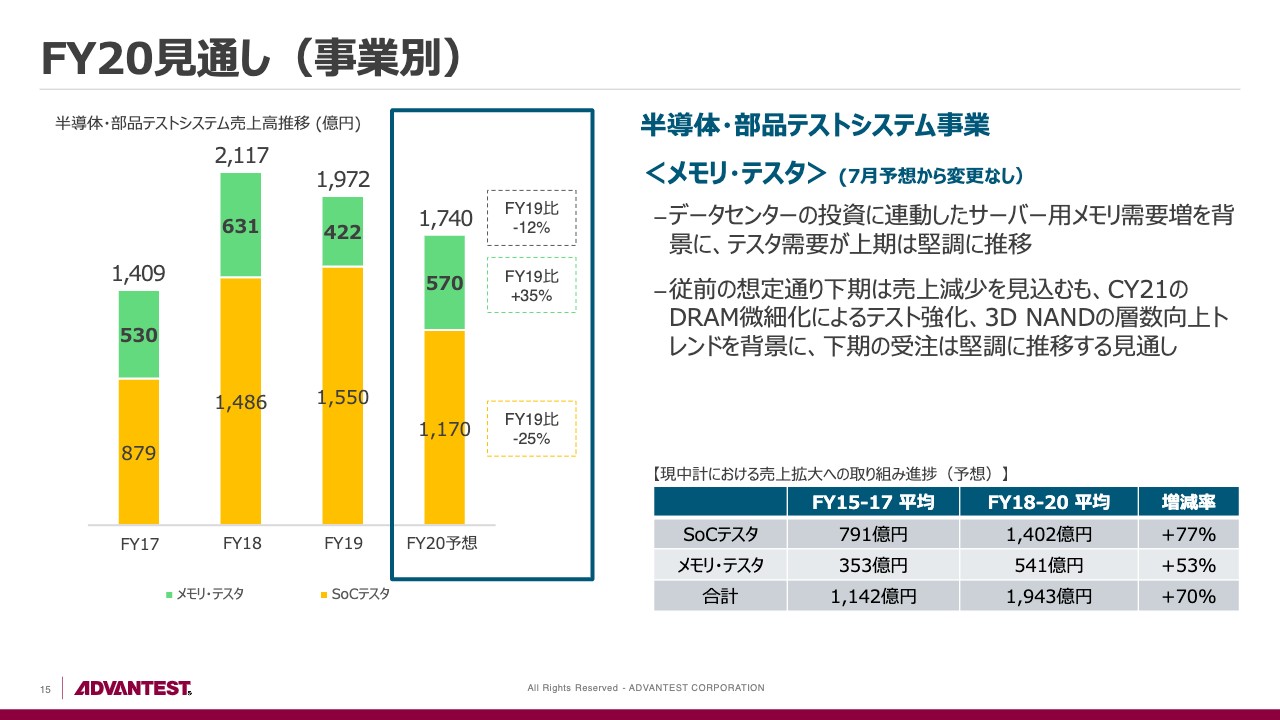

FY20見通し(事業別)②

15ページはメモリ・テスタの事業見通しです。2020年度上期はデータセンター投資が活況だったことにより、DRAMおよび3D NAND向けテスタの販売が堅調でした。サーバー向けメモリ需要の一服から、上期のテスタ売上は堅調となる見込みです。

しかし、ニューノーマルの定着でデータトラフィック量はますます拡大する見通しです。2021年以降もメモリ需要の伸びが期待されます。

DRAMの微細化、LPDDR5とDDR5へのシフト、ハイ・パフォーマンス・コンピューティング向けメモリ需要の拡大、3D NANDの容量増大などを受けて、伸びていくメモリ・テスタ需要を全方位的に取り込んでいきます。

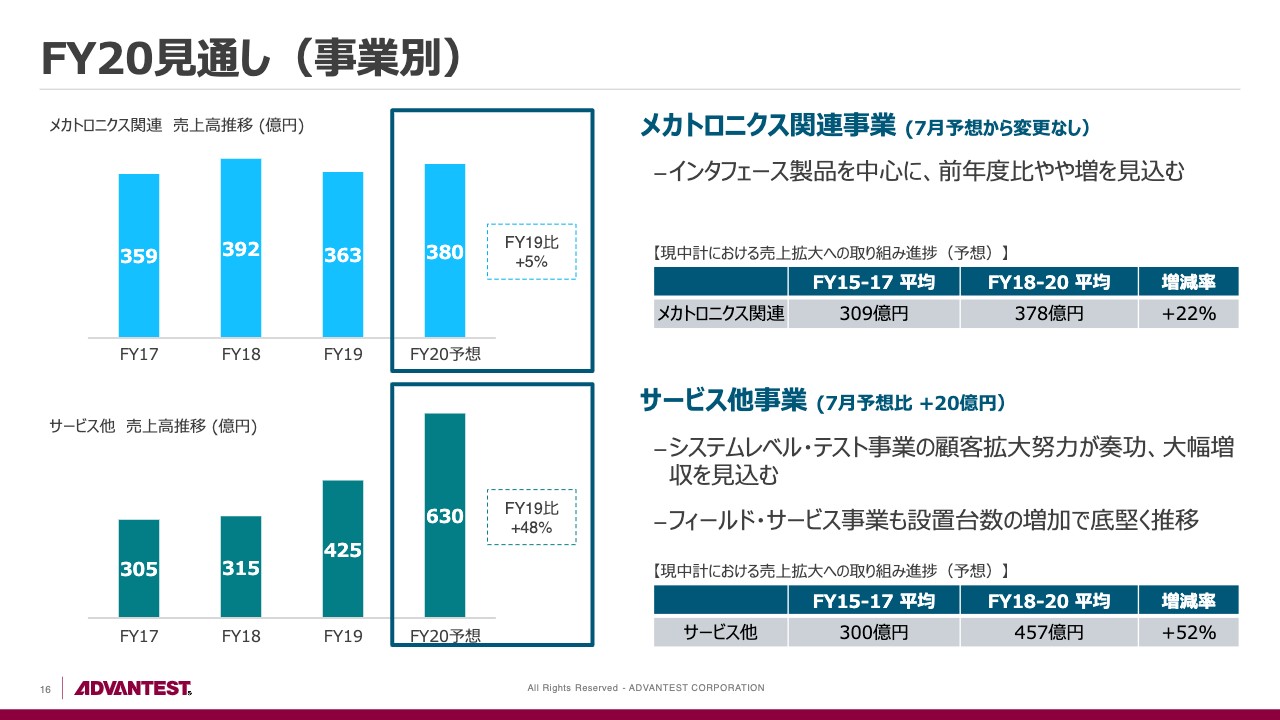

FY20見通し(事業別)③

16ページはメカトロニクス関連、サービス他事業となります。メカトロニクス関連事業については、デバイス・インターフェース製品を中心に今期は380億円の売上高を予想しています。

サービス他事業については、フィールド・サービスでの底堅い売上とシステムレベルテスト製品の売上増を予想しています。そのためセグメントの売上高を630億円とし、プラス20億円引き上げることとします。

米国Astronicsから譲り受けたシステムレベルテスト事業と、同じく米国Essaiの2つの買収事業の成長が米中対立によって落ち込んだSoCテスタの売上を補うかたちとなっています。

サマリー

17ページは今回のサマリーです。コロナ禍、米中摩擦、世界経済マイナス成長と不透明感が強い中でも、顧客の投資意欲は大きく落ち込むことなく推移しました。計画を上回る第2四半期までの実績および足元での下期見通しを総合し、通期の受注予想を200億円、売上予想を150億円引き上げました。

SoCのテストサプライチェーンにおいて、米国の対中制裁の影響は大きいと言わざるを得ませんが、サプライチェーンの再構築が進展しています。当社の広い顧客基盤と多様な製品ポートフォリオがスマートフォン市場の変動によって生じた新たな需要を取り込み、中国スマホ大手関連のSoCテスタの落ち込みをカバーしています。

米国の対中制裁の影響は年内には峠を越える見通しで、車載、半導体等も回復基調にあります。世界経済に不透明感は残りますが、暦年2021年は業況の改善を見込んでいます。また、ここ2年はM&Aで強化してきたシステムレベルテスト事業が順調に推移しており、売上を下支えしています。

2021年以降もSoC、メモリ双方でデバイスの進化が継続します。半導体の高性能化、信頼性強化がもたらすテスタ需要獲得のために、研究開発投資と顧客サポート体制の強化を継続していきます。

最後になりますが、コロナ禍の中、生産体制を支えてくださった取引先のみなさま、慣れない環境の中でも着実に業務をこなしてくれた従業員に、あらためて感謝の意を表したいと思います。以上になります。

新着ログ

「電気機器」のログ