ウィルグループ、通期は主要事業で利益が改善し増収増益 事業と働き方をシフトし営業利益率向上図る

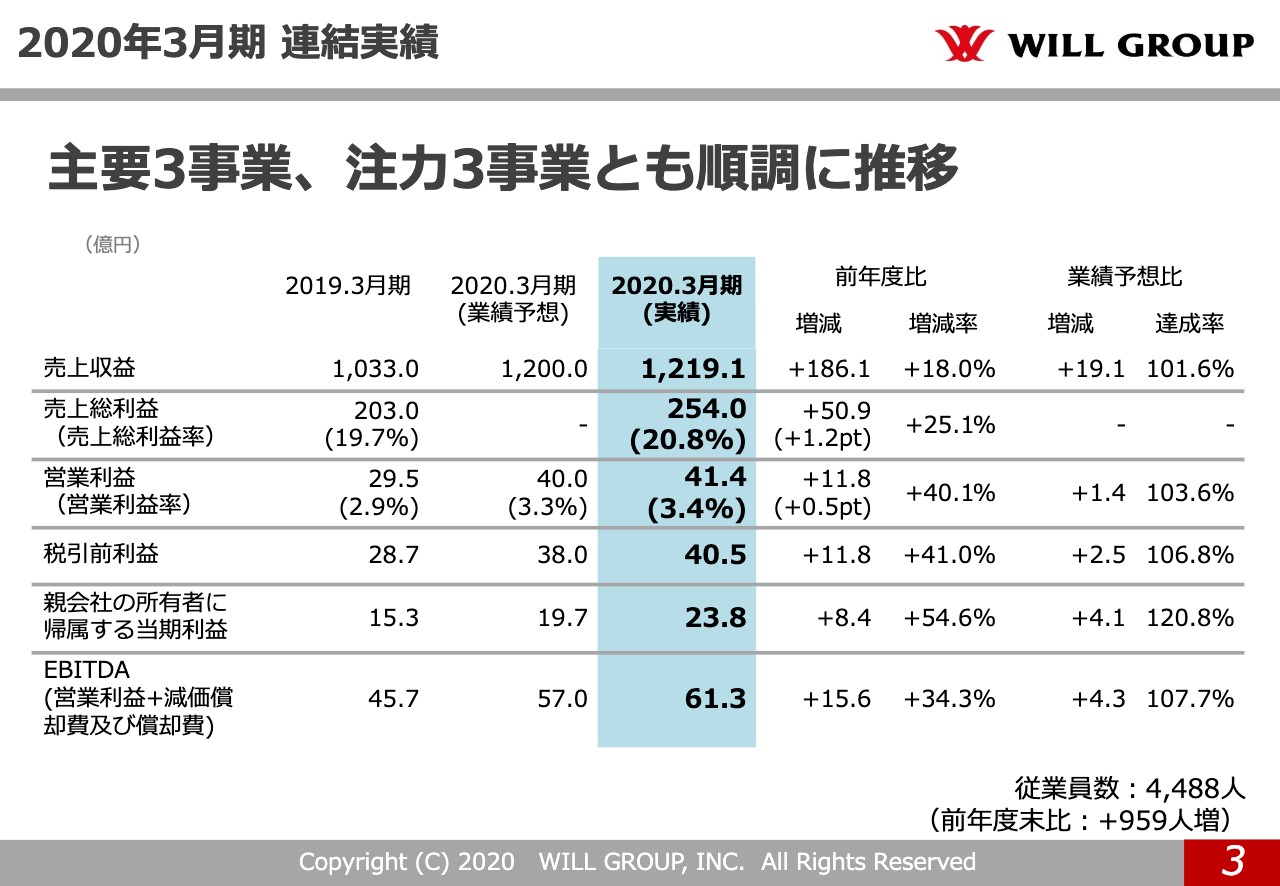

2020年3月期 連結実績

大原茂氏:おはようございます。ウィルグループ代表の大原です。本日はお忙しいなか、決算説明会ライブ配信にご参加いただき誠にありがとうございます。はじめに私より前年度の決算説明をします。その後、質疑応答に移ります。

決算説明では、4つのテーマについてご説明します。前年度の決算概要、前年度を最終年とした中計の総括、今期の業績予想と配当予想、そして今期からスタートさせる新中計計画についてです。

まずは前年度の決算概要です。前年度は業績の目標として売上1,200億円、営業利益40億円を計画していました。最終的には売上1,219億円、営業利益41億4,000万円と、計画を達成することができました。

主な要因として主要3事業・注力3事業ともに順調に推移し、売上総利益率がしっかりとアップしたことにより、営業利益を達成することがでました。

主要セグメント別業績概要

続きまして、主要セグメント別の業績概要です。上段3つは主要3事業のカテゴリーで、セールスアウトソーシング事業、コールセンターアウトソーシング事業、ファクトリーアウトソーシング事業です。

下段3つは注力3事業です。介護ビジネス支援事業、海外HR事業、そしてスタートアップ人材支援事業となっています。

セールスアウトソーシング事業、コールセンターアウトソーシング事業は、トップラインを大きく伸ばすのではなく、利益の改善に心掛けました。結果として、売上総利益率をしっかりと改善することができ、最終的にはセグメントの利益率を改善することによって利益額を伸ばすことができています。

ファクトリーアウトソーシング事業、介護ビジネス支援事業、海外HR事業は、売上トップラインを大きく伸ばすことによって、利益も伸ばすことができています。さらにセグメント利益率も改善することができています。

スタートアップ人材支援事業は2020年3月にマザーズに上場したフォースタートアップスを中心として伸ばしています。

上場費用が重なったものの、増収増益でしっかりと伸ばすことができ、前期については達成できました。

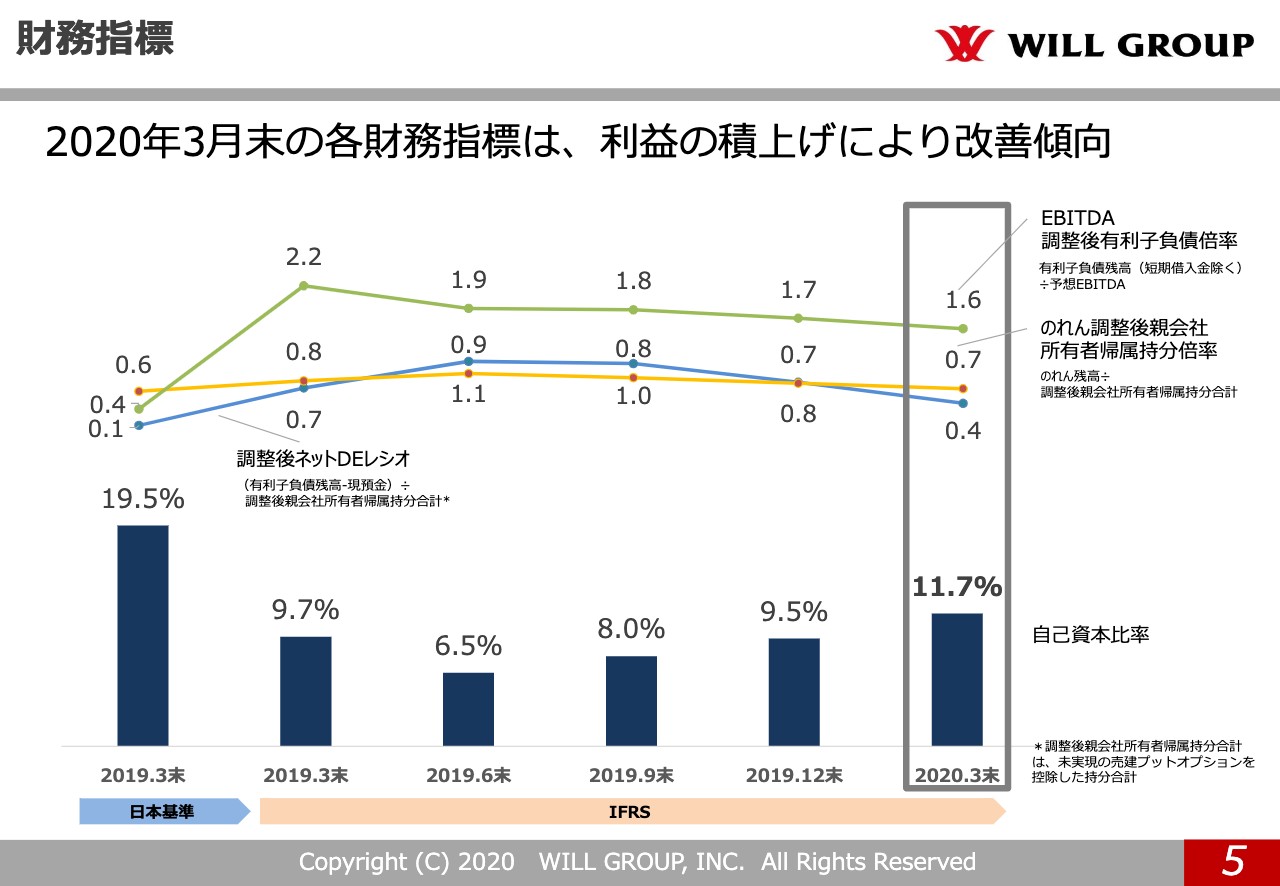

財務指標

自己資金比率等の財務状況です。左から2番目、IFRS適用後の2019年3月の数字と比較していただければと思いますが、各財務指標は前期利益の積み上げによってそれぞれ改善傾向です。

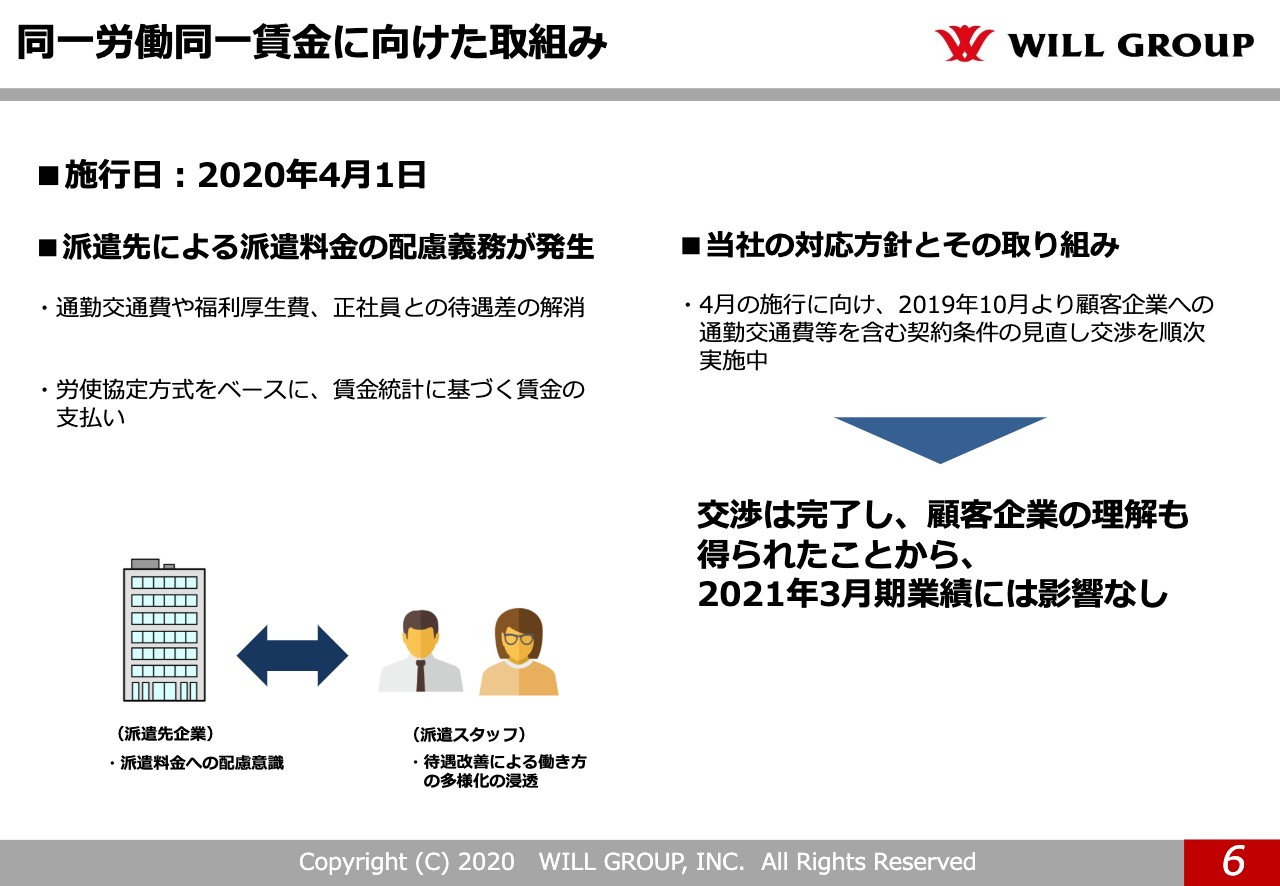

同一労働同一賃金に向けた取組み

今期の利益に大きく影響するのではないかと心配されていた同一労働・同一賃金についてご説明します。

昨年1年間かけてお客さまとしっかり向き合い、価格交渉を実施してきました。最終的にはお客さまにもしっかりと理解していただき、理解を得られたことによって今期の業績にはほぼ影響のないかたちとなっています。

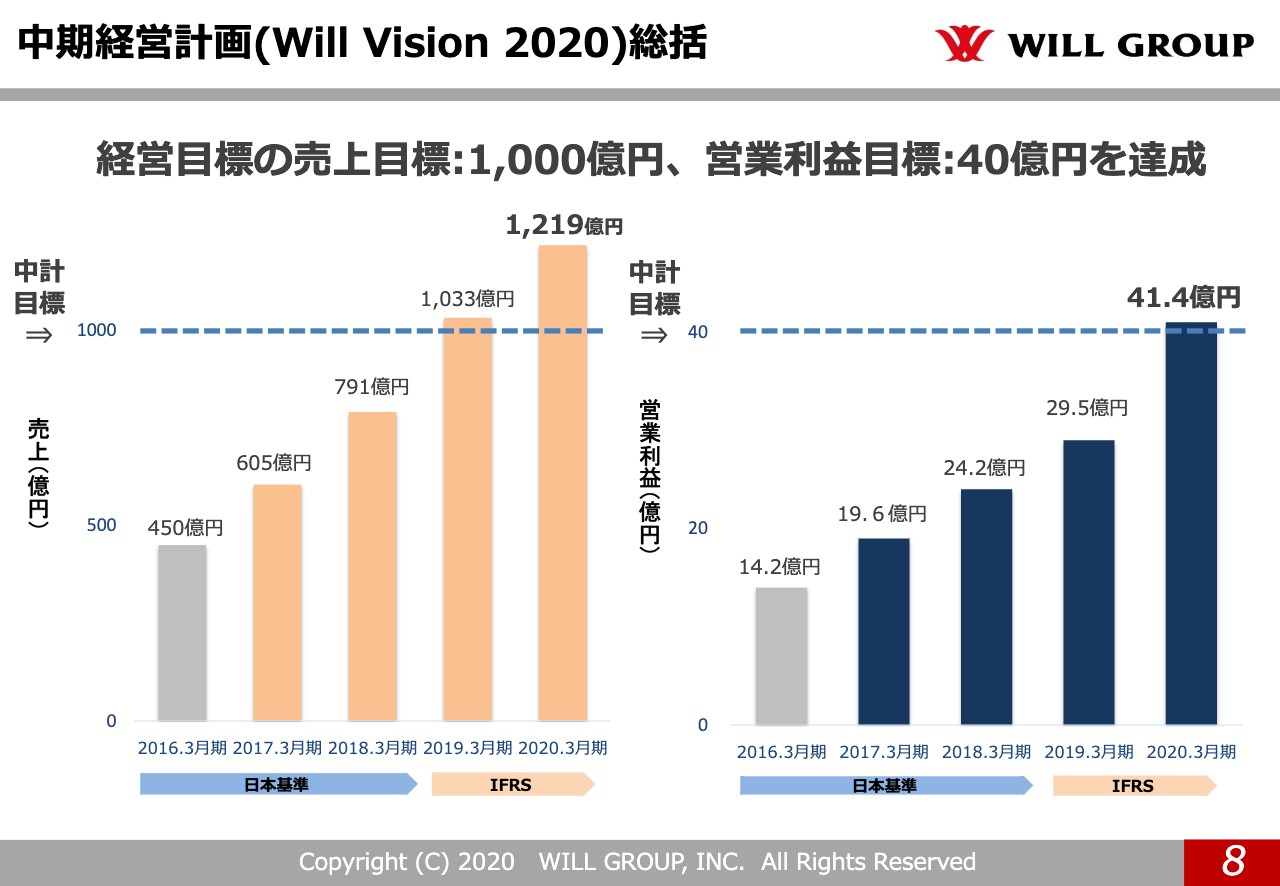

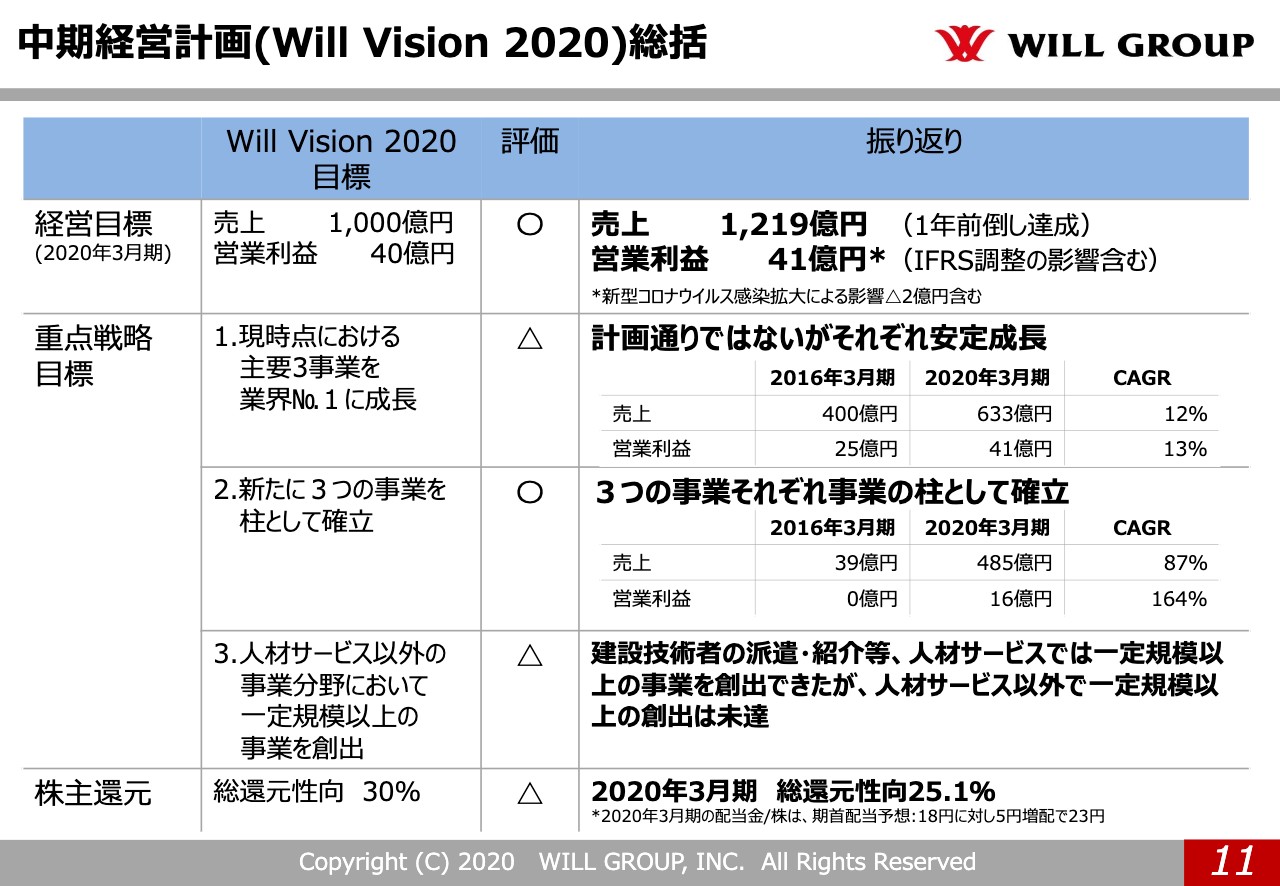

中期経営計画(Will Vision 2020)総括

前年度を最終年とした中計の総括です。まずは経営目標の数字です。売上1,000億円、営業利益40億円に対しては達成となっています。

売上は1年前倒しで1,000億円を達成することができました。利益に関しては、今期第3四半期までは非常に順調に進んでいたのですが、最後の最後で新型コロナウイルス感染拡大の影響により3月に営業利益で想定していた数字からマイナス2億円になりましたが、41億円を超えることができて、計画は達成となっています。

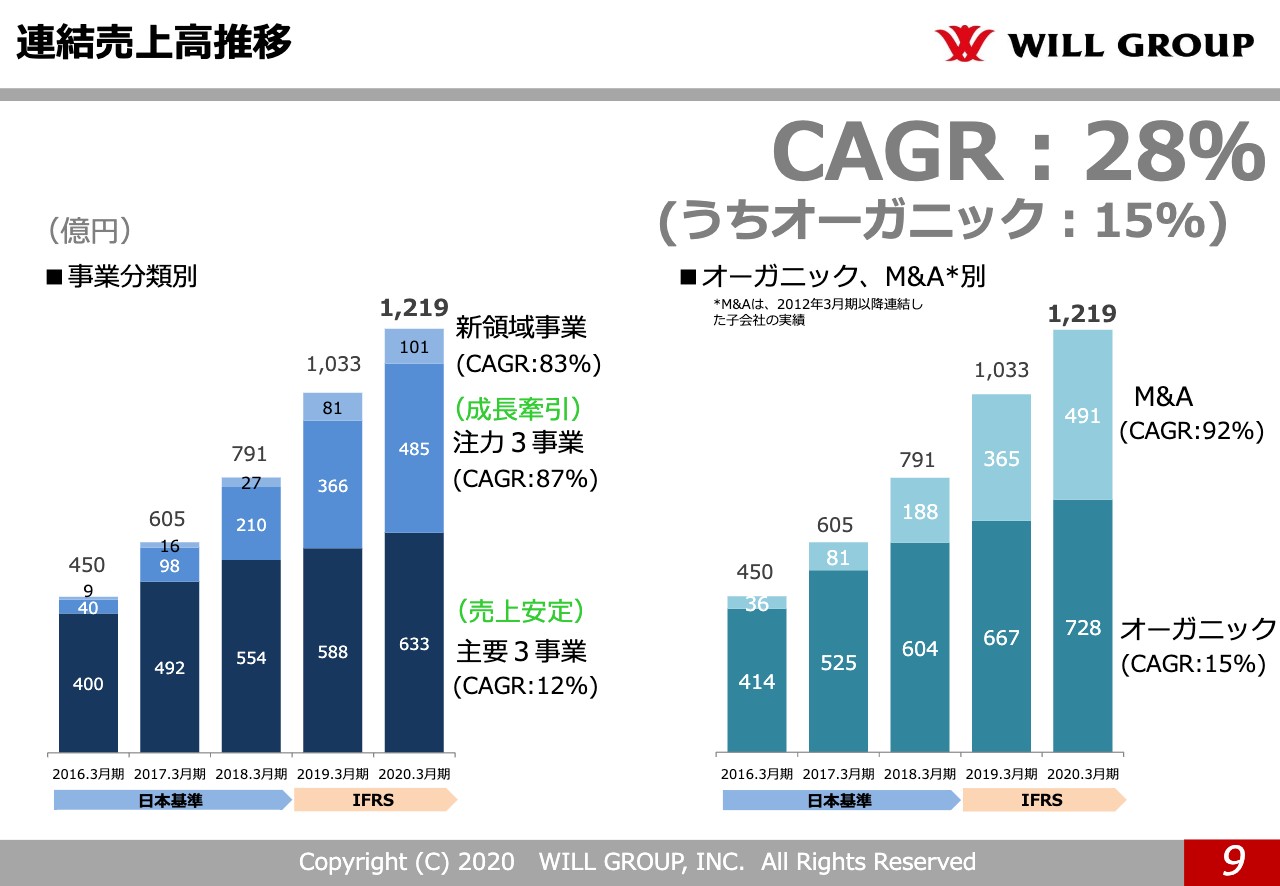

連結売上高推移

売上に対して中計を立てた2016年からの推移を表しています。左側の棒グラフは主要3事業、注力3事業、新領域事業と区分けしています。

中計を立てた2016年3月期は売上の約9割を主要3事業が占めていました。そこから4年経過して、中計の最終年度では注力3事業が大きく売上を伸ばし、さらには新領域事業でも100億円を超える売上をつくることができて、主要3事業の売上比率は約50パーセント強となっています。

右側のグラフはオーガニックとM&Aの内訳を示しています。こちらも同等、M&Aを中心に売上を伸ばしてきていますが、オーガニックもCAGR15パーセントと、2桁成長を続けています。最終的に売上においてはCAGR28パーセントという結果となっています。

連結営業利益推移

続きまして、営業利益の推移です。こちらも同じく中計を立てた2016年3月期から比較しています。

同じように中計を立てた2016年3月期は利益のほぼ100パーセントを主要3事業で形成してましたが、注力3事業の売り上げと利益をしっかりと出すことができ、最終年度には16億円の利益をつくることができています。前年度と比べて11億円の利益を積み上げたかたちとなっています。

右側のグラフはオーガニックとM&Aです。M&Aも、トップラインをつくるだけではなく利益を出せるようになってきました。最終的には13億円という利益を出していて、オーガニックと合わせるとCAGRで30パーセントの伸びを示しています。

今後も注力3事業の売上は伸ばしていきますし、利益面でも大きく貢献してくれるものだと理解しています。

中期経営計画(Will Vision 2020)総括

経営目標以外に重点戦略目標と、株主還元目標を置いていました。

まずは三つの重点戦略目標の一つ目「現時点における主要3事業を業界No.1に成長させる」という目標についてです。こちらに関しては、もともと立てていた計画の数値には届かなかったものの、主要3事業はほぼトップシェアグループにいる状況ですので、最終的には何とか合格点を付けられるのではないかと思っています。

続きまして「新たに3つの事業を柱として確立する」という目標についてです。この三つの柱というのは、先ほど説明した注力3事業で、介護の領域、海外の領域、スタートアップ人材紹介の領域です。

中計を立てた2016年3月期は、注力3事業の売上が合計で39億円しかありませんでしたが、前年度には485億円と、12倍ほど伸ばすことができています。そのような意味でも、注力3事業が柱としてしっかりと確立したのではないかと思っています。

「人材サービス以外において一定規模以上の事業を創出する」という目標に関してです。ここに関してはいろいろとチャレンジしてきましたが、最終的には人材領域以外で一定以上の規模の事業を創出することはできていません。

しかし、人材領域にはなりますが、建設技術者の派遣紹介等の領域ではある程度一定規模の数字をつくることができていますので、「△」という評価にしています。

株主還元の目標は総還元性向30パーセントというところです。もともと公表値に対して総還元30パーセントとしていましたが、期中に5円の増配ということで23円まで持っていき、足りない部分は自己株式を取得するという状況で動いてきました。

決算を締めたときにプラスにふれましたので、その部分を再度増配するという考えもあったのですが、このように新型コロナウイルス感染が拡大した環境のなかですので、むしろ自己資本を増強する方が正しい選択ではないかと判断し、最終的には総還元性向25パーセントというかたちになっています。

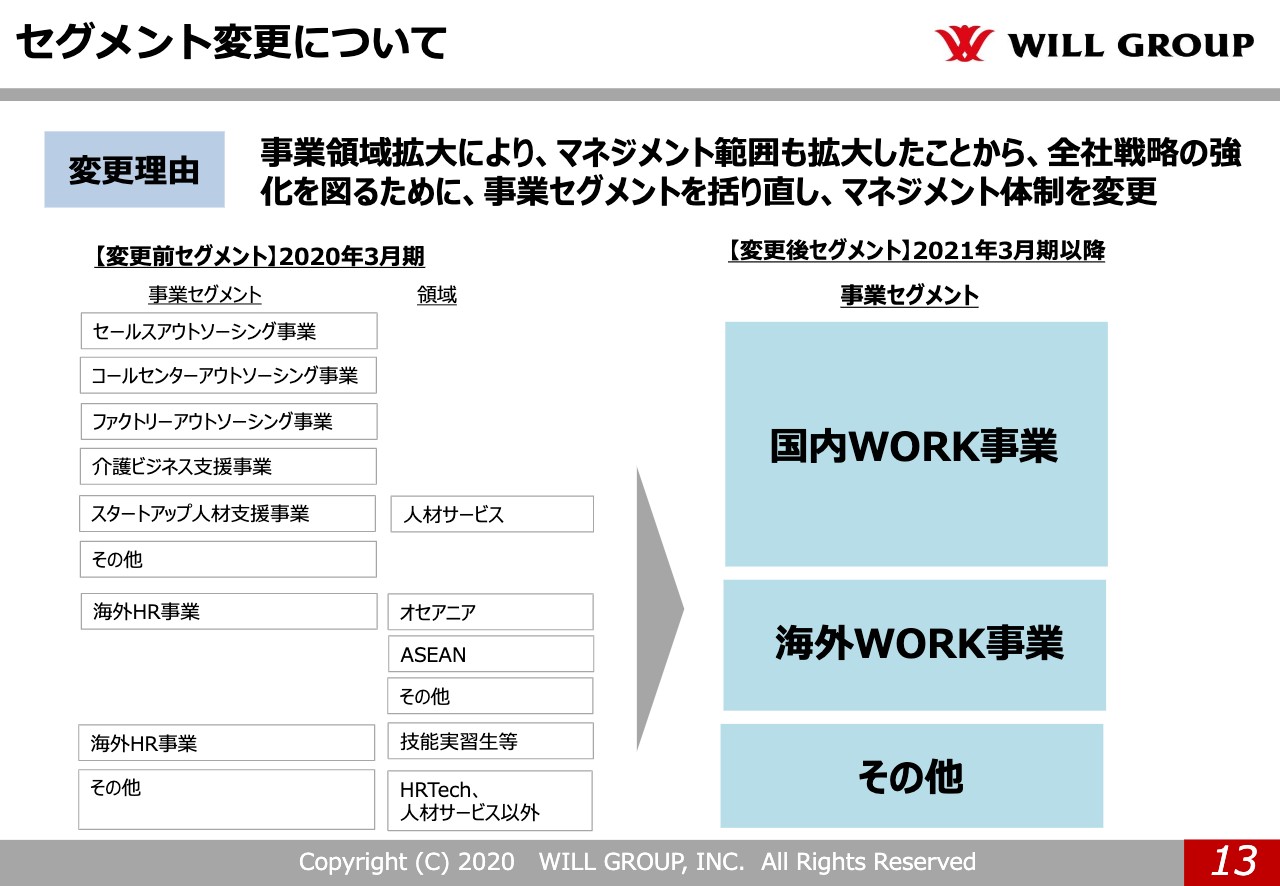

セグメント変更について

続きまして、今期の業績予想と配当予想です。まずはそちらを説明する前にセグメント変更についてご説明しようと思っています。

前期までは、セグメントを事業ごとに細かく分けていました。セールスアウトソーシング・ファクトリーアウトソーシング、コールセンターアウトソーシング等々に分けていたのですが、今中計からは事業セグメントを国内WORK領域、海外WORK領域、その他と分類してセグメントを分けています。

(セグメント変更の)理由としては、M&Aや新規事業を含め、事業領域が非常に拡大し、マネジメントの範囲も拡大してきたことを受け、当社のマネジメント体制も徐々に変わってきているということもあります。

国内においては「WILLOF(ウィルオブ)」というブラントを設けて1つにまとめていくため、国内WORK事業・海外WORK事業・その他というかたちで分類しています。

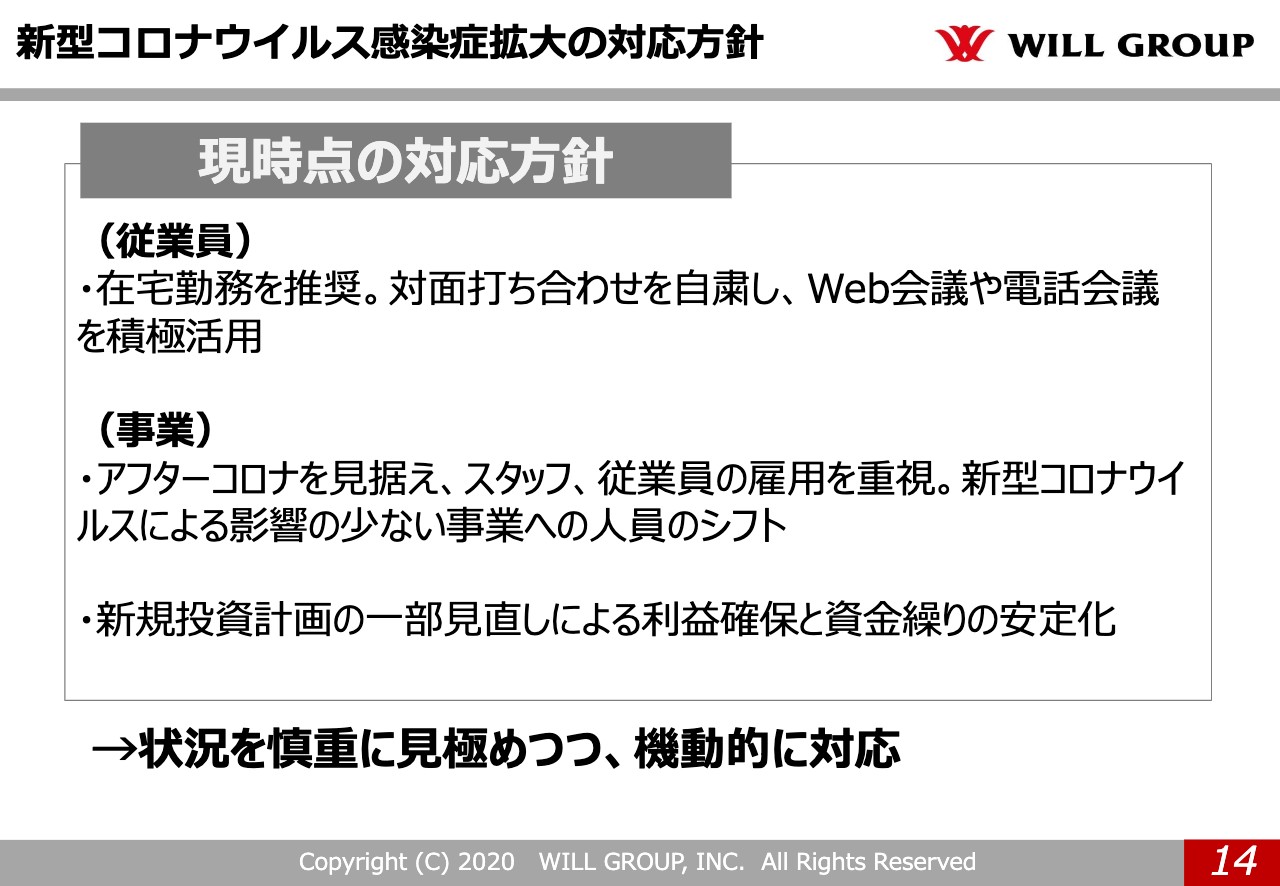

新型コロナウイルス感染症拡大の対応方針

現状のコロナウイルス感染の拡大の対応方針をご説明します。日々状況は変わってきていますが、当社の現時点での対応方針です。

従業員に対しては、一貫して社員・スタッフの安全を優先しています。緊急事態宣言下では出勤を2割以下に抑え、在宅・リモートワークを推進してきました。

5月25日に国内の緊急事態宣言はほぼ解除というかたちになりましたが、現状も在宅・Web会議等を推奨しており、出勤に関しては5割以下に抑えられる状態にしています。当面はこのようなかたちで安全を優先して進めていきたいと思っています。

事業に関しては、アフターコロナを見据え、スタッフと従業員の雇用を最重視して考えています。さらには、コロナウイルスの影響の少ない事業に社員等をシフトしつつある状態です。

後ほどご説明いたしますが、今後伸ばしていきたい事業は新型コロナウイルス感染症拡大の影響が少ない事業でもあるので、そのような意味でも人員シフトのタイミングを早期に行っているということです。

新規投資の見直しと利益確保と資金繰りの安定化について、国内に関しては緊急事態宣言が全面解除になりましたが、今後は2次感染拡大や景気の2番底の可能性もあるため、最悪の事態に備えて金融機関と話し合い、資金繰りの安定化を行っていこうと思っています。

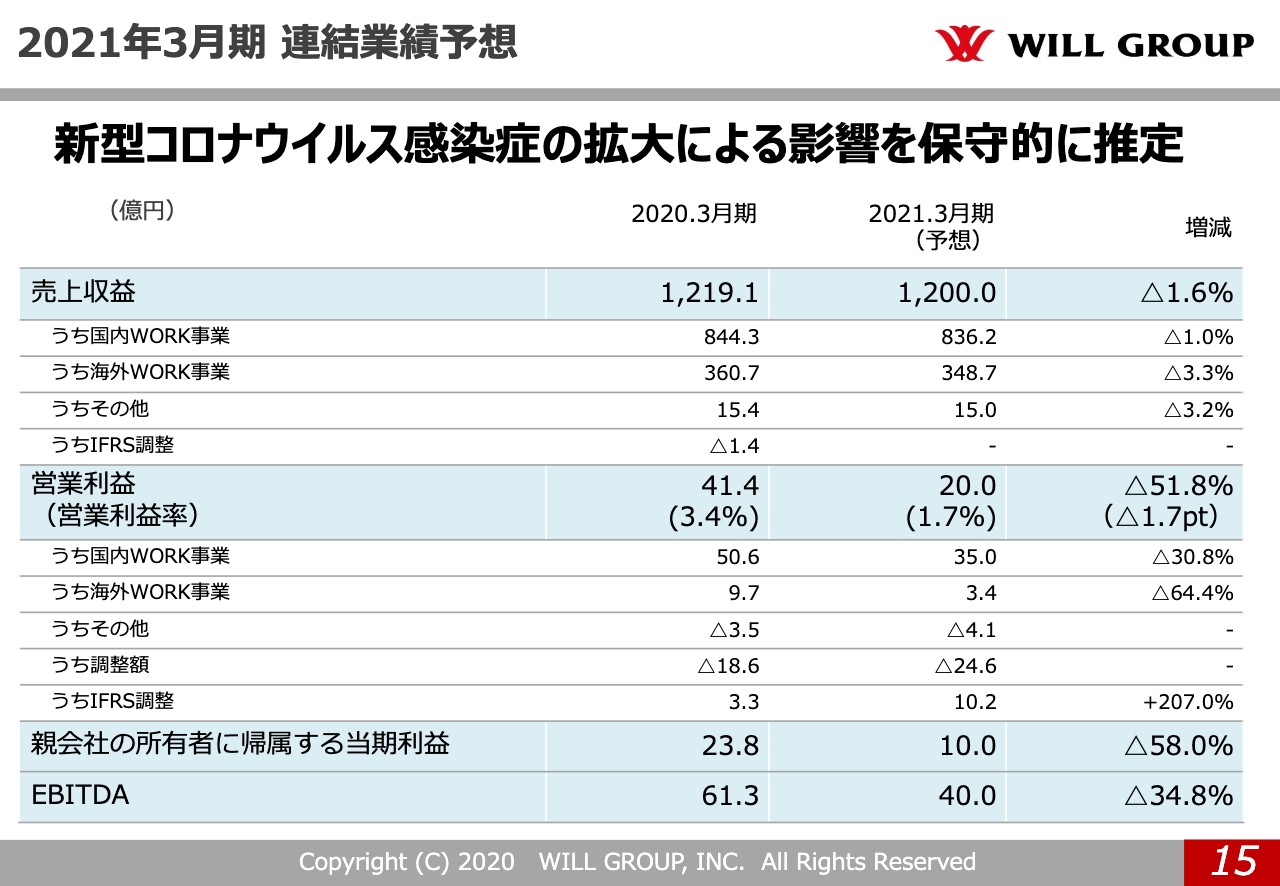

2021年3月期 連結業績予想

連結業績予想です。売上収益に関しては1,200億円の予想となっており、営業利益は前年度の約半分で、20億円となっています。売上予想の前提に関して、考え方をご説明します。

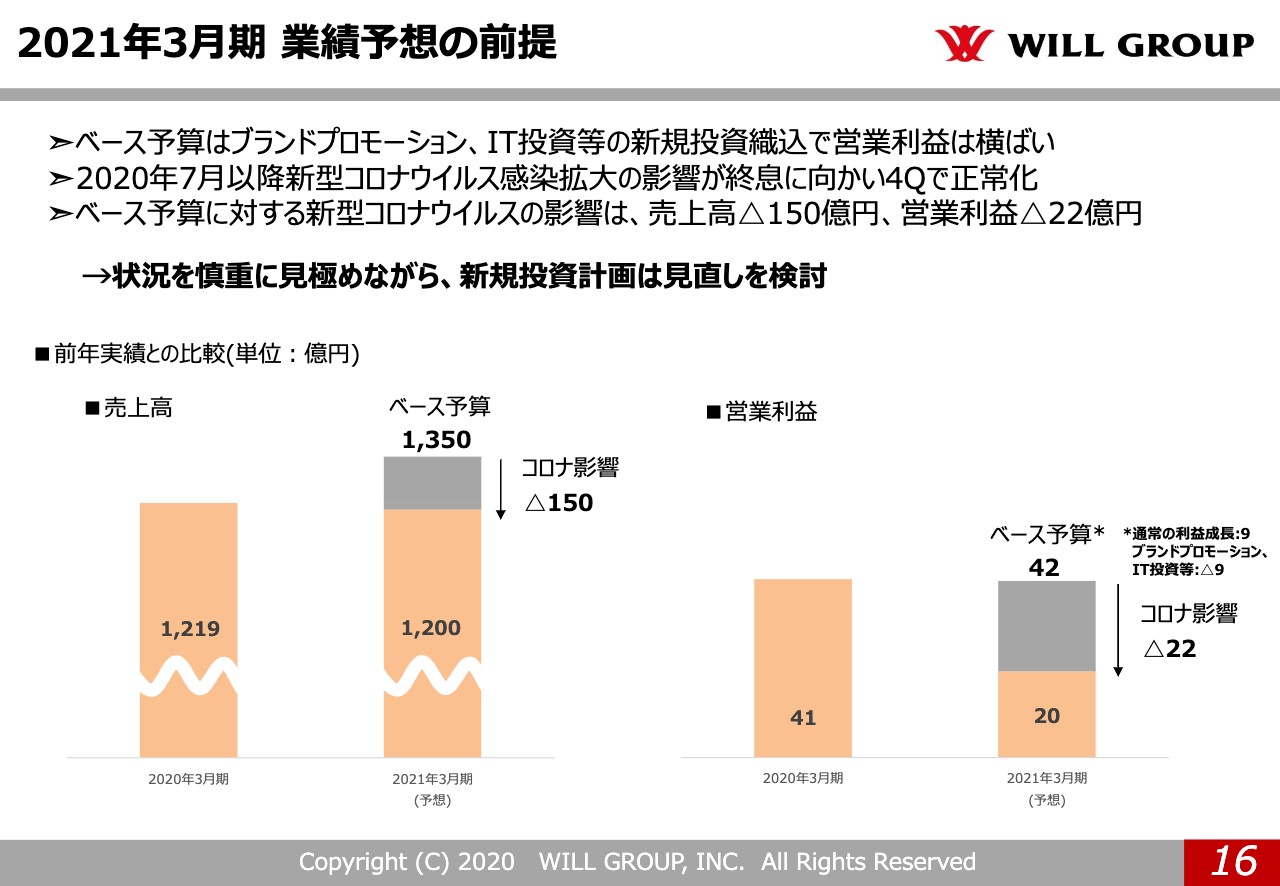

左のグラフが、売上予想が1,200億円に至った経緯です。もともと前年度売上高は1,219億円で、今年の1月、2月には今期の計画の数字を立てていました。当時は新型コロナウイルス感染拡大の影響がほとんどなかったため、売上は1,350億円となる計画を立てようとしていたのですが、新型コロナウイルスの影響で150億円ほど売上はダウンすると考えています。

2021年3月期 業績予想の前提

営業利益に関しては、今期が中計のスタートということもあり、ブランドのプロモーションやIT投資等により42億円ほどの利益を見込んでいたのですが、最終的には22億円ほどマイナスの予定です。

ブランドプロモーションやIT投資については、状況を見ながら抑制し、最低でも20億円の利益を死守したいと考えています。

2021年3月期 業績予想(セグメント、分野別)

どの領域にコロナウイルスの影響が強く出るのかということについてご説明します。

業績予想を作るにあたって、前提として当社は6月末に(コロナウイルスによる自粛が)解除され、そこから徐々に回復傾向を示し、下期には回復がすすんで、第4四半期にはほとんど元どおりになると考えています。

コロナウイルスによって影響が出るセグメントは、販売支援分野、ファクトリー分野、海外WORK事業です。

国内WORK事業については、販売支援分野とファクトリー分野です。4月、5月はお店を開けることができず、派遣スタッフが務めることができませんでした。6月も、時間短縮等によって、勤務時間が短くなっています。

スタッフへは休業保証しており、派遣先様とも折衝しています。全て保証していただけるお客様もいらっしゃいますが、半分以下しか保証できないというお客さまもいらっしゃって、売上総利益率を下げるという状態になります。よって、販売支援分野はダウンするかたちになります。

ファクトリー分野に関しても同じようなかたちになります。食品に関してはそれほど大きな影響はありませんが、食品以外の部分で減産、ならびに入社の遅れがあって同じような現象が起き、売上総利益率ダウンというかたちになっています。

海外WORK事業においては、売上自体は大きく下がりません。政府系、IT系を中心として派遣を行なっているため大きなダウンはないとみていますが、海外では人材紹介比率が比較的高く、人材紹介ではどうしても入社が遅れたり受注が遅れたりする他、越境人材の紹介については人が国をまたいで移動できない状態が続いているため、利益がマイナスというかたちになっています。以上の結果、営業利益の予想は20億円というかたちになっています。

一方、影響をあまり受けていないセグメントもあります。介護/保育分野、建設(技術者派遣)に関してはほぼ影響を受けていない状態にですので、人材をそのような分野にしっかりとシフトしながら未来に向かって投資していければと思っています。

連結子会社の状況

心配されるM&Aの減損についてです。直近でM&Aをした会社の業績を個別で載せています。1番上のウィルオブ・コンストラクションは国内における建設領域の派遣です。一昨年と昨年を比べたときに利益は若干マイナスになっていますが、ここの部分は非常に投資(すべき)部門だと思っています。

経験者を中心として派遣を行なっていましたが、未経験者、プラント領域を伸ばしていきたいということもあり、人員の増強や支店開設を行なっていますので、販管費が増えて利益が下がっています。売上に関してはしっかり伸ばしています。そのような意味でも、新型コロナウイルス感染拡大による影響は一時的で、現時点での減損リスクはないものと判断しています。

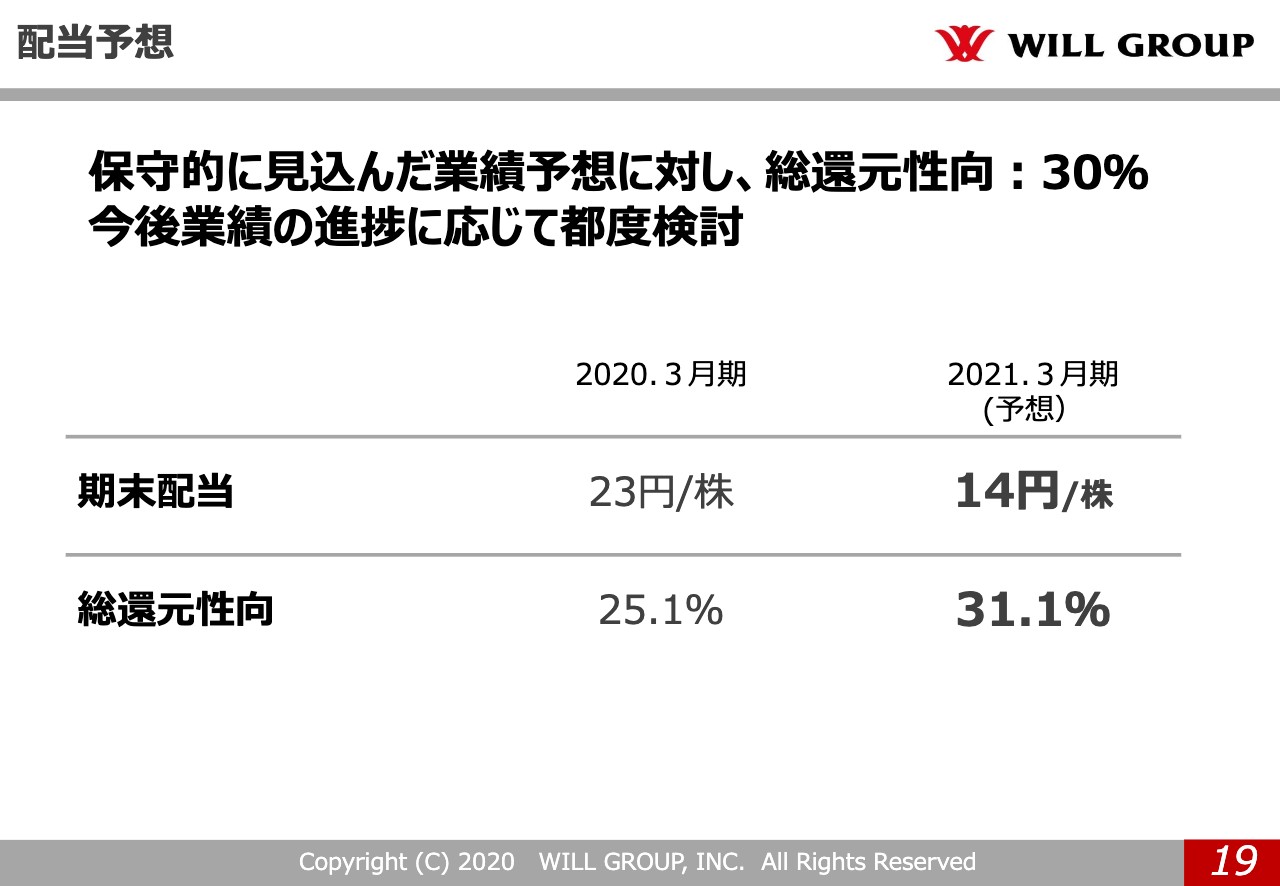

配当予想

配当についてです。保守的に見込んだ業績予想に対して総還元性向30パーセントですので、今期に関しては14円、前年度から比べると減配というかたちになっています。ここは業績の変化に伴って、適宜検討していきたいと思っています。

当社は、新型コロナウイルスの影響は6月末で終息し、それ以降徐々に回復してくるという判断をもとに計画を立てています。海外に関しては、シンガポールが6月からロックダウンを3フェーズに分けて徐々に解除していくだろうと言われていますし、オーストラリアに関しては州ごとに違いますが、7月以降にフェーズを3つにわけて解除していくという方針です。

よって、当社がもともと立てた想定どおりに進んでおり、ここからの経済の回復によって数字は更に変わってくるのではないかと考えています。

新中期経営計画の公表について

それでは新中計の計画についてご説明したいと思います。本来は新中計公表を本日公表する予定でしたが、合理的な数値目標の設定が現段階では困難だと考え、新中期経営計画の公表は未定とさせていただければと思います。

ある程度、未来に向けた数字が確定した段階で、いち早くみなさまにご説明、ご発表させていただければと思っています。ただ、中計を作る上において、全体戦略、重要戦略はほぼ変更ないと考えているため、その部分は今日発表させていただければと思います。

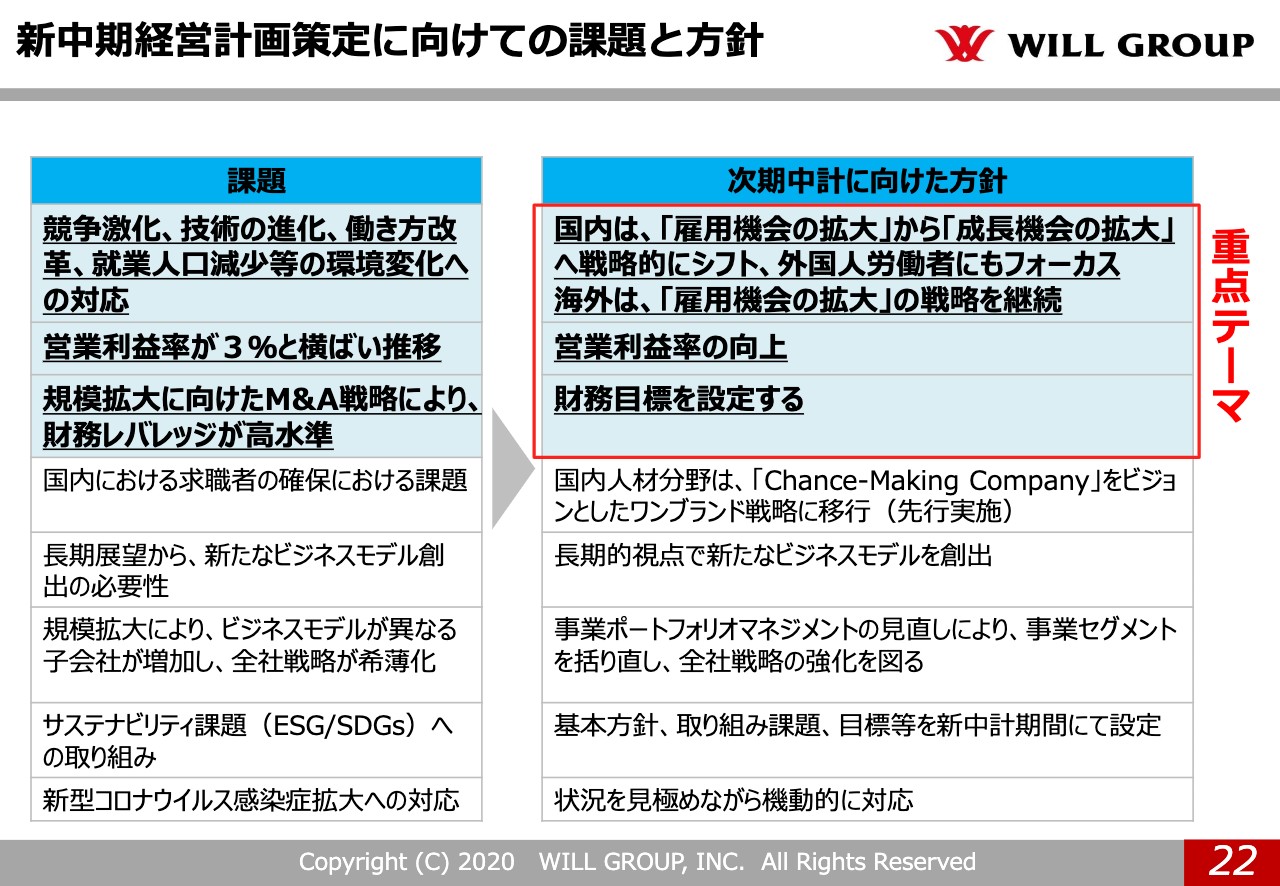

新中期経営計画策定に向けての課題と方針

まずは新中計を作るに向けての現状の課題と方針を記載します。左が課題、右がそれに対応する方針です。とくに重要視する部分をブルーのバックで囲っています。重点課題は大きく3つあります。

国内においては就業人口がマクロで減ってくるということや、技術の大きな革新、働き方改革の推進などによって環境が大きく変わってくると考えているため、それにしっかりと対応していければと思っています。

2つ目の課題として、前中計では営業利益が3パーセント前後で推移していました。この3パーセントという横ばいを、次の中計でしっかりと上向きに変えていきたいと思っています。

そして3つ目、前中計はいわゆる面を取りにいくということでトップラインを意識した経営を行なっていたため、M&Aを中心として財務レバレッジが高水準に達しています。

今中計に関しては財務目標をしっかりと設定して進めていきたいと思っています。具体的な方針を次ページ以降で説明したいと思います。

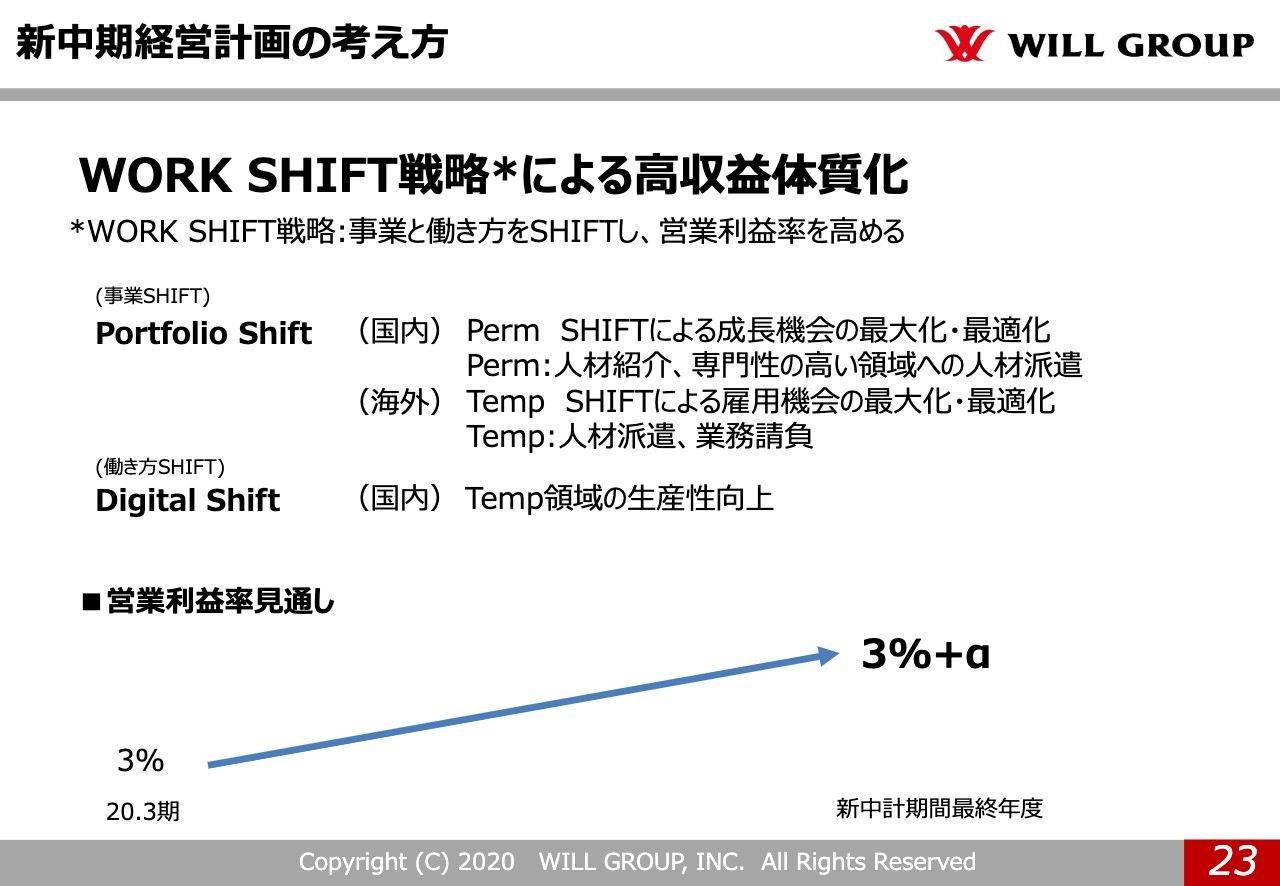

新中期経営計画の考え方

どのような戦略を考えているのかというと、「WORK SHIFT戦略」によって高収益体質化を目指していくということを考えています。「WORK SHIFT戦略」はどのような戦略かというと、事業と働き方をシフトして営業利益率を高めていくという戦略です。

どのように事業をシフトしていくのかという方法は「Portfolio Shift」と名付けています。まず国内に関してはPerm領域を「Perm SHIFT」によって成長機会を最大化し、最適化していきます。

「Perm SHIFT」の「Perm領域」はどのような領域かというと、人材紹介や、無期雇用の専門性の高い資格を持った派遣領域などです。そのような無期雇用正社員領域のキャリアチェンジ、キャリアアップを生かした成長領域機会の最大化、最適化を図っていきます。

一方、海外では「Temp SHIFT」として雇用機会の最大化、最適化を行なっていきます。「Temp領域」とは有期雇用の派遣、業務請負を中心とした領域です。

海外に関しては人材紹介のウエイトが比較的高いということと、M&Aで広げたところがあるため、シナジー効果を見越し、Temp領域を強化していくというかたちをとっています。

働き方のシフトに関しては「Digital Shift」になりします。とくに国内のTemp領域に関しては、生産性を向上することによって利益率を高めていきます。人ができる作業は人がフォーカスし、機械ができる作業は機械に任せていって、オートメーション化していきます。

しっかりと掛け算を行ない、現状3パーセントレベルの営業利益を中計の最終年度では3パーセント+α、それこそ3.5パーセント、4パーセント、4.5パーセントに伸ばしていきたいと思っています。

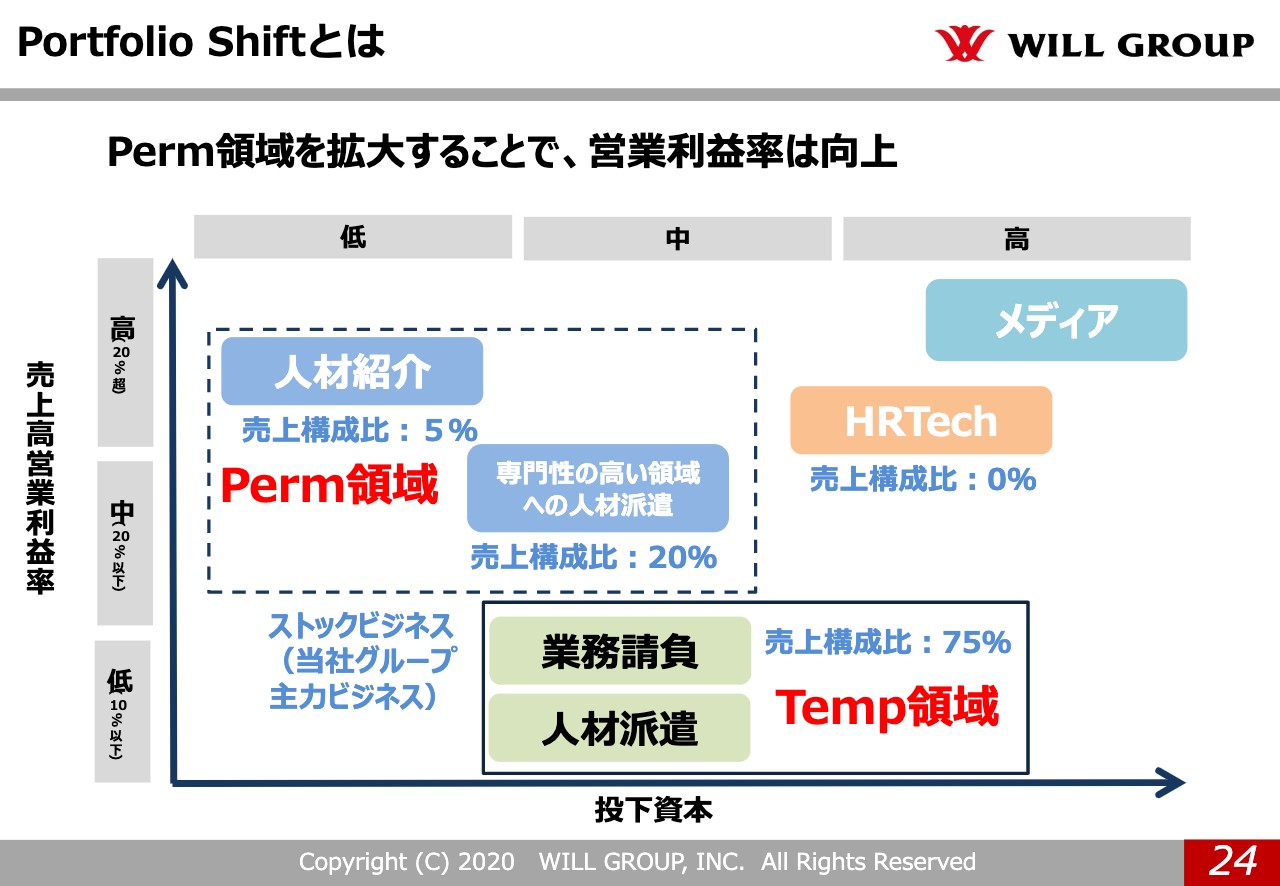

Portfolio Shiftとは

人材ビジネスも幅広くございますので、人材サービスの概要についてご説明します。縦軸が売上高に対する営業利益率、横軸が投下資本というかたちです。

当社が現在手掛けているのは1番下の線で囲っている部分で、業務請負、人材派遣が中心です。いわゆるストックビジネスと呼ばれ、比較的安定した領域ですが、利益率が低い「Temp領域」が売上の75パーセントを占めているような状態です。

左上、営業利益率が高い人材紹介と無期雇用の専門性の強い人材派遣を「Perm領域」と呼び、当社の売上の25パーセントを占めるという構成なので、この構成を変えていき、「Perm領域」の部分を増やしていくというかたちです。

重要戦略

そこに向け、五つの戦略を用意しています。次ページから詳細をお話しします。

戦略I (国内)Perm SHIFTによる収益性の改善

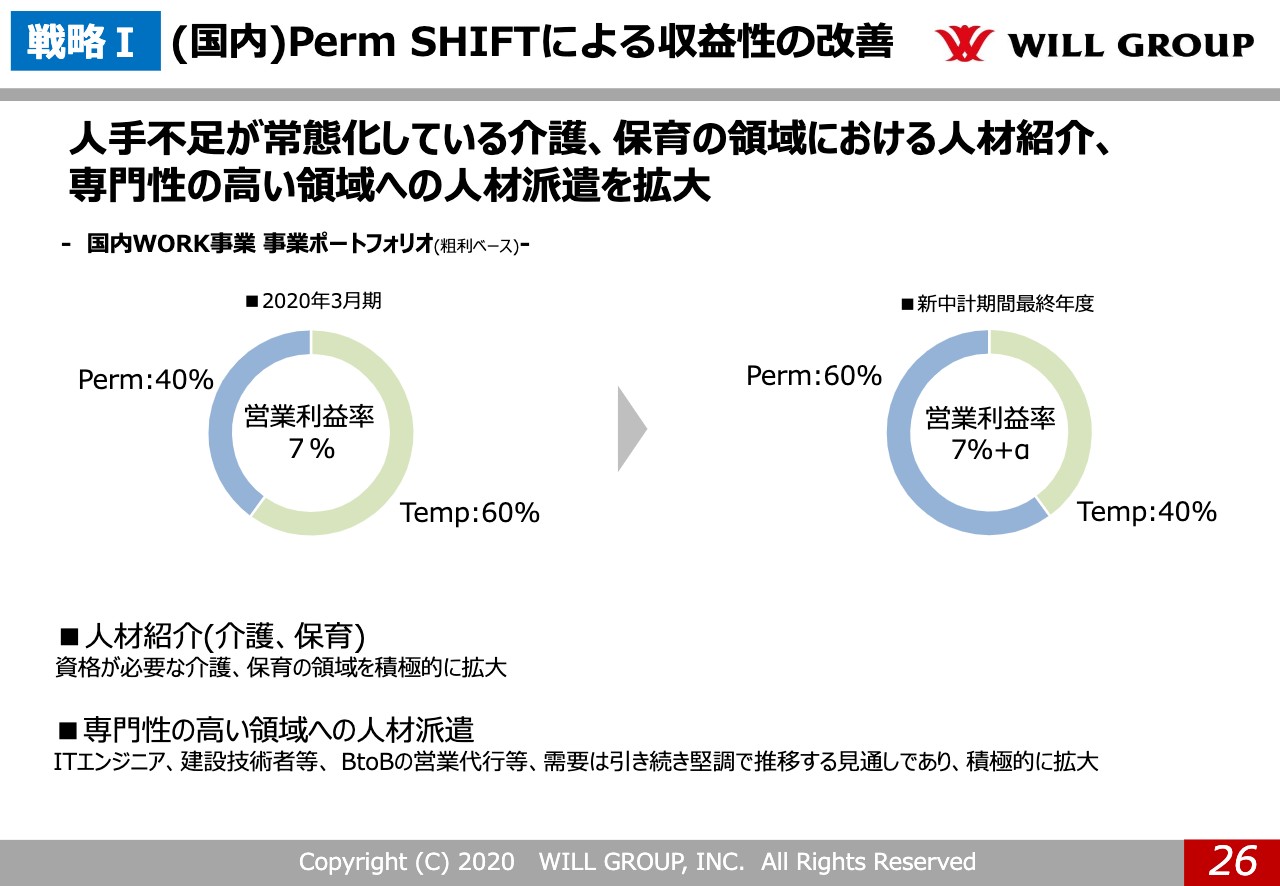

まずは戦略の一つ目、国内で「Perm SHIFT」によって収益性を改善していくという戦略です。

下の円グラフのとおり、現状、当社はTemp領域が利益率の60パーセント、Perm領域が40パーセントという構成になっています。営業利益率は現状7パーセント程度ですので、新中計の最終年度に向け、ポートフォリオを逆転していき、Perm領域を60パーセント、Temp領域を40パーセントにしていこうと考えています。

そのために何をするかというと、介護・保育領域の人材紹介を強めていき、ITエンジニア、建設技術者等の有資格者の無期雇用の派遣を強めていって、この領域を改善していきたいと思っています。

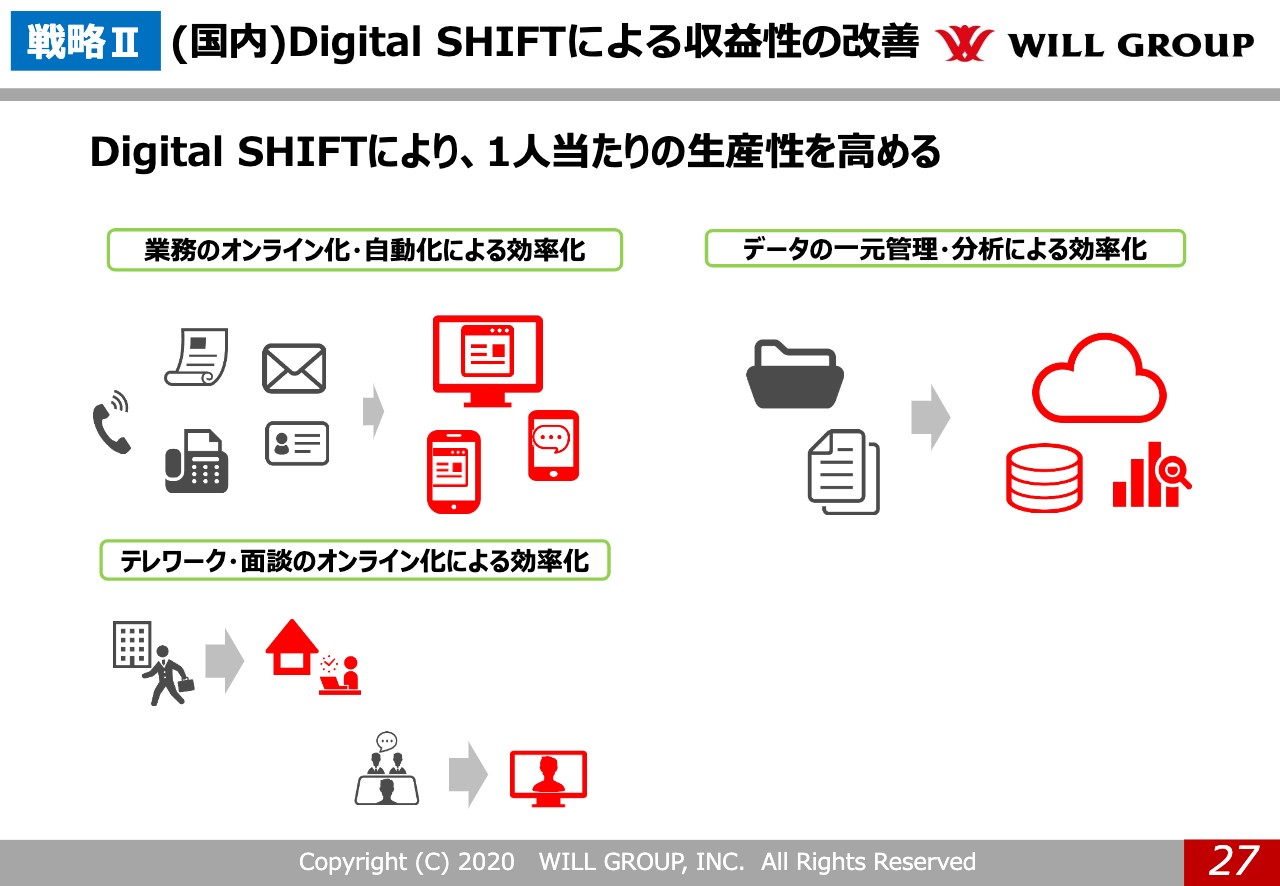

戦略II (国内)Digital SHIFTによる収益性の改善

2番目の戦略は、Digital SHIFTによる収益の改善です。人が行なうべき仕事にフォーカスし、機械ができる仕事はどんどんオートマティック化していきます。

具体的には、今回の新型コロナウイルス感染拡大によって強制的にテレワークが広がり、オンラインの面談が進んできましたが、当社もそれらのインフラをしっかりと整えながら、今後も生産性が変わらないように運営し、効率化を進めていければと思っています。

また、業務のオンライン化、自動化を行ない、データベースを集約して、しっかり分析管理して、そのデータに基づいた行動を取れるようにと考えています。

人材ビジネスにおいて1番重要な部分は、お客さまとの接点だと考えています。クライアントさま、スタッフさまとの接点をいかに作っていくかです。接点の量・質をいかに高めていくか、関係値を深めていくかが、人材ビジネスを大きく伸ばしていくキーだと思っています。

そのために、オートメーションできるところはどんどんオートメーションしていきたいと思っています。

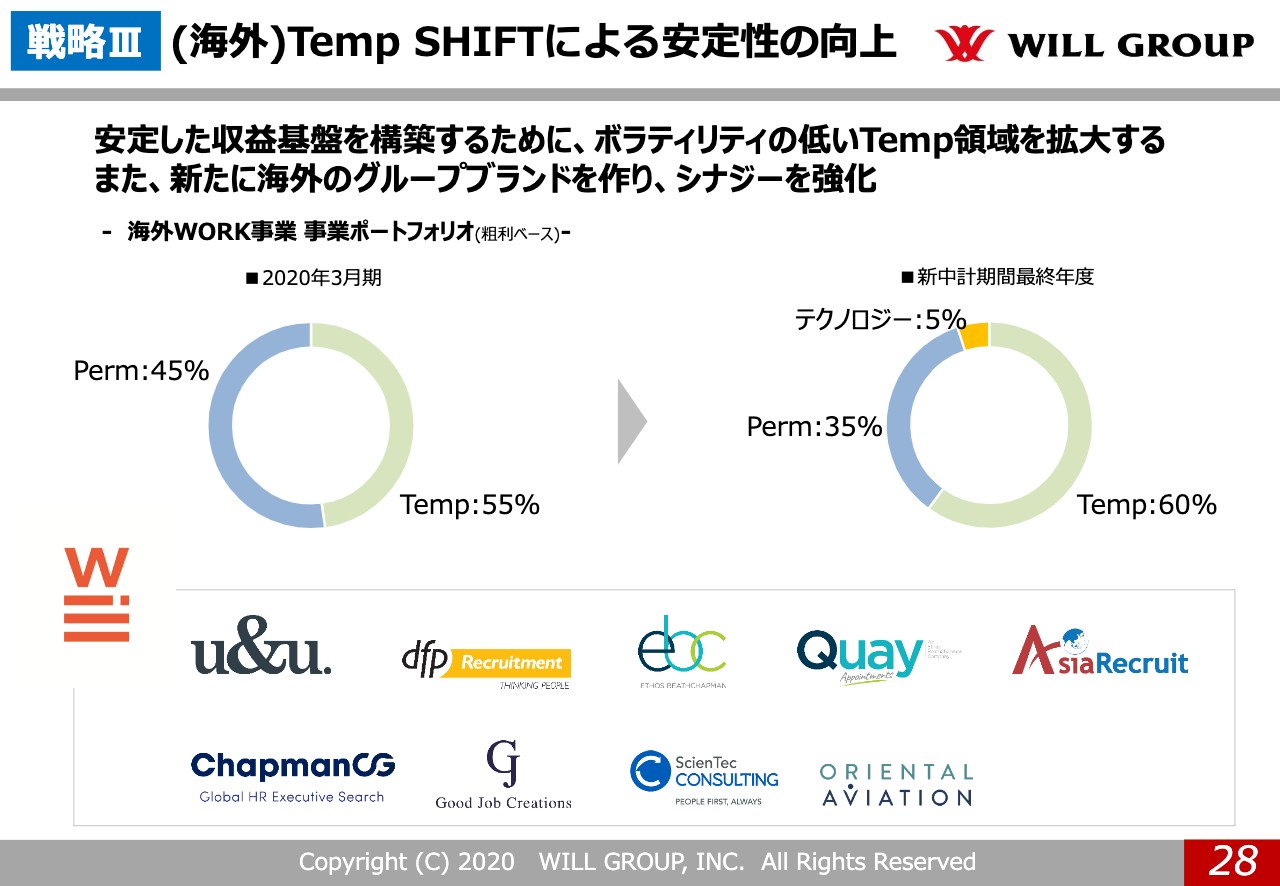

戦略Ⅲ (海外)Temp SHIFTによる安定性の向上

続きまして、海外における、Temp SHIFTによる安定性の向上についてです。現在、海外ではPerm領域がすでに45パーセントを占めていまして、これが高いが故に、ボラティリティが高く、新型コロナウイルス感染拡大等があったときに安定しない状態になっています。

M&Aで広げたところがあり、しっかりシナジー効果を高めていきたいと思っています。よって、海外に関してはしっかりとTemp領域を拡大し、シナジー効果を高め、販管費効率を良くしていって、利益性を高めていければと思っています。

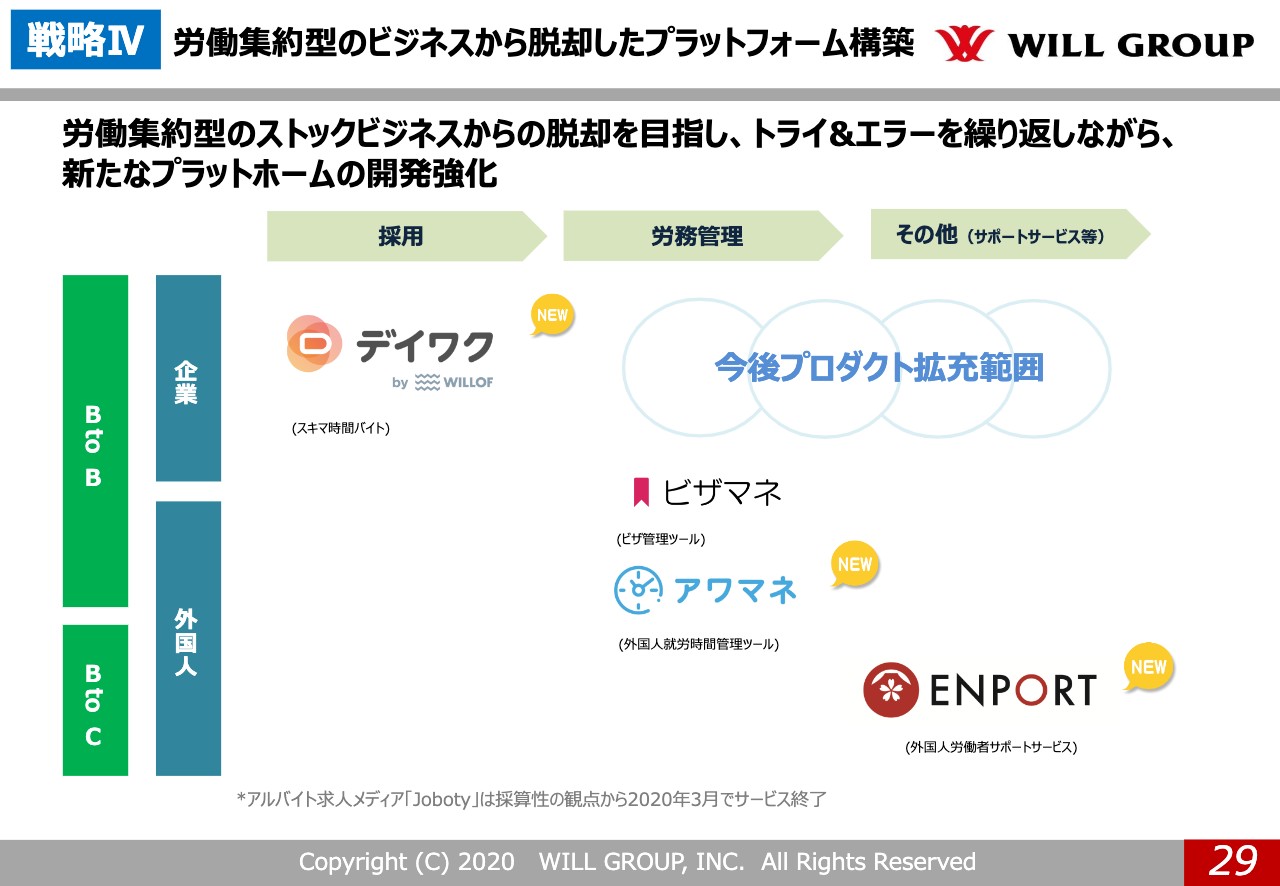

戦略Ⅳ 労働集約型のビジネスから脱却したプラットフォーム構築

4つ目の戦略です。チャレンジ領域にはなりますが、労働集約型の部分を一部脱却し、ストックビジネスから脱却して、新たなプラットフォームの開発強化を考えています。

サービスラインナップは徐々にできてきています。今中計の中で大きく爆発し、利益に貢献できるものではないかもしれませんが、今後はこのような領域に対してもチャレンジし、2025年以降、2030年に向けて、収益のしっかりとした柱となるように作っていきたいと思っています。

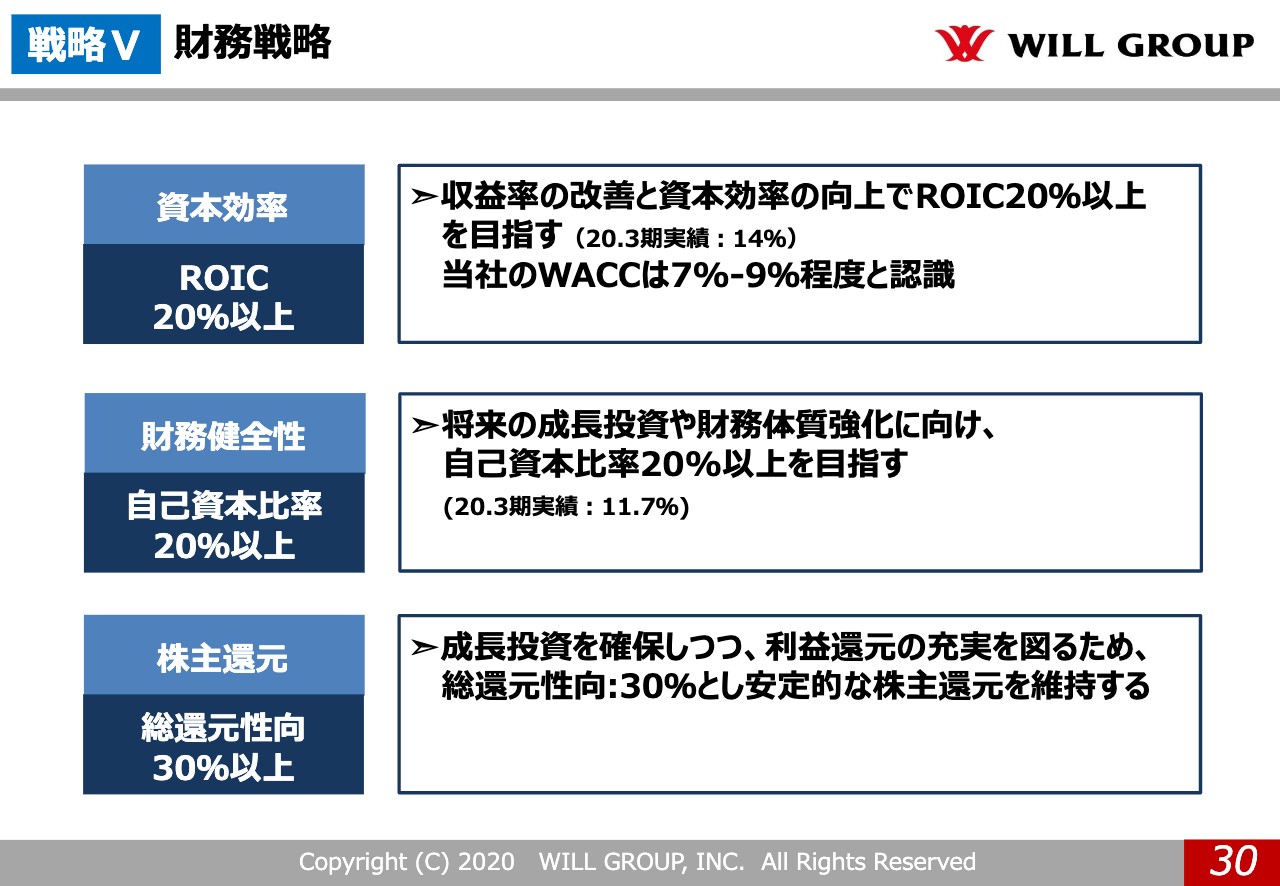

戦略Ⅴ 財務戦略

最後は財務の戦略です。資本効率としてROIC、財務健全性を高めるために自己資本比率を目標化していきたいと思っています。

ROICに関しては、先ほどお話しした戦略Ⅰ~Ⅳの営業利益率をしっかりと高めていくことによって税引後の営業利益を増加し、M&Aや新規事業に関するハードルレートを見直したり、さらにはキャッシュ・コンバージョン・サイクルを改善するなど、地道にしっかりと繰り返しながらROIC20パーセント以上を目指します。。

自己資本比率に関しても利益の改善を継続していくことによって、当社のなかで20パーセント以上を最終年度で達成できればと思っています。

株主還元は最終年度ではなく、毎期毎期ではございますが、総還元性向30パーセント以上を自社の成長を、投資を担保しつつ実現していきたいと思っています。

以上でご説明を終了し、質疑応答に移らせていただきます。どうもありがとうございました。

質疑応答:目標の時価総額規模は?

質問がいくつかきておりますので、回答させていただきたいと思っております。

「類似規模の会社が時価総額1,000億円規模の会社になっています。貴社が目指したい時価総額の規模は10年程度で、どの程度をイメージしていますか。差し支えない範囲で教えてください」

「HR Techについてもいろいろと取り組みがあると思います。もう少し詳しくお教えください。子会社で上場した企業がありますが、今後のシナジー、さらには今後の上場予備軍の可能性をお教えください」

以上の質問をいただきました。

まずは1つ目です。10年程度で目指す時価総額についてですが、時価総額に関しては、なかなかコントロールできる部分ではないと思っています。

当社が立てた中計を推進していくことによって、財務が健全になり、利益率が高まり、利益額、売上が上がっていくことによって当社の評価も高まっていくのではないかと思っています。

そのようなかたちで、利益の成長とともに企業価値も付いてくると考えています。

質疑応答:HR Techに関する取り組み

HR Techの取り組みについてですが、HR Techの事業に関しては、現在いくつかスタートしている事業がございます。

外国人の労働者にフォーカスした「ビザマネ」「アワマネ」は在留のビザを管理するものであったり、留学生の28時間労働を管理するようなSaaS型モデルとなっています。

さらに、最近は「デイワク」をスタートさせました。スキマ時間のアルバイトサービスです。もうすでに同じような事業をスタートしてるスタートアップ系も何社かあります。

当社自身が過去を振り返り、何万と取引した企業や、さらには登録者も何万何十万とありますので、顧客資産スタッフ資産を生かして一気にスタートできると思っています。

とくにファクトリー分野、コールセンター分野、販売支援分野においては非常に大きなニーズもありますので、そのなかでスタッフにもどんどん紹介しながら推進していければと思っています。

また、HR Tech領域に関しては、現状の事業だけではなく常にトライアンドエラーを行ないながら、今後はある程度の市場がある領域の中でシェアを伸ばしていこうと考えている状態です。

質疑応答:上場した子会社とのシナジー創出と今後の上場予備軍

上場した子会社との今後のシナジー、さらには今後の上場予備軍の可能性についてです。

子会社としては、フォースタートアップスが2020年3月にマザーズへ上場しました。業績としては12億円、利益は3億円の会社です。フォースタートアップスはスタートアップ業界にフォーカスし、ハイプラス人材を中心に扱っています。

ウィルグループの「WILLOF(ウィルオブ)」というブランドともまた違うかたちで運営しており、狙うべきターゲット等が違い、マネジメンも違うため、グループの中の傘に入り続けるのではなく、自分たちで資本を調達し、自分たちのブランドを高めていくということがフォースタートアップスの大きな成長につながると考え、子会社上場というかたちになりました。

結果、そのようなかたちで、フォースタートアップスが成長するとともに、ウィルグループの企業価値も高まってくるというかたちでシナジーが創出されます。

業務上のシナジーでは、ほとんどフォースタートアップスとは関連性がないという状態です。

今後の上場予備軍の可能性についてですが、現時点で上場を考えている子会社はありません。

質疑応答:海外WORKの職種別の比率

海外WORK事業について、Perm領域とTemp領域の比率はわかったのですが、職種別の比率についても教えてほしいという質問がありました。

海外WORK事業は、Perm領域の割合が45パーセント、残りがTemp領域というかたちになっています。職種については、Temp領域は政府系、IT系が中心となっています。一方、Perm領域に関しては、IT系、金融系、HR領域が中心となっているような状況です。

質疑応答:新型コロナウイルスの影響が表れる時期

「新型肺炎影響によって当初の計画から見通しを引き下げた部分は、大半が第1四半期のものと見てよいのでしょうか。3月にどの程度の影響があったのかも併せて教えてください」という質問です。

前年度3月への影響についてです。売上は10億円弱、利益は約2億円とマイナスの影響がありました。緊急事態宣言による想定以上の有給休暇等による費用が発生したということで、約2億円ほど影響がありました。

影響の大部分が第1四半期に出るのかという質問ですが、第1四半期だけではなく第2四半期にも影響するものだと考えています。稼働開始時期がずれ込んでいるということもあったり、オーダーがまだまだ見えなかったりなどという部分があるため、第1四半期、第2四半期に影響が強く出ると考えています。

第3四半期以降は通常に戻ってきて、第4四半期には完全に復活できるのではないかと考えています。

質疑応答:営業利益率は来期までに3%に戻るか

営業利益率についてです。「今期の落ち込みは一過性だと思いますが、来期には少なくとも3パーセントまで戻るとみてよいのでしょうか? 投資もあるので、戻るまでにはまだステップもあるのでしょうか?」という質問がありました。

来期の数字に関して、今期の数字が見えてきてから予測しやすくはなってきますが、今期はいち早く新型コロナウイルス感染拡大の影響が少ない領域に人員をシフトして投資しているという部分もあるため、来期に3パーセントまで戻るかどうかはまだ見えていないところですが、未来のステップを考えて、できる限り3パーセントに近付き、3パーセントを超えられるようマネジメントしていければと思っています。

以上で質問の回答とさせていただきたいと思います。

新着ログ

「サービス業」のログ