電通国際情報サービス、通期は増収増益 売上・全利益項目が2期連続でグループの過去最高を更新

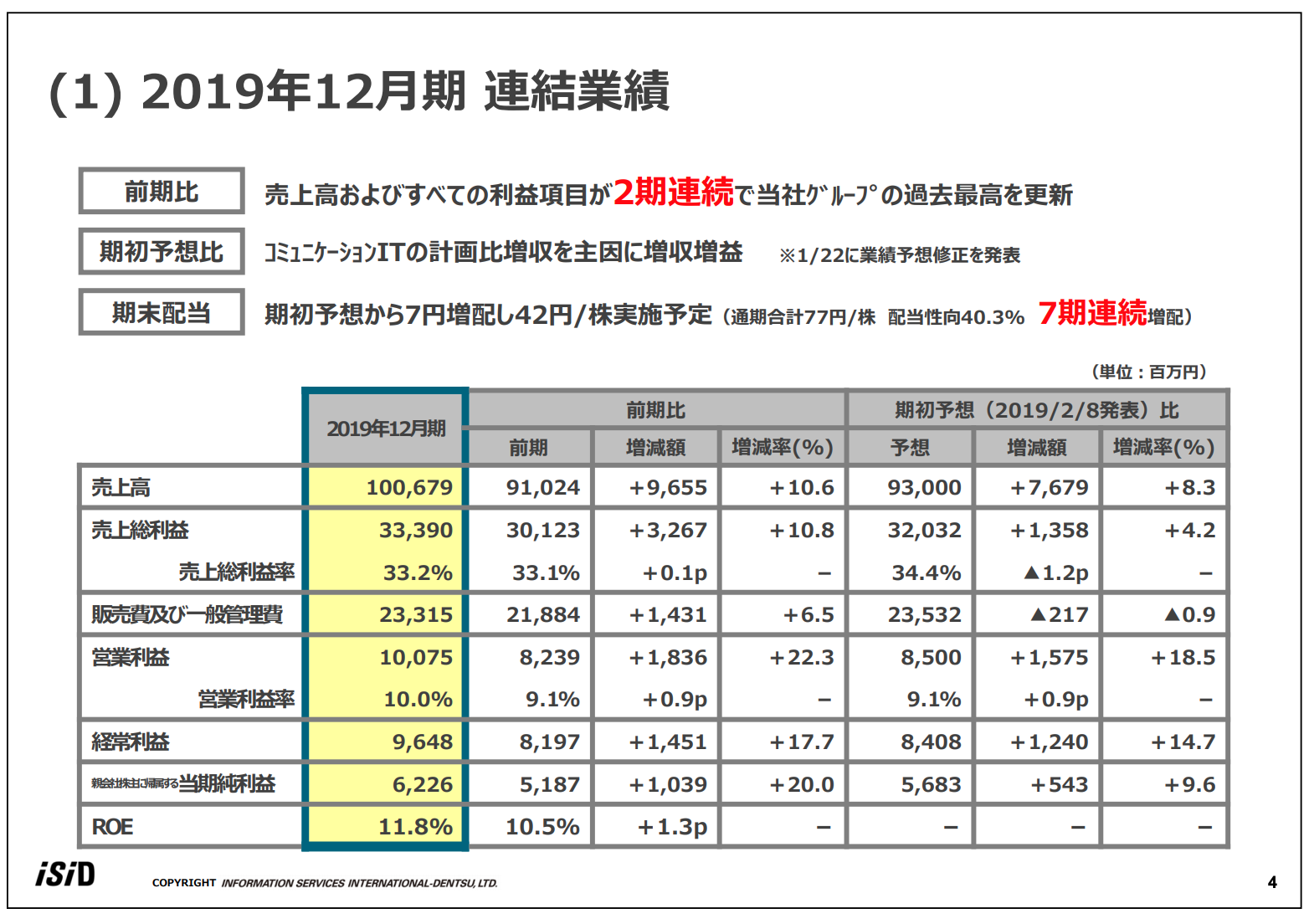

(1)2019年12月期 連結業績

上原伸夫氏(以下、上原):本日はお忙しいなか、当社の決算説明会にお集まりいただきまして、誠にありがとうございます。それでは私から、2019年度の決算概況と2020年度の予想についてご説明します。

こちらが2019年度の連結業績です。この数値は、すでに1月22日に業績予想修正として開示させていただいたものと同様です。

ポイントとしては、売上高およびすべての段階利益で、2期連続で過去最高を記録することができました。また期末の配当は、期初予想の期末配当35円から7円増配しまして、42円です。通期で77円、配当性向40.3パーセントということで、これにより7期連続の増配となります。

売上高は1,000億円を超えました。営業利益も100億円を超え、営業利益率10パーセントということで、売上高、営業利益、営業利益率ともにそれぞれ大台に乗った決算でした。

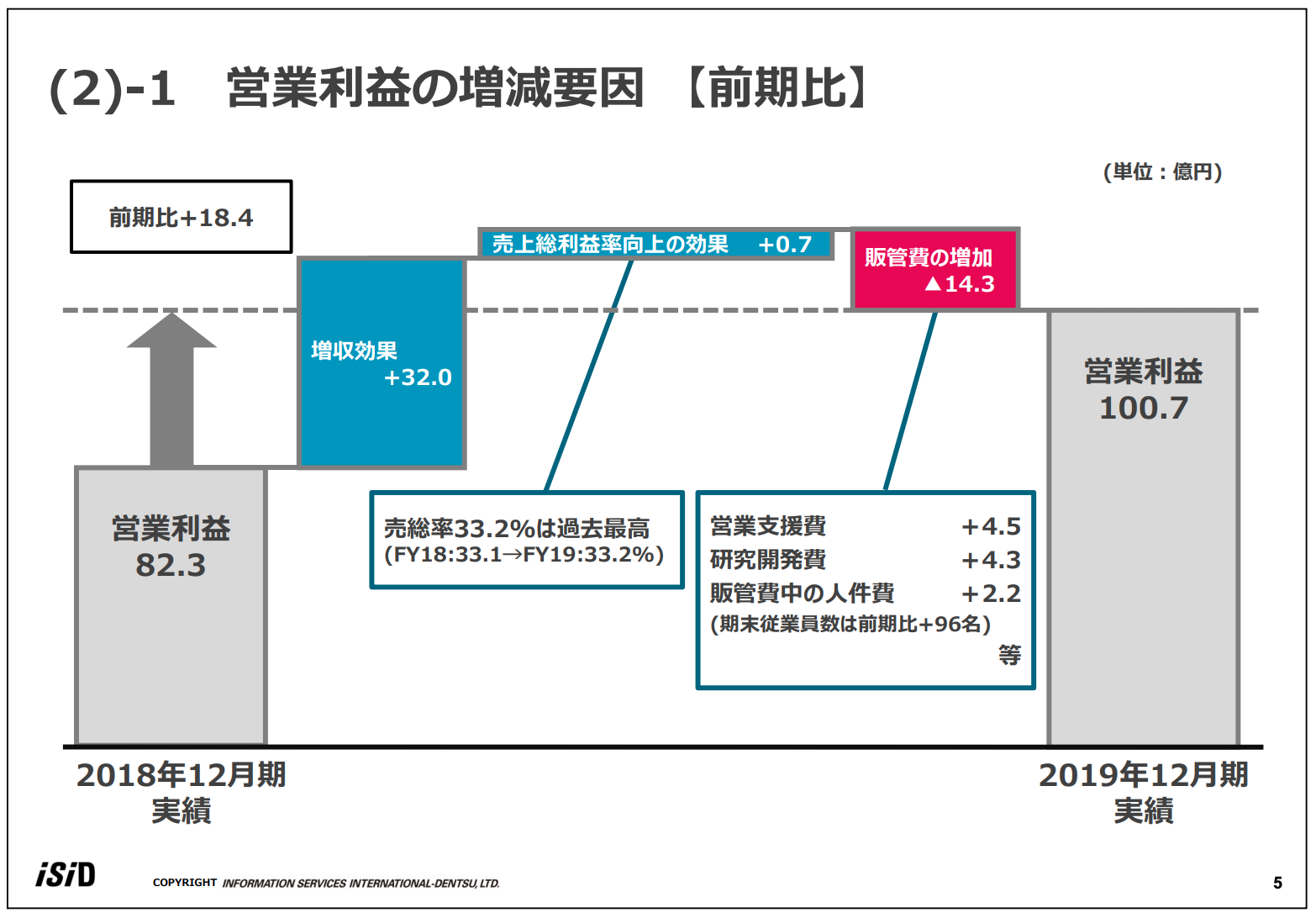

(2)−1 営業利益の増減要因【前期比】

営業利益の前期からの増減要因です。前期は82億3,000万円でしたが、増収効果としてプラス32億円、さらに売上高総利益率が前期より0.1ポイント増加しました。これは過去最高の売上高総利益率になり、それによる増収効果がプラス7,000万円です。一方で、販管費は前期比で14億3,000万円増加し、実績はネットで18億4,000万円増益の100億7,000万円です。

販管費が増えた要因はスライドのとおりで、営業支援、研究開発、人件費の増加というところです。

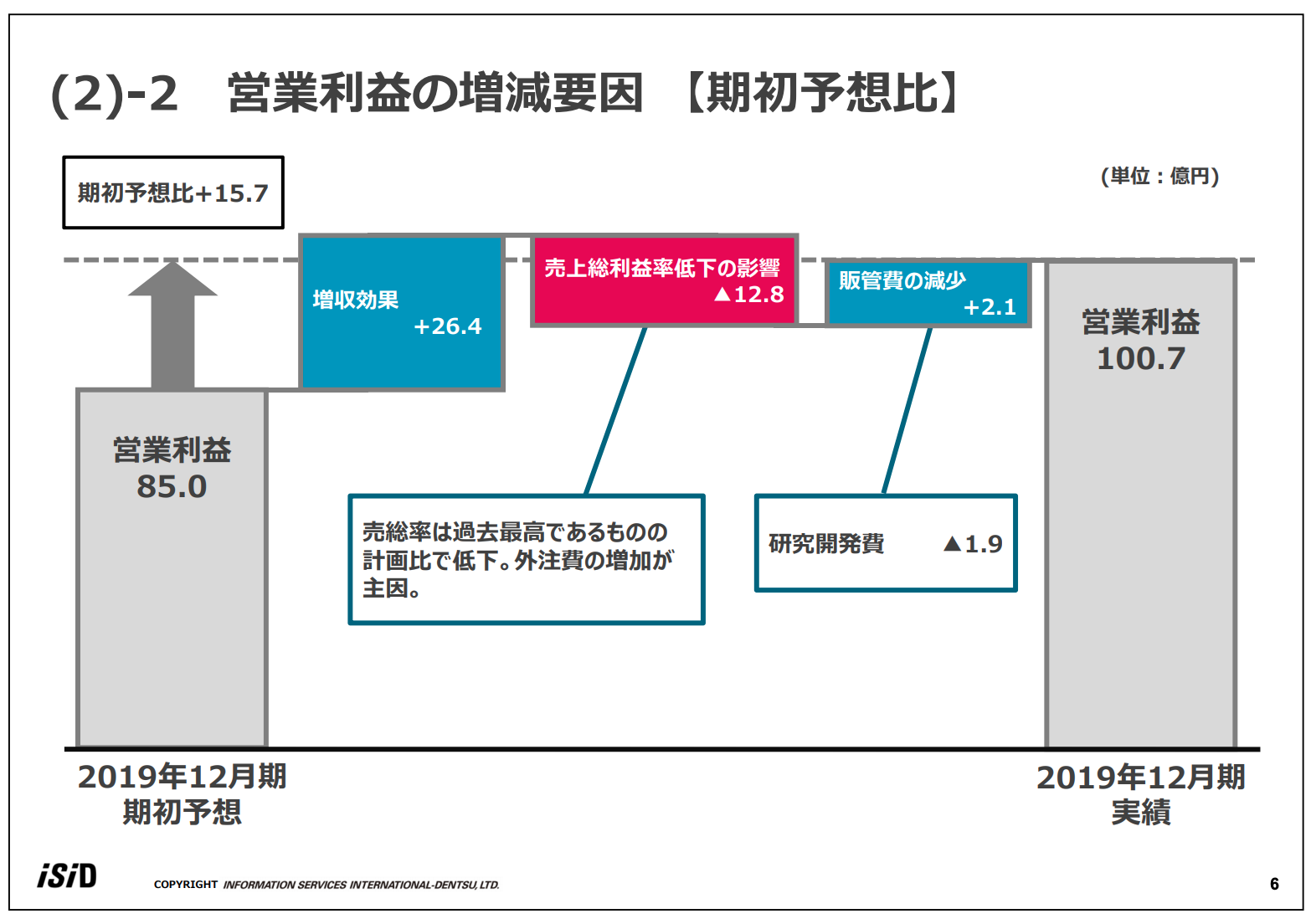

(2)−2 営業利益の増減要因【期初予想比】

営業利益の期初予想との比較です。期初予想は85億円でしたが、増収効果としてプラス26億4,000万円です。先ほど、売上高総利益率が過去最高と申し上げましたが、予想から比べると1.2ポイント低下しており、その影響がマイナス12億8,000万円です。

一方で、販管費は研究開発を中心に2億1,000万円未消化となり、ネットでプラス15億7,000万円で、実績が100億7,000万円ということです。

売上高総利益率の低下の主因は、金融系のシステム開発の一部で原価増があったことによるものです。

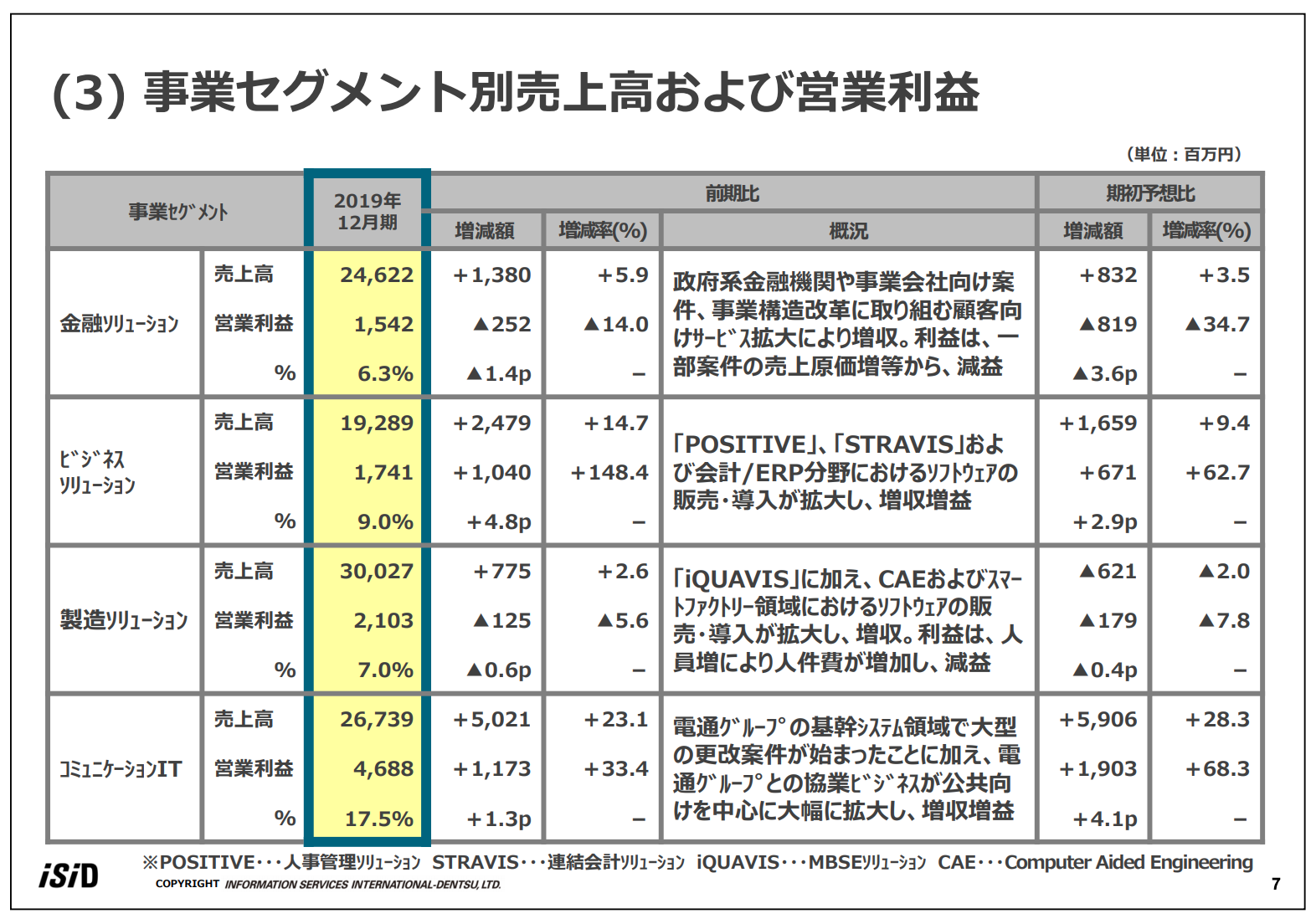

(3)事業セグメント別売上高および営業利益

事業セグメントごとの売上高、営業利益および概況です。

金融ソリューションは、前期比と予想比ともに増収減益でした。売上面では、政府系金融機関および事業会社向けのシステム開発、さらに業務効率化のためのRPAや顧客獲得のためのチャネル改革サービスなどが伸び、増収となりました。一方で、先ほど申し上げたとおり、システム開発案件で原価が若干増加したことから収益性は落ちています。

ビジネスソリューションは売上、利益ともに前期比と予想比で大幅な増収増益です。人事管理ソリューション「POSITIVE」、および連結会計ソリューション「STRAVIS」がかなり好調に推移しました。さらに、会計やERP系ソフトウェアの販売も拡大しています。

製造ソリューションは、前期比は増収減益、予想比は減収減益となりました。MBSEソリューション「iQUAVIS」に加えて、CAEおよびスマートファクトリー領域のソフトウェアの販売が活況でしたが、人員を大幅に拡充したことによる人件費の増加により、減益となっています。

コミュニケーションITは、前期比、予想比ともに大幅な増収増益でした。電通グループ向けの基幹システム開発案件が拡大しましたが、それ以上に業績へ貢献したのは、電通グループとの協業ビジネスで、特に公共向けが大きく伸長しました。

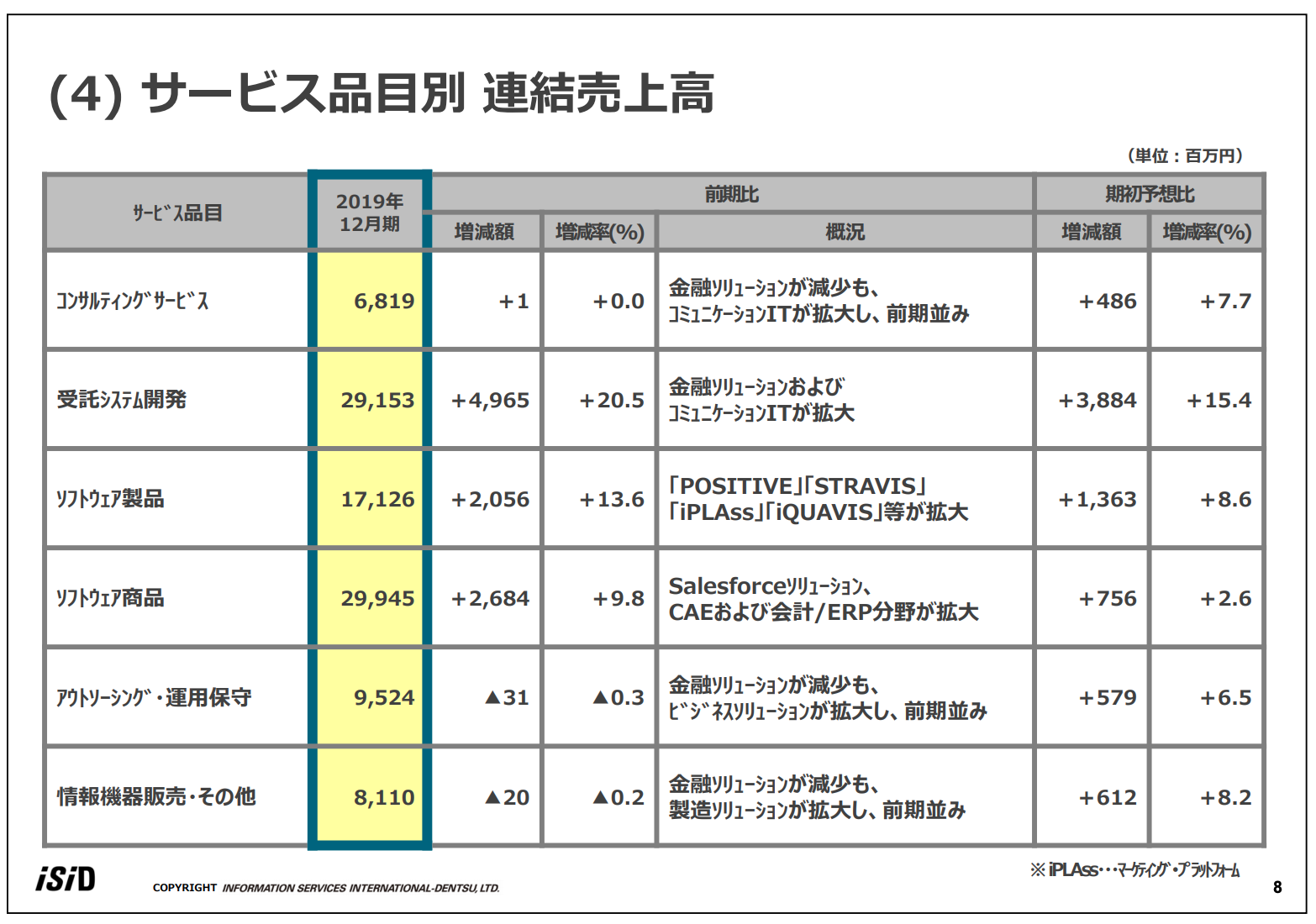

(4)サービス品目別 連結売上高

サービス品目別の売上高の状況です。主要サービスラインはほぼ、前期比、期初予想比ともに増収になっています。

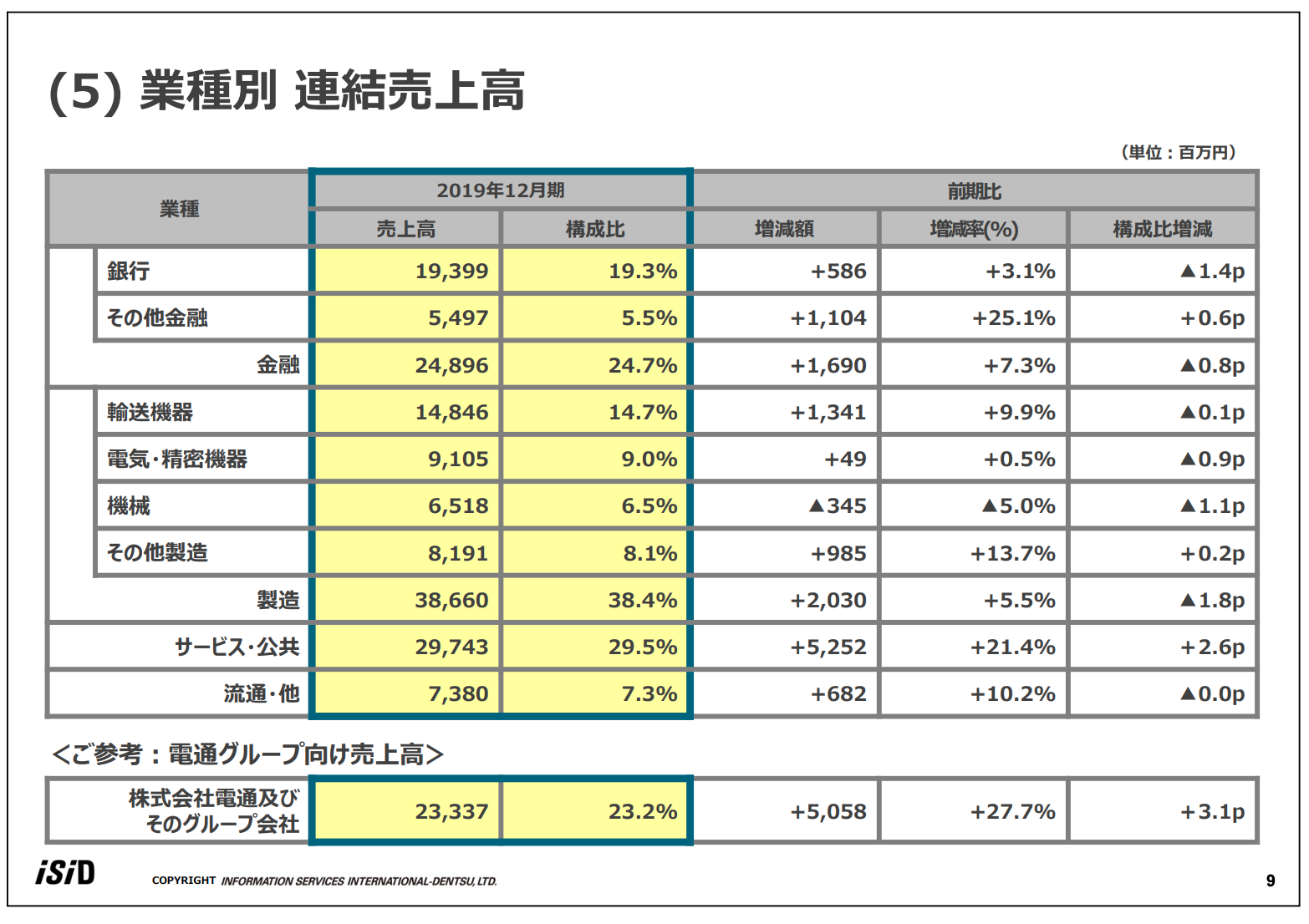

(5)業種別 連結売上高

業種別の売上高になります。今回から業種別の売上高を紹介いたします。

全体の構成比としては、金融業が約25パーセント、製造業が約38パーセント、電通グループ向けを含むサービス・公共が約30パーセント、流通・その他が約7パーセントとなっています。

金融業については、銀行とその他金融に分けていますが、銀行系は前期比3パーセント程度の伸びとなった一方で、その他金融はリースや生保などで、売上が25.1パーセント伸びた点がポイントです。

製造業については、輸送機器に自動車業界が入っており、ここが9.9パーセントの成長と堅調な伸びを示しています。もう1つ大きく伸びたのが、電通を含むサービス・公共のところで、21.4パーセントの増収となりました。

スライドの一番下には、業種別とは別に、電通グループ向けの売上高をご参考までに記載しています。27.7パーセントの増収となりました。

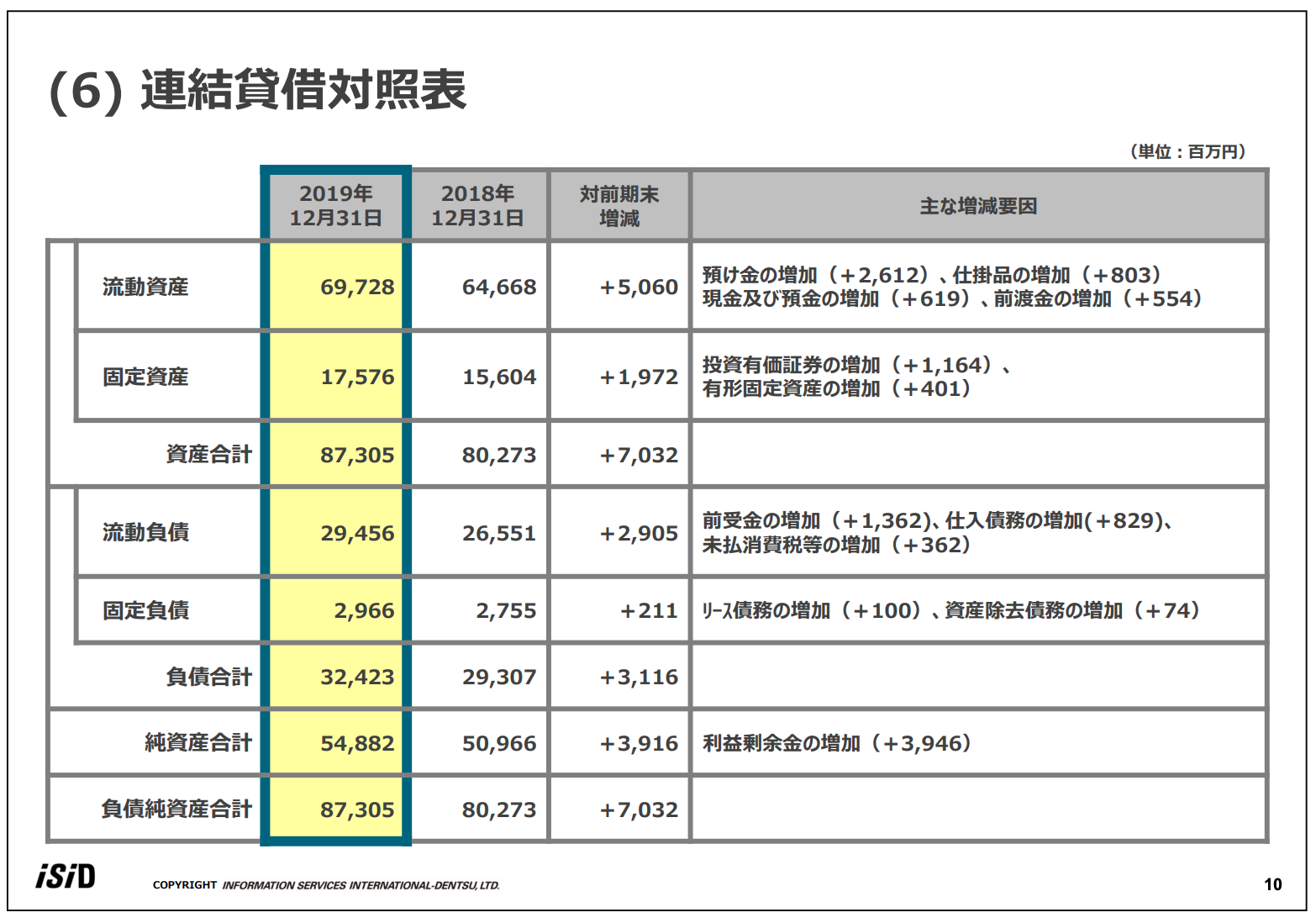

(6)連結貸借対照表

こちらは貸借対照表です。売上の拡大に伴い、預け金、仕掛品、前渡金などが増加し、流動資産は増加しました。また同様の理由で、前受金の増加により流動負債は増加しました。固定資産の増加は、関連会社への出資等によるものです。

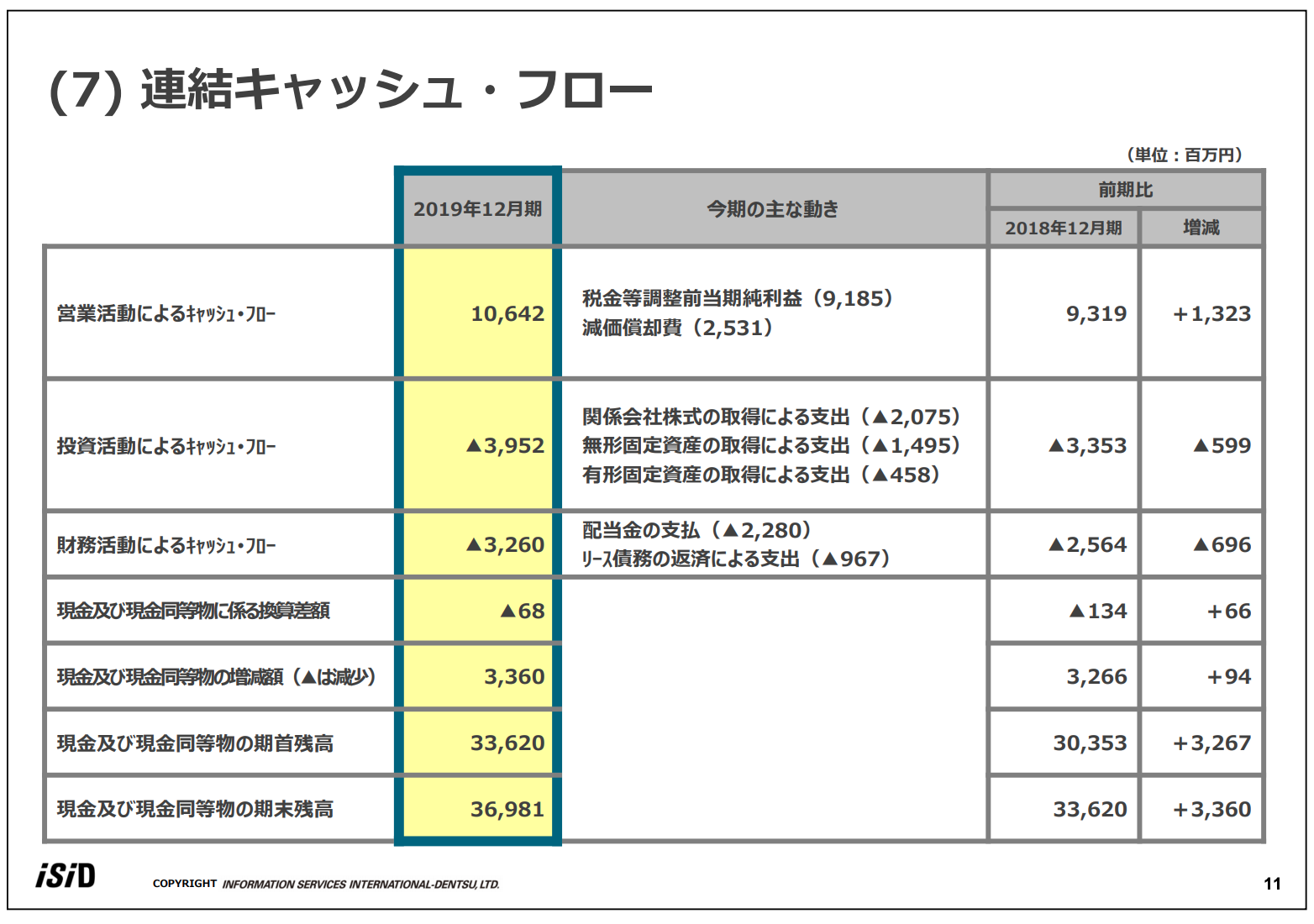

(7)連結キャッシュ・フロー

キャッシュ・フローです。まず営業活動によるキャッシュ・フローは106億円のキャッシュインで、利益が大きく向上したことによります。

投資活動によるキャッシュ・フローは約40億円のキャッシュアウトがあります。大きなところで関係会社株式の取得による支出があり、例えばスマートファクトリ―事業を営むFAプロダクツや、自動車業向けSI事業を営むスマートホールディングス、また、三菱地所との合弁会社であるFINOLABや、セブン銀行との合弁会社であるACSiONへの投資などが、このなかに含まれています。

もう1つ、無形固定資産の支出で15億円ほどキャッシュアウトしていますが、そのうちの10億円は当社パッケージの「STRAVIS」や「POSITIVE」の機能追加、改善に要した投資です。

財務活動によるキャッシュ・フローは配当を中心に約32億円のキャッシュアウトです。

合計でキャッシュは約33億円増加して、期末残としては369億円で、引き続きかなり高水準のキャッシュポジションです。

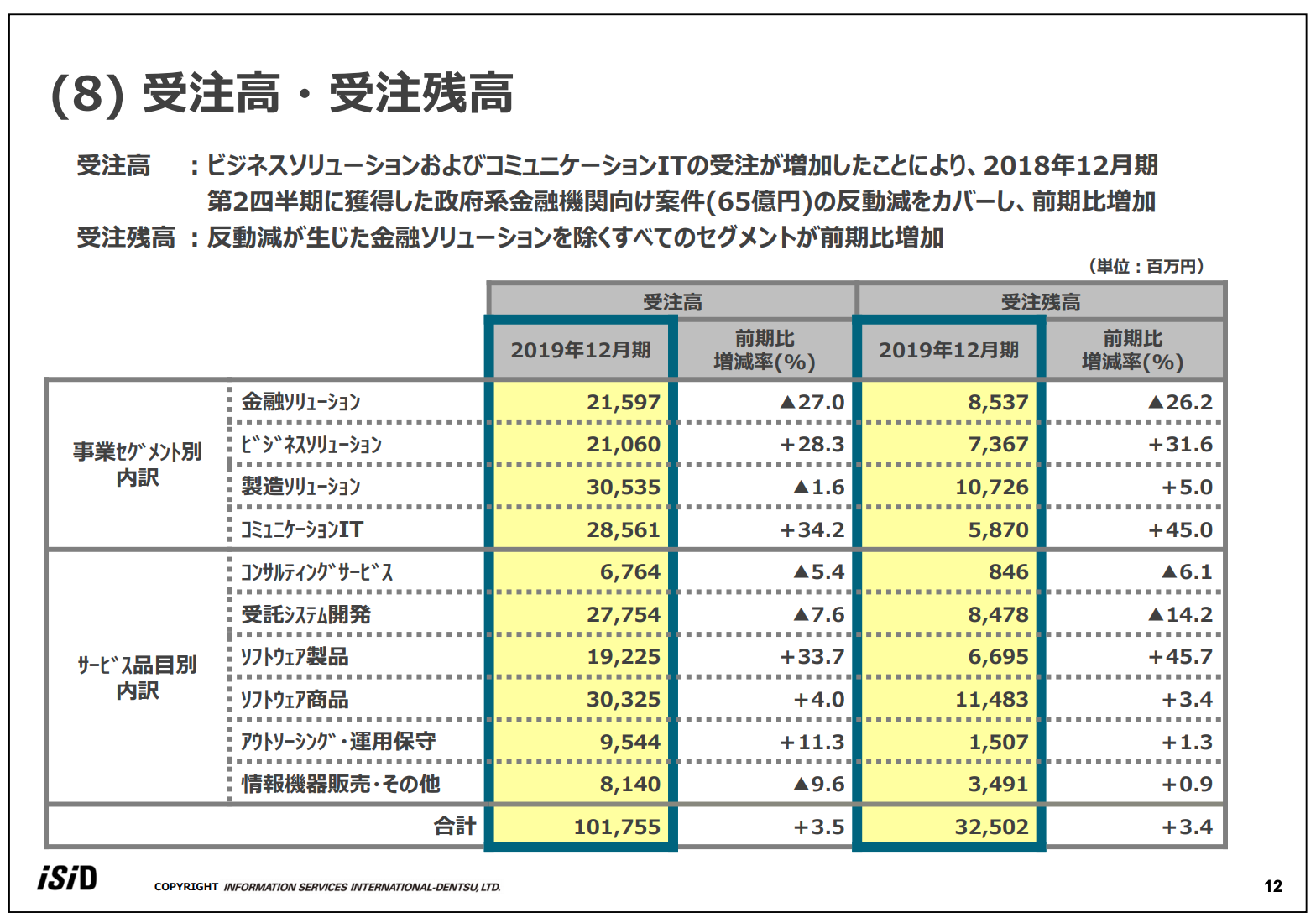

(8)受注高・受注残高

受注高・受注残高です。通期で見ますと、受注で3.5パーセント、受注残で3.4パーセント、前期比で増加しています。

2018年度の第2四半期に、政府系金融機関で65億円の大きな受注があったのですが、その反動減をビジネスソリューションおよびコミュニケーションITでカバーしました。

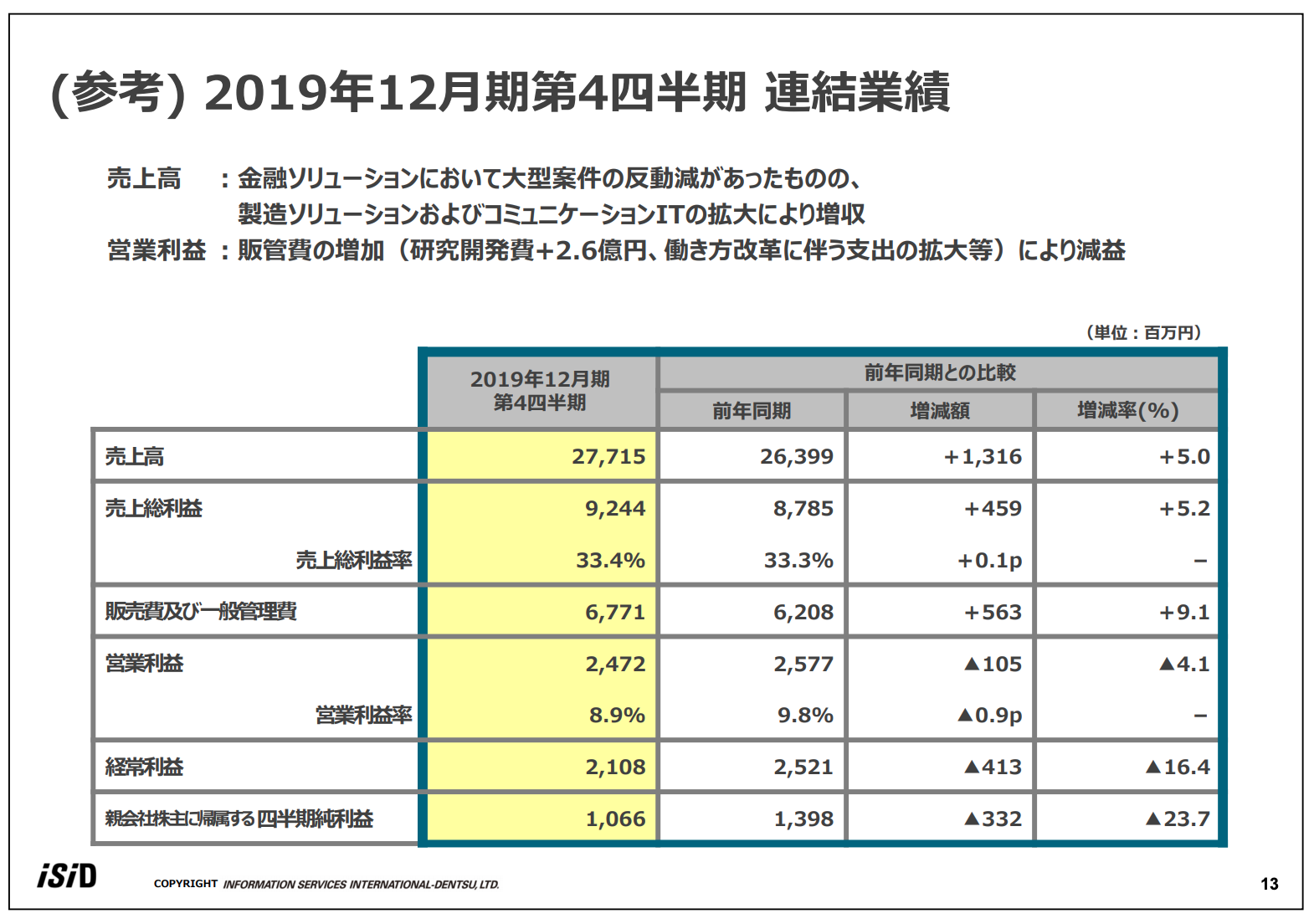

(参考)2019年12月期第4四半期 連結業績

こちらは第4四半期だけを取った数値についてです。売上高は13億1,600万円の増収、売上高総利益は4億5,900万円の増益ですが、第4四半期に販管費が前期比で5億6,300万円増えています。

その主要因は研究開発が加速したためで、前期比2億6,000万円増加しました。結果として、営業利益は1億500万円の減益です。

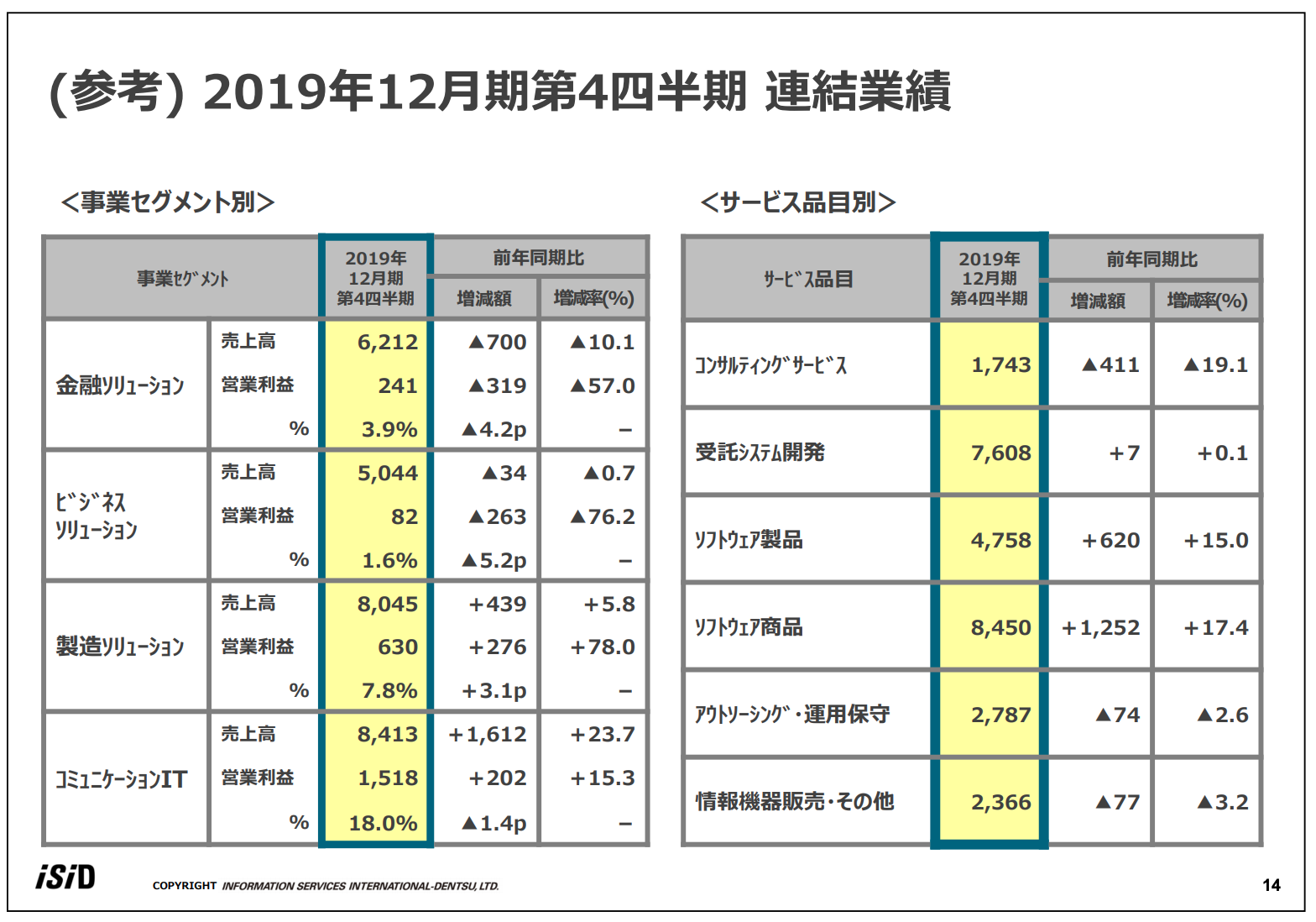

(参考)2019年12月期第4四半期 連結業績

第4四半期の数字をセグメント別で見たものです。金融ソリューションについては、前期にあった大型案件の反動減があり減収減益です。ビジネスソリューションについては、売上はほぼ前期並ですが、研究開発費の支出が拡大したため減益です。製造ソリューションとコミュニケーションITは増収増益で第4四半期も終わっています。

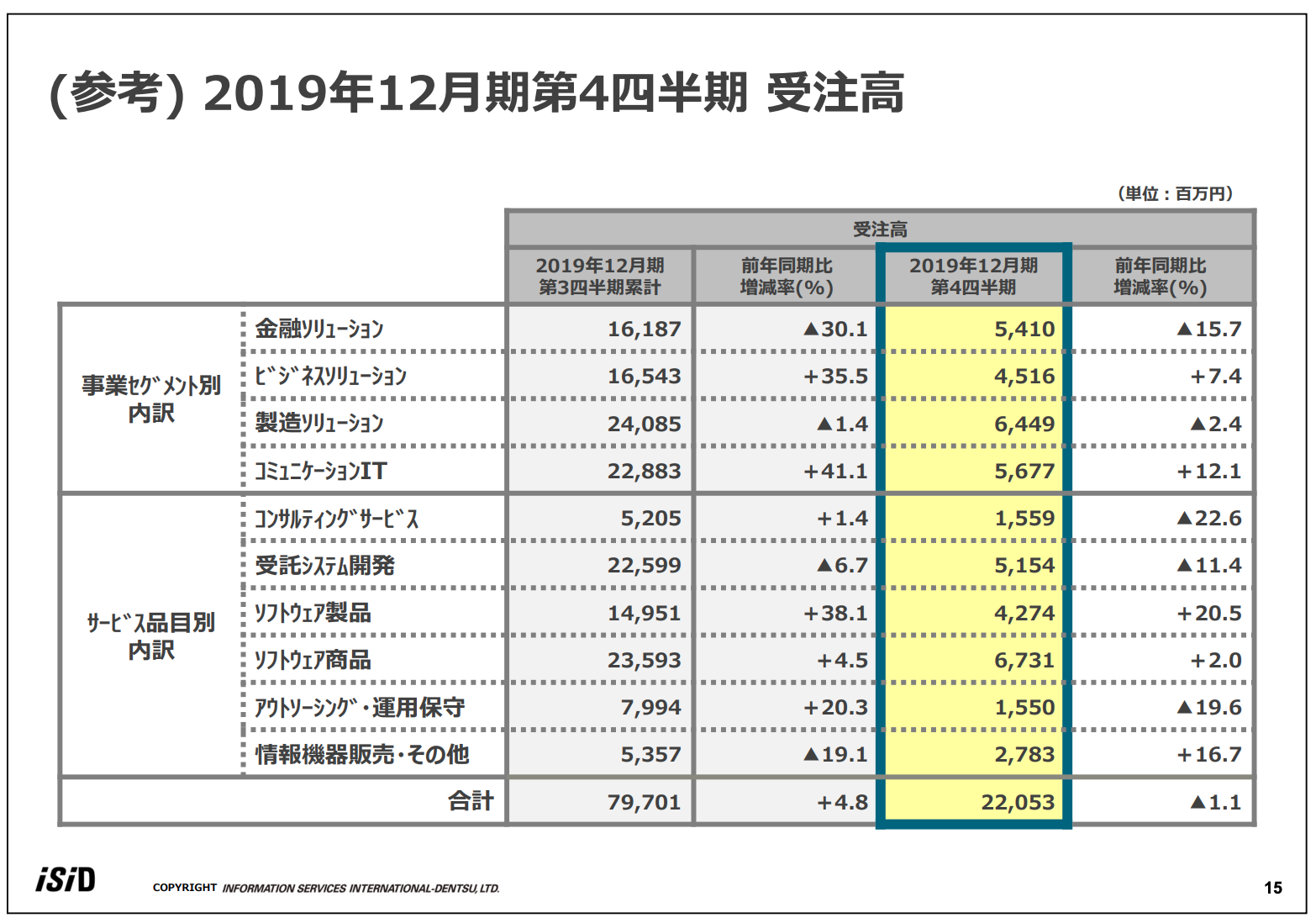

(参考)2019年12月期第4四半期 受注高

第4四半期の受注の動向ですが、金融ソリューションと製造ソリューションで受注活動が弱かったため、トータルでは前期比マイナス1.1パーセントで終わっています。

ここまでは前期の状況で、ここから今期の業績予想です。

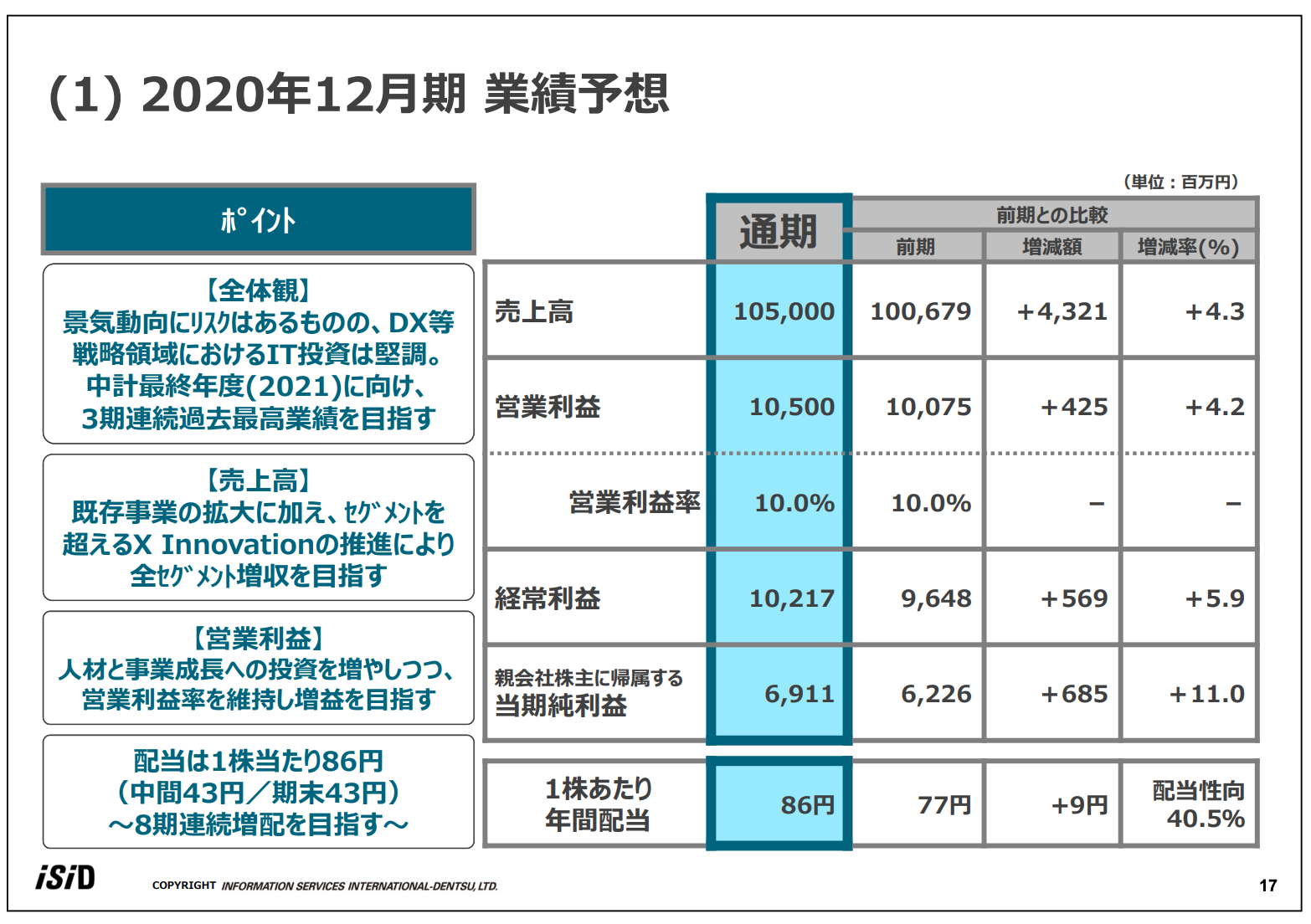

(1)2020年12月期 業績予想

今期の業績予想です。売上高1,050億円、営業利益105億円、営業利益率10パーセントを目指していきます。

特に、営業利益のところに記載していますが、人材と事業成長への投資は、2020年度も引き続き進めていこうと思っています。その費用を増収でカバーして、10パーセントの営業利益率を守っていくという計画です。

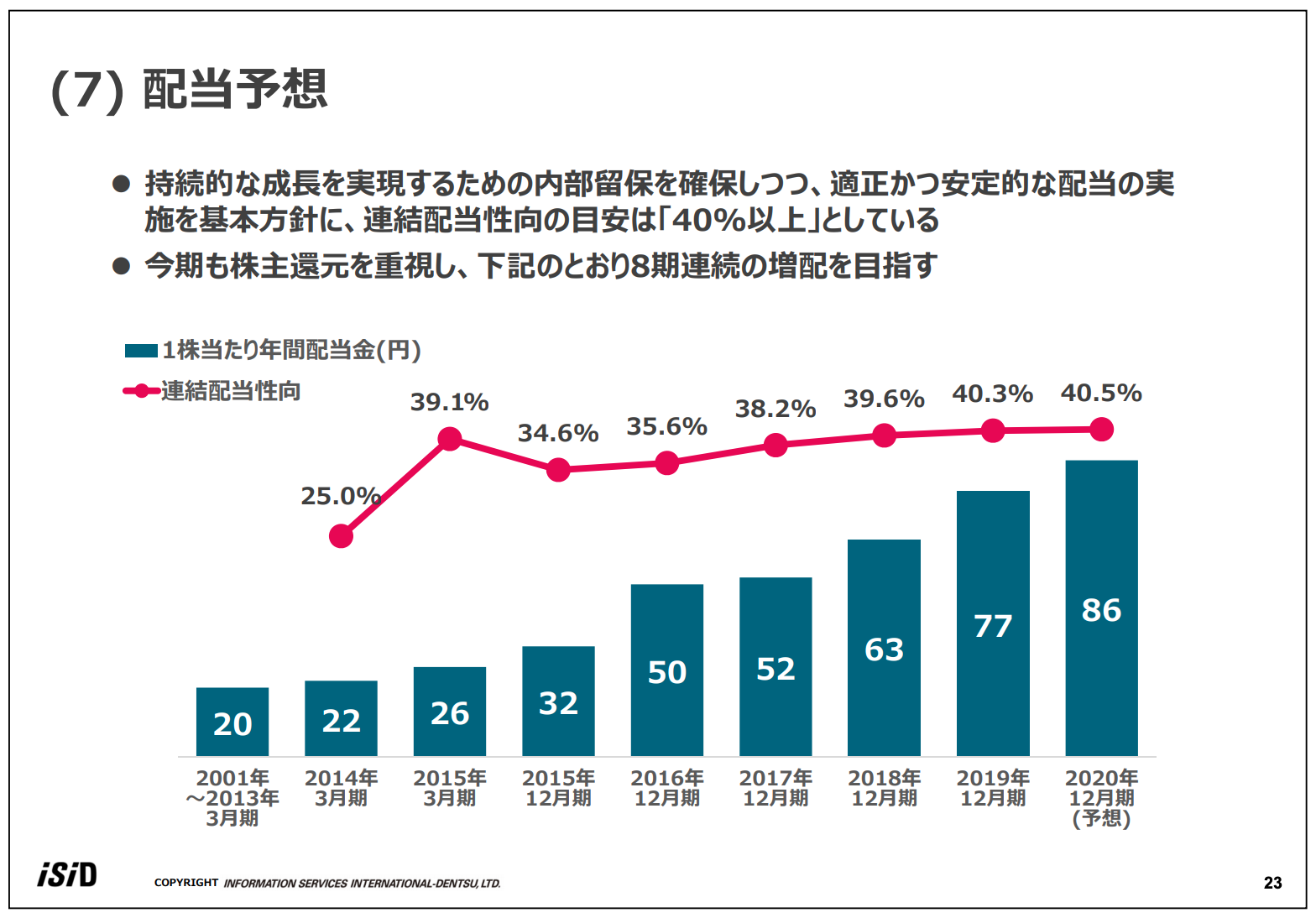

配当については、増益によって1株あたり年間配当86円を目指しております。配当性向は40.5パーセントとなる予定です。

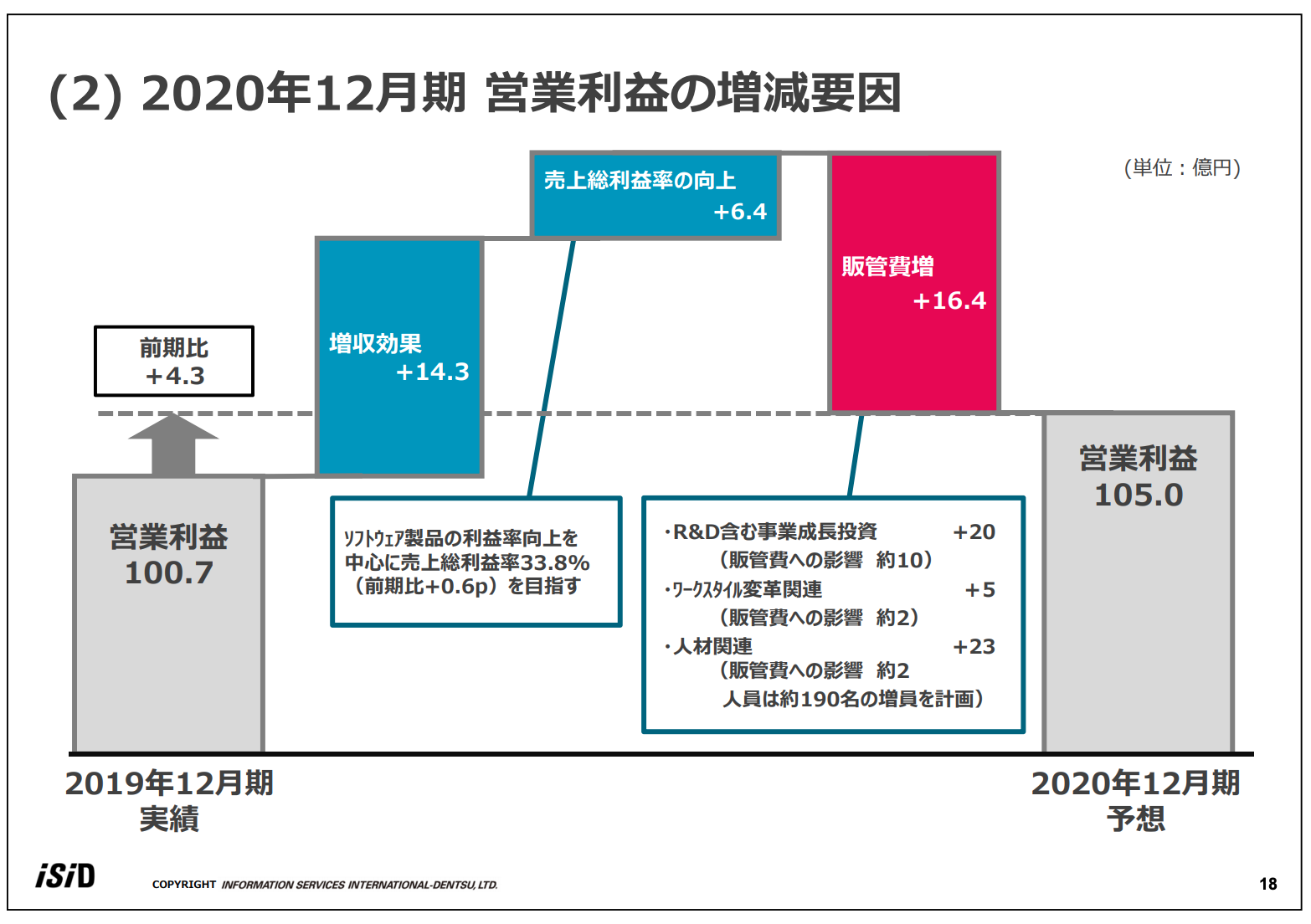

(2)2020年12月期 営業利益の増減要因

今期の営業利益の増減要因です。前期の100億7,000万円から比べると、増収効果でプラス14億3,000万円です。売上高総利益率も前期より0.6ポイント改善させ、その増益効果がプラス6億4,000万円です。

販管費はトータルでプラス16億4,000万円です。内訳はスライドに記載のとおり、R&Dを含む事業成長投資が総額で20億円となります。そのうち販管費にヒットするのが約10億円です。ワークスタイル変革は2018年度ぐらいから続けていますが、2020年度も5億円の投資を計画しており、うち販管費インパクトは約2億円です。人材関連は約23億円増を計画しており、販管費へのインパクトとしては2億円です。人員は前期より190名程度の増員を目指しています。

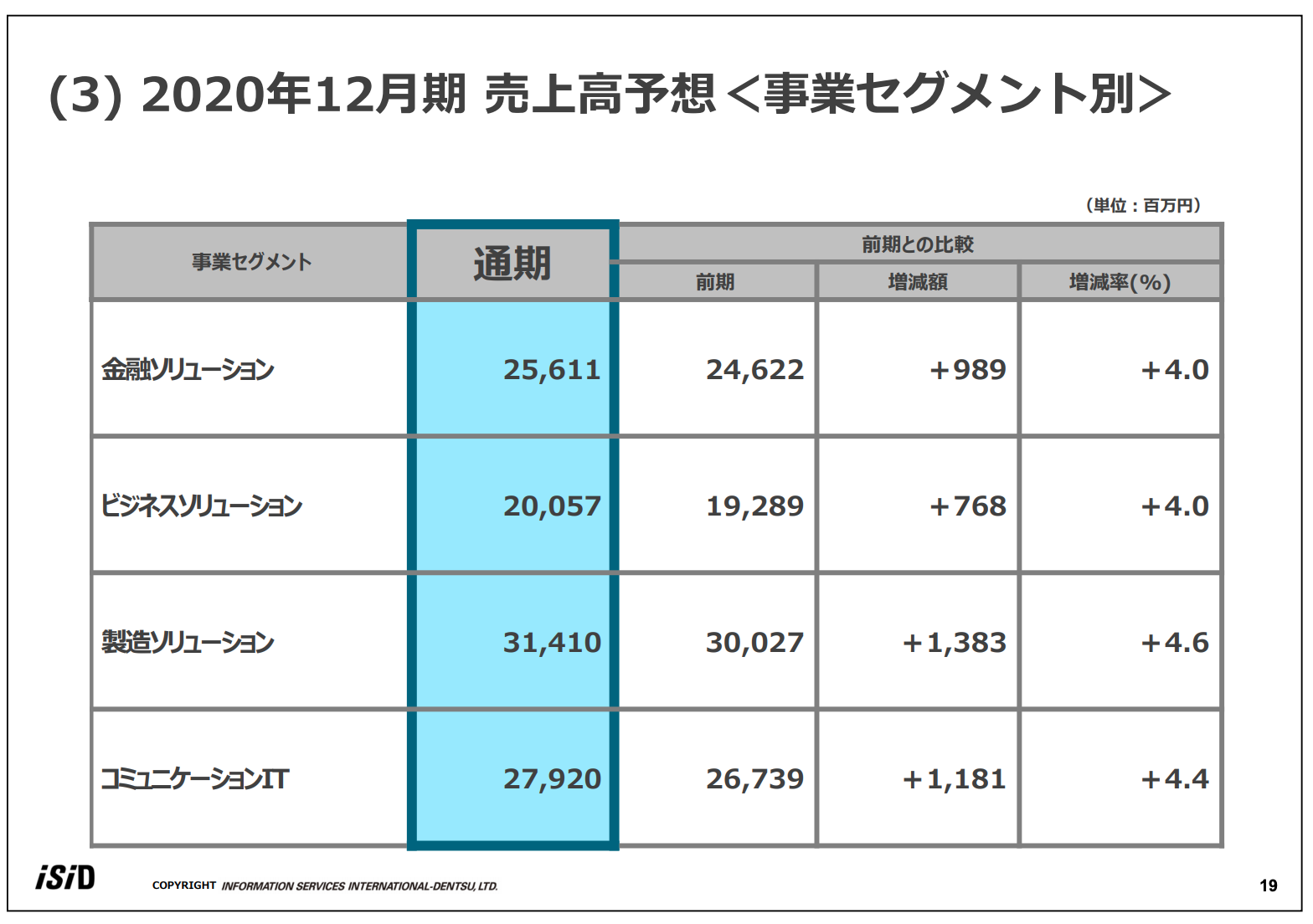

(3)2020年12月期 売上高予想<事業セグメント別>

事業セグメントごとの計画です。全セグメントで4パーセント程度の増収を目指します。

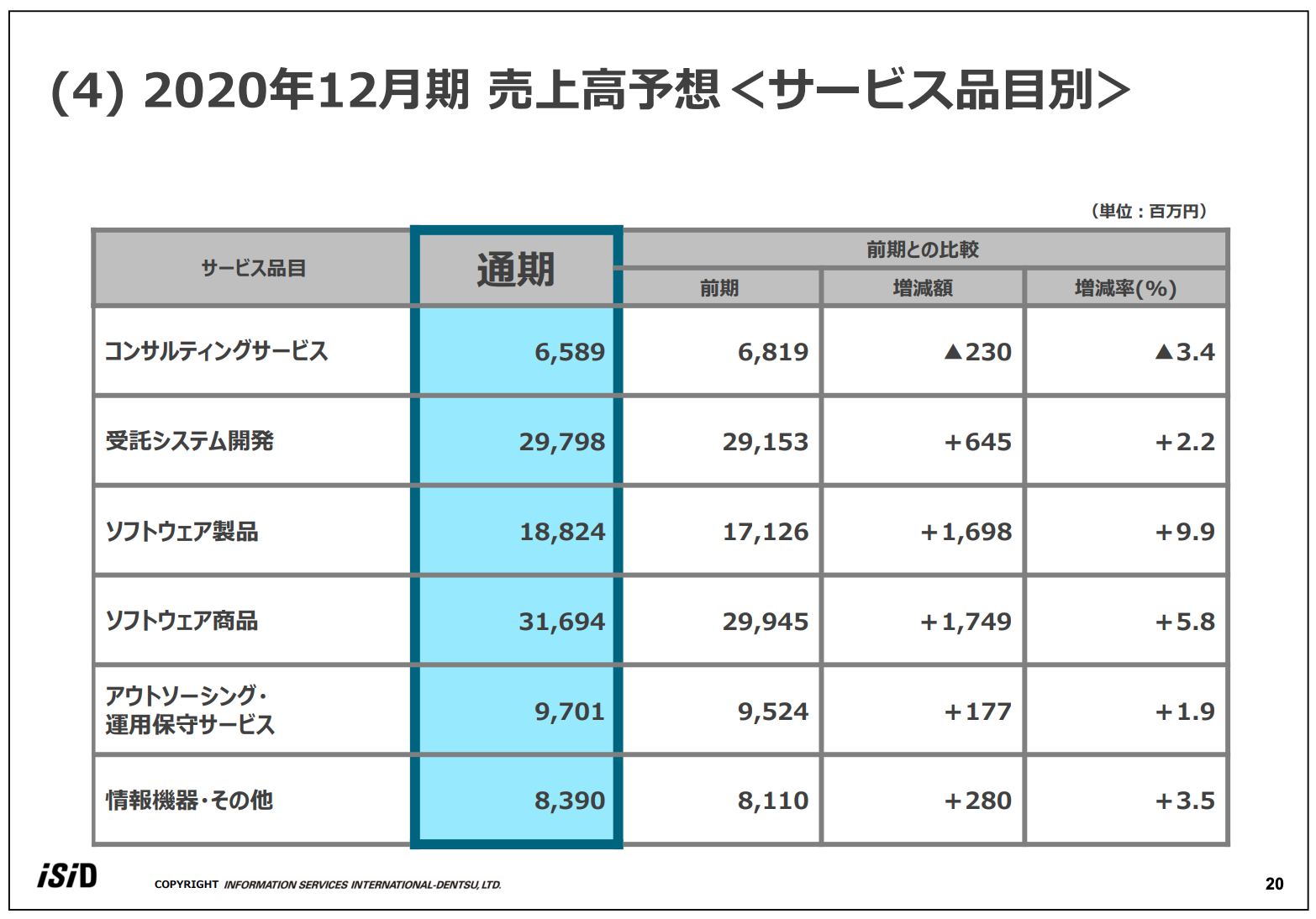

(4)2020年12月期 売上高予想<サービス品目別>

サービス品目別は、若干反動減があるコンサルティング以外は前期比で増益を目指しています。

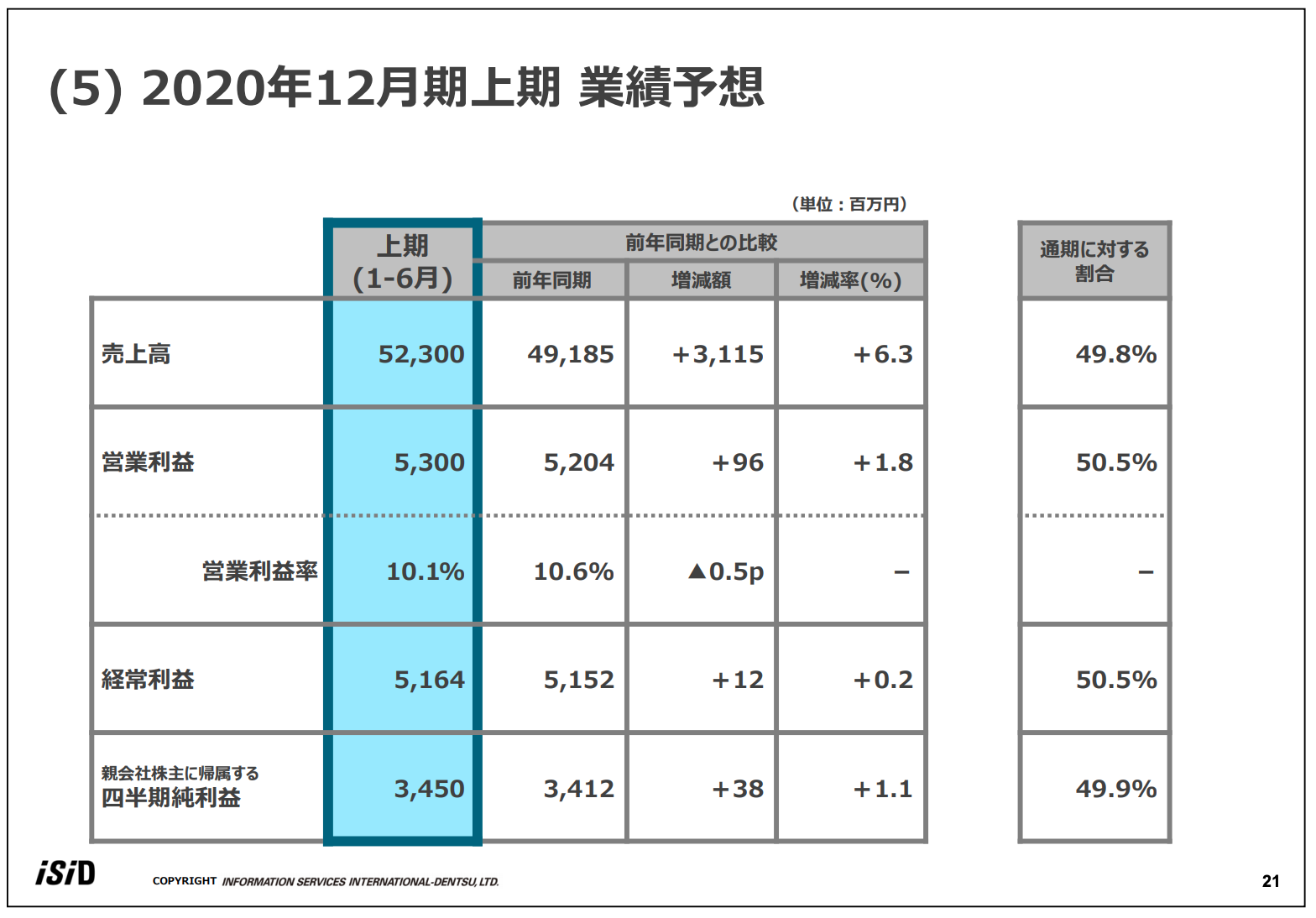

(5)2020年12月期上期 業績予想

上期の計画です。上期も、増収増益を目指します。

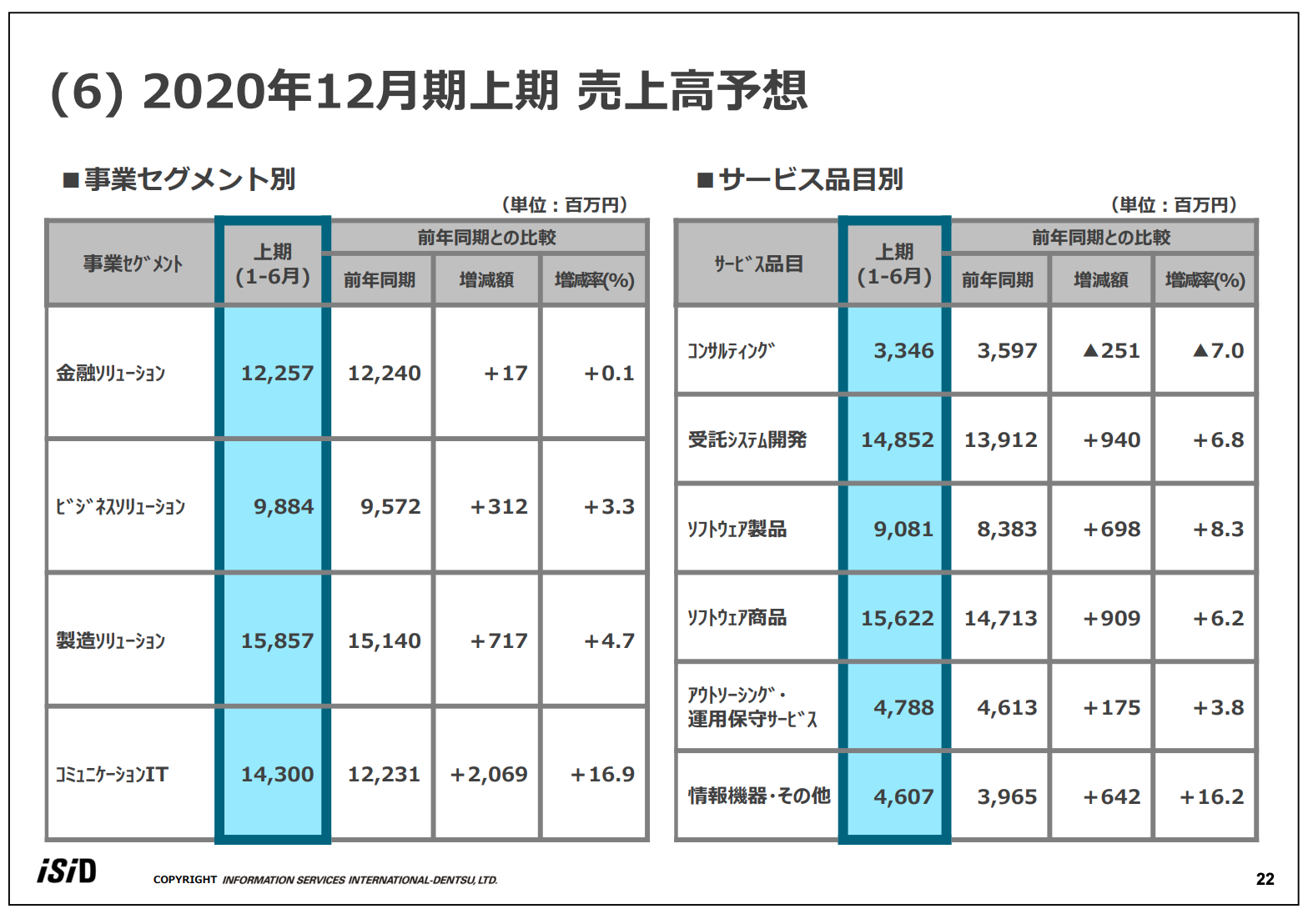

(6)2020年12月期上期 売上高予想

こちらが上期のセグメントごと、サービス品目ごとの計画です。

(7)配当予想

最後に配当予想ですが、先ほど申し上げたとおり、前期の77円から今期は86円を想定しています。

以上、私から前期の実績と今期の計画をご説明差し上げました。ありがとうございました。

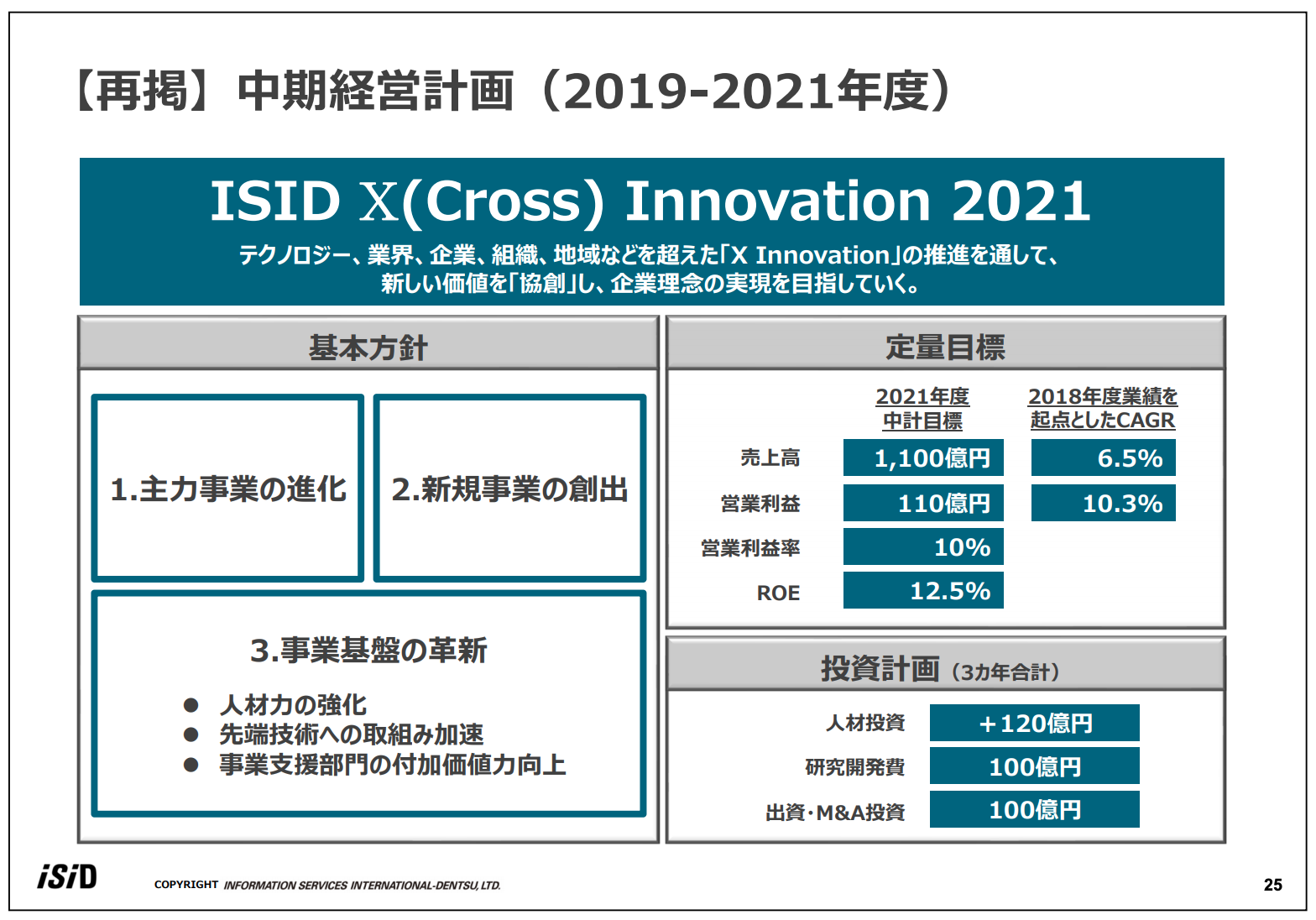

【再掲】中期経営計画(2019−2021年度

名和亮一氏(以下、名和):名和です。それでは私から、中期経営計画の進捗についてご説明します。

こちらは、当社グループの中期経営計画の概要です。スローガンとして「ISID X(Cross) Innovation 2021」を掲げ、その下で基本方針を3点、「主力事業の進化」「新規事業の創出」「事業基盤の革新」を挙げています。

定量目標として、2021年度で売上高が1,100億円、営業利益が110億円、ROEが12.5パーセントを掲げています。

また投資計画については、3ヶ年合計で、人材投資でプラス120億円、研究開発費で100億円、出資・M&Aで100億円を掲げています。

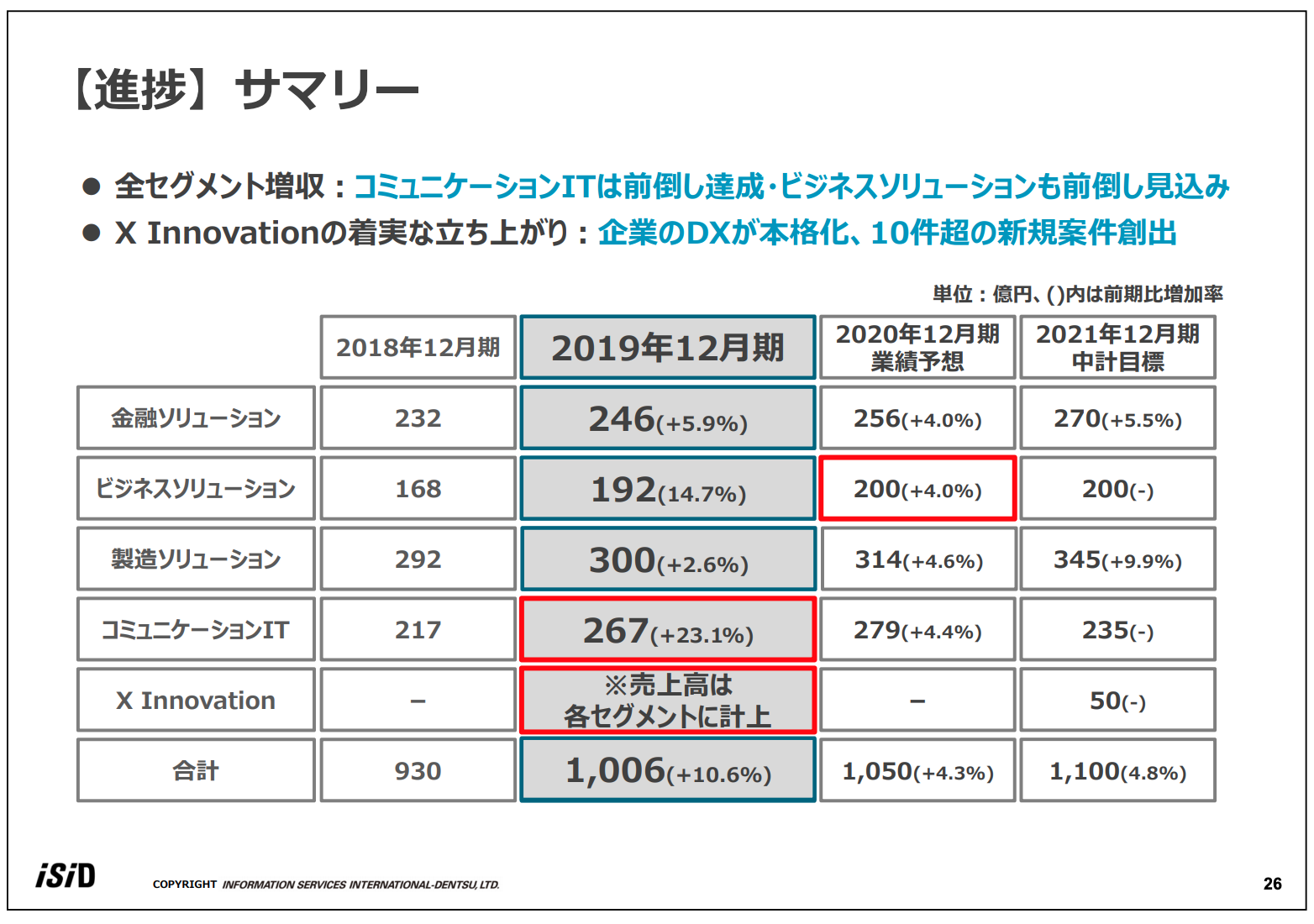

【進捗】サマリー

全体としてのサマリーです。中計初年度としての総括ということで、1枚にまとめています。ポイントは2つです。

1つ目のポイントは、全セグメントで増収となり、なかでもコミュニケーションITについては、中計目標を前倒しで達成しました。また、ビジネスソリューションも、2年目の前倒し達成が視野に入ってきているということです。

2つ目のポイントは、「X Innovation」の着実な立ち上がりです。「企業のDXが本格化」と記載していますが、企業の変革に対するIT投資は、みなさまもご存知のとおり活発なものがございます。これに沿って当社もいろいろと動いています。「X Innovation」の成果について、定量的には2019年度は概ね10億円弱ほどとなりました。

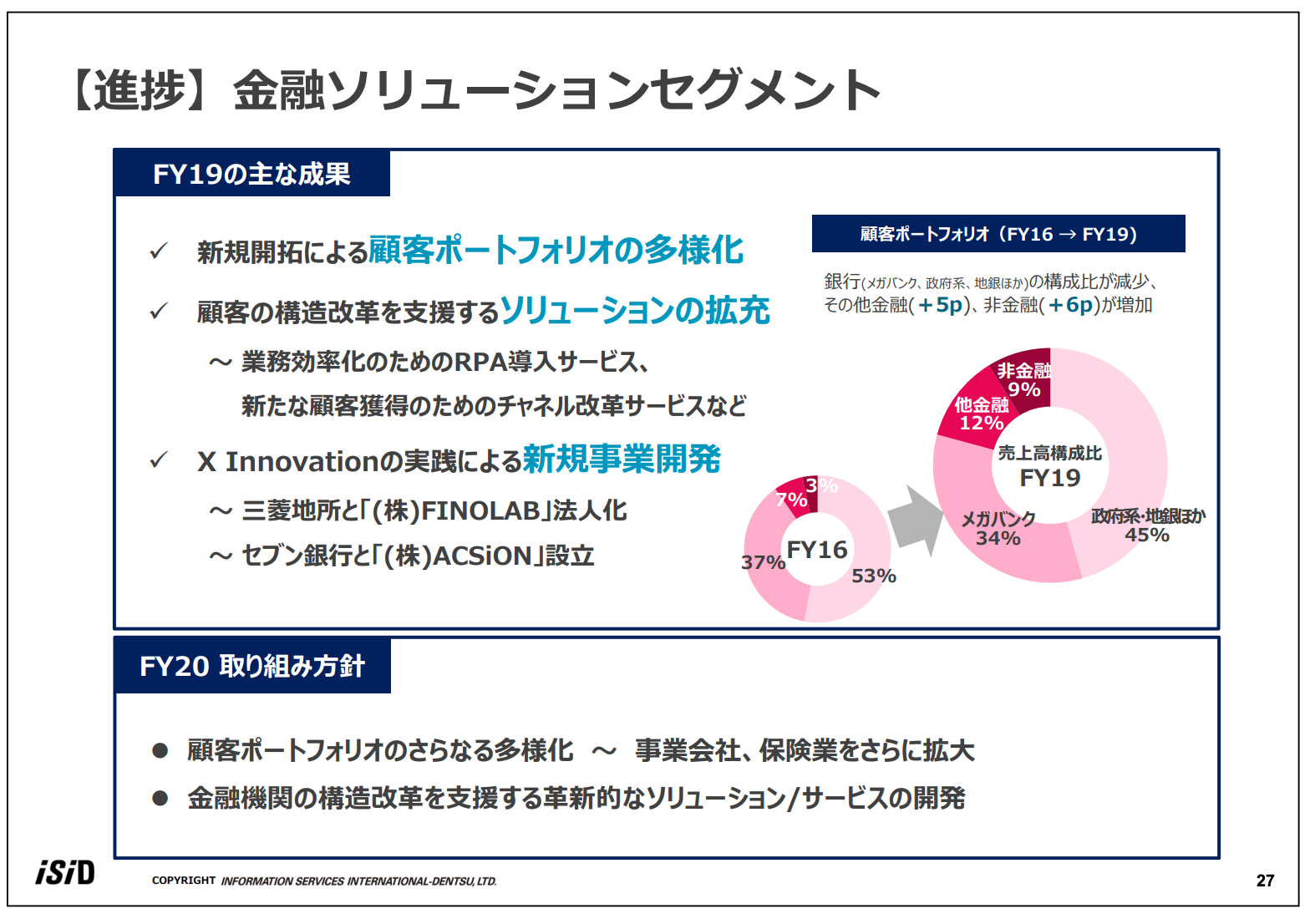

【進捗】金融ソリューションセグメント

ここからはセグメントごとの概要を説明しています。まず、金融ソリューションの2019年度の主な成果は3点です。1つ目が、「顧客ポートフォリオの多様化」ということで、この円グラフにあるとおり、前中計の初年度にあたる2016年度から顧客のポートフォリオが大きく変化しています。

2016年度はちょうどマイナス金利がスタートした年度ですが、当時銀行業向けが9割だったところから、2019年度は8割弱に減少しました。逆に、銀行以外の金融系や、事業会社など非金融系の割合が増えています。顧客ポートフォリオが大きく変化したところが2019年度の成果の1つです。

2つ目としては、「顧客の構造改革を支援するソリューションの拡充」です。一例を挙げますと、コールセンター向けに「Salesforce」と「Amazon Connect」のようなクラウド系サービスを組み合わせた新たなソリューションを拡充する動きなどが出てきています。

3つ目が、「『X Innovation』の実践による新規事業開発」です。セブン銀行とのジョイントベンチャーで、ACSiONという会社を設立しています。本人確認のプラットフォームと不正検知のプラットフォームを提供する事業を行っており、これまでの単なるソリューションの提供といった側面から、お客さまと共同で事業開発する領域へと足を踏み込んでいます。

2020年度の取り組み方針は、顧客ポートフォリオのさらなる多様化については、事業会社や保険等向けビジネスをさらに広げていこうということです。また、金融機関の構造改革を支援する革新的なソリューションということで、新たなソリューション領域への展開も図る予定です。

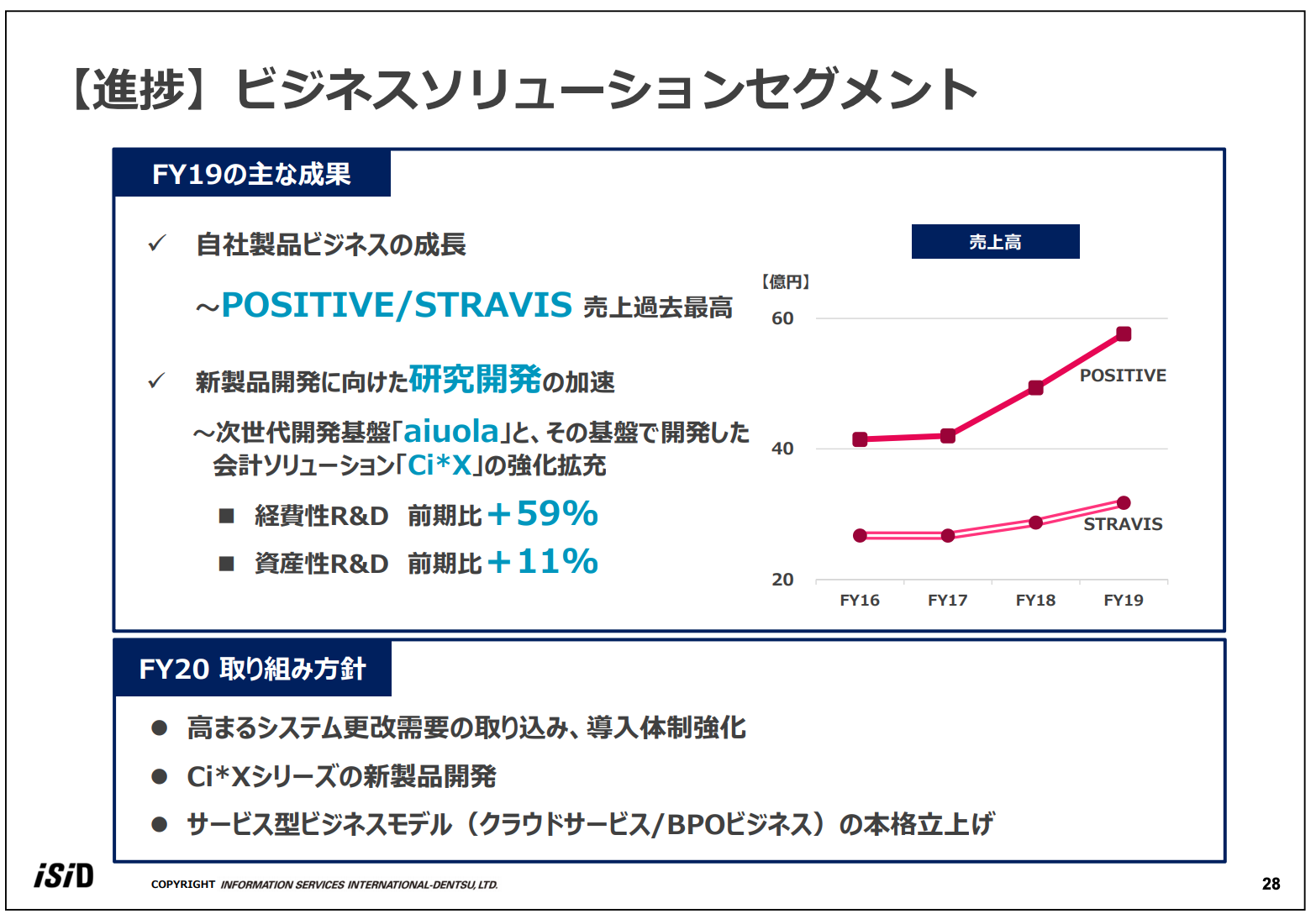

【進捗】ビジネスソリューションセグメント

ビジネスソリューションです。最大のポイントは、自社製品である人事管理ソリューション「POSITIVE」、連結会計ソリューション「STRAVIS」の売上が過去最高になったことです。グラフにあるとおり、「POSITIVE」「STRAVIS」が2桁パーセントの成長を遂げました。

2つ目のポイントが、新製品開発に向けた研究開発の加速です。当社は、「aiuola」という開発基盤を自社開発しています。「aiuola」はイタリア語で「花壇」という意味なのですが、「その花壇の上に、いろいろな花を咲かせましょう」という趣旨でさまざまなソリューションを開発していきたいと考えています。

結果的に経費性R&Dでプラス59パーセント、資産性R&Dでプラス11パーセントという伸びとなりました。

2020年度の取り組み方針です。引き続き、システム更改需要の高まりを取り込みます。具体的にはSAPの2025年問題で、これについては今週SAP社より2027年に延長との発表がなされておりますが、当社としては時間的な余裕ができたとポジティブな印象を持っています。

また、「Ci*X」シリーズについては、これまで2つの製品を開発済みですが、今後も新製品の開発をさらに加速させていきます。

ビジネスソリューションは引き続き、これまでのSIベンダーから自社製品を核としたサービスプロバイダーへの変化を進めていきます。

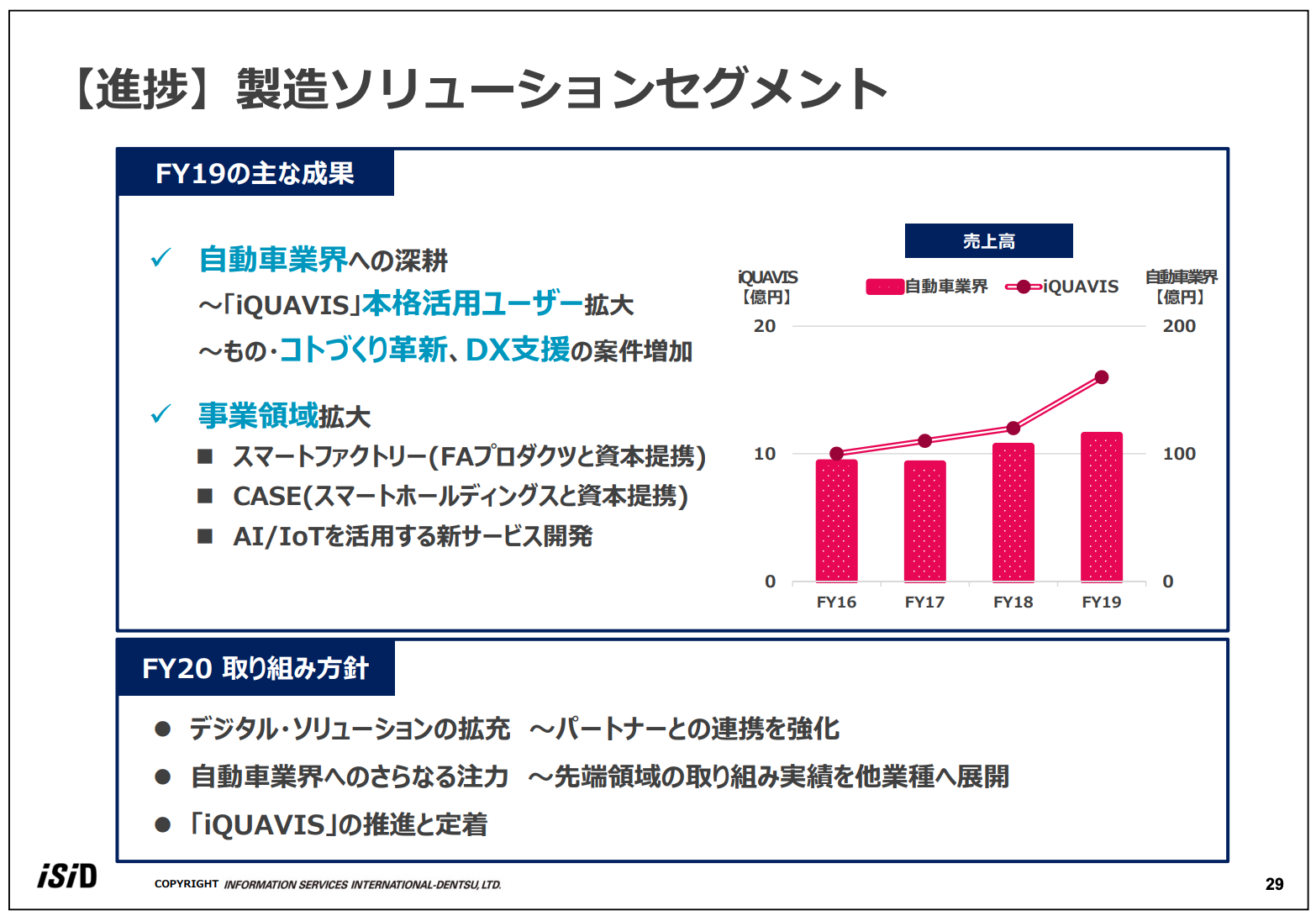

【進捗】製造ソリューションセグメント

製造ソリューションです。2019年度の主な成果は、1つ目が自動車業界への深耕です。自社製品であるMBSE領域のソリューション「iQUAVIS」は、本格的に活用してくださる企業数が拡大しており、売上は前期比約1.3倍に成長しています。

また、自動車業界に限りませんが、これまでの強みであったものづくりの領域から、コトづくりへの変革、さらにDX(Digital transformation)に取り組むお客さまを支援する案件が増加しており、こうしたお客さまの変化にうまく追従できる立ち位置にいると考えています。

2つ目は、事業領域の拡大です。スマートファクトリー領域や、CASE、AI/IoTを活用するサービスといった事業領域へも非常にうまく展開が図れました。

2020年度も、まずはデジタル・ソリューションの拡充を進めます。当社1社だけでできるソリューションは限られており、パートナーとの連携をさらに強化します。製造ソリューションにおいては、お付き合いするパートナーは過去はシーメンスがほとんどの割合を占めていましたが、今はそれぞれの領域に強いベンダーと付き合いができるようになってきています。

そして、自動車業界へのさらなる注力ということで、「iQUAVIS」の推進も引き続き進めていく予定です。

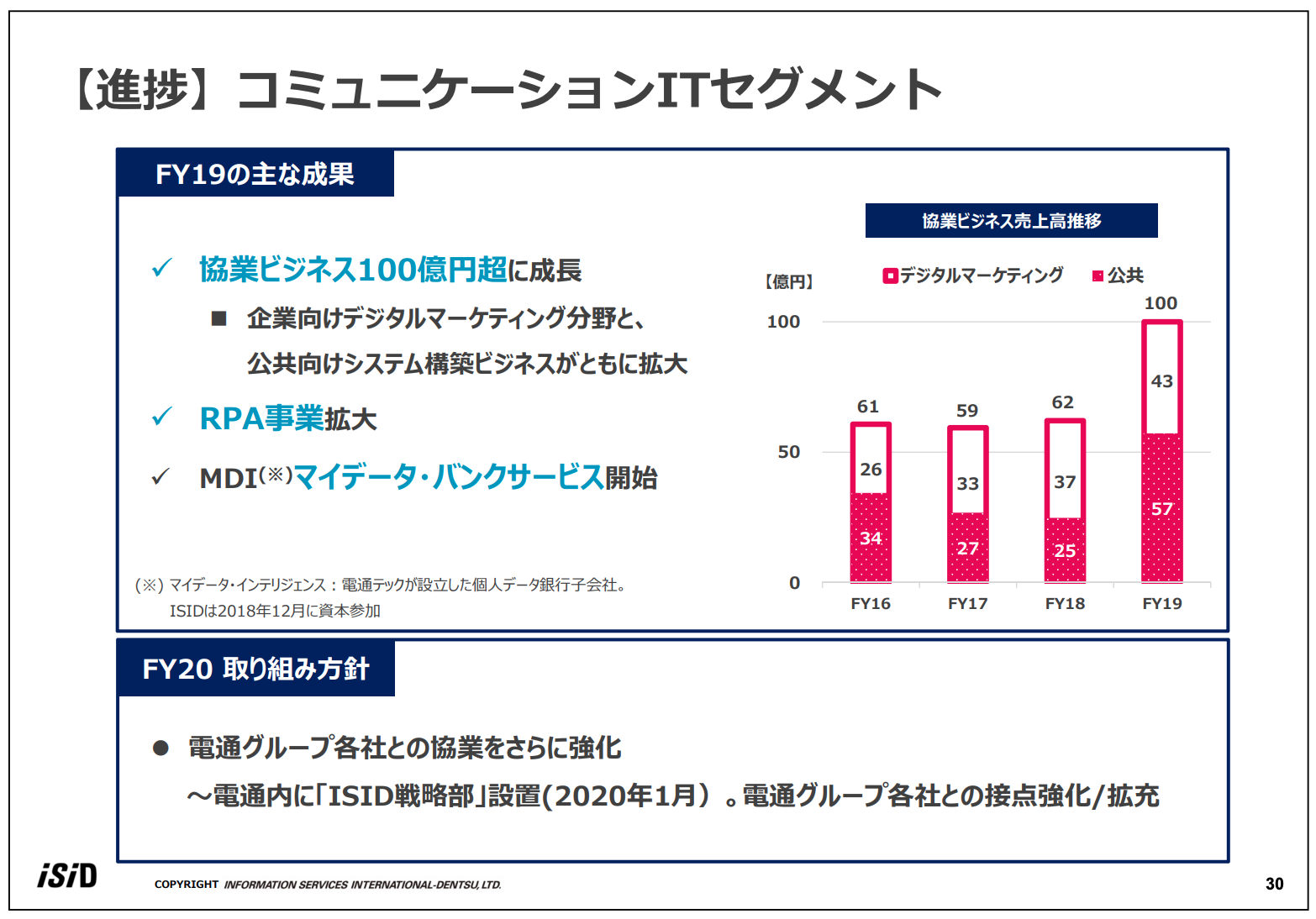

【進捗】コミュニケーションITセグメント

コミュニケーションITです。ここの最大のポイントは、電通との協業ビジネスの売上が100億円を超えたことです。

グラフにありますように、前中計期間中は60億円前後で推移していたのですが、2019年度は一気に伸びて100億円に届きました。ちょうど10年前の2009年には、協業ビジネスは9億円程度でしたので、10年で約11倍に伸びたことになります。今後もこの分野における期待は大きなものがあります。

RPA事業についても、電通へのRPA導入の実績を活かし、他の企業へ横展開を図っています。

さらに電通テックと一緒に、いわゆる情報バンクのビジネスにも2019年度から本格的に進出を始めています。

2020年度の取り組み方針ですが、とにかく電通グループ各社との協業をさらに強化するということで、1月に電通の内部に「ISID戦略部」が設置されました。およそ20名規模で、電通とISIDの両方から人材を送り込んでいます。2020年度も電通グループとの協業ビジネスをさらに加速していきます。

【進捗】Xイノベーション

セグメントから離れて、いくつかの進捗をご案内します。まず、昨年7月に「Xイノベーション本部」を設置しました。現在約80名規模です。いろいろな先進的な取り組みをしており、一番メディアに出ているのが「TunaScope」です。マグロの目利きの職人技をAIで実現するもので、「AIマグロ」として記事になっているものもあります。このような新しい動きがあります。

もう1つが「プロジェクト・クロス」です。これはセグメント横断での新規事業創出を目指すもので、部門長クラス以上が集まり、副社長の豊田以下、非常に活発な動きを見せています。

2020年度の取り組みについては、本日プレスリリースで発表しましたが、AIトランスフォーメーションセンターを設置しました。社内に散在していたAI人材、総勢約40名弱を集めたバーチャル組織です。

当社の強みは、AIの実装力です。いかにAIを実業務に適用して、お客さまの業務に役立てるかといった視点で、今後、気合いの入った動きをしていくつもりです。

「X Innovation Workshop」という全社プログラムもスタートしています。これも新規事業創出のためのもので、比較的若い社員が中心となって新しいビジネスを作っていこうという動きです。場合によっては起業もあるもので、「当社から独立してやれ」といった気概も含めた活動を進めています。

【進捗】事業基盤の革新

次に、事業基盤の革新についてです。まず1つ目が、コーポレート・ガバナンス強化です。昨今、いろいろとガバナンスに対する要請が高まっていますが、本日取締役会で、独立社外取締役比率を3分の1以上にすることを決定しました。また、取締役会を、より監視、監督重視というようにしていきます。

当社の投資領域のなかで私が最も重要視しているのが人材への投資です。中計でも、これまでに比べてプラス120億円を使うとお話ししていますが、初年度で32パーセント進捗しています。具体的には人員増に伴う人件費増のほか、採用費や教育費も上げています。また、初任給の改定も含めて、給与改定を決定しました。2020年度からさらに処遇を上げていきます。

働き方のところでは、オフィスリノベーション、テレワークの環境整備などもこれまで以上に進めました。加えて、65歳定年制度も決定して、2020年度より実施しています。

2020年度も、人材投資、研究開発力強化は引き続き強化しています。また、リーン・コンパクトで機動力のあるバックオフィスについても、さらに進めていきたいと思っています。

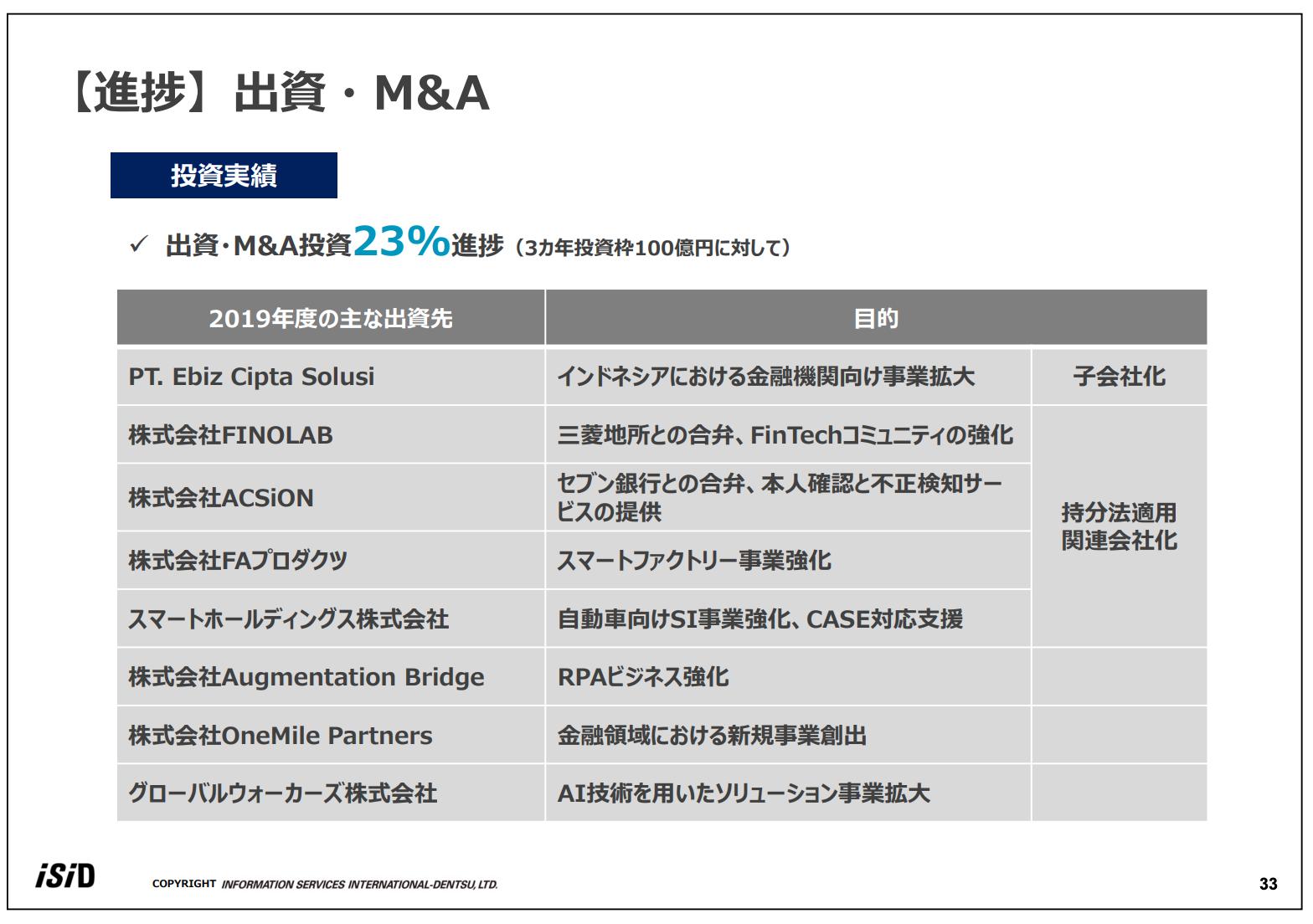

【進捗】出資・M&A

出資、M&Aについてです。2019年度は子会社化したものが1社、持分法適用の関連会社化が4社、そして少額出資が3社といったかたちで出資・M&Aを実施しました。3ヶ年で100億円という投資枠に対して、23パーセントの進捗という状況です。

2020年度もグループの差別化であったり、ソリューションの強化、戦略領域における人材確保といった領域に関しては、積極的に出資やM&Aを検討していきたいと思っています。

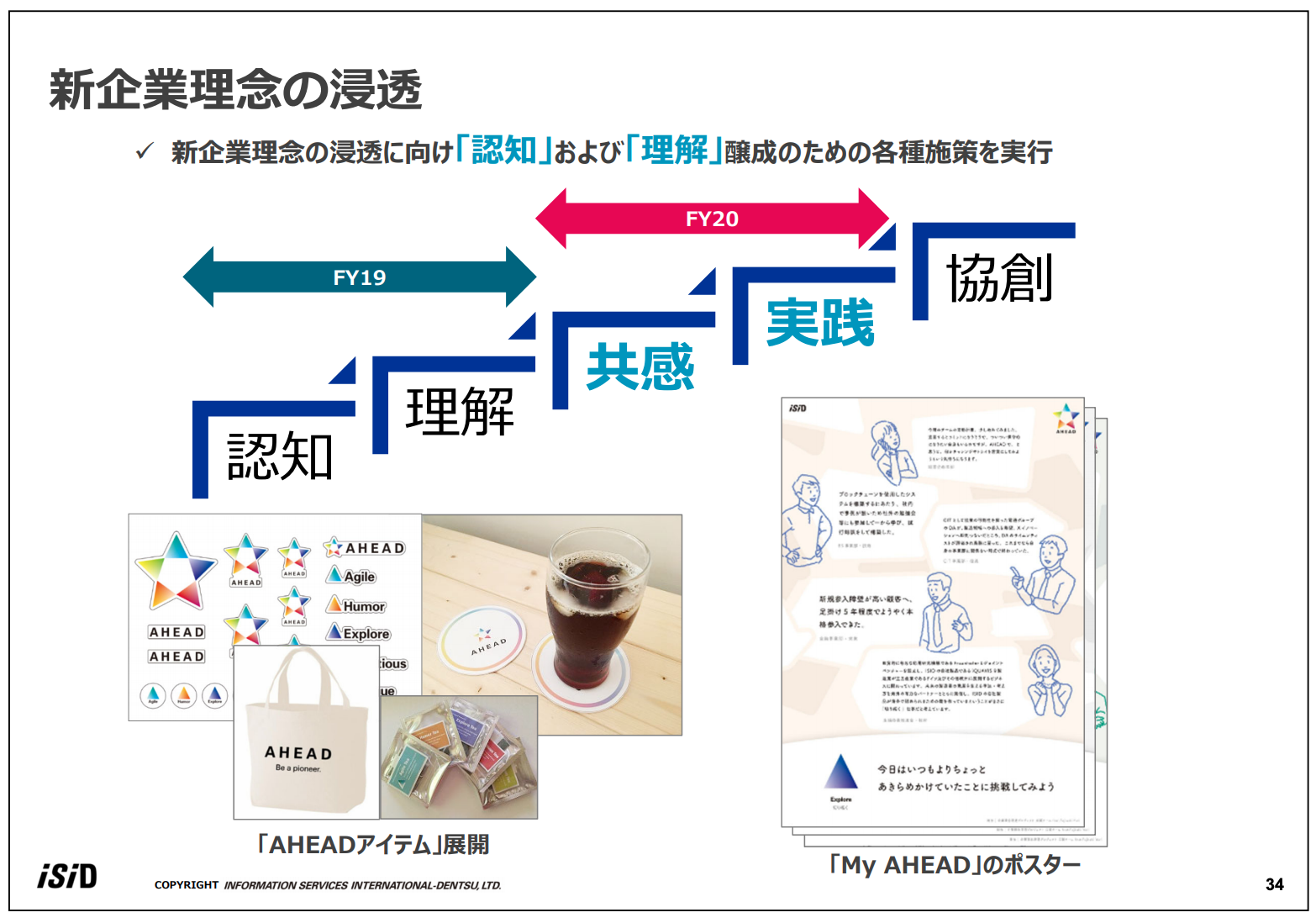

新企業理念の浸透

最後のスライドです。昨年2月、新中計の策定に加えて、新企業理念を策定しました。企業理念はミッション、ビジョン、行動指針で構成されているのですが、とくに行動指針に関して社内の浸透に力を入れています。

新しい企業理念のもと、社員のモチベーション等々を活性化していく動きについても、積極的に実施していくつもりです。

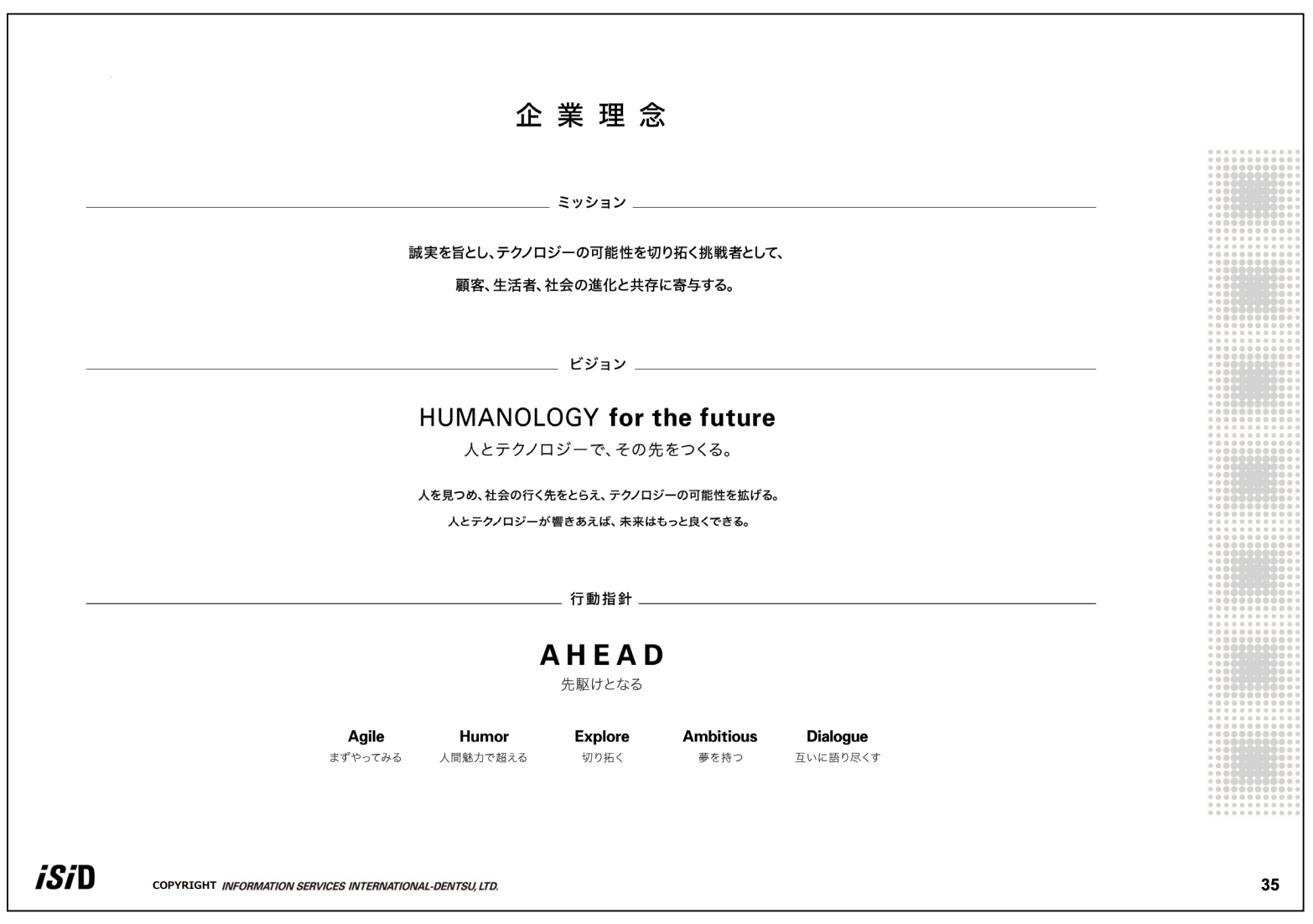

企業理念

こちらが企業理念です。資料の最後に主要なプレスリリースが載っていますが、説明は割愛します。私からは以上です。ありがとうございました。

質疑応答(要旨)①:アナリストからの質問

Q:コミュニケーションITセグメントの2020年12月期増収計画の内容と、利益の見通しを教えて欲しい。

A:増収は主として、電通グループとの協業ビジネスの拡大を見込んでいます。2019年12月期は協業ビジネスの収益性が高く、その傾向は2020年12月期も継続する見通しです。(上原)

Q:電通グループ向けビジネスの見通しを教えて欲しい。

A:電通の労働環境改革を支援する案件は2018年12月期でほぼ終了しました。2019年12月期に伸びたのは、電通グループのホールディングス化に伴ってスタートしたシステムの更改案件等で、その案件は2020年12月期も続く見通しです。(上原)

Q:ビジネスソリューションセグメントが4Q伸び悩んでいる。2020年12月期は4%程度の増収計画だが保守的に見ているのか?

A:当社もパートナー会社も技術者が逼迫している状況で、一部で受注調整も発生している状況のため、増収率は保守的に見ています。(上原)

質疑応答(要旨)②:アナリストからの質問

Q:中計目標値と比較すると、コミュニケーションITセグメントが2021年12月期に大幅減収するように見える。ビジネスソリューションセグメントも2021年にかけて伸び悩む印象。一方で金融ソリューションセグメントは逆に2021年のハードルが高い印象。どのように評価すれば良いか?

A:2021年12月期の数値は、中計策定時点のままで記載しており、コミュニケーションITセグメントが2021年に減収すると見込んでいるわけではありません。2021年12月期の計画については、2020年終了時点であらためて精査する予定です。ビジネスソリューションセグメントも同様です。一方金融ソリューションセグメントは、足元で業績を牽引している政府系金融機関向けの大型案件が2021年前半で終わる予定ですが、事業会社、リース、生保向け案件などが展開できており、中計目標に向けて順調に進捗していると認識しています。(上原)

Q:研究開発の進捗が25%とあるが、遅れているのではないか。

A:2019年12月期の4Qから研究開発を加速させています。取り組みたい案件が複数出てきており、今後はさらにスピードアップさせていく予定です。(上原)

質疑応答(要旨)③:記者からの質問

Q:IT市場はずっと堅調で来ているが、最近変化の兆しもある。ファンダメンタルな面で今年のIT市場をどう分析しているか?

A:レガシーな分野でのIT投資が積極的に行われるとは思いませんが、DXや変革に向けたデジタル投資は力強さを感じています。先行きに不透明な部分はありますが、IT市場は今後も引き続き上昇していくと考えています。(名和)

質疑応答(要旨)④:アナリストからの質問

Q:ISID戦略部が電通に置かれた理由は?これまでの協業と何か変わるのか?

A:組織設置の目的は、電通グループのISIDに対する理解をさらに深めて貰うことです。電通グループもデジタル・トランスフォーメーションをビジネスチャンスにしようと取り組んでおり、大型のシステム構築ノウハウがある当社との協業がさらに進むと期待しています。(上原)

質疑応答(要旨)⑤:アナリストからの質問

Q:金融ソリューションセグメントの営業利益が8億円未達となった理由と、2020年12月期への影響について教えて欲しい。

A:2019年12月期は不採算案件が1件発生しました。加えて、収益性の高いBANK・Rの販売が伸び悩み、それらにより利益が大幅に未達となりました。なお、不採算は2019年12月期で終了しており2020年12月期への影響はありません。BANK・Rは足元で地銀向けにいくつか商談が始まっていて、期待しているところです。(上原)

Q:人材投資の中身は?

A:人的関連に23億円と記載していますが、そのうち21億円が人件費の増額です。人員増によるものと、給与テーブル改定のインパクトです。(上原)

Q:採用は厳しいといわれているが、御社の状況は?

A:厳しくないとは言えませんが、新入社員については2019年4月採用が連結で約70名であったことに対し、2020年4月採用は100名超となっています。中途採用については、ISID単体で2019年に100名弱採用し、今年も同水準を目安に活動しているところです。(上原)

Q:人材不足や採用難が5年で改善されるとは思えないが今後の戦略は?

A:採用強化の他は、パートナー連携の強化と、人材確保を目的とするM&Aを検討しています。(上原)

質疑応答(要旨)⑥:アナリストからの質問

Q:電通グループとの協業ビジネスは、2019年12月期に一過性の案件があったかと思うが、2020年12月期その反動減をカバーするものはなにか?

A:具体的な案件名は申し上げられませんが、反動減をカバーする一定の案件を受注ができております。(上原)

Q:上期の営業利益率が2019年12月期に比べ悪化する理由は?

A:2019年上期は、特にビジネスソリューションセグメントのソフトウェアライセンスの販売が好調で、利益率が高い状況でした。2020年上期の利益率が前期比で伸びていないのはその反動が要因としてあります。加えて、研究開発費を増加させることも利益率が前期比悪化する要因となります。(上原)

※質疑応答部分は、企業提供による要旨となります。

新着ログ

「情報・通信業」のログ