キッコーマン、2Qは増収増益 高付加価値化等推進により海外しょうゆ事業は年平均6%成長目標

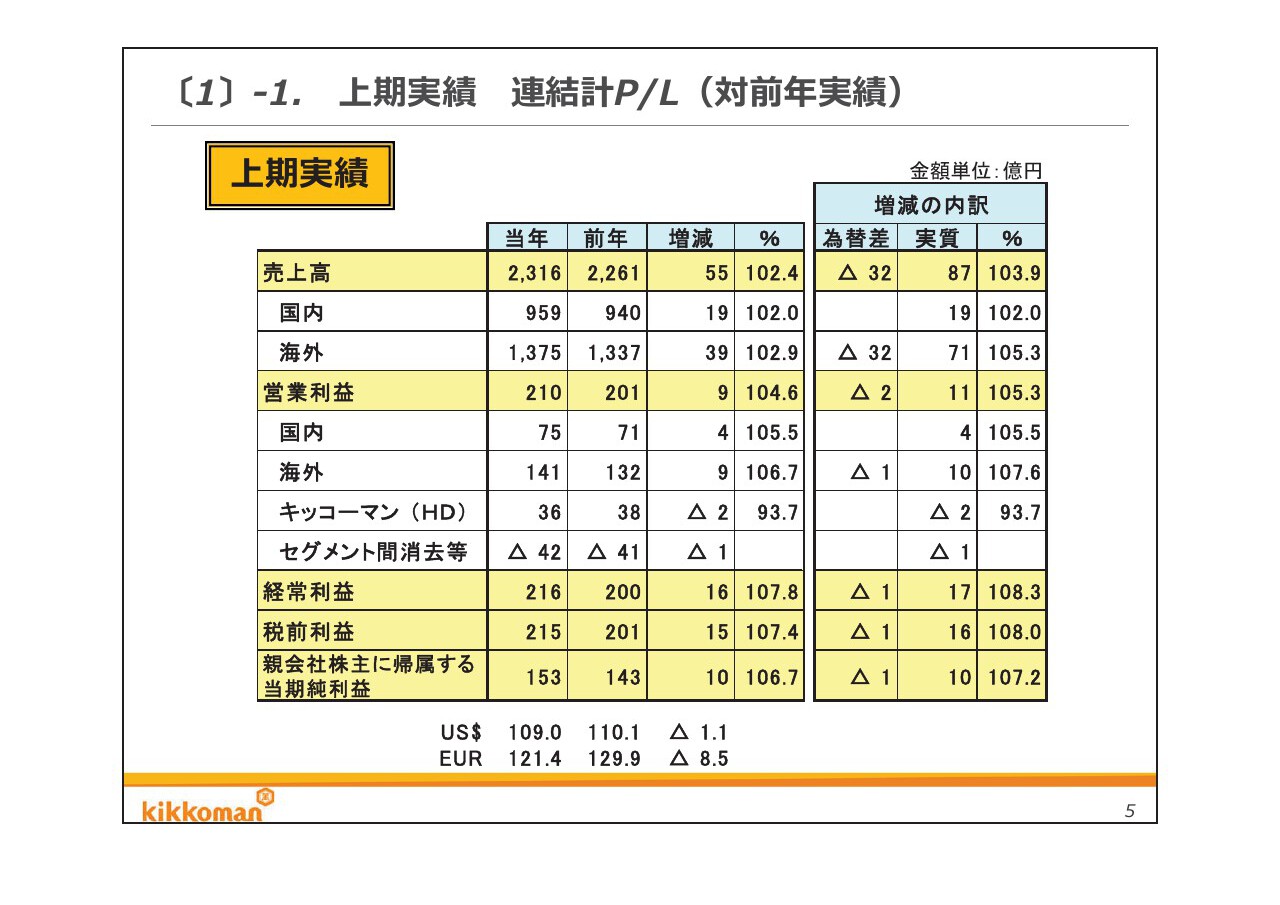

上期実績 連結P/L(対前年実績)

神山隆雄氏:私からは2019年度上期の連結業績と、2019年度の業績予想を報告いたします。

このスライドは2019年度の実績を、対前年同期と比較しております。増減の内訳欄は、海外子会社を連結する際に発生する為替換算差と、それを除いた実質の増減差を示しております。ドルの期中レートは前年から1.1円、ユーロは8.5円ほど円高となっております。

売上高は2,316億円、前年比較では表面上55億円、実質87億円の増収で、プラス3.9パーセントとなっております。売上のうち海外が1,375億円で、構成で59パーセントとなっております。営業利益は210億円、表面上9億円の増益、実質11億円の増益となっております。営業利益の内、海外が141億円で、構成比では67パーセントとなっております。

経常利益は216億円で、前年比で16億円増加しました。親会社株主に帰属する当期純利益は前年から10億円増加し、153億円となりました。結果第2四半期としては、売上高は3期連続で過去最高、営業利益は5期連続の最高益、経常利益は7期連続の最高益となっています。

なお、親会社株主に帰属する当期純利益は、2016年度の第2四半期、160億円が最高益です。この年、株の売却による法人税の節税等があったため、今の所2016年度が最高というかたちになっております。

続いて売上高、営業利益の国内外のセグメント別業績についてご説明します。

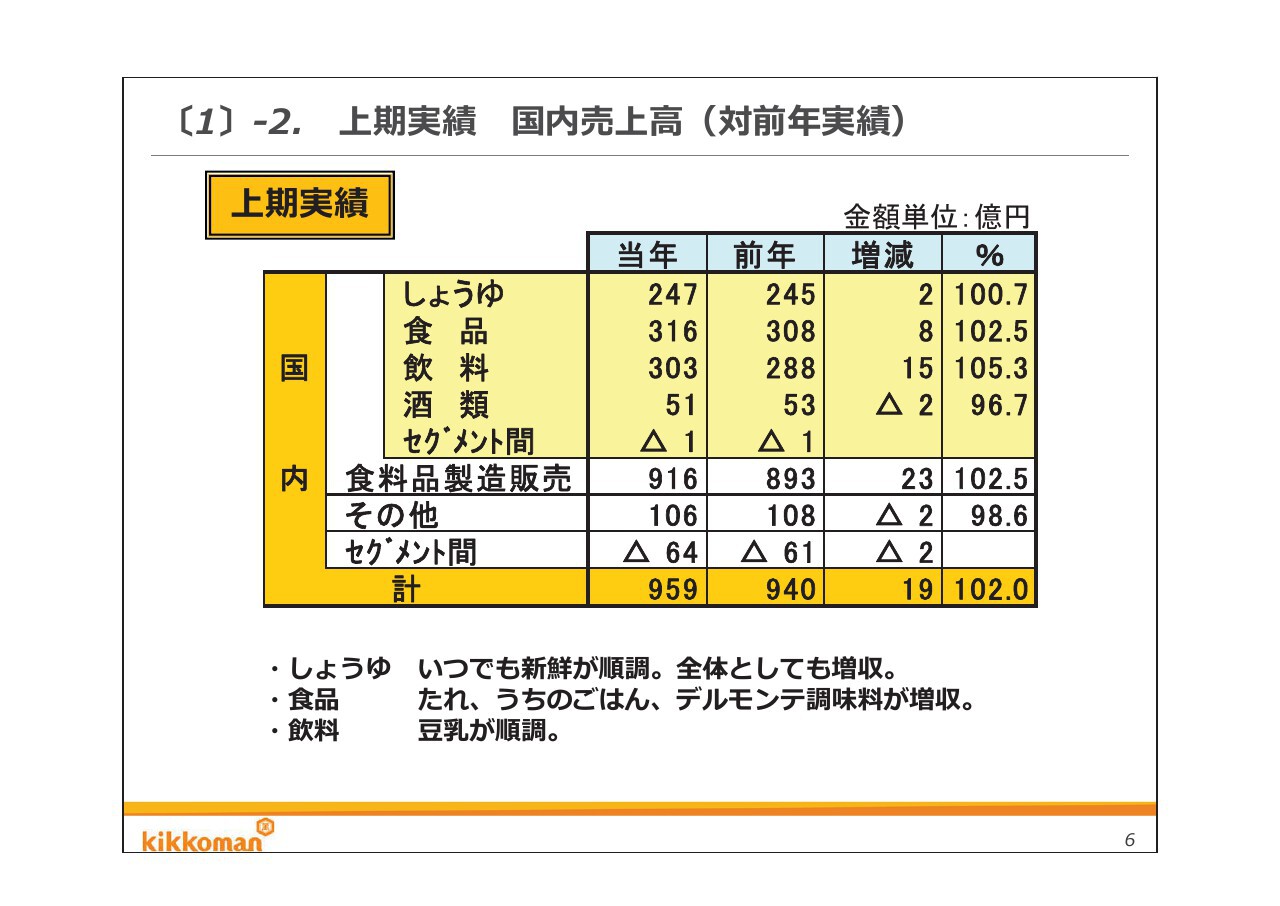

上期実績 国内売上高(対前年実績)

国内事業の売上高は959億円で、プラス19億円、プラス2.0パーセントの増収となりました。しょうゆ部門は、生しょうゆ「いつでも新鮮」シリーズが引き続き順調に伸び、しょうゆ全体としてもプラス2億円の増収となっています。

食品部門は、たれ類「うちのごはん」、デルモンテ調味料等が好調に推移し、8億円の増収です。飲料部門は豆乳飲料が順調で、全体で15億円の増収となっています。

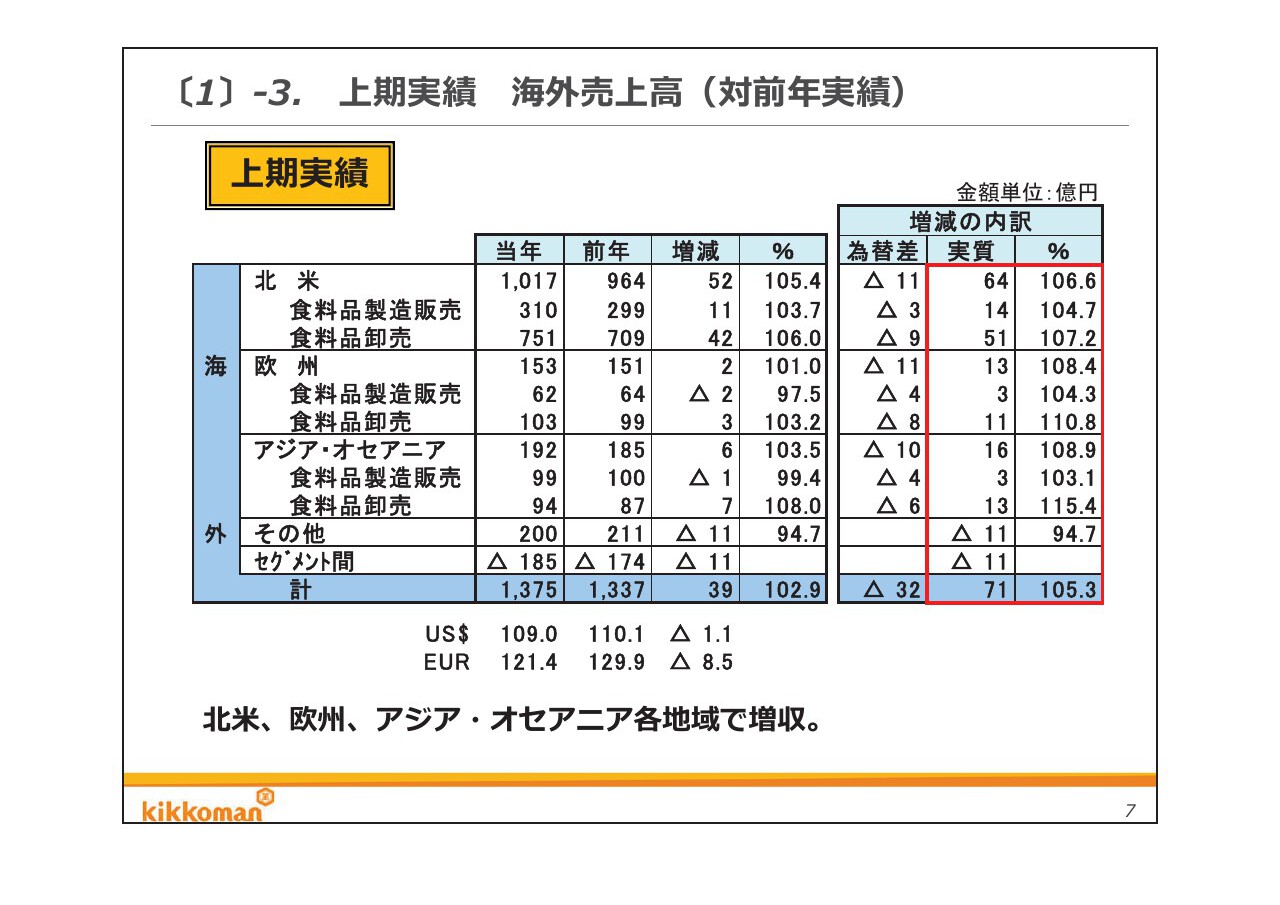

上期実績 海外売上高(対前年実績)

海外事業の売上高は実質で71億円、プラス5.3パーセントの増収でした。実質で、北米ではプラス6.6パーセント、欧州ではプラス8.4パーセント、アジア・オセアニアではプラス8.9パーセントの増収となっております。

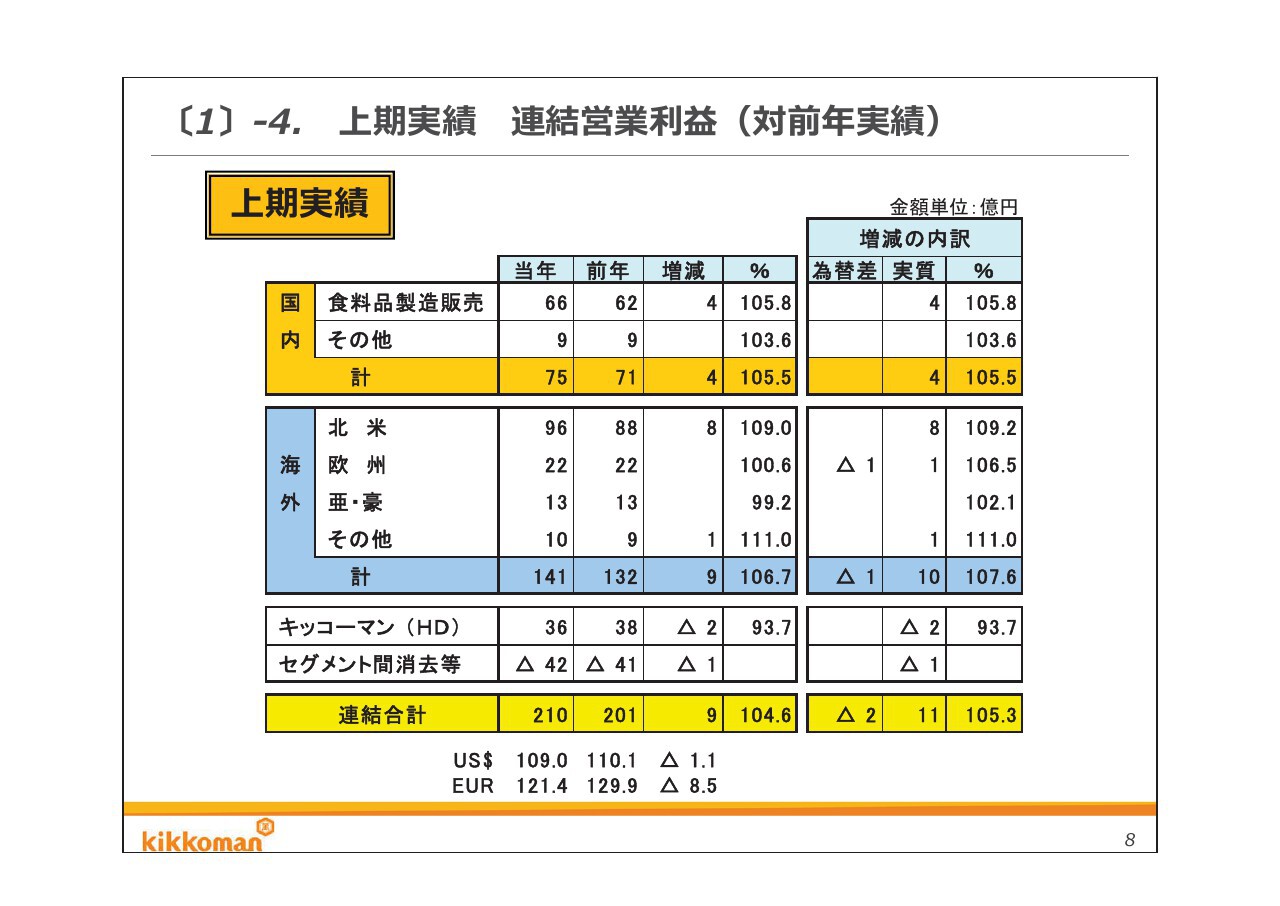

上期実績 連結営業利益(対前年実績)

営業利益は実質で11億円、プラス5.3パーセントの増益となりました。国内で4億円、海外で10億円の増益となっております。キッコーマン(HD)、セグメント間消去等欄における減益は、主に持株会社の経費増によるものです。

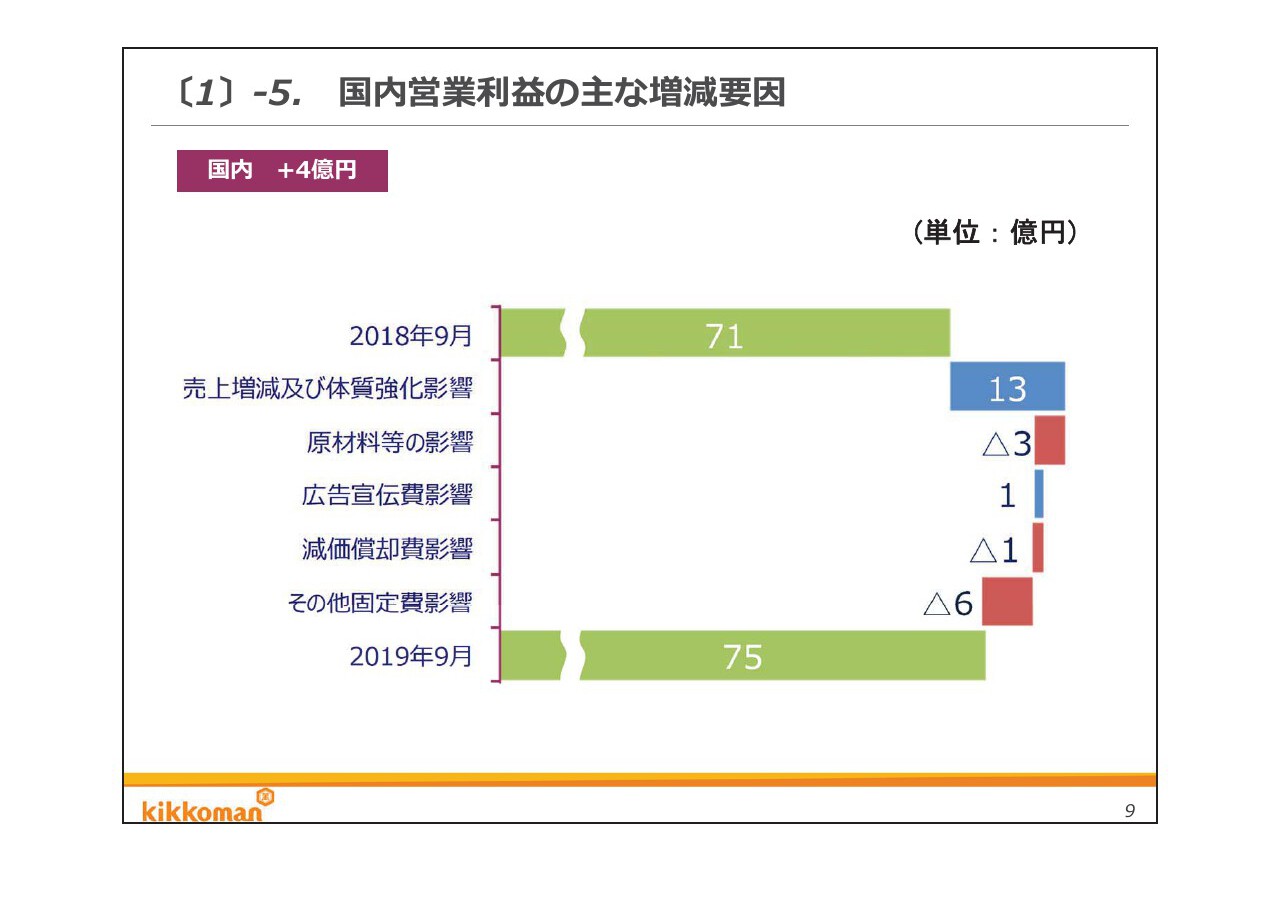

国内営業利益の主な増減要因

国内事業の営業利益は、71億円から75億円となり4億円の増益でしたが、その内容をグラフに示しています。売上増及び体質強化により、13億円の増益となっています。そのうち、体質強化は2億円と見ております。

一方で原材料、運送費等の価格の上昇により3億円のコスト増があり、また減価償却費や諸経費など、合計で6億円の固定費が増加しております。

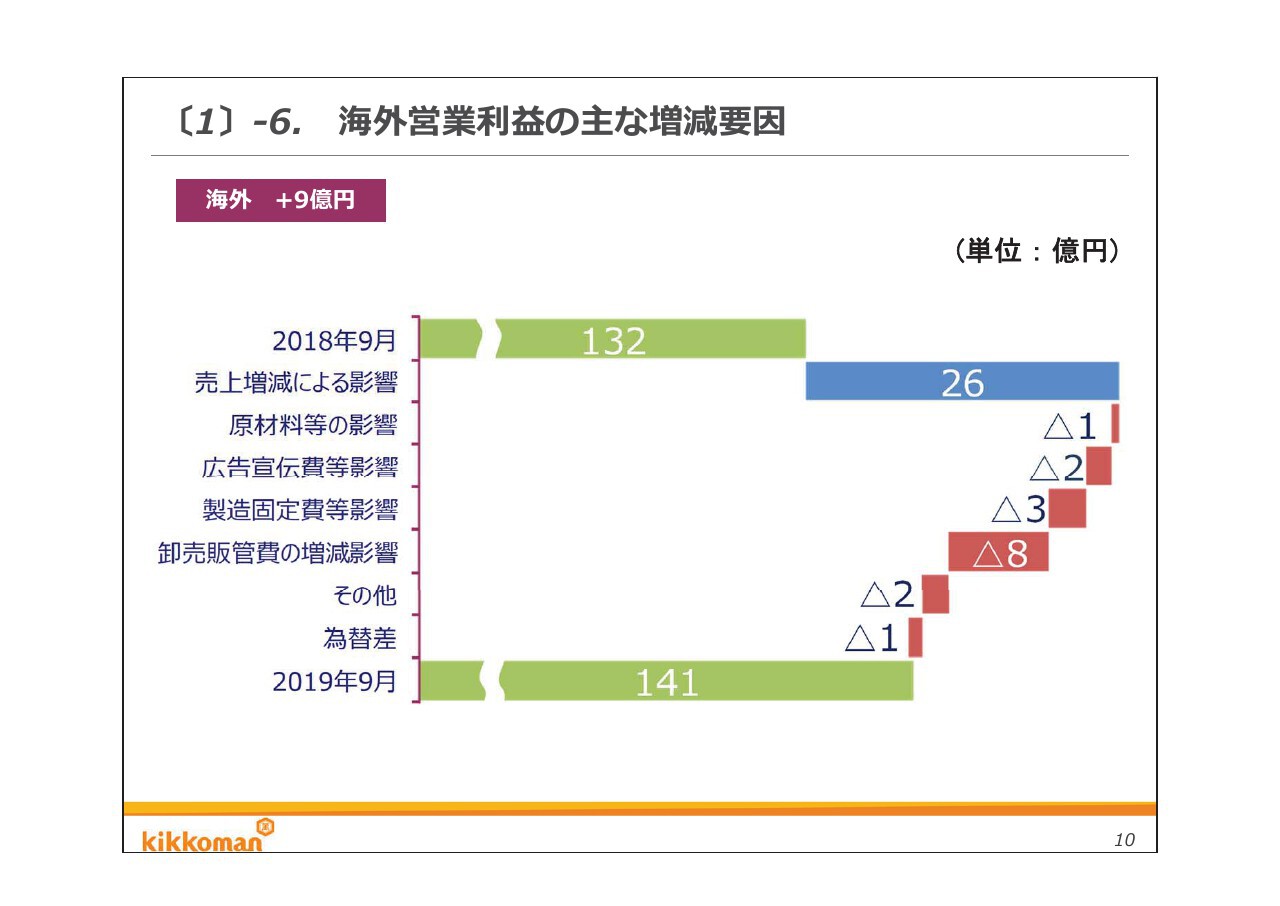

海外営業利益の主な増減要因

海外事業の営業利益は132億円から141億円となり9億円の増益でしたが、その内容をグラフで示しています。売上増加により26億円の増益でした。減益要因としては広告宣伝費で2億円、製造固定費で3億円、卸売事業の販管費の増加8億円などが主なものとなっております。また海外事業の円換算による為替差が、1億円ほどの減益要因となっています。

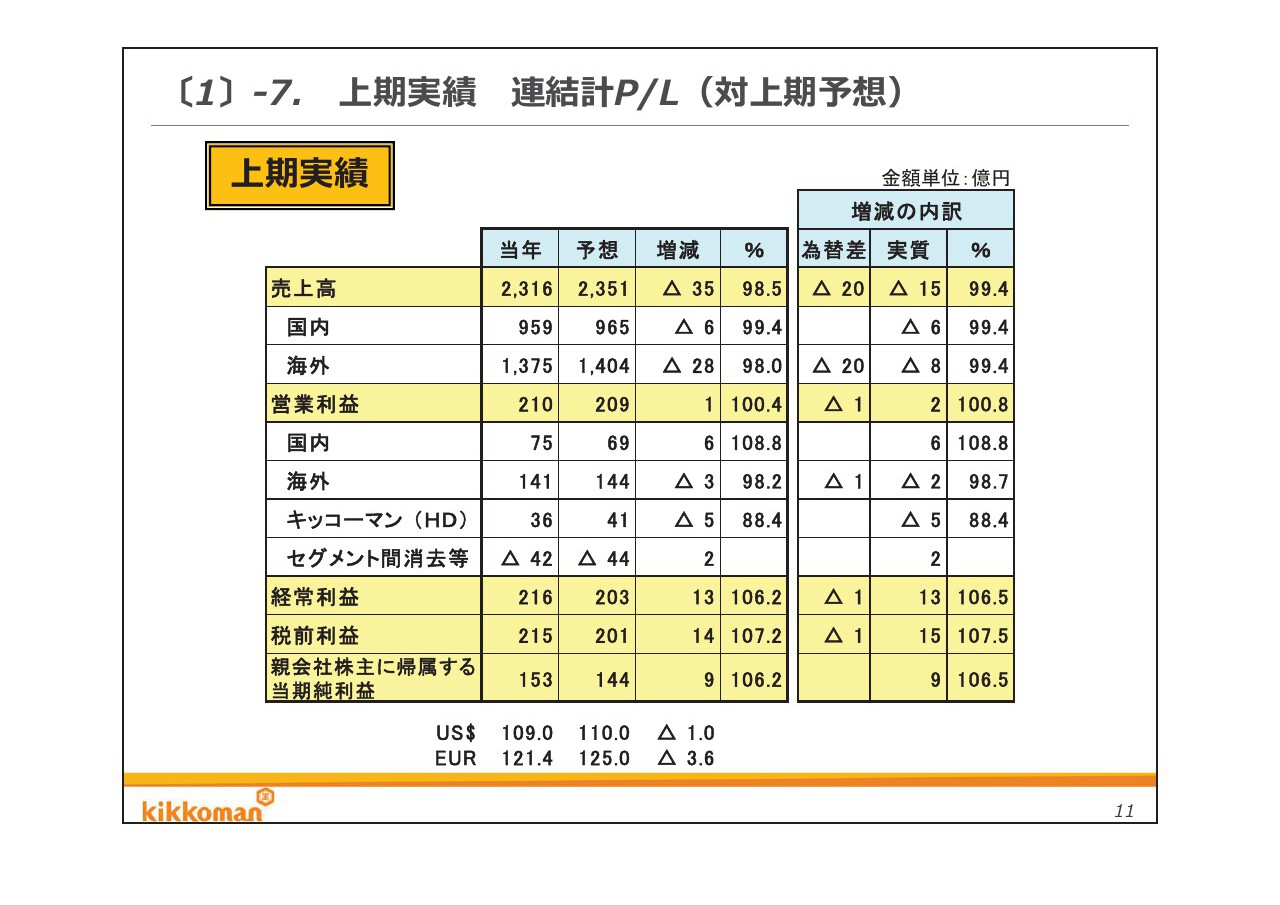

上期実績 連結系P/L(対上期予想)

こちらの表は上期実績と上期予想との比較です。年初に公表した上期の予想からは売上で15億円下回りましたが、営業利益は実質ベースでプラス2億円の増益となっております。

国内営業利益のプラス6億円の主な内訳としては、売上でプロダクトミックスの改善などによる増益効果があり、一方で広告宣伝費や減価償却費が想定より少なかったということなどによるものです。

海外営業利益の2億円減少の主な内容としては、欧州しょうゆが第1四半期に少し遅れ気味だったということが響いたこと、また、オーストラリアのしょうゆが為替安による原油高で減益となったこと、デルモンテ事業において工場のオーバーホールなどもあり、稼働率が少し低かったことなどによるものでございます。

持株会社セグメント間消去等の減益3億円は、主に人件費、諸経費等の固定費の増加が予想を上回ったものです。経常利益は、為替やデリバティブの評価益が多かったこともあり、実質で13億円の増益となっています。

こちらは為替差損益やデリバティブの評価益等を保守的に見込んでいたため、その差が出たというかたちです。親会社株主に帰属する当期純利益は9億円上回りました。

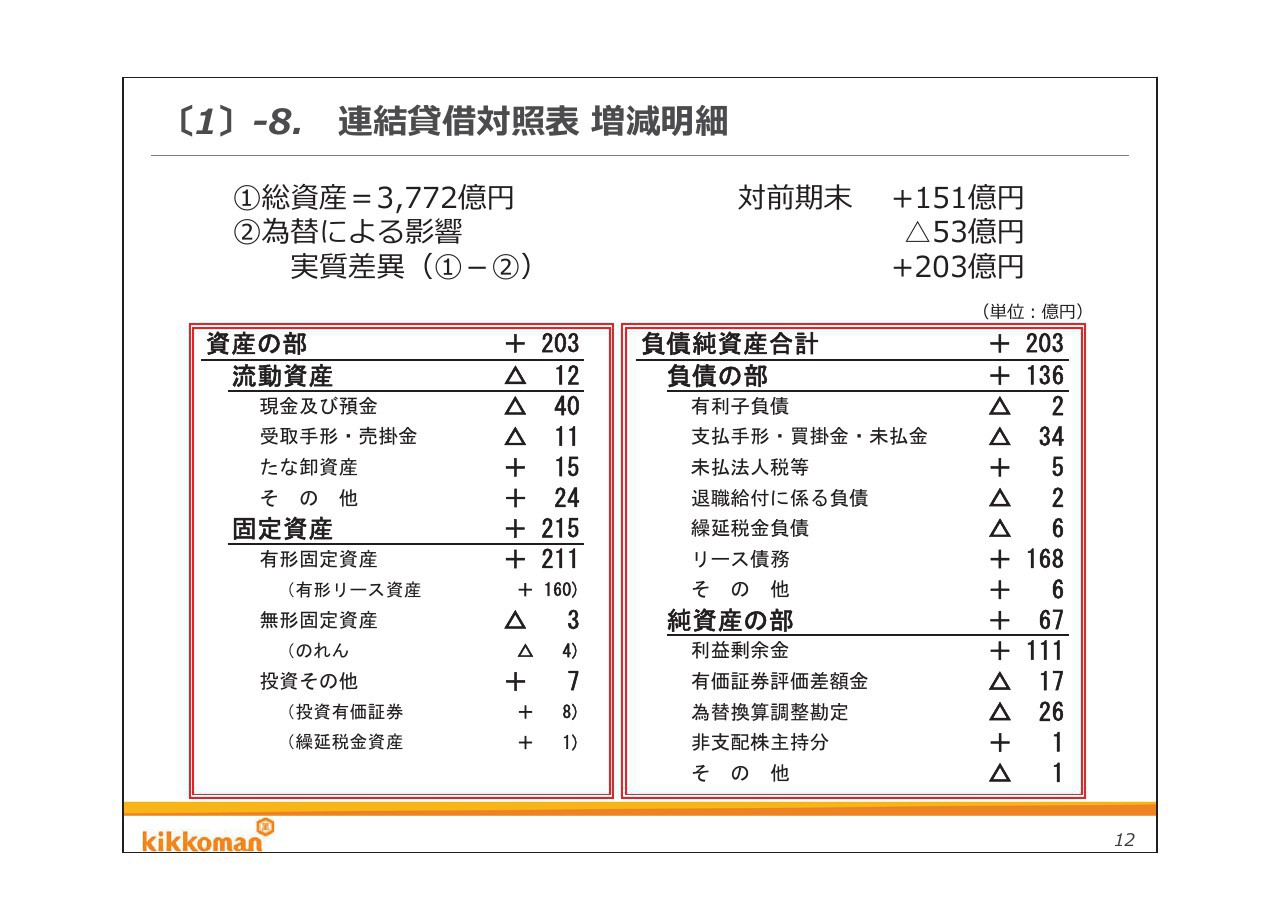

連結貸借対照表 増減明細

次に、貸借対照表の増減についてご報告します。2019年度9月末の総資産は3,772億円で、前期末から為替の影響53億円を除いた実質で203億円増加しております。資産側では、海外連結子会社の会計方針変更により、リースを今期より原則として全て資産に計上したため、有形リース資産が160億円増加しております。

また、設備投資の増加により、リース以外の固定資産も51億円増加しております。負債資産側では、リース資産の増加と同じ理由により、会計方針変更によりリース債務が168億円増加しております。

また、利益剰余金が111億円増加し、有価証券評価差額金がマイナスで17億円、為替換算調整勘定がマイナス26億円減少し、結果として、純資産が67億円増加しております。

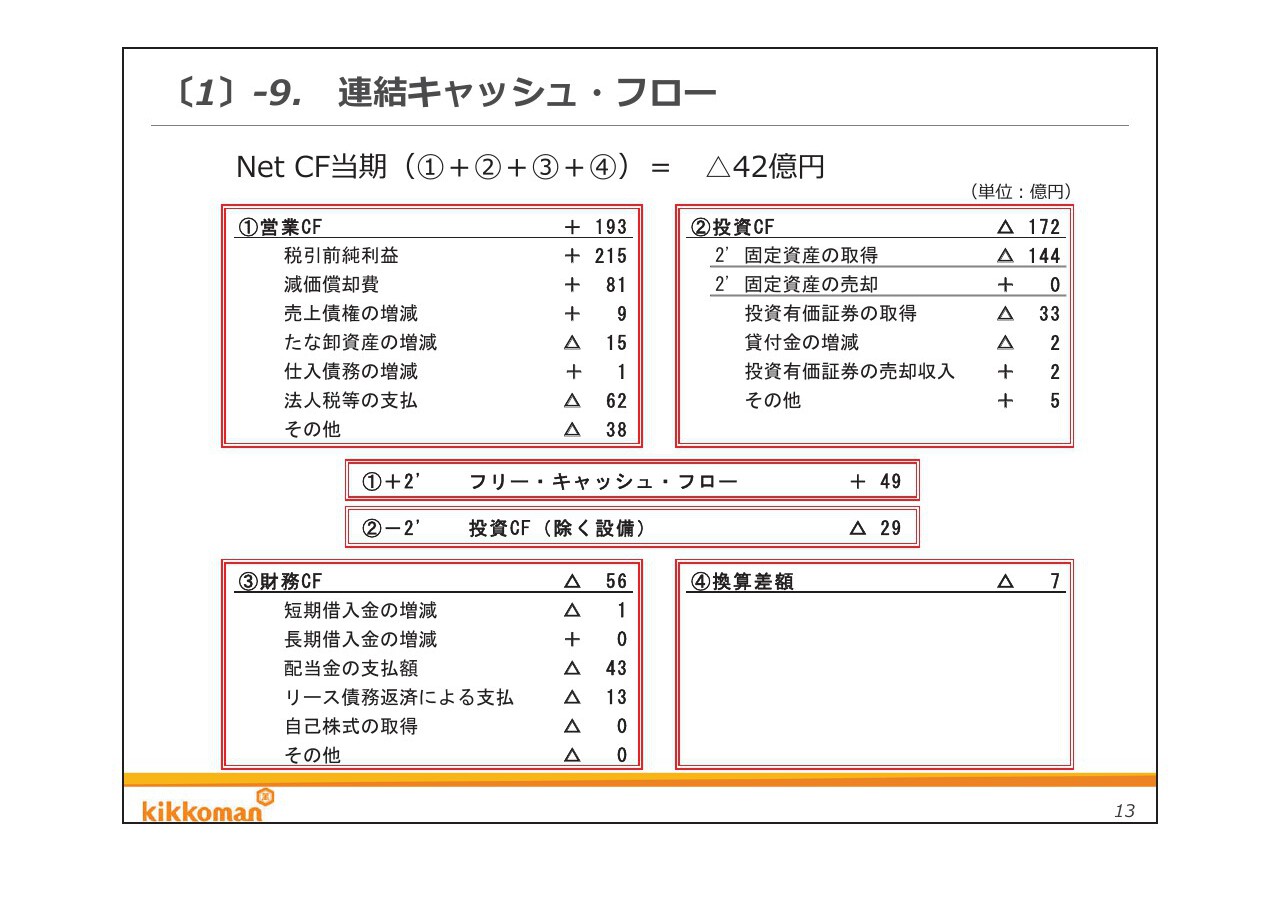

連結キャッシュ・フロー

キャッシュフローです。キャッシュフローの状況は、営業キャッシュフローが193億円創出され、固定資産の取得、売却を除いたフリーキャッシュフローで49億円のプラスとなっています。

投資キャッシュフローの172億円のマイナスと、昨年の134億円よりマイナス額が増加しておりますが、これは主に設備投資の増加と投資有価証券の取得増加によるものです。

また、財務キャッシュフローは56億円のマイナスと、昨年の33億円よりマイナス額が22億円増加となっておりますが、これは配当金の増加と会計方針の変更によりリース債務の返済が財務キャッシュフローに表示されるようになったためです。

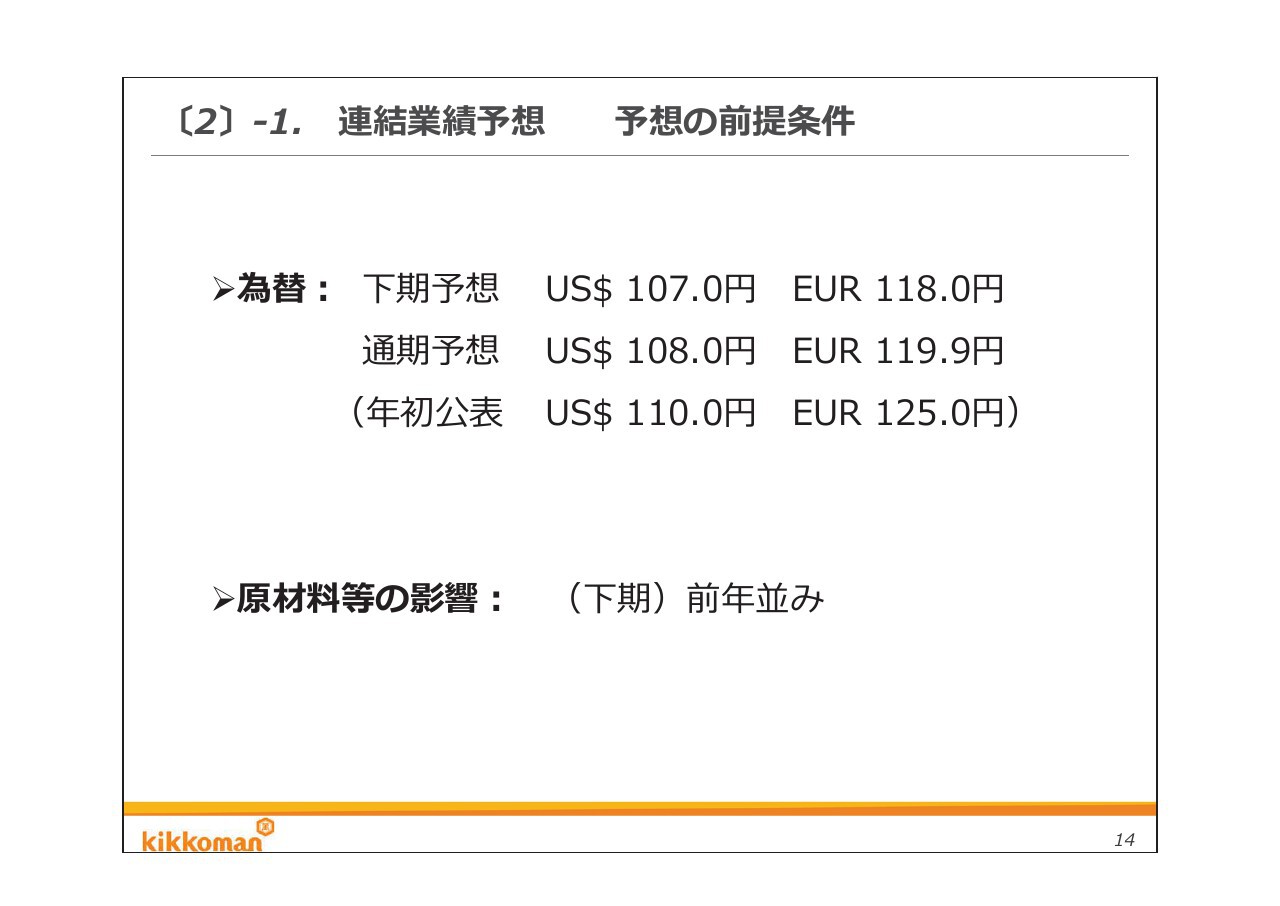

連結業績予想 予想の前提条件

続いて、連結業績予想についてご説明します。業績予想にあたっての前提条件はスライドのとおりです。為替は年初公表1ドル110円、ユーロ125円に対し、下期1ドル107円、ユーロ118円を前提にしています。原材料の影響は、全体としては下期はほぼ前年並みと見ています。

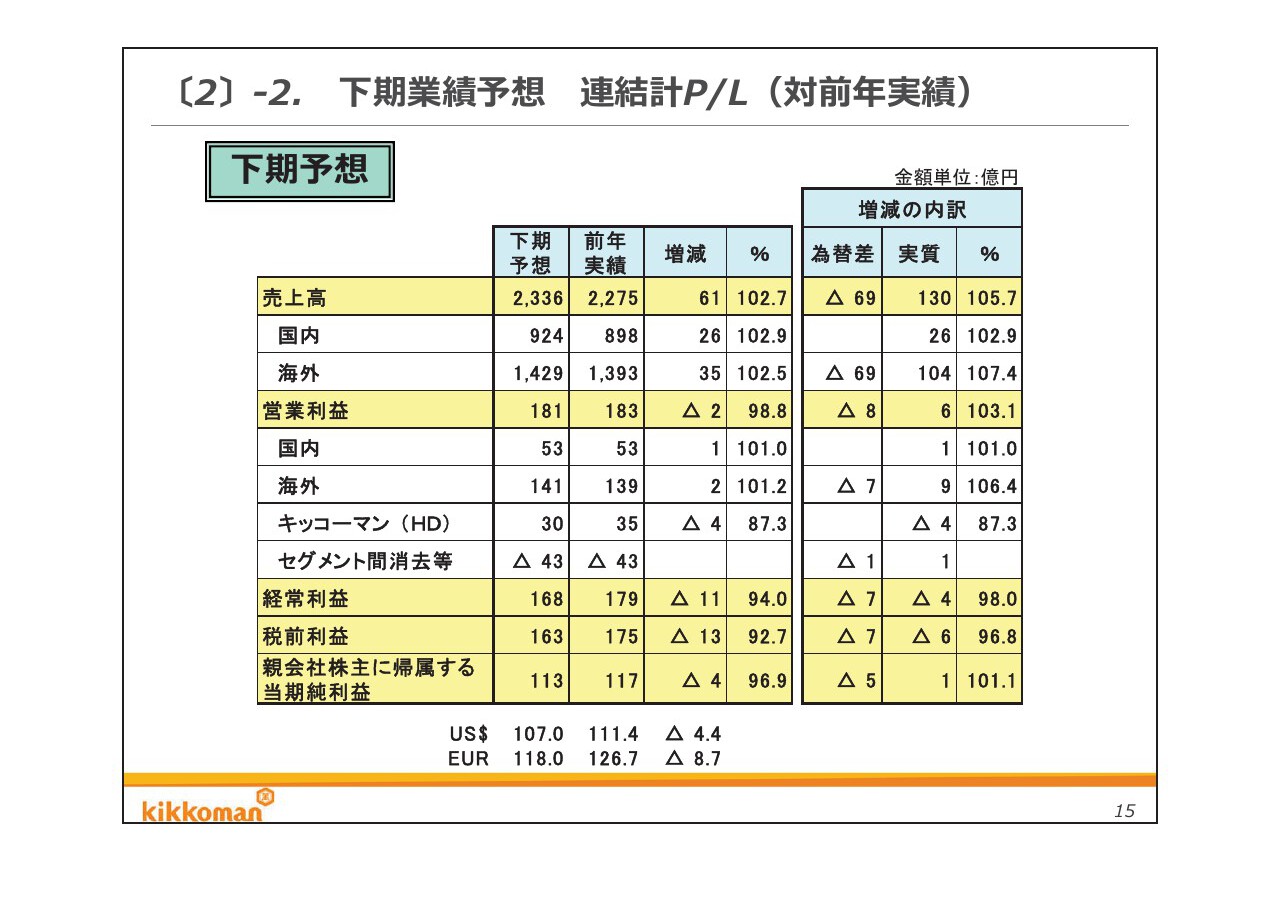

下期業績予想 連結P/L(対前年実績)

こちらのスライドは、2019年度の下期業績予想と対2018年度下期実績の差異を示したものです。表面上、売上高は61億円の増収となり、為替差69億円を除いて実質130億円の増収を予想しております。営業利益は表面上2億円の減益、実質では6億円の増益と予想しています。

営業外損益では、昨年下期に為替の評価益、デリバティブの評価益等が多く発生しており、この評価益が対前年で減少するため、営業外では実質ベースで10億円減益とみております。

親会社株主に帰属する当期純利益は実質ベースで1億円の増益と予想しております。この後、売上、営業利益のセグメント別予想についてご説明いたします。

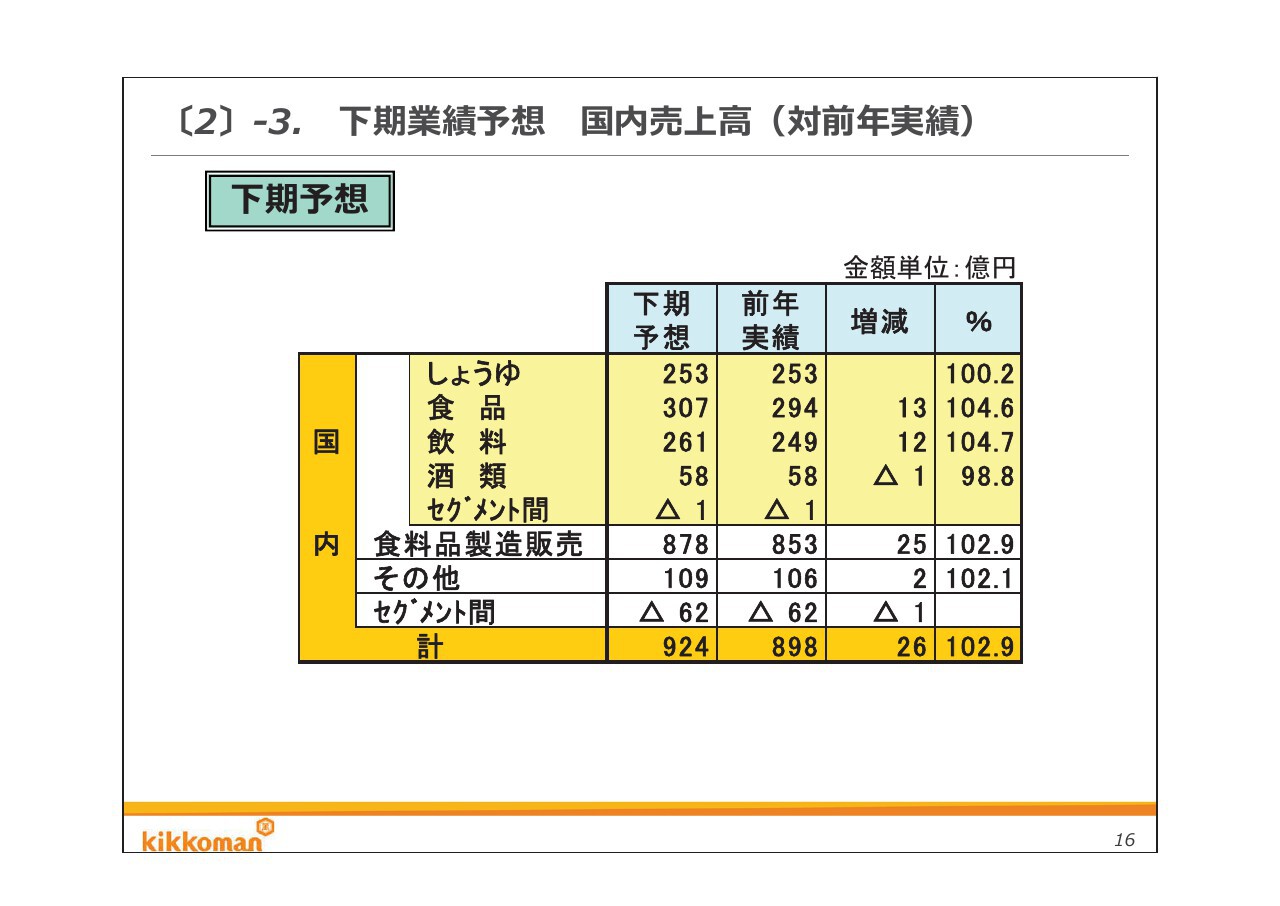

下期業績予想 国内売上高(対前年実績)

国内事業の売上高ですが、下期、食品13億円、そのうちしょうゆ関連で8億円、飲料12億円を中心に26億円の売上増と予想しています。

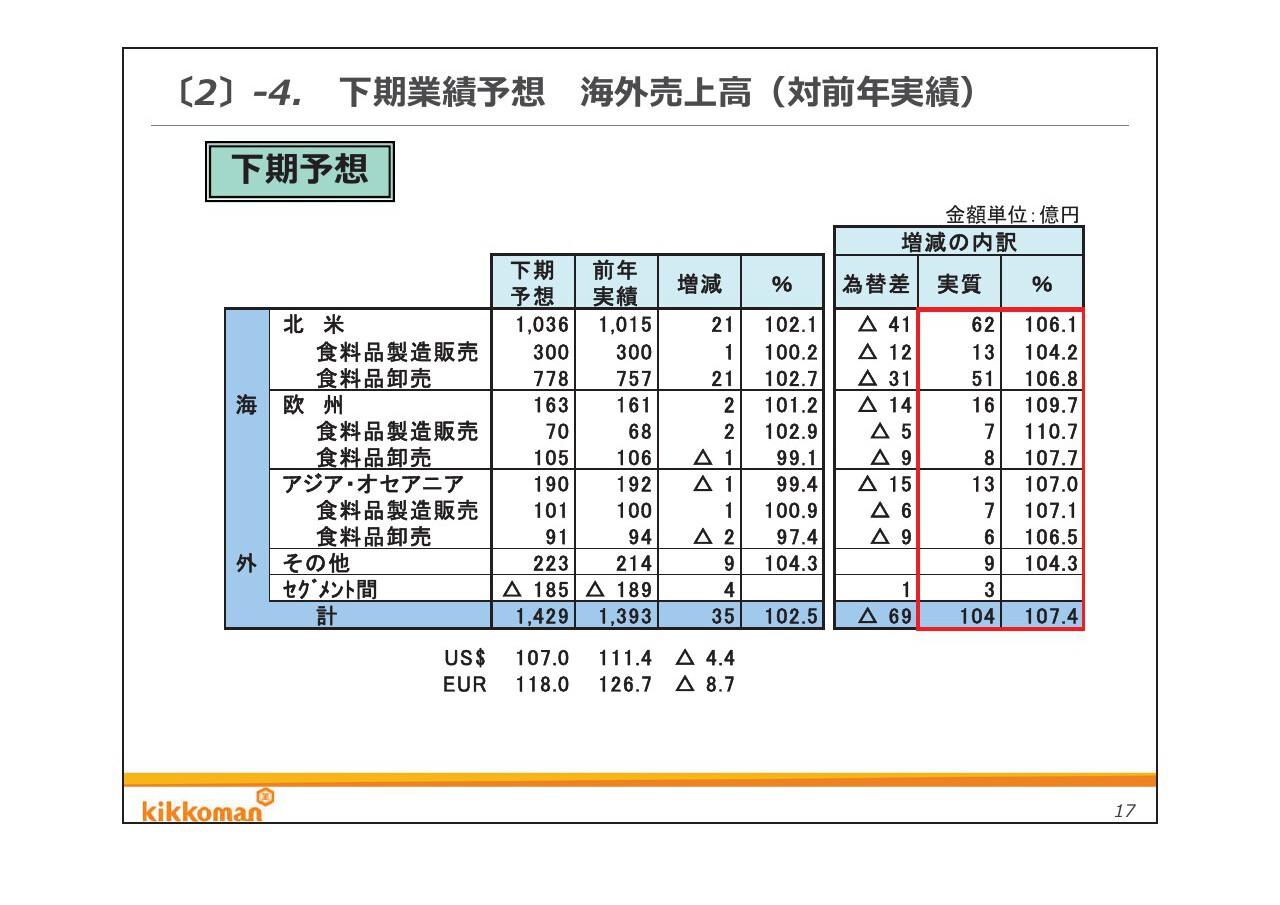

下期業績予想 海外売上高(対前年実績)

海外事業の売上高は、実質で104億円の増収を予想しています。実質で北米106.1パーセント、欧州109.7パーセント、アジア・オセアニア107.0パーセントの売上高成長を予想しています。

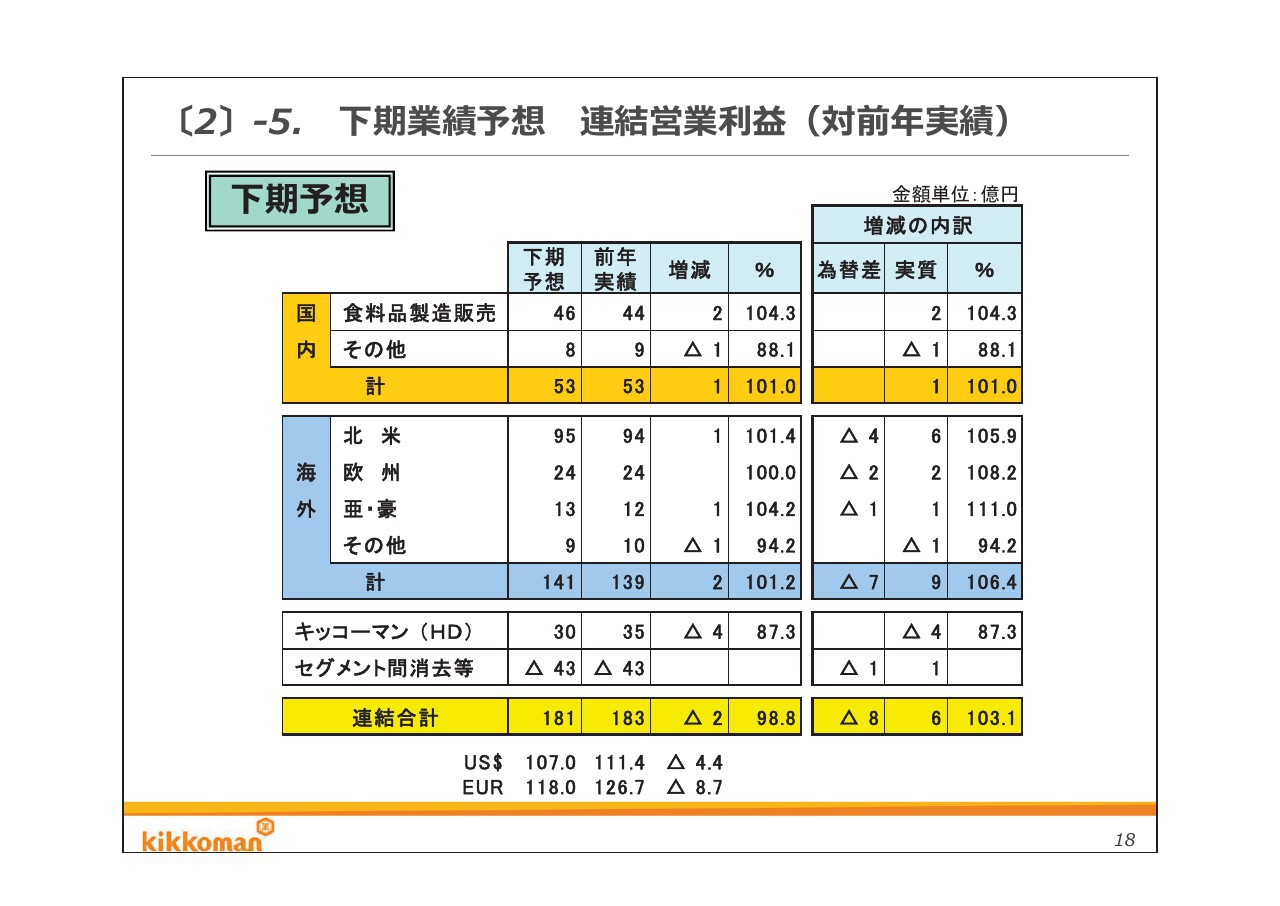

下期業績予想 連結営業利益(対前年実績)

次に下期の営業利益の予想です。国内は、原材料の価格上昇は一段落し、全体としてコストは前年並みと予想しています。一方で固定費の増加もありまして、1億円の増益と予想しております。

海外は実質9億円の増益を予定しております。北米事業の営業利益の伸び率が、上期に比べて少なめになっておりますが、これはアメリカの卸事業の利益率が昨年上期に農産物価格の上昇により悪化し下期に改善しているため、比較上当年上期の利益率の伸びのほうがよくみえているというかたちです。

持株会社セグメント間消去等の減益3億円は、新研究棟稼働による減価償却費の増加や人件費、諸経費の固定費増加によるものです。

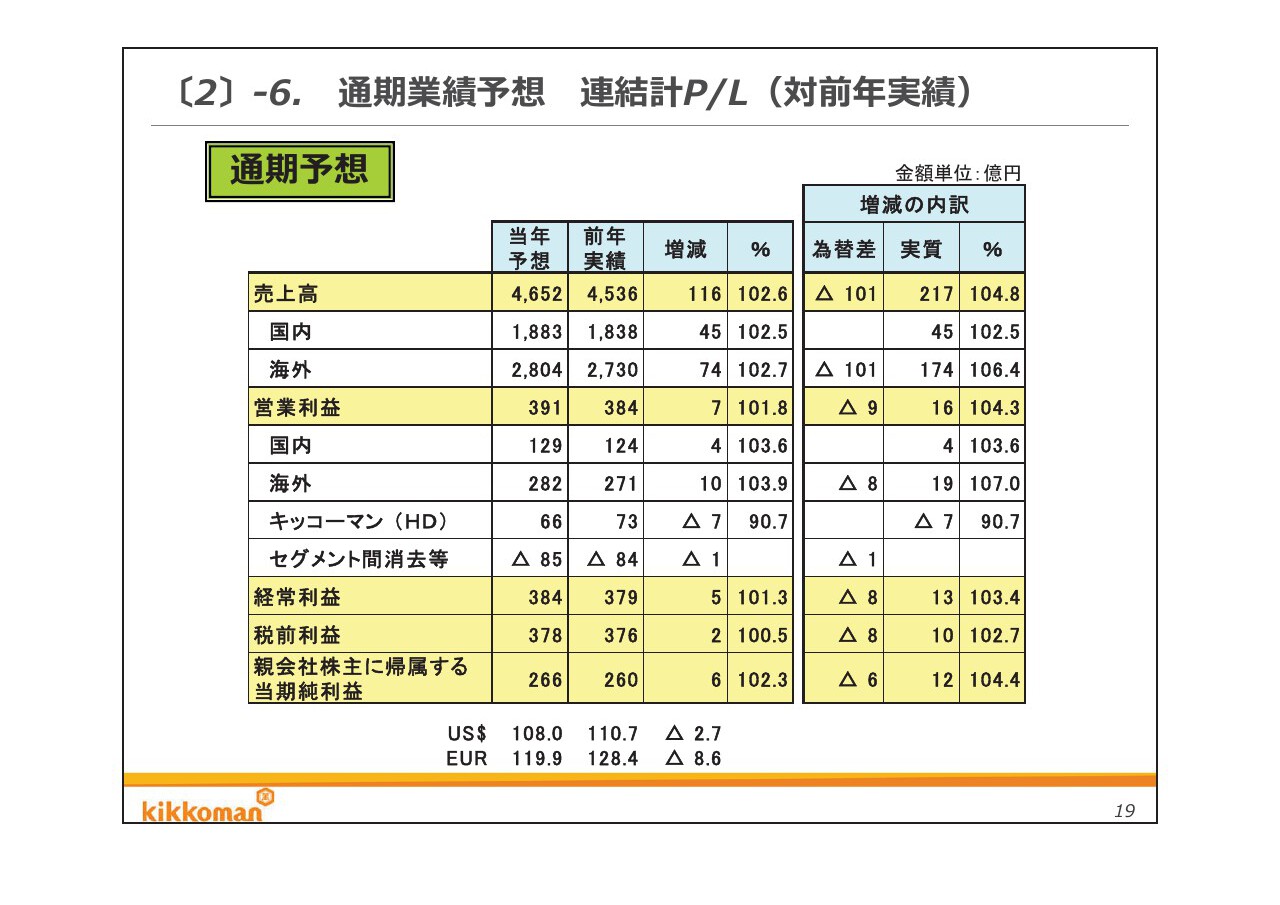

通期業績予想 連結系P/L(対前年実績)

こちらのスライドは、今回の通期年間業績予想と前年実績との比較であります。売上高は4,652億円、表面上116億円の増収、為替差101億円を除いて、実質217億円の増収を予想しております。

国内で45億円の増収、海外は実質で174億円の増収を見込んでおります。営業利益は391億円、表面上7億円の増益、実質16億円の増益予想です。国内海外ともに増収増益となる予定でございます。

持株会社セグメント間の消去等は、固定費の増加による減益を想定しています。経常利益は384億円、実質13億円の増益を予想しています。親会社株主に帰属する当期純利益は266億円、実質12億円の増益と予想しております。

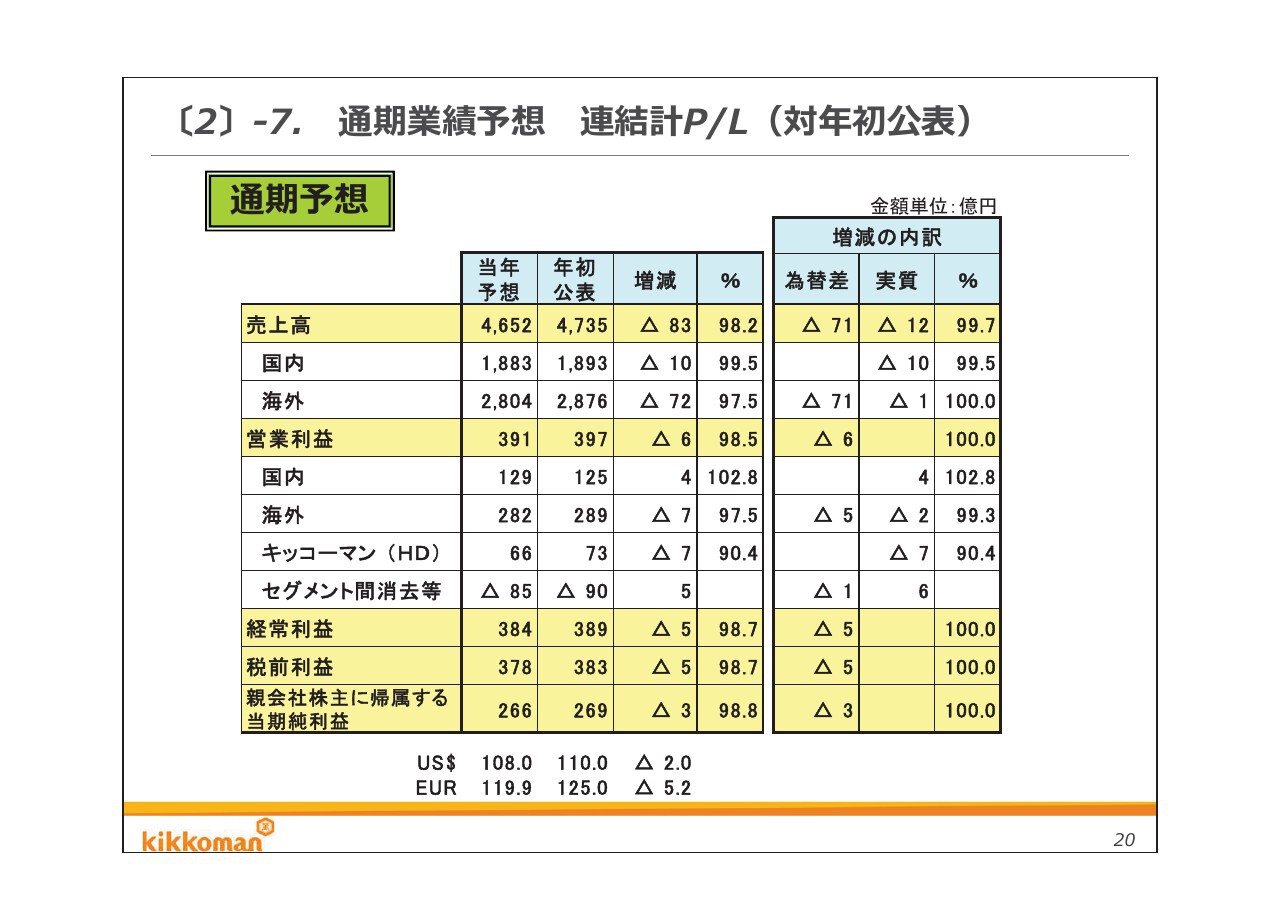

通期業績予想 連結計P/L(初年初公表)

こちらのスライドは、今回の業績予想と従来の通期業績予想の差異を示したものです。売上高は4,652億円、これは上期の進捗遅れと、為替を円高に想定していることもあり、表面上83億円の減収、為替差71億円を除いて、実質12億円の減収を予想しております。

営業利益は391億円、表面上6億円の減益ですが、実質ベースでは年初予想と同額の営業利益を想定しております。経常利益は384億円、親会社株主に帰属する当期純利益266億円と予想しており、こちらも実質ベースでは、年初予想と同額の利益になると予想しています。以上で私からの説明を終わります。

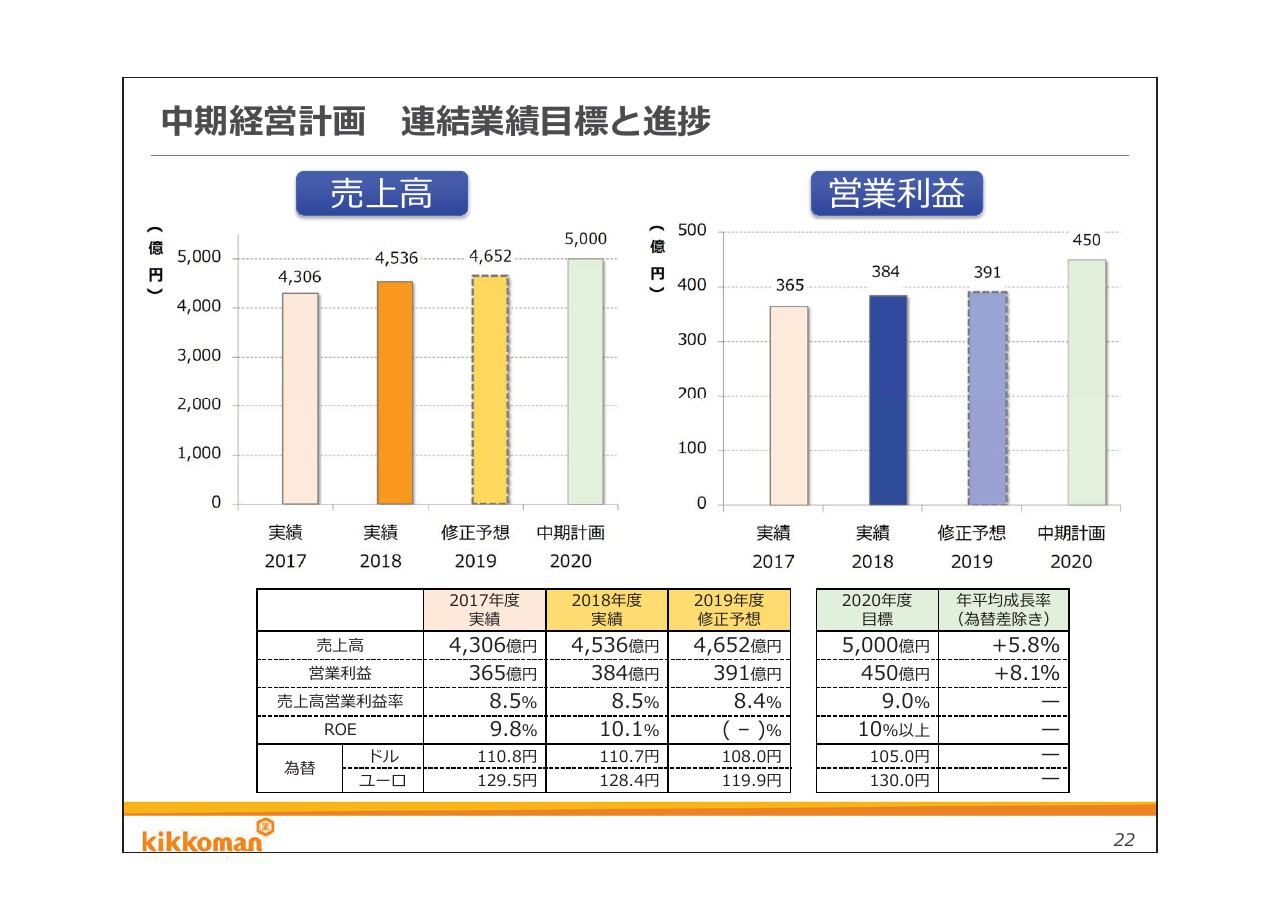

中期経営計画 連結業績目標と進捗

堀切功章氏:堀切です。私からは、2018年度に始まって現在半分を経過した中期経営計画についてご説明します。

まず、中期経営計画の連結業績目標はこちらのスライドのとおりですが、最終年度である2020年度、売上高5,000億円、営業利益450億円、営業利益率9パーセント、ROE10パーセント以上であります。為替は1ドル105円、1ユーロ130円を前提としております。

先ほどCFOの神山から説明があったとおり、2019年度の年初の予想を修正し、売上高は4,652億円、営業利益391億円としました。

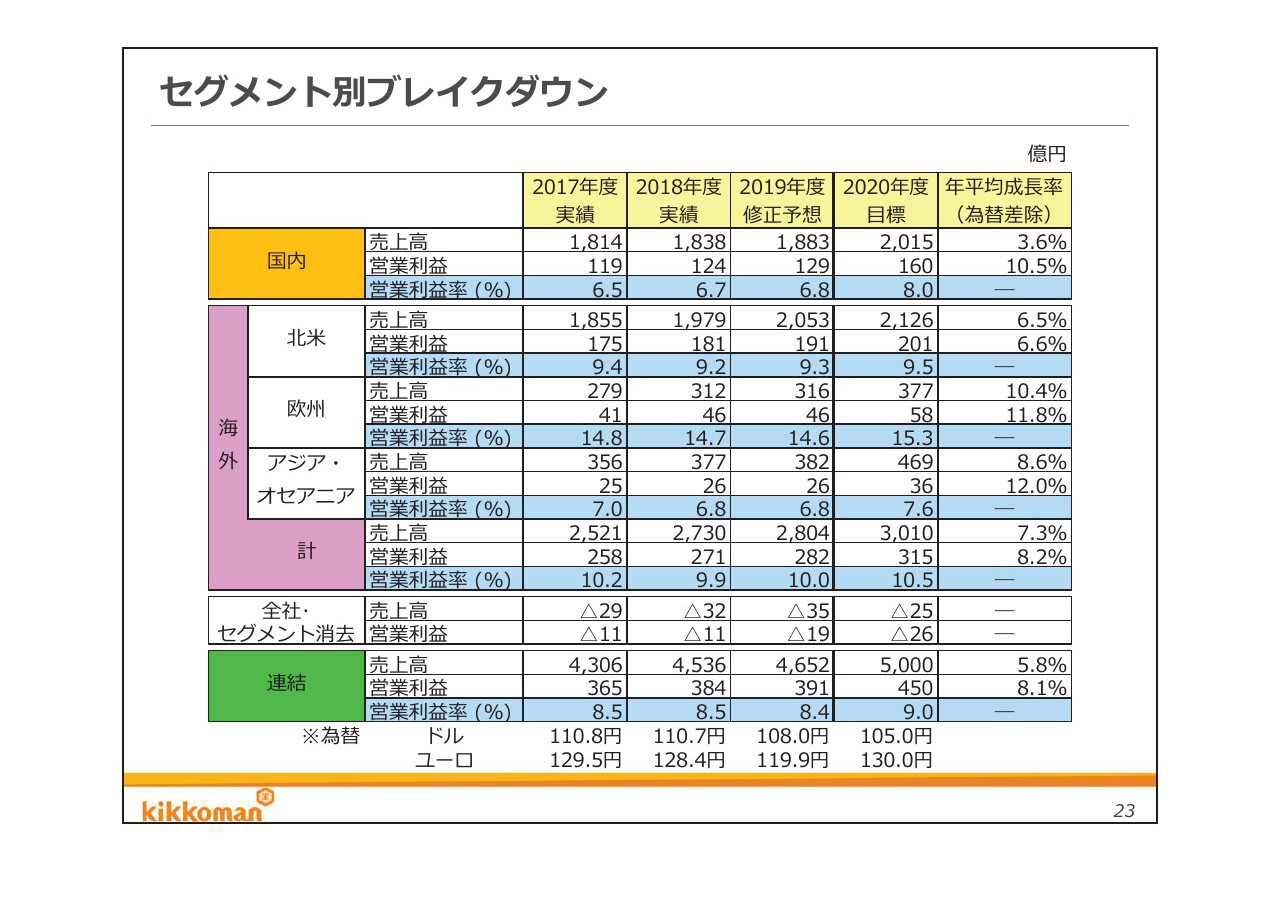

セグメント別ブレイクダウン

セグメント別のブレイクダウンは、こちらのスライド資料のとおりなので、ご参照いただきたいと思います。

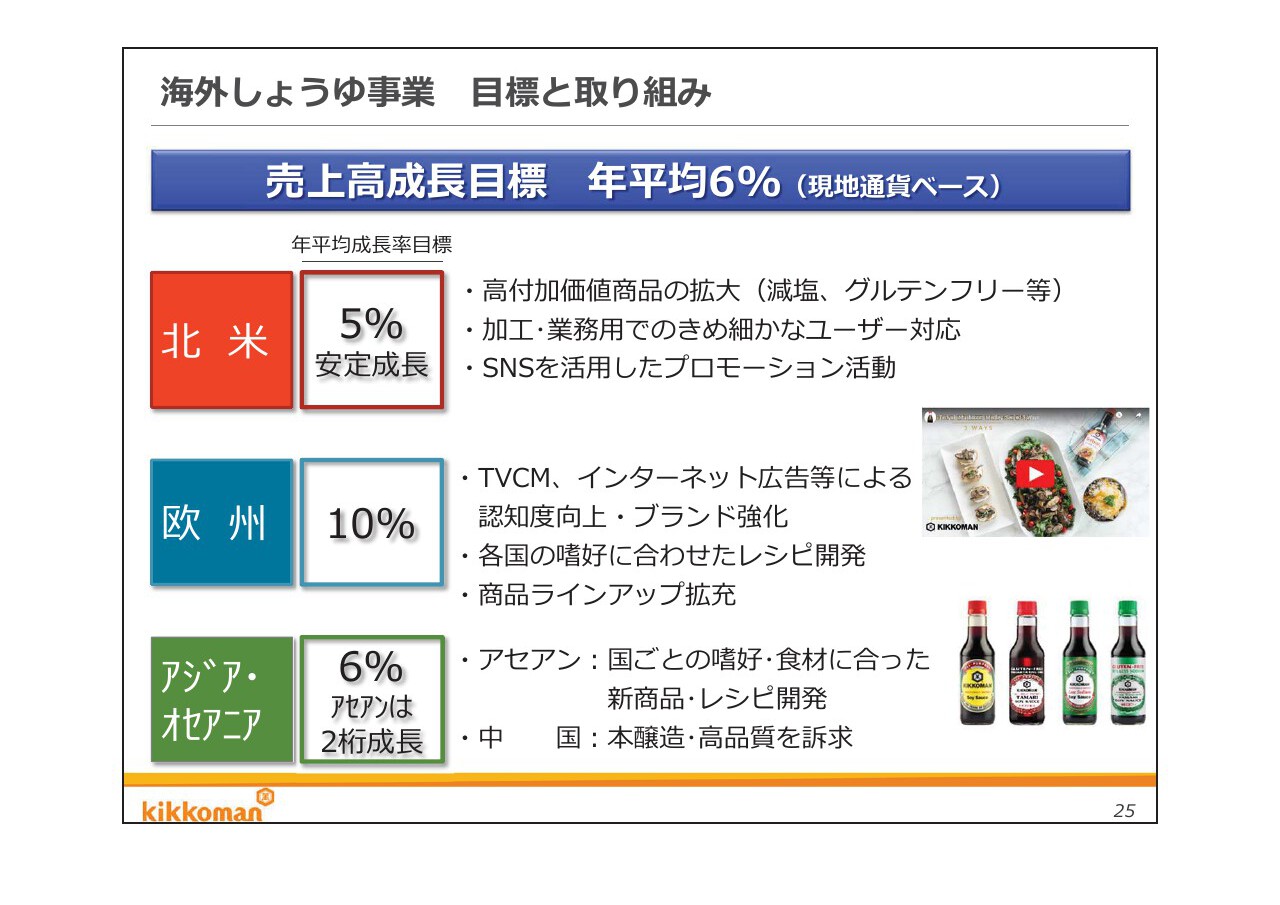

海外しょうゆ事業 目標と取り組み

中期経営計画のグループの全体課題は、収益力強化と成長継続として、高付加価値化の推進、生産性の向上、新たな柱の構築を重点課題としています。それでは、海外国内各事業の取り組みについてご説明します。

まず、海外のしょうゆ事業です。売上高年平均成長率は現地通貨ベースで、北米では年平均5パーセント、欧州では10パーセント、アジア・オセアニアのうち特にASEANでは2桁成長を目標としております。

各地域における取り組みとして、まず北米は、家庭用ではグルテンフリーなどの高付加価値商品の拡売を図っている他、SNS等を活用したプロモーション活動を積極的に行います。加工・業務用においては、顧客のニーズに応じてさまざまなバリエーションのしょうゆやしょうゆ関連調味料を提供するなど、きめ細かな対応を行っています。

欧州では、テレビCMやインターネット広告等により本醸造しょうゆや「キッコーマン」ブランドの認知度向上を図っています。2桁成長を目指すASEANでは、各地域の嗜好に合った商品の開発を行うことにより徐々に成果があがってきております。

東洋食品卸事業 目標と取り組み

東洋食品卸売事業では、新拠点展開の継続と既存拠点の整備、体制強化を図り、各地域での持続的な成長を目指しています。現地通貨ベースでの売上高成長目標は、東洋食品卸売事業全体で年平均8パーセントとしています。

日本食市場は世界各地で引き続き拡大しており、需要の拡大に対応するため、当社としても各地で拠点展開を継続しています。北米では、今期中にロサンゼルスのJFC本社の倉庫拡張を行う予定でいます。

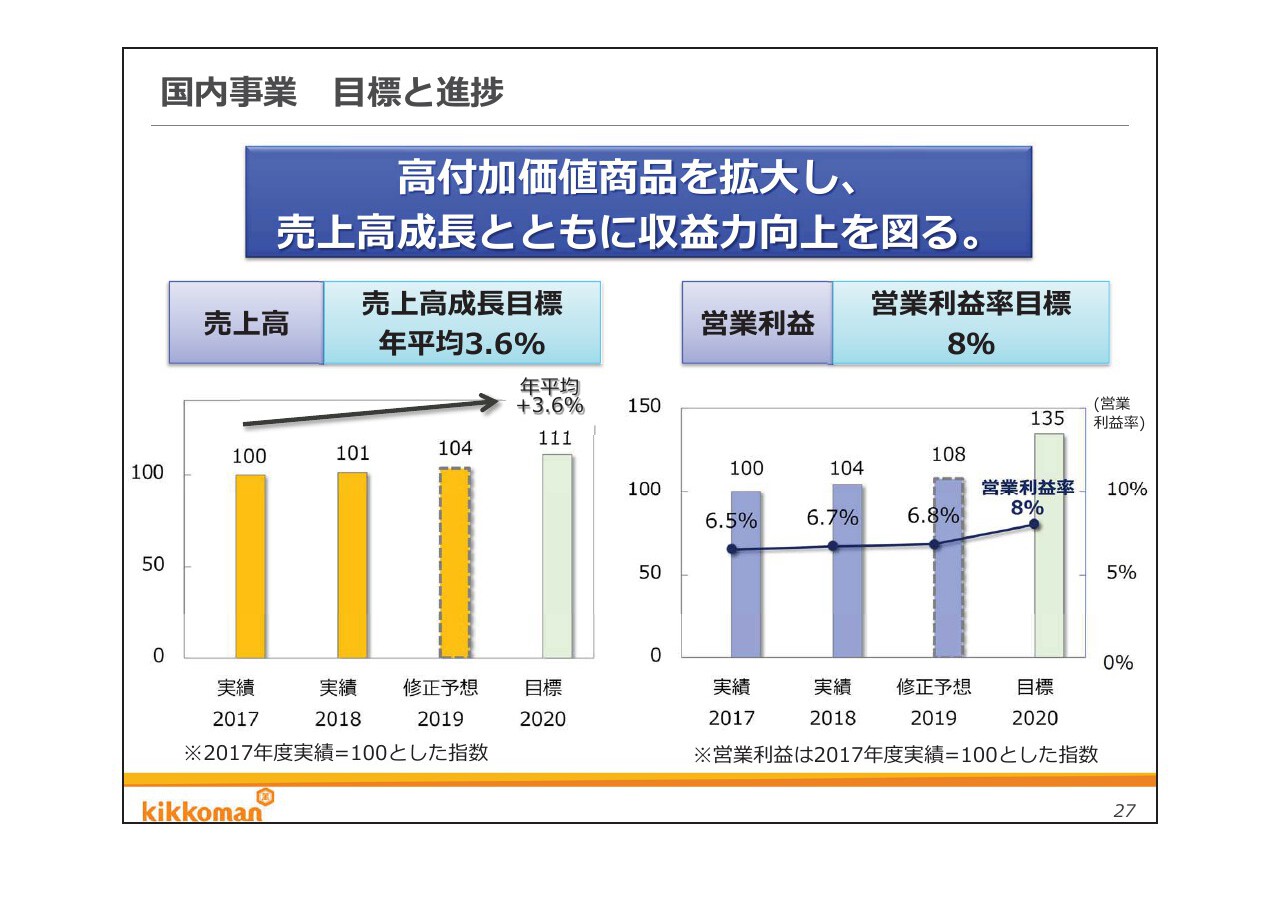

国内事業 目標と進捗

続きまして国内事業です。中期経営計画における国内事業の目標と進捗は、ご覧のスライドのとおりです。売上高成長は年平均3.6パーセント、営業利益率は8パーセントを目標としています。2019年度の修正予想は先ほどCFOからご説明したとおりです。目標達成に向けて引き続き取り組みを進めます。

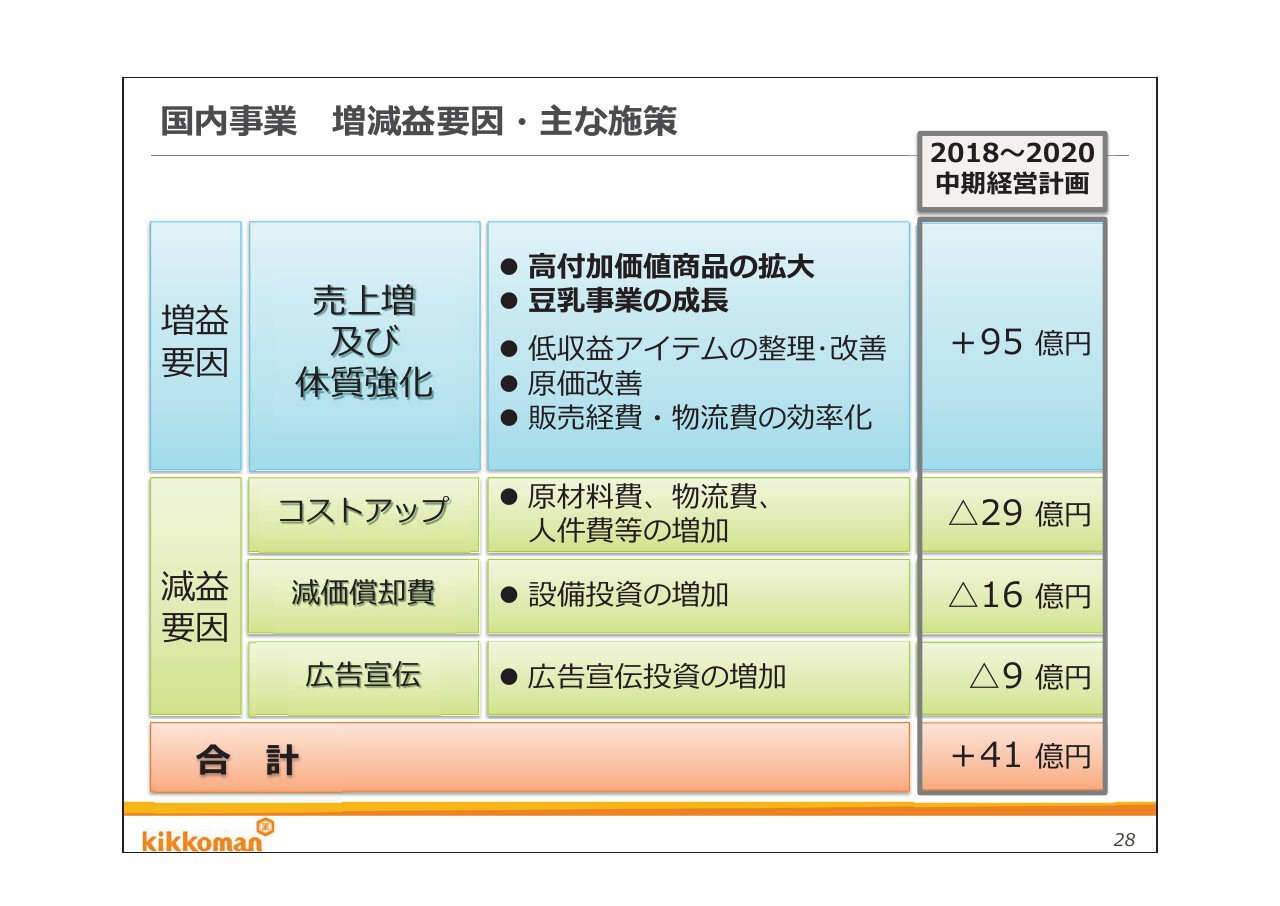

国内事業 増減要因・主な施策

中期経営計画における国内事業の増減益の内訳と要因、主な施策はご覧のスライドのとおりです。目標達成に向けて「いつでも新鮮」シリーズをはじめとする高付加価値商品の拡大、豆乳事業の成長を中心に取り組みを続けます。

続いてこれらについてもう少しご説明します。

国内事業 取り組み①

高付加価値商品の拡大は各カテゴリーで取り組んでいます。しょうゆについて、まず「いつでも新鮮」シリーズは「いつでも新鮮しぼりたて生しょうゆ」の売上が伸びていることに加え、「味わいリッチ減塩しょうゆ」などの減塩、低塩商品のプロモーションを継続しているほか、当社独自の発酵技術を生かした「特選丸大豆しょうゆまろやか発酵」などの新商品も発売し、シリーズ全体として順調に推移しています。

また、しょうゆにつゆやたれも含めた「広義のしょうゆ」の拡大を目指しています。加工業務用では、食の外部化が進むなかで伸びている中食市場などへの対応をスピードアップさせるため、開発、営業組織の人員強化等のテコ入れを図っており、成果を上げつつあります。

デルモンテ調味料は、飲料については「リコピンリッチ」シリーズ等の高付加価値商品の拡大に向け、継続的なテレビCMなどにより需要喚起を図っています。その他、デルモンテ調味料は、健康、簡便などの付加価値を高めた商品の開発、飲料は小型容器や、新たな市場への取り組みを進めております。

国内事業 取り組み②

豆乳については、差異化された商品展開を進めるとともに、テレビCMによるトライアル促進、またホームページやSNSを通じて、豆乳アイスや、ホット豆乳、料理レシピなど、豆乳のさまざまな楽しみ方をお伝えし、さらなる需要の喚起に取り組んでいます。

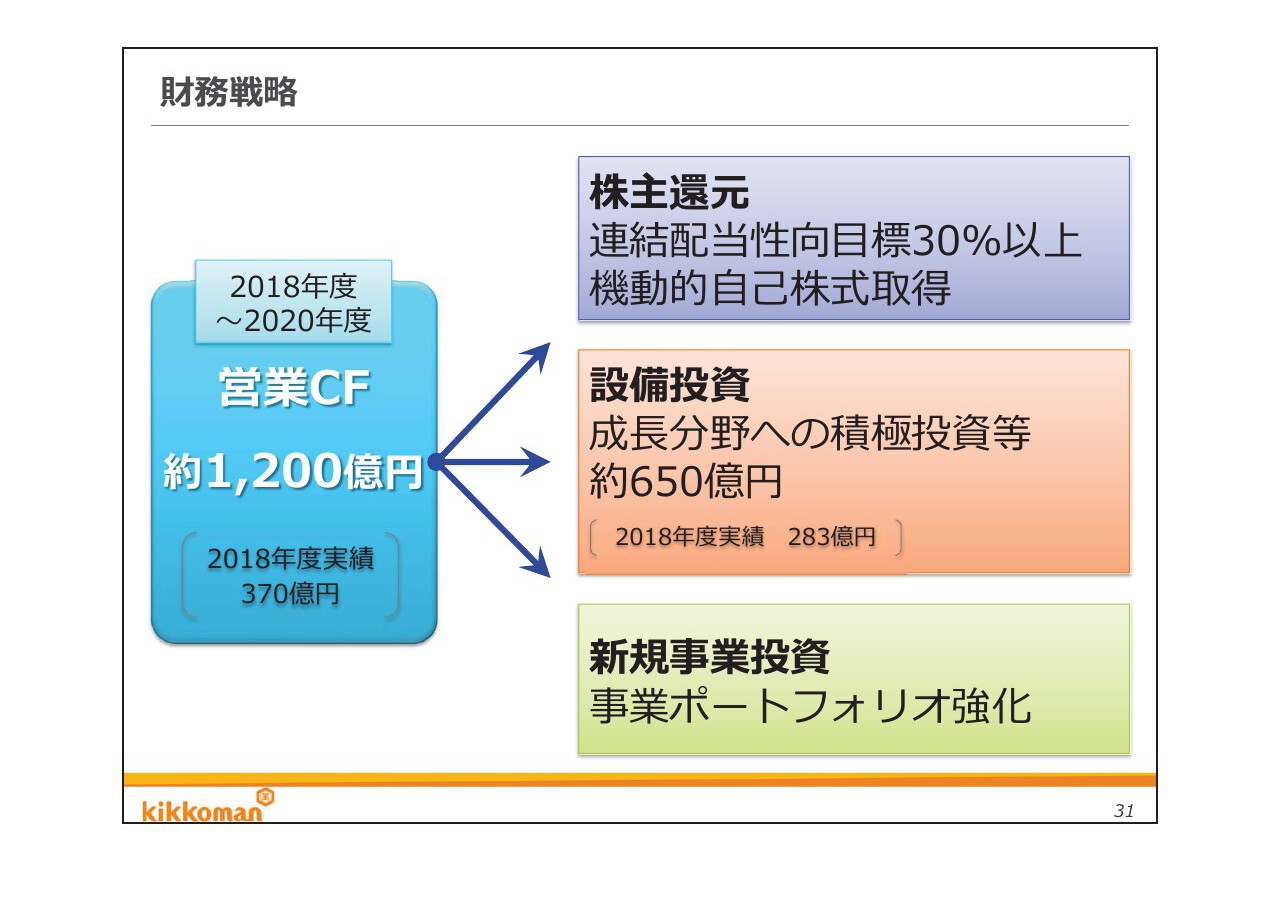

財務戦略

続いて財務戦略について確認します。中期経営計画の3年間で創出される営業キャッシュフローは約1,200億円を見込んでいます。株主還元については連結配当性向の目標を30パーセント以上としつつ、安定的な配当を継続します。

自己株式取得については、資金需要や市場環境を踏まえながら、機動的に実施したいと考えいます。設備投資は、今後の成長分野への積極投資を中心に考えております。

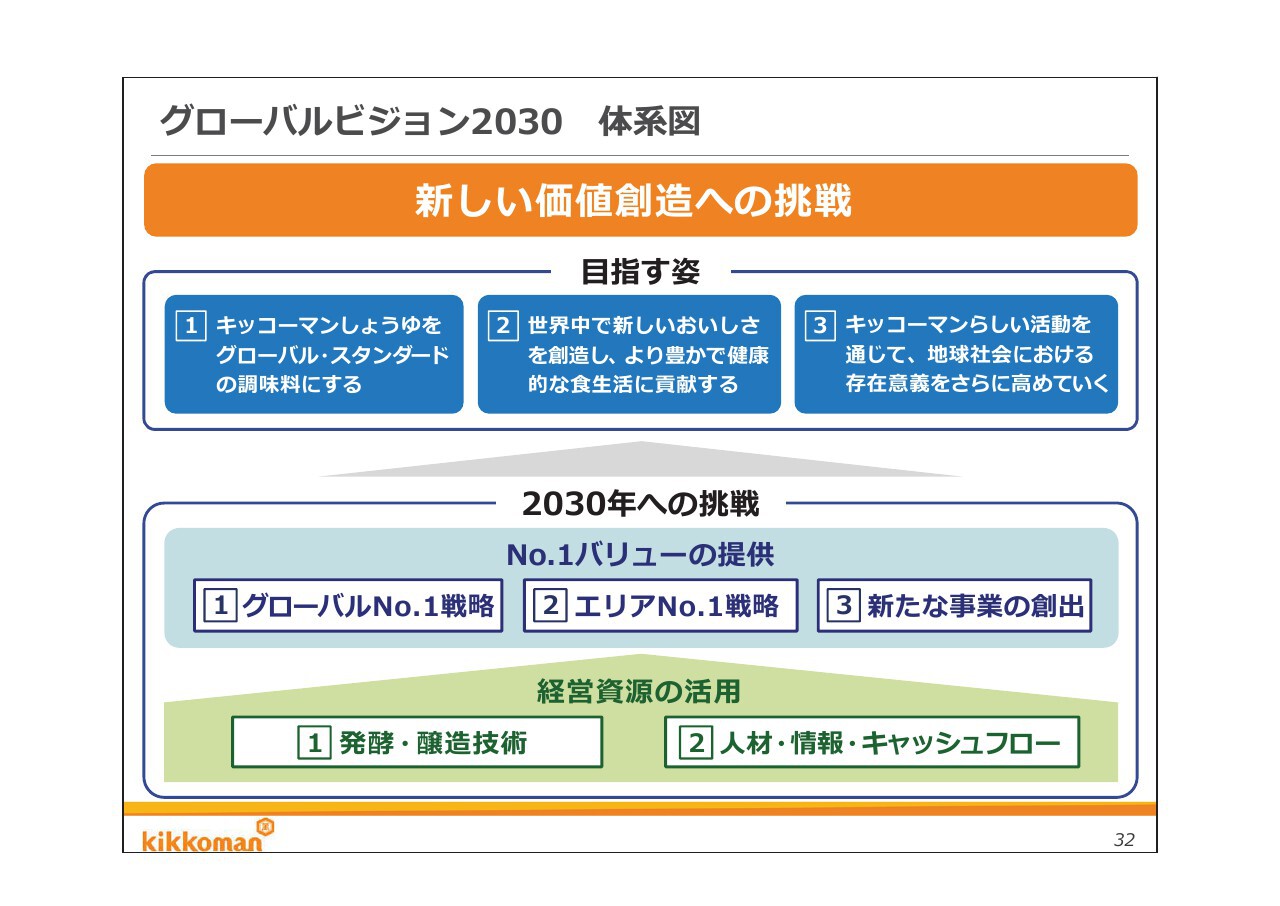

グローバルビジョン2030 体系図

さて、当社は2018年4月に、2030年に向けた長期ビジョンであるグローバルビジョン2030を策定し、発表しました。

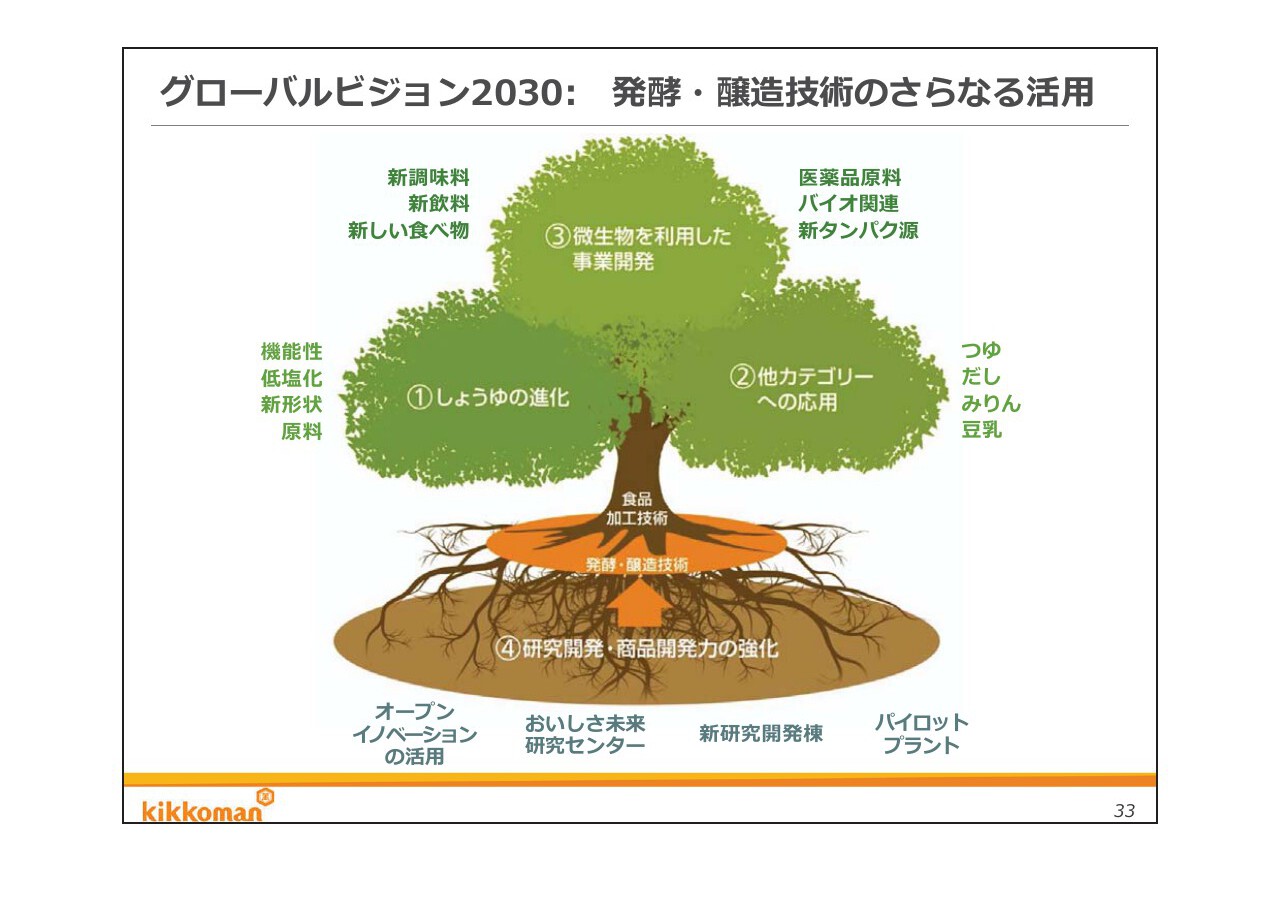

グローバルビジョン2030: 発酵・醸造技術のさらなる活用

その中にある発酵・醸造技術のさらなる活用のために、新研究開発棟の建設を進めてきました。

新「キッコーマン中央研究所」竣工

そして、2019年8月、千葉県野田市で新しいキッコーマン中央研究所が竣工し、10月からそちら側へ移動しています。キッコーマン中央研究所では、基礎、基盤研究の強化、集中を行う環境を整えるとともに、既存事業の商品開発力の強化を目指し、差異化技術を蓄積するためのパイロットプラント設備を新設しました。

このような取り組みによって、食と健康の分野において、基礎から応用にわたる研究開発への取り組みをさらに強化し、世界中でより豊かで健康的な食生活に貢献する独創的な新技術開発や新製品開発を行うことによって、グローバルビジョン2030の実現に向けた歩みを進めていきます。

以上で、私のご説明を終わります。ご清聴ありがとうございました。

新着ログ

「食料品」のログ