アルバック、通期は減収減益も予想上回る 2022年度目標は変更せずOLED市場トップシェア狙う

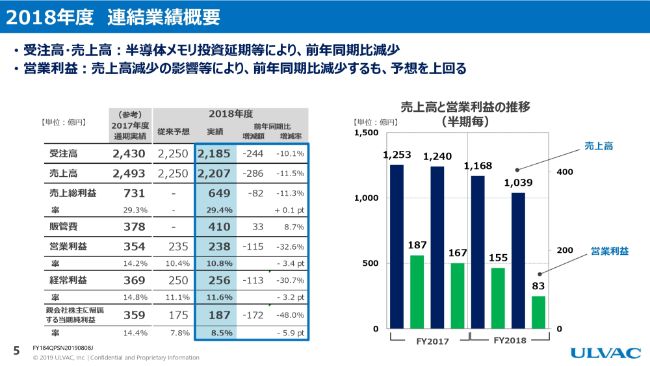

2018年度 連結業績概要

梅田彰氏:おはようございます。私から、2018年度の決算説明について、説明させていただきたいと思います。

2018年度でございますが、受注高・売上高とも、半導体メモリ関係の投資の延期等がございまして、前年同期比で減少しております。また、2019年2月に修正させていただきました計画でも、受注高・売上高については未達となっております。

予想比の未達は、FPD関係の大型テレビLCD関連の追加投資関係や、半導体関係などでの期ズレが一部で発生しておりましたことで、受注高・売上高ともに減少したことによるものです。

営業利益につきましては、売上の減少等により、前年同期比では減少しておりますが、予想は上回るかたちになっております。

なお、グラフで比べますと、上期の営業利益が155億円に対しまして、下期は83億円となっております。これは、売上減少の影響に加えまして、下期に貸倒引当金で24億円と、棚卸資産の評価損4億円の、合計で28億円を計上したことによるものでございます。

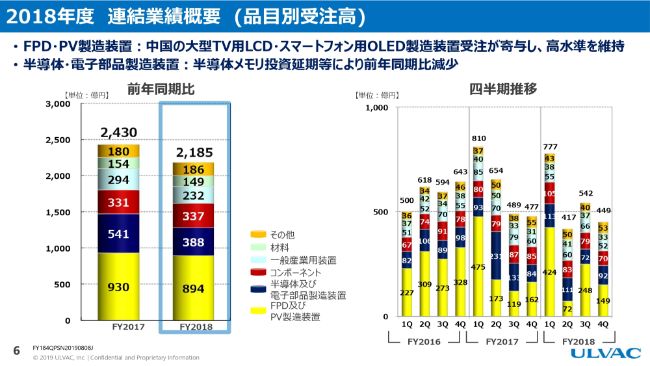

2018年度 連結業績概要(品目別受注高)

品目別の受注につきましては、FPD・PVは中国の大型テレビのLCD関係や、中小型スマートフォン向けのOLED製造装置の受注が寄与いたしまして、前年に比べ減少はしたものの、高水準を維持いたしました。

半導体・電子につきましては、半導体メモリ投資の延期等により、前年同期比で減少しております。

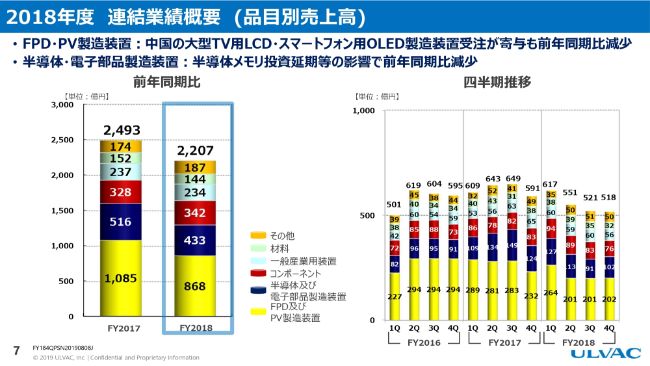

2018年度 連結業績概要(品目別売上高)

売上高でございますが、こちらも基本的には同じようなかたちになっております。FPDについては前年同期比で減少しておりますが、比較的高い水準を維持し、半導体メモリにつきましては、減少しております。

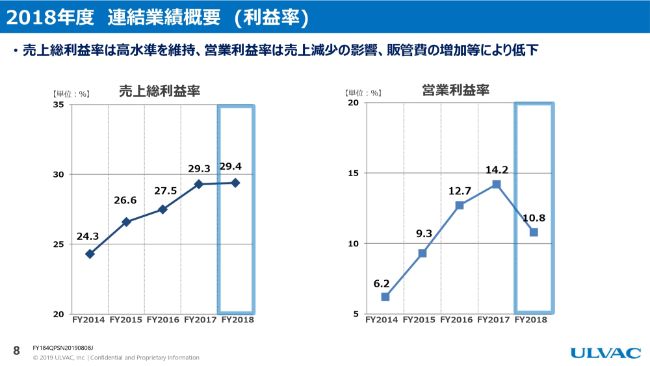

2018年度 連結業績概要(利益率)

売上総利益率については、高水準を維持しております。営業利益率の高水準は、先ほど申し上げました売上減少と、販管費の増加の影響等によるものでございます。

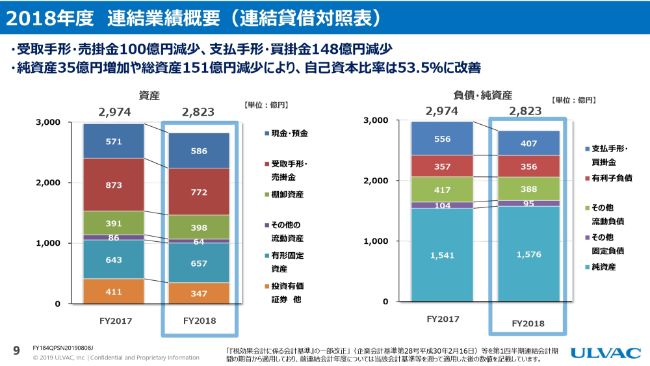

2018年度 連結業績概要(連結貸借対照表)

連結貸借対照表でございます。バランスシートでご覧いただきますと、純資産の増加の35億円と、総資産の減少の151億円により、自己資本比率は53.5パーセントに改善しております。

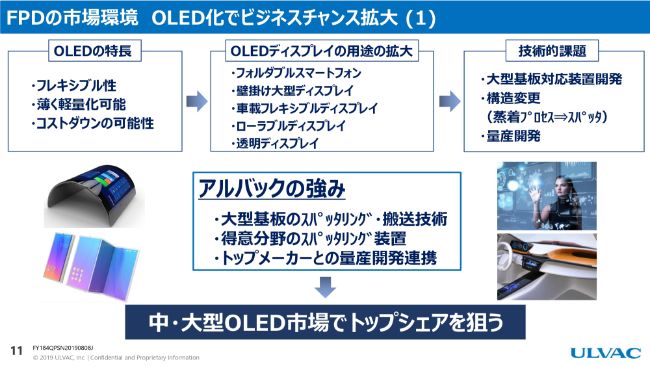

FPDの市場環境 OLED化でビジネスチャンス拡大(1)

2019年度の業績の予想をご説明する前に、市場の環境について私どもの認識を説明させていただきたいと思います。

FPDの市場でございますが、OLEDに関しては、足元ではスマートフォン向けのOLEDとして、フレキシブルというフォルダブルで折り畳み型のスマートフォンが出てきたという状況でございます。

OLEDのLCDと比較した特徴は、フレキシブル、すなわち曲げるなどいろいろな変形に対応できるということが1つの特徴でございます。非常に薄く軽いので、壁掛け等での利用も期待されております。

そうしたことから、フォルダブル型のスマートフォンや、壁掛けの大型テレビ、車載などで、全面に小さいものではなく、インパネ全体に広がるような画面も考えられております。

また、LGさんが開発したローラブルディスプレイという下から上に上がってくるような巻き取り型のディスプレイや、透明なディスプレイといったものも考えられております。

こうした幅広い用途への広がりが期待されているなかで、これからは非常に生産性があり、大きなものができると、大型基盤でのOLEDの生産が期待されております。

私どもはG10.5など、これまでも大型基板の対応装置を先駆的に手がけてまいりましたし、また、その搬送技術や、スパッタリング技術なども持ち合わせております。今後は、中大型のOLED市場でトップシェアを目指していきたいと考えております。

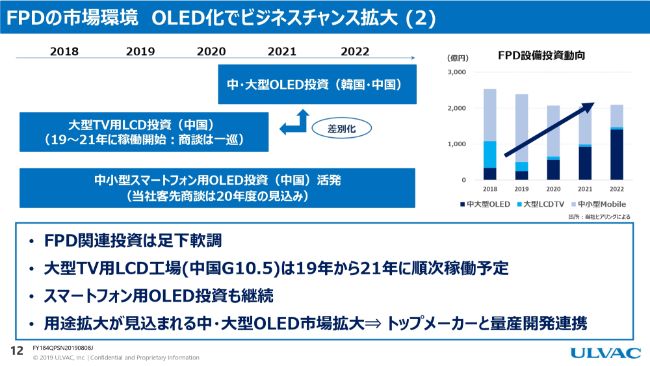

FPDの市場環境 OLED化でビジネスチャンス拡大(2)

市場全体の状況を整理しておりますが、足元、大型テレビのLCDにつきましては、中国を中心に非常に活発な投資が行われております。こちらにつきましては、2019年から2021年にかけて大型の工場が稼働してきます。その影響もあって、大型パネルの価格は非常に競争が激しく、下がってきておりますが、そうした状況がこれから引き続き続いていくと思われます。

こうしたなかで、足元で投資計画自体の商談自体はほぼ一巡しております。そういう意味では、受注での貢献は一時休止になると考えております。

売上については後ほどご説明しますが、今年度も大きく貢献してくると思っております。

一方、スマートフォン用のOLEDにつきましては、中国で引き続き活発な投資がございます。実は中国マーケットは、私どもと競合会社とで分け合っておりますが、私どものお客さまの投資計画により、前期に大きな受注をいたしまして、次の受注は2020年以降の商談になりそうだという状況です。

スライドの一番上にお示ししております中大型のOLED投資に関しては、これから量産型の大型装置の開発をメーカーと一緒に進めていくような状況になると思っております。そうしたなかで、量産開発でトップシェアを維持していきたいと考えております。

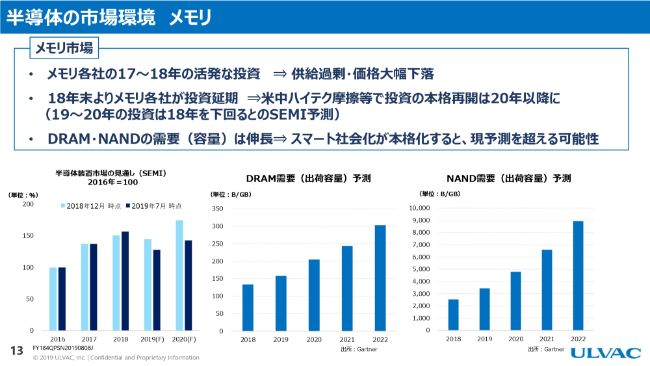

半導体の市場環境 メモリ

半導体の市場環境は、3つの観点から説明させていただきます。

メモリにつきましては、足元は供給過剰になっておりまして、投資がどこから再開するか(が焦点となります)。もともとは(投資の再開が)今年のはじめ頃からと言われておりましたが、中頃にずれ込んだ上に、米中ハイテク摩擦等もあり、投資の本格的な再開は2020年以降になるのではといわれております。この再開時期は私どももなかなか見極められていない状況で、2020年以降になるのかなと思っております。

スライドのグラフはビットベース、容量ベースの需要の予測でございます。こちらはこれからもどんどん伸びていくということで、供給ラインがどの辺りにあるか(はわかりませんが)、そこに近づいたところから再度投資が活発化してくると考えております。

また、現状での予測ですので、5Gが進んでアプリケーションが爆発的に広がってまいりますと、今の予測とは違った伸びが期待できると考えております。

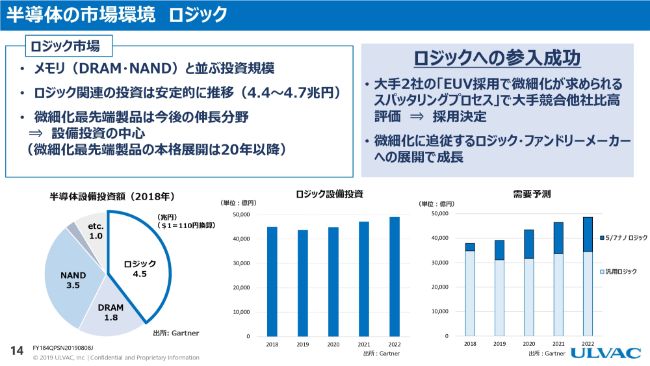

半導体の市場環境 ロジック

私どもはこれまで、NAND・DRAMのビジネスで半導体ビジネスを行ってまいりましたが、それと同じぐらいの投資規模があるロジックの分野に、2018年度から参入することができました。

ロジックの投資は非常に安定しておりまして、これからは5ナノ、7ナノとEUVを使った微細化プロセスが、設備投資として拡大してくるかたちになっております。

私どもは、2018年度からEUVのプロセスが入ってくる微細化のスパッタリングの工程で大手の2社から採用されました。これからお客さまも市場開拓されていきますが、非常に大きな伸びを期待しております。

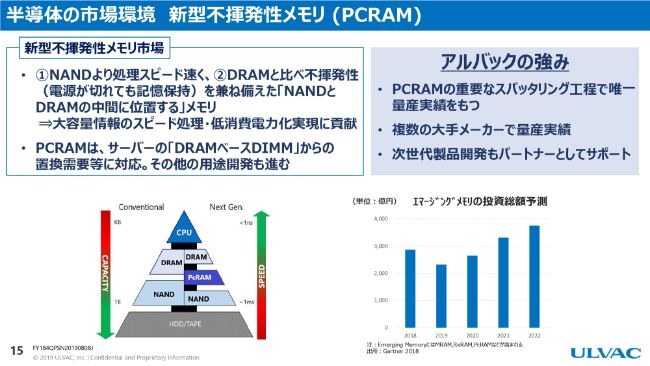

半導体の市場環境 新型不揮発性メモリ(PCRAM)

不揮発性メモリでは、DRAMのスピードとNANDの不揮発性、電源が切れても記憶できる力などを兼ね備えた次世代の不揮発性メモリが期待されておりましたが、私どものスパッタリング工程で唯一実現できるフェーズチェンジメモリ(の開発)が進んでおり、これからの大きな柱として期待されております。

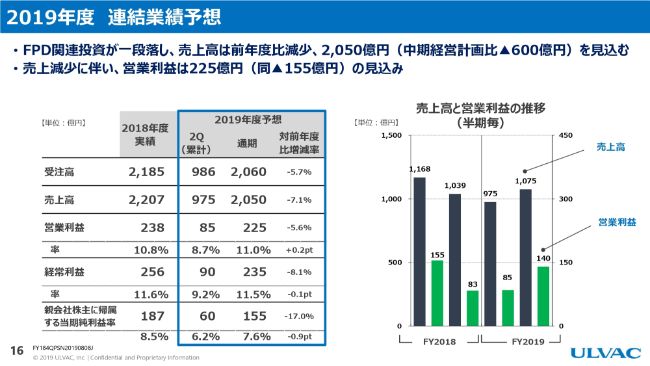

2019年 連結業績予想

2019年度の連結業績予想について説明させていただきます。

先ほどお話ししましたとおり、FPD関連の投資が一段落するという面もございまして、売上高についてはFPDの影響が大きく、前年同期比で減少の2,050億円を見込んでおります。これは、中期経営計画最終年度の目標2,650億円に対しましては、600億円のマイナスという見込みになっております。

また、売上高の減少によりまして、営業利益は計画目標が380億円でございましたので、155億円減の225億円の見込みとなっております。

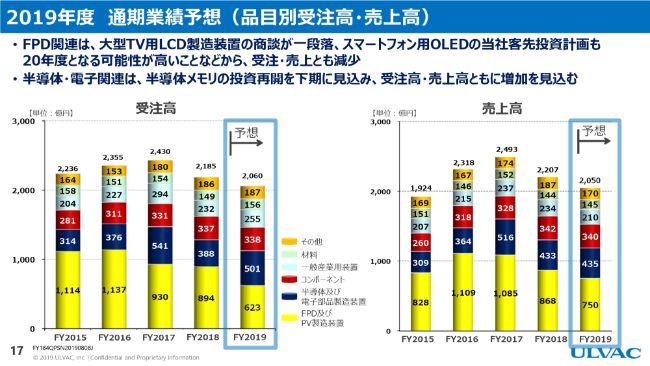

2019年度 通期業績予想(品目別受注高・売上高)

次に、売上高の品目別でございますが、先ほどお話ししましたとおり、商談が一段落したこともあり、スライドの黄色い部分のFPDで今期の受注は減少する予定でございます。それに比べて売上高はもう少し高い水準で推移する予想でございます。

一方、スライドの青い部分の半導体・電子は、下期から投資再開を見込んでおります。受注では大きく貢献してくると考えておりますが、売上面では下期にズレ込み、貢献が遅れると予想しております。そのため、受注に比べますと売上が少し低めの水準になっております。

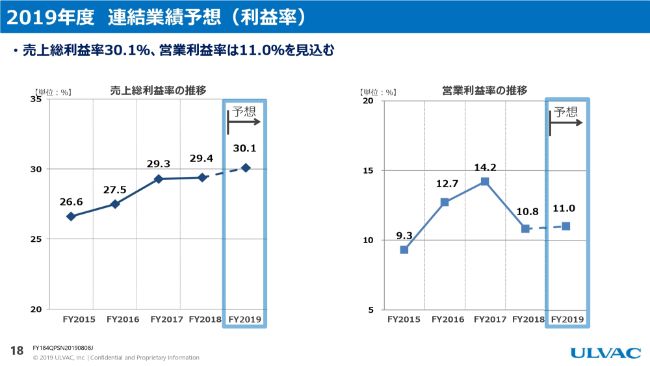

2019年度 連結業績予想(利益率)

売上総利益率につきましては30.1パーセント、営業利益率も11.0パーセントへの改善を見込んでおります。

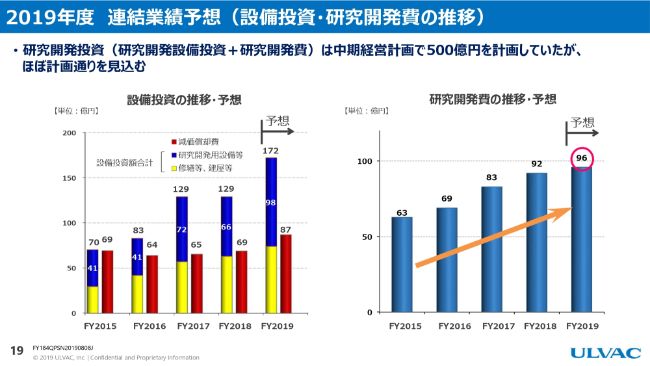

2019年度 連結業績予想(設備投資・研究開発費の推移)

研究開発関連の投資について説明させていただきます。

中期経営計画はもともと、2019年度までの3年間で500億円の研究開発投資を計画しておりました。これに対して、ほぼ500億円での着地を見込んでいる現状でございます。

研究開発の設備投資等の中心になりますのは、FPD関連で申し上げますと、中大型のOLED関係や、バッテリー向けのロールトゥロールという巻き取り型の装置も期待されておりまして、こういったものへの投資を中心にしていきたいと思っております。

また、半導体におきましては、先ほどご説明しましたロジックや、フェーズチェンジメモリへの投資に力を入れていきたいと考えております。

電子関係でございますが、5G向けに通信デバイスや、パワーデバイス、今後の成長が見込めるさまざまな電子の光学系といった分野にもしっかりと投資して、ビジネスチャンスをつかんでいきたいと考えております。

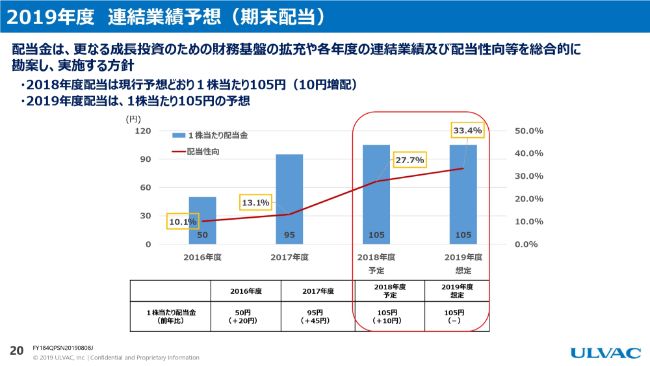

2019年度 連結業績予想(期末配当)

配当につきましては、さらなる成長投資のための財務基盤の拡充や、各年度の連結業績及び配当性向等を総合的に勘案し、実施する方針としております。2018年度の配当は、現行予想どおり1株当たり105円で、来たる9月の株主総会にお諮りする予定でございます。

2019年度の配当も105円を予想しております。配当性向等はスライドのグラフに記載しているとおりでございます。

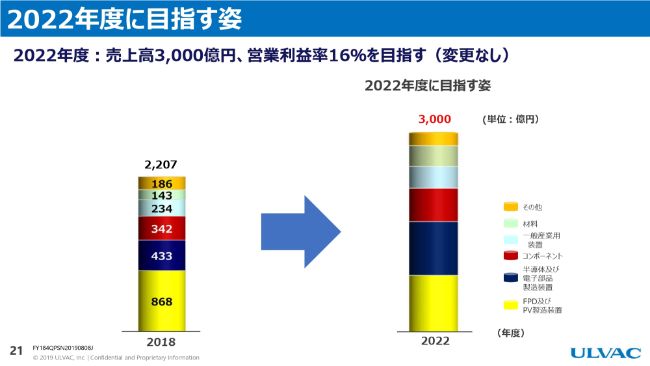

2022年度に目指す姿

2022年に目指す姿として、売上高3,000億円、営業利益率16パーセントを目指すということを、2018年の8月に説明させていただいております。

足元は今申し上げましたとおり、FPD関係の投資が端境期にあることや、半導体メモリ投資関係が一時的な反動で遅れていること、米中貿易摩擦等の影響などにより、受注高・売上高の環境は踊り場的な場面です。しかしながら、少し先に目を転じますと、スマート社会化に伴う半導体・電子のビジネスチャンスは非常に大きなものだと私どもは考えております。

このビジネスチャンスに向けて、しっかりと備えを行っていくことで、スライドにあります2022年の3,000億円以上の売上高を確実に実現していきたいと考えております。

第2部といたしまして、社長の岩下から今後の成長戦略について、説明させていただきます。

スマート社会:あらゆる産業のエレクトロニクス化

岩下節生氏:暑いなかおいでいただきまして、ありがとうございます。社長の岩下でございます。

先ほど梅田から数値的なところは申し上げましたが、おそらくアルバックは、ここ数年の間にマーケットとともに会社自身の商品群を大きく変えていくであろうと予測しております。この場をお借りして、私どもの成長戦略を申し上げたいと考えます。

すでにみなさんご存知のとおり、地球全体はいろんな社会課題を抱えております。人口増加、高齢化、都市集中化という現象に伴って、エネルギー不足、食料不足、交通渋滞、温暖化といった問題が、非常に深刻になりつつあります。

テクノロジーの不連続な進化によって、あらゆる産業がデジタル化することで実現するスマート化社会が、世界的な課題を解決してくれる、処方箋の大事な部分を担うと考えております。

このスマート化社会を支えるのは、非常に斬新な半導体・電子デバイスといったものによる高速、低消費電力でのデータ処理、高速無線通信、高性能センシング、自律電源、省エネパワー技術……、こういったものが強く求められ、さらにはそれらの技術の融合が、非常に重要になってきます。

スマート社会を実現するENABLINGテクノロジー=成長市場

スマート社会とアルバックの関わりを示しております。スマート社会は、ますます私たちの生活のなかに深く入り込んできています。

スライドに書いてあるアプリケーション群の進化には非常に目覚ましいものがございます。急成長しているこのアプリケーション分野では、あらゆる産業がエレクトロニクス化することで、技術、産業が新たに生まれていきます。これが私どもにとっての成長市場になり得ると考えております。

アルバックは、今後期待されるこれら成長市場のキーデバイスに不可欠な、キーテクノロジーを保有しております。

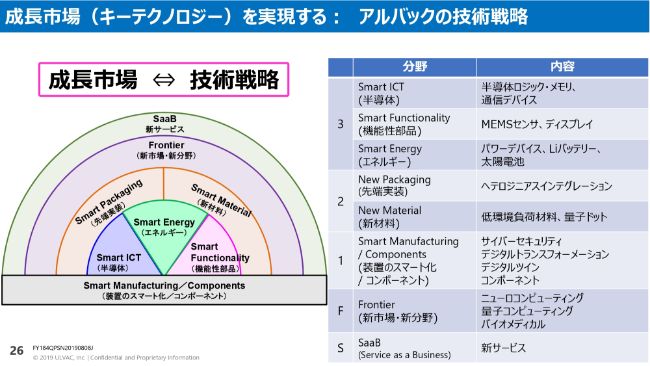

成長市場(キーテクノロジー)を実現する:アルバックの技術戦略

このスマート化社会の成長とともに、アルバックが飛躍を遂げるために、3つの重要な事項をこれから申し上げます。これらはアルバックの強みでもあります。

1つ目は、この成長市場のキーデバイスの要求に応えられ、かつ競争力の高い優位技術を備えた商品を持つということで、現に私どもはそれらを保有しております。

2番目は、成長市場に決定的に重要な、多種の技術を統合するということで、この要求に応えられる幅広い技術カバレッジ、商品のラインナップをアルバックは保有しています。

3番目は、成長市場の技術進化の早いスピードに追随できる、世界規模の戦略的な技術や、ビジネスのコラボレーション、中国などの高成長地域で展開できる体制です。我々はすでにそれを整えつつあります。

スライドの左側の図は、成長市場に対するアルバックの技術戦略を書いております。IoT、AI自動運転など、新しいデバイス(の普及のためには)、最先端の半導体を推進し、MEMSセンサ、パワーデバイス、電池、ディスプレイなどのキーデバイスの量産技術が必要不可欠でございます。

そういった領域においては、新しい材料が使われます。新しい実装技術が非常に大事になって、それらは新しい材料によって実現されます。

また、製造装置そのものが高性能化し、必要とされるコンポーネント、デジタルトランスフォーメーションなどによる新しいサービス、サイバーセキュリティへの対応などが装置製造で求められてきます。

アルバックは、この戦略に沿って、技術と商品の開発を進め、さらに世界規模なコラボレーション、成長地域でのサプライチェーンの体制の強化といったことをすることで、スマート社会の成長市場に入り込み、準備を整えてまいります。

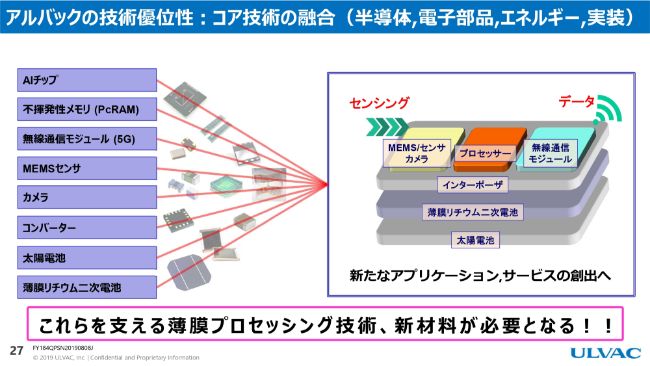

アルバックの技術優位性:コア技術の融合(半導体、電子部品、エネルギー、実装)

アルバックの技術優位性の一例でございますが、スライドの図ではスマート社会で大量に必要とされる、使用者側のエッジデバイスの事例を示しております。

特徴的なところは、右側の図でおわかりのとおり、さまざまなデバイスが1つのパッケージに融合されていくところです。例えば半導体や、通信、MEMS技術などによるセンシングデータを、それ自身が計算、判断、データをクラウドに送信します。リチウム二次電池対応電池が融合した電源を搭載し、自律型の充電によって電池交換を必要としなくなり、次世代の実装技術によって、すべてのデバイスが1つのパッケージに収められるのです。

この融合デバイスの実現には、アルバックが長年培ってきた大型基盤の対応技術や、微細デバイスの対応技術、各種の成膜、加工、幅広い技術カバレッジ、ワンストッププラットフォームなどをグループとして提供できるところが、大きなアドバンテージになります。

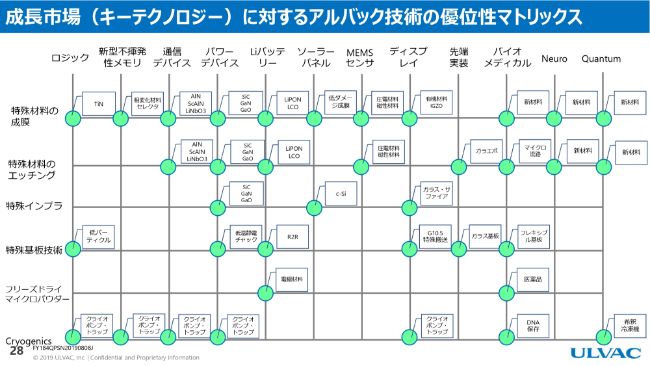

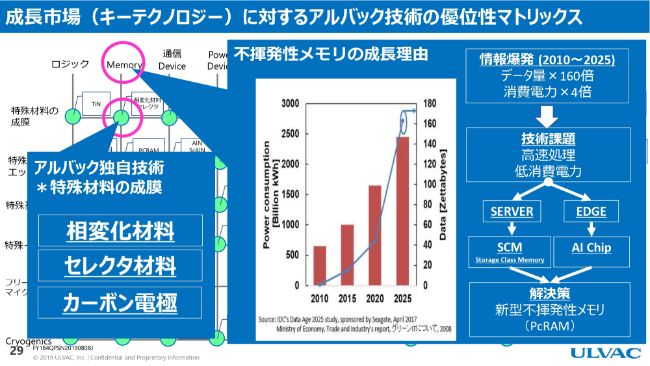

成長市場(キーテクノロジー)に対するアルバック技術の優位性マトリックス①

このスライドは、スマート社会でこれから成長が期待されるいろんな分野を横軸に示し、縦軸にはアルバックの優位技術を示したものです。

成長分野とアルバックの優位技術の交わるところを緑の点にしております。ここが、これからアルバックがビジネスを獲得できる強い力になってくるところです。

成長市場(キーテクノロジー)に対するアルバック技術の優位性マトリックス②

これは半導体メモリの一例です。スライドの真ん中にあるグラフが示すように、世界規模で発生するデータは160倍と、爆発的に増えます。ここで使われる消費電力とは、人類社会を維持するために膨大な電力が消費されていることを指し、我々の持続的な発展のレベルを維持するためには、この消費電力の問題が非常に大きな課題になります。

半導体メモリの高速処理、低消費電力化、AI化が必要であり、スライドの右側のPcRAMをはじめとする新しいタイプの不揮発メモリは、そういった課題を解決する新たなデバイスとして期待されています。例えばクラウド側ではストレージクラスメモリとして、エッジ側では最有力のAIメモリとして、これから必要とされるデバイスとなります。

アルバックは25年ほど前から、さまざまな新型不揮発メモリの開発に取り組んできました。数多くの特殊な技術を有することで、3D型のPcRAMの、唯一の量産メーカーとして、世界の大手メーカーに装置を提供しております。

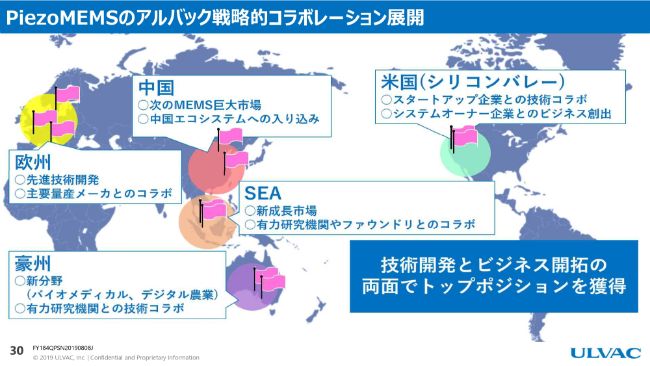

PiezoMEMSのアルバック戦略的コラボレーション展開

アルバックは技術的な優位性だけではなく、技術開発とビジネス開拓の両面において、グローバル規模でコラボレーションを進めております。このスライドには、MEMS市場のなかでもっとも成長が期待されているPiezo型MEMSの、アルバックの戦略的なコラボレーションを示しております。

このなかで、先進デバイスの技術を持ち、主要な量産メーカーである欧州の複数の大手会社や、生産の中心になるであろう中国・東南アジアの有力な研究機関、ファウンドリメーカー、技術のユーザーであるシリコンバレーといった中核企業とのコラボレーションを実際に進めております。

こういったコラボレーションの土台をつくることに、私どもはここ数年かなりの投資を進めてきております。

こういうふうに、私どもは世界規模で技術開発とビジネス開拓の両面で、グローバルな展開を進めてきております。

アルバックの地域体制

アルバックの地域体制ですが、このスライドは、グローバルでとくに高成長する地域の戦略を示しております。

中国などの高成長地域では、複数の企業と技術コラボレーションを進めているだけではなく、大型設備をつくる工場や、サプライチェーンの構築、サービス体制の強化などを同時に進めてきております。

スライドの左側の写真にございますように、アルバックはメガ工場と呼ばれる大きな工場を、アジアを中心に7つ展開しております。

中国では、早期に現地で独自のサプライチェーンを構築しております。サービス体制もグローバル化しておりまして、高成長地域において、すでに万全な体制を整えております。

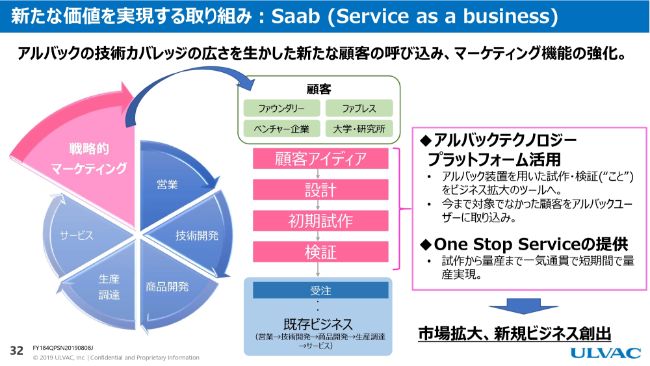

新たな価値を実現する取り組み:Saab(Service as a business)

これから新たな価値を生み出すビジネスのモデルをつくりつつあります。Service as a buisiness、サービスをビジネスとして提供するという取り組みです。

新たな価値を提供することをなし遂げるには、アルバックが非常に幅広い技術のカバレッジを持っているということと、それを活かしたプラットフォームを実際に持っているが重要です。これを提供することで、お客さまに新たなデバイス、材料の初期検証をお手伝いできると確信しております。

お客さまは、このような私どものサービスを受けることで、試作から量産検証までをワンストップで実施できるようになります。私どもはコストや知的財産保持のメリットを受けることができます。

これを行うことによって、アルバックは潜在的な顧客の開拓や、新しい技術への早いアクセスといったことが可能になってきます。広範囲な技術と強い開発体制を有するからこそできる、ということがアルバックの強みでございます。このビジネスは、これからアルバックの成長に大きく貢献できると考えております。

ということで、アルバックの成長戦略を説明申し上げました。ありがとうございました。

新着ログ

「電気機器」のログ