スター精密、上期営業益は32億6,900万円 欧州向け工作機械の販売低迷により通期予想を下方修正

2019年12月期第2四半期決算説明会

佐藤衛氏:本日はご参集いただきまして、誠にありがとうございます。まず、冒頭ですが、一昨日(2019年8月7日)、当社の株式がJPX日経中小型株指数の200社の構成銘柄に指定されました。

「持続的な企業価値の向上、株主を意識した企業経営」を行っていると評価していただいたものと捉えて、さらなる業績の向上、ならびにIRの向上に努めていく所存ですので、今後ともよろしくご指導のほどお願いいたします。

今回の決算発表会についてですが、従来は8月に中間締め、10月に中間決算の発表会を行っていました。この度、決算期の変更があり、6月に中間締め、そしてちょうど8月のまさしくお盆休み直前に発表会開催というタイミングとなりました。

今回、通期予想の下方修正をいたします。また、自己株式の取得・消却を実施させていただきます。内容としては、(2019年)8月13日から10月末にかけて、規模的には80万株、金額的には10億円をトリガーとして、今回取得したものはすべて消却するという前提で、自己株式の取得を実施したいと考えています。

また、今回、上期・通期ともに下方修正となりますが、中間配当については、当初予定していた28円の配当を実施させていただきたいと思います。決算短信にもありますように、当初、上期に28円、下期についても28円と、通算で56円の配当の予想を立てていましたので、下方修正が入りましたが、こちらはぜひ実施する方向で考えています。

なお、中国にある我々の部品事業部の子会社、上海星栄精機有限公司は、主に空調部品を加工していましたが、本年末をもってこの会社を解散・清算させていただきます。これにつきましては、部品事業の説明のところで詳しくご説明いたします。

通期予想の下方修正の内容について、詳細に説明させていただきます。まず、(2019年)6月27日に上期予想の下方修正を発表いたしました。その際には、通期予想の見直しは控えさせていただき、通期の予想については状況を精査した上で(見直す)とご説明いたしました。

その後、私も東南アジアや欧州の工作機械の販社をくまなく回り、いま市場でどのようなことが起こっているのかを調査してまいりました。その結果、今回、通期予想も下方修正することにいたしました。米中貿易摩擦、そして10月末のハードブレグジットがどうなるかという懸念、さらには直近の日韓対立等々、国際情勢が大荒れの中、予断を許さない状況が続いています。

その中で唯一、気を吐いているのが、中国向けの工作機械の受注・販売です。ここについては、5G需要あるいは医療需要を中心に、非常に堅調な状況が続いています。しかしながら、下期については、中国向けを除く全事業で、かなり慎重かつ保守的な見直しを行っています。とくに工作機械の見直しは、中国向けを除いて、かなり保守的に見ています。

詳しくは後ほどご説明いたしますが、今回の大きな特徴が工作機械です。販売台数は当初目標をすべてクリアしています。従って、通期で4,000台を超える工作機械の販売を達成できているのですが、ミックス、すなわち仕向け先が大きく当初の計画とは異なっているということが大きな特徴です。これが減収減益、そして下方修正につながっています。

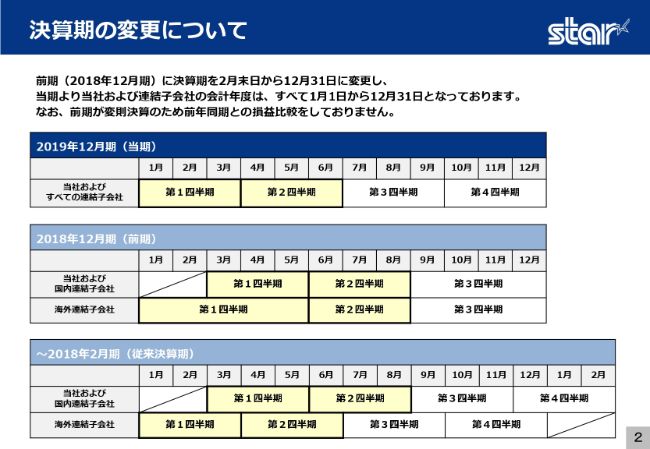

決算期の変更について

2ページには決算期の変更について書かれていますが、とくに前期が変則決算となっています。前期(2018年12月期)の上期は、海外の8ヶ月と単体の6ヶ月を足した、非常に変則的なかたちになっています。一方、今期は単純に全世界の1月から6月までを足した決算となっています。

あまりにも期間の差があるため、前期対比の数字はあまり意味を成しません。従って、今回の私の説明は、当初発表した公表値に対してどれだけ数字が動いているかを中心にご説明いたします。

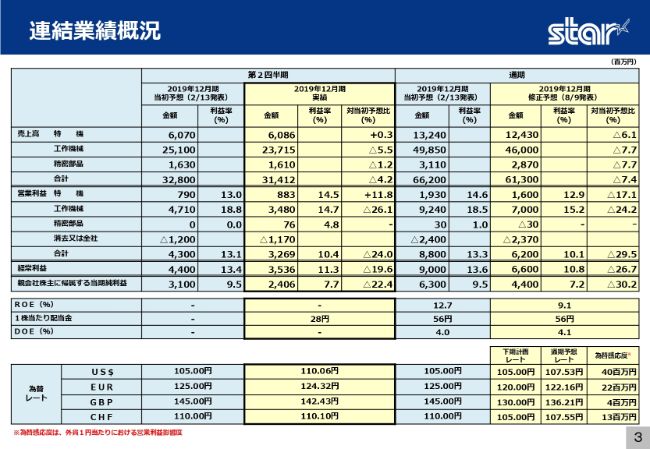

連結業績概況

連結の業績です。上期および通期の、期初(2019年2月13日)の公表値に対する損益の動きをお示ししています。(スライドの表の)左側が上期の業績となります。6月27日に発表した上期の下方修正値では、売上は309億円でした。それに対して、(実績は)314億1,200万円ですので、約5億円の売上増となっています。

(下方修正後の上期の予想では)営業利益は30億円でしたが、(実績は)32億6,900万円ですので、約2億7,000万円の増加です。経常利益は、32億円に対して(実績は)35億3,600万円ですので、約3億3,000万円の増加です。最終の当期利益は、22億円に対して(実績は)24億600万円ということで、2億円上回る数字になっています。これは、工作機械の米国向けの売上が予想を上回ったことに起因しています。

2019年度上期の実績は、売上高が合計314億1,200万円が実績と、当初予想328億円と比べると13億8,800万円、約4パーセントの減収です。売上の内容を事業別に見てみますと、特機事業部と精密部品事業部は、ほぼ計画を上回る成績となっています。落ちているのは工作機械部門で、237億1,500万円の実績でした。当初の見込みは251億円でしたので、13億8,000万円、約5パーセントの減収となっています。

営業利益は32億6,900万円の実績となっています。当初公表値43億円に比べると、約10億円、約24パーセントの減益となっています。経常利益は、公表値に対して8億6,000万円減の35億3,600万円でした。そして、当期純利益は24億600万円と、公表値31億円に対して約7億円、22.4パーセント減となっています。

業績に対する為替の影響についてですが、(スライドの)一番下にあるとおり、当初はドル105円、ユーロ125円、ポンド145円、スイスフラン110円でスタートいたしました。

今期の下期計画レートは、ドルは変わらず105円。ユーロについては、直近でヨーロッパ通貨全般的に通貨安が進んでまいりましたので、120円。ブレグジットで揺れるポンドについては、130円。スイスフランはあまり変わらず105円。こちらのレートで、下期の計画を立てています。

上期の実績は(スライドの表の)中央の黄色の列に記載されています。こちらと下期計画レートをあわせて、通期の予想レートはドルが107円53銭、ユーロが122円16銭、ポンドが136円21銭、スイスフランが107円55銭となっています。

上期あるいは通期の業績への為替影響については、今回、かなり軽いものになっています。上期の売上に対する為替影響は、3億9,000万円ほど売上を押し上げる影響となっています。工作機械で2億5,000万円、特機のプリンター事業で1億2,000万円ほど、売上を押し上げる効果がありました。

ただ、営業利益については、上期の為替影響は4,200万円と非常に軽いものになっていますので、上期、あるいは通期においても、営業利益面での為替の影響はほとんどないといってよろしいかと思います。

通期の為替の影響も、売上で1億2,000万円ほど売上を下げる影響しかありませんので、営業利益においても同じように、ほとんど影響はないと考えていただいてよろしいかと思います。

各事業の数字については、後ほど事業部ごとにご説明いたしますが、上期の損益の中に、経常利益35億3,600万円と当期純利益24億600万円の間に、特損が約5億円ほど発生しています。

その内訳は、まず、先ほど申し上げた上海星栄精機有限公司という子会社を年末までに清算・解散することに伴い、事業構造改革費を4億7,000万円計上しています。会社を畳むことに際して、従業員にお支払いする経済補償金がありますので、これが約3億3,000万円。そして、設備等に対する減損が約1億4,000万円発生しており、あわせて4億7,000万円です。

そしてもう1つ、減損が2億3,000万円ほど発生しています。昨年(2018年)9月から、プリンター事業部の人たちも本社屋に移ってもらっており、特機事業部が入っていた事務所の工場を売却することになりました。その売却の損が、簿価に対する売価の差になりますが、その分で2億3,000万円ほど減損が生じています。上海の分と、特機の元の事務所の売却の損をあわせて、事業構造改革費が7億円ほどになります。

逆に、特益で入っている分が2億3,000万円ほどあります。大連工場にある部品加工部門を閉鎖するということで、設備等に対する経済補償金、あるいは設備等に対する減損分を6億4,000万円ほど見込んでいました。ただ、年を越えてから、実は中国の企業と部品加工部門の売却交渉が始まりまして、8月1日をもって、この部品加工部門が中国の会社に売却されることになっています。

この売却の価格が8億8,000万円に決まりましたので、その差益が2億3,000円ほど入っています。あわせて、いま申し上げたとおり、特損でマイナス5億3,000万円ほど発生していますので、当期純利益が24億600万円という結果になっています。

そして、通期の見通しについては、先ほど申し上げたように、下期の見通しをプリンター事業・工作機械事業ともに、かなり慎重に見ています。結果として、特機事業は当初計画より8億1,000万円低い124億3,000万円という計画になっております。通期計画に対して一番落ち込んでいるのが工作機械で、(修正後の通期予想を)460億円としており、当初計画498億5,000万円に対して38億5,000万円の減収となっています。

精密部品は、非時計部品において、2年前にタイの工場を閉めておりますし、先ほど申し上げたように、大連工場の部品加工部門を売却いたします。さらに海外の拠点である上海を閉めるなどリストラを進めており、これを受けて、計画に対して2億4,000万円減の28億7,000万円という見通しになっています。トータルでは613億円と、当初計画に対して49億円減の見通しとしています。

営業利益については、工作機械の分の落ち込みが大きく、(修正後の通期予想は)70億円です。当初予想は92億4,000万円でしたので、22億4,000万円の減益です。工作機械の営業利益率は修正後の通期予想が15.2パーセントとなっており、当初予想の18.5パーセントから大きく下がっています。

これは、先ほども申し上げたように、販売台数がクリアできている一方、仕向け地のミックスがかなり大きく変わってきているためです。中国向けの台数は飛躍的に伸びていますが、利幅の高い欧州向けが大きく減っているということが、大きな要因となっています。

プリンター(を含む特機)事業(の修正後の通期予想)は16億円で、当初予想の19億3,000万円から3億3,000万円の減益となっています。利益率についても、当初は14.6パーセントを見込んでいましたが、12.9パーセントとなっています。ここは主に、生産移管を進めていること、ならびに米中貿易摩擦に対する中国製品の関税が影響しています。

工作機械については、すでに第1弾の関税発令のときに、従来の4パーセントに25パーセント上乗せされ、29パーセントの関税が課されています。プリンターについては、米国に入ってくる中国製品に対する関税はこれまでゼロでした。当初、「第4弾で25パーセントにする」といっていましたが、いまは雲行きが変わってきて、「9月に10パーセント」といわれてはいますが、それも行われるかどうかはよくわかりません。

ただ、そんなものを待っていても、なかなか埒が明かないということで、中国で製造しているアメリカ向けプリンターは、今期中にすべて東南アジアに移管する予定で準備を進めています。これにより、移管の費用が発生しています。

また、先ほど申し上げたとおり、もともとプリンターの部門が入っていた工場を売却しますので、ここでも移転費用等がかかってきます。こういったところで、少し経費がかさんでいるものですから、営業利益率が少し減ってくるというのが現状です。

以上を受けて、(修正後の通期予想では)合計の営業利益は62億円で、当初予想の88億円に対して26億円減となっています。下期については、あまり大きな特益・特損はなく、経常利益は66億円、当期純利益は44億円という数値を、今回の下方修正値といたします。

ROEについては、当初予想では12.7パーセントでしたが、今回の下方修正値は9.1パーセントとなります。配当金は、上期に28円、下期に28円、通期で56円とします。これを受けたDOEについては、4.1パーセントを想定しています。

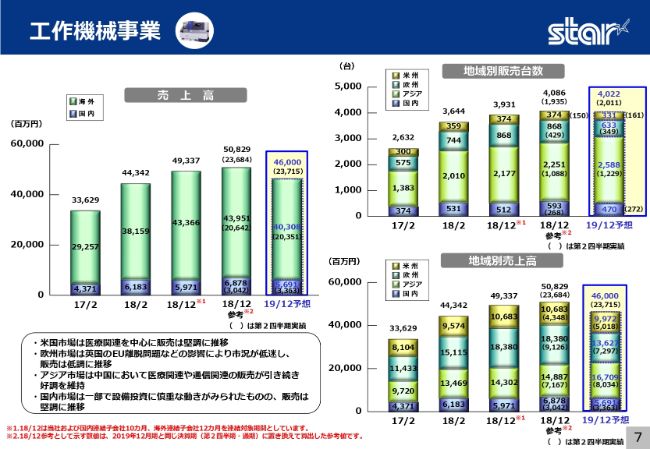

工作機械事業

事業の具体的な内容についてご説明いたします。工作機械のインパクトが一番大きいので、今回は工作機械から説明を始めたいと思います。

地域別の販売台数が一番わかりやすいと思いますので、(スライドの)右上のグラフをご覧ください。こちらは、通期の地域別販売台数のグラフで、一番右が今回の公表値です。カッコ内は上期の販売台数実績です。ここにあるように、下方修正を受けて、通期では4,022台の販売計画となっています。

この表上にはない(当初)公表値を申し上げますと、(修正後の)4,022台に対して、当初は4,020台(という販売計画)でした。上期については、(実績が)2,011台となっていますが、上期の計画がちょうど2,011台でしたので、2,000台を超える(当初)計画を達成できたことになります。

では、なぜ下方修正なのかといいますと、下期のミックスです。こちらを説明させていただきたいと思います。まず、一番大きく落ち込んでいるのが、(棒グラフの)上から2番目の青色の部分が示す欧州です。当初は899台の公表値だったところ、633台となっていますので、266台という非常に大きな落ち込みとなっています。

欧州は、スイス販社・イギリス販社・ドイツ販社・フランス販社とございますが、当初の公表値に対する落ち込みの率は、ほぼ均一的に、75パーセントほど落ちています。とくにどこが落ちているというよりも、欧州全般的に、やはり様子見の状況が非常に強く、投資意欲抑制という動きが非常に強いということになります。

逆に台数を押し上げているのが、(棒グラフの)緑色の部分が示すアジアです。アジア全体で2,588台。これに対して、当初の計画値は2,240台でしたので、ここは348台のプラスとなっています。台数でいけば、欧州分を補うだけの伸びがありますが、この2,588台の内訳を見ると、中国だけがかなり伸びているかたちになっています。

2,588台の地域別の内訳は、中国向けが1,952台、韓国・台湾向けが542台、東南アジア向けが94台となっております。これが、現在の見通しの数値となります。

これに対して、当初の公表値では、中国向けが1,415台でしたので、中国だけで537台のプラスです。韓国・台湾は当初の公表値が565台でしたので、23台のマイナスとなります。そして、東南アジアの落ち込みが非常に厳しく、当初260台の販売を見ておりましたが、今回予想では94台ということで、166台のマイナスになります。

アジアが押し上げているというよりも、中国一国で数量を押し上げて、全体的な販売台数が計画どおりになっているというのが、今回の状況です。

米州向けについては、比較的堅調に推移しております。(修正後の計画値は)通期で331台となっていますが、これに対して当初計画では351台でしたので、落ちとしては20台ぐらいになります。

また、(棒グラフの)一番下の国内は、(修正後の計画値が)470台となっております。当初の計画が524台でしたので、54台のマイナスです。国内の上期(実績)は272台でしたが、上期の計画は249台でしたので、上期は計画を上回りました。

ところが、やはりここにきて米中貿易摩擦等の影響を受けています。一部、中京地区のユーザーさまはまだまだ投資意欲が旺盛で、受注が非常に活発ですが、それ以外のところでは、やはり設備投資には慎重になっていて、下期の見通しも慎重に見させていただいたことが要因となっております。

(スライドの右下に)売上の金額のグラフがございます。こちらは、販売台数のミックスの変化が、どれだけ収益に影響を与えるかという1つの指標になると思います。例えば欧州向けについては、(売上高の計画値である)136億2,700万円を、販売計画値の633台で割ってみると、1台の単価が出るわけですが、こちらが約2,150万円になります。

そして、中国向けの販売についてですが、アジア向けの(売上高の計画値)167億900万円うち、中国向けが111億2,000万円です。この111億2,000万円を、販売台数の1,952台で割りますと、販売単価が約570万円ということになります。つまり、欧州向けの4分の1に近い価格帯のものが今回よく売れているということです。

中国向けについては、5Gの基地局向けが非常に伸びています。基地局の中では、いろいろコネクターが使われるのですが、その需要が止まらないという状況で、中国では未だに受注増が続いております。

そして、やはり医療向けです。13億人の国家で国民皆保険ということで、農村に至るまで健康保険等が浸透しており、その中で医療部品、あるいは医療機器の需要が飛躍的に伸びております。

いまの中国向けの受注の中で、この5Gの基地局、あるいは医療用途だけで、おそらく半分以上の受注を占めていると思います。中国でも、自動車等、あるいは電子機器等、悪いところは明らかに落ちています。

工作機械受注台数<四半期推移>

その状況を受注の観点から見てみるということで、受注の数字をまとめてある15ページをご覧ください。(スライドの)下部の表に、3ヶ月ごとの各地域の受注状況が並んでおります。

こちらを見ていただくと、欧州の落ち込みが明らかです。(2019年)4-6月は87台ですが、前年同期は277台、そしてその前の1-3月は375台と、記録的な受注をいただいていた時期です。

米中貿易摩擦については、中国向けのシェアが非常に高いドイツの自動車メーカーが苦戦していて、ドイツの自動車メーカーの設備投資意欲が盛り上がってこないということがあります。ブレグジットについても、やはり欧州全体に影響を及ぼしており、英国で非常に設備投資の様子見の状況が強いです。

また、私は今回欧州に出張して、かなり声を拾ってきたのですが、2021年に予定している自動車の排ガス規制は、欧州の各自動車メーカーに「これを達成しなさい」という排ガスの達成値が与えられていて、それが達成できない場合にはペナルティも課されるという、非常に厳しい排ガス規制です。

それに向けて、各メーカーではディーゼル車の比率をかなり下げながら、それを埋めるものとして、排ガスのない電気自動車等の比率を上げようということで、いろいろと算段をしているところです。しかしながら、なかなか一朝一夕にクリアできるようなものではなく、現在はその達成に向けた検討を進めて、様子見が続いているという状況だと思います。このように、いろいろな要因があって、欧州は受注意欲が慎重な体制になっています。

逆に、アジアでは(2019年4-6月の受注台数が)666台と、非常に好調です。これも、666台のうちの505台が中国となっております。韓国・台湾は135台、東南アジアは16台、その他10台ということで、中国需要が圧倒的です。

トータルでは、中国需要が寄与して、(4-6月)3ヶ月で944台と、月300台の高いレベルが依然として続いております。直近でも中国需要の勢いは止まっておりません。最近の傾向を見ると、5Gの基地局以外にも、5Gのさまざまな製品需要の引き合いが徐々に入ってきています。

従いまして、米中貿易摩擦の中でも、中国においては粛々と5G投資が行われ、その中で、徐々に製品投資のフェーズまで入ってきています。世界の中で、明らかに先行して5Gに対する投資、インフラの普及が進んでいると感じております。

月300台以上の受注をいただいていて、なおかつ年間4,000台を超える販売のレベルがあるものですから、下方修正といいながらも、生産現場は相変わらずかなり忙しい、超繁忙の状況が続いております。月産350台から400台の体制は、未だに維持しているものの、ミックスが悪化しているというのが現在の状況です。

特機事業

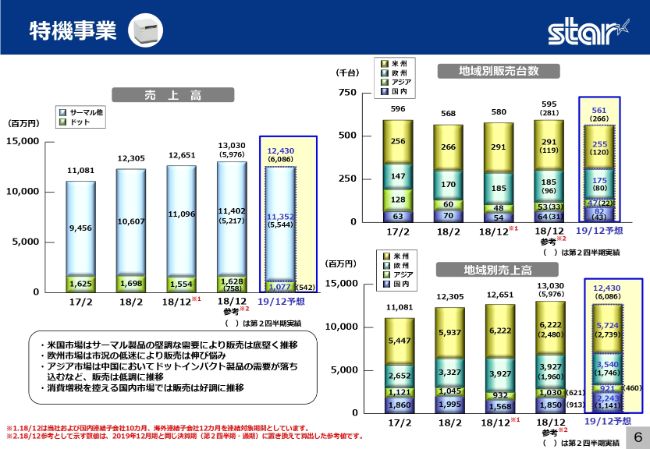

6ページに戻っていただきまして、プリンター事業についてご説明いたします。プリンター事業につきましては、上期はおおむね計画を達成しております。ただし、やはり下期については全地域慎重な見通しを立てております。

米国につきましては、米中貿易摩擦で、今度は消費財に対する関税等が課されるといわれ始めておりますので、小売業への影響等を考えて、かなり慎重な見立てを立てております。欧州につきましては、ハードブレグジット懸念による小売関係の設備抑制を警戒しております。

(スライドの右下の)地域別売上高のグラフの真ん中の青色の部分が、欧州向けです。(2019年度の予想は)35億4,000万円となっておりますが、これに対して、(当初)計画では39億1,000万円でした。3億7,000万円ほど減っているのですが、そのうちの約1億2,700万円が英国での減少となっています。

台数比では、(スライドの右上のグラフの)青色の部分をご覧いただくと、17万5,000台となっています。(当初)計画は19万1,000台でしたので、約1万6,000台減っておりますが、このうちの7,000台は英国の減少です。

ハードブレグジットの懸念もある中で、やはり英国の小売業はかなり投資抑制が進んでおりますので、こういったことを見込んで、欧州については比較的慎重な計画を立てております。

一方、気を吐いているのが、(グラフの)一番下の紫色の部分が示す国内です。10月の軽減税率適用に向けて、レジ機器の補助金がいろいろと出ております。

補助金の導入については、国が想定していたよりもかなりスローな状況となっており、現時点で3~4割は導入が進んでいるという想定でしたが、実際は10パーセントを超えるぐらいの導入となっています。これを受けて、国もテレビ・新聞等で軽減税率の補助金のことを宣伝していますが、スローな中でも、ここにありますように国内の売上は堅調に推移しております。

通期全体では8万2,000台を見込んでおりますが、(当初)計画では7万8,000台でしたので、4,000台のアップということになります。売上についても、22億4,300万円の見込みですが、(当初は)23億円という計画でしたので、1億円を超える増収を見込んでいるかたちになっております。

ただ、これもやはり軽減税率の補助金の導入がスローとなっておりますので、下期については慎重な見立てで計画を立てております。補助金のPR等でここが動いてくれば、さらに上回る数字が期待できると思いますが、いまのところは保守的な数字としています。

保守的に見ているんですけれども、エンボス需要は相変わらず伸びております。(販売台数の計画値)56万1,000台のうち、エンボス台数は33万6,000台です。2018年12月期は、12ヶ月連続で換算した59万5,000台のうち、エンボス需要が28万6,000台でしたので、エンボスについては前年度を上回る数値となっております。

各仕向地で伸びておりますが、とくに国内でエンボスの需要が伸びております。(販売台数の計画値)8万2,000台の中でも、エンボスの数字が5万台を超えるぐらいの需要となっておりますので、非常に大きい数値となってきております。

非常に慎重な数値を見ているんですけれども、やはり国内需要、補助金需要がこれから高まっていくということで、国内については上振れの期待もあろうかとは思っております。

精密部品事業

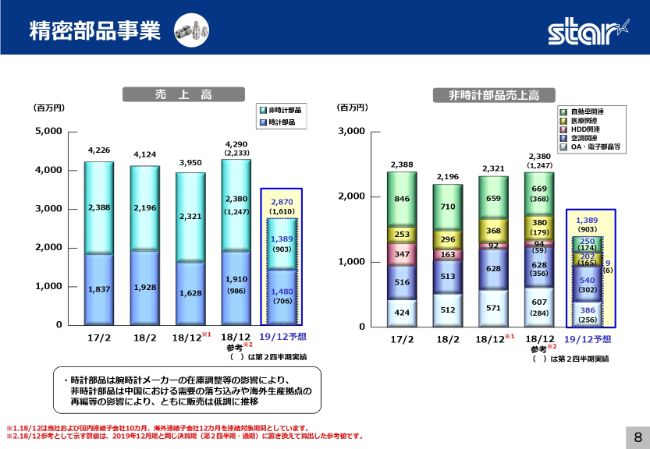

続きまして、精密部品事業についてご説明いたします。(スライドの)左側のグラフの一番右が今期の予想です。(棒グラフの)下の濃い青色の部分が時計部品の売上予想で、14億8,000万円です。

2018年12月期は19億1,000万円でしたので、かなり減少しております。この14億8,000万円に対して、当初の計画は15億9,000万円でしたので、ここからも1億円ほどの減収となっております。主に、お客さまである腕時計メーカーのローコストのムーブメントを受けた在庫調整等の影響によって、売上が下がっています。

(棒グラフの)上が非時計部品です。非時計の明細は、(スライドの)右側のグラフになります。先ほど申し上げたように、非時計部品では、現在、粛々とリストラを進めている最中です。

かつては海外に3拠点ありましたが、先ほど申し上げたように、今回の上海星栄精機有限公司の年末での解散・清算をもって、3拠点ともなくなることになります。従って、来期以降はここの13億8,900万円の非時計部品のほとんどは、売上としてはなくなるものと思っております。

ただし、時計部品の売上(予想)は14億8,000万円ですが、ここの利益率は非常に高いものがあります。非時計部品も含めた精密部品事業の売上(予想)は28億7,000万円ですが、来期以降は時計部品に集中するということで、売上は減る一方、数億円以上の利益が稼げるものになると考えております。以上が部品事業の状況となります。

設備投資/研究開発費

9ページは設備投資についてです。今期は年間36億8,400万円の設備投資を見込んでおります。一番大きいのは、(スライドの棒グラフの)緑色の部分が示す工作機械の28億7,300万円の設備投資です。期初は22億8,000万円の設備投資を見込んでおりましたので、期初に対しても5億8,000万円ほどの増となっております。

内訳は、菊川・大連・タイと続けて、工作機械の最新鋭の設備機械を導入していきます。5軸のマシニングセンター、あるいはアリ溝研削盤、横型のマシニングといった最新鋭の機械をどんどん続けて導入して、生産性を上げていきます。いまでも年間で4,000台をつくっていますので、それに対する生産体制をしっかり構築していくということになります。

また、今後は販社のいろいろなサービス網の拡充も、投資の対象として積極的に行っていく所存です。いま非常に販売が好調な上海の工作機械の販売会社がございますが、非常に手狭で、ショールームがないような社屋にいます。中国のお客さまがこれだけ増えてくる中で、ショールームを持った事務所に拡張するための費用として、3億5,000万円ほどを見ています。

菊川には、ソリューションセンター(を建設いたします)。菊川工場にはショールームがなく、試験設備も減っていて、手狭になってきているということで、(ソリューションセンターを新たに建設し)ここに営業の人たちを全部入れようと思っています。このソリューションセンターの第1回目の初期投資として、4億8,000万円ほど計上しておりますので、その分がこの機械の増えている投資分と考えていただければよろしいかと思います。

貸借対照表

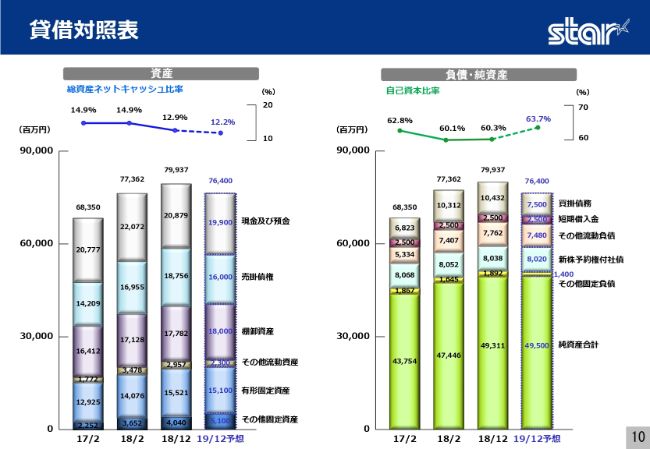

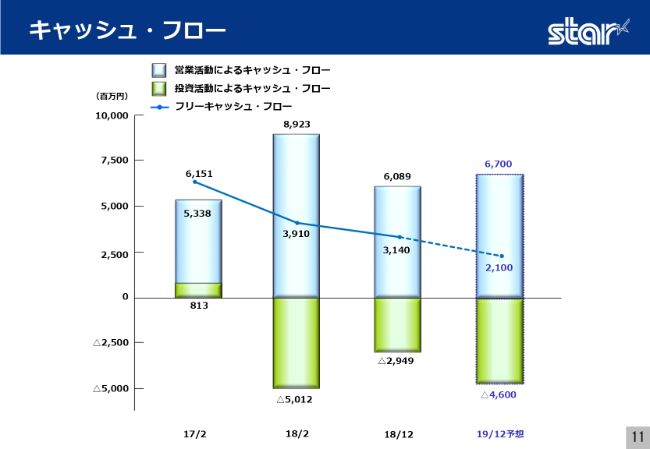

B/Sに大きな変化はございません。現金及び預金は199億円です。当初は213億円の計画でしたので、そこから14億円ほど減ることにはなりますが、次ページのキャッシュ・フローにあるように、当期のフリーキャッシュ・フローは21億円ほど生まれる予定になっております。

配当原資は、(配当金が)56円であった場合は年間20億円ぐらいになります。また、先ほど申し上げたとおり、10億円の自己株買いを実施いたしますので、財務のキャッシュ・フローが30億円ほど出ることになります。21億円のフリーキャッシュ・フローのうち、30億円ほどがここから出ていきますので、その分、現預金が約10億円減るというかたちになっております。

売掛債権は160億円です。これは当然、売上減に伴いって減少の傾向にあります。棚卸資産については、(販売)台数自体は動いていますので、棚卸資産が急激に増えるということにはなっていませんので、前期に対して微増の約180億円となっております。

純資産の合計は約495億円です。営業利益を年間で44億円ほどと見ており、そこに対して、総還元性向が先ほどの配当と自己株式で30億円ほどありますので、その分が増加となっております。買掛債務は、精算も少し入っているという中で、微減となっております。

キャッシュ・フロー

11ページは、いま申し上げたキャッシュ・フローです。フリーキャッシュ・フローが21億円となっております。

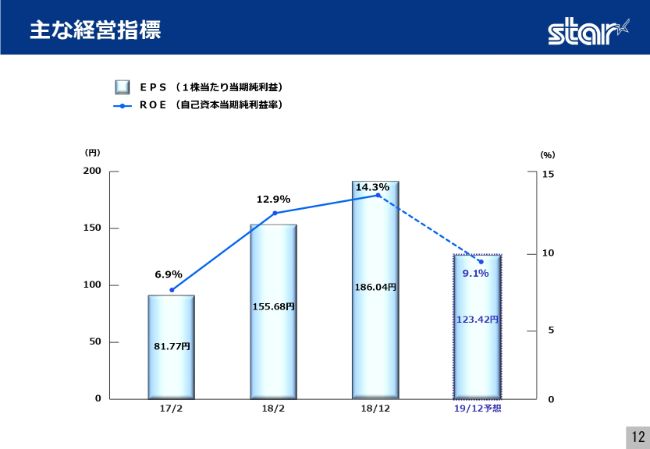

主な経営指標

12ページの主な経営指標に移っていただきたいと思います。年間予想を受けて、ROEは前期の14.3パーセントから9.1パーセントということで、下降しております。EPS(1株当たりの当期純利益)は123円を予定しております。

株主還元

株主還元についてです。総還元性向50パーセント以上を1つの予測数値として挙げさせていただいております。目標DOEは4.5パーセント以上です。

今回、(配当金が)上期28円、下期28円、通期56円ということで、お支払いする配当が約20億円となっております。そして、先ほど申し上げた自己株買いが10億円ございますので、総還元は約30億円となります。予想している当期純利益は44億円ですので、30億円割る44億円ということで、これが達成できれば総還元性向は68パーセントとなります。

目標DOEは4.5パーセント以上としていますが、DOEの数値につきましては、約4.1パーセントの水準で、前期の水準をキープするという還元の内容となっております。

そして、関税の対応についてですが、プリンター部門につきましては、仮に関税が9月に10パーセントかかっても、今年中に売れるであろう需要の分だけは、関税がゼロのいまのうちにすでに送り込んでありますので、今期は関税の影響はありません。

先ほど申し上げたように、今期中に、中国生産のものをすべて東南アジアに移管する計画で進めておりますので、プリンターについては関税が仮に10パーセントになろうが25パーセントになろうが、影響はないという体制を敷いております。

むしろ、関税が上がり、いろいろな消費品にまで関税が行き渡ることによって、アメリカで起こり得る小売業の投資抑制の方が怖いと考えております。

工作機械につきましては、中国生産のものには、すでに昨年(2018年)7月より29パーセントの関税が実施されていますが、ほとんどのものがタイ生産に移行完了しております。

もともとアメリカで需要がなかった機械の需要が急に出てきたりすると、大連でつくったものを送らざるを得ないような状況がありますが、そういうものについても、逐次タイに移管を進めております。関税の上昇そのものに対しては、影響を回避すべくしっかり動いておりますので、その影響は極力ミニマムにするように努力を続けております。その意味で、ご心配は無用だと考えております。

説明は以上です。

新着ログ

「機械」のログ