三菱重工業、1Qは増収増益で着地 航空・防衛・宇宙セグメントが堅調に推移して事業利益に貢献

2019年度第1四半期決算実績 ハイライト

小口正範氏:三菱重工で財務を担当しています小口でございます。ただいまから2019年度第1四半期決算の実績について、お話ししたいと思います。

まずはじめにお断りですが、ご承知のとおり当社は2018年度から国際会計基準(IFRS)を適用しています。そして今般、IFRS16号としてリース資産についてのオフバランスからオンバランス化を始めることにしています。

2018年度の数字は、決算短信等については同じ会計基準で見直した数字を掲載しています。しかし、決算説明資料では、比較対象を容易にするために2018年度の決算数値をそのまま比較対象とさせていただいていることを、念のため申し添えておきます。

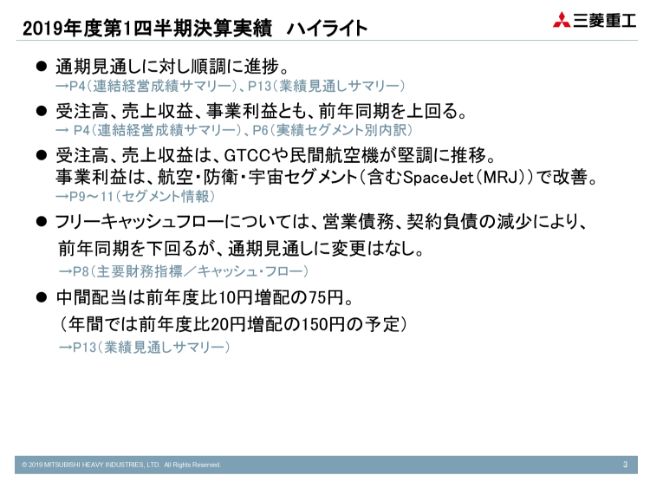

それでは、まずハイライトでございます。第1四半期の状況を見る際に、今年度の通期見通しとの比較を念頭に置くわけですが、現状におきましては順調に推移していると考えています。

すなわち受注高、売上収益、事業利益とも前年同期を上回っています。受注高と売上収益については、ガスタービンや民間航空機が堅調に推移しているほか、事業利益につきましては、航空・防衛・宇宙セグメントが大きく改善いたしました。

フリーキャッシュフローにつきましては、前年同期と比べますと悪化しています。これは営業債務、契約負債、すなわち前受金や買掛金の現金化による減少でございまして、本質的な問題ではないと思っています。

このような状況を踏まえまして、中間配当につきましては、期初予定どおり前年度比10円増配の75円、年間では150円の方針で変更はなしと考えています。

第1四半期決算実績 連結経営成績サマリー

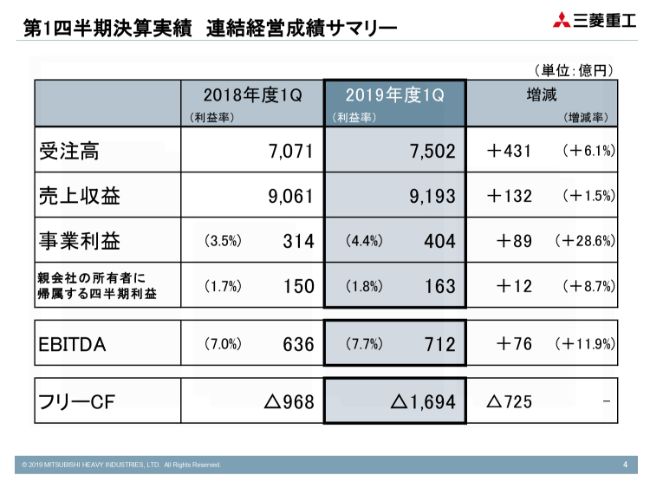

それでは、実績についてご説明いたします。受注高は7,502億円で、ガスタービン等が好調であったことにより、前年同期を431億円上回りました。売上収益は9,193億円で、前年同期を132億円上回っています。事業利益は404億円で前年同期に対して約89億円増加し、当期利益につきましては163億円で、いずれも前年同期を上回りました。

EBITDAにつきましては712億円で、前年同期比で76億円の増加となりました。フリーキャッシュフローにつきましては、先ほど申しましたように、負債サイドの現金化によって前年同期に対して725億円の減少、悪化でございます。しかし、本質的には当社が進めているバランスシートの改善や資産回転率の向上という観点から見ると、大きな問題はないと考えています。

第1四半期決算実績 定常収益

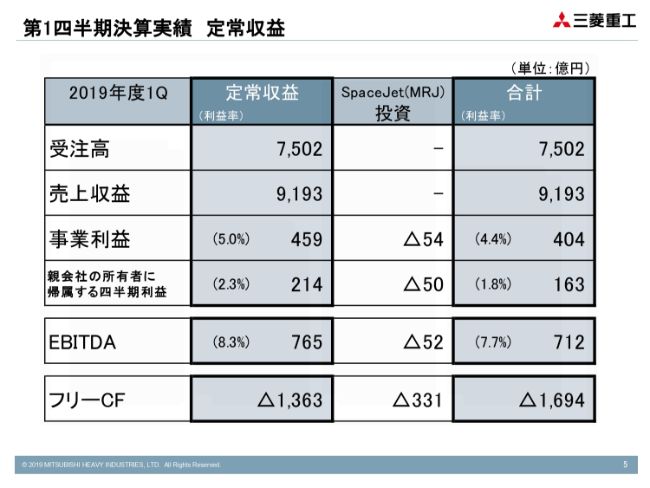

MRJ(SpaceJet)投資を除いた定常収益については、ご覧のスライドのとおりでございます。MRJ投資につきましては、331億円のキャッシュアウトとなりましたが、今年度の事業利益に対する影響としては50億円程度です。差額の250億円程度はバランスシートに資産として計上しています。

これは現在の事業計画をもとに、前年度と同じ目線で会計処理をしております。後ほどご説明しますが、年間では約1,000億円のキャッシュアウトとなり、そのうち800億円を処理するところでございます。よって、会計上の方針については大きな変更はございません。

第1四半期決算実績 連結経営成績 セグメント別内訳

次に、連結経営成績のセグメント別の情報でございます。受注高につきましては、パワー、インダストリー&社会基盤、航空・防衛・宇宙のいずれも前年度を上回っています。とくにパワーにつきましてはスチームタービンは減少していますが、ガスタービンがそれをカバーしたという状況でございます。

売上収益は、パワーにつきましては増加していますが、インダストリー&社会基盤で減少しています。これは中量産品が前年度に比べて、とくにターボチャージャ、エンジン、フォークリフトの関係で少し低調であることを反映しています。航空・防衛・宇宙につきましては、ほぼ前年同期並みでございました。

利益は、パワーについては前年同期比で約59億円減少の192億円でございます。年間では回復して前年度を超えていくと予想していますが、おもに原子力の工事進捗率が前年度に対して大きく落ち込んでいることが影響し減少しています。火力については、前年度よりもよい成績を収めています。

インダストリー&社会基盤につきましては、前年度に赤字だった商船や製鉄機械の部門が、商船では黒字化し、製鉄機械も大幅に赤字幅が縮まったことで改善しています。しかし、先ほど売上で申し上げた中量産品について、若干売上の伸びがとどまった、あるいは減少傾向にあり悪化いたしました。

航空・防衛・宇宙については、先ほど申しましたMRJについての減損の分の差額が改善につながっているほか、Tier1ビジネスが比較的堅調に推移しています。以上のような結果から、全体としましては増収増益となります。

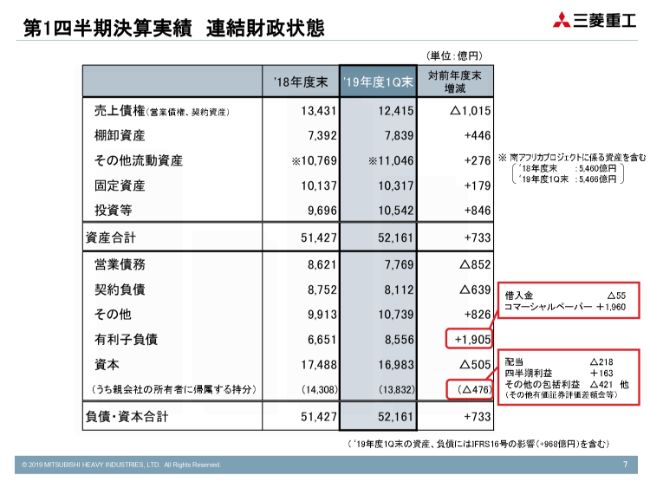

第1四半期決算実績 連結財政状態

次に、バランスシートでございます。(表の)下の段をご覧いただきたいと思います。バランスシートの資産合計は5兆2,161億円で、(前年度末から)733億円ほど増えています。これは当社の場合、年度末から次年度第1四半期にかけて工事が進んでいくことで、棚卸資産等は増加するのが通常の状況でございます。

しかし、実は733億円の増加のなかに、今般のIFRS16号の適用によって、これまで簿外であったリース資産等をオンブックしたことによる影響が1,000億円ほどございます。

したがって、これらを加味いたしますと、バランスシートは前年度末に比べて減少していることになっており、これはとても珍しいことであります。当社はバランスシートの改善・効率化を進めていましたが、この流れは今年度第1四半期においてもその延長線上にあると考えています。

負債サイドにつきましては、先ほどキャッシュフローのところで申しましたが、営業債務と契約負債がいずれも前年同期末に対して減少しています。これはキャッシュ化した......現金として流出したということでございます。全体といたしますと吸収されるべき性格のものと認識していますので、この間の資金調達につきましては、コマーシャルペーパーを中心に進めていくことにしています。借入金自体は増やさない方針でございます。

また、資本については減少していますが、これも注記のとおり配当とその他の包括利益、すなわち円高に進んだことによる海外資産の評価損、あるいは有価証券等が少し下落したことによる評価差額金といったものが計上されています。

これは資料にはございませんが、キャッシュ・コンバージョン・サイクルは第1四半期では37日でございまして、前年同期に対して改善しています。

第1四半期決算実績 主要財務指標/キャッシュ・フロー

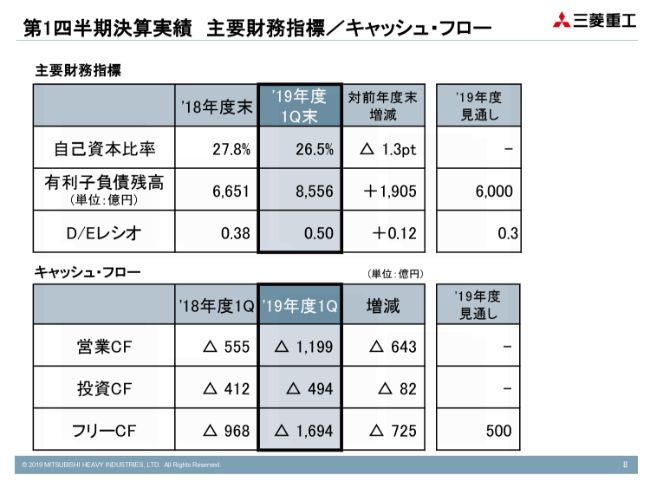

これらを踏まえた主要財務指標でございますが、自己資本比率は26.5パーセントとなっています。年度末に比べると、第1四半期では売上がだいたい低めに出るわけですが、(この数値は)そこそこの水準と思っています。

有利子負債につきましては8,556億円で、前年度末に比べ1,905億円増えています。しかし、前年同期末は9,142億円でございましたので改善しています。同じくD/Eレシオも0.50倍ですが、前年同期と比較しますと0.53倍からの改善で、財務体質の改善は引き続き進んでいると理解しています。

キャッシュ・フローの状況は、(スライドの)下の表のとおりでありますが、詳細は先ほど申しましたので説明は省略いたします。

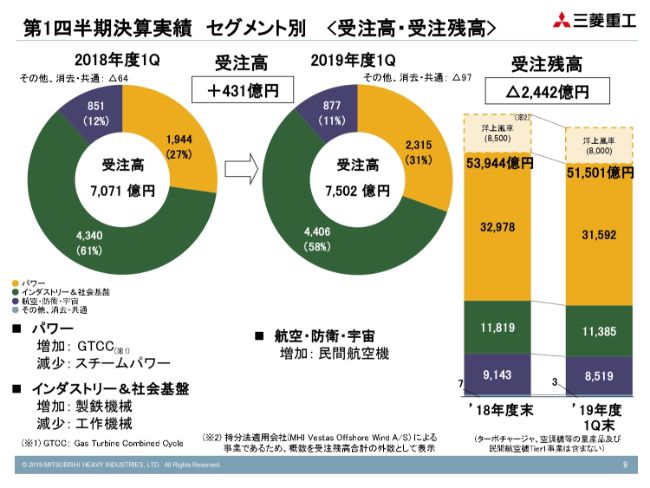

第1四半期決算実績 セグメント別 <受注高・受注残高>

セグメント別の状況について見える化しています。数字は先ほどご覧いただいていますので説明は省略いたします。パワーで増加しているのはガスタービンで、一方スチームパワーは減少しています。インダストリーで増加しているのは製鉄機械で、減少しているのは工作機械です。航空・防衛・宇宙については、民間航空機が増加しています。

これにともない、受注残高は5兆1,501億円で、ここ数年、受注高が売上高を下回っています。すなわち売上高が受注高よりも多い傾向が続いていたため、手持ち残高は減少しています。しかし、これを3年後もしくは3年超に分けてみますと、大きく減少しているのは3年後のものです。これは前年度の大型案件の取り消しの影響等もあるのですが、手前3年間についてはまだ十分な受注残高が確保されていると認識しています。

参考値としまして、Vestas社とのジョイントベンチャーであります洋上風車の残高を記載していますので、参考にしていただきたいと思います。

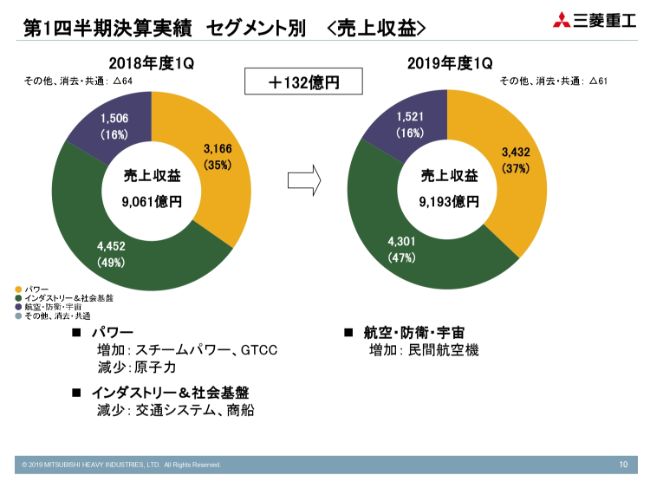

第1四半期決算実績 セグメント別 <売上収益>

売上収益につきましては、同じようにパワーで増加しているのはスチームパワーとガスタービンで、減少しているのは原子力です。これは先ほどの利益のところで申し上げたとおりでございます。またインダストリーについては、交通システム、商船が減少しています。航空・防衛・宇宙については、Tier1民間航空機が増加いたしました。

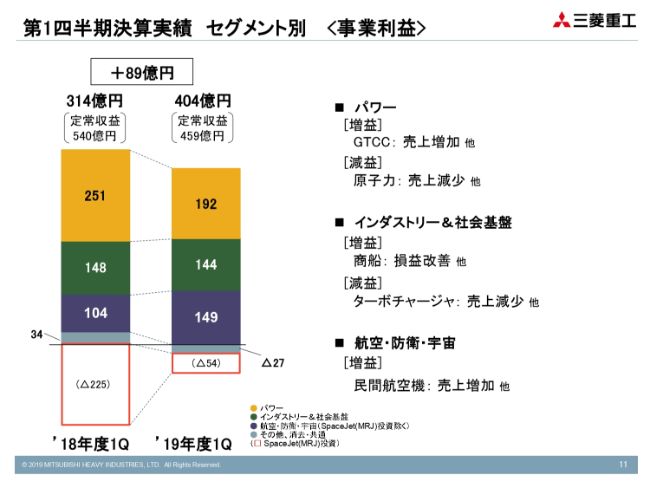

第1四半期決算実績 セグメント別 <事業利益>

利益につきましては、MRJの第1四半期における減損部分がありませんでした。これは、年間では800億円程度の損失を見込んでいますが、第1四半期については従来の延長線のなかで回収の可能性があり、資産に含むことになったためでございます。その他についてはご覧のように、パワーはガスタービン等で増えていますが、原子力が売上の減少によって大きく減っています。

インダストリーについては、商船は赤字だったのが損益改善によって好転、プラス化しています。一方で、ターボチャージャ等の量産品は減益となりました。航空・防衛・宇宙は、先ほども申しましたTier1を中心に堅調に推移しています。

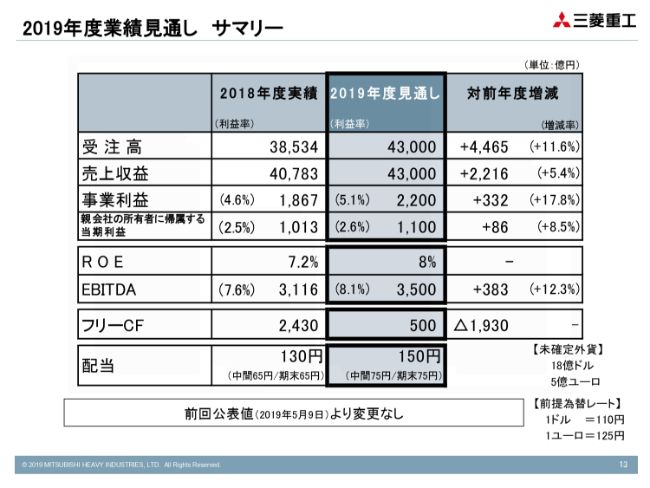

2019年度業績見通し サマリー

以上のような第1四半期の状況から見て、ほぼ年間の計画どおりに進んでいます。実は為替が円高になっていまして、前年同期との比較で申せば、金融収支・金融関係の損益で140億円程度下回っています。これがなかりせば、もう少し純利益も持ち上がったということで、ベーシックな定常収益力については大きな変化はありません。

むしろ改善傾向にあると認識しており、これらを踏まえまして年間の見通しの受注高4兆3,000億円、売上収益4兆3,000億円、事業利益2,200億円、純利益1,100億円、EBITDA3,500億円、フリーキャッシュフロー500億円については、変更しないことにしています。それを受けて、配当につきましても期首の公表値を変えていません。

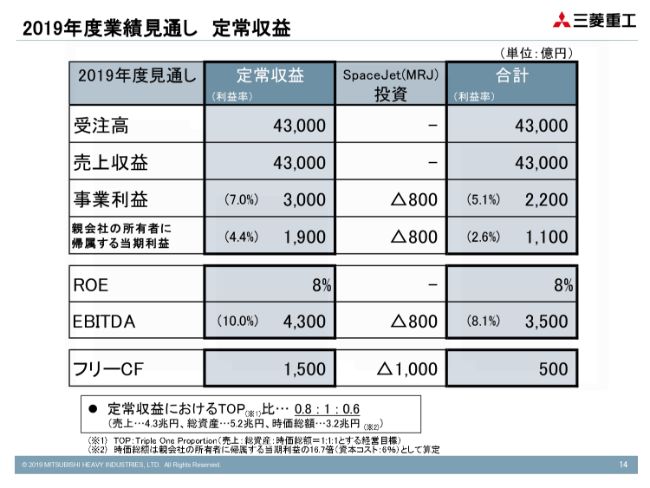

2019年度業績見通し 定常収益

次に、MRJを除いた定常収益についての見通しと、セグメント別の見通しについて(14~15ページに)記載しています。このいずれも期首の見通しを変えていませんので、逐一のご説明は省略させていただきたいと思います。

以上でございます。

新着ログ

「機械」のログ