ダイトロン、2Qは増収減益 アジアで売上上昇も海外市場の激しい価格競争の影響で利益減

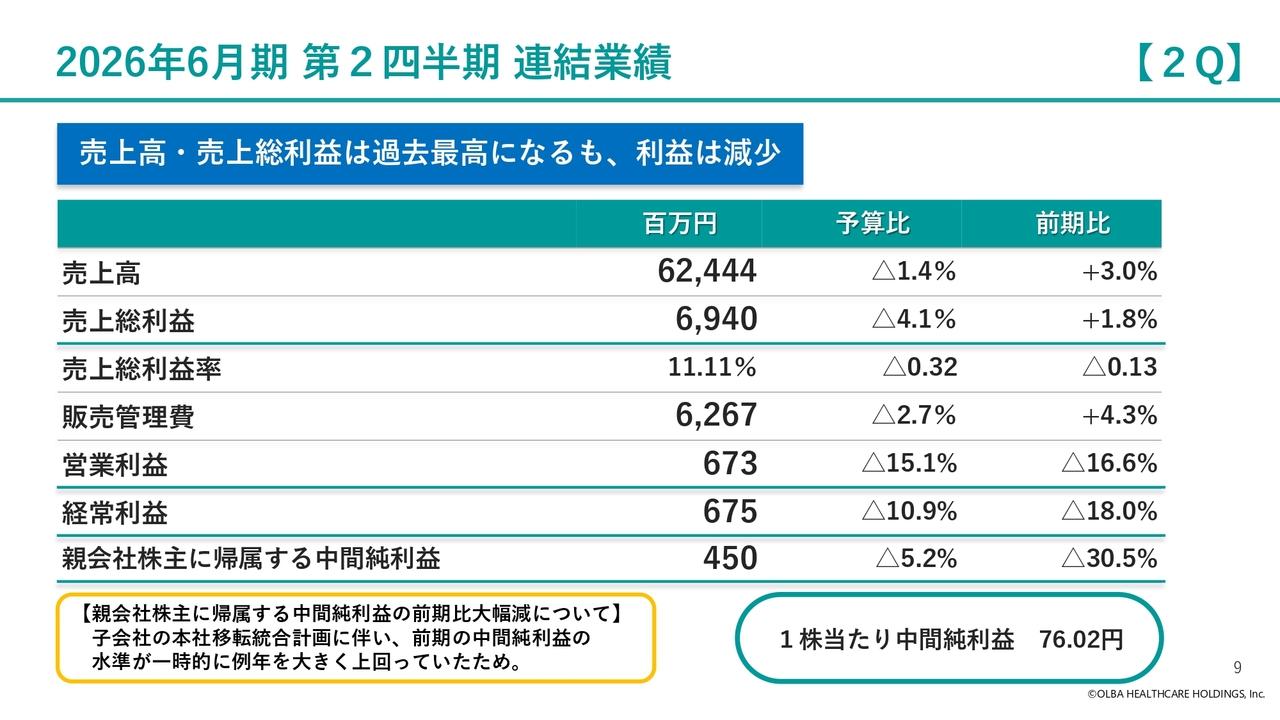

四半期業績推移

前績行氏:本日は大変暑いなか、ダイトロンの第2四半期決算説明会に参加いただきましてありがとうございます。さっそくではございますが、まず連結の上半期の結果を説明させていただきたいと思います。その後に中期計画を含め、戦略に関してお話しさせていただきたいと思います。

まず、この上半期についてでございます。売上高は前年比で103.4パーセントと増収になったのですが、残念ながら利益が前年に比べて減少しております。一番大きいのは、総利益率が前年同期比で2パーセントダウンしたことです。後ほど、その要因等を説明させていただければと思っています。

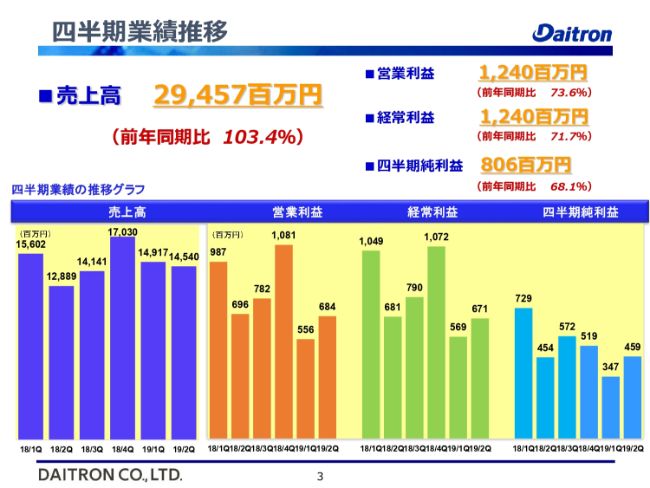

商品セグメント 四半期別業績推移

電子機器及び部品と製造装置の2つが当社の大きなビジネスなのですが、電子機器及び部品はあまり大きな変化がありませんでした。我々の電子機器及び部品は、産業機器のお客さまに向けて電子部品・コンポーネントを販売する形態でございます。このセグメントはどちらかというと今期に入って少し低迷気味かと思われます。

逆に大きな落ち込みもないのですが、昨今は投資に対して市場のお客さま方がかなり慎重になっておられることもあり、産業機器関係の動きがあまりよくない状態が今も続いていて、いつ反転するか、なかなか掴みづらい状況が続いています。

右のグラフが装置関係の売上でございます。当社からすれば比較的高い水準でこの第2四半期を終了しました。受注残が比較的高い水準で確保できており、それが売上に転換している状況であるということでございます。

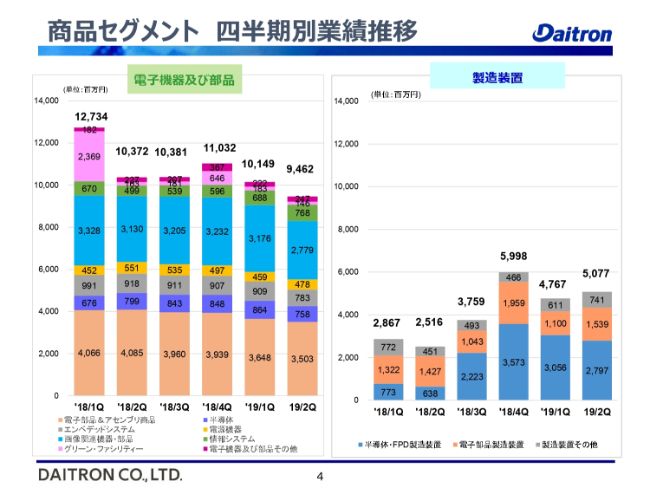

連結財政状態 前期比較

財政状況でございます。スライドのとおり、財政状況は比較的健全でございます。自己資本比率も42.8パーセントで、2018年末に比べ3.4ポイント上昇しております。この42.8パーセントが当社の実力を表す値かと思っています。

2018年末の自己資本比率が39.4%となったのは、受注の形態と関係があります。海外の受注が多かったりなどするとどうしても前受金をいただいたり、先行で発注していただいた資材関係などによって総資産が大きくなることがございます。(現在は)その受注残をこなしている最中であるため、自己資本比率が42.8パーセントになっています。

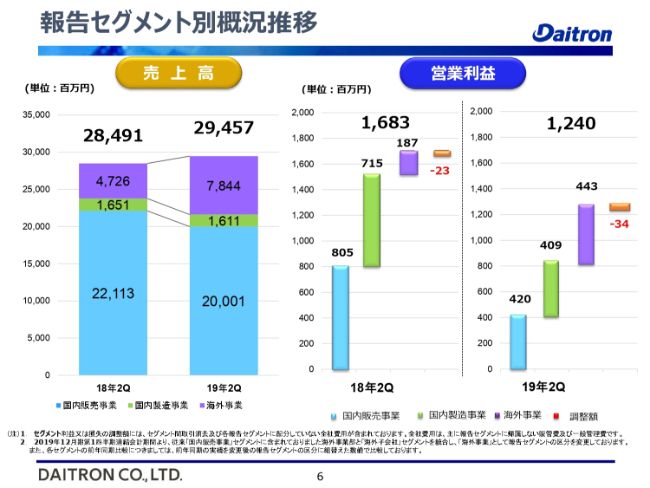

報告セグメント別概況推移

売上の内容は3つのセグメント毎に報告させていただいています。国内販売事業、国内製造事業、海外事業(の3つ)でございます。売上高のグラフを見ていただくとわかるように、この上半期においては海外事業が大きく伸びています。

スライド右の営業利益のグラフでございますが、ここでも国内販売、国内製造、海外事業がほぼ3分の1ずつぐらいで、この上半期は非常にバランスのいい利益構造になっています。

ただ、この状況を継続したいとは思っているものの、海外事業においてはまだ製造装置関係の比率が非常に高く、安定してこのかたちが継続できるところまでは到達していません。このあたりが今後の大きな経営的課題の1つであると思っています。

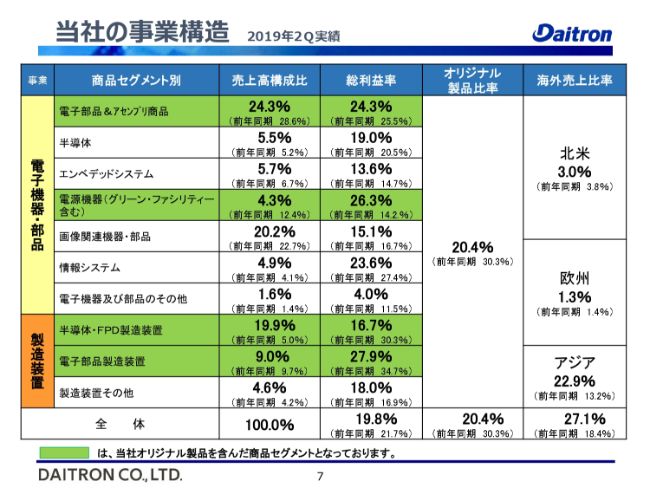

当社の事業構造 2019年2Q実績

当社の事業構造についてでございます。当社の事業は電子機器及び部品と製造装置の2つに分かれると先ほど説明いたしました。

目標とすれば、製造装置を25パーセント、電子機器及び部品を75パーセントにしたいとずっと考えており、そうなると我々の収益が一番上がるのですが、この上半期においては電子機器及び部品が66.5パーセント、装置が33.5パーセントとなって、我々が想定する目標よりも装置の比重が少し上がってしまっています。言い換えれば電子機器及び部品の業績があまりよくないということで、産業機器市場が非常に厳しくなっております。

要は、国内外問わず、生産設備への投資に対してお客さまが非常に慎重になっているということでございます。現在の日中の関係やその他さまざまな外的要因を考えて慎重になっておられるのが、見て取れると思います。

先ほど申し上げた「今上半期、非常に利益率が厳しい」ということについてですが、(総利益率が)前年同期の21.7パーセントから今期の19.8パーセントと、前年同期比で1.9ポイントほどダウンしております。

この総利益率の低下要因として、1つは右にあります、オリジナル製品比率(の低下が挙げられます)。前年同期では30.3パーセントでしたが、この上期は20.4パーセントまで落ちています。季節、時期によってかなり売上の構成比率は変わるもので、この上半期で10ポイントほど下がってしまったのが利益率の低下につながったといえます。

スライドの表においてグリーンで塗っている項目が当社のなかで比較的当社オリジナル製品を多く含むセグメントであり、この製品の比率が少し下がっていることが(オリジナル製品比率低下の)要因になっています。

もう1つは、既存のオリジナル製品に関しては常にブラッシュアップしているのですが、今年からは新しい製品の投入が少し増えてきています。初号機から何世代か経過するまでは、利益率が少し落ちてしまうことがあり、現在はそういった時期に入っているかと思っています。

3番目(の理由として)は、市場での非常に厳しい競争激化があり、利益率が下がってしまっていることがあろうかと思います。今期は海外売上比率が上がっており、海外は日本以上に競合(コンペティター)の状況が厳しいです。とくに最近は、現地の企業との競争が多く、価格競争が非常に厳しい状態になっています。

あと1つ要因を挙げるとすれば、比較的利益率が低い量産の部品(の売上)が増えてきたことが背景にあります。アナログ半導体の海外メーカーの代理店権を取り、これが少し上がってきていること及び、ADAS(先進運転システム)関係の搭載部品が動き出して少し売上が上がっていることがございます。

以上のように、利益率の低いものの売上が少し増えたこともあり、総利益率が全体で1.9パーセント下がってしまったことが一番大きなポイントだと考えています。

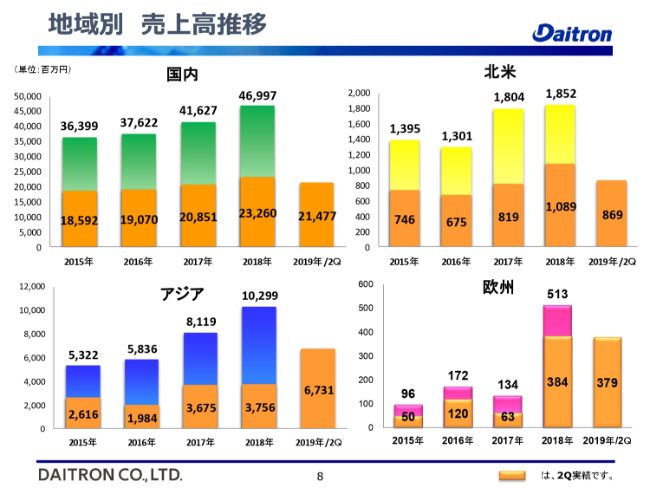

地域別 売上高推移

地域別にみると、残念ながら国内、北米、欧州では前年同期と比べて少し下がっているのですが、アジアが前年同期比で80パーセント近く上昇いたしました。これが今回の一番大きなポイントでございます。具体的にはアジアでの売上が約30億円上がっています。この増加の一番大きい要因は設備関係でございます。

残念ながら、中国とアメリカの貿易摩擦等によって、部品の動きは中国においても非常に悪くなっています。そのような状況下で、2017年くらいから注文していただいていた設備の納入が2018年の後半から始まり、売上が徐々に上がってきていることが結果に出ているということでございます。

とくに我々が取り扱っている設備は、半導体の材料、シリコン、などといった設備が多く、半導体材料関係設備においては、今から12、3年前が設備の投資のピークでした。それらの老朽化が始まって、設備を改修しなければいけない時期に入ってきています。

加えて、IoT等の新しい動きをふまえ、今後中長期的に半導体やセンサーが伸びていく見通しを立て、半導体材料の投資に動いておられるんだろうと考えています。

この材料関係の投資から考えて、その次には半導体関係、センサー関係など、ある時期からいろいろな投資が動いていくだろうと思っていますが、その時期がいつなのかは現時点ではなかなか読み切れていない状況でございます。

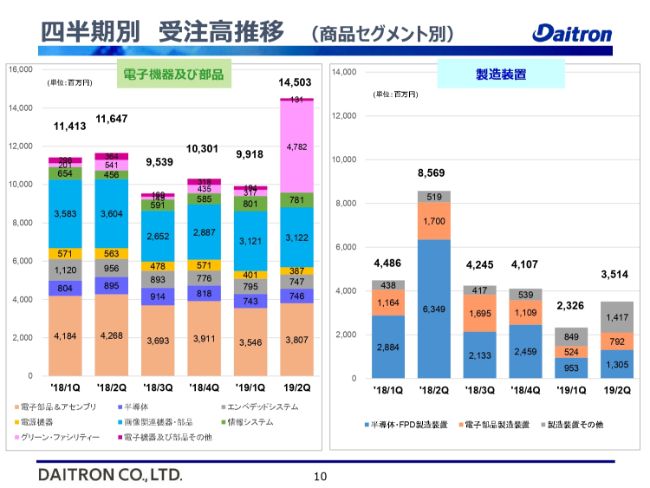

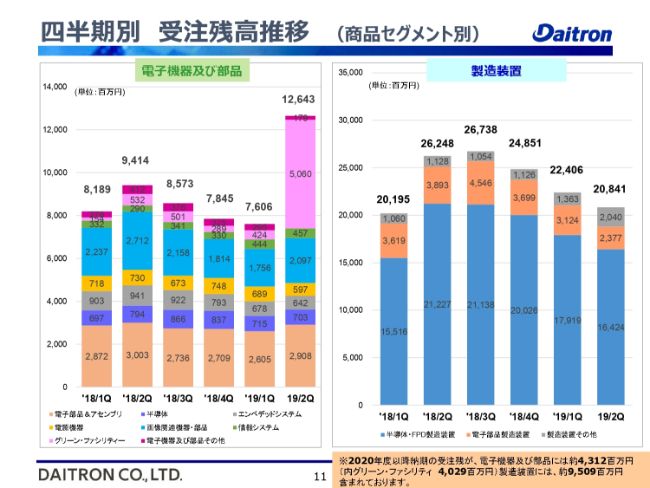

四半期別 受注高推移(商品セグメント別)

四半期別の受注の推移です。2019年12月期第2四半期はスポット的にグリーン・ファシリティーセグメントで大きな受注をいただいています。これはデータセンターの電源関係の受注でございまして、納期的には2021年や2022年のものもかなり含まれています。

このような受注が第2四半期にはかなり入っています。その他のセグメントに関しては2018年の後半からあまり大きな変化がなく、大きな落ち込みもないし大きな伸びもない状況です。

スライド右の製造装置に関しては、受注残は非常に高いレベルで先の受注もいただいており、今年に入っての受注はそれほど大きく伸びているわけではございません。2018年には、納期が1年ないしは1年半というような、設備を作る際のキーになる部品の発注をかなりいただいています。

そのため、今は受注したものをこなす時期で、受注はなかなか伸びない時期に入っています。ただ、引合関係は少し増えてきているようで、5G関係、センサー関係といったところで少し引合が発生しております。

四半期別 受注残高推移(商品セグメント別)

このスライドは受注残についてでございまして、左側は電子機器及び部品のグラフです。先ほど言いましたように、データセンター向け等を含むUPS(無停電電源)などに非常に大きな受注残が増えています。右側が製造装置のグラフで、ピークは2018年の第3四半期にあり、その受注を現在こなし、それが売上につながっている状況でございます。

電子機器及び部品と製造装置(の受注残)をあわせると、受注残として334億円ございます。このうち135億円の納期が2020年以降でございまして、2020年、2021年、2022年ぐらいまでご注文いただいているものもございます。残りの200億円が年内に納期を指定していただいております。

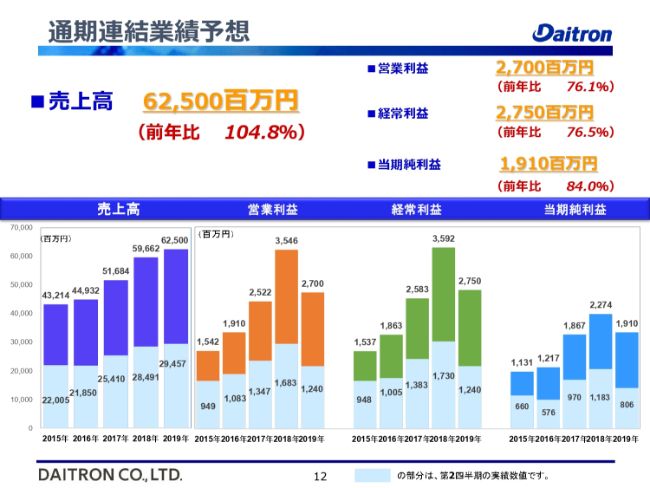

通期連結業績予想

以上の受注残や引合等を考えたうえで、2019年5月の段階で若干下方修正させていただいたときから業績予想は変わっていません。今期の見通しとしては、売上が625億円となり前期比で104.8パーセント(となる予想です)。また、右側に書いているように各種利益は残念ながら前年比で減少し、増収減益を予想しています。

売上に関しては6年連続の増加となるも、利益は5年連続した増益が終了する見込みですが、今の時期は回復に向かったときのためにシェアを落とさず、むしろシェアを上げるような取り組みを続けています。これからの下半期は、2020年にどうにか良い数字が見込めるように活動していければと思っていますが、2019年12月期は残念ながら増収減益で終わりそうだということでございます。

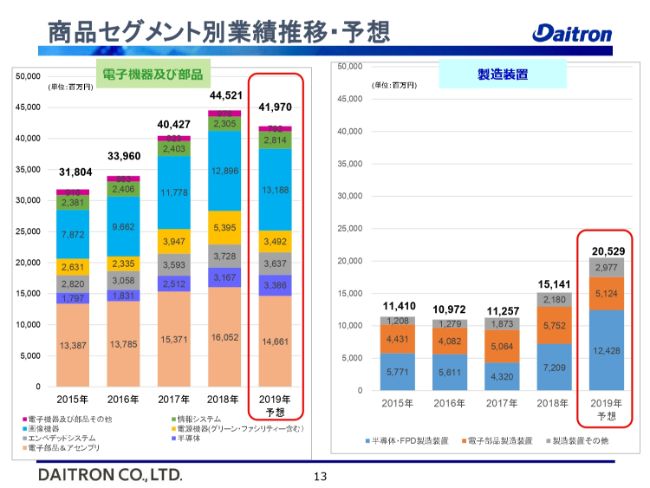

商品セグメント別業績推移・予想

先ほども言いましたように、2019年は産業機器の動きが非常に悪く、電子機器及び部品等が前年に比べて落ち込む見込みです。製造装置関係は受注残を背景に大きく伸びる見込みでございます。2019年はとくに半導体材料関係や部品製造関係がどちらも比較的高い水準で伸びていくことを想定しています。

配当

当社は2017年から中間配当を設けており、今期も中間配当があります。配当性向は34.8パーセントで、現在のポリシーとして30%を目安としています。2019年は下方修正をしたため、配当性向は34.8パーセントになっています。

2017年から中間配当を始めた背景には、比較的経営的に安定してきたことがございます。それまでは半導体設備やフラットパネルの設備の売上依存度が50パーセント近かったのですが、最近は是正され、業績が大きく変動することがなくなりつつあるため中間配当を実施しています。

9M基本構想の再確認①

毎回ご出席いただいている方にとっては同じような内容になりますが、ここからは中期経営計画について説明いたします。2019年は中計の3年目ですが、2017年にグループ会社、メーカーを統合して3社が一つになり、社名を変えて新しいダイトロンとしてスタートしたということがあり、この中計の一番大きな目標はその3社のシナジーを最大化することでございます。

あと残り1年半でシナジーの最大化を達成したいと思っているのですが、内部的には次期中計の時期や長期経営計画などについても取り組んでいます。2030年に向けたあるべき姿、なりたいかたちなどを作る時期に来ています。

次期中計や2030年に向けたプロジェクトはできるだけ若い社員を中心に策定していきたいと思っており、そこでは技術の変化点を見極めることが一番大事だと思っています。

短期的には経済環境、為替の問題、米中の問題、地政学的なリスクなどいろいろな要因に影響されますが、我々のビジネスで一番大事なことは、ビジネスモデル自体をも変えてしまうような技術の変化点をしっかり見極めて、対応していくことだろうと思っています。

これから10年間くらいは、5G、IoT、AI等というキーワードで代表される事業が本格化する時代に入っていくだろうと思いますので、新しい戦略を作っていきたいと考えています。

9M基本構想の再確認②

この3年間取り組んできて、かつこれから2020年までに取り組むべき一番大事なことは、この3社を統合した製販融合の路線をさらに進め、成長を目指していくことでございます。

9M基本構想の再確認③

目指す姿は前から変わっておらず、これからも変えるつもりはあまりありません。

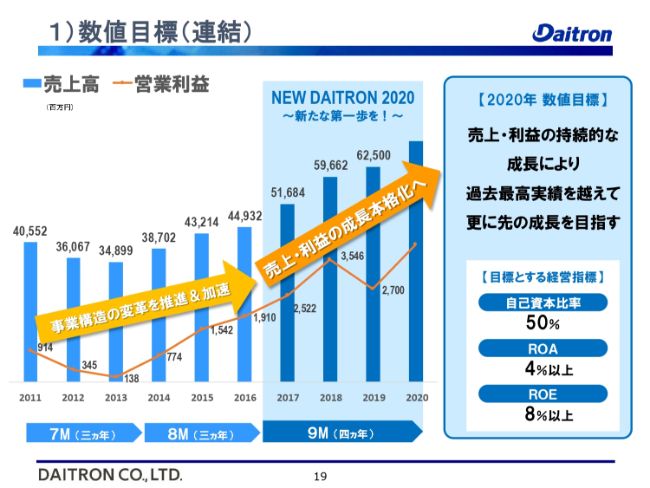

1)数値目標(連結)

スライドは現在の中計4年間の数値目標でございます。9Mのみ4ヵ年として設定しております。自己資本比率はもう少し上げる必要がありますが、ROEはすでに8パーセント以上になっているので、現在のレベルをキープしていくことが目標でございます。

2013年からずっと連続して(業績を)伸ばしているのですが、その背景には「半導体関係」「IoT」「自動化」といったキーワードが存在します。先ほども言ったように、これからは5G、IoT、AIの本格化に向けてどのように取り組むかが一番大きなポイントかと思っています。

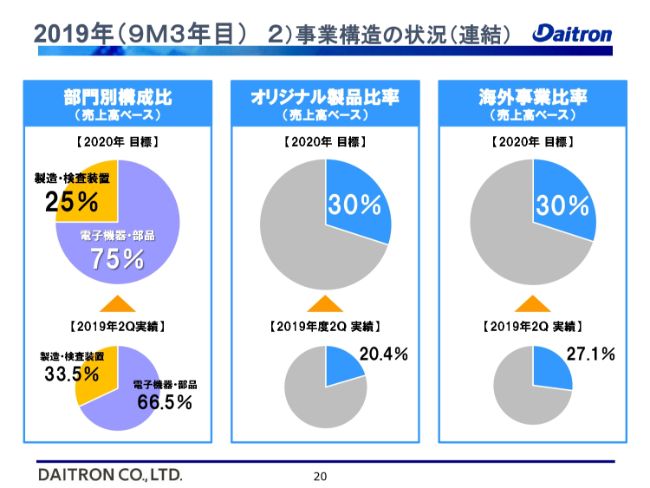

2019年(9M3年目) 2)事業構造の状況(連結)

2019年12月期第2四半期の状態から2020年目標を達成したいと考えています。スライド左端のグラフで表したように継続性の高い電子機器・部品の比重を高めることが経営の安定化につながるため、電子機器・部品の(売上高)比率を上げていきたいと思っています。

収益力のベースであるオリジナル製品の(売上高)比率の目標は30パーセントです。成長を牽引する海外事業に関しては、現在27.1パーセントまで来ているため、あともう少しがんばって比率を上げていきたいと考えております。事業構造としては、この3つの事業比率の達成を1つの目安として、2019年、2020年に取り組みたいと思っています。

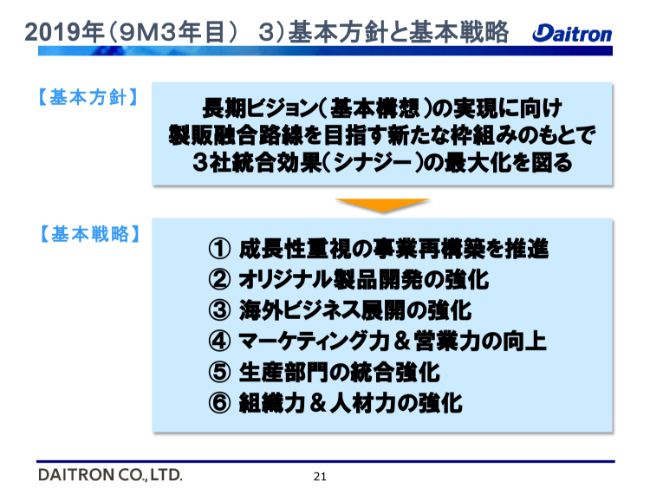

2019年(9M3年目) 3)基本方針と基本戦略

この中計における基本的な方針は「3社統合効果(シナジー)の最大化を図る」ということから変わっていませんし、基本戦略もスライドで示した6つから変わっていません。それぞれに関して、少しだけ説明したいと思います。

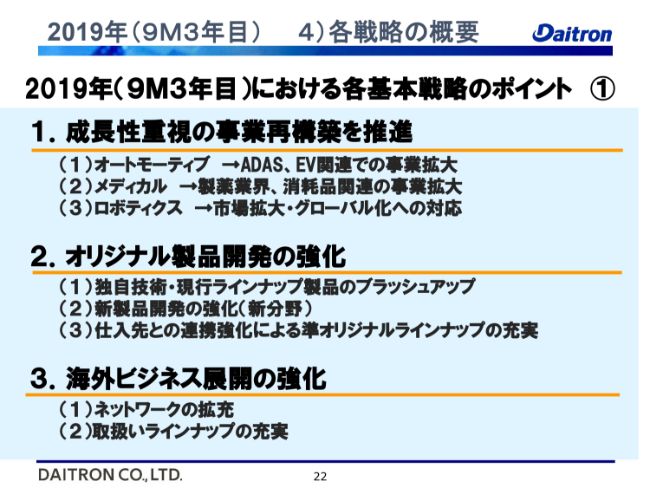

2019年(9M3年目) 4)各戦略の概要①

このスライドについては後ほど説明します。成長性を重視した事業再構築、オリジナル製品の開発強化、海外(ビジネス展開)の強化などです。

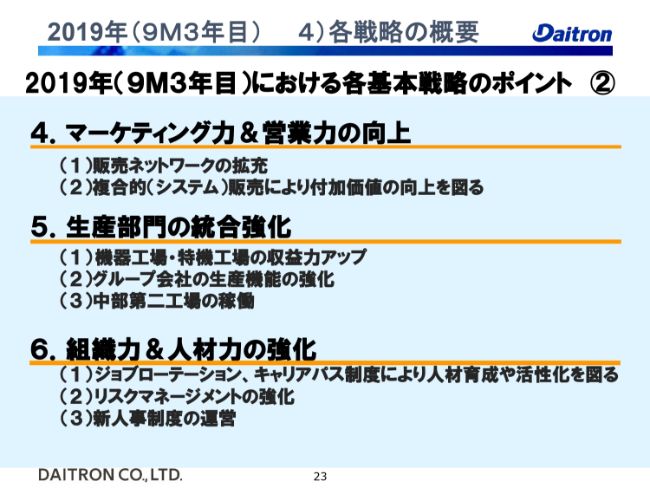

2019年(9M3年目) 4)各戦略の概要②

マーケティング力&営業力の向上については、生産部門を統合したため、そこを強化するといったことがあげられます。組織力&人材力の強化について「新人事制度の運営」がございます。当社は現在「60歳定年」を設定していますが、これを「65歳定年」に変えていきます。

なかなか人材採用がすすまないことがあり、また、60歳になってもみなさん非常に元気でバイタリティをお持ちで、豊富なノウハウや高いスキルをお持ちの方が多いため、65歳までがんばっていただきます。もし65歳以降も仕事をしたい方がいらっしゃれば毎年の契約を更新していく、という制度に段階的に変えていきます。

3社を統合したため、メーカーと商社で人事制度に違いがあり、それを統合する4年間でもありました。それとあわせ定年を65歳に変えることで新しい人事制度を設計し、現在は制度の定着に向けた動きを始めているところでございます。

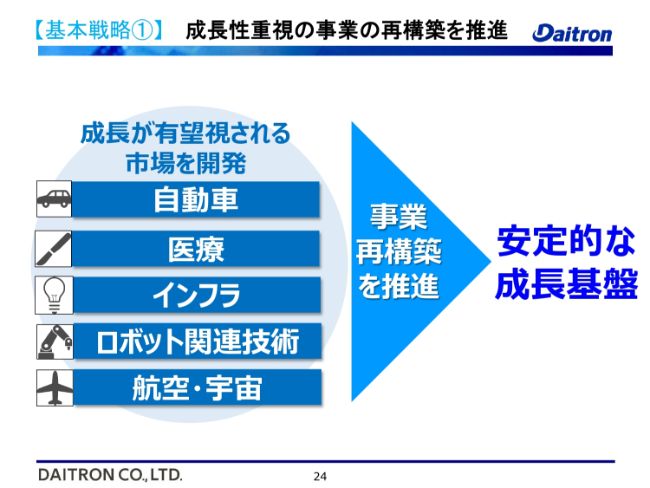

【基本戦略①】 成長性重視の事業の再構築を推進

戦略として、先ほど言ったように、2007年に50パーセントに近かった半導体やフラットパネルの製造装置関連への依存度を、2013年には32パーセントにまで落とすことができました。しかし、2019年12月期の上半期には残念ながら40パーセントまで戻ってしまいました。できるだけ依存度を30パーセントに近付けたいと考えております。

そのためには、スライド左にある、成長が見込める分野にリソースをかけ、事業・市場の幅を広げていきたいと思っています。とくにロボット関係は、人手不足、働き方改革、賃金上昇で長期的にかなり成長する分野として見ております。また、航空・宇宙もこれから伸びていくだろうと考え、現在「JIS Q 9100」の取得準備をしております。以上のように、新しい取り組みも進めています。

【基本戦略②】 オリジナル製品開発の強化

オリジナル製品に関しては、スライドの表のとおりに伸びております。今一番下にあるように、私どもだけで開発・製造するのではなく、仕入先さまと連携強化して、準オリジナル製品のラインナップ充実に力を入れていきたいと考えています。

【基本戦略③】 海外ビジネス展開の強化

海外においては、電子部品ビジネスを拡大していきたいと考えています。現在は設備の比重が高いのですが、安定して経営していくことを目指して、電子部品ビジネスを拡大するという取り組みをしており、いくつか代理店権を取れたりするなどの進捗があります。

【基本戦略④】 マーケティング力&営業力の向上

総合力を高めるという面においては、国内外における販売ネットワークを拡充していくため、2019年の1月1日に東北の仙台に出張所を作りました。海外においては、2019年5月1日にベトナムのハノイに出張所を新設し、販売ネットワーク拡充の準備をしています。米中貿易摩擦等の関係で、生産の現場がさまざまな場所に動いております。

BCPの観点からも、とくに東南アジア・東アジア方面に向けて動いています。現在持っている我々のネットワークを十分に生かせる時期が近付いてきたと思っています。

市場におけるプレゼンス向上については、国内においてお客さまのなかで開く展示会を百数十回開催しています。パートナーの仕入先のみなさまと一緒になって開催しており、さらに積極的に取り組んでいきたい思っています。

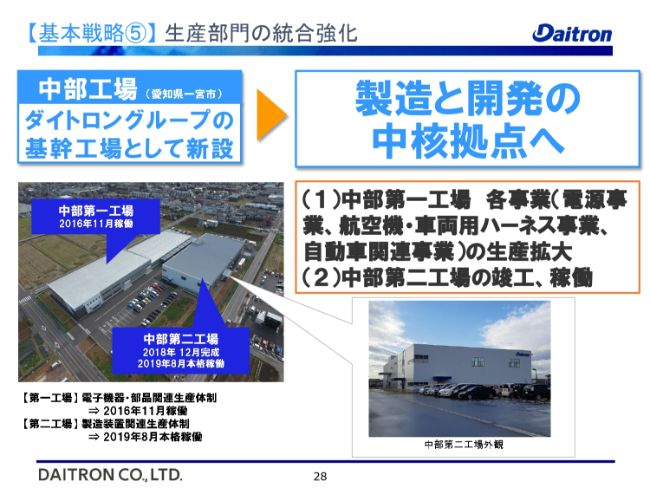

【基本戦略⑤】 生産部門の統合強化

生産部門の統合強化としては、中部(愛知県一宮市)に基幹工場として中部工場を新設いたしました。第一工場は2016年の11月に稼働して、車両用ハーネス、電源といった仕事は従来どおりに取り組みつつ、第二工場が完成いたしました。今まで羽島にあった工場からの移管、他の工場からの移管も含め、2019年8月から本格的に稼働します。

(中部第二工場は)設備を開発・製造する工場で、ファシリティにかなり大型の投資をいたしました。クリーンルームは当然として、最近の半導体関係の設備は、かなり大型になり、重くなってきているため、クレーン設備をしっかりと充実させていきました。

また、製品によっては取り扱いの難しい薬液をかなり使う装置もあるため、そのような装置に対応できる設備や、純水関係など、インフラにかなり投資いたしました。

一番のポイントとしては、非常に微細な加工をする装置も多いため、振動に強い工場にしているという点です。これにより、今までなかなか生産できなかった微細加工のための装置等にも対応できるようになりますので、これを1つの武器に、ますます装置関係のオリジナル製品を強化していきたいと思っています。

先ほども言ったとおり、2019年は非常に厳しい状況が続いており、下半期もまだまだ厳しい状態が続く見込みです。大事なのは、次に投資が活発になったときにシェアを拡大するための準備をすることです。

お客さま層を広げる、今の製品のブラッシュアップをする、新しい仕入先と連携する、オリジナル製品を強化するといったことにしっかりと取り組んでいきたいと思っています。

そして大事なのは、ネットワークの拡充、新製品の開発、生産キャパの充実と、なんといっても人材育成です。2018年は29名の新入社員を採用させていただき、2019年も20名近い採用を目指して取り組んでいる状況でございます。以上で私からの説明を終わりたいと思います。ご清聴ありがとうございました。

新着ログ

「卸売業」のログ