ソラスト、1Qは増収も先行投資の影響で営業益は想定どおり減 通期目標は変更なく2桁成長目指す

公正取引委員会による調査について

藤河芳一氏(以下、藤河):ソラストの藤河でございます。本日はお忙しいなか、ご参加いただきましてありがとうございます。第1四半期決算説明資料をもとに説明させていただきます。今回は、2019年度第1四半期の実績、2019年度の業績予想、そして重点戦略の状況についてご説明いたします。

まず3ページ目でございます。すでにご案内のとおりでございますが、2019年5月14日に発表しております件についてです。公正取引委員会の立入検査がありまして、今回公の場では初めての発表でございますので、あらためまして、みなさまにはご心配、ご迷惑をおかけしましたことを、心よりお詫び申し上げます。

当社といたしましては、公正取引委員会の調査に全面的に協力している最中でございます。また、コンプライアンス、ガバナンス強化を最重要課題として徹底してまいりたいと思っています。まずはお詫びでございます。

業績ハイライト①

2019年度第1四半期の実績になります。5ページ目に移りますが、今回の第1四半期の業績については、一言で申し上げますと、5月初旬にお伝えしましたとおり予算としてはもともとの業績イメージどおりで、売上については成長、営業利益については対前年でマイナスということで、これは想定内でございます。もともと予定していた先行投資について、着々と投資できた第1四半期になります。

「なごやかケアリンク」のM&A費用やオフィスの移転、今後の生産性向上も含めたIT投資は、すべて第1四半期の予定どおりで、約2億5,000万円の先行投資を行いました。残念ながら、営業利益については対前年でマイナスとなっています。

業績ハイライト②

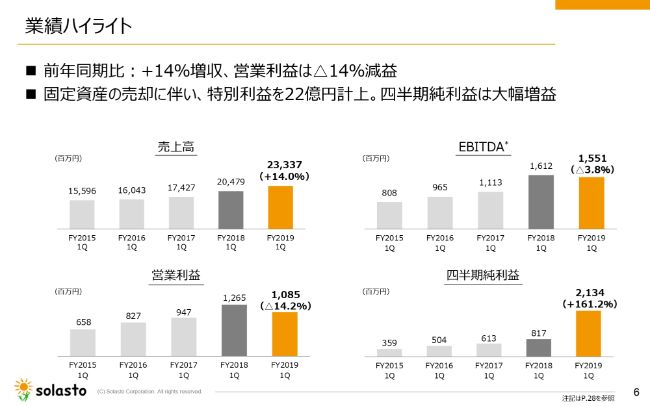

6ページ目も、業績のハイライトでございます。

売上は引き続き堅調な数字でございまして、233億3,700万円となり、対前年でプラス14パーセントを記録しています。一方の営業利益ですが、10億8,500万円となり、対前年でマイナス14.2パーセントです。先ほど申し上げましたとおり、(先行投資の)2億5,000万円のインパクトを受けています。

しかしながら、すでにご案内のとおり、秋葉原のビル売却によりまして第1四半期で特別利益を22億円計上しており、その結果、四半期の純利益は大幅な増益となっています。金額にして約21億円、対前年でプラス161.2パーセントでございます。

セグメント別業績

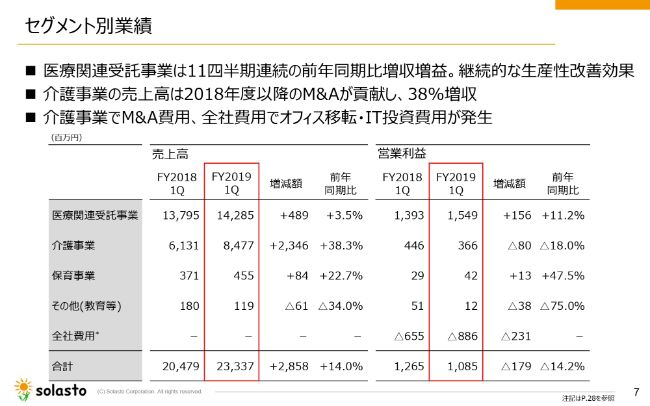

7ページ目でございます。セグメント別の業績でございますが、売上についてはすべて順調に推移しています。

とくに医療関連受託事業ですが、11四半期連続で前年同期比増収増益となり、継続的に生産性改善が見られ、確実に数字にインパクトを与えているということでございます。

また、介護事業の売上高ですが、2018年度のM&Aが寄与、貢献しまして、プラス38.3パーセントの増収でございます。しかしながら、冒頭に申し上げましたとおり、介護事業を含めたM&Aの費用やオフィス移転、IT投資が第1四半期に約2億5,000万円ほど乗っている結果、(営業利益は全体で)10億8,500万円という数字になりました。

医療関連受託事業(四半期業績)

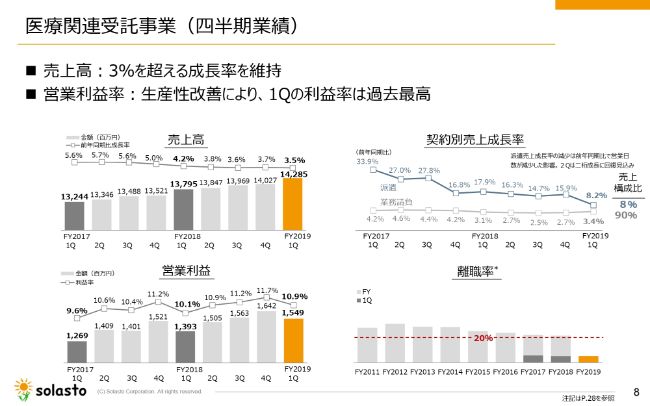

8ページ目でございます。

セグメント別の状況でございますが、医療関連受託事業については引き続き3パーセントを超える成長率を維持しています。生産性改善により、営業利益につきましても対前年で営業利益率を0.8ポイント伸ばしまして、15億4,900万円となりました。第1四半期でもニューレコードを(記録しまして)、引き続き好調に推移しています。

一方、派遣の売上についてです。トレンド的には一部下がっているように見えますが、これはカレンダーギャップであり、曜日の関係で落ちているように見えております。「1日対1日」のアベレージで見ますと、引き続き2桁、13パーセント程度伸ばしていますので、第2四半期以降については同じく2桁成長となり、トレンド的にも回復見込みでございます。

また離職率については、第1四半期もこれまで同様に順調です。

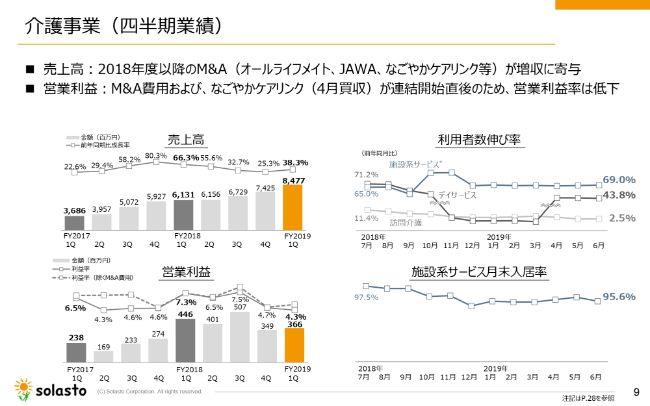

介護事業(四半期実績)

9ページ目は、介護事業でございます。

引き続き、売上高は順調でございまして、とくに「オールライフメイト」「JAWA」「なごやかケアリンク」等、主に2018年度にM&Aしました会社が増収に寄与しています。

しかしながら、営業利益については「なごやかケアリンク」のM&A費用のインパクトを受けまして、残念ながら対前年では減益となっています。なお(なごやケアリンクは)2019年4月に買収してPMIが順調に進み、第2四半期あるいは第3四半期以降に確実に利益を押し上げる、いいM&Aになるのではないかと見ています。

利用者数およびそれぞれの施設系サービスの月末入居率につきましては、引き続き高止まりで安定しています。

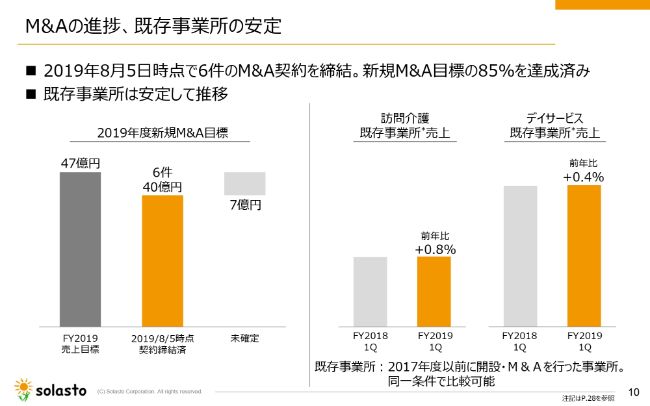

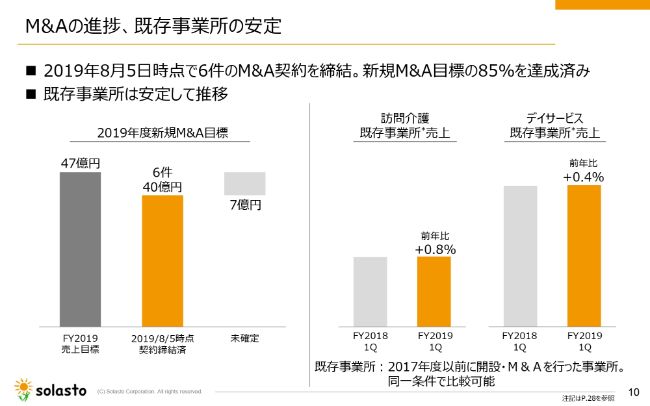

M&Aの進捗、既存事業所の安定

10ページ目は、2019年度のM&Aの進捗状況です。

スライド左側ですが、売上目標が47億円で、すでに6件のM&Aの契約を締結しています。その結果すでに40億円を達成しており、予算達成のためにはあと7億円が必要な状況です。これに甘んじることなく、高め高めで売上目標を大幅に(上回っての)到達というところで、現在も活動中でございます。

一方の既存事業の訪問介護、デイサービスでございますが、それぞれ対前年でプラス0.8パーセント、プラス0.4パーセントと引き続き成長は堅持しています。しかし残念ながら、デイサービス等につきましては定員制のため、高止まりすると次の成長がなかなか厳しい状況になります。

その結果として、M&Aで新しい事業所を増やしていくことが、デイサービスや施設系の成長ドライバーになると見ています。

業績予想

続きまして、2019年度の業績予想でございます。

12ページに数字が記されていますが、2019年度の売上予想については変更なく953億円を見込んでおり、営業利益は57億円、当期純利益は50億円を目指しています。それぞれダブル・ディジットの成長というところで、チャレンジしています。

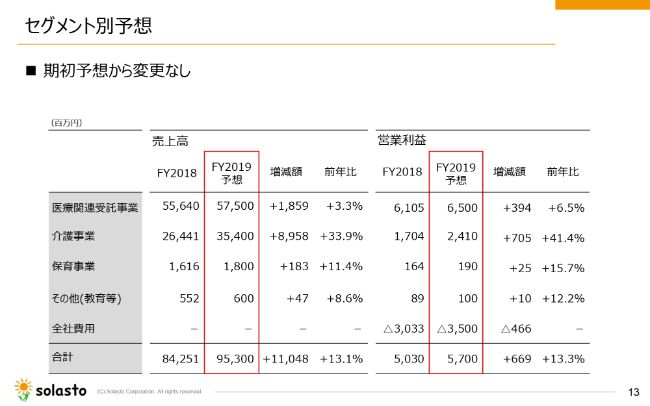

セグメント別予想

13ページは、主なセグメント別予想となります。

医療関連受託事業につきましては、引き続き売上の成長と生産性向上で、65億円の営業利益を目指しています。また介護事業につきましては、M&Aの効果が出まして売上が354億円、さらに今後のPMIの進捗度合いにより、通期営業利益は24億1,000万円で、対前年で41.4パーセントの成長見込みでございます。そして、トータルでは売上953億円、当期純利益50億円を目指しています。

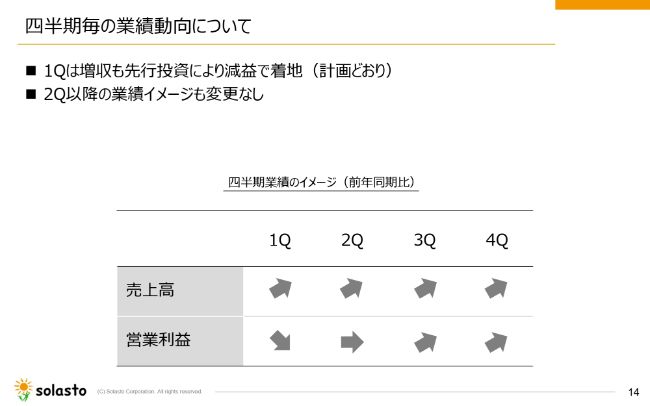

四半期毎の業績動向について

14ページでございますが、こちらも内容は変わりません。

2019年度の四半期ごとでは予算を出していませんが、第1四半期から第4四半期まではこのようなイメージで進捗する見込みでございます。営業利益は、第3四半期、第4四半期以降にドライブをかけていきたいと思っています。

2019年度の位置づけ①

重点戦略の状況でございます。

16ページは、すでにお話ししている内容でございますが、現在、既存ビジネスそのものは非常に順調でございます。ダブル・ディジットの成長を堅持・担保しており、今だからこそ「将来のビジネスの安定あるいは成長に向けて、種まきをする年でもある」と位置づけています。

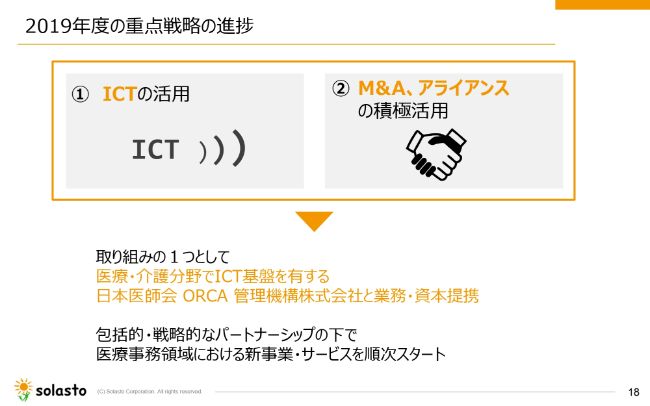

2019年度の重点戦略

17ページ目が、2019年度の重点戦略となります。

「ICTの活用」「M&A、アライアンス(の積極活用)」、さらにもともとソラストの強みである「採用力、定着率の向上」、そして「経営体制の強化」ということで、とくにコンプライアンス、ガバナンスについては、成長とともに強化していきたいと考えています。

とくにこの4つのうち、2019年度の重点戦略として「ICTの活用」「M&A、アライアンスの積極活用」については、2019年4月から順次ドライブをかけている状況でございます。

2019年度の重点戦略の進捗

その2つの内容について、少しご紹介しますと、主に「ICTの活用」「M&A、アライアンスの積極活用」をメインにドライブをかけています。

1つの取り組みとしまして、医療・介護分野でのICT基盤を有する日本医師会ORCA管理機構株式会社との業務・資本提携を締結いたしました。包括的・戦略的なパートナーシップの下で、とくに将来の医療事業のゲームチェンジャーとなるべくスタートしています。

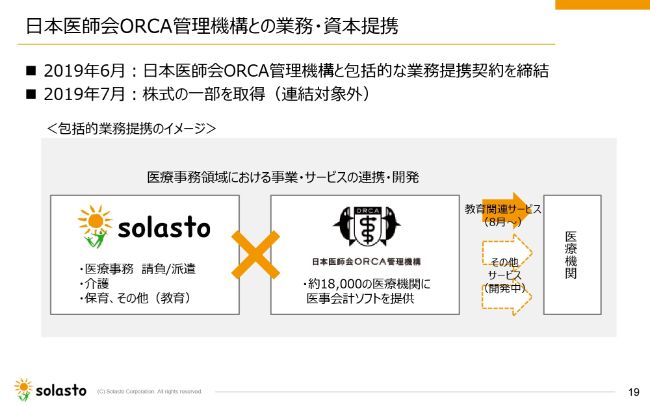

日本医師会ORCA管理機構との業務・資本提携①

19ページでは、「日本医師会ORCA管理機構との業務・資本提携」と書いていますが、順次、サービスの連携・開発をスタートしています。2019年7月の株式の一部取得も含めて、よりよい、より強いアライアンスを組んでいると自負しています。

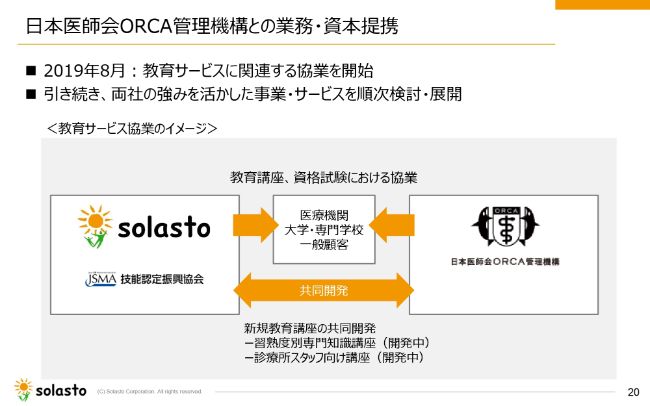

日本医師会ORCA管理機構との業務・資本提携②

20ページで、少し内容をご紹介します。

すでにご案内のとおりで、2019年8月1日付けでプレスリリースを出していますが、教育サービスに関連する協業をスタートしました。これは、両社の強みである事業とサービスを順次検討しているなかでの第1弾です。今後もさまざまな検討を進めていきたいと思います。

その他ICT活用

21ページは、「その他ICT活用」についてです。

これもすでにご案内のとおり、SAPジャパン株式会社さま、アビームコンサルティング株式会社さまと共同で、まずは人事における戦略的、包括的なシステムの導入を行いました。今までの管理型から戦略型にシフトということで、約2万6,000人のすべての従業員のパフォーマンスを最大化するための1つの布石だと思っています。

またスライド右側、「OPTiM AIカメラ」についてです。利用者さまのケアの品質向上も含めたうえで、AIカメラを駆使して最適なパフォーマンスを可視化し、AIでどんどんラーニングしながら横展開できればと思っており、これはその実験的な取り組みの1つでございます。

2019年度の位置づけ②

最後でございますが、まだまだ4月に始まったばかりで、「ゲームチェンジャーになりたい」ということでスタートして「VISION 2030」についてです。

主にICT、M&A、アライアンスを軸に、ということで掲げていますが、これに向けて確固たる基盤を強化しながら、2019年度も2桁成長を目指したいと思っています。

かなり足早で簡単にご説明しましたが、以上でございます。

引き続き、既存事業については堅調なかたちで動いていますというご報告です。よろしくお願いいたします。

質疑応答:医療関連受託事業の利益率が改善した具体的な理由について

質問者1:今回、医療事務の事業でかなり利益率の改善があり、前年同期と比べてもよかったと思います。どのような部分がよかったのか、もう少し具体的にご説明いただけますでしょうか? 例えば、新規の利益率が高かった、生産性改善の取り組みがすごく進んでいるなどであれば、その具体的な事例などを少しご紹介いただければと思います。

藤河:基本的には、引き続きトレーニングすることによって生産性は確実に高まっています。それぞれのベストプラクティスを横展開して、その成果が確実に出ているというのが1点あります。

もう1点は特需です。ゴールデンウィークのお休みの関係で、交渉により売上が伸びたことです。最後に1点、新規については引き続き、アベレージの高いものを確実に獲得できていることが生産性のアップにつながっていると判断しています。

これについては、事業部を担当しています玉井から補足で説明があると思いますので、よろしくお願いします。

玉井真澄氏(以下、玉井):医療事業本部の玉井です。藤河からの説明に付け加えるならば、もう1つ、サービスクオリティが改善して、値上げがかなり順調に進んでいることです。前年対比で言うと、第1四半期で約1億円ほどの値上げ交渉が順調に進捗したところで、そこが大きいと思っています。

質問者1:サービスの質がよくなった点ですが、何か定量的な指標などはありますでしょうか?

玉井:毎年、期のはじめに、お客さまが共通で大切にする「顧客品質項目」という品質項目が11個ありますが、その目標を顧客と設定します。その目標を、毎月モニタリングして改善活動を行い、年度の最後に目標が達成できていれば、それを値上げにつなげるという活動をしております。

前期に関しては、それをかなり大幅に実施でき、今期中に値上げができているところです。

質疑応答:第2四半期の営業利益のイメージについて

質問者1:短期的な話で申し訳ないのですが、第2四半期の業績イメージを矢印で示していただきました。

医療事務の事業も利益率の改善が好調に進んでおり、介護事業でも「なごやかケアリンク」さんにおいてPMIが順調に進み、第2四半期もしくは第3四半期で利益を押し上げるとおっしゃっていたかと思いますが、それでもなお、第2四半期の利益は横ばいぐらいに見ておいた方がよろしいでしょうか?

藤河:現実的には横ばいで見ています。PMIの進捗度については、確実に数字が出てくるのは第3四半期以降だと思っています。さらに、引き続きITに関する投資、および回復していくスピードが確実に出てくるのが第3四半期以降だと見ています。

現時点ではかなりコンサバティブに見て、フラットな状況で活動しているところでございます。

質疑応答:M&Aに関連して、第2四半期で利益を押し下げる要因の有無について

質問者1:介護事業において、2019年8月5日時点で6件のM&A契約を締結しているということですが、M&A関連ではデューデリジェンス費用など、第2四半期に大きく利益を押し下げるリスクがあると見ておいた方がよろしいでしょうか?

藤河:第2四半期については、現時点では(そういったものは)ありません。しかしながら、第3四半期以降については、これからいくつかディールが入ってきますので、そのなかで短期的に大きな案件が発生しますと、偶発的にトランザクションコストが発生する可能性はゼロではありません。ただし、現時点ではいくつか大きな案件があり、予算以上のトランザクションコストが発生する見込みはありません。

質問者1:大きなトランザクションコストに関して、第2四半期では今のところは発生しないということですね。

藤河:第2四半期においては、予算を超えた金額の発生はまだ想定していません。

質疑応答:介護事業の第1、第2四半期の業績について

質問者2:まずは介護事業の数字のところです。今回、M&Aの費用やPMIのコストも出ていると思いますが、当該費用がなかりせば、ベースで言うと介護は第1四半期では増益だったということでよろしいでしょうか?

あわせて、第2四半期については、M&A費用はないもののPMIコストが先行するため、介護事業は前年比で見ると少し厳しいと見ているという理解でよろしいでしょうか?

藤河:介護事業の状況ですが、第1四半期での「既存店ベース」という表現をしますと、そこでは確実に対前年を上回っています。それ以外では、M&Aのトランザクションコストや、これから起こり得るM&Aで規模が拡大しますので、そこでの販管費と言いますか、人材の強化で先行投資のコストが出ております。ただ、それぞれの事業を単体で見ますと、すべて対前年でプラスを維持しています。

もう1点について、あらためてご質問をお願いできますか?

質問者2:第2四半期についても、PMIコストやトランザクションコストが先行するため、「3ヶ月 to 3ヶ月」で見ると、対前年で減益の見方をされている、という理解でよろしいでしょうか?

藤河:第2四半期については、特殊要因を吸収したうえで確実に成長すると見ています。

質問者2:介護事業全体では、一応は増益という見方でよろしいですね?

藤河:4月に買収しました「なごやかケアリンク」のPMIも順調に進んでいますので、例えば9月などに大きなM&Aが発生するといった特殊事情がない限り、今の延長上であれば、第2四半期だけで見ると回復すると思います。

質疑応答:M&Aの環境における変化について

質問者2:M&Aの部分で、2019年度の目標を拝見しますと「残り7億円のみ」ということで、おおむね達成可能かなと思っています。ここの手応えやM&Aをめぐる環境で、例えば「現在、比較的、売り案件が増えてきています」「大型化が進んでいます」など、何かアップデートできるところがあれば教えてください。

あわせて、今期、とくに介護のみならず、M&Aで包括的に広げていきたいというお話でしたが、こちらもアップデートできる点がありましたらご教示いただければと思います。

藤河:介護事業のM&Aの状況ですが、セルサイドの状況についてはまったく変わっていません。引き続き、2018年と同じペースでディールの持ち込みは来ています。そのなかには小型、いわゆる「スモールピース」も「ビッグフィッシュ」もいるということで、環境は変わっておりません。

次に、今後のM&Aの戦略のなかでの介護以外のものについては、「M&Aとアライアンス」という表現をしていますが、今回の日本医師会(ORCA管理機構との業務・資本提携)についても、これは「M&Aとアライアンス」の手法の1つだと思っています。

今後の広がりとしては、大きく新規事業に発展する可能性もありますが、M&Aの手法の1つで、日本医師会ORCA管理機構さんとのアライアンスという位置づけをしています。

それ以外の活動についてはインサイダーの関係もありますので、申し上げられないということでございます。

新着ログ

「サービス業」のログ