ERIホールディングス、今期は消費増税の影響等で減益予想も中計最終の22年には営業益12億円を目指す

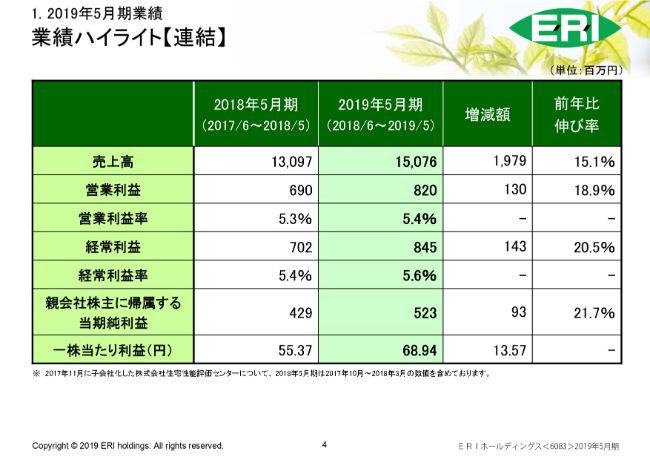

業績ハイライト【連結】

増田明世氏:本日は、決算説明会にお越しいただきまして誠にありがとうございます。おととい(2019年7月9日)に決算発表をして、株価がだいぶ下がっております。

(当期は)増収増益でしたが、その後の今期が大幅に減益(予想)で期待を裏切ったということなのですが、そのように計画した背景と中期経営計画を中心にお話をさせていただきたいと思います。どうぞよろしくお願いいたします。

まず、2019年5月期の業績からお話をさせていただきます。

売上高は150億7,600万円で、前年比15.1パーセント増でございます。営業利益は8億2,000万円で、前年比18.9パーセント増でございます。また経常利益が8億4,500万円で、前年比20.5パーセント増という結果でございました。

前回の中期経営計画で目標とした数字には大幅に達していないということで、誠に申し訳ないと思っております。

2019年5月期 サマリー

前のページに戻っていただきまして、(サマリーになりますが)2期連続で増収増益でした。まず、市場の動向についてお話をさせていただきます。

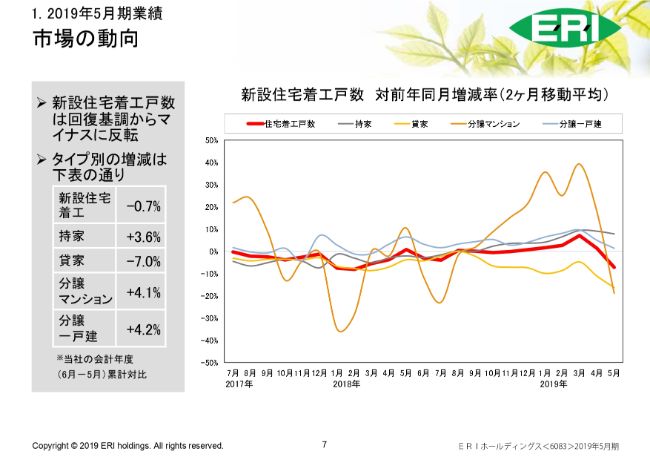

市場の動向①

7ページを見ていただければと思います。市場の動向ということで、この折れ線グラフは新設住宅着工戸数の前年同月増減率になりまして、2ヶ月移動平均のものです。

直近では4月、5月が落ち込んでいるのが見て取れますが、1年を通じまして……1年というのは私ども(の会計期間)では6月から5月までを指しますが、新設住宅着工戸数は当初は回復基調でありまして、合計では0.7パーセントの減ですがほぼ横ばいで推移してきました。

とくに持ち家、分譲のマンションや戸建が好調に推移していました。ただし、貸家については相続税の改正などがありまして大きく減少いたしました。

その結果、私どもの業績においては持家、分譲戸建の好調さが功を奏して4つの事業セグメントすべてにおいて増収を果たしました。

中核事業の確認検査事業についてです。住宅性能評価および関連事業は、住宅性能評価センターの買収効果が通期で効いており、増収増益に大きく寄与しております。

私どもの成長分野として期待しておりますソリューション事業は、既存の建築物に関する調査がメインでございますが、売上は全般的に堅調でした。ただし、新たにインフラストック事業などの新しい事業も拡大し、そのために先行投資もしております。入札ものが中心ですが、まだ不慣れな部分と言いますか勉強中のところもあり、先行投資負担ということで減益になりました。

その他の領域でございますが、構造安全性に関する特別な検証の依頼が一時的に増加いたしました。これは第3四半期と第4四半期に大きく寄与しております。

このあたりが大幅な増収と損益の改善につながっております。

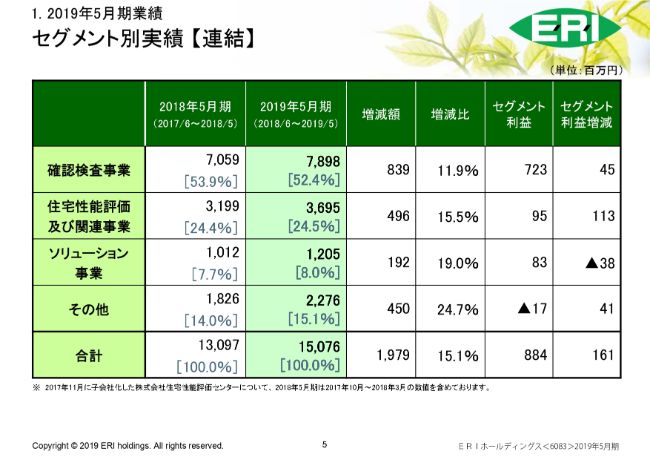

セグメント別実績【連結】

5ページのセグメント実績でございます。

先ほど申し上げたとおり、すべてのセグメントで増収でございました。ただし、ソリューション事業においては減益で、理由は先ほど申し上げたとおりです。

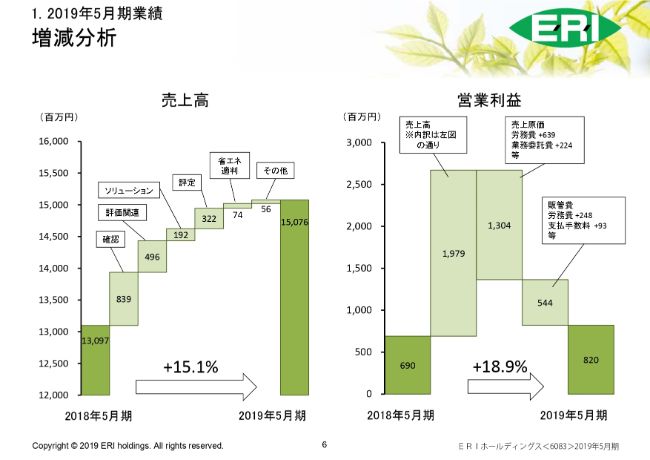

増減分析

6ページが、売上高、営業利益の増減分析になります。

それぞれ、売上は事業別に増加しております。とくに左側のグラフの「評定」の部分を見ていただくと、3億2,200万円の増加ですが、ここが特殊な安全検証の部分になり、いわば特需的な要因として大幅に増えております。

一方の営業利益につきまして、今期は重点投資ということで人材への投資、およびICTへの投資を考えていますが、この第4四半期の業績が好調だったこともあり、前倒しで投資を先行させたところがございます。加えて、期末に構造総合技術研究所をM&Aにより買収しましたが、そうした費用も第4四半期で発生しており、その結果がこの利益になっております。

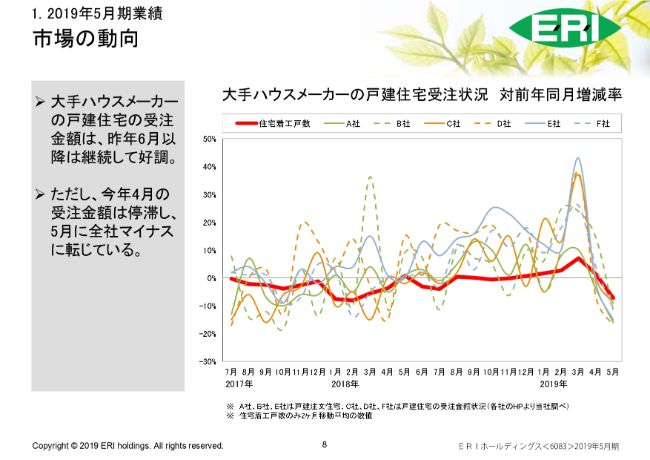

市場の動向②

8ページは、市場の動向の資料でございます。

大手ハウスメーカーの戸建住宅の受注状況を表しております。対前年同月増減率は2019年3月までは比較的堅調でしたが、直近ではマイナスに転じております。

主要業務計数【連結】

9ページでは、主要業務計数を記載しております。

(設計性能評価における)共同住宅以外については、件数と金額においても大幅に増加しておりますが、ほとんどは住宅性能評価センターの上期分が加算されたことが要因です。

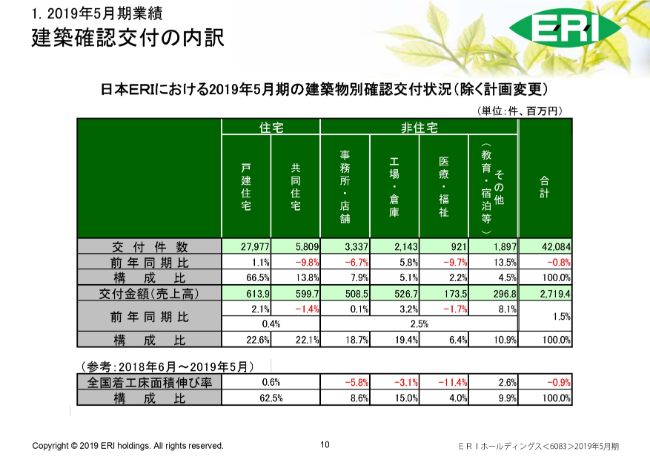

建築確認交付の内訳

建築確認交付の内訳でございますが、戸建住宅は、件数においても金額においてもプラスとなっています。また、工場・倉庫が引き続き堅調に推移していることが(スライドから)見て取れるかと思います。

日本ERIによる確認状況ですが、件数は若干減っており、0.8パーセント減でございます。しかし、2017年に行った価格改定の効果がまだ残っておりますので、金額的にはプラスになっております。

主要な施策【連結】

11ページをご覧ください。こちらはおもな施策となります。

私どもは、収益的にも技術的にも強みのある中・大型の確認に注力しているところです。先ほどお話ししましたとおり、日本ERIの全確認件数では微減でしたが、グループ全社の中・大型につきましてはこのスライドの表のとおり、件数・金額とも増えております。

長期優良住宅、瑕疵担保保険の検査については、先ほどから申しているとおり、新たに買収した住宅性能評価センターの下期分が加算され、件数が大幅に増えております。

ただし、瑕疵担保保険の検査でマイナスになっています。これについては、住宅性能評価センターの瑕疵担保保険の手数料が低く設定されており、件数は伸びておりますが収益的には寄与していないこと、またERIにおける瑕疵担保保険の検査が減少していることなどが理由です。

全体的に、瑕疵担保保険の件数は、少なくとも私どものお客さまについては供託が多いです。今までに保険を使っていただいたお客さまも供託に移行しており、件数は減少傾向であります。

また、省エネ適合性判定でございますが、2017年に新しく事業をスタートし、順調に推移しております。当期の件数は1,079件で、金額的には2億円という結果となっております。

こちらはほぼ想定どおりでございますが、現在の省エネ適合性判定は2,000平米以上の非住宅が対象になっており、3割以上のシェアは確保できたというところです。本来はそれ以上を狙っていたのですが、残念ながらそこまでいかなかったというところです。

BELSについてですが、こちらは省エネの表示ツールです。このあたりは徐々に活用されていくものだと考えておりますので、私どもも今後力を入れる分野というところでございます。

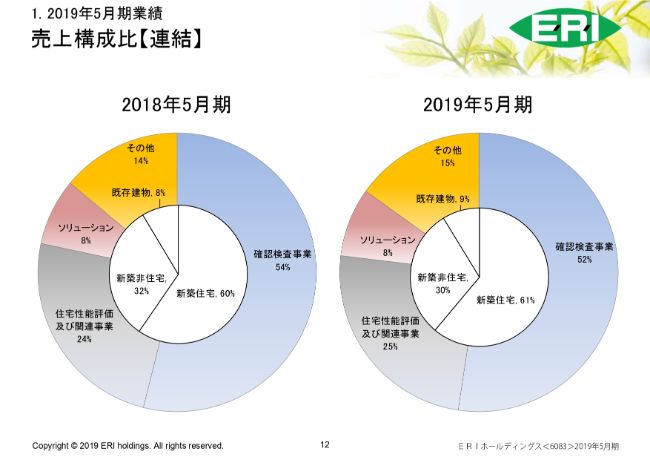

売上構成比【連結】

売上構成比でございますが、スライドのとおり、前期とあまり変わっておりません。

ソリューション分野、既存建物の分野に力を入れて伸ばそうというところで、売上的には伸びたのですが、一方で住宅性能評価センターの売上が取り込まれたことにより、結果的にはあまり増えておりません。ただし、今後はこのソリューション分野をどんどん伸ばしていくというところです。

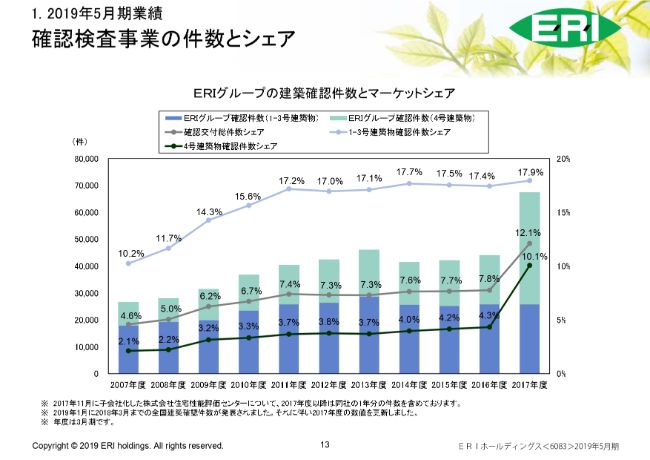

確認検査事業の件数とシェア

続いて、我々ERIグループのマーケットシェアということで、データをお示しいたしました。スライドの棒グラフは確認検査の件数で、折れ線グラフがシェアを表しております。

一番上の折れ線グラフが「1-3号建築物」といわれるもののシェアで、比較的規模の大きい建物や、鉄骨造、RC造の住宅といったものでございます。とくにこの部分が、中核会社の日本ERIが強みをもっているところで、じりじりとシェアは上がっております。

一番下の深緑色の折れ線グラフが「4号建築物」といわれるもののシェアになります。4号というのは、いわゆる木造二階建ての戸建と考えていただければよいのですが、こちらのシェアが、2016年度が4.3パーセントで、2017年度が10.1パーセントと跳ね上がっております。これは、住宅性能評価センターを買収した効果でございます。

住宅性能評価センターは、分譲戸建をメインターゲットにしておりますので、従来の日本ERIの顧客層と違う層を取り込むことによって、大幅にシェアを拡大したということでございます。

全体的には、2016年度は7.8パーセントだったシェアが、2017年度には12.1パーセントに上がったということでございます。

2018年度のデータは、まだ国交省からは出ておりませんが、だいたいこのくらいの数字で推移していると思われます。

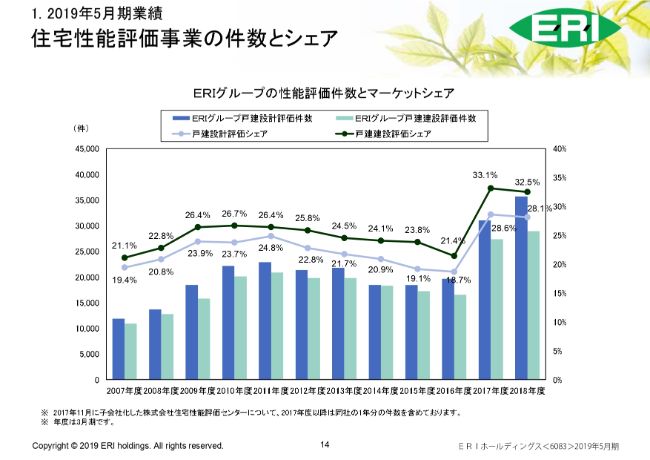

住宅性能評価事業の件数とシェア

14ページは、住宅性能評価事業のシェアでございます。こちらは戸建のシェアを表しておりますが、上の深緑色の折れ線グラフが建設評価、下の薄い青の折れ線グラフが設計評価のシェアでございます。

設計性能評価は、図面の審査で評価する、建設は現場の検査も含めてチェックするということです。これは基本的にはセットで行うのが望ましいのですが、設計だけというお客さまもいらっしゃいます。ただし、私どものグループでは、設計も建設も行っていただいているお客さまが多いです。

これも2017年度から跳ね上がっておりますが、先ほど申し上げた住宅性能評価センターを取り込んだ効果でございます。

それ以前でじりじり下がっているのは、日本ERIのお客さま……大手ハウスメーカーさんがメインですが、そちらのシェアが相対的に落ちているところが原因と見ております。

連結財務諸表【資産の部】

B/Sについてですが、増えている部分については、期末に構造総合技術研究所を買収したことが主な要因ですので、こちらの説明は省略させていただきます。

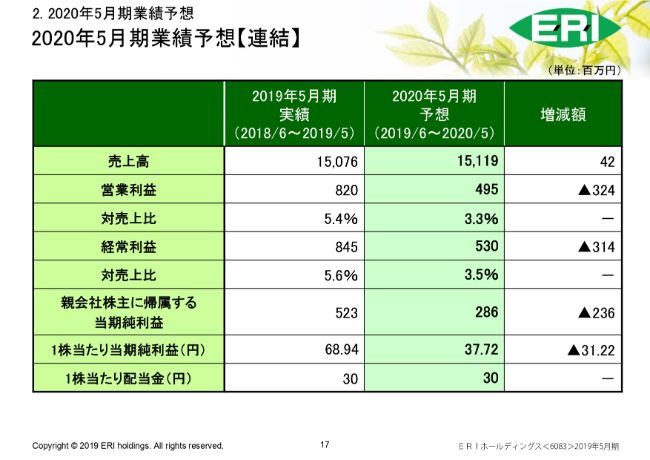

2020年5月期業績予想【連結】

ここからは今期の予想になりますが、売上高が151億1,900万円で、前期よりも4,200万円増ですが、ほぼ横ばいです。また営業利益については4億9,500万円で、マイナス3億2,400万円の大幅な減益計画を立てており、お叱りを受けているということです。当然、この(減益予想の)背景をご説明しなければなりません。

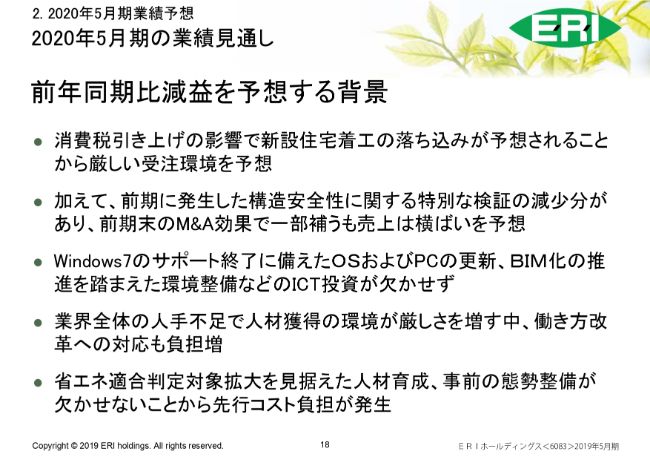

2020年5月期の業績見通し

こちらのスライドに簡単にポイントを記載しておりますが、私どもの商売は住宅着工や建築着工といた建設投資にかなり影響される部分が大きいです。市況のせいにはできませんが、やはりその影響はかなり大きいというところがあり、2019年10月に予定されております消費税引き上げの影響がどのくらいあるのかが、まずは大きなポイントだと思います。

今回の消費増税は8パーセントから10パーセントですので、あまり影響はないのではないかと言われておりますが、実際は相応の影響があるだろうと思います。

なお、2014年4月に消費税が5パーセントから8パーセントになったときは、その年度の住宅着工はマイナス10.8パーセントに減少しております。日本ERIの売上は4.5パーセント減、確認件数は9.8パーセント減、評価件数は20パーセント減と、かなりの影響がありました。

もちろん、この影響をなるべく少なくするように努力してまいりますが、少なからず影響はあるだろうということで、見込みとしては件数は減少すると見ております。さらに、先ほど「特需的なものがあった」と申し上げましたが、今期はそれがなくなるということで、それを加味すると4億円以上の売上減になると想定しております。

その分をカバーするために、ストック分野やその他の事業でがんばるということで、買収した構造総合技術研究所を取り込み、ERIソリューションによる既存の建物の調査などの分野において、相乗効果がかなり期待できます。それらでカバーすることを見込んでおり、結果的には微増を想定しております。

一方の費用ですが、Windows7のサポートが2020年に切れることから、それを契機に、将来に備えて電子化対応やBIM化対応のためにPCのスペックを上げます。現状では、相当スピードが落ちていますので、PCのスペック、回線のスピードを上げて、サーバーの強化も行います。そうしたIT環境の整備に加えて、もちろん業務効率化のためのシステム強化にも投資することを考えております。

3年間でだいたい8億円ぐらいを投資する予定でございます。一部、前期にも前倒ししてスタートしましたが、今期はそれを加速します。

もう1点、ご承知のとおり、どの業界も人材不足です。とくに私どもは人で審査、人で検査を行っている会社ですので、同業他社もこのあたりが大きな経営課題となっております。我々は、若い人を採用して、教育して、いい人材を確保する(のが重要です)。これなくして企業の存続はあり得ないと思っておりますし、働き方改革も進めなければいけないということで、やはり労務費関係が大幅に増えていくということです。

また、省エネ適合性判定も2年後に新たにスタートし、省エネ適合判定市場は件数が5倍になります。したがって、それを審査する人材も確保しなければならず、教育も含めて先行コストが発生いたします。

その結果、本日発表したような数字になったということでございます。

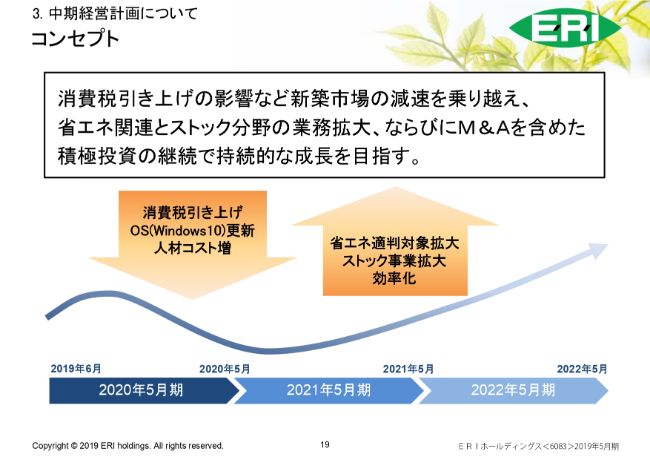

コンセプト

中期経営計画について、今期が3年間のスタートの1年目でありますが、そのお話をさせていただきます。

2019年は市況が厳しいところもあります。また先行投資もしなければならないため、いったんは身を屈めますが、3年後には投資した効果も現れますし、省エネ適合性判定の対象も大幅に拡大されます。この機会を捉えて、3年後には大きく飛躍する考えでございます。

ここでみなさまに強く言いたいところは、確認機関が置かれている現状です。確認機関は、現在130ぐらいあります。そこで抱えている問題は、いわゆるサステナビリティに関わる課題なのですが、2つお話しします。

なんといっても人材の問題で、人材不足、高齢化に直面しております。2年前に業界団体で調査した結果がありまして、先ほど約130機関あると申し上げましたが、そのなかで私どもは、全国で営業している「大臣指定」の機関であり、68機関が「知事指定」と言って県単位で仕事をしています。そちらはどちらかと言うと中規模から小規模の機関です。建築確認は「確認検査員」の資格がないと業務ができないのですが、年齢構成を調査したデータによると、知事指定の機関においては60歳以上の確認検査員が全体の75パーセントを占めています。つまり、平均年齢が60代以上ということです。

私どもがお話を聞いても「平均年齢が66歳なんですよ」「80代の人がまだ2人ぐらいがんばってます」といった声が聞かれます。これを聞くと、やっぱり危ないと思われますよね。ここが大きな課題です。

もう1つ、業界で加速度的に進むと言われているのがBIM化です。今まで(各種申請)は紙ベースで行ってきましたが、昨今は電子化、電子データです。PDF化されたデータなどで申請されるものも増えてきております。当然、電子化されたデータのほうが手間も時間もかからないということで、効率化が図れます。

BIM化となると、膨大なデータ量になり、専用のソフトを入れなければいけません。私たちはいま、大画面で2画面を使って審査しておりますが、そういった設備投資も欠かせません。当然、サーバーや回線も強化しなければいけません。

大手の申請者では、すでにBIM化を進めているところも多々出てきておりますので、確認機関として、今後はそういったところに対応できなければ生き残れない状況になっております。

ERIの対応としては、だいぶ前からこうしたことが起こるだろうとにらんでおりましたが、「待ったなしだ」ということで加速しております。また、働き方改革も進めていかなければいけません。

現在、2年連続で2桁の人数の新卒を採用しております。新卒ですので資格はまったく取れていない。よって、確認検査員の資格もこれから指導・教育して取得してもらうということになりますが、60代以上の人たちが枯渇していくなか、そうした手間暇をかけてでも若い人を育てなければいけないということです。

当然、建築業界で優秀な方は大手ゼネコンさんや設計事務所さんに流れていきますので、我々も給与水準を上げていかざるを得ないと言いますか、上げたいと考えております。また、中途採用も積極的に行っており、採用した若手を教育するといったことも、かなり進めております。ここへのコストはかけざるを得ないというところでございます。

あらためて、先ほどのBIM化についてですが、2018年に日本建築センターさんと共同して検討委員会も発足しました。今、国交省でも協議会を発足する流れになっておりますが、我々も早い段階から大手企業さんと組んで、BIMの確認申請のプラットフォームを共同で開発するなどして、実際にそれを利用した確認申請がどんどん増えています。

電子化されたデータですのでスピードが速く、保存も電子データで行いますし、手戻りが少ないということで、この流れは効率化を図ることができます。

いわゆるBIMというのは、いろんな図面を3D化しただけでなく、そこにいろんな情報を組み込んでいけるものです。ですから、確認の審査に必要な防火性能、避難の検証や高さ制限のチェックなどは、コンピューター内でほとんどチェックできます。

従来は紙ベースで、CADで設計した場合、実際の現場ではダクトが梁にぶつかったりすることもあり、「それなら穴を開けてしまえ」といったことで、それが不祥事の原因にもなっておりますが、そうしたことがBIMによる設計では解決されます。

業界を挙げて効率化が図れるということで取り組んでいるわけですが、日本ERIが先鞭をつけて先頭を走っております。

まとめますと、働き方改革も含めて優秀な人材を確保して育てる。かつ、ICTを活用して効率化に繋げる。また効率化は単に業務の迅速化だけではなく、ミスの予防……ミスによる手戻りでもったいないのが、ミスをした時にそれを回復するための時間、労力、お金です。これがBIM化によって、だいぶ軽減されるのではないかと期待されております。もちろん、顧客サービスの向上も重要です。

これらによって、盛んに言われている「生産性を上げる」を実現します。そのために投資をするということです。

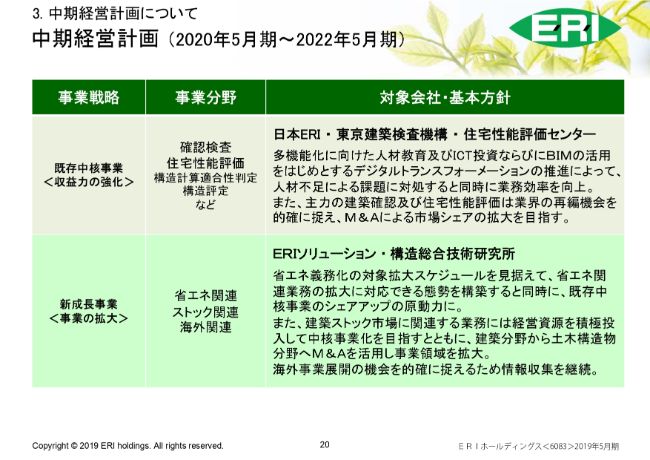

中期経営計画(2020年5月期~2022年5月期)

このページでは、中期経営計画の骨子を挙げておりますが、基本的な考え方は前の中期経営計画を踏襲しております。

既存中核事業の確認検査、住宅性能評価については、申し上げたような投資、M&Aも含めて、市場シェアの拡大を目指していきます。市場自体は横ばい、もしくは下降トレンドですので、シェアを上げていくしかありません。もちろん、手数料を上げる努力も行っていきます。

一方の成長分野ですが、ストック分野と省エネはERIソリューションと、新しく買収した構造総合技術研究所が担い、どんどん案件を増やしていくという考え方でございます。

計画最終年度(2022年5月期)における計数目標

その結果、1年目、2年目とゆるやかに回復する方向でがんばりまして、3年目に大きく飛躍する計画でございます。

売上高は185億円をターゲットにしています。ただし、このうちの20億円程度はM&Aで新たな同業他社やストック関係の会社を買収する考えです。営業利益については、いったん下がりますが、前の中期経営計画で掲げた12億円にもう一度チャレンジしていきます。

本来は営業利益率をもっと上げたいところですが、厳しい競合環境を踏まえると、なかなか上がっていかないところではあります。しかし、努力して、このスライドの数字くらいは目指していこうというところでございます。

もちろん、配当については安定配当ということで、継続的に30円で進めていきたいと考えております。

株式会社構造総合技術研究所 株式の取得

最後に、補足も含めたトピックスでございます。

再三お伝えしていますが、2019年5月に構造総合技術研究所を買収いたしました。スライドに写真がいくつかありますが、今までこちらの会社は、土木構造物をメインに非破壊検査を実施しており、高速道路の橋脚、鉄道の橋梁点検、耐震診断などを得意としています。

この会社は大阪が拠点で、大阪の学校等の耐震診断といったことにも強みを持っている会社でございます。20名くらいの小さな会社ではございますが、早期に東京に拠点を設けます。ERIソリューションは大阪、福岡、名古屋に拠点がありますが、ここと共同で業績を伸ばしていきたいと考えております。

IT経営注目企業に選定

スライドに、2019年の「攻めのIT経営銘柄」との記載がありますが、弊社が「IT経営注目企業」ということで選ばれました。その理由は、先ほど申し上げたBIM化を業界内で先進的に取り組んでいることや、業界で初めて、建物の外壁調査にドローンを導入したことなどが評価されたからであり、我々の意気込みが評価されたのではないかと思っております。

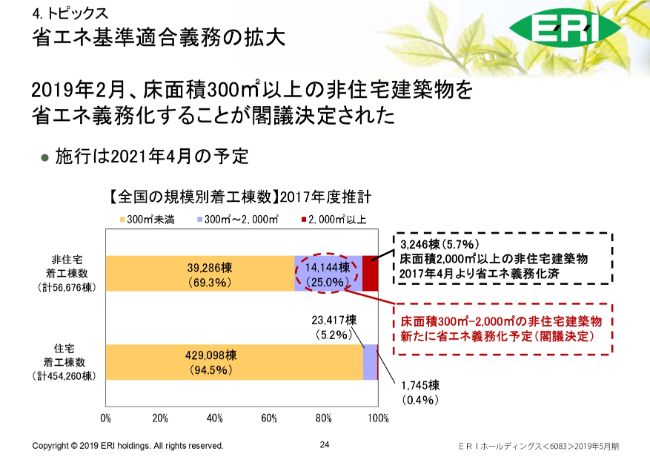

省エネ基準適合義務の拡大

省エネ適合判定の拡大についてです。現在の基準の対象は2,000平米以上の非住宅でございました。この建物の省エネ性能が一定の基準をクリアしているかをチェックするのが省エネ適判機関なのですが、その対象が、2021年4月に300平米以上の非住宅へと拡大されます。

スライドに記載のとおり、2,000平米以上の棟数は3,000棟強ですが、300平米以上の非住宅は14,144棟です。これは2017年度のデータでございますが、今の市場は件数で見ると5倍になります。

規模が小さいため、今と比べれば若干手数料の単価は下がるかもしれませんが、非常に大きな市場になってきております。また、これに合わせて300平米以下のものについても省エネ対策が強化されますので、先ほど少しお話ししましたBELSなどの採用も増える可能性が期待されます。

基本的には確認とセットになりますので、3年後にこの大量に増えた案件をこなせるのは我々しかいないと思っており、これを起爆剤としてシェアを伸ばしていこうと思っております。3年後に、一気に他社を引き離すいう覚悟でおります。

以上、簡単ではございましたが、ご説明を終わります。ありがとうございました。

新着ログ

「サービス業」のログ