三井物産、当期利益は前期比で減少 米国ターミナル事業の火災による一過性の損失等が影響

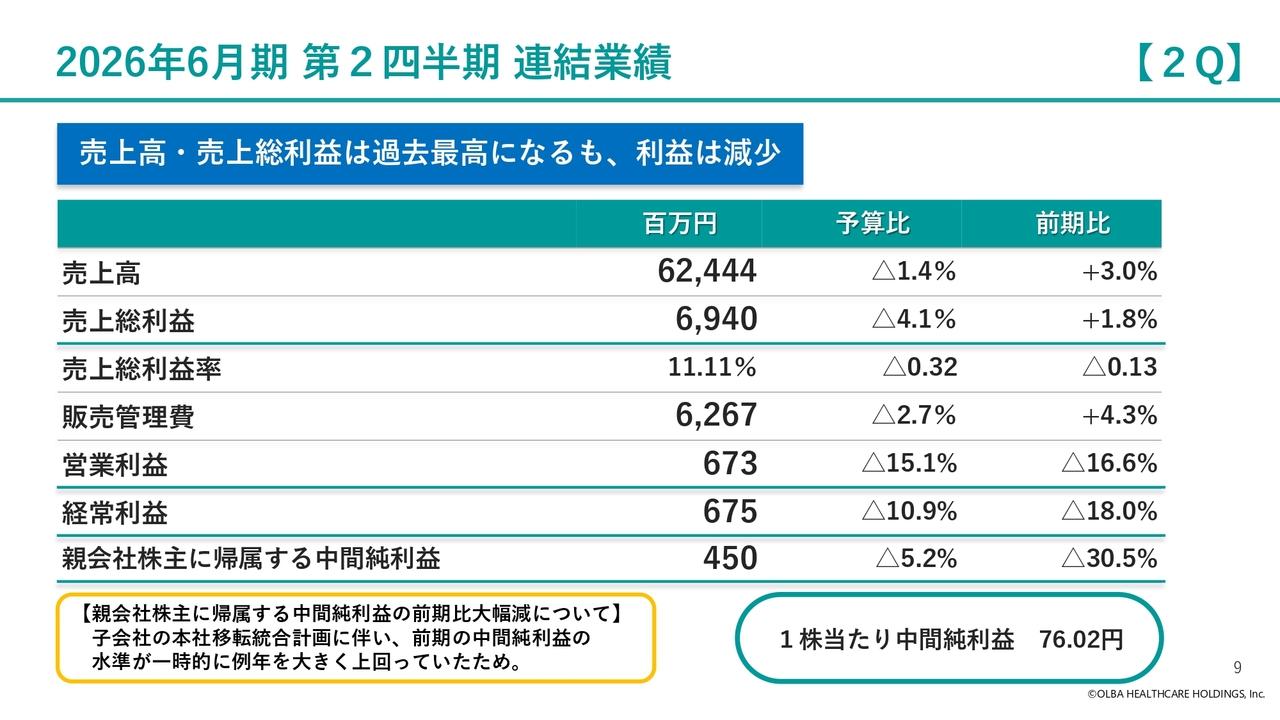

当期利益 セグメント別前期比 増減要因

重田哲也氏:経理部長の重田です。それでは、2019年3月期の経営成績ならびに2020年3月期事業計画の詳細についてご説明します。まず、2019年3月期、当期利益の増減について、セグメント別にご説明します。

当期利益は前期比43億円減益の4,142億円となりました。

「金属資源」は、前期におけるカセロネス評価損の計上がありましたが、同じく前期におけるValepar再編に伴う評価益の反動を主因に、904億円減益の1,672億円の利益となりました。

「エネルギー」は471億円増益の957億円の利益となりました。前期におけるシェールガス・オイル事業での米国税制改正を理由とした減益の反動や、原油・ガス価格の上昇とコスト減少を主因とした三井石油開発の増益、LNG事業からの受取配当金の増加が主な要因です。

「機械・インフラ」は、前期における中南米融資案件に対する引当金の反動はありましたが、同じく前期における英国発電所の売却益の反動を主因として、112億円減益の784億円の利益となりました。

「化学品」は297億円減益の45億円の利益となりました。今期は、米国ターミナル事業での火災による一過性損失や、前期における米国税制改正を理由とした増益の反動があったことに加えて、米国メチオニン事業における増設プロジェクト見直しに伴う損失の発生が(減益の)主な要因です。

「鉄鋼製品」は、前期におけるGestampへの出資参画に伴う価格調整条項の評価益や、一時的な取扱数量増の反動を主因に、148億円減益の99億円の利益となりました。

「生活産業」は687億円増益の424億円の利益となりました。マルチグレイン撤退に伴う前期における損失の反動や、当期における引当金の一部取崩益が主な要因です。

「次世代・機能推進」は、前期における新興国の携帯通信事業の公正価値評価損や、インドTVショッピング事業における減損損失の反動を主因に、212億円増益の166億円の利益となりました。

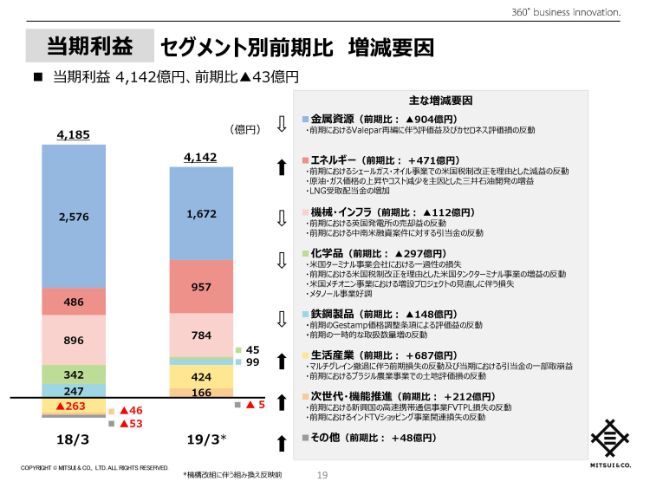

基礎営業キャッシュ・フロー セグメント別前期比 増減要因

当期の基礎営業キャッシュ・フローは、全体で前期比960億円減少の5,705億円の獲得となりました。ここでは主に、当期利益の変動と異なる要因があったセグメントについてご説明します。

「金属資源」では、豪州鉄鉱石事業における鉄鉱石販売価格の下落やコスト上昇に加え、豪州石炭事業におけるマイニングプラン変更に伴う操業費の上昇を主因に、593億円減少の1,815億円の獲得となりました。

「機械・インフラ」は848億円減少の740億円の獲得となりました。前期におけるIPP事業からの受取配当金増加の反動が主な要因です。

「鉄鋼製品」は、事業譲渡による三井物産スチールの売上総利益の減少などを主因に、83億円減少の59億円の獲得となりました。

「次世代・機能推進」は177億円増加の208億円の獲得となりました。好調な国内ICT関連事業などが貢献しました。

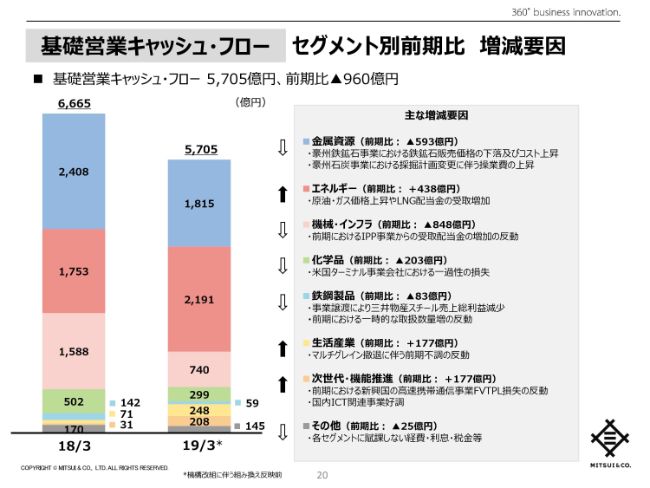

当期利益 要素別増減要因

ここでは、当期利益を前期と比較し、その増減を要素別にまとめています。

まず「基礎収益力」ですが、約430億円の増益要因となりました。前期におけるMultigrainやMitsui & Co. Energy Trading Singaporeの不調の反動に加え、LNGの配当金増加や好調なメタノール事業の増益が貢献しました。

「資源コスト・数量」ですが、豪州鉄鉱石事業の積出港における火災やサイクロンの影響を主因としたコスト上昇および数量の減少や、豪州石炭事業におけるマイニングプランの変更に伴うコスト増を主因に、180億円の減益要因となりました。

「資産リサイクル」は、豪州の一般炭専用の炭鉱であるBengallaの売却益などがありましたが、前期における英国発電所の売却益などの反動により、400億円の減益要因となりました。

一方、「市況・為替」は、主に原油・ガスや石炭価格の上昇により、450億円の増益となりました。

最後に、「評価性/特殊要因」では、米国ターミナル事業の火災による一過性の損失や、米国シェール事業における減損損失、米国メチオニン事業での増設プロジェクト見直しに伴う損失を主因に、340億円の減益要因となりました。

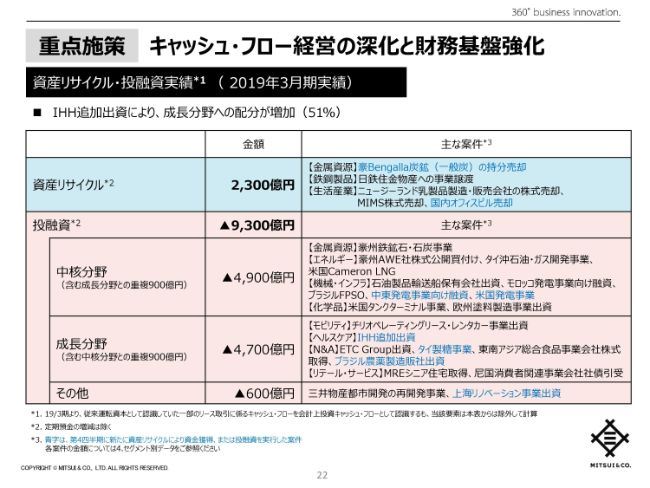

重点施策 キャッシュ・フロー経営の深化と財務基盤強化

当期の資産リサイクルおよび投融資の実績についてご説明します。

「資産リサイクル」は、第4四半期に豪州Bengalla炭鉱の売却を完了するなど、当期累計で2,300億円の獲得となり、おおむね計画どおりの進捗となっています。一方、「投融資」は、第4四半期にIHHへの追加出資を実行するなど、9,300億円のキャッシュアウトとなりました。

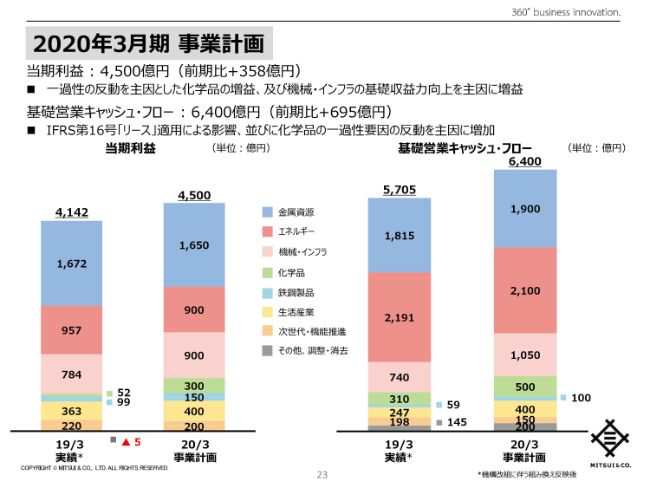

2020年3月期 事業計画

このスライドでは、2020年3月期の事業計画をセグメント別に記載しております。

当期利益は、前期比358億円増益の4,500億円を計画しております。一過性の反動を主因とした化学品の増益と、基礎収益力向上に伴う機械・インフラの増益が主な要因です。

基礎営業キャッシュ・フローは、前期比695億円増加の6,400億円を計画しています。生活産業を中心としたオペレーティングリースの会計基準変更による影響に加え、化学品における一過性の反動が主な要因です。

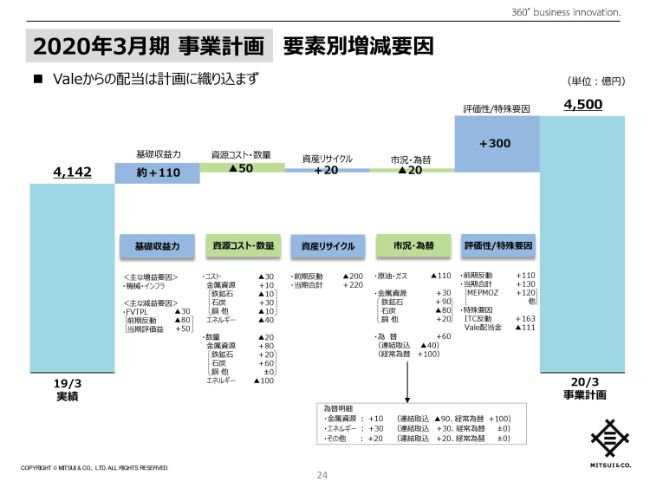

2020年3月期 事業計画 要素別増減要因

このスライドは、2020年3月期の事業計画の要素別増減(要因)を前期比で示したものです。

「基礎収益力」は、FVTPLが前期反動により減益を見込む一方、機械・インフラにおける基礎収益力向上を主因に、110億円の増益要因となります。

「評価性/特殊要因」は、年初に発生したValeの事故に伴い、配当の計画への織り込みを見送っている一方、米国ターミナル事業における一過性損失など前期反動を主因に、300億円の増益要因となります。

その他の要因につきましては、スライドをご参照ください。以上をもちまして、私の説明を終わります。

新着ログ

「卸売業」のログ