明治ホールディングス、7期連続の増益を達成も、プロバイオ製品の販売低迷等により計画は未達

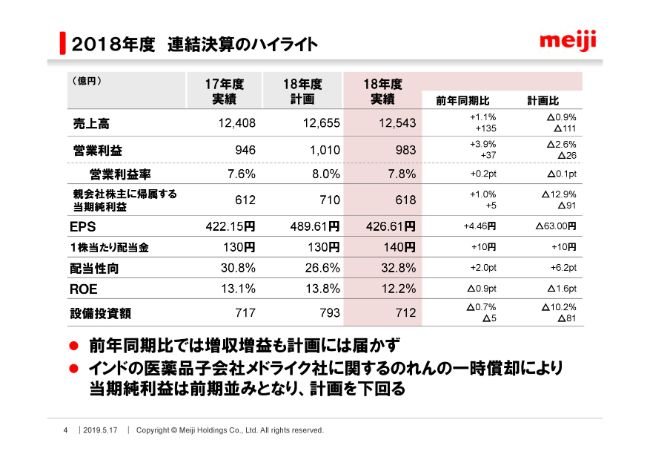

2018年度 連結決算のハイライト

川村和夫氏:明治ホールディングスの川村でございます。本日は大変お忙しい中、お集まりいただきまして誠にありがとうございます。また、みなさまには日頃から当社グループの活動に対しましてご理解ご支援をいただいておりますこと、高い席からではございますが、改めて御礼申し上げたいと思います。本日は、すでに数値についてはご確認済みのことと思いますので、決算についてポイントを絞ってお伝えしたいと思います。

まず、2018年度の総括です。2018年度連結業績はご覧の通りです。売上高は前年比で約1パーセント増に留まりましたが、営業利益は約4パーセント増の983億円で着地し、7期連続の増益を達成することができました。

計画比では、売上・営業利益ともに未達となりました。これは、プロバイオなどの製品群が計画を超えられなかったことが主な要因です。

当期純利益は618億円となりました。特別利益としてKMバイオロジクスの連結化に伴う負ののれんの発生益が65億円ほどありましたが、特別損失としてインドの医薬品子会社メドライク社に関するのれんの一時償却等により111億円を計上した結果、通期の計画からはマイナスとなりました。

配当につきましては、5期連続の増配で140円とし、配当性向は32.8パーセントとなりました。

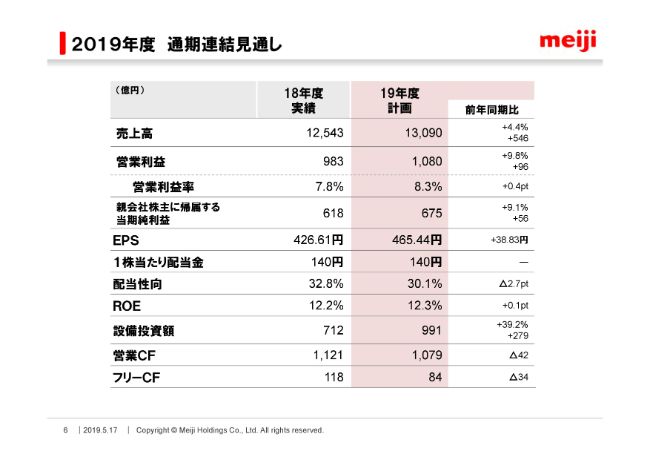

2019年度 通期連結見通し

続いて、2019年度の見通しをご説明申し上げます。今年度につきましては、売上高が1兆3,090億円と、前年同期比で4.4パーセント増。そして、営業利益が1,080億円、前年同期比で96億円増と、増収増益の計画としました。営業利益については、昨年度達成できなかった1,000億円台の達成を目指してまいります。

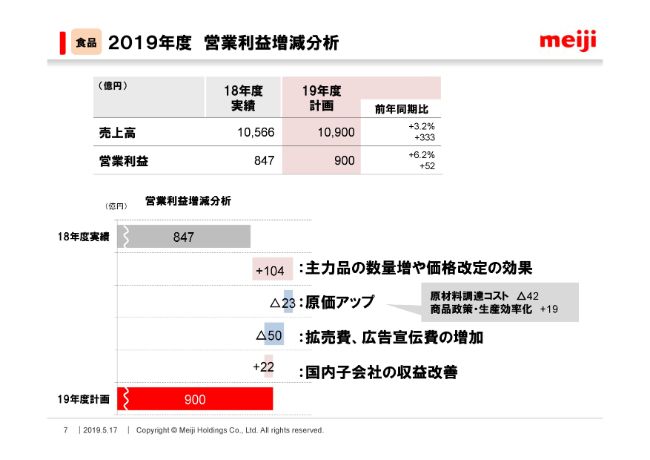

食品 2019年度 営業利益増減分析

セグメント別の計画についてご説明申し上げます。まず、食品セグメントです。

売上高は1兆900億円、営業利益は900億円を目指します。(スライドの)グラフの通り、国内入荷や包材などの原材料調達コストの上昇を見込んでいますが、価格改定や商品政策等でカバーしたいと考えております。

また、ヨーグルトやチョコレートなどのコア商品の売上増により利益拡大を図る考えです。春の価格改定に続き、(2019年)10月の消費増税も控えていることから、マーケティング費用を積極的に投下し、消費を刺激してまいります。

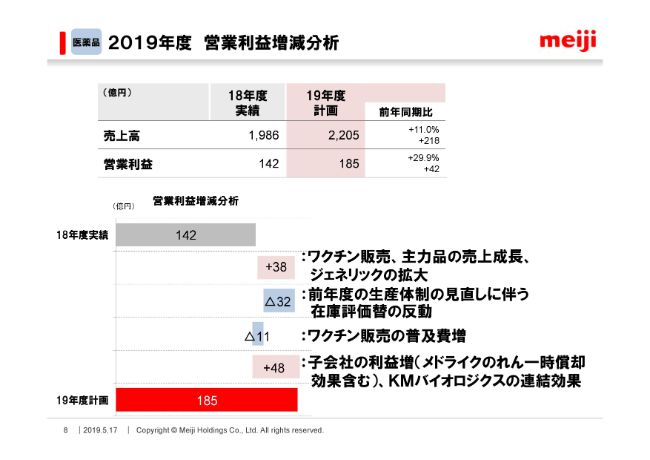

医薬品 2019年度 営業利益増減分析

続いて、医薬品セグメントです。昨年(2018年)12月の「リフレックス」の特許切れや、本年(2019年)10月の薬価改定など、マイナス要素もありますが、医薬品セグメント全体では大幅増益を目指します。

今年度は、昨年4月に連結したKMバイオロジクスで製造したワクチンを、本格的にMeiji Seika ファルマで販売していきます。これにより、外部流出していた販売益を取り込むことができます。

また、従来より取り組んでいる主力品およびジェネリックの販売にも注力していきます。生産体制の見直しに伴い、前年度に発生した在庫評価益の反動や、ワクチン販売に伴う普及費用の増加などのマイナス要素もありますが、メドライク社ののれんを一時償却した効果やCMO事業の拡大により、海外子会社は増益となる見込みです。

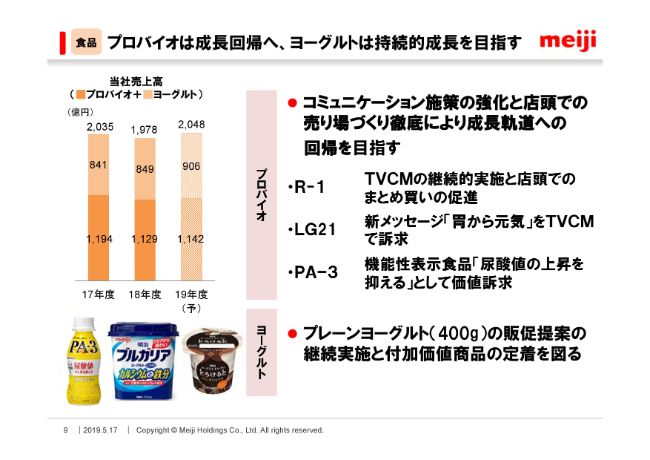

食品 プロバイオは成長回帰へ、ヨーグルトは持続的成長を目指す

それでは、個々の事業について詳しく説明してまいります。まずは、食品事業のプロバイオティクス・ヨーグルトについてです。正直申し上げまして、プロバイオは苦戦いたしました。以前のような情報番組でのヨーグルトの露出が少なくなっており、他の健康志向商品へと注目が移っている状況かと思います。

しかしながら、ヨーグルト市場は、これまでも成長と踊り場を繰り返しながら伸びてまいりましたので、トップメーカーとして、継続的なマーケティング活動を行うことで、成長軌道に戻してまいりたいと考えております。

「R-1」「LG21」は、TVCMの展開に加え、店頭マーケティングや売場作りを徹底することで、着実に売上を拡大する考えです。「PA-3」は、今月(2019年5月)、機能性表示食品としてリニューアル発売いたします。これを機に、再度店頭露出を図ってまいります。

その他のヨーグルトは、昨年、容量・価格を改定したブルガリアのプレーンタイプが好調です。カルシウムと鉄分を強化した新商品の展開も始めており、徐々にお客さまに浸透してまいりました。(2019年)4月からは、独自製法のデザートタイプのヨーグルトも発売いたしました。昨年発売した「ザ グリーク ヨーグルト」とともに、スーパーへの販促提案を強化してまいります。

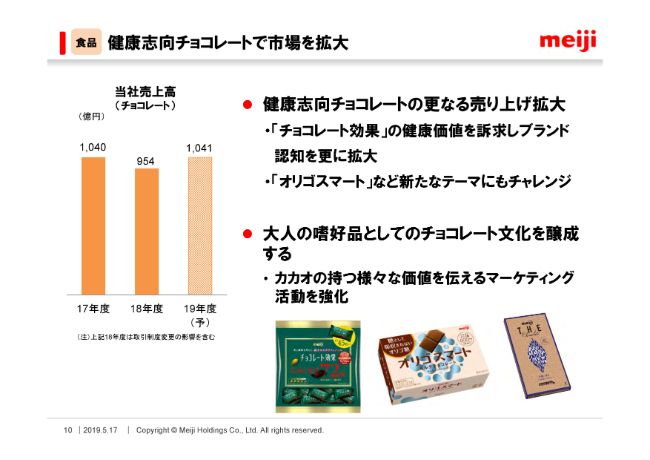

食品 健康志向チョコレートで市場を拡大

続いて、チョコレートです。昨年度は、取引制度変更の影響により売上が下がっておりますが、制度変更の影響を除いた実質の前年度比では1パーセントほどのマイナスであり、ほぼ前年度並みとなりました。第4四半期に限れば、実質5パーセントほどのプラス成長となっており、売上のモメンタムは回復しつつあると捉えております。

商品では、健康志向チョコレートの拡大に努めてまいります。「チョコレート効果」シリーズは、さまざまなメディアで繰り返し取り上げられたこともあり、昨年度は実質の前年度比で20パーセント以上の大幅な伸長となりました。

これは、チョコレートの持つ健康価値が広く知られるようになっただけでなく、お客さまが実際にそうした商品を召し上がって、その効果を体感できるようになってきたからではないかと考える次第であります。

商品の売れ行きでも、従来の箱タイプの商品から、大容量の大袋タイプへの移行が見られ、チョコレート効果の食習慣化が着実に根付いてきていると感じております。(2019年)2月には、新たな健康志向チョコレート「オリゴスマートミルクチョコレート」も発売し、好調に推移しております。

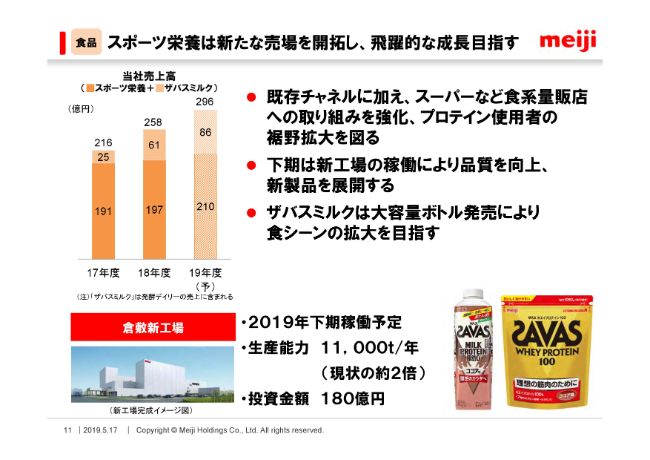

食品 スポーツ栄養は新たな売場を開拓し、飛躍的な成長目指す

続いて、スポーツ栄養です。計画には未達ですが、着実に伸長しています。

ドラッグストアやネットなどの既存の主力チャネル以外に、食系スーパーなどへの取り組みを強化しており、一般運動層へのプロテインの定着を進めてまいります。近年のダイエットは、食事制限だけではなく、食べながら運動して健康的に痩せることが注目されており、女性向けの商品が大きく伸びております。

下期には、倉敷の新工場も稼働します。品質を向上させた新商品を発売し、ユーザーの一層の拡大を図ってまいります。

チルド飲料の「ザバス ミルクプロテイン」も大きく伸びており、昨年度の売上高は60億円を超えました。当初はコンビニエンスストアを中心に並んでおりましたが、昨今はスーパーでの取り扱いも増えてきました。(2019年)4月からは、従来の2倍の大容量タイプも発売し、飲料シーンの拡大を図ってまいります。

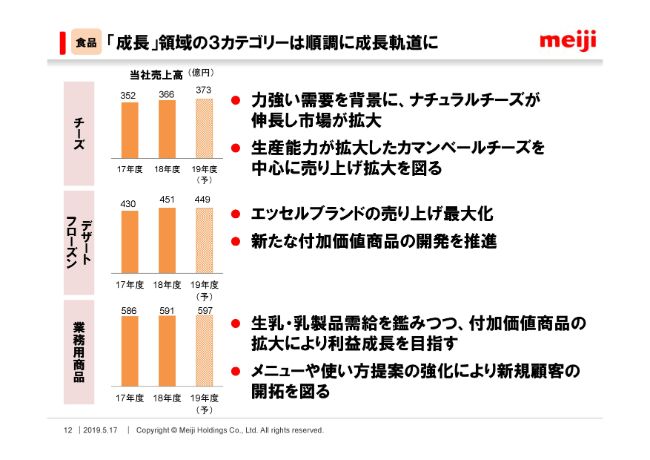

食品 「成長」領域の3カテゴリーは順調に成長軌道に

次に、(中期経営計画である)「明治グループ2026ビジョン」で成長領域と位置付けた商品群についてです。

チーズは、昨年、容量変更・価格改定を行い、順調に伸長しました。生産能力を増強したカマンベールチーズを中心に売上を拡大します。

フローズンデザートは、(2019年)3月に実施した価格改定の影響や、昨年の猛暑の反動なども想定されますが、主力のエッセルブランドの拡売に努めてまいります。

業務用商品群は、商品の集約化や付加価値商品の拡売に取り組んでおり、利益が大きく改善してきております。メニューや使い方の提案を強化し、新たな顧客を開拓してまいります。

このように、成長領域の3カテゴリーは、収益性を向上させながら着実に成長しており、加工食品事業の利益率改善にも貢献しております。

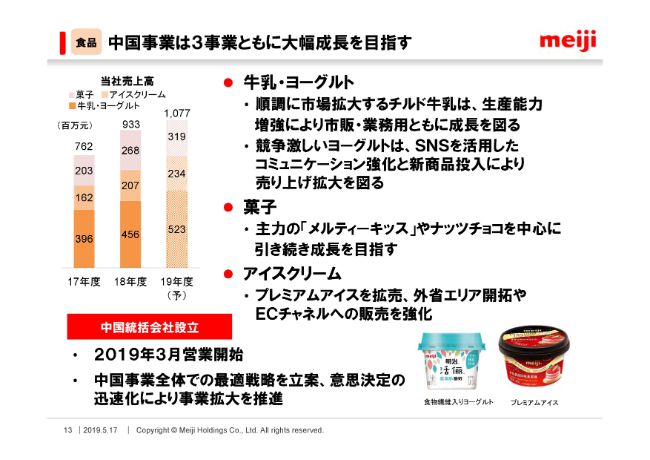

食品 中国事業は3事業ともに大幅成長を目指す

続いて、成長を期待している海外事業です。とくに注力している中国についてご説明申し上げます。

(スライドの左側の)棒グラフでお示ししたのは、現地通貨ベースでの売上の状況です。ご覧の通り、中国事業は順調に伸びており、今期も高い成長を見込んでおります。とくに牛乳・ヨーグルト事業は、昨年度、販売開始から5年目で、単年度黒字化を達成いたしました。

チルド牛乳は、昨年(2018年)秋に生産能力を増強しましたので、市販用・業務用ともに、積極的な営業活動によって伸ばしていきたいと思います。

ヨーグルトは、競争の激化もあって苦戦しておりましたが、ドリンクヨーグルトが徐々に軌道に乗ってきました。今年度は中国の現地のニーズを捉えながら、ブルガリアブランド以外の新たな商品も投入してまいります。

菓子は、主力の「メルティーキッス」やナッツチョコに引き続き取り組みます。アイスクリームは、既存品に加え、プレミアムアイスの拡売により、プロダクトミックスを改善させていきます。

また、(2019年)3月に、中国事業を統括する会社の営業を開始しました。意思決定のスピードを速め、事業成長を加速させていきます。

食品 牛乳事業の構造改革は着実に進捗

次に、牛乳事業の構造改革の取り組みです。ご覧の3つの取り組みにより、2020年度での黒字化を目指しております。

1つ目は、新パッケージの取り組みです。新パッケージの利便性は着実に浸透しており、九州や関西などの先行地区の売上は前年をクリアできるようになってきております。お客さまが戻ってきたという手応えを感じております。

さらに、(2019年)4月から、満足度をさらに向上させるため、九州地区から新しいキャップを導入いたします。従来は2ステップで開けていたものを、外蓋を開けるだけで内蓋まで開封できるようになり、大変開けやすくなったと評価されております。

2つ目は、付加価値商品の投入です。スライドの2商品は、世界初の製法で作った乳原料を使用した画期的な商品です。「おいしい低脂肪乳」については、低脂肪牛乳でありながら「おいしい牛乳」と同様の価格帯としており、収益改善にも大きく貢献するものと見ております。

3つ目は、生産体制の最適化です。秋には、北陸工場を閉場いたします。継続的な取り組みにより、過剰になっている生産体制については生産効率化を図り、固定費を削減してまいります。

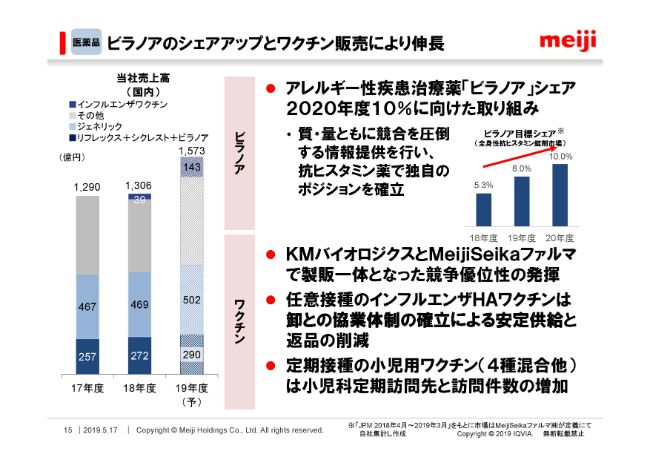

医薬品 ビラノアのシェアアップとワクチン販売により伸長

次に、医薬品セグメントの個別戦略についてご説明申し上げます。まずは、国内事業です。(スライドの左側の)グラフをご覧ください。抗うつ薬の「リフレックス」はジェネリック化が進みますが、アレルギー性疾患治療薬「ビラノア」と、統合失調症治療薬「シクレスト」の伸びでカバーしてまいります。

とくに、「ビラノア」は効き目のよさと眠気の少なさが評価されており、患者さまからもドクターからも高い支持を得て、大きく伸長しました。航空機乗務員の使用する医薬品にも指定されるなど、その評価は日に日に高まっています。情報提供を強化し、2020年度は抗ヒスタミン剤錠剤市場でのシェア10パーセントを目指したいと思っております。

ジェネリックについては、薬価改定の影響もありますが、注射用抗菌薬を中心に、数量とともに金額ベースでも伸ばす考えです。

また、Meiji Seika ファルマでも、KMバイオロジクス製造のワクチン販売を約250億円を見込んでおります。製販一体となった取り組みにより、シェアの拡大を図ります。

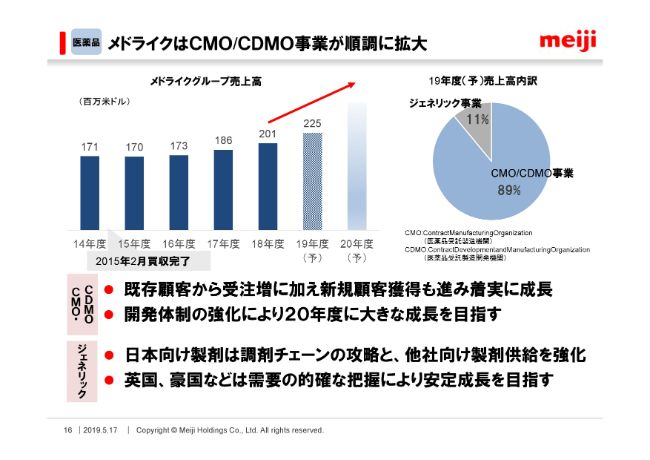

医薬品 メドライクはCMO/CDMO事業が順調に拡大

続いて、海外事業についてご説明します。冒頭でお話しした通り、メドライク社については、のれんの一時償却を行いました。原薬の高騰やインドにおける人件費の上昇に加え、英国におけるジェネリック事業の先行き不透明感などもあり、買収時の想定どおりに進んでいないことが主な要因です。

しかしながら、売上構成比の約9割を占める主力のCMO・CDMO事業は順調に伸長しています。大手のグローバル製薬企業を主要顧客としており、コスト面と品質レベルにおいて高い評価を得ております。

また、既存顧客からの受注増に加え、新規顧客も獲得できており、今後も成長が期待できます。開発体制を強化し、受注増にも答えることで、2020年度にはさらに飛躍させてまいります。

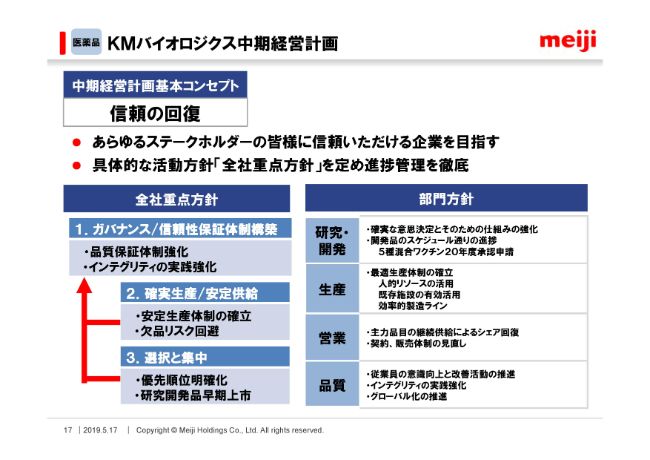

医薬品 KMバイオロジクス中期経営計画

続いて、KMバイオロジクスについてご説明いたします。この度、新たに2020年度までの中期経営計画を策定しました。その基本コンセプトは、「信頼の回復」です。

あらゆるステークホルダーのみなさまに信頼いただける企業を目指してまいります。ガバナンスと信頼性保証体制の構築を最重点方針として、具体的な活動方針を定め、進捗管理を徹底してまいります。

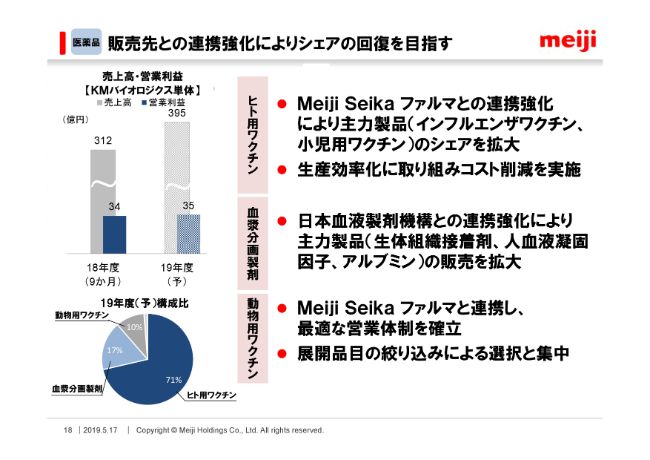

医薬品 販売先との連携強化によりシェアの回復を目指す

一連の問題を受けて失った信頼を回復させるため、堅実な事業運用を行ってまいります。KMバイオロジクスの事業については、販売先との連携により、それぞれのビジネスを拡大していきます。ヒト用ワクチンは、(2019年)4月より、大部分をMeiji Seika ファルマが販売いたします。

血漿分画製剤については、8月から日本血液製剤機構が販売いたします。最適生産体制の構築にも努め、コスト削減にも取り組んでまいります。

今年度は増収を計画していますが、昨年度と違って赤字基調の第1四半期を取り組むことから、営業利益については目標は前年並みとしております。

なお、今期はMeiji Seika ファルマが昨年申請したパーキンソン病治療薬「サフィナミド」の承認取得を見込んでいます。こちらはエーザイに導出しておりますので、上市後はエーザイが販売することになります。

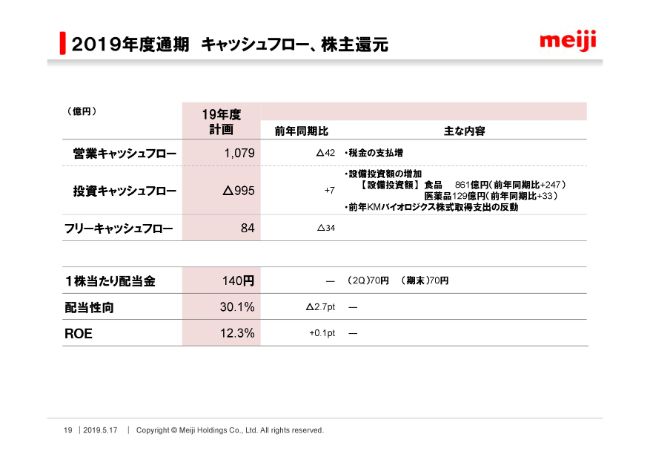

2019年度通期 キャッシュフロー、株主還元

続いて、キャッシュフローの見通しです。2019年度の営業キャッシュフローは、1,079億円の見込みです。投資キャッシュフローは995億円の予定で、「ザバス」や粉ミルク、チョコレートやヨーグルトなどの商品の付加価値アップ、または能力増強、品質の改善に積極的に投資をしてまいります。

株主還元につきましては、配当性向30パーセントを目安に、安定的・継続的な利益還元を目指します。今年度は2018年度と同様の140円を計画しており、現時点での配当性向の見込みは30.1パーセントとなります。

新着ログ

「食料品」のログ