文化シヤッター、材料費の値上げ等で価格が上昇も販売数量増加を実現し、通期は増収増益で着地

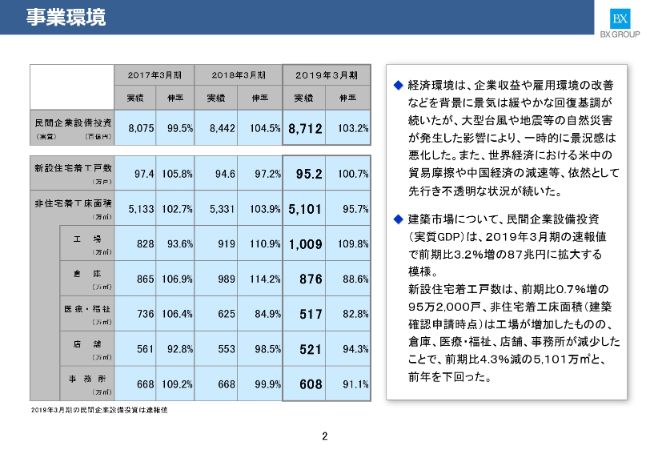

事業環境

潮崎敏彦氏:本日はお忙しい中お集まりいただきまして、誠にありがとうございます。それでは、2019年3月期の決算説明をさせていただきます。

まず、2ページ目をお開きいただきたいと思います。

事業環境をここに表示いたしましたが、私どもは日本の経済は順調かなと思っています。私どもに影響があったのが、大型台風や地震、自然災害です。これらのことが日本国内で起きているということです。そして世界的には、やはり米中貿易摩擦が懸念されることだろうと思っています。

私どもの事業についての指標として、民間の設備投資と新設の住宅着工戸数、それと非住宅の床面積。この3つの影響があると思いますが、3つとも非常に順調であったと思っています。設備投資が103.2パーセントの伸び、住宅着工も100.7パーセント。そして非住宅は、95.7パーセントと少し落ちましたけれども、東京オリンピックをはじめとして、建築業界は非常に堅調だったと思っています。

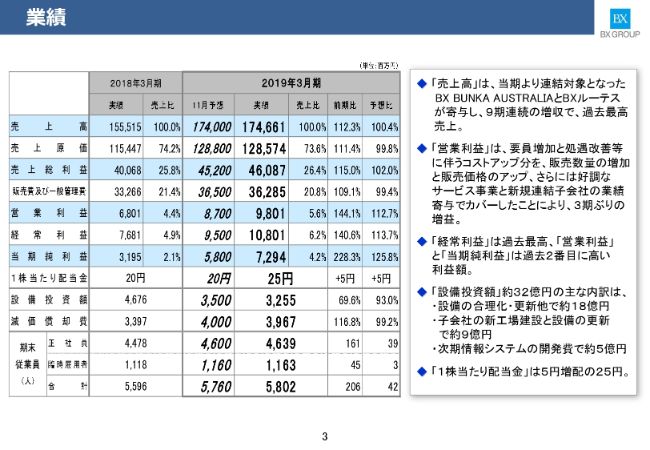

業績

3ページ目ですけれども、私どもの3月期の業績です。

売上が1,746億6,100万円ということで、過去最高の売上を上げさせていただきました。営業利益が98億100万円で、それに大きく寄与したのが販売数量の増加と販売価格のアップ、さらに事業としてはサービス事業。これらが営業利益を押し上げたと見ています。また、新規の連結子会社もここにプラスされていますので、それについても大きく貢献してくれただろうと思っています。

経常利益は過去最高数値、営業利益と当期純利益は過去2番目に高い利益額を上げることができました。設備投資は32億5,500万円行いまして、工場の設備の合理化・更新が18億円、子会社のBX鐵矢の新工場建設、その他の会社の設備の更新で9億円、次期情報システムの開発費で5億円を計上いたしました。

1株あたりの配当金は5円増配させていただいて、年間25円としたいと思っています。

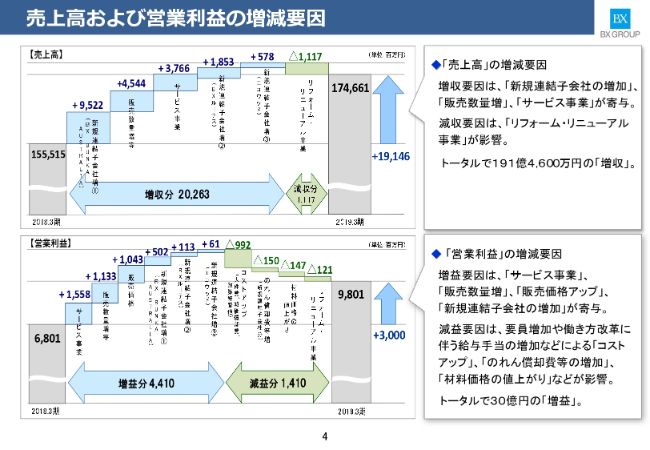

売上高および営業利益の増減要因

それでは、売上高および営業利益の増減要因を、4ページでご説明したいと思います。

ここにありますように、売上高の増減要因としては、新規連結子会社増ということで、一番大きいのがBX BUNKA AUSTRALIA、そしてもう1つがBXルーテス。ここが売上増にプラスされています。

それから、既存事業の販売数量の増加。そして堅調なサービス事業は37億6,600万円ありますけれども、これらが売上に貢献してくれたということでございます。

営業利益については、増益要因として、サービス事業・販売数量増・販売価格があります。私の目標に販売価格10億円を掲げていましたけれども、到達いたしました。材料費の値上げ・鋼材の値上げがある中で、ずっとなかなか販売価格が上がらなかったものを、ようやく目標どおり上げることができました。

減益要因としては、当然コストアップ・人件費の増といったものは吸収しなければいけないものでございます。それから、買収によるのれんの償却費。また、昨年度も材料価格が1億4,700万円ぐらい上がりました。

トータルでちょうど30億円ぐらいの増益になったということでございます。

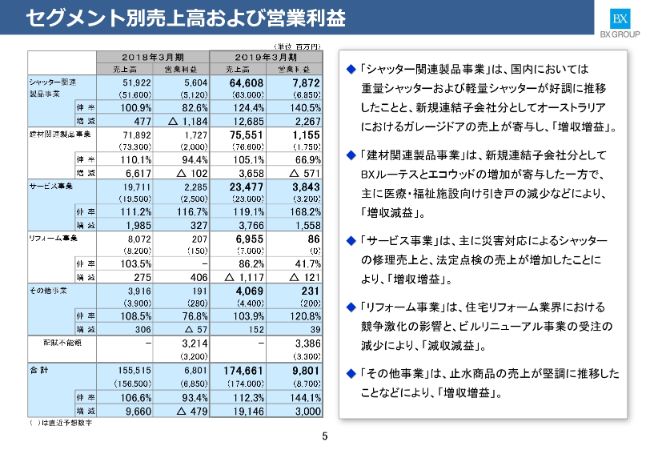

セグメント別売上高および営業利益

続きまして5ページ、セグメント別の売上高および営業利益でございます。

一番貢献してくれたのがシャッター関連製品事業なんですけれども、やはり軽量シャッターと重量シャッターが大きく伸びました。オーストラリアは住宅のガレージのオーバードアを作っている会社ですけれども、この分もシャッター事業に貢献しています。

建材関連製品事業としては、BXルーテスとエコウッドが新規連結子会社になりましたので、それらが寄与しました。ただ、私どもが注力しています医療・福祉施設向けの引き戸、「カームスライダー」と言いますけれども、それらが少し減少いたしました。利益率の高い製品が減少しましたので、増収減益になってしまいました。

サービス業は、文化シヤッターサービスを中心としてシャッターの修理、そして法定点検が大きく寄与しまして、増収増益でございます。

リフォーム事業については、住宅リフォーム。当社では「ゆとりホーム」です。やはりまだまだ競争激化でございます。利益・売上ともまだなかなか拡大基調に入ってこないということでございます。

その他の事業については、止水商品。年々ゲリラ豪雨、天候不順、大きな台風が来るようになっていますので、それらの防災ということで止水商品が堅調に推移したことによって、増収増益になっています。

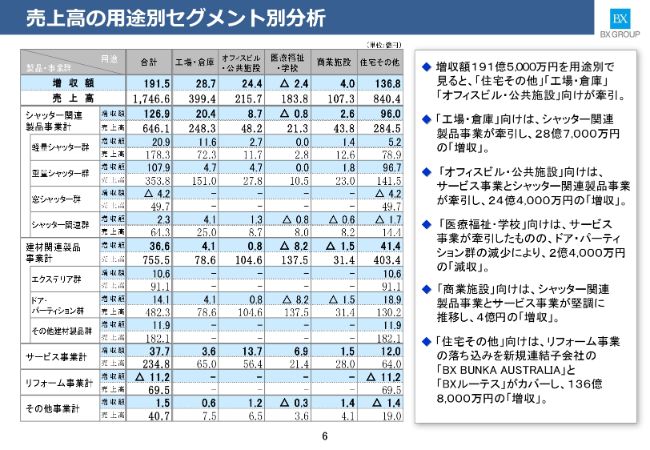

売上高の用途別セグメント別分析

6ページの売上高の用途別セグメントです。増収額は191億5,000万円ですけれども、この中で工場・倉庫が28億7,000万円、オフィスビル・公共施設が24億4,000万円の増収です。サービス事業とシャッター関連がここに寄与しているということです。

それから医療福祉・学校。先ほども言いましたように、引き戸が減少したということと、パーティションについても減少があったということで、昨年より2億4,000万円の減収になっています。

商業施設については、シャッター関連が堅調でして、サービス事業と合わせて4億円の増収でございます。

住宅その他については、ここにオーストラリアとBXルーテスの数字を入れましたので、136億8,000万円という大きな増収になっています。

以上が、セグメント別の分析でございます。

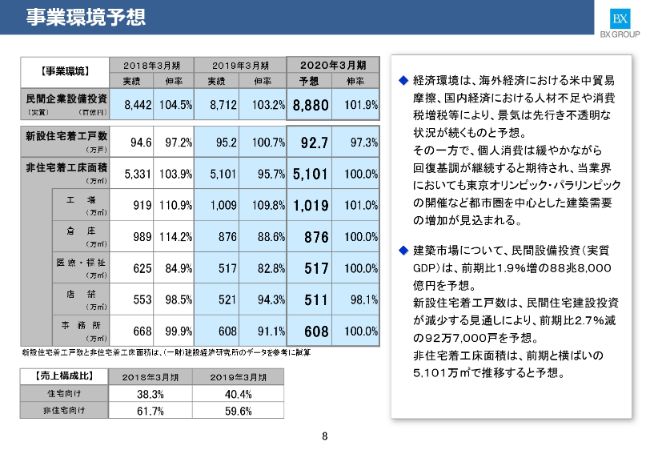

事業環境予想

それでは今年度、2020年3月期の見通しについてご報告したいと思います。8ページです。

今年度は、売上については順調に推移するだろうと思っています。と言うのは、受注残が昨年よりも増えているためです。すべてのものが今年度に上がるとは限りませんけれども、おおむね今年度中に上がるだろうと見ています。ただ、下期の売上に少し陰りがあり、やや少ないと見ています。

上期、4月から非常に忙しく工場が稼働しています。3月竣工のビルが多いので、いつも4月・5月は若干閑散とするのが工場なんですけれども、今は4月から猛烈に忙しい状態が続いています。ですから、上期に製造でも工事でも大変忙しいのは、当社始まって以来かなとも思っています。

下期に向けて、やはり下期に売上の上がるものを4月・5月・6月に受注しなければいけないという課題を持っています。そんな中で、オリンピック・パラリンピック関係がたぶん12月までには終わるでしょうから、それ以降の物件も受注に注力しなければいけないと思っています。

民間の企業設備投資は、101.9パーセントぐらい伸びるだろうと思っています。それから、住宅着工戸数は97.3パーセントと若干落ちると思っています。非住宅については、昨年と同じぐらいの数字ではないかと見ています。今年度については、環境についても堅調だと思っています。

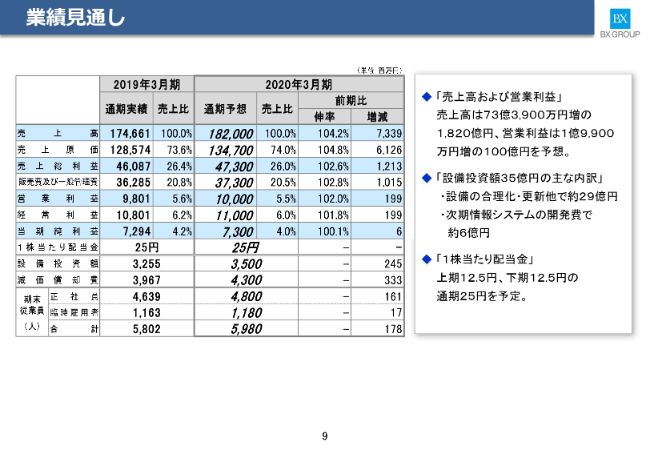

業績見通し

それでは、業績の見通し。9ページです。

2020年3月期売上の予想ですけれども、1,820億円で73億3,900万円の増収を計画しています。営業利益100億円で、2億円弱の利益を上げると見ています。当期利益73億円、ほぼ3月期と同じかなとも見ています。

設備投資については35億円で、(内訳は)設備の合理化・更新が29億円、情報システム関連で6億円を見ています。1株あたりの配当金については、前期で25円を配当しましたので、これを上期と下期12円50銭ずつとして、同じ金額の25円の配当を予定しています。

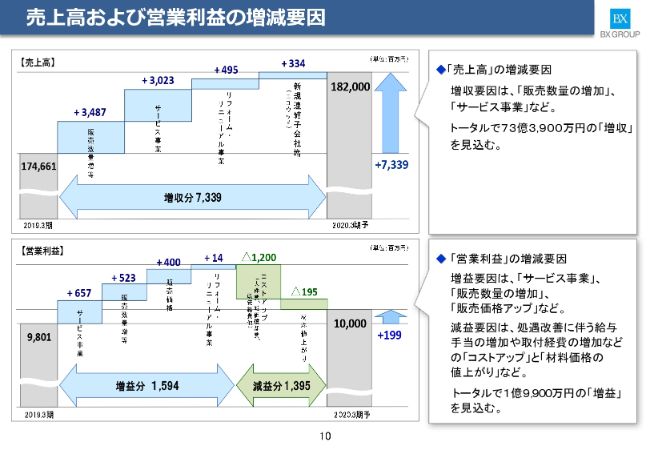

売上高および営業利益の増減要因

それでは10ページ、売上高および営業利益の増減要因ですけれども、やはり一番は、販売数量の増が売上高に寄与してくるだろうと34億8,700万円を見ています。それから、堅調なサービス事業は30億2,300万円の増収。そして、昨年少し悪かったリフォーム・リニューアルについては、約5億円弱売上に貢献すると思っています。トータルで73億3,900万円の増収を見込んでいます。

営業利益については、サービス事業がここでも大きく貢献するだろうと思っており、6億5,700万円。販売数量増で5億2,300万円。販売価格で4億円。コストアップ、そして材料費の値上げをここで吸収していきたいということで、2億円弱の増益を見込んでいます。

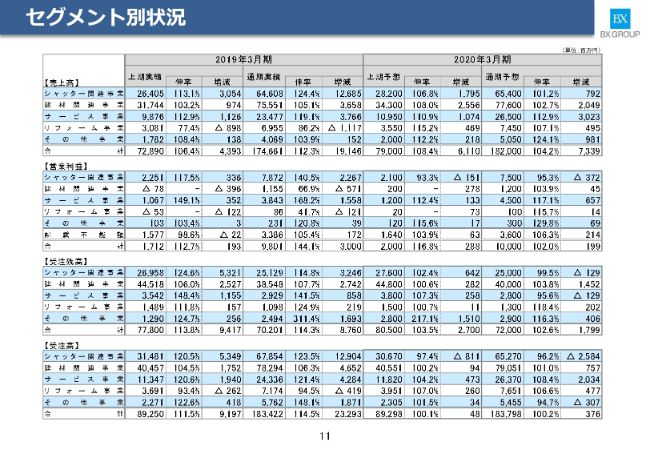

セグメント別状況

セグメント別の状況についてはここに表示されています。売上高・営業利益・受注残・受注高と、見込みが書いてありますので、ここをご覧いただきたいと思っています。

新着ログ

「金属製品」のログ