株式会社北川鉄工所 2019年3月期決算説明会

北川鉄工所、通期は増収増益で着地 チャックの需要拡大に対応するためインドに生産拠点を新設中

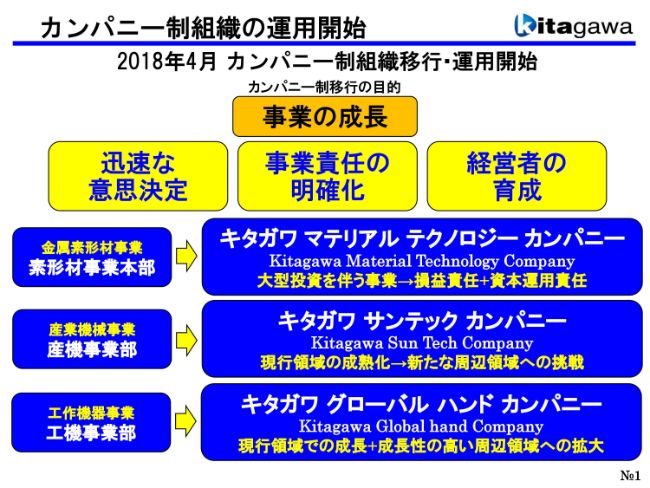

カンパニー制組織の運用開始

北川祐治氏(以下、北川):北川鉄工所の北川です。どうぞよろしくお願いいたします。

今日は2019年3月期の決算説明、それから2020年……もう今期でありますが、今期の状況について少しお話をさせていただきたいと思っております。

2019年3月期は、6月の時期からすると、ずいぶん昔の話のように感じておりますが、こういう遅い機会になりまして、大変申し訳なく思っておりますが、説明させていただきたいと思います。

2018年の4月、つまり2019年3月期のスタートでありますが、会社が100周年を迎えまして、新しく成長を求めていくということで、カンパニー制という姿をとることに変えました。

(各事業部を)3つのカンパニーに変えました。1つは、素形材事業がキタガワ マテリアル テクノロジー カンパニーになりました。さらに、産業機械事業部がキタガワ サンテック カンパニーに、工作機器事業がキタガワ グローバル ハンド カンパニーとなり、3つのカンパニーになりました。それぞれのカンパニーは社長、副社長を中心としての事業の運営であります。

事業の成長ということではありますが、目的は迅速に意思決定ができること、それぞれの事業の責任を明確化していこうということ、そして、もちろん一番大きいと私は考えておりますが、経営者を育成していきたいということを目的にカンパニー制というかたちをとりました。

そして、1年目の成績がこの2019年3月期になるわけで、これからどういう状況であったかについて説明させていただきます。

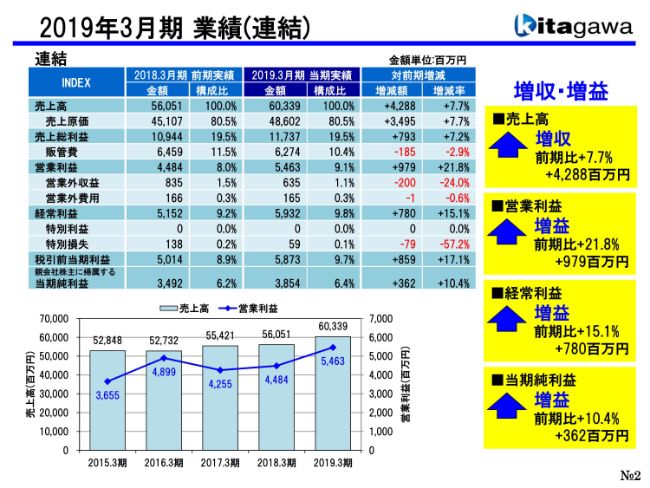

2019年3月期 業績(連結)

まず、全体の連結業績ですが、売上高は、前期比プラス7.7パーセント、金額で42億8,800万円プラスで、603億3,900万円となりました。600億円を初めて突破ということになります。

営業利益、経常利益、当期純利益についても増益で、営業利益がプラス21.8パーセント、経常利益がプラス15.1パーセント、当期純利益につきましてはプラス10.4パーセントと、前期比でプラスとなりました。

スライドの下に簡単なグラフがありますが、2015年から2019年までの売上と営業利益の数字を挙げております。2016年3月期に少し特異なことがあり、営業利益が伸びましたが、順調にこの5年間、成長を続けている状況だと思っております。

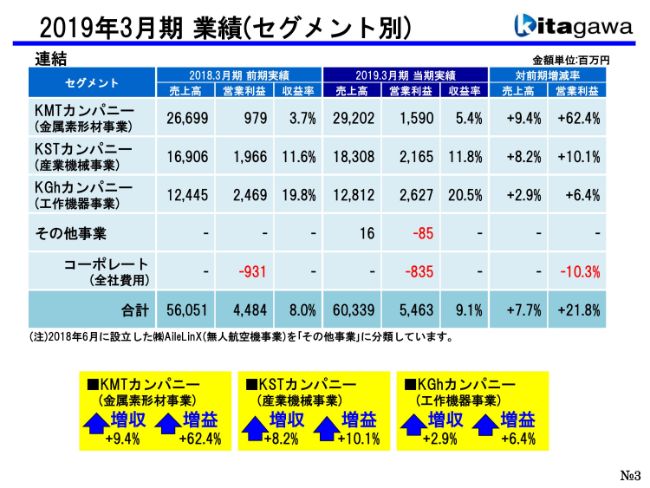

2019年3月期 業績(セグメント別)

セグメント別で見ればということになりますが、左側が2018年、右側が2019年ということで、さらに右側に対前期の増減を出しております。3つのカンパニーは、それぞれ売上も営業利益もプラスでした。

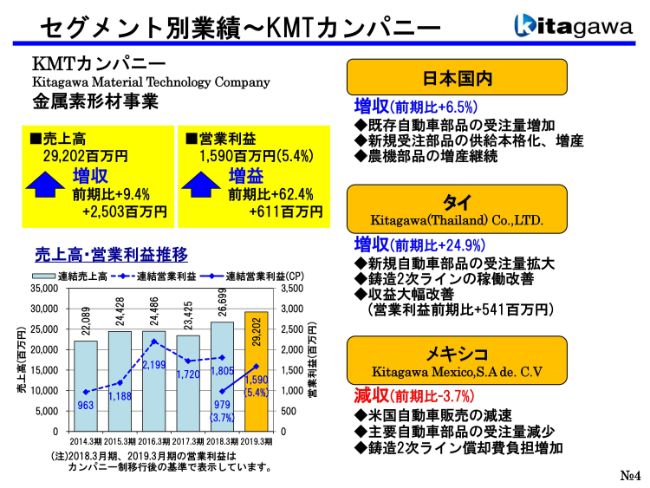

セグメント別業績~KMTカンパニー

セグメント別に説明していきたいと思います。KMT(キタガワ マテリアル テクノロジー)カンパニーは、日本国内とタイ、メキシコの3つの生産拠点を中心とした営業展開をしております。

まず、日本国内です。既存の自動車部品の受注量が増加したり、あるいは農機部品の増産を継続したりということで増収となり、前期比プラス6.5パーセントでした。

タイにつきましても、新規自動車部品で受注量が拡大したり、あるいは鋳造2次ラインの稼働が改善したりということで、前期比でプラス24.9パーセントの増収です。メキシコについては、アメリカの自動車販売が減速したことが影響を与え、前期比マイナス3.7パーセントという状況になりました。

少しわかりにくいかもしれませんが、スライド左の棒グラフは売上を表しております。2018年3月期の266億9,900万円から、2019年3月期は292億200万円となりました。青い線が営業利益を表しているのですが、カンパニー制になったものですから、各部門の損益のとらえ方が変わったということで、この2018年は営業利益の数字が2つになっています。

それまでの事業部制では、本部で費用の多くを持っていたのですが、カンパニー制のなかでいえば、ほとんどをカンパニーで持つというかたちに変えました。したがって、現在(の営業利益)は15億9,000万円という数字になっていますが、それと同じような捉え方をすれば、2018年3月期は9億7,900万円だったということであり、その意味では増収増益というのが、KMTカンパニーの昨年の状況です。

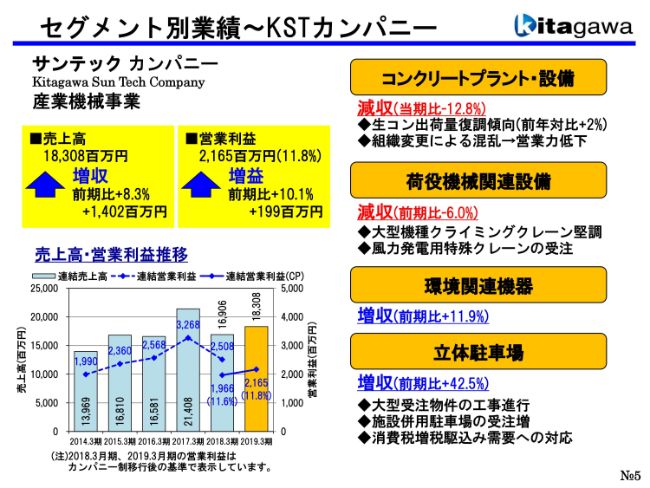

セグメント別業績~KSTカンパニー

続いて、KST(キタガワ サンテック)カンパニーです。こちらの部隊は、コンクリートプラント・設備、荷役機械関連設備など、クレーンやウィンチの世界です。また、環境関連機器や立体駐車場も手がけています。

コンクリートプラント・設備については、成熟した日本のなかで、出荷量は若干増えておりますが、我々にしてみると新規のプラントがなく、スライドに「営業力低下」とありますが、競争に負けたりということもあって、結果的には減収となりました。

荷役機械関連設備についても、堅調ではあるものの前期比マイナス6パーセントでした。環境関連機器については、ボリュームは少ないですが、11.9パーセントのプラスになりました。

大きくは立体駐車場の大型物件があったということで、それが42.5パーセントを占め、全体では8.3パーセントの売上増となりました。営業利益につきましても、プラス10.1パーセントの21億6,500万円となりました。こちらも前期に比べれば、若干でありますが売上も伸び、利益も伸びたという状況です。

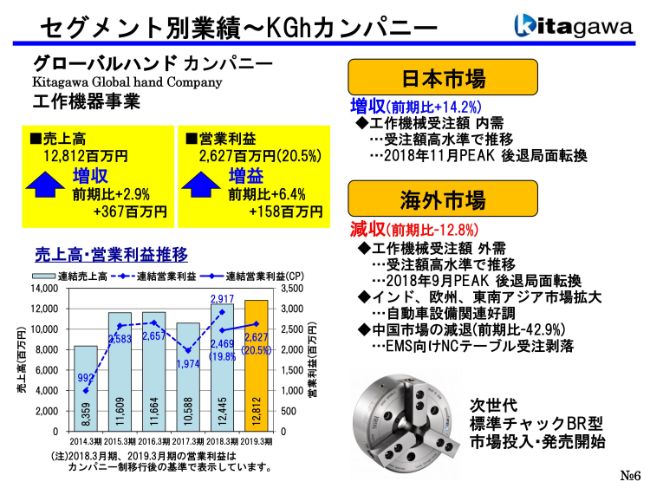

セグメント別業績~KGhカンパニー

続いて、KGh(キタガワ グローバル ハンド)カンパニーです。こちらは工作機器を扱っております。直接的な販売では、日本国内が70パーセント、海外が30パーセントですが、日本国内70パーセントのうち、およそ半分が海外に出ていますので、エンドユーザー的には日本国内30パーセント、海外70パーセントといった状況になります。

日本国内では前期比プラス14.2パーセントの増収でした。海外については、とくに中国市場のEMS向けテーブルの受注が昨年の4月を最後になくなり、マイナス42.9パーセントと、ほぼ半減という数字になりました。

インド、欧州、東南アジアについては非常に堅調なのですが、このマイナスが大きく、海外では前期比マイナス12.8パーセントです。

全体的には、若干ではありますが前期比で2.9パーセントのプラスで、128億1,200万円の売上です。営業利益的には26億2,700万円と、6.4パーセントのプラスとなりました。こちらも若干ではありますが、売上も利益も増えています。

スライドの右下に、新しい次世代の「標準チャックBR型」について記載しています。グローバルハンドの部隊の中心となっている商品が、こうした旋盤用に使われているチャックという商品です。特殊なものもあるのですが、標準品が中心で、日本の70パーセントぐらいは北川の標準チャックを使っていただいております。前のモデルはもう30年ぐらい前のモデルで、言ってみれば30年ぶりに標準のかたちが変わったということで、我々にしても非常に特筆すべき新しい商品と考えております。

もちろん、今ではこうした標準の商品だけでなく、特殊な使われ方のチャックが多く、半分はそういった特殊な使われ方のものです。しかし、このベースがあっての話ということでありまして、そういう意味では非常に我々にとって大事な商品、画期的な商品と考えております。

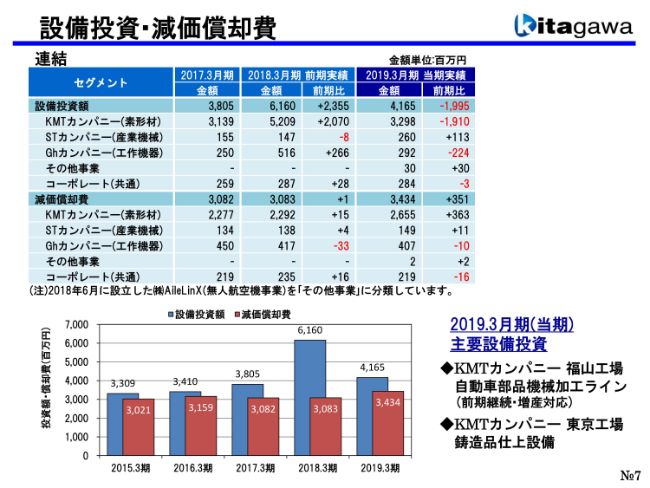

設備投資・減価償却費

前期、2019年3月期の設備投資・減価償却費ですが、設備投資は41億6,500万円です。前期が61億6,000万円でしたので減っておりますが、高い水準での投資を続けております。減価償却費についても、3億5,100万円のプラスとなりました。

まだ今はKMTカンパニーという素形材の部隊が中心で、19億円ほど投資が減ったといいながらもまだ32億9,800万円と非常に高い数字となっています。これで日本国内、それからタイ、メキシコと、大型の投資は一巡したということがあり、設備に関しては、今後はSTカンパニー、Ghカンパニーを中心に充実させていきたいと考えています。

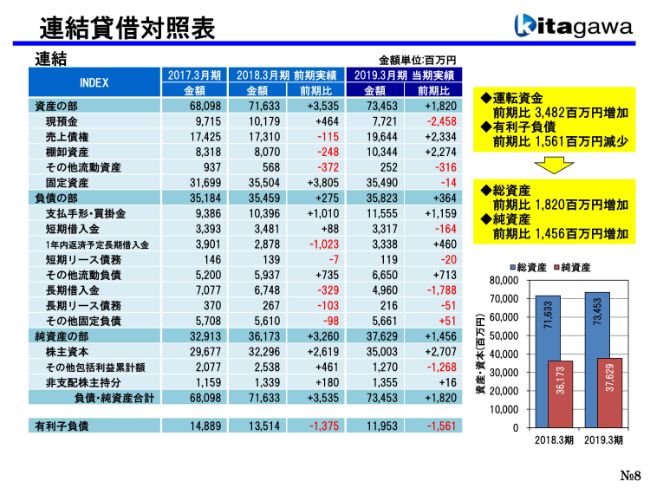

連結貸借対照表

連結貸借対照表です。ここは、棚卸資産が22億7,400万円増えました。大型のクレーンや駐車場という特殊な要因があったのですが、それにしても少し増えすぎたということで反省しています。

しかし結果として、総資産が18億2,000万円の増加、純資産については収益が出たということもあり、前期比で14億5,600万円の増加です。また有利子負債については順調に減らしつつ、今、119億5,300万円といった状況です。

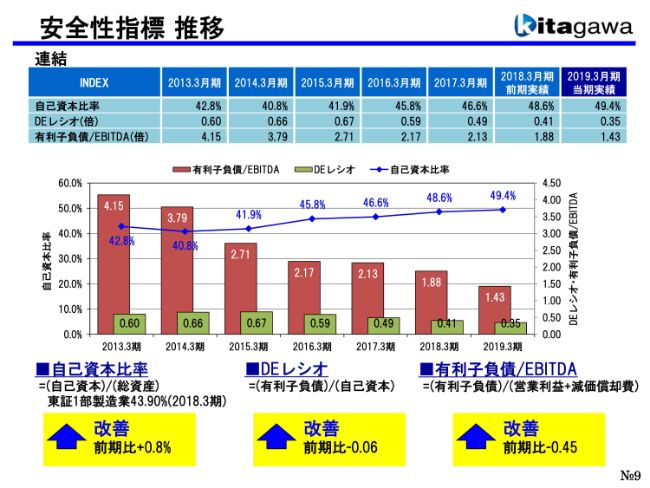

安全性指標 推移

分析系の部分です。安全性の指標として、自己資本比率、DEレシオ、有利子負債/EBITDAということで、自己資本比率は49.4パーセントです。今期中には50パーセントに届くかなと思っておりますが、DEレシオについても順調に改善が進み、0.35倍ですし、有利子負債/EBITDAも1.43倍ということで、安全性についてはどんどん改善が進んでいる状況にあります。

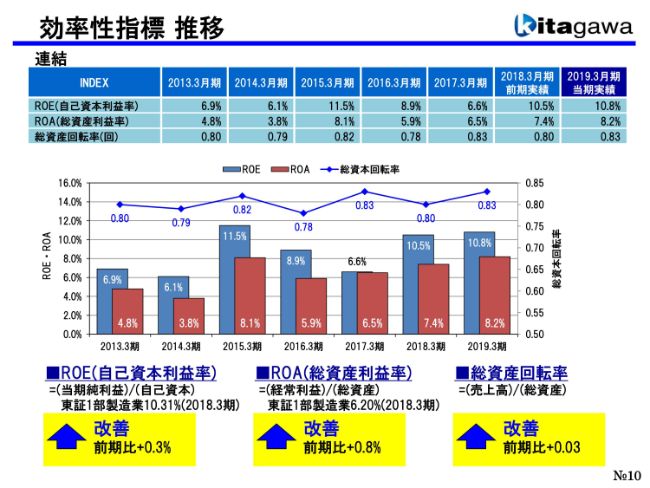

効率性指標 推移

効率性ですが、ROE、ROA、そして総資産回転率というとらえ方をしております。

ROEについては、2年連続で10パーセントを超えるROEが実現できました。ROAについても8.2パーセントということで、装置産業を持っていることからいえば、それなりのいい数字かなと思っております。

なお、総資産回転率ですが、少し改善ということで0.83回という状況になります。

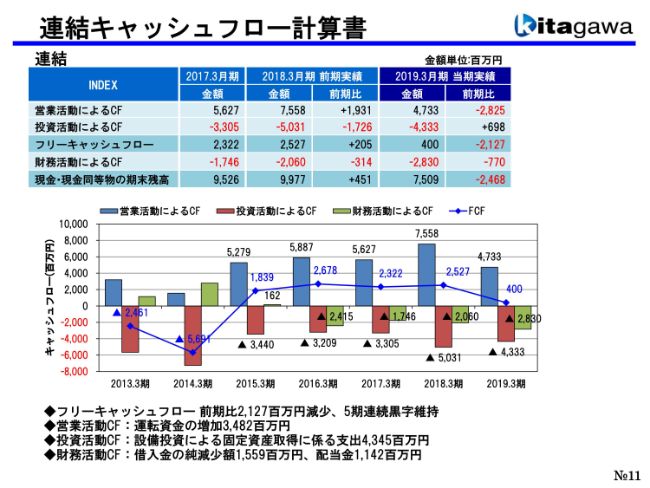

連結キャッシュフロー計算書

キャッシュフローですが、今期は営業活動によるキャッシュフローが前期に比べて28億2,500万円のマイナスで、フリーキャッシュフローについては当期は4億円となりました。

財務活動によるキャッシュフローはマイナス28億3,000万円です。現金・現金同等物の期末残高は75億900万円となるわけですが、在庫が増えたり売掛が増えたりということもあり、営業活動の数字がもう少し増えればというところを改善しなければいけないところかなと考えているところであります。

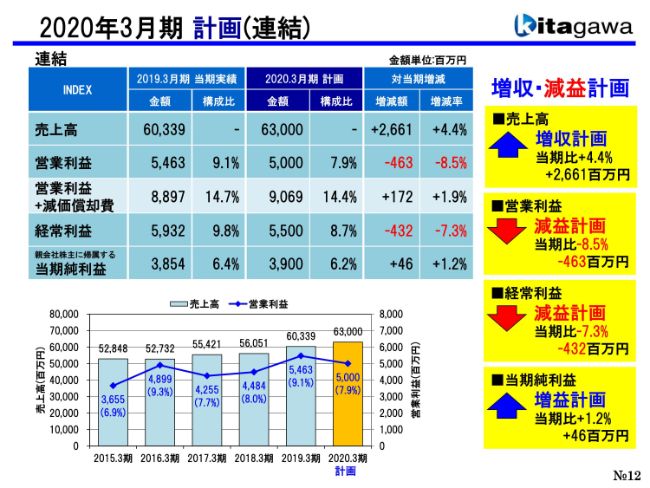

続いて、今期の計画について説明させていただきたいと思います。

スライドは連結全体です。売上については、前期は603億3,900万円でしたが、今期は630億円を計画しております。営業利益は50億円、経常利益は55億円、当期純利益は39億円を計画しております。

前期の実績からいえば、営業利益は減少ということになります。しかし、もともと2019年は48億円の計画で、いろんなことがマイナスに働かず、プラスにばかり働いてくれて、最終的に54億6,300万円という実績でした。よって、「(売上高)600億円で(営業利益)48億円(だったものが)、630億円で50億円になると読んでいただけるとありがたいです。

営業利益率が下がってしまうということよりも、全体とすれば成長しながら、そういったブレがあるととらえていただけるとありがたいなと思っております。

全体的には売上も若干増えつつ、(前期と)同じレベルの営業利益水準だということで計画しています。

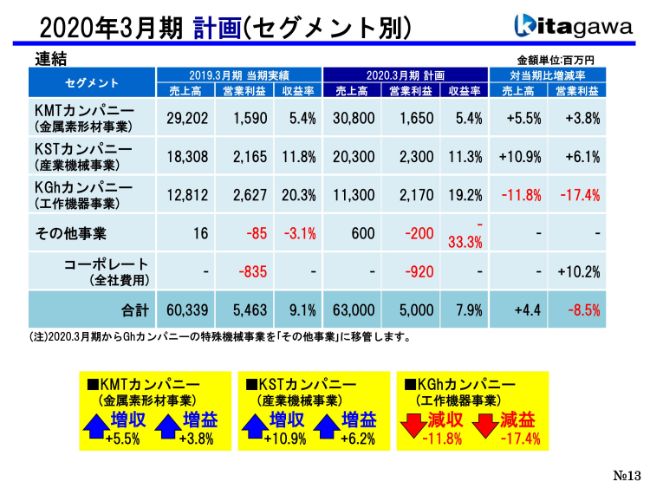

2020年3月期 計画(セグメント別)

セグメントといいますか、カンパニー別にそれぞれの計画を掲げております。KMTカンパニーは今期の売上が308億円ということで、売上で当期比プラス5.5パーセント、営業利益でプラス3.8パーセントです。

KSTカンパニーについては、売上がプラス10.9パーセントで、営業利益についてはプラス6.1パーセントです。

KGhカンパニーについては、売上がマイナス11.8パーセントの113億円、営業利益が21億7,000万円ということで、17.4パーセントのマイナスを計画としています。あとは、個別に説明します。

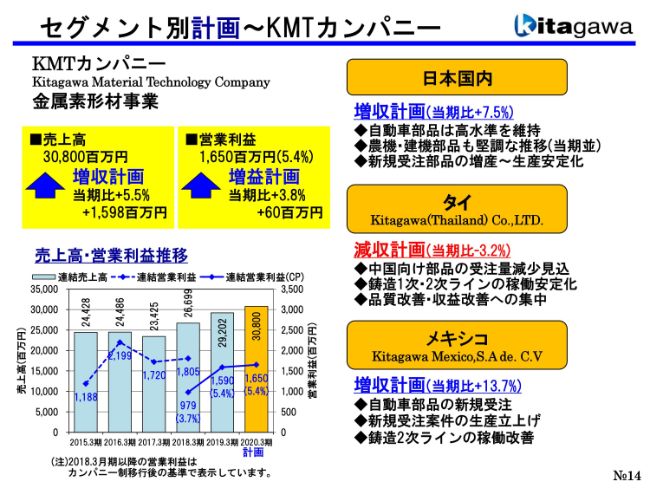

セグメント別計画~KMTカンパニー

まず、KMTカンパニーです。日本国内、タイ、メキシコとありまして、まだまだ自動車部品は高水準です。商品そのものはいろいろ入れ替わったりもありますが、全体では増収の予定です。農業機械についても堅調な推移をしておりますし、新規に受注したものも増産に入っていくといったことで、当期比でプラス7.5パーセントの増収でいけると思っております。

タイについては、中国向けが減少した影響があり、減収にならざるを得ないなというところです。鋳造ラインも2つのラインを持っておりますが、稼働を安定化させたりする課題を持っています。

メキシコについては今、2つのラインを持っており、1ラインは動いております。2ライン目が、新規受注のものをどんどん立ち上げていくということで、売上では当期比でプラス13.7パーセントを計画しております。

これは、アメリカのマーケットが回復するというよりは、新しいものを加えて増えていくということで、13.7パーセントを計画しているところです。

全体的には、売上が(当期実績の)292億200万円から308億円、営業利益は若干(の増加)ですが16億5,000万円の増益を計画しているところです。

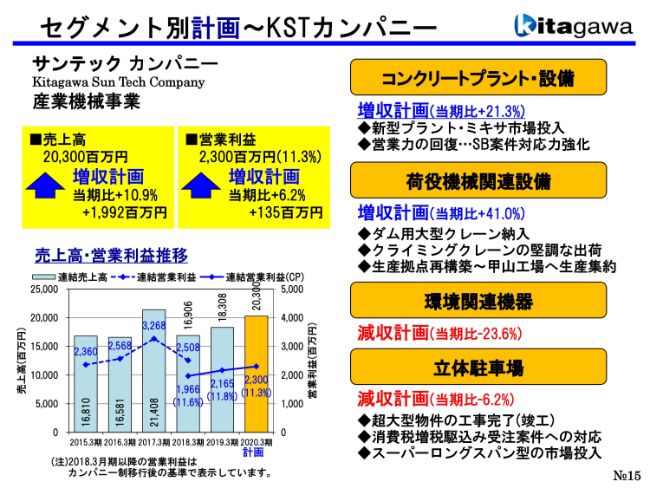

セグメント別計画~KSTカンパニー

KSTカンパニーです。コンクリートプラント・設備は、前期に10パーセント強落ちたその反動みたいなところもあるのですが、新しいプラント・ミキサを投入したことや、営業力回復という言い方だとおかしいですが、もう一度戦う姿勢を全面に出してやっていこうと考えており、すでに3月末の注文残で上期が埋まるぐらいの受注ができており、当期比でプラス21.3パーセントと少し高い数字に見えるかもしれませんが、すでに受注が見えています。こちらは、ほぼ達成できるだろうと考えております。

こちら(荷役機械関連設備)は、クレーンなどを扱うところで、さきほどお話しした大型クレーンもありますが、ダム用の大型クレーンは1機10億円ぐらいの非常に大きなものです。ビル建築用が1億円ですので、それと比べると非常に大きなクレーンですが、3月末の在庫だったということもあり、棚卸資産が大きくなっていました。こちらが今期の売上ということになり、当期比でプラス41パーセントの増収ということです。

環境関連機器は、少し物件があるかないかということで、今期は下がってしまいます。立体駐車場も、前期は大型の物件があったのですが、今期はそれがあまり見込めないということでマイナスになります。

しかし全体で見ると、売上は当期比10.9パーセントアップの203億円、営業利益は23億円と、こちらも増収増益を計画しております。

3月末は、あまり消費税増税前の駆け込み受注がないといわれていましたが、立体駐車場、あるいはコンクリートプラントでは今年の3月にかなりの受注がありました。ここで、数少ない増税前の駆け込み受注があったと見ていただいていいのではないかと思っております。

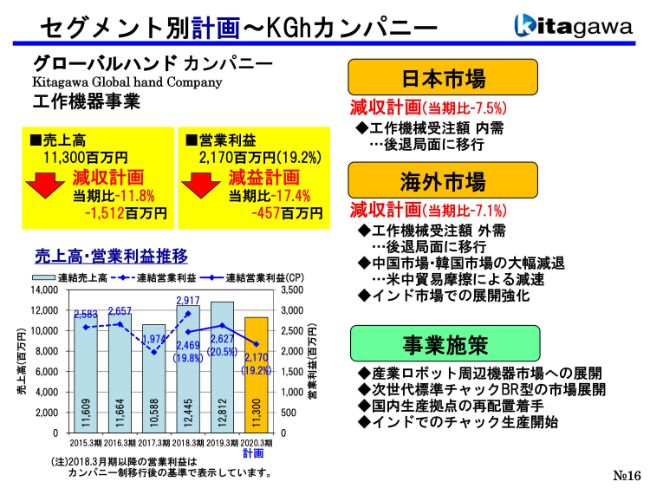

セグメント別計画~KGhカンパニー

KGhカンパニーですが、工作機械業界そのものが昨年10月をピークに、対前年比でマイナスに移行しています。

現在は、業界全体の工作機械受注は、対前年比マイナス30パーセントという状態が3ヶ月続いております。今日(6月11日)が5月の数字の発表日で、マイナス20パーセント台に戻ってくれば、あと1年ぐらいでマイナスが終わるのかなと思っており、そういう状況になればと思います。

今の状況から見ると、売上についても当期比でマイナス11.8パーセントと、とくに下期に落ちていくととらえております。それに伴って、営業利益は17.4パーセントの減益を計画しております。

ただし、日本国内で70パーセントのシェアを持っているという意味でいうと、工作機械業界そのものが上がれば我々も上がりますし、下がれば下がるという状況にあるわけです。そこで、新たなマーケットを開拓していきながら事業展開していく。

あるいは、新しい事業分野、新しい商品……とくにここではロボット周辺と考えておりますが、そういう商品を展開することで、事業として業界に引っ張られない、独自に成長できる路線を作っていきたいということで、とくにこれからはインド等にチャレンジしていこうと考えています。

インド生産拠点新設~KGhカンパニー

インド生産拠点についてです。すでに発表したことですが、バンガロールという都市……けっこう物価も高いのですが、気候的にはインドのなかでは恵まれたエリアです。2019年11月の予定で、このバンガロールの地に先ほどお話ししましたチャックの生産を始めていきたいと思っております。売上計画では年間10億円、生産台数6,000台ぐらいということです。

我々が50パーセントを出資したKitagawa Europe Ltd.という会社を、30数年前からイギリスを中心に展開しておりますが、このインドという国は、ご承知のようにイギリスの植民地だったことから、インドとイギリスはビジネス的には非常に繋がりが深いところです。やはり(その会社も)イギリスとインドの関係にあります。

営業的には、10数年前から開拓を始めています。開拓というのは営業的な開拓ですが、すでにインドの工作機械メーカーさんに、我々のチャックを日本から納めている状況であります。

「Make in India」という方針があるなかで、現地で生産していくことがこれからの成長に繋がるということで、2019年11月からそこで生産していくことを決め、今すでに工事に入っているところであります。

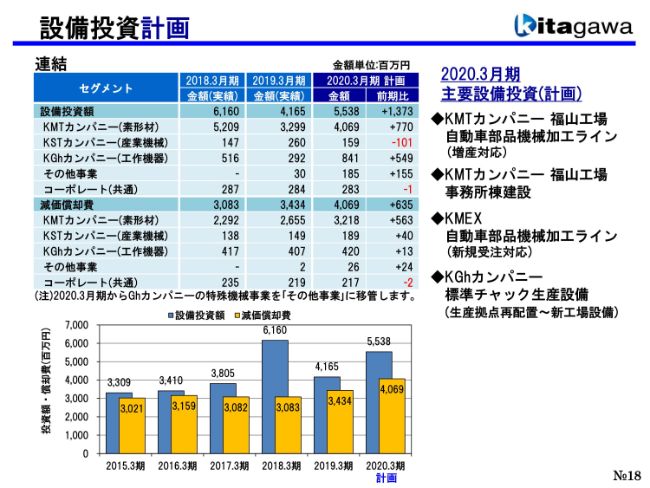

設備投資計画

全体の設備投資計画でありますが、昨年が全体で41億6,500万円でしたが、今期は55億3,800万円を計画しております。部品の加工の増産対応をしなければいけないというところから、若干増えるということです。

したがって、減価償却費が6億3,500万円と増えます。ここが収益には少し厳しいところで、今期の(営業利益の)計画が50億円になっている1つの理由でもあります。

KSTカンパニー、KGhカンパニーへの投資はまだそこまであるわけではないのですが、当社が2022年3月期に設立80周年を迎えるものですから、そのタイミングを見ながら、この2つのカンパニーに投資をしていくということで、2021年、2022年はそこへの投資が中心になっていきます。

2020年については、まだたKMTカンパニーを中心とした投資です。

株主還元策

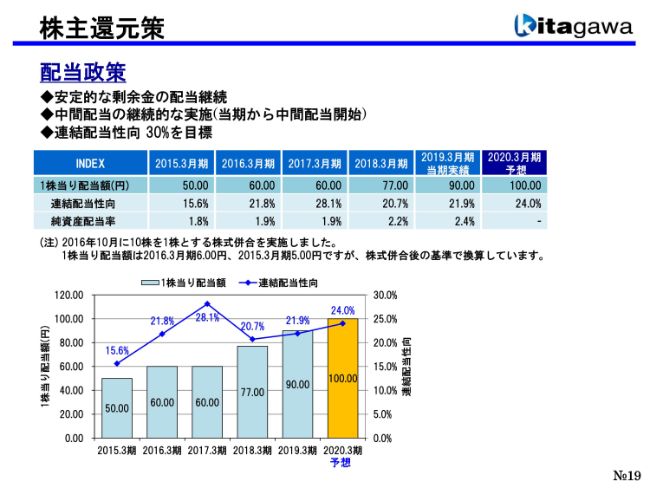

株主のみなさまへの還元策です。配当政策は、当然ながら安定的に剰余金の配当を継続していくわけですが、配当性向30パーセントを目標にしているなか、2019年3月期は21.9パーセントでした。

2020年3月期の予定としては、(配当性向)24パーセントとしたいと思っておりますが、お話ししたとおり、2022年3月期、設立80周年を迎えるタイミングには30パーセントを実現したいということで、徐々に上げていきたいと考えています。

以上、本日予定しておりました、私からの発表の内容であります。ありがとうございました。

質疑応答:インド市場における戦略について

質問者:17ページでも少しご紹介がありましたが、インド市場に力を入れられるということで、インド市場の見通しと、御社のインド市場における戦略について、もう少しお聞かせいただければと思います。よろしくお願いいたします。

北川:インドの工作機械の業界は、ざっと1,500億円くらいのマーケットです。そのなかで、600億~700億円くらいが旋盤のマーケットになります。我々の商品は工作機械の中の旋盤に使われるアクセサリーということで、旋盤のマーケットを中心に見ているわけですが、2018年だけで言えば、工作機械業界は台数で見ると25パーセント成長したというところです。

したがって工作機械は、中国がそれを使っているという意味で、世界で最大のマーケットです。日本よりも、ドイツよりも、アメリカよりも、今は中国なのですが、我々の商品といいますか、日本のメーカーが扱うようなレベルの商品を中国でといっても、なかなかそうはいかないというところが1つあります。

我々の商品はアクセサリーということで、工作機械のメーカーさんに納めるのですが、工作機械そのもののレベル、技術的なレベル、品質のレベルが上がらないと、なかなか我々の商品のよさが活かされません。

我々は中国の瀋陽に工場を出しましたが、中国の現地の工作機械メーカーさんとはなかなかうまくいかないという言い方は変ですが、そのようなことがありました。

もちろん、海外展開するなかで、インドを狙わなければいけないなと考えていたところです。先ほども言いましたが、インド市場についてはもう10年近く、イギリスから営業的な展開をしています。インドのメーカーさんで、北川のチャックが納められている割合は……40パーセントはあると思います。

すごく元気のいいJyotiというメーカーさんを中心に、我々の商品をすでに装着していただいており、これからもかなりの可能性があるマーケットだと思っています。

やはりインドは、頭のいい人たちが多いといいますか……工作機械は、どこかから買ってきて、すぐになにかができるようなものではなく、技術を積み重ねていかなければいけません。その意味で、工作機械に関していえば、中国はなかなか成長できません。

独自のものを開発していくという意味で、インドの工作機械メーカーさんは非常に魅力的だと思っています。今はまだ、インド国内だけのビジネスですが、インドの工作機械メーカーもいずれは海外に出ていく、世界で活躍するようになるだろうと思います。

そういうスタート(の時期)にあって、我々がパートナーとして選ばれるのが大事だと考え、今は投資をしたということです。

新着ログ

「機械」のログ