TDK、通期の営業益は前年比120.2%で1,000億円台に モバイル用途向けの二次電池販売が好調

2019年3月期 通期決算のポイント

山西哲司氏:本日は、ご多忙なところ、当社TDK株式会社2019年3月度の連結業績決算説明会に多数おいでいただきまして、ありがとうございます。私から、決算の概要についてご説明いたします。

まず、2019年3月期通期決算のポイントでございます。売上高は前年同期比8.7パーセントの増収。営業利益につきましては、20.2パーセントの増益となり、売上高は6期連続新記録更新。営業利益、税前利益、さらに税後利益とも、過去最高を更新。営業利益については1,000億円台の水準に達しました。

第3四半期の中盤頃から、米中貿易摩擦に端を発した中国経済の減速に伴いまして、市況の急速な悪化により、当社においても自動車・ICT・産業機器といった主要な市場セグメントにおきまして、受注が急速に悪化いたしました。しかし、上半期に好調を維持しておりました主要な3事業が引き続き下期においても堅調に推移しまして、通期で前年同期比で増収増益を確保することができました。

二次電池につきましては、中国スマホの主要顧客へのシェア拡大による販売の数量増加に加えまして、タブレット・ノートPCといったモバイル用途向けの販売も好調に推移。さらにミニセルなど非モバイル用途の販売も増加しまして、大幅に増収増益となり、全社収益に大きく貢献しております。

セラミックコンデンサにつきまして、自動車市場におきまして高信頼性および冗長特性の応用製品を中心に大きく売上を伸ばしまして、収益性の向上とともに、利益を継続的に拡大し、受動部品全体の収益基盤の底上げに貢献しております。

HDD用のヘッドおよびサスペンションにつきましては、HDDの総需要が前年から約10パーセント程度減少。そういったことに伴いまして、ヘッドの出荷数量も前期比で比べますと減少です。一方、データセンター用の高付加価値製品の出荷の割合が増加しまして、前期比減収ながら増益を確保し、全社収益の基盤を支えることができております。

センサおよび磁石につきましては、市況の悪化に加えまして、新製品をタイムリーに市場投入できていないといったことにより収益改善が遅れまして、全社収益に大きなマイナス影響を及ぼしております。

2019年3月期 連結業績概要

業績の概要でございます。売上高は1兆3,818億円、前年同期比で1,101億円増、8.7パーセントの増収。営業利益は1,078億円、前年同期比181億円増、20.2パーセントの増益。税引前利益は1,156億円。当期純利益は822億円。1株当たりの利益は651円2銭となっております。

当期の平均為替レートは、対ドルで前年とほぼ同水準の110円94銭、対ユーロで128円48銭、0.9パーセントの円高。為替変動による影響額は、売上高では50億円の減収影響、営業利益では約6億円の増益影響となっております。

為替の感応度につきましては、前年と変わらず、営業利益で、円とドルの関係では1円で年間12億円、対ユーロにおきましては約2億円と試算しております。

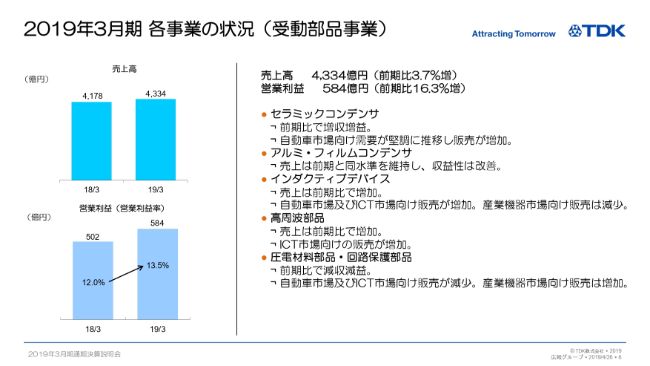

2019年3月期 各事業の状況(受動部品事業)

続きまして、セグメント別の状況についてご説明いたします。製品の組み替えが発生しておりますので、前年の数字につきましては、各セグメントごとに組み替えしたかたちで比較を行っております。

まず受動部品の売上高は4,334億円、前期比3.7パーセントの増収。営業利益は584億円、前期比16.3パーセントの増益。営業利益率は13.5パーセントとなり、収益性の向上もしております。

セラミックコンデンサにつきましては、高信頼性・特徴のある製品の販売が自動車市場で好調に推移しておりまして、増収。製品構成の良化、また生産効率改善も寄与しまして、収益性も大きく改善、受動部品の収益基盤を底上げしております。

アルミ・フィルムコンデンサにつきましては、中国市場におきまして、とくに再生エネルギー向け、また家電向けが販売減少。一方、産業機器向け・自動車向けが増加して、売上は前期と同水準といったかたちで、収益性については若干改善しております。

インダクティブデバイスにつきましては、中国市場の家電、またゲーム機需要の減少もありましたが、自動車向けの売上を堅調に伸ばしていること、さらにスマホ向けの売上が増加して増収となっております。

営業利益は、下半期におきまして産業機器及び自動車の需要の減速で生産調整を行った影響もあり、減益となっております。

高周波部品につきましては、セラミックフィルタのICT向けの売上が増加し、増収。一方、圧電材料部品・回路保護部品につきましては、産業機器向けの販売が増加している一方で、ICT向けの販売減少に加え、欧州の自動車市場の需要低下の影響で減収減益となっております。

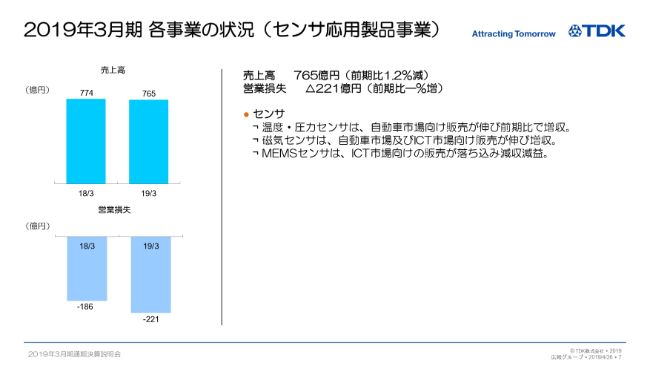

2019年3月期 各事業の状況(センサ応用製品事業)

次に、センサ応用製品事業でございます。売上高につきましては、765億円、前年比1.2パーセントの微減。営業利益につきましては、InvenSenseの買収関連費用の約54億円を当期に含んでおり、21億円の大幅赤字となっております。

温度・圧力センサにつきましては、中国での家電の需要の減少影響がございます。一方で、自動車向けで圧力センサの販売が増加しており、増収。利益につきましては、圧力センサ製品の拡大に向けた開発、また拡販費用の増加もあり、若干減益となっています。

磁気センサにつきましては、ホールセンサが自動車市場向け売上を伸ばし、増収増益。TMRセンサも、スマホ向けの販売を伸ばして増収となり、収益改善が進んでおります。

MEMSセンサにつきましては、新製品の市場投入が遅れていることに加えまして、下半期の中国景気減速の影響を受け、スマホ向けをはじめ、ドローン向け販売も減少。またゲーム機向け需要減少の影響もあり、大きく減収。買収関連費用が前年から55億円減少したものの、顧客基盤の拡大に向けた取り組み、また新モデル製品化を加速していることで、開発リソース等のコスト負担もあり、赤字が拡大しております。

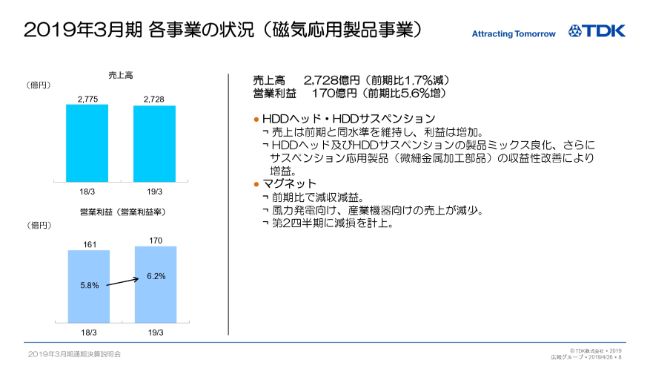

2019年3月期 各事業の状況(磁気応用製品事業)

続きまして、磁気応用製品事業でございます。売上高につきましては、2,728億円、前期比1.7パーセント減収。営業利益は170億円となり、前期比5.6パーセントの増益となっております。

HDD用のヘッドにつきましては、販売数量が前年比で約8パーセント程度減少しております。ただ一方で、ニアライン用のヘッドの売上構成増加でミックスの良化もあり、平均売価が上昇して売上を底上げしております。

また、HDD用のサスペンションの販売数量も減少した一方で、Micro DSAタイプの販売構成アップによって、こちらも平均売価の上昇により売上はほぼ横ばいで推移しました。さらにサスペンションの応用製品による増収もあり、HDDの組み立ての販売数量減少がありますけれども、全体では前年比同水準となっております。

利益につきましては、平均売価の上昇、およびHDDサスペンションの応用製品の収益の改善も寄与し、増益となっております。

一方、マグネットにつきましては、風力発電向けや産業機器向けの需要減少で減収。さらにフェライトマグネットにつきましては、生産性改善の遅れもあり、すでにご説明しておりますように、第2四半期、固定資産の減損損失約47億円を計上しまして、マグネット全体で赤字が拡大しております。

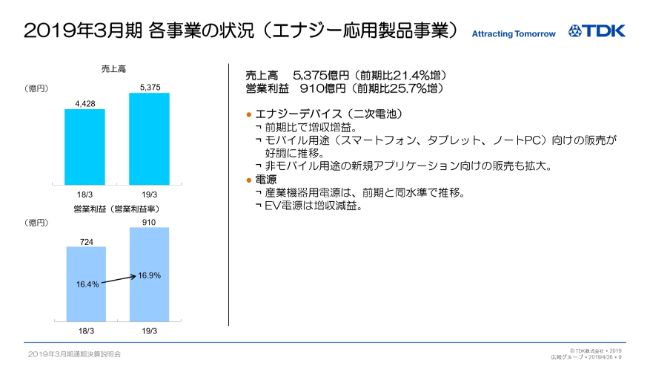

2019年3月期 各事業の状況(エナジー応用製品事業)

続きまして、エナジー応用製品でございます。当期売上高は5,375億円、営業利益は910億円となり、前期比21.4パーセントの増収、25.7パーセントの増益となっております。

二次電池につきましては、中国スマホ市場向けにおいて、主要顧客向けのシェア拡大を通して販売が大きく増加。また、ノートPC・タブレットといったモバイル機器向けの売上も着実に増加していることに加えまして、非モバイル用途向けの販売も増加し、増収増益を確保しております。

一方、産業機器用の電源につきましては、下半期において、半導体製造装置、またロボット向けといった需要の減少もあり、売上・営業利益とも前期比でほぼ横ばいというかたちで終わっております。

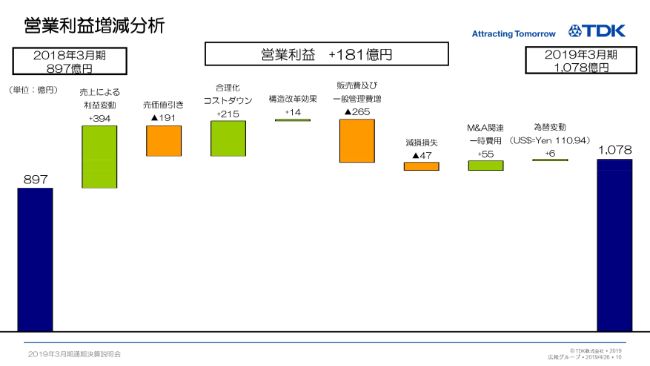

営業利益増減分析

続きまして、営業利益の増減分析でございます。前期から181億円の増益となっております。まず、コンデンサまた二次電池を中心とした売上増加に加えまして、HDD用のヘッド・サスペンションのミックスの良化等によって、約394億円の増益効果です。

一方、売価下落で約191億円の減益影響がありますが、合理化・コストダウンで約215億円、および構造改革効果で約14億円のプラス要因で値引きを吸収しております。

二次電池の事業拡大に伴う管理費及び開発費、またセンサ事業の開発体制強化といったことに対して、販売管理費・研究開発費の増加で約265億円の増加となっております。

M&A関連一時費用は、主にInvenSenseに絡む費用でございますが、前年から55億円の減少で、為替変動で6億円の増益影響を含み、全体で181億円の増益となっております。

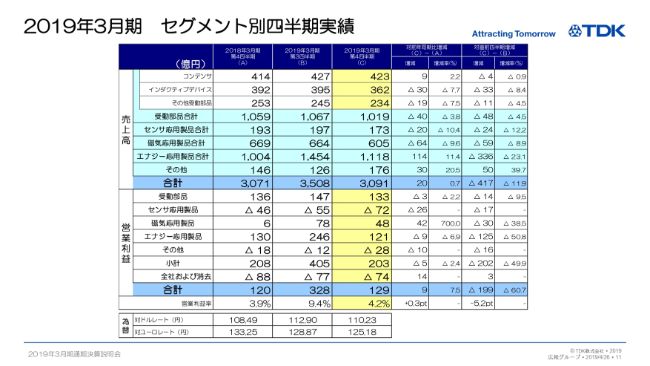

2019年3月期 セグメント別四半期実績

続きまして、当期第3四半期から第4四半期のセグメント別の売上及び営業利益の増減要因について、ご説明いたします。

まず受動部品セグメントでございます。売上は第3四半期から48億円、4.5パーセントの減少となっています。その要因ですが、セラミックコンデンサにつきましては、自動車市場の需要がスローダウンしている中でも販売が好調に推移しまして、増収。

一方、アルミ・フィルムコンデンサにつきまして、中国の需要の減速、自動車向けの販売が減少したことで、第3四半期から4億円、0.9パーセント減少しております。

インダクティブデバイスの売上は、第3四半期から33億円、8.4パーセントの減少となっております。中国経済の減速影響、また欧州の自動車市場の需要減少の影響など、自動車市場向けやスマホ向け、また産業機器向け全般に販売が減少しております。

次に、その他受動部品の売上でございますが、11億円、4.5パーセントの減収となっております。高周波部品につきましては、主に中国スマホ向けに売上が減少。圧電材料・回路保護部品につきましては、欧州自動車向けの売上が減少となっております。

受動部品の営業利益につきましては、第3四半期から14億円、9.5パーセントの減益となっております。セラミックコンデンサは増収増益と好調を維持しておりますけれども、インダクタや高周波部品の減収減益が主な要因でございます。

次にセンサ応用製品の売上ですけれども、24億円、12.2パーセントの減収です。温度・圧力センサにつきましては、第3四半期からほぼ横ばいで推移した一方、磁気センサにつきましては、スマホ向けに加えまして、欧州の自動車向けで売上が大きく減少。MEMSセンサは、スマホ向けおよびドローンやゲーム機向けが減少しております。

営業利益につきましては、温度・圧力センサは売上同様、ほぼ横ばいで推移しております。磁気センサについては減収で減益となっています。MEMSセンサについては、InvenSenseの買収関連費用は、第3四半期の16億円から10億円と、約6億円費用が減少しております。ただ、売上減少の影響で赤字が増加し、センサ応用製品全体では17億円の赤字の増加となっております。

続きまして、磁気応用製品セグメントでございます。売上は、第3四半期から59億円、8.9パーセントの減収となっております。HDD用のヘッドの売上は、集荷数量の指数が第3四半期の81から76ということで、約6パーセントの減少。また、サスペンションの販売数量も減少したことが売上減少の要因です。磁石の売上も、産業機器需要の減速影響により減収となっております。

営業利益につきましては、第3四半期から30億円減益となっています。HDD用のヘッド・サスペンションの数量減少による減益、および第4四半期の中国旧正月の休暇による稼働損が主な要因でございます。

最後に、エナジー応用製品セグメントございますけれども、売上は第3四半期から336億円、23.1パーセントの減少となっております。

二次電池が、季節性の減少に加えまして、中国の景気減速影響でスマホやモバイル機器向けの売上が減少していること、さらにゲーム機向けの販売も減少し、減収となっております。産業用の電源も、景気影響も強くなり、減収となっています。

営業利益については、第3四半期の246億円から125億円減少し、121億円となっております。二次電池の売上数量の減少影響、さらに第3四半期からコバルトの材料の相場が低下したことで、売価への還元と材料の価格下落効果のタイムラグによる、いわゆる還元差損といったものが第3四半期に引き続き発生。さらに第4四半期の中国の旧正月の休暇の稼働損といったことが大きく影響して減益です。産業用電源も減収減益というかたちになっております。

業績の状況については以上でございます。ありがとうございました。

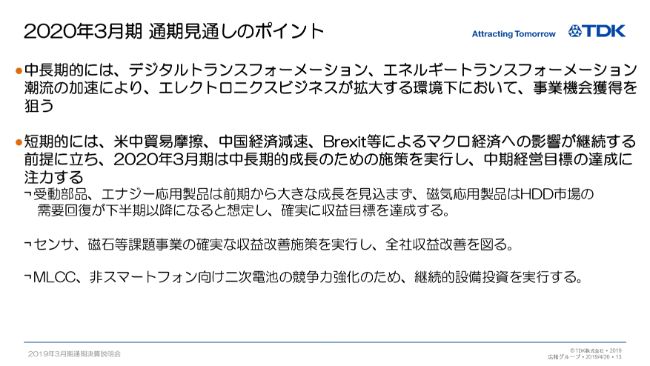

2020年3月期 通期見通しのポイント

石黒成直氏:石黒でございます。本日はご多忙の折、お集まりいただきまして、本当にありがとうございます。私より、2020年3月期の連結業績予想・見通しにつきまして、ご説明を申し上げたいと思います。

まずは、2020年3月期の業績見通しの前提としているものの見方について、お話をさせていただきたいと思います。

当社が事業を営む市場を中長期的に見ますと、いわゆるデジタルトランスフォーメーション……デジタルデータを活用しながら社会を変革していこうという大きな流れがあります。そしてもう1つは、再生可能エネルギーへの転換等を含めた、エネルギートランスフォーメーションです。

私は社内では「DX」「EX」ということでわかりやすく説明しているのですが、このDX・EXという社会の中で、我々のエレクトロニクス製品に対しての期待はますます高まってくると理解しております。

その中にあって、我々がいかにビジネスオポチュニティをキャッチできるかというところです。これは取りも直さず、我々がどれだけ社会のお役に立ち続けることができるのかに関わっていると思います。そこで非常に大事なポイントが、開発スピードである「Time to Market」「Time to Quality」「Time to Volume」であり、もしかしたらお客様から言わせると「Time to Cost」ということになると思います。

いち早くその要請に対して我々の部品を的確に提供していくことが、我々の非常に大事なポイントになってくる。そうしたことで改善を通しながら、タイムリーに市場を狙い、我々の事業を拡大していきたいと考えております。

しかしながら、短期的に見ますと、昨今の米中の摩擦、それから中国の景気の後退、世界的な政情の不安等々がマクロ経済に与える影響は、当然のことながら無視はできません。

さらに、そういった環境が短期間に刷新され、霧が晴れて青空が出てくるようなかたちで短期的に解決していくことはなかなか難しいのではないかということを前提として、我々の2020年3月期については、中長期的な成長のために、いかにその仕掛けをすることができるかです。その1年と位置づけて、この中期計画目標達成に向けた施策を着実に実行していきたいと考えております。

このような考え方に基づきまして、2020年3月期の業績見通しですが、当期、非常に好調を続けているセラミックコンデンサをはじめとする受動部品や、一方で二次電池を中心とするエネルギー関連製品のものについては、2019年3月期から大きな売上の成長をいたずらに見込むことは控えております。

また、磁気応用製品の主力製品であるHDDについては、昨今のデータセンターの需要の足踏み……将来的には伸びると考えておりますけれども、昨今のデータセンターの需要の足踏み等を現実のものとして捉え、その延長線上にどのような先を見通すかということで、下期以降に市場が戻ってくることを前提として、確実に収益の目標をターゲットしていくかたちの計画にさせていただいております。

一方で、大変申し訳ないのですが、2019年3月期に収益改善が遅れましたセンサ事業ならびに磁性製品事業につきましては、この収益を着実に改善することを通じて、全社の業績の底上げを狙っていきたいと考えております。

すでにセンサ事業ならびに磁性製品事業につきましては、将来的な絵を描きまして、着実なるテーマ展開をしております。その成果を着実に実現することによって、全社の収益力を改善していこうという考え方で、計画を立案させていただきました。

全体的には、大きな売上の成長を見込んではおりませんけれども、その中でも特徴があって我々の強みとなる戦略製品につきましては、MLCC・二次電池を含めまして、継続的な成長投資を続けていきたいと考えております。

2020年3月期 連結業績及び配当金見通し

今、ご説明を申し上げました考え方に基づき、連結業績予想につきましてご説明を申し上げます。まず、業績の見通しとなる為替のレートにつきましては、USドルが1ドル108円、そして対ユーロにつきまして122円で設定しております。

売上高につきましては、1兆4,200億円、7期連続の売上記録の更新を実現したいと考えております。また、営業利益につきましては、目標を1,200億円と定めまして、これも過去最高の利益を更新をするという目標を掲げて進んでいきたいと考えております。

税前利益につきましては1,180億円、当期純利益につきましては840億円。1株利益666円を計画しております。配当につきましては、上期・下期とも90円の配当とし、年間20円増配の180円といたします。

設備投資につきましては2,000億円。減価償却費は1,300億円。研究開発費は1,200億円を見込んでおります。

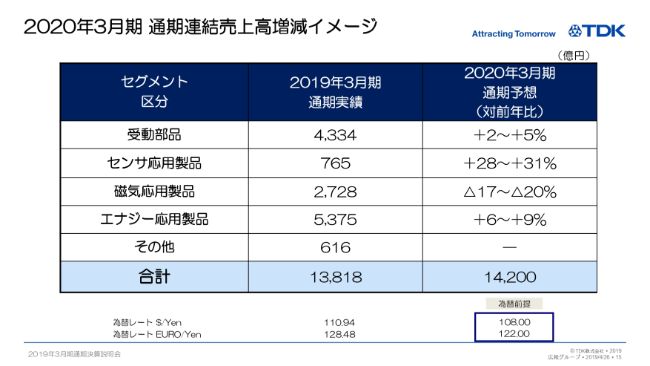

2020年3月期 通期連結売上高増減イメージ

次に、先ほどの業績の見通しの前提としております連結売上高のYonYのセグメント別増減イメージにつきまして、ご説明を申し上げます。先ほど申し上げましたとおり、受動部品や二次電池で大きな成長を見込んではおりませんが、受動部品におきましては、MLCC製品を中心に成長を見込むということで、YonYベースで2〜5パーセントの改善を見通しております。

自動車市場につきましては、販売台数については横ばいを前提としているものの、先ほどのエネルギートランスフォーメーションの影響のxEV化、さらにはADAS化等で、自動運転等の拡大に伴って必要とされる部品が拡大します。一方でICT・産業機器分野においては、大きな成長をほとんど見込んでおりません。

センサ応用製品につきましては、28〜31パーセントの増加を計画しております。MEMSセンサおよびTMRセンサのスマホ向け売上拡大を見込んでいることに加え、磁気センサおよび温度・圧力センサが自動車向けにじわじわと売上を拡大することを見込んでおります。

磁気応用製品につきましては、マイナスの17〜20パーセントということで、減少を見込んでおります。

HDDの数量はニアライン用ヘッドの構成が上がるものの、全体では微減と見ております。さらに、お客様のお手伝いをさせていただいておりましたHDDの組み立てのビジネスが大きく減少することを前提としております。一方、サスペンションの売上高につきましては、ほぼ横ばいと見ております。

磁石につきましては、自動車向けの売上が増加してくる反面、HDD用ドライブ用の磁石の減少……かなり意図的に減少させますが、それに加えて、産業機器向けの販売は需要の回復自体が遅れ、全体では減収の見通しを立てております。

エナジー応用製品につきましては、6パーセントから9パーセントの増収を見ております。スマホ向けの売上は大手得意先売上が増加する以外は、大きな増加は見ておらず、ミニセルなど非スマホ分野での売上の増加を見通しております。産業用電源につきましては、若干減少することを前提として見通しの立案をしております。

私の説明は以上とさせていただきます。ご清聴いただきまして、ありがとうございました。

新着ログ

「電気機器」のログ