日本ライフライン、通期営業利益は実質ベースで前年比10.8%増 9月よりBSX製品の大幅寄与を見込む

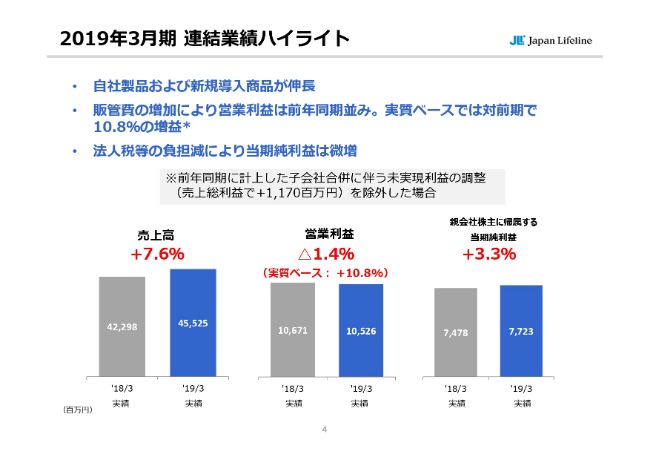

2019年3月期 連結業績ハイライト

髙橋省悟氏:こんにちは。日本ライフライン株式会社常務取締役の髙橋です。私からご説明をさせていただきます。本日は、2019年3月期決算概要および2020年3月期の業績予想についてご説明をいたします。

まず、2019年3月期決算概要についてご説明いたします。4ページをご覧ください。2019年3月期決算の連結業績ハイライトといたしましては、売上高につきましては、自社製品および新規導入商品が伸長いたしまして、対前期で7.6パーセントの増収となりました。

また、営業利益は販管費の増加により前期並みに留まりましたが、2017年4月1日付けで、子会社であるJUNKEN MEDICAL社を吸収合併したことに伴う未実現利益の調整に、一時的なプラス効果、11億7,000万円を除外いたしました実質ベースでは、10.8パーセントの増益となりました。当期純利益につきましては、法人税の負担減により対前期で3.3パーセントのプラスとなりました。

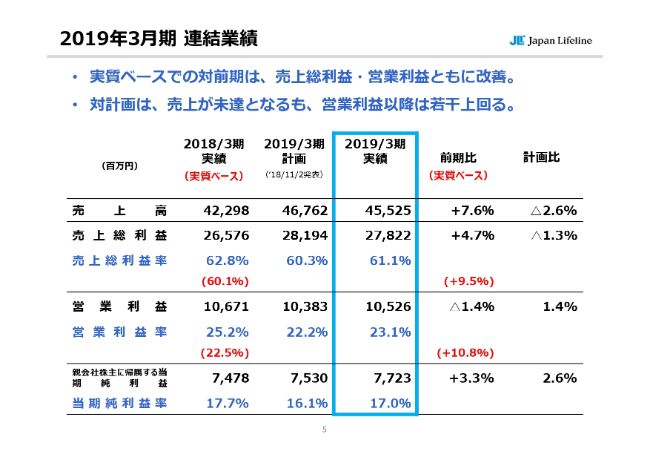

2019年3月期 連結業績

次ページまいります。続きまして、各段階利益率の対前期・対計画の比較です。2019年3月期は、売上総利益率が61.1パーセントとなりました。前期が62.8パーセントであり、数字上は悪化しておりますが、前日の実質ベースでは60.1パーセントであったことから、実質ベースでの改善は1.0ポイントとなっております。

これは自社製品の中でも収益性の高い製品が伸長していることによるものです。また営業利益率につきましては、販管費の増加により、実質ベースで0.6ポイントの改善に留まっております。

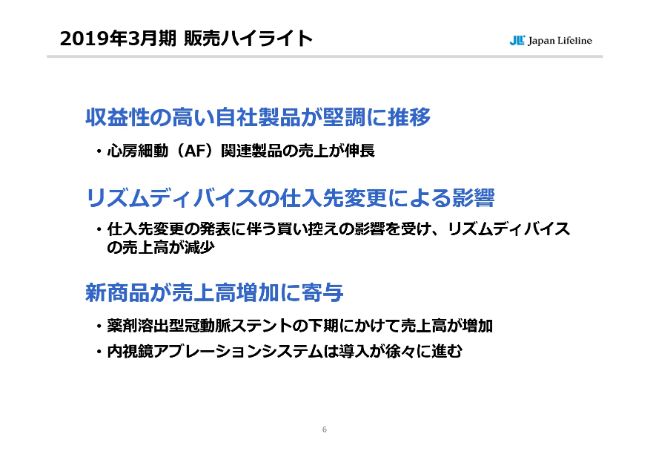

2019年3月期 販売ハイライト

続いて、販売におけるハイライトです。自社製品におきましては、EP/アブレーションで、心房細動(AF)のアブレーション治療の症例数が増加しておりまして、その増加を確実に取り込んだことで、関連製品が伸長いたしました。

リズムディバイス商品において、昨年(2018年)8月の仕入先変更の発表に伴う買い控えの影響により、現行商品の販売数量が減少いたしましたが、薬剤溶出型冠動脈ステント「Orsiro(オシロ)」や、内視鏡アブレーションカテーテルの「HeartLight(ハートライト)」などの新商品の医療現場への浸透が進んだことにより、売上高増加に寄与いたしました。

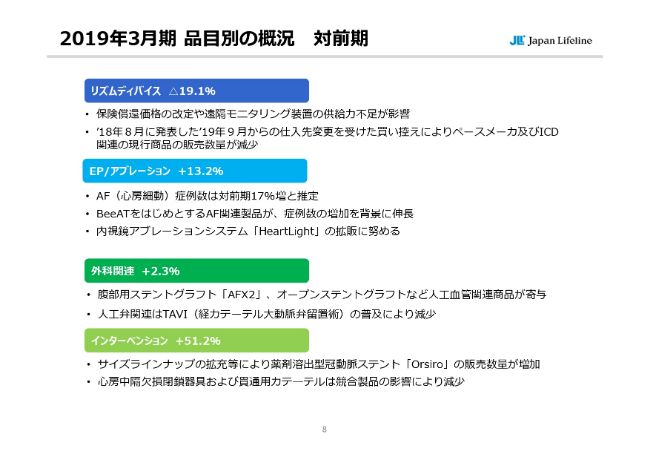

2019年3月期 品目別の概況 対前期

続いて、品目別売上高の前期比較です。8ページにて概況をご説明いたします。

リズムディバイスでは、昨年(2018年)8月の仕入先変更の発表に伴う買い控えの影響により、現行商品の販売数量が減少したことによりまして、対前期19.1パーセント減となりました。

EP/アブレーションでは、心房細動(AF)のアブレーション治療の症例数増加を背景に、オンリーワン製品である「BeeAT」をはじめとする関連製品が伸長したことにより、対前期13.2パーセント増となりました。なお、AF(心房細動)症例数については、対前期比17パーセント増と推測しております。

この症例数の推定要素の1つとして用いている「RFニードル」の販売数量は対前期で20パーセントを超えて推移しておりますけれども、一部ではAF(心房細動)以外の症例にも用いられているという報告もありますため、現在市場調査をもとに分析を進めております。

外科関連では、腹部用ステントグラフト「AFX2」のほか、自社製品でありオンリーワン製品でもあるオープンステントグラフト「J-Graft FROZENIX」などの人工血管関連商品で、販売数量が増加いたしました。その一方で人工弁関連については、カテーテルを用いた低侵襲治療の普及が進んでいることを背景として、前期に比べ売上高が減少いたしました。

以上により、外科関連としては対前期2.3パーセント増となりました。なお、人工心臓弁関連商品につきましては、現行の独占販売契約が満了する本年(2019年)5月末をもって、取り扱いを終了いたします。

最後にインターベンションでは、薬剤溶出型冠動脈ステント「Orsiro」において、下期よりサイズラインナップを拡充したことにより、販売数量は増加いたしました。新たな品目では、心房中隔欠損閉鎖器具および貫通用カテーテルにおいて、競争激化に伴う販売数量の減少により、前期に比べ売上高が減少いたしました。以上によりまして、対前期51.2パーセント増となりました。

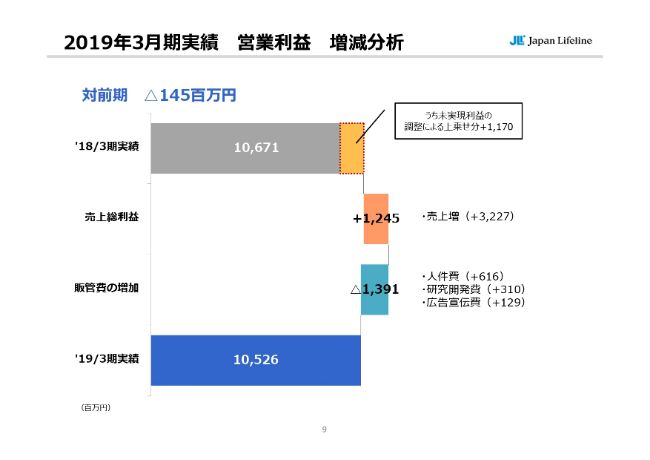

2019年3月期実績 営業利益 増減分析

続きまして、2019年3月期の営業利益の増減分析です。売上増加によりまして、売上総利益が12億4,500万増加いたしました。一方で販管費が、主に人件費の増加により13億9,100万円であったため、先ほどの売上総利益の増加分では吸収しきれず、営業利益としましては対前期1億4,500万円の減、105億2,600万円となりました。

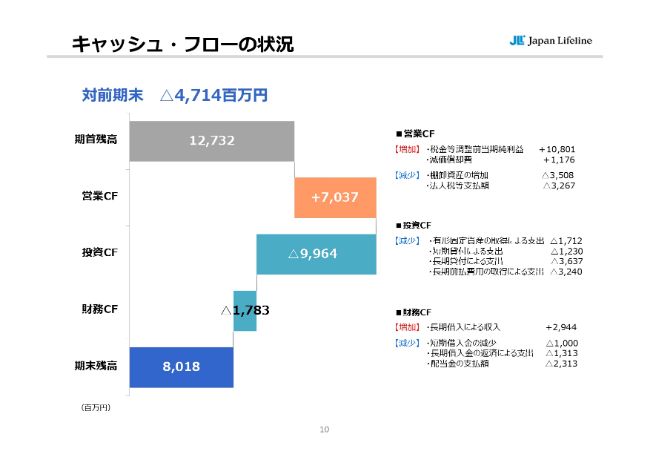

キャッシュ・フローの状況

続きまして、キャッシュ・フローの状況です。営業キャッシュ・フローの主な増加要因としまして、税金等調整前当期純利益で108億100万円、減価償却費で11億7,600万円があった一方、減少要因といたしましては、棚卸資産の増加で35億800万円、法人税等の支払で32億6,700万円がございました。なお、棚卸資産の増加は主として「Orsiro」「S-ICD」関連在庫の増加によるものです。

投資キャッシュ・フローの主な減少要因としましては、有形固定資産の取得による支出で17億1,200万円。また、マレーシアの当社子会社であるJLLマレーシア社への短期貸付による支出で12億3,000万円。取引先メーカーに対する貸付として、長期貸付による支出が36億3,700万円。長期前払費用の取得による支出で32億4,000万円がございました。

財務キャッシュ・フローの主な増加要因としましては、長期借入による収入で29億4,400万円がありました。当期減少要因としましては、短期借入金の減少で10億円、長期借入金の返済による支出で13億1,300万円、配当金の支払額で23億1,300万円。以上により、キャッシュは対前期末に比べ、47億1,400万円減の80億1,800万円となりました。

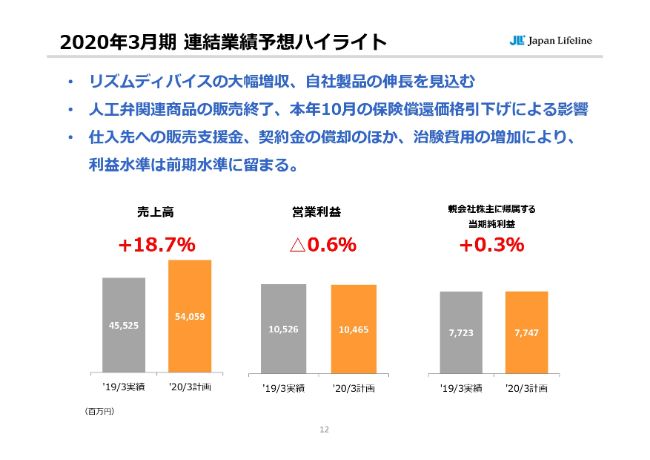

2020年3月期 連結業績予想ハイライト

続いて2020年3月期の業績予想についてご説明いたします。12ページをご覧ください。まず、業績予想のハイライトです。

売上高につきましては、自社製品の伸長に加え、ボストン・サイエンティフィック社(BSX社)のCRM製品・関連製品の取り扱い開始によって、18.7パーセントの大幅増収を見込んでおります。

ボストン・サイエンティフィック社(BSX社)のCRM関連製品の売上への寄与は55億円程度を見込んでおりまして、人工弁関連商品の販売終了に伴う影響や、(2019年)10月に予定されている保険償還価格の引き下げによる影響は吸収できる見通しです。

営業利益については、売上総利益率が低下することに加え、ボストン・サイエンティフィック ジャパン(BSJ社)への営業支援費、契約金の償却のほか、試験費用等の評価による販管費の増加を見込んでおり0.6パーセント減と、前期並みに留まる見通しです。

当期純利益については、0.3パーセントの増益を見込んでおります。

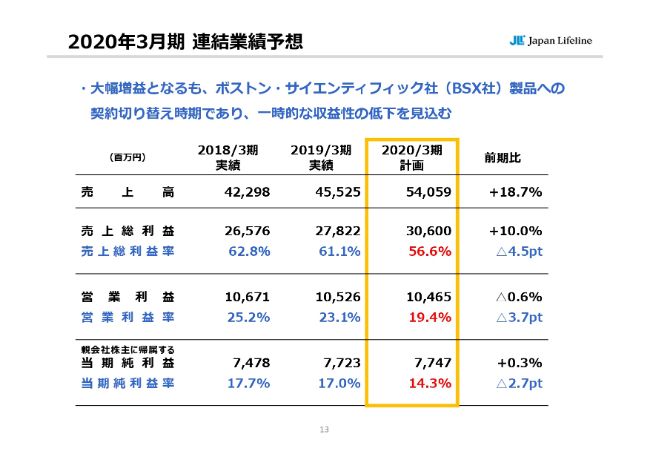

2020年3月期 連結業績予想

続きまして、各段階利益率の比較です。2020年3月期は2019年3月期に対し、ボストン・サイエンティフィック社(BSX社)へのCRM関連製品の取り扱い開始により大幅な増収が見込めるものの、売上総利益については、(2019年)10月の保険償還価格の引き下げ、自社製品比率の低下などによりまして、売上総利益率としましては、61.1パーセントから56.6パーセントへ大きく低下する見通しです。

営業利益につきましては、販管費率は下がるものの、粗利率の大幅低下に加え、先ほどご説明したボストン・サイエンティフィック ジャパン(BSJ社)への支払等によりまして、23.1パーセントから19.4パーセントへ低下する見通しです。

したがって、2020年3月期は、前期と比べ大幅増収となるものの、利益水準は前期並みに留まる、ここ数年とは異なる収益構造となる見通しです。

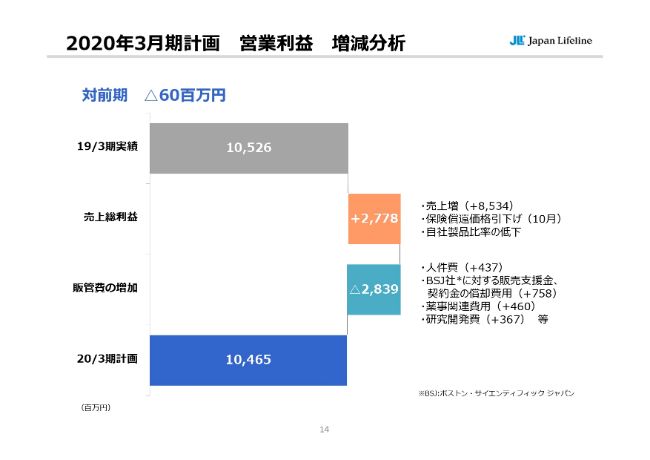

2020年3月期計画 営業利益 増減分析

続いて、2020年3月期計画の営業利益の増減分析です。

売上総利益につきましては、(2019年)10月の保険償還価格の引き下げ、自社製品比率の低下など、マイナス要因がございますが、売上増によってこれをカバーし、2019年3月期比で27億7,800円の増加を見込んでおります。

その一方で、販管費については、先ほどご説明したボストン関連費用のほか、パイプライン確保のための試験費用・検査費用および開発費用等を見込んでいることから、28億3,900万円の増加となり、営業利益としては対前期6,100万円減と、前期並みに留まる見通しです。

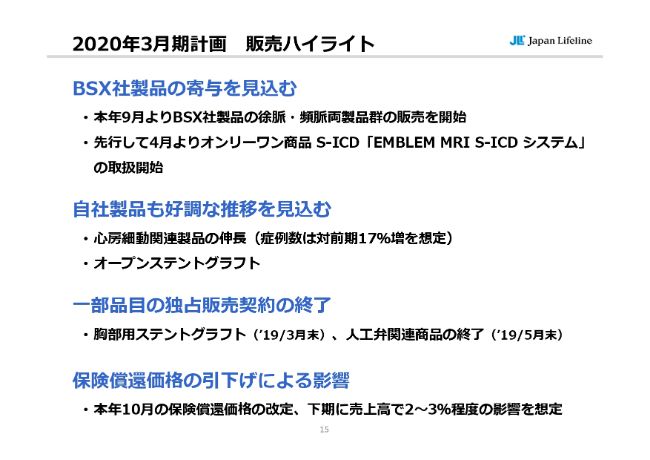

2020年3月期計画 販売ハイライト

続きまして、販売におけるハイライトです。

仕入商品におきましては、一部の品目において先行して取り扱いを開始しております、ボストン・サイエンティフィック社(BSX社)のCRM関連製品が、本年(2019年)9月より全面的に取り扱い開始になることから、売上への大きな寄与が期待されます。

自社製品におきましては、内視鏡アブレーションシステム「HeartLight(ハートライト)」の医療機関への浸透がより一層進むことが期待されるほか、オンリーワン製品である心腔内除細動カテーテル、「BeeAT」をはじめとするAF関連製品が症例数の増加を背景に、堅調な推移を見込んでおります。

さらに外科関連においても、同じくオンリーワン製品のオープンステントグラフトの堅調な推移を見込んでおります。業務用ステントグラフトや人工弁関連商品など、一部品目の独占販売契約の終了、10月の保険償還価格の引き下げによる売上への影響が想定されますが、仕入商品および自社製品の伸長により、吸収できるものとみております。

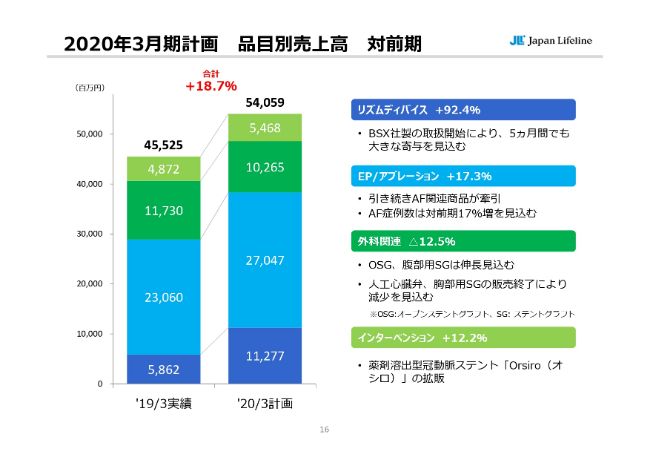

2020年3月期計画 品目別売上高 対前期

続きまして、品目別売上高の前期比較です。

リズムディバイスは、ご説明しておりますボストン・サイエンティフィック社(BSX社)のCRM関連製品の寄与により、リズムディバイス全体では、対前期92.4パーセントの大幅増を見込んでおります。

EP/アブレーションでは、AFの症例数が対前期17パーセント増と予測しておりまして、オンリーワン製品である「BeeAT」をはじめとする関連製品の伸長、「HeartLight(ハートライト)」の医療機関への浸透が、より一層進むことが期待されます。このことにより、EP/アブレーション全体では、対前期17.3パーセント増を見込んでおります。

外科関連では、オープンステントグラフト・腹部用ステントグラフトも堅調な推移を見込んでおります。その一方で、業務用ステントグラフト・人工弁関連商品など、一部品目における独占販売契約の終了により、外科関連全体としては、残念ながら対前期12.5パーセント減となる見通しです。

インターベンションでは、バルーンカテーテル等において、保険償還価格の引き下げによる影響や、競争激化に伴う販売数量の減少が想定されます。薬剤溶出型冠動脈ステント「Orsiro」の影響により、全体としては対前期12.2パーセント増を見込んでおります。

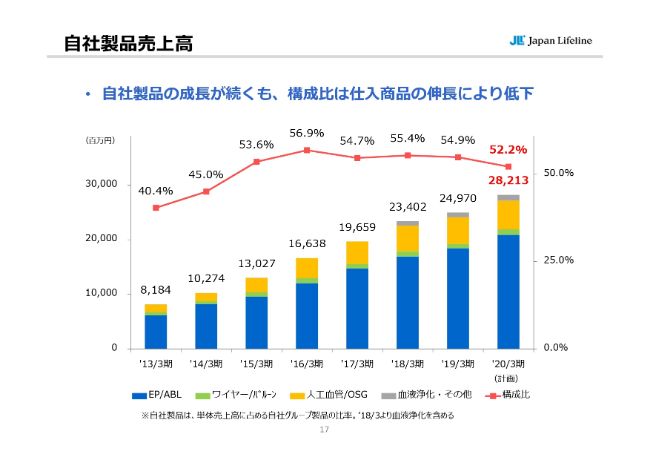

自社製品売上高

続いて、自社製品の売上推移です。2019年3月期はEP/アブレーションが牽引し、自社グループ製品の構成比は54.9パーセントとなりました。

2020年3月期は、ボストン・サイエンティフィック製品の売上への寄与や「Orsiro」の売上増加を見込んでいることから、同構成比は52.2パーセントに低下する見通しです。

設備投資/減価償却費/研究開発費/従業員数

最後に、設備投資・減価償却費・研究開発費・従業員数です。2020年3月期の計画としましては、設備投資で56億9,400万円、減価償却費で13億5,700万円、研究開発費で17億9,900万円、期末従業員数で1,071名を見込んでおります。

なお、2020年3月期には、JLLマレーシアのBS上のみの連結を想定しており、マレーシア工場の設備投資を織り込んでおります。

以上で、本日の決算概要および業績予想のご説明を終了させていただきます。

新着ログ

「卸売業」のログ