クロス・マーケ、創業来15期連続増収に arm「Treasure Data」と国内リサーチ企業グループ初の連携

2018年12月期決算説明会

五十嵐幹氏:ただいま紹介いただきました、クロス・マーケティング代表取締役社長の五十嵐でございます。本日は、ご多用のところお集まりいただきまして、誠にありがとうございます。本日は、クロス・マーケティンググループの2018年12月期決算について、ご説明を申し上げたいと思います。それでは、さっそくですが始めさせていただきます。

Contents

本日の中身でございますが、まずは2018年12月期の連結決算概要についてご説明を申し上げます。その次に事業セグメント別の状況、3つ目にクロス・マーケティンググループの今後の方向性、4つ目に2019年12月期の業績予想について、最後に株主還元・配当金額についてご説明申し上げます。

時間があれば、少し参考資料につきましてもご説明させていただきたいと思います。

2018年12月期 決算 Executive Summary

まず最初に、2018年12月期の連結決算概要でございます。ポイントについてご説明申し上げます。

全体感につきましては、昨年(2018年)11月に下方修正を発表させていただいておりますが、そのあと堅調に業績が推移いたしまして、第4四半期はだいぶ回復してきております。

ポイントとしましては、主力の国内リサーチ事業が第4四半期にかけまして、昨年同期に比べて15パーセント増ということで、業績全体を牽引させていただいております。

国内リサーチも堅調ではありましたが、とくに分野的にいいますと、メディカル系リサーチにつきましては、前年同期比30パーセントを超える成長を示しておりまして、いろいろな懸念はありますが、今後のメディカル領域につきましても、成長の大部分を作れた年度ではなかったかなと思っております。

結果的には、昨年11月14日に発表させていただきました業績予想を、売上・利益ともにほぼ達成しているという状況でございます。

事業セグメント別売上高 及び 連結営業利益推移

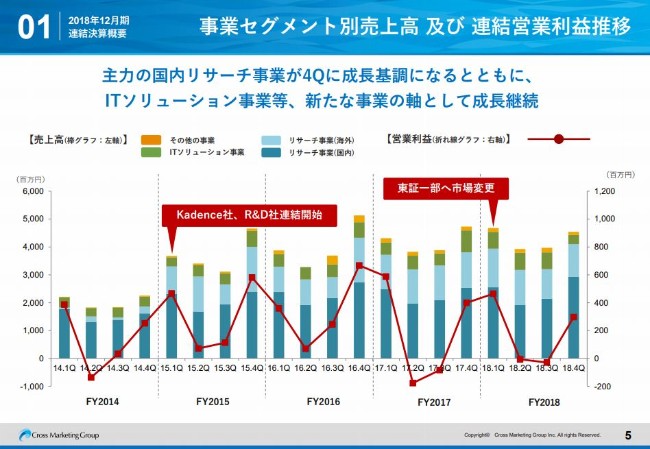

次に、全体概況につきましては、4年前からの推移を書かせていただいております。

昨年(2018年)につきましては、第2四半期・第3四半期はすべての事業におきまして、昨対とほとんど同じということで、新たに成長しきれなかったという部分において低迷していたのですが、第2四半期・第3四半期は会社全体の構造改革を含めて、また成長市場に対しての投資も並行してやってきておりました。その結果、2018年第4四半期に開花したという状況でございます。

2018年12月期 第4四半期連結決算概要

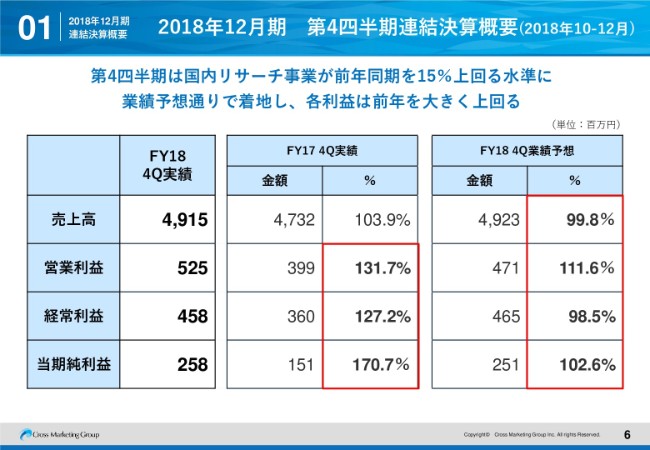

2018年12月期の第4四半期につきましては、売上高は49億1,500万円です。前年同期に比べまして3.9パーセント増。営業利益につきましては5億2,500万円、前年同期比131.7パーセント。経常利益につきましては4億5,800万円、(前年同期比)127.2パーセントとなっております。第4四半期単体の実績としましては、昨年同期に比べて、大幅に利益水準を高めることができました。

各セグメント別の伸び率について、第4四半期だけを申し上げますと、国内リサーチにつきましては115.7パーセント。海外リサーチにつきましては、全体感としては昨年同期比81.7パーセントということで、国内が非常に堅調に成長した第4四半期でした。

ITソリューションにつきましても、最近はプロジェクトの大型化がどんどん進んできているということで、日本国内の決算期は3月が主体になってきますが、昨年同期比で92.7パーセントとなりました。全体感としては伸長しているものの、国内リサーチがかなり大きく牽引したという第4四半期になっております。

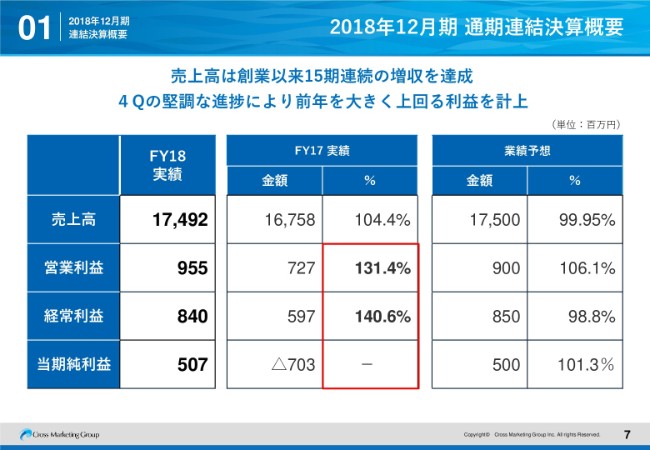

2018年12月期 通期連結決算概要

通期に関しましては、(売上高につきましては)174億9,200万円ということで、昨年対比104.4パーセント。営業利益につきましては、9億5,500万円で131.4パーセント。経常利益につきましては、8億4,000万円で140.6パーセントということで、昨年から大幅に伸長させることができました。

2018年12月期 営業利益差異(前年比較)

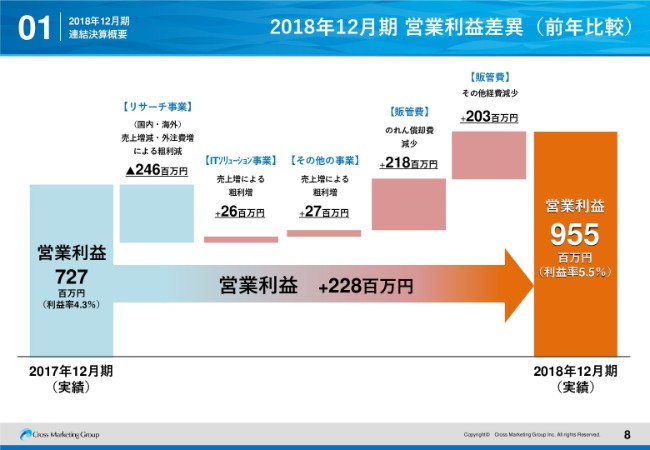

こちらが、昨年(2017年12月期実績)からの営業利益の動きになります。

リサーチ事業は、売上増減・外注費増ということで、粗利の減少が見られました。こちらにつきましては、当然第2四半期・第3四半期に計上しきれなかった部分がございますので、そちらの部分における粗利の低減(が見られました)。あとは、大型プロジェクトがエンドクライアントから入ってきておりまして、そちらに対応していくなかで粗利の減少が見られました。

一方、のれん償却費は、昨年は特殊事情がございましたので、そちらにおけるのれん償却費の低下がございました。そのほか、会社のグループ全体の枠組み変更に伴う経費削減も含めて2億300万円減少させることができまして、営業利益が9億5,500万円というかたちになっております。

2018年12月期 連結損益計算書(概要)

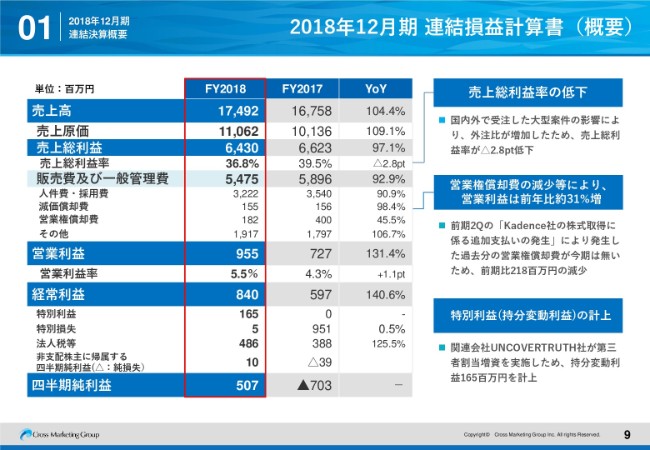

こちらは、2018年12月期の連結損益計算書の概要でございます。

ポイントとしましては、売上高は先ほど申し上げましたとおり104.4パーセントでした。当然、事業のポートフォリオについてはいろいろなかたちで国内が強くなったり、海外が弱くなったりする年度もありますが、昨年は国内が非常に第4四半期も含めて伸びた年度になっております。

一方、海外につきましては、昨年から割れているということもございまして、その部分を国内で埋めたということと、ITソリューションを含めたその他の事業が非常に伸長しておりますので、そちらの増減分を含めまして、4.4パーセント(の増加)というかたちになっております。

粗利率に関しましては、昨年39.5パーセントあったものが36.8パーセントというかたちで、粗利率の低下が見られます。こちらの主たる要因といたしましては、第2四半期・第3四半期の決算発表でも申し上げましたとおり、大型案件の受注において、そちらの案件の粗利が低かったということと、第2四半期・第3四半期に先行投資をしているなかで乗り切れなかったということもございますので、そちらが影響して36.8パーセントとなっております。

販管費につきましては、いろいろなグループの統廃合を含めまして、経営体制をより強化していますので、そちらを通じて昨年対比で7.1パーセント減少させることができました。

一番の主たる要因としましては、人件費です。グローバル全体で、今は連結で2,000人を超えていますが、最適な人員配置を経営陣の交代も含めて進めておりまして、人件費の水準の最適化も図ってきております。

一方で営業権償却費ですが、昨年は通期で4億円あったものが(2018年12月期は)1億8,200万円ということで、のれん代の償却が減少いたしました。

そのほかの特別利益としまして、関連会社でアクセス解析ツールを提供していますUNCOVERTRUTH社が、時価での第三者割当増資を実施したため、持分変動利益の1億6,500万円が計上されています。

ボトムラインにつきましては、のれんの減損がありました昨年のマイナス7億300万円から(2018年12月期は)プラス5億700万円というかたちで、大幅に改善しているということでございます。

2018年12月期 連結貸借対照表(概要)

次に、連結貸借対照表になります。

まず流動資産に関しましては、順調な営業キャッシュ・フローの獲得がありましたので、現金及び預金に関しましては約6億円のプラスというかたちで、大幅に増加してきております。

流動資産と流動負債の比率はご覧のとおりで、比較的安定した資金余力を確保してきています。

自己資本比率に関しましては、ほぼ同じ水準ではありますが36.3パーセントで、純資産の増加としましては、プラス3億200万円獲得できているということでございます。

一方で、のれんの残高に関しましては、昨年(2018年)から減損の原因にもなりました、海外の会社の減損がある程度終了しました。しかしながら、昨年11月にサポタントというECの運用に特化した人材派遣会社を買収しておりますので、減って増えたというかたちで、ほぼ同じような水準をキープしている状況でございます。

2018年12月期 連結キャッシュフロー計算書(概要)

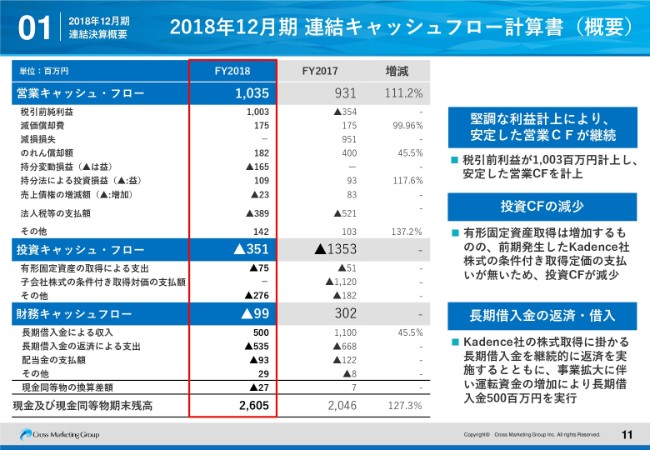

次に、連結キャッシュフロー計算書です。

営業キャッシュ・フローに関しましては、順調に利益計上できておりまして、約10億円ぐらいの営業キャッシュ・フローを生み出しております。

投資キャッシュ・フローに関しましては、主だったM&Aにそれほど多額なものがなかったということも含めまして、昨年の13億円に比べて(2018年12月期は)3億5,100万円という数字になっております。

財務キャッシュ・フローに関しましても、返済が進む一方で、資金余力的にも借入の新しい調達もできていますので、現金ポジションとしましては純粋に6億円増加で、健全に推移している状況でございます。

事業セグメント別売上高 及び セグメント利益比較

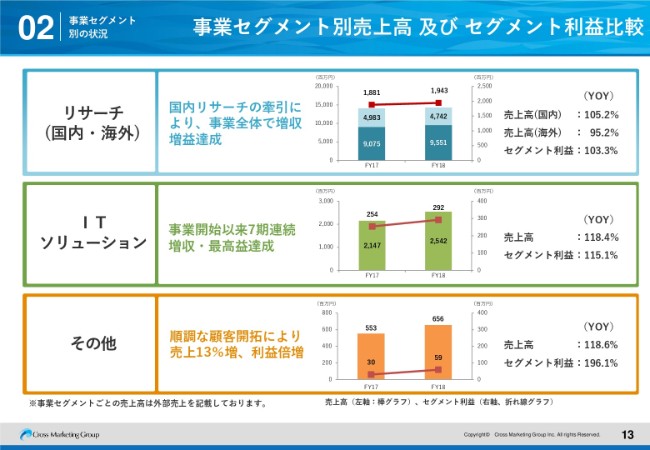

次に、事業セグメント別の状況です。まず、国内・海外のリサーチについてご説明申し上げます。

国内リサーチは、2017年から2018年(にかけて)90億7,500万円から95億5,100万円ということで、堅調に推移しています。一方、海外につきましては、2017年に49億8,300万円あったものが(2018年は)47億4,200万円で、5パーセント弱減少しているということです。

ITソリューションに関しましては引き続き好成長していまして、2017年に21億4,700万円あったものから(2018年は)25億4,200万円で、売上高も昨年同期に比べまして18.4パーセント増で、堅調に推移しています。

その他は、Webプロモーションを含めた新規事業におきましても順調な顧客開拓により、売上高は13パーセント増となり、利益も倍増しています。売上高につきましては118.6パーセント、セグメント利益に関しましても順調な利益確保ができていまして、196.1パーセントで伸長しています。

全体感としましては、昨年は最終的に国内リサーチ・ITソリューション・その他が非常に堅調に推移できたということ。海外におきましては、4年前に実施した大型のM&Aも、経営の再構築というフェーズでもございますので、売上高が若干落ちました。

しかしながら一方、マネジメント陣の体制強化・仕組みの導入もどんどん進んでいっていますので、来期以降も引き続き成長過程に戻せるように、今はグループ全体としてやっている状況です。

また、新規事業の育成ということで、ITソリューション・その他について、昨年段階でも約31億円弱のポートフォリオに膨らんできています。一方、リサーチの中におけるメディカル領域もかなり伸長してきています。新規事業育成という面では、2018年段階で約40億円ぐらいの新規事業が、生まれているということでございます。

ですので、グループ全体としましては、当然事業セクターによってデコボコはありますが、比較的健全なかたちで新規事業の育成ができています。

事業セグメント別の状況【リサーチ事業】

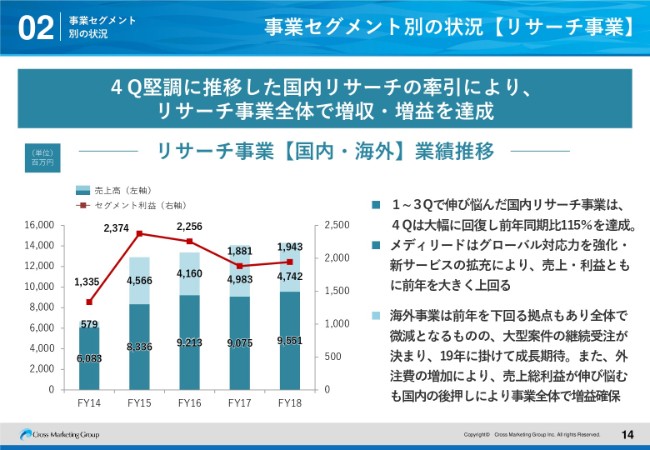

次に、それぞれの(事業の)詳細です。まず、リサーチ事業です。

第2四半期・第3四半期で伸び悩んだ国内リサーチ事業は、第4四半期に大幅に回復しまして、第4四半期は前年同期比較で約115パーセントに伸長しています。

また、順調なメディカル部門の事業子会社でありますメディリードです。国内のお客さまだけではなく海外からも、グローバル対応力の強化とともに売上も伸長していまして、最終的には30パーセント超の成長につながってきています。

海外事業につきましては10拠点ございますので、国によって非常にムラが出てきています。当然、前年を下回る拠点もありますが、全体では微減となるものの、今年(2019年)もまた大型案件の継続受注が決まっていますし、2019年に向けた体制の仕切り直しも含めて、成長を期待している状態でございます。

事業セグメント別の状況【ITソリューション事業】

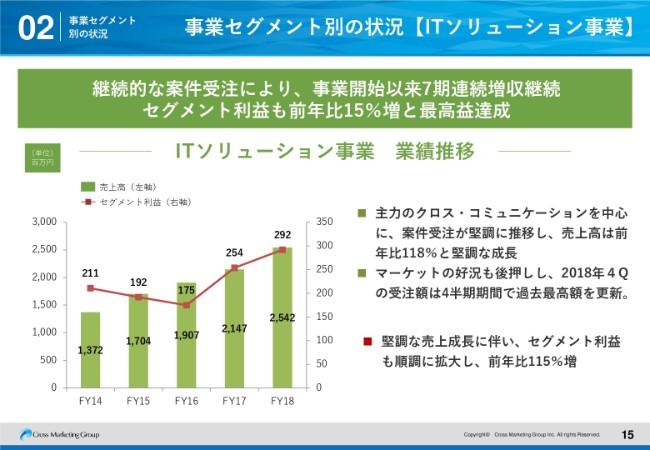

次に、ITソリューション事業です。

こちらに関しましては、主力のクロス・コミュニケーションを中心に、案件受注が堅調に推移しています。とくに、金融機関向けのアプリが非常に伸長しています。証券会社向けの金融アプリ以外に、例えば消費者金融やネット銀行です。そのような面で、金融向けのトランザクション系の金融アプリが非常に伸びています。

またマーケットも、今はアプリビジネスにどんどんPCから主体的に動いてきていますので、比較的堅調に推移しているということ。また、金融機関向けのBtoB向けのアプリを提供していますので、当然信頼性も含めて非常にあるということで、徐々にそのような取引系のアプリケーションに関しましては、お客さまの数を増やしていく状態です。

2018年の第4四半期に関しましては、昨年比92.9パーセントということで、前年同期比割れをしています。しかし、実は受注額につきましては、四半期期間で過去最高を更新しています。徐々にプロジェクトの大型化とともに、受注残が膨れ上がってきているかたちになります。

(今後の)だいたいの受注に関しましては、2019年の第1四半期です。日本国内の事業会社が非常に多いこともございますので、第1四半期に計上されてくる状況でございます。

事業セグメント別の状況【その他の事業】

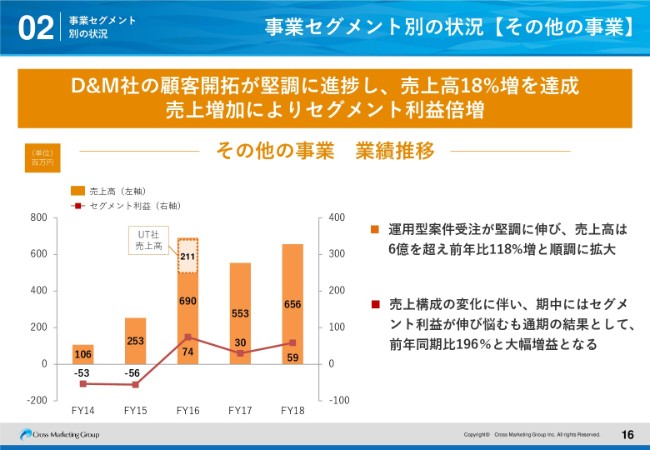

次に、その他の事業です。

こちらに関しましてはD&M社を通じまして、いわゆるWebプロモーション系の事業を推進させています。昨年同期比に比べまして、売上高は18パーセント増を達成していまして、売上増加によりセグメント利益も確保してきています。

実は、売上構成に関しましては、だいぶ大幅に変わっています。2016年から2017年に関しましては、どちらかと言うと検索エンジンの連動型の広告商品が非常に売れている年でもありました。

しかしながら、みなさんもご存じかはわかりませんが、「Google」とか「Yahoo!」の検索エンジンのロジック変更に伴いまして、だいぶこのスキームが使えなくなったということで、2017年後半から2018年にかけ、アフィリエイト広告もしくはデータベースと連動した広告商品に切り替えを行っています。

そこの依存率をだいぶ下げながら、逆に言うと、新しいニーズを掴んでいくことができています。その中におきまして、売上も、次の成長軌道に入り始めている状況でございます。

「Marketing Solution Group」としてGlobalに事業を展開しながら業容拡大を継続

そのようなことも含めまして、クロス・マーケティンググループの今後の方向性ということで、今はどのような方向に進んでいるのか、全体感についてお話をさせていただきたいと思います。

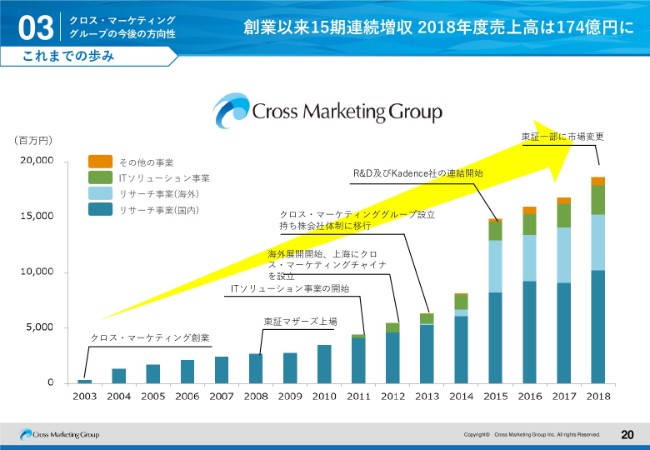

まず、これまでの歩みの確認ということで、どのようなかたちで事業形態が変わってきているのかについて、ご説明申し上げます。

もともとクロス・マーケティング単体というビジネスは、いわゆるオンラインリサーチという分野で始まりました。2008年に東証マザーズへ上場していますが、1つの単一サービスとして上場した会社になっています。そこからリーマンショックのさなかをくぐり抜けまして、いわゆる総合化です。

総合マーケティングリサーチ会社化の流れを経て、さらにその先にグローバル化とデータベースマーケティングも含めたマーケティングソリューションです。広告商品・SIも含めた、グループ化の総合化を図ってきています。

現時点におきましては、グループで29社ありますが、マーケティングソリューション全体に対して新規事業の育成も含めて、いわゆるBtoB市場における事業基盤の構築を積極的に進めているということでございます。

創業以来15期連続増収 2018年度売上高は174億円に

こちらが創業(2003年)からの、2018年までの成長の棒グラフになります。

2018年で約176億円まで売上が伸長してきていることと、もともとの国内リサーチ事業以外が、海外のリサーチ事業を取り込み、さらに周辺事業の拡充を含めて、グループで15期連続の増収を達成している状況でございます。

国内リサーチ事業①

それぞれの各事業の取り組みと実績について、ご説明申し上げます。まず国内リサーチ事業につきまして、どのようなところにおいて強化を図っていくのかについて、ご説明申し上げます。

全体感としましては、やはりWeb広告です。PCからスマホへの移行も含めて、非常にメディアの活動が変わってきていること。また、ビッグデータも含めて、いろいろなかたちでのデータベースマーケティング(が行われていることなど)いろいろな潮流の変化がございます。

グループ全体としましては、徐々にお客さまのマーケティング活動も、いわゆる従来型のものからデジタル系に日々伸長してきていることもございますので、こちらへの対応を急いでいます。

私たちとしましては、マーケティングリサーチにおけるデジタル化の推進ということで、各種メディアの変移……最近で言いますと、テキストデータでありますとか画像データ。最近は徐々に、「YouTube」も含めた動画広告が伸長しています。そのようにネットも、メディアの変移に合わせたかたちで、動画広告の効果測定(が必要)でありますとか。

もしくは、消費者の動きが変わってきていますので、そちらに対応していくために、いろいろな領域におけるリサーチやデータを集める手段の開発を進めています。昨年度におきましては、「Instagram」のモニターネットワークも含めて、「Instagram」のサービス提供会社と事業提携しながら、「Instagram」内における消費者行動のデータを確保できるようなサービス強化を図りました。

あとは、SNSです。「Twitter」でありますとか、その他の50メディアくらいのSNSへの投稿データから、リサーチデータの収集・分析ができるようなインフラ提供を開始しているとか。また、企業さまのデジタルマーケティングへのシフトに対して、サービス群の強化を図っていっています。

国内リサーチ事業②

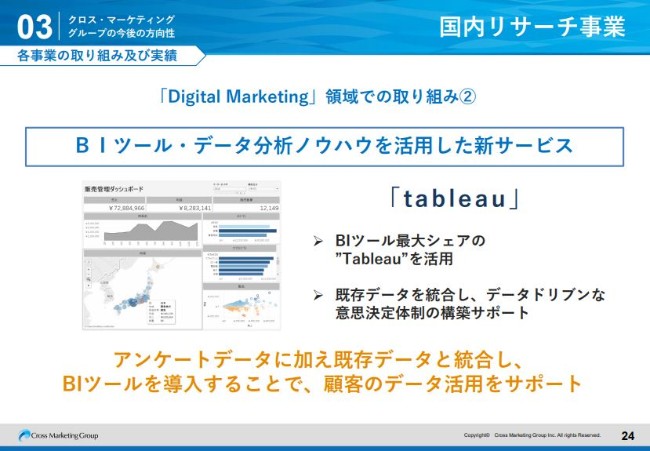

最近では、さらにリサーチからデータベースマーケティング、もしくはデジタルマーケティングという流れが、非常に強化されてきています。

従来の消費財のマーケティングリサーチから、ビッグデータ・その他のリサーチ以外のデータとかも結合させていく。それを通じて、消費者行動をより科学的に分析していこうという流れが出てきています。

こちらに対応していくために、BIツール……リサーチのデータプラス、お客さまが持っているCRMデータでありますとか、購買データ。そのようなものを1つのBIツールに格納し、そこから日々のKPI分析でありますとか、データ分析ができるようなサービスの適用。このような案件が、実はリサーチ業界も含めて非常に増えています。

私たちの会社に関しましては、SI部門を含めて、そのようなSIソリューションをできることも含めて、おいおい、今までの従来型のリサーチと異なる領域での戦い、コンサルティング会社でありますとか、SI事業者とのコンテンツを含めまして、いろいろな領域拡大を図っていっている流れでございます。

こちらに関しましては、今後は非常に市場のニーズも高いこともございますので、ノウハウ蓄積とサービスラインナップの拡充を、積極的にやっていきたいと思っています。

国内リサーチ事業③

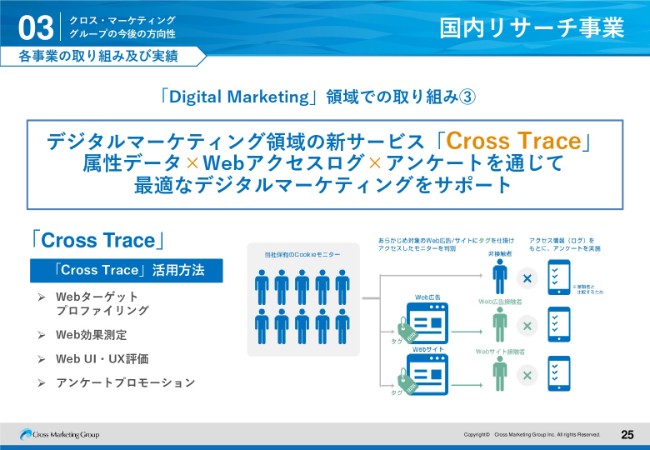

次に、先ほどお話に出ましたとおり、デジタルマーケティングの中におきましては、ネット上のアクセス解析的なものが非常に望まれていることも含めまして、「Cross Trace」のサービス展開も始めています。

こちらに関しましては、私たちの自社パネルだけでも約180万人、僕らの提携パネルを含めて、約500万人のWebメディアの提携を完了しています。

そちらの属性データ・Webのアクセスログプラス、実際のアンケートを通じまして最適なデジタルマーケティングをサポートしていくことで、広告代理店もしくはエンドクライアントのデジタル部門に対しての販売を、強化し始めているということでございます。

国内リサーチ事業④

結果的に、私どもの国内リサーチ事業のポートフォリオも、だいぶ変わってきています。

今やエンドクライアント比率が50パーセントを超えてきていまして、もうすぐ60パーセント超に伸長してきています。結果的には、約1,500社近辺までエンドクライアントの顧客数が増えてきています。これは2016年と比較しますと、取引社数につきましては約28パーセント増と、大幅に増加してきているということでございます。

何が狙いかと申し上げますと、エンドクライアントと結びつくことによりまして、当然僕らのサービス提供の幅が広がっていきますので、グループのいろいろなサービス群……先ほどお伝えしましたように、リサーチであればデジタルマーケティング、CRMを通じたWebプロモーション、クロス・コミュニケーションを通じたITソリューション……というかたちで提供できるように、顧客基盤をより強力的に作っていこうということも含めまして、今は積極的なエンドクライアントの顧客開拓を進めている状況でございます。

このようなもので、複合的に効果が出ていることもございまして、国内リサーチ事業に関しましては第4四半期に伸長できていますし、ITソリューション事業・その他周辺事業につきましても、堅調な成長につながってきているということでございます。

国内リサーチ事業⑤

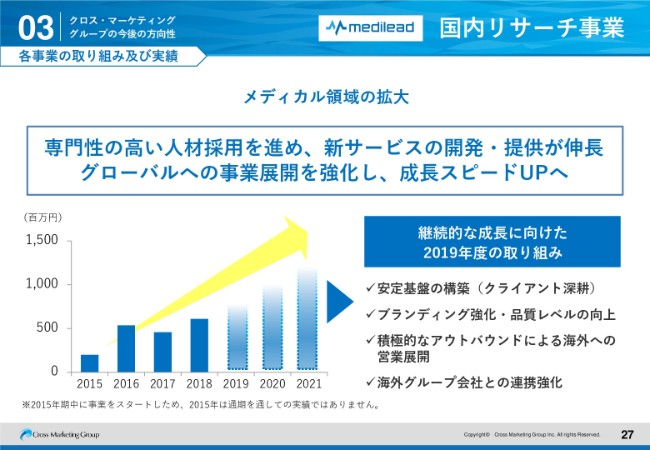

国内リサーチ事業において、一方でメディカル領域に関しましても、先ほど来ご説明していますとおり、非常に伸長しています。

より一層、より専門性の高い人材採用を進めてきています。こちらに関しましてはリサーチ会社というよりも、コンサルティング会社およびシンクタンクから採用を進めています。単純なリサーチだけではなく、よりコンサルティング的なサービスの強化を図りながら、サポートさせていただいているということでございます。

こちらに関しましては海外のお客さま、とくにヨーロッパ・アメリカのお客さまが増えてきていますので、そちらに対応していくために英語(に明るい)人材を含めまして、より積極的な人材採用を進めているということでございます。

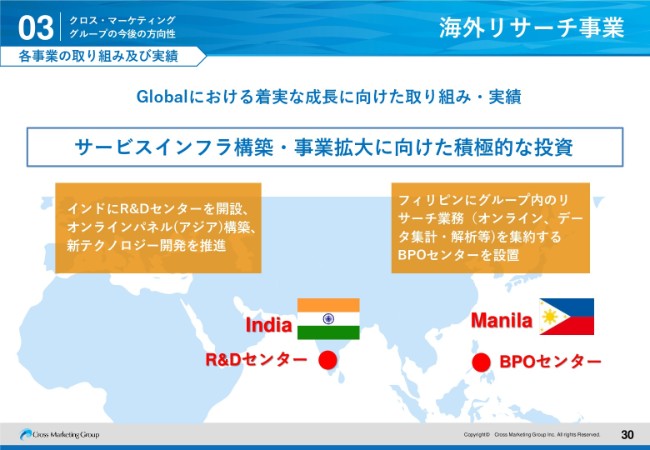

海外リサーチ事業①

次に、Global Researchです。

こちらに関しましては、昨年は5パーセント減少してはいますが、拡大に向けた投資・インフラ基盤強化を積極的にやってきています。まず、積極的な事業展開ということで、未進出エリアへの着実な拠点展開を進めています。

やはりアメリカ市場は、だいぶグローバルを牽引しております。その本丸であるニューヨークに事業所の展開を進めておりまして、いわゆる日系のお客さまの対応だけではなく、欧米のお客さまの対応をより強化していこうということで、現地での営業強化を推進しております。

一方でアジア地区に関しましても、まだまだ面展開で拠点を展開できていないフィリピンにも拠点をかまえまして、フィリピン国内・アジア圏内における英語業務のBPO拠点として育成していくということで、投資を行っております。

海外リサーチ事業②

そのほか、グローバルにおける着実な成長に向けた取り組みということで、インドにはR&Dセンターを今年から開設しております。

豊富な英語人材・IT人材がいますので、こちらにR&Dセンターを置くということと、先ほど申しましたとおり、マニラに関しましては英語の能力が非常に高いということもございますので、BPOセンターを構築しながら、グローバルに対して原価低減・キャパシティ確保を同時並行で行っていくということでございます。

やはり先進国の英語人材においては、非常に人件費も高騰してきているということと、人材難になっておりますので、積極的な英語人材の確保ということ。また、原価低減・人材キャパシティの確保ということで、インドとフィリピンの両軸で、それぞれの国に沿ったかたちでの展開も含めて、今年の投資活動を積極的に進めている状況でございます。

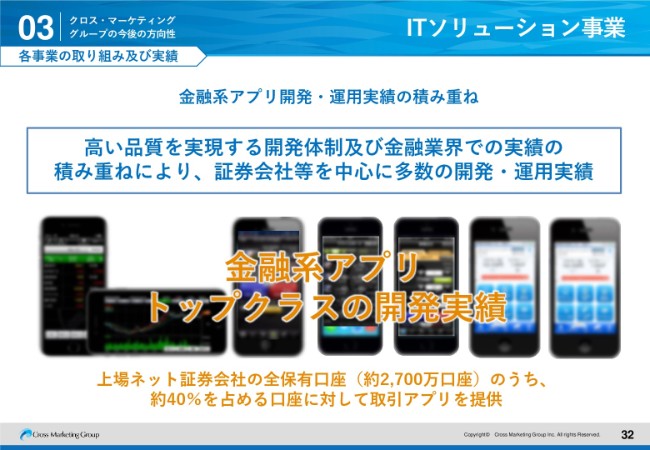

ITソリューション事業①

次に、ITソリューション事業です。

堅調に推移している事業の1つでありますが、着実な実績の積み上げと、バリューチェーンの強化を図っているということでございます。

現時点におきましては、先ほど申し上げましたとおり、金融系アプリ開発・運用実績の積み重ねということで、「高い品質だ」ということも徐々に認められ、シェアも伸び出してきております。

自分たちではナンバーワンだと思っておりますが、オープンデータがないのでわからないものの、今は上場ネット証券会社の全保有口座の約2,700万口座のうち、僕らが提供しているアプリは約40パーセントを占めております。

こちらで、今は徐々に金融業界での信用を作っておりまして、先ほどありましたとおり、カード会社への会員さま向けのアプリや消費者ローンの展開、あとはいわゆるネット銀行の展開も徐々に進んでいるということで、着実な成長に向けた体制づくりができてきています。

そのほか、事業を拡大していくために、当然アプリの提供だけにとどまらず、お客さま側のIT部隊の運用をきっちり受けていこうということで、エンジニアの技術者派遣も、クロス・ジェイ・テックという会社を通じて行っております。

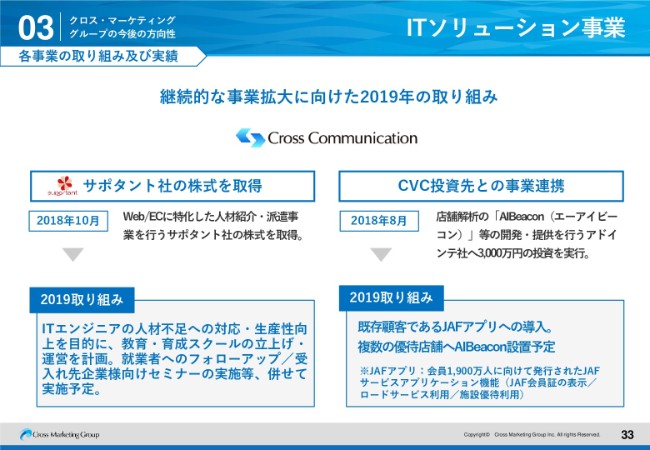

ITソリューション事業②

そのほか、当然お客さま側(においても)、今はいろいろな面で人材採用難ということもございますので、なるべく運用系のところも着実に取り込みながら、次の開発の基底につなげていこうということで、いわゆる全体的なソリューションケアをしていくために、サポタントという会社の買収を図っております。

こちらに関しましては、WebとECに特化した人材紹介ということで、いろいろな事業会社におきまして、いわゆる人材派遣で培っていたもの。もしくは自社のなかに、正社員でこのような部隊を強化していっていますが、どうしてもマーケットの成長に対して運用ラインが追い付いてこないことがあります。

そちらに対して私どもから、このような領域特化型の専門の派遣会社を通じて、いろいろなITツールに詳しい人間をどんどん派遣していくということです。開発したものを運用につなげ、次期の開発に対してまたつなげていくということも含めて、点から面での展開を強化しております。

そのほか、CVC投資先との事業連携ということで、昨年(2018年)4月にCVCの事業子会社を作りました。私たちがIT領域における分野で事業提携を図れる先に対して、出資活動を行っております。

そのうちに、昨年はアドインテという、いわゆるビーコンを提供している会社にも出資しておりました。そちらのビーコンを、私たちのお客さまでありますアプリを提供している会社さんに対して、組込型で提供していっています。

これまでの実績としまして、実は私どもは、JAFアプリも作っておりました。いわゆる店舗連動型です。JAFのユーザーさんがいろいろな店舗に行った時に、いろいろなお買い得情報とかがございますので、(それを)店舗内で受け取れるような取り組み。また「AIBeacon」の設置とともに、アプリへのインストールをさせていただきまして、よりユーザーの使い勝手がいいものを提供していっております。

やはり今はデジタルとリアルの連動ということで、非常にビーコンというものが着目されておりますが、そのようなことに対しましても着実な投資をしながら、かつ、お客さまに対していわゆるソリューション提案させていただいているということでございます。

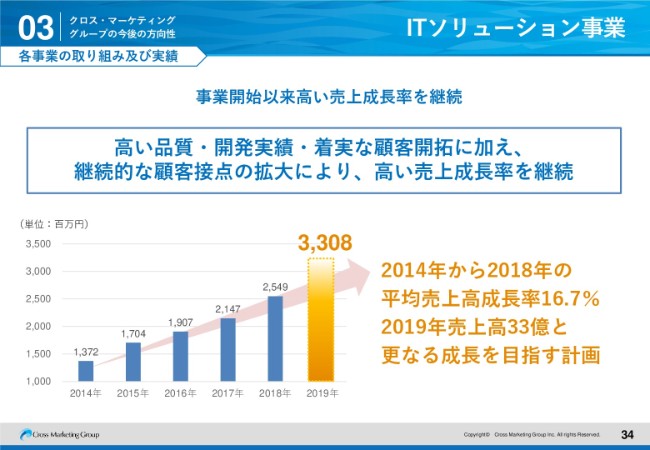

ITソリューション事業③

そのようなことも含めまして、ITソリューション領域におきましては、2019年も引き続き高成長を予定しております。予算の(売上高)約33億円に向けて、いろいろなかたちでサービス拡充を図っていっているということでございます。

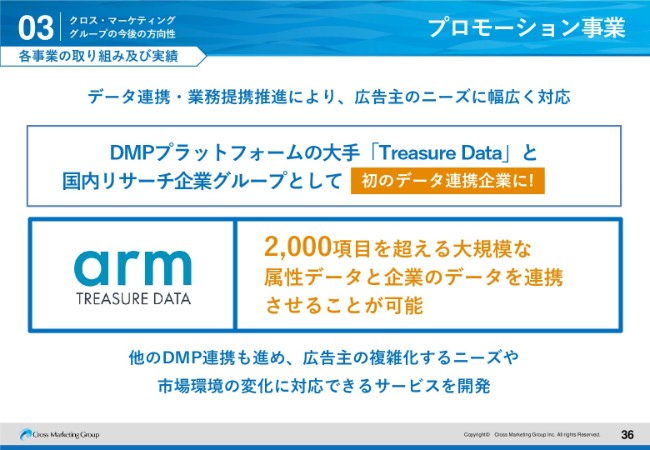

プロモーション事業①

次に、プロモーション事業です。こちらはITソリューションに続く、1つの次世代の事業分野ということで、グループ全体としても力を入れており、いろいろなかたちで事業拡大・提携を進めております。

今なにをさせていただいているのかと申しますと、DMPです。いろいろな事業会社がもっているデータマネジメントプラットフォームを、いろいろなかたちでデータ連携させていこうという世の中の流れがございます。

また、情報均衡的なものも含めまして、マーケティングに対して、このようなデータベースマーケティングの潮流は非常に大きな流れができておりますが、私たちもそこに対していろいろな連携活動を進めております。

例えば昨年(2018年)実施したものにつきましては、「Treasure Data」です。ソフトバンクグループのarmが買収した会社でもありますが、国内のリサーチ企業グループとしては、初のデータ連携企業になっております。

私どもがもっているモニターのデータと、2,000項目を超える大規模な属性データがございますので、そちらを「Treasure Data」に提供させていただいて、導入されているユーザーが自由に使えるようなデータ連携を図っているということでございます。

プロモーション事業②

その他、このようなデータ連携をどんどん広げていくことも含めまして、去年(2018年)だけでも「Treasure Data」(との連携を)やっていますし、あと「EverySense」です。これは情報市場というかたちで、いろいろなビッグデータの売買ができる取引場の運営をしている会社さんとの提携を開始しています。

また、Adobe、あとLOGLYです。これは昨年上場した会社ではありますが、そちらのDMPに対しても連携加速が膨らんできていることを含めまして、私たちがもっている固有のデータをより多くのお客さまに使っていただけるように、このようなDMP連携を、どんどん広範囲に進めていっている状況でございます。

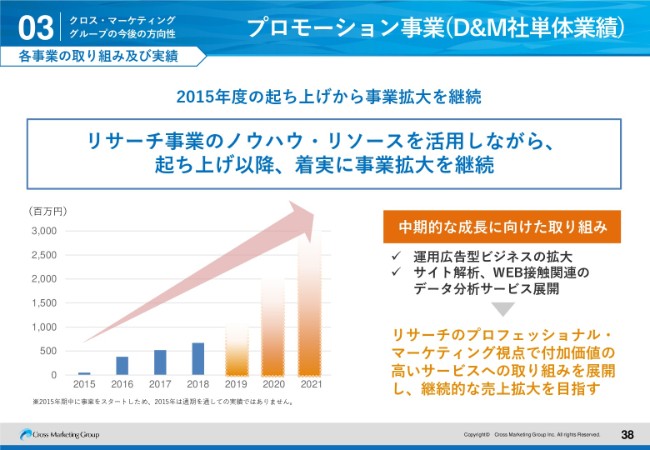

プロモーション事業(D&M社単体業績)

これらの結果を含めまして、私たちが提供しているリサーチ事業のノウハウ・リソースを活用しながら、起ち上げ以降着実に事業拡大を継続させていただいていることも含めて、このようなデータベースマーケティングの領域におきましても、中長期的な成長に向けた取り組みを推進させていただいている流れでございます。

2019年12月期の注力施策

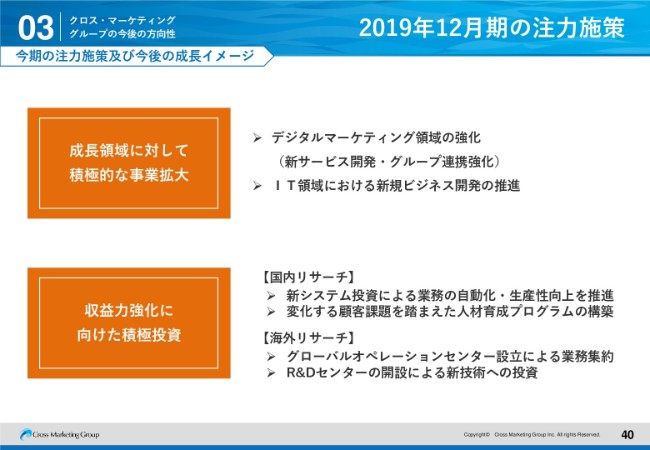

ここからは、今期の注力施策および今後の成長イメージについて、お話をさせていただきます。

2019年12月期の主力施策です。今までお話しさせていただいた総括になりますが、成長領域に対して、積極的な事業拡大を図っていきます。

ポイントとしましては、周辺事業・新規事業の強化ということで、より高い成長力を維持できる事業の育成を進めていまして、(その1つが)デジタルマーケティング領域の強化です。こちらに関しましてはITソリューション事業、あとはWebプロモーション事業も含めまして、積極的に投資を行っています。

また、それから成長していきますと、IT領域における新規ビジネスの開発も推進できていきますので、こちらも狙いながら積極的なサービス開発を図ってまいります。

一方、国内リサーチ・海外リサーチです。こちらに関しましては、収益力強化に向けた積極投資ということで推進していきます。

グローバル全体としましても、リサーチに関しましては2~3パーセントぐらいの全体的な成長率になってきますので、市場規模は大きいものの、安定した成長市場になってきています。ゆえに、私どもとしましても、比較的利益を出しやすい状況をより作っていくことも含めまして、いわゆる自動化の推進を図っていくということと、より高度な課題に対してサポートしていける人材育成プログラムの構築を図っていきます。

海外リサーチにつきましては、引き続きアジア大陸を含めた成長のポテンシャル市場に対して、インフラの積極的な投資を行っていくこと。また、グローバルオペレーションセンター(設立)による業務集約。あと、インドにおけるR&Dセンターの開設など、新興国における新技術への投資を図ってまいります。

ですので、成長領域(に対する積極的な事業拡大)と、着実な収益力の強化を図っていくことをうまく組み合わせながら、成長に対して注力していきたいということでございます。

テクノロジーを活かした事業展開とともに、既存事業の収益力・競争力強化を推進

こちらが、全体的な投資のポイントでございます。

先ほど申し上げましたとおり、デジタルマーケティング領域です。ビッグデータ・デジタルマーケティング・AI領域です。このようなものを活用していきます。

あと、メディカル領域も含めた、よりリサーチから上流レイヤーのサービス開発ということで、コンサルタンシービジネスの開発を図っていきます。あとは、業務自動化も含めたRPAです。

そのようなものをやりながら効率化を進めていくということと、メディカルのような成長領域に対して、積極的な投資を図っていくということでございます。

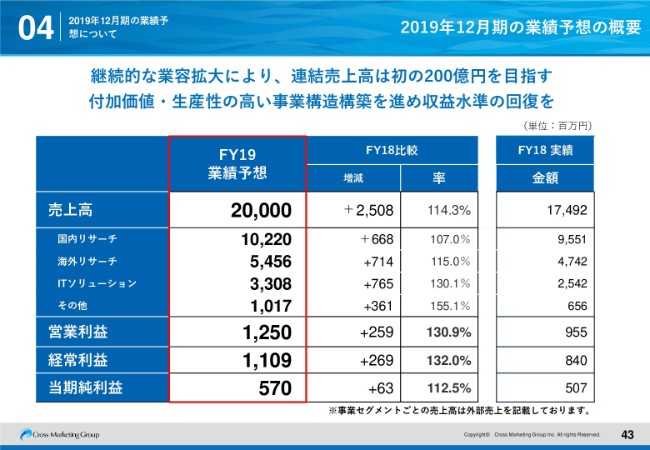

2019年12月期の業績予想の概要

これらの背景を受けまして、2019年12月期の業績予想についてご説明申し上げます。

継続的な業容拡大により、初の連結売上高200億円を目指すということです。付加価値・生産性の高い事業構築を進めながら収益水準の回復を目指していくということで、2019年12月期は売上高で200億円、営業利益で12億5,000万円を目指して進めていきます。

事業セクターに関しましては、国内リサーチが(前年同期比)107パーセントで、売上高が100億円を突破しているという状況(を目指すということ)でございます。海外リサーチにつきましては、2018年にだいぶ財務体質の構築・改革・改善を行っていますので、次の成長局面に引き上げていくことも含めて、115パーセントの54億5,600万円を予定しています。

ITソリューションです。引き続き好成長ということで、130.1パーセントの33億800万円。

その他につきましては、155.1パーセントの10億1,700万円(の予想)になってきています。

ですので、メディカル・ITソリューション・その他領域を含めまして、全体の25パーセントの売上高比率まで保ってきていますので、次世代の新規事業領域に関しましても、きっちりしたかたちで成長局面にもっていこうというかたちで、グループ全体で進めているということでございます。

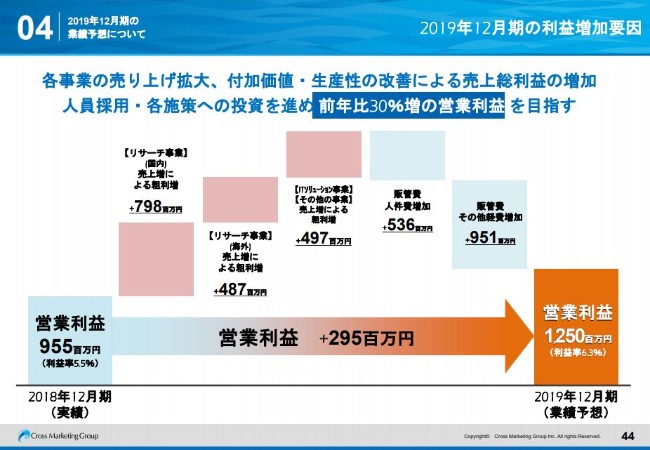

2019年12月期の利益増加要因

こちらが、利益の増加要因でございます。

まずは、リサーチ事業です。粗利増ということで、売上成長とともに粗利の改善を図っていきながら、約8億円改善させていくということ。あとは海外におきましても、売上成長を見込みながら、粗利を約5億円増加させるということ。また、ITソリューション事業です。売上増による粗利増で、約5億円となっています。

その他、積極的な販管費投資ということで、人件費につきましては5億3,600万円(の増加)。その他経費としましても約9億5,100万円の投資を行っていくということで、決して保守的にやっているわけではありません。

積極的な投資を図りながら次世代の事業を作りつつ、売上高で約200億円、営業利益で12億5,000万円を達成しようということで、過去3年間の保守的な状況から、次の成長局面に対して仕掛けていこうという予算組みになっています。

2018年12月期の株主還元・配当金額について

株主還元・配当金額です。

足元の業績動向を踏まえるとともに、利益還元の安定的な継続も含めまして、2019年の配当は0.5円の増配を予定しています。2018年期末配当は、計画どおり3.0円を予定しています。2019年に関しましては、通期で1株あたり6.0円への増配を予定しているということでございます。

ということで、約45分間ご説明させていただきましたので、ここから質疑応答に入らせていただきたいと思います。参考資料につきましては、後ほどご覧いただきながら、企業理解にご活用いただきたいと思います。

新着ログ

「情報・通信業」のログ